Содержание

Договор эквайринга — что это такое, порядок заключения и расторжения, необходимые документы

Все отношения между банком и клиентом оформляются в виде договора. Договор эквайринга – это основной документ, заключаемый между кредитной организацией и пользователем, на основании которого банк принимает на себя обязательства по оказанию услуги, а клиент обязуется своевременно производить ее оплату. Договор эквайринга что это такое, какую он содержит информацию и как его проверить, читайте в нашей статье.

Что такое договор эквайринга

Образец договора эквайринга

Обязанности и права сторон

Порядок заключения договора эквайринга с банком

Порядок расторжения договора

Часто задаваемые вопросы

Что такое договор эквайринга

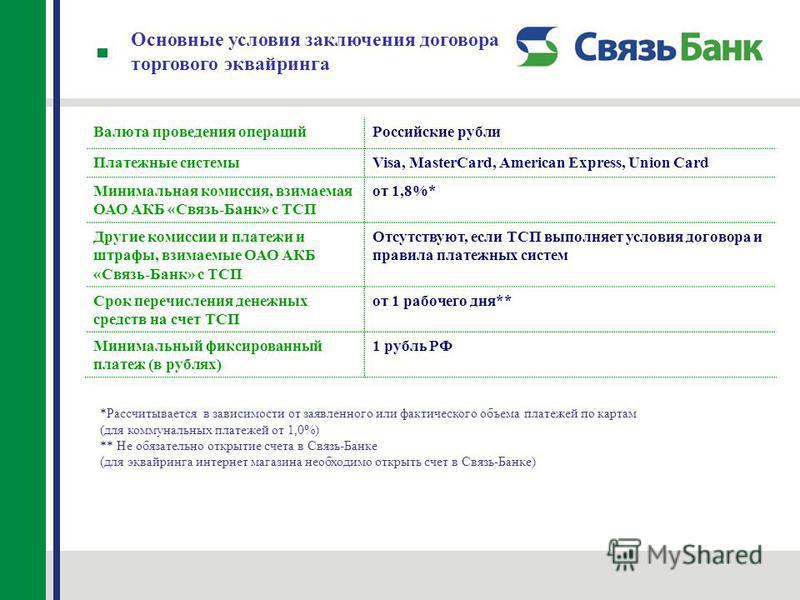

При подключении эквайринга между кредитной организацией и клиентом заключается специальный договор, который содержит все условия и порядок оказания услуги. В нем прописываются основные права и обязанности сторон, величина комиссии, дополнительные условия и платежи. С договором следует внимательно ознакомиться до его подписания.

С договором следует внимательно ознакомиться до его подписания.

Единого шаблона договора для всех банков не существует. Бланк разрабатывается отдельно в каждой кредитной организации, в соответствии с установленными в ней Правилами. Однако документ в обязательном порядке должен содержать следующие разделы:

- Предмет договора.

- Величина комиссии за оказание услуги.

- Права и обязанности сторон.

- Ответственность за невыполнение обязательств.

- Порядок урегулирования споров.

- Срок действия.

Договор составляется в двух экземплярах, по одному для каждой стороны.

Образец договора эквайринга

Образец договора эквайринга размещается в виде оферты на сайте каждого банка, предлагающего услугу для клиентов. Любой пользователь может изучить его перед подписанием и своевременно уточнить у работника банка неясные моменты.

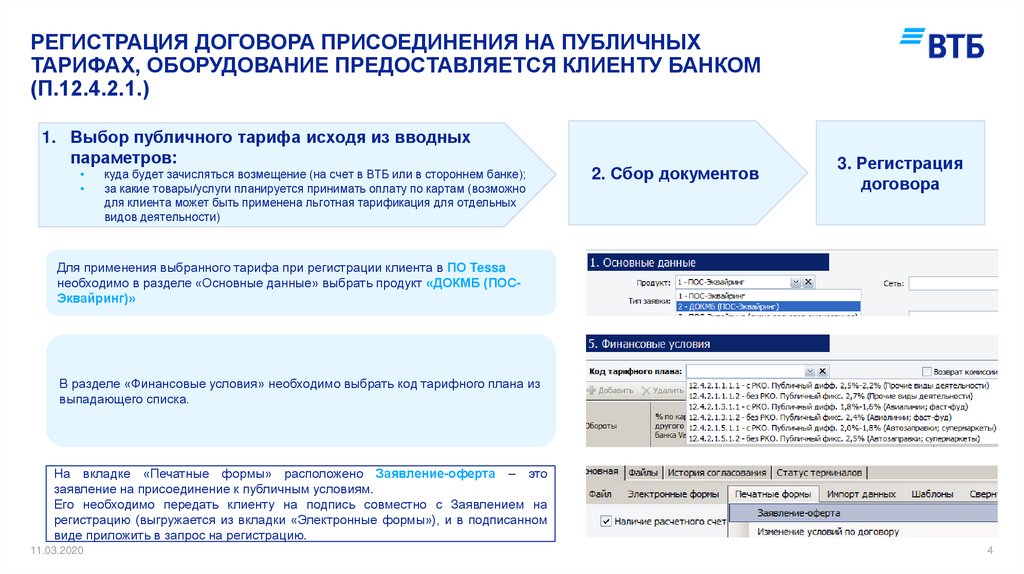

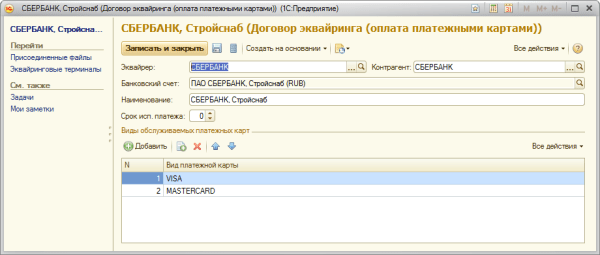

Может быть заключен отдельный договор эквайринга или услуга включена в общий перечень услуг по обслуживанию карт. Например, договор эквайринга Сбербанка можно просмотреть по ссылке, форма договора обслуживания держателей пластиковых карт ВТБ размещена на сайте банка по ссылке.

Например, договор эквайринга Сбербанка можно просмотреть по ссылке, форма договора обслуживания держателей пластиковых карт ВТБ размещена на сайте банка по ссылке.

Обязанности и права сторон

Права и обязанности банка и клиента являются основными разделами договора. В них регламентированы условия работы услуги эквайринга у клиента. Здесь прописываются: величина комиссии с операции, требования по поддержанию оборота по расчетному счету, дополнительные платежи, если они предусматриваются тарифной политикой банка.

Банк имеет право при возникновении задолженности за услугу приостановить ее предоставление, списывать начисленную комиссию в безакцептном порядке. Если на расчетном счете недостаточно средств для оплаты комиссии, банк может выставлять платежное требование/инкассовое поручение к счету, открытому в другом банке. Он может проверять техническое состояние терминалов, обновлять программное обеспечение, в одностороннем порядке поменять величину комиссии, предварительно уведомив клиента.

Предприниматель (юридическое лицо) имеет право получать консультации по вопросам проведения операций и пользованию электронных терминалов. Рекламировать услугу для покупателей. Если деньги на счет клиента не поступили в установленный срок, он имеет право написать заявление в банк с требованием перечисления денег.

Если любая из сторон договора нарушает его условия, пострадавшая сторона вправе начислять неустойку в установленном документом размере.

Обязанности предпринимателя

К основным обязанностям клиента относятся:

- Соблюдение условий договора.

- Оплата за услугу в соответствии с тарифами банка.

- Предоставление места на установки терминала.

- Размещение рекламных материалов банка.

- Обеспечение информационной безопасности.

- Обеспечение бесперебойного доступа к интернету.

- Использование оборудования строго по назначению.

- Проведение уполномоченными сотрудниками инструктажа по пользованию терминалами.

Запрещается разбивать сумму операции на несколько чеков, использовать реквизиты карты для иных целей кроме проведения платежа.

Дополнительно в обязанностях клиента отдельные банки прописывают поддержание оборотов по расчетному счету не ниже установленного уровня.

Обязанности банка

В обязанности банка входит обеспечение бесперебойной работы системы эквайринга:

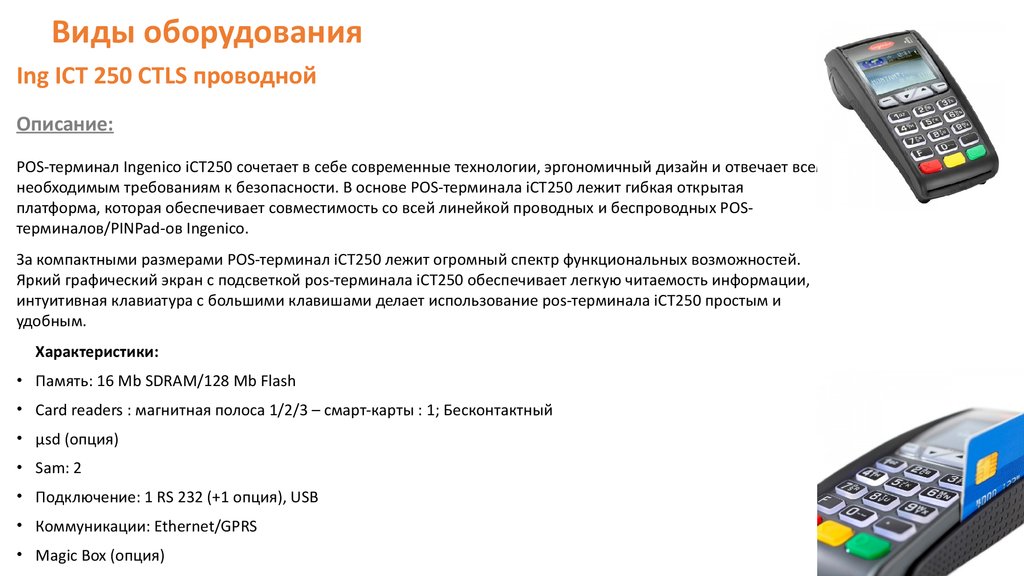

- Предоставление в аренду или продажа необходимого оборудования.

- Соблюдение сроков перевода денежных средств.

- Предоставление возможности обслуживания через личный кабинет пользователя.

- Обеспечение техподдержки.

- Установка и подключение оборудования.

- Ремонт и замена поврежденных комплектующих оборудования, если оно находится в аренде у клиента.

Порядок заключения договора эквайринга с банком

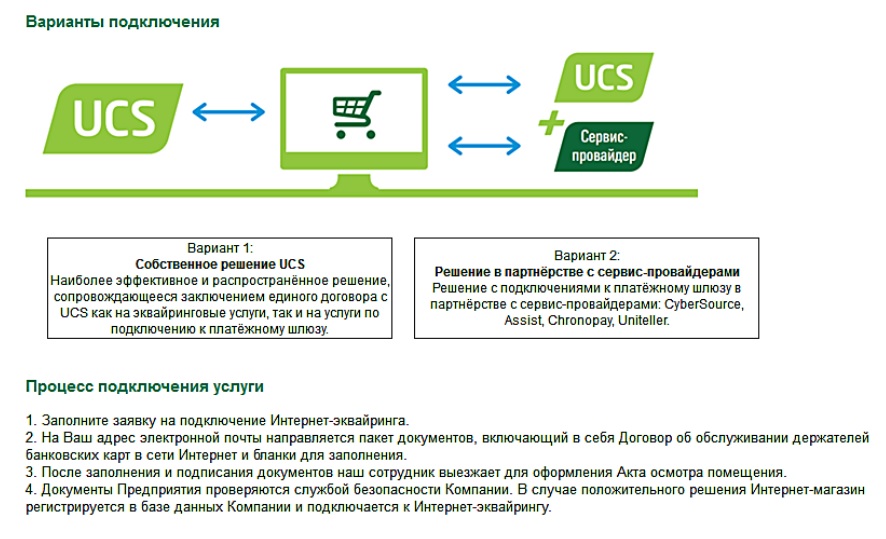

Для подключения эквайринга сначала нужно выбрать банк. Это может быть кредитная организация, где уже открыт расчетный счет клиента или другой банк, где условия выгоднее. После выбора банка нужно зайти на его сайт, оставить заявку на подключение и дождаться звонка менеджера, который даст полную консультацию.

После выбора банка нужно зайти на его сайт, оставить заявку на подключение и дождаться звонка менеджера, который даст полную консультацию.

Чтобы у вас была возможность сравнения, подавайте заявку сразу в несколько банков, после получения предложения выбирайте лучшие условия.

Далее потребуется собрать необходимый пакет документов и вместе с заявлением представить в выбранный банк, где будет заключен договор эквайринга.

После заключения договора в торгово-сервисный центр приезжают специалисты, которые устанавливают оборудование и проводят инструктаж с сотрудниками.

В отдельных банках можно заключить договор эквайринга онлайн. Например, в Сбербанке это можно сделать в личном кабинете СберБизнесс.

Необходимые документы

Перечень документов, необходимых для заключения договора эквайринга не зависит от юридического статуса предприятия.

Что потребуется представить:

- Заявление.

- ИНН, ОГРН организации или предпринимателя.

- Информация о количестве, адресах точек продаж.

- Паспорт лица, уполномоченного от имени предприятия заключить договор.

- Документы, подтверждающие полномочия: протокол собрания участников, доверенность, приказ о назначении руководителя.

- Реквизиты расчетного счета, если он открыт в другом банке.

В отдельных банках требуется представить договора аренды точек продаж. Если оборудование приобретается не через банк, потребуются документы, подтверждающие факт его оплаты – счет-фактура, договор купли-продажи.

Для подключения интернет-эквайринга потребуется указать адрес интернет-магазина.

Если у клиента расчетный счет в банке не открыт, потребуются документы, необходимые для его открытия:

- Учредительные и правоустанавливающие документы юридического лица.

- Свидетельство о регистрации ИП.

- Выписка ЕГРЮЛ (ИП).

- Лицензии на право осуществления деятельности.

Порядок расторжения договора

Стандартно договор заключается без ограничения срока или сроком на 1 год с автоматической пролонгацией, если ни одна из сторон не заявила о расторжении.

Банк и клиент могут расторгнуть договор эквайринга, письменно предупредив об этом другую сторону в установленный срок. Обычно менее чем за месяц до предполагаемой даты расторжения.

Если оборудование по торговому эквайрингу находится в аренде, в случае прекращения действия договора, клиент должен вернуть его банку вместе с неиспользованными расходными материалами в установленный срок либо выкупить его вместе с расходниками у банка.

Когда банк вправе расторгнуть договор досрочно в одностороннем порядке:

- Обнаружение незаконных операций.

- Регулярное невыполнение клиентом своих обязанностей по договору.

- Неправильная эксплуатация терминалов.

- По требованию платежной системы.

Иногда ИП может обойтись и без договора эквайринга, но при этом продолжая принимать платежи клиентов картами. Мы собрали все варианты расчётов в подробный обзор способов приёма платежей, чтобы вы смогли выбрать подходящее решение для своего бизнеса.

Часто задаваемые вопросы

С каким банком лучше заключить договор эквайринга?

Выбирайте кредитную организацию по величине комиссии с операции, наличию/отсутствию требований по поддержанию оборотов по расчетному счету. Проверьте сроки зачисления денег, условия пользования или покупки оборудования.

Проверьте сроки зачисления денег, условия пользования или покупки оборудования.

Обязательно ли открытие расчетного счета для заключения договора эквайринга?

Перед заключением договора эквайринга необходимо открыть расчетный счет, на который будет зачисляться выручка от продажи. Он может быть в банке, с которым клиент заключает договор экваринга или в другой кредитной организации. Без открытия расчетного счета заключить договор могут граждане, официально зарегистрированные в качестве самозанятых. У них выручка может быть зачислена на личный картсчет или электронный кошелек.

БПС-Сбербанк — Торговый эквайринг

Торговый эквайринг

— услуга банка, позволяющая принимать к оплате банковские платежные карты через POS-терминалы.

- 0 BYN абонентская плата

- 0 BYN плата за транзакции

- от 1,5% комиссия

- Удобно гибкие условия и простое подключение

Все способы оплаты

Любые карты и гаджеты — Apple Pay, Samsung Pay, Garmin Pay, Fitbit Pay и другие.

Продавайте больше — вашим клиентам удобно расплачиваться. Принимайте оплату с карт, смартфонов и любых платёжных систем.

Как подключить

- Ознакомиться с тарифами по эквайрингу

- Ознакомиться с Условиями 1 и Условиями 2 договора торгового эквайринга

- Выбрать поставщика оборудования и заключить с ним договор на приобретение и техническое обслуживание оборудования

- Заполнить Заявление 1 и Заявление 2, Заявку на регистрацию и заключить с Банком договор на проведение расчётов.

Терминалы

Для приобретения терминального оборудования необходимо:

1

Выбрать поставщика оборудования

- ОАО «Банковский процессинговый центр»

- www.npc.by

- +375 (17) 299-25-52

- ООО «Сервис Деск Техно»

- www.sd-techno.

by

by - +375 (17) 359-95-95

2

Выбрать оборудование

- www.mpos.by

- www.sd-techno.by

3

Оформить заявку:

— на сайте поставщика

— по номеру телефона

4

Заключить договор на приобретение/поставку оборудования

Документы

,

,

Условия проведения расчётов по операциям, совершённым с использованием банковских платёжных карточек в ОТС в ОАО «БПС-Сбербанк» (с 04.09.2020) (Условия 1)

582 kb

,

Условия проведения расчётов по операциям, совершённым с использованием банковских платёжных карточек American Express в ОТС в ОАО «БПС-Сбербанк» (с 04.09.2020) (Условия 2)

260 kb

,

Условия проведения расчетов по операциям, совершенным с использованием банковских платежных карточек American Express в ОТС в ОАО «БПС-Сбербанк» (с 08.02.2021) (Условия 2)

656 kb

,

Руководство по правилам обслуживания держателей карточек в ОТС (с 28. 08.2019)

08.2019)

541 kb

,

Заявление о заключении договора по Условиям 1 (с 04.09.2020)

,

Заявление о заключении договора к Условиям 2 (с 04.09.2020)

,

Заявка на регистрацию пункта обслуживания держателей карточек (Условия 1,2)

163 kb

,

Тарифы

383 kb

Оформить заявку

Для оформления заявки на эквайринг перейдите по ссылке

- Ссылка

- Интернет-эквайринг — это сервис по оплате товаров и услуг в сети Интернет с помощью банковских платежных карточек. Гибкие условия и простое подключение! Узнать подробнее

Что такое эквайринг? | Worldline

9 ДЕКАБРЯ 2020 ГОДА

3 мин чтения

Чтобы иметь возможность принимать платежи картой в вашем физическом магазине или интернет-магазине, требуется соглашение об эквайринге. Заключается договор эквайринга с эквайером, который имеет право приобретать карты VISA и MasterCard. Соглашение гарантирует, что транзакция между карточным платежом и вашим банковским счетом работает.

Соглашение гарантирует, что транзакция между карточным платежом и вашим банковским счетом работает.

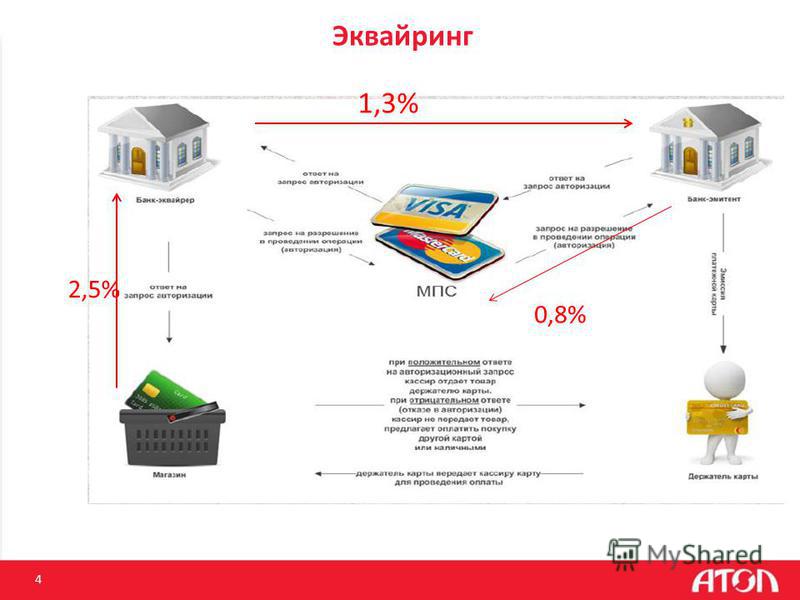

Когда потребитель платит картой, задача эквайера состоит в том, чтобы проверить наличие денег на счете потребителя, зарезервировать сумму и убедиться, что деньги списаны и зачислены на счет компании продавца. Все это обрабатывается эквайером, чтобы вы, как продавец, могли сосредоточиться на своем бизнесе. Вкратце процесс можно описать следующим образом:

- Конечный потребитель совершает транзакцию по карте в магазине или онлайн.

- Эквайер отправляет сигнал через карточную сеть, к которой подключена карта, например Mastercard или Visa.

- Эквайрер проверяет наличие денег на счете конечного потребителя. Если нет денег, в покупке будет отказано, если есть деньги, покупка будет одобрена.

- Покупатель обеспечивает списание денег со счета конечного потребителя после завершения покупки.

- Когда продавец завершает ежедневный расчет, эквайрер гарантирует, что деньги попадут к нужному получателю, то есть на счет продавца.

Являясь одним из ведущих эквайеров карт в Скандинавии, Worldline обеспечивает безопасное, быстрое и бесперебойное управление вашими транзакциями, а мы помогаем вашему бизнесу расти.

Быть эквайером для наших продавцов во многом означает доверие. Как эквайрер, мы гарантируем, что наши продавцы получат свои деньги безопасным и надежным образом. Мы хотим, чтобы наши продавцы сосредоточились на том, в чем они хороши, то есть на своем бизнесе. В то же время мы гарантируем, что платежные решения работают безупречно и позволяют клиентам платить различными способами. Если у вас есть платежное решение в магазине или онлайн от Worldline или другого поставщика платежных услуг, вы всегда можете использовать Worldline в качестве эквайера.

Благодаря эквайринговому соглашению Worldline вы можете принимать платежи, как в Интернете, так и в магазине, от крупнейшей в мире карточной сети: Visa и Mastercard/Maestro. С Bambora в качестве эквайера всегда включена динамическая конвертация валюты (DCC), что означает, что иностранные клиенты могут выбирать непосредственно в терминале, хотят ли они платить в шведских кронах или в своей собственной валюте. Worldline берет на себя обмен валюты в банке клиента и предоставляет обновленный, конкурентоспособный обменный курс. Если у вас много иностранных клиентов, динамический обмен валюты может быть оценен по достоинству.

Worldline берет на себя обмен валюты в банке клиента и предоставляет обновленный, конкурентоспособный обменный курс. Если у вас много иностранных клиентов, динамический обмен валюты может быть оценен по достоинству.

Worldline полностью нейтрален к банкам и предлагает одни из самых быстрых выплат на рынке. В зависимости от уровня риска вашего бизнеса, вы можете получить деньги на свой счет уже на следующий рабочий день. Наша команда по управлению рисками также отслеживает ваши транзакции и помогает вам обнаруживать мошенничество. Мы также готовы помочь вам справиться с жалобами на карты и обжаловать их.

- Покупатель платит картой

Эквайринговый продукт Worldline Acceptance позволяет вам принимать платежи по картам, как в магазине, так и в Интернете, от крупнейшей в мире карточной сети. - Мы резервируем деньги

Worldline проверяет наличие денег на счету клиента и осуществляет резервирование. Благодаря динамической конвертации валюты клиенты могут выбирать, хотят ли они платить в шведских кронах или в своей собственной валюте.

- Мы осуществляем расчеты на ваш счет

Ежедневно Worldline осуществляет расчеты по всем вашим карточным операциям на счет вашей компании, который может находиться практически в любом банке.

Поделиться Статья

Должен быть действующий номер телефона.

Спасибо!

ПОДРОБНЕЕ

Торговое соглашение

По

Юлия Каган

Полная биография

Юлия Каган пишет о личных финансах более 25 лет, а для Investopedia — с 2014 года. Бывший редактор Consumer Reports , она является экспертом в области кредитов и долгов, пенсионного планирования, домовладения, вопросов занятости, и страхование. Она окончила Брин-Мор-колледж (бакалавр истории) и имеет степень магистра искусств в области документальной литературы в Беннингтон-колледже.

Узнайте о нашем

редакционная политика

Обновлено 31 декабря 2020 г.

Рассмотрено

Эрика Расур

Рассмотрено

Erika Rasure

Полная биография

Эрика Rasure — основатель Crypto Goddess, первого учебного сообщества, созданного для женщин, чтобы узнать, как инвестировать свои деньги — и себя — в криптовалюту, блокчейн и будущее финансов и цифровых активов. Она является финансовым терапевтом и всемирно признана ведущим экспертом и преподавателем в области личных финансов и криптовалюты.

Узнайте о нашем

Совет по финансовому обзору

Что такое торговое соглашение?

Торговое соглашение — это договор, регулирующий отношения между бизнесом и торговым банком-эквайером, с которым он сотрудничает. В этом документе подробно описан весь спектр электронных платежных услуг, которые банк-эквайер соглашается предоставлять.

В большинстве случаев такие банки несут ответственность за обеспечение всех аспектов процесса электронных транзакций. Торговые банки часто также выступают в качестве поставщиков кредитных карт как для торговых карт открытого, так и для закрытого цикла.

Торговые банки часто также выступают в качестве поставщиков кредитных карт как для торговых карт открытого, так и для закрытого цикла.

Ключевые выводы

- Торговое соглашение — это договор, устанавливающий параметры отношений между торговым банком-эквайером и бизнесом, который он обслуживает.

- Хотя коммерческие банки в основном облегчают обработку электронных транзакций, некоторые из них также предоставляют кредитные карты.

- Комиссионные, которые продавцы платят банкам-эквайерам, во многом зависят от количества проведенных транзакций.

Приобретение отношений с банком

Отношения с банками-эквайерами позволяют продавцам продавать товары и услуги с использованием методов электронных платежных транзакций. Это партнерство влечет за собой получение информации от технологии платежного шлюза продавца, связь с эмитентами карт через сеть эквайера, получение авторизации и расчет транзакции на счете продавца.

Комиссионные, которые продавцы платят за услуги по обработке электронных платежей, варьируются в зависимости от онлайн-транзакций и обычных транзакций. Продавцы, как правило, обязаны платить эквайреру полную комиссию за каждую электронную транзакцию, которая покрывает как комиссию эквайера, так и комиссию процессора. Эквайеры обычно также взимают ежемесячную плату за расчетные услуги и услуги банковского счета, которые они предоставляют продавцам.

Продавцы, как правило, обязаны платить эквайреру полную комиссию за каждую электронную транзакцию, которая покрывает как комиссию эквайера, так и комиссию процессора. Эквайеры обычно также взимают ежемесячную плату за расчетные услуги и услуги банковского счета, которые они предоставляют продавцам.

В тех случаях, когда продавцы запрещают электронные платежи и принимают только наличные, они, как правило, открывают стандартный банковский счет, который имеет собственный набор требований и договорных положений.

Хотя торговые соглашения обычно применяются к поставщикам товаров или услуг, они также могут касаться фондов и благотворительных организаций.

Правила и требования

Торговые соглашения содержат многочисленные правила, в том числе следующие требования:

- Продавец должен принимать все действительные карты, выпущенные платежной сетью.

- Торговец должен размещать на видном месте логотипы платежных карт, которые он принимает.

- Продавец не может требовать от покупателей дополнительной платы за транзакции по платежным картам, за исключением некоторых стран, где такая практика разрешена.

- Продавец может установить минимальную сумму транзакции для платежных карт.

- Продавец не может принимать карту для оплаты незаконных покупок, таких как продажа алкоголя или табака несовершеннолетним.

- Продавец должен списать налог с продаж с платежной карты вместе с суммой покупки.

- Продавец не может авторизовать транзакцию, включающую приблизительную сумму чаевых для транзакций, в которых чаевые могут применяться, например, при покупках в ресторане или оплате проезда в такси.

- Вместо возмещения платежа по платежной карте наличными, продавцы должны возвращать средства непосредственно на использованную платежную карту.

- Продавец не должен печатать на чеке полный номер счета владельца карты или дату истечения срока действия.

- Торговец должен защищать личную информацию держателя карты.

by

by