Содержание

Юридические услуги для бизнеса в Минске, оказание юридической помощи для организаций и юридических лиц

Отзывы наших клиентов

В.А. Танин

Заместитель директора по коммерческим вопросам

ЗАО «Голографическая индустрия» сотрудничает с Борцовым Борисом Михайловичем с начала 2018 года. В ходе нашей работы периодически возникает необходимость во взыскании просроченной дебиторской задолженности с контрагентов за поставленную продукцию.

Директор Борис Михайлович Борцов всегда оказывает квалифицированную юридическую помощь и своевременную поддержку, консультации четкие и исчерпывающие, не оставляющие дополнительных вопросов.

В.Е. Артемьев

Директор

Наша компания обратилась к Борцову Борису Михайловичу за сопровождением оформления стартапа в Беларуси. Стоит отметить, что весь комплекс услуг был осуществлен очень качественно и весьма оперативно. Про данных юристов можно сказать, что они одни из тех немногих, которые умеют прислушиваться к желаниям клиентов, а не мыслить правовыми шаблонами.

Е.В. Гарбуз

Директор

Возникла срочная необходимость купли-продажи доли, отягченная спором с продавцом доли. Директор Борис Борцов помог быстро за два дня решить данную проблему, невзирая на выходные, и был в постоянном контакте. Мы остались довольными и рекомендуем другим клиентам обращаться за юридической помощью на сайт boriusdoc.com.

Елена

Индивидуальный предприниматель

Поделюсь своими впечатлениями. Ликвидируюсь, и надо было понять, что вообще делать и куда что нести, какие документы плюс работники не хотят уходить. Уже думала идти к юристам, так узнала цены — а они кусаются. Как четко все написано. Коротко, по делу и понятно. Прям открыла — и делай по пунктам. можно без юристов обойтись Спасибо за памятку, ребята, Вы — молодцы!

Лариса

Директор

Обращалась к Борису Борцову по поводу классификации видов деятельности по ОКЭД, все очень доступно объяснил. Также искала информацию о пошаговой регистрации ип, единственный сайт где мне удалось найти. Так что большое спасибо Борису Борцову за предоставленную информацию.

Так что большое спасибо Борису Борцову за предоставленную информацию.

Сергей

Директор

Благодарю Бориса ,за компетентную помощь в вопросе: Как сделать запись в трудовой книжке, если фирма уже ликвидирована?

Оказалось все просто: обращайтесь в свой городской архив(если при ликвидации все документы были сданы), а если нет, обращайтесь в ФСЗН по месту жительства.

Удачи в делах!

Более 200 документов

35 договоров

20 инструкций

Документы составлены юристами. Содержание полностью видно до оплаты.

6141

документов

было скачано

с помощью Boriusdoc

зарегистрированных

пользователей сайта

Популярные инструкции

18 мая 2022

Открытие ИП в Беларуси

подробнее

7 верасня 2021

Регистрация ЧУП в Беларуси

подробнее

7 верасня 2021

Регистрация ООО в Беларуси

подробнее

8 верасня 2021

Регистрация ЗАО в Беларуси

подробнее

27 верасня 2021

Открытие бизнеса в Беларуси нерезидентом (для России — отдельная инструкция)

подробнее

31 снежня 2017

Договор найма жилого помещения

подробнее

1 студзеня 2018

Договор подряда

подробнее

27 верасня 2021

Закрытие ИП

подробнее

29 лістапада 2017

Прием на работу в Беларуси

подробнее

Юридические услуги для организаций

Далеко не каждый знает о том, что на территории РБ есть определенный перечень услуг юридического характера, свойственные, как для зарубежного бизнеса, так и для внутреннего. Бизнес услуги для юридических лиц оказываются с высоким качеством и профессионализмом.

Бизнес услуги для юридических лиц оказываются с высоким качеством и профессионализмом.

Из основных направлений деятельности необходимо отметить следующие:

- Юридические услуги для организаций могут быть зарегистрированы и носить официальный характер;

- Юридическая помощь бизнесу может оказываться и для зарубежных инвесторов;

- Ликвидация юр.лиц;

- Юридические услуги для бизнеса могут быть инвестированы из-за границы;

- Собственность интеллектуального характера;

- Выполнение процедур административного характера;

- Деятельность строительного плана;

- Право финансовой направленности.

Оказание юридических услуг юридическим лицам выполняется на высочайшем уровне. Об этом свидетельствуют многочисленные положительные отзывы со стороны всех клиентов. Все услуги оказываются в соответствии с требованиями действующего законодательства, имеется необходимая лицензия на право заниматься таким родом деятельности.

При решении вопросов учитываются такие моменты, как польза, качество и эффективность. Все выполняется в соответствии с требованиями законодательства и других нормативно-правовых документов.

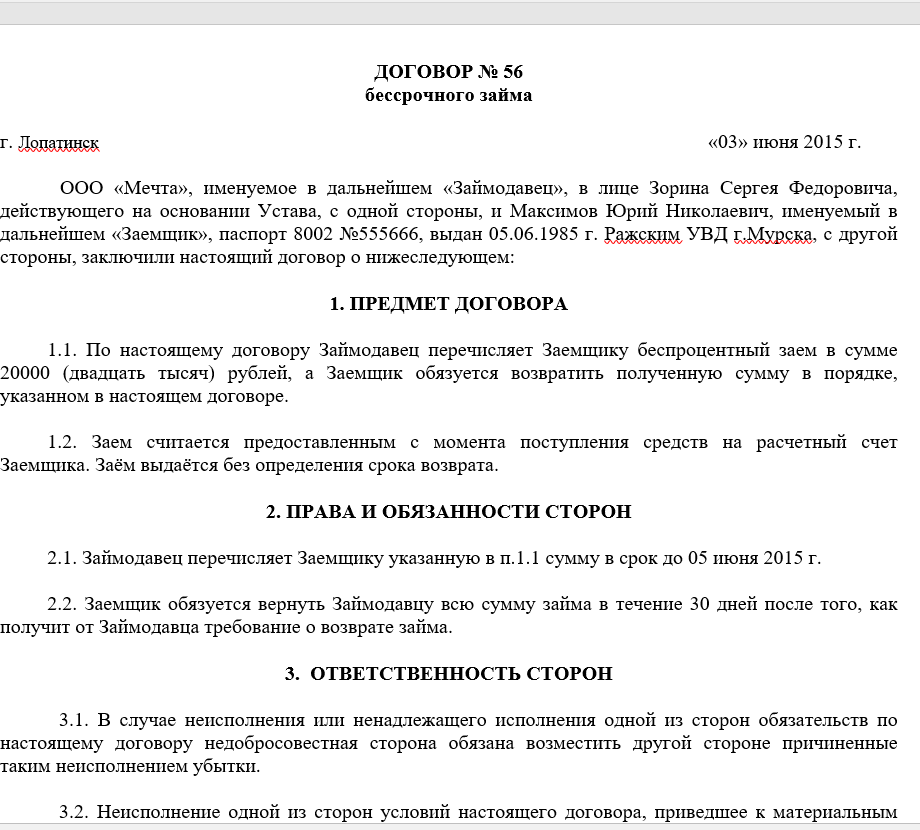

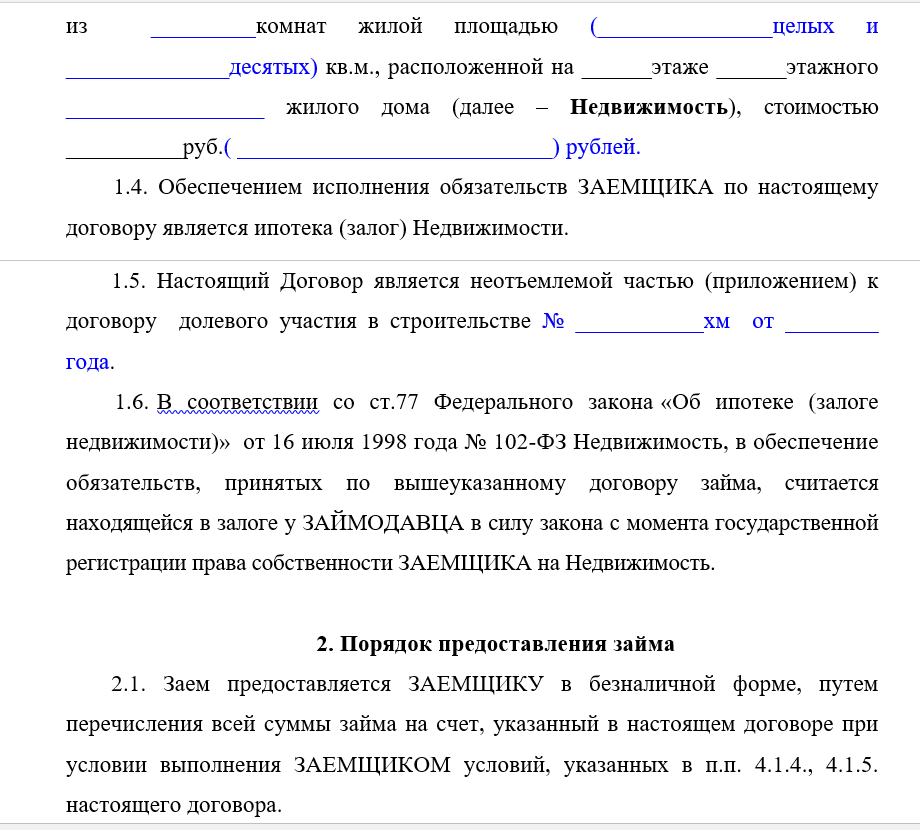

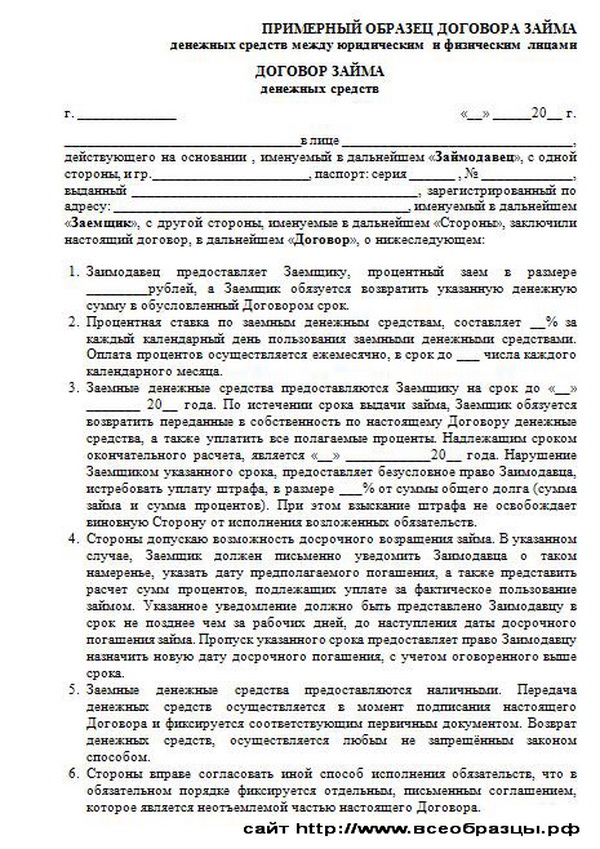

Договор займа между юридическими лицами

Договор займа между юридическими лицами – это договор по которому одно юридическое лицо, заемщик, получает денежные средства от другого юридического лица, займодавца, на определенных соглашением условиях: срок займа (срок возврата), процент, порядок возврата и т.п.

Поскольку законодательством ни максимальный ни минимальный срок не ограничиваются, договор может быть заключен как на 1 день, так и на 10 и более лет. В вопросе срока следует исходить из понимания вероятности возврата заемщиком выданного ему займа.

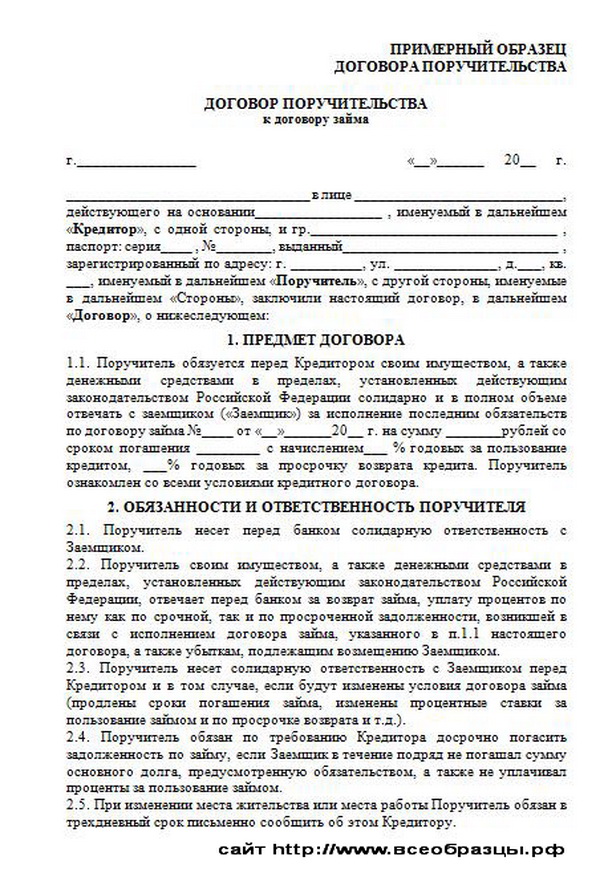

В случае, если договор заключается на длительный срок, либо финансовое состояние заемщика сомнительное, договором может быть предусмотрено обеспечение, например, поручительства менеджмента компании заемщика или акционером, либо залог (недвижимое имущество, основные средства, транспортные средства, товары на складе и т. п.).

п.).

Налоговые последствия

Немаловажным аспектом при предоставлении и получении займа является реакция налоговой на это. Чтобы минимизировать вероятность претензий со стороны налоговой, следует как минимум заключать договор процентного займа, а лучше, чтобы процент по договору займа превышал текущую учетную ставку центрального банка (для примера, по состоянию на ноябрь 2014 ключевая ставка ЦБ РФ составила 9,5% годовых).

В случае получения беспроцентного займа, или займа с низкой процентной ставка налоговая потребует отразить экономическую выгоду, полученную в результате оказания компании безвозмездной услуги по предоставлению беспроцентного займа. И в этом вопросе суды встают на сторону налоговых органов, в частности такое решение принято ВАС постановлением №3009/04 от 03.08.2004 (с тех пор по 2014 год ситуация не изменилась).

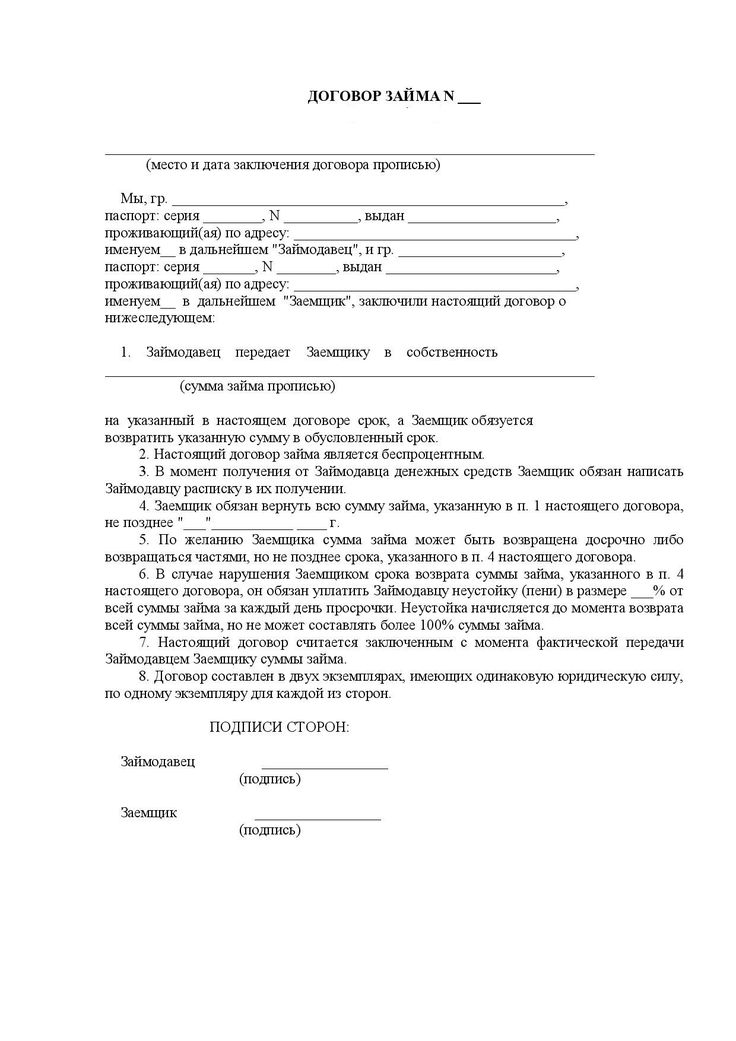

Договор беспроцентного займа

Не смотря на наличии негативных налоговых последствий, компании продолжают активно использоваться беспроцентные займы, например, в случаях, когда одна компания холдинга «помогает» другой компании в сложные моменты. Поэтому ниже вы можете скачать простую форму беспроцентного договора займа между юридическими лицами.

Поэтому ниже вы можете скачать простую форму беспроцентного договора займа между юридическими лицами.

Со своей стороны мы еще раз рекомендуем Вам изучить налоговую и судебную практику по этому вопросу и более осознано принять решение по этому вопросу.

Скачать образец договора займа между юридическими лицами в формате docx или в формате pdf

Скачать образец договора беспроцентного займа между юридическими лицами в формате docx или в формате pdf

|

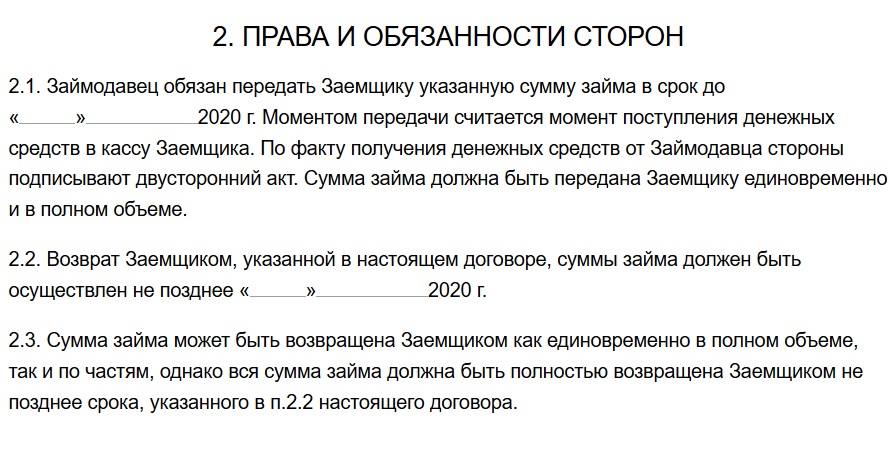

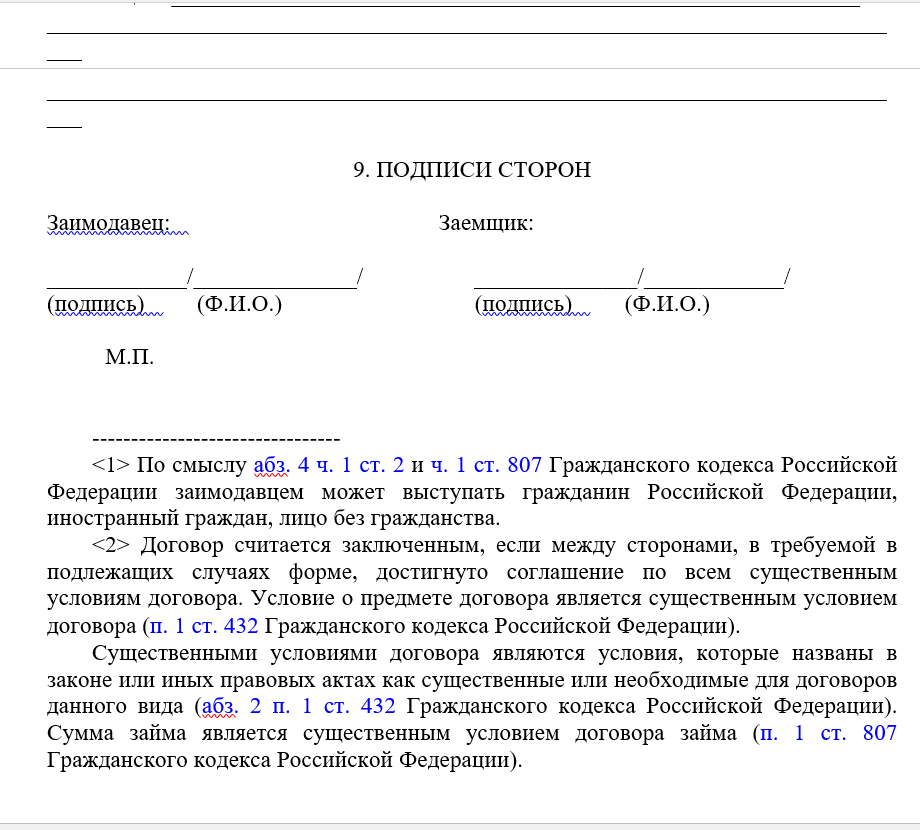

ДОГОВОР ЗАЙМА № ______

г. ___________ «___» _________ 20__г.

_________________________________________________, именуемое в дальнейшем Займодавец, в лице _____________________________________________________, действующего на основании __________________________ с одной стороны,

и __________________________________________________, именуемое в дальнейшем Заемщик, в лице _____________________________________________, действующего на основании _________________ с другой стороны, вместе именуемые Стороны, а по отдельности – Сторона, заключили настоящий договор (далее – Договор) о нижеследующем:

1.

1.1. Займодавец передает в собственность Заемщику денежные средства, именуемые в дальнейшем Заем, а Заемщик обязуется возвратить Займодавцу Заем и проценты на сумму Займа в срок и на условиях, предусмотренных настоящим Договором.

2. Права и обязанности сторон

2.1. Займодавец обязуется передать Заемщику денежные средства в сумме ________________ (_______________________), путем их перечисления на расчетный счет Заемщика.

2.2. Заем предоставляется на срок до «__» ___________ 20__ г.

2.3. Датой предоставления Займа считается дата списания средств с расчетного счет Займодавца.

2.4. Датой возврата Займа считается дата поступления денежных средств на расчетный счет Займодавца.

2.5. Проценты за Заем начисляются исходя из расчета _____% (__________________________) процента за каждый календарный день, начиная со дня, следующего за днем списания средств с расчетного счета Займодавца и заканчивая днем фактического поступления денежных средств на расчетный счет Займодавца.

2.6. Заемщик возвращает Заем в срок не позднее «__» _________ 20__г., проценты за Заем выплачиваются одновременно с погашением основного долга.

2.7. Заемщик вправе возвратить сумму Займа и проценты (за время фактического пользования Займом) досрочно.

2.8. В случае, если Заемщик не возвращает денежные средства в срок, указанный в п.2.6 Договора, Займодавец вправе потребовать уплаты пени из расчета 0,04% (Ноль целых четыре сотых) процента за каждый календарный день просрочки. Уплата пени не снимает с Заемщика обязательства по возврату полученного Займа и процентов за его использование.

3. Ответственность сторон

3.1. За неисполнение или ненадлежащее исполнение принятых на себя по настоящему Договору обязательств, Стороны несут ответственность в соответствии с действующим Законодательством.

4. Порядок рассмотрения споров

4.1. Стороны будут стремиться урегулировать споры, возникшие из настоящего Договора, путем переговоров.

4.2. В случае если указанные споры не могут быть решены путем переговоров, они подлежат разрешению в Арбитражном суде города Москвы в соответствии с действующим Законодательством.

5. Заключительные положения

5.1. Стороны обязуются не разглашать и не передавать третьим лицам информацию, касающуюся настоящего Договора, кроме случаев, оговоренных действующим Законодательством РФ.

5.2. Настоящий Договор вступает в силу с даты предоставления Займа и действует до полного погашения Займа.

5.3. Все изменения и дополнения к настоящему Договору считаются действительными, если они составлены в письменной форме и подписаны надлежаще уполномоченными на то представителями сторон.

5.4. Во всем остальном, что не предусмотрено настоящим Договором, Стороны руководствуются действующим Законодательством.

5.5. Настоящий Договор заключен в двух экземплярах, имеющих одинаковую юридическую силу, по одному для каждой из Сторон.

6. Адреса и банковские реквизиты сторон

мп мп

|

Полезные документы:

Образец договора поручительства

Образец договора залога

Образец договора задатка

Шаблон договора беспроцентного займа

Разрешение FCU на получение бизнес-кредита для членов юридической фирмы

Луи Р. Санчес, вице-президент по кредитованию

Санчес, вице-президент по кредитованию

Bayou Federal Credit Union

5880 Florida Boulevard

Baton Rouge, LA 70806

Re: Закон о разрешении FCU на предоставление бизнес-кредита для членов Фирма, в которой супруга генерального директора является партнером.

Уважаемый г-н Санчес:

Вы спросили, может ли федеральный кредитный союз (FCU) предоставить кредитную линию юридической фирме, в которой муж вашего генерального директора является партнером. В описанных вами обстоятельствах, когда юридическая фирма является отдельным юридическим лицом, ваш FCU может предоставить этой юридической фирме кредитную линию.

Положение о бизнес-кредитах членов NCUA запрещает FCU предоставлять членские бизнес-кредиты своим генеральным директорам, помощникам генерального директора, финансовым директорам и любым «ближайшим членам семьи» этих должностных лиц. 12 С.Ф.Р. §723.2. Юридическая фирма, партнером которой является муж вашего генерального директора, организована как профессиональная юридическая корпорация (PLC) в соответствии с законодательством штата Луизиана, согласно которому она является отдельным юридическим лицом от своих партнеров. Ла. Преподобный Стат. §12:807. В этих условиях мы считаем допустимым открыть кредитную линию.

Ла. Преподобный Стат. §12:807. В этих условиях мы считаем допустимым открыть кредитную линию.

Запрет на предоставление бизнес-кредитов членам ближайшим родственникам высокопоставленных должностных лиц кредитного союза призван избежать конфликта интересов при принятии решений о кредитовании. 51 Фед. Рег. 46869 (29 декабря 1986 г.). Соответственно, мы рассмотрели вопрос о том, может ли предоставление кредитной линии юридической фирме, партнером которой является муж генерального директора, создать конфликт между личными финансовыми интересами генерального директора и ее ответственностью перед кредитным союзом. Поскольку предположительно часть семейного дохода генерального директора связана с доходами ее мужа от юридической фирмы, существует вероятность конфликта интересов.

Хотя структура юридической фирмы создает юридическое лицо, отдельное от индивидуальных партнеров, являющихся владельцами, кредитный союз должен гарантировать, что генеральный директор не использует свое положение для оказания влияния на решение кредитного союза о предоставлении кредитной линии из-за возможности конфликт. Кредитный союз должен применять политику, процедуры и правила андеррайтинга своих членов в обычном порядке. Кроме того, устав FCU предусматривает, что «[ни] один директор, член комитета, должностное лицо, агент или сотрудник … не должен каким-либо образом, прямо или косвенно, участвовать в обсуждении или решении любого вопроса, затрагивающего его денежный интерес. любой корпорации, товарищества или ассоциации… в которых он прямо или косвенно заинтересован». Устав FCU, статья XIX, раздел 4. Генеральный директор не должен участвовать в принятии решения о выдаче кредитной линии или ее условиях и сумме и не должен вступать в какие-либо контакты с персоналом и должностными лицами кредитного союза относительно заявки юридической фирмы. Кроме того, кредитные специалисты и кредитный комитет, если применимо, должны быть проинформированы о том, что генеральный директор не может повлиять на решение о предоставлении кредитной линии.

Кредитный союз должен применять политику, процедуры и правила андеррайтинга своих членов в обычном порядке. Кроме того, устав FCU предусматривает, что «[ни] один директор, член комитета, должностное лицо, агент или сотрудник … не должен каким-либо образом, прямо или косвенно, участвовать в обсуждении или решении любого вопроса, затрагивающего его денежный интерес. любой корпорации, товарищества или ассоциации… в которых он прямо или косвенно заинтересован». Устав FCU, статья XIX, раздел 4. Генеральный директор не должен участвовать в принятии решения о выдаче кредитной линии или ее условиях и сумме и не должен вступать в какие-либо контакты с персоналом и должностными лицами кредитного союза относительно заявки юридической фирмы. Кроме того, кредитные специалисты и кредитный комитет, если применимо, должны быть проинформированы о том, что генеральный директор не может повлиять на решение о предоставлении кредитной линии.

Наконец, мы отмечаем, что положение о бизнесе-члене требует, чтобы руководители бизнеса давали свои личные гарантии ответственности за долг, если только региональный директор не предоставит отказ или кредитный союз не является кредитным союзом RegFlex. 12 С.Ф.Р. §723.7 (б). Если ваш кредитный союз не является кредитным союзом RegFlex, регулирование требует личной гарантии всех 22 партнеров в фирме или отказа от вашего регионального директора для предоставления кредита.

12 С.Ф.Р. §723.7 (б). Если ваш кредитный союз не является кредитным союзом RegFlex, регулирование требует личной гарантии всех 22 партнеров в фирме или отказа от вашего регионального директора для предоставления кредита.

Если у вас есть дополнительные вопросы, пожалуйста, свяжитесь со штатным прокурором Элизабет Вирик или со мной.

Что это такое, различные типы, плюсы и минусы

Что такое вексель?

Простой вексель — это долговой инструмент, содержащий письменное обещание одной стороны (эмитента или векселедателя) выплатить другой стороне (получателю векселя) определенную сумму денег либо по требованию, либо в определенную дату в будущем. Простой вексель обычно содержит все условия, относящиеся к задолженности, такие как основная сумма, процентная ставка, срок погашения, дата и место выдачи, а также подпись эмитента.

Хотя их могут выпускать финансовые учреждения — например, вам может потребоваться подписать простой вексель, чтобы взять небольшой личный кредит — векселя обычно позволяют компаниям и частным лицам получать финансирование из источника, отличного от банка. Этим источником может быть физическое лицо или компания, желающая нести векселя (и предоставлять финансирование) на согласованных условиях. По сути, векселя могут позволить любому быть кредитором.

Этим источником может быть физическое лицо или компания, желающая нести векселя (и предоставлять финансирование) на согласованных условиях. По сути, векселя могут позволить любому быть кредитором.

Ключевые выводы

- Вексель представляет собой финансовый инструмент, который содержит письменное обещание одной стороны (эмитента или векселедателя) выплатить другой стороне (получателю векселя) определенную сумму денег либо по требованию, либо в определенную дату в будущем.

- Простой вексель обычно содержит все условия, относящиеся к задолженности, такие как основная сумма, процентная ставка, срок погашения, дата и место выдачи, а также подпись эмитента.

- С точки зрения юридической силы векселя находятся где-то между неформальностью долговой расписки и строгостью кредитного договора.

Вексель

Как работают векселя

Простые векселя, а также переводные векселя регулируются Женевской конвенцией 1930 года о единообразном законе о переводных и простых векселях. Его правила также предусматривают, что термин «вексель» должен быть включен в текст документа и должен содержать безусловное обещание оплаты.

Его правила также предусматривают, что термин «вексель» должен быть включен в текст документа и должен содержать безусловное обещание оплаты.

С точки зрения юридической силы векселя находятся где-то между неформальностью долговой расписки и жесткостью кредитного договора. Простой вексель включает в себя конкретное обещание заплатить и шаги, необходимые для этого (например, график погашения), в то время как долговая расписка просто подтверждает наличие долга и сумму, которую одна сторона должна другой.

С другой стороны, в кредитном договоре обычно указывается право кредитора на регресс — например, обращение взыскания — в случае неисполнения обязательств заемщиком; такие положения, как правило, отсутствуют в простом векселе. Хотя в документе могут быть отмечены последствия неуплаты или несвоевременных платежей (например, штрафы за просрочку платежа), обычно в нем не объясняются способы обращения в суд, если эмитент не платит вовремя.

Векселя, которые являются безусловными и пригодными для продажи, становятся оборотными инструментами, которые широко используются в деловых операциях во многих странах.

Векселя студенческой ссуды

Многие люди подписывают свои первые векселя как часть процесса получения студенческой ссуды. Частные кредиторы обычно требуют от студентов подписывать векселя по каждому отдельному кредиту, который они берут. Некоторые школы, однако, позволяют заемщикам федеральных студенческих кредитов подписать одноразовый основной вексель. После этого студент-заемщик может получить несколько федеральных студенческих кредитов, если школа подтверждает сохранение права студента.

Векселя по студенческому кредиту определяют права и обязанности студентов-заемщиков, а также условия и сроки кредита. Например, подписывая основной вексель для федеральных студенческих ссуд, студент обещает выплатить суммы ссуды плюс проценты и сборы Министерству образования США.

Основное письменное обязательство также включает личную контактную информацию и информацию о занятости учащегося, а также имена и контактную информацию для личных рекомендаций учащегося.

Краткая история векселей

Векселя имеют интересную историю. Иногда они обращались как альтернативная валюта, неподконтрольная правительству. В некоторых местах официальная валюта фактически представляет собой форму простого векселя, называемого векселем до востребования (без установленной даты погашения или фиксированного срока, что позволяет кредитору решать, когда требовать платеж).

Однако в Соединенных Штатах векселя обычно выпускаются только для корпоративных клиентов и опытных инвесторов. Однако в последнее время векселя также находят все более широкое применение, когда речь идет о продаже домов и обеспечении ипотечных кредитов.

Простой вексель обычно удерживается стороной, которая должна деньги; после полного погашения долга он должен быть аннулирован получателем платежа и возвращен эмитенту.

Что включено в простой вексель?

Вексель должен содержать все подробности о кредите и условиях погашения. Помимо имен заемщика и кредитора, в нем также могут быть указаны:

- Общая сумма заемных средств

- Количество платежей

- Сумма ежемесячного платежа

- Процентная ставка

- Требования к обеспечению

- Штрафы за неуплату или дефолт

- Условия, при которых кредит может быть погашен или отсрочен

Погашение векселя

Существует несколько различных способов структурирования погашения векселя. Возможно, наиболее знакомый термин погашения — в рассрочку, когда заемщик регулярно выплачивает основную сумму долга и проценты по кредиту.

Возможно, наиболее знакомый термин погашения — в рассрочку, когда заемщик регулярно выплачивает основную сумму долга и проценты по кредиту.

Для небольших кредитов может быть более практичным организовать единовременное погашение. В этом случае покупатель должен выплатить все проценты и основную сумму сразу в заранее установленную дату в будущем. В некоторых случаях вексель может указывать погашение «по требованию», что означает, что вексель должен быть погашен по требованию кредитора. Это более характерно для неформальных займов, например, между членами семьи.

Наконец, простой вексель также может включать разовые платежи: заемщик делает небольшие платежи в течение срока кредита, после чего следует один крупный платеж для погашения остатка.

Закладные и векселя

Домовладельцы обычно думают об ипотеке как об обязательстве вернуть деньги, которые они заняли на покупку жилья. Но на самом деле это вексель, который они также подписывают в рамках процесса финансирования, который представляет собой обещание выплатить кредит вместе с условиями погашения.

В векселе указывается размер долга, процентная ставка по нему и пеня за просрочку платежа. В этом случае кредитор удерживает вексель до тех пор, пока ипотечный кредит не будет погашен. В отличие от договора о доверительном управлении или самой ипотеки, вексель не регистрируется в земельных книгах графства.

Вексель также может быть способом, с помощью которого люди, которые не имеют права на получение ипотечного кредита, могут купить дом. Механика сделки, обычно называемая возвратной ипотекой, довольно проста: продавец продолжает удерживать ипотеку (возвращая ее) на жилье, а покупатель подписывает вексель, в котором говорится, что он заплатит цену ипотеки. дом плюс согласованная процентная ставка регулярными платежами. Платежи по векселю часто приводят к положительному ежемесячному денежному потоку для продавца.

Обычно покупатель вносит крупный первоначальный взнос, чтобы укрепить уверенность продавца в способности покупателя производить платежи в будущем. Хотя это зависит от ситуации и штата, право собственности на дом часто используется в качестве залога и возвращается продавцу, если покупатель не может произвести платеж. Бывают случаи, когда третье лицо выступает в качестве кредитора по возвратной ипотеке вместо продавца, но это может усложнить ситуацию и привести к юридическим проблемам в случае дефолта.

Бывают случаи, когда третье лицо выступает в качестве кредитора по возвратной ипотеке вместо продавца, но это может усложнить ситуацию и привести к юридическим проблемам в случае дефолта.

Налоговая перспектива

С точки зрения домовладельца, который хочет продать, состав векселя имеет большое значение. С налоговой точки зрения лучше получить более высокую цену продажи вашего дома и взимать с покупателя более низкую процентную ставку. Таким образом, прирост капитала не будет облагаться налогом при продаже дома, но проценты по векселю будут облагаться налогом.

И наоборот, низкая цена продажи и высокая процентная ставка лучше для покупателя, потому что он сможет списать проценты и, добросовестно заплатив продавцу в течение года или около того, рефинансировать по более низкой процентной ставке через традиционную ипотеку. из банка. По иронии судьбы, теперь, когда покупатель накопил капитал в доме, у него, вероятно, не будет проблем с получением финансирования от банка для его покупки.

Типы простых векселей

Корпоративные кредитные векселя

Векселя обычно используются в бизнесе как средство краткосрочного финансирования. Например, когда компания продала много продуктов, но еще не получила платежи за них, у нее может закончиться наличность, и она не сможет расплатиться с кредиторами. В этом случае он может попросить их принять вексель, который может быть обменен на наличные деньги в будущем после того, как он получит свою дебиторскую задолженность. В качестве альтернативы он может запросить у банка наличные деньги в обмен на вексель, который должен быть погашен в будущем.

Векселя также предлагают источник кредита для компаний, которые исчерпали другие варианты, такие как корпоративные кредиты или выпуск облигаций. Вексель, выпущенная компанией в этой ситуации, подвержена более высокому риску дефолта, чем, скажем, корпоративная облигация. Это также означает, что процентная ставка по корпоративному векселю, скорее всего, принесет больший доход, чем по облигации той же компании — высокий риск означает более высокую потенциальную доходность.

Эти облигации обычно должны быть зарегистрированы в правительстве штата, в котором они продаются, и/или в Комиссии по ценным бумагам и биржам (SEC). Регулирующие органы рассмотрят записку, чтобы решить, способна ли компания выполнить свои обещания. Если вексель не зарегистрирован, инвестор должен самостоятельно проанализировать, способна ли компания обслуживать долг.

В этом случае юридические возможности инвестора могут быть несколько ограничены в случае дефолта. Компании, попавшие в затруднительное положение, могут нанять брокеров с высокими комиссионными для продажи незарегистрированных векселей.

Инвестиционные векселя

Инвестирование в долговые обязательства, даже в случае ипотечного кредита, сопряжено с риском. Чтобы свести к минимуму эти риски, инвестору необходимо зарегистрировать вексель или нотариально заверить его, чтобы обязательство было публично зарегистрированным и законным.

Кроме того, в случае ипотеки с возвратом покупатель банкноты может даже зайти так далеко, что оформит страховой полис на жизнь эмитента. Это вполне приемлемо, потому что, если эмитент умрет, владелец банкноты возьмет на себя право собственности на дом и связанные с ним расходы, которые он может быть не готов взять на себя.

Это вполне приемлемо, потому что, если эмитент умрет, владелец банкноты возьмет на себя право собственности на дом и связанные с ним расходы, которые он может быть не готов взять на себя.

Эти облигации предлагаются только корпоративным или опытным инвесторам, которые могут справиться с рисками и имеют деньги, необходимые для покупки облигации (облигации могут быть выпущены на такую большую сумму, какую покупатель готов нести). После того, как инвестор согласился с условиями векселя, он может продать его (или даже отдельные платежи по нему) еще одному инвестору, как ценную бумагу.

Облигации продаются со скидкой от их номинальной стоимости из-за влияния инфляции на стоимость будущих платежей. Другие инвесторы также могут совершить частичную покупку векселя, покупая права на определенное количество платежей — опять же, со скидкой относительно истинной стоимости каждого платежа. Это позволяет держателю банкноты быстро собрать единовременную сумму денег, а не ждать накопления платежей.

Инвестиции в векселя

Обходя банки и традиционных кредиторов, инвесторы в долговые обязательства берут на себя риск банковского сектора, не имея организационного размера, чтобы минимизировать этот риск, распределяя его по тысячам кредитов. Этот риск приводит к большей прибыли — при условии, что получатель платежа не нарушил обязательства по векселю.

В корпоративном мире такие банкноты редко продаются населению. Если это так, то обычно это происходит по воле испытывающей трудности компании, работающей через недобросовестных брокеров, желающих продать векселя, которые компания может не выполнить.

В случае ипотечных кредитов с возвратом векселя стали ценным инструментом для завершения продаж, которые в противном случае были бы задержаны из-за отсутствия финансирования. Это может быть беспроигрышной ситуацией как для продавца, так и для покупателя, если обе стороны полностью понимают, во что они ввязываются.

Если вы хотите совершить покупку или продажу по ипотеке с возвратом, вам следует поговорить с юристом и посетить нотариальную контору, прежде чем что-либо подписывать.

Часто задаваемые вопросы

Что содержит вексель?

Форма долгового инструмента, вексель представляет собой письменное обещание эмитента выплатить другому лицу. Вексель будет включать согласованные между двумя сторонами условия, такие как дата погашения, основная сумма, проценты и подпись эмитента. По сути, простой вексель позволяет организациям, помимо финансовых учреждений, предоставлять механизмы кредитования другим организациям.

Что такое пример векселя?

Одним из примеров простого векселя является корпоративный кредитный вексель. Для этого типа векселя компания обычно ищет краткосрочный кредит. В случае растущего стартапа, у которого не хватает наличных средств по мере расширения своей деятельности, условия соглашения могут заключаться в том, что компания возвращает кредит после сбора дебиторской задолженности.

Существует ряд других различных типов векселей, включая инвестиционные векселя, ипотечные кредиты с возвратом и векселя по студенческим кредитам.

Предмет договора

Предмет договора