Содержание

Рефинансирование кредитов, предоставленных сторонними кредитными организациями

Рефинансирование кредитов, предоставленных сторонними кредитными организациями, осуществляется путем предоставления средств на погашение основного долга (текущей ссудной задолженности) по данным кредитам.

Максимальная сумма кредита на рефинансирование устанавливается в размере, не превышающем текущую ссудную задолженность по рефинансируемому кредиту.

Срок кредита на рефинансирование устанавливается в зависимости от срока пользования рефинансируемым кредитом и его целевого назначения.

Требования к Заемщику:

-

надлежащее исполнение обязательств, в том числе отсутствие просроченных платежей, по иным договорам, на основании которых ссуды предоставлены, заключенным Заемщиком как с Банком, так и с иными кредитными организациями – кредиторами, за период не менее чем 360 календарных дней до даты подачи заявки на предоставление кредита на рефинансирование;

-

отсутствие просроченных обязательств перед федеральным бюджетом, бюджетом субъекта Российской Федерации, местным бюджетом и внебюджетным фондом;

-

отсутствие картотеки неоплаченных в срок расчетных (платежных) документов (картотеки № 2) ко всем расчетным счетам Заемщика, открытым в кредитных организациях, как за период не менее чем 360 календарных дней до даты подачи заявки на предоставление кредита на рефинансирование (длительностью более 30 дней и величиной более 5% по отношению к годовому объему реализации продукции), так и по состоянию на дату представления в Банк заявки на кредит на рефинансирование.

Льготный период по кредиту на рефинансирование устанавливается в зависимости от срока пользования рефинансируемым кредитом и его целевого назначения.

Обеспечением по кредиту на рефинансирование может являться любое удовлетворяющее требованиям АО «Россельхозбанк» обеспечение, в том числе последующий залог имущества, заложенного в обеспечение обязательств Заемщика по рефинансируемому кредиту.

Дополнительно к списку документов:

- Оригинал договора, заключенного между первоначальным кредитором и Клиентом и на основании которого Клиенту предоставлен рефинансируемый кредит (далее — Основной договор) (для заверения Банком).

- Оригинал договора/договоров обеспечения по Основному договору (для заверения Банком).

- Актуализированные технико-экономическое обоснование кредита или бизнес-план.

- Справка от первоначального кредитора о платежной дисциплине Клиента по Основному договору.

- Документы, подтверждающие целевое использование рефинансируемого кредита.

- Письмо первоначального кредитора о согласии на досрочное погашение Заемщиком рефинансируемого кредита (при необходимости).

- Письмо первоначального кредитора о согласии на передачу имущества, заложенного в обеспечение рефинансируемого кредита, в последующий залог в качестве обеспечения кредита на рефинансирование (при необходимости).

Рефинансирование кредита — предложения банков с выгодными условиями

Рефинансирование кредита — предложения банков с выгодными условиями

Город

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

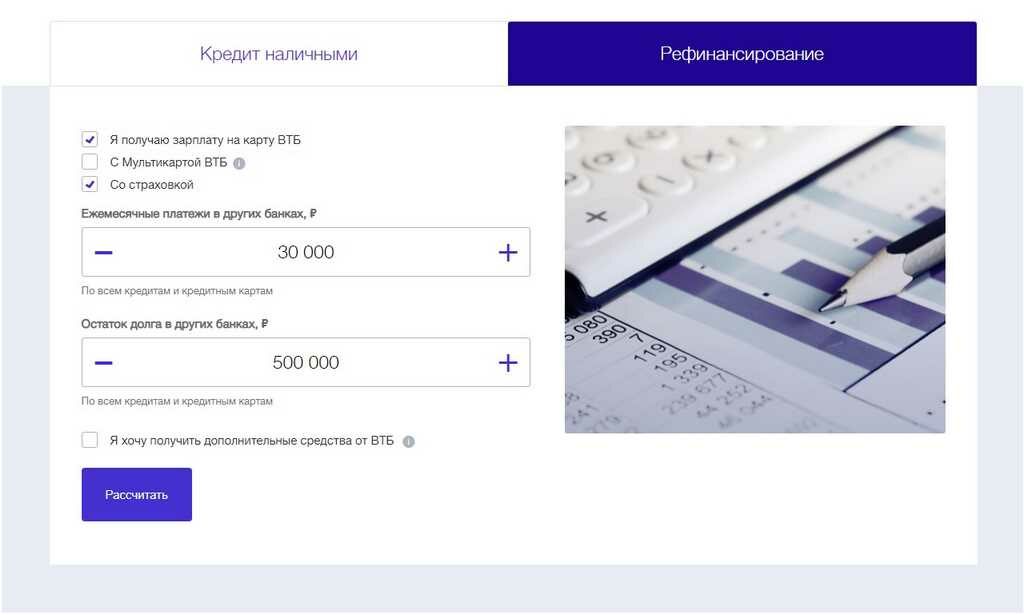

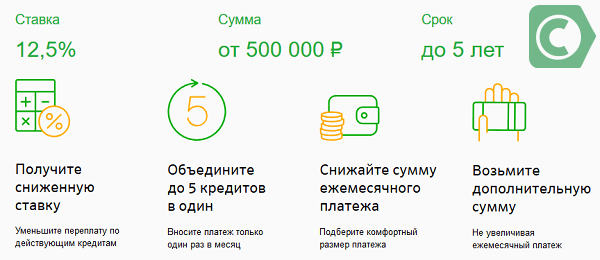

Рефинансирование кредита на выгодных условиях. Объединение нескольких кредитов в один. Простой расчет сумм и сроков погашения. Снижение нагрузки на бюджет.

Объединение нескольких кредитов в один. Простой расчет сумм и сроков погашения. Снижение нагрузки на бюджет.

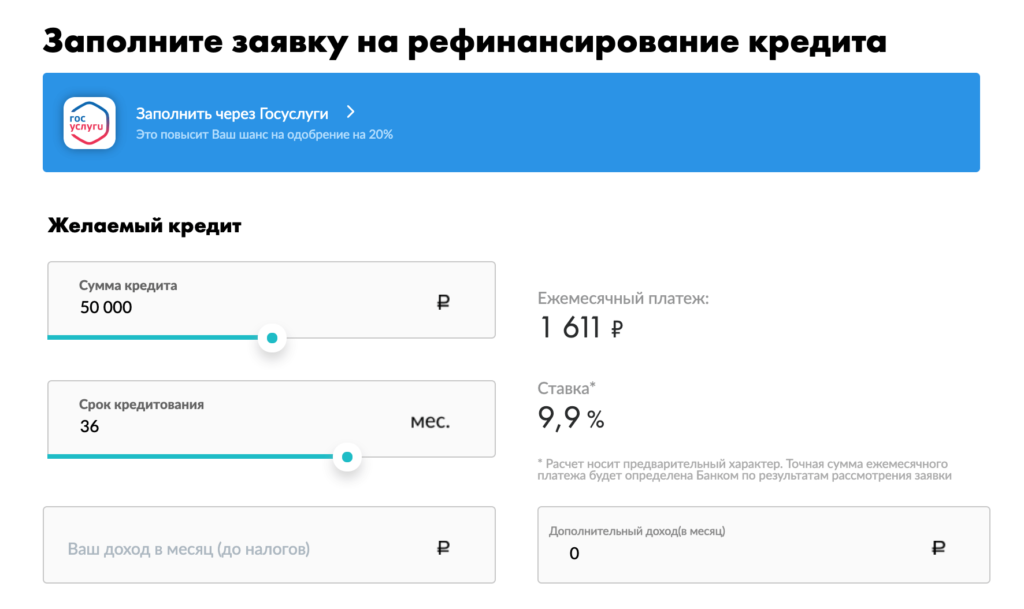

- Отправить заявку на рефинансирование кредита можно онлайн

- По новому договору клиенту будет удобнее и выгоднее платить

- Возможно провести рефинансирование двух кредитов и больше

Подробнее

Скрыть

Сумма кредита, ₽

Срок по месяцам

Сбросить

Часто ищут

Смотреть все

Со 100% одобрением

Сроком от 3 лет

С 18 лет

Без посещения банка

С диф. платежами

Без отказа

С моментальным решением

Без подтверждения дохода

Топ предложений

Рефинансирование кредитов — рейтинг 2022

- Металлинвестбанк (Рефинансирование)

- Альфа-Банк (Рефинансирование)

- Газпромбанк (Рефинансирование)

- УБРиР (Рефинансирование)

- Открытие (Рефинансирование)

- МТС Банк (Рефинансирование)

- Уралсиб (Рефинансирование)

- Тинькофф (Рефинансирование)

- ВТБ (Рефинансирование)

- Промсвязьбанк (Рефинансирование)

По умолчанию

По умолчанию

Больше сумма

Меньше сумма

Больше срок

Меньше срок

Ниже %

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Итоговое сравнение рефинансирования кредитов

Популярные банки

Росбанк

4.8

403 отзыва

2272

Лицензия

6.9/10

Рейтинг К5М

Служба поддержки

8 (800) 234-44-34

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

Тинькофф Банк

4. 4

4

734 отзыва

2673

Лицензия

7.8/10

Рейтинг К5М

Служба поддержки

8 (800) 950-25-55

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Хоум Кредит Банк

4.5

189 отзывов

316

Лицензия

6.6/10

Рейтинг К5М

Служба поддержки

8 (495) 785-82-25

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Этапы получения кредита

1

Выберите подходящий кредит

2

Нажмите кнопку «Оформить»

3

Заполните заявку на сайте банка

Условия предоставления рефинансирования

Финансирование на погашение имеющихся долгов предоставляют многие банки России. Как правило, рефинансирование потребительских кредитов не требует привлечения поручителей. Предложения от надежных финансовых учреждений с актуальными условиями можно найти на нашем сайте.

Как правило, рефинансирование потребительских кредитов не требует привлечения поручителей. Предложения от надежных финансовых учреждений с актуальными условиями можно найти на нашем сайте.

Перекредитование может осуществляться несколькими способами:

- В форме кредитной линии для предпринимателя или компании

- Путем оформления кредитной карты с одобренным лимитом

- Наличными. В данном случае клиент получает деньги в кассе банка

Чтобы заявка на рефинансирование кредита была одобрена, важно соответствовать определенным критериям. К ним относятся:

- Гражданство РФ, постоянная или временная регистрация по месту жительства в регионе обращения

- Непрерывный стаж от 6 месяцев

- Возраст от 21 года

- Наличие постоянного официального дохода

Чтобы выбрать самое выгодное рефинансирование кредита, необходимо ознакомиться с условиями в разных банках. Помимо общих условий, предъявляется ряд требований и к имеющимся задолженностям. Учитываются:

Помимо общих условий, предъявляется ряд требований и к имеющимся задолженностям. Учитываются:

- Количество договоров для объединения. В каждом банке цифра отличается. Некоторые учреждения выдают деньги на погашение только одного кредита. В других организациях нет ограничений по количеству сделок

- Тип кредита. Как правило, рефинансирование распространяется на потребительские кредиты, ипотеки, автокредиты, карты с лимитами

- Срок погашения действующих кредитов по договору. Устанавливается в зависимости от условий конкретного банка

- Отсутствие просрочек в течение 6–12 месяцев пользования кредитами

Погашаются кредиты сторонних банков и банка, который выполняет рефинансирование.

Необходимые документы

Наличие у заемщика непогашенных кредитных обязательств означает, что он уже прошел все необходимые проверки у предыдущего кредитора. Поэтому на стадии рефинансирования проверка платежеспособности производится в упрощенном порядке. Однако наличие подтверждающих документов повышает шансы на одобрение заявки.

Поэтому на стадии рефинансирования проверка платежеспособности производится в упрощенном порядке. Однако наличие подтверждающих документов повышает шансы на одобрение заявки.

Стандартный список документов в большинстве банков выглядит следующим образом:

- Паспорт гражданина РФ

- Копия кредитного соглашения

- Свежая справка 2-НДФЛ

- Копия графика платежей

- Подтверждение трудовой занятости.

По условиям конкретного банка указанный перечень может включать в себя дополнительные документы. И наоборот, часть кредитных организаций допускает упрощенное оформление с минимальным пакетом документов.

Лучшие условия по рефинансированию кредитов

| 🟢 Сумма кредита: | до 100 000 000 ₽ |

| 🟢 Ставка по кредиту: | от 0,9% годовых |

| 🟢 Срок кредитования: | до 360 месяцев |

| 🟢 Возраст получения кредита: | с 18 лет |

Преимущества

- Банки готовы пойти навстречу клиентам, у которых много открытых кредитов, а средств для их погашения не хватает

- Условия рефинансирования часто удобнее, чем у потребительского кредита

- Рефинансирование оформляется только на остаток кредита – вам не придется переплачивать за уже погашенную часть долга

- При внесении сведений в кредитную историю учитываются оба кредита.

Поэтому, если не допускать штрафов и просрочек, ее можно дополнительно улучшить

Поэтому, если не допускать штрафов и просрочек, ее можно дополнительно улучшить

Недостатки

- Для оформления заявки требуется большой пакет документов с информацией обо всех текущих кредитах

- Не во всех банках можно оформить рефинансирование

- Иногда рефинансировать можно только кредит, взятый в том же банке

- Для некоторых видов кредитов (например, ипотеки или кредитной карты) и микрозаймов оформить рефинансирование обычно нельзя

Часто задаваемые вопросы

Какие справки нужно предоставить для рефинансирования кредитов с большой кредитной нагрузкой?

Как правило, требования по таким программам не отличаются от стандартных. Заемщик должен документально подтвердить платежеспособность и наличие постоянного места работы. Возможно предоставление выписки из ПФР, которую легко заказать на Госуслугах. Чем больше документов представит клиент, тем выгоднее будут условия нового кредита.

Заемщик должен документально подтвердить платежеспособность и наличие постоянного места работы. Возможно предоставление выписки из ПФР, которую легко заказать на Госуслугах. Чем больше документов представит клиент, тем выгоднее будут условия нового кредита.

На сколько договоров одновременно можно найти рефинансирование кредитов?

Условия зависят от конкретного банка. Часто перекредитоваться можно только по одной программе. В некоторых финансовых учреждениях предлагают рефинансирование нескольких кредитов в один банк. Есть организации, в которых новый договор не предусматривает ограничений по количеству объединяемых задолженностей.

Я хочу сделать рефинансирование кредита под меньший процент. Сколько времени займет процедура?

Заполнить заявку на рефинансирование кредитов можно на нашем сайте. Часто банки быстро принимают решение и сразу дают ответ. В случае одобрения заявки необходимо представить личные документы и бумаги по имеющимся долгам. После предоставления всей информации оформление нового договора и финансирование занимает не более 3 дней.

После предоставления всей информации оформление нового договора и финансирование занимает не более 3 дней.

Можно ли в результате рефинансирования кредита дополнительные деньги получить на руки?

Важно учитывать, что объединение кредитов производится в первую очередь с целью погашения имеющихся долгов. Однако есть банки, которые готовы предоставить финансирование в более крупном размере. В таких случаях клиент может получить часть средств на руки и использовать их по своему усмотрению. При подаче заявки следует заранее уведомить банк о желании получить дополнительные деньги наличными.

Информация была полезна?

28 оценок, среднее: 4.8 из 5

Часто ищут

Когда и как рефинансировать личный кредит

Рефинансирование личного кредита позволяет вам заменить существующий кредит новым кредитом, который может иметь новую процентную ставку или пересмотренный график погашения. Рефинансирование может быть хорошим вариантом, если процентные ставки упали или ниже вашей текущей ставки, или если вам нужно продлить срок погашения.

Обеспечение более низкой процентной ставки за счет рефинансирования снижает стоимость займа, поэтому в целом вы будете платить меньше по личному кредиту. Рефинансирование на более длительный срок кредита предлагает более низкие минимальные ежемесячные платежи. Скорее всего, вы будете платить больше по кредиту в целом, продлевая сроки погашения из-за начисления процентов.

Что значит рефинансировать личный кредит?

При рефинансировании личного кредита вы подаете заявку на новый кредит — либо у того же кредитора, либо у другого, — а затем используете полученные средства для погашения старого кредита. После завершения процесса вы будете производить платежи по новому кредиту с новой процентной ставкой и условиями.

Вы можете захотеть рефинансировать кредит по ряду причин, но в идеале это должно быть получение новой, лучшей процентной ставки как часть процесса.

«Обычно целью является уменьшение платежа или снижение процентной ставки. Новый кредит также может быть на большую сумму, если цель состоит в том, чтобы получить больше денег для новой потребности», — говорит Вида Авумей, бывший вице-президент и директор по исследованиям в области политики OneMain Financial.

Когда рефинансирование личного кредита имеет смысл?

Рефинансирование вашего кредита почти всегда имеет смысл, если это сэкономит ваши деньги. Есть много сценариев, в которых можно добиться существенной экономии.

«Например, если процентные ставки упадут и вы сможете получить более низкую процентную ставку, вам следует рассмотреть возможность рефинансирования», — говорит Адам Марлоу, главный специалист по развитию рынка Собственного кредитного союза Джорджии.

Вот несколько других случаев, когда это может иметь смысл:

- У вас лучший кредитный рейтинг. Один из лучших способов получить более низкую процентную ставку по личному кредиту — это улучшить свой кредитный рейтинг. Если ваш счет увеличился с тех пор, как вы впервые взяли кредит, это может быть хорошей причиной для рефинансирования.

- Вы хотите изменить тип тарифа. Наличие переменной годовой процентной ставки по личному кредиту затрудняет планирование ваших ежемесячных платежей.

Мало того, вы можете увидеть восходящую тенденцию, которая в конечном итоге будет стоить вам дороже. Путем рефинансирования вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц.

Мало того, вы можете увидеть восходящую тенденцию, которая в конечном итоге будет стоить вам дороже. Путем рефинансирования вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц. - Вы хотите избежать оплаты шарами. Некоторые персональные кредиты могут предоставляться с единовременным платежом, требующим от вас внесения гораздо большего платежа, чем обычная ежемесячная сумма, в конце периода погашения. Вы можете рефинансировать раньше времени, чтобы избежать этого стиля личного кредита.

- Ваш доход уменьшился, и вам нужны более низкие ежемесячные платежи. Если вы потеряли работу или у вас уменьшился доход, возможно, вы хотите уменьшить ежемесячный платеж по кредиту. В этом случае вы можете рефинансировать свой текущий кредит на более длительный срок погашения, что может не сэкономить вам денег в долгосрочной перспективе, но может помочь уменьшить ежемесячный платеж.

- Вы хотите погасить кредит быстрее.

Если вы можете позволить себе более крупные ежемесячные платежи, вы можете рефинансировать кредит на более короткий срок. Выплата кредита в более короткие сроки сэкономит вам деньги на процентах в целом.

Если вы можете позволить себе более крупные ежемесячные платежи, вы можете рефинансировать кредит на более короткий срок. Выплата кредита в более короткие сроки сэкономит вам деньги на процентах в целом. - Вы можете позволить себе оплату. При получении кредита на рефинансирование могут взиматься сборы, например сборы за выдачу или сборы за подачу заявления. Ваш текущий кредитор может также взимать комиссию за досрочное погашение, если вы погасите кредит до окончания периода погашения. Прежде чем подавать заявку на рефинансирование кредита, убедитесь, что рефинансирование по-прежнему имеет финансовый смысл после учета комиссий.

Когда рефинансирование личного кредита не имеет смысла?

Личный кредит не будет стоить времени и усилий, затрачиваемых в некоторых случаях. Вот некоторые случаи, когда рефинансирование может оказаться не лучшим решением:

- Когда остаток по кредиту минимален: Если вы не должны так много по существующему кредиту, рефинансирование может не иметь смысла, поскольку некоторые кредиты взимают комиссию за выдачу сверх остатка кредита.

Вместо того, чтобы нести дополнительные сборы, постарайтесь быстрее погасить остаток или первоначальный кредит.

Вместо того, чтобы нести дополнительные сборы, постарайтесь быстрее погасить остаток или первоначальный кредит. - Когда ваша процентная ставка будет выше: Если вы не получаете более выгодную процентную ставку за счет рефинансирования кредита, тщательно подумайте, стоит ли вам продолжать. Это может иметь смысл только в том случае, если вы не можете позволить себе платежи и вам необходимо продлить сроки погашения, чтобы снизить платежи.

- Срок погашения почти истек: Если срок погашения вашего существующего кредита подходит к концу, рефинансирование продлит срок кредита. Это означает, что вы будете платить больше денег в целом на проценты.

Как рефинансировать личный кредит

Если вы готовы рефинансировать свой кредит, начните со следующих шагов.

1. Выясните, сколько денег вам нужно

Когда вы рефинансируете кредит, вы, по сути, погашаете существующий кредит новым кредитом с другими условиями. Итак, прежде чем делать покупки по котировкам, определите точную сумму денег, необходимую для погашения вашего текущего кредита. Кроме того, посмотрите, не взимает ли ваш первоначальный кредитор штрафы за досрочное погашение, которые могут перевесить преимущества рефинансирования.

Итак, прежде чем делать покупки по котировкам, определите точную сумму денег, необходимую для погашения вашего текущего кредита. Кроме того, посмотрите, не взимает ли ваш первоначальный кредитор штрафы за досрочное погашение, которые могут перевесить преимущества рефинансирования.

Важно знать точную сумму погашения кредита, потому что вам нужно знать сумму рефинансирования кредита, которая необходима для того, чтобы быть свободным от вашего первоначального кредита.

Примите меры: Войдите в свой личный кредитный счет или позвоните своему кредитору, чтобы получить непогашенный остаток выплат и узнать о комиссиях за досрочное погашение.

2. Проверьте свой кредитный рейтинг и отчет о кредитных операциях

Прежде чем рассматривать вопрос о рефинансировании своего кредита, вам необходимо проверить свой кредитный рейтинг и отчет о кредитных операциях. Это необходимый шаг, чтобы оценить, имеете ли вы право на более низкую ставку, чем та, которую вы платите в настоящее время. Если новая процентная ставка не будет значительно ниже, рефинансирование может оказаться нецелесообразным.

Если новая процентная ставка не будет значительно ниже, рефинансирование может оказаться нецелесообразным.

«Большинство кредиторов указывают свою лучшую ставку, но если у вас нет кредита A-plus, это может быть не та ставка, на которую вы имеете право», — говорит Марлоу. «Чтобы получить свой кредитный рейтинг, проверьте, предоставляет ли эмитент вашей кредитной карты или финансовое учреждение это бесплатно своим клиентам».

Вы также можете ежегодно запрашивать бесплатный кредитный отчет в каждом из трех кредитных бюро — Equifax, Experian и TransUnion (хотя еженедельные отчеты предоставляются бесплатно до 20 апреля 2022 г.).

Когда вы подбираете новый кредит, определите, будут ли кредиторы мягко или жестко влиять на ваш кредитный рейтинг, давая вам цитату. Жесткий кредитный рейтинг негативно повлияет на ваш рейтинг, по крайней мере, в краткосрочной перспективе, поэтому вам нужно получить котировки от кредиторов, которые показывают ваши ставки, используя только мягкое натяжение. Этот процесс известен как предварительная квалификация.

Этот процесс известен как предварительная квалификация.

Примите меры: Запросите бесплатный кредитный отчет через Equifax, Experian или TransUnion.

3. Узнайте о ставках и условиях в банках и онлайн-кредиторах

Исследование играет ключевую роль в рефинансировании личных кредитов; перед рефинансированием сравните ставки и условия от нескольких кредиторов. Поиск вокруг важен, потому что процентная ставка и условия, которые вам предлагают, могут различаться между кредиторами. Кроме того, новый кредит с более низкой процентной ставкой не обязательно лучше, если вы платите за него больше в целом в виде комиссий или продлеваете его без необходимости.

«Рефинансирование кредита может потребовать дополнительных комиссий и изменить условия кредита», — говорит Джефф Вуд, дипломированный бухгалтер и партнер Lift Financial. «Ваш текущий кредит может иметь штраф за досрочное погашение, чтобы заменить его. Все эти факторы необходимо учитывать, чтобы определить, имеет ли рефинансирование смысл как в личном, так и в финансовом плане».

Если вы не ищете более низкие ежемесячные платежи, также может быть неразумно продлевать срок погашения вашего нового кредита сверх срока погашения текущего кредита. Даже если вы получите более низкую процентную ставку, вы можете в конечном итоге платить больше процентов в течение более длительного периода времени.

Примите меры: Сравните характеристики не менее трех предложений по рефинансированию личного кредита. Чтобы увидеть общую стоимость каждого кредита, попробуйте использовать кредитный калькулятор.

4. Поговорите с вашим нынешним кредитором

Не упускайте из виду вашего текущего кредитора в процессе поиска. Он может быть готов предложить вам более выгодную сделку, чем ваш существующий кредит, чтобы сохранить ваш бизнес.

«У вас уже налажены отношения с этой компанией», — говорит Авумей. «Ваш кредитор оценит ваши потребности и определит ваше право на получение нового кредита. Многие кредиторы позволят вам увидеть, подходите ли вы для получения кредита, без запроса кредита ».

Примите меры: Свяжитесь со своим существующим кредитором, чтобы сообщить им, что вы рассматриваете возможность рефинансирования личного кредита. Спросите их, соответствуете ли вы требованиям, а также пересмотренную ставку и условия, которые они готовы предложить.

5. Подать заявку на кредит

Когда вы остановились на кредиторе, чье предложение вам больше всего нравится, подайте заявку и предоставьте все необходимые подтверждения — это может включать ваш номер социального страхования, платежные квитанции, банковские выписки или налоговые документы.

Помните, что описанный ранее этап сравнения кредита отличается от формальной заявки на рефинансирование. Чтобы официально подать предложение о кредите, пройти процесс андеррайтинга кредита и получить финансирование от выбранного вами кредитора, вам необходимо подать официальную заявку.

Примите меры: Прочитайте мелкий шрифт кредита, прежде чем принять его, обратите внимание на график платежей и любые сборы, включая штрафы за досрочное погашение. Если вас устраивают условия кредита, вы можете принять его и, как правило, получите средства в течение нескольких дней.

Если вас устраивают условия кредита, вы можете принять его и, как правило, получите средства в течение нескольких дней.

6. Начните вносить платежи по новому кредиту

Как только вы получите средства по новому кредиту, вы будете использовать их для погашения существующего кредита. Это нужно сделать как можно скорее, чтобы избежать начисления ненужных процентов или двойных платежей по кредиту.

Получение ваших кредитных средств также вводит вас в период погашения вашего нового кредита. Вы сразу же начнете вносить ежемесячные платежи с новой процентной ставкой, новым графиком погашения и новой суммой ежемесячного платежа. Своевременные ежемесячные платежи поддерживают вашу учетную запись в хорошем состоянии.

Примите меры: Настройте автоматическую оплату вашего нового кредита на рефинансирование, чтобы никогда не пропускать платеж.

Как рефинансирование личного кредита влияет на ваш кредитный рейтинг

При рефинансировании вы будете подвергаться проверке кредитоспособности. Это может немного снизить ваш кредитный рейтинг, но падение должно быть временным, особенно если вы практикуете хорошие финансовые привычки с новым кредитом.

Это может немного снизить ваш кредитный рейтинг, но падение должно быть временным, особенно если вы практикуете хорошие финансовые привычки с новым кредитом.

«Запросы на получение кредита и новые счета могут негативно повлиять на ваш кредитный рейтинг в краткосрочной перспективе, но своевременные платежи по новому кредиту помогут вашему кредитному рейтингу в долгосрочной перспективе», — говорит Авумей.

Имейте в виду, что небольшой удар может повредить, если вы также хотите купить новую машину или переехать в новую квартиру. Автодилеры и арендодатели проверяют ваш кредитный рейтинг, и рефинансирование вашего кредита в неподходящее время может затруднить поиск автомобиля или жилья.

Преимущества рефинансирования личного кредита

Хотя преимущества рефинансирования вашего личного кредита будут зависеть от ваших целей, в целом они могут включать в себя все, от получения более низкой процентной ставки до снижения общей стоимости вашего кредита.

- Лучшая процентная ставка: Если ставки снизились или вы улучшили свой кредитный рейтинг, вы можете сэкономить деньги на процентах.

- Быстрая выплата по кредиту: Если вам удобно делать более высокие ежемесячные платежи и вы хотите быстрее расплатиться с долгами, вы можете рефинансировать личный кредит на более короткий срок. Это дает дополнительное преимущество, заключающееся в уменьшении суммы процентов, которые вы будете платить в целом.

- Продление сроков погашения: Продление срока погашения кредита может помочь вашим платежам чувствовать себя более управляемыми, если вы испытываете трудности с их своевременной оплатой, поскольку продление сроков уменьшит ваш ежемесячный счет.

- Стабильность платежей : Рефинансирование может обеспечить стабильность платежей, если вы переходите с плавающей ставки на фиксированную.

Недостатки рефинансирования личного кредита

Рефинансирование не лучший вариант для всех. Прежде чем совершить рефинансирование, рассмотрите следующие недостатки:

- Дополнительные сборы: Каждый раз, когда вы берете новый кредит, вам, возможно, придется платить дополнительные сборы кредитору, что может сократить выгоду от экономии денег, которую вы, возможно, пытаетесь получить.

- Штрафы за досрочное погашение: Некоторые кредиты предусматривают штраф за досрочное погашение, если вы погасите остаток до истечения срока. Поскольку рефинансирование требует, чтобы вы погасили существующий кредит и заменили его другим, лучше проверить условия вашего текущего кредита, чтобы определить, будут ли вы наказаны за его досрочное погашение.

- Потенциально более высокие процентные расходы: Увеличение срока кредита обычно приводит к увеличению процентных расходов с течением времени. Если вы пытаетесь снизить ежемесячный платеж из-за финансовых трудностей, вы все равно можете рассмотреть возможность рефинансирования. Просто поймите, что более низкий ежемесячный платеж, скорее всего, не сэкономит вам деньги в долгосрочной перспективе.

- Воздействие на кредитный рейтинг: Поскольку рефинансирование считается новым запросом на получение кредита, оно может снизить ваш кредитный рейтинг, даже если воздействие минимально и временно.

- Время исследования и подачи заявок: Требуется время, чтобы изучить кредиторов, сравнить котировки и отправить заявки. Если ваш кредит близок к погашению, рефинансирование может не стоить хлопот.

Практический результат

Прежде чем рефинансировать личный кредит, убедитесь, что вы действительно экономите деньги. Более низкий ежемесячный платеж в течение более длительного срока будет стоить вам больше в течение срока действия кредита. Дополнительные сборы также могут сделать рефинансирование дорогостоящим переключением, поэтому покройте все свои базы, прежде чем подавать заявку на нового кредитора.

Если это слишком дорого или иным образом повлияет на ваши финансы, отложите рефинансирование. И, как и во всем, тщательно изучите свои варианты. Если вы решите, что рефинансирование вашего личного кредита является правильным выбором, работайте с обоими кредиторами, чтобы процесс был максимально гладким и беззаботным.

Узнать больше:

- Лучшие кредиты на консолидацию долга

- Где взять потребительский кредит

- Лучшие потребительские кредиты под низкие проценты

Как рефинансировать ипотечный кредит

Существует множество причин для рефинансирования текущей ипотеки. Переход с регулируемой ставки на фиксированную ставку или получение долгосрочного кредита — два распространенных случая. Использование собственного капитала в вашем доме для получения дополнительных средств — это еще одно. И давайте не будем забывать самое популярное из всех: получение лучшей процентной ставки.

Переход с регулируемой ставки на фиксированную ставку или получение долгосрочного кредита — два распространенных случая. Использование собственного капитала в вашем доме для получения дополнительных средств — это еще одно. И давайте не будем забывать самое популярное из всех: получение лучшей процентной ставки.

Давайте узнаем, когда, почему и как рефинансировать ипотеку — в удобном пошаговом руководстве.

Что такое рефинансирование ипотеки?

Но сначала краткое введение. Рефинансирование ипотеки означает, что вы получаете новый ипотечный кредит взамен существующего. Если вы можете рефинансировать кредит с более низкой процентной ставкой, чем вы платите в настоящее время, вы экономите деньги на ежемесячном платеже и процентах, которые вы платите в течение срока кредита.

Определенный тип, рефинансирование наличными, по существу действует как кредит с более низкой процентной ставкой. Вы получаете готовые деньги — до суммы вашей фактической доли в капитале (собственности) в доме,

Как правило, рефинансирование стоит рассмотреть, если вы можете снизить процентную ставку хотя бы на полпроцента, и вы планируете остаться в вашем доме, по крайней мере, на несколько лет.

Как рефинансировать ипотечный кредит

- Поставьте четкую финансовую цель

- Проверьте свой кредитный рейтинг и историю

- Определите, сколько собственного капитала у вас есть

- Магазин нескольких кредиторов

- Приведите документы в порядок

- Подготовьтесь к оценке вашего дома

- Приходить на закрытие с наличными, если нужно

- Следите за своим кредитом

Шаг 1. Поставьте четкую финансовую цель

У вас должна быть веская причина для рефинансирования — будь то уменьшение ежемесячного платежа, сокращение срока кредита или получение капитала для ремонта дома или погашения долга.

На что следует обратить внимание: Если вы снижаете процентную ставку, но переводите часы по 30-летней ипотеке, вы можете платить меньше каждый месяц, но вы будете платить больше в течение срока действия кредита. Это связано с тем, что большая часть ваших процентных платежей приходится на первые годы ипотечного кредита.

Шаг 2. Проверьте свой кредитный рейтинг и историю

Вам нужно будет претендовать на рефинансирование так же, как вам нужно было получить одобрение на ваш первоначальный ипотечный кредит. Чем выше ваш кредитный рейтинг, тем лучшие ставки рефинансирования предложат вам кредиторы — и тем выше ваши шансы на то, что андеррайтеры одобрят ваш кредит. Для обычного рефинансирования вам потребуется кредитный рейтинг 620 или выше, чтобы быть одобренным; в некоторых случаях кредиторы будут принимать 580 для ипотечного кредита FHA или VA refi. Однако они не позволят вам одолжить столько.

На что обратить внимание: Несмотря на то, что существуют способы рефинансирования ипотечного кредита с плохой кредитной историей, потратьте несколько месяцев, чтобы повысить свой балл, если можете, прежде чем начать процесс.

Шаг 3: Определите, сколько у вас есть собственного капитала

Ваш собственный капитал представляет собой общую стоимость вашего дома за вычетом того, что вы должны по ипотеке. Чтобы выяснить это, проверьте выписку по ипотеке, чтобы увидеть текущий баланс. Затем проверьте сайты поиска жилья в Интернете или попросите агента по недвижимости оценить текущую справедливую рыночную стоимость вашего дома. Ваш домашний капитал – это разница между ними. Например, если вы все еще должны 250 000 долларов за свой дом, а он стоит 325 000 долларов, ваш собственный капитал составляет 75 000 долларов.

Чтобы выяснить это, проверьте выписку по ипотеке, чтобы увидеть текущий баланс. Затем проверьте сайты поиска жилья в Интернете или попросите агента по недвижимости оценить текущую справедливую рыночную стоимость вашего дома. Ваш домашний капитал – это разница между ними. Например, если вы все еще должны 250 000 долларов за свой дом, а он стоит 325 000 долларов, ваш собственный капитал составляет 75 000 долларов.

На что следует обратить внимание: Возможно, вы сможете рефинансировать обычный кредит всего за 5 процентов капитала, но вы получите более выгодные ставки и меньшие комиссии (и вам не придется платить за частное ипотечное страхование или PMI), если у вас есть не менее 20 процентов капитала. Чем больше капитала у вас есть в вашем доме, тем менее рискованным является кредит для кредитора.

Шаг 4. Найдите несколько ипотечных кредиторов

Получение котировок как минимум от трех ипотечных кредиторов может сэкономить вам тысячи долларов. После того, как вы выбрали кредитора, обсудите, когда лучше всего зафиксировать свою ставку, чтобы вам не пришлось беспокоиться о росте ставок до закрытия кредита.

На что следует обратить внимание: Помимо сравнения процентных ставок, обратите внимание на различные комиссии по кредиту и на то, будут ли они уплачиваться авансом или будут включены в новую ипотеку. Кредиторы иногда предлагают рефинансирование без затрат на закрытие, но взимают более высокую процентную ставку или добавляют к остатку кредита для компенсации.

Таблица ставок рефинансирования Bankrate позволяет вам сравнивать кредиты, чтобы помочь вам найти наиболее подходящий для ваших финансовых потребностей.

Шаг 5. Приведите документы в порядок

Соберите квитанции о недавних выплатах, федеральные налоговые декларации, банковские/брокерские выписки и все, что запрашивает ваш ипотечный кредитор. Ваш кредитор также рассмотрит ваш кредит и собственный капитал, поэтому заранее раскройте все свои активы и обязательства.

На что обратить внимание: Подготовив документацию до начала процесса рефинансирования, вы сможете сделать его более гладким и зачастую более быстрым.

Шаг 6. Подготовьтесь к оценке дома

Ипотечные кредиторы обычно требуют провести оценку дома (аналогичную той, которую вы сделали при покупке дома), чтобы определить его текущую рыночную стоимость. Внешний оценщик оценит ваш дом на основе определенных критериев и сравнений со стоимостью аналогичных домов, недавно проданных в вашем районе.

На что обратить внимание: Вы заплатите несколько сотен долларов за оценку. Сообщение кредитору или оценщику о любых улучшениях, дополнениях или капитальном ремонте, которые вы сделали с момента покупки дома, может привести к более высокой оценке.

Шаг 7: Приходите на закрытие сделки с наличными, если это необходимо

В отчете о закрытии сделки, а также в оценке кредита будет указано, какие дополнительные расходы при закрытии сделки необходимы для оформления кредита. Возможно, вам придется заплатить от 3 до 5 процентов от общей суммы кредита при закрытии. На что обратить внимание: возможно, вы сможете профинансировать расходы, которые могут составить несколько тысяч долларов, амортизируя их в течение срока действия кредита. Но вы, скорее всего, заплатите за него больше за счет более высокой процентной ставки или общей суммы кредита, что в долгосрочной перспективе приведет к большему проценту. (И да, они, вероятно, тоже заплатят вам за это.) Часто более выгодно платить вперед, если вы можете себе это позволить.

Но вы, скорее всего, заплатите за него больше за счет более высокой процентной ставки или общей суммы кредита, что в долгосрочной перспективе приведет к большему проценту. (И да, они, вероятно, тоже заплатят вам за это.) Часто более выгодно платить вперед, если вы можете себе это позволить.

Шаг 8: следите за своим кредитом

Храните копии закрывающих документов в надежном месте и настройте автоматические платежи, чтобы быть уверенным, что вы всегда в курсе своей ипотеки. Некоторые банки также дадут вам более низкую ставку, если вы подпишетесь на автоплатеж. На что обратить внимание: ваш кредитор или сервисный центр может перепродать ваш кредит на вторичном рынке либо сразу после закрытия сделки, либо спустя годы. Это означает, что вы будете должны платить по ипотеке другой компании, поэтому следите за почтой, уведомляющей вас о таких изменениях. При этом сами термины не должны меняться.

Причины, по которым вам следует рефинансировать ипотечный кредит

Когда затраты на рефинансирование могут быть возмещены в течение разумного периода времени, это может иметь финансовый смысл, в зависимости от ваших целей. Сюда могут входить:

Сюда могут входить:

- Для уменьшения ежемесячного платежа по ипотеке. Обеспечение более низкой процентной ставки может снизить ваши платежи по ипотеке на сотни долларов.

- Чтобы быстрее погасить ипотеку. Если вы конвертируете 30-летнюю ипотеку в 15-летнюю, вы можете погасить ее быстрее и уменьшить общую сумму процентов, которые вы должны.

- Чтобы сделать выплаты по ипотеке более управляемыми. Получение 30-летней ипотеки вместо 15-летней ипотеки может помочь уменьшить ваш ежемесячный платеж.

- Для перехода с ипотеки с регулируемой процентной ставкой (ARM) на ссуду с фиксированной процентной ставкой. Это разумно, если вы думаете, что ставки будут расти в будущем, или если вы просто хотите предсказуемый ежемесячный платеж

- Чтобы воспользоваться своим собственным капиталом. После того, как вы погасите свою первоначальную ипотеку, любые оставшиеся деньги можно направить на проекты по ремонту дома, консолидацию долга или оплату крупных расходов, таких как счета за обучение в колледже.

- Отменить ипотечное страхование. Это относится главным образом к кредитам FHA, которые профинансировали более 90 процентов первоначальной покупки дома. Их взносы по ипотечному страхованию могут быть отменены только в том случае, если вы рефинансируете кредит, обменивая его на новый, не связанный с FHA. Тем не менее, новый кредитор захочет, чтобы вы накопили не менее 20 процентов капитала в своем доме.

Калькулятор рефинансирования может обработать цифры и определить, сколько вы можете позволить себе рефинансировать.

Преимущества рефинансирования ипотеки

- Высвобождайте деньги каждый месяц — Если процентные ставки упали с тех пор, как вы впервые получили ипотечный кредит, рефинансирование со ставкой и сроком может заменить ваш кредит новым с более низкой ставкой, что означает, что вы платите меньше своему кредитору каждый месяц .

- Быстрее расплачивайтесь за дом — Если вы получили ипотечный кредит некоторое время назад и никогда не рефинансировали его, рефинансирование в новый кредит с более коротким сроком и более низкой процентной ставкой может существенно сократить процентные платежи.

Одно предостережение: если вы ежемесячно вкладываете больше денег в погашение ипотеки, у вас может быть меньше денег на расходы или сбережения.

Одно предостережение: если вы ежемесячно вкладываете больше денег в погашение ипотеки, у вас может быть меньше денег на расходы или сбережения. - Устранение ипотечного страхования — Если рост стоимости жилья и платежей по кредиту поднял ваш собственный капитал выше 20 процентов, вы можете рефинансировать его в новый обычный кредит без частного ипотечного страхования (PMI). (В зависимости от условий вашего кредита ваш кредитор может удалить PMI, как только вы достигнете 20-процентного порога капитала без необходимости рефинансирования.)

- Превратите свой кредит FHA в кредит не-FHA — Если у вас есть кредит FHA и вы внесли менее 10 процентов, единственный способ снять ипотечное страхование — это рефинансировать кредит не-FHA. Даже с учетом сегодняшних более высоких процентных ставок этот шаг может сэкономить вам деньги в целом.

- Используйте собственный капитал вашего дома — Если у вас есть более 20 процентов собственного капитала в вашем доме, вы можете обратиться к рефинансированию наличными.

Рефинансируя свой жилищный кредит в новый ипотечный кредит на более значительную сумму, вы можете получить разницу в наличных деньгах, чтобы потратить их по своему усмотрению. Рефинансирование наличными имеет смысл, если вы используете деньги, чтобы инвестировать обратно в свой дом через крупный проект реконструкции или погасить долг с высокими процентами.

Рефинансируя свой жилищный кредит в новый ипотечный кредит на более значительную сумму, вы можете получить разницу в наличных деньгах, чтобы потратить их по своему усмотрению. Рефинансирование наличными имеет смысл, если вы используете деньги, чтобы инвестировать обратно в свой дом через крупный проект реконструкции или погасить долг с высокими процентами. - Блокировка ипотечного кредита с фиксированной процентной ставкой — Если у вас есть ипотека с регулируемой процентной ставкой (ARM), которая вот-вот будет сброшена, и вы считаете, что процентные ставки вырастут, вы можете рефинансировать ее в кредит с фиксированной процентной ставкой. Ваша новая ставка может быть выше, чем та, которую вы платите сейчас, но вы гарантированно не подниметесь в будущем.

Соображения перед рефинансированием ипотеки

- Рефинансирование не бесплатное — Как и ваша первоначальная ипотека, ваша рефинансированная ипотека сопряжена с расходами, такими как плата за выдачу кредита, оценка, титульное страхование, налоги и другие сборы.

Вы экономите деньги только до тех пор, пока ежемесячная экономия не компенсирует стоимость рефинансирования. Вам нужно будет немного посчитать (используйте этот калькулятор), чтобы выяснить, сколько месяцев потребуется, чтобы достичь этой точки безубыточности. Если есть шанс, что вы собираетесь переехать раньше, рефинансирование, вероятно, не лучший шаг.

Вы экономите деньги только до тех пор, пока ежемесячная экономия не компенсирует стоимость рефинансирования. Вам нужно будет немного посчитать (используйте этот калькулятор), чтобы выяснить, сколько месяцев потребуется, чтобы достичь этой точки безубыточности. Если есть шанс, что вы собираетесь переехать раньше, рефинансирование, вероятно, не лучший шаг. - У вас может быть штраф за досрочное погашение — Некоторые ипотечные кредиторы берут дополнительную плату за досрочное погашение кредита. Высокий штраф за досрочное погашение может склонить чашу весов в пользу сохранения первоначальной ипотеки.

- Ваши общие затраты на финансирование могут увеличиться — Если вы рефинансируете новую 30-летнюю ипотеку и хорошо погашаете свой первоначальный 30-летний кредит, вы будете платить больше процентов, чем если бы вы сохранили ипотечный кредит. первоначальная ипотека, так как вы продлеваете срок погашения кредита.

Рефинансирование со ставкой и сроком против рефинансирования наличными: в чем разница?

Когда вы рефинансируете, чтобы сбросить процентную ставку или срок, или перейти, скажем, с ипотеки с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой, это называется рефинансированием со ставкой и сроком.

Срочное рефинансирование погашает один кредит за счет средств, полученных от нового кредита, с использованием того же имущества в качестве залога. Это позволяет снизить процентную ставку или сократить срок ипотечного кредита, чтобы быстрее нарастить собственный капитал.

Напротив, при рефинансировании наличными у вас остается больше наличных денег, чем вам нужно для погашения существующей ипотеки, затрат на закрытие, баллов и любых залогов по ипотеке. Вы можете использовать наличные на любые цели. Чтобы иметь право на рефинансирование наличными, вам, как правило, необходимо иметь существенно более 20 процентов собственного капитала в вашем доме.

Пример срочного рефинансирования

Джессика получает ипотечный кредит в размере 100 000 долларов США с процентной ставкой 5,5 процента. Три года спустя у Джессики гораздо лучший кредитный рейтинг, и она может рефинансировать кредит под 4 процента. После 36 своевременных платежей она все еще должна около 9 долларов. 5700. В этой ситуации Джессика может сэкономить более 100 долларов США в месяц, рефинансировав и начав с 30-летнего кредита, или она может сэкономить 85 долларов США в месяц, сохранив первоначальную дату погашения кредита, погасив его через 27 лет, а также сократив общая стоимость кредита примерно на 8000 долларов. Еще лучше, с точки зрения экономии на процентах, было бы рефи в 15-летний кредит. Ежемесячные платежи будут выше, но экономия на процентах огромна.

5700. В этой ситуации Джессика может сэкономить более 100 долларов США в месяц, рефинансировав и начав с 30-летнего кредита, или она может сэкономить 85 долларов США в месяц, сохранив первоначальную дату погашения кредита, погасив его через 27 лет, а также сократив общая стоимость кредита примерно на 8000 долларов. Еще лучше, с точки зрения экономии на процентах, было бы рефи в 15-летний кредит. Ежемесячные платежи будут выше, но экономия на процентах огромна.

Пример рефинансирования наличными

Кристофер и Андре должны 120 000 долларов по ипотеке за дом стоимостью 200 000 долларов. Это означает, что у них есть 40 процентов, или 80 000 долларов, собственного капитала. С рефинансированием наличными они могут рефинансировать более 120 000 долларов, которые они должны. Например, они могут рефинансировать на 150 000 долларов. При этом они могли выплатить 120 000 долларов по текущему кредиту и иметь 30 000 долларов наличными для оплаты ремонта дома и других расходов. Таким образом, у них останется 50 000 долларов, или 25 процентов капитала.

Поэтому, если не допускать штрафов и просрочек, ее можно дополнительно улучшить

Поэтому, если не допускать штрафов и просрочек, ее можно дополнительно улучшить Мало того, вы можете увидеть восходящую тенденцию, которая в конечном итоге будет стоить вам дороже. Путем рефинансирования вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц.

Мало того, вы можете увидеть восходящую тенденцию, которая в конечном итоге будет стоить вам дороже. Путем рефинансирования вы можете переключиться с переменной на фиксированную ставку, чтобы получать стабильные суммы платежей каждый месяц. Если вы можете позволить себе более крупные ежемесячные платежи, вы можете рефинансировать кредит на более короткий срок. Выплата кредита в более короткие сроки сэкономит вам деньги на процентах в целом.

Если вы можете позволить себе более крупные ежемесячные платежи, вы можете рефинансировать кредит на более короткий срок. Выплата кредита в более короткие сроки сэкономит вам деньги на процентах в целом. Вместо того, чтобы нести дополнительные сборы, постарайтесь быстрее погасить остаток или первоначальный кредит.

Вместо того, чтобы нести дополнительные сборы, постарайтесь быстрее погасить остаток или первоначальный кредит.

Одно предостережение: если вы ежемесячно вкладываете больше денег в погашение ипотеки, у вас может быть меньше денег на расходы или сбережения.

Одно предостережение: если вы ежемесячно вкладываете больше денег в погашение ипотеки, у вас может быть меньше денег на расходы или сбережения. Рефинансируя свой жилищный кредит в новый ипотечный кредит на более значительную сумму, вы можете получить разницу в наличных деньгах, чтобы потратить их по своему усмотрению. Рефинансирование наличными имеет смысл, если вы используете деньги, чтобы инвестировать обратно в свой дом через крупный проект реконструкции или погасить долг с высокими процентами.

Рефинансируя свой жилищный кредит в новый ипотечный кредит на более значительную сумму, вы можете получить разницу в наличных деньгах, чтобы потратить их по своему усмотрению. Рефинансирование наличными имеет смысл, если вы используете деньги, чтобы инвестировать обратно в свой дом через крупный проект реконструкции или погасить долг с высокими процентами. Вы экономите деньги только до тех пор, пока ежемесячная экономия не компенсирует стоимость рефинансирования. Вам нужно будет немного посчитать (используйте этот калькулятор), чтобы выяснить, сколько месяцев потребуется, чтобы достичь этой точки безубыточности. Если есть шанс, что вы собираетесь переехать раньше, рефинансирование, вероятно, не лучший шаг.

Вы экономите деньги только до тех пор, пока ежемесячная экономия не компенсирует стоимость рефинансирования. Вам нужно будет немного посчитать (используйте этот калькулятор), чтобы выяснить, сколько месяцев потребуется, чтобы достичь этой точки безубыточности. Если есть шанс, что вы собираетесь переехать раньше, рефинансирование, вероятно, не лучший шаг.