Как вывести деньги с расчетного счета ИП, если банк против. Как снять с расчетного счета деньги

Как снять деньги с расчетного счета ИП: все способы

Снятие наличных с расчетного счета ИП – процесс не самый простой. Есть ограничения по лимитам, порядку получения наличных, многие банки любят устанавливать комиссии на подобные транзакции. О том, как снять деньги с расчетного счета ИП с максимальной выгодой, читайте далее.

Способы снятия

Рассмотрим основные способы, как обналичить деньги с расчетного счета ИП:

- Чековая книжка – способ старый, не особо популярный, но все еще используемый. Процедура занимает до трех суток, на снятые суммы начисляется НДС (он потом списывается со счета).

- В кассе банка – сначала перевод делается на кассу ИП, потом средства применяются в личных целях. Если сумма нужна крупная, предварительно подайте заявку (иначе денег в кассе может оказаться недостаточно).

- По cash-карте – самый удобный способ. Пользоваться картой ключом к счету можно, как обычной дебетной или кредитной, в магазинах, банкоматах, пр.

- Через карту физлица – ИП сначала переводит нужную сумму денег на собственную карту физического лица, а ей уже пользуется на свое усмотрение. На чужие карты переводить деньги данным способом не рекомендуется, поскольку налоговая такое поступление расценит как доход получателя.

Самый выгодный вариант снятия – с помощью личной карты. Для этого откройте обычный счет в банке обслуживания бизнеса.

Комиссии

Большинство банковских операций тарифицируются согласно действующим правилам, то есть облагаются комиссиями, и снятие наличных – не исключение. Процент зависит от назначения вывода. Минимальная плата взимается за перевод заработной платы – до 1% от общей суммы. Если наемных работников у ИП нет, снять деньги с льготными комиссионными не выйдет. Средний процент составляет 1-1.5%, уточните, нет ли в вашем банке минимального порога для обналичивания средств с расчетного счета. При использовании корпоративной карты данный показатель может доходить до 5%.

Как избежать комиссии

Как ИП выводить деньги с расчетного счета мы рассмотрели, теперь разберемся, есть ли способы делать это без комиссии. Ответ – есть, но не всегда, 0% за подобные транзакции банки берут только при совершении переводов между счетами одного лица, и то не все. О наличии данной возможности нужно уточнять заранее.

Поскольку увеличенные комиссии предусматриваются за переводы свыше установленных лимитов (они прописаны в договоре), есть смысл открыть счета в нескольких разных банках. Учтите, что платежные поручения всегда платные – если банк делает их бесплатно, высокой будет стоимость ежемесячного обслуживания. Первые несколько месяцев после подключения клиенты многих финансовых учреждений могут пользоваться льготными условиями обслуживания.

Лимиты на снятие – есть или нет

С точки зрения налогового законодательства средства, которые находятся на счету ИП, являются собственностью предпринимателя, и распоряжаться ими он может на свое усмотрение без ограничений по суммам. Главное правильно отразить транзакцию при снятии в платежной документации. Обычно в примечании указывается назначение «личные цели/нужды». В таком случае со снятой наличности не будет списан НДФЛ, как это обычно делается для расходов. По частоте снятия наличности ограничения также не предусмотрены.

Возможные проблемы

Как обналичить деньги с расчетного счета ИП, какой процент предусмотрен за подобные транзакции, мы уяснили. При этом начинающие предприниматели часто сталкиваются с типовыми проблемами при выводе денег:

- траты на личные цели непосредственно со счета – налоговая может посчитать расходы на личные нужды расходами бизнеса и начислить дополнительный налог, поэтому сначала переводите доход со счета ИП на карту физического лица;

- переводы знакомым, родственникам – такие платежи облагаются ставкой 13%.

Как видите, ничего сложного – главное знать основные правила и следовать им.

investicii-v.ru

Как вывести и снять деньги с расчетного счета ИП

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счета, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603.

С расчетного счета можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчетный счет для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчетного счета ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платежное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придется заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчетному счету. По ней можно снимать наличные с расчетного счета в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придется заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчетного счета на карту другого человека, придется заплатить НДФЛ 13%.

Переводить деньги с расчетного счета на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчетный счет.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:— если заказчики перечисляют на счет крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;— если деньги приходят от компаний, которые не платят налоги;— если бизнесмен зарегистрирован как ИП несколько дней, а на счет уже поступают крупные суммы;— если непонятно, из чего складывается прибыль. Оборот по расчетному счету большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;— если бизнесмен разбивает большой платеж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчетный счет и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчетные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счета и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передается в Росфинмониторинг, а тот дает указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчетный счет или проверять дальше.

Что делать, если банк заблокировал счет

Если вы узнали, что ваш счет заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счет. Если вы, как Сергей, узнали о блокировке счета случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

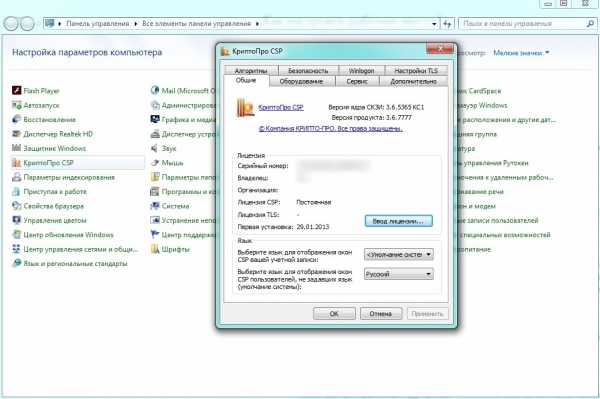

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счет. В письме — документы, которые нужно предоставить, чтобы счет разблокировали

2. Соберите документы, которые попросит банк: договор, счет, акт, чеки об уплате налогов и документы о поступлении денег на личный счет. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счет.

3. Если через 5 дней счет не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счет до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Что делать, если банк молчит и бездействует

А помните Сергея из начала статьи? Пока вы читали, он пришел в отделение банка — узнать, что происходит. В банке не объяснили, почему заблокировали счет, но зато потребовали собрать документы. Предприниматель собрал, отвез в банк — там пообещали перезвонить через две недели. Но прошло три недели, а Сергею никто не позвонил.

Перевести деньги с расчетного счета Сергей по-прежнему не мог. Знакомый юрист посоветовал обратиться с жалобой в Центробанк. Если не поможет — пойти в суд.

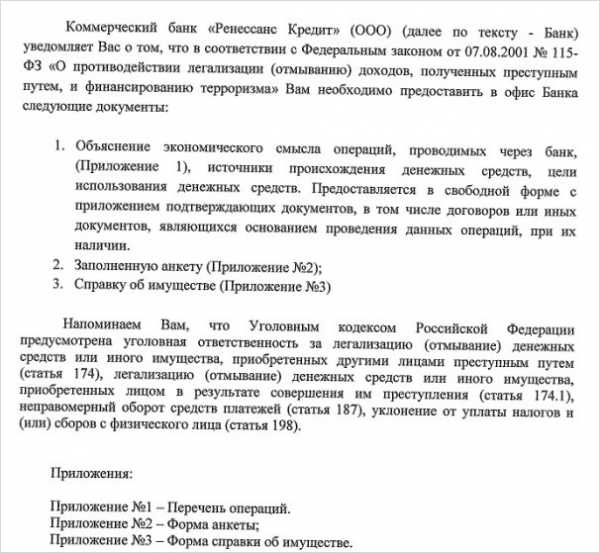

Пожаловаться в Центробанк

Отправить заявление можно тремя способами:

- по почте в региональное подразделение Центробанка или в центральный офис;

- лично в пункте приема корреспонденции Центробанка;

- через интернет-приемную Центробанка. Это самый быстрый способ.

В заявлении напишите:— какой банк вас обслуживает, когда вы заключили договор и какой у вас номер счета;— что именно банк сделал — отказал в проведении операций, запросил документы;— что предприняли вы — принесли документы;— как обстоят дела сейчас — ничего не изменилось;— какой помощи вы ждете — чтобы Центробанк разобрался и дал банку указание разблокировать счет или объяснил вам, почему это нельзя сделать;— куда отправить ответ — адрес вашей электронной почты.

К заявлению нужно приложить копии документов, которые вы отнесли в банк.

Такое обращение Сергей отправил через интернет-приемную Центробанка, когда его счет заблокировали

По закону вам должны ответить в течение 30 дней. Если Центробанк решит, что ваш счет заблокировали без причины, он потребует банк это исправить. Если нет — посоветует вам решать вопрос напрямую с банком.

На форумах бизнесмены рассказывают о печальном опыте: писали в Центробанк, а тот ответил, чтобы разбирались сами. Мол, банк сам решает, какую сделку считать сомнительной. Если Центробанк вам не помог, обращайтесь в суд.

Обратиться в суд

Нужно подать иск в арбитражный суд по месту нахождения банка или в суд, указанный в договоре.

Можно использовать текст жалобы в Центробанк, но необходимо собрать как можно больше ссылок на законы. Для этого лучше нанять юриста. Он поможет составить иск правильно и будет отстаивать ваши интересы в суде.

К иску приложите:— учредительные документы ИП;— договоры и закрывашки по сделкам;— выписку об оплате налогов и страховых взносов, чеки за оплату аренды;— письменные доказательства, что вы передали в банк всё, что требовалось — попросите у банка официальное письмо, что он получил все документы;— письмо от банка с объяснениями, почему он запрещает переводить деньги.

Могут понадобиться и другие бумаги — точнее об этом расскажет юрист.

В суде банк должен объяснить, почему он подозревает вас в незаконных операциях. Если суд решит, что банк неправ, банк разблокирует счет и возместит понесенные убытки (например, за просрочку платежа по договору). Кроме того, заплатит проценты за задержку и за использование ваших денег.

Закрыть счет

Если вы не хотите ждать ответа от Центробанка и тратить деньги на юриста, можете закрыть расчетный счет. В этом случае банк переведет деньги с расчетного счета за семь дней. Для этого нужно написать заявление — бланк дадут в банке.

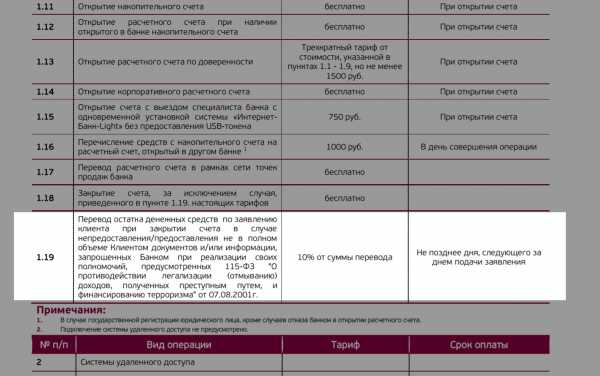

Когда индивидуальный предприниматель закрывает счет, банк может установить повышенную комиссию за перевод денег. Это называется «заградительные тарифы». Размер тарифа доходит до 30% от суммы — это законно, если прописано в договоре.

Такие условия по договору расчетного счета в «Уральском банке реконструкции и развития». Комиссия при закрытии счета — 10% перевода

Если заградительных тарифов нет или они вас не пугают, закрывайте счет — это проще, чем ходить по инстанциям.

Что делать, если банк заблокировал ваш расчетный счет:

1. Узнайте в банке, почему счет заблокировали и что сделать, чтобы его разблокировали. Специалист банка не может снять блокировку — только рассказать, что делать.

2. Принесите в банк нужные документы. Попросите у банка официальное письмо, что он получил бумаги.

3.Сохраняйте всю переписку с банком: если дело дойдет до суда, вы сможете показать, что выполнили все требования банка.

4. Если через пять дней ваш счет не разблокировали, обратитесь в банк — пусть объяснит, почему. Если банк молчит или отказывает в разблокировке, пишите жалобу в Центробанк.

5. Если Центробанк не помог, обращайтесь в суд.

6. Если не хотите бороться, закройте расчетный счет. Перед этим убедитесь, что в договоре нет пункта о заградительных тарифах или будьте готовы заплатить большую комиссию.

blog.evotor.ru

Как легально обналичить деньги с расчетного счета ООО

Денежные средства на расчетном счету юридического лица

Все дело в деньгах. Начинающий бизнесмен может забыть об этом на этапе регистрации компании, выбора банка для расчетного счета, подготовки пакета документов для банка и ФНС, … Но рано или поздно перед участниками ООО встает вопрос: как снять деньги с расчетного счета на личные нужды? Казалось бы, мы трудились, развивали бизнес, заработали, а получить заработанное не можем. Увы, все так и есть.

Средства организации — это не деньги предпринимателя, это деньги общества. И выдать их общество может лишь в виде зарплаты или дивидендов. Поэтому и появилось неблагозвучное понятие «обналичивание денежных средств или обналичка».

В данной статье мы рассмотрим возможные варианты действий для выведения денежных средств с расчетного счета ООО. При этом будем говорить только о легальных, законных способах, которые не приведут к конфликту с налоговой службой.

Бесплатный расчётный счёт от Альфа-Банка ►

Расчетный счет требуется каждому юридическому лицу. Налоговый кодекс обязывает перечислять налоги и взносы в бюджет в безналичной форме, наличные средства для этой цели не принимаются. Поэтому работать совсем без открытия счета не удастся, в отличие от индивидуальных предпринимателей, которых не решились ограничить в этом вопросе. ИП могут работать без расчетного счета и вносить платежи наличными совершенно легально.

Но надо сказать, расчетный счет — это весьма удобный инструмент для ведения бизнеса, позволяющий предпринимателям существенно сэкономить время на проведении безналичных платежей. У него масса преимуществ, а минусов для участников ООО всего два: трудно обналичивать средства и есть шанс попасть под санкции контролирующих органов и получить блокировку счета. Блокировка счета обычно связана с налоговыми проблемами и встречается не часто, а вот снятие наличных с расчетного счета ООО — обычное явление.

▼Попробуйте наш калькулятор банковских тарифов:Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка.▼Как ООО снять деньги с расчетного счета

Обналичить деньги с расчетного счета ООО можно несколькими способами. Рассмотрим подробно каждый из них.

- Выплата зарплаты. Это самый простой и очевидный способ, однако не самый выгодный. Уплатив с зарплаты взносы в фонды, отдав государству 13% в виде НДФЛ, вы лишитесь примерно трети суммы.

- Выплата дивидендов. Участники общества имеют право на получение прибыли от деятельности ООО. Выплачивать дивиденды можно из чистой прибыли компании и распределять между участниками пропорционально их доле в уставном капитале. Государству в этом случае мы отдаем только 13% НДФЛ. Плохо то, что начислять дивиденды можно не чаще, чем один раз в квартал. Кроме того, в статье 29 Федерального закона от 08.02.1998 № 14-ФЗ «Об ООО» содержится запрет на выплату дивидендов в ряде случаев.

- Выдача заема. Компания может выдать заем любому физическому лицу, в том числе и участниками общества. Оформляется договор займа (лучше с небольшим процентом) на любой срок, хоть на 10 лет. Правда, рано или поздно заем придется вернуть, поэтому такой способ обналичивания хорош только в случае срочной потребности в наличных деньгах.

- Снятие на расходы. Подходящий вариант, когда ООО производит для себя какие-либо работы или закупает товары, расплачиваясь с контрагентом наличными. В банке заполняется чек, в назначении платежа можно указать «текущие расходы». Минус в том, что все расходы должны подтверждаться документами, да и банк возьмет комиссию за операцию. Также необходимо соответствовать нормам списания на расходы, которые изложены в статье 264 Налогового кодекса РФ.

- Перевод денежных средств на ИП. Индивидуальные предприниматели имеют право без ограничений распоряжаться своими деньгами на расчетном счету. Для них снять любую сумму со счета — дело нескольких минут. Вам надо стать клиентом ИП и заключить договор с на приобретение товаров или услуг. ИП получает платеж и осуществляет обналичивание. Однако эта схема всегда вызывает повышенное внимание налоговых органов, и надо быть готовым доказать обоснованность своих действий (связать с хозяйственной деятельностью компании).

- Командировочные расходы. Безупречный повод, чтобы снять деньги с расчетного счета. Но работники будут обязаны представить авансовые отчеты. При большом количестве сотрудников командировочные расходы ежемесячно составляют вполне приличную сумму.

Перечисленные способы получения наличных, безусловно, могут помочь вам решить проблему. Однако опытные бизнесмены советуют не увлекатьсяобналичкой, а стараться большинство своих расходов (автомобиль, связь, поездки, бытовая техника и т.п.) проводить как расходы фирмы. В этом случае и большой потребности в наличных деньгах не будет.

В заключение, несколько слов об ответственности за незаконные операции с денежной наличностью. Должностные лица привлекаются к уголовной ответственности с обвинением в нарушении налогового законодательства, уходе от уплаты налогов, подделке документов и пр. Банки теряют лицензию. В качестве наказания применяются крупные штрафы и лишение свободы. Поэтому лучше не поддаваться соблазну участия в «серых» комбинациях, а получать доход от бизнеса законными методами.

otkryt-ooo.ru

Как надежно снять деньги с расчетного счета ООО?

В процессе финансовой деятельности у ООО возникает необходимость перемещения денежных средств. Периодически наличные деньги требуются для разных нужд (на хозяйственные расходы, для расчета с поставщиками, выплаты заработной платы). Для этого нужно знать, как снять деньги с расчетного счета ООО, существуют ли ограничения, и какие потребуются документы.

Чтобы проводить такие операции без задержек, необходимо составить с банком договор о выполнении расчетно-кассового обслуживания. Для упрощения операций рекомендуется сразу обзавестись дебетовой картой и чековой книжкой.

Способы снятия денег

- Чековая книжка. Она выдается под любой расчетный счет по просьбе клиента. Распоряжаться ею может лицо, которое внесено в соответствующий список. Его подпись должна быть в картотеке банка.

- Пластиковая карта. С ее помощью деньги можно снимать в банкоматах или вносить через терминалы выручку. Используют их также, как и обычные карты. Следует учесть, что по ним установлен лимит на снятие.

Руководство

После того как от руководителя ООО получена команда о снятии денег (указана сумма и цель), необходимо обратиться в банк, где открывался расчетный счет. Обналичивать средства можно только на те цели, которые указаны на обороте чека. Если сумма большая, то ее нужно заказать. Особенности обслуживания банком можно посмотреть в договоре.

Перечень лиц, которые обладают правом снимать деньги со счета ООО, подается руководителем в момент оформления чековой книжки. Для этого потребуется паспорт руководителя и печать ООО. За оформление книжки банком берется плата, которая обычно списывается с расчетного счета.

Потребуется заполнить чек. Этот документ относят к бланкам строгой отчетности, поэтому к его заполнению следует отнестись внимательно. Испорченный чек не выбрасывают, а хранят. В чеке проставляют подписи главного бухгалтера и директора. Если это одно лицо, то, соответственно, нужно расписаться в двух полях.

В назначенный срок необходимо прийти в банк с паспортом. Чек и паспорт отдают сотруднику банка. Он проверяет право на получение средств и правильность заполнения чека. На чеке ставится отметка, и можно отправляться в кассу за указанной суммой.

Исправления, зачеркивания или ошибки в чеке являются причиной, по которой банк откажет в выдаче средств. Если есть возможность, то нужно взять с собой подписанный, но незаполненный бланк чека с печатью, и заполнить его в банке.

Полезный совет и рекомендации экспертов

Чтобы не ошибиться при заполнении чека, особенно если оно выполняется редко или в первый раз, рекомендуется заранее взять в банке образец и сохранить его.

Вопрос: Как снять деньги с расчетного счета ООО для личных нужд директору ООО, учитывая, что он также является единственным учредителем?Ответ: Для личных нужд деньги снять нельзя, они могут сниматься только на нужды ООО. Если средства нужны на хозяйственные нужды, то затем необходимо отчитаться об их расходовании.

Вопрос: Банком было отказано в выдаче денег со счета. Причем день назад такая же сумма была получена без проблем. На каких основаниях банк может отказать в выдаче?Ответ: Операция по снятию большой суммы наличных на протяжении нескольких дней с позиции банка выглядит подозрительно. Отказать в выдаче средств банк может, но это должно быть выполнено в письменной форме. От клиента должны потребовать объяснения о том, для каких целей снимаются средства. Если он может подтвердить расходование средств, то отказа быть не должно.

Вопрос: Если деньги со счета снимаются с помощью пластиковой карты, какие нужно будет предоставить документы?Ответ: Обязательно потребуются отчетные документы о том, как были потрачены деньги (чеки, накладные). Нужно подчеркнуть, что перечень трат ограничен (оплата услуг, хозяйственные расходы и другое).

business-notepad.ru

Как ИП снять деньги с расчетного счета

04 апреля 2016

Просмотров: 1077

Вопрос, как ИП снять деньги с расчетного счета, является непростым. Бизнесмену важно не работать себе во вред. Вообще, расчетный счет - это одна из составляющих деятельности индивидуального предпринимателя. Не является обязательным с позиции закона, но признается желательным, особенно для тех, кто планирует вести крупный успешный бизнес.

Сегодня российские предприниматели разделяются на тех, кто работает с наличными расчетами и по безналичной системе, а также сочетает оба способа. От этого зависит, будет ли бизнесмен открывать расчетный счет, а в дальнейшем выводить денежные средства.

Рассматриваемая учетная запись нужна, чтобы осуществлять безналичный расчет с клиентами. Она в принципе не предполагает вывод средств для личного пользования. Однако нередко возникает ситуация, когда денежные средства очень нужны, а взять их, кроме расчетного счета ИП, неоткуда.

Как вывести средства?

Трудности, связанные с выводом средств для личного пользования предпринимателя, объясняются нормативно-правовыми актами, которые регулируют требования к кассовым операциям. Правила являются достаточно жесткими, так что снять деньги с расчетного счета для личного использования бывает не так просто. Несведущие предприниматели часто удивляются, почему происходит именно так, ведь средства являются деньгами компании, а значит, могут использоваться ИП по своим нуждам. Однако на деле все не так. Эти операции строго регламентированы законодательством.

Все операции, которые проводятся с участием банковских карт, называются транзакциями. Любая из них имеет реквизиты, а также должна содержать дополнительные сведения о ее назначении. Вывод средств с расчетного счета на личную банковскую карту обязательно необходимо пометить как средства для персональных расходов и дописать «НДС не облагается». Это станет гарантией того, что банк не возьмет налог с данной суммы. Это наиболее популярный способ вывода средств, однако не очень удобный. Операция зачисления может осуществляться целые сутки, причем на вывод средств для физических лиц устанавливается суточный лимит. Такой способ не подойдет тому, кто хочет обналичить средства быстро и в большом объеме.

Чтобы снять деньги без дополнительных расходов, можно обратиться в сберкассу. Там предпринимателю потребуется написать заявление, в котором владелец бизнеса укажет, что определенная сумма денег нужна ему для личных нужд. Более детальная информация не нужна. Предпринимателю сразу же выдадут требуемую сумму без дополнительных комиссий. Это выгодный, но не всегда удобный способ.

Использование cash-карты поможет избежать походов в банк и ожидания в очередях. Это специальные карты, предназначенные для снятия средств через банкоматы. Однако за обналичивание денег таким способом может взиматься комиссия.

Снять с расчетного счета наличные на собственные нужды можно, воспользовавшись чековой книжкой. Надо сказать, что в настоящее время последняя используется достаточно редко, так как такой способ вывода наличных имеет больше недостатков, чем достоинств. Единственный плюс этого варианта - доступность. Все остальное - минусы, так как для обналичивания выписанного чека может понадобиться до нескольких дней. На такие операции обязательно банк автоматически начисляет НДС. Стоит заметить, что среди российских предпринимателей этот способ является непопулярным в отличие от зарубежных, для которых чековая книжка - обычное явление. Нельзя не согласиться, что выписать самому себе чек и обналичить его - достаточно просто, да и зарубежное кино дает наглядный пример этого.

Самый удобный метод

Наиболее удобным и современным способом является открытие корпоративной пластиковой карты. Это более дешевый банковский продукт в сравнении, например, с обслуживанием личного карточного счета или чековой книжки. При таком способе предпринимателю не придется предварительно заказывать наличные в кассе. Доступ к банковскому счету для снятия наличных с помощью корпоративной карты можно получить из любого терминала и банкомата.

Итак, предприниматель может снимать денежные средства со своего расчетного счета для личного использования.

Это может быть зарплата ИП или иные сборы. Существует несколько способов обналичивания денежных средств. Однако, скорее всего, потребуется уплатить комиссию за осуществление транзакции, так как расчетный счет предназначен, прежде всего, для проведения операций с безналичными средствами.

Главное - надо всегда действовать в рамках законодательства, чтобы потом не возникло проблем в ведении предпринимательской деятельности. Шутки с законом всегда оборачиваются неприятностями. Снимая деньги честно, предприниматель гарантирует себе благополучный бизнес в будущем. Денежные вопросы во все времена и при всяких обстоятельствах являются весьма сложными и противоречивыми. Не всегда бывает просто их решить сразу.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Похожие статьи

vseobip.ru