Содержание

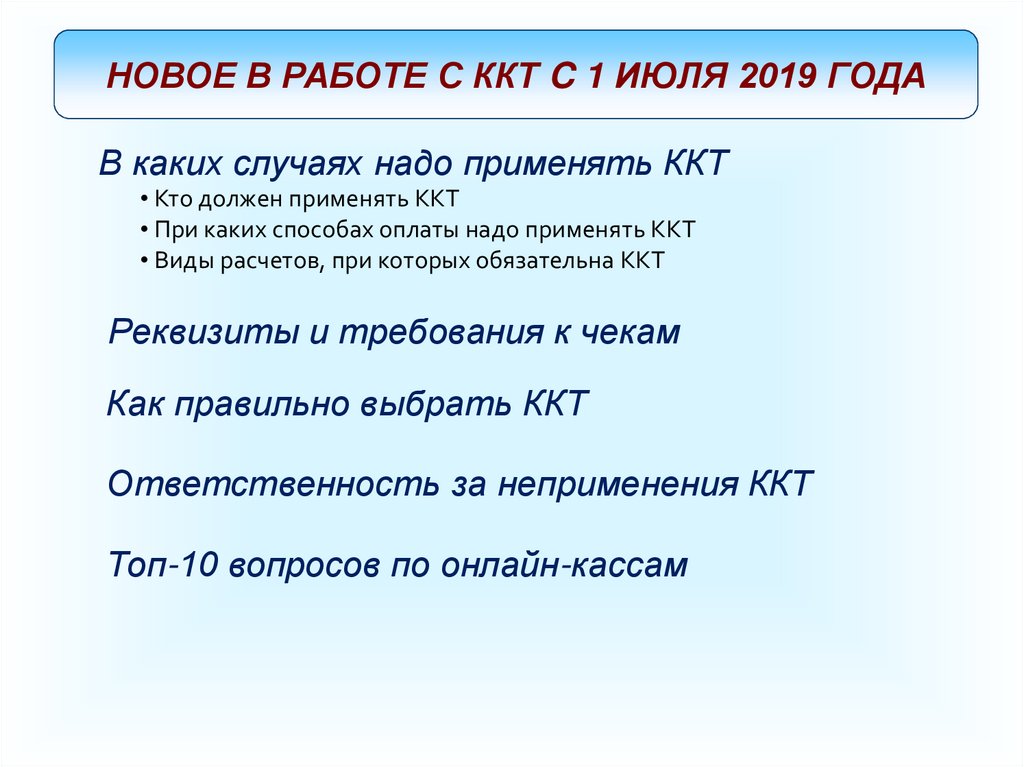

Что изменилось в правилах применения ККТ с 3 июля 2018 года?

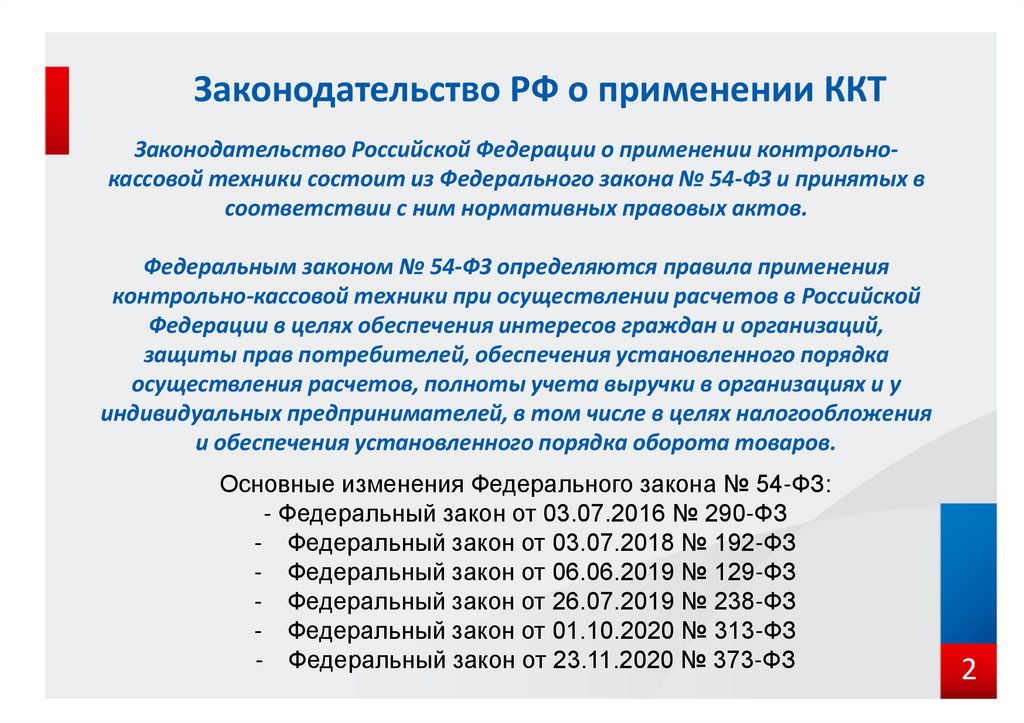

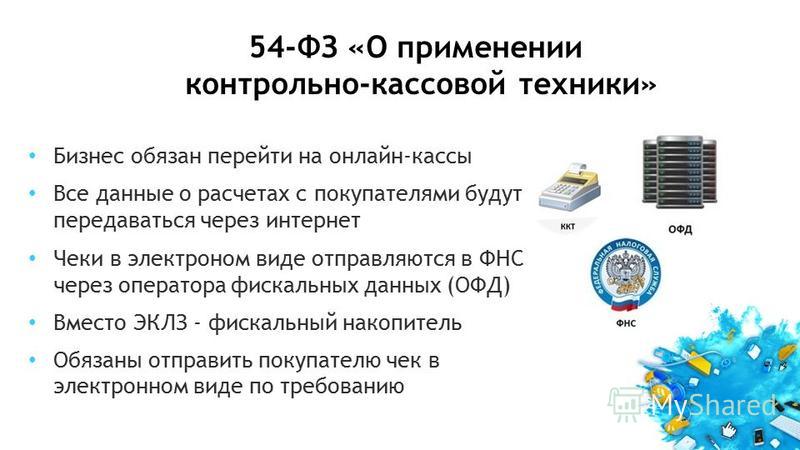

3 июля 2018 г. был подписан федеральный закон № 192-ФЗ от 03.07.18, который внес существенные изменения в закон о применении контрольно-кассовой техники № 54-ФЗ

СОДЕРЖАНИЕ:

Изменилось название закона 54-ФЗ

Расширилось понятие расчетов

При безналичных расчетах онлайн-касса нужна

При безналичных расчетах между юрлицами и ИП с применением банковских карт нужно пробивать чеки

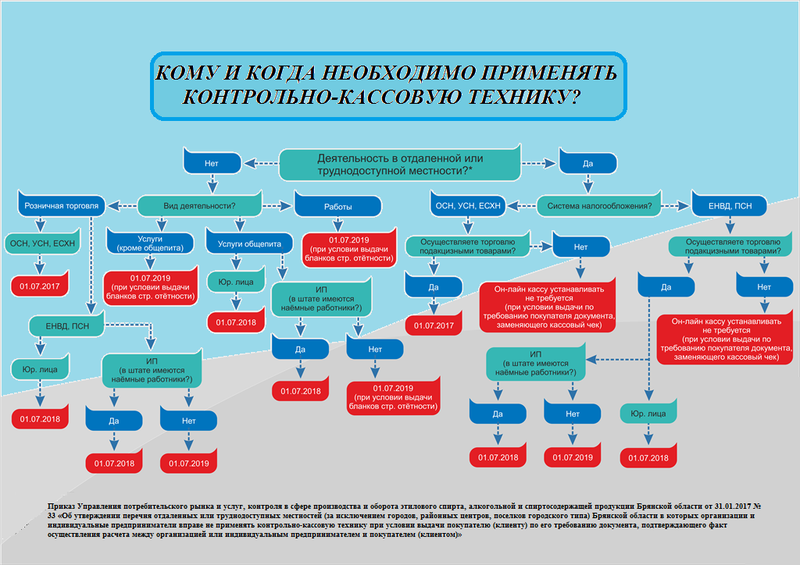

Кто может не использовать ККТ?

Индивидуальные предприниматели на патенте освобождены от онлайн-касс?

Нужна ли касса в торговых автоматах?

Платежные агенты теперь обязаны выдавать чеки

При зачете предоплаченных услуг можно формировать один общий чек

QR-код стал обязательным реквизитом чека

Когда можно использовать чек коррекции?

Кто имеет право использовать фискальные накопители на 15 месяцев?

ОФД теперь имеет право обрабатывать фискальные данные без их обезличивания

Что делать, если кассовый аппарат сломался?

Другие изменения в законе № 54-ФЗ

Изменилось название закона 54-ФЗ

Название Федерального закона N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных расчетов и(или) расчетов с использованием электронных средств платежа» теперь звучит так — Федеральный закон N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов».

Раньше его действие распространялось только на наличные расчеты и расчеты с использованием электронных средств платежа, теперь действие закона распространяется на все наличные и безналичные расчеты (за исключением расчетов между организациями и ИП, осуществляемых без предъявления электронного средства платежа).

Расширилось понятие расчетов

Согласно новой редакции закона 54-ФЗ теперь расчеты – это:

- прием и получение наличных и безналичных денежных средств за товары, работы, услуги

- прием ставок, интерактивных ставок и выплата выигрышей в азартных играх

- прием денежных средств при продаже лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате выигрышей в лотереях

- прием и выплата денежных средств в виде предварительной оплаты, авансов

- зачет и возврат предварительной оплаты, авансов

- предоставление и погашение займов для оплаты товаров, работ, услуг (в том числе выдача кредитов ломбардами под залог принадлежащих гражданам вещей)

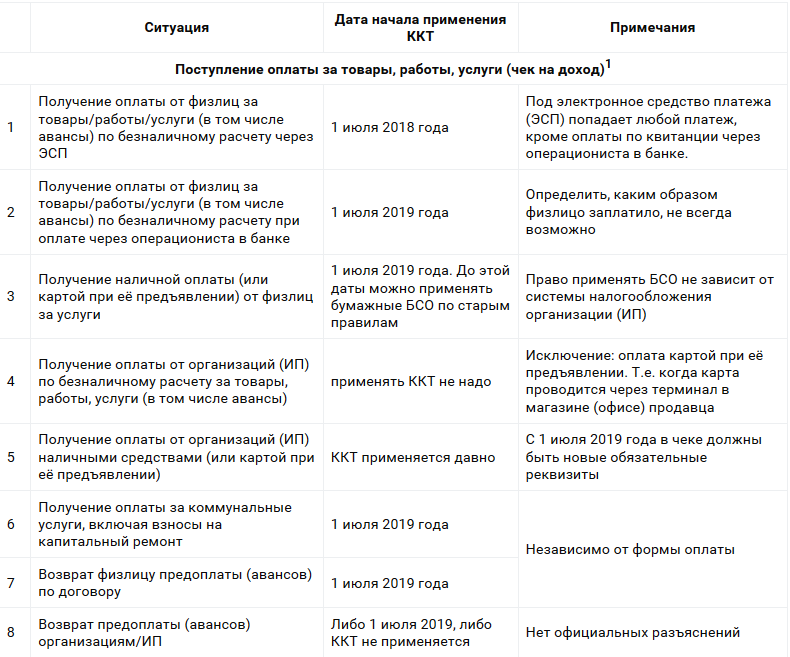

При безналичных расчетах онлайн-касса нужна

До принятия данных поправок было непонятно, нужно ли использовать ККТ, если покупатель-физическое лицо перечислил деньги на банковский счет продавца.

Теперь, согласно поправкам, под расчетами понимается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке. Таким образом, отныне любая безналичная операция, наравне с наличными расчетами, обязывает продавца применить контрольно-кассовую технику.

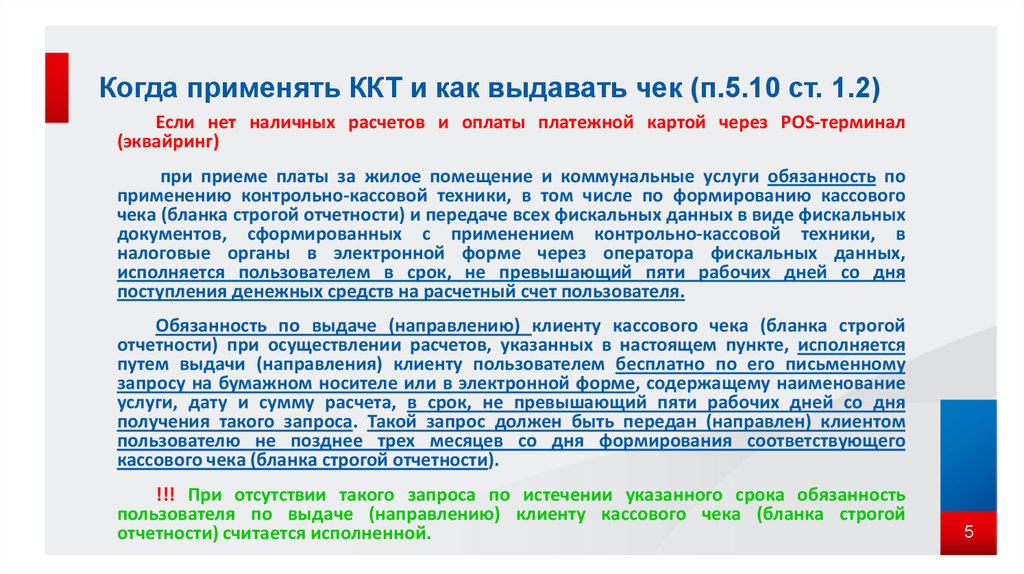

Также появились четкие правила относительно того, когда при безналичных расчетах продавец должен оформить кассовый чек, и каким способом следует передать чек покупателю.

Так, согласно новому пункту 5.4 статьи 1.2 Закона № 54-ФЗ, чек следует сформировать не позднее рабочего дня, следующего за днем осуществления расчета, но не позже момента передачи товара. Передать чек можно через Интернет на телефон клиента или на адрес его электронной почты, бумажный чек обычно выдается клиенту вместе с товаром. Также, согласно новому пункту 5.3 статьи 1.2 Закона № 54-ФЗ, есть еще один способ — отдать бумажный чек при первом непосредственном взаимодействии клиента с продавцом.

Также, согласно новому пункту 5.3 статьи 1.2 Закона № 54-ФЗ, есть еще один способ — отдать бумажный чек при первом непосредственном взаимодействии клиента с продавцом.

Кроме того, в соответствии с пунктом 4 статьи 4 192-ФЗ, организации и предприниматели имеют право не применять ККТ и не выдавать бланки строгой отчетности при безналичной оплате от физических лиц без использования электронных средств платежа (на основании бумажного распоряжения) до 1 июля 2019 года в следующих случаях:

- при приеме платы за жилое помещение и коммунальные услуги, включая взносы на капитальный ремонт

- при осуществлении зачета и возврата предварительной оплаты и (или) авансов

- при предоставлении займов для оплаты товаров, работ, услуг

- при предоставлении или получении иного встречного предоставления за товары, работы, услуги

Обращаем ваше внимание!

Для выполнения требований Закона 54-ФЗ вы можете воспользоваться любой версией (включая бесплатную) программного продукта Инфо-Предприятие:Торговый склад. Подробнее »»»»

Подробнее »»»»

При безналичных расчетах между юрлицами и ИП с применением банковских карт нужно пробивать чеки

В новой редакции Закона № 54-ФЗ, как и раньше, говорится, что при расчетах между организациями и индивидуальными предпринимателями ККТ применяется в следующих случаях:

- при приеме и выдаче наличных средств

- при приеме и выдаче безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

Прочие безналичные расчеты не подпадают под действие закона о ККТ.

До 1 июля 2019 года чеки, оформляемые при расчетах между организациями и предпринимателями, не будут отличаться от чеков, выдаваемых при расчетах с физлицами. Но с 1 июля 2019 года вступит в силу новый пункт 6. 1 статьи 4.7 Закона № 54-ФЗ. В соответствии с ним при расчетах между юридическими лицами и ИП необходимо будет пробивать чек, который должен содержать следующие дополнительные реквизиты:

1 статьи 4.7 Закона № 54-ФЗ. В соответствии с ним при расчетах между юридическими лицами и ИП необходимо будет пробивать чек, который должен содержать следующие дополнительные реквизиты:

- наименование покупателя (название организации или ФИО предпринимателя)

- ИНН покупателя

- сведения о стране происхождения товара (при наличии)

- сумма акциза и регистрационный номер таможенной декларации (при наличии)

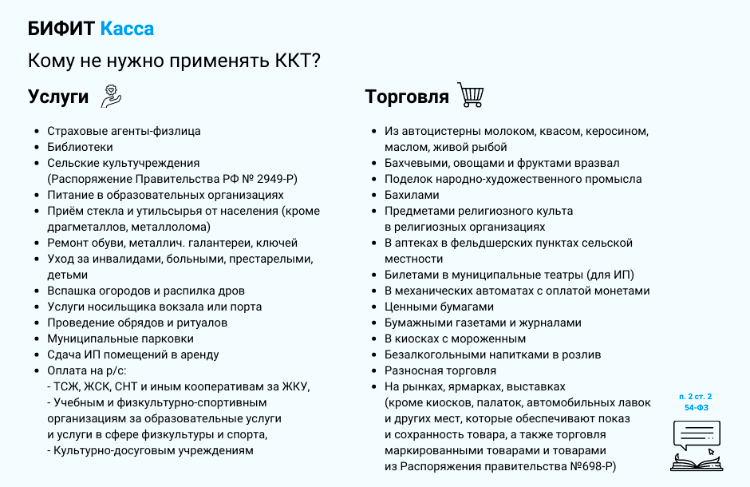

Кто может не использовать ККТ?

Скорректирован перечень видов деятельности, позволяющих не применять контрольно-кассовую технику:

- продажа газет и журналов, напечатанных только на бумажном носителе, при этом также разрешена продажа «сопутствующих товаров» (ассортимент «сопутствующих товаров» утверждается органом исполнительной власти региона)

- разносная торговля на борту воздушных судов (ранее правило действовало только для поездов, ручных тележек, велосипедов, корзин и лотков)

- торговля в розлив молоком и питьевой водой (ранее упоминалась продажа мороженого и безалкогольных напитков)

- оказание платных услуг, связанных с библиотечным делом, государственными и муниципальными библиотеками, библиотеками РАН, других академий, научно-исследовательских институтов, образовательных организаций

- предоставление платных парковочных мест на дорогах общего пользования и земельных участках регионального или местного значения

Обратите внимание!

Продавать проездные билеты и талоны в салоне общественного транспорта без применения кассового аппарата (согласно предыдущей редакции 54-ФЗ) можно будет только до 1 июля 2019 года.

Не освобождается от применения ККТ разносная торговля товарами, подлежащими обязательной маркировке средствами идентификации

Индивидуальные предприниматели на патенте освобождены от онлайн-касс?

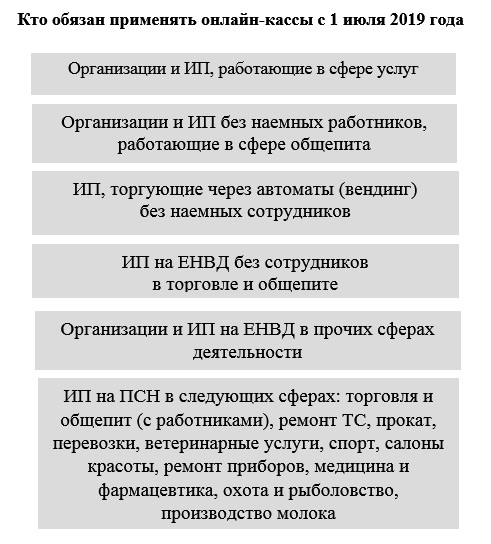

В соответствии с прежней редакцией Закона № 54-ФЗ, большинство предпринимателей на патентной системе налогообложения обязаны были начать применение онлайн-касс с 01.07.2018 г. Но новый пункт 2.1 статьи 2 Закона № 54-ФЗ в общем случае освободил их от этой обязанности.

Теперь предприниматели на ПСН могут не пробивать кассовый чек, если они выдают покупателям документ, подтверждающий факт осуществления расчета. Данный документ обязательно должен содержать наименование и порядковый номер, а также некоторые реквизиты, обязательные для кассового чека: ИНН продавца, его систему налогообложения и другие данные (полный список реквизитов можно посмотреть в абзацах 4-12 пункта 1 статьи 4. 7 Закона № 54-ФЗ). Не нужно указывать те реквизиты чека, которые относятся к кассовому аппарату (например, регистрационный номер ККТ, фискальный признак и т.д.).

7 Закона № 54-ФЗ). Не нужно указывать те реквизиты чека, которые относятся к кассовому аппарату (например, регистрационный номер ККТ, фискальный признак и т.д.).

Исключения

Согласно новой редакции Закона № 54-ФЗ, применять ККТ придется предпринимателям на ПСН, занимающимся следующими видами деятельности:

- парикмахерские и косметические услуги

- ремонт и техобслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий

- техобслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования

- автомобильные грузовые и пассажирские перевозки

- ветеринарные услуги

- проведение занятий по физической культуре и спорту

- оказание услуг по перевозке пассажиров и грузов водным транспортом

- ведение охотничьего хозяйства и осуществление охоты

- занятие медицинской деятельностью или фармацевтической деятельностью

- услуги по прокату

- розничная торговля и услуги общепита

- производство молочной продукции

- товарное и спортивное рыболовство и рыбоводство

- ремонт компьютеров и коммуникационного оборудования

При этом вышеперечисленным предпринимателям (кроме тех, кто занимается розницей и общепитом) предоставлена отсрочка до 1 июля 2019 года. До этого срока они могут выдавать покупателям товарные чеки, квитанции или другие простые документы, подтверждающие расчеты. Документы должны содержать следующие реквизиты: наименование, порядковый номер, дату выдачи, название или ФИО продавца, его ИНН, название и количество товара, сумму оплаты, должность, ФИО и личную подпись выдавшего лица.

До этого срока они могут выдавать покупателям товарные чеки, квитанции или другие простые документы, подтверждающие расчеты. Документы должны содержать следующие реквизиты: наименование, порядковый номер, дату выдачи, название или ФИО продавца, его ИНН, название и количество товара, сумму оплаты, должность, ФИО и личную подпись выдавшего лица.

Нужна ли касса в торговых автоматах?

Ранее в соответствии со старой редакцией Закона №54-ФЗ кассовый аппарат, который применялся в составе торгового автомата, положено было устанавливать внутри его корпуса. Новые поправки в закон вводят исключения из этого общего правила. Теперь ККТ может находиться вне корпуса автомата, взимающего плату при расчетах за услуги по перевозке пассажиров, багажа, грузов и грузобагажа.

При этом необходимо, чтобы на корпусе торгового автомата в доступном месте находился и легко читался его заводской номер. Если данное условие выполнено, то ККТ, размещенная отдельно от автомата, может не выдавать покупателям бумажные чеки, а если покупатель не сообщил свой электронный адрес или номер телефона, не отправлять электронные чеки через Интернет (об этом говорится в новых подпункте 1 п. 5.1 и п. 5.2 ст. 1.2 Закона № 54-ФЗ).

Если данное условие выполнено, то ККТ, размещенная отдельно от автомата, может не выдавать покупателям бумажные чеки, а если покупатель не сообщил свой электронный адрес или номер телефона, не отправлять электронные чеки через Интернет (об этом говорится в новых подпункте 1 п. 5.1 и п. 5.2 ст. 1.2 Закона № 54-ФЗ).

Кроме того, в соответствии с новым подпунктом 2 п. 5.1 ст. 1.2 Закона № 54-ФЗ с 1 февраля 2020 года можно будет устанавливать ККТ отдельно от торгового автомата и не печатать и не направлять покупателям чеки, если на его дисплее при расчете отображается QR-код, который покупатель может отсканировать на смартфон и идентифицировать электронный чек. Структура данных QR-кода должна включать дату и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя, фискальный признак документа.

Важное условие: через автомат не должна продаваться подакцизная или технически сложная продукция и товары, подлежащие обязательной маркировке, можно будет.

Также новый пункт 1.1 ст. 2 Закона № 54-ФЗ вводит нововведения для торговых автоматов, расчеты в которых совершаются только монетами: если автоматы не питаются от электрической энергии (в том числе от аккумуляторов и батарей), устанавливать в них контрольно-кассовую технику больше не нужно.

Платежные агенты теперь обязаны выдавать чеки

Новый пункт 5.5 статьи 1.2 Закона № 54-ФЗ посвящен платежным агентам и субагентам, производящим расчеты с помощью автоматических устройств. Теперь они обязаны выдавать бумажные или электронные (отправлять на телефон или адрес электронной почты) чеки. Кроме того, закон предусматривает и альтернативный вариант: можно отправить клиенту в электронном виде сведения, идентифицирующие кассовый чек: регистрационный номер кассы, сумму, дату и время расчета, фискальный признак документа и информацию об адресе информационного ресурса в Интернете. При помощи этих сведений клиент сможет найти и бесплатно получить свой чек на сайте, который указал продавец.

Кроме того, закон предусматривает и альтернативный вариант: можно отправить клиенту в электронном виде сведения, идентифицирующие кассовый чек: регистрационный номер кассы, сумму, дату и время расчета, фискальный признак документа и информацию об адресе информационного ресурса в Интернете. При помощи этих сведений клиент сможет найти и бесплатно получить свой чек на сайте, который указал продавец.

Закон 192-ФЗ предусмотрел и поправки для страховщиков. Новый пункт 11 статьи 2 Закона № 54-ФЗ касается страховщиков, которые осуществляют расчеты со страхователями через страховых агентов, не являющихся организациями или индивидуальными предпринимателями. В этом случае страховщик применяет ККТ при получении денежных средств от страхового агента – отправляет электронный чек или бланк строгой отчетности непосредственно страхователю.

При зачете предоплаченных услуг можно формировать один общий чек

Новый пункт 2.1. статьи 1.2 Закона № 54-ФЗ регулирует расчеты в виде зачета или возврата предварительной оплаты, авансов, внесенные физическими лицами ранее за следующие услуги:

- услуги в сфере культурно-массовых мероприятий (например, предоплата за представления, концерты)

- транспортные услуги (например, по транспортным картам или билетам)

- предоплаченные услуги связи

- услуги в электронной форме (например, предоставление различных информационных услуг в сети Интернет)

При оказании вышеперечисленных услуг может быть сформирован один кассовый чек (БСО), с информацией обо всех таких расчетах, совершенных в течение суток или за расчетный период, не превышающий календарного месяца или установленный законодательством Российской Федерации (но не позднее первого рабочего дня, следующего за днем окончания расчетного периода).

Клиенту такой кассовый чек (БСО) не выдается.

QR-код стал обязательным реквизитом чека

Закон 192-ФЗ предусмотрел следующие поправки, касающиеся обязательных реквизитов кассового чека и бланка строгой отчетности:

- цена за единицу должна быть указана в валюте РФ

- изменилась формулировка формы расчета — вместо «наличными» и (или) «электронными» стало «наличными» и (или) «в безналичном порядке»

- обязательным реквизитом кассового чека и БСО стал QR-код

С 1 июля 2019 года согласно новому пункту 6.2 статьи 4.7 Закона № 54-ФЗ вступают в силу особые правила для чеков и БСО при выплате выигрышей в лотерее и азартных играх, при получении страховой премии и при страховой выплате. В таких чеках и БСО, кроме обычных, нужно будет указывать следующие реквизиты:

В таких чеках и БСО, кроме обычных, нужно будет указывать следующие реквизиты:

- наименование клиента или страхователя (наименование организации, ФИО ИП или физлица)

- ИНН клиента или страхователя (при отсутствии у физлица ИНН — серия и номер его паспорта)

Когда можно использовать чек коррекции?

В новой редакции Закона № 54-ФЗ теперь законодательно закреплено определение кассового чека коррекции.

Напоминаем, что этот документ формируется в целях корректировки расчетов, которые были произведены ранее. Сделать это можно после открытия смены и не позднее ее закрытия.

В соответствии с новым абзацем 4 статьи 4.3 Закона № 54-ФЗ кассовый чек коррекции – это фискальный документ, который формируется для оформления расчетов, которые были осуществлены без применения ККТ (например, по причине неисправности кассового аппарата или отключения электричества) или с нарушением требований законодательства.

Таким образом, с помощью чека коррекции можно оприходовать в кассу выявленную в конце смены лишнюю выручку или недостачу, применив, соответствующие признаки расчета — «приход» или «расход».

Кто имеет право использовать фискальные накопители на 15 месяцев?

В настоящее время на рынке представлены фискальные накопители трех видов: со сроком действия 36 месяцев, 13 месяцев и 15 месяцев. Последние появились в продаже сравнительно недавно.

В предыдущей редакции Закона № 54-ФЗ пункте 6 статьи 4.1 говорилось, что в общем случае пользователи на спецрежимах обязаны применять фискальные накопители со сроком действия не менее 36 месяцев. Для некоторых пользователей (в частности, для совмещающих спецрежим и ОСНО) допускалось применение накопителя со сроком действия не менее 13 месяцев. После принятия закона 192-ФЗ этим же пользователям разрешено применять фискальные накопители сроком действия менее 36, но не менее 13 месяцев, то есть как раз недавно появившиеся на рынке ФН сроком действия 15 месяцев.

После принятия закона 192-ФЗ этим же пользователям разрешено применять фискальные накопители сроком действия менее 36, но не менее 13 месяцев, то есть как раз недавно появившиеся на рынке ФН сроком действия 15 месяцев.

ОФД теперь имеет право обрабатывать фискальные данные без их обезличивания

Ранее оператор фискальных данных (ОФД) мог обрабатывать фискальные данные в статистических или иных исследовательских целях при условии их обезличивания.

На основании поправок, внесенных в пункт 9 статьи 4.1 Закона № 54-ФЗ, теперь ОФД (если это установлено договором на обработку фискальных данных) по поручению и в интересах клиента имеет право обрабатывать фискальные данные без их обезличивания. Персональные данные покупателей и клиентов по-прежнему подлежат обезличиванию.

Что делать если кассовый аппарат сломался?

При поломке или хищении кассовой техники разрешено не передавать в налоговую инспекцию отчет о закрытии фискального накопителя из-за невозможности считывания данных из памяти фискального накопителя.

В случае поломки фискального накопителя его нужно отправить производителю для проведения его экспертизы и получения заключения о причинах поломки. Пользователь в течение пяти рабочих дней со дня поломки подает заявление о регистрации (перерегистрации) ККТ или заявление о снятии ККТ с регистрационного учета.

Производитель в течение 30 календарных дней со дня получения фискального накопителя направляет пользователю и в налоговые органы заключение о результатах экспертизы.

Если производителем фискального накопителя подтверждена возможность считывания из его памяти фискальных данных, пользователь в течение 60 календарных дней с момента подачи заявления о регистрации или снятии с учета ККТ подает в налоговые органы сведения, содержащиеся в фискальном накопителе.

Если поломка произошла из-за заводского брака, изготовитель обязан произвести экспертизу за свой счет.

Другие изменения в законе № 54-ФЗ

— Срок, в течение которого налоговая инспекция должна сформировать карточку регистрации ККТ или карточку о снятии ККТ с учета, увеличен с 5 до 10 рабочих дней

— Если при формировании отчета о регистрации ККТ была допущена ошибка в данных, пользователь может сформировать отчет об изменении параметров регистрации и передать его в налоговые органы

— При перерегистрации ККТ в связи с заменой фискального накопителя или снятии ККТ с учета передать в ИФНС считанные фискальные данные теперь можно только в электронной форме

— Отчет о закрытии фискального накопителя можно формировать только после передачи в налоговые органы через ОФД всех сформированных им фискальных документов и получения подтверждения от ОФД

— Срок, в течение которого пользователь должен сдать в ИФНС фискальные данные с накопителя, срок годности которого истек, увеличен с 30 до 60 календарных дней

— В случае исключения юридического лица из ЕГРЮЛ или индивидуального предпринимателя из ЕГРИП ИФНС имеет право снять ККТ с регистрационного учета без заявления пользователя.

Читайте также новую статью на сайте

Как подгототовить онлайн-кассы к 1 января 2019 года?

Не забудь рассказать друзьям😉

Tags:

Учет в торговле, Изменения законодательства, Онлайн-кассы, Предмет расчета, Фискальный регистратор, 54-ФЗ

ИП, сдающий в аренду нежилые помещения, вправе не применять ККТ до 1 июля 2018 года

Главная → Статьи → ИП, сдающий в аренду нежилые помещения, вправе не применять ККТ до 1 июля 2018 года

Индивидуальный предприниматель сдает в аренду нежилые помещения (применяет УСН). В настоящее время он применяет контрольно-кассовую технику, зарегистрированную в налоговом органе до 01.02.2017, которая не поддерживает функции передачи сведений в налоговые органы.

Возможно ли в дальнейшем индивидуальному предпринимателю не применять контрольно-кассовую технику, а выдавать физическим лицам бланки строгой отчетности, которые могут быть изготовлены типографским способом или сформированы с использованием автоматизированных систем?

Должен ли индивидуальный предприниматель использовать онлайн-кассы при расчетах с покупателями – физическими лицами? Если да, то с какого времени?

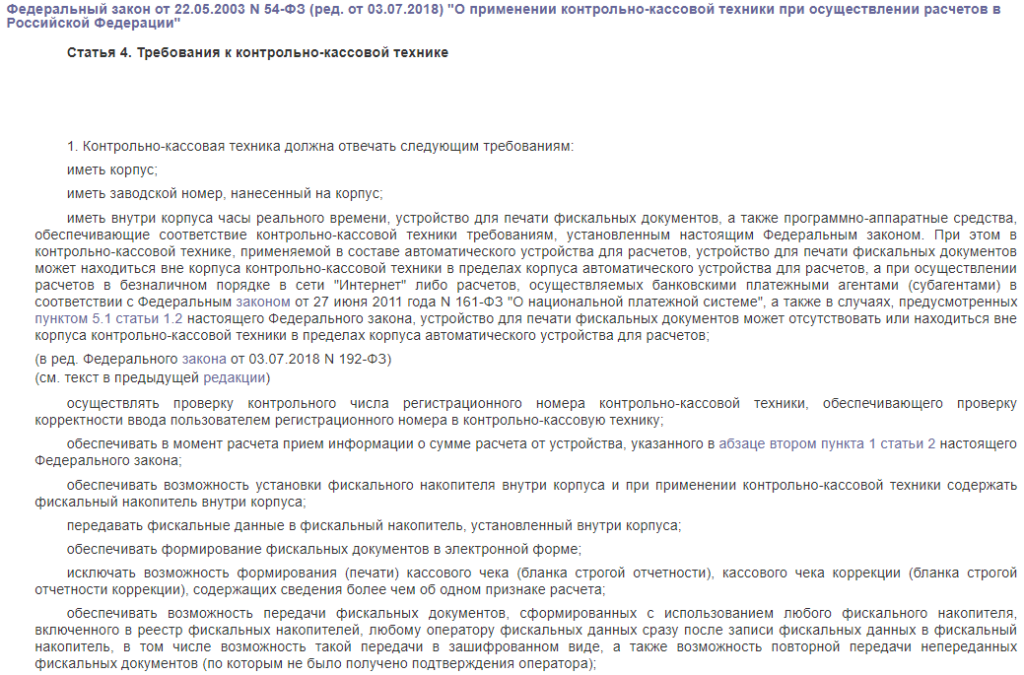

В соответствии с п. 1 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа” (далее – Закон № 54-ФЗ) контрольно-кассовая техника (далее также – ККТ) применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных Законом № 54-ФЗ.

1 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа” (далее – Закон № 54-ФЗ) контрольно-кассовая техника (далее также – ККТ) применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных Законом № 54-ФЗ.

Под расчетами для целей Закона № 54-ФЗ понимаются прием или выплата денежных средств с использованием наличных и (или) электронных средств платежа за реализуемые товары, выполняемые работы, оказываемые услуги, прием ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей (ст. 1.1 Закона № 54-ФЗ).

1.1 Закона № 54-ФЗ).

Согласно п. 2 ст. 1.2 Закона № 54-ФЗ при осуществлении расчета пользователь обязан выдать кассовый чек или бланк строгой отчетности на бумажном носителе и (или) в случае предоставления покупателем (клиентом) пользователю до момента расчета абонентского номера либо адреса электронной почты направить кассовый чек или бланк строгой отчетности в электронной форме покупателю (клиенту) на предоставленные абонентский номер либо адрес электронной почты (при наличии технической возможности для передачи информации покупателю (клиенту) в электронной форме на адрес электронной почты).

Пользователи обязаны обеспечить передачу в момент расчета всех фискальных данных в виде фискальных документов, сформированных с применением ККТ, в налоговые органы через оператора фискальных данных с учетом положений абзаца третьего п. 6 ст. 1.2 Закона № 54-ФЗ, за исключением случая, указанного в п. 7 ст. 2 Закона № 54-ФЗ (п. 6 ст. 1.2 Закона № 54-ФЗ).

В приведенной выше редакции нормы Закона № 54-ФЗ действуют с 15. 07.2016 в связи со вступлением в силу Федерального закона от 03.07.2016 № 290-ФЗ “О внесении изменений в Федеральный закон “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт” и отдельные законодательные акты Российской Федерации” (далее – Закон № 290-ФЗ).

07.2016 в связи со вступлением в силу Федерального закона от 03.07.2016 № 290-ФЗ “О внесении изменений в Федеральный закон “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт” и отдельные законодательные акты Российской Федерации” (далее – Закон № 290-ФЗ).

Ряд переходных положений предусмотрен ст. 7 Закона № 290-ФЗ. Так, в соответствии с ч. 3 ст. 7 Закона № 290-ФЗ организации и индивидуальные предприниматели могли до 01.02.2017 осуществлять регистрацию ККТ в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ) и принятыми в соответствии с ним нормативными правовыми актами. При этом ККТ, зарегистрированная в налоговых органах до 01.02.2017, применяется, перерегистрируется и снимается с регистрационного учета организациями и индивидуальными предпринимателями в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ) и принятыми в соответствии с ним нормативными правовыми актами, до 01. 07.2017.

07.2017.

Согласно ч. 6 ст. 7 Закона № 290-ФЗ регистрация и перерегистрация ККТ, которая не обеспечивает передачу оператору фискальных данных каждого кассового чека или бланка строгой отчетности в электронной форме, содержащих фискальный признак, с 01.02.2017 не допускаются, за исключением случая, указанного в п. 7 ст. 2 Закона № 54-ФЗ (в редакции Закона№ 290-ФЗ).

Соответственно, в общем случае обязанность по применению ККТ, поддерживающей функцию передачи данных в налоговые органы через оператора фискальных данных, возникает с 01.02.2017. При этом в рассматриваемой ситуации индивидуальный предприниматель вправе применять ККТ, зарегистрированную в налоговом органе до 01.02.2017, которая не поддерживает функцию передачи данных в налоговые органы через оператора фискальных данных, до 01.07.2017.

В то же время необходимо учитывать, что на основании ч. 8 ст. 7 Закона № 290-ФЗ организации и индивидуальные предприниматели, выполняющие работы, оказывающие услуги населению, вправе не применять ККТ при условии выдачи ими соответствующих бланков строгой отчетности в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ), до 01. 07.2018.

07.2018.

Действовавшая до дня вступлению в силу Закона № 290-ФЗ редакция Закона № 54-ФЗ предусматривала, что организации и индивидуальные предприниматели в соответствии с порядком, определяемым Правительством РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности. Порядок утверждения формы бланков строгой отчетности, приравненных к кассовым чекам, а также порядок их учета, хранения и уничтожения устанавливается Правительством РФ (п. 2 ст. 2 Закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ)). Соответствующий порядок установлен Положением об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники (далее – Положение № 359), утвержденным постановлением Правительства РФ от 06.05.2008 № 359.

Отметим, что в правоприменительной практике неоднозначным являлся вопрос о том, относится ли сдача имущества в аренду к услугам для целей Закона № 54-ФЗ (смотрите, например, постановление ФАС Западно-Сибирского округа от 22. 01.2010 по делу № А03-14324/2009). Минфин России и налоговые органы придерживались мнения, что предоставление в аренду имущества является услугой и на нее распространяются требования Закона № 54-ФЗ (смотрите, например, письма Минфина России от 04.08.2005 № 03-01-20/4-163, УФНС России по г. Москве от 05.06.2012 № 20-14/041276@, от 26.11.2009 № 20-14/2/124206@, от 12.03.2009 № 17-15/022192).

01.2010 по делу № А03-14324/2009). Минфин России и налоговые органы придерживались мнения, что предоставление в аренду имущества является услугой и на нее распространяются требования Закона № 54-ФЗ (смотрите, например, письма Минфина России от 04.08.2005 № 03-01-20/4-163, УФНС России по г. Москве от 05.06.2012 № 20-14/041276@, от 26.11.2009 № 20-14/2/124206@, от 12.03.2009 № 17-15/022192).

С учетом того, что новая редакция Закона № 54-ФЗ предусматривает, что индивидуальные предприниматели могут производить расчеты без применения ККТ при сдаче в аренду (наем) жилых помещений, принадлежащих им на праве собственности (п. 2 ст. 2 Закона № 54-ФЗ ((в редакции Закона № 290-ФЗ)), мы полагаем, что вопрос об отнесении сдачи имущества в аренду к услугам для целей Закона № 54-ФЗ должен считаться урегулированным.

Следует иметь в виду, что новая редакция Закона № 54-ФЗ определяет бланки строгой отчетности как документы, реквизиты которых должны передаваться в налоговые органы через оператора фискальных данных. Для их печати на бумажных носителях используется автоматизированная система для бланков строгой отчетности, являющаяся контрольно-кассовой техникой, которая может применяться только для осуществления расчетов при оказании услуг (п. 1 ст. 4.3 Закона № 54-ФЗ, смотрите также письмо ФНС России от 09.11.2016 № АС-4-20/21227@).

Для их печати на бумажных носителях используется автоматизированная система для бланков строгой отчетности, являющаяся контрольно-кассовой техникой, которая может применяться только для осуществления расчетов при оказании услуг (п. 1 ст. 4.3 Закона № 54-ФЗ, смотрите также письмо ФНС России от 09.11.2016 № АС-4-20/21227@).

Мы полагаем, что при применении бланков строгой отчетности в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ), на основании ч. 8 ст. 7 Закона № 290-ФЗ, предусматривающей право не применять ККТ, на используемые в таком случае бланки строгой отчетности не должны распространяться требования новой редакции Закона № 54-ФЗ.

Соответственно, при применении бланков строгой отчетности в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ), необходимо руководствоваться Положением № 359, что подтверждается разъяснениями, представленными в письме Минфина России от 27. 12.2016 № 03-01-15/78348.

12.2016 № 03-01-15/78348.

Бланк строгой отчетности должен содержать реквизиты, предусмотренные п. 3 Положения № 359. В соответствии с п. 4Положения № 359 бланк документа изготавливается типографским способом или формируется с использованием автоматизированных систем. Изготовленный типографским способом бланк документа должен содержать сведения об изготовителе бланка документа (сокращенное наименование, идентификационный номер налогоплательщика, место нахождения, номер заказа и год его выполнения, тираж), если иное не предусмотрено нормативными правовыми актами об утверждении форм бланков таких документов.

Положение № 359 не содержит требований о том, что данные, содержащиеся в бланках строгой отчетности, должны передаваться в налоговые органы через оператора фискальных данных.

Необходимо учитывать, что предусмотренное п. 2 ст. 2 Закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Закона № 290-ФЗ) правило действует только в случае оказания услуг населению, т. е. гражданам, в том числе имеющим статус индивидуального предпринимателя (п. 4 постановления Пленума ВАС РФ от 31.07.2003 № 16).

е. гражданам, в том числе имеющим статус индивидуального предпринимателя (п. 4 постановления Пленума ВАС РФ от 31.07.2003 № 16).

Таким образом, в рассматриваемой ситуации до 01.07.2018 индивидуальный предприниматель при сдаче в аренду нежилых помещений может производить расчеты с физическими лицами без применения онлайн-кассы при условии выдачи бланков строгой отчетности, реквизиты которых не должны передаваться в налоговый орган через оператора фискальных данных.

Отметим, что формирование бланка строгой отчетности хоть и возможно с использованием автоматизированных систем, но для одновременного заполнения бланка документа и выпуска документа должно обеспечиваться выполнение следующих требований (п. 11 Положения № 359):

а) автоматизированная система должна иметь защиту от несанкционированного доступа, идентифицировать, фиксировать и сохранять все операции с бланком документа в течение не менее 5 лет;

б) при заполнении бланка документа и выпуске документа автоматизированной системой сохраняются уникальный номер и серия его бланка.

Организации и индивидуальные предприниматели по требованию налоговых органов обязаны представлять информацию из автоматизированных систем о выпущенных документах (п. 12 Положения № 359).

Простой компьютер для формирования бланков строгой отчетности использован быть не может (письма Минфина России от 03.02.2009 № 03-01-15/1-43, от 07.11.2008 № 03-01-15/11-353, п. 3 письма ФНС России от 10.09.2012 № АС-4-2/14961@). Изготовление документа строгой отчетности, приравненного к кассовому чеку, на компьютере и принтере, не обращаясь в типографию, неправомерно (письмо Минфина России от 25.11.2010 № 03-01-15/8-250).

Соответствие автоматизированной системы, формирующей бланки строгой отчетности, требованиям Положения № 359 должно подтверждаться технической документацией по формированию, заполнению и печати бланков строгой отчетности, приравненных к кассовым чекам (письмо ФНС России от 24.08.2012 № АС-4-2/14038).

Соответственно, в рассматриваемой ситуации для изготовления бланков строгой отчетности индивидуальному предпринимателю следует обратиться в типографию или применять устройство, отвечающее требованиям, предъявляемым к автоматизированным системам Положением № 359. Удовлетворять требованиям Закона № 54-ФЗ (в редакции Закона№ 290-ФЗ) такая система не должна.

Удовлетворять требованиям Закона № 54-ФЗ (в редакции Закона№ 290-ФЗ) такая система не должна.

Ответ подготовил: Арыков Степан, эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа: Барсегян Артем, рецензент службы Правового консалтинга ГАРАНТ

Свежие новости цифровой экономики на нашем канале в Телеграм

| Необходимо передавать фискальные данные в ИФНС? Компания Электронный Экспресс является оператором фискальных данных и входит в реестр ОФД ФНС России. Подключить кассу к ОФД >> |

Являются ли условия ККТ необходимыми и достаточными для любых выпуклых задач?

спросил

Изменено

4 года, 11 месяцев назад

Просмотрено

9к раз

$\begingroup$

Выпуклая оптимизация Бойда, стр. 243,

243,

для любая задача оптимизации … для которой достигается сильная двойственность, любая пара основных и двойственных оптимальных точек должна удовлетворять условиям ККТ

т.е. $\mathrm{сильная ~ двойственность} \ подразумевает \mathrm{ККТ ~ ~ необходимое ~ условие ~ для ~ оптимального ~ решения}$

и на стр. 244,

(Когда основная задача выпуклая) если $\tilde{x}, \tilde{\lambda}, \tilde{\mu}$ — любые точки, удовлетворяющие условиям ККТ, то $\tilde{x}$ и $ (\tilde{\lambda}, \tilde{\mu})$ являются прямыми и двойственными оптимальными, с нулевым разрывом двойственности .

Если разрыв двойственности = 0, то задача удовлетворяет сильной двойственности , а в 3-м абзаце:

Если задача выпуклой оптимизации … удовлетворяет условию Слейтера, то условия ККТ обеспечивают необходимые и достаточные условия оптимальности

Для меня это означает: (для любых выпуклых задач ККТ уже достаточно для оптимального)

$$\mathrm{KKT} \implies \mathrm{optimal ~ с ~ нулем ~ двойственность ~ разрыв} \implies \mathrm{ сильная ~ двойственность} \ подразумевает \mathrm{KKT ~ также ~ необходима}$$

значит ККТ необходим и достаточен для любых выпуклых задач? (Поскольку условие Слейтера может быть автоматически выполнено для нулевой щели двойственности)

$\endgroup$

1

$\begingroup$

Условия ККТ не являются необходимыми для оптимальности даже для выпуклых задач. 2\ле 0.

2\ле 0.

$$

Ограничение выпуклое. Единственная возможная точка, то есть глобальный минимум, определяется выражением $x=0$. Градиент цели равен $1$ при $x=0$, а градиент ограничения равен нулю. Таким образом, система ККТ не может быть удовлетворена. 9р$. Тогда следующие два утверждения эквивалентны:

- $x$ и $(\lambda,\nu)$ вместе удовлетворяют условиям ККТ.

- $x$ и $(\lambda,\nu)$ являются прямыми и двойственными оптимальными, и имеет место сильная двойственность.

Если условие Слейтера выполнено, то сильная двойственность гарантирована, и поэтому мы можем сделать более простое и полезное утверждение. В этом случае следующие условия эквивалентны:

- $x$ и $(\lambda,\nu)$ вместе удовлетворяют условиям ККТ.

- $x$ и $(\lambda,\nu)$ являются прямыми и двойственными оптимальными.

Предупреждение: Если сильная двойственность не выполняется, то $x$ и $(\lambda,\nu)$ могут быть прямыми и двойственными оптимальными без выполнения условий ККТ.

Кстати, если выполняется условие Слейтера, то существование двойственных оптимальных переменных $(\lambda,\nu)$ гарантировано. Таким образом, если $x$ оптимально оптимальна, то $x$ и $(\lambda,\nu)$ вместе удовлетворяют условиям ККТ.

$\endgroup$

11

$\begingroup$

Очень хорошее объяснение вашего вопроса можно найти здесь.

В таблице в конце объяснения указано, когда условия ККТ необходимы и достаточны.

$\endgroup$

3

Зарегистрируйтесь или войдите в систему

Зарегистрируйтесь с помощью Google

Зарегистрироваться через Facebook

Зарегистрируйтесь, используя электронную почту и пароль

Опубликовать как гость

Электронная почта

Требуется, но никогда не отображается

Опубликовать как гость

Электронная почта

Требуется, но не отображается

Нажимая «Опубликовать свой ответ», вы соглашаетесь с нашими условиями обслуживания, политикой конфиденциальности и политикой использования файлов cookie

.

Загрузите комплект драйверов Windows (WDK) — драйверы Windows

- Статья

- 5 минут на чтение

Примечание

Если вы установили исходный WDK для Windows 11 версии 22h3 в период с мая по август 2022 г. (версия 10.0.22621.1), вы можете увидеть следующее сообщение об ошибке при запуске Visual Studio с WDK.

- Для работы этой функции необходимо установить службу Microsoft.VisualStudio.Shell.Interop.SVsUIShell. Убедитесь, что эта служба доступна.

Вы можете либо безопасно отклонить это сообщение, либо удалить WDK, а затем переустановить WDK (обновленный 19 августа 2022 г. до версии 10.0.22621.382), используя приведенную ниже ссылку для загрузки WDK.

Невозможно отладить драйверы в интерфейсе Visual Studio при использовании Visual Studio 2022 версии 17.2.0 и более поздних версий с Windows 11 версии 22h3 WDK (версия 10.0.22621.382). Чтобы обойти эту проблему, выполните отладку с помощью WinDbg или используйте версию Visual Studio до 17.2.0. Следующее сообщение об ошибке связано с этой проблемой:

- Пакет «Microsoft.Windows.Tools.WinIDE.Debugger.DebuggerPackage, DebuggerPackage, Version=10.0.0.0, Culture=neutral, PublicKeyToken=null» загружен неправильно.

WDK используется для разработки, тестирования и развертывания драйверов для Windows.

- Узнайте, что нового в разработке драйверов

- Обзор известных проблем

Присоединяйтесь к программе предварительной оценки Windows, чтобы получать сборки WDK Insider Preview. Инструкции по установке сборок Windows Insider Preview см. в разделе Установка предварительных версий набора драйверов Windows (WDK).

Начиная с выпуска Windows 11 версии 22h3 WDK и EWDK, комплекты поддерживают:

- Только Visual Studio 2022

- Сборка и тестирование драйверов режима ядра для x64 и Arm64

- Создание и тестирование драйверов для Windows 10, Windows Server 2016 и более поздних клиентских и серверных версий

- Поддержка бок о бок (SxS) с предыдущим WDK/EWDK

Несколько WDK и EWDK могут быть установлены одновременно на одном компьютере и даже быть частью одной системы сборки. Вы можете запустить WDK для Windows 11 версии 22h3 в Windows 7 и более поздних версиях.

Вы можете запустить WDK для Windows 11 версии 22h3 в Windows 7 и более поздних версиях.

Чтобы настроить таргетинг на Windows 8.1, Windows 8 и Windows 7, вам потребуется установить более раннюю версию WDK и более раннюю версию Visual Studio на том же компьютере или на другом компьютере. Ссылки на старые комплекты см. в разделе Другие загрузки WDK.

Некоторые стеки для конкретных устройств (например, графические) по-прежнему содержат компоненты пользовательского режима x86/ARM32 для поддержки приложений x86/ARM32.

Начиная с этого выпуска, распространяемые соустановщики WDF больше не поддерживаются.

Примечание

На компьютере с Windows 11 версии 22h3 WDK и более старой версией WDK при сборке драйвера WDF 1.11 происходит сбой msbuild, так как не удается найти соустановщик WDF. Чтобы решить эту проблему, перед установкой Windows 11 версии 22х3 WDK сделайте резервную копию папки \Program files (x86)\windows kit\10\redist\wdf и восстановите ее потом. В качестве альтернативы, если вы уже установили Windows 11 версии 22h3 WDK, установите файл MSI в распространяемых компонентах WDK 8 на отдельном компьютере и скопируйте

В качестве альтернативы, если вы уже установили Windows 11 версии 22h3 WDK, установите файл MSI в распространяемых компонентах WDK 8 на отдельном компьютере и скопируйте переместите папку в указанную выше папку. Дополнительные сведения см. в разделе Распространяемые компоненты платформы.

Загрузите и установите Windows 11 версии 22h3 WDK

Шаг 1. Установите Visual Studio 2022

Для WDK требуется Visual Studio. Дополнительные сведения о системных требованиях для Visual Studio см. в разделе Системные требования Visual Studio 2022.

Следующие выпуски Visual Studio 2022 поддерживают разработку драйверов для этого выпуска:

- Загрузить Visual Studio Community 2022

- Скачать Visual Studio Professional 2022

- Загрузить Visual Studio Enterprise 2022

При установке Visual Studio 2022 выберите Desktop development с рабочей нагрузкой C++ . Пакет SDK для Windows 11 версии 22h3, совместимый с Windows 11 версии 22h3 WDK, не входит в состав Visual Studio. Воспользуйтесь ссылкой для скачивания SDK на шаге 2 ниже.

Воспользуйтесь ссылкой для скачивания SDK на шаге 2 ниже.

В WDK по умолчанию включена защита от Spectre, но требуется, чтобы библиотеки защиты от Spectre были установлены вместе с Visual Studio для каждой архитектуры, для которой вы разрабатываете. Кроме того, при разработке драйверов для Arm/Arm64/Arm64EC инструменты сборки для этих архитектур также должны быть установлены вместе с Visual Studio. Чтобы найти эти элементы, вам необходимо знать последнюю версию MSVC, установленную в вашей системе.

Чтобы найти последнюю версию MSVC, установленную в вашей системе, в Visual Studio Installer перейдите на страницу рабочей нагрузки , на правой панели под сведениями об установке разверните Разработка рабочего стола с помощью C++ и найдите MSVC v143. — Инструменты сборки VS 2022 C++ x64/x86 (последняя версия) .

С этой информацией (последней) перейдите к Отдельные компоненты и найдите Последняя . Это вернет наборы инструментов для всех архитектур, включая библиотеки Spectre с смягченными последствиями. Выберите архитектуру драйвера, для которой вы разрабатываете.

Это вернет наборы инструментов для всех архитектур, включая библиотеки Spectre с смягченными последствиями. Выберите архитектуру драйвера, для которой вы разрабатываете.

Например, поиск по запросу «Последние» возвращает следующее:

MSVC v143 — инструменты сборки VS 2022 C++ Arm (последние) MSVC v143 — VS 2022 C++ Arm Spectre, смягченные библиотеки (последняя версия) MSVC v143 — инструменты сборки VS 2022 C++ Arm64 (последняя версия) MSVC v143 — библиотеки VS 2022 C++ Arm64, защищенные от Spectre (последняя версия) MSVC v143 — инструменты сборки VS 2022 C++ Arm64EC (последняя — экспериментальная) MSVC v143 — VS 2022 C++ Arm64EC Библиотеки с защитой от Spectre (последняя — экспериментальная) MSVC v143 — инструменты сборки VS 2022 C++ x64/x86 (последняя версия) MSVC v143 — VS 2022 C++ x64/x86 Библиотеки с защитой от Spectre (последняя версия)

Шаг 2. Установите Windows 11 версии 22h3 SDK

- Загрузите Windows 11 версии 22h3 SDK

Этот пакет SDK необходимо устанавливать отдельно, пока он не будет доступен через Visual Studio

Шаг 3.

Установите Windows 11 версии 22h3 WDK

Установите Windows 11 версии 22h3 WDK

- Загрузите WDK для Windows 11 версии 22h3

Расширение WDK для Visual Studio включено в установку WDK по умолчанию.

Совет

Если вы не можете найти шаблоны проектов драйверов в Visual Studio, расширение WDK для Visual Studio установлено неправильно. Чтобы решить эту проблему, запустите файл WDK.vsix из этого расположения: C:\Program Files (x86)\Windows Kits\10\Vsix\VS2022\10.0.22621.382\WDK.vsix.

Enterprise WDK (EWDK)

EWDK — это автономная автономная среда командной строки для создания драйверов. Он включает инструменты сборки Visual Studio, SDK и WDK. Последняя общедоступная версия EWDK содержит инструменты сборки Visual Studio 2022 версии 17.1.5 и набор инструментов MSVC версии 14.31. Для начала смонтируйте ISO и запустите LaunchBuildEnv .

Для EWDK также требуется .NET Framework версии 4.7.2. Дополнительные сведения о других требованиях для .NET Framework см. в разделе Системные требования .NET Framework.

в разделе Системные требования .NET Framework.

Windows 11, версия 22h3 EWDK с инструментами сборки Visual Studio

- Загрузите Windows 11, версия 22h3 EWDK

Вы можете использовать интерфейс Visual Studio с инструментами сборки, предоставленными в EWDK.

- Установите EWDK ISO.

- Выполнить

LaunchBuildEnv.cmd.- В среде, созданной на шаге 2, введите SetupVSEnv и нажмите Enter .

- Запустите devenv.exe из той же среды, используя полный путь к файлу.

Пример:"C:\Program Files\Microsoft Visual Studio\2022\%Community|Professional|Enterprise%\Common7\IDE\devenv.exe"Обратите внимание, что основная версия Visual Studio должна совпадать с версией в EWDK. Например, Visual Studio 2022 работает с EWDK, содержащим инструменты сборки VS17.X. Список номеров версий Visual Studio 2022 см. в разделе Выпуски Visual Studio 2022.

Образцы драйверов для Windows

Чтобы загрузить образцы драйверов, выполните одно из следующих действий:

- Перейдите на страницу примеров драйверов на GitHub, щелкните Клонировать или загрузить , а затем щелкните Загрузить ZIP-архив .