Сколько составляет налоговый и отчетный период по НДС в 2017 году? Налоговый период по ндс является

Налоговым периодом по НДС признается

НДС являет собой косвенный налог, один из бюджетных платежей, относящихся к категории федеральных. Все аспекты, касающиеся исчисления и уплаты данного налога определены 21 главой НК РФ. Этот нормативный документ устанавливает, кто выступает в качестве плательщика налога, что является объектом обложения, а также раскрывает информацию о налоговом периоде по НДС.

Налоговый и отчетный период по НДС: в чем разница?

Законодательство в сфере налогообложения для каждого бюджетного платежа предполагает свои отчетные и налоговые периоды. В чем заключается разница между данными понятиями?

На основании ст.55 НК РФ, налоговым периодом признается календарный год, по завершении которого осуществляется расчет и перечисление налога в казну. Для отдельных категорий налоговых платежей может предусматриваться иной налоговый период.

Если говорить об отчетном периоде, в качестве него выступает временной промежуток, по истечении которого налогоплательщик обязуется сформировать и предоставить отчеты в инспекцию. Отчетный период определен отдельно для каждого фискального платежа.

Один налоговый период может включать в себя несколько периодов отчетных.

Что касается НДС, то для этой категории отчетный и налоговый периоды абсолютно идентичны. Соответственно, налоговый период по НДС составляет определенный временной интервал, равный и отчетному периоду по данному налогу.

Налоговый период по НДС

На основании ст. 163 НК РФ зафиксировано, что налоговый период по НДС устанавливается, как один квартал. Причем квартал принят в качестве налогового периода и для основной категории налогоплательщиков, и для субъектов, выступающих в роли налоговых агентов. Вследствие того, что налоговым периодом по НДС признается квартал, аналогичный временной интервал будет являться и отчетным периодом по указанному налогу.

Что это означает? По завершении каждого квартала плательщики налога должны определить величину налоговой базы за период, рассчитать налог и произвести его уплату в федеральный бюджет, а также сформировать и направить в фискальный орган по месту регистрации налоговую декларацию.

Уплата и представление в инспекцию налогового отчета должно быть произведено не позднее 25-го числа месяца следующего за окончанием квартала. С недавних пор в большинстве случаев отчетность по НДС предоставляется в электронном формате.

В некоторых ситуациях, когда отсчет периода осуществляется не с 1-го января (плательщик зарегистрирован позже), налоговым периодом по НДС является временной интервал со дня регистрации до окончания текущего квартала.

Коды налоговых периодов по НДС

Сведения о налоговом периоде должны быть отражены в налоговой декларации. Для простоты заполнения и проверки часть информации в документе представляется в виде системы кодов. С целью внесения в отчет данных о налоговом периоде по НДС, для каждого налогового периода используются следующие коды:

- Код № 21 - для I квартала;

- Код № 22 - для II квартала;

- Код № 23 - для III квартала;

- Код № 24 -для IV квартала.

Таким образом, налоговым периодом по НДС признается квартал. Для НДС характерно совпадение налогового и отчетного периода.

spmag.ru

Сколько составляет налоговый и отчетный период по НДС в 2017 году?

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяНалоговый период по НДС оговорен в ст. 163 НК РФ. С 2015 года были внесены существенные изменения, касающиеся сроков сдачи отчетности и уплаты этого налога. Из статьи вы можете узнать, за какой период составляется декларация по НДС и в какие сроки нужно отчитаться по данному налогу.

Чем отличается налоговый период от отчетного

Налоговый период по НДС

Налоговый период по НДС в 2017 году

Отчетный период по НДС

Чем отличается налоговый период от отчетного

Налоговый период — это время, по завершении которого определяется налоговая база и рассчитывается налог. Для каждого вида налога определен свой налоговый период, причем каждый из них может содержать в себе несколько отчетных.

Отчетный период — это время, по завершении которого составляется и сдается отчетность. Кроме того, отчетный период может быть установлен и для налогов, по которым отчетность сдается только 1 раз за налоговый год, но в течение этого года по ним производится расчет промежуточных (авансовых) платежей (например, УСН, земельного и транспортного налогов).

Налоговый период по НДС

Налоговый период по НДС составляет квартал (ст. 163 НК РФ). Если регистрация предприятия прошла после 1 января, то началом ее налогового периода по НДС будет считаться день ее регистрации (п. 2 ст. 55 НК РФ). Если фирма была ликвидирована или реорганизована, то последним налоговым периодом будет считаться день ее ликвидации (реорганизации), т. е. день, когда процедура была оформлена соответствующей записью в ЕГРЮЛ (п. 3 ст. 55 НК РФ).

Налоговый период по НДС в 2017 году

Налоговый период по НДС в 2017 году по-прежнему равен кварталу. Изменения, внесенные в НК РФ с 2015 года, коснулись лишь сроков оплаты налогов. Теперь уплата НДС производится не 20-го, а 25-го числа. Как и ранее, уплата производится равными долями по 1/3 от общей суммы начисленного налога на протяжении 3 месяцев, следующих за налоговым периодом (п. 1 ст. 174 НК РФ).

О том, как отразить налоговый период по НДС в декларации, см. в материале «Сколько составляет налоговый период в декларации по НДС?».

Отчетный период по НДС

Отчетный период по НДС совпадает с налоговым и составляет квартал. Это означает, что отчетность по НДС составляется ежеквартально (то есть данные в форму заносятся не нарастающим итогом, а отдельно по каждому кварталу). Иными словами, декларация по НДС сдается в ИФНС по истечении каждого квартала года и содержит только данные, относящиеся к этому конкретному кварталу. С 2015 года увеличились сроки сдачи отчетности по НДС, что дает сотрудникам бухгалтерии дополнительное время для подготовки отчетности.

Срок для подачи отчетности по НДС в 2017 году – не позднее 25-го числа месяца, следующего за налоговым периодом (п. 5. ст. 174 НК РФ). Это положение имеет отношение как к налогоплательщикам НДС, так и к налоговым агентам по этому налогу.

Декларацию нужно подавать в электронном виде. Если декларация будет представлена на бумажном носителе, она считается неподанной. В этом случае будет начислен штраф за непредставление декларации (ст. 119 НК РФ), также возможна блокировка счета (п. 3 ст. 76 НК РФ).

См. также наш материал «ФНС пояснила, на кого не распространяется обязанность сдавать электронную декларацию по НДС».

Кроме налогоплательщиков декларацию по НДС сдают (п. 5 ст. 174 НК РФ):

- налоговые агенты, не являющиеся плательщиками НДС или освобожденные от исполнения обязанностей, связанных с исчислением и уплатой НДС;

- предприятия, не являющиеся плательщиками НДС, но выставившие счет-фактуру с выделенной суммой НДС.

При ликвидации или реорганизации предприятия время сдачи отчетности по НДС лучше согласовывать с местными налоговыми органами (п. 5 ст. 55 НК РФ). Если такой договоренности с проверяющими нет, то декларацию следует сдать в установленный срок. Но сделать это нужно до даты ликвидации/реорганизации, так как после внесения записи об этом в Единый государственный реестр юридических лиц предприятия уже не существует, сдавать отчетность некому.

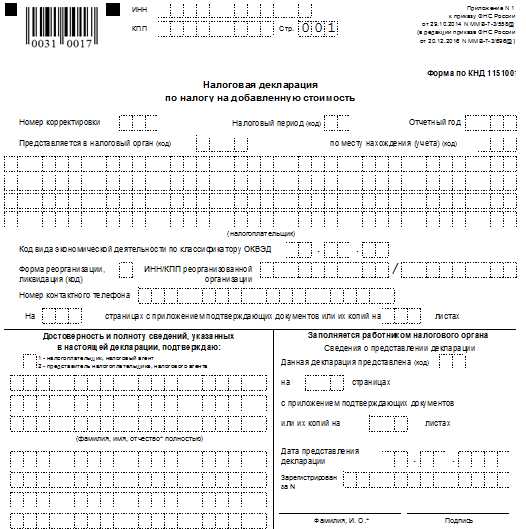

С 2015 года форма декларации по НДС изменилась, добавились дополнительные разделы, куда вносятся данные из книг покупок и продаж. Бланк декларации и порядок заполнения были утверждены приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@, а приказом от 20.12.2016 № ММВ-7-3/696@ в них были внесены изменения.

Скачать форму декларации по НДС

О правилах заполнения декларации подробнее читайте в статьях:

nalog-nalog.ru

Как устанавливается налоговый период по НДС

Главная → Бухгалтерские консультации → НДС

Актуально на: 17 марта 2017 г.

Как сказано в НК РФ, налоговый период по НДС устанавливается как квартал. Причем и для налогоплательщиков НДС, и для налоговых агентов по НДС (ст. 163 НК РФ). Это значит, что по итогам каждого квартала должна быть определена налоговая база по НДС и исчислена сумма налога (п. 1 ст. 55 НК РФ). При этом уплачивается налог частями в течение следующего налогового периода по НДС: по 1/3 исчисленной суммы налога к уплате –каждый месяц следующего квартала. Срок уплаты – не позднее 25 числа каждого месяца (п. 1 ст. 174 НК РФ).

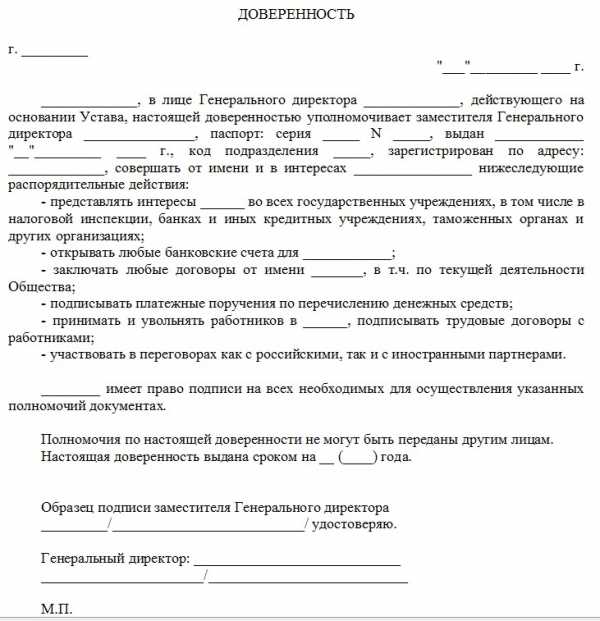

Налоговый период в декларации по НДС

И налогоплательщики, и налоговые агенты обязаны представлять декларации по НДС (по общему правилу – в электронной форме) не позднее 25 числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ). Налоговым периодом по НДС признается квартал, значит, и подавать декларации нужно по окончании каждого квартала.

Код налогового периода в декларации по НДС указывается на титульном листе (Приложение N 3 к Порядку заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@):

- за I квартал – код 21;

- за II квартал – код 22;

- за III квартал – код 23;

- за IV квартал – код 24.

Отметим, что за I квартал 2017 года декларацию по НДС нужно сдавать по новой форме (п. 2 Приказа ФНС России от 20.12.2016 N ММВ-7-3/696@).

Скачать форму декларации по НДС (форма по КНД 1151001)

В соответствии с НК РФ налоговый период может состоять из одного или нескольких отчетных периодов (п. 1 ст. 55 НК РФ). Налоговый и отчетный период по НДС совпадают. То есть каждый налоговый период состоит из одного отчетного.

Соответственно, в каждой декларации указываются сведения только за соответствующий налоговый период по НДС, которым является квартал. Иначе говоря, заполняется она не нарастающим итогом.

glavkniga.ru

Отчетный период по ндс - Всё о бухгалтерии

Налоговый период НДС

Подборка наиболее важных документов по запросу Налоговый период НДС (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Налоговый период НДС

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ(ред. от 29.07.2017) Статья 163. Налоговый период

Статьи, комментарии, ответы на вопросы. Налоговый период НДС

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС 1.5. Вправе ли налогоплательщик применить освобождение от налогообложения НДС (льготу) по ст. 149 НК РФ за соответствующий налоговый период, если в декларации за этот период оно не отражено (п. п. 2, 3, 5 ст. 149, п. 2 ст. 56 НК РФ)?

Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов. Налоговый период НДС

Форма: Налоговая декларация по налогу на добавленную стоимость. Налоговый период — II квартал 2017 г. (Форма по КНД 1151001) (образец заполнения)(Подготовлен специалистами КонсультантПлюс, 2017)

Документ доступен: в коммерческой версии КонсультантПлюс

Форма: Налоговая декларация по налогу на добавленную стоимость. Налоговый период — I квартал 2016 г. (Форма по КНД 1151001) (образец заполнения)(Подготовлен специалистами КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

55. Отчетный период по ндс.

1. Отчетным периодом по фактическим расчетам с бюджетом по налогу на добавленную стоимость является календарный месяц.

2. Если среднемесячные платежи за квартал по налогу на добавленную стоимость составляет менее 500 месячных расчетных показателей, то отчетным периодом является квартал.

Сроки уплаты налога на добавленную стоимость

1. Если иное не установлено настоящей статьей, плательщик налога на добавленную стоимость обязан уплатить налог, подлежащий взносу в бюджет, по месту нахождения за каждый налоговый период не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом..

2. Налог на добавленную стоимость по импортируемым товарам уплачивается в день, определяемый таможенным законодательством Республики Казахстан для уплаты таможенных платежей.

Порядок уплаты налога на добавленную стоимость в отдельных случаях

1. Юридические лица, осуществляющие переработку сельскохозяйственного сырья, производят уплату налога на добавленную стоимость в порядке, установленном пунктом 3 настоящей статьи.

2. В целях настоящей статьи к организациям, осуществляющим переработку сельскохозяйственного сырья, относятся организации, соответствующие одновременно следующим условиям:1) не менее 90 процентов совокупного годового дохода которых составляют доходы, подлежащие получению (полученные) в результате осуществления следующих видов деятельности, за исключением деятельности в сфере общественного питания:производство мяса и мясопродуктов;переработка и консервирование фруктов и овощей;производство растительных и животных масел и жиров;переработка молока и производство сыра;производство продуктов мукомольно-крупяной промышленности;производство готовых кормов для животных;производство хлеба;производство детского питания и диетических пищевых продуктов;производство продуктов крахмало-паточной промышленности;

3. Сумма налога на добавленную стоимость, исчисленная в соответствии со статьей 266 настоящего Кодекса, уменьшается на 70 процентов.

4. Плательщики налога на добавленную стоимость, применяющие специальный налоговый режим для юридических лиц-производителей сельскохозяйственной продукции, продукции аквакультуры (рыбоводства) и сельских потребительских кооперативов, исчисляют налог на добавленную стоимость с учетом особенности, установленной статьей 451 настоящего Кодекса.

5. Совокупный годовой доход, применяемый для целей настоящей статьи, определяется:

1) в соответствии с разделом 4 настоящего Кодекса без учета корректировки совокупного годового дохода, предусмотренной статьей 99 настоящего Кодекса;

2) за текущий налоговый период, определяемый в соответствии со статьей 148 настоящего Кодекса.

6. В случае если по итогам текущего налогового периода, условия, установленные подпунктом

1) пункта 2 настоящей статьи, не выполнены, налогоплательщик обязан:

1) исчислить налог на добавленную стоимость в порядке, установленном статьей 266 настоящего Кодекса без применения положения, установленного пунктом 3 настоящей статьи;

2) не позднее десяти календарных дней после срока, установленного для представления декларации по корпоративному подоходному налогу.

Налоговый период по НДС

Налоговый период — временной интервал, по которому рассчитывается сумма налоговой базы. с которой в отчетный период производится уплата налога. Длительность налогового периода регулируется ст. 163 НК РФ и составляет три месяца, то есть один квартал. Таким образом, в течение года налогоплательщики должны подать декларацию 4 раза. Но помимо налогового периода есть и отчетный.

Когда начинается и заканчивается налоговый и период

В зависимости от даты, когда произошло получение статуса плательщика НДС. начинается налоговый период.

К примеру, если коммерческая организация стала налогоплательщиком после 1 января текущего года, то открытием налогового периода станет день, когда была проведена официальная регистрация в налоговом органе. О порядке открытия налогового периода сказано в Налоговом Кодексе в пункте 2 статьи 55.

Последним днем периода считается та дата, в день которой коммерческая компания проводит реорганизацию или ликвидацию. Снятие компании с учета происходит в тот день, когда в Едином Реестре будет сделана соответствующая запись. Это регламентировано НК РФ, пункт 3 статьи 55.

Стоит упомянуть и об отчетности. Часто у бухгалтеров появляются сложности именно с подачей отчетности при ликвидации предприятия. Проблема заключается в том, что после решения о прекращении деятельности все ранее имеющиеся у руководства права владения компанией автоматически передаются в ликвидационную комиссию.

Решить эту проблему можно, разделив отчетность по НДС за квартал на две части. Одна из них будет нести информацию периода ликвидации, вторая — после составления протокола. Но стоит учесть один нюанс, подобные действия не оговорены в Налоговом кодексе. К тому же у ликвидаторов могут отсутствовать права на создание декларации. Поэтому перед заполнением отчетности обязательно следует проконсультироваться со специалистом из ИФНС.

Коды налогового периода НДС в декларации

- «21 » — первый квартал

- «22» — второй квартал

- «23 » — третий квартал

- «24» — четвертый квартал

Вторая цифра означает номер квартала, а первая — константа, всегда «2».

Штрафные санкции

Ситуаций, способных спровоцировать нарушение норм по уплате НДС, тянущих за собой финансовые взыскания, существует несколько:

- Одной из наиболее частых является неправильный расчет налоговой базы. Причина появления ошибки кроется в невзятии в расчет всех данных прошедшего налогового периода.

- Невнимательное заполнение отчетности. Тут в виде ошибки может выступать любая неправильно введенная информация. К примеру, при заполнении в реквизиты налогоплательщика были занесены неверные данные.

- Причиной может стать и недоимка по налогу, начисляемая на добавочную стоимость. Подобные нюансы обычно выявляются налоговиками во время проведения камеральной проверки.

- Сроки сдачи декларации. Даже поданная на день позже установленного срока квартального периода документация становится серьезным поводом для выписки налоговым органом штрафной санкции.

При выявлении одного или более видов нарушений налоговыми органами составляется акт с указанием суммы штрафа, который должен быть уплачен в указанные сроки. В случае невыплаты штрафных санкций вовремя, начнется начисление пени за каждый просроченный день.

Отличия налогового и отчетного периода

Получите 200 видеоуроков по бухгалтерии и 1С бесплатно:

Многие налогоплательщики путают налоговый период с отчетным.

Отчетный период является небольшим временным промежутком, выделенным для того, чтобы налогоплательщик смог отчитаться за свою деятельность, проведенную за прошедший квартал, то есть налоговый период. Отчетный период может совпадать с налоговым или входить в него.

Ведь отчетный период по длительности почти равен налоговому, то есть целый квартал. Составление отчетов налогоплательщиками должен осуществляться каждый квартальный период. По истечении налогового периода НДС необходимо предоставить в налоговые органы заполненную декларацию — до 25 числа первого месяца после окончания квартала.

Заполнение отчетности по НДС осуществляется в электронной форме. Декларация в бумажной форме не будет принята.

Исчисление выручки

Во время установления налогового периода предприниматели должны учитывать один нюанс – состав выручки. На данный момент в российском законодательстве нет четкого ответа по поводу суммы, которая может быть отнесена к прибыли от проведенной продажи имущественных прав, услуги или работы.

Во время определения базы предпринимателям не требуется вносить в выручку сумму, полученную в процессе коммерческой деятельности, находящейся под облагаемым ЕНВД. Это касается и сумм, начисление которых было осуществлено налогоплательщиком в процессе безвозмездной передачи товара или работы.

Несмотря на то, что налоговый и отчетный периоды являются совершенно разными, они постоянно идут вплотную, и, заполняя декларацию о прошедшем квартальном периоде, следует помнить и о сроке окончания отчетного периода. В ином случае избежать штрафных санкций не получится.

Источники: http://www.consultant.ru/law/podborki/nalogovyj_period_nds/, http://www.studfiles.ru/preview/2459774/page:28/, http://saldovka.com/nalogi-yur-lits/nds/nalogovyiy-period-po-nds.html

buhnalogy.ru

Налоговый период по НДС

НДС: правила подсчёта налогового периода

НДС: правила подсчёта налогового периода

Налоговым периодом по НДС признается интервал, по которому рассчитывают сумму налоговой базы. Потом с неё платят сам сбор, к требуемому времени. С этим понятием однозначно знакомы те, кто работает в соответствующей сфере. Главное – разобраться со смыслом данного понятия. Чтобы потом не допускать ошибок при работе с документами.

Начинается налоговый период у каждого плательщика по-разному. Конкретные даты зависят от момента, когда сами граждане признаются плательщиками.

Например, у организации появилось право платить налоги после первого января в текущем году. Потому открытием налогового периода будет считаться день, когда осуществлена официальная регистрация. В пункте 2 статьи 55 Налогового Кодекса рассказывается о правилах, согласно которым происходит открытие периода, уплачивается сумма.

Что касается последнего дня в периоде, то им для НДС является дата, на которую проводится реорганизация, либо ликвидация. Проблема заключается в том, что все права того, кто руководит предприятием, при этом передаются тем, кто составляет ликвидационную комиссию.

Но эта проблема легко решается, если отчётность за квартал по НДС разделить надвое. Одна из них фиксирует информацию по периоду ликвидации, а вторая оформляется после того, как передан по всем правилам протокол. Но совершение подобных действий не оговаривается отдельно внутри Налогового Кодекса. На создание декларации могут отсутствовать права у самих ликвидаторов. Лучше заранее проконсультироваться со специалистом из ИФНС перед тем, как принять решение.

Какие коды используют при составлении деклараций?

Всего у периода для налоговой отчётности по НДС четыре кода, которые можно использовать во время оформления деклараций.

- 21 – обозначение первого квартала.

- 22 – код второго.

- 23 – третьего.

- 24 – четвёртого.

Именно вторая цифра обозначает квартал. Первая цифра постоянна, это всегда двойка.

На данный момент существует несколько факторов, при работе с которыми возможно нарушение норм законодательства.

- Сроки сдачи деклараций. Поводом для выписки штрафных санкций может стать даже декларация, которая подана на день позже. Потому очень важно следить за данным фактором, когда оформляется налоговый период в декларации по НДС.

- Недоимка по налогу, начисляемую на добавочную стоимость, так же может привести к появлению нарушений. Нюансы проверяются и вычисляются во время камеральных проверок.

- Невнимательность при оформлении документа. Любая неправильно заполненная информация приводит к ошибкам. Например, реквизиты налогоплательщика.

- Неправильный расчёт самой базы для уплаты НДС так же становится одной из самых распространённых ошибок. Чаще всего они происходят из-за того, что во внимание не берётся период, который уже закончился.

Налоговые органы составляют штрафные акты после того, как выявят само нарушение. Главное – оплатить всё в срок, который установлен законом. Вне зависимости от того, выписаны санкции на представителя крупного или малого бизнеса. Пени будут начисляться, если с данной обязанностью не справиться вовремя. Они начисляются на каждый просроченный день, конкретные периоды не имеют значения.

Многие налогоплательщики путаются в этих понятиях. Отчетный период по НДС – это небольшой временной промежуток, выделенный налогоплательщикам для того, чтобы они отчитались по результатам своей деятельности. Отчётный период с кодами каждый раз бывает разным. Иногда это время совпадает с налоговым периодом. А иногда входит в него.

Налоговый период по НДС устанавливается как квартал, в чём он похож на отчётный. Именно каждый квартал налогоплательщики должны составлять отчётность.

О прибыльном отчёте

Цифру 31 вместо 21, например, ставят в декларации 2017 года с налоговым периодом по НДС за полгода. Если же используют сочетание 33, значит, информация, отражённая в документе, имеет отношение к периоду в пределах 1 января- 30 декабря. То есть, включает девять месяцев.

Но данные шифры применяются не для всех налогоплательщиков, составляющих прибыльную декларацию. Если по данному налогу применяются авансовые платежи, то надо использовать сочетания 01, 02 и так далее.

Код 50 проставляется организациями, которые проходят через ликвидацию, либо реорганизацию.

Главное – учитывать один нюанс – определение выручки. В НК у нас сейчас отсутствует чёткое определение сумм, которые точно могли бы быть отнесены к прибыли, полученной в тот или иной период после реализации товаров и услуг. Особенно сложно тем, кто работает на безвозмездной основе. Обналичить средства будет особенно трудно.

Заполняя декларацию, надо помнить об обоих периодах, налоговом и отчётном. Поскольку они часто идут бок о бок. Иначе избежать штрафных санкций не получится. Двухзначные коды используются для деклараций. При использовании платёжек вписываются десятизначные цифровые комбинации.

prondc.ru

Какой налоговый период в декларации по НДС?

Налоговый период по налогу на добавленную стоимость предусмотрен в ст. 163 НК РФ. Это отрезок времени (календарный код или другой период), после которого возможно определение налоговой базы и исчисление налога. Для каждого налога предусмотрен свой налоговый период, при этом он может совмещать в себе периоды отчетные.

Один квартал – время одного налогового периода. В случае если факт регистрации предприятия осуществлен после 1.01, первый день ее налогового НДС периода будет совпадать с днем регистрации. В случае ликвидации либо реорганизации предприятия, последний налоговый период будет совпадать с днем ее ликвидации (реорганизации), то есть днем, в котором был факт оформления дачного события соответствующей записью в едином государственном реестре юридических лиц.

Если вы хотите узнать, как решить именно Вашу проблему - звоните по телефонам: Москва +7(499)350-66-30, Санкт-Петербург +7(812)309-36-67, другие регионы РФ +7(800)511-75-96.

В 2017 году налоговый НДС период — квартал. В 2015 году были утверждены изменения в Налоговом кодексе, которые касаются сроков уплаты налога в государственный бюджет – в отличие от старых правил, новые предусматривают уплату налога не 20 числа, а 25. Уплату необходимо закрыть в течение 3 месяцев после налогового периода путем уплаты в каждом месяце в равных долях по 1/3 от суммы.

Отчетный период

Отчетным периодом есть временной отрезок, после которого необходимо составить и представить отчетность.Он может быть также установлен для налогов, по которым налогоплательщик отчитывается единожды за налоговый год, но на протяжении такого года по налогам осуществляется расчет промежуточных платежей (к примеру, УСН, земельный и транспортный налог).

Отчетный период соответствует налоговому и составляет один квартал. Налогоплательщик-представитель НДС-декларации составляет отчетность каждый квартал (внесение сведений в форму не по нарастающему итогу, а отдельно конкретно ежеквартально).

Декларация по НДС представляется в инспекцию федеральной налоговой службы в конце каждого квартала и отображает те сведения, которые относятся к этому кварталу.

В 2017 году срок для предъявления отчетности – не позже 25-го числа месяца, который наступит после налогового периода. Это касается как налогоплательщиков, так и налоговых агентов по данному налогу.

В 2017 году срок для предъявления отчетности – не позже 25-го числа месяца, который наступит после налогового периода. Это касается как налогоплательщиков, так и налоговых агентов по данному налогу.

Если вы хотите узнать, как решить именно Вашу проблему - звоните по телефонам: Москва +7(499)350-66-30, Санкт-Петербург +7(812)309-36-67, другие регионы РФ +7(800)511-75-96.

Декларация подается в электронной форме. Поданная на бумаге, она считается недействительной, что влечет за собой начисление штрафа за непредъявление отчетности, а также в некоторых случаях блокировка счета.

Пунктом 5 статьи 174 НК оговорено, что НДС декларацию обязаны предоставить:

- налоговые агенты, признанные неплательщиками НДС налога или освобождёнными от исполнения обязанностей плательщика в отношении исчисления и уплаты;

- организации, которые не уплачивают НДС, но выставляют счет-фактуру с отображенной НДС суммой.

Это делается до последней даты существования предприятия, потому что после оформления записи в ЕГРЮЛ оно по факту не существует, а значит отчитываться некому.

Начиная с 2015 года в декларацию были внесены новые разделы, которые заполняются сведениями из книги покупок и продаж.

Заказать кадастровую выписку можно как в интернете, так и в государственных учреждениях.Как происходит перераспределение земельных участков, которые находятся в собственности? Об этом подробно рассказано в нашей статье.

Можно ли узнать кадастровый номер участка по адресу и как это сделать? Узнайте об этом здесь.

Коды налоговых периодов

Коды налоговых периодов можно увидеть на картинке, прикрепленной ниже:

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7(499)350-66-30, Санкт-Петербург +7(812)309-36-67, другие регионы РФ +7(800)511-75-96.

zakonguru.com

Отчетный и налоговый период по НДС

Каждый субъект предпринимательской деятельности должен знать, что термин налоговый период представляет собой определенный промежуток времени, за который начисляются налоговые обязательства. Действующим на территории России Федеральным законодательством регламентируется порядок определения налогового периода индивидуально для каждого налога, сбора и обязательного платежа. Некоторые предприниматели, в том числе и юридические лица, зачастую путают понятия отчетный и налоговый период по НДС. Чтобы не допускать ошибок, правильно начислять этот налог и своевременно сдавать отчет, нужно разобраться в терминологии.

Отчетный период по НДС: базовые моменты

Отчетный период по НДС представляется собой определенный промежуток времени, за который субъектам предпринимательской деятельности нужно исчислить объект налогообложения. Полученные результаты переносятся в бланк соответствующего отчета, который в установленные законодательством сроки подается в контролирующие органы. Отчетным периодом для налога на добавочную стоимость на территории Российской Федерации считается: квартал. При ликвидации субъекта предпринимательской деятельности, а также при добровольном отказе от статуса плательщика налога на добавленную стоимость, отчетный период может сократиться и составлять фактическое количество отработанных дней.

Налоговый период по НДС: ключевые аспекты

Налоговый период по НДС определен действующим на территории России Налоговым Кодексом:

- В соответствии с регламентом этого нормативно-правового акта (статьей 163 НК РФ) в 2016 году периодом для начисления налоговых обязательств по НДС будет являться квартал (распространяется на всех субъектов предпринимательской деятельности).

- Те индивидуальные предприниматели и коммерческие организации, которые получили статус плательщика налога на добавочную стоимость после 1 января 2016 года, должны считать датой начала налогового периода день официальной регистрации в контролирующих органах. Этот порядок регламентирован Налоговым Кодексом России (пунктом 2 статьи 55)

- Той категории налогоплательщиков, которые проходят процедуру реорганизации или ликвидации, необходимо считать последним днем налогового периода дату снятия с учета (день, в который была сделана запись в Единый Реестр физических или юридических лиц). Этот порядок определен НК РФ (пунктом 3 статьи 55).

Налоговый период в декларации по НДС

При заполнении декларации на добавленную стоимость субъекты предпринимательской деятельности должны в соответствующей графе проставить код налогового периода, соответствующий:

С января по декабрь 2016 года | 01,02,03,04,05,06,07,08,09,10,11,12 |

1 квартал 2016 года | 21 |

2 кварталу 2016 года | 22 |

3 кварталу 2016 года | 23 |

4 кварталу 2016 года | 24 |

При ликвидации субъекта предпринимательской деятельности, за 1,2,3,4 кварталы 2016 года | 51,54,55,56 |

| При ликвидации субъекта предпринимательской деятельности, за январь-декабрь 2016 года | 71,72,73,74,75,76,77,78,79,80,81,82 |

Штрафные санкции за нарушения по уплате НДС

За нарушение норм Федерального законодательства к плательщикам налога НДС контролирующие органы будут применять финансовые санкции (статья 75 НК РФ). К финансовому взысканию нужно быть готовым тем субъектам предпринимательской деятельности, которые допустили следующие ошибки:

- Неправильно была рассчитана налогооблагаемая база, так как были учтены не все данные налогового периода (как ее определить читайте в статье: «Расчет налогооблагаемой базы НДС»).

- Допущены ошибки при заполнении отчетности, например, неверно указаны реквизиты налогоплательщика.

- При проведении камеральной проверки представители контролирующих органов обнаружили у субъекта предпринимательской деятельности недоимку по налогу на добавочную стоимость.

- Налогоплательщиком были нарушены сроки, установленные для подачи обязательной отчетности (квартальной).

На нарушителей Федерального законодательства сотрудники Налоговой Службы составляют акты, в которых указывается сумма штрафной санкции. Их представители малого, крупного и среднего бизнеса должны уплатить в ограниченные сроки. Если ними будет допущена просрочка платежа, то за каждый день начислится пеня.

Исчисление выручки для определения налогового периода по НДС

При определении налогового периода субъекты предпринимательской деятельности должны учесть один важный момент – состав выручки. Действующим на территории России Федеральным законодательством не дается четкого определения того, какие суммы могут относиться к выручке от продажи имущественных прав, реализации работ, услуг, товаров.

При определении базы налогообложения представителям малого, крупного и среднего бизнеса не нужно включать в выручку суммы, которые были получены при осуществлении коммерческой деятельности, облагаемой единым налогом на вмененный доход. К этой категории относятся и суммы, начисленные налогоплательщиком при безвозмездной передаче товаров, услуг или работ, а также доход, полученный от операций, которые попадают под действие статей 162, 146 (пунктов 4 и 2) НК РФ. Стоит отметить и прибыль, полученную налоговыми агентами, деятельность которых попала под регламент статьи 161 Налогового Кодекса России.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru