Содержание

Открытие и ведение банковского счета — Статья от экспертов КБ Локо-Банк

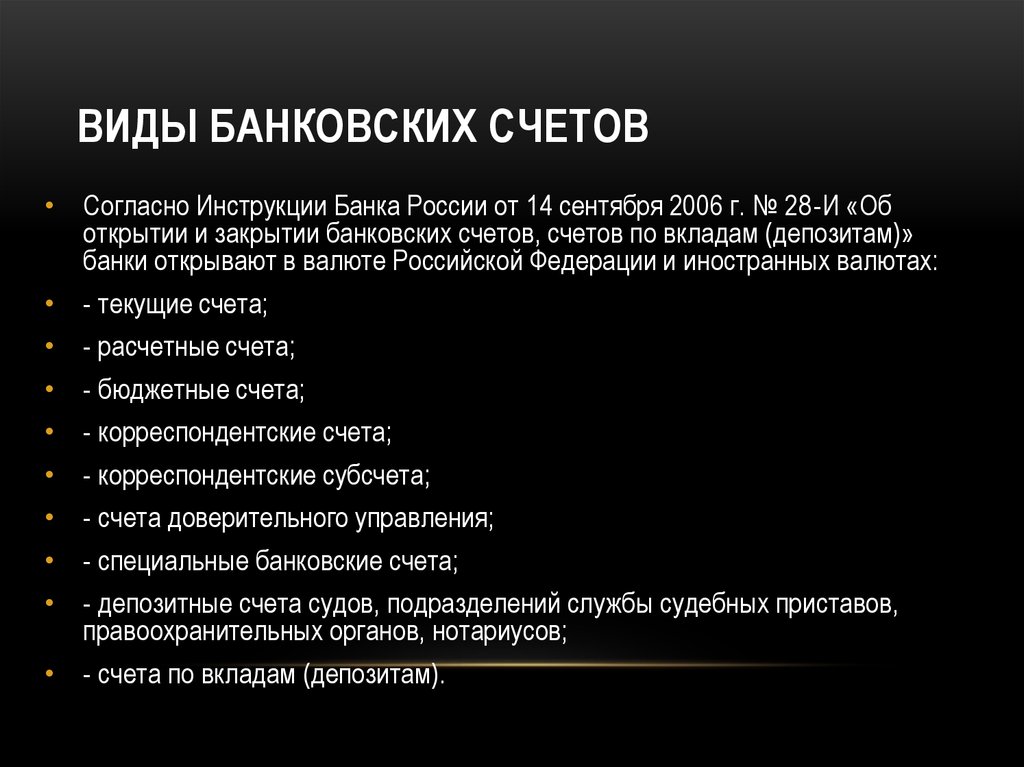

Какими бывают банковские счета

Банковские счета для физических лиц

Для перечисления заработной платы, хранения средств и безналичного их использования открывается текущий счет: к нему выпускается дебетовая карта. Открытие и ведение банковского счета начинается с договора: банк оформляет его в течение одного рабочего дня, резервирует за вами счет, а затем выпускает карту.

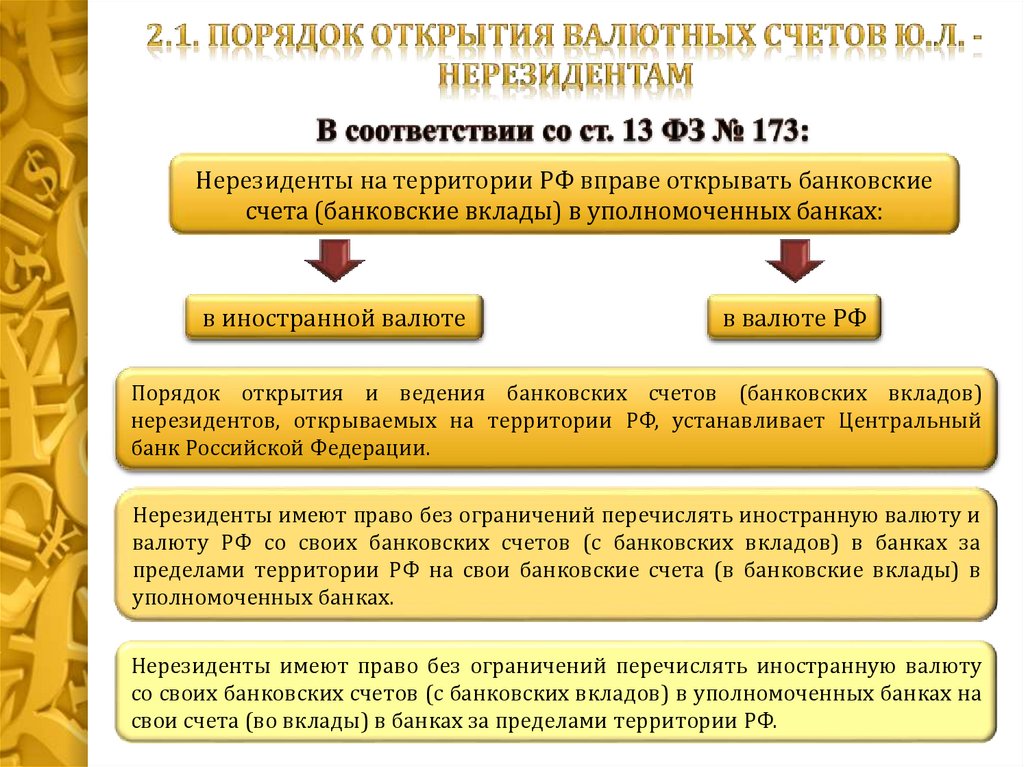

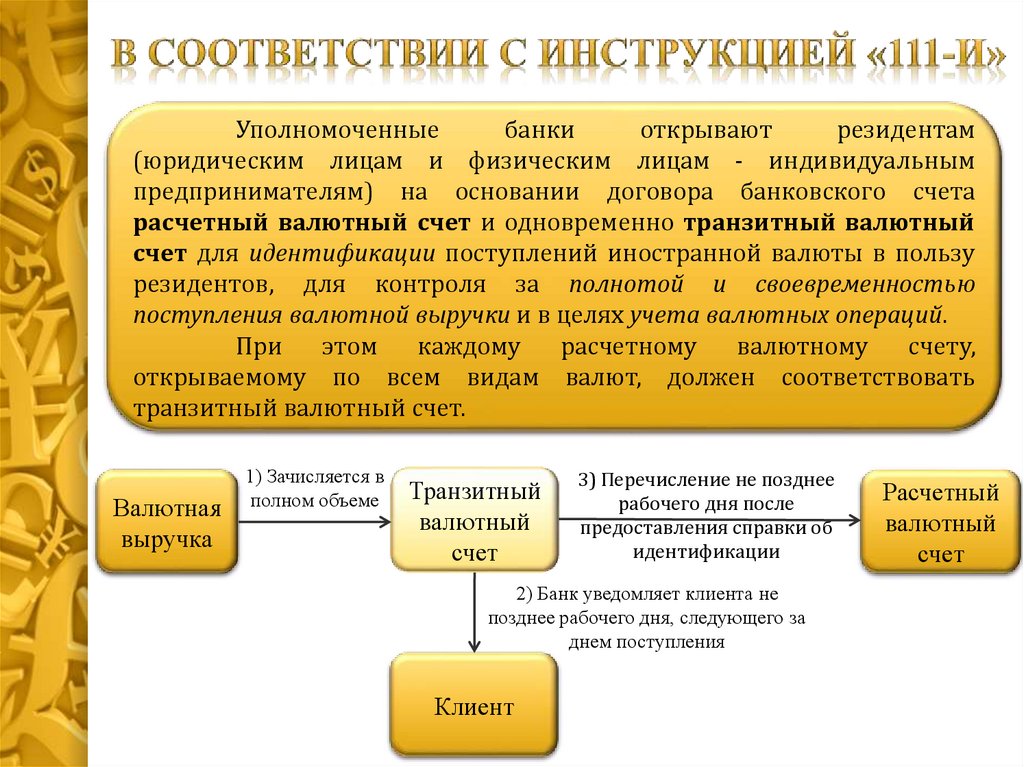

Если вы планируете покупать или продавать валюту, банк также оформит для вас валютный счет — это отдельный тип счета.

Если же вы планируете вложить деньги в банк под процент, вам откроют депозитный счет — и на нем ващи средства будут храниться согласно сроку, установленному в договоре. Денежные средства можно как положить на депозитный счет, так и полностью или частично забрать с него — и получить начисленный процент на остаток.

Современные дебетовые счета приобретают выгодные свойства депозитов: например, в Локо-банке вы можете оформить карту “Простой доход”, и ежемесячно вам на карту будет начисляться до 9% на остаток на счете. Бонусом вы получите кэшбек 0,5% за любые покупки по карте + 10% в рамках ежеквартальных акций.

Бонусом вы получите кэшбек 0,5% за любые покупки по карте + 10% в рамках ежеквартальных акций.

Если у вас есть кредит или кредитная карта, банк оформляет кредитный счет — счет с отрицательным балансом, задолженность на котором уменьшается, как только вы вносите каждый следующий платеж.

Наконец, банк также открывает бюджетные счета — для накопления денег по социальным выплатам.

Банковские счета для юридических лиц

Свою деятельность любая компания начинает с открытия и ведения расчетного банковского счета — это основной банковский счет юридического лица. На этот счет поступает выручка от продажи товаров и услуг, с него оплачивается аренда, сырье, материалы, оборудование, выплачивается заработная плата. Движения средств по расчетному счету контролируются государством. Если компания планирует совершать операции с валютой, при организации РКО для нее также открывается валютный счет.

Для кредитных организаций открываются корреспонденсткие счета, а для их филиалов — субсчета.

Если компании предоставляются услуги по доверительному управлению, для управляющего открывается специальный счет. Также законодательство предусматривает другие види специальных счетов для особых видов деятельности.

Как банк управляет счетами

Для текущих, расчетных, валютных, корреспондентских счетов банк организует зачисление, списание, перевод, выдачу денежных средств в наличной и безналичной форме.

Для депозитных счетов — зачисление средств на счет и выплату всей суммы вклада с процентами по окончанию срока договора.

Для кредитных счетов — зачисление средств в счет погашения задолженности.

Как открыть банковский счет

Оставьте заявку на сайте Локо-банка, напишите нам в чате или позвоните — мы сразу зарезервируем за вами номер счета и оформим договор в течение 1-3 дней. Для этого необязательно приезжать в офис — пришлите нам скан-копии документов, а наш курьер привезет вам договор в удобное время, чтобы получить подпись, и доставит готовые карты.

Документы на открытие/закрытие/ведение счета

Документы на открытие/закрытие/ведение счета

Договор специального залогового счета в российских рублях (ЮЛ)

Договор специального залогового счета в российских рублях (ИП)

Заявление о присоединении к правилам банковского сопровождения контракта (мониторинг) в ПАО АКБ Металлинвестбанк

Правила банковского сопровождения контракта (мониторинг) в ПАО АКБ Металлинвестбанк

Договор комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07.07.2022

Приложение №1 к Договору комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07.07.2022

Приложение №2 к Договору комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07.07.2022

Приложение №3 к Договору комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07.07.2022

Приложение №4 к Договору комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07.07.2022

Приложение №5 к Договору комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 07. 07.2022

07.2022

Типовые формы Заявлений в рамках Договора комплексного обслуживания в ПАО АКБ Металлинвестбанк действуют с 01.04.2022

Условия

использования системы «METIB Business Online» и обработки персональных данных в целях резервирования

счетов действуют с 01.04.2022

Договор банковского счета

Договор банковского счета действует с 10.07.2022

Заявление

на открытие банковского счета в рублях РФ

Доверенность на получение и предоставление

документов

Заявление

на открытие банковского счета в иностранной валюте

Заявление

о расторжении договора банковского счета и закрытии счета

Заявление на внесение изменений в банковскую карточку с образцами

подписей и оттиска печати

Анкета клиента Индивидуального

предпринимателя, Физического лица, занимающегося в установленном законодательством РФ порядке

частной практикой

Анкета клиента Юридического лица,

иностранной структуры без образования юридического лица

Анкета физического лица – представителя/бенефициарного владельца клиента

Анкета представителя клиента —

юридическое лицо

Анкета выгодоприобретателя —

индивидуального предпринимателя, физического лица, занимающегося в установленном законодательством

российской федерации порядке частной практикой

Анкета выгодоприобретателя — физического

лица

Анкета выгодоприобретателя – юридического лица,

иностранной структуры без образования юридического лица

Анкета представителя клиента — Индивидуального

предпринимателя

Опросный лист Физического лица, Индивидуального

предпринимателя

Форма самосертификации Юридического лица

Заявление

на принятие новой банковской карточки с образцами подписей и оттиска печати

Перечень документов, необходимых для открытия депозитного счета

юридическому лицу – резиденту РФ

Перечень

документов для открытия расчетного счета юридическому лицу резиденту в рублях и иностранной

валюте

Перечень документов, необходимых для открытия расчетного счета индивидуальному

предпринимателю, физическому лицу, занимающемуся в установленном

законодательством РФ порядке частной практикой

Перечень

документов для открытия счета юридическому лицу нерезиденту в рублях и иностранной валюте

Перечень

документов необходимых для смены банковской карточки с образцами подписей и оттиска печати, а также в случае иных изменений при ведении Счета

Приложение к анкете (W9)

Приложение к анкете (W-8BEN)

Приложения к анкете (W-8BEN-E)

Архив

METIB Mobile

Полноценный банк там,

где Вам удобно

Мобильное приложениеИнтернет-банк

Открытие и ведение банковского счета

После того, как вы решили, какой тип банка и банковского счета вам нужен, есть четыре шага для открытия и ведения банковского счета. Первым шагом является открытие счета. Вторым шагом является внесение депозитов и снятие средств. Третий шаг — отслеживать все деньги, которые вносятся на счет или снимаются со счета. И последний шаг — следить за своим балансом.

Первым шагом является открытие счета. Вторым шагом является внесение депозитов и снятие средств. Третий шаг — отслеживать все деньги, которые вносятся на счет или снимаются со счета. И последний шаг — следить за своим балансом.

Шаг 1: Открытие банковского счета

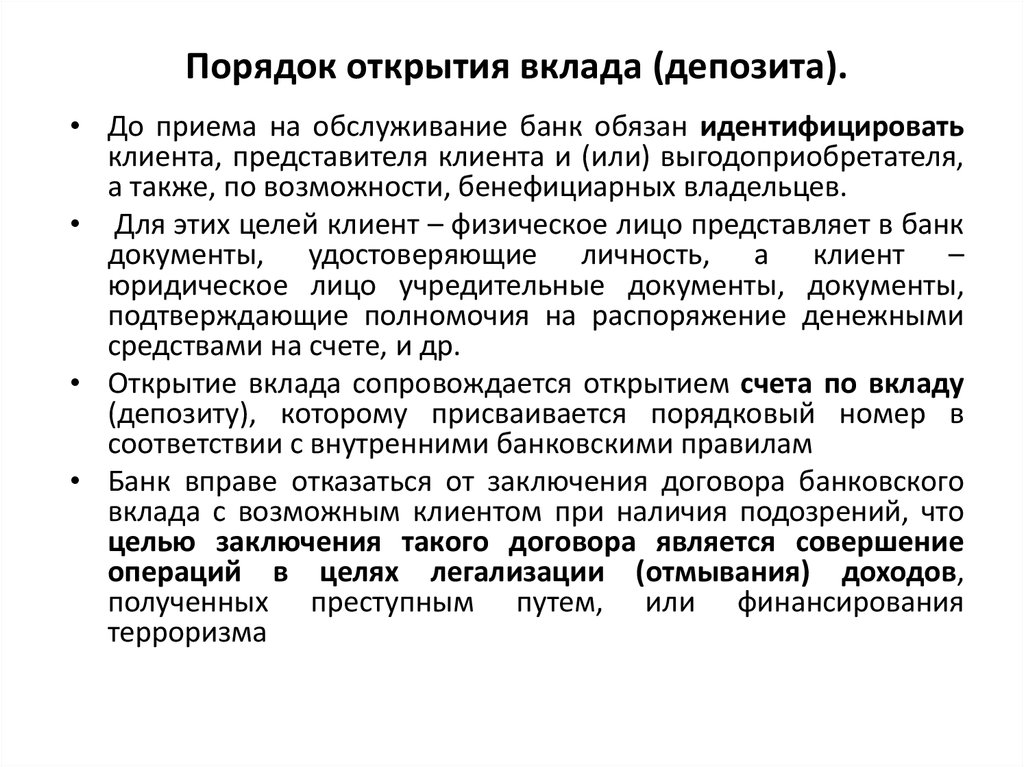

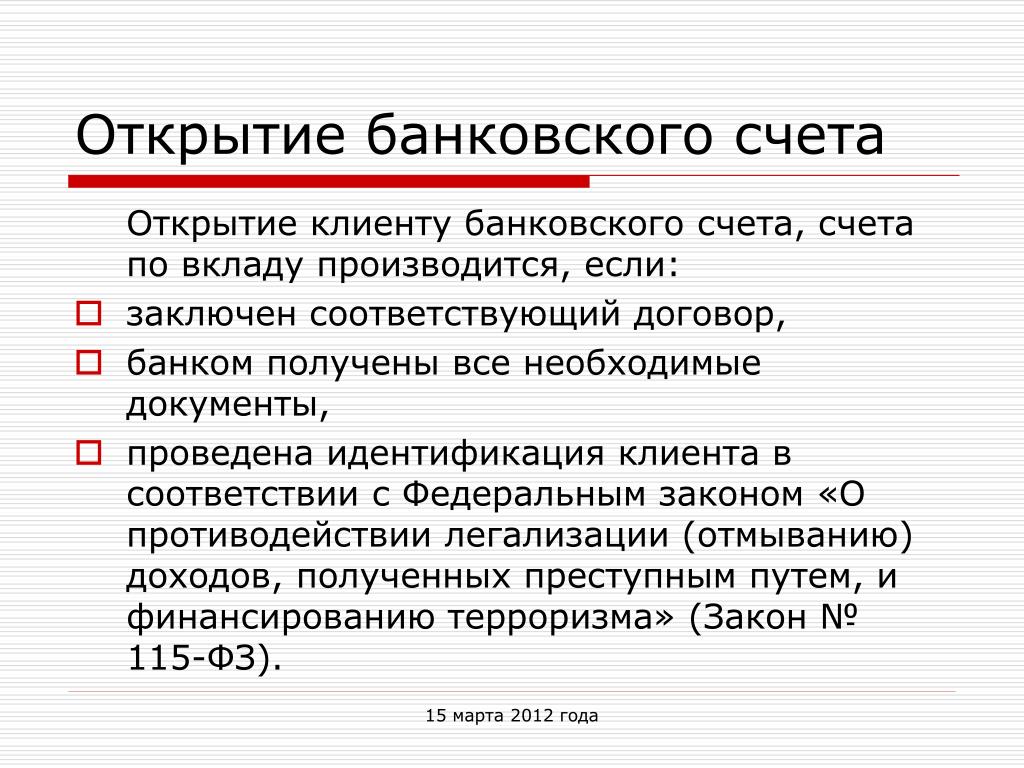

Когда вы собираетесь открыть банковский счет, банкир попросит вас идентифицировать себя, чтобы завершить процесс открытия нового счета.

У разных банков могут быть разные требования. Спросите в банке, какой тип идентификации вам нужен для открытия счета.

Банки завершают процесс проверки учетной записи, чтобы убедиться, что вы:

- Вы тот, за кого себя выдаете

- Банк подтвердит вашу личность с помощью удостоверения личности с фотографией и номера социального страхования (SSN) или индивидуального идентификационного номера налогоплательщика (ITIN).

- Банк также может запросить у вас другое удостоверение личности

- Имеют ли право в соответствии с законом открыть счет в банке

- Соответствовать собственным критериям банка для открытия нового счета

- Банк может не захотеть рисковать тем, что вы станете его клиентом, если в прошлом вы не были хорошим банковским клиентом.

- Банк может проверить вашу историю использования расчетных счетов через такие компании, как TeleCheck или ChexSystems.

- Банк может не захотеть рисковать тем, что вы станете его клиентом, если в прошлом вы не были хорошим банковским клиентом.

Если вы не являетесь гражданином США, некоторые банки могут принимать другие формы удостоверения личности с фотографией, такие как:

- Карта иностранца-резидента (Зеленая карта)

- Паспорт

Если вы не можете открыть текущий или сберегательный счет из-за того, что в прошлом у вас были проблемы с управлением банковским счетом, вы можете иметь право на участие в программах проверки второго шанса.

- Спросите, имеете ли вы право на какие-либо программы проверки «второго шанса».

- Эти программы могут позволить вам открыть расчетный счет после выполнения определенных требований, таких как прохождение семинара по финансовому образованию.

- Узнайте в местном финансовом учреждении и/или в любом авторитетном консультационном агентстве, существуют ли программы в вашем регионе.

- Обратитесь в другие финансовые учреждения, чтобы узнать, соответствуете ли вы их критериям для открытия счета.

Шаг 2: Внесение и снятие средств

Внесение и снятие средств — это второй шаг к открытию и ведению банковского счета.

Депозиты

Депозит — это деньги, которые вы добавляете на свой счет. Деньги можно внести прямым депозитом, в банкомате или через банковского кассира. Если вы вносите деньги в отделение, вы заполняете квитанцию о вкладе, чтобы сообщить банку, сколько денег вы добавляете на свой счет.

В зависимости от того, что вы вносите в отделении или банкомате, вы можете не сразу использовать все средства:

- Наличные обычно доступны сразу.

- Чеки могут быть частично доступны — банк может разрешить немедленное снятие определенной суммы депонированного чека и задержать оставшуюся часть на день или два (или, возможно, дольше), пока чек очищается, что означает, что все средства доступны для вывода.

Когда вы делаете депозит, вы можете спросить банк, когда вы сможете использовать деньги, которые вы положили на депозит.

Прямой депозит

При прямом депозите ваша зарплата или чек на пособие переводятся в электронном виде и напрямую зачисляются на ваш счет. Вы не получите чек по почте. Сумма денег доступна сразу. Некоторые банки могут отказаться от ежемесячной платы, если используется прямой депозит.

Баланс

Важно всегда следить за балансом своего счета. Баланс – это сумма денег на вашем банковском счете.

Вам всегда нужно знать, сколько денег на вашем счету, чтобы не пытаться снять больше денег, чем у вас есть.

Если вы превысите лимит на текущем счете, с вас может взиматься комиссия.

Снятие

Снятие — это деньги, которые вы снимаете со своего банковского счета. Обязательно следите за деньгами, которые вы вносите или снимаете со счета, чтобы не тратить больше, чем у вас есть на счету.

Когда вы снимаете деньги со своего банковского счета.

Вы можете снять деньги со своей дебетовой карты, выписав чек, предоставив кассиру расписку о снятии средств или воспользовавшись банкоматом.

Квитанция о снятии средств похожа на квитанцию о внесении депозита, за исключением того, что вы снимаете деньги со своего счета, а не добавляете его на счет.

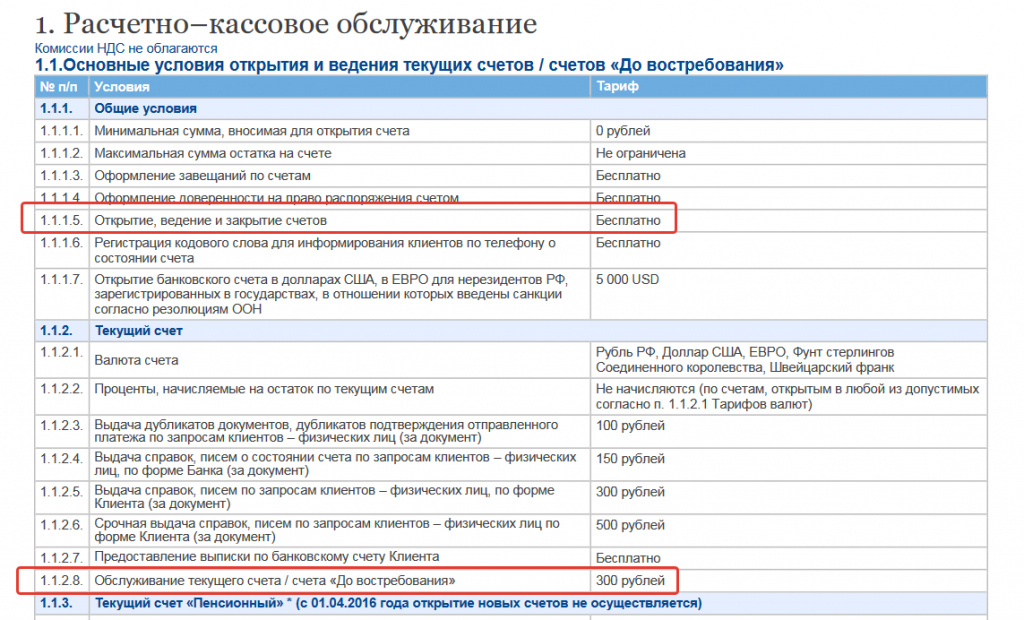

Шаг 3: Проценты и сборы

Понимание процентов и сборов — это третий шаг к открытию и ведению банковского счета. Одним из преимуществ наличия депозитного счета является процент, который вы зарабатываете (если счет является процентным).

Проценты

По большинству расчетных счетов проценты не выплачиваются. Сберегательные счета и счета денежного рынка обычно приносят проценты.

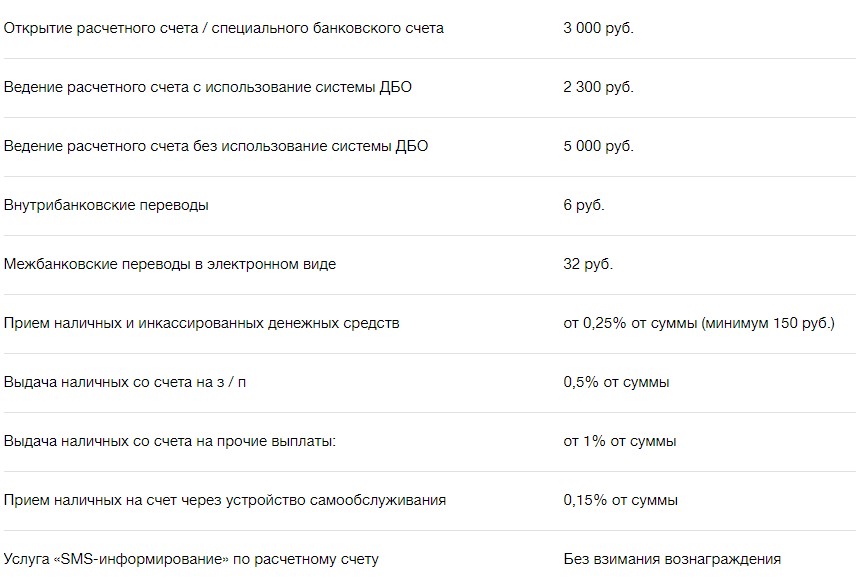

Комиссии

Финансовые учреждения могут взимать плату за различные услуги. Банк должен предоставить вам информацию обо всех комиссиях, которые могут взиматься, прежде чем вы откроете счет. Обязательно сохраните этот график комиссий и следите за всеми почтовыми и электронными письмами от вашего банка на предмет любых изменений.

Ежемесячная плата за обслуживание

С вас может взиматься ежемесячная плата за обслуживание за то, что ваш счет остается открытым. Некоторые финансовые учреждения отказываются от этой комиссии, если вы делаете регулярный прямой депозит (например, один раз в месяц) или если вы сохраняете минимальный остаток на своем текущем или сберегательном счете.

Плата за овердрафт

Овердрафт возникает, когда на вашем счете недостаточно денег для покрытия транзакции. Другими словами, вы пытаетесь снять со своего расчетного счета больше денег, чем у вас есть на самом деле. Вы можете перерасходовать свой счет, отказавшись от чека, сняв деньги в банкомате до того, как чек будет очищен, или используя дебетовую карту, чтобы купить что-то, что стоит больше, чем у вас есть на вашем счете.

Шаг 4. Отслеживание баланса

Четвертый и последний этап открытия и ведения банковского счета — отслеживание баланса. Лучший способ не платить комиссию за овердрафт — записывать все транзакции и следить за своим балансом.

Выверка текущего счета поможет вам найти причины расхождений и внести необходимые исправления.

Дополнительные банковские услуги

Банки предоставляют дополнительные услуги по некоторым депозитным счетам и могут взимать плату за эти услуги. Прежде чем подписаться на услугу, важно узнать о комиссиях и отслеживать любые взимаемые комиссии.

Денежный перевод

Денежный перевод отправляет деньги в электронном виде из одного банка в другой. Большинство банков могут переводить деньги в банки, находящиеся за пределами США

Банкомат (банкомат)

Банкомат — это киоск, в котором вы можете вносить, снимать или переводить деньги с одного счета на другой 24 часа в сутки. Помните, что за некоторые из этих услуг банкомата может взиматься плата.

Вы также можете использовать банкомат для проверки баланса своего счета и перевода денег между сберегательными и текущими счетами.

Чтобы пользоваться банкоматом, у вас должен быть персональный идентификационный номер (ПИН-код). PINS — это «секретный код», обычно состоящий из четырех цифр, который вы вводите с помощью клавиатуры банкомата, когда впервые вставляете свою карту в банкомат. Никогда никому не сообщайте свой PIN-код и не храните его записанным в том же месте, что и банкомат/дебетовая карта. В противном случае кто-то может использовать ваш PIN-код и забрать все деньги с вашего счета.

PINS — это «секретный код», обычно состоящий из четырех цифр, который вы вводите с помощью клавиатуры банкомата, когда впервые вставляете свою карту в банкомат. Никогда никому не сообщайте свой PIN-код и не храните его записанным в том же месте, что и банкомат/дебетовая карта. В противном случае кто-то может использовать ваш PIN-код и забрать все деньги с вашего счета.

Электронный банкинг

Большинство банков предоставляют услуги электронного банкинга. Они позволяют вам получить доступ к своей учетной записи и выполнять основные банковские услуги по телефону, с помощью компьютера или смартфона. Многие предоставляют эти услуги бесплатно, в то время как другие могут взимать плату. Услуги могут позволить вам:

- Проверить остаток на счете.

- Перевод денег между счетами.

- Получить историю учетной записи, например, самые последние депозиты или снятие средств.

- Остановить платеж по чеку.

- Получить информацию о часах работы отделения или другую информацию.

- Сообщите об утере, краже или повреждении карты.

Электронный банкинг использует компьютеры для перевода денег на ваш банковский счет и обратно вместо чеков и других бумажных транзакций. Примеры электронного банкинга включают:

- Банкоматные операции с использованием банкомата или дебетовой карты

- Автоматическая оплата счетов

- Онлайн-оплата счетов

- Мобильный банкинг

Кассовый чек

Кассовый чек похож на чек. Он используется для оплаты счетов или совершения покупок, когда наличные не принимаются. Вы можете получить кассовый чек в банке. Некоторые банки могут взимать комиссию за этот запрос.

Ссуда

Ссуда – это деньги, которые вы занимаете в банке с письменным обещанием вернуть их позже. Кредитор или банк взимает комиссию и проценты по кредиту в рамках соглашения. Проценты — это деньги, которые вы платите, чтобы занять деньги, и они добавляются к общей сумме, которую вы должны вернуть.

Дебетовая карта

Дебетовая карта — это пластиковая карта с чипом EMV, привязанная непосредственно к вашему расчетному счету. Он позволяет оплачивать товары и услуги в магазинах или в Интернете, которые принимают карты основных сетей, таких как MasterCard или Visa.

Открытие банковского счета: станьте хозяином своих денег

В прошлом году Зейн Паркс достиг двух важных вех: он получил водительские права и свой первый расчетный счет.

Паркс, выпускник христианской академии Тринити в Аддисоне, штат Техас, говорит, что к лицензии прилагался банковский счет, потому что его родители знали, что ему понадобится «свобода в дороге». Но наряду с изучением того, как параллельно парковаться и выезжать на оживленную скоростную автомагистраль, он получил несколько важных уроков по составлению бюджета и удержанию своих расходов в пределах своих ограничений. «Было несколько месяцев, когда мне приходилось ждать до другой половины месяца, чтобы я мог заправить свой бак бензином», — говорит Паркс. «Это было пугающе; Я боялся, что выбегу на обочину дороги».

«Это было пугающе; Я боялся, что выбегу на обочину дороги».

Тратьте то, что у вас есть

Паркс рано усвоил финансовый урок, который, по словам экспертов, очень важен: вы можете тратить только те деньги, которые у вас есть. Для подростков, у которых есть банковский счет, это концепция, которая, если ее усвоить на раннем этапе, может окупиться на протяжении всей их жизни. «[Наличие банковского счета] способствует формированию хороших финансовых привычек и планов расходов», — говорит родительница и юрист из Далласа Пэм Хардисон. [tweetthis alt=»» hashtag=»» url=»»]»Подростки понимают, что они могут распоряжаться своими деньгами.[/tweetthis] Они могут научиться смотреть, куда уходят их деньги, и понять, что лишний кофе для гурманов или фильм могут быть деньги, которые лучше потратить в следующем месяце».

Открытие счета означает обучение навигации в банковской системе. Существует два основных типа банковских счетов: сберегательный и расчетный. Как правило, текущие счета используются для денег, которые пойдут на оплату повседневных расходов — например, аренда, газ и еда, — а сберегательные счета используются для хранения денег на конкретную цель или в случае чрезвычайной финансовой ситуации. Вы можете выписывать чеки на расчетный счет, а сберегательные счета обычно приносят проценты, а это означает, что банк выплачивает вам проценты на деньги, хранящиеся на счете. Хотя сберегательные счета имеют относительно низкие процентные ставки по сравнению с другими типами инвестиций, они дают вам легкий доступ к вашим деньгам.

Вы можете выписывать чеки на расчетный счет, а сберегательные счета обычно приносят проценты, а это означает, что банк выплачивает вам проценты на деньги, хранящиеся на счете. Хотя сберегательные счета имеют относительно низкие процентные ставки по сравнению с другими типами инвестиций, они дают вам легкий доступ к вашим деньгам.

Как сберегательные, так и текущие счета могут быть оснащены картой банкомата или дебетовой картой, что вынуждает пользователей ограничивать свои расходы тем, что у них есть на их банковских счетах. Согласно опросу подростков и денег Charles Schwab 2011 года, около 52% подростков имеют сберегательный счет, а около трети подростков имеют текущий счет. Около 42% имеют собственный банкомат или дебетовую карту.

Хотя дебетовая карта привлекает подростков, открывающих банковские счета, это также один из самых простых способов совершить финансовую ошибку. Вот почему банковское дело и бюджетирование являются важной частью учебной программы Survivor U, курса финансового образования, начатого Хардисоном, предпринимателем Лесли Клейтон и бизнес-леди Холли Пауэрс. Курс преподается в христианской академии Тринити, где Паркс ходит в старшую школу, во время учебных залов и летом, и охватывает такие темы, как банковское дело, налоги и инвестиции.

Курс преподается в христианской академии Тринити, где Паркс ходит в старшую школу, во время учебных залов и летом, и охватывает такие темы, как банковское дело, налоги и инвестиции.

Все трое основателей Survivor U согласны с тем, что наличие банковского счета в старшей школе — это отличная возможность для учащихся и большая ответственность. Это шаг, который подростки должны предпринять вместе со своими родителями: лица моложе 18 лет должны не только иметь имя родителя в счете по юридическим причинам, но и подростки должны получить некоторые рекомендации во время своего первого банковского опыта, особенно в таких областях, как составление бюджета и отслеживание расходов. [tweetthis alt=»» hashtag=»» url=»»] «Если у вас нет плана расходов, ваши деньги уплывают прочь», — отмечает Пауэрс. «Это как лопнуть попкорн без верхушки на сковороде — он просто летает повсюду».[/tweetthis]

Выбор банка

Прежде чем открыть счет, вам следует провести небольшое исследование. Найдите банк, который находится недалеко от вашего дома, школы или работы или иным образом удобно для вас. Проверьте счета, для открытия которых не требуется большой баланс — сумма, которую вы планируете хранить на счете, — и найдите вариант с наименьшими комиссиями. Кредитные союзы по сути аналогичны банкам, хотя обычно они доступны только представителям определенного населения — например, людям, которые работают в компании или живут в определенном городе.

Найдите банк, который находится недалеко от вашего дома, школы или работы или иным образом удобно для вас. Проверьте счета, для открытия которых не требуется большой баланс — сумма, которую вы планируете хранить на счете, — и найдите вариант с наименьшими комиссиями. Кредитные союзы по сути аналогичны банкам, хотя обычно они доступны только представителям определенного населения — например, людям, которые работают в компании или живут в определенном городе.

Вот несколько основных шагов, которые вы предпримете, когда решите, где вам нужна учетная запись, но помните, что всем, кто моложе 18 лет, придется делать все это с родителем или опекуном.

- Идите в банк. Хотя вы часто можете открывать счета в Интернете или, по крайней мере, начать процесс там, посещение самого банка облегчает вам возможность задавать вопросы и узнавать о своей учетной записи. Принесите свои водительские права, удостоверение личности штата или паспорт, чтобы предъявить удостоверение личности.

Некоторые банки позволят вам открыть счет у кассира, но многие попросят вас сесть рядом с сотрудником банка за его или ее столом. Если вы не знаете, с кем поговорить, просто спросите у кассира.

Некоторые банки позволят вам открыть счет у кассира, но многие попросят вас сесть рядом с сотрудником банка за его или ее столом. Если вы не знаете, с кем поговорить, просто спросите у кассира. - Решите, какую учетную запись вы хотите. Если вы сделали домашнее задание, у вас будет представление о том, что лучше для вас, но не бойтесь задавать вопросы сотрудникам банка, чтобы убедиться, что в итоге вы получите правильный банковский счет для ваших нужд.

- Подписать. Если вам еще нет 18 лет, это сделают за вас ваши родители или опекуны, но открытие банковского счета требует большого количества документов и подписей. Убедитесь, что вы понимаете, что означают все бумаги и что вы подписываете, и продолжайте задавать вопросы, если вы не уверены.

- Получить чеки. Хотя сейчас они используются не так часто, в какой-то момент жизни вам придется выписать чек. Убедитесь, что вы знаете все поля чека, которые вы должны заполнить: дату, строку «кому», сумму чека как в виде числа, так и в письменном виде, а также подпись в правом нижнем углу.

.

. - Получите банкоматную/дебетовую карту. Так сейчас большинство подростков используют банковские счета, и это дает вам гораздо больше свободы доступа к вашим деньгам.

- Зарегистрируйтесь в интернет-банкинге. Большинство банков и кредитных союзов позволяют вам проверять свой баланс в Интернете, и это хорошая привычка, говорит У. Генри Уокер, генеральный директор Farmers & Merchants Bank в Лонг-Бич, Калифорния. «Поддерживайте текущий баланс и знайте, сколько у вас есть и сколько вам нужно »для расходов, предлагает он. Это не только лучший способ поймать мошенников, но и важно знать, сколько вы тратите, чтобы не тратить больше денег, чем у вас есть.

Частые проверки баланса вашего банковского счета служат еще одной важной цели: выявлению мошенников. Согласно отчету The Nilson Report , который охватывает индустрию электронных платежей, только в Соединенных Штатах в 2010 году было потеряно около 3,56 миллиарда долларов в результате мошенничества с дебетовыми и кредитными картами.

Некоторые банки позволят вам открыть счет у кассира, но многие попросят вас сесть рядом с сотрудником банка за его или ее столом. Если вы не знаете, с кем поговорить, просто спросите у кассира.

Некоторые банки позволят вам открыть счет у кассира, но многие попросят вас сесть рядом с сотрудником банка за его или ее столом. Если вы не знаете, с кем поговорить, просто спросите у кассира. .

.