Содержание

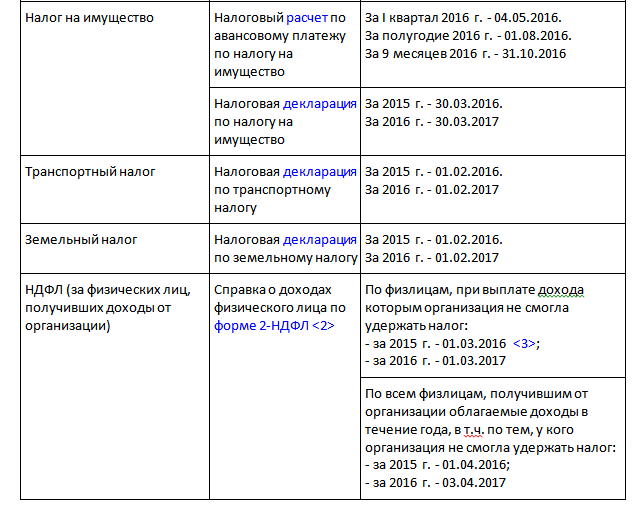

Сроки сдачи 6 ндфл за 3 квартал 2022 года

6-НДФЛ — сроки сдачи за 3 квартал выпадают на конец октября 2022 года — необходимо сдать всем работодателям — налоговым агентам. Рассмотрим порядок и сроки представления расчета за 3 квартал, а также нюансы оформления формуляра по подразделению и необходимость представления нулевого отчета в материале далее.

В каком виде сдавать расчет за 3 квартал 2022 года

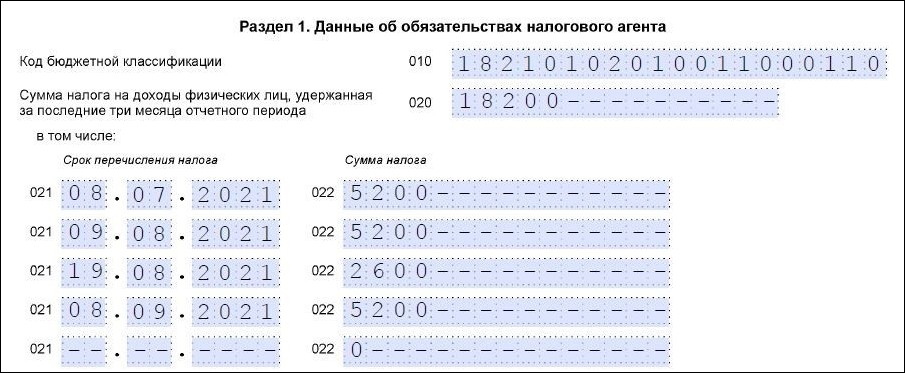

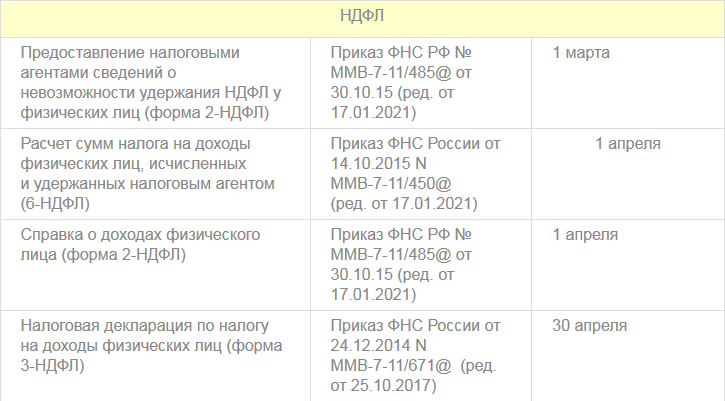

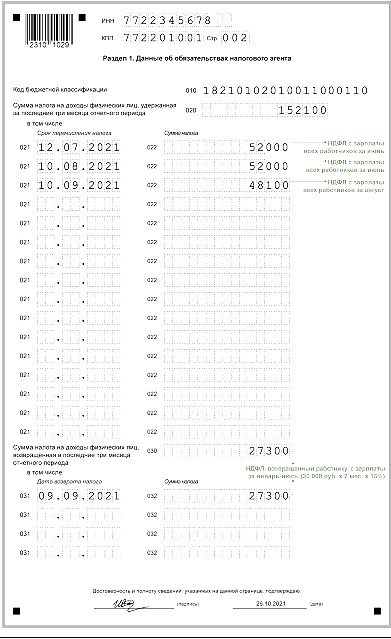

Форма для сдачи сводного расчета по НДФЛ утверждена приказом ФНС от 15.10.2020 № ММВ-7-11/753@. Все предприятия и ИП, выплачивающие физлицам доходы, по которым у них возникли обязанности налогового агента по НДФЛ, обязаны ежеквартально сдавать расчет в ФНС.

При этом если:

- количество физлиц, получивших по отчету доходы, оказалось меньше 10 человек, отчитаться можно в бумажной форме;

- количество физлиц, чьи доходы попали в расчет, 10 и более, отчитываться нужно по электронке.

ОБРАТИТЕ ВНИМАНИЕ! С численностью получивших доходы до 10 человек сдавать отчет электронно тоже можно. Ограничения распространяются только на возможность предоставления отчета на бумаге.

Ограничения распространяются только на возможность предоставления отчета на бумаге.

Какие сроки для сдачи отчета 6-НДФЛ за 9 месяцев 2022 года

Отчет за 3 квартал является как бы промежуточным для НДФЛ, налоговым периодом по которому является год. Напомним, что годовой отчет следует подавать в налоговую не позже 1 марта года, следующего за тем, за который отчитываемся.

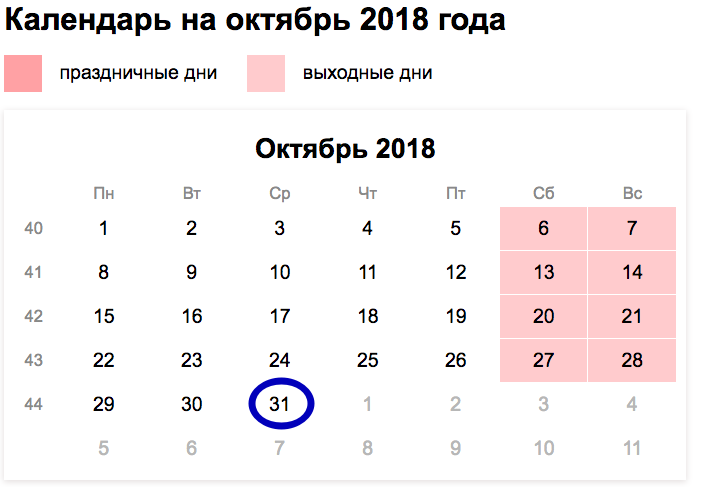

А в течение года отчеты сдаются не позже последнего дня месяца, следующего за соответствующим отчетным периодом. Таким образом 6-НДФЛ за 3 квартал 2022 года нужно представить до 31.10.2022 включительно.

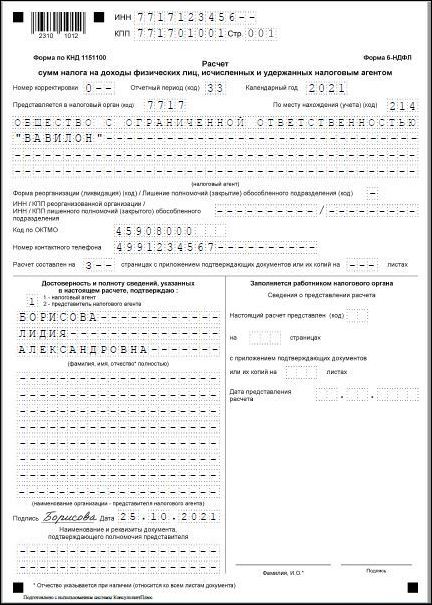

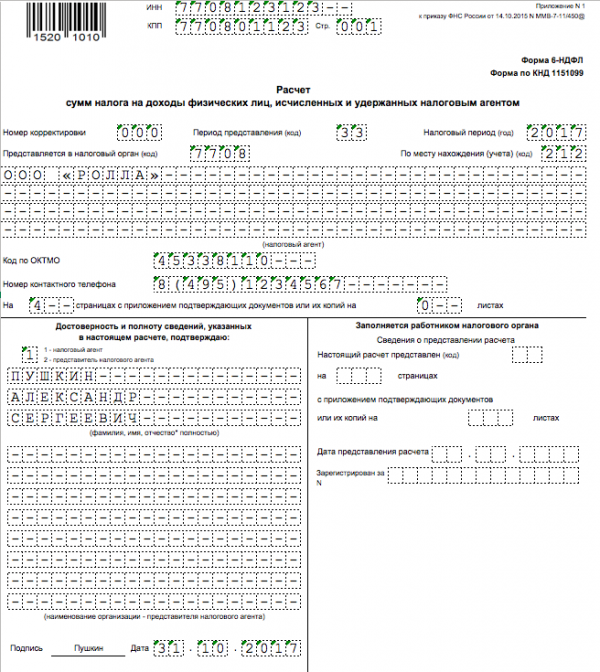

Сдача отчета по подразделению: нюансы

За каждое подразделение (филиал) предприятия, которые признаются обособленными, следует сдавать свой отдельный расчет 6-НДФЛ. Об этом сказано в п. 2 ст. 230 НК РФ.

Подробнее о том, что такое обособленное подразделение с точки зрения налогового и гражданского законодательства, читайте: «Регистрация обособленного подразделения — пошаговая инструкция».

Подробно порядок предоставления филиалами и представительствами расчетов по НДФЛ рассмотрены в письме ФНС от 28.12.2015 № БС-4-11/23129. Алгоритм формирования и подачи расчетов по подразделениям такой:

- Отчет должен содержать индивидуальный набор реквизитов — ИНН, КПП и ОКТМО — по подотчетному подразделению.

- Если у нескольких подразделений хотя бы один из реквизитов отличается — по таким подразделениям нужно готовить разные отчеты.

- Если два (или более) подразделений относятся к одной ИФНС — разные отчеты подаются в эту одну ИФНС.

- В поле «Код места» в отчетах для подразделений выбирается:

- 220 — для подразделений российских юрлиц;

- 335 — для подразделений иностранных юрлиц;

- 320 — для разных мест осуществления деятельности ИП.

ВНМАНИЕ! С 2020 года 6-НДФЛ можно сдать централизовано, при условии что головная организация и обособленное подразделение либо несколько подразделений находятся в одном муниципалитете. Для этого достаточно подать уведомление о выборе налогового органа в ФНС, куда будете сдавать отчетность. Остальные инспекции узнают о вашем выборе автоматически. Если же все подразделения находятся в разных муниципальных образованиях, расчет нужно заполнять и представлять отдельно по каждому обособленному подразделению (письмо ФНС России от 03.07.2020 № БС-4-11/10794@).

Для этого достаточно подать уведомление о выборе налогового органа в ФНС, куда будете сдавать отчетность. Остальные инспекции узнают о вашем выборе автоматически. Если же все подразделения находятся в разных муниципальных образованиях, расчет нужно заполнять и представлять отдельно по каждому обособленному подразделению (письмо ФНС России от 03.07.2020 № БС-4-11/10794@).

Подробности см. здесь.

Как уплатить НДФЛ и отчитаться по налогу, если обособленное подразделение закрыто? Ответ на этот и другие вопросы узнайте в Готовом решении от КонсультантПлюс. Пройдите бесплатную регистрацию в справочно-правовой системе и получите временный демо-доступ к любой информации К+.

Сдача нулевого отчета 6-НДФЛ за 3 квартал: нюансы

Согласно разъяснительному письму ФНС от 23.03.2016 № БС-4-11/4958@, если в отчетном периоде у отчитывающего лица не возникало обязанностей по налоговому агентированию по НДФЛ, то 6-НДФЛ можно не сдавать. При этом рекомендуем уведомить ФНС о том, что обязанность представлять расчет отсутствует. В противном случае налоговики могут решить, что формуляр не сдан неправомерно, и заблокируют расчетный счет.

В противном случае налоговики могут решить, что формуляр не сдан неправомерно, и заблокируют расчетный счет.

Представлять расчет надо начинать с тех периодов, в которых появились выплаты доходов и НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Несмотря на то что приведенное выше письмо ФНС является действующим, налоговики на местах часто просят все-таки сдавать нулевую форму за «пропущенные» по НДФЛ кварталы. Особенно если предвидится выплата доходов в дальнейших периодах в том же году.

Сдается нулевой расчет по тем же правилам, что и не нулевой.

ВАЖНО! 6-НДФЛ нужно сдать не только за квартал выплаты дохода, но и за последующие. Например, доход был выплачен сотрудникам в январе-2022, а с февраля в компании числится только директор, который оформил отпуск за свой счет. Форму 6-НДФЛ в любом случае следует представить и за 1-й квартал, и за полугодие, и за 9 месяцев, и за год.

Как формируется расчет, если в году были «нулевые» периоды, смотрите: «Нужно ли сдавать нулевую отчетность 6-НДФЛ?».

Итоги

6-НДФЛ за 3 квартал сдается в электронном виде всеми налоговыми агентами, которые выплатили доход 10 и более физлицам в отчетном периоде. В 2022 году отчет нужно сдать не позже 31 октября. Расчет сдается отдельно по каждому подразделению. Нюансы имеет и предоставление нулевки: согласно разъяснениям ФНС ее допускается не сдавать за те периоды, в которых у предприятия или ИП отсутствовали обязанности по налоговому агентированию по НДФЛ.

❗️ Какие отчеты надо сдать за 3 квартал 2022 года в ИФНС, ПФР, ФСС. Чек-лист для компаний и ИП на всех режимах

Организация на ОСНО

1. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают в свой филиал ФСС.

2. Декларация по НДС,КНД-1151001 (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021)).

Срок сдачи 25 октября. Сдают в налоговую инспекцию только в электронном виде.

Сдают в налоговую инспекцию только в электронном виде.

3. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

4. Декларация по налогу на прибыль, КНД-1151006 (Приказ ФНС от 23.09.2019 № ММВ-7-3/475@ (ред. от 05.10.2021)).

Срок сдачи 28 октября. Сдают в налоговую инспекцию.

5. Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

6. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

Сдают в налоговую инспекцию.

7. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

8. Единая упрощенная декларация, КНД-1151085.

Срок сдачи 20 октября.

Отчет сдают вместо НДС и налога на прибыль организации, не осуществляющее операций, у которых нет движений по счетам и в кассе.

Организация на УСН

1. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают в свой филиал ФСС.

2. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

3. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

4.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

5. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

Организации на ЕСХН

1. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают в свой филиал ФСС.

2. Декларация по НДС,КНД-1151001 (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021)).

Декларация по НДС,КНД-1151001 (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021)).

Срок сдачи 25 октября. Сдают в налоговую инспекцию только в электронном виде. Если у организации есть освобождение от НДС по ст.145 НК, декларация не сдается.

3. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

4. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

5.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

Сдают в ИФНС, если есть счета в иностранных банках.

6. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают в налоговую инспекцию.

ИП на УСН

1. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

2.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

3. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают только ИП с работниками в свой филиал ФСС.

4. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

5. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

ИП на ЕСХН

1. Декларация по НДС,КНД-1151001 (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021)).

Срок сдачи 25 октября. Сдают в налоговую инспекцию только в электронном виде. Если у ИП есть освобождение от НДС по ст.145 НК, декларация не сдается.

2. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

3.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

4. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают только ИП с работниками в свой филиал ФСС.

5. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

6. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

Сдают только ИП с работниками в налоговую инспекцию.

ИП на ОСНО

1. Декларация по НДС,КНД-1151001 (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021)).

Срок сдачи 25 октября. Сдают в налоговую инспекцию только в электронном виде.

2. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

3.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

4. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают только ИП с работниками в свой филиал ФСС.

5. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

6. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

ИП на ПСН

1. Отчет об операциях с товарами, подлежащими прослеживаемости. (Приказ ФНС от 08.07.2021 № ЕД-7-15/645@).

Срок сдачи 25 октября.

Отчет сдают только электронной и только при наличии таких операций.

2.Отчет о движении средств по счетам (вкладам) в зарубежных банках. (Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

(Постановление Правительства от 28.12.2005 № 819 (ред. от 27.09.2021)).

Срок сдачи 30 октября (перенос срока законом не установлен). Сдают в ИФНС, если есть счета в иностранных банках.

3. Форма 4 ФСС (Приказ ФСС РФ от 14.03.2022 № 80).

Срок сдачи 20 октября, (в бумажном виде) и 25 октября (в электронном).

Сдают только ИП с работниками в свой филиал ФСС.

4. Расчет по страховым взносам, КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

5. Форма 6-НДФЛ (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021).

Срок сдачи 31 октября. Сдают только ИП с работниками в налоговую инспекцию.

Когда должны быть уплачены налоги в 2023 году? Сроки уплаты налогов по месяцам

(Изображение предоставлено Getty Images)

Очень важно знать, когда необходимо уплатить налоги в 2023 году. И для многих людей существует больше сроков уплаты налогов, о которых нужно беспокоиться, чем просто срок уплаты подоходного налога. возвращаться. Если вы пропустите крайний срок уплаты налогов, IRS может сильно ударить вас штрафами и процентами. Например, стандартный штраф за несвоевременную подачу годовой налоговой декларации составляет 5% от суммы, причитающейся за каждый месяц просрочки подачи декларации. Если вы уплатите налоги с опозданием, ежемесячный штраф составляет 0,5% от неуплаченной суммы, до 25% от суммы, которую вы должны, плюс проценты по неуплаченным налогам. Аналогичные штрафы применяются за пропуск других сроков. Кроме того, опоздание может иметь и другие негативные последствия, например, потерю ценной налоговой льготы. Вот почему так важно быть в курсе различных крайних сроков уплаты налогов в течение года.

И для многих людей существует больше сроков уплаты налогов, о которых нужно беспокоиться, чем просто срок уплаты подоходного налога. возвращаться. Если вы пропустите крайний срок уплаты налогов, IRS может сильно ударить вас штрафами и процентами. Например, стандартный штраф за несвоевременную подачу годовой налоговой декларации составляет 5% от суммы, причитающейся за каждый месяц просрочки подачи декларации. Если вы уплатите налоги с опозданием, ежемесячный штраф составляет 0,5% от неуплаченной суммы, до 25% от суммы, которую вы должны, плюс проценты по неуплаченным налогам. Аналогичные штрафы применяются за пропуск других сроков. Кроме того, опоздание может иметь и другие негативные последствия, например, потерю ценной налоговой льготы. Вот почему так важно быть в курсе различных крайних сроков уплаты налогов в течение года.

Но не так-то просто следить за каждой датой оплаты IRS. Итак, для тех из вас, кому нужна небольшая помощь, чтобы вспомнить, когда подавать декларацию, подавать отчет или платить налог, мы составили список наиболее важных сроков уплаты федерального подоходного налога для физических лиц в 2023 году . В каждом месяце года есть по крайней мере один крайний срок, так что будьте внимательны… мы не хотим, чтобы у вас были проблемы с IRS.

В каждом месяце года есть по крайней мере один крайний срок, так что будьте внимательны… мы не хотим, чтобы у вас были проблемы с IRS.

[Получите бесплатный выпуск The Kiplinger Tax Letter (откроется в новой вкладке) , со своевременными налоговыми консультациями и рекомендациями, которые помогут защитить ваше с трудом заработанное состояние при изменении налогового законодательства. Для получения бесплатной копии от вас не требуется никакой информации.]

Подпишитесь на Kiplinger’s Personal Finance

Будьте умнее и лучше информированным инвестором.

Сэкономьте до 74%

Подпишитесь на бесплатные электронные информационные бюллетени Kiplinger

Получайте прибыль и процветайте благодаря лучшим экспертным советам Kiplinger по вопросам инвестирования, налогообложения, выхода на пенсию, личных финансов и многому другому прямо на вашу электронную почту.

Прибыль и процветание с лучшими экспертными советами Kiplinger — прямо на вашу электронную почту.

январь 2023 г. Налоговые сроки

Смайся до прокрутки горизонтально

| Дата | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9003 9004 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Чаевые за декабрь 2022 г. Сообщено работодателю (форма 4070) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| January 17 | Estimated Tax Payment for 4th Quarter of 2022 (Form 1040-ES) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| January 17 | Farmers and Fishermen Pay Estimated Tax for 2022 (Form 1040-ES) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| January 31 | Подайте налоговую декларацию за 2022 год (форма 1040), чтобы избежать штрафа, если последний платеж расчетного налога не будет уплачен до 17 января. Во-первых, Закон CARES от 2020 года позволил самозанятым лицам отсрочить уплату определенных налогов на социальное обеспечение в 2020 году на два года. Половина отложенного налога должна была быть уплачена 3 января 2022 г., а оставшаяся часть — 3 января 2023 г. Во-вторых, работники, получившие не менее 20 долларов в виде чаевых в декабре 2022 г., должны сообщить об этих чаевых своему работодателю до 10 января. ежемесячная потребность для работников, собирающих чаевые.) Во-первых, Закон CARES от 2020 года позволил самозанятым лицам отсрочить уплату определенных налогов на социальное обеспечение в 2020 году на два года. Половина отложенного налога должна была быть уплачена 3 января 2022 г., а оставшаяся часть — 3 января 2023 г. Во-вторых, работники, получившие не менее 20 долларов в виде чаевых в декабре 2022 г., должны сообщить об этих чаевых своему работодателю до 10 января. ежемесячная потребность для работников, собирающих чаевые.) Три других крайних срока в январе связаны с расчетными налоговыми платежами. 17 января — последний день для большинства людей, уплачивающих предполагаемые налоги за 4 квартал 2022 года. Однако вам не нужно вносить платеж к этой дате, если вы подадите налоговую декларацию за 2022 год до 31 января и оплатите всю причитающуюся сумму. с твоим возвращением. Фермеры и рыбаки могут произвести единовременный платеж в размере расчетных налогов на 2022 год (вместо ежеквартальных платежей) — этот платеж должен быть произведен до 17 января. Срок уплаты налогов за февраль 2023 годаСвигай по горизонтальному прокруту

Крайний срок ежемесячной отчетности по чаевым — 10 февраля. На этот раз это чаевые, полученные в январе. Кроме того, если вы были освобождены от удержания подоходного налога в 2022 году и хотите восстановить освобождение на 2023 год, вам необходимо заполнить новую форму W-4 и передать ее своему работодателю. (Обратите внимание, что вы должны претендовать на освобождение.) март 2023 г. Налоговые срокиСвигай до прокрутки горизонтально

Март довольно медленный для отдельных налогоплательщиков, но это затишье перед бурей. Чтобы избежать штрафа, фермеры и рыбаки, не уплатившие все расчетные налоги за 2022 год до 17 января, должны подать налоговую декларацию за 2022 год до 1 марта. Крайние сроки Проведите по экрану для горизонтальной прокрутки

Апрель — самый важный месяц налогового календаря. В апреле есть особые сроки для пенсионеров и всех, кто откладывает на пенсию. Если в 2022 году вам исполнилось 72 года, вы должны получить первую требуемую минимальную выплату (RMD) из своих традиционных пенсионных счетов и планов 401 (k) до 1 апреля. 18 апреля также является последним днем, когда вы можете внести вклад в пенсионный счет или на сберегательный счет. (HSA) на 2022 год. Кроме того, за исключением тех, кто просит о продлении срока подачи своей налоговой декларации за 2022 год, 18 апреля является датой, когда (1) самозанятые лица должны внести взносы в одиночную форму 401 (k) или упрощенную форму наемного работника. Наконец, работники должны сообщить о чаевых за март своему работодателю до 10 апреля, предполагаемые налоги за 1 квартал 2023 года должны быть уплачены 18 апреля, а 18 апреля — последний день подачи заявления на возврат налога за 2019 налоговый год. май 2023 г. Налоговые срокиСмайся до прокрутки горизонтально

После напряженного апреля в мае для большинства людей дела идут значительно медленнее. Есть только типичный крайний срок для сотрудников, чтобы сообщить о чаевых, полученных в апреле, своему боссу. Это должно быть причитается до 10. июня 2023 г. Налоговые срокиСвигай до прокрутки горизонтально

проживающие за пределами США должны до 15 июня подать налоговую декларацию за 2022 год. Если они хотят продлить срок подачи на четыре месяца, они должны подать заявку до 15 июня. 12 июня. июль 2023 г. Налоговые срокиСвигай до горизонтального прокрутки

В сентябре есть только две важные даты уплаты налогов. Во-первых, работники должны сообщить работодателю об августовских чаевых до 11 сентября. Во-вторых, расчетные налоговые платежи за 3 квартал 2023 года должны быть уплачены до 15 сентября9.0003 октября 2023 г. Налоговые срокиСвигай до горизонтального прокрутки

подайте налоговую декларацию за 2022 год, сейчас самое время отправить эту декларацию в IRS. Для работников, которые получили советы в сентябре, крайний срок, сообщающий об этих советах вашему работодателю 10 октября. ноября 2023 г. 13 ноября | Чаевые за октябрь 2023 г. Сообщено работодателю (форма 4070) | Ноябрь — еще один медленный месяц в налоговом календаре. Единственный повторяющийся крайний срок — это отчет сотрудников о чаевых, полученных в октябре, своему начальнику. Этот отчет должен быть представлен 13 ноября. December 2023 Tax DeadlinesSwipe to scroll horizontally

Декабрь — самое время предпринять последние шаги, чтобы снизить свой налоговый счет за год. Рокки — старший налоговый редактор Kiplinger с более чем 20-летним опытом работы в сфере федерального и регионального налогообложения. До прихода в Kiplinger он работал в Wolters Kluwer Tax & Accounting и Kleinrock Publishing, где предоставлял последние новости и рекомендации для дипломированных бухгалтеров, налоговых юристов и других специалистов в области налогообложения. Важные сроки уплаты налогов за третий квартал 2022 годаОпубликовано Автор: Лиз Прен Опубликовано в Налоговая подготовка и бухгалтерский учет Независимо от того, являетесь ли вы главой семейного отдела по подаче налоговых деклараций или владельцем/управляющим компании, подающей налоговую декларацию для своей компании, несоблюдение сроков уплаты налогов может быстро обернуться дорогостоящей головной болью. Налоговое управление может наложить на просроченных заявителей проценты и штрафы, которые со временем возрастают. Лучший способ избежать неприятностей с IRS — следить за соблюдением сроков подачи документов. Но у кого есть время следить за всеми этими датами? Чтобы немного упростить задачу, мы предоставили этот информационный бюллетень с подробным описанием важных сроков подачи налоговых деклараций как для физических лиц, так и для предприятий за третий квартал 2022 года (с 1 июля по 30 сентября). Сроки подачи личных документовДля физических лиц и глав домохозяйств следующие важные сроки подачи на третий квартал 2022 года: 15 сентября: Расчетный срок подачи квартальных налоговых деклараций для расчетных налоговых платежей за третий квартал (форма 1040-ES). Крайние сроки подачи бизнес-данныхВладельцы бизнеса, вот основные даты подачи заявок на третий квартал этого года: 1 августа: IRS требует, чтобы предприятия ежеквартально отчитывались о федеральном подоходном налоге и любых других налогах на заработную плату, удержанных с сотрудников. 15 сентября: Это крайний срок подачи квартальных налоговых деклараций для расчетных налоговых платежей за третий квартал 2022 года. Корпорации должны использовать форму 1120-W. Крайний срок подачи налоговых деклараций для S-корпораций и партнерствДля партнерств и S-корпораций, которые запросили продление на 6 месяцев для подачи своей декларации за 2021 год, настало время подать эту налоговую декларацию и предоставить каждому партнеру Приложение K-1. Также стоит отметить, что 15 сентября является крайним сроком подачи, если вы получили продление подачи на 6 месяцев. Если вы подадите заявление до этой даты, штрафы не начисляются. Что делать, если вы пропустите крайний срок? Несоблюдение срока подачи налоговой декларации — это не конец света, но вы должны знать, что IRS начинает начислять штрафы и пени в первый день налоговой просрочки. Если вы можете подать декларацию, но у вас недостаточно средств для уплаты налога, подайте ее в любом случае как можно скорее — это позволит избежать потенциально дорогостоящих штрафов и санкций за несвоевременную подачу декларации. Аналогичным образом, если вы пропустите расчетный срок подачи квартальной налоговой декларации, подайте ее как можно скорее. Штраф все еще может быть, но оплата как можно быстрее может помочь минимизировать штраф (и ваш уровень стресса). Что делать, если вы должны больше, чем можете заплатить? Пандемия COVID-19 во многом изменила экономический ландшафт. Некоторые справляются с финансовыми проблемами, вызванными пандемией, потерей работы и другими факторами. Если вы относитесь к этой группе, у вас может не оказаться средств для оплаты налогов к установленному сроку. Не откладывайте подачу документов только потому, что вы не можете позволить себе уплатить причитающуюся сумму в установленный срок. IRS начинает взимать штрафы и проценты в день, когда должна быть подана декларация, независимо от того, когда вы подаете декларацию. Что делать, если вы допустили ошибку при возврате?IRS понимает, что случаются честные ошибки, и не желает наказывать налогоплательщиков за простые ошибки. Если вы считаете, что допустили ошибку при расчете налогов, вы можете подать форму 1040X, исправленную декларацию, которая исправляет предыдущие ошибки. Зачем работать с опытным специалистом по составлению налоговых деклараций?Подача налоговой декларации может быть сложной и запутанной. Законы имеют нюансы и могут меняться, часто без особого уведомления. Зачем пытаться ориентироваться в этом ландшафте в одиночку? Квалифицированный специалист поможет вам:

Мы надеемся, что вы найдете это полезным. |

Налоговая декларация за 2022 г. (форма 1040) для избежания штрафа, если расчетный налог не уплачен до 17 января

Налоговая декларация за 2022 г. (форма 1040) для избежания штрафа, если расчетный налог не уплачен до 17 января Для большинства людей 18 апреля — последний день подачи налоговой декларации за 2022 год… если только вы не подадите заявку на автоматическое продление на шесть месяцев в IRS, которая также должна быть подана 18 апреля. Если вы нанимаете няню, горничную, садовника или другого домашнего работника, вы также должны до 18 апреля подать заявку по Приложению H и заплатить налоги.

Для большинства людей 18 апреля — последний день подачи налоговой декларации за 2022 год… если только вы не подадите заявку на автоматическое продление на шесть месяцев в IRS, которая также должна быть подана 18 апреля. Если вы нанимаете няню, горничную, садовника или другого домашнего работника, вы также должны до 18 апреля подать заявку по Приложению H и заплатить налоги. пенсионный план (SEP) на 2022 г. или (2) снятие избыточных взносов IRA, сделанных в 2022 г.

пенсионный план (SEP) на 2022 г. или (2) снятие избыточных взносов IRA, сделанных в 2022 г. )

) СОВЕТЫ

СОВЕТЫ 15

15 Крайний срок для продления возврата — 16 октября. Для тех, кто получил продление, 16 октября также является последней датой для (1) самозанятых лиц, чтобы внести взносы в индивидуальный план 401 (k) или упрощенный пенсионный план (SEP). на 2022 г. или (2) отзыв избыточных взносов в IRA, сделанных в 2022 г.

Крайний срок для продления возврата — 16 октября. Для тех, кто получил продление, 16 октября также является последней датой для (1) самозанятых лиц, чтобы внести взносы в индивидуальный план 401 (k) или упрощенный пенсионный план (SEP). на 2022 г. или (2) отзыв избыточных взносов в IRA, сделанных в 2022 г. Но есть и другие важные сроки, о которых вам нужно знать, чтобы не попасть в неприятную ситуацию с IRS. Крайний срок подачи ежемесячных отчетов о чаевых — 11 декабря, когда вы должны сообщать своему работодателю о чаевых за ноябрь. Кроме того, до 31 декабря необходимо внести взносы в спонсируемые работодателем пенсионные планы 2023 года (например, 401(k), 403(b), 457 или федеральные планы сбережений). Это также крайний срок для получения RMD на 2023 год, если вы в возрасте 74 лет и старше на конец года. (Если в 2023 году вам исполнится 73 года, у вас есть время до 1 апреля 2024 года, чтобы получить свой первый RMD.)

Но есть и другие важные сроки, о которых вам нужно знать, чтобы не попасть в неприятную ситуацию с IRS. Крайний срок подачи ежемесячных отчетов о чаевых — 11 декабря, когда вы должны сообщать своему работодателю о чаевых за ноябрь. Кроме того, до 31 декабря необходимо внести взносы в спонсируемые работодателем пенсионные планы 2023 года (например, 401(k), 403(b), 457 или федеральные планы сбережений). Это также крайний срок для получения RMD на 2023 год, если вы в возрасте 74 лет и старше на конец года. (Если в 2023 году вам исполнится 73 года, у вас есть время до 1 апреля 2024 года, чтобы получить свой первый RMD.) Его также цитируют как эксперта USA Today , Forbes , US News & World Report , Reuters , Accounting Today и другие СМИ. Рокки имеет юридическое образование Университета Коннектикута и степень бакалавра права. по истории Солсберийского университета.

Его также цитируют как эксперта USA Today , Forbes , US News & World Report , Reuters , Accounting Today и другие СМИ. Рокки имеет юридическое образование Университета Коннектикута и степень бакалавра права. по истории Солсберийского университета.

‘ платить. Используйте форму 941.

‘ платить. Используйте форму 941. Часто вы можете договориться о рассрочке, чтобы решить проблему остатка. Будут начислены процентные штрафы за платежи в рассрочку, но они намного меньше, чем штрафы за несвоевременную подачу или непредставление.

Часто вы можете договориться о рассрочке, чтобы решить проблему остатка. Будут начислены процентные штрафы за платежи в рассрочку, но они намного меньше, чем штрафы за несвоевременную подачу или непредставление. Вы можете свести к минимуму штрафы за непредставление документов, подав заявку как можно скорее, заплатив как можно больше при подаче заявки и настроив план рассрочки для погашения непогашенного остатка.

Вы можете свести к минимуму штрафы за непредставление документов, подав заявку как можно скорее, заплатив как можно больше при подаче заявки и настроив план рассрочки для погашения непогашенного остатка.