Содержание

кто это, чем он отличается от поручителя и стоит ли становиться созаемщиком

Предложили стать созаемщиком по ипотечному договору? Не торопитесть соглашаться. Изучите вопрос и примите взвешенное решение. А мы поможем разобраться, кто такой созаемщик, зачем он нужен, какие имеет права и обязанности. А также чем вы рискуете, становясь созаемщиком по ипотеке.

Участие созаемщика повышает шансы заемщика на получение ипотечного кредита. Фото: dolgi-faq.ru

Созаемщики по ипотеке: кто это и зачем они нужны

Многие знают, что человека, который берет кредит в банке, называют заемщиком. Если заемщик привлекает к сделке одного или более участников, то таких людей будут называть созаемщиками.

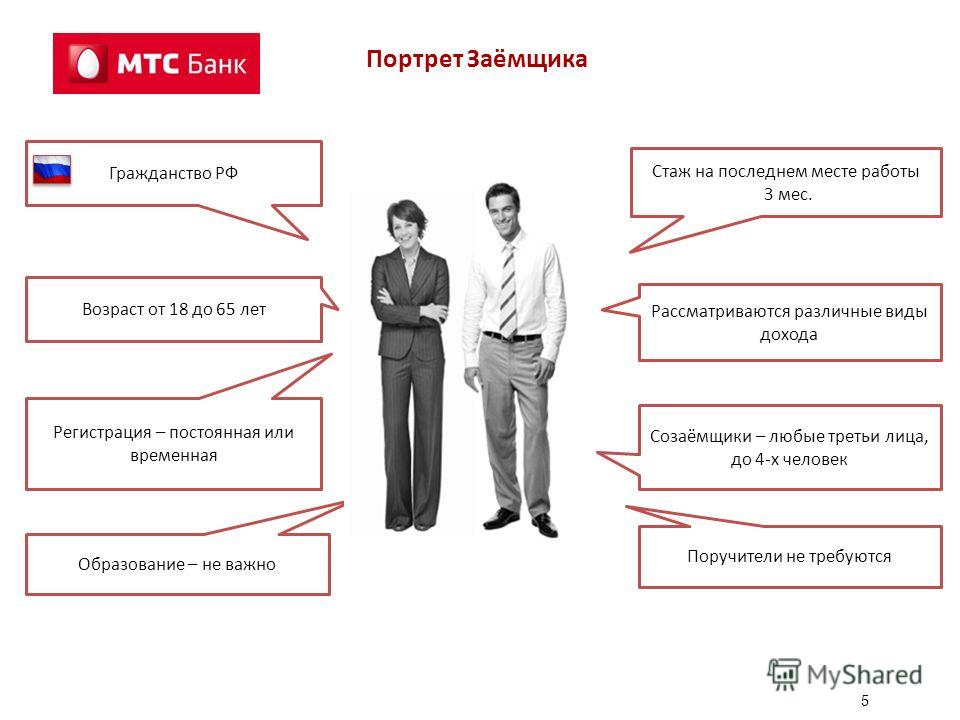

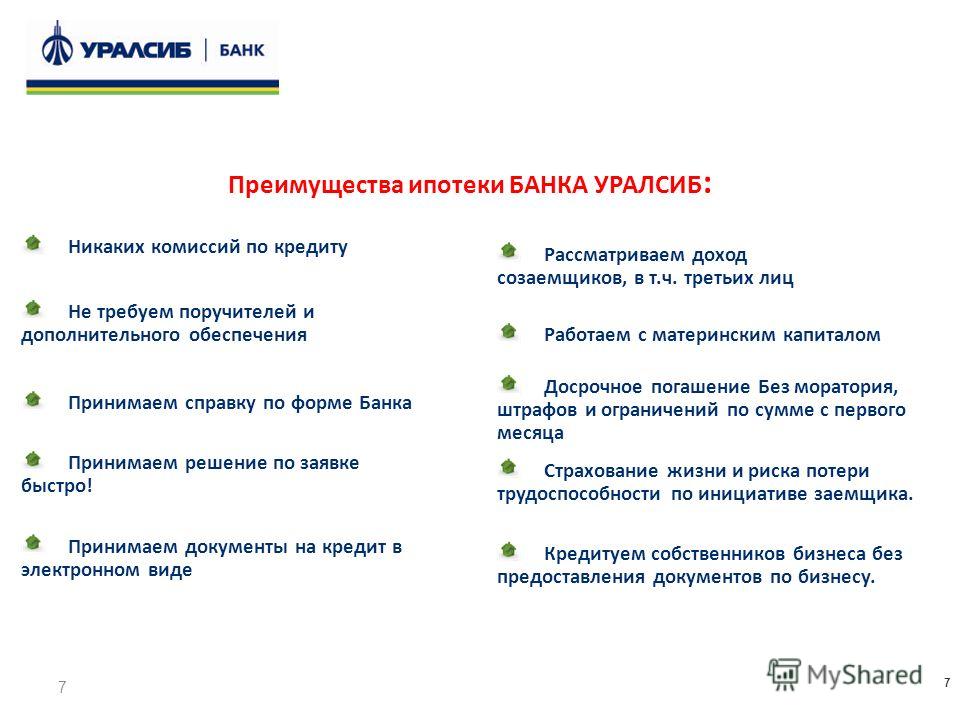

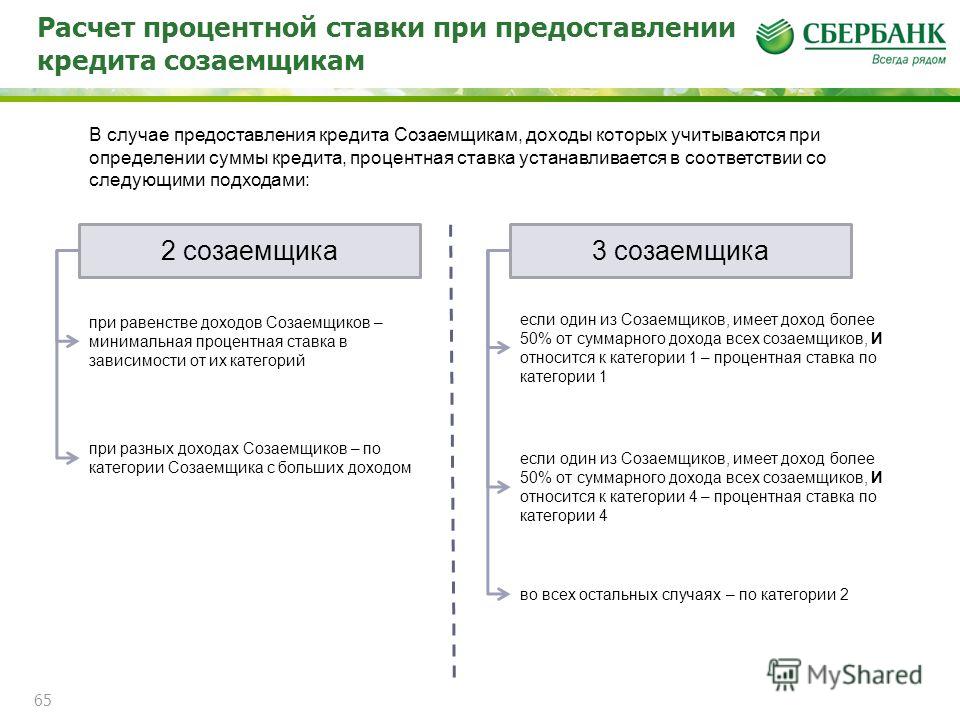

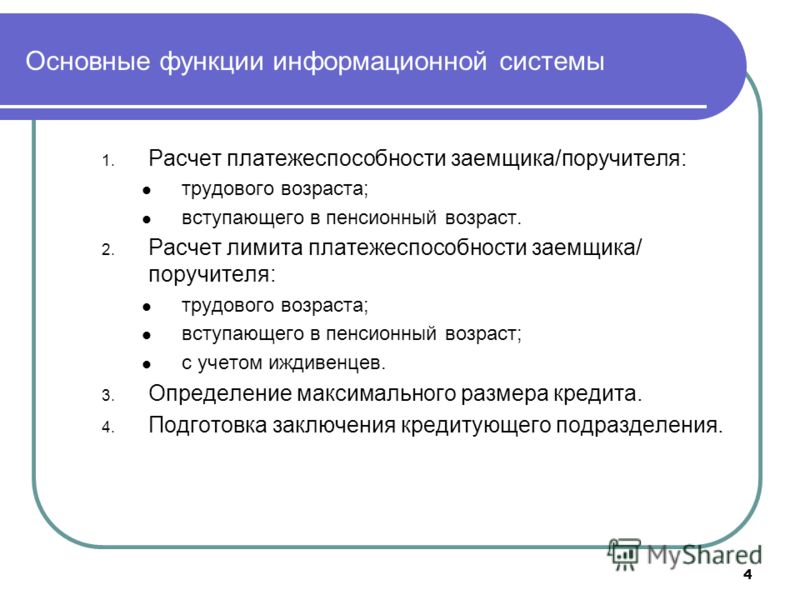

Часто заемщики привлекают дополнительных участников при оформлении ипотеки для покупки квартиры, дома или другого объекта недвижимости. Рассматривая заявку, банк учитывает платежеспособность созаемщика, а также их общий доход с заемщиком.

То есть если ваш созаемщик имеет достаточно высокую зарплату, то это станет веским аргументом для увеличения суммы кредита. Благодаря привлеченным участникам с хорошими доходами банк может заметно снизить процентную ставку по ипотеке.

Если у вас были серьезные задолженности по старым кредитам, то созаемщик с хорошей кредитной историей повысит шансы на одобрение вашей заявки. Банк рассчитывает на то, что привлеченный участник проследит за исполнением обязательств по договору. Иначе кредитная история испортится и у созаемщика.

Внимание! Заемщик не может привлечь большое количество дополнительных участников сделки в надежде получить низкий процент или как можно большую сумму займа. Созаемщиками по ипотеке могут выступать не более трех физлиц.

Чем отличается созаемщик от поручителя

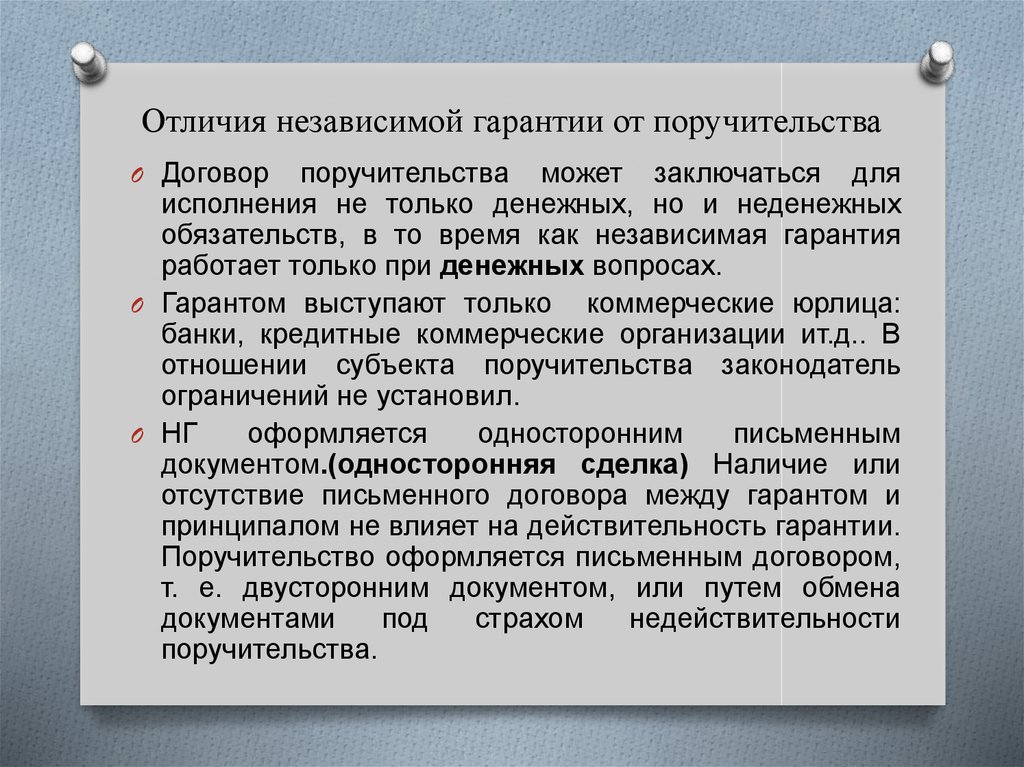

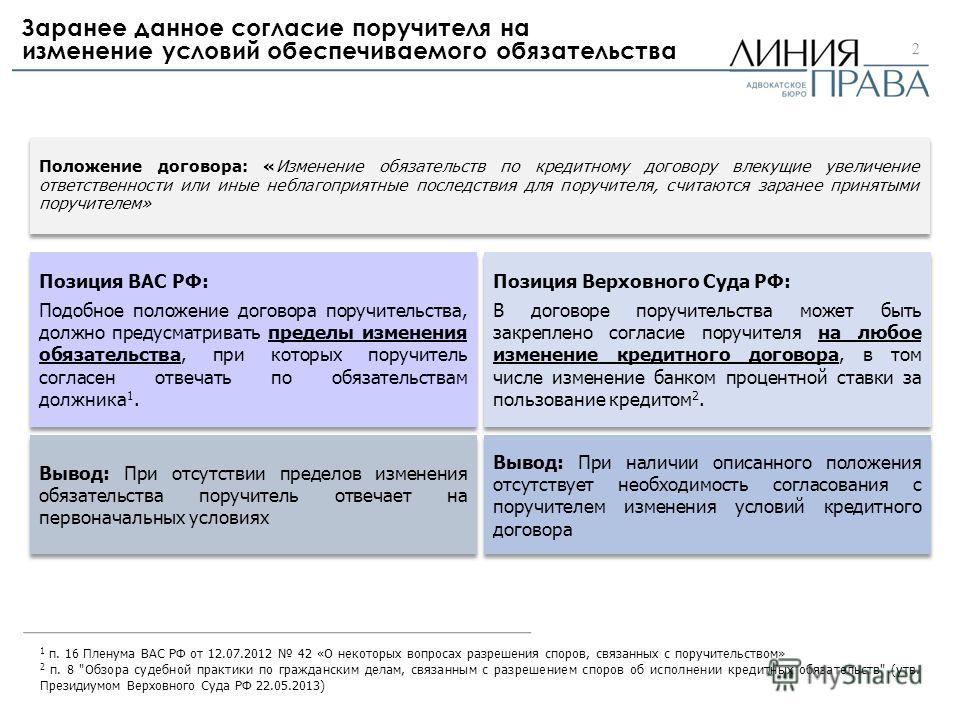

Казалось бы, и поручитель, и созаемщик гарантируют банку, что ипотечный кредит будет погашен в указанный договором срок. Но, в отличие от созаемщика, поручителя не будут беспокоить из-за просрочки платежей. Его подключают, когда заемщик прекращает выполнять свои обязательства и перестает выходить на связь.

Но, в отличие от созаемщика, поручителя не будут беспокоить из-за просрочки платежей. Его подключают, когда заемщик прекращает выполнять свои обязательства и перестает выходить на связь.

Основные отличия созаемщика от поручителя

Поручитель | Созаемщик |

| Не имеет прав на ипотечное жилье. Но может стать залогодержателем, если погасит задолженности заемщика. | Имеет право: супруг на равную долю, третье лицо — только если докажет факт выплаты задолженности по займу. |

| Погашает кредит только в случае неплатежеспособности заемщика. | Участвует в выплате задолженности по кредиту наравне с заемщиком. |

| Размер дохода не влияет на решение банка. | Доход учитывается при рассмотрении заявки. |

Заключает с банком отдельный договор поручительства. | Вместе с заемщиком подписывает основной договор по ипотеке. |

Кто может быть созаемщиком по ипотеке

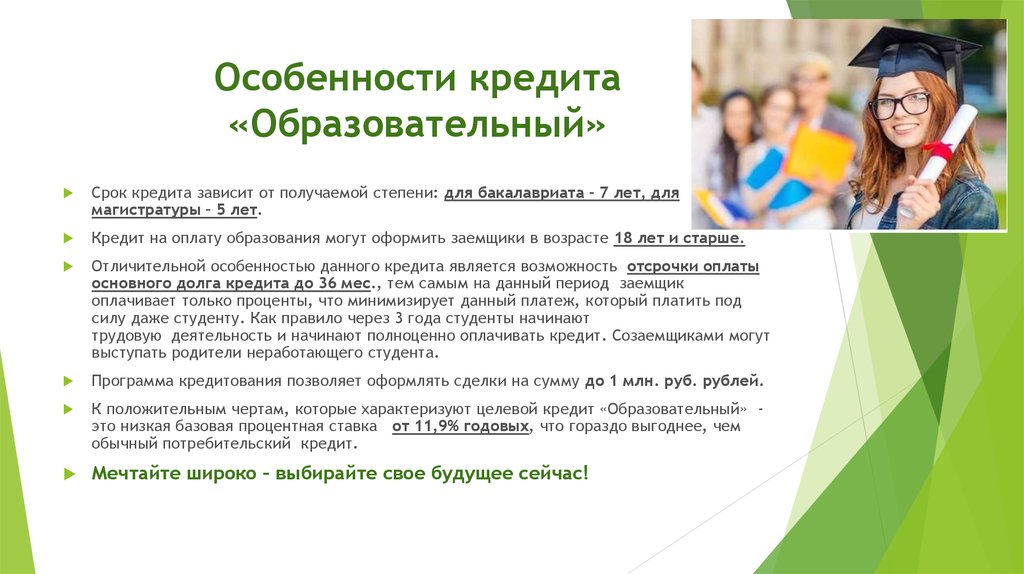

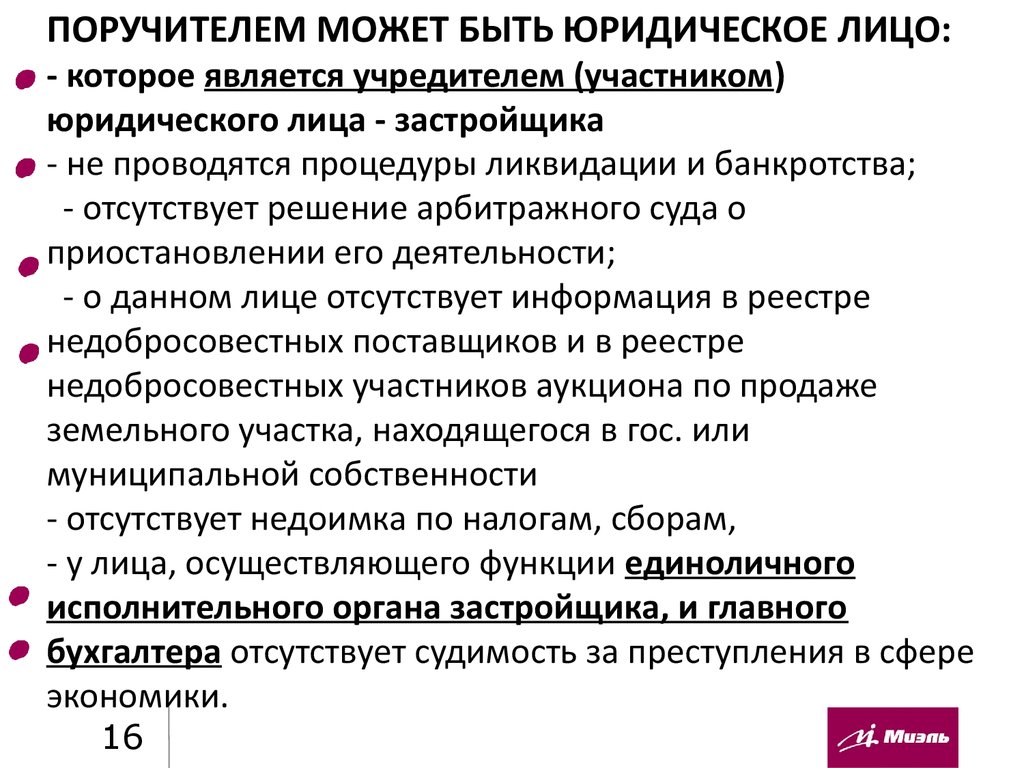

Есть одно основное условие — созаемщиком может быть только физическое лицо. Привлечение организаций, компаний и других юрлиц для таких целей не предусмотрено. В остальном закон не устанавливает особых требований к созаемщикам по ипотеке.

Заемщик вправе предложить в качестве дополнительного участника любого человека. Лишь бы он соответствовал стандартным требованиям, указанным в условиях конкретной ипотечной программы.

При этом каждая финансово-кредитная организация может устанавливать свои ограничения. К примеру, в одном банке примут в созаемщики человека пенсионного возраста, в другом откажут.

Часто в ипотечном договоре участвуют близкие родственники заемщика: родители, дети, братья и сестры. Так удобно самому заемщику, банк не требует наличие родственных связей.

В обязательном порядке созаемщиком становится супруг или супруга заемщика. Исключением является наличие брачного договора, который подразумевает раздельное владение недвижимостью.

Чаще всего созаемщиками становятся родственники титульного заемщика. Фото: fieldingtriggs.com

Какие права и обязанности у созаемщика

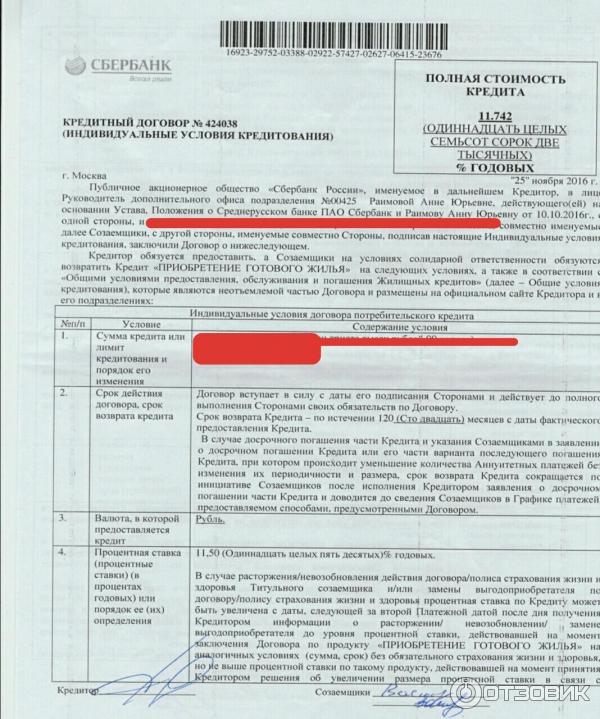

Права и обязанности созаемщика, так же как и основного заемщика, прописываются в кредитном договоре. Также составляется отдельное соглашение, в котором определяются права созаемщика на ипотечную квартиру или дом.

Права созаемщика по ипотечному кредиту

Права созаемщика устанавливает закон (ГК РФ ст. 323), кредитный договор, соглашение о праве на недвижимость, брачный контракт. К примеру, вы как созаемщик можете получить налоговый вычет, если в договоре прописано ваше право на долю в ипотечной квартире или доме.

Какие еще права есть у созаемщика:

- получить часть ипотечной недвижимости, если вносил обязательные платежи или оплатил первоначальный взнос;

- закрыть кредит досрочно;

- получать всю информацию о состоянии ипотечного счета;

- выйти из договора по ипотеке, получив согласие кредитора.

Права созаемщика на ипотечную квартиру

Напоминаем, что супруг или супруга титульного заемщика автоматически получает права собственности на ипотечное жилье. Даже если «вторая половинка» не принимала никакого участия в погашении займа. Такое требование установлено в Семейном кодексе РФ (ст. 34).

Только в одном случае заемщик вправе не делиться квадратными метрами — если есть брачный договор с установлением режима раздельной собственности. Это значит, что приобретенная в браке квартира будет принадлежать тому из супругов, на имя которого она зарегистрирована.

Права третьих лиц устанавливаются отдельным договором. В документе вы вправе указать, что созаемщик не будет претендовать на ипотечную квартиру. Или при каких обстоятельствах он может получить часть недвижимости по договоренности с основным заемщиком.

Если такое соглашение не было составлено, то автоматически стать собственником жилья привлеченный участник не может. Но у него есть право претендовать на «квадраты», если он документально докажет, что оплачивал ежемесячные платежи или вносил первоначальный взнос по ипотеке.

Но у него есть право претендовать на «квадраты», если он документально докажет, что оплачивал ежемесячные платежи или вносил первоначальный взнос по ипотеке.

Внимание! Доля созаемщика в ипотечной недвижимости определяется в соответствии с тем, сколько он потратил на погашение кредита. При этом доля может быть определена дополнительным соглашением заемщика и созаемщика.

Обязанности созаемщика по ипотеке

Заемщик и созаемщик несут солидарную ответственность по ипотечному договору. Это значит, что вы так же, как и заемщик, обязаны не допускать просрочки обязательных платежей. Если заемщик не может погашать кредит, то это бремя ложится на ваши плечи.

Вы можете договориться с заемщиком о порядке возврата долга. К примеру, ежемесячно вносить платежи в равных долях или в определенном процентном соотношении. Согласие банка на это не требуется, лишь бы не допускались просрочки платежей по кредиту.

Если титульный заемщик по каким-либо причинам перестал выплачивать ипотеку, то вам придется не только вносить обязательные платежи, но и взять на себя оплату задолженности: штрафов, пеней за просрочку.

Главная обязанность созаемщика — своевременно вносить платежи по ипотеке. Фото: volbusiness.ru

Может ли созаемщик отказаться от своих обязательств

По закону у вас есть право выйти из договора по ипотеке. Но для этого нужно выполнить несколько условий.

Во-первых, вам или заемщику нужно подобрать подходящего кандидата, доход которого должен быть достаточным для выполнения обязанностей привлеченного участника по ипотеке. С заменой созаемщика кредитная нагрузка основного заемщика не должна увеличиться, чтобы не возникало просроченных задолженностей.

Во-вторых, банк должен согласиться на замену созаемщика. Кредитор проверит соответствие нового участника ипотечного договора на соответствие всем основным и дополнительным требованиям по кредитной программе. Лишь тогда вы сможете снять с себя обязанности созаемщика.

Лишь тогда вы сможете снять с себя обязанности созаемщика.

При этом вы можете отказаться от участия в договоре без разрешения кредитной организации, но только через суд. Для этого нужно представить веские причины, иначе вам откажут в удовлетворении иска.

Какие причины позволят снять обязательства созаемщика по суду:

- развод;

- переезд на постоянное место жительства за границу;

- утрата работоспособности по инвалидности;

- ухудшение финансового положения.

Как созаемщику выйти из ипотечного договора

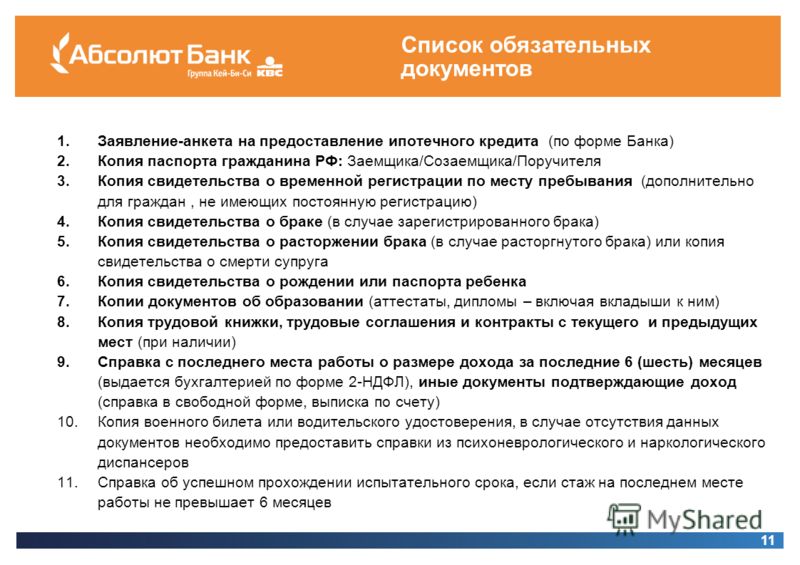

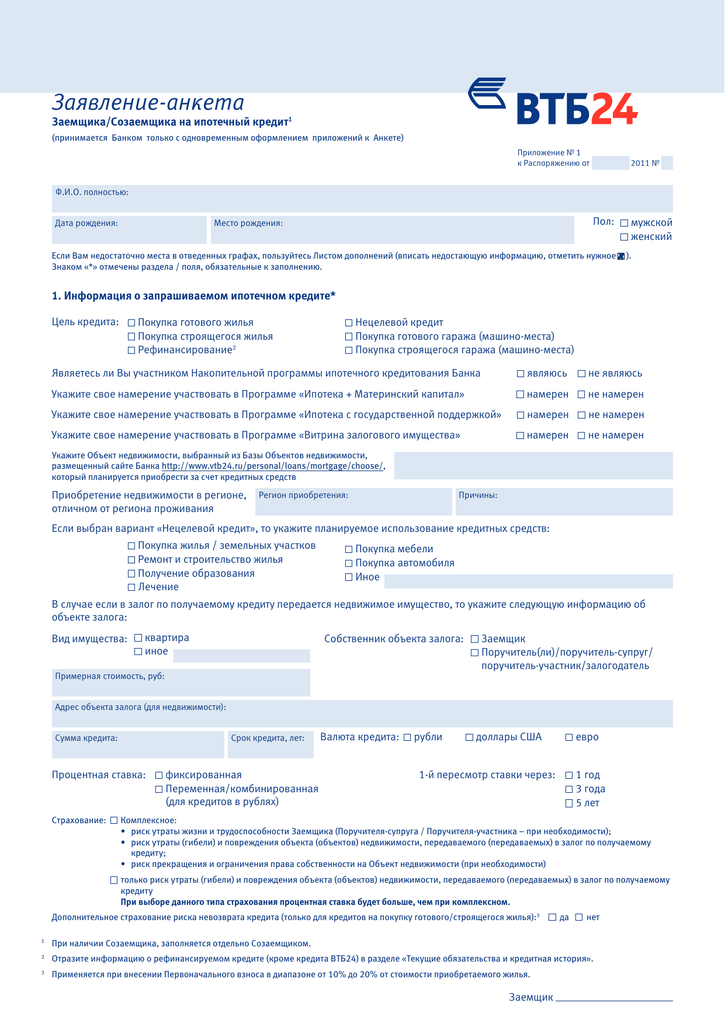

Если вы решили выйти из договора по ипотеке, то в первую очередь необходимо сообщить об этом титульному заемщику. Вам придется вместе решать вопрос с кредитором. Затем обратитесь с заявлением в банк. В документе укажите причину, по которой вы хотите выйти из договора.

Кроме того, к заявлению требуется приложить доказательные документы. К примеру, вы отказываетесь от обязательств созаемщика, потому что серьезно заболели. В этом случае нужно предъявить банку выписку из истории болезни, справку об инвалидности, другие медицинские документы.

В этом случае нужно предъявить банку выписку из истории болезни, справку об инвалидности, другие медицинские документы.

Вместе с заявлением в банк подаются документы нового созаемщика. Если кредитная организация одобрит смену созаемщиков, то основному заемщику предложат либо заключить дополнительное соглашение к действующему договору, либо подписать новый кредитный договор.

Обычно кредитор требует, чтобы оба заемщика лично подтвердили свое согласие на исключение из договора одного из них. Если кто-то из участников сделки не придет на встречу, это может негативно повлиять на решение банка. В исключительных случаях, к примеру, нетранспортабельности созаемщика, отказ можно оформить по доверенности.

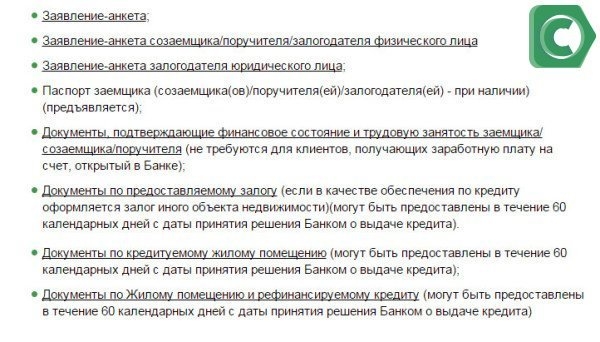

Основные документы для изменения состава созаемщиков:

- заявление от созаемщика;

- паспорт титульного заемщика и созаемщика;

- анкета и паспорт нового созаемщика;

- документы, подтверждающие платежеспособность нового созаемщика;

- кредитный договор;

- документы на ипотечное жилье;

- при разводе свидетельство о расторжении брака и соглашение о разделе имущества;

- если есть, брачный договор с разделом имущества и обязательств.

Все изменения регистрируются в ЕГРН. После этого процесс вывода созаемщика из кредитного договора можно считать закрытым. Необходимо понимать: любые корректировки в договоре станут для банка дополнительными рисками. Поэтому запаситесь вескими аргументами, чтобы кредитор пошел на смену созаемщиков.

Внимание! C изменением количества заемщиков по ипотеке могут меняться и условия кредитного соглашения.

Что происходит с созаемщиками при разводе

Напоминаем, второй супруг становится созаемщиком по ипотеке по требованию банка, если иное не прописано в брачном контракте. Однако случается, что после покупки жилья официальный брак расторгается. Тогда один из супругов может выйти из состава заемщиков.

Теоретически банк может отказать в выводе одного из заемщиков из ипотечного договора либо потребовать найти другого созаемщика на замену. Каждое подобное обстоятельство рассматривается индивидуально. Но обычно банки идут навстречу своим клиентам, предлагая новые условия кредитования.

Но обычно банки идут навстречу своим клиентам, предлагая новые условия кредитования.

Если после развода созаемщик хочет сохранить права собственности на ипотечную квартиру, то супруги, продолжая выплачивать кредит, договариваются о размере платежей для каждого из них. Для банка не имент значения, как будут распределяться платежи, лишь бы заемщики вовремя погашали кредит.

Есть еще один вариант развития событий. Бывшие муж и жена могут обратиться в банк за разделом кредита. Это значит, что ответственность заемщиков из солидарной переходит в разряд долевой. В первом случае кредитор может требовать от любого из заемщиков вернуть весь долг, а во втором — только его часть.

Банк повторно проверяет платежеспособность каждого из супругов. Согласие на раздел кредита будет получено, если оба заемщика имеют достаточный доход для погашения ипотеки. Если бывшие муж и жена не докажут, что имеют необходимые средства, то будут выплачивать кредит на прежних условиях.

При разводе второй супруг может отказаться от участия в ипотеке или разделить финансовое бремя с заемщиком. Фото: вашюрист67.рф

Фото: вашюрист67.рф

Что происходит в случае смерти созаемщика

В случае смерти созаемщика обязательства переходят к его наследникам. Для титульного заемщика ничего не меняется. Но родственники умершего могут отказаться от наследства.

Тогда ответственность перед кредитором полностью ложится на плечи основного заемщика. Выход из такой ситуации один — привлечение к кредитному договору нового участника.

Стоит ли становиться созаемщиком

Безусловно, становиться или нет созаемщиком по ипотеке, каждый для себя решает сам. Но прежде чем взять на себя такую серьезную ответственность, оцените свою выгоду и риски.

Представьте такую ситуацию. Вы вместе, к примеру, с родным братом оформили в ипотеку новостройку. Долг банку выплачиваете общими силами, распределив платежи поровну. После погашения кредита и снятия обременения с квартиры ее собственником становится ваш родственник – титульный заемщик.

Затем вы снова обращаетесь в банк за ипотекой, в которой созаемщиком выступает уже ваш брат. Вы так же поровну с созаемщиком распределяете и вносите обязательные платежи. Теперь, после выплаты долга кредитной организации, жилье в собственность достается вам.

В данном ситуации привлечение второго участника ипотечного договора является необходимостью как для заемщика, так и для созаемщика. Вы напрямую участвуете в погашении кредита, так как заинтересованы в конечном результате, то есть в приобретении недвижимости.

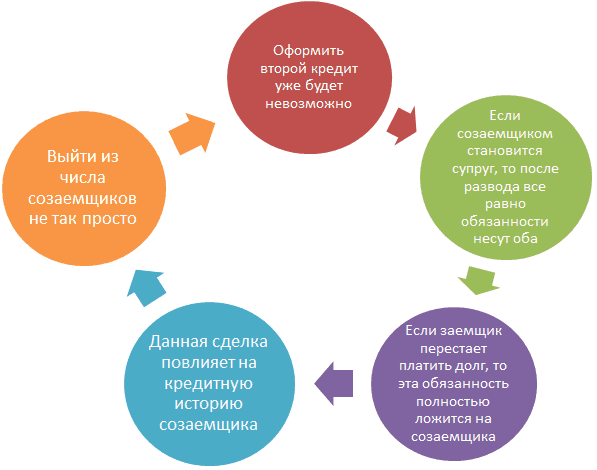

Номинальное привлечение второго заемщика, когда он не получает от своего участия в ипотеке никакой пользы, может привести к неблагоприятным последствиям, а именно:

- сложно оформить на себя ипотеку, так как созаемщик уже имеет действующие обязательства по кредиту;

- можно испортить кредитную историю, если заемщик допускает значительные просрочки платежей;

- если заемщик перестает платить ипотеку, то созаемщик может быть ограничен в передвижениях за границу РФ;

- в рамках возбуждения исполнительного производства на созаемщика может быть наложено взыскание имущества.

Если вы как привлеченное лицо принимаете на себя лишь обязанности, но не имеете никакой выгоды, то становиться созаемщиком не стоит.

В городах без новостроек семейную ипотеку могут начать выдавать на вторичное жилье

Как выделить долю ребенку в ипотечной квартире, купленную с использованием материнского капитала

Как взять ипотечный кредит быстро и на выгодных условиях? Зовите ипотечного брокера по недвижимости

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Кем сделать жену в ипотеке

Добрый день, у меня такой короткий вопрос. Оформляю ипотеку, думаю, кем лучше сделать жену. Варианты такие: созаемщик, поручитель, сторона брачного договора. Подскажите, как правильно с юридической точки зрения.

Михаил

Михаил, давайте разберемся, чем отличается поручитель от созаемщика по кредитному договору.

Артем Терпячий

юрист Тинькофф-банка

Кто такой созаемщик

У созаемщика те же права и обязанности по отношению к взятому кредиту, что и у заемщика. Созаемщик обязан гасить кредит вместе с заемщиком. Иногда он может даже принять на себя все финансовые обязательства по общему долгу.

Созаемщик обязан гасить кредит вместе с заемщиком. Иногда он может даже принять на себя все финансовые обязательства по общему долгу.

Поэтому требования, которые банк предъявляет к созаемщикам, такие же, что и к заемщикам. Банк должен убедиться, что созаемщик тоже может выплачивать такой кредит. Большинство российских кредиторов вообще не указывают в своих ипотечных программах каких-либо различий в правовом статусе заемщиков и созаемщиков. Банк будет проверять, кем работает созаемщик, какие у него доходы.

Созаемщиком обычно бывает только физическое лицо, находящееся в родственных отношениях с заемщиком.

Кто такой поручитель

Поручитель — человек, который отвечает, за то, чтобы заемщик выплачивал долг банку. Он как бы ручается за исполнение заемщиком обязательств по выплатам. Поручителю придется выплачивать долг за заемщика, только если заемщик нарушит порядок выплат.

ст. 361 ГК РФ

Созаемщик ответствен за исполнение обязательств по кредиту в любом случае. А поручитель должен будет платить, только если заемщик по каким-то причинам прекратит это делать.

А поручитель должен будет платить, только если заемщик по каким-то причинам прекратит это делать.

Аналогичной позиции о том, что поручитель не является содолжником в обеспеченном обязательстве, придерживается и судебная практика.

п. 12 ПП ВАС РФ № 42 «О некоторых вопросах разрешения споров, связанных с поручительством»

Договор поручительства при ипотечном кредитовании заключается между кредитором и поручителем в письменной форме в виде отдельного документа. Поручителем может выступать как физическое, так и юридическое лицо. Поручителем может быть супруг или родственник.

Величина кредита

Еще один важный момент, который отличает созаемщика от поручителя. Когда банк определяет величину ипотечного кредита, он, как правило, учитывает сумму доходов созаемщика. А доходы поручителя не учитываются вовсе.

Если ваша супруга работает, вы можете сделать ее созаемщиком, чтобы увеличить сумму ипотечного кредита и уменьшить ставку по кредитному договору.

Брачный договор и развод

Теперь поговорим про брачный договор. Независимо от того, кем будет ваша супруга в ипотеке (созаемщиком или поручителем), принципиальной разницы при разделе совместно нажитого имущества не будет. Имущество поделят в равных пропорциях между супругами, если иное не установлено брачным договором.

Независимо от того, кем будет ваша супруга в ипотеке (созаемщиком или поручителем), принципиальной разницы при разделе совместно нажитого имущества не будет. Имущество поделят в равных пропорциях между супругами, если иное не установлено брачным договором.

/truelove/

Брачный договор

Исключение — имущество, полученное одним из супругов, пусть даже и во время брака, в дар либо в порядке наследования или по иным безвозмездным сделкам.

ст. 38 СК РФ

Помните, что брачный договор не ограничивает правоспособность или дееспособность супругов, их право на обращение в суд за защитой своих прав. Брачный договор также не регулирует личные неимущественные отношения между супругами, их права и обязанности в отношении детей, не может ставить одного из супругов в неблагоприятное положение или противоречить семейному законодательству. Если указать в брачном договоре, что все совместно нажитое имущество в браке переходит к одному из супругов, такой договор может быть признан недействительным.

ст. 39 СК РФ

А вот у раздела ипотеки в ходе развода могут быть нюансы. Чтобы договориться заранее, заключите с супругой брачный договор. Это можно делать в любой момент после вступления в брак. Договор определит ваши имущественные права и обязанности в браке и в случае развода.

Вы можете прописать в брачном договоре всё что угодно, что касается имущества. Например порядок выплаты кредита, который возьмете на квартиру. Или как вы будете делить эту ипотечную квартиру в случае развода.

/credit-break-up/

Как развестись, чтобы поделить кредит

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Задать вопрос

Кредитование: поручитель по кредиту против созаемщика

Ответил:

Люси Гриффин

Вопрос:

У нас есть клиент, который подал заявку на ипотечный кредит, но не соответствует требованиям из-за ее кредитной истории. Ее брат предложил помочь ей, гарантируя ее кредит. кредитный инспектор чувствовал бы себя лучше, если бы он был созаемщиком. Каковы юридические различия между поручителем и созаемщиком, когда речь идет о попытке взыскания долга? и будет ли проблема справедливого кредитования, если мы откажем в этом кредите, потому что мы настаиваем на созаемщике?

Ее брат предложил помочь ей, гарантируя ее кредит. кредитный инспектор чувствовал бы себя лучше, если бы он был созаемщиком. Каковы юридические различия между поручителем и созаемщиком, когда речь идет о попытке взыскания долга? и будет ли проблема справедливого кредитования, если мы откажем в этом кредите, потому что мы настаиваем на созаемщике?

Ответ:

Разница между созаемщиком и поручителем заключается в том, что созаемщик, конечно же, несет основную ответственность по кредиту, период, а факт невыполнения обязательств его или ее коллегой-должником или наличие средств защиты не имеет отношения к его обязательства по возврату. Поручитель, с другой стороны, вообще не несет ответственности, если основной заемщик не не выполняет своих обязательств и, в зависимости от условий гарантии, кредитор не предпринял шаги для взыскания. Чтобы взыскать по гарантии, кредитор должен будет доказать дефолт основного заемщика, чего, конечно же, не будет в случае соглашения о созаемщике. Очевидно, что с точки зрения кредитора лучше иметь созаемщика, чем поручителя. Тем не менее, также возможно, что форма гарантии отказывается от всех возражений, и в этом случае кредитору может быть лучше получить гарантию, подписанную братом, чем просить, чтобы он подписал записку, поскольку как соподписавший он мог бы сохранить средства защиты, которых он не имел бы в качестве поручителя.

Очевидно, что с точки зрения кредитора лучше иметь созаемщика, чем поручителя. Тем не менее, также возможно, что форма гарантии отказывается от всех возражений, и в этом случае кредитору может быть лучше получить гарантию, подписанную братом, чем просить, чтобы он подписал записку, поскольку как соподписавший он мог бы сохранить средства защиты, которых он не имел бы в качестве поручителя.

Рискуя показаться наивным или глупым, я не вижу вопроса о справедливом кредитовании, если, как утверждают факты, заявитель не соответствует критериям для получения кредита из-за своей кредитной истории (которую, конечно, было бы разумно документально подтвердить). ). Закон запрещает дискриминацию по признаку пола, среди прочего, но, если заявитель имеет документально подтвержденную плохую кредитную историю, отказ в выдаче кредита не будет основан на запрещенных основаниях, и это будет доказуемо. (Конечно, было бы идеально, если бы банк имел другие отказы в выдаче кредита заявителям-мужчинам с аналогичной кредитной историей и не имел опыта одобрения кредита мужчинам с худшей кредитной историей, и если бы это также можно было задокументировать в файле. ) ссуда, требующая дополнительной кредитной поддержки, возможно, является положительным актом с точки зрения справедливого кредитования, указывающим на готовность со стороны кредитора «пройти лишнюю милю», если хотите, для женщины-заявителя. (Одним из аспектов анализа добросовестного кредитования является рассмотрение «синдрома толстого файла»; предположительно, в банке, у которого есть проблемы со справедливым кредитованием, кредитные досье для заявок на ссуду от меньшинств будут тоньше, чем для не принадлежащих к меньшинствам, потому что кредиторы, которые не являются добросовестные кредиторы больше помогают лицам, не принадлежащим к меньшинствам, в попытках найти способы получения ссуды, в результате чего у лиц, не принадлежащих к меньшинствам, получается более толстая папка; таким образом, до такой степени, что кредитор здесь не просто отказывает в ссуде из-за кредитной истории заявителя, но придумает способ выдачи ссуды, хотя и с созаемщиком, а не с поручителем, банк, как представляется, оказывает дополнительную помощь заявителю, которую может оказать кредитор, намеревающийся совершить незаконную дискриминацию9.

) ссуда, требующая дополнительной кредитной поддержки, возможно, является положительным актом с точки зрения справедливого кредитования, указывающим на готовность со стороны кредитора «пройти лишнюю милю», если хотите, для женщины-заявителя. (Одним из аспектов анализа добросовестного кредитования является рассмотрение «синдрома толстого файла»; предположительно, в банке, у которого есть проблемы со справедливым кредитованием, кредитные досье для заявок на ссуду от меньшинств будут тоньше, чем для не принадлежащих к меньшинствам, потому что кредиторы, которые не являются добросовестные кредиторы больше помогают лицам, не принадлежащим к меньшинствам, в попытках найти способы получения ссуды, в результате чего у лиц, не принадлежащих к меньшинствам, получается более толстая папка; таким образом, до такой степени, что кредитор здесь не просто отказывает в ссуде из-за кредитной истории заявителя, но придумает способ выдачи ссуды, хотя и с созаемщиком, а не с поручителем, банк, как представляется, оказывает дополнительную помощь заявителю, которую может оказать кредитор, намеревающийся совершить незаконную дискриминацию9. 0003

0003

Впервые опубликовано на BankersOnline.com 05.02.01

Впервые опубликовано по адресу 02/05/2001

, поданные в соответствии с:

Кредитование

, поданные в соответствии с кредитованием:

Приложения

Дискриминация

Справедливое кредитование

Отчет о проблеме с этой страницей

Разница, которая может иметь значение: заемщик против поручителя — Фрост Браун Тодд

Вступительные замечания об ответственности.

Я применяю многие безусловные и неограниченные гарантийные документы, подписанные владельцами или должностными лицами юридических лиц, коммерческих заемщиков и арендаторов. Эти гарантии регулярно требуют от поручителя оплаты всех обязательств (основная сумма долга, проценты, расходы, судебные издержки и т. д.), если заемщик или другой гарантированный должник (например, арендатор) не платит, как обещал, независимо от усилий кредитора или арендодателя по взысканию долга. от основного кредитора или реализовать под залог. Эта неограниченная и безусловная гарантия называется «гарантией платежа» в отличие от менее обременительной (по отношению к гаранту) «гарантии инкассации». Preferred Investment Co. против Westbrook , 174 N.W.2d 391 (1970).[1]

от основного кредитора или реализовать под залог. Эта неограниченная и безусловная гарантия называется «гарантией платежа» в отличие от менее обременительной (по отношению к гаранту) «гарантии инкассации». Preferred Investment Co. против Westbrook , 174 N.W.2d 391 (1970).[1]

С точки зрения кредитора или арендодателя, получающего выгоду от гарантии, поручитель, исполняющий платежное обязательство, является соучредителем векселя с равной ответственностью, арендатором или другим основным обязанным лицом. Цель этих положений состоит в том, чтобы фактически приравнять ответственность поручителя к ответственности заемщика или арендатора. Этот тип гарантии дает адвокату кредитора по судебным разбирательствам несколько вариантов, поскольку кредитор может действовать против самого простого источника взыскания. См. раздел «Объединение требований в судебном процессе по обращению взыскания в коммерческих целях — это выбор» (6/6/18) .

В этом посте будут рассмотрены некоторые наиболее распространенные проблемы, связанные с гарантиями.

Составители гарантийных договоров должны сначала убедиться, что формулировка не соответствует законодательству любого управляющего государства, если таковое имеется, поскольку несоблюдение законодательных предписаний может привести к недействительности договора. Кроме того, гарантийные контракты должны быть четкими и четкими, поскольку «[а] гарант, как и поручитель, связан только точными словами своего контракта. Другие слова не могут быть добавлены по конструкции или импликации, но значение фактически используемых слов должно быть установлено таким же образом, как и значение подобных слов, используемых в других договорах». Wells Fargo Bank v. Daniels , 2011-Ohio 6555 (приложение города Гамильтон, 21 декабря 2011 г.). Это правило, однако, не является лицензией или подарком гарантам, потому что «правило, согласно которому гарант удерживается только на основании ясно выраженных слов его обещания, не дает ему права требовать несправедливого и натянутого толкования этих слов для того, чтобы он мог быть освобожден от обязательства, которое он взял на себя». Id ., ссылаясь и цитируя LaSalle Bank Natl. Ассн. против Belle Meadows Suites, LP, 2010-Ohio-3773 (приложение города Монтгомери, 13 августа 2010 г.) и Г.Ф. Business Equip., Inc. против Листона , 7, Огайо, App.3d 223 (Franklin Cty. App. 1982).

Id ., ссылаясь и цитируя LaSalle Bank Natl. Ассн. против Belle Meadows Suites, LP, 2010-Ohio-3773 (приложение города Монтгомери, 13 августа 2010 г.) и Г.Ф. Business Equip., Inc. против Листона , 7, Огайо, App.3d 223 (Franklin Cty. App. 1982).

Векселедатели имеют средства защиты, которых нет у поручителей, и наоборот. Традиционно поручители (как и поручители) наделены определенными средствами защиты поручительства по общему праву. По определению обязательство гаранта или поручителя является вторичным по отношению к обязательству заемщика, и это вторичное обязательство существует только до тех пор, пока основной должник обязан выполнить основное обязательство. Многие традиционные средства защиты поручителя связаны с этим определением и требованием о том, чтобы кредитор сначала взимал с основного должника и любое обеспечение, прежде чем просить гаранта заплатить. Как правило, когда обязательство основного должника погашается менее чем за полную оплату, обязательство поручителя также погашается, если только поручитель не соглашается на продолжение ответственности или кредитор прямо не сохраняет право регресса поручителя против основного должника. [2]

[2]

В дополнение к возражениям, вытекающим из того, как кредитор обращается с заемщиком и обеспечением, по общему праву поручитель обычно имеет право выдвигать неличные возражения заемщика. [3]

Если бы это было не так, кредитор мог бы избежать этих неличных возражений, заставив гаранта заплатить, а гарант мог бы затем взыскать с основного кредитора. Или, как сказал один суд: «[иначе] в противном случае принципал был бы косвенно лишен права на действительную защиту от кредитора, будучи фактически вынужденным отвечать через своих поручителей; или поручители могут быть лишены своего права на возмещение от принципала, и, таким образом, один или другой будет вынужден утратить права, закрепленные за ними по закону». Mutual Finance Co. Politzer , 21 Ohio St.2d 177 (1970) со ссылкой на State ex rel. против Blake , 2 Ohio St. 147 (1853), упомянутое в деле O’Brien ниже.

Существование этих неличных средств защиты и судебной работы, необходимой для их преодоления, является причиной того, что кредиторы ведут переговоры об отказе от средств защиты, когда у них есть такая возможность — обычное положение в гарантии платежа, рассмотренное выше. Отказ от средств защиты в коммерческой гарантии подлежит исполнению. О’Брайен против Ravenswood Apartments, Ltd. , 169 Ohio App.3d 233 (Hamilton Cty. App. 2006) («Поручители заключили соглашение с O’Brien, безоговорочно гарантирующее исполнение Ravenswood, основного должника. Это соглашение предоставило им статус поручительства и права, связанные с этот статус в той мере, в какой эти права не были изменены договором»). Консультант по сделкам может обратиться к этому делу за предложениями при составлении гарантийных договоров для кредиторов.

Отказ от средств защиты в коммерческой гарантии подлежит исполнению. О’Брайен против Ravenswood Apartments, Ltd. , 169 Ohio App.3d 233 (Hamilton Cty. App. 2006) («Поручители заключили соглашение с O’Brien, безоговорочно гарантирующее исполнение Ravenswood, основного должника. Это соглашение предоставило им статус поручительства и права, связанные с этот статус в той мере, в какой эти права не были изменены договором»). Консультант по сделкам может обратиться к этому делу за предложениями при составлении гарантийных договоров для кредиторов.

Приведенное выше описание относится к безусловным и неограниченным гарантиям. Уместно несколько слов о других видах гарантийных договоров.

- Гарантии с пружинным регрессом — это договоры, по которым гаранты несут ответственность только в том случае, если происходят определенные определенные события, обычно включая неисполнение обязательств заемщиком. Хороший пример такого контракта см. в деле Wells Fargo Bank v.

Daniels , 2011-Ohio 6555 (приложение города Гамильтон, 21 декабря 2011 г.).

Daniels , 2011-Ohio 6555 (приложение города Гамильтон, 21 декабря 2011 г.). - Обычно называемая « гарантиями плохого мальчика », это подмножество гарантий пружинного регресса имеет условия активации, ограниченные тем, что кредиторы считают плохими действиями. Наиболее распространенными действиями, которые связаны с гарантией «плохого мальчика», являются: (i) побуждение заемщика к возбуждению дела о банкротстве; (ii) отвлечение денежных средств, полученных заемщиком, от оплаты обязательств заемщика, пока заемщик находится в состоянии неплатежа кредитору; (iii) содержится в заявке на получение кредита; и (iv) передача активов заемщика некредиторам в период погашения гарантированного долга, включая чрезмерную комиссию за управление, уплаченную гаранту (или в его пользу).

- Ограниченная гарантия — это именно то, что существует во многих вариантах. Ограниченная гарантия может покрывать только определенную сумму долга в долларах, процентную долю долга, часть срока аренды или любую другую часть обязательства, созданного договором о гарантии.

Ограниченные гарантии должны быть четкими. Отсутствие ясности в контрактах с ограниченной гарантией вызвало много работы для коммерческих юристов, в том числе несколько дел, которыми я занимался.

Ограниченные гарантии должны быть четкими. Отсутствие ясности в контрактах с ограниченной гарантией вызвало много работы для коммерческих юристов, в том числе несколько дел, которыми я занимался.

Достаточно одного примера проблемной ограниченной гарантии: в Chapel Real Estate Company v. Burris , 64 N.E.3d 1096 (Lake Cty., Ohio App. 2016) поручитель по многолетней аренде предоставил гарантию, в которой говорилось, что «[гаранты] настоящим, совместно и по отдельности, лично гарантируют Арендодателю и правопреемникам и правопреемникам Арендодателя своевременную выплату арендной платы и других денежных сумм, а также полное выполнение обязательств и соглашений, которые должны быть заключены и выполнены Арендатором по договору аренды только на один (1) год. ” Арендатор объявил дефолт после первого года действия договора аренды. Когда арендодатель подал в суд на поручителя, вопрос стал следующим: (а) была ли фраза «только один (1) год» временным ограничением, которое истекло, когда арендатор не нарушил свои обязательства в течение первого года многолетней аренды; или (b) этот пункт просто ограничивал сумму обязательств поручителя в долларах годовой арендной платой? Истолковывая договор в целом, суд постановил, что ограничение было денежным, а не временным – гарант должен был заплатить,

Однажды я судился, является ли документ под названием «Гарантия 50%», подписанный в связи с кредитом в размере 1 000 000 долларов США, гарантией с максимальной стоимостью: (a) 500 000 долларов США; (b) 50% дефицита после ликвидации залога; (c) 50% от общей суммы задолженности, включая проценты и штрафы за просрочку платежа, до того, как любые другие источники платежей уменьшат сумму задолженности; или (d) 50% от общей суммы задолженности, включая проценты и штрафы за просрочку платежа после того, как другие источники платежей уменьшат сумму задолженности.

Несколько заключительных мыслей о гарантийных контрактах.

Много было написано о формах IRS 1099-C, и мы знаем, что получение этой формы нежелательно. См. Когда кредитор должен подать и отправить форму 1099-C, чтобы сообщить о прощении долга (4/26/19). Для целей этого сообщения в блоге важным моментом является то, что форму 1099-C не нужно выдавать поручителям (в отличие от заемщиков) после прощения долга.[4] Это одно из преимуществ того, чтобы быть поручителем, а не основным должником.

Второе аналогичное преимущество связано с сообщением о непогашенной задолженности. По сравнению с заемщиком, который, очевидно, должен отражать задолженность как обязательство в своей финансовой отчетности, поручитель (в общем случае) должен признать наличие гарантии в качестве обязательства только в том случае, если это требуется отраслевым стандартом, принятым регулирующими органами.[5]

В нем [Краткое изложение интерпретации № 45 FASB] также разъясняется, что гарант должен признать в момент предоставления гарантии обязательство в размере справедливой стоимости обязательства, принятого при выдаче гарантии. Настоящее разъяснение не предписывает конкретного подхода к последующей оценке признанного обязательства гаранта в течение срока действия соответствующей гарантии.

Настоящее разъяснение не предписывает конкретного подхода к последующей оценке признанного обязательства гаранта в течение срока действия соответствующей гарантии.

Будем надеяться, что для всех заинтересованных сторон, если гарантия подписывается при выдаче кредита, «справедливая стоимость» обязательства поручителя равна нулю. Откровенно говоря, в противном случае кредит является недостаточно обеспеченным, а заемщик неквалифицированным с самого начала. Оба эти условия стараются избегать андеррайтеры кредитора и другие кредиторы.

Гарантия — это договор, имеющий значительную историю в рамках общего права. Несколько традиционных средств защиты по общему праву, доступных для поручителей, если договор о гарантии не отменяет применение этих средств защиты. Если ваш гарантийный договор не является явным, эта история может защитить поручителей непредвиденным образом.

Винс Мауэр имеет степень магистра делового администрирования и сдал экзамен CPA. Имея лицензию на юридическую практику в штатах Огайо и Айова, он более 30 лет представлял финансовые учреждения в судебных процессах. Для получения дополнительной информации по этой теме свяжитесь с Винсом Мауэром по адресу [email protected].

Для получения дополнительной информации по этой теме свяжитесь с Винсом Мауэром по адресу [email protected].

[1] «Если гарантия ответчика является гарантией платежа, обязательство является абсолютным обязательством с возложением ответственности на гаранта немедленно после неисполнения обязательств основного должника и независимо от того, предпринимаются ли какие-либо судебные разбирательства или меры для принудительного исполнения ответственности основного должника или от того, направлено ли гаранту уведомление о неисполнении обязательств, и независимо от платежеспособности или неплатежеспособности основного должника. Шаффер против Аклина, 205 Айова 567, 570, 218 СЗ 286, 287 и цитаты; Миллер против Герлингса, 256 г., Айова, 569 г., 580, 128 N.W.2d 207, 214. Если гарантия взыскания долга, ответственность не возникает до тех пор, пока в результате должной осмотрительности гарантия не станет неспособной взыскать долг с основного должника. Шаффер против Аклина, см. выше, 205 Айова, 571, 218 СЗ. на 287. См. также по этому поводу Amick v. Baugh, 66 Wash.2d 298, 303-308, 402 P.2d 342, 345-348; 38 К.Дж.С. Гарантия 46».

на 287. См. также по этому поводу Amick v. Baugh, 66 Wash.2d 298, 303-308, 402 P.2d 342, 345-348; 38 К.Дж.С. Гарантия 46».

[2] Гарант может возражать против принудительного исполнения гарантии, если кредитор нарушил статус поручительства гаранта. См. Переформулировку Закона 3d, Поручительство и гарантия (1996), Раздел 37.

[3] Средства личной защиты связаны с характером договаривающейся стороны. Наиболее очевидными примерами являются способность заключать контракты в силу возраста или психического состояния.

[4] В заявлении IRS четко сказано: «Поручитель или поручитель. Вы не обязаны подавать форму 1099-C для поручителя или поручителя. Гарант не является должником для целей подачи формы 1099-C, даже если гаранту предъявляется требование об оплате». Из https://www.irs.gov/instructions/i1099ac#idm139804541463024.

[5] Интерпретация 45 Совета по стандартам финансовой отчетности Требования к учету и раскрытию информации гарантом в отношении гарантий, включая косвенные гарантии задолженности других лиц был расширен, дополнен, объяснен и в некоторых ситуациях заменен другими документами, включая Кодификацию стандартов бухгалтерского учета FASB (ASC).

Daniels , 2011-Ohio 6555 (приложение города Гамильтон, 21 декабря 2011 г.).

Daniels , 2011-Ohio 6555 (приложение города Гамильтон, 21 декабря 2011 г.). Ограниченные гарантии должны быть четкими. Отсутствие ясности в контрактах с ограниченной гарантией вызвало много работы для коммерческих юристов, в том числе несколько дел, которыми я занимался.

Ограниченные гарантии должны быть четкими. Отсутствие ясности в контрактах с ограниченной гарантией вызвало много работы для коммерческих юристов, в том числе несколько дел, которыми я занимался.