Содержание

Дата дохода в 2 ндфл \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Дата дохода в 2 ндфл

Подборка наиболее важных документов по запросу Дата дохода в 2 ндфл (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- НДФЛ:

- 1 ндфл

- 1-НДФЛ

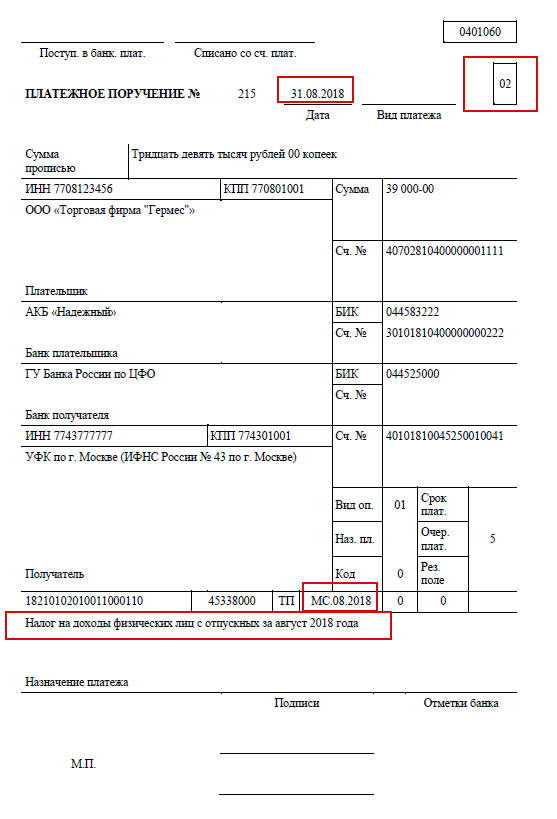

- 18210102010011000110

- 18210102010012100110

- 18210102010013000110

- Ещё…

Судебная практика: Дата дохода в 2 ндфл

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2021 год: Статья 126.1 «Представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения» НК РФ

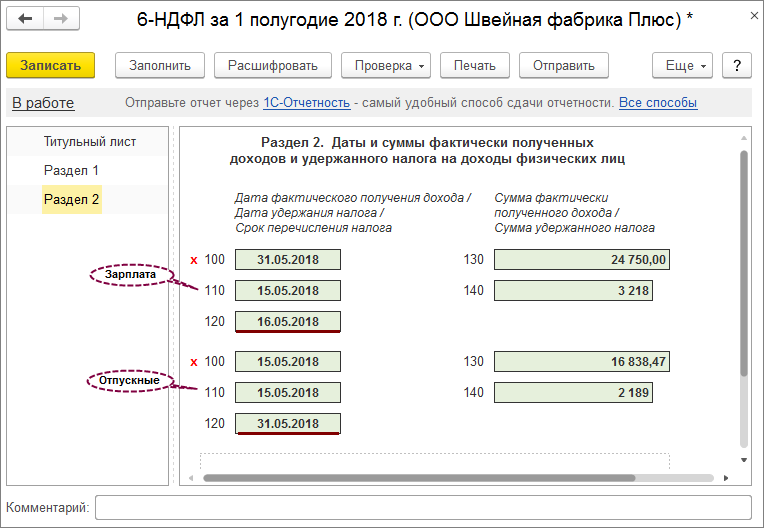

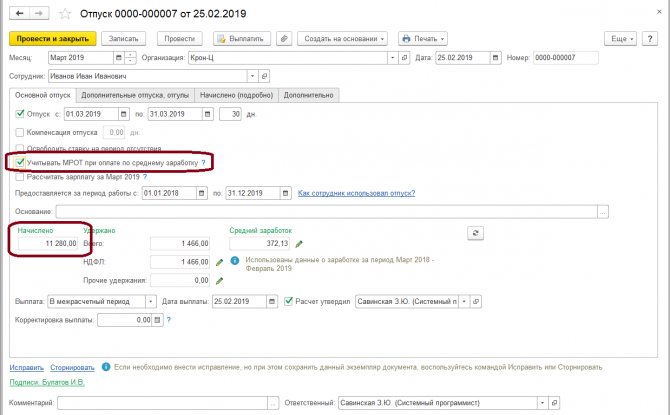

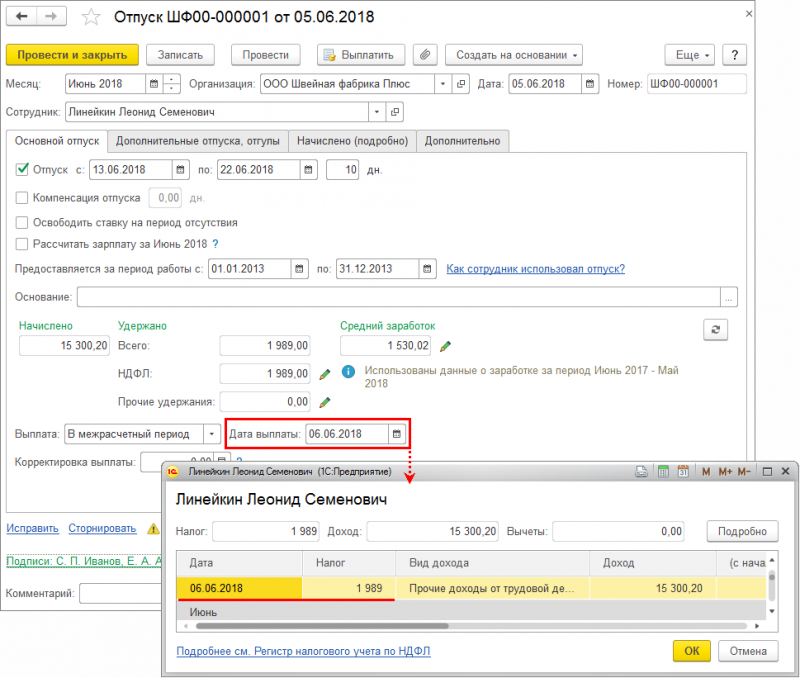

(Юридическая компания «TAXOLOGY»)Налоговый орган привлек общество к ответственности по ст. 126.1 НК РФ, поскольку в справке по форме 2-НДФЛ за 2017 год не были отражены суммы НДФЛ, излишне удержанные налоговым агентом, в справке по форме 2-НДФЛ за 2018 год не была отражена сумма НДФЛ, не удержанная налоговым агентом. Общество оспорило привлечение к ответственности. Суд указал, что из совокупного толкования ст. ст. 107, 114 ТК РФ следует, что оплата отпуска, несмотря на то, что она связана с трудовыми отношениями налогоплательщика с налоговым агентом, имеет иную (отличную от заработной платы) природу, поскольку фактически в это время работник свободен от исполнения трудовых обязанностей. По информации налогового агента, расхождения между суммой начисленного и удержанного налога в справке 2-НДФЛ за 2018 год обусловлены тем, что доход по коду 2012 (суммы отпускных выплат), отраженный за декабрь, выплачен в январе 2019 года. При этом разница между суммой исчисленного и удержанного НДФЛ до фактической выплаты дохода не является суммой налога, не удержанной налоговым агентом. Искажение суммовых показателей в справках по форме 2-НДФЛ за 2017 и 2018 годы обществом не отрицается. Суд указал, что дата фактического получения дохода в виде оплаты отпуска должна определяться в соответствии с подп. 1 п. 1 ст. 223 НК РФ как день выплаты этого дохода, в том числе как перечисление дохода на счета налогоплательщика в банках.

Общество оспорило привлечение к ответственности. Суд указал, что из совокупного толкования ст. ст. 107, 114 ТК РФ следует, что оплата отпуска, несмотря на то, что она связана с трудовыми отношениями налогоплательщика с налоговым агентом, имеет иную (отличную от заработной платы) природу, поскольку фактически в это время работник свободен от исполнения трудовых обязанностей. По информации налогового агента, расхождения между суммой начисленного и удержанного налога в справке 2-НДФЛ за 2018 год обусловлены тем, что доход по коду 2012 (суммы отпускных выплат), отраженный за декабрь, выплачен в январе 2019 года. При этом разница между суммой исчисленного и удержанного НДФЛ до фактической выплаты дохода не является суммой налога, не удержанной налоговым агентом. Искажение суммовых показателей в справках по форме 2-НДФЛ за 2017 и 2018 годы обществом не отрицается. Суд указал, что дата фактического получения дохода в виде оплаты отпуска должна определяться в соответствии с подп. 1 п. 1 ст. 223 НК РФ как день выплаты этого дохода, в том числе как перечисление дохода на счета налогоплательщика в банках. При этом вся сумма отпускных должна быть признана для целей исчисления НДФЛ на момент их выплаты, независимо от периода, за который они начислены. Суд признал правомерным привлечение общества к ответственности.

При этом вся сумма отпускных должна быть признана для целей исчисления НДФЛ на момент их выплаты, независимо от периода, за который они начислены. Суд признал правомерным привлечение общества к ответственности.

Статьи, комментарии, ответы на вопросы: Дата дохода в 2 ндфл

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Статья: Как уплачивать НДФЛ и взносы с оплаты простоя

(Шаронова Е.А.)

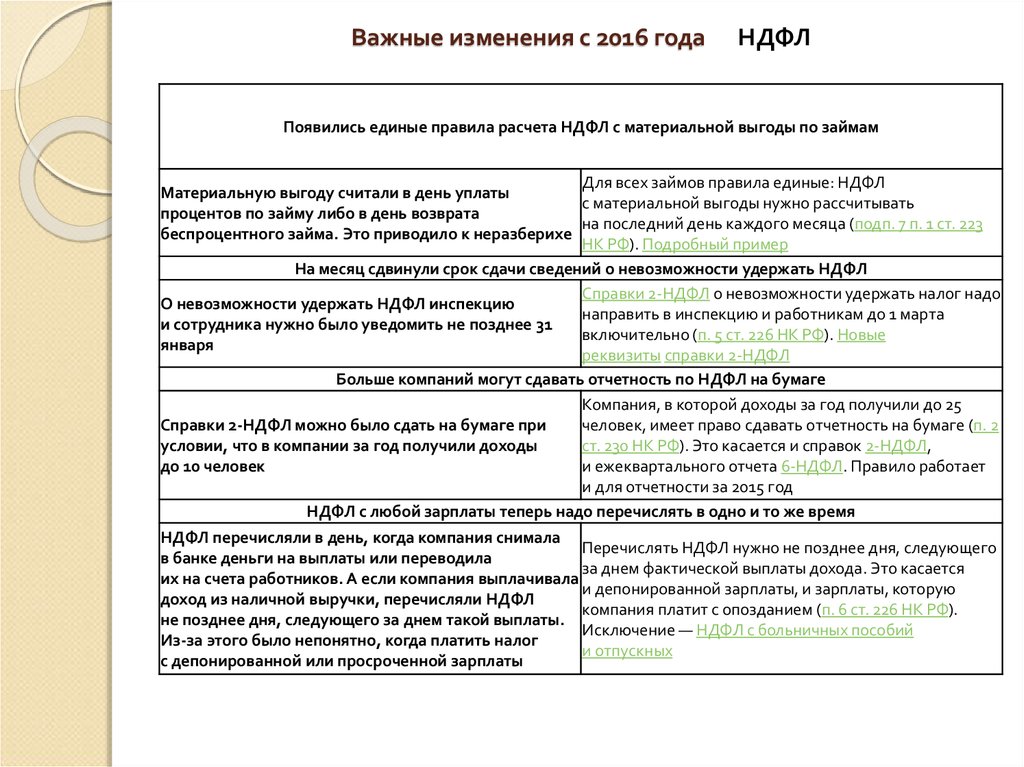

(«Главная книга», 2020, N 11)Раз оплата простоя не является зарплатой, то в целях НДФЛ дата получения этого дохода — день выплаты денег работнику . В списке освобожденных от налогообложения такой доход не указан . А это значит, что перед выплатой надо точно рассчитать причитающуюся работнику сумму исходя из дней простоя и начислить ее. И если вы два раза в месяц выплачиваете работнику сумму за простой (и в аванс, и в зарплату), то, соответственно, вы ее дважды в месяц предварительно начисляете в бухучете и дважды в месяц в момент выплаты должны исчислить и удержать НДФЛ . И на следующий за выплатой денег рабочий день перечислить НДФЛ в бюджет . В 6-НДФЛ и в 2-НДФЛ доход нужно отразить на дату выплаты.

И на следующий за выплатой денег рабочий день перечислить НДФЛ в бюджет . В 6-НДФЛ и в 2-НДФЛ доход нужно отразить на дату выплаты.

Нормативные акты: Дата дохода в 2 ндфл

Ежеквартальная отчетность NYS-45 | Департамент труда

Информация о страховании по безработице

Обязанные работодатели должны сообщать о своей заработной плате и платить страховые взносы по безработице

Обзор

Каждый календарный квартал закон требует от ответственных работодателей сообщать о своей заработной плате и уплачивать страховые взносы по безработице. Они делают это в Ежеквартальных сводных отчетах об удержании налогов, заработной плате и страховании по безработице (форма NYS-45), которую необходимо подать онлайн (информацию об электронной подаче документов см. ниже). Это применимо, даже если заработная плата не подлежит взносам или удержаниям в соответствии с Законом о подоходном налоге с населения.

Министерство труда использует эти данные о заработной плате, чтобы определить, может ли заявитель получать пособие. Мы также используем его для установки коэффициента выгоды пользовательского интерфейса. Важно, чтобы:

- Работодатели присылали нам точную информацию

- Отправили вовремя

Ежеквартальные сроки подачи

Каждый работодатель должен подавать формы отчетности, даже если у работодателя не было зарплаты в квартале.

Несвоевременная уплата взносов приводит к начислению процентов и может привести к увеличению вашей ставки по безработице в последующие годы.

| Календарный квартал | Срок сдачи |

| январь-февраль-март | 30 апреля |

| апрель-май-июнь | 31 июля |

| июль-август-сентябрь | 31 октября |

| октябрь-ноябрь-декабрь | 31 января |

Примечание. Вы можете подать заявку на следующий рабочий день, если срок сдачи выпадает на субботу, воскресенье или официальный выходной день.

Вы можете подать заявку на следующий рабочий день, если срок сдачи выпадает на субботу, воскресенье или официальный выходной день.

Как подать

Обязательная подача в электронном виде

Существует три способа подачи информации по NYS-45 в электронном виде:

- Веб-файл — Узнайте больше о веб-файле.

- Веб-загрузка — Самый быстрый и простой способ подать информацию о ежеквартальном отчете и произвести платежи. Узнайте больше о веб-загрузке.

- Программное обеспечение, совместимое с FSET – Некоторое имеющееся в продаже программное обеспечение позволяет использовать программу FSET (федеральные/штатные налоги на занятость) для подачи информации о квартальной декларации. Узнайте, какие программы совместимы с FSET.

Заработная плата, подлежащая взносу

Вознаграждение включает в себя любую форму компенсации, которую вы выплачиваете работникам, на которые распространяется действие страховки, в том числе:

- Заработная плата

- Советы

- Денежная заработная плата

- Отпускные

- Комиссии

- Стоимость питания и проживания

- Бонусы

- Прочие виды неденежной компенсации

Работодатели обязаны уплачивать взносы по страхованию от безработицы (UI) на вознаграждение, выплачиваемое каждому работнику в течение календарного года, в пределах базовой заработной платы UI. С 1 января 2014 года вступят в силу несколько положений недавнего закона о реформе системы страхования по безработице. Эти положения влияют на базовую заработную плату UI. База заработной платы по безработице будет корректироваться 1 января каждого года следующим образом:

С 1 января 2014 года вступят в силу несколько положений недавнего закона о реформе системы страхования по безработице. Эти положения влияют на базовую заработную плату UI. База заработной платы по безработице будет корректироваться 1 января каждого года следующим образом:

- 2013 года и ранее 8 500 долларов США

- 2014 год — 10 300 долларов США

- 2015 год — 10 500 долларов США

- 2016 год — 10 700 долларов США

- 2017 год — 10 900 долларов США

- 2018 год — 11 100 долларов США

- 2019 год — 11 400 долларов США

- 2020 год — 11 600 долларов США

- 2021 год — 11 800 долларов США

- 2022 год — 12 000 долларов США

- 2023 год — 12 300 долларов США

- 2024 год — 12 500 долларов США

- 2025 год — 12 800 долларов США

- 2026 год — 13 000 долларов США

- После 2026 года базовая заработная плата постоянно корректируется 1 января каждого года до 16% от средней годовой заработной платы штата, округленной до ближайших 100 долларов США.

Государственная среднегодовая заработная плата устанавливается не позднее 31 мая каждого года. Среднегодовая заработная плата не может быть снижена по сравнению с уровнем предыдущего года.

Государственная среднегодовая заработная плата устанавливается не позднее 31 мая каждого года. Среднегодовая заработная плата не может быть снижена по сравнению с уровнем предыдущего года.

Также в расчет базы заработной платы по безработице включается заработная плата, выплачиваемая:

- Бывшим работодателем при приобретении всего или части бизнеса

- Сотруднику, переехавшему в другой штат в течение календарного года (применяется только к сотрудникам, которые переводятся в штат Нью-Йорк)

Работодатели, которые совместно используют услуги одного сотрудника, должны сообщать и выплачивать взносы на свою долю заработка сотрудника. Каждый из них несет ответственность за взносы в размере годовой базовой заработной платы по безработице. Если работодатели связаны финансовыми отношениями, они платят взносы только в размере годовой базовой заработной платы по безработице от общего годового дохода.

Внесение поправок в ежеквартальный отчет (NYS-45x)

Возможно, вам потребуется изменить Ежеквартальная сводная декларация по удержанию налогов, заработной плате и страхованию по безработице (форма NYS-45) для исправления ошибки. Вы должны внести поправку в отчет в том квартале, в котором допустили ошибку.

Вы должны внести поправку в отчет в том квартале, в котором допустили ошибку.

Внесите поправки за предыдущий квартал, используя Исправленную ежеквартальную декларацию по удержанию налогов, отчетности по заработной плате и страхованию по безработице (форма NYS-45x). Вы также можете обратиться в Департамент налогообложения и финансов штата Нью-Йорк по телефону (518) 457-5431, чтобы получить бумажную копию формы.

По вопросам о внесении поправок в отчет Департамент налогообложения и финансов штата Нью-Йорк предоставляет инструкции для NYS-45x на своем веб-сайте. Вы также можете обратиться в отдел корректировки счетов работодателя по телефону 1-888-89.9-8810. При обращении в Отдел корректировки счета работодателя, пожалуйста, сообщите свой регистрационный номер работодателя штата Нью-Йорк, когда будете звонить.

Новые налоговые правила для вознаграждения руководителей и пособий работникам

22 декабря президент Трамп подписал Закон о налогах 2017 года, наиболее полный набор изменений в Налоговом кодексе с 1986 года. Некоторые изменения касаются вознаграждения руководителей и выплаты работникам. Поскольку многие положения вступают в силу в 2018 году, работодатели должны как можно скорее начать оценивать их потенциальное влияние.

Некоторые изменения касаются вознаграждения руководителей и выплаты работникам. Поскольку многие положения вступают в силу в 2018 году, работодатели должны как можно скорее начать оценивать их потенциальное влияние.

Важно отметить, что изменения в налоговом законодательстве 2017 года о вознаграждениях работникам и компенсациях руководителей не столь масштабны, как могли бы быть. Например, предложения об ограничении отчислений в пенсионный план не были включены в Закон о налогах 2017 года, а крупный предложенный пересмотр налогообложения неквалифицированной отсроченной компенсации был исключен до того, как закон был доработан. (Для справки: Закон о налогах 2017 года — PL 115-97. Предложенное краткое название закона «Закон о сокращении налогов и занятости» было исключено до принятия по процедурным причинам.) Хотя некоторые из предложений не нашли своего воплощения в окончательный вариант Закона о налогах 2017 года, они кратко обсуждаются ниже, поскольку в какой-то момент они могут появиться снова.

Компенсация руководителям

- Изменение лимита вычетов по вознаграждениям для руководителей публичных компаний: Закон о налогах 2017 г. отменяет исключение из раздела 162(m) Налогового кодекса США, ограничение вычета в размере 1 млн долларов США для комиссионных и вознаграждений, основанных на результатах деятельности выплачивается сотруднику публичной корпорации. Это исключение в настоящее время распространяется на компенсацию, выплачиваемую сотрудникам, на которых распространяется действие программы, включая главного исполнительного директора (CEO) и трех других высокооплачиваемых должностных лиц, но исключая главного финансового директора (CFO). Закон о налогах 2017 г. пересматривает определение охваченного работника, включив в него финансового директора.

Закон о налогах 2017 года также расширяет категории публичных компаний, на которые распространяется ограничение на вычеты. В настоящее время Раздел 162(m) применяется только к компаниям с зарегистрированным классом ценных бумаг. В дальнейшем он также будет применяться к любой компании, которая обязана подавать публичные отчеты в Комиссию по ценным бумагам и биржам (SEC).

В дальнейшем он также будет применяться к любой компании, которая обязана подавать публичные отчеты в Комиссию по ценным бумагам и биржам (SEC).

Закон о налогах 2017 года также предусматривает, что, начиная с тех лиц, которые являются застрахованными работниками на 2017 год, как только сотрудник становится застрахованным сотрудником, он или она навсегда остаются застрахованными работниками. Это означает, что на отсроченную компенсацию по-прежнему будет распространяться ограничение на вычет в размере 1 миллиона долларов, даже если она будет выплачена через год после того, как сотрудник перестанет быть генеральным директором, финансовым директором или одним из самых высокооплачиваемых сотрудников. Для этой цели Закон о налогах 2017 года рассматривает бенефициаров застрахованных сотрудников как застрахованных сотрудников. Дата вступления в силу — применяется к налоговым годам, начинающимся после 31 декабря 2017 г. Однако компенсация, выплаченная в соответствии с письменным обязывающим соглашением, вступившим в силу 2 ноября 2017 г. , которое не претерпело существенных изменений после этого, утрачивает силу и может по-прежнему соответствовать требованиям освобождение от компенсации, основанной на результатах, при условии, что все остальные требования Раздела 162(m) соблюдены.

, которое не претерпело существенных изменений после этого, утрачивает силу и может по-прежнему соответствовать требованиям освобождение от компенсации, основанной на результатах, при условии, что все остальные требования Раздела 162(m) соблюдены.

Практическое примечание: Компаниям следует просмотреть документы и политику плана поощрений, чтобы определить, какие изменения могут потребоваться для отражения новых правил Раздела 162(m). Уставы комитетов по вознаграждениям и анкеты по страхованию ответственности директоров и должностных лиц (D&O) также должны быть рассмотрены и пересмотрены, если это необходимо. Разделы обсуждения и анализа вознаграждения (CD&As) для заявлений о доверенности за 2018 год должны быть пересмотрены, чтобы определить, целесообразны ли какие-либо изменения, связанные с обсуждением Раздела 162(m). Компании должны каталогизировать устаревшие договоренности и внедрить процессы, гарантирующие, что такие договоренности не будут непреднамеренно существенно изменены. |

- Новый налог на чрезмерную компенсацию исполнительной власти, уплачиваемую организациями, освобожденными от налогов: Закон о налогах 2017 года облагает 21-процентным налогом большинство освобожденных от налогов организаций, включая большинство государственных правительственных организаций и их политических подразделений, на компенсацию, превышающую в размере 1 миллиона долларов США и любую компенсацию «золотой парашют», выплачиваемую сотрудникам организации, включающим пять самых высокооплачиваемых руководителей за текущий налоговый год или любой предыдущий год после 2016 года.

Налог взимается с организации, а не с сотрудника (что имело место в соответствии с более ранними версиями этого положения).

Налог взимается с организации, а не с сотрудника (что имело место в соответствии с более ранними версиями этого положения).

Положение учитывает всю заработную плату W-2, выплаченную любому такому руководителю в налоговом году, за исключением установленных взносов Roth в соответствии с квалифицированными пенсионными планами, но, в частности, включая заработную плату в соответствии с планом отсроченной компенсации согласно Разделу 457(f). В Законе о налогах 2017 года нет правила «дедушки» для существующих механизмов, хотя Министерство финансов и IRS могут рассмотреть возможность добавления такого правила при разработке правил реализации.

Для целей налога на сверхнормативные выплаты по программе «золотой парашют» сверхнормативная выплата по парашюту обычно включает выплату, связанную с уходом руководителя с работы, с совокупной приведенной стоимостью, по крайней мере, в три раза превышающей базовую компенсацию руководителя. Подобно существующим правилам «золотого парашюта» для налогооблагаемых организаций в соответствии с разделом 280G, базовая сумма равна последней средней компенсации W-2 руководителя за пять лет. Дата вступления в силу — применяется для налоговых периодов, начинающихся после 31 декабря 2017 г.

Дата вступления в силу — применяется для налоговых периодов, начинающихся после 31 декабря 2017 г.

Практическое примечание: Освобожденные от налогов организации должны определить, кто является их руководителями, на которые распространяется действие страховки, и приступить к составлению каталога компенсационных выплат для этих должностных лиц, чтобы определить, будет ли применяться налог, установленный Законом о налогах 2017 года, и когда. Сюда могут входить трудовые договоры, планы отложенной компенсации согласно разделу 457(f), соглашения о выходном пособии, а также ежегодные или долгосрочные меры поощрения в дополнение к заработной плате и налогооблагаемым льготам. Организации также должны следить за изменениями в нормативных актах, поскольку IRS, вероятно, предложит важные разъяснения в соответствии с законом, когда он издает правила. Поскольку налоговые правила «золотого парашюта» предназначены для отслеживания существующих налоговых правил «золотого парашюта» для налогооблагаемых организаций в соответствии с Разделом 280G, организации могут захотеть ознакомиться с этими правилами или обратиться за рекомендациями к сторонним экспертам, уже знакомым с положениями Раздела 280G. |

- Квалифицированные гранты на акции : Закон о налогах 2017 года предлагает значительные новые возможности налогового планирования для частных компаний, которые широко распространяют среди своих сотрудников опционы на акции или акции с ограниченным доступом (RSU).

Если компания распространяет опционы на акции или RSU не менее чем 80 процентам своих сотрудников в США (определяется на основе контролируемой группы), сотруднику (кроме держателя 1 процента акций, генеральному или финансовому директору или одному из четырех должностные лица, получающие компенсацию, в любое время в течение текущих или предыдущих 10 лет) могут принять решение об отсрочке уплаты подоходного налога, связанного с исполнением опциона на акции или расчетом по RSU, на срок до пяти лет после исполнения опциона или даты расчета RSU. Если акции, переданные при исполнении опциона или расчете по RSU, не переданы и не подлежат передаче, работник может отсрочить уплату налога на срок до пяти лет после того, как акции переходят или становятся подлежащими передаче. Сумма подоходного налога будет основываться на стоимости акций на момент исполнения опциона или расчетов по RSU (или на момент перехода или передачи прав, если позднее). Опционы или RSU, предоставленные после 2017 года, должны иметь такие же права и привилегии (кроме размера гранта, при условии, что каждый сотрудник получает более de minimis грант), чтобы претендовать на это правило.

Сумма подоходного налога будет основываться на стоимости акций на момент исполнения опциона или расчетов по RSU (или на момент перехода или передачи прав, если позднее). Опционы или RSU, предоставленные после 2017 года, должны иметь такие же права и привилегии (кроме размера гранта, при условии, что каждый сотрудник получает более de minimis грант), чтобы претендовать на это правило.

Положение применяется только к корпорациям, а не компаниям с ограниченной ответственностью, облагаемым налогом как партнерства, и только к грантам, предоставляемым работникам. Кроме того, льготный налоговый режим не применяется, если акции могут быть переданы при их выпуске, в том числе работодателю. Работодатель обязан уведомить работника, которому выданы квалифицированные акции работодателя, и у работника есть 30 дней после получения акций, чтобы сделать выбор, и он может отменить выбор в любое время. Новое правило применяется в дополнение к (и не заменяет) существующему режиму выборов согласно Разделу 83(b) и правилам, касающимся квалифицированных опционов на акции (поощрительные опционы на акции или ISO, а также планы покупки акций сотрудниками) — однако правила не могут быть изменены. комбинированный. Например, если сотрудник решает воспользоваться преимуществами новых правил в отношении ISO, действие ISO прекращается. Дата вступления в силу — применяется к исполненным опционам на акции или RSU, урегулированным после 31 декабря 2017 г.

комбинированный. Например, если сотрудник решает воспользоваться преимуществами новых правил в отношении ISO, действие ISO прекращается. Дата вступления в силу — применяется к исполненным опционам на акции или RSU, урегулированным после 31 декабря 2017 г.

Практическое примечание: Новые правила предлагают потенциальный инструмент планирования для решения существующей проблемы с работниками частных корпораций, которые должны платить подоходный налог с неликвидных акций, которые они получают от поощрительных вознаграждений. Однако требование о том, что компании должны награждать не менее 80 процентов своих сотрудников, может сделать новые правила непривлекательными для многих компаний и относительно ограниченными в применении. Тем не менее, для определенного типа частной компании, которая обычно выплачивает вознаграждение в виде акций своим сотрудникам или планирует это сделать, эти правила заслуживают серьезного рассмотрения. |

Пенсионные планы и индивидуальные пенсионные счета (IRA)

- Более длительный период для пролонгации зачетов по определенным планам: Налоговый закон 2017 года продлевает период времени, в течение которого работники прекращают свою деятельность или увольняются с работы. с непогашенными кредитами по плану, может внести сумму, равную непогашенному остатку таких кредитов, в IRA, чтобы эта сумма не рассматривалась как выплата сотруднику. Ссуда плана считается непогашенной до тех пор, пока она не будет погашена или «зачтена». Зачет происходит, когда оставшийся баланс участника плана используется для погашения кредита, что приводит к условному распределению участнику погашенной суммы кредита. Предполагаемого распределения можно избежать, если льготы плана участника имеют право на пролонгацию и сумма, равная сумме взаимозачета, включена в пролонгацию. Раньше такие суммы могли быть переведены на IRA только в течение 60-дневного периода, начинающегося с даты возникновения смещения.

Закон о налогах 2017 года продлевает срок переноса до даты подачи налоговой декларации работника за год прекращения действия плана или увольнения работника (если применимо). Дата вступления в силу — применяется к зачетам кредитов, которые возникают в налоговых годах, начинающихся после 31 декабря 2017 г.

Закон о налогах 2017 года продлевает срок переноса до даты подачи налоговой декларации работника за год прекращения действия плана или увольнения работника (если применимо). Дата вступления в силу — применяется к зачетам кредитов, которые возникают в налоговых годах, начинающихся после 31 декабря 2017 г.

Практическое примечание: Работодатели, которые спонсируют планы, позволяющие выдавать ссуды, должны рассмотреть вопрос о том, следует ли пересмотреть сообщения участников плана в начале следующего года, чтобы предупредить участников о большей гибкости, допустимой для пролонгации сумм погашения ссуды. |

- Отмена переквалификации IRA Roth: Налоговый закон 2017 года отменяет специальное правило, разрешающее переквалификацию взносов Roth IRA или преобразование их в традиционные суммы IRA. В результате популярный метод раскручивания конверсий Roth IRA перестанет быть доступным.

Закон о налогах 2017 года сохраняет в силе положения, позволяющие переквалифицировать другие взносы, тем самым по-прежнему позволяя переквалифицировать взнос Roth IRA в качестве вклада в традиционный IRA. Дата вступления в силу — применяется к налоговым годам, начинающимся после 31 декабря 2017 г.

Закон о налогах 2017 года сохраняет в силе положения, позволяющие переквалифицировать другие взносы, тем самым по-прежнему позволяя переквалифицировать взнос Roth IRA в качестве вклада в традиционный IRA. Дата вступления в силу — применяется к налоговым годам, начинающимся после 31 декабря 2017 г.

- Программы вознаграждения за выслугу лет для волонтеров общественной безопасности : Раздел 457 предусматривает особый налоговый режим для определенных программ, предназначенных для волонтеров государственной службы (т. е. тех, кто предоставляет услуги пожаротушения, неотложной медицинской помощи и скорой помощи). Максимальный лимит годового пособия для таких программ увеличен в соответствии с Законом о налогах 2017 года с 3000 до 6000 долларов США с учетом корректировки на повышение стоимости жизни. Дата вступления в силу — применяется к налоговым периодам, начинающимся после 31 декабря 2017 г.

Другие льготы, предоставляемые работодателем

- Квалифицированные расходы на переезд : Теперь работодатели не смогут возмещать работникам на безналоговой основе соответствующие расходы на переезд (за исключением некоторых переездов военнослужащих).

Дата вступления в силу — применяется к налоговым годам с 2018 по 2025 год.

Дата вступления в силу — применяется к налоговым годам с 2018 по 2025 год.

- Награды за достижения сотрудников: Некоторые награды, предоставляемые работникам в знак признания стажа работы или достижений в области безопасности, не облагаются налогом для работника и подлежат вычету работодателем. В Законе о налогах 2017 года разъясняется, что следующие виды наград не подпадают под действие этого специального налогового режима: денежные средства, эквиваленты денежных средств, подарочные карты, подарочные купоны или подарочные сертификаты (кроме договоренностей, предоставляющих только право выбирать и получать материальное личное имущество от ограниченный набор таких предметов, предварительно отобранных или одобренных работодателем), отпуск, питание, жилье, билеты в театр или на спортивные мероприятия, акции, облигации, другие ценные бумаги и другие подобные предметы. Дата вступления в силу — применяется к суммам, выплаченным или понесенным после 31 декабря 2017 г.

- Индивидуальный мандатный налоговый штраф в соответствии с Законом о доступном медицинском обслуживании (ACA): Закон о налогах 2017 г. фактически отменяет налоговый штраф, наложенный на физических лиц за отсутствие медицинской страховки, путем уменьшения штрафа до нуля. Дата вступления в силу — применяется для месяцев, начинающихся после 31 декабря 2018 г.

Практическое примечание: Изменения в правилах ACA, которые напрямую влияют на медицинское страхование, предоставляемое работодателем, не были приняты, например, мандат работодателя и так называемый «налог Cadillac» на дорогостоящие планы медицинского страхования. Поскольку мандат работодателя остается в силе, застрахованные работодатели должны продолжать предлагать медицинское страхование, чтобы избежать штрафов. Тем не менее, эффективная отмена индивидуального мандата может привести к сокращению набора через обмен ACA и, таким образом, уменьшить потенциальную подверженность некоторых работодателей штрафным санкциям. |

- Квалифицированные транспортные льготы: Сотрудники не облагаются налогом, и работодатели могут вычесть стоимость «квалифицированных транспортных льгот» (т. е. определенные льготы на проезд до работы и парковку). В соответствии с Законом о налогах 2017 года работодатели могут продолжать предоставлять работникам квалифицированные транспортные услуги на безналоговой основе, , за исключением возмещения расходов на проезд на велосипеде. Работодатели больше не смогут вычитать стоимость любого квалифицированного дополнительного транспорта. Дата вступления в силу — отмена исключения в отношении возмещения расходов на велосипеды в пригородных поездках применяется к налоговым годам с 2018 по 2025 год. Отмена вычета работодателем всех соответствующих транспортных льгот применяется к суммам, выплаченным или понесенным за налоговые годы, начинающиеся после 31 декабря 2017 года.

- Расходы на развлечения и питание: В соответствии с предыдущим законодательством работодателям обычно разрешалось вычитать до 50 процентов расходов на развлечения и питание, непосредственно связанных с хозяйственной деятельностью. Кроме того, работодатели, как правило, могли вычитать питание, приготовленное в помещении для их удобства. Закон о налогах 2017 года отменяет вычет представительских расходов. Вычет на расходы на питание (в соответствии с тем же 50-процентным лимитом предыдущего закона) остается в силе, как и вычет на питание, предоставленное для удобства работодателя (но только до 2025 года). Дата вступления в силу — применяется к суммам, выплаченным или понесенным за налоговые годы, начавшиеся после 31 декабря 2017 г.

- Определенные дополнительные льготы, предоставляемые освобожденными от налогов работодателями: Закон о налогах 2017 г. устанавливает новые правила, согласно которым освобожденные от налогов работодатели должны облагаться налогом на стоимость соответствующих транспортных услуг, спортивных залов и других спортивных сооружений, которые они предоставляют своим сотрудникам.

Стоимость этих пособий теперь будет рассматриваться как несвязанный налогооблагаемый доход. Дата вступления в силу — применяется к суммам, выплаченным или понесенным за налоговые годы, начинающиеся после 31 декабря 2017 г.

Стоимость этих пособий теперь будет рассматриваться как несвязанный налогооблагаемый доход. Дата вступления в силу — применяется к суммам, выплаченным или понесенным за налоговые годы, начинающиеся после 31 декабря 2017 г. - Новый налоговый вычет за оплачиваемый отпуск: Работодатели будут иметь право на получение налогового вычета в размере от 12,5 до 25 процентов от заработной платы, которую они выплачивают определенным работникам, находящимся в отпуске по семейным обстоятельствам или в отпуске по болезни. Чтобы иметь право на участие, работодатель должен выплачивать работникам в отпуске не менее 50 процентов их почасовой ставки заработной платы (или пропорциональную сумму для тех, кто не получает почасовую оплату) и должен предоставлять не менее двух недель оплачиваемого отпуска в год. Сумма кредита увеличивается на четверть процента за каждый процент сверх минимальной 50-процентной ставки заработной платы и ограничивается 25 процентами для отпускных, равных 100 процентам обычной заработной платы.

Дата вступления в силу — применяется к налоговым годам 2018 и 2019.

Дата вступления в силу — применяется к налоговым годам 2018 и 2019.

Существенные предложения по реформе, не содержащиеся в Законе о налогах 2017 г.

В отличие от более ранних версий налоговой реформы, Закон о налогах 2017 г. не изменяет существующие налоговые правила для неквалифицированных планов отложенной компенсации в соответствии с разделом 409A. Эти сложные правила, которые подвергают сотрудников серьезным неблагоприятным налоговым последствиям, если неквалифицированные соглашения не соответствуют требованиям по форме или функционированию, будут по-прежнему применяться к таким соглашениям в будущем. Существующий налоговый режим для неквалифицированных схем организаций, не зависящих от налогообложения, в соответствии с разделом 457A также остается в силе.

Несмотря на ранние признаки того, что налоговая реформа может означать гибель существующего благоприятного налогового режима для вознаграждений в виде акций в форме «процентов на прибыль», предоставляемых лицам, оказывающим услуги для товарищества или компании с ограниченной ответственностью, облагаемой налогом как товарищество, Закон о налогах 2017 г.

Государственная среднегодовая заработная плата устанавливается не позднее 31 мая каждого года. Среднегодовая заработная плата не может быть снижена по сравнению с уровнем предыдущего года.

Государственная среднегодовая заработная плата устанавливается не позднее 31 мая каждого года. Среднегодовая заработная плата не может быть снижена по сравнению с уровнем предыдущего года. Компаниям также следует пересмотреть планы поощрительных компенсационных планов в свете новых правил Раздела 162(m) (включая структуру и практику предоставления долевого участия), поскольку новые правила обеспечивают значительную гибкость и, в то же время, могут привести к некоторым практикам ( такие как опционы на акции) менее привлекательными, чем раньше.

Компаниям также следует пересмотреть планы поощрительных компенсационных планов в свете новых правил Раздела 162(m) (включая структуру и практику предоставления долевого участия), поскольку новые правила обеспечивают значительную гибкость и, в то же время, могут привести к некоторым практикам ( такие как опционы на акции) менее привлекательными, чем раньше. Налог взимается с организации, а не с сотрудника (что имело место в соответствии с более ранними версиями этого положения).

Налог взимается с организации, а не с сотрудника (что имело место в соответствии с более ранними версиями этого положения).

Закон о налогах 2017 года продлевает срок переноса до даты подачи налоговой декларации работника за год прекращения действия плана или увольнения работника (если применимо). Дата вступления в силу — применяется к зачетам кредитов, которые возникают в налоговых годах, начинающихся после 31 декабря 2017 г.

Закон о налогах 2017 года продлевает срок переноса до даты подачи налоговой декларации работника за год прекращения действия плана или увольнения работника (если применимо). Дата вступления в силу — применяется к зачетам кредитов, которые возникают в налоговых годах, начинающихся после 31 декабря 2017 г.  Закон о налогах 2017 года сохраняет в силе положения, позволяющие переквалифицировать другие взносы, тем самым по-прежнему позволяя переквалифицировать взнос Roth IRA в качестве вклада в традиционный IRA. Дата вступления в силу — применяется к налоговым годам, начинающимся после 31 декабря 2017 г.

Закон о налогах 2017 года сохраняет в силе положения, позволяющие переквалифицировать другие взносы, тем самым по-прежнему позволяя переквалифицировать взнос Roth IRA в качестве вклада в традиционный IRA. Дата вступления в силу — применяется к налоговым годам, начинающимся после 31 декабря 2017 г.  Дата вступления в силу — применяется к налоговым годам с 2018 по 2025 год.

Дата вступления в силу — применяется к налоговым годам с 2018 по 2025 год.

Кроме того, отмена индивидуального мандата может обеспечить более активную инициативу для последующих законодательных действий по изменению или отмене мандата работодателя.

Кроме того, отмена индивидуального мандата может обеспечить более активную инициативу для последующих законодательных действий по изменению или отмене мандата работодателя.

Стоимость этих пособий теперь будет рассматриваться как несвязанный налогооблагаемый доход. Дата вступления в силу — применяется к суммам, выплаченным или понесенным за налоговые годы, начинающиеся после 31 декабря 2017 г.

Стоимость этих пособий теперь будет рассматриваться как несвязанный налогооблагаемый доход. Дата вступления в силу — применяется к суммам, выплаченным или понесенным за налоговые годы, начинающиеся после 31 декабря 2017 г.  Дата вступления в силу — применяется к налоговым годам 2018 и 2019.

Дата вступления в силу — применяется к налоговым годам 2018 и 2019.