Что такое эквайринг простыми словами — понятие и особенности. Эквайринг карт это

что это такое простыми словами? Понятие и особенности

Нередко сложным для понимания и произношения словом обозначают довольно простую вещь или действие, прочно вошедшее в обиход большинства людей. Так, возможность оплаты товаров и услуг с помощью платежных терминалов, считывающих информацию с банковской карты, широко используется покупателями во всей России. При этом мало кому известно, что такая процедура носит название «эквайринг».

Нередко сложным для понимания и произношения словом обозначают довольно простую вещь или действие, прочно вошедшее в обиход большинства людей. Так, возможность оплаты товаров и услуг с помощью платежных терминалов, считывающих информацию с банковской карты, широко используется покупателями во всей России. При этом мало кому известно, что такая процедура носит название «эквайринг».

Понятие эквайринга

В буквальном смысле английское слово «acquiring» означает «приобретение». В банковской среде под ним подразумевается прием денежных средств в качестве оплаты за приобретенные товары, оказанные услуги, или выполненные работы. Процедура осуществляется при обязательном участии банка-эквайера, который выполняет установку в торговой точке специализированного оборудования (импринтеров или платежных терминалов), а также осуществляет перевод денежных средств со счета покупателя на счет продавца.

Виды эквайринга

В настоящее время выделяется три основных вида эквайринга:

- Интернет-эквайринг. В этом случае оплата счетов, выставленных продавцом, осуществляется с помощью всемирной сети. Наиболее часто подобный метод оплаты используется при расчете с интернет-магазинами.

- Торговый. Он представляет собой оплату приобретенных товаров непосредственно в точке продажи. Для осуществления процедуры перевода денег используются POS-терминалы. С каждой операции с продавца банк удерживает комиссию, средний размер которой составляет от 1,5 до 2,5% от общей суммы платежа.

- Обменный. Такое название носит обычная выдача наличных в банкомате владельцу пластиковой карты.

Внедрение эквайринга в работу торговой точки

Данная процедура осуществляется в следующей последовательности:

- банк осуществляет проверку торговой точки, в которой будет установлено оборудование на надежность;

- между банком и торговой точкой заключается договор о сотрудничестве;

- продавец передает сведения о проведенных с использованием пластиковых карт операций в банковскую организацию;

- банк возмещает затраченные денежные средства путем их перевода на счет продавца, удерживая при этом некоторую сумму в качестве комиссии за свои услуги.

Преимущества эквайринга

Данный вид расчетов между продавцом и покупателем имеет ряд существенных преимуществ:

- полностью исключаются риски передачи фальшивых купюр как от покупателя продавцу, так и наоборот;

- отсутствие необходимости инкассации наличности, позволяющее продавцу исключить эту процедуру из статьи расходов;

- удобный способ взаиморасчетов;

- исключается возможность ошибки кассира при расчете с клиентом.

Большинство пользователей пластиковых карт даже не подозревает о том, что регулярно становится участником процедуры эквайринга. Снятие наличных средств, полученных в качестве пенсии или заработной платы с банковской карты, расчет ею в магазине или кафе, оплата товара, заказанного в интернет-магазине – все эти простейшие манипуляции и носят название эквайринга.

bfrf.ru

Что такое эквайринг (эквайринговая система) и как это работает

Миллионы людей ежедневно пользуются банковскими карточками, тысячи предпринимателей и бизнесменов с помощью карт принимают платежи за свои товары или услуги. Однако подавляющее число этих людей даже не слышали о том, как называется сама система расчёта банковской карточкой. А носит она название «эквайринг».

Что такое эквайринг, как это работает, какие преимущества и недостатки присущи данной системе, а также чем она полезна для малого и среднего бизнеса будет подробно рассмотрено ниже.

Что такое эквайринг: значение слова и основные понятия

Эквайринг (англ. acquire) переводится как «приобретать» или «получать». То есть это можно перевести в одно слово «покупать». Эквайринговая система – это принятие платёжных банковских или кредитных карт для расчёта за приобретённый товар или использованную услугу.

Эквайринг предоставляет возможность физическим лицам рассчитываться за товары в магазинах и интернете, оплачивать различные услуги и снимать наличные средства в банкоматах с использованием пластиковой карты. В свою очередь предприниматели могут принимать оплату покупок или заказанных услуг посредством банковских карт – средства списываются с карты и перечисляются на банковский счёт предпринимателя.

Эквайринг – это услуга, которая позволяет принимать оплату с банковских карт, то есть взять деньги с карточки вашего клиента и перечислить их на ваш счёт. Это привычная для нас давным-давно услуга. Выглядит она примерно следующим образом: практически в каждом магазине мы можем видеть терминал, через который либо «прокатив» карту, либо вставив её туда чипом, продавец снимает деньги с вашей карты каждый раз, когда вы покупаете что-то или оплачиваете какие-то услуги.

Кроме того, многие пользователи интернета уже привыкли оплачивать свои заказы в интернет-магазинах банковскими картами прямо онлайн, то есть вводить реквизиты своей карты в специальную форму интернет-магазина. Всё это тоже является эквайрингом.

Александр Баженов – руководитель интернет-маркетинговой компании «Тукан»

С приходом эквайринга взаиморасчёты стали более удобными и безопасными как для тех, кто рассчитывается, так и для тех, кто принимает платежи.

О том, какими преимуществами обладает данная система, будет рассказано ниже. Но сперва надо познакомится с существующими видами эквайринга.

Какие виды эквайринга бывают?

В современной банковской сфере существует 4 вида эквайринга:

- Торговый – оплата приобретаемого товара или оказанной услуги.

- Обменный (ATM-эквайринг) – снятие наличных денежных средств в банкомате.

- Мобильный – безналичные платежи с помощью мобильных терминалов.

- Интернет-эквайринг – оплата товаров или услуг в интернете (например, оплата покупки в интернет-магазине или оплата услуг хостинг-провайдера).

Теперь подробно о каждом виде эквайринга.

Торговый эквайринг

Торговый эквайринг – ведущий по популярности вид эквайринга, позволяющий производить безналичный расчёт практически во всех магазинах (продуктовых, строительных, мебельных, компьютерных и т.д.). Он также применим к кафе, барам, ресторанам и другим заведениям общественного питания.

Оплата товаров осуществляется с помощью карты и POS-терминала, которые можно видеть на кассах магазинов. Карточка может либо «прокатываться» по терминалу или вставляться в устройство стороной с чипом. Терминал считывает данные карты и списывает с неё нужную сумму, отправляя её на расчётный счёт продавца (магазина).

Надо отметить, что за подобную операцию с продавца взымается комиссия 1,5% – 2,5%, перечисляемая в пользу банка. Это своеобразная оплата услуг банка за производимые им денежные операции.

В торговых организациях банки самостоятельно устанавливают терминалы и определяют процент комиссии. Чаще всего этот процент зависит от денежных оборотов магазина и от договорённостей с банком.

В частности, при заключении договора на использование эквайринга, банк обязуется:

- Предоставить и установить в магазине или на территории организации терминалы и сопутствующее им оборудование, а также необходимые расходные материалы для обслуживания устройств.

- Обучить персонал правилам обслуживания покупателей и клиентов, расплачивающихся безналичным методом с использованием банковских карт и при необходимости проводить специализированную консультацию по операциям, совершаемым с помощью терминала.

- В предусмотренные договором сроки возмещать организации (магазину, кафе и т.п.) полученные денежные средства от безналичного расчёта покупателей.

- Контролировать необходимое количество денежных средств на предоставляемых покупателями к оплате картах.

То есть банк практически полностью берёт на себя ответственность за эквайринг и снимает за это с продавца лишь установленный договором процент.

Обменный эквайринг

ATM-эквайринг также представляет собой самый популярный и ведущий вид эквайринга. С ним сейчас знаком каждый человек. Ведь большинство получает зарплату на карточку. А обналичить её можно только в АТМ-банкомате.

Здесь процесс довольно прост. Владелец карточки вставляет карту в банкомат, вводит PIN-код от нее и нужную к выдаче сумму. Банкомат считывает информацию с карточки и если на ней есть достаточное количество денежных средств, то списывает запрошенную сумму и выдаёт её наличными деньгами.

Единственное, что необходимо знать здесь, что большинство банкоматов взымает с держателя карточки комиссии. Особенно если карточка относится к одному банку, а деньги снимаются в банкомате другого банка или за рубежом.

Мобильный эквайринг

Этот вид эквайринга самый молодой, но с успехом завоёвывающий популярность.

В данном случае терминал не привязан к одному месту (например, установлен возле кассы магазина). Продавец или курьер может брать его с собой, доставить товар покупателю на дом и на месте совершить оплату с помощью пластиковой карточки.

Надо отметить, что при использовании подобных мобильных мини-терминалов банки берут больше комиссии – от 2,5% до 3% от суммы совершённого платежа. Однако этот недостаток покрывается массой видимых преимуществ, а в частности, удобства расчёта и взаимодействия с покупателями и клиентами.

Интернет-эквайринг

В интернете эквайринг сейчас практически настолько же популярен, как и в офлайн продажах. Ведь всё больше людей предпочитают совершать покупки онлайн – это удобнее и чаще всего дешевле. Поэтому всё больше сайтов и интернет-магазинов подключают интернет-эквайринг и используют оплату банковскими картами как основную.

Такой вид эквайринга удобен тем, что нет необходимости устанавливать специальное оборудование. Надо лишь подключиться к эквайринговой системе. А покупателям будет достаточно всего лишь воспользоваться специальным интерфейсом сайта, с помощью которого можно перейти к форме оплаты банковской картой или электронной платёжной системой.

Интернет-эквайринг обходится интернет-магазинам в 3%-6% от общей суммы оплаты товара покупателем. Эта комиссия берётся банком не только за производимые денежные операции, но и за обеспечение пользователей защитой от хакеров и кражи данных карты.

С помощью интернет-эквайринга можно принимать оплату за приобретаемые товары или предоставляемые услуги. То есть покупатели или клиенты могут оплатить покупку, а также различные услуги – мобильную связь, интернет, коммунальные платежи, налоги, штрафы и т.д. И всё это они делают с использованием своей пластиковой карты.

Покупателям такая форма оплаты наиболее удобна, так как, во-первых, с них редко взымается комиссия, во-вторых, оплатить услугу или товар можно не покидая дом или офис.

Продавец также имеет ряд преимуществ – увеличение продаж за счёт возможности расчёта банковской картой, 100% оплата за товар, снижение трат на зарплату курьера или почтовые расходы.

Какие преимущества и недостатки присущи эквайрингу?

Теперь стоит рассмотреть светлую и тёмную сторону эквайринга, так как в любой банковской системе есть как что-то положительное, так и отрицательное.

Из преимуществ отметим:

- Удобный метод оплаты для подавляющего числа отечественных покупателей и клиентов.

- Снижение к нулю риска получения фальшивых денежных купюр.

- Экономия средств компании или предпринимателя на инкассации.

- Продавец не ошибётся со сдачей – не обсчитает покупателя или не обсчитается сам.

- Увеличение продаж более чем на 30%, если сравнивать только с возможностью наличного расчёта.

Более того, проведённые в 2015 году исследования показывают, что владельцы пластиковых карт намного легче тратят свои деньги и при этом больше склонны к спонтанным покупкам, чем те, кто постоянно держит при себе наличность. Отсюда и вышеупомянутое увеличение продаж от 30%.

Что касается недостатков, то они следующие:

- Система нестабильна – то есть у терминала или сервера может произойти сбой в работе, и он не будет принимать к оплате банковские карты, что может вызвать возмущение у покупателей.

- Система не является на 100% безопасной. Несмотря на то, что банки постоянно совершенствуют защиту персональных данных и реквизитов карточек своих клиентов, мошенники и хакеры тоже не сидят, сложа руки.

- Плохо обученный персонал способен допускать в работе с терминалом грубые ошибки, которые также могут вызвать возмущение среди покупателей или клиентов, у которых с карт были списаны суммы больше заявленных изначально.

- При оплате банк сразу забирает свой процент – этот недостаток относится к продавцу.

Как видно, недостатки, в принципе, не существенные. Сбои в аппаратной части и самой системе происходят крайне редко. Безопасность держателя карты зависит в первую очередь от него самого, а не от банка или продавца. Персонал всегда можно обучить – тем более банки обязаны проводить обучение и консультации по операциям с пластиковыми картами. Процент за использование эквайринга – это всего лишь оплата за пользование услугами банка.

Так что преимущества всё же перевешивают недостатки.

Какие выгоды с эквайринга получают банки?

Из вышесказанного понятно, что любой банк, предоставляющий услуги эквайринга, не забывает и про свой кусок пирога. И выгоды банка здесь очевидны.

Во-первых, банк получает своё комиссионное вознаграждение сразу и с каждого платежа, осуществляемого пластиковой карточкой. Финансовое учреждение самостоятельно устанавливает процент комиссии, руководствуясь некоторыми факторами:

- Сфера деятельности предпринимателя, компании или предприятия.

- Денежный оборот за отдельно взятый период.

- По какому типу связи обслуживается терминал (то есть, какую связь поддерживают аппарат и сервер банка).

- Сколько времени предприниматель, организация или фирма осуществляет свою деятельность.

- Какое количество торговых точек имеет организация и каких размеров.

- Условия заключенного с продавцом договора (чаще всего они одни для всех).

Во-вторых, вместе с эквайрингом банк может предлагать дополнительные услуги и также получать с этого свою прибыль.

Сейчас на финансовом рынке конкуренция высокая, поэтом чаще всего процентная ставка по эквайрингу не превышает 2%.

Как происходят платёжные операции с использованием эквайринга?

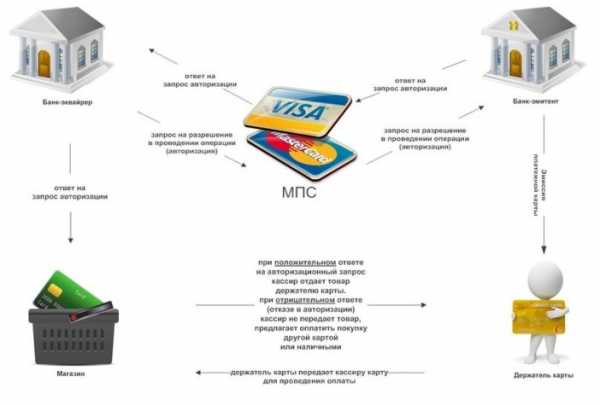

Процесс расчёта по эквайрингу можно кратко рассмотреть на примере торговли.

Прежде чем заключить с продавцом договор и поставить оборудование банк проверяет организацию на надёжность. Если всё хорошо, то продавец и банк подписывают все необходимые документы.

Далее специалистами банка производится установка нужного оборудования (терминалов), а также обучение персонала и консультации по работе с ним.

После чего торговый объект организации или компания принимает платежи через терминалы с использование пластиковых карт покупателей или клиентов.

Ежедневно предприятие отправляет в банк электронный отчёт об операциях с картами, который попадает в процессинговый центр. После чего банк возмещает продавцу средства, которые были зачислены на его счёт, но при этом забирая свой процент (комиссию).

Обратите внимание!

Ответственность за исправность и работоспособность оборудования для расчёта пластиковыми картами несёт банк. Продавец не должен проводить ремонт или замену терминалов за свой счёт.

Какие требования предъявляются ко всем участникам эквайринговой системы?

Предприятие или организация, желающая стать участником эквайринговой системы должна сообщить в банк всю информацию о своей финансовой деятельности и предоставить все запрошенные банком документы для проверки. В данном случае банк, в первую очередь, заботится о собственной безопасности и интересах и проверяет будущего участника системы на надёжность.

В обязанности банка входит не только подключения эквайринга, но и поставка всего необходимого для работы с пластиковыми картами оборудования, расходных материалов к нему, а также обучение персонала (продавцов) и консультирования по всем вопросам.

Количество терминалов рассчитывается с учётом требований торгового зала организации. Все расходы на установку и настройку оборудования, а также переквалификацию сотрудников берёт на себя банк.

То есть, в конечном счёте, с продавца требуется только установленная комиссия в пользу банка.

Зачем малому и среднему бизнесу нужен эквайринг?

Сейчас каждый потенциальный клиент или покупатель является держателем банковской карты, на которую ему перечисляют заработную плату. И всё больше людей начинает отдавать предпочтение расчётам именно картой. Соответственно, если в магазине невозможно рассчитаться по терминалу, то покупатель просто уходит в другой магазин.

Именно для того, чтобы не терять своих покупателей и клиентов, владельцы малого и среднего бизнеса должны позаботиться о возможности оплаты их товаров и услуг безналичным расчётом. Это, как уже упоминалось выше, позволит увеличить продажи от 30%.

Более того, участники эквайринговой системы могут получать некоторые льготы от банка при сотрудничестве с ним. А всё необходимое оборудование в большинстве случаев предоставляется организации или предпринимателю бесплатно.

В завершении надо отметить, что эквайринг сейчас актуален практически для любого бизнеса и сферы деятельности. Любой магазин или организация должны давать возможность своим покупателям и клиентам оплачивать товары или услуги пластиковыми картами. Иначе их можно потерять, что приведёт к снижению продаж и уменьшению конечной прибыли.

bizbe.biz

Что такое эквайринг банковских карт

«Эквайринг» в переводе с английского означает «приобретение». Но современное значение этого термина в банковской сфере значительно шире и означает целый комплекс услуг, связанный с обслуживанием пластиковых карт.

Что такое эквайринг банковских карт

Начнем с определения.

Эквайринг как таковой – комплекс взаимосвязанных услуг по приему банковских карт в магазине или любой точке, где установлено специальное платежное оборудование (POS-терминалы или импринтеры). Подготавливает к эксплуатации и устанавливает оборудование и производит расчеты по операциям банк-эквайер (подробнее о функциях банка-эквайера читайте в тематической статье на нашем сайте – ссылка на статью). За это торговое предприятие платит банку комиссию- в среднем 1,5-2% от суммы каждой покупки. В связи с тем, что банковские услуги по эквайрингу не бесплатны, цены в магазинах, принимающих карты, обычно несколько выше; впрочем, удобство карточных расчетов и система скидок, действующих почти повсеместно, нивелирует разницу для потребителя.

Как работает эквайринг с точки зрения держателя карты?

- После пробивания чека, покупатель предъявляет на кассе карту для оплаты покупки.

- Кассир проводит карту через POS-терминал. Для «чиповых» карт иногда требуется введение пин-кода (это делает сам покупатель с клавиатуры терминала).

- Происходит соединение с хостом (данные по авторизации карты передаются на банковский сервер), после чего, если на счету достаточно средств, происходит списание суммы покупки и выдача чека. При отсутствии технических сбоев в работе оборудования, проведение всей операции операции (от проведения карты через терминал до выдачи чека) занимает не более минуты.

Для покупателя эквайринг, помимо прочего, выгоден тем, что нет необходимости ограничиваться имеющейся суммой наличных, и даже вообще носить с собой много банкнот и мелочи. Да и очередь в кассу идет быстрее, когда большинство людей расплачиваются картами – ведь кассиру не приходится отсчитывать сдачу.

Но кроме магазинных расчетов, существуют еще два типа эквайринга карт: интернет-эквайринг и банкомат-эквайринг.

Интернет-эквайринг — приём к оплате карт через Интернет, с помощью особого интерфейса, позволяющего рассчитаться в сетевых магазинах или оплатить определенные услуги с помощью электронных платежных систем ( например, мобильную связь).

Банкомат-эквайринг – к нему принято относить операции по снятию наличных средств через банкомат или POS-терминал, при условии, что держатель карты не является постоянным клиентом данного банка.

В настоящий момент в мире существует более 18 миллионов предприятий торговли и сервиса, где имеется возможность оплачивать товары и услуги с помощью пластиковых карт. Расширяются и возможности карточного эквайринга в Интернете.

credits.ru

что это такое? Мобильный, торговый, интернет.

Многие не знают что такое эквайринг, хотя неоднократно слышали этот термин. А ведь практически каждый повседневно с ним сталкивается.

Содержание этой статьи

Эквайринг – это способ оплаты товаров и услуг с помощью платежных карт. Покупая ежедневно с помощью карты товары, рассчитываясь в кафе и на заправках – мы пользуемся эквайрингом.

Как работает

Работа сервиса предельно проста. Практически любая платежная карта может быть средством расчета. Наиболее распространенные платежные системы, на базе которых изготавливают карты – это Visa и MasterCard.

Банк заключает договор с продавцом и устанавливает на торговой точке специальное оборудование, которое позволяет работать с платежными картами. Каждый банк предлагает свои тарифы, по которым будет обслуживаться торговая точка.

При расчете, с карты считывается информация, передается в банк, а он дает разрешение на совершение сделки или отклоняет ее. Причины отказа могут быть разные:

- недостаточно средств на счету;

- неверный пин-код карты;

- карта блокирована;

- отсутствует связь с банком;

- мошенническая операция.

Если авторизация оплаты прошла нормально, средства списываются с карты клиента и затем перечисляются на расчетный счет продавца.

Виды экваринга

На данный момент существует несколько видов эквайринга. Передовые технологии позволяют осуществлять безопасные расчеты картой, используя современное оборудование. Осуществлять оплату за товар или услуги можно как в торговой точке, так и в интернете.

Торговый эквайринг

Самый распространенный — торговый эквайринг. Что это такое? Это простой способ оплаты, он подразумевает установку оборудования для считывания карт в торговых точках, брендирование их и обучение персонала работе с картами и терминальным оборудованием.

Практически все крупные магазины и супермаркеты пользуются данной услугой. Эта технология отработанная годами.

Клиент выбирает товар и предоставляет карту продавцу для расчета. Продавец считывает карту с помощью необходимого оборудования, после чего покупатель подтверждает сделку, путем ввода пин-кода от карты. Продавец должен провести упрощенную идентификацию клиента.

Если на карте нет ФИО или фотографии, то достаточно ввода пин-кода, если есть – продавец должен сравнить фото на карте с лицом покупателя. Если указана на карте фамилия, то продавец может попросить документ удостоверяющий личность, в случае, если сделка или покупатель вызывает у него недоверие. Но это не обязательно.

После авторизации оплаты, печатается 2 чека, свидетельствующих о совершении покупки. Один из них, с подписью продавца, предоставляется покупателю. Другой подписывает покупатель и он хранится в торговой точке.

Важно, чтобы подпись покупателя на чеке совпадала с подписью на обороте карты. За этим должен следить продавец.

Интернет-эквайринг

Существуют другие способы оплачивать покупки картой, такие как интернет-эквайринг. Что это такое уже известно многим. С помощью этой услуги можно проводить расчет платежной картой в интернете.

Такая услуга не является конкурентом торговому эквайрингу, а дополняет его, предоставляя возможность приобрести товар или услугу, не отходя от компьютера.

Технология работы проста. Клиент, который решил рассчитаться с помощью интернет-эквайринга, выбирает товар или услугу, затем переходит на специальную страничку, где необходимо указать данные карты.

Так как сделка производится без присутствия самой платежной карты, то нет возможности ввести пин-код. Потому для успешной авторизации сделки требуется ввести правильный номер карты, срок ее действия, ФИО, CVV код.

Все эти данные доступны владельцу средства платежа и являются конфиденциальной информацией, не подлежащей разглашению третьим лицам.

Кроме того, делая покупку с помощью интернет-эквайринга, стоит обращать внимание на сайты. Нужно доверять только проверенным ресурсам, так как существуют мошенники, использующие сайты-двойники для кражи информации о карте.

Мобильный эквайринг

Самым молодым является мобильный эквайринг. Эта услуга появилась недавно, но быстро становится популярной. Она позволяет совершать оплату платежной картой, используя смартфон или планшет.

Для совершения оплаты продавцу достаточно иметь планшет, смартфон на базе IOS или Android и специальный считыватель. На гаджет устанавливается специальная программа, которая позволяет считывать карту и через интернет передавать информацию в банк для совершения покупки.

Технология безопасна и используется многими банками. Она более дешевая, по сравнению с торговым эквайрингом, но менее удобна для использования в торговых точках с клиентопотоком выше среднего. Подойдет мобильный эквайринг для ИП, у которых процесс расчета картой это редкость. В таком случае продавец экономит на комиссии банка.

Преимущества сервиса

Расчеты с помощью платежной карты выгодны всем участникам процесса:

Для клиента возможность совершить покупку с помощью карты, позволяет не снимать средства, а хранить их на счету. Кроме того, клиент не платит комиссию. Даже если банк, установивший терминал не совпадает с банком-эмитентом карты.

Рассчитываясь картой, клиент экономит комиссию за снятие наличных, если такая прописана в тарифах банка. Средства на карте не декларируются при выезде за границу.

Потому, уезжая за рубеж, можно положить деньги на карту и рассчитываться ней за покупки. Конвертация будет производиться автоматически (для международных карт).

Некоторые банки с торговыми точками, иногда с платежными системами, проводят специальные акции и розыгрыши, при расчете платежной картой. Например, приобретая продукты с помощью карты, можно выиграть путевку на горнолыжный курорт.

Для продавца эквайринг дает конкурентное преимущество. По статистике, наличие возможности рассчитаться платежной картой в торговой точке, увеличивает средний чек покупки и количество клиентов.

То есть клиент, который привык рассчитываться картой, обратится в ту торговую точку, в которой есть возможность рассчитаться картой.

Кроме того, доказано, что покупатель охотнее тратит деньги с карты, чем наличные. Связано это просто с обычной визуальной оценкой количества потраченных денег и желанием сэкономить.

Также, если клиент хочет приобрести товар, но у него недостаточно наличных, то вероятность того, что он пойдет в банкомат и больше не вернется, очень высока. По дороге клиент оценивает покупку, проходит эйфория, вполне возможно, что он передумает совершать покупку. А может заглянуть к конкурентам и совершит покупку там.

Потому эквайринг является инструментом привлечения и удержания клиентов. Кроме всего, использование эквайринга – это способ сократить оборот наличных денег, работа с каким несут определенные риски, такие как недостачи, фальшивые купюры и другое;

Для банка предоставление услуги несет самые большие выгоды.

-

Во-первых – это стабильный доход от оборота по эквайрингу. Банк, конечно, часть комиссии оплачивает платежным системам, часть использует для развития и содержания эквайринговой сети, но в итоге выигрыш очевиден.

- Во-вторых – расширяя сеть эквайринга, банк привлекает новых клиентов – юридических лиц, индивидуальных предпринимателей, физических лиц, которые открывают счета, оформляют карты и пользуются другими услугами банка.

Ведь известно, что платежная карта – это инструмент для привлечения клиента, который в процессе обслуживания начинает полноценно использовать и другие услуги банка.

Если взять интернет-эквайринг, то его преимуществом является возможность расчета без физического присутствия карты. Это позволяет его использовать для покупки в интернет-магазинах, а также для других онлайн покупок. Для продавцов это инструмент увеличить объем продаж, а соответственно и прибыль.

Мобильный эквайринг позволяет осуществлять продажу с использованием платежных карт без специального банковского оборудования. К тому же, продавец с легкостью может перемещать средство считывания карт. Это очень удобно для продавцов, у которых несколько торговых точек, а покупки по карте случаются нечасто.

Как работать с терминалом эквайринга? Видео:

Как подключиться к эквайрингу

Чтобы подключить торговую точку к эквайрингу, необходимо заключить с банком соответствующий договор. Продавец должен быть оформлен как юридическое лицо или индивидуальный предприниматель.

Обязательным является наличие открытого текущего счета. Торговая точка должна соответствовать необходимым требованиям.

Договор эквайринга, что это такое? Это документ, в котором указываются все условия работы услуги, тарифы, права и обязанности сторон. Клиент берет на себя обязательства по сохранности банковского оборудования, а также соблюдение процедур расчета банковскими картами.

Тарифы оговаривают заранее. Каждый банк имеет свою тарифную политику, средний размер комиссии колеблется от 1.5 до 3% от оборота. Кроме того, банк может брать плату за аренду оборудования. Это связано с тем, что он несет издержки, предоставляя бумагу для печати чеков, оплачивая мобильный интернет терминалов, предоставляя информационную поддержку и обучение продавцов, другое.

Банк же обязан обучить продавца правильной работе с оборудованием и картами, обеспечить бесперебойную работу оборудования и безопасность расчетов.

Кроме того, банк проводит брендирование торговой точки – оформляет ее соответствующими рекламными материалами, чтоб покупатели видели, что торговая точка дает возможность приобрести товары, используя платежную карту.

Кроме того, банк обязуется переводить сумму выручки, полученной с помощью услуги эквайринга, на счет продавца, согласно регламента.

Для особо крупных клиентов возможен индивидуальный подход. Банк может менять некоторые условия, особенно это касается тарифов. Для особо привлекательных клиентов сумма комиссии может уменьшаться вплоть до нуля.

Какое оборудование используется?

Для эквайринга используется специальное оборудование – POS терминалы и импринтеры. В подавляющем большинстве случаев это все-таки терминалы.

Практически каждый из нас знаком с этим оборудованием. Это небольшое устройство, имеющее дисплей, клавиатуру для ввода и специальное приспособление – пин-пад. Оно позволяет клиенту вводить пин-код к карте.

Принцип работы оборудования для эквайринга схож с принципом работы обычного телефона. Существует несколько типов связи с банком:

- с помощью телефонной сети;

- с помощью интернета;

- с помощью GSM связи.

Связь через обычный телефон морально устарела и практически не используется. Несмотря на то что это самый дешевый вид соединения, продавцы предпочитают использовать более современное, быстрое и прогрессивное средство связи.

Интернет является оптимальным вариантом. Он дает хорошую скорость соединения, а соответственно авторизации сделки. В наше время интернет присутствует в каждом офисе и практически в каждой торговой точке. Потому связь с банком с использованием интернета является самой распространенной, при работе эквайринга.

Использование мобильной сети для соединения – это удобно и прогрессивно. Эта связь самая дорогая для терминального оборудования, однако она позволяет предоставлять услуга расчета при помощи карт в местах, в которых, по разным причинам, нет интернета.

К тому же, это дает мобильность – многие терминалы имеют батарею, потому их можно перевозить с одной торговой точки на другую. Оборудование с такой связью удобно использовать при оптовой развозке товаров на торговые точки и расчета на месте.

Регистрация ООО: пошаговая инструкция. - здесь больше полезной информации.

Что такое интернет эквайринг? Видео:

Мошенничество с платежными картами

Используя эквайриг, следует соблюдать элементарные правила безопасности. Мошенники, промышляющие обманом владельцев банковских карт, не дремлют. С развитием систем защиты карт и расчетов, усовершенствуются способы мошенничества. Особенно это касается расчетов в интернете.

Государство, платежные системы и сами банки внедряют новые системы защиты, более эффективные, например, для защиты от несанкционированного считывания магнитной полосы. В наше время практически прекращен выпуск обычных карт с магнитной полосой. Используют более защищенные чиповые карты.

При использовании платежных карт, cледует внимательно ознакомиться с правилами безопасности и в точности их соблюдать. Карту запрещено передавать третьим лицам, так как это дает возможность сделать ее копию. Нужно осторожно пользоваться банкоматами, обращая внимание на наличие несанкционированных устройств на нем.

Вас заинтересует эта статья - Как рассчитать рентабельность? Формулы для анализа.

Ни в коем случае не передавать секретные данные, такие как номер карты, пин код, CVV код. При использовании расчетов в интернете, пользуйтесь только сайтами с хорошей репутацией. Не доверяйте данные своей карты недостоверным ресурсам.

Эквайринг в России развивается семимильными шагами. Активное использование платежных карт практически каждым россиянином, стимулирует банки предоставлять более новые и прогрессивные услуги. Использование безналичных расчетов благоприятно влияют на экономику в целом.

Сокращение работы с наличными минимизирует риски, связанные с инкассацией торговых точек, фальшивыми деньгами и мошенничеством. Ведь расчеты с помощью карт вполне безопасные. С помощью эквайринга продавцы завлекают к себе новых клиентов, провоцируя их тратить больше денег.

Клиенты же этому совсем не противятся, так как простой и удобный сервис позволяет не носить с собой наличные, в то же время иметь возможность по желанию их потратить.

Какому бизнесу выгоден мобильный эквайринг? Видео:

– оцените статью, 5 / 5 (кол-во голосов - 1) You need to enable JavaScript to voteПонравилась статья? Покажите её друзьям:

CashGain.ru

Похожие записи

cashgain.ru

Эквайринг карт: основные понятия | Блог о банковских картах

В публикациях о пластиковых платежных средствах довольно часто встречается понятие эквайринг карт, но мало кто дотошно вникает в его значение. Попробуем разобраться: что за «зверь» этот эквайринг и с «чем его едят»?

Слово «эквайринг» (acquiring) переводится с английского как «приобретение». Но в среде финансистов и банкиров данное понятие трактуется более широко и охватывает целый спектр специализированных банковских услуг.

Вездесущая Википедия дает определение эквайрингу как приему к оплате банковских карт в качестве средств оплаты товаров, услуг, работ. Более широко эквайринг карт (его также иногда называют торговым эквайрингом) рассматривается как комплекс технических средств, позволяющий производить все необходимые операции (транзакции) по расчетам с пластиковыми картами в организациях торговли и сервиса. Именно эти организации и предприятия наиболее заинтересованы в эквайринге, поскольку возможность безналичной оплаты их товаров и услуг положительно влияет на объемы продаж, капитализацию, рост основных активов.

Аналитики отмечают, что эквайринг повышает эффективность бизнеса в 2-3 раза и может давать стабильный рост торговых оборотов на 10-15% ежемесячно. Вдобавок эквайринг уменьшает затраты предприятия на инкассацию, повышает уровень сервиса (нам-то с вами очень даже нравится расплачиваться за покупки своими картами, не таская в кошельке наличность).

К слову, эквайрингом карт еще принято считать снятие наличных средств в банкоматах и терминалах в случаях, если держатель карты не является клиентом организации, обслуживающей данные устройства (то есть, пользуется устройством не своего банка-эмитента).

Осуществляется эквайринг конкретной уполномоченной организацией-эквайером – банком, непосредственно осуществляющим операции с картами, а именно – расчеты с продавцами товаров и услуг, выдачу клиентам наличных средств. В данном контексте нужно упомянуть, что следует различать банк-эмитент (организацию, выпустившую карту) и банк-эквайер (организацию, обслуживающую карту). Это далеко не одно и то же.

Именно банк-эквайер заключает договор с клиентом (торговой или сервисной организацией) на установку оборудования. Но если копнуть глубже, то эквайринг предоставляется даже не самими банками, а платежными системами. У нас в России – это чаще всего известные всем Visa и MasterCard. В банках, даже самых крупных, как правило, существуют специализированные структурные подразделения, обеспечивающие эквайринг, которые по сути являются мини-представительствами одной из указанных систем. Однако, крупнейшие российские банки (Сбербанк, Альфа-банк, ВТБ 24 и т.п.) позиционируют себя эквайерами и предлагают данный вид услуг от своего имени. Клиентам, в общем-то, и дела нет до этих сложных аутсорсинговых схем – лишь бы система исправно работала.

Пакет документов для оформления договора эквайрига нужен примерно такой же, как при открытии расчетного счета в банке.

Важно: клиент банка-эквайера непременно должен быть юридическим лицом!

И вообще, банки и платежные системы очень серьезно относятся к подбору клиентов. Нам на обывательском уровне и так понятно, что бабушка, торгующая клубникой со своего огорода, вряд ли сможет установить на рынке платежный терминал для «карточных» операций.

Кстати о технике. В качестве оборудования для эквайринга карт обычно используются специализированные технические устройства – POS-терминалы, реже – импринтеры. Такими «коробочками» с кнопочками и отверстием для карты многие держатели «пластика» не раз пользовались в маркетах, отелях, аэропортах. Данные устройства банки-эквайеры поставляют и устанавливают своим клиентам, как правило, на правах безвозмездной аренды.

Правомерен вопрос: какой смысл тогда предоставлять оборудование, если никакой маржи не светит? Но, как мы знаем, банкиры редко что делают бесплатно: доход они получают в виде комиссионных, взимаемых с клиентов за услугу эквайринга. Так что, установив терминал в своем магазине, его владелец (отметим – не держатель карты) регулярно «отстегивает» определенные проценты поставщику услуги.

Размеры комиссионных зависят непосредственно от торгового оборота предприятия, и чем этот оборот больше, тем меньше комиссия. Скажем так: для небольшого провинциального маркета она может составлять поначалу и до 3-4%, для какого-нибудь торгового гиганта наподобие «Ашана» – приближаться к минимуму (1-1,5%).

Справедливости ради нужно отметить, что, банк-эквайер не всю прибыль кладет к себе в карман – он делится ею с непосредственным поставщиком услуги – платежной системой, а также с банком-эмитентом, который задействован в операции эквайринга.

Здесь как раз уместно отследить технологическую цепочку операций, обеспечивающих эквайринг карт.

После того, как клиент помещает карту в отверстие терминала и вводит пин-код, производится запрос на авторизацию в платежной системе, которой принадлежит карта. Платежная система определяет банк-эмитент, которому фактически принадлежит карта, а банк-эмитент, в свою очередь, определяет состояние счета держателя карты и дает «добро» на снятие определенной суммы для оплаты товара или услуги (конечно, если на счете клиента достаточно средств).

После этого необходимая сумма с карты клиента снимается и начисляется на счет продавца (поставщика услуги, исполнителя работы).

Все эти операции производятся через специализированные процессинговые центры, владеют которыми, как правило, банки-эквайеры. Несмотря на кажущуюся громоздкость операции, с момента считывания информации терминалом до зачисления денег на счет продавца проходят считанные секунды – на практике многие из нас в этом убеждались.

В завершение следует отметить, что расчеты по операциям в рамках эквайринга карт производятся вне зависимости от вида «пластика». Это могут быть и обычные дебетовые, и доходные, и кредитные карты, лишь бы на момент операции на счете клиента были доступные средства.

Видео на тему

Эквайринг карт. Пластиковые карты и как ими пользоваться

Эквайринг. Мое дело.

Получайте новые статьи прямо к себе на почту:

bankcarding.ru

что это такое, плюсы и минусы, как увеличить обороты по эквайрингу?

Оплата за товары и услуги в магазинах без денежных купюр стала привычной для многих современных людей. Такой безналичный расчет устраивает не только держателей банковских карт, а и владельцев торговых организаций, поскольку имеет ряд преимуществ. Что это - эквайринг и в чем его плюсы предлагаем узнать.

Как работает эквайринг?

Что представляет собой торговый эквайринг и как он функционирует не всем известно. Под термином понимают безналичный расчет в магазине, то есть оплата товаров не денежными купюрами, а банковской картой. С английского этот термин переводится как «приобретение» - списание со счета средств за покупку товара или же оказанные услуги. Данная процедура проводится при помощи специального терминала.

Эквайринг - плюсы и минусы

Данная система для современного общества является выгодной. Предлагаем выяснить какие преимущества эквайринга. Многие называют такие плюсы эквайринга:

- Увеличение продаж – согласно статистическим данным, после установки специального терминала в магазине или торговом центре, продажи увеличиваются на двадцать или даже тридцать процентов.

- Удобство для клиентов - потенциальному потребителю не приходится с собой носить крупные суммы, нужно только иметь банковскую карточку и знать ее пин-код.

- Выгодные условия для владельцев – сотрудничество с банком-эквайером предоставляет возможность стать участником льготных программ.

- Безопасность для торговых точек – при установке специального терминала, возможность получения фальшивых купюр исключается.

Не так много, но есть у эквайринга и свои минусы:

- Неполадки в работе терминала.

- Необходимость всегда помнить пин-код, без которого невозможно осуществить покупку.

- Невозможность делать покупки в тех местах, где не установлено оборудование.

Эквайринг - виды

Принято различать такие виды эквайринга:

- Торговый – услуга, которую банки оказывают торговым точкам. С его помощью каждый владелец карты может рассчитаться не денежными купюрами, а банковской картой. Удобно как для потребителей, так и для торговых организаций.

- Интернет-эквайринг – имеет много общего с торговым, но здесь нет контактов продавца и покупателя, поскольку все покупки осуществляются в интернете.

- Мобильный – осуществляется при помощи мобильного телефона. Благодаря ему, оплачивать покупки и услуги можно даже не выходя из автомобиля.

Что такое интернет-эквайринг?

Для современного человека покупки в сети стали уже привычными, так как это и вправду очень удобно. Чтобы заказать товар или же услугу нет такой необходимости выходить на улицу и тратить свое время на поиски необходимой вещи. Все можно сделать в спокойной домашней обстановке за чашечкой ароматного кофе. Всего пара кликов мышкой, и заказ сделан. Интернет-эквайринг – это такой безналичный расчет, где отсутствует взаимосвязь между продавцом и покупателями.

Торговый эквайринг - что это?

Для многих современных людей стало обыденным дело рассчитываться в магазинах банковской картой. Торговый эквайринг – это услуга банка-эквайера торговой организации, благодаря которой торговец имеет такую возможность принимать карточки покупателей в качестве расчета за определенные товары и услуги. То есть такую систему, где клиент контактирует с продавцом и при этом расплачивается собственной картой принято называть торговым эквайрингом.

Мобильный эквайринг - что это такое?

Отличная альтернатива традиционного терминала для безналичного расчета – мобильный POS-терминал. При помощи данного устройства принято осуществлять мобильный эквайринг. Данный терминал является карт-ридером, подключающийся к смартфону с установленным приложением. Он позволяет работать с крупными платежными системами - Visa, MasterCard. У такого безналичного расчета очень много преимуществ:

- мобильность эксплуатации;

- круглосуточный доступ к собственным банковским счетам;

- доступная цена устройства;

- безопасность безналичных расчетов.

Как подключить эквайринг?

Для подключения эквайринга нужно заключить договор с банком, который может предоставить такую услугу. Финансовое учреждение в подключит торговую точку к известным во всем мире платежным системам. За предоставленные услуги банк будет брать комиссию, которая будет снижаться в зависимости от ежемесячного денежного оборота компании. При этом финансовые учреждения помогают работникам торговых организаций освоить систему безналичного расчета. Банки предоставляют расходные материалы для чеков и помогают осваивать все тонкости процесса электронных платежей.

Узнать правила эквайринга и подключить услугу могут и владельцы интернет-магазинов. Для этого тоже нужно выбрать банк и заключить с ним договор. Тогда можно будет поручать курьеру, который развозит товар получать оплату, используя специальное оборудование для эквайринга, либо клиенты смогут рассчитываться благодаря специальному веб-интерфейсу. Некоторые банки за первые месяцы пользования услугой не берут комиссию.

Заработок на эквайринге

Безналичный расчет – очень удобно не только для современных потребителей, а и для торговых организаций. Услуги эквайринга помогают увеличить продажи на двадцать, а в некоторых случаях на тридцать процентов. Здесь нередко играет важную роль психологический фактор, потому что человек рассчитывается карточкой и ему не приходится считать купюры и экономить. Особенно это актуально для оплаты за товары и услуги в интернете, где нет такого понятия как наличный расчет. Благодаря таким виртуальным расчетам, продажи товаров и услуг увеличиваются.

Как увеличить обороты по эквайрингу?

Существуют способы, благодаря которым система эквайринга может увеличить обороты:

- Подарки и акции – маркетинговый ход, который заключается в подарках или розыгрышей подарков для владельцев банковских карт.

- Дисконтные карты – некоторые торговые организации используют собственные карты со скидками.

- Социальная реклама оплаты банковскими картами.

- Разделение точек продаж – в одной из точек есть возможность платить наличными, а в другой можно расплачиваться только банковскими картами.

- Проведение совместных с банком акций.

Виды мошенничества в эквайринге

Намного проще предупредить проблему, нежели потом искать пути ее решения. Сотрудники банков делают все возможное, чтобы безналичные платежи были безопасными и удобными как для владельцев карт, так и для торговых организаций. Однако мошенникам иногда удается совершать махинации и использовать особенности эквайринга в своих целях. Существуют такие виды мошенничества в эквайринге:

- Кража пин-кода. Известны случаи, когда на почту держателя карты приходило письмо с ссылкой на сайт банка. Переходя по этой ссылке, человек оказывался на фальшивой копии сайта банка и вводил в специальное поле свой пин-код, который «считывался» и позже использовался для кражи денежных средств.

- Звонок от «представителя» банка. В таких телефонных разговорах у владельца картой могут интересоваться пин-кодом карты или же ответом на секретный вопрос. Благодаря такой информации мошенники могут получить доступ к денежным средствам.

womanadvice.ru

Что такое эквайринг?

Что такое эквайринг действительно знакомо каждому.

Простыми словами – это возможность совершать оплату покупок и услуг с помощью пластиковых карт.

Их введение в использование сделало жизнь продавцов и покупателей комфортнее.

Хотя изначально карточки использовали для обналичивания средств с банковских счетов, такой вариант, как эквайринг, быстро стал востребован.

И даже превратился в постоянный элемент нашей жизни.

Популяризация банковских карт и расчета ими позволила существенно повысить объемы продаж.

Потому любой предприниматель, желающий развивать и совершенствовать бизнес, должен ознакомиться с тем, что такое торговый эквайринг подробнее.

Как появилось такое понятие, как эквайринг?

Сейчас можно смело сказать, что эквайринг стал так же важен и востребован, как мобильные телефоны.

Разумеется, так было не всегда.

В свое время не пользовалась популярностью не только услуга расчета, но и пластиковые банковские карточки вообще.

Раньше карты нужны были только для того, чтобы облегчить снятие наличных денег с банковского счета держателя.

Когда появилась услуга оплаты картой покупок, строилось все буквально на «честном слове».

Кассиры делали своеобразный бумажный «отпечаток» карточки с помощью допотопного устройства.

Называлось оно «импринтер».

И никакого канала мгновенной связи с банком-эмитентом, разумеется, оборудование не имело.

Потому подтвердить, что на счету у купившего есть нужная сумма, не могли.

Если, конечно, цена не была настолько внушительной, что кассиры звонили в банк для перестраховки.

Революционным шагом вперед стало введение в обиход электронных терминалов.

Ими мы пользуемся сейчас (усложненной и усовершенствованной формой, разумеется).

Это позволило стать услуге оплаты покупок пластиковыми картами такой популярной во всем мире.

А вот интернет эквайринг, что вполне логично, появился только на этапе соответствующего развития интернет-торговли.

Что случилось сравнительно недавно.

Если рассматривать появление эквайринга в России, то и про торговый вариант расчета пластиковой картой можно сказать, что появился в широком использовании он не так давно.

Однако даже за эти десятилетия уровень финансовой образованности населения так вырос, что все больший процент покупателей использует исключительно такой вариант расчетов.

Какие существуют виды эквайринга?

Как вы уже поняли, определение термина простое для понимания и знакомо каждому.

А вот на какие виды делится эквайринг:

Торговый: топовый вид эквайринга.

Именно сюда относится расчет пластиковыми банковскими карточками за любые товары и услуги в организациях, которые это предусматривают.

- Интернет эквайринг: оплата осуществляется без использования особенного оборудования при покупках в интернете.

- АТМ: привычные терминалы и банки, в которых можно обналичить деньги с банковской карточки.

Эквайринг – что это дает покупателям и продавцам?

Торговый эквайринг – что это даст, — может задаться вопросом и продавец, и покупатель.

Торговый эквайринг – что это даст, — может задаться вопросом и продавец, и покупатель.

На самом деле, выгода существует обоюдная.

Именно потому услуга расчета с помощью банковских карт так популярна во всем мире.

И спрос на эту систему оплаты растет.

Основные преимущества для фирмы таковы:

- нет необходимости проводить проверку купюр – электронные деньги точно не окажутся фальшивкой;

- предприниматель имеет шанс уменьшить затраты на инкассацию наличных денег;

- появляется возможность использовать различные бонусные программы, которые позволяют привлечь больше клиентов и увеличить число продаж.

Как открыть счет в швейцарском банке?

Свои бонусы от использования эквайринга получает клиент:

- не нужно пересчитывать бумажную сдачу и переживать о том, что крупные купюры не поддельные;

- терминал дает возможность расплачиваться быстро и удобно;

Сочетание таких плюсов приводит к тому, что у предпринимателя, использующего торговый или интернет эквайринг растет объем продаж.

Ведь как подчеркивает статистика, электронные деньги покупатели тратят легче и проще.

Из-за того, что под рукой на карточке у них могут быть довольно крупные суммы, спонтанными могут стать не только дешевые приобретения.

Что необходимо для использования эквайринга?

Для того чтобы использовать эквайринг, предприниматель должен выполнить ряд условий:

- Разместить в своем магазине или на предприятии оборудование, которое позволит использовать торговый эквайринг.

- Предприниматель обязуется принимать у покупателей карточки для оплаты покупок, ориентируясь на условия заключенного с банком договора.

- От каждого платежа, а также за аренду терминала, владелец бизнеса должен выплачивать установленный процент (комиссию).

При этом банк-эмитент также имеет свои обязательства перед предпринимателем, с которым заключается договор на предоставление услуги эквайринга:

- Банк должен прислать сотрудника, который установит нужное оборудование, проведет вводное обучение для персонала и будет обслуживать клиента.

- Представители банка обязаны своевременно предоставлять предпринимателю на счет средства, полученные через терминал оплаты.

- Также предпринимателю предоставляют все нужные расходные материалы (наклейки участия в бонусных программах, чековые ленты, договоры).

Сотрудники банка оперативно реагируют на появление каких-либо проблем с использованием их оборудования или эквайринга в целом.

Обычно к каждому предприятию «приставляют» личного представителя, с которым можно связаться по отдельному номеру.

Оперативность очень важна, ведь проблемы с терминалом могут возникнуть в торговый «час пик».

Промедление чревато недополученной прибылью.

Как составить коммерческое предложение?

Какое оборудование потребуется, чтобы использовать эквайринг?

Чтобы в бизнесе можно было использовать торговый эквайринг, предпринимателю потребуется перечень оборудования:

- Кассовый аппарат необходимо включить в платежную систему, что на стартовом этапе смущает начинающих предпринимателей, так как его приобретение и подключение требует немало денег.

Непосредственно POS-терминал, который знаком каждому, кто хоть раз расплачивался карточкой.

Его достаточно арендовать.

Чтобы обеспечивать работу такого терминала необходимо подключить его к интернету или использовать телефонную связь.

Сотовое соединение дает дополнительную мобильность, благодаря которой можно использовать эквайринг в разных частях крупного торгового зала.

Однако при размещении в подвальных и полуподвальных помещениях возможно появление проблемы со стабильностью канала связи.

- Использование интернет эквайринга не требует специального оборудования.

Разумеется, установка оборудования – это только технический шаг к реализации идеи эквайринга.

На первом месте по важности стоит заключение договора с банком, который будет оказывать эту услугу.

Какие могут быть проблемы из-за эквайринга?

Как и любая другая система, используемая человеком, эта также может иметь сложности. К примеру:

Для стабильной работы терминала необходимо качественное соединение.

В случае возникновения проблем процесс оплаты может затягиваться.

Это раздражает покупателя и тех, кто ожидает в очереди.

- Использование эквайринга усложняет процесс возврата денег за купленный товар в случае отказа покупателя от него.

По ошибке или целенаправленно продавец может вводить в терминал неправильную сумму.

Это приводит к неверному расчету.

Чаще всего, не в пользу покупателя.

Что такое интернет эквайринг?

Пояснение того, что такое интернет эквайринг не будет особо отличаться от той информации, которую обозначает само понятие эквайринга.

Просто в данном случае действия полностью происходят в интернете.

Как открыть интернет магазин?

Интернет эквайринг – это система приема платежей, которые совершаются с пластиковых карт.

Осуществляется благодаря использованию особенного интерфейса.

Использовать систему может любой покупатель, имеющий карту, предназначенную для совершения платежей в интернете и реальных магазинах.

Если при совершении платежей в обычных магазинах эквайринг – это возможность упростить покупки, то для интернет-торговли это чуть ли не необходимость.

Тем, кто организовывает бизнес в интернете стоит задуматься о введении оплаты карточками в первую очередь.

О том, как осуществляется интернет эквайринг,

подробно рассказано в видео:

На основании того, что такое эквайринг и его основных преимуществ можно сделать вывод: если предприниматель желает развивать бизнес и вести дело по современным канонам, стоит обратить внимание на такой вид расчета.

Всё, что при этом от вас потребуется – обратиться в банк и приобрести необходимое оборудование.

В ответ вы получите ряд весомых преимуществ, как увеличение числа продаж, повышение лояльности покупателей, возможность использования бонусных программ и прочее.

Полезная статья? Не пропустите новые!Введите e-mail и получайте новые статьи на почту

biznesprost.com