Индивидуальный предприниматель – репетитор: нюансы регистрации и осуществления деятельности. Ип для репетитора 2018

нужно ли оформлять и как платить налоги с доходов — вопросы от читателей Т—Ж

Я учитель русского языка и подрабатываю репетитором: готовлю выпускников к ЕГЭ. На днях прочитала в блоге одного банка, что на меня может пожаловаться ученик и ко мне придет налоговая с проверкой — заставят доплатить налоги и подать декларацию. Вы тоже недавно писали про историю с тортиками, но тогда я подумала, что это не касается репетиторов.

Теперь я боюсь, что родители учеников начнут шантажировать меня жалобами перед экзаменами. Если честно, то налоги я пока не плачу. Но слышала, что репетиторам так можно.

Как на самом деле? Мне бояться и подавать декларацию? Или как? Пожалуйста, подскажите.

Нина Александровна

Нина Александровна, вам не нужно бояться жалоб учеников и их родителей. И налоги вам платить со своих доходов тоже не нужно. Если в какой-то статье написано, что вас могут заставить платить налог, это неточность. Или вы что-то неправильно поняли, а автор имел в виду другое. Вот как обстоит дело с доходами репетиторов.

Екатерина Мирошкина

экономист

По закону нужно декларировать доход и платить с него налог. Но с репетиторами другая история. Их доходы указаны в п. 70 ст. 217 НК — в списке освобожденных от налогообложения. Это касается доходов, которые получены в 2017 и 2018 году. И только доходов от репетиторства. От НДФЛ при продаже имущества репетиторов не освобождают даже во время налоговых каникул, но учеников это не касается.

Кроме репетиторов от налога освобождены доходы нянь, сиделок и уборщиц. Но все они должны соответствовать таким условиям:

абз. 2 п. 1 ст. 23 ГК

№ 199-ФЗ

- Работать без регистрации ИП. У вас ее нет.

- Оказывать услуги для личных или домашних нужд. Частные репетиторы именно этим и занимаются.

- Не нанимать работников. Вы готовите учеников лично.

- Подать уведомление в налоговую. Еще есть время это сделать.

Почти все условия для освобождения от налогов репетиторы соблюдают автоматически, в силу специфики работы. Остается только подать уведомление.

Как подать уведомление в налоговую, чтобы ничего не платить

Это элементарно. Просто подаете в налоговую по месту жительства одну бумагу. Платить за это не нужно. Вам просто поставят отметку на втором экземпляре, и все. При этом вы не становитесь предпринимателем и не должны платить за себя страховые взносы.

пп. 3 п. 3 ст. 422 НК

Подавать декларацию тоже не нужно. Вам вообще ничего не нужно делать — вы можете и дальше готовить учеников к экзаменам, не платить налоги и оставаться при этом законопослушным гражданином.

Заметьте, что это уведомление об осуществлении деятельности, а не о начале осуществления, как в случае с ателье, кафе и ветеринарными клиниками. Это значит, что вы можете подать такое уведомление в любое время в 2017 или 2018 году. Например, чтобы не платить НДФЛ за два года, можно встать на учет завтра или через месяц. Нет какой-то даты или срока, когда начинают наказывать.

Если ученик пожалуется в налоговую

Теоретически его родители могут пожаловаться. Но это не значит, что завтра к вам придут. Налоговая — это не карательный орган, у инспекторов не безграничные права, а для проверок есть строгие регламенты. Причем родители не могут пожаловаться анонимно, а при необходимости их тоже могут вызвать в налоговую, чтобы узнать подробности.

Ну и что? 15.05.18🍩 Налоговая нашла бизнес в соцсети и заставила подать декларацию 🍌

Если кто-то из родителей решит угрожать вам жалобой, скажите так: «Формально я самозанятый гражданин, мои доходы от репетиторства официально освобождены от НДФЛ по п. 70 ст. 217 НК. Вы можете обратиться в налоговую инспекцию, но меня это нисколько не пугает, потому что закон я не нарушаю». Примерно такой аргумент будет у вас и для налоговой, если она запросит пояснения. Не бойтесь этого: в пояснениях нет ничего страшного, тем более если вы ничего не нарушили.

Даже если на вас пожалуются и инспекция решит разобраться, нужно будет еще доказать, что вы действительно получали доход. Одних только слов и чьих-то жалоб для этого недостаточно. Скорее всего, вам просто предложат подать уведомление, а родителям так и ответят: «Нарушений не обнаружено, репетитор не должен платить налог по закону, спасибо за бдительность, ДО СВИДАНИЯ ГРАЖДАНЕ НЕ ВИДИТЕ У НАС ОБЕД».

Кстати, срок подачи декларации за 2018 год — 30 апреля 2019 года. Так что даже если представить, что вы все-таки должны декларировать текущие доходы и платить с них налог, потому что не подали уведомление, у вас на это есть почти год. А пока вы ничего никому не должны. У репетиторов налоговые каникулы.

Как филолог стал репетитором

Что будет после налоговых каникул?

Неизвестно. Что-то точно будет. Пока над этим работают: много предложений, но закона нет. Могут продлить налоговые каникулы, а могут ввести новый налог специально для самозанятых. Деклараций при этом может не быть, а налоги будут начисляться автоматически и платить их можно будет через приложение. По крайней мере, такие варианты сейчас обсуждаются. Поживем — увидим.

Что делать? 10.05.18Президент подписал майский указ. Что нам с ним делать?

Если у вас есть вопрос о личных финансах, налогах или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

Как стать самозанятым гражданином и как подать заявление для постановки на учет в налоговую инспекцию?

Добрый день, уважаемые ИП!

Наверное, уже все забыли про то, что еще прошлой осенью велись бурные дебаты про самозанятых граждан, которые могут вести коммерческую деятельность без регистрации ИП и SMS =)

А вот в ФНС не забыли, и в конце апреля 2017 года официально утвердили форму заявления, при помощи которого можно встать на учет в качестве самозанятого гражданина. И работать на законных основаниях.

От себя отмечу, что это нововведение будет интересно прежде всего для многочисленной армии репетиторов.

Прежде чем двигаться дальше, кратко напомню чем самозанятые отличаются от обычных ИП:

- Это предприниматели, которые могут легально заниматься коммерческой деятельностью без постановки на учет в налоговой инспекции в качестве ИП.

- Но они могут занимать только некоторыми видами деятельности. Если быть точным, то таких видов деятельности всего лишь три (см. ниже).

- Не могут нанимать сотрудников.

- В течении двух лет они будут освобождены от уплаты НДФЛ до 2019 года. То есть, эта льгота будет действовать только в 2017 и 2018 годах (ст. 217 НК РФ).

- Будут освобождены от уплаты страховых взносов до 2019 года. Эта льгота тоже действует только в 2017 и 2018 годах (пп. 3 п. 3 ст. 422 НК РФ).

Вот здесь более подробная статья по этому поводу:

https://dmitry-robionek.ru/zakon/novosti-o-zakonoproekte-dlja-samozanjatyh.html

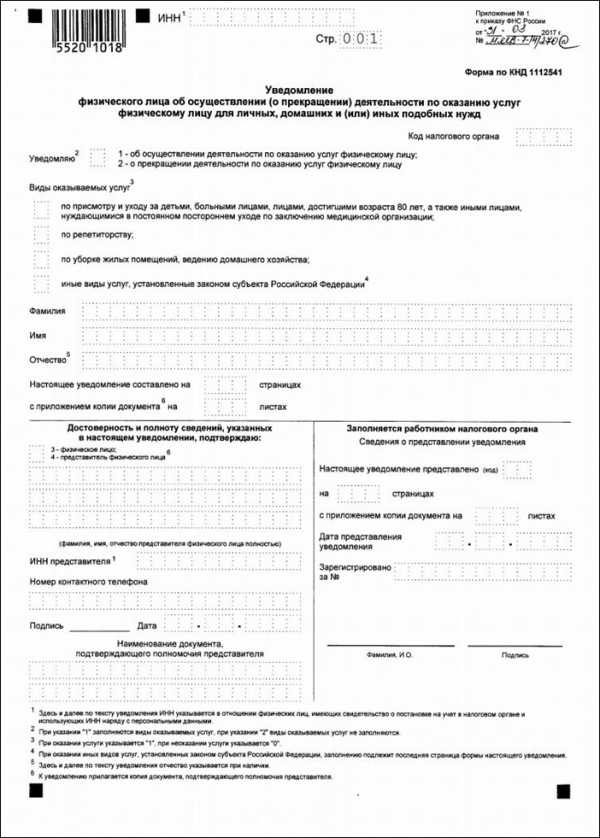

Заявление о постановке на учет

Официально бланк заявления для самозанятых был утвержден приказом ФНС от 31.03.2017 № ММВ-7-14/270@ , который можно изучить вот здесь:

http://publication.pravo.gov.ru/Document/View/0001201704260017?index=4&rangeSize=1

Можете его прочитать, там много захватывающих подробностей для бюрократов =), но нас прежде всего интересует как выглядит само заявление.

А выглядит оно вот так:

Лист №1:

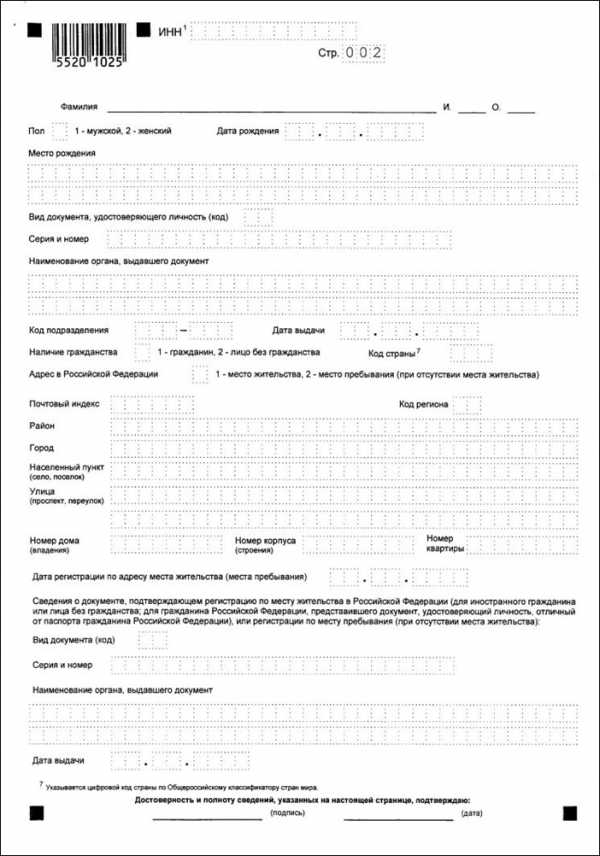

Лист №2:

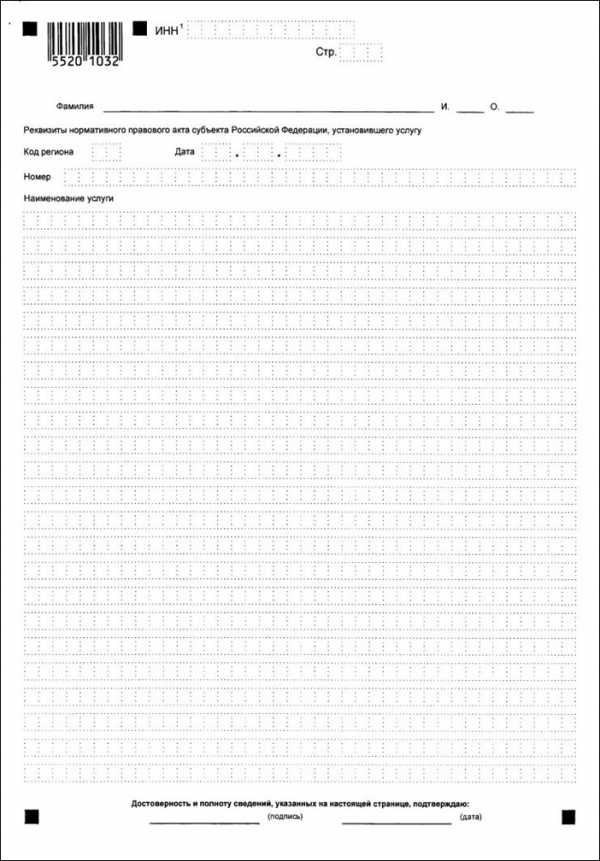

Лист №3

Как его заполнить? Какие правила?

Правила заполнения заявления подробно расписаны в приказе с 17 по 25 страницы по следующей ссылке:

http://publication.pravo.gov.ru/Document/GetFile/0001201704260017?type=pdf

В принципе, ничего сложного там нет.

Где можно скачать бланк заявления?

Скачать его можно на официальном сайте ФНС по этой ссылке:

https://www.nalog.ru/html/sites/www.new.nalog.ru/docs/forms/form_uveduslfl.pdf

Какими видами деятельности можно заниматься самозанятому гражданину?

На данный момент утверждены три вида деятельности:

- По присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающемся в постоянном постороннем уходе по заключению медицинской организации;

- По репетиторству;

- По уборке жилых помещений, ведению домашнего хозяйства;

- Иные виды услуг, установленные законом субъекта Российской Федерации.

Обратите внимание на последний пункт списка. Он означает, что местные власти могут добавлять свои виды деятельности, которые доступны для самозанятых. Можете уточнить этот момент в своей налоговой инспекции или на официальном сайте ваших региональных властей.

Куда подавать это заявление?

Его можно подать в налоговую инспекцию по месту жительства. При подаче заявления необходимо подготовить два экземпляра заявления. Один экземпляр заберет сотрудник ФНС, а на другом попросите поставить отметку о приеме заявления, дату и подпись сотрудника ФНС.

Обязательно сохраните копию заявления с отметкой о приеме в ФНС, так как выдача официальных свидетельств для самозанятых НЕ предусмотрена.

Что будет через два года?

Это самый спорный момент на мой взгляд, так как на данный момент нет ясного понимания, что нужно будет делать самозанятому по истечению двух лет налоговых льгот в 2019 году. Становиться ИП? Или предложат остаться самозанятым гражданином, но платить налоги и взносы?

Периодически читаю новости по этому поводу в СМИ, но четкого плана действий пока не вижу.

Следите за новостями, если появятся подробности, то обязательно напишу про это напишу.

Обновление!

Ожидаются большие изменения по самозанятым в 2019 году. Написал большую статью о том, чего ждем в с 1 января 2019 года. Прочтите ее, так как все изменится:

Новый законопроект о самозанятых гражданах на 2019 год: самое главное из него, в чем отличие от ИП, какие ограничения и другие вопросы

Или просто посмотрите новое видео:

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:https://www.youtube.com/c/DmitryRobionek

С уважением, Дмитрий Робионек.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлОб авторе

Дмитрий Робионек

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

dmitry-robionek.ru

ОКВЭД для репетиторов / Информпедия

Многие преподаватели, которые работают частным образом хотят легализовать свою деятельность: спать спокойно, платить налоги и быть полноправным самозанятым гражданином.

В таком случае репетиторы обычно оформляют ИП и в процессе регистрации задаются вопросом, какие коды ОКВЭД выбрать для репетиторской деятельности.

Во-первых, Вам подойдут два основных кода:

ОКВЭД 80.42 — Образование для взрослых и прочие виды образования, не включённые в другие группировки (основной вид деятельности)ОКВЭД 80.10.3 — Дополнительное образование детей

Это абсолютно законно, так как индивидуальная трудовая педагогическая деятельность не лицензируется. То есть, если Вы не будете нанимать к себе на работу других учителей, то лицензия на образовательную деятельность Вам не нужна. Другие коды из собственно образовательных услуг — прерогатива образовательного учреждения, а вот его деятельность уже лицензируется (и вообще заморочек там вагон). Поэтому лучше выбрать только те коды, которые указаны выше. С другой стороны, известны случаи, когда ИП регистрируют даже с кодами 80.10.3, 80.22.23, 80.30.4, однако наша цель сделать все с первого раза так, что комар носа не подточит!

Во-вторых, по закону Вы можете выбрать для себя дополнительные виды деятельности (до 20). Этим правом я бы посоветовал Вам воспользоваться. А мало ли?! Вот, например:

ОКВЭД 74.83 — Предоставление секретарских, редакторских услуг и услуг по переводу ОКВЭД 72.40 — Деятельность по созданию и использованию баз данных и информационных ресурсов, в том числе ресурсов сети интернет ОКВЭД 73.10 — Научные исследования и разработки в области естественных и технических наук ОКВЭД 73.20 — Научные исследования и разработки в области общественных и гуманитарных наук ОКВЭД 93.05 — Предоставление прочих персональных услуг

Вот эти коды ОКВЭД, как минимум, я бы рекомендовал прописывать в заявлении на регистрацию ИП для репетитора.

P.S. Читайте также свежую статью: что выбрать репетитору — УСН 6% или патент?

informpedia.ru

Открыть ИП для репетитора в Москве

Решили открыть ИП для репетитора, и понимаете, что самостоятельно разбираться в процедуре нецелесообразно?

Все верно - доверьтесь профессионалам!

Выбирайте удобный Вам пакет услуги и присылайте данные нам на электронную почту ([email protected]).

Наши преимущества

| Опыт регистрации ИП под любой вид деятельностизнаем все подводные камни, тонкости и нюансы | Бесплатные консультации |

Отправим документы вам или подадим сами в ИФНС | Регистрируем ИП по всей территории РФ |

| Дистанционно оформили документыи помогли с регистрацией сотням предпринимателям | Сопровождаем вас на всех этапах регистрации ИП |

Срок регистрации ИП

7 рабочих дней

Мы сопровождаем ваcна каждом этапе

Акция!

5000 ₽ 0 ₽

БЕСПЛАТНО откроем расчетный счет в Промсвязьбанке

Пакет «Базовый»

Пакет «Базовый» подразумевает самостоятельную подачу документов на регистрацию в ИФНС, при этом получается экономия на услугах нотариуса (2800 ₽). Удобен тем, кто проживает в непосредственной близости от налоговой.

Услуга оказывается по предоплате

4900 ₽

Для всех регионов РФ ЗаказатьВ пакет входит

- Устная консультация

- Подбор видов деятельности

- Подбор системы налогообложения

- Подготовка полного пакета документов для отрытия ИП в ИФНС

- Четкая и поэтапная инструкция для дальнейшего отрытия ИП

- Бесплатно, устно консультируем на всех этапах оформления ИП

Схема работы

Отправляете нам данные на электронную почту

Оплачиваете наши услуги

Мы готовим документы

Мы отправляем вам подготовленные документы на электронную почту, с подробной инструкцией дальнейших действий

Устно консультируем на всех этапах регистрации

В пакет входит

- Устная консультация

- Подбор видов деятельности

- Подбор системы налогообложения

- Подготовка полного пакета документов для открыть ип ИП в ИФНС

- Подача документов на регистрацию в ИФНС

- Получение зарегистрированных документов в ИФНС

- Получение уведомлений из ПФР (для Мос. обл. – доп услуга)

- Изготовление печати

Схема работы

Отправляете нам данные на электронную почту

Оплачиваете наши услуги

Мы готовим документы

Подписываете документы, в том числе у нотариуса

Мы подаем документы на регистрацию в ИФНС

Мы получаем зарегистрированные документы

Мы делаем печать

Мы получаем документы из ПФР (для Мос. обл. – доп услуга)

Передаем Вам документы и печать

Регистрация Индивидуального предпринимателя осуществляется в течении полутора недель с момента обращения к нам

Дополнительные услуги по отрытию ИП для репетитора

| Дополнительные услуги по отрытию ип ИП для репетитора | Москва | Московская область | Регионы |

| Подготовка документов в день обращения * | + 5 000 ₽ | + 5 000 ₽ | + 5 000 ₽ |

| Подготовка документов, заверение у нотариуса и подача документов на регистрацию в день обращения* (расходы на нотариуса в стоимость не включены) | + 10 000 ₽ | + 20 000 ₽ | - |

| Подача заявления о переходе на УСН | Входит в стоимость | Входит в стоимость | Входит в стоимость |

| Патентная система налогооблажения (Патент) | 5000 ₽ | 3000 ₽ (в пакете Базовый) 5000 ₽ (в пакете Стандартный) | 3000 ₽ (в пакете Базовый) |

| Постановка ИП на учет в ПФР | Входит в стоимость | 3 000 ₽ | - |

| Получение выписки из ЕГРЮЛ (с печатью ИФНС) | 2 000 ₽ | 2 000 ₽ | 2 000 ₽ |

| Открытие р/с в Промсвязьбанке(встреча с сотрудником банка возможна у нас или у Вас офисе, посещать отделение банка необязательно) | Акция -100%5 000 ₽0 ₽ - Бесплатно | Акция -100%5 000 ₽0 ₽ - Бесплатно | Акция -100%5 000 ₽0 ₽ - Бесплатно |

| Открытие р/с в Альфа-Банке (встреча с сотрудником банка возможна у нас или у Вас офисе, посещать отделение банка необязательно) | 5 000 ₽ | 5 000 ₽ | 5 000 ₽ |

| Открытие р/с в СБЕРБАНКЕ (встреча с сотрудником банка возможна у нас или у Вас офисе, посещать отделение банка необязательно) | 7 500 ₽ | 7 500 ₽ | 7 500 ₽ |

| Изготовление дополнительных печатей или печатей с защитой | от 1 000 ₽ | от 1 000 ₽ | - |

| Курьерские услуги (заберем или доставим документы) | от 500 ₽ | от 1 000 ₽ | - |

* при обращении после 12-00 текущего дня, услуга переносится на следующий день

Накладные расходы при отрытии ИП для репетитора

Госпошлина за государственную регистрацию

800 ₽

Нотариальные расходы за заверение заявления в ИФНС (при выборе пакета «Базовый», расходы на нотариуса не возникают)

1 200 ₽

Нотариальные расходы за доверенность (при выборе пакета «Базовый», расходы на нотариуса не возникают)

1 600 ₽

Нотариальные расходы за заверение копии паспорта (при выборе пакета «Базовый», расходы на нотариуса не возникают)

660 ₽

Документы и сведения, необходимые нам для работы

Просим присылать все сведения в одном письме на электронную почту [email protected] Фото или сканы нужны качественные. Это позволит избежать лишних ошибок.- Контактные телефон и электронная почта (нам для связи с вами)

- Телефон и электронная почта (для указания в регистрационные документы)

- Копия паспорта (титульный лист с фото и прописка)

- ИНН (можно просто номер)

- СНИЛС (можно просто номер)

- Виды деятельности (своими словами или коды ОКВЭД)

- Система налогообложения (простая, УСН 6%, УСН 15 %, патент)

Документы зарегистрированного ИП, которые вы получите на руки

- Лист записи о регистрации ИП

- Уведомление о постановке на налоговый учет

- Выписка из ЕГРИП

- Уведомление о присвоении кодов статистики

- Уведомление из ПФР (доп. услуга)

- Заявление о переходе на УСН с отметкой ИФНС (если Вы выбрали УСН)

- Печать (для пакета «Стандартный»)

Заявка на предоставление услуги

Открыть ИП для репетитора

Работа репетитором привлекательна для многих людей. И это неудивительно, ведь можно заниматься тем делом, знание которого находится на высшем уровне, являться самому себе начальником, и в некоторых случаях даже не нужно выходить из дома. А также востребованность репетиторов круглый год очень высока. Но частные уроки, за которые берется оплата, считаются бизнесом и работать без оформления данной деятельность запрещено законом, поэтому следует открыть ИП для репетитора.

Открытие ИП обладает множеством достоинств. Зарегистрированный репетитор способен при необходимости отстаивать собственные интересы в суде, организовывать лекционные курсы, выдавать своим ученикам документ об оплате услуг и заниматься наймом работников. Помимо прочего, открытие ИП избавит от чрезмерного внимания со стороны налоговых органов - если репетиторство велось неофициально, преподаватель будет вынужден оплатить все налоги на прибыль на все время своей деятельности.

Найти учеников можно через интернет, к примеру, можно разместить рекламу на различных порталах или в социальных сетях. Также можно предложить бесплатный урок своим клиентам по скайпу, чтобы дать возможность оценить способности ученика и учителя.

Заниматься обучением можно либо на территории ученика, либо на территории репетитора. Практика показывает, что наиболее выгодный вариант состоит в совмещение одного и другого - таким образом, происходит увеличение клиентов.

Полезная информация будущему индивидуальному предпринимателю

А еще у нас прозрачная ценовая политика, мы стараемся выкладывать на сайте не только стоимость наших услуг, но и сопутствующие расходы. Не сомневайтесь, с нами закрытие или регистрация ИП, а также и иные юридические услуги для репетитора будут предсказуемы по стоимости. Звоните по указанным телефонам! Любим расширять горизонты, поэтому рады даже тем клиентам, которые не дают нам расслабиться!

jurist-info.ru

нюансы регистрации и осуществления деятельности

Для предоставления репетиторских услуг нет необходимости получать лицензию для ведения образовательной, педагогической, воспитательной деятельности. Многие этим пользуются и предоставляют услуги репетитора без регистрации в статусе ИП и легализации своей деятельности. Однако, согласно законодательству России, такая деятельность возможна только после регистрации и последующего отчисления налоговых и страховых взносов.

Регистрация репетитора даёт ему множество преимуществ:

-вывод полученного дохода «из тени»;

-возможность получения кредита для развития своего ИП, например, организации учебного центра или курсов;

-возможность нанимать сотрудников с оформлением, заключением трудового договора, отчислением страховых сумм в ПФ и ФСС;

-предоставление клиентам чеков, сертификатов на законных основаниях;

-защищённость при спорах в суде или Роспотребнадзоре.

Индивидуальный предприниматель – репетитор проходит регистрацию, как и все остальные физические лица. Он собирает документы: паспорт, заявление о регистрации и уплаченную пошлину (квитанцию) и подаёт их в ФНС по месту своей прописки. В течение пяти дней документы будут рассмотрены и, в случае положительно решения налоговой инстанции, гражданину будет выдано свидетельство и выписка из ЕГРИП, а также уведомление органов статистики с кодами, необходимыми в деятельности. После этого необходимо встать на учет в ПФР. Работать ли с печатью, ИП решает сам. Это же касается и банковского счёта. Целесообразно открыть счет, поскольку сейчас многие клиенты и партнеры предпочитают производить расчёты в безналичной форме, да и хранить полученную прибыль удобнее на банковском счете или карте. С этого момента деятельность предпринимателя - репетитора считается законной.

Индивидуальный предприниматель – репетитор может использовать ОСН или перейти на «упрощёнку». В некоторых регионах, в частности, в Москве, для ведения трудовой педагогической деятельности предпринимателям разрешается использовать ПСН. Плюс патента именно для ИП-репетиторов в том, что приобрести его можно на любой срок от 30 дней и до полного года. К тому же налоговую отчетность по полученной прибыли сдавать не надо. И при ПНС, и при УСН прибыль облагается 6% налогом. Если же гражданин оказывает репетиторские услуги не в статусе предпринимателя, то он обязан уплачивать НДФЛ, а это уже 13% от полученной выручки. Здесь речь идёт о разовых заказах, не носящих регулярный характер. Налогоплательщик по итогам календарного года как отчетного периода самостоятельно высчитывает налоговую базу, то есть полученную за этот период чистую прибыль, и рассчитывает сумму, которую он должен перечислить в ФНС. Из полученной суммы высчитывается 13% — это и есть размер НДФЛ. В ФНС сдаётся декларация, в которой надо указывать прибыль только от разовых услуг педагогического характера, исключая прибыль от выполнения основной работы или другой деятельности.

Индивидуальный предприниматель – репетитор имеет право заключать со слушателями лекций, учениками договор на оказание услуг гражданско-правового характера. Это даст им возможность требовать возмещения в случае ненадлежащего предоставления услуг предпринимателем. А самому ИП требовать уплаты стоимости занятий в суде, если добровольно заказчик отказывает ИП в оплате. ИП-репетитор имеет право нанимать сотрудников на законных основаниях, вносить записи в их трудовые книжки, отчислять взносы в накопительную часть пенсии, оплачивать больничные листы и отпуска. То есть такой, зарегистрированный в статусе ИП, работодатель более привлекателен для сотрудников, поскольку может предоставить им социальный пакет и гарантии.

Зарегистрированный как предприниматель репетитор имеет право размещать рекламу своих услуг, не опасаясь, что подвергнется штрафам или даже возбуждению уголовного дела. Если в течение длительного времени оказывать репетиторские услуги, не являясь ИП, позже придётся заплатить все налоговые и страховые взносы за это время. Сотрудники ФНС могут запросто узнать о нелегальных репетиторах и оштрафовать. Поэтому регистрация является единственным способ законно осуществлять свою деятельность. К тому же гражданам не запрещено одновременно работать по трудовому договору в организации и предоставлять услуги в статусе предпринимателя.

Полезные статьи:

Где оформить индивидуального предпринимателя, чтобы не получить отказа в регистрации?Регистрация индивидуального предпринимателя в Москве: открываем бизнес в столицеКак заключить типовой договор с индивидуальным предпринимателем?

ipregistr.ru

Может ли репетитор на ПСН работать через Интернет?

МинФин опубликовал письмо от 26.04.2018 N 03-11-12/28615, в котором дает разъяснения относительно ИП-репетиторов на патенте, которые оказывают услуги через Интернет.

Выдержка из письма МинФина:

Патент действует на всей территории того субъекта Российской Федерации, который указан в патенте, за исключением случаев, когда законом субъекта Российской Федерации определена территория действия патентов в соответствии с подпунктом 1.1 пункта 8 статьи 346.43 Кодекса.

В соответствии с подпунктом 15 пункта 2 статьи 346.43 Кодекса ПСН может применяться индивидуальными предпринимателями в отношении предпринимательской деятельности по оказанию услуг по обучению населения на курсах и по репетиторству.

При этом главой 26.5 Кодекса не установлено ограничений в части оказания услуг (выполнения работ) в рамках вышеуказанного вида деятельности по заказам как физических, так и юридических лиц.

Также глава 26.5 Кодекса не предусматривает запрета на оказание указанных услуг с использованием информационно-телекоммуникационной сети Интернет.

Соответственно, если индивидуальным предпринимателем получен патент по вышеуказанному виду предпринимательской деятельности в субъекте Российской Федерации, на территории которого осуществляется такая деятельность, налогоплательщик в отношении ее вправе применять ПСН, в том числе при оказании данных услуг заказчикам из других субъектов Российской Федерации и иностранных государств.

Вместе с тем необходимо иметь в виду, что при применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем (пункт 5 статьи 346.43 Кодекса).

В то же время права на привлечение на договорной основе для выполнения отдельных услуг (стадий производственного процесса) и т.д. сторонних организаций и индивидуальных предпринимателей для целей налогообложения в рамках ПСН Кодекс указанным налогоплательщикам не предоставляет.

Таким образом, из письма можно сделать вывод, что если ИП на патенте оказывает услуг репетитора, то:

- Налоговый Кодекс не запрещает оказывать данные услуги через Интернет.

- Оказывать услуги через Интернет можно заказчикам из других субъектов Российской Федерации и иностранных государств.

- Средняя численность наемных сотрудников ИП не должна превышать 15 человек. Учитываются, в том числе, договора по ГПХ.

- Нельзя привлекать на договорной основе для выполнения отдельных услуг (стадий производственного процесса) и т.д. сторонних организаций и ИП.

Другие ответы на частые вопросы для ИП на патенте:

P.S. Если Вам помог наш сайт или понравилась статья, то поделитесь с другими ИП в социальных сетях!

И не забудьте подписаться на новые статьи для ИП!

Не пропустите важные новости для ИП!

Получайте новые статьи на свою почту

Проверьте вашу почту!

Попробуйте еще раз... где-то ошибка

Нажимая на кнопку "Подписаться", Вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

ipvopros.com