Содержание

Последние изменения в патентной системе налогообложения

Марина Суховская

юрист

Профиль автора

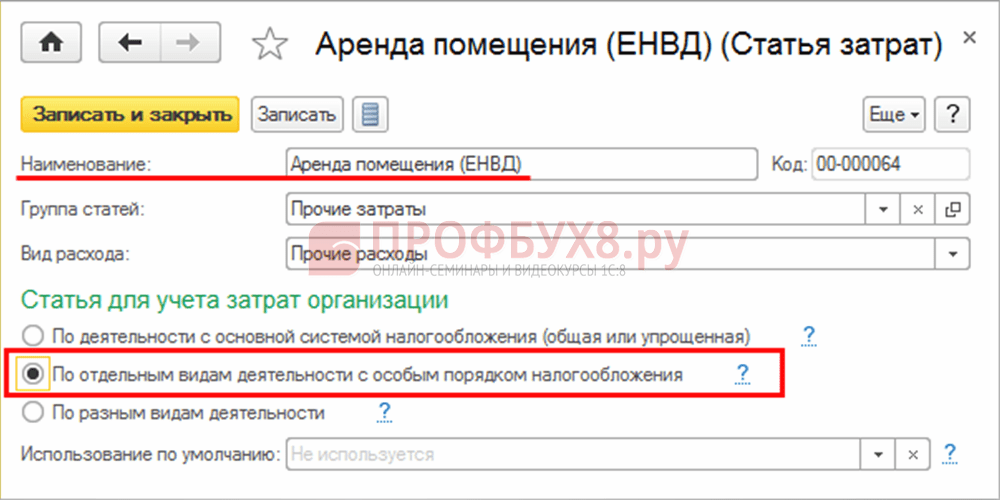

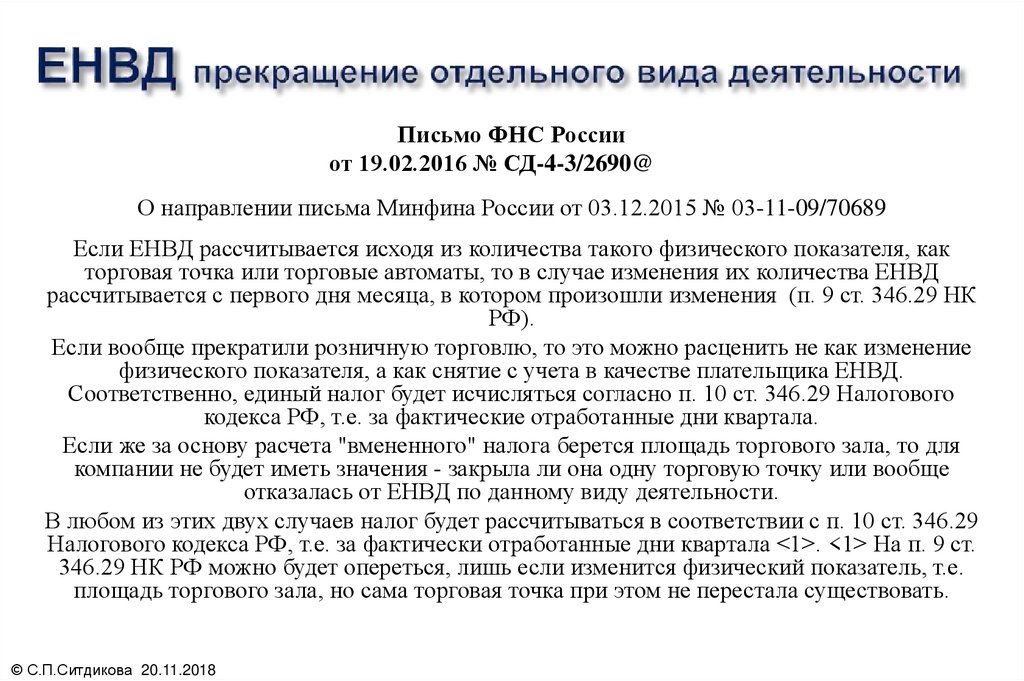

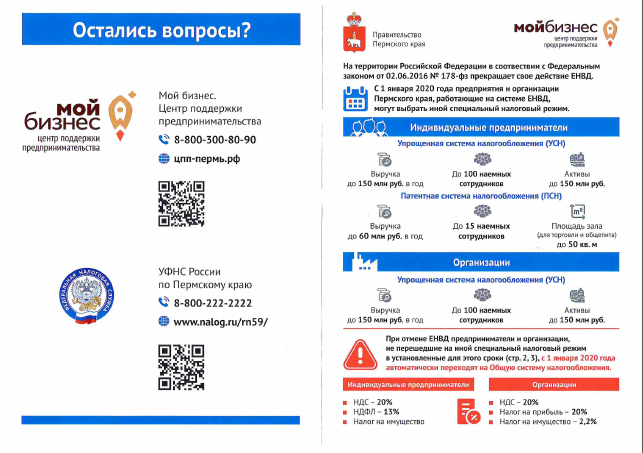

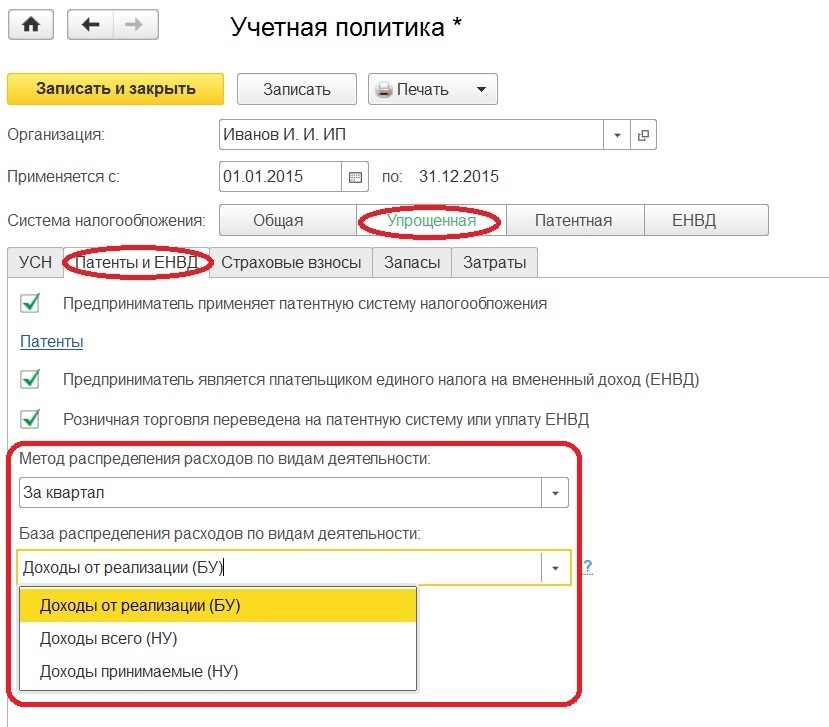

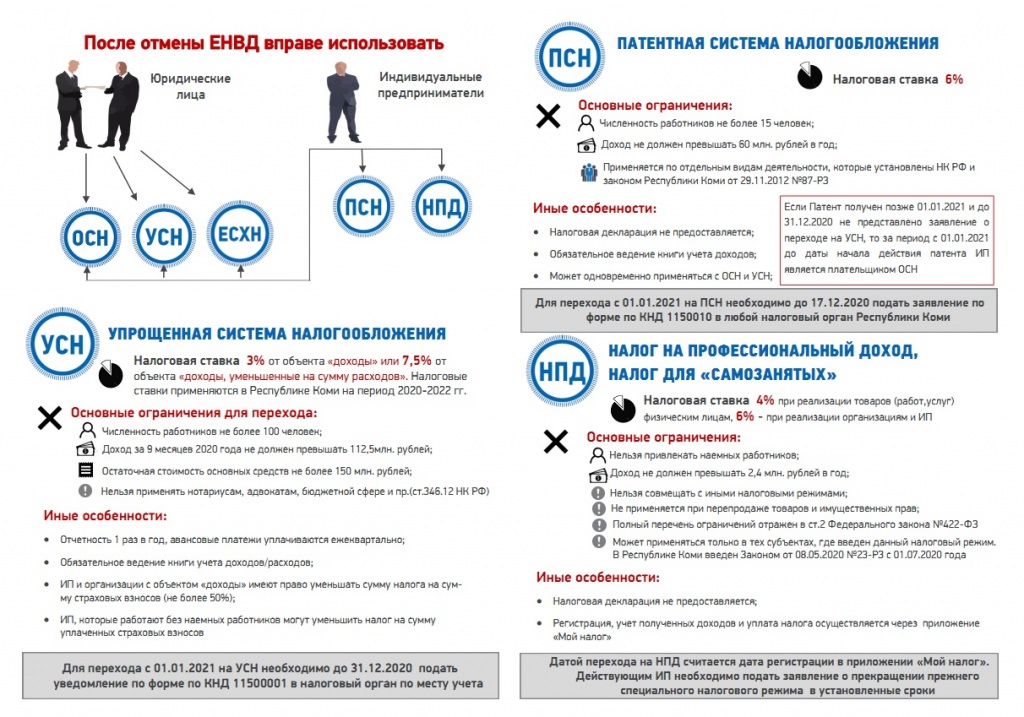

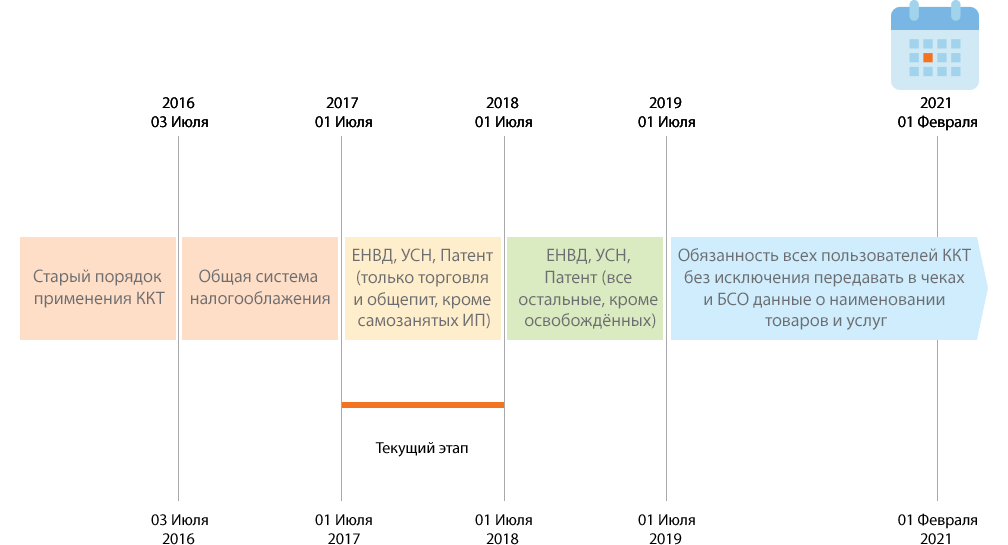

С 1 января 2021 года отменили специальный налоговый режим ЕНВД — единый налог на вмененный доход. Вместо него предприниматели могут применять общую, упрощенную или патентную систему налогообложения.

Из-за отмены ЕНВД сильно обновилась глава налогового кодекса о патенте. Это сделали для того, чтобы работа на патенте стала более комфортной.

По идее поправки должны сподвигнуть перейти на ПСН тех предпринимателей, которые раньше применяли вмененку, потому что возможностей на патентном режиме стало больше.

Из новых изменений: регионы сами составляют список видов деятельностей, по которым ИП могут купить патент, а стоимость патента можно уменьшать на страховые взносы, которые ИП уплатил за себя и за своих работников. Но это не все патентные поправки, расскажем, что еще нового появилось.

Патентная система налогообложения — гл. 26.5 НК РФ

26.5 НК РФ

Перечень видов деятельности на патенте из закрытого стал открытым

Перечисленные в налоговом кодексе виды деятельности, по которым можно купить патент, — это теперь просто рекомендация, а не строгое руководство к действию.

Как было. Раньше в налоговом кодексе был исчерпывающий список видов бизнеса, из которого региональные власти выбирали, кому можно применять патент, а кому нет. Максимум, что регионы могли сделать с этим списком — сужать виды деятельности, если позволяли коды ОКВЭД2 или ОКПД2, и добавлять дополнительные виды бытовых услуг.

ОКВЭД2 — классификатор видов экономической деятельности

ОКПД2 — классификатор продукции по видам деятельности

Как стало. С 2021 список патентной деятельности стал ориентировочным. Теперь региональные власти могут своим законом ввести ПСН практически по любой деятельности из классификаторов ОКВЭД2 и ОКПД2, необязательно из списка в налоговом кодексе.

Патентный закон своего региона можно найти на сайте ФНС в разделе «Особенности регионального законодательства».

Не забудьте переключить сайт на свой субъект РФ, если он не определился автоматически

Стало больше видов деятельности, где можно применять ПСН

Как было. Раньше для отдельных видов деятельности нельзя было применять ПСН либо было неясно, можно применять или нет.

Как стало. Теперь для ряда деятельностей увеличили возможности, а что было непонятно — конкретизировали.

Например, с 2021 года предприниматели на патенте могут заниматься ремонтом не только жилых, но и нежилых зданий. Но в налоговом кодексе уточняется, что ремонтировать можно только существующие здания. То есть ИП-ремонтники на патенте не могут проводить отделку в многоквартирном доме, который еще не сдан в эксплуатацию. ФНС уже высказывалась на этот счет.

подп. 12 п. 2 ст. 346.43 НК РФ

ПСН теперь можно применять при сдаче в аренду не только собственной жилой и нежилой недвижимости, но и арендованной. Например, у ИП есть небольшой розничный магазин в арендованном помещении. Помещение используется не целиком, и ИП хочет сдавать лишние квадратные метры в субаренду. Теперь он вполне может получить патент на нее. Раньше это было невозможно.

Помещение используется не целиком, и ИП хочет сдавать лишние квадратные метры в субаренду. Теперь он вполне может получить патент на нее. Раньше это было невозможно.

подп. 19 п. 2 ст. 346.43 НК РФ

В патентный перечень добавили услуги платных автостоянок. До этого большинство ИП применяли по автостоянкам ЕНВД.

подп. 65 п. 2 ст. 346.43 НК РФ

С 2021 года в патентную деятельность по сбору вторсырья входит прием металлолома от населения и его последующая продажа. Раньше налоговый кодекс запрещал применять ПСН по этому бизнесу. Организовать пункт сбора стеклотары и макулатуры ИП могли, а вот металлолома — нет. С начала 2021 года это разрешили.

подп. 17 п. 2 ст. 346.43 НК РФ

Еще одна хорошая новость: ИП, торгующие в розницу через так называемые островки в торговых центрах — витрины или прилавки на арендованном месте, — тоже могут перейти на патент. ФНС это уже подтвердила — норму про стационарную торговую сеть без торговых залов дополнили словами «… и другие аналогичные объекты». Значит, перечень таких объектов теперь открытый, и к ним можно отнести островки в торговых комплексах.

Значит, перечень таких объектов теперь открытый, и к ним можно отнести островки в торговых комплексах.

подп. 7 п. 3 ст. 346.43 НК РФ

Установили список деятельностей, по которым нельзя применять патент

Как было. Поскольку раньше в налоговом кодексе был исчерпывающий перечень «патентной» деятельности, из которого регионы могли выбирать, не было смысла прописывать виды бизнеса, по которым ПСН применять нельзя. Если в перечне не было, к примеру, оптовой торговли, то и купить на нее патент было невозможно. Был только один запрет на ПСН — для тех ИП, которые вели бизнес в рамках договора простого товарищества.

Как стало. Список деятельности, по которой можно купить патент, стал рекомендательным. У регионов теперь развязаны руки, но чтобы они не раздавали патенты на все подряд, в налоговом кодексе прописали ряд ограничений.

п. 5 и 6 ст. 346.43 НК РФ

Предприниматели не смогут купить патент, если они:

- Ведут деятельность в рамках договора простого товарищества или договора доверительного управления имуществом.

- Производят подакцизные товары или добывают и продают полезные ископаемые.

- Занимаются торговлей с площадью торгового зала более 150 м².

- Держат общепит с площадью зала обслуживания посетителей более 150 м².

- Занимаются оптовой торговлей.

- Ведут деятельность на рынке ценных бумаг по оказанию кредитных и иных финансовых услуг.

- Занимаются грузовыми и пассажирскими перевозками, используя для этого более 20 автомобилей.

К слову, если у ИП 18 машин и 18 водителей, то он все равно не может применять ПСН. Ведь средняя численность работников у предпринимателя на патенте не должна превышать 15 человек. Иначе он теряет право на спецрежим с начала того периода, на который был выдан патент.

подп. 1 п. 3 ст. 346.43 НК РФ

По-прежнему не могут применять ПСН те ИП, кто торгует лекарствами и другими товарами, которые подлежат обязательной маркировке. Например, обувью, шубами, кожаными куртками.

Перечень товаров, подлежащих маркировке

Это федеральные запреты — регионы не могут их нарушать и не могут разрешить у себя патенты, допустим, на розничную торговлю в магазинах с торговыми залами 250 м² или на грузоперевозки с 25 автомобилями.

Некоторые ИП смогут применять патент, если будут работать только с физлицами

Как было. До 2021 года ИП на патенте могли заниматься массовым производством определенных товаров, например шляп или гончарной посуды, и продавать эти товары физлицам, другим ИП и фирмам.

Как стало. В налоговом кодексе в некоторых видах патентной деятельности появилось уточнение «по индивидуальному заказу населения». Оно означает, что ИП может работать на ПСН, только если продает товары или оказывает услуги обычным людям. Если предприниматель работает с другими ИП или организациями, то ему нужно применять другие системы налогообложения.

/ip-patent/

Патентная система налогообложения

Вот, например, в какие виды деятельности внесли оговорку про индивидуальный заказ населения:

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи.

- Ремонт электронной бытовой техники, бытовых приборов, часов.

- Изготовление и ремонт бондарной посуды и гончарных изделий.

- Изготовление и ремонт мебели.

Однако регионы вправе сами решать, вносить им в свои «патентные» законы оговорку про индивидуальные заказы или нет. Если вносить, то по какой конкретно деятельности.

Например, в московском законе о ПСН нет уточнения об индивидуальных заказах, здесь предприниматели могут продавать товары или оказывать услуги всем: и обычным людям, и компаниям.

В законе Московской области эта оговорка сделана для нескольких видов деятельности, например для изготовления мебели и копировально-множительных услуг. То есть подмосковные ИП-патентники могут делать и продавать мебель только физлицам, а фирмам не могут.

В Красноярском крае власти в своем законе о ПСН полностью повторили федеральный «патентный» список — добавили уточнение об индивидуальных заказах населения в точности, как в налоговом кодексе. Получается, что красноярский предприниматель не может в рамках ПСН заниматься, например, массовым пошивом головных уборов и продавать их через магазины. По этой деятельности он должен применять общую либо упрощенную систему налогообложения.

По этой деятельности он должен применять общую либо упрощенную систему налогообложения.

Стоимость патента разрешили уменьшать на страховые взносы

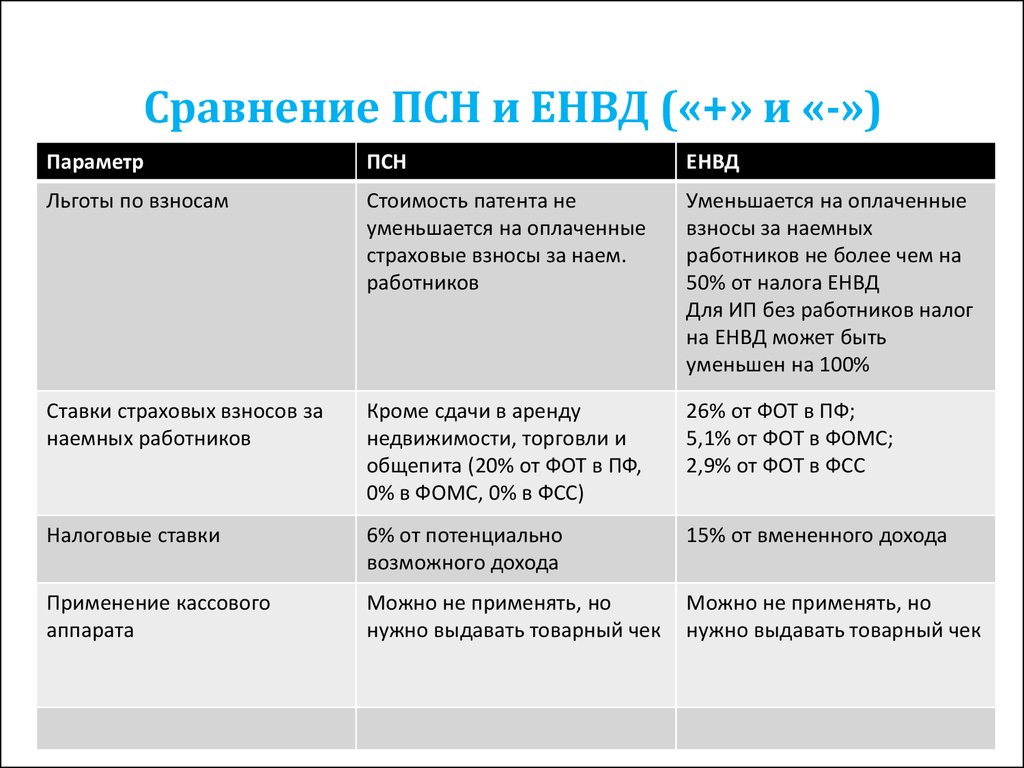

Как было. Раньше уменьшать налог на взносы и больничные пособия могли только предприниматели на УСН или ЕНВД, патентная система такого уменьшения не предполагала. Но ЕНВД отменили, и нужно было как-то смягчить последствия этого для бизнеса.

Как стало. Пожалуй, это самое долгожданное новшество — ИП теперь могут уменьшать стоимость патента.

Вот на что можно уменьшить налог:

- Страховые взносы, уплаченные ИП за себя, как фиксированные, так и однопроцентные, с суммы годового потенциального дохода, превышающего 300 000 Р.

- Страховые взносы, уплаченные за работников.

- Больничные пособия за первые три дня болезни, оплаченные за счет ИП, кроме производственных травм и профзаболеваний.

ИП без работников может вычесть из стоимости патента все взносы за себя, уплаченные в периоде действия патента. Уменьшить налог по такому патенту можно вплоть до нуля.

Уменьшить налог по такому патенту можно вплоть до нуля.

п. 1.2 ст. 346.51 НК РФ

ИП с работниками может уменьшить стоимость патента за счет уплаченных за них взносов, но максимум на 50%. Даже если сумма взносов превышает половину от цены патента.

Налог можно уменьшить только за период, в котором взносы и пособия уже уплачены, а не за который они начислены. Например, если ИП-патентник начислил взносы за работников в 2020 году, но уплатил их в 2021 году, уменьшить стоимость патента на эти взносы он сможет в 2021 году.

Если ИП оформил несколько патентов, он может уменьшить стоимость каждого из них при условии, что сумма страховых взносов, которую он заплатил за год, превышает стоимость патентов. Но есть свои ограничения, разберем на примере.

Предприниматель Васечкин оформил на 2021 год два патента в Москве.

Патент № 1 — на ремонт обуви. Этим ИП занимается сам, без работников. Годовая стоимость патента — 39 600 Р = 660 000 Р × 6%.

Патент № 2 — на ремонт одежды. Тут у Васечкина заняты два работника. Годовая стоимость второго патента также 39 600 Р = 660 000 Р × 6%.

Тут у Васечкина заняты два работника. Годовая стоимость второго патента также 39 600 Р = 660 000 Р × 6%.

Предположим, что в течение 2021 года Васечкин заплатит:

- 40 874 Р — фиксированные взносы «за себя» на ОПС и ОМС за 2021 год.

- 130 500 Р — страховые взносы за работников.

- 7000 Р — пособие за первые 3 календарных дня болезни одного из сотрудников.

Посчитаем, сколько будет стоить каждый патент.

По первому патенту работников нет, поэтому Васечкин может уменьшить его стоимость на всю сумму страховых взносов за себя.

39 600 Р − 40 874 Р = −1274 Р. То есть стоимость патента для ИП равна 0 Р. Неучтенный остаток взносов — 1 274 Р — по идее можно перенести на патент № 2. Но в нашем случае в этом нет смысла, поскольку суммы взносов, уплаченных Васечкиным за работников — 130 500 Р — вполне хватает, она сильно превышает стоимость патента № 2.

В деятельности по второму патенту есть работники, значит, налог можно уменьшить не более, чем на 50%.

39 600 Р × 50% = 19 800 Р — на эту сумму можно уменьшить стоимость патента.

Остаток взносов — 118 974 Р = (130 500 Р + 7000 Р + 1274 Р − 19 800 Р) — сгорает. Уменьшить на него в 2021 году Васечкину больше нечего, а перенести эту сумму на следующий год нельзя.

Чтобы уменьшить стоимость патента на взносы, ИП должен отправить в налоговую инспекцию специальное уведомление об уменьшении суммы налога.

Образец уведомления об уменьшении суммы налога в связи с применением патентной системы налогооблаженияPDF, 545 КБ

Если ИП платил взносы до покупки патента, то патент он может купить с учетом этого — сразу с уменьшением на сумму уплаченных взносов.

Если же ИП сначала оплатит патент, затем перечислит взносы, то он сможет вернуть переплату налога. Для этого ему нужно будет подать уведомление об уменьшении налога, а затем заявление на возврат.

Отменили лимиты для потенциально возможного дохода на ПСН

Налоговая база в ПСН — это сумма возможного годового дохода ИП от конкретной деятельности — сколько теоретически предприниматель может заработать за год.

п. 7 ст. 346.43 НК РФ

Какой в теории возможен доход, решают региональные власти и прописывают эту сумму в своих законах. От суммы потенциально возможного дохода напрямую зависит стоимость патента на конкретную деятельность. Она считается так: возможный доход × 6%.

Как было. Раньше в налоговом кодексе был установлен потолок для потенциального дохода — 1 000 000 Р. По отдельным видам деятельности регионы могли увеличивать этот максимум, но тоже в определенных границах.

По факту потолок увеличивали за счет коэффициента-дефлятора, который ежегодно утверждает Минэкономразвития. Этот коэффициент индексирует показатели, на которые ориентируется государство в налоговых целях. Так, в 2020 году коэффициент-дефлятор при ПСН был 1,589. То есть максимально возможный потенциальный доход в прошлом году был равен 1 589 000 Р.

Как стало. Больше нет никакого потолка. Субъекты РФ могут устанавливать любые размеры потенциального дохода. А поскольку от этого размера напрямую зависит стоимость патента, она может заметно вырасти по отдельным видам бизнеса.

А поскольку от этого размера напрямую зависит стоимость патента, она может заметно вырасти по отдельным видам бизнеса.

Например, столичные власти могут решить, что нынешний потенциальный доход от деятельности химчисток — 990 000 Р в год — маловат, предприниматель наверняка зарабатывает больше. И могут установить потенциальный доход в 2 000 000 Р. В результате цена годового патента на эту деятельность вырастет с 59 400 Р до 120 000 Р.

Увеличили площадь, допустимую для розничной торговли и общепита с залами

Как было. До 2021 года розницу и общепит можно было перевести на патент, только если площадь торгового зала в магазине или зала обслуживания в кафе не превышала 50 м².

Как стало. Сейчас это ограничение изменили — максимально допустимая площадь залов для розницы и общепита — 150 м². Такой она была при ЕНВД.

При этом субъекты РФ этот максимум могут уменьшить. То есть установить лимит по площади магазина или кафе, например, в 120 м². Конкретные значения надо смотреть в патентном законе своего региона.

Конкретные значения надо смотреть в патентном законе своего региона.

Регионы могут также ограничить общую площадь разных магазинов предпринимателя или их количество. Например, указать, что «общая площадь всех магазинов ИП на патенте не должна превышать 1000 м²» или «у ИП на патенте может быть только 3 розничных магазина». Могут ввести и комбинированные ограничения. Например: на патенте может быть только 4 розничных магазина общей площадью не более 500 м².

подп. 2.1 п. 8 ст. 346.43 НК РФ

Налоговые каникулы для ИП на ПСН в некоторых регионах не продлили

Налоговые каникулы — период, во время которого ИП не платит налог УСН или ПСН, по ним действует нулевая ставка.

Как было. С 2015 до 2020 года регионы могли вводить у себя налоговые каникулы для новоиспеченных ИП, которые применяют упрощенку или ПСН, и работают в производственной, социальной, научной сфере или в сфере бытовых услуг населению.

Большинство регионов этим правом воспользовались и установили у себя нулевую ставку налога УСН и ПСН на первые два года работы ИП.

Как стало. Программа налоговых каникул изначально действовала до 2020 года, но не так давно срок продлили, и теперь программа действует до 2023 года включительно.

п. 3 ст. 346.50 НК РФ

Однако некоторые субъекты РФ не стали продлевать срок действия налоговых каникул для ИП на патенте. Среди них — Москва, Белгородская, Вологодская, Тверская и Ульяновская области.

Некоторые предприниматели могут купить патент на особых условиях

Предпринимателям, которые перешли на патент с режима ЕНВД, на время приблизили стоимость патента к сумме налога на вмененке — за январь, февраль и март 2021 года.

Купить так называемый федеральный патент, рассчитанный по особой формуле, можно на 1, 2 или 3 месяца, с января по март 2021 года включительно. Это доступно ИП, которые в 4 квартале 2020 года платили ЕНВД:

- по рознице либо общепиту с торговым залом / залом обслуживания посетителей свыше 50 м² и до 150 м²;

- по деятельности платных автостоянок;

- по услугам по ремонту, техобслуживанию автомобилей и оборудования, мойке и полировке авто.

Есть еще одно условие — на момент получения федерального патента в законе субъекта РФ не должен быть установлен потенциально возможный доход для перечисленных видов деятельности. В регионах, где власти успели установить такой доход, например в Крыму, получить федеральный патент нельзя.

Крайний срок действия федерального патента — 31.03.2021. Обновить свои законы о ПСН регионы должны не позже 28.02.2021, иначе бывшие вмененщики не смогут приобрести региональный патент на апрель, а федеральный патент станет недоступен.

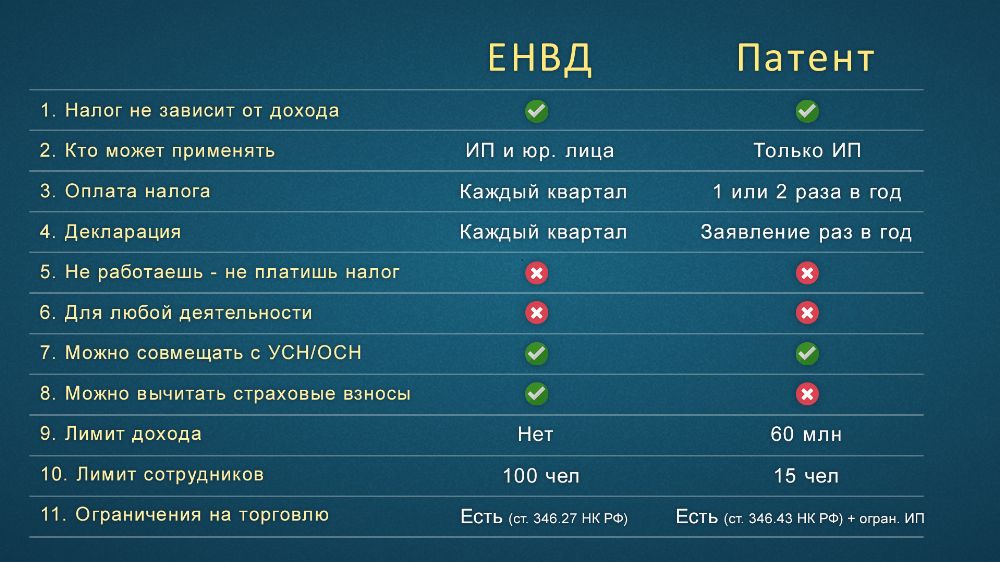

что выгоднее для ИП — патент или ЕНВД?

Светлана Леоненко, директор департамента бухгалтерского аутсорсинга ОАК, подробно анализирует два налоговых режима и находит в каждом свои «плюсы» и «минусы».

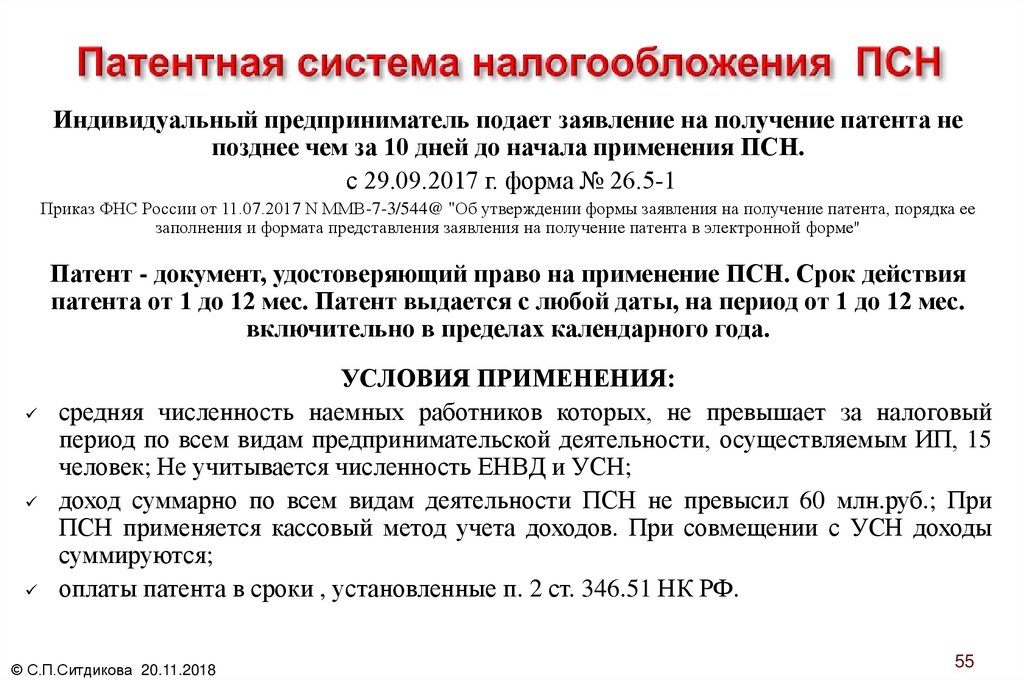

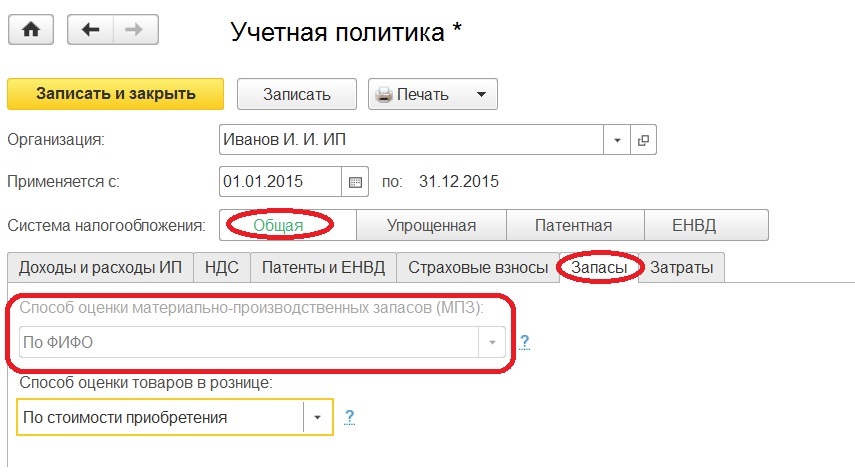

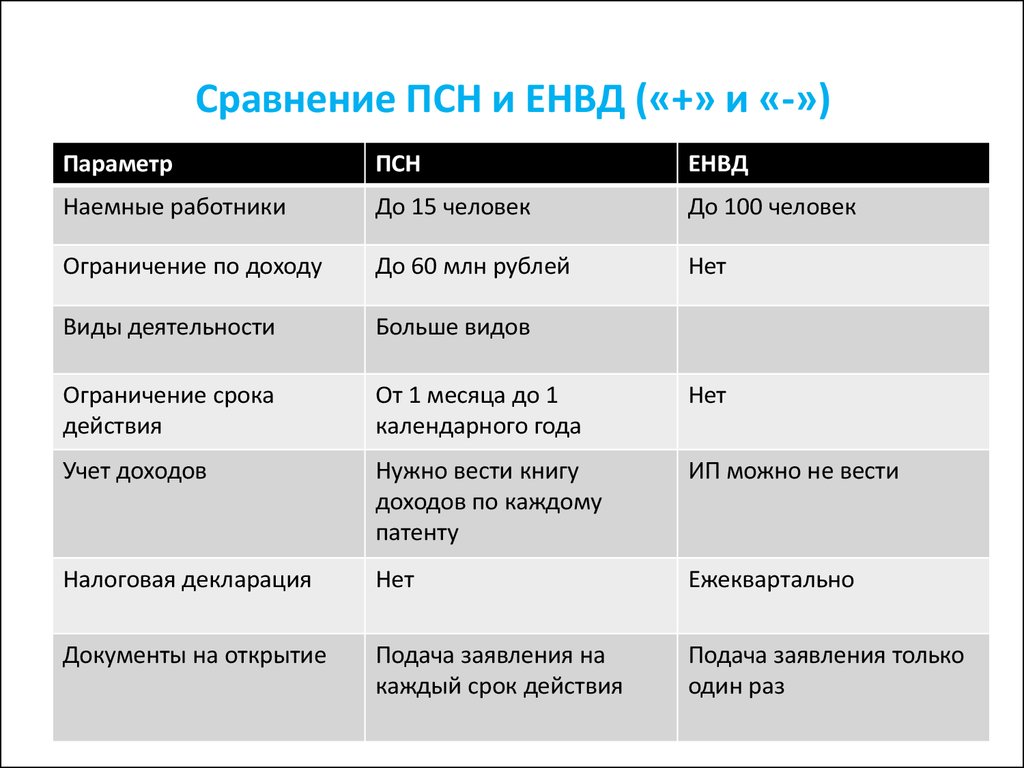

Что же такое патентная система налогообложения, или ПСН? Это специальный налоговый режим, который могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта РФ принято решение о введении патентной системы налогообложения.

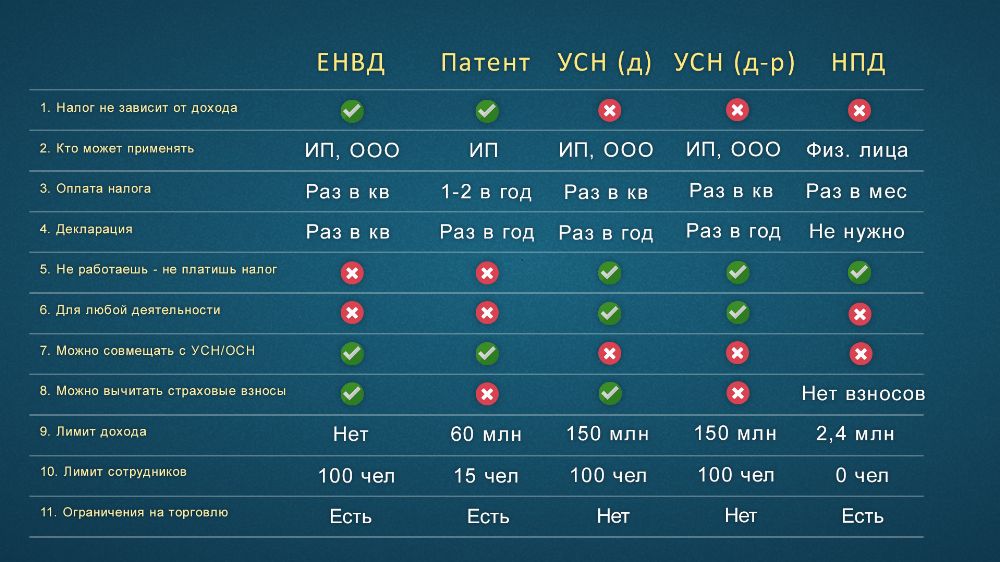

ЕНВД — или единый налог на вмененный доход — это тоже специальный налоговый режим. Его могут применять индивидуальные предприниматели и организации в отношении определённых видов деятельности. Также, как и ПСН, ЕНВД возможно использовать только в тех регионах, где законом установлено применение этого режима. Стоит заметить, что в городе Москва ЕНВД не применяется.

Патентная форма налогообложения, которую вводили с целью повышения эффективности малого бизнеса, считается не только молодой, но и перспективной.

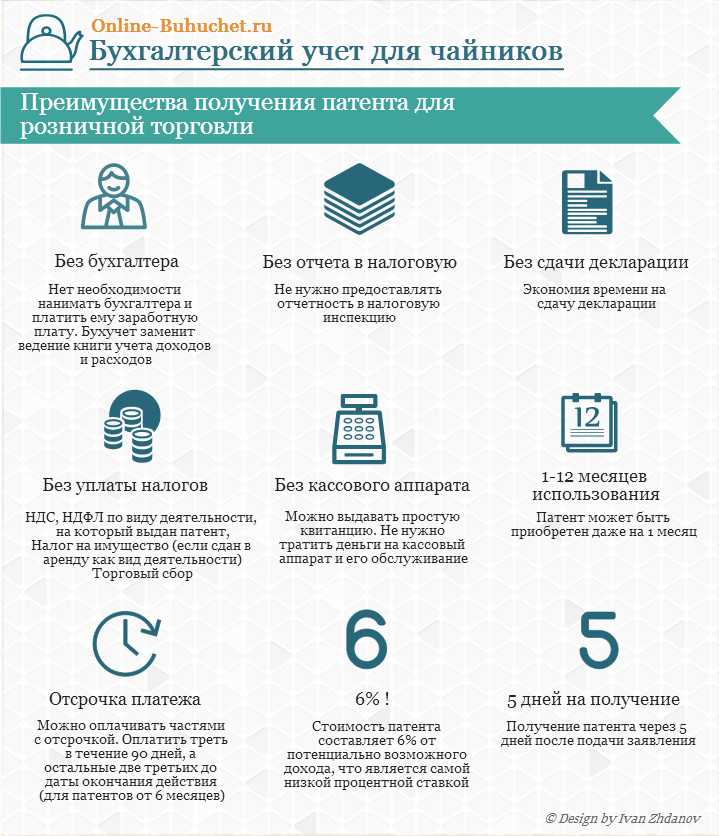

Обсудим положительные и отрицательные стороны патента для ИП. Начнем с положительных:

- несмотря на то, что прибыль вашей фирмы выросла, вы платите каждый раз одинаковую сумму. Это объясняется тем, что взамен привычному налогу оплата производится за патент;фиксированная цена патента прописывается в самом документе;

- вы сами определяете, когда произойдет покупка патента;

- нет необходимости постоянно сдавать декларации;

- за исключением некоторых случаев (торговля, общепит, продажа недвижимости), рассматривается использование пониженных ставок.

Но и «минусы» в этой системе тоже имеются:

- данная форма налогообложения предоставляется только индивидуальным предпринимателям;

- стоимость патента, то есть патентный налог, нельзя уменьшить за счет фиксированных взносов ИП или страховых взносов, уплачиваемых за сотрудников;

- помимо того, что ограничен список работ, нельзя нанимать более 15 сотрудников;

- отработка предприятия в убыток не скажется на оплате стоимости патента.

Мы уже говорили выше, что при патентном режиме нет необходимости заполнять декларации, однако, тут никак не обойтись без книги учета доходов и расходов (КУДИР).

Стоит понимать, что налоговый патент распространяется не на все ИП. Если ваш штат превышает 15 человек, а максимальный годовой доход больше 60 млн — о поощрениях можете забыть.

Частый вопрос, который интересует работодателей, по какому принципу происходит расчет патента. Размер налога на ПСН определяется, исходя из ставки 6 % и возможной суммы годового дохода по конкретному направлению деятельности. Конкретные суммы такого дохода определяются в законе субъекта РФ, на основании которого в регионе введено применение патента.

Конкретные суммы такого дохода определяются в законе субъекта РФ, на основании которого в регионе введено применение патента.

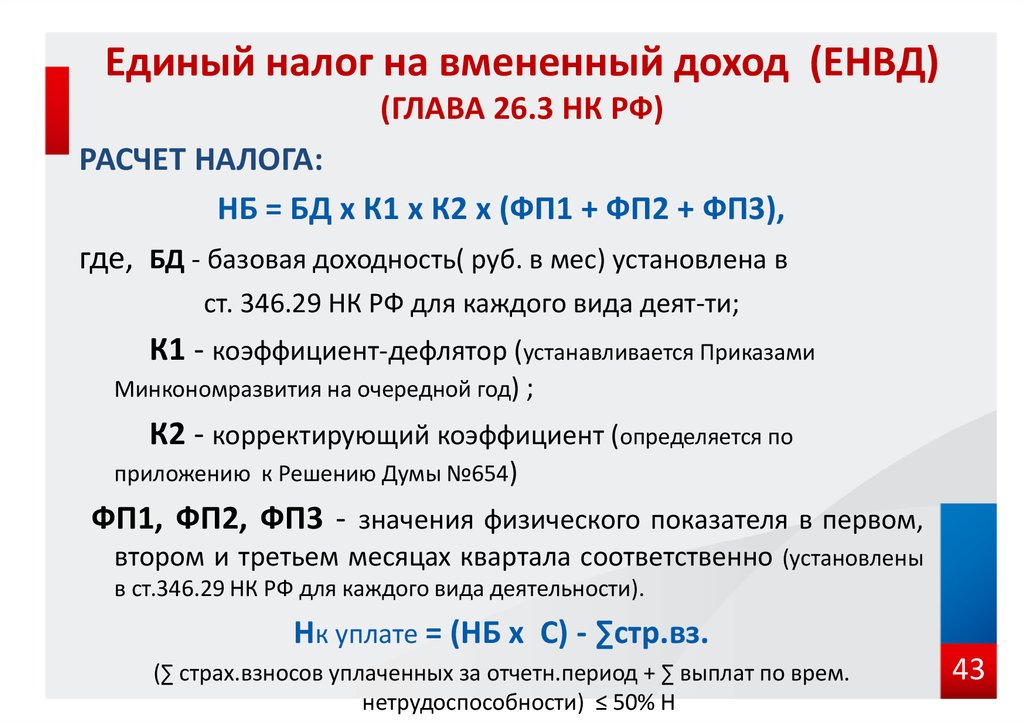

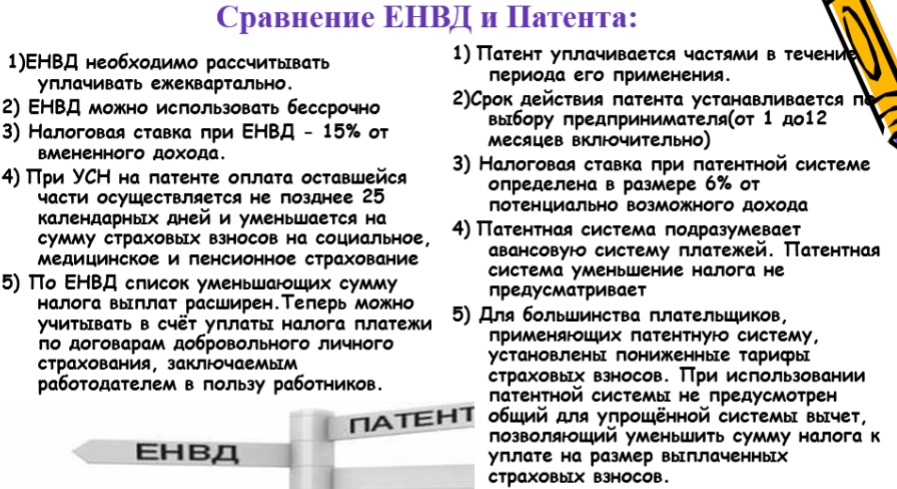

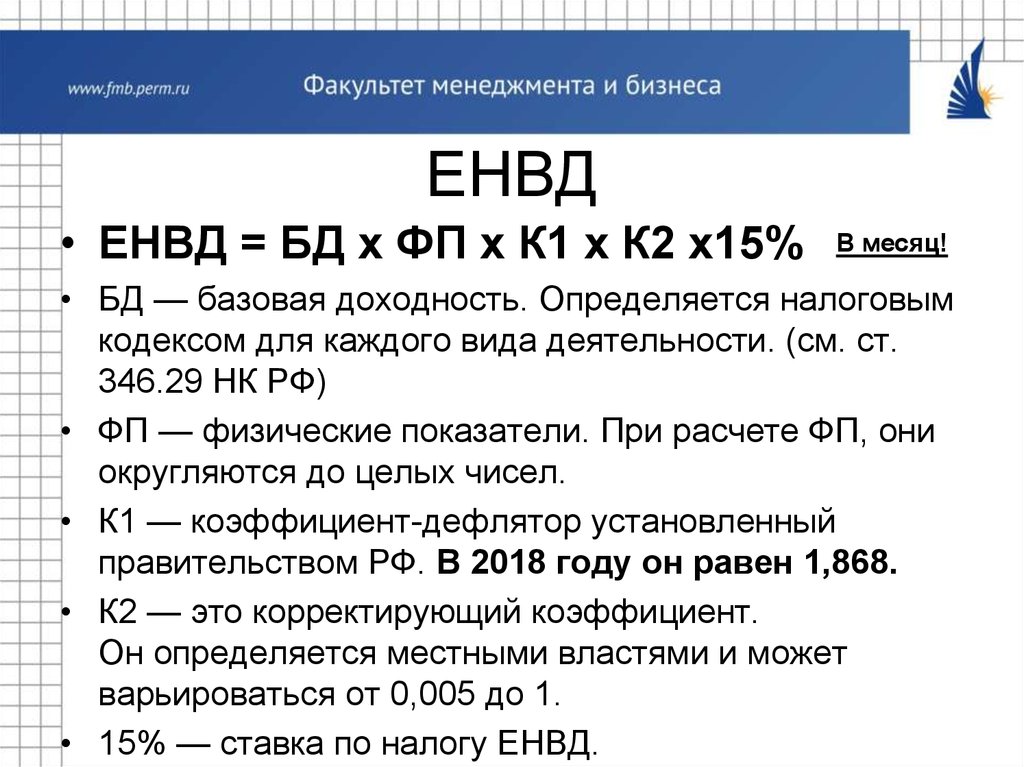

Теперь переходим к обсуждению единого налога на вмененный доход, который предназначается для определенного перечня хозяйственных услуг. Принцип определения вмененного налога в чем-то схож с расчетом платежа на ПСН. Он также не зависит от реальных доходов, а составляет 15 % от дохода вмененного, который, в свою очередь, рассчитывается на основании коэффициентов федерального и местного уровня, а также зависит от некоторых условий по конкретному виду деятельности, переведенному на ЕНВД.

Ограничений по выручке нет, но есть ограничения по физическому показателю и численности сотрудников. Площадь торгового зала при осуществлении торговли или предоставлении услуги общепита не должна превышать 150 кв.м., а средняя численность персонала не должна превышать 100 человек.

Плюсом ЕНВД является тот факт, что ИП с сотрудниками могут уменьшить рассчитанный ЕНВД за счет страховых взносов, уплаченных за работников, а также выплаченных им больничных пособий. Фиксированные взносы самого ИП при этом не учитываются, а налог можно уменьшить не более, чем на 50 %.

Фиксированные взносы самого ИП при этом не учитываются, а налог можно уменьшить не более, чем на 50 %.

Вернемся к тому, с чего начинали, потому что вопрос о том, что все-таки выгоднее, патент или ЕНВД, не теряет своей актуальности. На выбор между системами налогообложения влияют несколько факторов, такие, как ограничения по количеству сотрудников, обороту, видам деятельности и специфике уплаты.

Для ИП часто важна минимизация работы с бухгалтерскими документами. Если мы говорим о выгодах, то патентная считается наиболее подходящей формой налогообложения т.к. большинство бизнесменов вместо ведения ежеквартальных деклараций предпочитают оплачивать фиксированную сумму.

Думаю, из вышесказанного понятно, что патентная система имеет ряд преимуществ. Но это не значит, что вы должны выбрать именно эту систему и она вам, безусловно, подойдет. Прежде чем принимать решение, взвесьте все «за» и «против», произведите предварительный расчет налоговой нагрузки, исходя из предполагаемых доходов.

заполнение, сроки, порядок подачи документа

- Общие требования

- Составление декларации

- Время и методы кормления

- Процедура

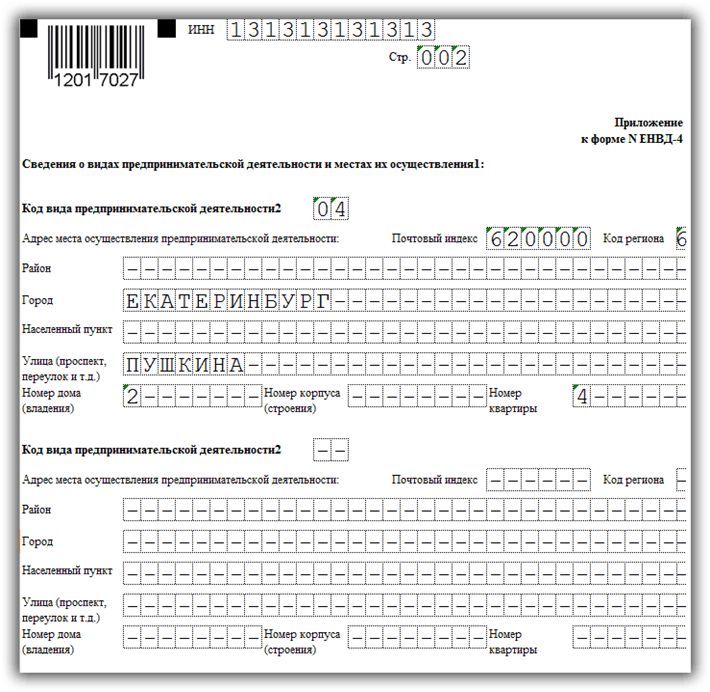

Налоговая декларация по ЕНВД является инструментом отчетности в налоговую инспекцию России о состоянии доходов от предпринимательской деятельности. Такой акт имеет образец заполнения, специальную форму, которую можно скачать бесплатно, а также требования к порядку составления и внесения необходимых сведений. Считается, что декларацию ЕНВД для ИП обязательно подадут все частники-предприниматели, работающие на указанной системе налогообложения.

Общие требования

Рассмотренная налоговая декларация по ЕНВД должна направляться ежеквартально, что требует регулярного заполнения документа. Отсюда необходимость изучения примера, позволяющего осуществить процедуру. Кроме того, следует обратить внимание, что есть новый бланк, и на котором есть сдача декларации по ЕНВД за 2018 год.

Отсюда необходимость изучения примера, позволяющего осуществить процедуру. Кроме того, следует обратить внимание, что есть новый бланк, и на котором есть сдача декларации по ЕНВД за 2018 год.

Законодатель указывает ряд требований, которые необходимо соблюдать при заполнении декларации по ЕНВД предпринимателям. Относится к этим положениям следующих аспектов:

- способа заполнения. Декларация по ЕНВД может быть заполнена от руки черными или синими чернилами, либо путем ввода сведений с помощью компьютеров.

- Соответствие полей, которое предлагает форма декларации ЕНВД, а именно строки и ячейки. Это условие необходимо потому, что каждому стежку будет соответствовать точно установленная информация. Неправильное применение данных приведет к отклонению декларации уполномоченным органом.

- Пагинация. Это условие также необходимо. И нумерация штампованная, с начала, т.е. титульного листа, и до конца документа. Сколько было заполнено разделов и листов бумаги значения не имеет.

- Соответствие ячейкам. В декларации ЕНВД предусмотрено указание цифр, букв и знаков строго по ячейкам. Вносить информацию необходимо слева направо, не выходя за пределы ячейки.

- Обозначение прочерков. Важно не оставлять пустых полей в документе. Если нет информации для указания, то просто проставьте прочерк.

- Использование системы округления. Если указать сумму, то так копейки режут либо по возрастанию (больше пятидесяти копеек), либо по убыванию (меньше пятидесяти копеек). Факторы должны иметь три десятичных знака. физические показатели, вносимые в декларацию, принимают только целые значения.

- Запрет двусторонней печати. Если документ предоставляется в электронном виде, а также на бумаге, каждая страница будет печататься на новых страницах.

- Не допускается внесение исправлений в декларацию. Нельзя зачеркивать информацию, использовать консилер и т.д. Документ будет признан поврежденным.

При несоблюдении этих требований декларация не принимается, а электронная версия документа просто не проходит в онлайн-системе.

Следует понимать, что заполнение декларации по ЕНВД осуществляется при любых обстоятельствах. Т.е. отсутствие доходов, фактическое внедрение системы налогообложения и другие ситуации деятельности не делают невозможным исключение составления такого документа. Декларация по нулевому ЕНВД может быть направлена, отражая отсутствие прибыли. Также применяются, отражающие отсутствие осуществления бизнеса. Только при снятии с учета и закрытии ИП рассматриваемая декларация по ЕНВД не выводится.

Составление декларации

Осуществляется заполнение декларации ЕНВД за 2018 год путем обращения, в первую очередь, к образцам и бланкам данного документа. В Интернете существует несколько правовых систем, позволяющих получать образцы и формы для ввода данных. В этом случае вы можете скачать декларацию по ЕНВД прямо на сайте налоговой службы.

Говоря о правилах заполнения бланков, следует подробно рассмотреть образец декларации ЕНВД, ИП и другие субъекты, должны передавать в ИФНС такие сведения. Несколько этапов формирования ведомостей. При составлении документа следует учитывать элементы декларации, необходимые для заполнения системы ЕНВД.

декларация, составляющая в ЕНВД, Состоит из следующих частей:

- Титульный лист – Это первая страница документа. Гибкая нумерация — 001 с указанием ИНН (поле СРТ должно содержать прочерк). Также следует обратить внимание на то, какой порядок учетной записи. Если он первый, в соответствующем поле проставляется ноль, если не первый, соответствующий номер. Кроме того, необходимо указать код налогового периода. например, если декларация составляется по ЕНВД за вторую четверть подряд, в ней будет показано 22. Заголовок также должен содержать код, отражающий, ИП сдает декларацию по месту регистрации (показатель — 120) . Далее обозначается реорганизация или ликвидация (при наличии) и цифрами (от 0 до 5) и поясняется, кто подписывает документ: налогоплательщик или представитель (коды 1 и 2 соответственно).

- Раздел 1. Во-первых, в титульнике аналогичным образом вводится вверху нумерация страниц и ИНН. Далее в строке 010 указывается ОКТМО, то есть код муниципального образования, которое подает декларацию по ЕНВД за год или квартал. В этом разделе прямо указывается та сумма налога, которая предусмотрена и рассчитана плательщиком. Прописывается в ряду 020.

- Раздел 2. Эта часть документа будет определять налог для каждого вида деятельности, если их осуществляется несколько. Соответственно, каждая работа будет определять ваш код ЕНВД декларации. Полный список символов можно изучить онлайн. В данном разделе обознался: ИНН, ОКТМО, коэффициент (Федеральный К1 — 1,798, локальная К2), адрес деятельности в строке 020, базовая рентабельность (040). Онлайн-декларация по ЕНВД на сайте госуслуг или налоговой автоматически дает пояснение по каждому пункту.

- Раздел 3. В первую очередь назначенное лицо подписывает, платит налоги. Либо этот работодатель, удерживает НДФЛ, либо предприниматель, не имеющий наемных работников (на 1 или 2 соответственно).

Также необходимо рассчитать сумму налога, расходов, взносов, платежей, фактически уплаченных за налоговый период. в расчетах по налогам не может уменьшить его более, чем на пятьдесят процентов. Кроме того, выход используемого основания не может быть ниже нуля.

Также необходимо рассчитать сумму налога, расходов, взносов, платежей, фактически уплаченных за налоговый период. в расчетах по налогам не может уменьшить его более, чем на пятьдесят процентов. Кроме того, выход используемого основания не может быть ниже нуля.

Следует помнить, что каждая страница должна быть подписана любым плательщиком, либо его представителем.

Сроки и способы подачи

Определитесь, как заполнить декларацию, нужно решить вопрос о порядке доставки в уполномоченный орган, в какие сроки ограничить время процедуры. Все это регулируется законодательством и включает в себя следующие аспекты.

Первый важный момент — подать декларацию? Документ должен попасть к уполномоченному лицу, согласно установленному сроку. Соответственно, определено несколько опций, доступных гражданам без ограничений. Относитесь к ним следующим образом:

- Личное обращение в IRS. Здесь достаточно подготовить все документы и сдать в инспекцию.

Возможно привлечение представителей, но для этого потребуется предъявить доверенность, оформленную в соответствии с требованиями законодательства.

Возможно привлечение представителей, но для этого потребуется предъявить доверенность, оформленную в соответствии с требованиями законодательства. - Отправленные документы. В этой ситуации копии документов вручаются, заверенные подписью гражданина. Важным вопросом является заказное письмо с уведомлением, чтобы можно было определить время поступления ценных бумаг в Службу доходов и прочитать время принятия решения.

- Использование электронных ресурсов. Здесь вы можете воспользоваться сайтом налоговой службы, который предлагает не только полное прохождение процедуры, но и образец заполнения декларации. Ограничением здесь является обязательное наличие электронной подписи, для которой вы хотите заключить соответствующий договор.

При оформлении доверенности, независимо от того, какой способ используется для отправки документов, необходимо соблюдение письменной формы документа с подписью предпринимателя, а также печатью ИП, если это.

Я также хотел бы сказать, что, каков срок доставки предоставленного отчета. Так как декларация связана с уплатой налога, то ее состав и направление требуется осуществить раньше. так как будут взиматься обязательные платежи. В случае с ЕНВД отчеты отправляются в ИФНС каждый квартал, то есть раз в три месяца.

Так как декларация связана с уплатой налога, то ее состав и направление требуется осуществить раньше. так как будут взиматься обязательные платежи. В случае с ЕНВД отчеты отправляются в ИФНС каждый квартал, то есть раз в три месяца.

Уплата налога должна быть произведена в течение пяти дней после того, как декларация была сдана. Датой списания платежей считается 25 число месяца, следующего за налоговым периодом. Соответственно, не позднее 20 часов после закрытия квартала (январь, апрель, июль, октябрь) ИФНС обязана добиться от работодателя выдачи пакета вместе с декларацией. В противном случае могут быть применены штрафные санкции за нарушение налогового законодательства.

Процедура

Процедура отчетности в налоговую службу представляет собой подсчет нескольких последовательных шагов. Первым событием считается правильное определение государственного органа, который должен сделать обращение. Не все примут налоговую декларацию. Обязательно нужно определить, что такое управление ИФНС, которое относится к месту регистрации и регистрации ИП.

Далее подготовили необходимые документы. Просмотренная версия декларации не требует широкого перечня ценных бумаг в качестве приложения. Достаточно предъявить справку о факте постановки лица на учет в налоговом органе (ИНН) и регистрации в качестве индивидуального предпринимателя (ОГРН). Также может понадобиться копия паспорта, сведения о доходах, а в некоторых случаях оформленная пояснительная записка к декларации по ЕНВД, если этого потребует инспектор инспекции.

Если все бумаги на руках у предпринимателя, то достаточно выбрать способ отправки их в налоговую инспекцию. Главное помнить о сроках, так как за их нарушение могут быть наложены штрафные санкции:

- когда собственник уплатил правильную сумму налога, но время не направлено на декларацию заявления, может быть наложен штраф в размере 1000 рублей;

- при неуплате гражданином налога пеня начисляется в виде пяти процентов от суммы задолженности за каждый месяц самостоятельно, полностью или неполностью, при этом размер разрешения не может быть менее 1000 рублей и более тридцати процентов от суммы долга.

Принятие решения о применении штрафных санкций осуществляется Инспекторами налоговой службы. При разрешении на оплату штрафа с подачей в суд и применением принудительного удержания денег.

Отдельно следует сказать об ошибке в декларации. Так как правила заполнения документа не допускают исправления, нужно понимать, что законодатель допускает непосредственное исправление налоговой службы, но это должно быть сделано через отдельную процедуру. Речь идет о составлении исправленной Декларации, которая должна быть направлена не позднее пяти дней с момента обнаружения ошибки.

В данном случае роли не играет, кто обнаружил недостатки. Если лицо неумышленно передало проверяющему ложные сведения, примененные к нему меры воздействия не окажутся. Если сложится ситуация, установившая факты заведомо ложных данных, уточненное заявление поможет избежать наказания.

Консультирование и защита интеллектуальной собственности

Вашингтонский университет

Вашингтонский университет

- UW Главная

- Мой UW

- Карты

- Календарь

- Каталог

- Библиотеки

Консультации для исследователей UW

Если вы впервые работаете с нами, запросите консультацию, чтобы мы могли связать вас с нужным менеджером по инновациям. Чтобы раскрыть инновации до того, как вы поделитесь ими публично, отправьте форму отчета об инновациях (ROI).

Чтобы раскрыть инновации до того, как вы поделитесь ими публично, отправьте форму отчета об инновациях (ROI).

Запросить консультацию

Отправить отчет об инновациях

Связь с менеджерами по инновациям

Наши менеджеры по инновациям имеют ученые степени и большой опыт работы в широком спектре востребованных технических областей. Если вы уже работаете с нами и вам нужно связаться со своим менеджером по инновациям, просмотрите профили наших менеджеров по инновациям.

Просмотр профилей

Определение интеллектуальной собственности

Интеллектуальная собственность относится к правам собственности на идеи, которые защищены федеральными законами и законами штатов, регулирующими патенты, авторские права и коммерческую тайну. Ноу-хау иногда также включается в лицензии на интеллектуальную собственность и охватывает идеи и информацию, не защищенные патентами, авторскими правами или коммерческой тайной.

Ноу-хау иногда также включается в лицензии на интеллектуальную собственность и охватывает идеи и информацию, не защищенные патентами, авторскими правами или коммерческой тайной.

Ценность ИС заключается не только в оригинальной идее, но и в том, как эта идея защищена авторскими правами, патентами или товарными знаками. Для надлежащей и тщательной защиты ИС, созданной в UW, мы используем стратегию управления, которая предоставляет нашим лицензиатам свободу, необходимую им для удовлетворения их стратегических потребностей бизнеса, в то же время предоставляя UW достаточный контроль, чтобы гарантировать, что ИС будет максимально надежной и широкой. весь жизненный цикл инновации.

Типы защиты IP

В штате CoMotion, занимающемся вопросами интеллектуальной собственности, есть менеджеры по патентным портфелям и помощники патентных юристов. Наши менеджеры патентных портфелей обладают опытом в области охраны ИС, охватывающей научные и инженерные области, и взаимодействуют с заинтересованными сторонами в области инноваций в создании, максимизации и поддержании максимальной коммерческой ценности активов ИС. Наш опыт управления интеллектуальной собственностью с внешними юридическими фирмами помогает нам разработать стратегию, позволяющую максимально увеличить и защитить коммерческую ценность ИС. Мы можем помочь со следующими формами защиты ИС и адаптировать их к вашим уникальным обстоятельствам:

Наш опыт управления интеллектуальной собственностью с внешними юридическими фирмами помогает нам разработать стратегию, позволяющую максимально увеличить и защитить коммерческую ценность ИС. Мы можем помочь со следующими формами защиты ИС и адаптировать их к вашим уникальным обстоятельствам:

Патенты

Владелец патента имеет право запретить другим производить, использовать, продавать и импортировать инновации на определенный период времени. Патенты не передают права на продажу, производство или использование инновации.

Учить больше

Авторские права

Авторские права защищают не только книги и журнальные публикации, но также программное обеспечение, произведения искусства, фотографии, музыку и содержимое веб-сайтов. UW Copyright Connection предоставляет ресурсы по законам об авторском праве, политикам и рекомендациям.

Учить больше

Товарные знаки

Они позволяют защитить репутацию отличительного имени, слова, фразы, логотипа или другого изображения, которое идентифицирует или сертифицирует продукт или услугу на рынке.

Учить больше

Коммерческие секреты, соглашения о неразглашении и т. д.

Они позволяют передавать конфиденциальную информацию за пределы Университета для сотрудничества, лицензирования и других целей.

Учить больше

Соглашения о передаче материалов

Они позволяют передавать исследовательские материалы другим академическим или корпоративным исследователям.

Учить больше

Авторские права и патенты на программное обеспечение

Как только вы создаете произведение на материальном носителе, например в виде компьютерного файла, у вас появляется авторское право на это произведение. Защита авторских прав дает владельцу или лицензиату право контролировать, как другие лица отображают, исполняют, распространяют, копируют или создают производные произведения.

Защита авторских прав дает владельцу или лицензиату право контролировать, как другие лица отображают, исполняют, распространяют, копируют или создают производные произведения.

Учить больше

Как доходы распределяются среди изобретателей

80% доходов от лицензии распределяются поровну между изобретателями (за патентные права) и авторами (за авторские права) технологии (26,67%), их подразделениями и школами (26,67% ) и Провост (26,67%). Ректор, школы и департаменты инвестируют в исследовательские программы. Остальные 20% идут на финансирование патентного бюджета CoMotion и услуг по коммерциализации, которые обеспечивают помощь мирового уровня исследователям UW.

Учить больше

Владеют ли учащиеся своей интеллектуальной собственностью?

Студенты владеют своими работами, разработанными в рамках лекционных курсов или без какой-либо прямой поддержки UW.

Также необходимо рассчитать сумму налога, расходов, взносов, платежей, фактически уплаченных за налоговый период. в расчетах по налогам не может уменьшить его более, чем на пятьдесят процентов. Кроме того, выход используемого основания не может быть ниже нуля.

Также необходимо рассчитать сумму налога, расходов, взносов, платежей, фактически уплаченных за налоговый период. в расчетах по налогам не может уменьшить его более, чем на пятьдесят процентов. Кроме того, выход используемого основания не может быть ниже нуля. Возможно привлечение представителей, но для этого потребуется предъявить доверенность, оформленную в соответствии с требованиями законодательства.

Возможно привлечение представителей, но для этого потребуется предъявить доверенность, оформленную в соответствии с требованиями законодательства.