Содержание

прием платежей, валютные ограничения — СКБ Контур

13 апреля 2022

За последнее время вышло несколько ограничивающих указов президента. Они затрагивают вопросы получения выручки на иностранный счет, работу с недружественными странами, продажи 80 % валютной выручки. Все ограничения направлены на то, чтобы минимизировать вывод капиталов за рубеж.

Разъяснения по вопросу получения валютной выручки содержатся в указах президента и в информации, которую публикует ЦБ.

Ранее эксперт сервиса для предпринимателей Эльба рассматривал тему ИП в эмиграции — разбирался, кому и как платить налоги. В очередном видеосюжете собраны ответы на самые распространенные вопросы бизнеса о приеме платежей на счет ИП за границей и валютных ограничениях.

youtube.com/embed/IzpgkxJhQmY?rel=0″>

Получение валюты на свой иностранный счет

Сегодня те, кто уезжает в Грузию, Армению и открывает там счета, интересуются, как им продолжать работать. В Указе Президента РФ от 28.02.2022 № 79 говорится, что с 1 марта 2022 года запрещено «зачисление резидентами иностранной валюты на свои счета (вклады), открытые в расположенных за пределами территории РФ банках и иных организациях финансового рынка».

Это звучит так, будто резиденты не могут со своего валютного расчетного счета перевести деньги на свой иностранный валютный счет. Но не все именно так трактуют эту формулировку. Появлялись мнения, что она указывает на запрет принимать любые поступления на зарубежный валютный счет. Ясность внесли комментарии ЦБ.

На своем сайте ЦБ ответил на следующий вопрос:

Могу ли я получить на счет в зарубежном банке средства в валюте от иностранной фирмы — зарплату, арендную плату, дивиденды по ценным бумагам?

Ответ: Да, на счет в иностранном банке от нерезидента может быть зачислена в валюте заработная плата, аренда, купоны, дивиденды и другие процентные платежи по ценным бумагам.

Стоит отметить, что ЦБ смягчил ограничения на переводы средств за рубеж для физлиц. На ближайшие 6 месяцев установлены новые пороги по суммам переводов:

- В течение календарного месяца физлица могут перевести за пределы РФ со своего счета в российском банке на свой счет или другому физлицу за рубежом не более $10 000 или в эквиваленте в другой валюте.

- Через компании, оказывающие услуги по переводу денежных средств без открытия счета, можно перевести в месяц не более $5 000 или в эквиваленте в другой валюте.

Продажа 80 % валюты, поступившей на иностранный счет

В Указе Президента РФ от 28.02.2022 № 79 сказано, что с 28 февраля 2022 года резиденты — участники ВЭД должны в обязательном порядке продавать иностранную валюту в размере 80 % суммы, зачисленной на их счета в уполномоченных банках. Под уполномоченными банками, согласно Федеральному закону от 10.12.2003 № 173-ФЗ, следует понимать кредитные организации, созданные в соответствии с законодательством РФ и имеющие право осуществлять банковские операции со средствами в иностранной валюте.

Если на иностранный счет поступает валютная выручка по внешнеторговой сделке, то ее нужно перевести на российский счет и продать 80 % (разъяснения ЦБ от 04.04.2022)

Оплата от контрагентов из недружественных стран

Распоряжение Правительства РФ от 05.03.2022 № 430-р утвердило перечень недружественных стран. При работе с контрагентами из этих стран придется соблюдать требования законодательства.

Под особый порядок с недружественными странами попали только сделки с кредитами, займами, ценными бумагами и недвижимостью (Указ Президента РФ от 01.03.2022 № 81). Это значит, что получать деньги за поставку, услугу от иностранного контрагента, в том числе недружественного, можно. Но при этом следует помнить, что 80 % выручки нужно продать. Это нужно сделать не позднее трех рабочих дней со дня зачисления валюты.

Платить иностранным компаниям, в том числе недружественным, тоже не запрещено. Российские ИП, физлица, самозанятые могут расплачиваться с ними как в валюте, так и в рублях. ЦБ это подтверждает. На сайте регулятора даны разъяснения по следующему вопросу.

ЦБ это подтверждает. На сайте регулятора даны разъяснения по следующему вопросу.

Возможна ли покупка резидентами товаров за рубежом, оплата услуг, в том числе связанных с коммунальными платежами за недвижимость, находящуюся за рубежом, оплата обучения, медицинских услуг?

Ответ: Указ не устанавливает запрет на осуществление резидентами (физические и юридические лица, ИП, лица, занимающиеся частной практикой, «самозанятые» лица) платежей в пользу нерезидентов как в валюте РФ, так и в иностранной валюте на указанные цели.

Эльба

Занимайтесь бизнесом, а Эльба возьмет на себя рутину. Успейте подключиться к тарифу «Премиум» бесплатно!

Узнать больше

→

Эльба

Занимайтесь бизнесом, а Эльба возьмет на себя рутину. Успейте подключиться к тарифу «Премиум» бесплатно!

Узнать больше

→

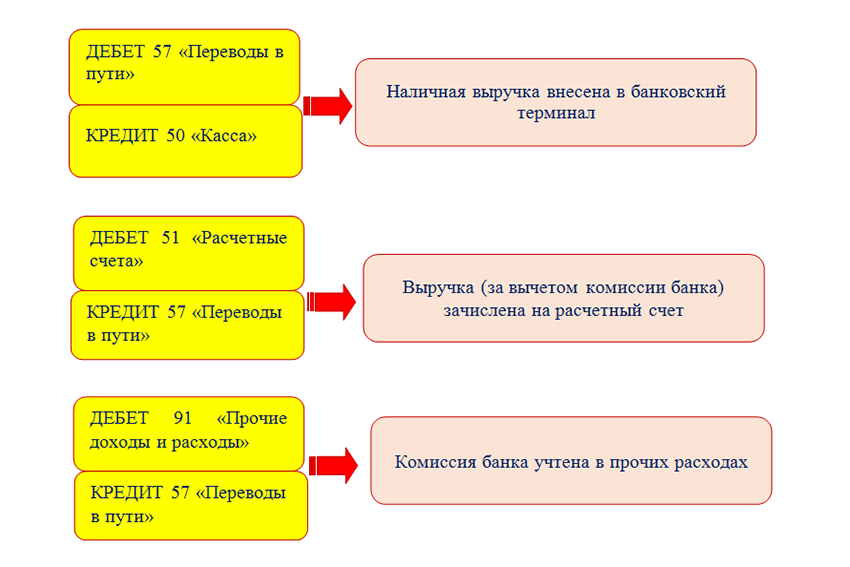

Как внести наличные деньги на расчетный счет ИП или ООО?

Существует несколько способов сдачи наличной выручки на свой расчетный счет в банке: инкассация, по объявлению в кассу банка, самоинкассация, использование кассовых кабин и т. д. Компании, индивидуальные предприниматели могут выбрать наиболее удобный вариант в зависимости от сферы деятельности, периодичности сдачи.

д. Компании, индивидуальные предприниматели могут выбрать наиболее удобный вариант в зависимости от сферы деятельности, периодичности сдачи.

Содержание статьи

- 1 Способы сдачи выручки в банк

- 1.1 Оформление документов в кассе компании

- 1.2 Сдача выручки в банк по объявлению

- 1.3 Инкассация

- 1.4 Самоинкассация

- 1.5 Дополнительные варианты

Юридические лица и предприниматели самостоятельно определяют, как им хранить и перевозить деньги. Выбор способа сдачи выручки в банк зависит прежде всего от того, насколько часто возникает необходимость пополнения расчетного счета наличными денежными средствами. Юридические лица, которые могут распоряжаться наличными денежными средствами только в пределах установленных лимитов, обязаны сдавать всю сверхлимитную выручку на расчетный счет. Индивидуальным предпринимателям, малому бизнесу, лимит остатка денежных средств в кассе не устанавливается, но может возникнуть необходимость наличия на счете определенной суммы денежных средств для осуществления платежных операций, например, для оплаты налогов.

Вносить наличную выручку на счет в банк могут уполномоченные должностные лица компании, иные физические лица при наличии доверенности. Законодательно не ограничивается перечень лиц, которые имеют право сдавать деньги на расчетный счет компании или ИП.

Как можно сдавать наличную выручку в банк:

- Путем заключения договора инкассации;

- По объявлению на сдачу наличных средств в обслуживающем банке;

- Самоинкассация;

- При помощи кассовых кабин, автоматических сейфов и т. д.

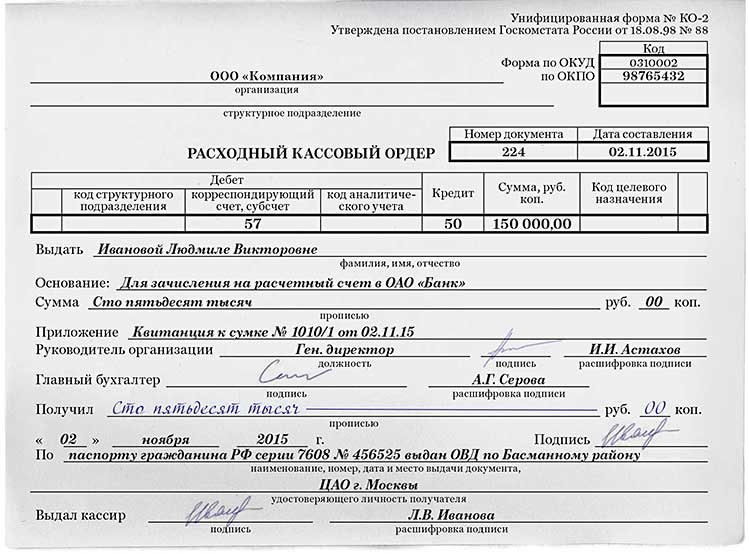

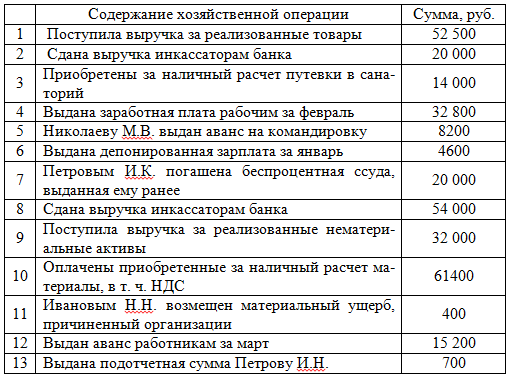

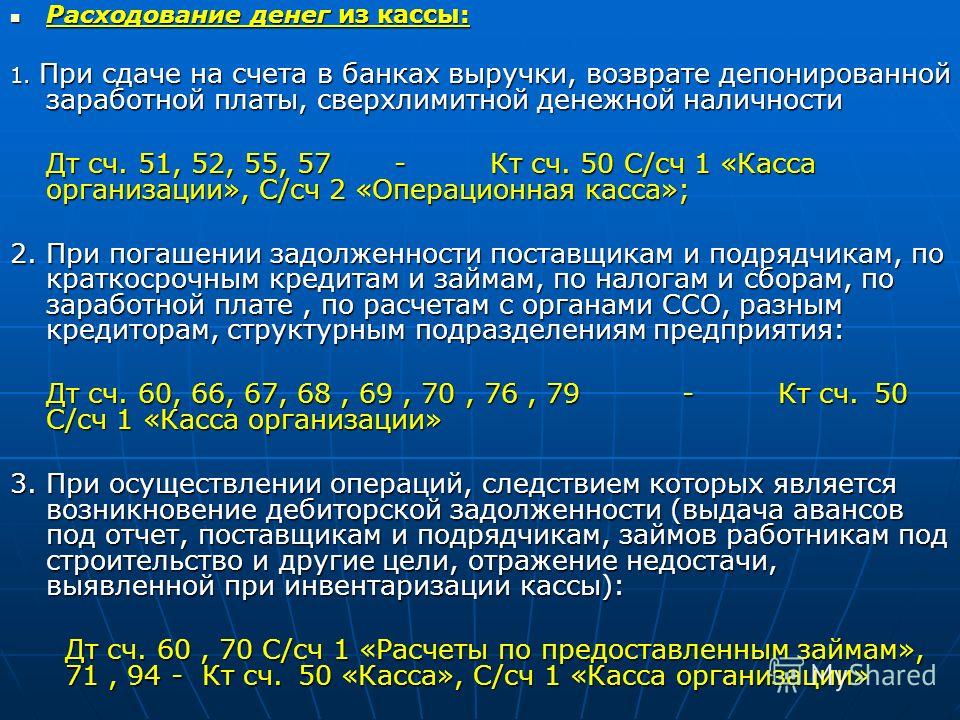

Оформление документов в кассе компании

Сдача наличной выручки из кассы предприятия оформляется расходным кассовым ордером. Документ содержит следующую информацию:

- Ф.И.О. уполномоченного лица, совершающего операцию.

- Основание внесения.

- Сумма цифрами и прописью.

- Паспортные данные получателя.

- Документ подписывается директором, кассиром и получателем средств.

Деньги могут быть выписаны под отчет уполномоченному лицу, которое вносит деньги в банк. Отчетным документом будет служить полученная в банке квитанция к объявлению на взнос наличными.

Отчетным документом будет служить полученная в банке квитанция к объявлению на взнос наличными.

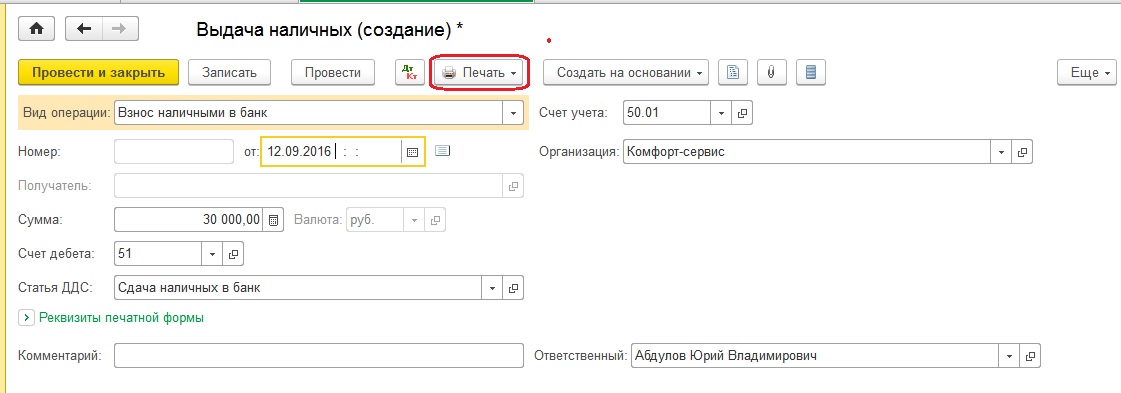

Сдача выручки в банк по объявлению

Если наличность сдается в банк периодически в небольших суммах, это можно сделать, оформив объявление на сдачу наличных в кассу банка. Все документы заполняются сотрудниками кредитной организации, после сдачи выдается квитанция о приеме. При проведении операции в операционный день деньги сразу поступят на расчетный счет, если деньги сданы в вечернюю кассу, то зачисление производится на следующий день.

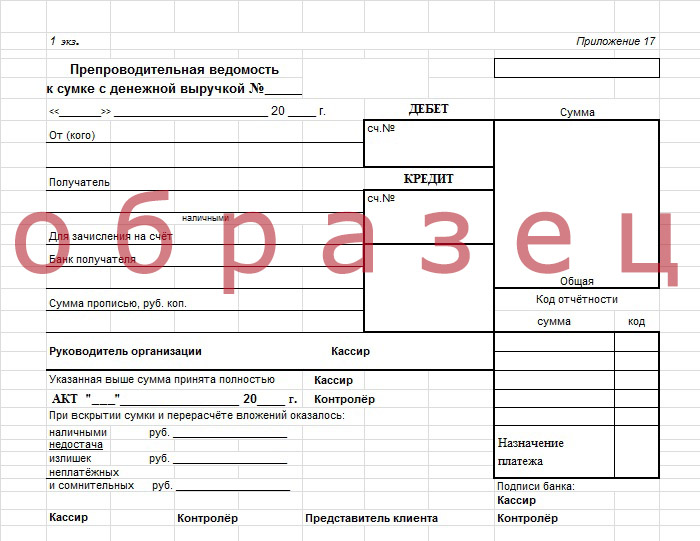

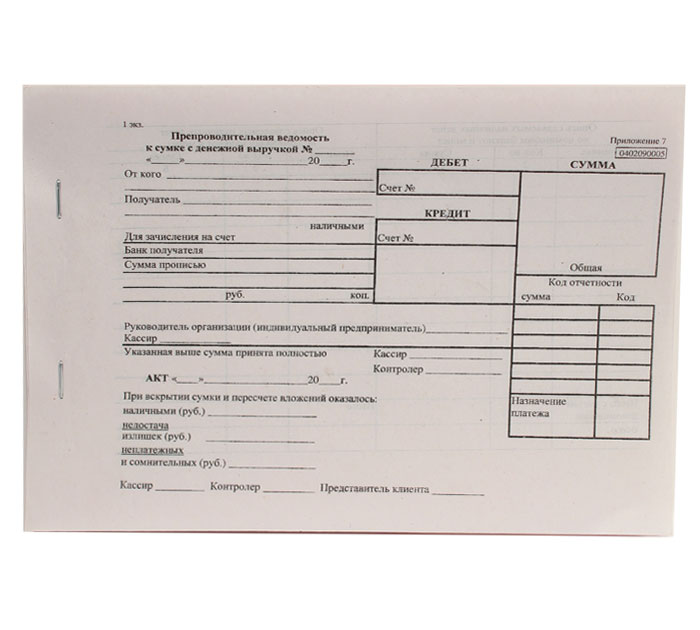

Организации могут сдавать в банк наличные деньги в сумках, оформленных соответствующим образом.

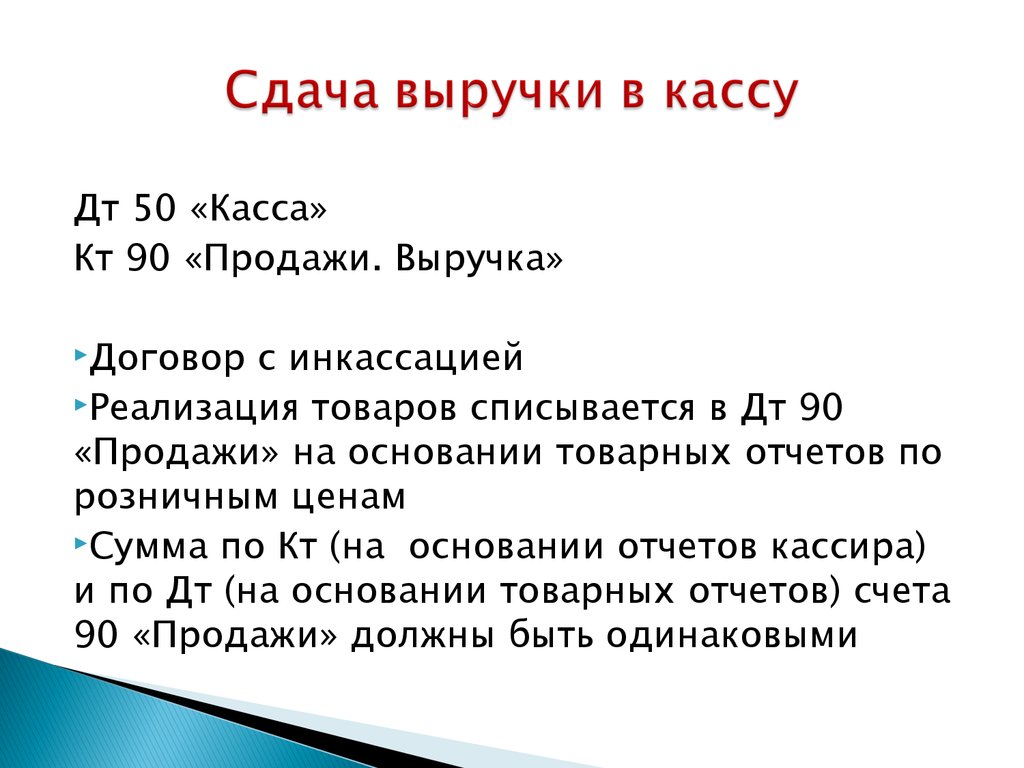

Инкассация

Заключение договора инкассации позволяет сдавать выручку в банк с помощью специальной службы.

Главным преимуществом инкассации является обеспечение безопасности перемещения денежных средств. Наличность перевозится специально подготовленными людьми, которые отвечают за ее сохранность.

В основном пользователями услуги являются торговые предприятия и компании. При необходимости можно заключать договора как на регулярную инкассацию, так и на оказание разовой инкассации. От этого будет зависеть стоимость услуги.

При необходимости можно заключать договора как на регулярную инкассацию, так и на оказание разовой инкассации. От этого будет зависеть стоимость услуги.

Самоинкассация

Сегодня банки предлагают вносить деньги на счет с помощью специальных терминалов кредитной организации. Это является удобным, банкоматы работают круглосуточно, можно воспользоваться ближайшим устройством самообслуживания.

Ранее этот способ использовался банками, у которых нет операционных касс, например, Модуль банк, банк Тинькофф и т. д. Сейчас услугу предлагают крупнейшие кредитные компании, в т. ч. Сбербанк.

Дополнительные варианты

Банки предлагают дополнительные услуги для сбора наличной выручки.

Например:

- На площади клиента устанавливается кассовая кабина, откуда деньги будут забираться инкассаторской службой банка и зачисляться на расчетный счет организации.

- Использование автоматических сейфов.

- Перевод через платежные системы.

Необходимо учитывать, что некоторые системы и банкоматы, принимают любые средства на расчетные счета только как выручку, соответственно она попадает под налогообложение. Если в банк сдается не выручка, лучше выбирать способы, позволяющие выбирать основание внесения денежных средств.

Если в банк сдается не выручка, лучше выбирать способы, позволяющие выбирать основание внесения денежных средств.

INSIGHT-США банки отказываются от будущей прибыли в обмен на освобождение капитала сейчас сдвиг, который помогает им избежать боли из-за более слабых рынков облигаций, но сократит будущую прибыль по мере роста процентных ставок.

Кредиторы, начиная от крупных банков, таких как U.S. Bancorp, и заканчивая более мелкими банками, такими как Cullen/Frost Bankers Inc, меняют способ учета инвестиционных ценных бумаг, применяя режим, который по существу вынуждает их удерживать облигации несмотря ни на что, вместо того, чтобы иметь возможность продавать их, когда рынки падают. Переход на бухгалтерский учет дает им краткосрочное облегчение, которое помогает им соблюдать новые международные правила капитала и ликвидности.

Но аналитики опасаются, что по мере того, как рынки облигаций продолжают слабеть, банки застрянут с большим количеством индеек в своих портфелях, что даст им меньше наличных денег для инвестирования или кредитования по более высоким ставкам.

Готовность кредиторов отказаться от будущей прибыли показывает давление, с которым они сталкиваются в эпоху ограничительных правил, льготного спроса на кредит и исторически низких ставок, которые теперь готовы расти. Подверженность банков повышению процентных ставок угрожает свести на нет большую часть прогресса, достигнутого кредиторами в наращивании капитала после финансового кризиса, сказал Дэвид Хендлер, аналитик нью-йоркской исследовательской компании CreditSights.

«У вас есть все эти препятствия, которые банки должны перепрыгивать, и они становятся все выше и выше», — сказал Хендлер, добавив, что проблемы проверяют сообразительность банковского казначейства и финансовых отделов. «Многие из этих парней не тренировались для этого».

Сдвиг в учете известен как перевод активов из категории «имеющиеся в наличии для продажи» в категорию «удерживаемые до погашения». Это изменение происходит уже несколько лет. По данным SNL Financial, книги коммерческих банков США, удерживаемые до погашения, увеличились на 62% до 347,4 млрд долларов во втором квартале с 215,0 млрд долларов в четвертом квартале 2010 года.

Поскольку во втором квартале рынки облигаций ослабли, переход ускорился: счета, удерживаемые до погашения, выросли на 8,7% по сравнению с первым кварталом, что стало самым большим ростом почти за два года.

Одним из первых крупных банков, совершивших этот переход, был US Bancorp из Миннеаполиса, штат Миннесота, шестой по величине банк США с активами в размере 353,4 миллиарда долларов. Банк является фаворитом Уоррена Баффета, чей Berkshire Hathaway Inc. является одним из его крупнейших акционеров.

Бухгалтерский портфель ценных бумаг, удерживаемых до погашения, в конце второго квартала вырос до 34,7 млрд долларов, или 46% его инвестиционного портфеля, с 1,5 млрд долларов в конце 2010 года, при этом большая часть изменений пришлась на 2011 год. В январе 2012 года финансовый директор US Bancorp Эндрю Сесере сообщил аналитикам и инвесторам, что банк использовал книгу, удерживаемую до погашения, для выполнения новых нормативных требований к ликвидности и капиталу.

Но сейчас банк обременен низкодоходными активами на десятки миллиардов долларов. Средневзвешенная доходность портфеля U.S. Bancorp, удерживаемого до погашения, во втором квартале 2013 года составила 1,89% по сравнению с 2,72% портфеля, имеющегося в наличии для продажи. Поскольку ставки начинают расти, банк может зарабатывать на некоторых активах меньше, чем он должен платить, чтобы финансировать себя, сокращая свой доход.

Средневзвешенная доходность портфеля U.S. Bancorp, удерживаемого до погашения, во втором квартале 2013 года составила 1,89% по сравнению с 2,72% портфеля, имеющегося в наличии для продажи. Поскольку ставки начинают расти, банк может зарабатывать на некоторых активах меньше, чем он должен платить, чтобы финансировать себя, сокращая свой доход.

Безусловно, у банков есть способы смягчить эту боль. Например, они могут брать кредиты под активы, удерживаемые до погашения, и инвестировать вырученные средства. И многие банковские кредиты имеют плавающие процентные ставки, поэтому повышение процентных ставок увеличит процентный доход.

Но банки, которые заходят слишком далеко со стратегией удержания до погашения, не смогут высвободить большую часть своего баланса для выдачи новых кредитов, если экономика улучшится в ближайшие месяцы, сказал Йоханнес Палссон, управляющий директор Angel. Oak Advisory, консалтинговая фирма по управлению рисками.

Эти банки «немного застряли. Вы мало что можете сделать, чтобы воспользоваться будущим ростом кредита, сказал Палссон в интервью.

Вы мало что можете сделать, чтобы воспользоваться будущим ростом кредита, сказал Палссон в интервью.

«АБСОЛЮТНО СМЕШНО»

Что касается активов, имеющихся в наличии для продажи, банки должны ежеквартально регистрировать бумажные убытки, когда стоимость ценных бумаг падает. Бумажные потери не влияют на прибыль, но уменьшают чистую стоимость активов, измеряемую балансовой стоимостью активов за вычетом обязательств. Это произошло с банками во втором квартале, когда рынки облигаций ослабли на фоне разговоров о сокращении Федеральной резервной системой своей программы покупки облигаций.

По данным Федеральной резервной системы, 38 миллиардов долларов нереализованной прибыли от инвестиций, о которых они сообщали в начале года, к концу августа превратились в 13,1 миллиарда долларов бумажных убытков.

В течение долгого времени регулирующие органы игнорировали изменения стоимости книг, имеющихся в наличии для продажи, при оценке капитала банка. Но в соответствии с концепцией, известной как Базель III, которую международные регулирующие органы завершили в декабре 2010 года, убытки от активов, имеющихся в наличии для продажи, ударят по нормативному капиталу, а распродажа на рынке облигаций может вынудить банки США увеличить уровень своего капитала.

Бумажные убытки по ценным бумагам, удерживаемым до погашения, однако, не вычитаются из уровня капитала банков. Это, наряду с новыми правилами ликвидности, которые заставляли банки увеличивать свои активы в ценных бумагах, побуждало банки размещать активы в своих инвестиционных портфелях, удерживаемых до погашения.

Должностные лица банка утверждают, что регулирующие органы тянут их в слишком многих направлениях, не задумываясь о том, как новые правила взаимодействуют друг с другом. Услышав эти жалобы, ранее в этом году регулирующие органы США освободили банки с активами менее 250 миллиардов долларов от правил капитала, связанных с книгами, имеющимися в наличии для продажи.

Но для некоторых это решение было принято слишком поздно. Например, Cullen/Frost, банк из Сан-Антонио, штат Техас, с активами в размере 22,6 млрд долларов, классифицировал 2,6 млрд долларов своего портфеля муниципальных облигаций как удерживаемые до погашения в четвертом квартале прошлого года. Он сделал этот шаг, потому что регулирующие органы казались «неспособными» отменить требование вычитать бумажные убытки по ценным бумагам из коэффициентов капитала, заявил в то время финансовый директор Филлип Грин во время телефонного разговора с аналитиками о прибылях и убытках.

Он сделал этот шаг, потому что регулирующие органы казались «неспособными» отменить требование вычитать бумажные убытки по ценным бумагам из коэффициентов капитала, заявил в то время финансовый директор Филлип Грин во время телефонного разговора с аналитиками о прибылях и убытках.

«Это было абсолютно нелепо для такого банка, как наш», который полон ликвидности и никогда не имел проблем с финансированием своего портфеля ценных бумаг, сказал главный инвестиционный директор Cullen/Frost Билл Сиракос в интервью о первоначальном предложении ФРС.

Но этот перевод оказался ненужным, когда позже банк был освобожден. Сиракос сказал, что у банка нет больших сожалений по поводу использования счета, удерживаемого до погашения. «Мы отказались от некоторой гибкости, но в любом случае мы держим материал до зрелости», — сказал он.

Хотя регулирующие органы могут легко изменить курс, в соответствии с правилами бухгалтерского учета банки не могут. Если они решили продать некоторые ценные бумаги из портфеля, удерживаемого до погашения, за исключением некоторых экстремальных обстоятельств, весь портфель становится «испорченным».

Как только это происходит, все ценные бумаги, удерживаемые до погашения, а не только те, которые банк планировал продать, переводятся в книги имеющихся в наличии для продажи, где любой нереализованный убыток немедленно уменьшает их чистую стоимость. Кроме того, банку будет запрещено использовать портфели, удерживаемые до погашения, в течение двух лет.

Из-за такой негибкости некоторые банки, в том числе JPMorgan Chase & Co, решили принять на себя риск того, что растущие ставки сокрушат их инвестиционные портфели, и используют учет, удерживаемый до погашения, практически для всех своих инвестиционных ценных бумаг.

Взгляд на страхование жизни с единой премией

Основным преимуществом страхования жизни является создание имущества, которое может обеспечить оставшихся в живых или оставить что-то на благотворительность. Страхование жизни с единой премией (SPL) – это тип страхования, при котором единовременная сумма денег выплачивается в полис в обмен на пособие в случае смерти, которое гарантируется до самой смерти. Здесь мы рассмотрим некоторые из различных доступных версий SPL, предлагающих широкий спектр вариантов инвестирования и условий вывода средств.

Здесь мы рассмотрим некоторые из различных доступных версий SPL, предлагающих широкий спектр вариантов инвестирования и условий вывода средств.

Основные выводы

- При страховании жизни с единовременным взносом (SPL) с держателей полисов взимается единый авансовый платеж для полного финансирования полиса. Когда-то это было популярное налоговое убежище.

- Страхование жизни с единой премией требует от страхователя крупной суммы денег, что делает этот вид страхования недоступным для многих заявителей.

- Большим преимуществом страхования жизни с единой премией является то, что единый платеж полностью покрывает полис, немедленно гарантируя выгодоприобретателям значительное пособие в случае смерти.

При страховании жизни с единой премией вложенные денежные средства быстро накапливаются, поскольку полис полностью профинансирован. Размер пособия в случае смерти зависит от вложенной суммы, а также от возраста и состояния здоровья застрахованного. С точки зрения страховой компании, считается, что более молодой человек имеет более длительную оставшуюся продолжительность жизни, что дает средствам, уплачиваемым в качестве премии, больше времени для роста до того, как ожидается выплата пособия в случае смерти.

С точки зрения страховой компании, считается, что более молодой человек имеет более длительную оставшуюся продолжительность жизни, что дает средствам, уплачиваемым в качестве премии, больше времени для роста до того, как ожидается выплата пособия в случае смерти.

Естественно, чем большую сумму капитала вы изначально вкладываете в свой полис, тем больше ваше пособие по смерти. Например, 60-летняя женщина может использовать единовременную премию в размере 25 000 долларов США, чтобы предоставить своим бенефициарам пособие в размере 50 000 долларов США, не облагаемое подоходным налогом, тогда как единовременная премия 50-летнего мужчины в размере 100 000 долларов США может привести к выплате в связи со смертью в размере 400 000 долларов США.

Пособия на проживание по страхованию жизни с единой премией

В то время как страховые выплаты в случае смерти предоставляют вам эффективное средство обеспечения ваших иждивенцев, вам также необходимо учитывать непредвиденные потребности, которые могут возникнуть перед вашей смертью. Вы, вероятно, понимаете важность страхования на случай длительного ухода (LTC), поскольку долгосрочный уход часто может оказаться дорогостоящим затруднительным положением. Но что, если вы не можете заставить себя платить ежегодные страховые взносы LTC? SPL может предложить решение.

Вы, вероятно, понимаете важность страхования на случай длительного ухода (LTC), поскольку долгосрочный уход часто может оказаться дорогостоящим затруднительным положением. Но что, если вы не можете заставить себя платить ежегодные страховые взносы LTC? SPL может предложить решение.

Некоторые полисы SPL предоставляют вам не облагаемый налогом доступ к пособию в случае смерти для оплаты расходов на долгосрочный уход. Эта функция может помочь защитить ваши другие активы от потенциально непосильных расходов на долгосрочный уход. Пособие по случаю смерти, оставшееся в полисе после вашей смерти, перейдет к вашим бенефициарам без подоходного налога. И если вы ничего из этого не используете, деньги пойдут вашим близким, как вы и планировали изначально. Таким образом, ваш план SPL позволяет вам покрывать ваши потребности в долгосрочном уходе по мере необходимости, но при этом оставляет максимально возможную сумму вашего пособия в случае смерти для ваших иждивенцев.

Ряд планов SPL также позволяет отказаться от части пособия в связи со смертью, если у вас диагностировано неизлечимое заболевание и ожидаемая продолжительность жизни составляет 12 месяцев или меньше. Такая гибкость может сделать решение об уплате большой единовременной премии менее пугающим, и важно учитывать, ограничены ли ваши финансовые активы за пределами вашего SPL.

Такая гибкость может сделать решение об уплате большой единовременной премии менее пугающим, и важно учитывать, ограничены ли ваши финансовые активы за пределами вашего SPL.

Инвестиционные варианты с политикой SPL

Есть два популярных полиса с единой премией, которые предлагают разные варианты инвестирования:

- Единая страховая премия на всю жизнь выплачивает фиксированную процентную ставку, основанную на инвестиционном опыте страховой компании и текущих экономических условиях.

- Переменный срок жизни с одной премией позволяет владельцам полиса выбирать из меню профессионально управляемых субсчетов акций, облигаций и денежного рынка, а также фиксированного счета.

Ваш выбор должен зависеть от вашей способности справляться с рыночными изменениями, состава других активов в вашем портфеле и того, как вы планируете использовать денежную стоимость полиса. С фиксированной процентной ставкой вы можете рассчитывать на безопасность и стабильность постоянного темпа роста в своей политике, но вы упускаете потенциальную прибыль, если финансовые рынки будут хорошо работать. Минимальное пособие в случае смерти устанавливается при покупке полиса, но если стоимость счета полиса превысит определенную сумму, то пособие в связи со смертью также может увеличиться.

Минимальное пособие в случае смерти устанавливается при покупке полиса, но если стоимость счета полиса превысит определенную сумму, то пособие в связи со смертью также может увеличиться.

С другой стороны, если вы готовы рискнуть низкой эффективностью ради шанса на большую прибыль, полис переменного страхования жизни с субсчетами, инвестированными в акции и облигации, может иметь больше смысла для вас.

Варианты снятия

Полисы SPL дают вам контроль над вашими инвестициями, предоставляя доступ к денежной стоимости для чрезвычайных ситуаций, выхода на пенсию или других возможностей. Один из способов задействовать наличные деньги в политике с кредитом. вообще можно взять кредит равный 90% от выкупной стоимости полиса. Это, конечно, уменьшит выкупную стоимость полиса и пособие в случае смерти, но у вас есть возможность погасить кредит и восстановить пособие.

Компании также позволят вам снимать средства и вычитать снятие средств из выкупной стоимости полиса. Обычно у них есть минимальная сумма, которую вы можете удалить. Сумма, которую вы можете снимать каждый год без уплаты сборов за сдачу, может составлять 10% уплаченной премии или 100% прибыли по полису, в зависимости от того, что больше.

Обычно у них есть минимальная сумма, которую вы можете удалить. Сумма, которую вы можете снимать каждый год без уплаты сборов за сдачу, может составлять 10% уплаченной премии или 100% прибыли по полису, в зависимости от того, что больше.

Тем не менее, дополнительные расходы могут возникнуть из-за снятия средств или займов из вашего SPL, поскольку полисы SPL обычно считаются модифицированными договорами о пожертвованиях. Это означает, что существует 10-процентный штраф IRS на все доходы, снятые или взятые взаймы до достижения возраста 59,5 лет. Вы также должны будете заплатить подоходный налог с этой прибыли. Кроме того, если вы обналичиваете полис, страховая компания может выставить вам штраф за сдачу.

Рост инвестиций с отсрочкой налогообложения

Ваши инвестиции будут расти с отсрочкой налогообложения в рамках полиса. Как отмечалось выше, вы будете платить налог с дохода, если откажетесь от полиса или займите его, но ваши названные бенефициары будут получать пособия без подоходного налога и без временной задержки и расходов на завещание. Это важное преимущество, поскольку вы не хотите, чтобы усилия и расходы, которые вы посвятили предоставлению пособий по смерти своим иждивенцам, были приглушены неоправданными задержками во времени и расходами на завещание.

Это важное преимущество, поскольку вы не хотите, чтобы усилия и расходы, которые вы посвятили предоставлению пособий по смерти своим иждивенцам, были приглушены неоправданными задержками во времени и расходами на завещание.

SPL имеет недостатки

Минимальная сумма, которую вы можете инвестировать в полис SPL, обычно составляет 5000 долларов, что может сделать его непомерно дорогим для многих инвесторов. Добавления запрещены. Вам следует использовать только те средства, которые вы намеревались передать следующему поколению, или помочь в финансировании долгосрочной цели, такой как выход на пенсию. Кроме того, вы должны будете соответствовать стандартам медицинского андеррайтинга страховой компании, чтобы претендовать на SPL.

Зачем покупать полис страхования жизни с единой премией?

Покупатель уплачивает единовременный авансовый страховой взнос для полного финансирования полиса, немедленно гарантируя бенефициарам значительное пособие в случае смерти. Инвестиции растут с отсрочкой налогообложения.

Инвестиции растут с отсрочкой налогообложения.

Финансируют ли SPL долгосрочные медицинские льготы?

Некоторые полисы страхования жизни с единой премией могут финансировать долгосрочный уход, если застрахованный потребует этого. Некоторые полисы страхования жизни с единой премией позволяют держателям полисов получать не облагаемое налогом пособие в случае смерти для оплаты расходов на проживание. Такие изъятия соответственно уменьшают размер пособия в связи со смертью.

Как страхователь SPL использует свои наличные деньги?

Полисы SPL позволяют получить доступ к денежной стоимости на случай непредвиденных обстоятельств, выхода на пенсию или других возможностей. Кредиты — один из способов получить деньги. Как правило, доступны кредиты, равные 90% выкупной стоимости полиса. Это, конечно, уменьшит выкупную стоимость полиса и пособие в случае смерти, но у вас есть возможность погасить кредит и восстановить пособие.

Практический результат

Если у вас есть деньги, которые вам сейчас не нужны, и вы хотите гарантированно защитить свою семью или свою любимую благотворительную организацию, страхование жизни с единовременной премией может стать для вас идеальным продуктом.