Содержание

Как оплатить налог ИП через Сбербанк Онлайн: пошаговая инструкция

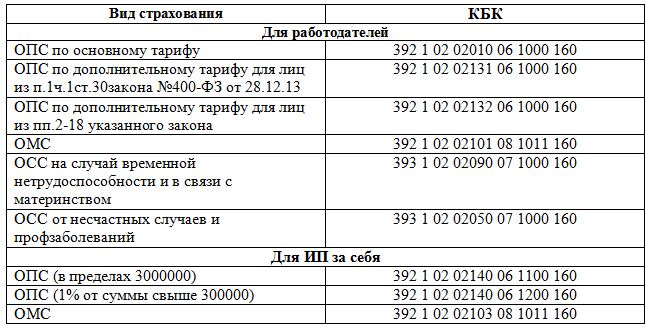

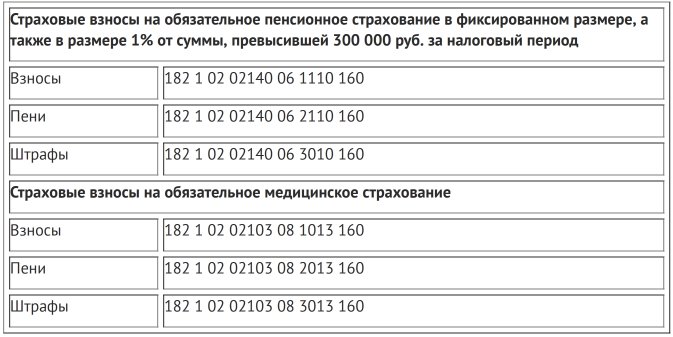

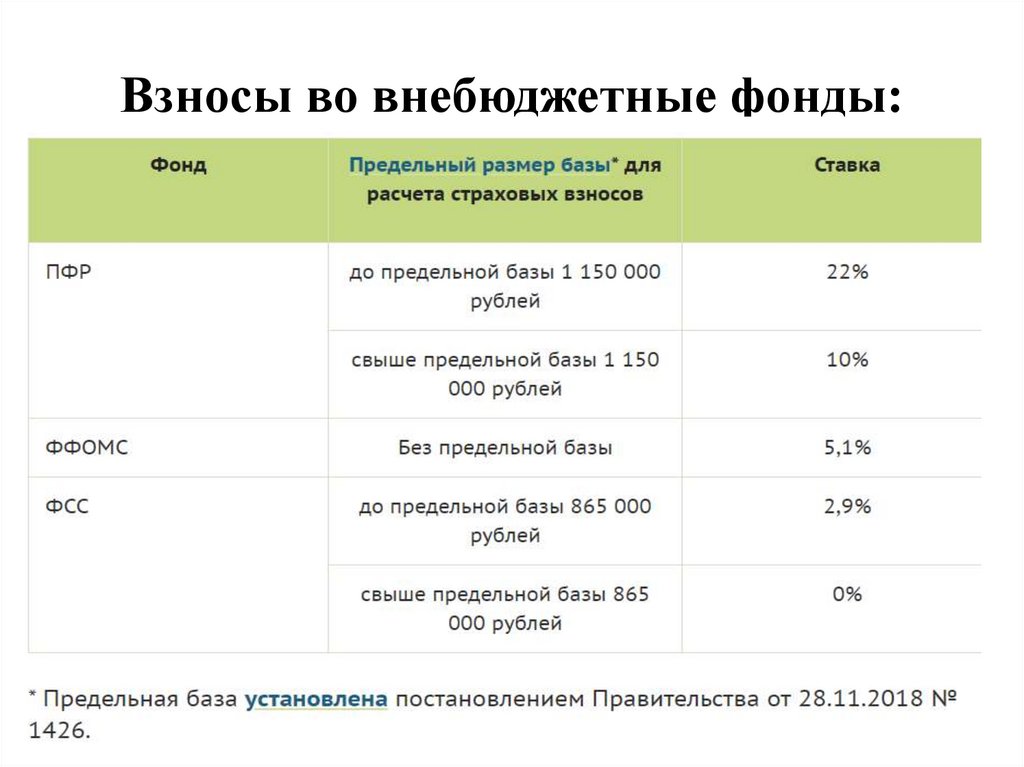

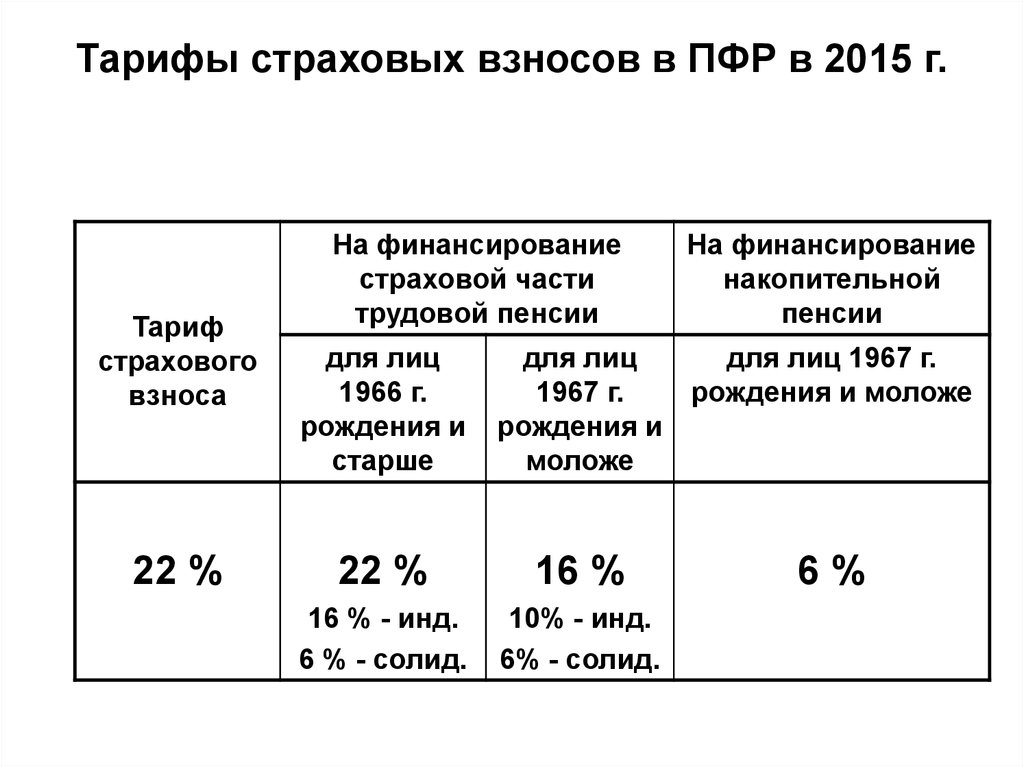

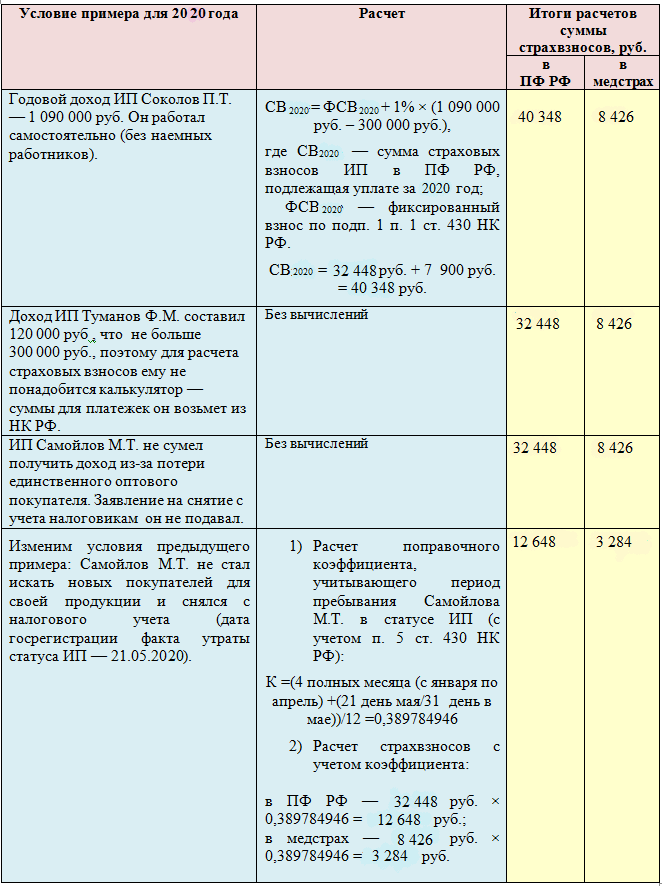

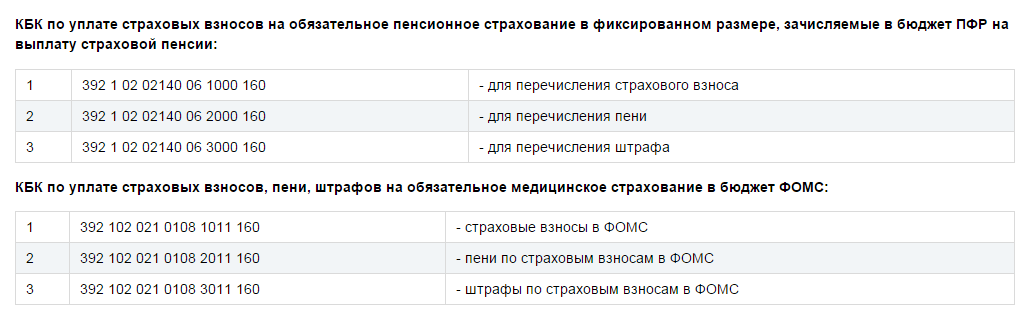

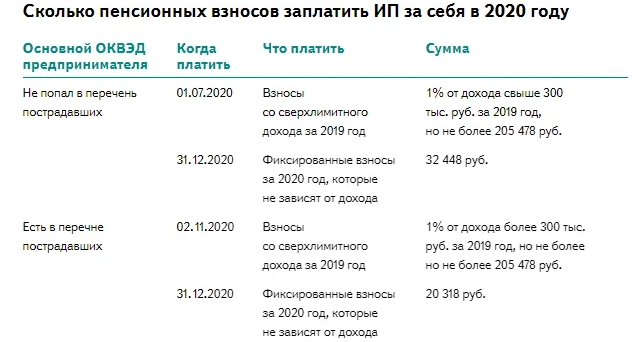

Все индивидуальные предприниматели периодически сталкиваются с необходимостью оплаты налогов в соответствующую инспекцию. Известно, что ИП нужно оплачивать как обязательные страховые взносы (начиная с 2017 года взносы медицинского и пенсионного страхования оплачиваются не в ПФР, а в налоговой инспекции), так и налог на прибыль исходя из конкретной системы налогообложения. Как же можно оплатить все и при этом не тратить время на простой в очереди?

Сейчас мало людей лично посещают банк, ведь практически все операции совершаются максимально быстро благодаря интернету. В этой статье мы рассмотрим, как оплатить налог ИП через Сбербанк Онлайн и решить данный вопрос в кратчайшие сроки.

Получится ли это сделать?

Многие задаются вопросом, а получится ли это сделать? Ведь Сбербанк Онлайн привязывают к личной карточке. Как же тогда может ИП осуществлять оплату налогов с нее? Разве он не должен делать платежи с собственного расчетного счета?

На этот счет в интернете содержится следующая информация: взносы, а также сборы в бюджетные компании не считаются операциями по предпринимательской деятельности.

Именно поэтому у ИП есть возможность их оплаты абсолютно любым способом. Это может быть как касса банка, так и личный счет, расчетный и так далее.

Однако важно, чтобы карта была оформлена на того, кто зарегистрирован в качестве индивидуального предпринимателя. Вывод очевиден: оплата налогов ИП через Сбербанк Онлайн – вполне реальная процедура. Как же она осуществляется?

Процесс оплаты через Сбербанк Онлайн

Если вам ранее приходилось заниматься оплатой коммунальных платежей или иных услуг в данном сервисе, то вы точно быстро разберетесь с тем, как же оплатить налоги. Пользоваться сервисом может любой человек, имеющий карту Сбербанка.

Что бы не ошибиться, на руках должна быть квитанция сбербанка на оплату налога ИП с реквизитами. Для ее получения потребуется связаться с местным отделением налоговой службы или же посетить официальный сайт ФНС и самому распечатать ее. Последний вариант считается более предпочтительным, поскольку занимает минимум времени.

Итак, вы владеете платежными реквизитами. Теперь нужно посетить официальный сайт Сбербанка и войти в онлайн-сервис.

После выполнения входа посетите вкладку «Переводы и платежи», после чего выберите, куда нужно заплатить (для ИФНС необходимо нажать «Федеральная налоговая служба»).

Тут, кстати, можно выбрать Фонд социального страхования и Пенсионный фонд.

Затем будет открыта страница, содержащая перечень услуг. Нажмите «Поиск и оплата налогов ФНС».

Теперь нужно будет обратить внимание на ту самую квитанцию из налоговой службы. В ней написан индекс документа. Дальше выбираете «Оплата налогов по индексу документа», указываете карту, с которой спишутся средства, а также вносите индекс в обозначенное поле. Лучше оплачивать именно этим способом, поскольку в таком случае отсутствует комиссия.

Теперь нажмите «Продолжить». Система автоматически найдет сформированный документ, а на экране появится форма оплаты. Крайне важно сделать акцент на итоговой сумме, поскольку она должна совпадать с указанной в квитанции. Если все верно, то можно дальше работать с системой.

Если все верно, то можно дальше работать с системой.

Обратите внимание! Изначально реквизиты получателя могут отличаться от тех, которые имеются у вас. В этом нет ничего страшного. Далее данное расхождение изменится на корректное.

Если у вас отсутствует платежный документ с номером, то можно выбрать и другой путь. Речь идет о нажатии «Поиск просроченных налогов по ИНН», введении своего ИНН. После этого система покажет все долги.

Далее производится оплата налогов ИП Сбербанк Онлайн. На телефон придет СМС и подтверждающий пароль. Все, что нужно сделать – ввести его. Теперь на квитанции будет штамп «Исполнено», а с карты спишется необходимая сумма. Не забудьте распечатать этот чек и сохранить его. Подобное будет свидетельствовать о том, что вы реально все оплатили.

Таким образом, каждый пользователь системы может заплатить налоги ИП через Сбербанк Онлайн. Данный процесс отличается простотой, удобством и существенно экономит время!

КНП — коды назначения платежей

|

Коды назначения платежей

|

Наименование операций

|

|

002

|

Комиссионное вознаграждение акционерного общества «Единый накопительный пенсионный фонд», добровольного накопительного пенсионного фонда от суммы пенсионных активов, акционерного общества «Государственный фонд социального страхования» от суммы его активов

|

|

003

|

Перевод на инвестиционный счет

|

|

004

|

Перевод на счет пенсионных выплат

|

|

005

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд» ошибочно зачисленных сумм пени по обязательным профессиональным пенсионным взносам

|

|

006

|

Комиссионное вознаграждение доверительного управляющего пенсионными активами акционерного общества «Единый накопительный пенсионный фонд»

|

|

007

|

Комиссионное вознаграждение акционерного общества «Единый накопительный пенсионный фонд», добровольного накопительного пенсионного фонда от инвестиционного дохода

|

|

008

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд» ошибочно зачисленных сумм по обязательным профессиональным пенсионным взносам

|

|

009

|

Пеня за несвоевременное перечисление обязательных профессиональных пенсионных взносов

|

|

010

|

Обязательные пенсионные взносы

|

|

011

|

Пенсионные выплаты из акционерного общества «Единый накопительный пенсионный фонд» или добровольного накопительного пенсионного фонда, за исключением пенсионных выплат по коду назначения платежа 014

|

|

012

|

Социальные отчисления

|

|

013

|

Добровольные пенсионные взносы

|

|

014

|

Пенсионные выплаты из акционерного общества «Единый накопительный пенсионный фонд» за счет обязательных пенсионных взносов работодателя

|

|

015

|

Обязательные профессиональные пенсионные взносы

|

|

016

|

Возврат банком профинансированных средств пенсий и базовых пенсионных выплат

|

|

017

|

Пеня за несвоевременное перечисление социальных отчислений

|

|

018

|

Инвестиционный доход,

|

|

в том числе:

| |

|

инвестиционный доход, полученный от инвестиционной деятельности акционерного общества «Государственный фонд социального страхования»

| |

|

019

|

Пеня за несвоевременное перечисление обязательных пенсионных взносов

|

|

020

|

Удержание сумм из пенсий и пособий, возврат сумм удержаний из пенсий и пособий

|

|

021

|

Возврат некоммерческим акционерным обществом «Государственная корпорация «Правительство для граждан» ошибочно зачисленных платежей

|

|

022

|

Единовременные государственные пособия в связи с рождением ребенка

|

|

023

|

Возврат единовременных государственных пособий в связи с рождением ребенка

|

|

024

|

Перевод пенсионных накоплений, сформированных за счет добровольных пенсионных взносов, между акционерным обществом «Единый накопительный пенсионный фонд» и добровольными накопительными пенсионными фондами или между добровольными накопительными пенсионными фондами

|

|

025

|

Возврат пятидесяти процентов от суммы обязательных пенсионных взносов, перечисленных за счет бюджетных средств до 1 января 2016 года в пользу военнослужащих (кроме военнослужащих срочной службы), сотрудников специальных государственных и правоохранительных органов, государственной фельдъегерской службы, а также лиц, права которых иметь специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года

|

|

026

|

Возврат акционерным обществом «Государственный фонд социального страхования» излишне (ошибочно) уплаченных социальных отчислений

|

|

027

|

Социальная выплата на случай утраты трудоспособности из средств акционерного общества «Государственный фонд социального страхования»

|

|

028

|

Возврат сумм социальных выплат на случай утраты трудоспособности

|

|

029

|

Трансферты из местных бюджетов

|

|

030

|

Трансферты из республиканского бюджета,

|

|

в том числе:

| |

|

выплата сумм гарантий государства получателям пенсионных выплат по сохранности обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в акционерном обществе «Единый накопительный пенсионный фонд» в размере фактически внесенных обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов с учетом уровня инфляции

| |

|

субсидирование обязательных пенсионных взносов получателям социальных выплат на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из акционерного общества «Государственный фонд социального страхования»

| |

|

субсидирование обязательных пенсионных взносов работодателя получателям социальных выплат на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из акционерного общества «Государственный фонд социального страхования»

| |

|

031

|

Возврат банком ошибочных платежей и прочих платежей

|

|

к прочим платежам относятся:

| |

|

возврат единовременной государственной денежной компенсации гражданам, пострадавшим вследствие ядерных испытаний на Семипалатинском испытательном ядерном полигоне

| |

|

возврат единовременных выплат оралманам

| |

|

возврат ежемесячных выплат бывшим работникам юридических лиц, ликвидированных вследствие банкротства и признанных ответственными за вред, причиненный жизни и здоровью работникам

| |

|

возврат государственной адресной социальной помощи

| |

|

возврат жилищной помощи

| |

|

возврат ежемесячного государственного пособия по уходу за инвалидом первой группы с детства

| |

|

032

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд», добровольным накопительным пенсионным фондом ошибочно зачисленных сумм по обязательным пенсионным взносам, добровольным пенсионным взносам

|

|

033

|

Пенсии

|

|

034

|

Государственные базовые социальные пособия по инвалидности

|

|

035

|

Возврат государственных базовых социальных пособий по инвалидности

|

|

036

|

Государственные базовые социальные пособия по случаю потери кормильца

|

|

037

|

Возврат государственных базовых социальных пособий по случаю потери кормильца

|

|

038

|

Государственные базовые социальные пособия по возрасту

|

|

039

|

Возврат государственных базовых социальных пособий по возрасту

|

|

040

|

Пособия на погребение пенсионеров, участников и инвалидов Великой Отечественной войны, единовременные выплаты на погребение получателей пенсионных выплат по возрасту, получателей выплат из акционерного общества «Единый накопительный пенсионный фонд» и иных лиц, имеющих пенсионные накопления в акционерном обществе «Единый накопительный пенсионный фонд»

|

|

041

|

Возврат пособия на погребение пенсионеров, участников и инвалидов Великой Отечественной войны, единовременной выплаты на погребение получателей пенсионных выплат по возрасту, получателей выплат из акционерного общества «Единый накопительный пенсионный фонд» и иных лиц, имеющих пенсионные накопления в акционерном обществе «Единый накопительный пенсионный фонд»

|

|

042

|

Пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

|

|

043

|

Возврат пособия на погребение получателей государственных социальных пособий и государственных специальных пособий, работавших на подземных и открытых горных работах, на работах с особо вредными и особо тяжелыми условиями труда

|

|

044

|

Выплата государственных специальных пособий

|

|

045

|

Возврат государственных специальных пособий

|

|

046

|

Социальная выплата на случай потери кормильца из средств акционерного общества «Государственный фонд социального страхования»

|

|

047

|

Возврат сумм социальных выплат на случай потери кормильца

|

|

048

|

Социальная выплата на случай потери работы из средств акционерного общества «Государственный фонд социального страхования»

|

|

049

|

Возврат сумм социальных выплат на случай потери работы

|

|

Группа 050 «Специальные государственные пособия»

| |

|

051

|

Участникам Великой Отечественной войны

|

|

052

|

Инвалидам Великой Отечественной войны

|

|

053

|

Лицам, приравненным к участникам Великой Отечественной войны

|

|

054

|

Лицам, приравненным к инвалидам Великой Отечественной войны

|

|

055

|

Вдовам воинов, погибших в Великой Отечественной войне

|

|

056

|

Семьям погибших военнослужащих и работников органов внутренних дел

|

|

057

|

Женам (мужьям) умерших инвалидов и участников войны

|

|

058

|

Лицам, награжденным орденами и медалями за самоотверженный труд и безупречную службу в тылу в годы Великой Отечественной войны

|

|

059

|

Пособия матери или отцу, усыновителю (удочерителю), опекуну (попечителю), воспитывающему ребенка-инвалида

|

|

Группа 060 «Возврат специальных государственных пособий»

| |

|

061

|

По участникам Великой Отечественной войны

|

|

062

|

По инвалидам Великой Отечественной войны

|

|

063

|

По лицам, приравненным к участникам Великой Отечественной войны

|

|

064

|

По лицам, приравненным к инвалидам Великой Отечественной войны

|

|

065

|

По вдовам воинов, погибших в Великой Отечественной войне

|

|

066

|

По семьям погибших военнослужащих и работников органов внутренних дел

|

|

067

|

По женам (мужьям) умерших инвалидов и участников войны

|

|

068

|

По лицам, награжденным орденами и медалями за самоотверженный труд и безупречную службу в тылу в годы Великой Отечественной войны

|

|

069

|

Возврат пособия матери или отцу, усыновителю (удочерителю), опекуну (попечителю), воспитывающему ребенка-инвалида

|

|

Группа 070 «Специальные государственные пособия другим категориям граждан»

| |

|

071

|

Инвалидам 1 и 2 группы

|

|

072

|

Инвалидам 3 группы

|

|

073

|

Детям инвалидам до 16 лет

|

|

074

|

Многодетным матерям

|

|

075

|

Реабилитированным гражданам

|

|

076

|

Лицам, которым назначены пенсии за особые заслуги перед Республикой Казахстан

|

|

077

|

Прочие

|

|

078

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд», добровольными накопительными пенсионными фондами сумм переводов пенсионных накоплений, сформированных за счет добровольных пенсионных взносов

|

|

Группа 080 «Возврат специальных государственных пособий другим категориям граждан»

| |

|

081

|

По инвалидам 1 и 2 группы

|

|

082

|

По инвалидам 3 группы

|

|

083

|

По детям инвалидам до 16 лет

|

|

084

|

По многодетным матерям

|

|

085

|

По реабилитированным гражданам

|

|

086

|

По лицам, которым назначены пенсии за особые заслуги перед Республикой Казахстан

|

|

087

|

По прочим

|

|

088

|

Погашение кредиторской задолженности акционерного общества «Единый накопительный пенсионный фонд» по пенсионным накоплениям

|

|

089

|

Обязательные пенсионные взносы работодателя

|

|

090

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд» ошибочно зачисленных сумм по обязательным пенсионным взносам работодателя

|

|

091

|

Государственные пособия по уходу за ребенком до одного года, социальные выплаты на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из средств акционерного общества «Государственный фонд социального страхования»

|

|

092

|

Возврат государственных пособий по уходу за ребенком до одного года, социальных пособий на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года из средств акционерного общества «Государственный фонд социального страхования»

|

|

093

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд» сумм пени за несвоевременное перечисление обязательных пенсионных взносов работодателя

|

|

094

|

Возврат акционерным обществом «Государственный фонд социального страхования» ошибочно зачисленных сумм пени за несвоевременное перечисление социальных отчислений

|

|

095

|

Возврат акционерным обществом «Единый накопительный пенсионный фонд» ошибочно зачисленных сумм пени за несвоевременное перечисление обязательных пенсионных взносов

|

|

096

|

Социальная выплата на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей) из средств акционерного общества «Государственный фонд социального страхования»

|

|

097

|

Возврат социальной выплаты на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей) из средств акционерного общества «Государственный фонд социального страхования»

|

|

098

|

Пеня за несвоевременное перечисление в акционерное общество «Единый накопительный пенсионный фонд» обязательных пенсионных взносов работодателя

|

|

099

|

Прочие платежи по разделу 0,

|

|

в том числе:

| |

|

единовременная государственная денежная компенсация гражданам, пострадавшим вследствие ядерных испытаний на Семипалатинском испытательном ядерном полигоне

| |

|

единовременные выплаты оралманам

| |

|

ежемесячные выплаты бывшим работникам юридических лиц, ликвидированных вследствие банкротства и признанных ответственными за вред, причиненный жизни и здоровью работникам

| |

|

назначения государственной адресной социальной помощи

| |

|

назначения жилищной помощи

| |

|

ежемесячное государственное пособие по уходу за инвалидом первой группы с детства

| |

|

прочие платежи (пособия), неучтенные в настоящем разделе

|

Налогообложение пенсионного дохода | FINRA.

org

org

Когда вы выходите на пенсию, вы оставляете позади многие вещи — ежедневную рутинную работу, поездки на работу, может быть, ваш старый дом, — но одна вещь, которую вы сохраняете, — это налоговая накладная. На самом деле подоходный налог может стать вашей самой большой статьей расходов на пенсии.

Налогообложение пособий по социальному обеспечению

Многие пожилые американцы с удивлением узнают, что им, возможно, придется платить налог с части получаемого ими дохода по социальному обеспечению. Придется ли вам платить такие налоги, будет зависеть от того, какой общий пенсионный доход вы и ваш супруг получаете, а также от того, подаете ли вы совместную или раздельную налоговую декларацию.

Проверьте суммы базового дохода в публикации IRS 915 «Социальное обеспечение и эквивалентные пенсионные пособия для железнодорожников». Как правило, чем выше общая сумма дохода, тем больше налогооблагаемая часть вашего пособия. Это может варьироваться от 50 до 85 процентов в зависимости от вашего дохода. Если вы состоите в браке и подаете отдельные декларации, налоговых льгот нет вообще.

Если вы состоите в браке и подаете отдельные декларации, налоговых льгот нет вообще.

IRS также предоставляет рабочие листы, которые вы можете использовать, чтобы выяснить, что подлежит налогообложению и какую сумму вы можете заплатить в виде налогов на свой пенсионный доход. Вы можете найти эти листы в Публикации IRS 554, Руководство по налогам для пенсионеров.

Налоги на пенсионный доход

Вы должны платить подоходный налог со своей пенсии и с выплат по любым отсроченным налогам инвестициям, таким как традиционные IRA, 401(k)s, 403(b)s и аналогичные пенсионные планы, а также налог отсроченные ренты — в том году, когда вы берете деньги. Причитающиеся налоги уменьшают сумму, которую вам осталось потратить.

Вы будете обязаны платить федеральный подоходный налог по обычной ставке, поскольку вы получаете деньги от пенсионных аннуитетов и периодических пенсионных выплат. Но если вместо этого вы получаете прямую единовременную выплату из своей пенсии, вы должны заплатить общую сумму налога при подаче налоговой декларации за тот год, когда вы получили деньги. В любом случае ваш работодатель будет удерживать налоги по мере осуществления платежей, поэтому, по крайней мере, часть причитающихся сумм будет предварительно оплачена. Если вы переводите единовременную сумму непосредственно в IRA, налоги будут отложены до тех пор, пока вы не начнете снимать средства.

В любом случае ваш работодатель будет удерживать налоги по мере осуществления платежей, поэтому, по крайней мере, часть причитающихся сумм будет предварительно оплачена. Если вы переводите единовременную сумму непосредственно в IRA, налоги будут отложены до тех пор, пока вы не начнете снимать средства.

Совет: налоги на пенсионный доход зависят от штата Некоторые штаты не облагают налогом пенсионные выплаты, в то время как другие облагают налогом, и это может побудить людей задуматься о переезде после выхода на пенсию. Штаты не могут облагать налогом пенсионные деньги, которые вы заработали на их территории, если вы переехали на законное место жительства в другой штат. Например, если вы работали в Миннесоте, но теперь живете во Флориде, где нет подоходного налога штата, вы не должны платить подоходный налог Миннесоты с пенсии, которую вы получаете от своего бывшего работодателя.

Налоги на IRA и 401(k)s

После того, как вы начнете получать доход от традиционной IRA, вы должны будете уплачивать налог на доходную часть этих выплат по вашей обычной ставке подоходного налога. Если вы вычтете какую-либо часть ваших взносов, вы будете должны платить налог по той же ставке на полную сумму каждого снятия. Вы можете найти инструкции по расчету своей задолженности в публикации IRS 590 «Индивидуальные пенсионные соглашения».

Если вы вычтете какую-либо часть ваших взносов, вы будете должны платить налог по той же ставке на полную сумму каждого снятия. Вы можете найти инструкции по расчету своей задолженности в публикации IRS 590 «Индивидуальные пенсионные соглашения».

Если у вас есть Roth IRA, вы вообще не будете платить налог на свои доходы по мере их накопления или при снятии средств в соответствии с правилами. Но вы должны иметь учетную запись не менее пяти лет, прежде чем вы сможете претендовать на не облагаемые налогом положения о доходах и процентах.

Когда вы получаете доход в соответствии с вашими традиционными планами сокращения заработной платы 401(k), 403(b) или 457, вы должны платить подоходный налог с этих сумм. Этот доход, полученный в результате комбинации ваших взносов, любых взносов работодателя и доходов от взносов, облагается налогом по вашей обычной обычной ставке. Имейте в виду, что снятие взносов и доходов со счетов Roth 401(k) не облагается налогом при условии, что снятие средств соответствует требованиям IRS.

Управление налогооблагаемой отчетностью

Проценты, выплачиваемые по инвестициям в налогооблагаемые счета, облагаются налогом по вашей обычной ставке. Но другой доход — как от вашего прироста капитала, так и от соответствующих дивидендов — облагается налогом по долгосрочной ставке прироста капитала от 20 до 0 процентов, в зависимости от вашей налоговой категории. Это верно, когда вы владеете инвестициями более одного года. Эта более низкая ставка налога на большую часть ваших доходов является одним из основных преимуществ налогооблагаемых счетов, хотя и не единственным. Нет обязательных снятий с налогооблагаемых счетов и налоговых штрафов за получение дохода с этих счетов до того, как вам исполнится 59 лет.½. Это означает, что у вас больше гибкости в принятии решения о том, какие инвестиции использовать для получения дохода, а какие сохранить для более поздних нужд.

Существуют также способы минимизировать причитающиеся налоги. Вы можете использовать капитальные убытки от одних инвестиций, чтобы компенсировать прирост капитала от других. Ваш специалист по налогам может объяснить, как вы можете сгруппировать или отложить доход до единого налогового года или воспользоваться преимуществами налоговых вычетов и кредитов. Или он или она может порекомендовать инвестиции, которые приносят небольшой текущий доход, но имеют большой потенциал роста. Это могут быть индексные фонды, биржевые фонды, управляемые счета и недвижимость, а также отдельные ценные бумаги и взаимные фонды. Другой подход, который может предложить налоговый специалист, заключается в том, чтобы делать благотворительные пожертвования в виде активов, стоимость которых увеличилась. Этот метод позволяет избежать налогов на прирост капитала, принимая налоговый вычет на текущую стоимость актива.

Ваш специалист по налогам может объяснить, как вы можете сгруппировать или отложить доход до единого налогового года или воспользоваться преимуществами налоговых вычетов и кредитов. Или он или она может порекомендовать инвестиции, которые приносят небольшой текущий доход, но имеют большой потенциал роста. Это могут быть индексные фонды, биржевые фонды, управляемые счета и недвижимость, а также отдельные ценные бумаги и взаимные фонды. Другой подход, который может предложить налоговый специалист, заключается в том, чтобы делать благотворительные пожертвования в виде активов, стоимость которых увеличилась. Этот метод позволяет избежать налогов на прирост капитала, принимая налоговый вычет на текущую стоимость актива.

Во время выхода на пенсию вы не сможете избежать подоходного налога. Но как только вы перестанете работать, вы перестанете платить налоги на социальное обеспечение и медицинскую помощь, что может увеличить вашу прибыль на несколько тысяч долларов.

Планирование подарков и завещаний

Заглядывая вперед, вы можете подумать о том, чтобы передать часть своего имущества членам семьи или друзьям, что часто выгодно как вам, так и им, если вы можете позволить себе комфортно жить на своем Остаток пенсионного дохода.

Передача имущества часто является хорошим способом избежать уплаты налогов на наследство, и это, в свою очередь, хорошо, потому что эти налоги могут отнять у ваших активов большую долю, чем даже самая высокая ставка подоходного налога. Кроме того, некоторые штаты взимают налоги на наследство по разным ставкам в зависимости от того, что ваши наследники получают от вашего имущества.

Но хорошая новость заключается в том, что перед смертью вы можете делать подарки кому угодно, и вы можете делать это в пределах определенной суммы без уплаты налогов. Потолок IRS для физических лиц и состоящих в браке налогоплательщиков время от времени меняется.

Кроме того, вы можете в течение всей своей жизни делать более крупные подарки своим получателям без уплаты налогов. Вы должны тщательно следовать правилам IRS, чтобы соблюдать положения о пожизненном исключении. Для получения более подробной информации ознакомьтесь с инструкциями к форме IRS 709.

Дарение необлагаемых налогом подарков имеет свои плюсы и минусы. С другой стороны, раздача денег уменьшает ваше налогооблагаемое имущество, то есть то, что будет облагаться налогом на наследство после вашей смерти, а также помогает вашим бенефициарам. Но с другой стороны, как только подарок сделан, если вам понадобится доступ к этим деньгам позже на пенсии, их больше нет.

С другой стороны, раздача денег уменьшает ваше налогооблагаемое имущество, то есть то, что будет облагаться налогом на наследство после вашей смерти, а также помогает вашим бенефициарам. Но с другой стороны, как только подарок сделан, если вам понадобится доступ к этим деньгам позже на пенсии, их больше нет.

Как действует налог на прирост капитала в пенсионных фондах

Пенсионные фонды — это тип плана, в котором работодатели, работники или их комбинация вносят средства в фонд для предоставления пенсионных пособий работникам. Эти пенсионные деньги инвестируются в различные финансовые ценные бумаги на протяжении многих лет. Деньги растут и выплачиваются работникам, чтобы обеспечить им доход во время выхода на пенсию.

Ключевые выводы

- Пенсионный фонд — это план, в рамках которого работодатели и работники вносят взносы для финансирования будущих пенсионных пособий работника.

- Как правило, пенсионные фонды не должны платить налоги на прирост капитала.

- Поскольку пенсионные фонды освобождены от уплаты налога на прирост капитала, активы в фондах могут со временем расти быстрее.

- Хотя пенсионный фонд не платит налоги на прирост капитала, выплаты работнику будут облагаться налогом по обычной ставке дохода работника.

Пенсионные фонды и налоги

Пенсионные фонды со временем накапливают активы и предоставляют отдельным работникам льготы после выхода на пенсию. У каждого работника обычно есть выбор: принять единовременную выплату из пенсии при выходе на пенсию или получать ежемесячные выплаты дохода.

Налог на прирост капитала взимается с реализованной прибыли от продажи определенных видов активов, таких как акции, облигации, взаимные фонды и биржевые фонды (ETF). Налог на прирост капитала делится на два типа: краткосрочный налог на прирост капитала и долгосрочный налог на прирост капитала.

Краткосрочный налог на прирост капитала относится к реализованной прибыли от продажи ценных бумаг, которые были куплены и проданы в течение одного года или менее. Налог на долгосрочный прирост капитала относится к реализованной прибыли от продажи ценных бумаг, купленных и проданных в течение периода, превышающего один год.

Налог на долгосрочный прирост капитала относится к реализованной прибыли от продажи ценных бумаг, купленных и проданных в течение периода, превышающего один год.

Ставки налога на эти доходы разные. Для таких активов, как акции, облигации и фонды, ставка налога на долгосрочный прирост капитала может составлять 0%, 15% или 20%, в зависимости от уровня дохода физического или юридического лица. Краткосрочный налог на прирост капитала такой же, как обычная ставка дохода физического или юридического лица.

Поскольку пенсионные фонды обычно инвестируют в эти виды активов, можно было бы ожидать, что они должны платить эти налоги; однако пенсионные фонды освобождены от уплаты налога на прирост капитала. Это создает уникальные возможности для роста активов пенсионных фондов.

Как пенсионный фонд получает выгоду от неуплаты налога на прирост капитала

Как правило, пенсионные фонды не должны платить налоги на прирост капитала, что позволяет активам в фондах расти быстрее. Рассмотрим пенсионный фонд с первоначальным балансом в 10 миллионов долларов, который ежегодно растет на 10% в течение пяти лет и не платит налог на прирост капитала.

Рассмотрим пенсионный фонд с первоначальным балансом в 10 миллионов долларов, который ежегодно растет на 10% в течение пяти лет и не платит налог на прирост капитала.

Предположим, что в конце каждого года весь портфель ребалансируется, и все инвестиции продаются и заменяются другими. По истечении пяти лет этот фонд вырастает примерно до 16,1 миллиона долларов и при этом не платит налогов на прирост капитала.

IRA Roth выплачиваются долларами после уплаты налогов, поэтому вы не платите налоги, когда снимаете деньги на пенсии.

Теперь представьте себе гипотетический второй сценарий, в котором пенсионные фонды должны платить налоги. Фонд с первоначальным балансом в 10 миллионов долларов и ростом на 10% каждый год будет стоить 15,04 миллиона долларов в конце пяти лет, если он будет полностью сбалансирован в конце каждого года, а налог на прирост капитала составит 15%; однако фонду придется заплатить 889 000 долларов в виде налогов на прирост капитала.

Поскольку пенсионный фонд в первом сценарии не должен платить налоги на прирост капитала, он экономит эти деньги (889 000 долларов в этом сценарии). Поскольку эти деньги остаются в пенсионном фонде, они также растут, добавляя к пенсионному балансу еще 180 000 долларов капитала.

Поскольку эти деньги остаются в пенсионном фонде, они также растут, добавляя к пенсионному балансу еще 180 000 долларов капитала.

Налоги на выплаты работникам

Хотя сам пенсионный фонд не должен платить налоги на прирост капитала, выплаты сотрудникам будут облагаться налогом по ставкам дохода бенефициаров.

Если работник использует свои пенсионные отчисления для собственных инвестиций, эти деньги будут облагаться налогом на прирост капитала в том году, когда будет получена любая реализованная прибыль; однако, поскольку пенсионный фонд освобождается от налогов до распределения, это приводит к увеличению пенсионного пособия для работника.

Особые указания

Хотя пенсионные фонды не обязаны платить налоги на прирост капитала, корпорации, предоставляющие пенсионные фонды, платят корпоративные налоги. Эта сумма может оказать некоторое влияние на сумму, которую компании платят в пенсионные фонды своих сотрудников, что может повлиять на балансы инвесторов.

Какие пенсии освобождаются от налогов?

Пенсии, освобожденные от государственных налогов, зависят от конкретного штата, но могут включать государственные пенсии, в том числе военные пенсии. Частные пенсии и аннуитетный доход также могут быть освобождены до определенной суммы, которая зависит от конкретного штата.

Учитываются ли пенсии в качестве трудового дохода?

Пенсии не считаются заработанным доходом, наряду с безработицей, аннуитетами, социальными пособиями, социальным обеспечением и компенсациями работникам.

Должен ли я платить налоги по моей 401(k)?

Поскольку план 401(k) финансируется за счет долларов до вычета налогов, да, вам придется платить налоги со снятия средств со счета 401(k). Во время выхода идея состоит в том, что вы на пенсии и, следовательно, находитесь в более низкой категории подоходного налога, и ваши налоги будут ниже.

Практический результат

Пенсионные фонды являются пенсионными инструментами для работающих людей, когда либо они, либо их работодатель, либо оба вносят свой вклад в план.

Именно поэтому у ИП есть возможность их оплаты абсолютно любым способом. Это может быть как касса банка, так и личный счет, расчетный и так далее.

Именно поэтому у ИП есть возможность их оплаты абсолютно любым способом. Это может быть как касса банка, так и личный счет, расчетный и так далее.