Содержание

причины, инструкция, сроки — Контур.Бухгалтерия

Компании и ИП не всегда работают на одном налоговом режиме долгие годы, иногда его приходится менять. В статье расскажем, какие бывают причины для смены системы налогообложения (СНО), как и в какие сроки сменить налоговый режим.

Зачем менять систему налогообложения

Часто предприниматели меняют налоговый режим добровольно: можно перейти на более выгодный спецрежим и снизить налоговую нагрузку, если в деятельности что-то изменилось. Например, переход с ОСНО на УСН “Доходы минус расходы” сокращает налоги в 1,5-2 раза и уменьшает объем отчетности.

Другой случай смены СНО — вынужденный. Скажем, если бизнес перестал “умещаться” в рамки, установленные для его спецрежима, придется перейти на основную систему.

Когда необходимо изменение системы налогообложения

Необходимость менять СНО возникает, если компания нарушает критерии, установленные для текущего спецрежима. Возможны варианты.

- Вы прогнозируете, что в будущем нарушите критерии применения спецрежима: например, вы на патенте и собираетесь нанять более 15 сотрудников.

В таком случае можно подобрать “мягкий” вариант перехода и выбрать новый выгодный спецрежим с нового налогового периода.

В таком случае можно подобрать “мягкий” вариант перехода и выбрать новый выгодный спецрежим с нового налогового периода. - Вы внезапно нарушаете критерии и вынуждены перейти на основную систему с начала того периода, в котором произошли нарушения (для разных систем эти периоды отличаются). Например, вы на УСН не уследили за размером дохода, и он превысил 150 млн. за год: вам придется перейти на ОСНО с начала квартала, в котором были допущены нарушения.

Также придется поменять СНО, если федеральные или региональные законы вводят новые ограничения по спецрежимам. Например, местные власти отменяют применение ЕНВД по вашему виду деятельности. Еще один актуальный пример: вы на ЕНВД и продаете кеды, а чиновники вводят ограничение на применение ЕНВД при торговле маркированными товарами, к которым относится обувь, — значит вам придется переходить на другой налоговый режим. Поскольку обычно нововведения вступают в силу с нового календарного года, у предпринимателя есть время для маневров и выбора новой СНО.

Скидка 45% в ноябре: 7 590 р. вместо

13 800 р. за год работы

Смена системы налогообложения в добровольном порядке

Если вы добровольно и запланированно меняете систему налогообложения, все зависит от того, с какой СНО вы уходите и какую выбираете взамен. Сперва рассмотрим, как отказаться от текущего спецрежима, если это необходимо, затем — как перейти на новую СНО.

Отказ от УСН. Добровольно отказаться от этого налогового режима удастся только с начала нового календарного года: подайте в ФНС уведомление 26.2-3 не позднее 15 января нового года. Ждать реакции от налоговой не нужно. Если планируете только сменить объект налогообложения («Доходы» или «Доходы минус расходы»), это тоже можно сделать с начала календарного года: подайте в свою ФНС уведомление 26.2-6 до 31 декабря текущего года, чтобы со следующего начать работать по-новому. В этом случае тоже не ждите реакции от налоговой.

Внимание! Отказывайтесь от УСН, только если вы хотите перейти на ОСНО. Если же вас интересуют ЕНВД или патент, их можно совмещать с УСН, не отказываясь от этого режима.

Если же вас интересуют ЕНВД или патент, их можно совмещать с УСН, не отказываясь от этого режима.

Отказ от ЕНВД возможен в любое время. Отправьте в налоговую заявление о снятии с вмененки по форме ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП). Заявление подайте в течение 5 дней с того момента, как вы начали применять новый налоговый режим. Удобно делать это в начале нового налогового периода. Дата снятия с учета — это дата, которую вы укажете в заявлении. Налоговая обязана в 5-дневный срок уведомить вас о своем решении.

Отказ от патента невозможен, придется ждать окончания его срока действия. С патента нельзя уйти добровольно, но можно «слететь».

Отказ от ОСНО невозможен: эта система считается базовой, а для перехода на другие СНО вы просто подаете соответствующие заявления.

Теперь расскажем, как начать применять новую СНО. Обратите внимание: некоторые налоговые режимы (ОСНО, УСН) распространяются на всю вашу деятельность целиком, а некоторые (ЕНВД, ПСН) применяются только к некоторым видам деятельности. Больше того, они могут работать «поверх» базовой системы налогообложения — тогда это называется совмещением налоговых режимов. Например, вы ведете розничную торговлю на УСН и дополнительно оказываете образовательные услуги на патенте.

Больше того, они могут работать «поверх» базовой системы налогообложения — тогда это называется совмещением налоговых режимов. Например, вы ведете розничную торговлю на УСН и дополнительно оказываете образовательные услуги на патенте.

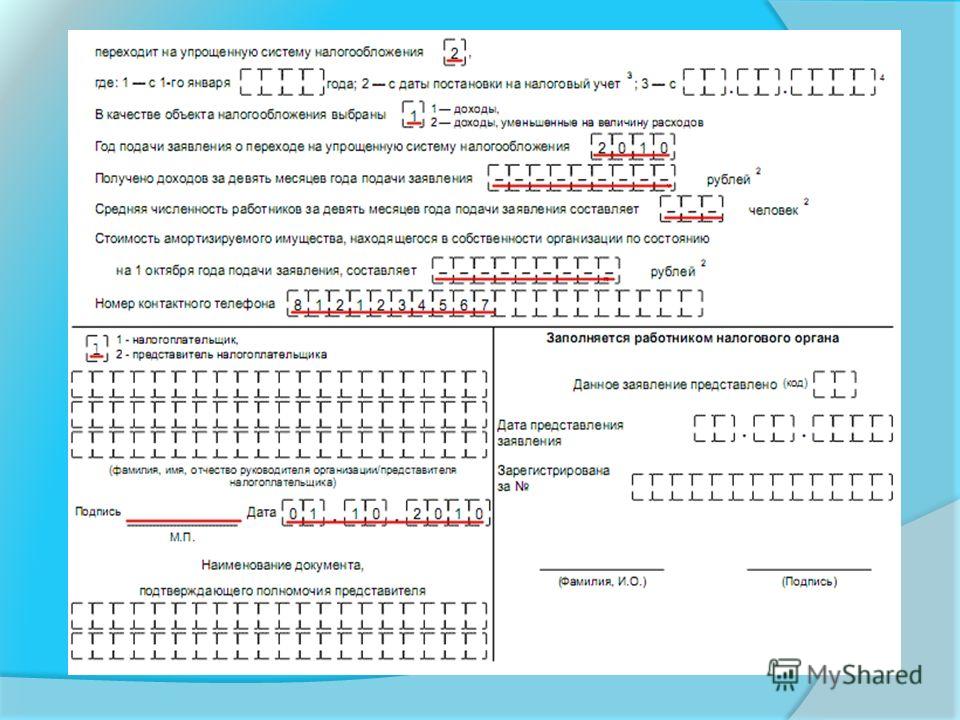

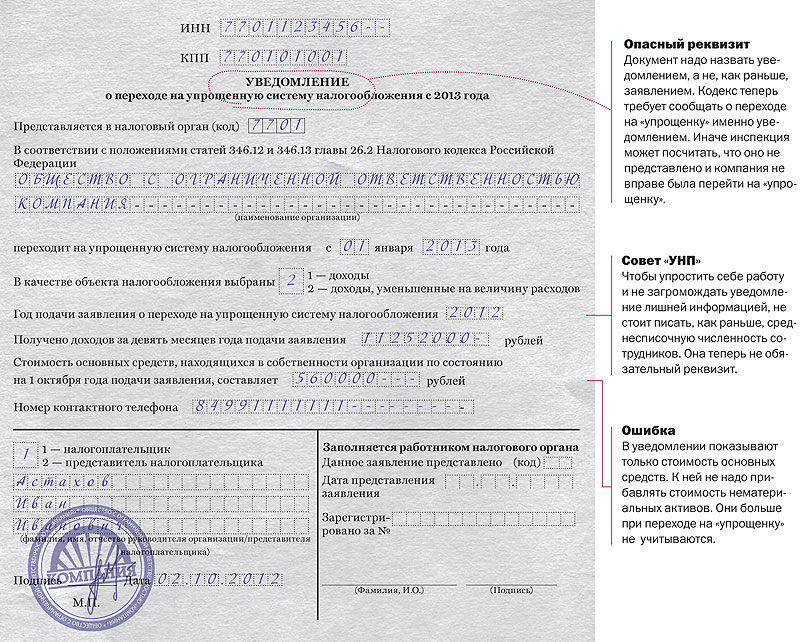

Переход на УСН с общей системы возможен только с начала нового календарного года. Упрощенка будет распространяться на все ваши виды деятельности, но для некоторых видов вы сможете дополнительно применять патент или вмененку. Подайте в налоговую по месту регистрации форму 26.2-1 до 31 декабря текущего года. И не ждите от налоговой ответа — вы просто уведомили ее о применении УСН.

Если же вы когда-то перешли на УСН, а затем на патент или ЕНВД, то вашей «базовой системой» считается упрощенка. Тогда вернуться с дополнительных спецрежимов на УСН можно в любое время.

Переход на ЕНВД возможен в любое время. Этот режим распространяется на определенные виды деятельности, которые нужно указать в заявлении. Если вы собираетесь применять вмененку с начала календарного года, подайте заявление о постановке на ЕНВД до 15 января (ЕНВД-1 для организаций и ЕНВД-2 для ИП). Если переходите на вмененку в середине года, подайте заявление в течение 5 дней после начала применения этого режима. Налоговая ответит в течение 5 дней.

Если переходите на вмененку в середине года, подайте заявление в течение 5 дней после начала применения этого режима. Налоговая ответит в течение 5 дней.

Переход на ПСН возможен в любое время: патент выдается на период от 1 до 12 месяцев, но только в пределах календарного года. Патент, как и ЕНВД, затрагивает только конкретные виды деятельности. Предприниматель подает в ФНС форму 26.5-1 за 10 или более дней до начала применения новой СНО. В течение 5 дней налоговая выдаст патент или откажет предпринимателю.

Переход на ОСНО происходит, если вы «слетели» со спецрежима или добровольно отказались от него. Никакого заявления о переходе на ОСНО подавать в налоговую не нужно, этот режим считается базовым, он охватывает всю деятельность компании или ИП (кроме тех видов деятельности, для которых применяют патент или вмененку). Перейти на ОСНО с разных спецрежимов можно в разное время:

- с УСН — добровольно с начала нового календарного года, вынужденно — с начала квартала, в котором произошло нарушение требований для УСН;

- с ЕНВД — добровольно в любое время, вынужденно — с начала месяца, в котором произошло нарушение требований для ЕНВД;

- с ПСН — добровольно только по истечении срока патента, вынужденно — с начала срока применения патента.

Смена системы налогообложения в обязательном порядке

Необходимость менять СНО появляется, если вы нарушаете критерии применения своего спецрежима или прекращаете конкретный вид деятельности, к которому применяется спецрежим. А еще чиновники могут ввести новые ограничения для спецрежима или отменить его.

Если вы слетаете с УСН, придется уведомить налоговую о потере права на упрощенку по форме 26.2-2. Сделайте это в течение 15 дней после квартала, в котором вы нарушили критерии. Но право на УСН вы теряете с начала квартала, в котором допустили нарушение, и применять ОСНО должны тоже с начала квартала. Последним кварталом на упрощенке будет тот, который предшествовал кварталу с нарушением. За деятельность на УСН придется заплатить налог и отчитаться в течение 25 дней после “нарушительного” квартала.

Если вы слетаете с ЕНВД, подайте в налоговую заявление по форме ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП) в течение 5 дней после того месяца, когда были нарушены критерии по ЕНВД или в течение 5 дней после прекращения деятельности, облагаемой ЕНВД. Если до этого вы совмещали УСН и ЕНВД, то ваша бывшая вмененная деятельность автоматически переходит на УСН — если, конечно, не нарушает его критериев. Если до этого вы не переводили деятельность на упрощенку, то у вас есть 30 дней с момента отмены ЕНВД, чтобы подать заявление о переходе на УСН. Это тот редкий случай, когда на упрощенку можно перейти в начале года. Если не подать заявление на упрощенку в течение месяца, вы автоматически окажетесь на ОСНО.

Если до этого вы совмещали УСН и ЕНВД, то ваша бывшая вмененная деятельность автоматически переходит на УСН — если, конечно, не нарушает его критериев. Если до этого вы не переводили деятельность на упрощенку, то у вас есть 30 дней с момента отмены ЕНВД, чтобы подать заявление о переходе на УСН. Это тот редкий случай, когда на упрощенку можно перейти в начале года. Если не подать заявление на упрощенку в течение месяца, вы автоматически окажетесь на ОСНО.

Если вы слетаете с патента, подайте в течение 10 календарных дней с момента нарушения заявление об утрате права на патент. При “слете” с патента считается, что предприниматель находился на своем базовом налоговом режиме с начала действия патента. Если вы переходили на УСН и совмещали упрощенку и патент, то вы будете считаться плательщиком УСН. Если же перехода на упрощенку не было, вы будете считаться плательщиком ОСНО.

Мы указали общие правила перехода с одной системы налогообложения на другую. Возможно, вам потребуются уточнения экспертов: многие вопросы смены СНО имеют разночтения, на этот счет есть письма и разъяснения контролирующих органов и судебная практика, все это поможет сориентироваться в конкретной ситуации.

Инструкция для ООО по смене налогового режима

Организация может применять ОСНО, ЕНВД и УСН, совмещать ЕНВД+ОСНО и ЕНВД+УСН, а значит может столкнуться с такими ситуациями по смене режимов:

Переход с ЕНВД на УСН: в этом случае следуйте нашим рекомендациям выше и изучите вопрос о выгодности применения этих спецрежимов в нашей статье, а также требования для плательщиков УСН.

Переход с ЕНВД на ОСНО: следуйте нашим рекомендациям выше, читайте статьи о переходе со вмененки на общий режим и особенностях ОСНО. А еще помните: если вы подавали заявление о применении УСН, а затем стали работать на ЕНВД, то для перехода на ОСНО вам придется также отказаться от УСН (выше мы писали, как это сделать).

Переход с УСН на ЕНВД: в этом случае вы переводите на ЕНВД конкретные виды деятельности, а УСН остается вашим “базовым” налоговым режимом. Читайте нашу статью о совмещении УСН и ЕНВД.

Переход с УСН на ОСНО: нужен, если организация хочет заключать сделки с крупными контрагентами и работать с НДС или если она слетает с упрощенки. Откажитесь от УСН в конце календарного года добровольно или уведомите ФНС о потере права на УСН согласно нашим рекомендациям выше.

Откажитесь от УСН в конце календарного года добровольно или уведомите ФНС о потере права на УСН согласно нашим рекомендациям выше.

Переход с ОСНО на ЕНВД: вы переводите на ЕНВД часть или все виды деятельности, а ОСНО остается вашим «базовым» налоговым режимом. Читайте наши статьи о совмещении ЕНВД и ОСНО и раздельном учете при совмещении.

Переход с ОСНО на УСН: вы меняете «базовый» налоговый режим для всех ваших видов деятельности, это можно сделать только в начале календарного года. Следуйте нашим рекомендациям выше и читайте статью о переходе с ОСНО на УСН и восстановлении НДС.

Инструкция для ИП по смене налогового режима

ИП может работать на ОСНО, УСН, ЕНВД и патенте, совмещать ЕНВД+УСН, ЕНВД+ОСНО, УСН+патент, УСН+патент+ЕНВД, ОСНО+патент, ОСНО+патент+ЕНВД. Для предпринимателей возможны те же варианты смены режима, что и для организаций (смотрите выше), и еще несколько ситуаций.

Переход с патента на ОСНО: происходит при завершении срока патента или утрате права на патент, если предприниматель не переводил свою деятельность на УСН. Следуйте нашим рекомендациям и читайте статью о совмещении патента и ОСНО.

Следуйте нашим рекомендациям и читайте статью о совмещении патента и ОСНО.

Переход с патента на УСН: происходит при завершении срока патента или утрате права на патент, если предприниматель перевел свою деятельность на УСН, а потом купил патент. Следуйте нашим рекомендациям выше и читайте статьи о совмещении патента и УСН, а также о выгодности патента или упрощенки.

Переход с патента на ЕНВД: возможен после завершения срока патента или после утраты права на патент, когда ИП начинает применять ЕНВД. Следуйте нашим рекомендациям выше и читайте статьи о совмещении патента, УСН и ЕНВД, а также патента и ЕНВД.

Переход на патент с любой СНО: возможен, если вид деятельности соответствует требованиям ПСН. При этом возможно совмещение патента и других налоговых режимов.

Настройка реквизитов кассы при смене налогового режима

Если вы работаете с онлайн-кассой, при смене СНО вам не придется перерегистрировать ее в ФНС и менять фискальный накопитель. Только при переходе на ОСНО есть нюансы: если у вас фискальный накопитель на 36 месяцев, его придется поменять на более “короткий” накопитель на 15 месяцев, этого требует 54-ФЗ. В остальных случаях придется только сменить налоговый режим в настройках кассы к началу работы на новом режиме. Чтобы сделать это быстро и без ошибок, обратитесь в свой сервисный центр.

Только при переходе на ОСНО есть нюансы: если у вас фискальный накопитель на 36 месяцев, его придется поменять на более “короткий” накопитель на 15 месяцев, этого требует 54-ФЗ. В остальных случаях придется только сменить налоговый режим в настройках кассы к началу работы на новом режиме. Чтобы сделать это быстро и без ошибок, обратитесь в свой сервисный центр.

Работайте на разных налоговых режимах и совмещайте СНО в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата, отчетность и круглосуточная поддержка специалистов. Мы дарим полгода работы в сервисе всем компаниям и ИП, которые переходят с ЕНВД на УСН или ОСНО в 2019-2020 году

Как поменять систему налогообложения и когда это можно сделать

Бывает, что владелец компании при регистрации выбрал не самую выгодную систему налогообложения, либо фирма со временем перестала соответствовать требованиям налогового кодекса. Расскажем, как поменять систему налогообложения, чтобы платить меньше налогов и избежать штрафов.

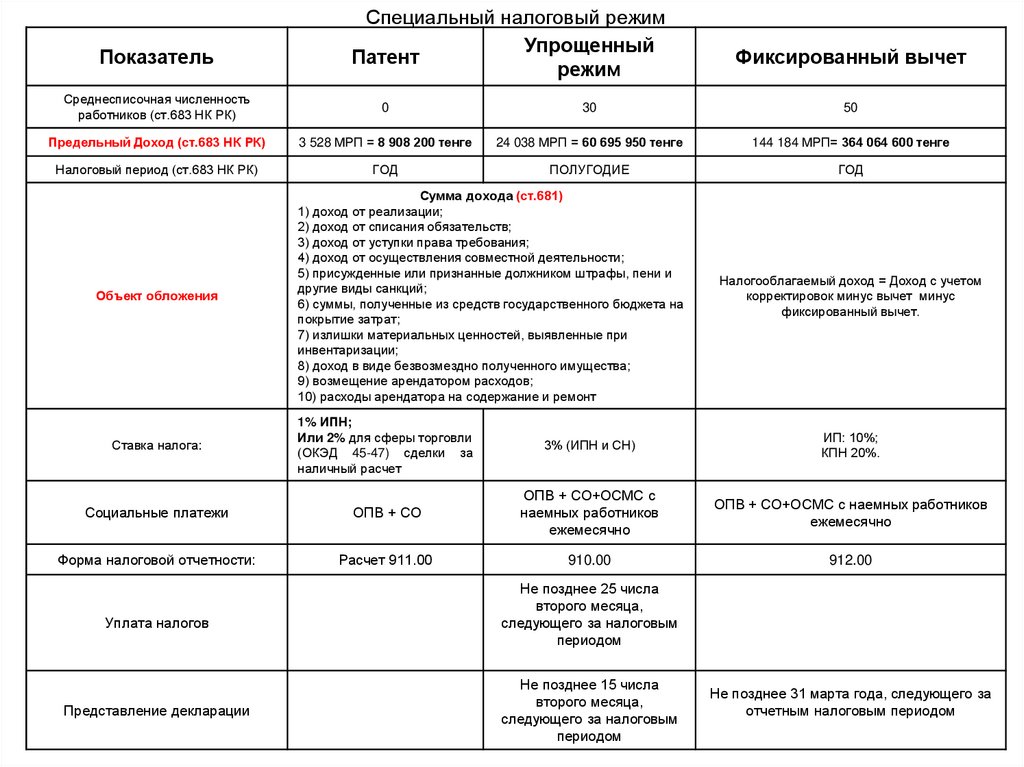

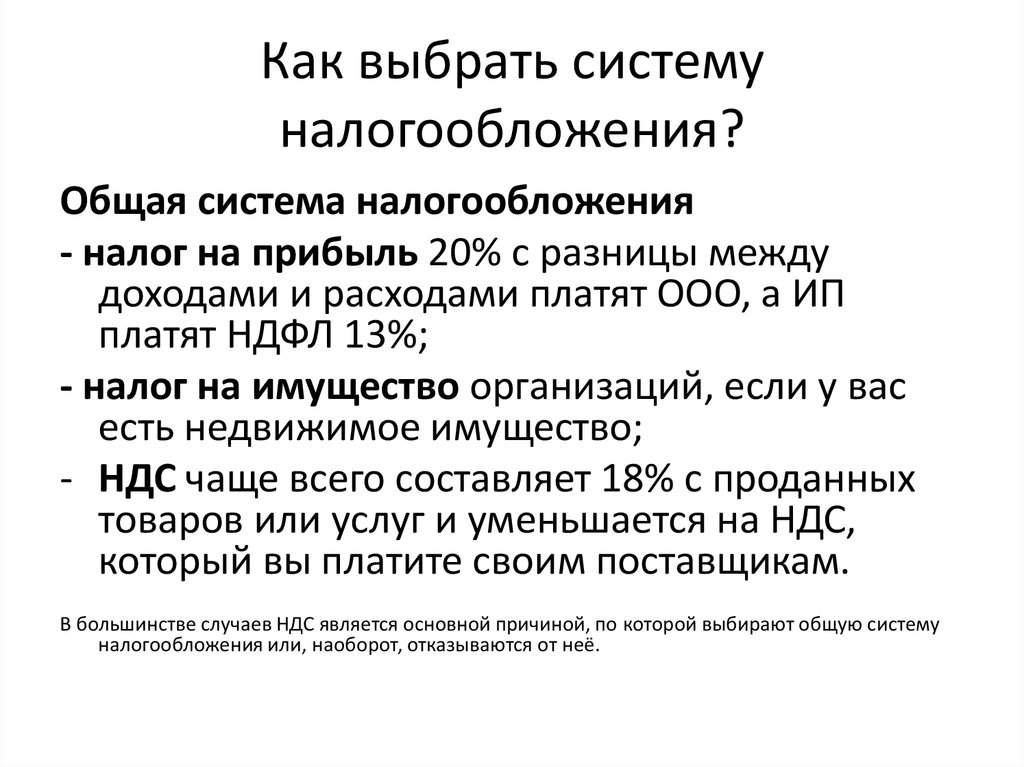

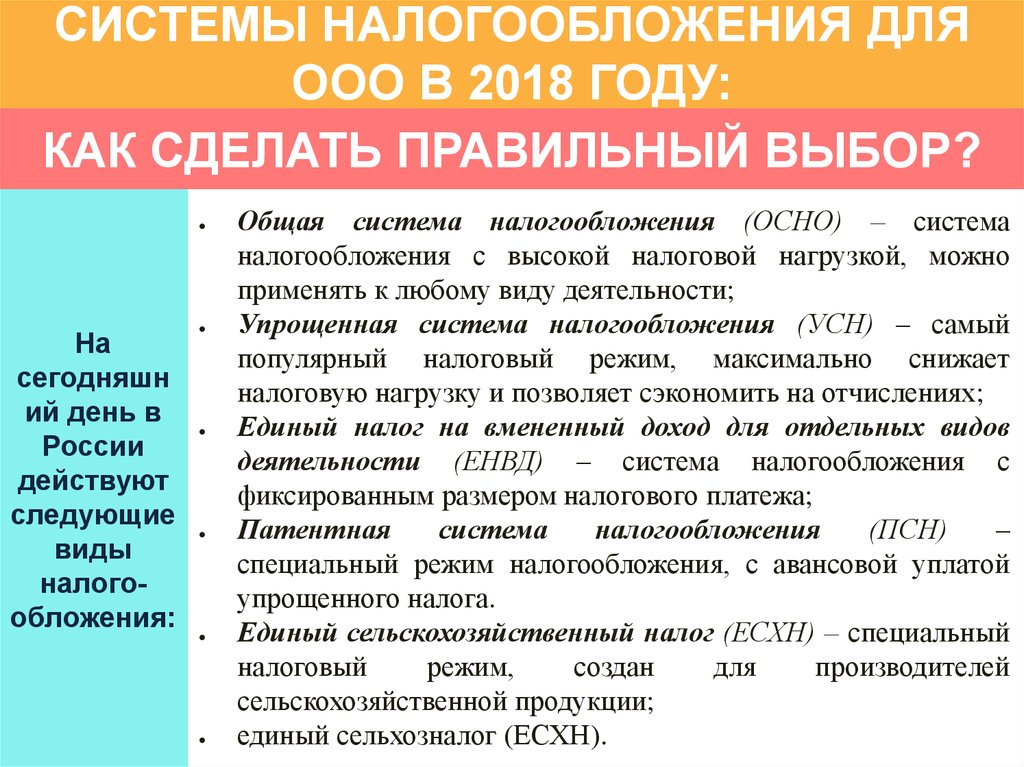

Доступные системы налогообложения

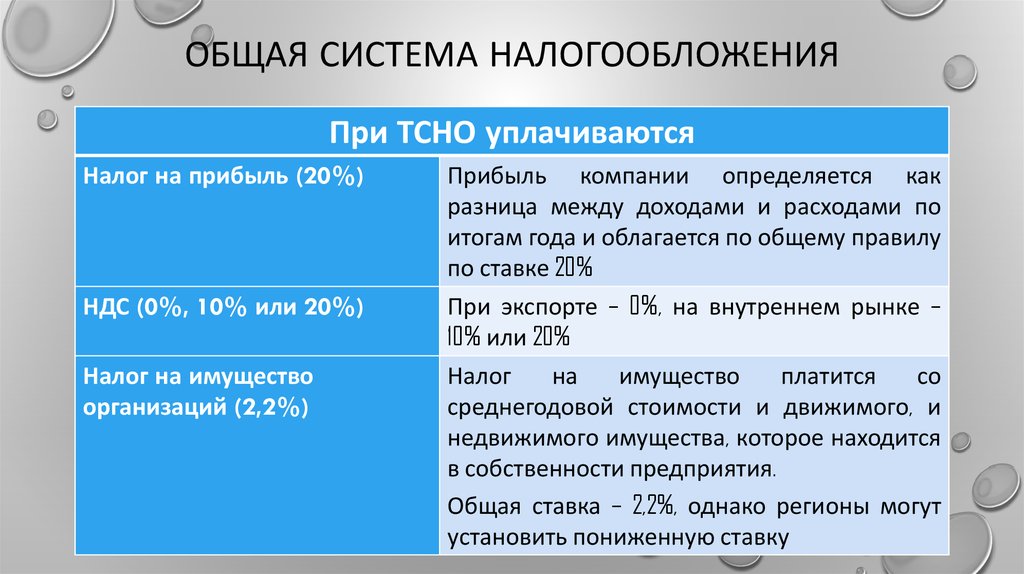

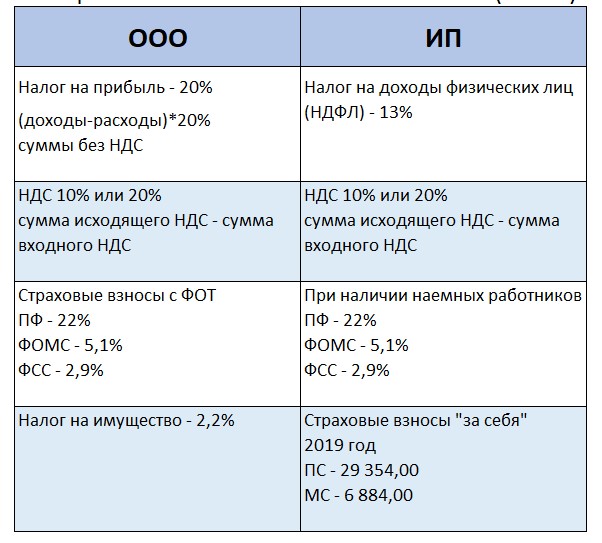

1. Общая система налогообложения (ОСНО). Предусматривает налог на прибыль, имущество, НДФЛ, НДС.

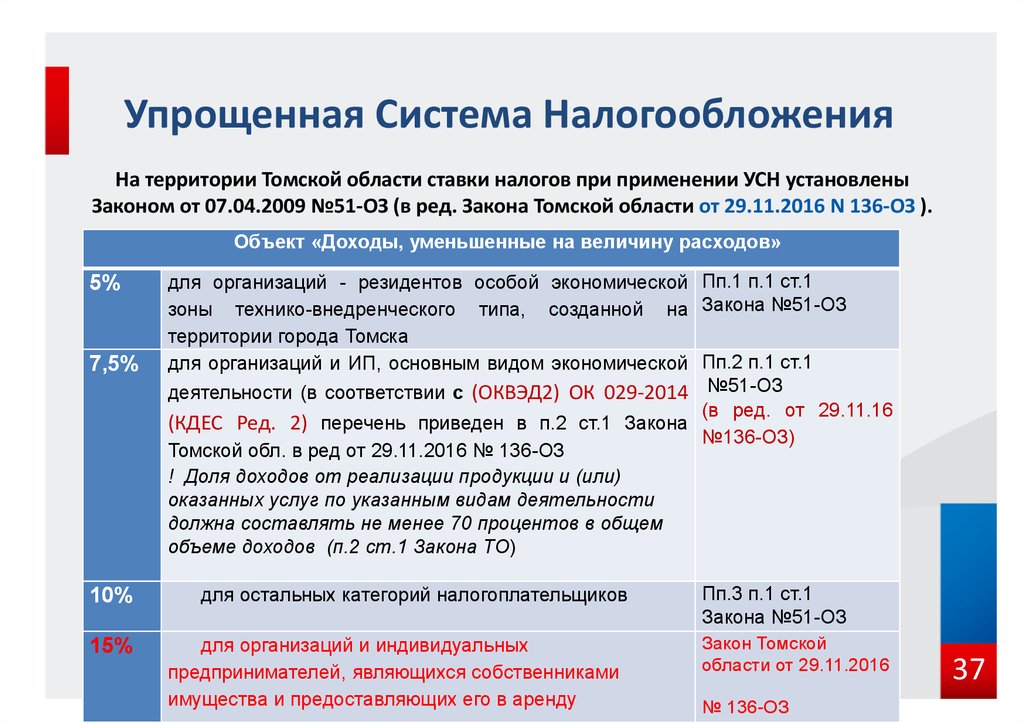

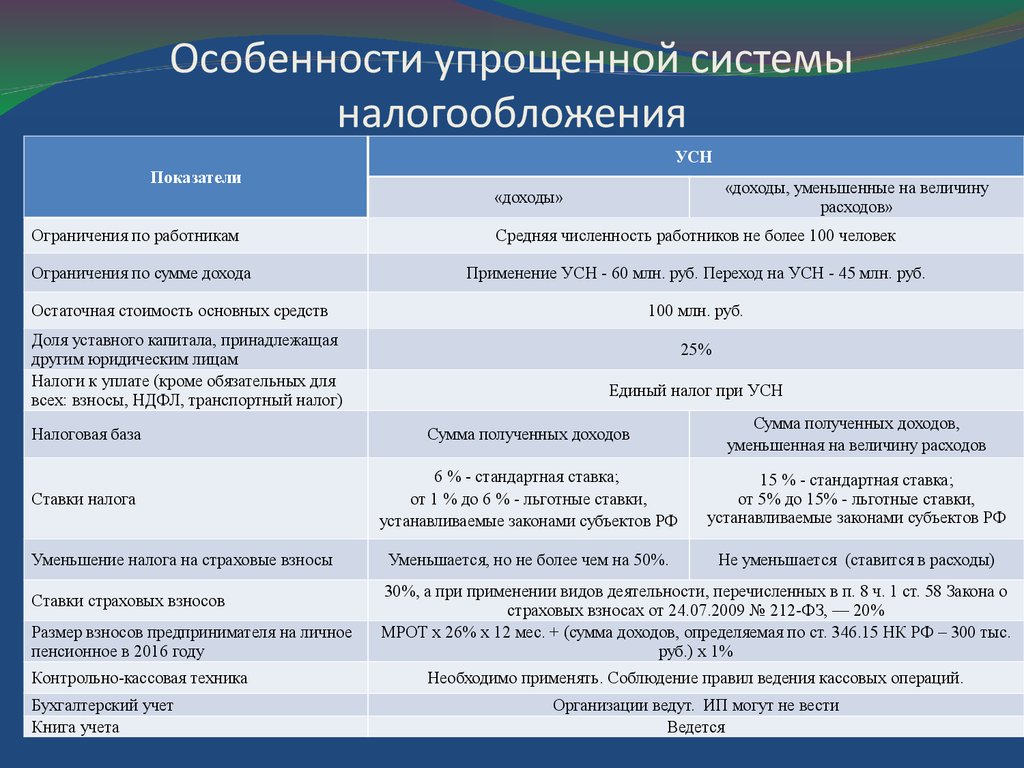

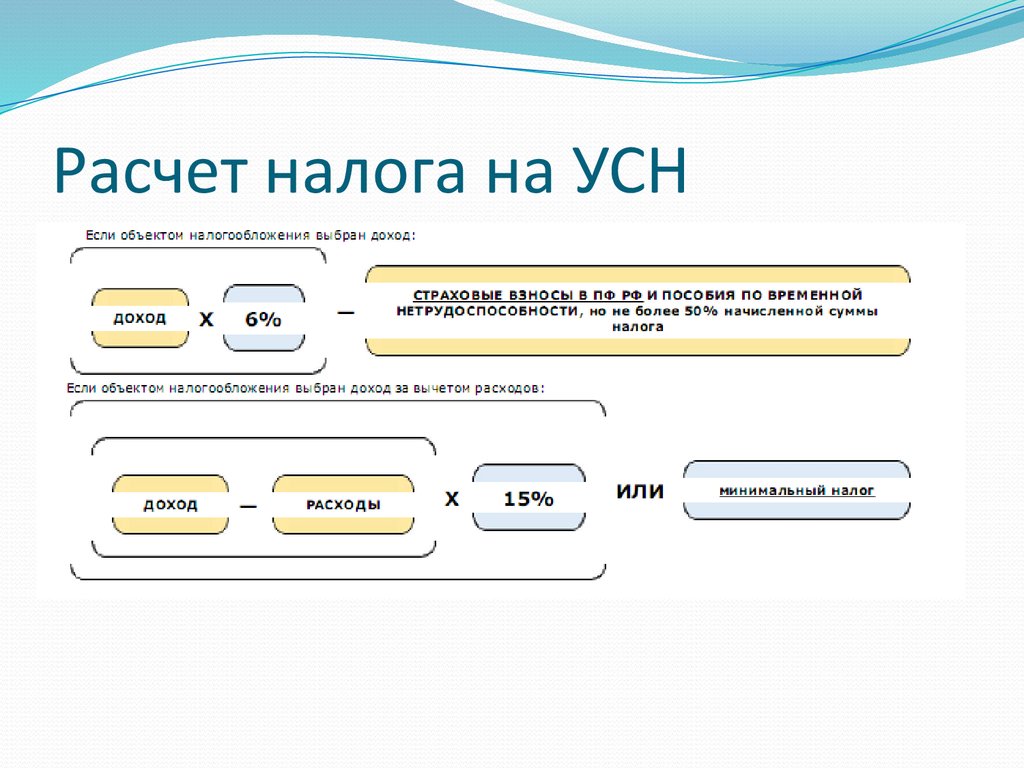

2. Упрощенная система налогообложения (УСН) Доходы или Доходы минус расходы. Размер налога варьируется в зависимости от деятельности и региона: 1-6% При УСН Доходы и 5-15% при УСН Доходы минус расходы.

3. Единый налог на вмененный доход (ЕНВД). Доступен для отдельных видов предпринимательской деятельности, налог не зависит от прибыли. (Отменен с 01.01.21)

4. Единый сельскохозяйственный налог (ЕСХН). Налогом облагается прибыль, доступна только для сферы сельского хозяйства.

5. Патентная система налогообложения (ПСН). Стоимость и сроки действия патента варьируются от рода деятельности и региона. Подходит только для ИП.

Как перейти на другую систему налогообложения

Чтобы поменять систему налогообложения, нужно следовать общим для всех систем правилам.

Менять систему в установленное для этого время. Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Проверить соответствие требованиям новой системы налогообложения. Нужно убедиться, что предприятие подходит под критерии выбранной СНО. Список требований можно посмотреть на сайте налоговой. Если планируете поменять систему налогообложения на УСН, то подготовьте копии документов, подтверждающих на это право:

Декларация о прибыли;

Справка об остаточной стоимости;

Данные о численности сотрудников;

Информация о долевом участии других предприятий.

Правильно заполнить документы. Подать запрос для перехода на другую систему налогообложения может сам руководитель или доверенное лицо. ИП может оформить заявку в личном кабинете на сайте ФНС.

При подаче заявления (для ЕНВД и ПСН) или уведомления (УСН) следует тщательно проверить документ на ошибки и опечатки, иначе он теряет силу. Если заявление пишется от руки, то можно использовать ручку с чернилами черного, синего или фиолетового цвета. Зачеркивать и исправлять ничего нельзя, лист бумаги заполняется только с одной стороны.

Получить подтверждение, что систему налогообложения изменили. О переходе на УСН ответа от налоговой не предусмотрено, однако можно сохранить копию поданного уведомления, на котором есть отметка налоговой. Если запрос был отправлен по почте, то подойдет опись вложений. При желании можно отправить в налоговую запрос на подтверждение в свободной форме. Переход на ПСН подтверждает патент, на ЕНВД — уведомление.

Если у вас есть личный кабинет на сайте nalog.ru, в нем будет видно, изменилась ли система налогообложения.

Правда, иногда данные в личном кабинете обновляют не сразу — в таком случае можно написать запрос прямо из кабинета.

19 сентября 2019

Учет

Законодательство

ТОП

18 идей бесплатного продвижения вашего бизнеса

16 мая 2019

Для эффективной рекламы не нужны деньги. Не верите — читайте о 18 бесплатных способах продвижения бизнеса. Рассказываем об онлайн и офлайн методах рекламы….

9 важных признаков того, что у вашего бизнеса проблемы

11 ноября 2019

Думаете, что в бизнесе нет проблем? Проверьте, так ли это по нашему чеклисту. Рассказываем о важных проблемах развития бизнеса….

Что надо знать о прибыли, чтобы не прогореть: расчет, виды и отличия

23 июля 2019

Не все деньги, которые остались в конце месяца на счету — прибыль. Чтобы не потратить лишнего, научитесь правильно считать прибыль. Мы разобрались, как. …

…

Defense Finance and Accounting Service > RetiredMilitary > управлять > налоги > sitw

Как начать, прекратить или изменить удержание подоходного налога штата из заработной платы военного пенсионера

Военные пенсионеры могут начать, прекратить или изменить удержание подоходного налога штата ( SITW) с помощью myPay , заполнив и отправив Форму DD 2866 Пенсионеру Изменение адреса/Запрос об удержании налога штата или отправив письменный запрос, который включает всю необходимую информацию.

DFAS может одновременно удерживать подоходный налог только для одного штата, и указанный штат должен подписать стандартное письменное соглашение штата об удержании подоходного налога с Министерством обороны (DoD). Пожалуйста, смотрите в таблице ниже статус отдельных штатов/территорий.

Поскольку налоговые обязательства варьируются от штата к штату, свяжитесь с налоговым управлением вашего штата по поводу налогообложения вашего пенсионного довольствия.

Используйте myPay для запуска, остановки или изменения SITW

Самый простой и безопасный способ начать, прекратить или изменить удержание подоходного налога штата (SITW) — использовать myPay .

После того, как вы вошли в свою учетную запись военного пенсионера, перейдите в крайний левый столбец и нажмите «Государственное удержание». Нажмите на зеленую вкладку, чтобы добавить или изменить удержание штата, и введите сумму не менее 11 долларов США. Нажмите кнопку «Продолжить», проверьте сумму и нажмите кнопку «Отправить».

Используйте форму DD 2866 или отправьте письменный запрос на запуск, остановку или изменение SITW

Будь то форма DD 2866 или письменный запрос, в запросе должна быть указана сумма в долларах, превышающая 10 долларов, и штат, для которого эта сумма удерживается. Удержание подоходного налога штата Джорджия». Если вы отправляете письменный запрос, которого нет в форме, укажите свое полное имя, номер дневного телефона, номер социального страхования и подпись во всей письменной корреспонденции. DFAS не может обрабатывать запросы, не содержащие эту информацию.

DFAS не может обрабатывать запросы, не содержащие эту информацию.

Отправить свой DD 2866 Форма или письменный запрос по адресу:

Служба финансов и бухгалтерского учета обороны. -469-6559.

DFAS может одновременно удерживать подоходный налог только для одного штата, и DFAS не может удерживать подоходный налог штата для лиц, получающих аннуитет.

Загрузить краткий справочник по подоходному налогу штата, выплачиваемому военнослужащим в отставке, в формате PDF ЗДЕСЬ (щелкните правой кнопкой мыши и выберите «Сохранить как»)

В таблице ниже указано, может ли DFAS удерживать налоги для каждого из перечисленных штатов или территорий:

| Штат | Д-Н | Государственный | Д-Н |

| Алабама (AL) | Да | Монтана (MT) | Да |

| Аляска (АК) | № | Небраска (NE) | Да |

| Аризона (Аризона) | Да | Невада (Невада) | № |

| Арканзас (АР) | Да | Нью-Гэмпшир (NH) | № |

| Калифорния (Калифорния) | Да | Нью-Джерси (Нью-Джерси) | Да |

| Колорадо (Колорадо) | Да | Нью-Мексико (Нью-Мексико) | Да |

| Коннектикут (Коннектикут) | Да | Нью-Йорк (NY) | Да |

| Делавэр (DE) | Да | Северная Каролина (Северная Каролина) | Да |

| Округ Колумбия (DC) | Да | Северная Дакота (Северная Дакота) | Да |

| Флорида (Флорида) | № | Огайо (Огайо) | Да |

| Грузия (Джорджия) | Да | Оклахома (ОК) | Да |

| Гуам (GU) — территория США | № | Орегон (OR) | Да |

| Гавайи (Гавайи) | № | Пенсильвания (Пенсильвания) | № |

| Айдахо (Айдахо) | Да | Пуэрто-Рико (PR) — территория США | № |

| Иллинойс (Иллинойс) | № | Род-Айленд (Род-Айленд) | Да |

| Индиана (Индиана) | Да | Южная Каролина (Южная Каролина) | Да |

| Айова (Италия) | Да | Южная Дакота (Южная Дакота) | № |

| Канзас (Канзас) | Да | Теннесси (Теннесси) | № |

| Кентукки (Кентукки) | № | Техас (Техас) | № |

| Луизиана (Луизиана) | Да | Юта (Юта) | Да |

| Мэн (Мэн) | Да | Вермонт (VT) | Да |

| Мэриленд (Мэриленд) | Да | Виргинские острова (VI) — территория США | № |

| Массачусетс (Массачусетс) | Да | Вирджиния (Вирджиния) | Да |

| Мичиган (Мичиган) | № | Вашингтон (Вашингтон) | № |

| Миннесота (Миннесота) | Да | Висконсин (Висконсин) | Да |

| Миссисипи (Миссисипи) | № | Западная Вирджиния (Западная Вирджиния) | Да |

| Миссури (Миссури) | Да | Вайоминг (Вайоминг) | № |

Page updated Aug 29 2022

Налог на коммерческую деятельность (CAT): Содержание

31 марта 2020 г.

|

Агентство

Налог на коммерческую деятельность (CAT) — это ежегодный налог, взимаемый с привилегии ведения бизнеса в Огайо и измеряемый валовыми поступлениями от коммерческой деятельности в Огайо. Предприятия с налогооблагаемой валовой выручкой штата Огайо в размере 150 000 долларов США или более за календарный год должны зарегистрироваться в CAT, подать все применимые декларации и произвести все соответствующие платежи. Различные ресурсы по CAT можно найти ниже.

О CAT

- Общая информация

- Годовой отчет Департамента налогообложения штата Огайо

- Обладатели сертификата квалифицированного распределительного центра

Регистрация

Налогоплательщики, не зарегистрированные в CAT, должны сначала зарегистрироваться, прежде чем подавать какую-либо декларацию. Если человек не знает, как зарегистрироваться, рекомендуется зарегистрироваться в качестве объединенной группы налогоплательщиков, поскольку любые выборы по объединению являются обязательными в течение восьми календарных кварталов. Запросы на изменение статуса регистрации должны быть сделаны путем отправки формы CAT ES.

Запросы на изменение статуса регистрации должны быть сделаны путем отправки формы CAT ES.

- Регистрация через шлюз

- Поиск в базе данных налогоплательщиков, уже зарегистрированных в CAT

Файловые ресурсы

Налогоплательщики с налогооблагаемой валовой выручкой, превышающей 1 миллион долларов США, обязаны подавать и платить ежеквартально, а также уплачивать ежегодный минимальный налоговый платеж. Другие налогоплательщики подают декларацию ежегодно и платят ежегодный минимальный налог. Для получения общей информации о сроках подачи CAT, нажмите здесь .

- Шлюз — Шлюз предлагает инструменты электронной регистрации и подачи документов для CAT.

- TeleFile — TeleFile — это быстрый и простой способ подать и оплатить годовую налоговую декларацию CAT. Телефонный номер нашей системы TeleFile: 1.800.697.0440. Чтобы начать работу, все, что вам нужно, это телефон с кнопочным набором и ваша информация CAT.

В таком случае можно подобрать “мягкий” вариант перехода и выбрать новый выгодный спецрежим с нового налогового периода.

В таком случае можно подобрать “мягкий” вариант перехода и выбрать новый выгодный спецрежим с нового налогового периода.