Содержание

Как узнать ФИО по ИНН и когда это возможно – подробный ответ и порядок поиска данных

Юридическая консультация > Административное право > Оформление документов > Как узнать ФИО по ИНН и когда это возможно – подробный ответ и порядок поиска данных

В последнее время многие граждане активно интересуются, как узнать персональную информацию лица по его ИНН. Подобная практика вполне реальна, но перед ее осуществлением важно четко определить: какие именно данные необходимо получить.

Стоит понимать, что адрес, контактные данные и подобная информация – это часть личной жизни гражданина, конфиденциальность которой охраняется законом. Однако фамилия, имя и отчество лица – это просто идентификационные данные, узнать которые вполне реально при помощи ИНН. Более подробно об этом и не только в представленном ниже материале.

Содержание:

- Что такое ИНН

- Поиск физического лица

- Поиск организаций

Что такое ИНН

Портал госуслуг поможет узнать ИНН

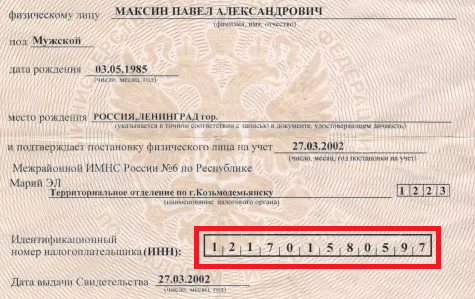

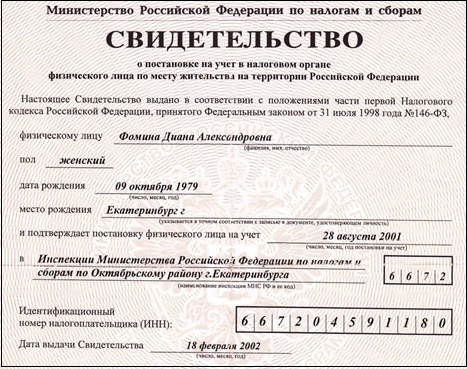

Идентификационный номер налогоплательщика (ИНН) – это документ, выдаваемый каждому налоговому резиденту РФ. Главной информацией из данного документа является специальный цифровой шифр, используя который госорганы разного масштаба контролируют ту или иную деятельность лица, связанную с уплатой налогов.

Главной информацией из данного документа является специальный цифровой шифр, используя который госорганы разного масштаба контролируют ту или иную деятельность лица, связанную с уплатой налогов.

Помимо этого, по ИНН государственные организации могут узнать адрес, контактные данные и прочую персональную информацию о его владельце, что нередко пригождается в случае, если гражданина, к примеру, необходимо найти и привлечь к какой-либо ответственности перед законом.

ИНН должны иметь все лица, которые подвергаются любому виду налогообложения на территории России. Именно поэтому номер налогоплательщика получают не только физические лица (обычные граждане), но и юридические (организации). Данный документ очень важен, так как необходим в огромном количестве жизненных ситуаций. Например:

- устройство на работу;

- декларирование доходов;

- оформление многих документов;

- открытие индивидуальной предпринимательской деятельности и другие.

Несмотря на это, важность оформления ИНН намного выше для юридических лиц, нежели для физических. Это связано с тем, что любая организация, осуществляя свою деятельность, обязана использовать документ при:

Это связано с тем, что любая организация, осуществляя свою деятельность, обязана использовать документ при:

- оформлении договоров с контрагентами;

- сдаче отчетности в полномочные госорганы;

- принятии участия в государственных процедурах;

- оформлении кредитов и тому подобное.

Шифр ИНН достаточно прост по своей структуре, так как используется для контроля налоговых обязательств всех резидентов РФ. Для физических лиц его размерность составляет 12 символов, для юридических – 10.

Несмотря на относительную доступность ИНН сторонним лицам, узнать информацию о его владельце по нему не столь просто.

Во многом подобное явление связано с тем, что персональные данные лица – это конфиденциальная информация, охраняемая законом. Нарушать данное правило, регламентированное Конституцией, нельзя. Поэтому настоятельно не рекомендуем прибегать к поиску информации по ИНН нелегальными способами, иначе есть риск столкнуться с проблемами в будущем.

Поиск физического лица

Узнать ФИО по ИНН поможет интернет

Начиная рассматривать процедуру поиска физических лиц по их ИНН, сразу отметим – найти можно только тех граждан, которые на данный момент времени или в прошлом регистрировались как индивидуальный предприниматель.

Естественно, воспользовавшись незаконными способами поиска информации, можно узнать персональные данные любого гражданина, но стоит ли оно того? Решит каждый индивидуально. Наш ресурс рассмотрит только легальные способы узнать ФИО и прочие данные о каком-либо лице.

Итак, во-первых, важно знать, что по самому цифровому шифру ИНН уже можно узнать некоторую информацию о его владельце. Это связано с тем, что структура шифра сама по себе предполагает указание некоторых данных. Так, первые четыре цифры ИНН определяют регион его выдачи, последующие шесть – уникальный код для получения личных данным лица, а последние две используют госорганами в специальных базах для поиска информации по упрощенной форме.

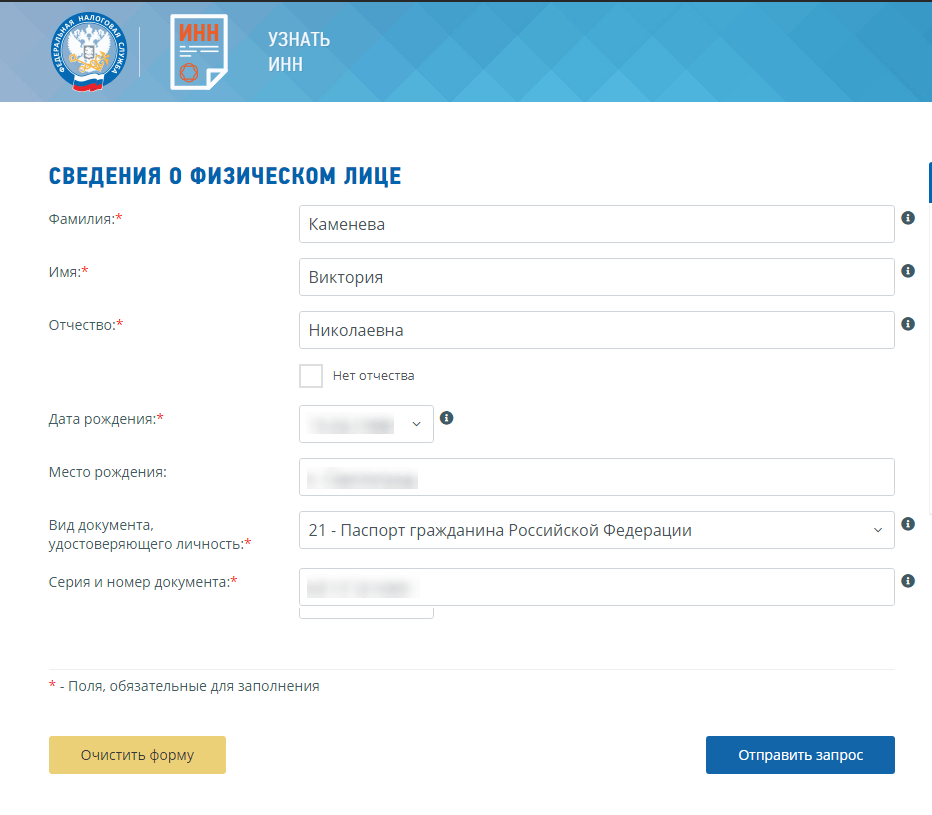

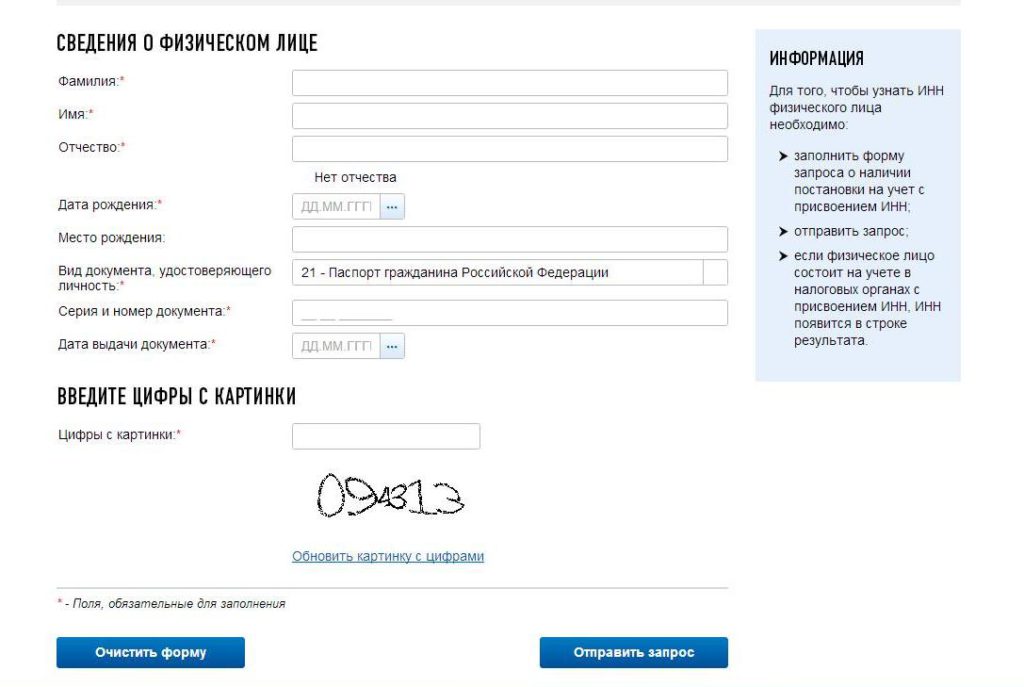

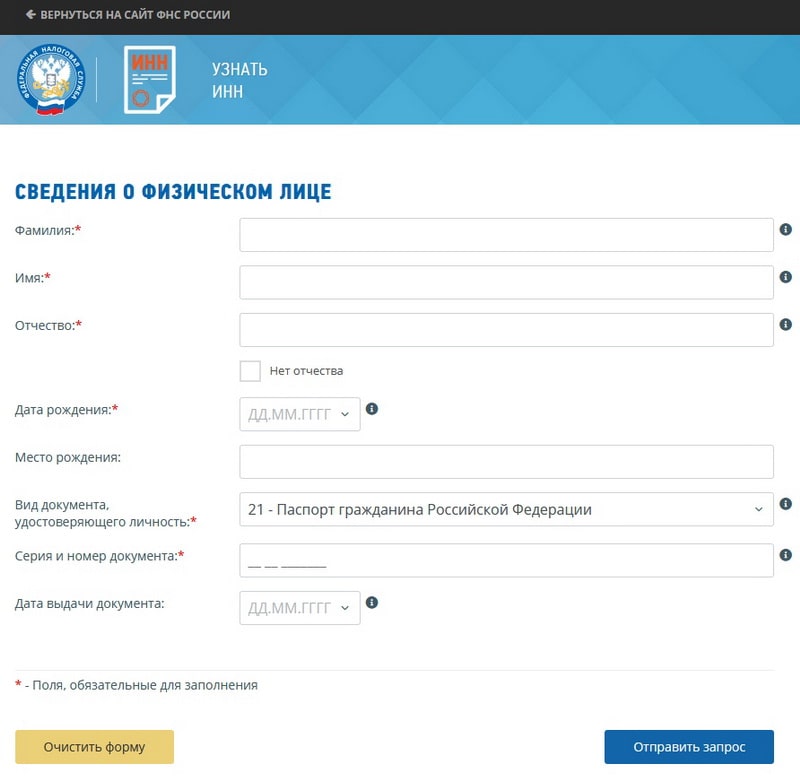

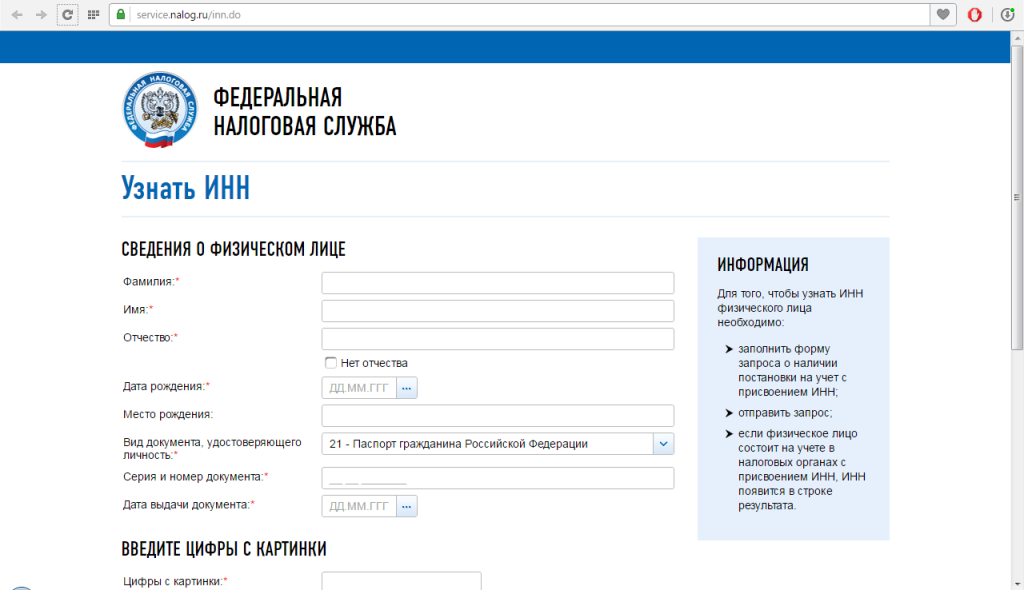

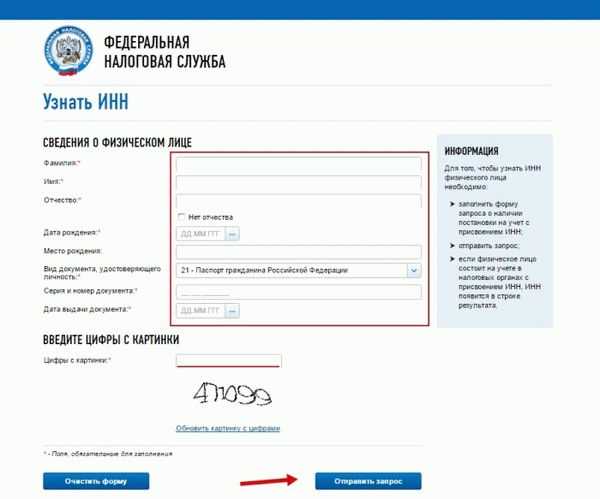

Во-вторых, некоторую информацию можно получить, сделав официальный запрос в Федеральную Налоговую Службу (ФНС). Для этого достаточно посетить госорган и заполнить специальную форму для получения информации о лице или же получить личный логин/пароль для доступа на официальный сайт организации. В первом случае, если это позволяет законодательство, сотрудник ФНС выдаст вам доступную информацию о владельце ИНН, а во втором — придется действовать иначе:

- Зайдите на официальный сайт ФНС и зарегистрируйтесь.

- Найдите вкладку для перехода на выполнение запросов по поиску данных о налогоплательщиках.

- Введите ИНН того лица, которое вы хотите найти, и осуществите поиск. В том случае, если это возможно, на экран выведется вся доступная информация о лице или будет выдано оповещение о том, что ваша заявка на поиск ждет одобрения. При наличии последнего данные о лице придут к вам на электронную почту, указанную при регистрации.

Помните, что узнать таким образом о физическом лице можно исключительно в тех ситуациях, когда он регистрировался как индивидуальный предприниматель (ИП). Помимо ФИО гражданина, также могут быть предоставлены данные о том, когда он был зарегистрирован как ИП, действителен ли данный статус на данный момент и где он проживает.

Помимо ФИО гражданина, также могут быть предоставлены данные о том, когда он был зарегистрирован как ИП, действителен ли данный статус на данный момент и где он проживает.

Стоит понимать, что при отказе предоставления информации от ФНС, получить данные о владельце ИНН законным способом уже не выйдет. Используя нелегальные способы проверки, важно учитывать, что это всегда немалый риск, притом не только быть наказанным правоохранительными органами, но и вовсе быть обманутым. Нужны ли вам такие проблемы? Решайте сами.

Поиск организаций

По ИНН можно узнать важную информацию

Как стало ясно из представленного выше материала, поиск физического лица по ИНН не только непрост, но не всегда возможен. А как дело обстоит с получением данных о юридических лицах подобным способом? Давайте разбираться.

На самом деле найти данные об организации по ее ИНН намного проще, чем об обычном гражданине. Это связано с тем, что особо конфиденциальных данных о юридических лицах просто нет, ведь все они — «персоны» публичные.

В целом, подобная практика предусмотрена законодательством, дабы потенциальный партнер той или иной организации имел возможность узнать о ней как можно больше информации перед заключением конкретных соглашений с ней. В частности, при желании от ФНС можно добиться ответа на такие вопросы как:

- насколько добропорядочна организация в плане уплаты налогов;

- имеются ли у нее задолженности;

- кто в ней является полномочными лицами;

- как давно она ведет свою деятельность и тому подобные.

Процедура поиска данных схожа с описанной ранее. Лицу, желающему узнать об организации некоторую информацию, необходимо подать соответствующий запрос либо путем личного посещения ФНС, либо в режиме-онлайн. Заявка на получение информации может быть одобрена моментально, а может быть поставлена на проверку.

Как правило, проверка проходит в течение 5-10 дней, после чего заявитель на поиск информации получает или отказ в выдаче данных, либо последние себе на почту.

Как видите, узнать ФИО по ИНН и прочие данные его владельца непросто и возможно далеко не во всех ситуациях. Не исключено, что в ближайшем будущем процесс поиска информации подобным образом модернизируется и станет в разы проще. Сейчас же остается довольствоваться тем, что есть. Надеемся, представленный выше материал был для вас полезен. Удачи в поиске информации!

Как узнать свой или чужой ИНН, подскажет видеосюжет:

fds3ww

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

На сайте ФНС теперь можно узнать о долгах любого налогоплательщика

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам «Личного кабинета налогоплательщика» на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту «РГ» в пресс-службе ФНС, эти данные не являются коммерческим секретом. «Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения», — пояснили в пресс-службе. То есть предоставление данных о задолженности налогоплательщика перед бюджетом через эту госуслугу не нарушает законодательства и не требует дополнительных средств защиты информации. «Разглашение этих данных не является противозаконным, — подтверждает член палаты «Налоговый консультант» Максим Лякишев. — Сведения о юридических лицах являются налоговой тайной, а физических лиц — нет».

То есть предоставление данных о задолженности налогоплательщика перед бюджетом через эту госуслугу не нарушает законодательства и не требует дополнительных средств защиты информации. «Разглашение этих данных не является противозаконным, — подтверждает член палаты «Налоговый консультант» Максим Лякишев. — Сведения о юридических лицах являются налоговой тайной, а физических лиц — нет».

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова «по вашему запросу информация не найдена», значит, перед государством вы чисты. В случае если задолженность все-таки есть, на том же сайте доступен платежный документ — извещение по форме N ПД. Можно распечатать квитанцию и оплатить свой долг.

Справка «РГ»

Служба «Личный кабинет налогоплательщика» начала действовать с декабря прошлого года в рамках программы «Электронное правительство». Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Российская газета — Федеральный выпуск: №26(5105)

Поделиться:

НалогиФНС

Что такое идентификационный номер налогоплательщика?

Когда у вас есть бизнес, вам нужен способ его идентифицировать. Таким образом, вы можете подавать формы заработной платы или налоговые декларации, открывать банковский счет, устанавливать пенсионный план и многое другое. Итак, как определить свой бизнес? Вам нужен идентификационный номер налогоплательщика (ИНН). Читайте дальше, чтобы узнать, что такое идентификационный номер налогоплательщика и типы ИНН.

Таким образом, вы можете подавать формы заработной платы или налоговые декларации, открывать банковский счет, устанавливать пенсионный план и многое другое. Итак, как определить свой бизнес? Вам нужен идентификационный номер налогоплательщика (ИНН). Читайте дальше, чтобы узнать, что такое идентификационный номер налогоплательщика и типы ИНН.

Что такое ИНН?

Идентификационный номер федерального налогоплательщика — это идентификационный номер, который Администрация социального обеспечения (SSA) или IRS присваивает физическим и юридическим лицам. ИНН обычно представляют собой девятизначные числа, которые помогают идентифицировать физическое лицо или компанию.

Номера социального страхования являются наиболее распространенным типом идентификационного номера налогоплательщика. SSN также являются единственным TIN, который выдает SSA. Но IRS также присваивает ИНН. И если у вас есть бизнес, скорее всего, вам может понадобиться ИНН, выданный IRS в тот или иной момент.

Большинству предприятий также требуется идентификационный номер налогоплательщика штата для отчетности по налогам штата (например, подоходному налогу штата, налогу на трудоустройство и т. д.). Ваш штат выдает идентификационный номер налогоплательщика штата.

Вы должны указать свой ИНН в налоговых декларациях, заявлениях и других налоговых документах малого бизнеса.

Типы идентификационных номеров налогоплательщиков

Существует несколько типов идентификационных номеров налогоплательщиков, доступных для физических лиц, предприятий и налоговых органов.

Обратите внимание на следующие типы ИНН:

- Номер социального страхования (SSN)

- Идентификационный номер работодателя (EIN)

- Индивидуальный идентификационный номер налогоплательщика (ITIN)

- Идентификационный номер налогоплательщика для ожидающих рассмотрения усыновлений в США (ATIN)

- Составитель идентификационного номера налогоплательщика (ИНН)

- Идентификационный номер налогоплательщика

| ИНН | Сокращение | Кому это нужно? | Применение | ||

|---|---|---|---|---|---|

| Номер социального страхования | SSN | особей, Sole Proprietors и Single-Member LLCS | Form SS-5 | Работодатели, корпорации, товарищества и ООО с несколькими участниками | Форма SS-4 или онлайн |

| Индивидуальный идентификационный номер налогоплательщика | ИНН | Иностранцы-нерезиденты и резиденты, их супруги и иждивенцы, которые не могут получить SSN 9006 | Форма W-7 | ||

| Идентификационный номер налогоплательщика для предстоящего усыновления в США | ATIN | Лица, находящиеся в процессе законного усыновления ребенка, являющегося гражданином или резидентом США, если у ребенка нет SSN | Форма W-7A | ||

| Идентификационный номер налогоплательщика. EIN, идентификатор работодателя штата | Предприятия, которые должны платить государственные налоги | Государственная регистрация |

Как владелец бизнеса, вы обычно используете SSN или EIN в своих деловых документах. ИНН, который вы должны использовать, зависит от структуры вашего бизнеса и от того, есть ли у вас сотрудники.

Узнайте о каждом идентификационном номере налогоплательщика, с которым вы можете столкнуться, когда вам нужно будет его использовать и как его получить.

1. Номер социального страхования

Формат : XXX-XX-XXXX

Номер социального страхования — это девятизначный номер, который Администрация социального обеспечения присваивает всем гражданам США для идентификации.

Вы можете использовать свой номер социального страхования в налоговых документах, если:

- У вас нет сотрудников

- Ваш бизнес оформлен как индивидуальное предприятие или ООО с одним участником

- Ваш бизнес оформлен как ООО с одним участником

Физические и юридические лица используют номера социального страхования в формах налоговых деклараций и заявлениях о банковских счетах.

Заявление

Если вы не получили карточку при рождении, вы должны подать форму SS-5 «Заявление на получение карты социального обеспечения», чтобы получить номер социального страхования. Если вам нужна замена карты или вы должны исправить информацию в вашей текущей записи, вы также можете заполнить форму SS-5.

Если вам нужна замена карты или вы должны исправить информацию в вашей текущей записи, вы также можете заполнить форму SS-5.

2. Идентификационный номер работодателя

Формат: XX-XXXXXXX

Идентификационный номер работодателя, или федеральный идентификационный номер работодателя (FEIN), представляет собой набор номеров, которые IRS присваивает для идентификации бизнеса.

Вы должны подать заявку и получить EIN, если:

- У вас есть сотрудники

- Ваш бизнес структурирован как корпорация, товарищество или ООО с несколькими участниками

Запишите EIN вашего бизнеса в налоговых документах, таких как Формы W- 2 и 941.

Заявление

Вы можете подать заявление на получение EIN через Интернет, отправив по почте или по факсу Форму SS-4, Заявление на получение идентификационного номера работодателя. При подаче заявления по почте или факсу придется подождать. Если вы подаете заявку онлайн, вы сразу же получите свой EIN.

Начать бизнес?

Загрузите наше бесплатное руководство, полное бизнес-ресурсов и контрольного списка, чтобы узнать больше о своих предпринимательских обязанностях.

Получите мое бесплатное руководство!

3. ИНН

Формат: XXX-XX-XXXX

Некоторые иностранцы-нерезиденты и резиденты, их супруги и иждивенцы, которые не могут получить номер социального страхования, используют ITIN. ITIN — это девятизначный номер, отформатированный как SSN.

ITIN не дают права работать в США. Он не заменяет номер социального страхования.

Заявление

Вы можете подать заявление на получение ITIN, заполнив Форму W-7, Заявление на получение индивидуального идентификационного номера налогоплательщика IRS.

4. Идентификационный номер налогоплательщика усыновления

Налогоплательщики, усыновляющие ребенка внутри страны, могут использовать ATIN, если у них нет и/или они не могут получить SSN ребенка. ATIN — это девятизначный номер, который выдает IRS.

Вы можете использовать ATIN, чтобы заявить о ребенке как о своем иждивенце в декларациях о подоходном налоге с населения, пока ожидается окончательное усыновление внутри страны.

Заявление

Вы можете подать заявление на получение ATIN, заполнив Форму W-7A, Заявление на получение идентификационного номера налогоплательщика для ожидающих усыновления.

5. Составитель налоговой декларации Идентификационный номер

Налогоплательщики должны подать заявку и получить ИНН для включения в декларации. Если вы готовите или помогаете в подготовке федеральных налоговых деклараций для компенсации, вам необходим PTIN. За продление ИНН взимается плата.

В отличие от других федеральных ИНН, ИНН представляет собой восьмизначное число, которому предшествует буква Р.

Заявление

Вы можете подать заявление на получение ИНН через Интернет или заполнив форму W-12 «Заявка на идентификационный номер налогоплательщика IRS».

6. Идентификационный номер налогоплательщика штата

Предприятия, которые подают налоги и нанимают сотрудников, как правило, должны зарегистрироваться в своем штате для получения идентификационного номера налогоплательщика.

Идентификационный номер налогоплательщика штата представляет собой версию федерального EIN для конкретного штата. Ваш идентификационный номер налогоплательщика штата также может называться штатом:

- EIN

- ID работодателя

- Регистрация в налоговой службе

Заявление

Процесс подачи заявки зависит от штата, но он аналогичен подаче заявки на федеральный EIN. Как правило, вы можете зарегистрироваться онлайн, используя веб-сайт своего штата (например, налогового департамента штата, департамента труда и т. д.).

Если вы ищете простой способ расчета заработной платы, попробуйте Patriot Software. Наше онлайн-программное обеспечение для расчета заработной платы использует трехэтапный процесс расчета заработной платы, поэтому вы можете легко удерживать отчисления и платить сотрудникам. Получите бесплатную пробную версию сегодня!

Эта статья была обновлена по сравнению с первоначальной датой публикации 27 февраля 2013 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.

W-9 — Запрос идентификационного номера налогоплательщика и подтверждения — Отдел бизнес-услуг — UW–Madison

——–

Что такое W-9 и какова его цель?

Форма W-9 — это форма Службы внутренних доходов (IRS), в которой налогоплательщик предоставляет свой правильный идентификационный номер налогоплательщика (ИНН) физическому или юридическому лицу (лицо, запрашивающее форму W-9), которое обязано подать информационную декларацию для отчета сумма, выплаченная получателю платежа, или другая сумма, подлежащая отражению в информационном отчете. ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика усыновления (ATIN) или федеральным идентификационным номером работодателя (EIN/FEIN/FEIN/FEIN).

UW требует форму W-9 для всех транзакций, подлежащих налоговой отчетности по состоянию на 1 января 2010 г. в файле для поддержки и документирования налоговой информации, когда он делает отчетный налоговый платеж. Необходимым документом является форма IRS W-9. W-9 фиксирует всю необходимую налоговую информацию для налоговой отчетности. Это включает (1) имя, (2) фирменное наименование, (3) тип организации, (3) освобожденный статус, (4) адрес, (5) идентификационный номер налогоплательщика и (6) подпись.

в файле для поддержки и документирования налоговой информации, когда он делает отчетный налоговый платеж. Необходимым документом является форма IRS W-9. W-9 фиксирует всю необходимую налоговую информацию для налоговой отчетности. Это включает (1) имя, (2) фирменное наименование, (3) тип организации, (3) освобожденный статус, (4) адрес, (5) идентификационный номер налогоплательщика и (6) подпись.

Если форма W-9 соответствует номеру , вам не нужно включать форму W-9 в запросы на оплату. Если форма W-9 не соответствует номеру в файле, вам нужно будет включить форму W-9 в свой первый платежный запрос поставщику, чтобы поставщика можно было настроить в бухгалтерских службах, а идентификационный номер налогоплательщика (ИНН) можно было проверить. с программой сопоставления ИНН IRS. Для транзакций, подлежащих налоговой отчетности, если форма W-9 не указана в файле WISDM Vendor Search, и вы не включили форму W-9с вашими платежными запросами Business Services приостановит ваш платежный запрос и сообщит вам, что вам необходимо получить форму W-9, прежде чем платеж будет передан в обработку.

Если форма W-9 соответствует номеру , вам не нужно включать форму W-9 в запросы на оплату. Если форма W-9 не соответствует номеру в файле, вам нужно будет включить форму W-9 в свой первый платежный запрос поставщику, чтобы поставщика можно было настроить в бухгалтерских службах, а идентификационный номер налогоплательщика (ИНН) можно было проверить. с программой сопоставления ИНН IRS. Для транзакций, подлежащих налоговой отчетности, если форма W-9 не указана в файле WISDM Vendor Search, и вы не включили форму W-9с вашими платежными запросами Business Services приостановит ваш платежный запрос и сообщит вам, что вам необходимо получить форму W-9, прежде чем платеж будет передан в обработку.Загрузка — Как использовать поиск поставщиков в WISDM для транзакций SFS AP (PDF)

Как используется W-9?

Форма W-9 требуется физическому или юридическому лицу (лицо, запрашивающее форму W-9), которое обязано подать информационную декларацию в IRS и должно получить правильный идентификационный номер налогоплательщика (ИНН) получателя платежа, чтобы сообщить об информационной декларации сумма, выплаченная получателю платежа, или другая сумма, подлежащая отражению в информационном отчете. ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика на усыновление (ATIN) или идентификационным номером работодателя (EIN/FEIN).

ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика на усыновление (ATIN) или идентификационным номером работодателя (EIN/FEIN).

Кто может подписать W-9?

Лицо, которое подписывает форму W-9, должно быть гражданином США, гражданином США или иностранцем-резидентом США. Подписавшаяся сторона должна иметь согласие организации на подписание формы W-9 от ее имени.

Форма IRS W-9 чаще всего используется физическими лицами, когда они работают в качестве фрилансера или независимого подрядчика. Если вы когда-нибудь обнаружите, что заполняете форму W-9 , это обычно означает, что компании или лицу, которое платит вам деньги, нужен ваш идентификационный номер налогоплательщика США (TIN), который может быть номером социального страхования США (SSN), физическим лицом. Идентификационный номер налогоплательщика (ITIN) или Федеральный идентификационный номер работодателя (EIN/FEIN) — чтобы предприятие/физическое лицо могло уведомить IRS о сумме.

Несовершеннолетние: В случае несовершеннолетнего в форме W-9 необходимо указать имя несовершеннолетнего и его идентификационный номер налогоплательщика (ИНН), поскольку они являются владельцами производимого платежа. Подпись может быть подписью несовершеннолетнего или законного опекуна (родителя или назначенного судом законного опекуна). Несовершеннолетний не может подписать контракт, но W-9 не является контрактом. В W-9 указывается только ФИО и ИНН несовершеннолетнего, поэтому наличие законного представителя не требуется, а только приветствуется.

Допустима ли цифровая или электронная подпись на форме W-9?

См. Собрание финансовых менеджеров (FMM) 08.02.22 слайды презентации (PDF), стр. 43-44.

Как часто нужно получать W-9?

Форма W-9 остается в силе, за исключением случаев, когда изменение обстоятельств делает какую-либо информацию в форме неверной; Примеры: изменение имени или изменение типа организации. Обратите внимание, что при изменении адреса , а не , требуется новый W-9.

0060

0060