Содержание

Налоговая система Турции — налогообложение турецких компаний и физлиц (VAT, налог на прибыль и на прирост капитала). Налоговые соглашения Турции.

Развернуть все записи

Свернуть все записи

Налоговые резиденты Турции уплачивают налог со своего мирового дохода, нерезиденты — с доходов из источников в Турции.

Подоходный налог взимается по прогрессивным ставкам:

- доход до 32 000 TRY облагается налогом по ставке 15%;

- доход от 32 000 до 70 000 TRY облагается по ставке 20%;

- доход от 70 000 до 250 000 TRY облагается по ставке 27%;

- доход от 250 000 до 880 000 TRY облагается по ставке 35%;

- доход свыше 880 000 TRY облагается по ставке 40%.

Прибыль от реализации некоторых финансовых инструментов, например, обращающихся на стамбульской бирже акций, может освобождаться от налогообложения / облагаться налогом у источника по пониженной ставке.

По общему правилу половина дивидендов от турецких компаний налогом не облагается.

Пониженные ставки налога у источника применяются к процентному доходу по определенным государственным и корпоративным облигациям.

Ставка налога, удерживаемого при выплате процентов по банковским счетам, варьируется в зависимости от срока и валюты депозита от 10% до 18%.

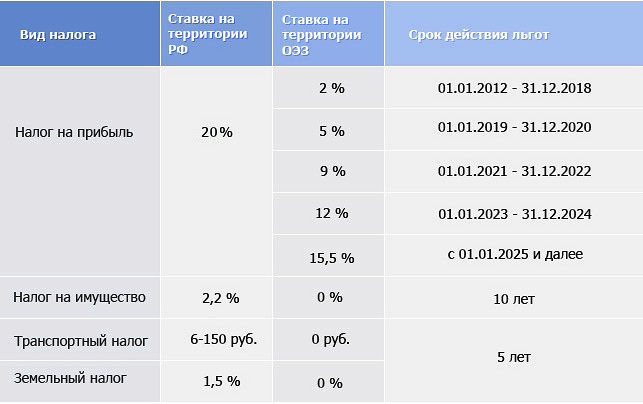

Турецкие компании уплачивают налог на прибыль со своего мирового дохода, иностранные – с доходов из источников в Турции.

Стандартная ставка налога на прибыль составляла 22% в 2018 – 2020 годах, на 2021 год она составляла 25%, и в 2022 году была снижеа до 22%. Для некоторых компаний, впервые вышедших на стамбульскую фондовую биржу, в течение первых пяти лет ставка налога снижается на 2%.

Прибыль от реализации активов включается в облагаемую налоговую базу. 75% прибыли от реализации акций может освобождаться от налогообложения при владении не менее двух лет и соблюдении некоторых других условий. Прибыль от продажи акций в иностранных компаниях с долей участия не менее 10% при владении не менее двух лет и соблюдении ряда других условий может освобождаться от налогообложения.

Дивиденды от турецких компаний налогом не облагаются. Дивиденды от иностранных компаний могут освобождаться от налогообложения при соблюдении ряда условий: доля участия не менее 10%, владение не менее года с даты генерирования выручки, налогообложение дочерней компании по ставке не менее 15% (для определенных компаний – 20%), получение дивидендов в Турции до даты подачи налоговой декларации за соответствующий финансовый год.

Иностранная компания признается контролируемой, если турецким резидентам, компаниям и физическим лицам, принадлежит прямо или косвенно, индивидуально или совместно, не менее 50% капитала, прав на дивиденды или прав голоса.

Нераспределенная прибыль КИК включается в налогооблагаемую базу турецкого резидента, если не менее 25% доходов иностранной компании является пассивными доходами, прибыль компании облагается по эффективной налоговой ставке менее 10%, выручка компании превышает 100 000 TRY.

В отношении дивидендов налог удерживается по ставке 15%. Роялти облагаются налогом у источника выплаты по ставке 20%. В отношении процентных выплат применяются различные ставки налога. Например, при выплатах процентов по кредитам от банков ставка налога – 0%, по прочим займам – 10%, по депозитам – от 0% до 18% в зависимости от валюты и длительности вклада.

Роялти облагаются налогом у источника выплаты по ставке 20%. В отношении процентных выплат применяются различные ставки налога. Например, при выплатах процентов по кредитам от банков ставка налога – 0%, по прочим займам – 10%, по депозитам – от 0% до 18% в зависимости от валюты и длительности вклада.

Ставки налога снижаются в соответствии с положениями соглашений об избежании двойного налогообложения (СИДН).

Стандартная ставка НДС составляет 18%.

В отношении некоторых товаров и услуг применяются пониженные ставки в размере 8% и 1%.

Социальные взносы уплачиваются с трудового вознаграждения, составляющего от 119,25 до 894,38 TRY в день.

Обычные ставки взносов составляют 20,5% для работодателя и 14% для работника.

В отношении вознаграждения свыше 894,38 TRY в день уплачиваются взносы на страхование от безработицы. Ставки составляют 2% для работодателя, 1% для работника.

В отношении имущества, получаемого в порядке наследования или дарения, налог уплачивается по ставкам, варьирующимся от 1% до 30%.

Ежегодный налог на имущество уплачивается в отношении зданий, используемых для проживания, по ставке 0,1% и других зданий по ставке 0,2%.

В отношении земельных участков ставка налога составляет 0,3%. В городских зонах ставки налога удваиваются.

Налоговая база определяется в соответствии со специальным порядком и индексируется.

В отношении жилых домов, стоимость которых превышает 5 млн лир, уплачивается налог на дорогое жилье по ставкам от 0,3% до 1%.

Гербовый сбор взимается в отношении различных документов, включая соглашения и финансовые отчеты, по ставкам от 0,189% до 0,948%.

В общем случае гербовый сбор с зарплат взимается по ставке 0,759%. В некоторых случаях взимаются сборы, фиксированные в лирах

Турция заключила 87 соглашений об избежании двойного налогообложения (Double Tax Treaty, DTC), а также 5 соглашений об обмене налоговой информацией (Tax Information Exchange Agreement, TIEA) со следующими юрисдикциями:

87 DTCs: Австралия, Австрия, Азербайджан, Албания, Алжир, Бангладеш, Бахрейн, Беларусь, Бельгия, Болгария, Босния и Герцеговина, Бразилия, Великобритания, Венгрия, Вьетнам, Германия, Греция, Грузия, Дания, Египет, Израиль, Индия, Индонезия, Иордания, Иран, Ирландия, Испания, Италия, Йемен, Казахстан, Канада, Катар, Китай, Косово, Кот дЁИвуар, Кувейт, Кыргызстан, Латвия, Ливан, Литва, Люксембург, Македония, Малайзия, Мальта, Марокко, Мексика, Молдова, Монголия, Нидерланды, Новая Зеландия, Норвегия, ОАЭ, Оман, Пакистан, Польша, Португалия, Республика Корея, Российская Федерация, Румыния, Саудовская Аравия, Сенегал, Сингапур, Сирия, Словакия, Словения, Сомали, Судан, США, Таджикистан, Узбекистан, Украина, Филиппины, Финляндия, Франция, Хорватия, Черногория, Чехия, Швейцария, Швеция, Эстония, Эфиопия, ЮАР, Япония;

5 TIEAs: Бермуды, Гернси, Гибралтар, Джерси, Остров Мэн.

Кроме того Турция подписала, но пока не ратифицировала (Многостороннюю конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and profit Shifting, MLI).

В Турции существуют некоторые ограничения на осуществление валютных операций. В частности, физическим лицам запрещено привлекать валютные займы, а для турецких компаний существуют ограничения на привлечение таких займов. Операции между резидентами должны осуществляться в лирах.

Кроме того, в Турции уплачивается специальный сбор в отношении заимствований из-за рубежа. Ставка сбора зависит от валюты привлечения и срока займа. Самая высокая ставка для заимствований на срок до года в иностранной валюте – 3% от тела займа. Данный сбор не распространяется на банки и другие финансовые учреждения.

все о турецкой системе налогообложения

Как устроена налоговая система в Турции

Система налогообложения в Турции регулируется двумя основными законами:

- Закон о налоговых процедурах, Tax Procedure Law (TPL), описывает правила начисления федеральных и региональных налогов.

- Таможенный закон № 4458, Turkish Customs Code, определяет налоговые тарифы на импорт и экспорт товаров.

Как получить гражданство Турции за инвестиции

Налоговое управление Турции, Turkish Revenue Administration (TRA), — главный налоговый орган страны, который действует при Министерстве финансов. Налоговое управление выдает сертификаты о присвоении статуса налогового резидентства, принимает декларации о доходах и начисляет пени в случае несвоевременной уплаты налогов.

Основные налоги в Турции

- Подоходные налоги.

- Налоги на товары и услуги, или косвенные налоги.

- Налоги на недвижимость и имущество.

- Иные налоги, например консульские и таможенные сборы.

Физические лица становятся налоговыми резидентами, если проживают в Турции более 6 месяцев в календарном году. При этом налоговыми резидентами не смогут стать иностранцы, которые получают вид на жительство для учебы или лечения, даже если они находятся в стране более длительный срок.

На статус налогового резидента могут претендовать иностранцы, которые получают вид на жительство или гражданство Турции при покупке недвижимости или за инвестиции в экономику страны.

Шесть способов получить гражданство Турции

Юридическое лицо признается налоговым резидентом Турции в двух случаях:

- если компания или ее филиал имеет адрес регистрации юридического лица в Турции;

- если деятельность компании сосредоточена и управляется в Турции, независимо от адреса регистрации.

Налоговые ставки единые, они применяются к налоговым резидентам и нерезидентам одинаково. Различается налоговая база: резиденты уплачивают налог на мировой доход, нерезиденты — только на доход, полученный в Турции.

Как попасть в США и Евросоюз без виз с паспортом России?

Никак. Зато с ВНЖ и вторым гражданством — без виз и проблем. Подпишитесь на рассылку с проверенными новостями отрасли.

Налог на доходы физических лиц

Подоходный налог взимается, если человек получает:

- Заработную плату.

- Доход от оказания независимых профессиональных услуг. Например, если человек работает юристом, бухгалтером, врачом или инженером в качестве самозанятого.

- Доход от сдачи в аренду недвижимости, яхт и самолетов.

- Дивиденды, проценты и роялти от инвестиций.

- Пенсию.

Физлица в Турции платят подоходный налог по прогрессивной шкале: ставка варьируется от 15 до 40% и зависит от суммы годового дохода. Максимальную ставку назначат, если доход за год превысит 880 000 TL, это около 49 000 $.

15%

Минимальная ставка подоходного налога для физлиц

Фискальный год в Турции совпадает с календарным годом и длится с 1 января по 31 декабря. Физлица подают налоговую декларацию с 1 по 25 марта года, следующего за отчетным.

Налоговые резиденты Турции могут вернуть часть уплаченной суммы налога — оформить налоговый вычет по расходам на образование, благотворительные пожертвования, страховку жизни и здоровья.

Ставка подоходного налога в Турции

| Годовой доход | Ставка подоходного налога |

| До 32 000 TL | 15% |

| От 32 000 до 70 000 TL | 20% |

| От 70 000 до 250 000 TL | 27% |

| От 250 000 до 880 000 TL | 35% |

| Свыше 880 000 TL | 40% |

В августе 2022 года стоимость 1 доллара США составляет 18 турецких лир. Проверить курс валют на сегодня

Проверить курс валют на сегодня

Какие еще налоги платят физические лица в Турции

Налог на прирост капитала уплачивается, например, при продаже недвижимости. Налог взимается по прогрессивной шкале, то есть ставка налога варьируется от 15 до 40%, как и ставка подоходного налога. Налог на прирост капитала необходимо заплатить в течение 15 дней после получения дохода.

Налог на проценты составляет 0 до 15%, при этом инвесторы-нерезиденты всегда уплачивают его по максимальной ставке. В остальных случаях ставка налога зависит от срока погашения облигаций и депозитов: чем больше срок погашения, тем ниже процент.

Налог на дивиденды составляет 10%, его начисляют только на половину от общей суммы дивидендов. Если доходы от дивидендов и доходы из других источников физлица в сумме превышают 70 000 TL, или около 4000 $, их включают в годовую налоговую декларацию. В некоторых случаях налог на дивиденды может быть зачислен в счет рассчитанного подоходного налога.

Таможенные пошлины. С мая 2022 года ставка таможенной пошлины для физлиц составляет 30% на товары стоимостью от 150 €, если они ввезены из стран, не входящих в Евросоюз.

Налог на наследство и налог на дарение в Турции взимается в зависимости от стоимости объекта. Ставка налога на наследство составляет от 1 до 30%, на дарение — от 1 до 10%.

Например, если человек получает в наследство дом стоимостью 3 000 000 TL, ему необходимо будет заплатить налог по ставке 20% — это 600 000 TL. Если такой же дом он получает в дар, ставка налога составит 5%.

Налоги на дарение и наследство необходимо заплатить в течение трех лет после передачи прав собственности.

От 1 до 30%

Ставка налога на наследство в Турции

Ставки налогов на дарение и наследство в Турции

| Стоимость объекта дарения или наследства | Налог на дарение | Налог на наследство |

| От 380 000 до 900 000 TL | 10% | 1% |

| От 900 000 до 1 900 000 TL | 15% | 3% |

| От 1 900 000 до 3 600 000 TL | 20% | 5% |

| От 3 600 000 до 6 780 000 TL | 25% | 7% |

| Свыше 6 780 000 TL | 10% | 30% |

В августе 2022 года стоимость 1 доллара США составляет 18 турецких лир. Проверить курс валют на сегодня

Проверить курс валют на сегодня

Налог на прибыль юридических лиц

Налог на прибыль платят все компании, действующие на территории Турции:

- местные и иностранные компании;

- кооперативы;

- государственные предприятия;

- предприятия, принадлежащие фондам и ассоциациям;

- совместные предприятия.

Стандартная ставка налога на прибыль юридических лиц составляет 20%, но на практике она меняется каждый год — по указу президента Турции. Например, с 2018 по 2020 год корпоративный налог на прибыль уплачивали в размере 22%, а в 2022 году — 23%.

23%

Ставка налога на прибыль юридических лиц в 2022 году

Для уплаты налогов компании получают сертификат налогового резидентства и ежегодно подают декларации о доходах в Налоговое управление Турции. Декларацию подают до 30 апреля года, следующего за отчетным.

Косвенные налоги для юридических лиц в Турции

Налог на добавленную стоимость (НДС) взимается, если компания оказывает услуги, экспортирует и импортирует товары. Стандартная ставка НДС составляет 18%.

Стандартная ставка НДС составляет 18%.

Некоторые компании уплачивают НДС по пониженным ставкам — в размере 1 или 8% от прибыли. Например, льготами пользуются юридические лица, которые поставляют сельскохозяйственные продукты: скот, хлеб или семена.

НДС уплачивается до 20-го числа каждого месяца.

18%

Стандартная ставка НДС в Турции

Банки и страховые компании освобождены от уплаты НДС, но платят налог на банковские и страховые операции — Banking and Insurance Transaction Tax, BITT, — в размере 5%.

Налог на прирост капитала, полученный компанией, облагается налогом по ставке 23%.

Специальным налогом на потребление — Special Consumption Tax, SCT, — облагаются четыре группы товаров:

- Нефтепродукты, природный газ, смазочные масла, производные растворители.

- Наземные, воздушные и морские транспортные средства: автомобили, мотоциклы, самолеты, вертолеты, яхты.

- Алкогольные и газированные напитки, сигареты и другие табачные изделия.

- Некоторые потребительские товары, например икра, меха, мобильные телефоны, бытовая техника.

В 2022 году ставка налога на потребление пива и крепких алкогольных напитков составляет 65%, сигар — 80%. Ставки SCT меняются ежегодно для каждого типа товара.

Производители или импортеры товаров платят налог на потребление единоразово.

Налог на азартные игры взимают с компаний, которые занимаются игорной деятельностью, ставка может достигать 10%. Например, букмекерские компании, которые принимают ставки на спортивные соревнования, облагаются налогом в размере 5%, организаторы скачек платят 7%.

Налог на азартные игры платят каждый месяц до 20-го числа, следующего за расчетным.

Налоговые льготы для бизнеса в Турции

В Турции действует 18 свободных зон с особым режимом налогообложения. Таким образом правительство стимулирует развитие промышленности и торговли.

Преимущества свободных экономических зон в Турции:

- нет подоходного и корпоративного налога;

- гербовых сборов;

- налогов на недвижимость и имущество;

- НДС на логистические услуги, поставляемые в третьи страны.

0%

Ставки налога на доход и прибыль в свободных зонах Турции

Для работы в свободных зонах Турции физические и юридические лица получают лицензию Министерства торговли Турции. К разрешенным видам деятельности относятся производство, хранение и упаковка товаров, исследования, торговля, банковское дело и страхование, разработка программного обеспечения. О том, как начать бизнес в Турции, мы писали в статье «Как открыть компанию в Турции».

Свободные зоны расположены рядом с основными турецкими портами вдоль Черного, Эгейского и Средиземного морей. Такое расположение обеспечивает быстрый доступ к основным международным торговым маршрутам. Источник: Министерство торговли Турции

Налоги на недвижимость в Турции

Налоги на турецкую недвижимость платят собственники зданий и земли. Налоговой базой является кадастровая стоимость, которую обычно указывают в свидетельстве о праве собственности, TAPU.

Налог на переход права собственности в Турции составляет 4%. По закону покупатель и продавец уплачивают его в равных долях — по 2%, но на практике уплату полной суммы налога берет на себя покупатель.

По закону покупатель и продавец уплачивают его в равных долях — по 2%, но на практике уплату полной суммы налога берет на себя покупатель.

Недвижимость в Турции

НДС. В стоимость объектов на первичном рынке недвижимости включают налог на добавленную стоимость. Ставка НДС обычно составляет:

- 1% — для жилья площадью менее 150 м²;

- 8% — для жилья площадью более 150 м²;

- 18% — для коммерческих объектов.

Иностранцы освобождены от уплаты НДС при покупке недвижимости у застройщика. После заключения сделки покупатель вправе оформить налоговый вычет, при этом ему необходимо удерживать объект в собственности не менее одного года после получения TAPU.

Гербовый сбор уплачивается при подписании договоров купли-продажи недвижимости в размере от 0,1 до 0,6% в зависимости от стоимости объекта.

Госпошлина за выдачу TAPU — Döner Sermaye — составляет 130 $ для нерезидентов Турции и 45 $ для резидентов. Ее уплачивают в кадастровой палате при получении свидетельства о собственности.

Ее уплачивают в кадастровой палате при получении свидетельства о собственности.

Налоги и сборы при покупке недвижимости в Турции

| Статья затрат | Величина налогов и сборов |

| Налог на переход права собственности | 4% |

| НДС | От 1 до 18% |

| Гербовый сбор | От 0,1 до 0,6% |

| Госпошлина | От 45 $ |

| Итого | От 5% |

Налог на владение недвижимостью уплачивается по ставке от 0,1 до 0,6% в зависимости от типа недвижимости и расположения. Повышенная ставка действует для объектов в крупных городах, например в Анкаре, Стамбуле, Трабзоне, Бурсе и Измире.

Ежегодный налог на недвижимость в Турции

| Объект недвижимости | Стандартная налоговая ставка | Повышенная налоговая ставка в крупных городах |

| Жилая | 0,1% | 0,2% |

| Коммерческая | 0,2% | 0,4% |

| Производственная | 0,1% | 0,2% |

| Земельный участок | 0,3% | 0,6% |

Налог при продаже недвижимости. Физлица платят налог при продаже недвижимости, если владели объектом менее 5 лет. Налог уплачивают от разницы между кадастровой стоимостью объекта, указанной в TAPU, и рыночной стоимостью на момент совершения сделки. Ставка варьируется от 15 до 35%.

Физлица платят налог при продаже недвижимости, если владели объектом менее 5 лет. Налог уплачивают от разницы между кадастровой стоимостью объекта, указанной в TAPU, и рыночной стоимостью на момент совершения сделки. Ставка варьируется от 15 до 35%.

Юридическое лицо при продаже объекта недвижимости в Турции уплачивает налог в размере 23%.

Налог при продаже недвижимости в Турции

| Разница между рыночной и кадастровой стоимостью | Налоговая ставка для физлиц | Налоговая ставка для юрлиц |

| До 13 000 TL | 15% | 23% |

| От 13 000 до 30 000 TL | 20% | |

| От 30 000 до 110 000 TL | 27% | |

| Свыше 110 000 TL | 35% |

В августе 2022 года стоимость 1 доллара США составляет 18 турецких лир. Проверить курс валют на сегодня

Налог на доход от аренды. Физлица не уплачивают налог на доход, полученный от сдачи недвижимости в аренду, если он не превышает в год 6600 TL для жилых объектов и 49 000 TL — для коммерческих. В остальных случаях налог рассчитывается по прогрессивной шкале — от 15 до 40%.

В остальных случаях налог рассчитывается по прогрессивной шкале — от 15 до 40%.

Юрлица платят налог на доход от аренды недвижимости по ставке 23%.

Современные апартаменты в новом жилом комплексе Стамбула общей площадью от 40 м². Комплекс расположен в районе Кагытхан и предлагает своим жильцам тренажерный зал, магазины, ночные клубы, конференц-залы, а также круглосуточное техническое обслуживание и охрану апартаментов. Стоимость — от 264 000 $

Вилла в жилом комплексе в Бодруме. Комплекс располагает собственным пляжем, детским садом, рестораном, концертной площадкой, фитнес-центром и кинотеатром под открытым небом. Стоимость виллы — 540 000 $

Дуплекс с собственным садом в новом жилом проекте класса люкс в Аланье стоимостью 300 000 $. Объект расположен в 25 минутах езды от аэропорта Аланьи и в 5 минутах от пляжа

Налоги на имущество в Турции

Транспортный налог в Турции платят физические и юридические лица — владельцы наземных автотранспортных средств, воздушного и водного транспорта: автомобилей, яхт, катеров, самолетов и вертолетов.

Налог на автомобили определяется в соответствии с годом выпуска, весом, стоимостью автомобиля и мощностью двигателя. Для расчета налога на самолеты и вертолеты учитывается максимальная взлетная масса.

Транспортный налог начисляется ежегодно в начале января, а уплачивается частями — в январе и июле каждого года.

НДС при покупке нового автомобиля у официального дилера в Турции уплачивают все покупатели, кроме иностранцев с действующим разрешением на работу.

Как стать налоговым резидентом Турции

Физлица становятся налоговыми резидентами Турции, если проживают в стране более 6 месяцев в календарном году. Если иностранец прибыл не с целью постоянного проживания, а для учебы, туризма или лечения, он не сможет стать налоговым резидентом даже по истечении этого срока.

Для уплаты налогов в Турции необходимо получить идентификационный номер налогоплательщика — Vergi Numarası, аналог ИНН. Граждане Турции получают его с рождения, а иностранцы — по заграничному паспорту в онлайне.

Помимо уплаты налогов ИНН нужен, в том числе, чтобы открыть счет в банке и пользоваться услугами медицинских учреждений.

15 минут

Занимает получение ИНН в Турции

Юридические лица получают статус налогового резидента, если их основной офис или филиал зарегистрирован в Турции. Налоговыми резидентами также могут стать компании, которые не имеют адреса регистрации в стране, но их основная деятельность сосредоточена на территории Турции.

Свидетельство о налоговом резидентстве выдает Налоговое управление Турции.

Избежание двойного налогообложения с Турцией

Турция имеет действующие соглашения об избежании двойного налогообложения (СИДН) с 85 странами. Это значит, что физлица и компании могут оформить налоговый вычет и не платить налог на один и тот же доход дважды. Налог, уплаченный у источника, засчитывается в качестве налога, уплаченного в стране налогового резидентства.

Между Россией и Турцией заключено соглашение об избежании двойного налогообложения. Если человек является налоговым резидентом России, но получает доход от сдачи в аренду жилья в Турции, ему нужно заплатить налоги в обеих странах:

Если человек является налоговым резидентом России, но получает доход от сдачи в аренду жилья в Турции, ему нужно заплатить налоги в обеих странах:

- в России — по ставке 13% на весь доход;

- в Турции — по ставке от 15 до 40% в зависимости от суммы дохода, который возник в Турции. Уплате подлежит сумма за вычетом налога, уплаченного в России.

Страны, с которыми Турция имеет соглашения об избежании двойного налогообложения

| Албания | Гамбия | Канада | Малайзия | Румыния | Франция |

| Алжир | Грузия | Казахстан | Мексика | Саудовская Аравия | Хорватия |

| Австралия | Германия | Катар | Молдова | Сингапур | Черногория |

| Австрия | Греция | Китай | Монголия | Сирия | Чехия |

| Азербайджан | Дания | Кипр | Марокко | Словакия | Швейцария |

| Бахрейн | Египет | Кот д’Ивуар | Нидерланды | Судан | Швеция |

| Бангладеш | Индия | Республика Корея | Новая Зеландия | США | Эстония |

| Беларусь | Индонезия | Кувейт | Норвегия | Таджикистан | Эфиопия |

| Бельгия | Иран | Киргизия | Оман | Таиланд | ЮАР |

| Босния и Герцеговина | Ирландия | Латвия | ОАЭ | Тунис | Япония |

| Бразилия | Израиль | Ливан | Пакистан | Туркменистан | |

| Болгария | Испания | Литва | Польша | Украина | |

| Великобритания | Иордания | Люксембург | Португалия | Узбекистан | |

| Вьетнам | Италия | Мальта | Россия | Филиппины | |

| Венгрия | Йемен | Северная Македония | Руанда | Финляндия |

Развернуть таблицу

Свернуть таблицу

Как получить гражданство Турции

Закон о гражданстве Турции предусматривает 6 способов получить паспорт, например за инвестиции, по натурализации или через брак. Чтобы получить гражданство по натурализации, необходимо прожить в стране минимум 5 лет и сдать экзамен на знание турецкого языка. При этом инвесторы могут получить гражданство Турции за 6—8 месяцев.

Чтобы получить гражданство по натурализации, необходимо прожить в стране минимум 5 лет и сдать экзамен на знание турецкого языка. При этом инвесторы могут получить гражданство Турции за 6—8 месяцев.

В Турции действует программа гражданства за инвестиции. Второй паспорт можно получить, если выполнить одно из пяти инвестиционных условий:

- купить недвижимость на сумму от 400 000 $;

- инвестировать в бизнес — от 500 000 $;

- открыть банковский депозит — от 500 000 $;

- купить гособлигации — от 500 000 $;

- купить паи инвестфондов — от 500 000 $.

Двойное гражданство Турции: на каких условиях можно получить

Участвовать в программе гражданства Турции за инвестиции может инвестор и члены его семьи — супруг или супруга и дети младше 18 лет.

Этапы получения гражданства Турции за инвестиции

Шаг 1. Предварительная проверка. Компания «Иммигрант Инвест» проводит предварительную проверку на основании паспорта инвестора. Она помогает вовремя выявить риск отказа и найти решение проблемы.

Она помогает вовремя выявить риск отказа и найти решение проблемы.

Иммигрант Инвест — единственная компания на рынке инвестиционной иммиграции в России с собственным комплаенс-отделом. Документы заявителей проверяет сертифицированный Anti Money Laundering Officer, который знает детали проверок на благонадежность в разных странах.

Предварительная проверка снижает риск отказа в гражданстве до 1%.

Шаг 2. Подготовка документов. Юристы Иммигрант Инвест готовят пакет документов для подачи заявки: переводят бумаги, заверяют копии, заполняют правительственные формы.

Шаг 3. Покупка недвижимости. С помощью Иммигрант Инвест заявитель выбирает объект и вносит предоплату в размере от 1000 до 5000 $. После этого подписывается и оплачивается договор купли-продажи.

Шаг 4. Подготовка документов на недвижимость. Наши юристы помогают оформить свидетельство о собственности и льготу НДС — 0% на сделку. Также мы получаем два заключения — оценку стоимости объекта и отчет о соответствии недвижимости условиям программы гражданства Турции.

Шаг 5. Проверка Due Diligence. Получаем ВНЖ в Турции для участников программы гражданства и сразу после этого подаем заявление инвестора на гражданство. Департамент программы проводит проверку на благонадежность — Due Diligence, которая длится 2—3 месяца.

Due Diligence — решающий этап программы. От нее зависит, получат ли заявители гражданство.

Шаг 6. Получение паспорта. После одобрения заявления инвестор получает паспорт. Чтобы получить паспорт, необязательно приезжать в Турцию, можно это сделать в посольстве Турции в России.

Часто задаваемые вопросы

Какие налоги платят в Турции?

Физлица в Турции уплачивают подоходных налог, налог на прирост капитала, дарение, наследство, проценты, дивиденды и даже таможенные пошлины.

Подоходный налог взимается по прогрессивной шкале от 15 до 40% в зависимости от величины годового дохода. Максимальную ставку назначат, если доход за год превысит 880 000 TL, или около 49 000 $.

Компании уплачивают корпоративный налог на прибыль в размере 23%. Кроме того, существуют косвенные налоги, например НДС, налог на прирост капитала и специальный налог на потребление.

Физлица и компании платят налоги на покупку недвижимости по ставке 4%. Владение облагается налогом в зависимости от региона и типа объекта от 0,1 до 0,6% в год от кадастровой стоимости объекта.

Какие налоги в Турции платят иностранцы?

В Турции действуют единые налоговые ставки для налоговых резидентов и нерезидентов. Отличается налоговая база: резиденты уплачивают налог на мировой доход, нерезиденты — только на доход, полученный в Турции.

Налоговым резидентом Турции может стать человек, которые проживает в стране не менее 6 месяцев в течение календарного года. При этом студенты или иностранцы, которые приехали в Турцию для лечения, не могут стать налоговыми резидентами, даже если проведут в стране больше шести месяцев.

Для уплаты налогов иностранцу необходимо получить Vergi Numarası, аналог ИНН. Его выдает Налоговое управление Турции в онлайне.

Его выдает Налоговое управление Турции в онлайне.

Какой налог на зарплату действует в Турции?

Налог на зарплату в Турции относится к категории налогов на доходы физлиц и уплачивается по прогрессивной шкале. Ставки варьируются от 15 до 40%. Например, иностранец с зарплатой 33 000 $ в год заплатит налог на доход по минимальной ставке 35%, что составит 11 550 $.

Как стать налоговым резидентом Турции?

Налоговыми резидентами Турции могут стать иностранцы, которые легально проживают на территории страны более 6 месяцев в календарном году. Это возможно, если получить вид на жительство или гражданство.

В Турции действует программа гражданства за инвестиции — второй паспорт можно получить при покупке недвижимости стоимостью от 400 000 $. Срок получения турецкого паспорта в этом случае составляет от 6 до 8 месяцев. Для сравнения: путь к гражданству по натурализации занимает 5 лет

Сколько составляет ставка НДС в Турции?

Ставка НДС в Турции составляет 18%. При этом существуют пониженные процентные ставки в размере 1% и 8% — например, для компаний, которые занимаются оптовыми поставками сельскохозяйственных продуктов.

При этом существуют пониженные процентные ставки в размере 1% и 8% — например, для компаний, которые занимаются оптовыми поставками сельскохозяйственных продуктов.

Компания с ограниченной ответственностью. Часто задаваемые вопросы — Отдел доходов

В. Что такое компания с ограниченной ответственностью (ООО)?

A. Компания с ограниченной ответственностью (ООО) сочетает в себе определенные характеристики как корпорации, так и товарищества или индивидуального предприятия (в зависимости от количества владельцев).

Члены компании с ограниченной ответственностью получают те же преимущества «ограниченной ответственности», что и акционеры корпорации, но, как правило, облагаются налогом только на уровне члена, как партнеры в партнерстве. Члены ООО являются владельцами ООО в той же мере, в какой акционеры являются владельцами корпорации или партнеры являются владельцами товарищества.

В. Как Делавэр классифицирует компанию с ограниченной ответственностью для целей налогообложения прибыли?

A. Компания с ограниченной ответственностью, ведущая бизнес в штате Делавэр, классифицируется как товарищество для целей налогообложения штата Делавэр, если только она не классифицируется для целей федерального подоходного налога иным образом.

Компания с ограниченной ответственностью, ведущая бизнес в штате Делавэр, классифицируется как товарищество для целей налогообложения штата Делавэр, если только она не классифицируется для целей федерального подоходного налога иным образом.

Компания с ограниченной ответственностью всегда классифицируется для налога на прибыль штата Делавэр так же, как и для целей федерального подоходного налога.

ПРИМЕЧАНИЕ: Отдельные выборы штата не допускаются для LLC.

Компании с ограниченной ответственностью, классифицируемые как товарищества, должны подавать форму Делавэр 300.

Компании с ограниченной ответственностью, классифицируемые как корпорации, должны подавать либо форму 1100 Делавэр, либо форму 1100S.

В. Что такое общество с ограниченной ответственностью (ООО) с одним участником?

A. LLC с одним участником может быть либо корпорацией, либо «неучитываемой организацией» с одним участником. Чтобы рассматриваться как корпорация, LLC с одним участником должна подать форму IRS 8832 и принять решение о том, чтобы быть классифицированной как корпорация. ООО с одним участником, которое не хочет, чтобы его рассматривали как корпорацию, будет классифицироваться как «неучитываемая организация», которая облагается налогом как индивидуальное предприятие для целей налогообложения прибыли.

Чтобы рассматриваться как корпорация, LLC с одним участником должна подать форму IRS 8832 и принять решение о том, чтобы быть классифицированной как корпорация. ООО с одним участником, которое не хочет, чтобы его рассматривали как корпорацию, будет классифицироваться как «неучитываемая организация», которая облагается налогом как индивидуальное предприятие для целей налогообложения прибыли.

ПРИМЕЧАНИЕ: «Неучитываемая организация» с одним участником, которая принадлежит корпорации, считается «филиалом» или «подразделением» ее владельца.

В. Какой тип декларации должен подать в Делавэр «неучитываемое юридическое лицо» LLC с одним участником?

A. Делавэр рассматривает «неучитываемое юридическое лицо» с одним участником как индивидуальное предприятие для целей налогообложения. Это означает, что само ООО не платит налоги и не обязано подавать декларацию в штат Делавэр.

В качестве единственного члена вашего LLC вы должны отчитываться обо всех прибылях (или убытках) LLC по Приложению C и подавать его вместе с декларацией о подоходном налоге с физических лиц в штате Делавэр (Форма 200). Даже если вы оставляете прибыль на банковском счете компании в конце года — например, для покрытия будущих расходов или расширения бизнеса — вы должны платить подоходный налог с этих денег.

Даже если вы оставляете прибыль на банковском счете компании в конце года — например, для покрытия будущих расходов или расширения бизнеса — вы должны платить подоходный налог с этих денег.

ПРИМЕЧАНИЕ: «Неучитываемая организация» с одним участником, которая принадлежит корпорации, считается «филиалом» или «подразделением» ее владельца.

В. Что такое компания с ограниченной ответственностью (ООО) с участием нескольких участников?

A. ООО с несколькими участниками может быть как товариществом, так и корпорацией, включая S-корпорацию. Чтобы рассматриваться как корпорация, LLC должна подать форму IRS 8832 и выбрать, чтобы ее рассматривали как корпорацию. ООО с несколькими участниками, которое не хочет, чтобы его рассматривали как корпорацию, будет классифицироваться как партнерство.

Похожие темы: бизнес, компания, часто задаваемые вопросы, часто задаваемые вопросы, финансы, доход, общество с ограниченной ответственностью, ООО, личное, вопросы, доход, налоги

Налог с продаж/использования

Глава 144, RSMo: налог с продаж штата взимается с покупной цены материального личного имущества или облагаемых налогом услуг.

продается в розницу. Налог на использование взимается с хранения, использования или потребления материальной личной собственности в этом штате. Государственный налог с продаж и использования в размере 4,225% распределяется между четырьмя фондами.

финансовые части правительства штата — общие доходы (3,0 процента), охрана природы (0,125 процента), образование (1,0 процента) и парки / почвы (0,10 процента). Города и округа могут вводить местные

налог с продаж и использования. Районы со специальным налогообложением (например, пожарные районы) также могут взимать дополнительные налоги с продаж. Любой продавец, который продает товаров на сумму более пятисот тысяч долларов в год.

и предоставляет покупателю товарный чек или счет-фактуру в связи с продажей, как это определено в разделе 144.010, должен четко указать в таком товарном чеке или счете-фактуре общую сумму

ставка всего налога с продаж, взимаемого с продажи, указанной в таком документе. Эта общая ставка должна отражать любые применимые государственные или местные налоги с продаж, предусмотренные законодательством этого штата. В общем,

В общем,

Департамент собирает и распределяет только государственные и местные налоги с продаж и использования. Декларация о налоге с продаж или использовании должна быть подана за отчетный период, даже если у вас нет налога для отчетности. Более подробная информация указана ниже.

Формы, новости и факты

- Счет за дом 1456 PWETSC E-911 Charge

- Освобождение от контроля загрязнения воздуха и воды

- Отраслевые факты:

- Места проведения мероприятий

- Распределение процентов по местному налогу с продаж/использования

- Новый формат налоговой декларации по продажам и использованию

- Освобождение от налога с продаж и использования

- Информация об отпуске по налогу с продаж

- Факты о налоге с продаж/использования

- Формы налога с продаж/использования

- Мошенничество с идентификационным номером налогоплательщика

- Районы развития транспорта (TDD)

- SB 153 Карта налоговых ставок с продаж и использования

Ставки налога с продаж/использования

- Информационная система по ставкам налога с продаж/использования

- Ноябрь 2022 г.

Изменение ставок налога с продаж и использования

Изменение ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Октябрь 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Август 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Июль 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Май 2022 г. Изменения ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Апрель 2022 г.

Изменение ставок налога с продаж и использования

Изменение ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Январь 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Октябрь 2021 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Июль 2021 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Апрель 2021 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Ноябрь 2020 г.

Изменение ставок налога с продаж и использования

Изменение ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Октябрь 2020 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Тарифные карты налога с продаж

- Таблицы ставок налога с продаж/использования

Электронная подача налоговой декларации

- Электронный файл, необходимый для ежеквартального налога с продаж

- Информация об электронном файле и сроки уплаты налога с продаж

Подать налоговую декларацию онлайн

Подать налоговую декларацию поставщика онлайн

Подать налоговую декларацию об использовании потребителя онлайн

Возврат налога с продаж/использования

- Не переплатил ли я свой счет налога с продаж/использования?

- Заполнение заявления продавца о возмещении или зачете налога с продаж или использования

- Требования о возмещении расходов на коммунальные услуги

- До 25 метров — Калькулятор использования, облагаемого налогом на коммунальные услуги

- 150 (и выше) счетчиков — Калькулятор использования, облагаемого налогом на коммунальные услуги

- Калькулятор возврата коммунальных платежей

- Годовой отчет по бытовым коммунальным услугам

- Формулы коммунальных услуг отеля

Бюллетени и прочее

- Налог с продаж на DSL с интернет-услугами

- Снижение налога с продаж на продукты питания

- Руководство по налогам для местных органов власти

- Отчеты об общественной информации

Согласие

- Поиск предприятий с отозванной лицензией на налог с продаж

- Соответствие налогам с продаж/использования поставщиков штата Миссури

- Брэнсон / Лейкс Район туризма Район развития сообщества Налог с продаж

Часто задаваемые вопросы

- Подача налоговой декларации

- Использовать налоговую декларацию

- Налог с продаж/использования, налогообложение и льготы

- Возврат налога с продаж/использования

- Налог с продаж на специальных мероприятиях

- Налогооблагаемые услуги

Адрес электронной почты/контактная информация

Для получения контактной информации по налогу на прибыль и адресов электронной почты посетите нашу страницу с контактной информацией по налогу на прибыль.

Налог с продаж

Налогом с продаж облагаются розничные продажи материального личного имущества и определенных услуг. Все продажи материального личного имущества и налогооблагаемых услуг, как правило, считаются облагаемыми налогом, если только

специально освобождены законом. Лица, занимающиеся розничными продажами, взимают налог с продаж с покупателя и перечисляют налог в Департамент доходов. Государственная ставка налога с продаж составляет 4,225%. Города,

Округа и некоторые районы также могут взимать местные налоги с продаж, поэтому сумма налога, взимаемая продавцами с покупателя, зависит от комбинированной государственной и местной ставки в месте нахождения продавца.

продавец. Налоги штата и местные налоги с продаж перечисляются в Департамент доходов вместе. Как только продавец перечисляет налог с продаж в отдел, отдел затем распределяет местные налоги с продаж.

пересылаются продавцами в города, уезды и районы.

Использовать налог

Налог на использование взимается с хранения, использования или потребления материальной личной собственности в этом штате. Ставка государственного налога на пользование составляет 4,225%. Города и округа могут взимать дополнительный налог на местное использование.

Ставка государственного налога на пользование составляет 4,225%. Города и округа могут взимать дополнительный налог на местное использование.

сумма налога на использование, причитающегося по сделке, зависит от комбинированной (местной и государственной) ставки налога на использование, действующей в штате Миссури, где материальное личное имущество хранится, используется или потребляется.

Налоги на местное использование распределяются таким же образом, как и налоги с продаж.

В отличие от налога с продаж, который требует продажи в розницу в Миссури, налог на использование взимается непосредственно с лица, которое хранит, использует или потребляет материальное личное имущество в Миссури. Налог на использование не

применяются, если покупка совершена у розничного продавца в штате Миссури и облагается налогом с продаж в штате Миссури.

Миссури не может требовать от компаний за пределами штата, не имеющих связи или «прямой связи» со штатом, собирать и перечислять налог на использование. Если продавец за пределами штата не взимает налог на использование с

Если продавец за пределами штата не взимает налог на использование с

покупатель, покупатель несет ответственность за перечисление налога на использование в Миссури.

Продавец, не занимающийся коммерческой деятельностью, не обязан собирать налог штата Миссури, но в этих случаях покупатель несет ответственность за перечисление налога на использование в штате Миссури. Покупатель должен подать заявку на использование

налоговую декларацию, если совокупные покупки, облагаемые налогом на использование, превышают две тысячи долларов в календарном году.

Любой продавец и его аффилированные лица, продающие материальное личное имущество покупателям из Миссури, должны собирать и платить налог с продаж или использование, чтобы иметь право на получение контрактов штата Миссури.

независимо от того, имеет ли этот поставщик или филиал связь с Миссури.

В разделе 34.040.6 говорится: «Уполномоченный администрации и других агентств, к которым применяется закон о государственных закупках

не заключает договор на товары или услуги с продавцом, если продавец или аффилированное лицо продавца продает в розницу материальное личное имущество или с целью хранения, использования или

потребление в этом штате, но не в состоянии собрать и должным образом уплатить налог, как это предусмотрено в главе 144, RSMo.