Какие документы оформлять при использовании онлайн-кассы. Касса какие документы нужны

Какие документы надо вести при онлайн кассе: правила документооборота

Организации и индивидуальные предприниматели получили возможность отказаться от заполнения части первичной документации. Основание – внесение изменений в ФЗ №84, регламентирующий применение кассового оборудования при операциях с наличностью. Фискализирована значительная часть документации. Кассовые документы при онлайн кассе — расходные кассовые ордера (движение наличных денег по-прежнему необходимо оформлять).

Какие унифицированные формы можно не заполнять

18 августа Постановлением Госкомстата Российской Федерации № 88 1998 года утверждены унифицированные формы первичных документов, обязательных для ведения кассовых операций. Постановление Правительства № 470 отменило заполнение некоторых бумаг.

Важно! Решение властей рекомендательное. Лица, осуществляющие предпринимательскую деятельность, и предприятия вправе сохранить прежний документооборот при переходе на новую систему.

При ведении кассовой книги в режиме онлайн можно не заполнять следующие формы:

- Акт при обнулении ККМ-счётчиков (форма КМ-1).

- Акт для снятия показаний с кассового аппарата при ремонте и подключению к работе (КМ-2).

- Акт при возврате наличных денег (КМ-3).

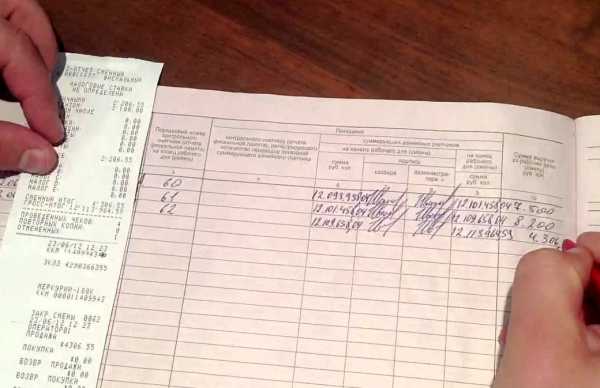

- Журнал кассира-операциониста (КМ-4).

- Журнал для записи данных при использовании касс, функционирующих без оператора (КМ-5).

- Справки-отчёты операциониста-кассира (КМ-6).

- Документация, содержащая показания контрольно-кассовых машин (КМ-7).

- Журнал учёта вызовов техспециалистов и регистрации проведённых работ (КМ-8).

- Акт о проверке наличных средств в кассе (КМ-9).

Важно! Согласно законодательным изменениям, субъекты предпринимательства вправе в произвольной форме заполнять необязательные бумаги.

Нужен ли журнал кассира-операциониста

С июля 2017 года журнал можно не вести. Это относится ко всем фирмам, перешедшим на онлайн-кассы. В форме КМ-4 регистрируются все притоки и оттоки, поэтому для внутреннего учёта она остаётся полезной.

Можно продолжать заполнение КМ-4 в добровольном порядке для фиксирования прихода и расхода финансовых средств. Эту документацию не надо представлять в налоговый орган. Журнал операциониста-кассира для индивидуальных предпринимателей имеет особое значение. Для принятия управленческих решений сведения о приходах и расходах очень важны.

В целях контроля над поступлением и расходом денег за день или за смену в документе отражают информацию:

- Начальные и конечные сведения со счётчика ККТ за рабочий период.

- Сумму выручки, поступившую в течение дня или смены.

- Объем средств, полученных или потраченных в безналичной или наличной форме.

- Деньги, отданные покупателям по чекам за возврат продукции.

- Компаниям, которые не перешли на новый ККТ, необходимо заполнять журнал кассира-операциониста.

По итогам каждого дня или смены вышеобозначенные данные кассир должен вносить в журнал, следуя правилам: ставить прочерки в строках КМ-4, где отсутствует информация; заносить сведения по хронологии.

Фискальные документы: форматы

В Федеральном законе №84, регулирующем применение кассового оборудования, определены требования к документации, образующейся в ходе использования онлайн касс (ст. 4.1 п. 4 и 5).

Требования в основном затрагивают отчёты и реквизиты чеков, сроки хранения в ФН (30 дней).

Важно! Прежде чем начать вести документирование по новой дисциплине, нужно изучить список обязательных к использованию фискальных документов. Все требования сосредоточены в Приказе ФСН от 21 марта 2017 года № ММВ-7-20/229.

Вся документация заполняется в онлайн-кассе. Она хранится 30 дней в памяти ФН. Автоматический режим выдаёт бумаги Федеральной налоговой службе через интернет. Если данные не придут в течение суток, кассу заблокируют.

Какие документы обязательны для оформления

Указ БР № 3210-У от 11.03.2014 года определяет фиксирование операций. Оборот документов сохранён после перехода на новые кассы в режиме онлайн. Все, кто интересуется вопросом, «какие документы нужно заполнить для онлайн касс», получает ответ: все на добровольной основе. В обязательном порядке оформить приходные и расходные кассовые ордера с занесением в кассовую книгу, бланки строгой отчётности (БСО).

Форма № КО-4 – обязательный унифицированный реестр. В нём содержатся сведения о полученных и выданных финансовых средствах с обозначением реквизитов ПКО, РКО получателя; лица, вносившего деньги. Делают записи непосредственно в день совершения операции. Вести книгу можно в бумажной форме, на компьютере с последующей распечаткой или в электронном виде.

В приходном ордере (форма № КО-1) сосредоточена информация о полученных наличных деньгах. Бланк представляет собой непосредственно ордер и отрывную квитанцию. Кассир заполняет все графы и подписывает оба фрагмента «приходника». К нему прилагается отчёт о закрытии смены.

Расходный ордер (форма № КО-2) содержит суммы наличных средств, выданных из кассы.

Бланки строгой отчётности печатают посредством онлайн-кассы и представляют покупателю в электронном формате.

Новые документы, обязательные к оформлению

Из новых документов заполняют чек коррекции и возврата товара, отчёт об открытии и закрытии смены. Коррекционный чек пробивают, если имеет место неучтённая выручка на сумму превышения. Чек «возврат прихода» оформляется при возвращении покупателю денег за услугу или товар.

Отчёт о закрытии смены и Z-отчёт практически идентичны. Различия только в их формировании и задачах. Требования к данным в отчёте о закрытии смены определены Приказом ФСН №29. Z-отчёт зависит от самой кассы.

Реквизиты:

- Наименование организации.

- ИНН организации.

- ИНН, ФИО кассира, выдавшего отчёт.

- Дата и время закрытия.

- Номер кассы.

- Адрес.

- Число подготовленных чеков.

- Количество не отправленных в ОФД.

- Время прекращения передачи сведений.

- Данные об итогах смены.

Работа с онлайн кассой начинается с составления отчёта об открытии смены. Завершив расчётные операции, пробивают отчёт о закрытии смены.

Обязательными требованиями к новой документации является автоматическая передача данных в налоговую службу.

Важно! Если чеки не будут переданы в ФНС в течение 30 дней, кассу блокируют.

Согласно новым законодательным положениям, формы первичной документации, определённой Постановлением Госкомстата, не являются обязательными при использовании кассы-онлайн, какие документы вести, зависит от усмотрения предприятий и лиц, занимающихся предпринимательством. Изменения не коснулись кассовой книги, бланков строгой отчётности, приходных и расходных ордеров.

onlinekassa.guru

Регистрация кассовых аппаратов: пошаговая инструкция

Когда в предпринимательской деятельности за товары и услуги берутся наличные средства, то обычно требуется кассовый аппарат. В некоторых случаях можно обойтись и без него. По новым требованиям необходима регистрация кассовых аппаратов. Чтобы правильно это сделать, нужно ознакомиться с некоторыми нюансами.

Кому не требуется процедура?

Предприниматели, выполняющие расчеты наличными и банковскими картами, применяются контрольно-кассовые машины. Но они не нужны в следующих случаях:

- работа происходит на ЕНВД или ПСН;

- реализуются лотерейные билеты;

- продается безалкогольная продукция;

- организация питания лиц, обучающихся и работающих в школе;

- продажа керосина, молока, рыбы, овощей;

- реализация товара на выставке, ярмарке, рынке;

- прием стеклотары;

- при мелкорозничной продаже;

- реализация почтовых марок;

- продажа товаров религиозного характера.

Где происходит регистрация?

Процедура выполняется в налоговом органе по месту проживания. Юридическим лицам надо обращаться по месту нахождения организации. Если же они имеют подразделения, в которых применяется ККМ, то процедура считается обязательной и в налоговых органах по месту нахождения. К примеру, если ООО имеет несколько магазинов в различных городах, то требуется регистрация кассовых аппаратов в каждом городе.

Индивидуальными предпринимателями выполняется регистрация кассового аппарата в налоговой инспекции по месту проживания. Есть ли ответственность, если обращаться не по прописке? На ИП и ООО накладывается штраф.

Необходимые документы

Сначала необходимо написать заявление на регистрацию кассового аппарата. Его форма утверждена Приказом ФНС России. Также необходимо приложить документы для регистрации кассового аппарата:

- паспорт устройства, выданный при покупке ККМ;

- договор о техническом обслуживании.

Соглашение заключается с поставщиком ККМ или с центром технического обслуживания. Документы надо подавать в налоговую оригиналами. Если их не будет, то регистрация не может быть выполнена.

Также нужно предоставить ИП документ, удостоверяющий личность ИП. А юридическому лицу надо предоставить подтверждение о возможности действовать от организации. Если документы подаются представителем, то ему надо иметь доверенность. В налоговой не вправе требовать документы на помещение, в котором будет применяться устройство.

На практике бывают ситуации, когда спрашивают о таких документах, как свидетельство о регистрации, постановке на учет. Чтобы не затягивать процедуру, желательно узнать предварительно, какие документы требуются.

Особенности регистрации

Регистрация кассовых аппаратов должна выполняться в течение 5 дней с предоставлению в налоговую документации. О ее получении сотрудники должны оповестить заявителя.

Если будут выявлены недочеты в документах, например, чего-то не хватает, то можно его в течение 1 дня после уведомления. Если пропустить этот период, то в регистрации будет отказ.

Осмотр оборудования

Существует общепринятый порядок регистрации кассового аппарата. Это установлено законодательством, а при несоблюдении правил предусмотрена ответственность.

Перед регистрацией выполняется осмотр аппарата. Для проведения этой процедуры назначается конкретное время. Если она не будет проведена, то в регистрации последует отказ. Осмотр ККМ выполняется специалистом поставка или ЦТО.

Правила регистрации

Если оборудование и документы не имеют замечаний, то выполняется регистрация кассовых аппаратов. Информация об устройстве вносится в книгу учета ККТ, которая контролируется налоговым органом.

Предприниматель должен предоставить паспорт устройства, где ставится специальные отметка. После этого выдается карта регистрации оборудования учетный талон и документы. Сотрудники выполняют заверение журнала кассира – операциониста. Платы за услугу нет.

Требования к ККМ

Регистрировать нужно только то оборудование, которое есть в государственном реестре. Аппарат должен показывать в чеке реквизиты, которые могут отличаться в каждом виде деятельности. Поэтому следует учитывать, в какой отрасли будет использоваться ККМ.

Для применения оборудования потребуется заключение договора со специальным предприятием, которое будет выполнять техническую поддержку оборудования. Без этого документа прибор не могут поставить на учет. Кассовый аппарат без регистрации не может быть использован.

Выбор оборудования

Прибор нужно правильно выбрать. Если модели нет в государственном реестре, то такую технику использовать запрещено. У аппарата должна быть голограмма «Государственный реестр» с обозначением года, номера и наименования прибора.

Чек кассового аппарата дожжен иметь такие сведения, как:

- название документа с номером;

- дата;

- ФИО предпринимателя;

- ИНН;

- наименование и количество товара;

- сумма;

- должность и ФИО работника.

Существует чекопечатающая машинка, которая не имеет блока памяти ЭКЛЗ. Такой прибор не считается ККТ, поэтому его не получится зарегистрировать. ЧПМ используется плательщиками ЕНВД и ПСН.

Отказ в регистрации ККМ

В процедуре регистрации могут отказать при недостатке документов, неявке предпринимателя для осмотра оборудования. К другим причинам относят:

- обращение в неподходящую налоговую службу;

- недостоверная информация в заявлении;

- нахождение ККМ в розыске;

- неисправности оборудования или отсутствие знаков, пломбы;

- нет доступа к устройству.

Отказ в регистрации может последовать в случае предъявления прибора, который не входит в государственный реестр. Это касается истечения срока амортизации ККМ. Главным требованием, благодаря чему происходит регистрация, является включение устройства в реестр.

Исключением являются ситуации, когда аппарат выбыл из этого документа. Если такое устройство зарегистрировано, то его можно использовать до истечения периода амортизации (до 7 лет). Но если ККМ была куплена у кого-то, то зарегистрировать ее не получится.

Б/у прибор можно поставить на учет при:

- изменении названия организации;

- реорганизации юридического лица;

- изменении места расположения фирмы;

- восстановлением ИП;

- внесением ККТ в уставной капитал;

- регистрации юридического лица учредителем ИП.

За использование устройства с нарушениями предусмотрена ответственность. На ИП и юридических лиц возлагаются крупные штрафы.

Эксплуатация оборудования равна 7 годам, после чего требуется снятие с учета. В продаже ККМ находятся в не фискальном состоянии, поэтому счетчик отключен. Процесс фискализации считается обязательным. Когда выполняется регистрация поддержанного устройства, то нужно обнуление фискальной памяти.

При регистрации налоговым инспектором выполняется внесение в память заводского номера, ИНН и названия организации. Потом утверждается пароль, который служит защитой от незаконного проникновения в устройство. Потом происходит установка пломбы, а завершает процедуру введение суммы. Это необходимо для обследования правильности реквизитов. Инспектором ФНС и заявителем подписывается документ о регистрации. Кассовое устройство будет иметь свой номер, после чего оно считается зарегистрированным.

fb.ru

Документы для регистрации онлайн-кассы

Какие документы нужны для регистрации онлайн кассы

Комплект документов для регистрации онлайн-касс в налоговой собирается и подается в то территориальное подразделение, где числится на учет собственник техники – предприятие или предприниматель. Перед тем, как начать процедуру, владельцу следует заключить договор на обслуживание с ОФД (оператор фискальных данных), через которого будет передаваться вся информация о выручке магазина в ИФНС. Выбирая оператора, обратите внимание на наличие специальной лицензии и аккредитации.

Как сделать возврат на онлайн-кассе

Существует несколько способов регистрации аппарата: путем личного обращения в ИФНС, на сайте посредством личного кабинета или через своего ОФД. Самый удобный для многих и предпочтительный по мнению налоговиков способ – второй, то есть через кабинет. Что для этого нужно? От налогоплательщика требуется наличие личного кабинета на официальном сайте ФНС. Это уже доступно тем, у кого есть подтвержденная регистрация на портале гос. услуг. После чего для совершения регистрационных действий с кассовым аппаратом нужно перейти в раздел кабинета «ККТ», выбрать «Зарегистрировать ККТ», внести данные об оборудовании в анкету к заявлению, затем подписать документ и отправить. Отслеживать все изменения также можно в личном кабинете.

Какая информация указывается при подаче заявления:

- Адрес установки и объект-торговая точка расположения ККТ.

- Наименование модели и ее заводской номер – данные выбираются из имеющегося на сайте ФНС перечня, то есть регистрируемая техника должна входить в официальный реестр.

- Наименование модели ФН, его заводской номер.

- Назначение работы с ККТ.

- Наименование/ИНН ОФД.

Каким бы вариантом ни воспользовался владелец ККТ для ее регистрации, в результате в 5-дневный срок онлайн-касса ставится на учет. В кабинете появляется регистрационная карточка, где указаны основные данные, включая рег. номер модели. Для завершения регистрации выполняется процедура фискализации аппарата – полученный № вводится в память ККТ, печатается чек со специальными фискальными сведениями (ФД и ФН), которые нужно указать в личном кабинете, нажав кнопку «Завершить регистрацию».

Перечень документов, необходимых для регистрации/перерегистрации ККТ:

- Паспорт онлайн-кассы.

- Заявление от владельца (актуальная бумажная форма на данный момент не утверждена).

- Карточка постановки ККТ на учет.

Обратите внимание! Закон № 54-ФЗ не запрещает представления заявления для регистрации ККТ в бумажном виде, но для новых онлайн-моделей на данный момент такой порядок еще не регламентирован, а бланк документа не принят.

Какие документы оформлять при использовании онлайн-кассы

После того, как процедура регистрации завершена, можно приступать к торговле через ККТ. А какие кассовые документы вести при онлайн-кассах? Есть ли отличия от учета операций при использовании прежней техники? Чиновники предусмотрели ряд послаблений для тех, кто работает через усовершенствованные модели с ФН памяти. Ведь по сути получается, что все данные оперативно поступают в контрольные налоговые органы, фиксируются в личном кабинете, а значит, от части первички можно избавиться, сократив тем самым документооборот магазина. Но и для онлайн-касс некоторые первичные кассовые документы по-прежнему остаются обязательными. Узнаем точнее.

Основные первичные формы для кассовых операций были утверждены еще в Постановлении № 132 от 25.12.98 г. Это такие бланки, как:

- Акт КМ-1 – для обнуления показателей счетчиков ККТ.

- Акт КМ-2 – для снятия показаний в случае ремонта ККТ.

- Акт КМ-3 – для возврата денег покупателям.

- Журнал КМ-4 – для отражения операций кассиром.

- Журнал КМ-5 – для регистрации показателей ККТ, работа на которых ведется без кассира.

- Справка КМ-6 – для отражения отдельных операций кассиром.

- Сведения КМ-7 – для формирования показаний счетчиков о поступлениях.

- Журнал КМ-8 – для учета вызовов тех. специалистов и отражения фактов проводимых работ.

- Акт КМ-9 – для проверки наличности в кассе.

В своих Письмах № ЕД-4-20/18059@ от 26.09.16 г. и № 03-01-15/54413 от 16.09.16 г. ФНС совместно с Минфином разъясняет, что можно не использовать при онлайн-кассе первичку по Постановлению № 132. В связи с этим логично возникает еще один вопрос: Какие же документы нужны при кассе-онлайн? Ведь должен где-то бухгалтер отражать выручку? Ответ на текущий момент однозначен. Обязательными к составлению остаются кассовая книга по форме КО-4, а также приходные и расходные кассовые ордера.

Онлайн-кассы при продаже алкоголя

Бланк кассовой книги утвержден в Постановлении № 88 от 18.08.98 г. Необходимость его применения регламентируется на федеральном уровне в Порядке ведения кассовых операций организациями и ИП. В соответствии с Указаниями № 3210-У от 11.03.14 г. (п. 4.6) все данные по поступившей наличности требуется вносить в кассовую книгу. При этом освобождаются от учета только агентские и/или субагентские средства. Соответственным образом оформляются и приложения к листам кассовой книги – приходные ордера и расходные.

Сведения в кассовую книгу о суммах выручки вносятся на основании данных, переданных кассиром компании. Это, прежде всего, Z-отчет о закрытии смены. Приведенные выше разъяснения чиновников разрешают, но не обязывают предпринимателей отказаться от использования кассовой первички. Поэтому, как и раньше, кассир может составлять учетный журнал КМ-4 и прочие необходимые для грамотного отражения операций формы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Какие документы оформлять при использовании онлайн-кассы

Если компания приобрела новую кассу онлайн или решила модернизировать старую, ей придется зарегистрировать ее в ИФНС. О том, как это делается, и какие понадобятся документы для регистрации онлайн-кассы, читайте в следующей статье.

Процесс регистрации

В соответствие с действующим законодательством (ФЗ №54), кассовые устройства, которые используют в своей деятельности юрлица и предприниматели, обязательно должны быть зарегистрированы в налоговой службе. Чтобы процесс оформления прошел без лишних затруднений, требуется собрать и предоставить пакет документов для регистрации онлайн-касс в налоговой.С 01.02.2017 стало невозможно регистрировать в ИФНС никакие кассы, кроме онлайн. Поэтому, при покупке кассового аппарата требуется проверить, есть ли он в спец. реестре кассовой техники, подписать контракт с ОФД, а также подать в ИФНС документы для проведения регистрации.

В первую очередь, для проведения оформления онлайн-кассы требуется написать заявление. Сделать это можно одним из следующих способов:

- На бумажном носителе – принести в ИФНС;

- В электроном виде;

- При помощи ОФД.

Информация, указываемая в заявлении

В заявлении на регистрацию должны указываться следующие сведения:

- Адрес и объект-магазин установки кассового устройства;

- Название модели устройства и его заводской номер;

- Название модели фискального носителя и заводской номер;

- Назначение работы с кассовым устройством;

- ИНН и название ОФД.

Какие документы нужны для регистрации онлайн-кассы

Для проведения регистрации онлайн-кассы ИП или юрлицу потребуется предоставить следующий пакет документов:

- Заявление;

- Электронная подпись на электронном носителе;

- Карта компании с ее реквизитами;

- Копия свидетельства о регистрации компании;

- Копия свидетельства о становлении на учет в ИФНС;

- Контракт с ОФД.

Документация при пользовании кассой

После того, как регистрация окончена, можно начинать продавать товары через онлайн-кассу. А какие документы вести по кассе онлайн? Есть ли отличия от учета операций при применении прежней техники?

Чиновниками предусмотрены некоторые послабления для тех предпринимателей и юрлиц, которые работают с улучшенными устройствами, имеющими фискальную память. Ведь получается, что вся информация моментально поступает в налоговую службу и фиксируется в личном кабинете. Это значит, что от части первичной документации можно избавиться, сократив тем самым оборот документов торговой точки.

Однако некоторые первичные документы для онлайн-кассы все еще остаются обязательными, а именно:

- Акт КМ-1 – необходим, чтобы обнулить данные счетчиков аппарата;

- Акт по форме КМ-2 – необходим для снятия данных в случае, если осуществляется ремонт кассы;

- Акт КМ-3 – формируется в случае возвращения наличности клиентам;

- Журнал по форме КМ-4 – предназначен для отображения операций кассовым работником;

- Журнал по форме КМ-5 – предназначается для проведения оформления значений кассовых аппаратов, работа на которых осуществляется без кассовых работников;

- Справка КМ-6 – для отображения кассовым работником некоторых отдельных операций;

- Сведения по форме КМ-7 – для оформления данных счетчиков по поступлениям;

- Журнал КМ-8 – для того, чтобы учитывать вызовы технических работников;

- Акт по форме КМ-9 – для того, чтобы проверять наличность в кассе.

okbuh.ru

Оформление и учет кассовых операций в 2017 году: новые правила

Добавлено в закладки: 0

В России уже давно действуют новые правила ведения кассовых операций. Изменения коснулись и документального оформления кассовых операций. Сократилось количество обязательных документов и стал немного проще порядок ведения операций для малого бизнеса.

Учет кассовых операций

В понятие «кассовые операции» входит все, что касается приема, хранения и выдачи денежных средств из кассы. Каждая операция должна сопровождаться своевременным оформлением документов по соответствующим стандартам. Если это требование не будет соблюдаться, то предприятие не сможет успешно пройти налоговую проверку.

Проводит все кассовые операции кассир в строгом соответствии со своими должностными обязанностями.

Соблюдать правила расчетов и оформления бумаг при кассовой дисциплине можно самостоятельно в ручную или при помощи специального онлайн-сервиса.

Для всех организаций Постановлением Госкомстата определены обязательные формы первичной документации:

- приходный кассовый ордер – этот документ сопровождает поступление в кассу наличных денег. Ордер после поступления денег остается в кассе, а тому, кто вносил деньги, выдается квитанция. Если деньги поступают в кассу в процессе продажи товаров или за оказанные услуги, то покупателям должен выдаваться чек;

- расходный кассовый ордер – этим документом фиксируется выдача из кассы наличных денег физическому или юридическому лицу;

- журнал регистрации приходных и расходных кассовых документов – в этот журнал заносятся данные об ордерах и бумагах, их заменяющих. Регистрирует документы бухгалтер до передачи их в кассу;

- кассовая книга – факт выдачи денег и их поступления в кассу вписывается в специальную книгу. Каждый лист книги должен быть разделен надвое. На обоих частях листа проставляется один и тот же номер. В каждую часть кассир вносит одинаковую информацию. Причем записи во второй части листа делаются под копирку. Верхняя часть листа остается в книге. Нижняя часть отрывается и эти бланки кассир по окончании каждого рабочего дня сдает в бухгалтерию. Страницы книги нумеруются и прошиваются. Книгу заверяют своей подписью директор и главный бухгалтер;

- книга учета принятых и выданных денежных средств – здесь должны фиксироваться все выплаты и поступления в кассу денег и документов;

- расчетно-платежная ведомость – это документ, на основании которого кассир выдает из кассы деньги для выплаты заработной платы. После выдачи денег на сумму, указанную в ведомости оформляется расходный ордер. Ведомость недействительна без подписи главного бухгалтера и директора. В момент выдачи денег в ней расписывается еще и кассир. Все платежные ведомости регистрируют в журнале. Заводится журнал каждый год новый. Хранится он должен пять лет, а платежные ведомости на зарплату следует хранить 75 лет.

Оформление кассовых операций

По старым правилам индивидуальные предприниматели должны были выписывать кассовые документы на все, что делалось с наличными и вести кассовую книгу. По новым правилам они не обязаны оформлять расходные и приходные ордера, иметь кассовую книгу и определять лимит кассы.

Начиная с 2014 года упрощен порядок оформления кассовой книги – ее теперь не нужно прошивать и опечатывать. Исключено из правил и требование о хранении документов в течении определенных сроков. Раньше сроки хранения каждого документа определялись законодательно, а за их несоблюдение для организаций предусматривались санкции. Теперь эти сроки может определять первое лицо организации по собственному усмотрению.

Упрощены правила внесения выручки в кассу при использовании ККТ. Все эти изменения существенно упрощают процедуру оформления и учета кассовых операций, делают их менее трудоемкими и затратными по времени. Еще одно послабление касается расчета лимита остатка наличных. В отличии от прежних правил теперь каждая компания может сама определять, какую формулу ей взять за основу для осуществления расчета лимита.

Помощь в ведении бизнеса, бухгалтерии, от онлайн сервиса «Моё дело»

В одном сервисе есть всё необходимое для работы с бухгалтерией: справочная, учётная системы, отправка отчётности через интернет и консультации экспертов.

После заполнения форм вы получите пакет готовых документов требующихся для регистрации ИП, в налоговой. На данный момент, такая услуга на сайте совершенно бесплатна, для всех.

Регистрация для ИП, в интернет-бухгалтерии «Моё дело»

Моё дело помогает правильно вести бухгалтерию, сдавать отчётность и уплачивать налоги точно в срок:

- расчёт налогов;

- формирование отчётности и отправка через интернет;

- создание счетов, актов, накладных, договоров;

- учёт доходов и расходов;

- экспертные консультации;

- расчёт зарплат и пр.

Регистрация для ведения Бухгалтерии ИП, в интернет-бухгалтерии «Моё дело»

Все возможности современной бухгалтерии в одном сервисе:

- система связанных вопросов-ответов;

- автозаполнение унифицированных и нетиповых форм документов с примерами и подсказками;

- актуальная база нормативно-правовых документов с возможностью отслеживания изменений;

- формирование и сдача электронной отчётности;

- профессиональные консультации экспертов и пр.

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Весь перечень полезных услуг, для предпринимателей:

- Пошаговая инструкция для регистрации ИП

- Пошаговая инструкция для регистрации ООО

- Ведение бухгалтерии ИП

- Ведение бухгалтерии ООО

- Расчет налогов на УСН и формирование платежек

- Кадровый учет

- Формирование отчетности в ПФР и онлайн-отчетность

- Формирование отчетности ИП и онлайн-отчетность

- Расчет и оплата патента

- Расчет и оплата торгового сбора

- Расчет налогов на ЕНВД и формирование платежек

- Формирование отчетности в ФНС и онлайн-отчетность

- Формирование отчетности УСН и онлайн-отчетность

- Формирование отчетности в ФСС и онлайн-отчетность

- Расчет налогов в ФНС и формирование платежек

- Формирование отчетности ЕНВД и онлайн-отчетность

- Сотрудники: расчет налогов и формирование отчетности

- Формирование отчетности ООО и онлайн-отчетность

- Налогообложение УСН (регистрация, переход на УСН)

- Налогообложение ЕНВД (регистрация, переход на ЕНВД)

- Расчет налогов ООО и формирование платежек

- Расчет налогов ИП и формирование платежек

- Ведение КУДИР электронно

- Партнерская программа сервиса «Мое дело»

Рекомендуем Вам ознакомится с этими сервисами – помощниками, на пути успешного бизнесмена.

biznes-prost.ru

Как оформить кассу?

Если вы собираетесь открыть свой бизнес, который предусматривает работу с наличными деньгами, тогда без кассового аппарата вам не обойтись. Приобрести его нужно обязательно и зарегистрировать в соответствующих органах.

Обязательные документы

Для оформления и дальнейшей работы на кассовом аппарате будут необходимы:

- собственноручно написанное заявление,

- свидетельство ЕГРЮЛ,

- договор аренды помещения,

- договор с центром техобслуживания и техпаспорт,

- голограмма Госреестра и Сервисного обслуживания,

- журнал по учету вызовов технического специалиста,

- книга кассира-операциониста.

О том, как оформить кассу, рассказано ниже.

Приобретение

Приобретать кассовый аппарат разумнее всего в центре технического обслуживания (ЦТО). Клиент там сразу может заключить договор о ремонте и техническом обслуживании приобретенного аппарата. Так как моделей кассовых аппаратов существует огромное количество, при выборе необходимо ориентироваться на простоту и удобство в эксплуатации данного вида техники. Сотрудники центра по техобслуживанию всегда помогают клиентам в этом вопросе.

Регистрация кассового аппарата

Далее следует обратиться в налоговую инспекцию, а именно в отдел по регистрации кассовых аппаратов с учетом места регистрации предприятия. Заявление, которое там выдадут, и следует заполнить.

Для постановки кассового аппарата на учет в налоговую инспекцию, помимо заявления необходимо будет представить такие документы: договор, заключенный с центром технического обслуживания, паспорт нового аппарата, договор об аренде помещения, в котором будет установлена касса, голограмму Госреестра и Сервисного обслуживания, журнал по учету вызовов технического специалиста, книгу кассира-операциониста, свидетельство ЕГРЮЛ.

В тех случаях, когда регистрацию кассового аппарата будет осуществлять не сам руководитель предприятия, то человеку, которому был вверен этот процесс, необходимо иметь доверенность. Только наличие этого документа (не нужно заверять нотариально) дает право второму лицу регистрировать ККТ в налоговой инспекции. Человек (с

elhow.ru

|

При использовании контрольно-кассовой техники необходимо вести и хранить множество документов. Попробуем разобраться какие именно документы нужно заполнять и как это делать. Первый документ – это карточка регистрации кассовой машины. Владелец получает ее в Государственной налоговой инспекции после окончания регистрации ККМ. День получения этой карточки считается первым днем работы кассовой машины, следовательно, с этого дня ведется отчетность по ККМ. Карточку регистрации необходимо хранить на предприятии, без нее очень проблематично снять кассовый аппарат с регистрации. Кроме того, довольно часто ее копию могут потребовать различные государственные органы, предоставляющие всяческие разрешения и лицензии. Вторым документом является журнал учета по вызову технических специалистов, который заводят в организации, регистрируют в нем сбои в работе кассовой машины и ставят отметку об устранении неполадок. Записи ведут специалисты ЦТО, с которым организация заключила договор и кассиры. Кроме того, мастер ЦТО указывает оттиск пломбира, которым была опечатана кассовая машина. При разборе споров, возникающих между владельцем ККМ и ЦТО, анализ записей в журнале позволяет определить виновных. Третий документ – это книга кассира-операциониста, порядок пользования которой определяется типовыми правилами эксплуатации. Книгу можно завести как на группу ККМ, так и на каждую ККМ в отдельности. Кассиры обязаны сделать в ней записи перед началом работы, а также после завершении смены. Кассир проставляет дату, подпись, указывает возврат суммы и содержимое денежных счетчиков и т.д. В зависимости от специфики работы предприятия отличаются формы для учета. Проще говоря, книга кассира-операциониста – это дневник, указывающий на то, что происходит с кассовой машиной. В книге все листы должны быть пронумерованы, книга прошнурована и скреплена печатями, а хранить ее необходимо рядом с ККМ. Проверяющие в первую очередь изучают эту книгу. Последним обязательным документом является акт административных операций. При использовании ККМ случается, что нужно изменить данные относительно выручки кассовой машины. Согласно законодательству, в этих случаях должны присутствовать кассир, представитель администрации предприятия, специалист ЦТО и работник ГНИ. Забор в ремонт, с обнулением счетчиков, возврат с ремонта, перевод кассовой машины на новый масштаб цен и пр. сопровождается заполнением и подписанием актов. |

www.victoria-spb.ru