Когда «вмененщик» должен перейти на онлайн-кассу: четыре неоднозначных ситуации. Когда переходить на онлайн кассы плательщикам енвд

четыре неоднозначных ситуации — Бухгалтерия Онлайн

У налогоплательщиков ЕНВД обязательный переход на онлайн-кассы вызывает много вопросов. Трудно разобраться, когда подключить ККТ, если магазин продает сигареты, но не торгует крепкими спиртными напитками. Нет полной ясности, может ли «вмененщик» пробивать чеки при продаже алкоголя и не пробивать при продаже прочего товара. Мы исследовали эти и другие ситуации, в которых у «вмененщиков» возникают вопросы о применении ККТ. Ответы на них — в нашей сегодняшней статье.

Вводная часть

С 15 июля прошлого года действует новая редакция Федерального закона от 22.05.03 № 54-ФЗ о применении ККТ (далее — Закон о применении ККТ). Данная редакция предусматривает повсеместный переход на онлайн-кассы, передающие сведения о платежах в налоговую инспекцию (см. «Как изменится закон о применении ККТ: онлайн-кассы, электронный чек, отмена льготы для плательщиков ЕНВД»).

Однако для некоторых категорий торговцев предусмотрены особые правила. Так, налогоплательщикам ЕНВД разрешено переходить на онлайн-кассы в более поздние сроки, нежели большинству других компаний и ИП. Кроме того, предпринимателям на «вмененке», которые начали использовать ККТ, общее правило позволяет до определенного срока не указывать в чеках наименование и количество товара (см. «Что розничные продавцы пива обязаны сделать до 31 марта, чтобы выполнить требования закона о применении ККТ (№ 54-ФЗ)»).

Существуют и другие особые правила, которые утверждены иными законами. В частности, Федеральный закон от 22.11.95 № 171-ФЗ о государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (далее — Закон № 171-ФЗ) обязывает всех торговцев алкоголем, независимо от режима налогообложения, применять ККТ.

Рассмотрим, каким образом указанные нормы согласуются друг с другом в различных ситуациях.

Ситуация первая: «вмененщик» не торгует алкоголем

Если организация или предприниматель, применяющий ЕНВД, не продает алкоголь, то переход на онлайн-кассу будет осуществляться по общему правилу. Оно гласит: обязательное применение онлайн-касс для «вмененщиков» начнется с 1 июля 2018 года.

До этого момента «вмененщики» могут обходиться без контрольно-кассовой техники при условии, что по требованию покупателя выдают ему документ, подтверждающий факт получения денег. Такой документ должен содержать реквизиты, указанные в пункте 2.1. статьи 2 Закона о применении ККТ в прежней редакции: наименование, ИНН продавца, сумму оплаты и проч. Данное правило закреплено в пункте 7 статьи 7 Федерального закона от 03.07.16 № 290-ФЗ.

Ситуация вторая: «вмененщик» торгует алкоголем

Иначе обстоит дело в случае, когда компания или предприниматель на ЕНВД занимается розничной продажей алкоголя. Начиная с 31 марта 2017 года такие «вмененщики» должны применять ККТ наравне с другой алкогольной розницей. Обратите внимание: данная обязанность распространяется, в числе прочего, на продавцов пива, пивных напитков, сидра и пуаре, а также на тех, кто реализует любой алкоголь через точки общепита. Указанная норма закреплена в пункте 10 статье 16 Закона № 171-ФЗ в редакции, утвержденной Федеральным законом от 03.07.16 № 261-ФЗ (см. «Организации и ИП будут обязаны применять онлайн-кассы при продаже пива в розницу уже с марта 2017 года»).

Напомним, что до 31 марта 2017 года обязанность по использованию ККТ для «вмененщиков» зависела от того, торгуют они крепким, либо некрепким алкоголем, а также от способа реализации (через магазин или общепит).

«Вмененщики», которые продают в розницу крепкие напитки (то есть любой алкоголь кроме пива, пивных напитков, сидра, пуаре и медовухи), уже с июля прошлого года должны были подключаться к единой государственной автоматизированной информационной системе учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС). Данное подключение требует использования ККТ (см. «ЕГАИС: какие обязанности появятся у розничных продавцов алкоголя с 1 июля 2016 года»).

Поэтому продавцы крепких напитков, применяющие «вмененку», вынужденно приобрели кассовые аппараты задолго до 31 марта 2017 года. Те из них, кто купили ККТ старого образца, могут пользоваться ею до 30 июня 2017 года включительно. А вот с июля они обязаны перейти на онлайн-кассы.

Что же касается плательщиков ЕНВД, продающих в розницу пиво, пивные напитки, пуаре, сидр и медовуху, а также реализующих любой алкоголь через точки общепита, то они вправе не подключаться к ЕГАИС. Таким образом, до недавнего времени у них не было необходимости покупать кассовую технику. Как уже говорилось выше, данная обязанность появилась 31 марта в связи с поправками, внесенными в Закон № 171-ФЗ. А поскольку с февраля 2017 года налоговики уже не ставят на учет ККТ старого образца, розничным продавцам некрепкого алкоголя ничего не остается, кроме как купить онлайн-кассу. То же относится и к «вмененщикам», торгующим алкоголем через предприятия общественного питания.

Отметим, что в начале этого года,Минфин России в одном из своих комментариев высказался по вопросу применения ККТ «вмененщиками», продающими в розницу некрепкий алкоголь. По мнению чиновников кассовая техника для данной категории торговцев останется необязательной вплоть до июля 2018 года (письмо от 11.01.17 № 03-01-15/215). Однако, нельзя исключать, что финансовое ведомство изменит свою позицию, поэтому руководствоваться ею на практике, на нащ взгляд, несколько рисковано.

Ситуация третья: ИП на «вмененке» продает табачные изделия

Много вопросов возникает у плательщиков ЕНВД, торгующих в розницу табачными изделиями, электронными сигаретами и другими подакцизными товарами. Существует мнение, что если ИП на «вмененке» реализует, например, сигареты, то ему нужно применять кассовую технику, не дожидаясь июля 2018 года.

Сторонники данной точки зрения обосновывают ее пунктом 17 статьи 7 Федерального закона от 03.07.16 № 290-ФЗ. В нем говорится, что предприниматели, перешедшие на уплату ЕНВД, вправе не указывать в кассовых чеках наименование и количество товара вплоть до 1 февраля 2021 года. Тут же сделана оговорка: это правило не распространяется на тех, кто продает подакцизные товары. Отсюда некоторые специалисты делают вывод, что для продажи табачных изделий (подакцизный товар), как и для алкоголя, «вмененщику» необходима ККТ. Одни утверждают, что применять кассу нужно было с февраля этого года, другие настаивают на дате 31 марта.

Мы считаем, что указанную норму нужно трактовать иначе. Она относится к предпринимателям на ЕНВД, которые перейдут на онлайн-кассу с июля 2018 года, либо сделают это раньше по собственной инициативе. После такого перехода ИП сможет вплоть до 2021 года не указывать в чеках название и количество товара при условии, что в ассортименте нет подакцизных изделий. Однако из этой нормы не следует, что наличие подакцизных товаров обязывает предпринимателя приобретать ККТ в более ранние сроки, чем такая обязанность появится у организаций на ЕНВД, торгующих подакцизными товарами.

Резюмируя вышесказанное, можно сделать следующий вывод. Мы полагаем, что плательщики ЕНВД, не торгующие в розницу алкоголем, вправе не использовать ККТ до июля 2018 года независимо от того, какую продукцию — подакцизную или неподакцизную — они продают.

Ситуация четвертая: «вмененщик» продает в одном магазине алкоголь и другие товары

В большинстве случаев в ассортимент продуктового магазина одновременно включены как крепкие алкогольные напитки, так и «обычные» товары. Получается, что если магазин переведен на ЕНВД, то для одних изделий кассовая техника не нужна вплоть до июля 2018 года, а для других изделий онлайн-касса необходима уже сейчас.

Возникает вопрос: может ли «вмененщик» пробивать чеки только при продаже алкоголя, а для остального товара выписывать документ по просьбе покупателя? К сожалению, однозначного ответа не существует. Но можно предположить, что все зависит от наличия специализированного отдела, через который продается алкоголь.

Если такого отдела нет, то чеки нужно пробивать на всю продукцию, в том числе на безалкогольную. Действительно, льгота, позволяющая отложить покупку ККТ до июля 2018 года, применяется ко всем без исключения товарам. Так как плательщик ЕНВД не может использовать льготу в отношении спиртных напитков, он должен отказаться от льготы и в отношении остальной продукции.

Если же в одном отделе магазина выставлен алкоголь, а в другом отделе — все прочие товары, то на наш взгляд допустимо использовать ККТ только в «алкогольном» отделе. Чтобы обезопасить себя от придирок инспекторов, лучше закрепить данный порядок в положении о ведении кассовых операций. Плюс к этому можно издать внутренний документ (например, распоряжение директора), где будет отмечено, что специализированный отдел необходим для уменьшения очередей и увеличения качества обслуживания.

www.buhonline.ru

кто должен на них перейти и что именно придется сделать — Бухгалтерия Онлайн

В июле 2018 году состоится «вторая волна» перехода на онлайн-кассы. Установить и применять ККТ придется многим плательщикам ЕНВД и ИП на патенте. Кто должен будет перейти на онлайн-кассы? Какие требования предъявляются к кассовым аппаратам и чекам? Как должна работать касса при вендинговой торговле? Как выбрать кассу и сопутствующие программы? На эти и другие вопрос отвечают эксперты сервиса «Контур.ОФД».

Кто переходит на онлайн-кассы с 1 июля 2018 года

Процесс перехода на онлайн-кассы регламентируют два федеральных закона: от 22.05.03 № 54-ФЗ о контрольно-кассовой технике (ККТ) и от 03.07.16 № 290-ФЗ (в редакции от 27.11.17), который отсрочил момент перехода на онлайн-кассы для некоторых групп налогоплательщиков. Подробнее об отсрочке см. «Отсрочка по применению онлайн-касс: определено, кто сможет не применять ККТ до 1 июля 2019 года».

С 1 июля 2018 года применение ККТ обязательно для следующих субъектов:

- ООО на ЕНВД, которые занимаются розничной торговлей или оказывают услуги общественного питания.

- ИП на ЕНВД и ПСН, которые имеют наемных работников и занимаются розницей или общепитом.

Что придется сделать для перехода на онлайн-кассу

Закон не только обязывает применять онлайн-кассу. Он устанавливает порядок работы кассы и содержание чека, который она печатает.

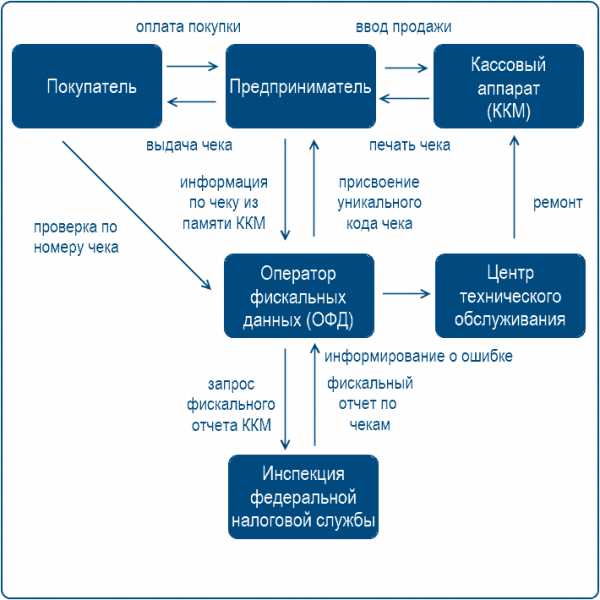

Требования к онлайн-кассе

У ККТ должен быть фискальный накопитель (ФН). Он записывает информацию о продажах, шифрует и по интернету передает ее в налоговую через оператора фискальных данных (ОФД). Если касса работает в автономном режиме, то ФН кодирует и запоминает информацию. Не отправлять данные могут кассы, которые находятся отдаленной от сетей связи местности с населением не более 10 000 человек. Перечни таких территорий утверждают субъекты РФ (Приказ Минкомсвязи № 616 от 05.12.16).

Если онлайн-касса не предназначена для интернет-магазина, то она должна иметь устройство для печати чеков.

ККТ должна уметь печатать QR-код, чтобы покупатель смог по нему проверить покупку на сайте налоговой. QR-код содержит дату и время расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя, фискальный признак документа. В ККТ должны быть встроены часы реального времени, чтобы указывать в чеке дату и время, которые соответствуют часовому поясу адреса установки кассы.

Полный комплект для онлайн-ККТ «три по цене одного»: по цене кассы вы получите кассу, ОФД и товароучетную систему

Отправить заявку ]]>Требования к чеку

Чек должен содержать названия товаров, ставку и сумму НДС, имя кассира и другие реквизиты, перечисленные в ст. 4.7 Федерального закона № 54-ФЗ. ИП на спецрежимах без подакцизных товаров имеют право до 1 февраля 2021 года не печатать в чеке наименования и количество товаров или услуг.

Онлайн-кассы для вендинга

С 1 июля 2018 года онлайн-кассы должны применять те юрлица и ИП с наемными работниками, которые торгуют через вендинговые автоматы. У ИП без работников есть отсрочка до 1 июля 2019 года.

Названные лица должны будут оборудовать каждый вендинговый автомат онлайн-кассой. Сейчас Госдума рассматривает законопроект № 344028-7, который внесет ясность, как и когда применять ККТ для вендинга.

Эксперты компании СКБ Контур прогнозируют, что законопроект примут в весеннюю сессию, то есть до 1 июля 2018 года. Если это произойдет, то юрлица и ИП смогут не выдавать покупателю бумажный чек, а также электронный чек, если до момента расчета покупатель не сообщил, куда ему этот чек прислать. Будет разрешено не применять ККТ в механических автоматах, работающих без электропитания и аккумулятора, которые принимают только монеты Банка России, это автоматы по продаже бахил, жвачки и другой мелочи.

Владельцам вендинговых автоматов не нужно будет встраивать ККТ в каждый аппарат. Касса может находиться в офисе и связываться с одним или несколькими автоматами через интернет, чтобы отправлять в налоговую данные о продажах. Одну кассу можно использовать на все имеющиеся автоматы. Исключение: подакцизная продукция, маркированная продукция, технически сложные товары и продовольственные товары, требующие определенных условий хранения и продажи.

Требования к торговым автоматам

Автомат должен иметь на своем корпусе легко читаемый заводской номер;

До 1 февраля 2020 года у автоматов должен появиться дисплей, который показывает QR-код, чтобы по нему можно было идентифицировать кассовый чек. Повторим, все эти подробности будут актуальны только после принятия соответствующего законопроекта.

Онлайн-кассы для интернет-магазинов

В 2017 году у интернет-магазинов появилась обязанность использовать ККТ, если покупатель оплачивает товар на сайте картой или при доставке наличными. На оплаты электронными средствами платежа (ЭСП) действует отсрочка до 1 июля 2018 года.

Электронные средства платежа (ЭСП) — это электронные кошельки, платежные приложения для сайтов и мобильных телефонов, клиент-банки и другие системы (п. 19 ст. 3 Закона 161-ФЗ «О национальной платежной системе»).

Если интернет-магазин получает платежи только через ЭСП, то он может использовать онлайн-кассу, которая не печатает бумажный чек, а только передает его в электронном виде покупателю и налоговой. Вот как происходит процесс продажи товара:

- Покупатель оплачивает товар онлайн через ЭСП.

- Интернет-магазин получает уведомление от провайдера электронных платежей, что средств на счете клиента достаточно, и они будут списаны для покупки.

- Онлайн-касса, установленная в офисе интернет-магазина, формирует электронный чек и отправляет покупателю на телефон или электронную почту.

- Деньги за товар от провайдера поступают на счет магазина. В условиях договора с провайдером оговорена задержка, с которой происходит платежный перевод.

Как выбрать кассу для интернет-магазина

Если интернет-магазин кроме ЭСП принимает деньги через курьера, то использовать нужно ККТ, которая печатает бумажный чек и отправляет его электронную копию в налоговую и покупателю (по требованию до момента расчета). Есть различные модели касс, которые подходят курьерам. Кратко опишем, в какой ситуации какую кассу стоит выбрать.

Кассы для нестационарной торговли с ассортиментом до 10 тыс. товаров

Это решение подойдет, если каталог товаров небольшой, и вы готовы заполнять и редактировать его вручную. Есть два варианта передачи номенклатуры на кассу, о которых стоит помнить при выборе ККТ.

1. Товары в облаке

Электронный каталог товаров хранится в личном кабинете, который предоставляет производитель кассы и программного обеспечения. Во время формирования чека касса обращается в облачный каталог и добавляет из него товар в чек, этот процесс может занимать около минуты. Если в чеке около десяти позиций, на обслуживание покупателя у курьера уйдет около 10 минут.

2. Товары в памяти кассы

Каталог товаров можно загружать на кассу из облака, из Excel или другого табличного формата. При продаже касса не обращается в облако, она берет товары из встроенной памяти, а значит, формирование чека происходит быстрее. Если ведете номенклатуру не в товароучетном сервисе, то каталог товаров не обновляется по данным с кассы. Соответственно, товарные остатки в нем не пересчитываются автоматически.

Кассы для нестационарной торговли с ассортиментом до 30 тыс. товаров

Такие кассы мощнее, чем предыдущая группа ККТ, имеют более вместительную память. У некоторых есть сенсорный экран и 2D-сканер.

Касса получает номенклатуру из товароучетного сервиса через интернет и запоминает ее. Формируя чек, касса не обращается за каждой позицией в облако, что существенно ускоряет обслуживание покупателя. Товароучетный сервис получает от онлайн-кассы данные о продаже и пересчитывает остатки.

Важно, чтобы данные с кассы передавались в сервис без задержек и потерь. Так, товароучетный веб-сервис «Контур.Маркет» имеет свой кассовый модуль, поэтому обмен данными между ККТ и сервисом происходит мгновенно — курьер провел продажу через кассу, и директор, открыв сервис у себя в офисе, видит актуальную статистику по товарам и выручке.

Полный комплект для онлайн-ККТ: по цене кассы вы получите кассу, ОФД и товароучетную систему «Контур.Маркет»

Отправить заявку ]]>Онлайн-кассы для розничной торговли и общепита на ЕНВД и ПСН

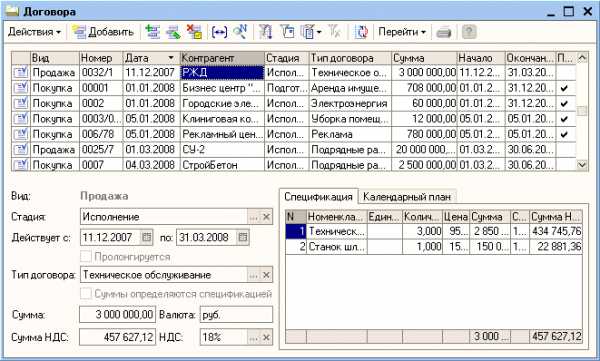

Вторая волна перехода на онлайн кассы коснется небольших магазинов, кофеен, бутиков и «островков» в торговых центрах, овощных палаток. Юрлица и ИП с наемными работниками должны будут перейти на онлайн-кассы с 1 июля 2018 года, а и ИП без работников— с 1 июля 2019 года. В приведенной ниже таблице отражено, какая техника и ПО понадобятся малому бизнесу и в какие сроки.

Какие термины используются в таблице:

ККТ с ФН — касса, которая передает фискальные данные через ОФД в ФНС. Если согласно требованиям 54-ФЗ вы пока не обязаны применять ККТ, вы можете использовать кассу-калькулятор, чтобы выдавать чек по требованию покупателя.

ОФД — оператор фискальных данных, с которым нужно заключить договор, чтобы передавать данные о продажах в ФНС.

Сервис товарного учета — это источник номенклатуры для онлайн-кассы, может быть облачным или устанавливаться локально на компьютер. Товароучетный сервис нужен тем, кто должен печатать в чеке наименования товаров или продает алкогольные напитки и отчитывается об этом в ЕГАИС и Росалкогольрегулирование.

|

Юрлица на ЕНВД, розница и общепит, в том числе продавцы немаркированного алкоголя (пива, сидра, медовухи, пуаре) |

Касса- калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) |

||||

|

Договор с ОФД |

||||

|

ИП на ЕНВД и ПСН без сотрудников, розница и общепит (без крепкого алкоголя и пива) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Договор с ОФД |

||||

|

Сервис товарного учета |

||||

|

ИП на ЕНВД и ПСН без сотрудников, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета с поддержкой ЕГАИС |

||||

|

Договор с ОФД |

||||

|

ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (без маркированного алкоголя и других подакцизных товаров) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Договор с ОФД |

||||

|

Сервис товарного учета |

||||

|

ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) |

||||

|

Договор с ОФД |

||||

Как выбрать кассу для стационарной и нестационарной торговли

1. Кассы для нестационарной торговли

Такие кассы подходят не только курьерам, как мы описали выше. Их можно использовать в магазинах с малой площадью, «островках», кофейнях, бутиках. Некоторые модели подходят для общепита с немаркированным алкоголем, Для этого нужно, чтобы ККТ была совместима с товароучетным сервисом, который отправляет документы в ЕГАИС.

2. Кассы для стационарной торговли

Технические решения:

- POS-терминал, планшет или ноутбук с принтером чеков

- Моноблок со встроенным экраном для кассира и принтером чеков

Данная техника предназначена для розницы и общепита со средним и интенсивным клиентским потоком. Кассы подходят для торговли крепким алкоголем и пивом, если получают номенклатуру из товароучетного сервиса, который умеет отправлять документы в ЕГАИС, как веб-сервис «Контур.Маркет».

На сайте «Контур.Маркета» есть описание моделей онлайн-касс и калькулятор, который поможет рассчитать стоимость комплекта оборудования и сопутствующего программного обеспечения со скидкой.

www.buhonline.ru

Онлайн кассы для ЕНВД в 2018

ЕНВД является специальным режимом налогообложения предпринимательской деятельности. Как и все предприниматели, «вмененщики» должны производить отчетность по проделанной работе и полученном доходе, из которого в последующем будет уплачиваться сам налог ЕНВД. Нужны ли онлайн-кассы для ЕНВД? Попробуем разобраться.

Как скажется переход на онлайн-кассы для ЕНВД

Те предприниматели, которые находятся на специальном режиме налогообложения ЕНВД, в 2016 году не были обязаны использовать кассовый аппарат, осуществляя свою деятельность. Этот вывод пришел из поправок и изменений, вносимых госдумой в закон.

Положение, в котором указывалось, что «вмененщик» должен выдать документ, который подтверждает оплату услуги или товара, по требованию клиента, претерпело изменение. В 2016 году предприниматели на ЕНВД должны выдавать подтверждающий документ без предъявления требования от клиента. Это может быть БСО, квитанция, чек чекопечатающего принтера (не фискальный).

При этом выбор подтверждающего документа остается в руках налогоплательщика. Это может быть разработанная авторская квитанция, но отпечатана она должна быть в типографии, а также иметь отрывную часть. С данного документа в обязательном порядке снимается хоть одна копия, что также важно.

То есть когда применение ККТ при ЕНДВ в 2017 году не осуществляется, клиенту должен быть выдан соответствующий бланк строгой отчетности, который зафиксирует акт договора между предоставляющим услуги и клиентом или продавцом и покупателем.

В противном случае считается, что налогоплательщик нарушил кассовую дисциплину и может быть привлечен к ответственности.

Согласно законодательству применение ККМ при ЕНВД в 2017 году является добровольным. Процедура приобретения аппарата хоть и затратная, но предоставляет предпринимателю некоторые преимущества, например:

- Автоматический контроль поступления выручки и правильный расчет реальной прибыли.

- Потребитель чувствует себя защищенным, а значит возвращается к данному предпринимателю.

- Если будет обязательство работать в онлайн-режиме, то кассовый аппарат легко зарегистрировать в налоговой.

Использование онлайн-кассы для ИП на ЕНВД в 2017 году не стало обязательным. Полный переход планируется осуществить к июлю 2018 года, к чему «вмененщикам» стоит быть готовыми.

В случае использования онлайн-режима плательщик налогов создаст в налоговом органе собственный кабинет, куда и будет передаваться информация о выбитом чеке покупателю.

Налоговая будет в курсе реальных доходов ИП на специальном режиме. Не станет ли это предпосылкой перевода ИП на другой режим или увеличения уровня ожидаемых доходов на базе законодательства, что может повлечь увеличение уровня налога, который будут платить «вмененщики», пока неизвестно.

В любом случае затраты по организации использования кассовой техники лягут на самих предпринимателей, и, чтобы избежать резких больших затрат, стоит начать готовиться к покупке аппаратов уже сейчас.

Смотрите также большой вебинар посвященный применению ККТ в 2017 году:

Назначение ККТ

Согласно Налоговому Кодексу, все предприниматели-налогоплательщики должны в любой момент иметь возможность подтвердить свои доходы, выручку и другие показатели, которые используются для учета, а также определения налогов.

Эти показатели должны быть документально обоснованы. При некоторых процессах это довольно тяжело сделать, особенно при осуществлении торговых процессов как юридическими, так и с физическими лицами.

Именно для цели регистрации акта купли-продажи придумано использование контрольно-кассовой техники. Она позволяет быстро и понятно составить договор купли-продажи, называемый кассовым чеком, в котором имеют отображение все необходимые для учета показатели.

Причем конструкция данной техники позволяет быстро и понятно составить документ, который будет служить для отчетности и сможет подтвердить любой из актов купли-продажи. Он является копией всех распечатанных договоров.

Данным устройством обязали пользоваться всех предпринимателей, а также организации, которые работают в сфере торговли и предоставления услуг.

Перевод всех объектов предпринимательской деятельности на использование ККТ законодательство обещало осуществить постепенно. Мы можем наблюдать медленное, но уверенное внедрение этой аппаратуры во всех сферах бизнеса, так как техника предоставляется не государством, а покупается предпринимателями самостоятельно.

Последними веяниями стали онлайн-кассы, которые, имея связь с налоговыми органами через сеть Интернет, передают данные о совершенных доходах предприятия прямо в налоговый орган за определенный период времени. То есть отчетность совершается в онлайн-режиме по мере ведения деятельности.

Такие кассы собирались внедрить в использование уже в 2016 году, но, так как процесс довольно затратный, растянули его на более большой отрезок времени.

Итак, онлайн-кассы для ЕНВД на данный момент не являются обязательным условием ведения деятельности. Они планируются к вводу для данной категории налогоплательщиков к июлю 2018 года, поэтому плательщикам данного режима стоит подготовиться к вводу в использование данной техники заранее.

saldovka.com

Нужна ли онлайн-касса ИП при ЕНВД в 2018 году? – TvoeDelo 24-7

Нужна ли онлайн-касса индивидуальный предпринимателям при условии использования Единого налога на вмененный доход?

С 15-го июля прошлого года в 54-Ф3 появилось нововведение о том, что обязательным будет использование кассовой техники. В данном законе сообщается, что отдельным предпринимателям необходимо будет уже с 1-го июля 2018 года применять онлайн-кассы. Вопросы о том, кому необходим такой кассовый аппарат, а кому нет, являются весьма актуальными на данный момент. Согласно положениям действующего законодательства ИП на ЕНВД ОБЯЗАНЫ перейти на использование ККТ нового образца с 1 июля 2018 года.

Когда нужна онлайн-касса для ИП на ЕНВД

Сервис проверки сроков перехода на онлайн кассы для предпринимателей на ЕНВД:

Помните: для этого контента требуется JavaScript.Что будет изменено в текущем законодательстве?

Главные изменения, которые будут внесены в действующий порядок:

- В чеках непременно нужно отмечать ставку НДС и рыночные позиции;

- Продавец по просьбе клиента должен ему отправить чек в электронной форме;

- Допускаются лишь современные модели касс с возможностью передачи информации в налоговую с помощью ОФД.

Требуется ли установка кассовых аппаратов ИП на ЕНВД?

Если Вы оформлены как плательщик ЕНВД и намереваетесь вести розничную торговлю, то на контрольно-кассовом оборудовании Вы могли бы сэкономить. До недавних пор не имело значения, зарегистрированы Вы как ООО или же как частный предприниматель, и проблему приобретения онлайн-кассы Вы решали индивидуально для себя. Закон в такой ситуации допускал подтверждение продукции не только с помощью кассовых чеков, но и посредством заменяющих их документов – товарных чеков, квитанций и пр.

Однако внесенная в 2016 г. поправка в 54-Ф3 утверждает, что вести торговлю таким способом можно только до 1-го июля 2018 г. Далее же тем, кто платит ЕНВД, необходимо будет обзавестись кассами. При этом в контрольно-кассовом оборудовании должен присутствовать выход в Интернет, чтобы аппарат мог перенаправлять сведения с чеков оператору, а тот уже передавал их в налоговую.

До назначенной даты у тех, кто сейчас обходится без онлайн-касс, есть время для подготовки. Однако не рекомендуется затягивать с приобретением ККТ, ведь многие предприниматели так и сделают.

Поделиться "Нужна ли онлайн-касса ИП при ЕНВД в 2018 году?"

tvoedelo24-7.ru

ЕНВД и ПСН: переход на онлайн-кассы и необходимые меры

Уже к началу июля 2018 года нас ждет новый виток перехода на онлайн-ККТ. Внедрить эту технику необходимо будет многим плательщикам ЕНВД и предпринимателям на патентной системе. Кому же конкретно это предстоит? Как выглядят требования, предъявляемые к кассовым аппаратам и чекам? Каким образом выбрать ККМ и вспомогательное программное обеспечение? Какие особенности работы кассы при вендинговой торговле? Об этом рассказали специалисты сервиса Контур.ОФД.

Кто следующий переходит на онлайн-кассы?

Регламент перехода на онлайн-кассы прописан в двух Федеральных законах: № 54-ФЗ от 22.05.03 и № 290-ФЗ от 03.07.16 (в ред. от 27.11.17), согласно которому срок перехода на онлайн-кассы некоторых субъектов бизнеса отложен.

Использование онлайн-касс с 1 июля 2018 года будет обязательным для таких субъектов:

- ИП на ПСН сферы общепита и розницы при наличии наемных работников;

- ИП на ЕНВД сферы общепита и розницы при наличии наемных работников;

- ООО на ЕНВД, оказывающие услуги общественного питания либо занимающиеся розничной торговлей.

Что необходимо выполнить для перехода?

В законе не просто прописана необходимость использования онлайн-ККТ, но также приводится требования к новой технике, порядку ее применения и содержанию чеков, которые ею выводятся.

Требования к аппаратам

В ККМ должен быть установлен модуль памяти нового типа — фискальный накопитель (ФН). Он предназначен для записи и шифрования информации об осуществленных продажах, а также дальнейшей передачи в Налоговую службу через оператора фискальных данных (ОФД) посредством интернета. Если эксплуатация кассы осуществляется автономно, то ФН производит только кодирование и запоминание данных.

Кассы, находящиеся далеко от сетей связи в местностях, где проживает не выше 10 тыс. человек, могут информацию в ФНС не отправлять. Список таких населенных пунктов и местностей утверждается непосредственно регионами РФ.

Все ККМ, которые не предназначены строго для обработки онлайн-платежей, необходимо обеспечить устройством печати чеков. Кроме того, ККТ должна обладать функцией печатания QR-кода – это нужно для того, чтобы пользователь мог лично проверить осуществленную покупку на сайте Налоговой службы. QR-код отображает такую информацию, как число и время расчета, его сумму и признак, номер и признак фискального документа, заводской номер ФН.

Также ККТ должна быть оснащена встроенными часами, отображающими точное время. Нужно это для печати на чеке реальной даты и времени, соответствующей часовому поясу, относящемуся к адресу расположения аппарата.

Что должно быть в чеке

На чеке должно быть отображено наименование товара, имя обслуживающего кассира, ставка и сумма НДС и множество других реквизитов, указанных в законе 54-ФЗ (статья 4.7). Примечательно, что ИП на специальных режимах при отсутствии в их ассортименте подакцизной продукции могут до 1 февраля 2021 года не печать в чеках названия товаров и услуг и их количество.

Каковы особенности онлайн-касс для вендинга?

Онлайн-кассы должны применять с 1 июля 2018 года в том числе и те юридические лица и ИП с наемными сотрудниками, чья торговля осуществляется с помощью вендинговых автоматов. Для тех ИП, кто не имеет работников, действует освобождение до 1 июля 2019 года. Указанные лица обязаны оборудовать вендинговые автоматы кассами.

В настоящий момент в Государственной думе идет рассмотрение законопроекта, в котором подробно будут расписаны условия, регламентирующие порядок использования ККТ для вендинга. По прогнозам специалистов, законопроект должны одобрить в весеннюю сессию, а значит, вероятнее всего, он станет законом до 1 июля 2018 года.

Если проект будет принят в текущем виде, вендинговые аппараты смогут не производить выдачу бумажного и электронного чека покупателю, если он до момента расчета не указал, куда именно направить ему этот чек. Также можно будет не использовать ККТ для механических автоматов, чья работа осуществляется без электропитания и батареи, и которые распознают исключительно монеты. К таким агрегатам относятся автоматы по продаже жвачек, бахил и других мелких товаров.

Владельцам вендингвых автоматов будет разрешено не встраивать ККТ в каждый из аппаратов. Расположение кассы может быть где-то в главном офисе, откуда будет идти связь с одним или несколькими аппаратами посредством интернета для отправки информации о продажах в ФНС. На все зарегистрированные автоматы можно будет подключить лишь одну кассу (с некоторыми исключениями).

Какие требования предъявляются к торговым автоматам?

На корпусе автомата должен находиться заводской номер, который будет легко читаться.

До 1 февраля 2020 года автоматы должны быть оснащены дисплеем, отображающим QR-код, по которому можно провести идентификацию чека ККМ.

Все перечисленные выше нормы в части вендинга вступят в силу только после того, как упомянутый выше законопроект будет официально утвержден.

Есть ли особенности применения онлайн-касс интернет-магазинами?

С 1 июля 2017 года интернет-магазины обязаны применять ККТ в том случае, когда пользователь совершает оплату покупки при помощи банковской карты на сайте продавца, а также при приеме оплаты наличными курьером.

До 1 июля 2018 года на расчет электронными средствами платежа (ЭСП) распространяется отсрочка. ЭСП представляют собой электронные кошельки (QIWI, Яндекс.Деньги), клиент-банки, приложения для платежей через сайты и их мобильные версии, а также другие системы согласно закону 161-Ф3 «О национальной платежной системе».

Если интернет-магазин принимает только электронные средства (то есть не принимает оплату при доставке или в офисе), то ему разрешается не применять онлайн-кассу, печатающую бумажный чек. В таком случае можно лишь передавать чек налоговой и покупателю в электронном виде. Схема продажи товара выглядит следующим образом:

- Пользователь совершает покупку с помощью электронных средств на сайте продавца.

- Система интернет-магазина оповещается провайдером электронных платежей о том, что на счету клиента присутствует необходимая для оплаты сумма средств и ее можно списать.

- Размещенная в офисе онлайн-касса интернет-магазина создает электронный чек, после чего пересылает его на телефон или email покупателя.

- Провайдер платежей перечисляет плату за товар на счет интернет-магазина (это предполагает небольшую задержку в получении денежных средств магазином).

Критерии подбора онлайн-кассы

В случае, когда интернет-магазин не только принимает оплату ЭСП, но еще и допускает платежи через курьера, обязательно использование ККТ, создающей бумажный чек и отправляющей его копию в электронном формате в налоговую службу, а также покупателю. Существует несколько разновидностей касс, которые могут подойти курьерам. Кратко рассмотрим, на какой из них и в каком случае лучше всего остановить свое внимание.

Кассы для нестационарной торговли с лимитом товара 10 тыс. единиц

Такой вариант считается подходящим, если в магазине небольшой ассортимент товара, и вы имеете возможность самостоятельно заполнять каталог. При подборе ККМ следует знать о двух способах отправки номенклатуры на кассу.

- Через облако. Каталог продукции хранится в электронном виде в личном кабинете, предоставляемом производителем кассового аппарата и ПО. В процессе создания чека кассовый аппарат подает запрос в облако, находит товар и добавляет его в чек. Вся процедура может занять около минуты. Соответственно, при 10 позициях в заказе курьеру понадобится примерно 10 минут для полного обслуживания клиента.

- Продукция в кассовой памяти. Ассортимент продукции можно добавить в память кассы из облака, документа Excel или иного источника. В данном случае создание чека будет происходить гораздо оперативнее, ведь кассовому аппарату не нужно подавать запрос в облако, а можно брать информацию из собственной памяти.

Кассы для нестационарной торговли с лимитом товара 30 тыс. единиц

Такие виды касс отличаются повышенной мощностью и увеличенным объемом памяти. Присутствуют модели, оснащенные 2D-сканером и сенсорным дисплеем.

Память кассы принимает номенклатуру по интернету из специального сервиса по учету товара, например, Контур.Маркета, и сохраняет полученную информацию. При создании чека кассовый аппарат не нуждается в постоянном обращении в облако, что ускоряет весь процесс. Сервис по учету товара обратно получает данные о продажах и рассчитывает остатки.

Здесь необходима передача данных без каких-либо задержек и сбоев. Для этого в Контур.Маркете есть собственный кассовый модуль, за счет чего передача информации между сервисом и кассой происходит моментально. Как только курьер осуществляет продажу, директор в офисе может наблюдать в окне сервиса всю информацию о продаже и выручке в реальном времени.

Онлайн-кассы для торговли в розницу и общепита на ЕНВД и ПСН

Еще один виток модернизации на онлайн-кассы затронет деятельность некрупных магазинов, овощных палаток, магазинов в ТЦ по типу «островки», кофеен, бутиков и других мелких торговых точек. В таблице, размещенной ниже, указано, какая техника и программное обеспечение нужны будут малому бизнесу, и какое время на это дается.

Таблица. Виды бизнеса, выбор ККТ и ПО

| Юрлица на ЕНВД, розница и общепит, в том числе продавцы немаркированного алкоголя (пива, сидра, медовухи, пуаре) | Касса- калькулятор и кассовое ПО | ККТ с ФН и кассовое ПО | ||

| Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) | ||||

| Договор с ОФД | ||||

| ИП на ЕНВД и ПСН без сотрудников, розница и общепит (без крепкого алкоголя и пива) | Касса-калькулятор и кассовое ПО | ККТ с ФН и кассовое ПО | ||

| Договор с ОФД | ||||

| Сервис товарного учета | ||||

| ИП на ЕНВД и ПСН без сотрудников, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) | Касса-калькулятор и кассовое ПО | ККТ с ФН и кассовое ПО | ||

| Сервис товарного учета с поддержкой ЕГАИС | ||||

| Договор с ОФД | ||||

| ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (без маркированного алкоголя и других подакцизных товаров) | Касса-калькулятор и кассовое ПО | ККТ с ФН и кассовое ПО | ||

| Договор с ОФД | ||||

| Сервис товарного учета | ||||

| ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) | Касса-калькулятор и кассовое ПО | ККТ с ФН и кассовое ПО | ||

| Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) | ||||

| Договор с ОФД | ||||

Выбор кассы для малого бизнеса

Кассы для осуществления нестационарной торговли

Подобный вид подойдет не только курьерам, но еще и небольшим торговым точкам (бутикам, кофейням, островкам). Есть модели, подходящие для общепита с реализацией алкоголя без маркировки. В этом случае необходимо выполнение следующего условия: ККТ должна быть совместима с сервисом по учету товара, отправляющим документацию в ЕГАИС.

Кассы для осуществления стационарной торговли

Это преимущественно такие типы аппаратов:

- POS-терминал, планшет или ноутбук с принтером чеков.

- Моноблок со встроенным экраном и принтером чеков.

Подобная техника подходит для торговли в розницу и общепита со средним и высоким потоком клиентов. Кассовые аппараты могут использоваться при реализации алкогольных напитков в том случае, если они подключены к системе товароучета, отправляющей документацию в ЕГАИС, как это делает сервис Контур.Маркет.

Похожее

konturalco.ru

Готовь сани летом… О нюансах применения онлайн-касс для ЕНВД

Как перейти на онлайн-кассы плательщикам ЕНВД

До обязательного применения нового порядка работы с кассовой техникой и установки онлайн-касс для тех, кто применяет ЕНВД, еще достаточно много времени. Мы уже отмечали, что для данного спецрежима налогообложения срок — до 1 июля 2018 года. Тем не менее, задуматься над вопросом о том, что такое онлайн-ККТ, как оформлять, регистрировать и пользоваться данной техникой, а также применять БСО, следует уже сегодня.

Выбрав в качестве системы налогообложения вмененку, вы можете воспользоваться удобными и функциональными программами для ЕНВД от Бухсофт. С их помощью можно быстро и легко заполнить и отправить проверяющим как декларацию по "вмененке", так и отчетность по работникам.

Что изменилось в ЕНВД с законом от 03.07.2016 № 290-ФЗ?

Во-первых, стоит напомнить, что Федеральный закон от 03.07.2016 № 290-ФЗ внес значительные корректировки в текст ранее действовавшего закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники…». Во-вторых, без лукавства, можно сказать, что с принятием новых правок грядущий год обещает войти в историю как самый реформаторский за последнее время. Переход на онлайн-кассы — это знаковый задел на будущее, означающий, что уже сейчас мы не только предлагаем, но и может обеспечить внедрение инноваций во все сферы бизнеса, а, как известно, без кассовой техники сегодня имеют возможность работать единицы предпринимателей. Среди прочих, на текущий момент к данной группе коммерсантов относятся и те, кто применяет ЕНВД.

Новый закон внес три важные поправки для налогоплательщиков, работающих со "вмененкой":

- исключение плательщиков ЕНВД из перечня лиц, имеющих возможность не применять кассовую технику. Такие требования прописаны в пункте 5 статьи 1 Федерального закона от 03.07.2016 № 290-ФЗ. Правда, согласно пункту 9 статьи 7 того же Закона, они получают возможность продления права не применять ККТ на переходный период;

- в пункте 3 статьи 1 Федерального закона от 03.07.2016 № 290-ФЗ прописаны общие требования к изменениям в кассовой технике, используемой при произведении расчетных операций наличными средствами;

- пункт 4 статьи 1 Федерального закона от 03.07.2016 № 290-ФЗ предъявляет требование к обязательному формированию бланков строгой отчетности при расчетах с населением исключительно на специализированных автоматизированных устройствах, характеристики которых аналогичны кассовым аппаратам нового образца.

Почему онлайн-кассы именно «онлайн»?

Новая контрольно-кассовая техника обеспечена возможностью выхода в интернет, а отправка информации в Налоговую о совершении каждой операции по продажам через оператора фискальных данных производится в режиме реального времени. Собственно, именно поэтому неофициально данную технику и окрестили названием «онлайн-кассы».

Примечательно, что кассы нового образца не нуждаются в ЭКЛЗ, не нужна им и фискальная память, а вот фискальный накопитель должен быть в обязательном порядке.

Он представляет собой сменный блок, главными функциями которого являются сохранение, защита данных и их передача в Налоговый орган. Объем памяти накопителя не бесконечен, потому, после наполнения его нужно заменить. Равно как и для самих онлайн-касс, каждый экземпляр фискального накопителя в обязательном порядке требует регистрации в Налоговом органе. Регистрация производится в электронной форме.

Когда онлайн-кассы для ЕНВД станут обязательны?

Важно отметить, что для тех, кто сейчас освобожден от обязанности использования кассовой техники и работает на ЕНВД, срок применения данного права истечет 30.06.2018.

Такие требования предъявляет пункт 7 статьи 7 Федерального закона от 03.07.2016 № 290-ФЗ. Данный срок применим и к лицам, использующим в расчетах БСО, согласно пункту 8 статьи 7 Федерального закона от 03.07.2016 № 290-ФЗ.

Получается, что с 1 июля 2018 года все налогоплательщики страны, применяющие ЕНВД, будут обязаны начать работать по новым правилам использования контрольно-кассовой техники, а также выдавать кассовые чеки, либо начать использование автоматизированных устройств, оформляющих бланки строгой отчетности в электронном формате.

Можно ли применять онлайн-кассы на ЕНВД досрочно?

Стоит сказать, что, даже имея право не использовать сегодня кассовую технику, работающие на вмененке, не обязаны пользоваться данным правом.

А значит, в добровольном порядке онлайн-кассы можно использовать досрочно.

При этом, примечательно, что до 1 февраля 2017 года в данном случае на учет в Налоговой можно поставить технику старого формата, однако пользоваться ей можно будет лишь до 1 июля того же года, согласно требованиям пункта 3 статьи 7 Федерального закона от 03.07.2016 № 290-ФЗ. Обусловлено это тем, что с 1 февраля следующего года налоговики будет регистрировать только онлайн-устройства, как того требует пункт 6 статьи 7 Федерального закона от 03.07.2016 № 290-ФЗ.

Очевидно, что данные действия повлекут только лишние расходы и нецелесообразны, лучше сразу регистрировать ККТ нового образца.

www.buhsoft.ru