Содержание

Как проверить задолженность по налогам по ИНН юридического лица в 2021 году – «Мое Дело»

Оглавление

Скрыть

Зачем проверять задолженность по налогам

Проверка задолженности в сервисах ФНС

Проверка задолженности в отделении ФНС

Зачем проверять задолженность по налогам

Руководителям и бухгалтерам компаний важно знать, как проверить задолженность по налогам у любого юридического лица, включая себя, чтобы избежать следующих неприятных последствий:

- Начисление пеней. Долги важно вовремя оплачивать, чтобы не платить пени в размере 1/300 ставки ЦБ от суммы недоимки за каждый день просрочки. При просрочке с 31 дня размер пени увеличивается до 1/150 ставки ЦБ.

- Отказ в получении кредитов. В нынешнее время службы безопасности банков в первую очередь проверяют наличие задолженностей, в том числе и по налогам.

Если они есть, то шансы получения кредита снижаются.

Если они есть, то шансы получения кредита снижаются. - Блокировка счёта. Пожалуй, самое страшное последствие задолженности по налогам — блокировка счетов, так как компания не сможет принимать или перечислять денежные средства, из-за чего на время разбирательств производство может заморозиться, а важные клиенты и контрагенты уйдут к конкурентам.

- Срыв сделки с контрагентом. Любая серьёзная компания перед сотрудничеством проверит факт наличия задолженностей перед налоговой. Если долги будут, то увеличиваются шансы потерять потенциального контрагента.

- Проигрыш в тендерах. Если организация участвует в тендерах и государственных закупках, то предварительно нужно обязательно проверять долги, даже если их оплачивали. Факт любой задолженности может негативно сказаться для компании на результатах тендеров и госзакупок.

Задолженности по налогам возникают не только из-за просрочек оплаты, но и из-за ошибок бухгалтера, который мог неправильно сформировать платёжку, указав в ней неверную сумму или ошибившись в коде КБК. По этой причине важно периодически проверять задолженности, чтобы в один момент не столкнуться с одной или несколькими неприятными ситуациями, перечисленными выше.

По этой причине важно периодически проверять задолженности, чтобы в один момент не столкнуться с одной или несколькими неприятными ситуациями, перечисленными выше.

Проверка задолженности в сервисах ФНС

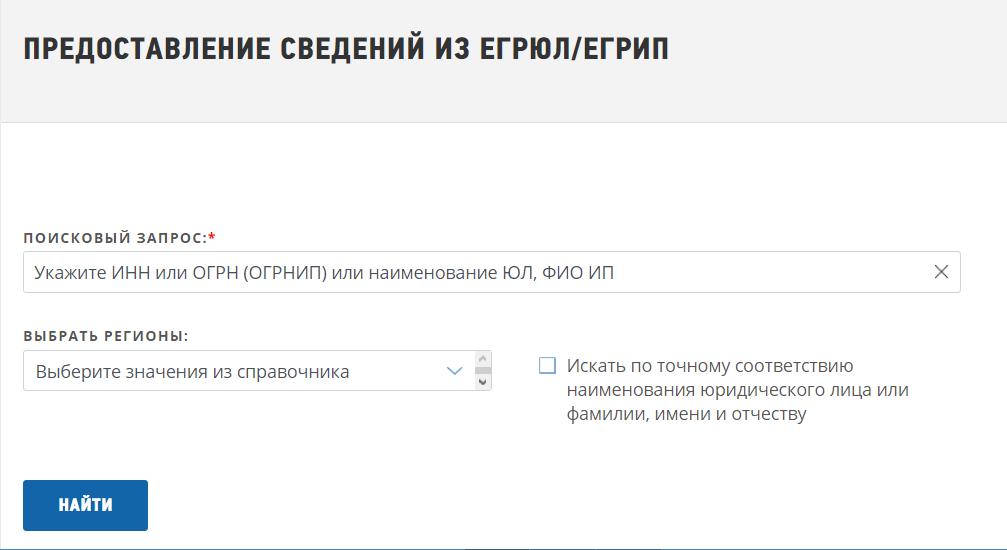

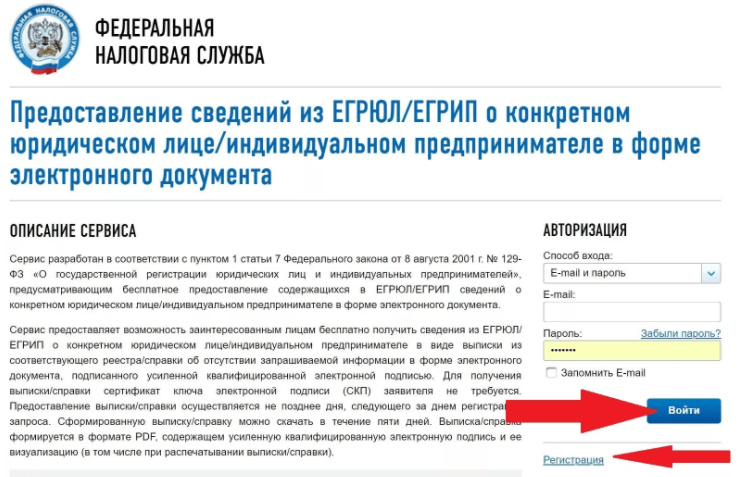

Любую задолженность по налогам юрлица можно проверить по ИНН. Для этого необходимо воспользоваться одним из двух сервисов налоговой:

- «Моё дело Проверка контрагентов».

- «Прозрачный бизнес».

- «Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчётность более года».

Оба сервиса работают по одинаковому алгоритму проверки задолженности по ИНН юридического лица и одной базе данных, поэтому результат проверки будет идентичным.

Например, нам необходимо узнать задолженность по ИНН у юридического лица «Моё дело». В сервисе налоговой «Прозрачный бизнес» указываем в поиске «7701889831» и получаем следующий результат проверки:

Проверка налоговой задолженности компании «Моё дело» в сервисе «Прозрачный бизнес».

Также можно проверить сведения о предоставлении налоговой отчётности компании и другие важные параметры:

- сведения о штрафах и налоговых правонарушениях;

- среднесписочную численность работников;

- размер уставного капитала;

- основной вид деятельности;

- сумму уплаченных налогов за последний календарный год;

- доходы и расходы за последний календарный год.

Если данная информация вас не интересует, то можно проверить задолженность по ИНН юридического лица и факт предоставления налоговой отчётности в другом сервисе ФНС.

Здесь после ввода идентификационного номера налогоплательщика («7701889831») результат проверки следующий:

Проверка налоговой задолженности компании «Моё дело» в сервисе ФНС.

Для проверки задолженности по ИНН юридического лица можно также обратиться в отделение налоговой инспекции, однако получить сведения в ней по чужой организации будет нельзя.

Проверка задолженности в отделении ФНС

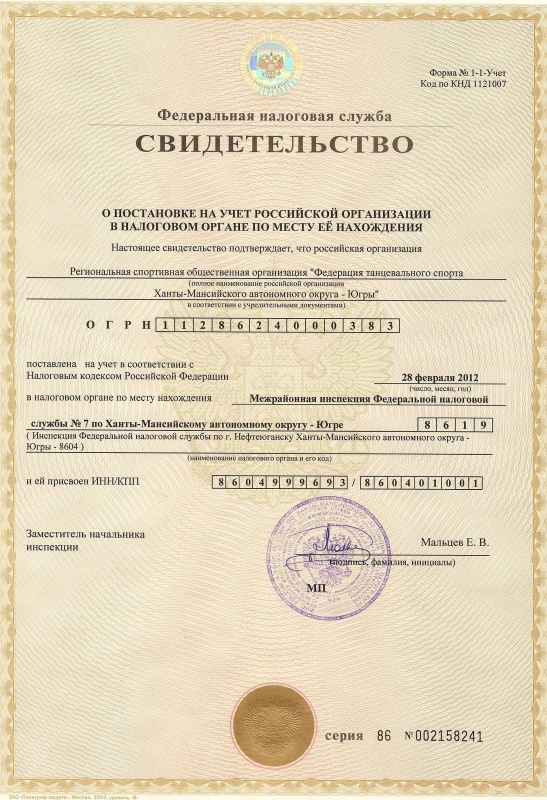

Чтобы узнать задолженность по налогам юридического лица по ИНН, необходимо заполнить специальное заявление и подать его в налоговую инспекцию по месту учёта.

Проверка задолженности по налогам по ИНН юридического лица займёт несколько рабочих дней в зависимости от загруженности ИФНС. Как правило, процедура длится от 2 до 10 рабочих дней.

Получить результат проверки можно в бумажном или электронном виде, если организация сдаёт отчётность по ТКС.

Данную справку можно передать потенциальному контрагенту, чтобы он изучил наличие и размер долгов компании перед налоговой.

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14. 03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Чем идентификационный номер налогоплательщика отличается от корпоративного номера?

- Идентификационный номер налогоплательщика состоит из пяти различных типов номеров, включая номера социального страхования и идентификационные номера работодателя.

- Идентификационный номер налогоплательщика необходим для подачи налоговых деклараций и уплаты налогов.

- Вы можете найти или подать заявление на получение большинства типов налоговых идентификационных номеров через IRS, SSN являются заметным исключением.

- Эта статья предназначена для владельцев бизнеса, которые ищут правильный тип идентификационного номера налогоплательщика для ведения своего бизнеса и соблюдения требований по уплате налогов.

Идентификационные налоговые номера и корпоративные номера — это схожие понятия с некоторыми важными отличиями. Идентификационный номер налогоплательщика используется для идентификации различных видов налогоплательщиков, а корпоративный номер используется компаниями с ограниченной ответственностью (ООО) или другими корпорациями. Понимание различий между типами идентификационных номеров упрощает подачу налоговой декларации, поэтому продолжайте читать, чтобы узнать о различных типах идентификационных номеров, которые могут вам понадобиться для ведения бизнеса.

Что такое идентификационный номер налогоплательщика? Идентификационный номер налогоплательщика или ИНН — это идентификационный номер, который IRS использует для администрирования налогового законодательства. Цель состоит в том, чтобы присвоить номер каждому налогоплательщику, будь то физическое или юридическое лицо. Номер каждого человека или компании уникален для них, что позволяет правительству легко отслеживать.

Цель состоит в том, чтобы присвоить номер каждому налогоплательщику, будь то физическое или юридическое лицо. Номер каждого человека или компании уникален для них, что позволяет правительству легко отслеживать.

Этот номер назначается IRS и используется предприятиями для подачи налоговых деклараций, уплаты налогов и получения разрешения на проведение других деловых операций. Когда вы впервые начинаете бизнес, вы подаете заявление на получение идентификационного номера налогоплательщика через IRS.

Основная информация: Налоговое управление США присваивает вашей компании идентификационный номер налогоплательщика, который вы будете использовать для подачи налоговых деклараций, уплаты налогов и осуществления других деловых операций.

Что такое корпоративный номер?

Корпорации и ООО получают корпоративный номер после утверждения их учредительных документов. Этот номер эквивалентен федеральному идентификационному номеру налогоплательщика или идентификационному номеру работодателя.

«Идентификатор корпоративного налогоплательщика взаимозаменяемо используется с EIN, который также применяется к организациям, отличным от корпораций», — сказала Business News Daily Сельва Озелли, международный налоговый юрист и дипломированный бухгалтер.

Однако в Калифорнии корпорации получают семизначные корпоративные номера от Государственного секретаря Калифорнии или Совета по налогам на франшизы, а ООО получают 12-значный корпоративный номер. Затем компания может использовать этот номер для подачи заявки на EIN. Однако в большинстве штатов корпоративный номер является эквивалентом EIN.

Основная информация: Корпоративные номера совпадают с федеральными налоговыми номерами и идентификационными номерами работодателя, если только ваша компания не находится в Калифорнии.

В чем разница между идентификационным номером налогоплательщика и корпоративным номером?

Термин «идентификационный номер налогоплательщика» относится к пяти различным типам номеров, используемых для идентификации налогоплательщика:

- Номера социального страхования

- Идентификационные номера работодателя

- Индивидуальные идентификационные номера налогоплательщиков

- Идентификационные номера налогоплательщиков для предстоящего усыновления в США

- Идентификационные номера налогоплательщиков

Для предприятий идентификационные номера налогоплательщика являются наиболее важными идентификационными номерами налогоплательщика. Они помогают правительству отслеживать налогообложение бизнеса на федеральном уровне. Индивидуальные предприниматели и ООО с одним участником могут использовать номера социального страхования в качестве идентификационного номера налогоплательщика.

Они помогают правительству отслеживать налогообложение бизнеса на федеральном уровне. Индивидуальные предприниматели и ООО с одним участником могут использовать номера социального страхования в качестве идентификационного номера налогоплательщика.

Термины «корпоративный номер» и «ИНН» могут использоваться как синонимы. Официальный термин, используемый IRS и другими государственными органами, — «идентификационный номер работодателя» или «федеральный налоговый идентификационный номер».

Идентификационные номера налогоплательщика используются для федерального налогообложения и применяются как к физическим, так и к юридическим лицам, тогда как корпоративные номера и EIN применяются только к юридическим лицам.

Ключевая информация: Существует пять различных видов налоговых идентификационных номеров, включая идентификационные номера работодателя. Корпоративные номера и EIN считаются одним и тем же.

Типы идентификационных номеров налогоплательщиков

Пять типов идентификационных номеров налогоплательщиков различают широкий круг налогоплательщиков. Вот подробный взгляд на каждый тип.

Вот подробный взгляд на каждый тип.

Идентификационный номер работодателя (EIN)

Его также называют «федеральным налоговым идентификационным номером» или «федеральным идентификационным номером работодателя». EIN идентифицирует бизнес-объекты, например, номера социального страхования для предприятий.

EIN для публичных компаний и некоммерческих организаций являются общедоступной информацией. Некоммерческие EIN доступны, чтобы люди и предприятия, делающие пожертвования некоммерческой организации, могли подтвердить, что она имеет статус освобождения от налогов от IRS. Это хороший способ подтвердить, что некоммерческая организация правильно зарегистрирована в IRS, прежде чем делать пожертвование организации. Компании могут подать заявку на получение EIN через веб-сайт IRS.

«Компании, зарегистрированные в IRS, обычно используют идентификационный номер работодателя для идентификации компании», — сказал Озелли. «EIN используется всеми другими видами бизнеса, даже если в бизнесе нет сотрудников… Тип бизнеса LLC с одним участником является исключением. Если вы являетесь единственным владельцем LLC, вам следует использовать свой номер социального страхования, а не EIN компании».

Если вы являетесь единственным владельцем LLC, вам следует использовать свой номер социального страхования, а не EIN компании».

Номер социального страхования (SSN)

Чтобы получить номер социального страхования, вы должны быть гражданином США или законным иностранцем. SSN — это девятизначный идентификационный номер в формате «NNN-NN-NNN». Этот номер нужен человеку, чтобы устроиться на работу и получать социальное обеспечение и другие государственные пособия. Администрация социального обеспечения подчеркивает важность сохранения конфиденциальности этих номеров. Некоторые предприятия, например индивидуальные предприниматели, используют личный номер социального страхования владельца в налоговых формах, связанных с бизнесом.

«Идентификатор работодателя и номер социального страхования являются налоговыми идентификаторами», — сказал Том Уилрайт, сертифицированный бухгалтер и генеральный директор WealthAbility. «Нерезиденты США могут получить отдельный индивидуальный идентификационный номер налогоплательщика, чтобы сообщать о своих личных доходах в IRS».

Индивидуальный идентификационный номер налогоплательщика (ITIN)

Индивидуальный идентификационный номер налогоплательщика (ITIN)

Отформатированный так же, как номер социального страхования, ITIN представляет собой «номер обработки налогов, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить номер социального страхования », — сообщает налоговая служба.

Идентификационный номер налогоплательщика в ожидании усыновления в США (ATIN)

ATIN — это временный девятизначный код для тех, кто усыновляет ребенка, являющегося гражданином или резидентом США, в случаях, когда усыновляющие налогоплательщики не могут получить номер социального страхования до подачи заявления. налоги. Это очень специфический вариант использования, и эта форма налогового идентификатора носит личный характер.

Идентификационный номер налогоплательщика (PTIN)

Налогоплательщики обязаны использовать PTIN во всех подготавливаемых ими налоговых декларациях. Вы можете подать заявку на этот номер онлайн или в бумажной форме.

Вы можете подать заявку на этот номер онлайн или в бумажной форме.

Кроме того, существуют идентификационные номера налогоплательщика штата, которые используются только для отчетности по налогам штата. [Заинтересованы в поиске правильного онлайн-программного обеспечения для налогообложения , которое поможет вашему малому бизнесу? Ознакомьтесь с нашими обзорами и лучшим выбором.]

Вывод ключей: Существует несколько видов налоговых идентификационных номеров. В своих отношениях как владелец малого бизнеса вы, скорее всего, будете использовать свой номер социального страхования, идентификационный номер работодателя или индивидуальный идентификационный номер налогоплательщика.

Где я могу найти свой идентификационный номер налогоплательщика?

Понимание различных типов идентификационных номеров налогоплательщика, доступных для вашего бизнеса, — это первый шаг. Также важно знать, какие документы требуются и где вы можете получить доступ к этой информации.

Также важно знать, какие документы требуются и где вы можете получить доступ к этой информации.

Номер социального обеспечения

Вы можете найти свой SSN на своей карточке социального обеспечения. Вы должны указать его в нескольких важных документах, таких как форма W-2, налоговые декларации и банковские заявления.

Если вы потеряли свою карту и не можете вспомнить свой номер, вы можете заполнить заявление на получение карты социального обеспечения онлайн, которое вы можете распечатать и сдать в местное отделение социального обеспечения вместе с соответствующими документами. Если вы хотите проверить свой SSN в Интернете, вы можете настроить свою учетную запись Администрации социального обеспечения, если вы можете предоставить соответствующую идентификацию.

Идентификационный номер работодателя

Налоговое управление США присваивает вам EIN. Чтобы получить его, вам необходимо заполнить и подать Форму SS-4. Вы можете подать форму через Интернет, по почте или факсу или по телефону, если ваш бизнес начался за пределами США.

Индивидуальный идентификационный номер налогоплательщика

Чтобы подать заявку на получение своего ИНН, отправьте заполненную форму W-7, удостоверение личности и любую документацию иностранного государства в Налоговое управление США по следующему адресу: Вставка 149342 Austin, TX 78714-9342

Вы также можете подать заявку на получение номера ITIN лично через программу Certification Acceptance Agent, уполномоченную IRS, или обратиться в местный Центр помощи налогоплательщикам IRS, чтобы IRS отправил вам ваш ITIN по почте.

Идентификационный номер налогоплательщика для предстоящих усыновлений в США

Вы можете получить свой ATIN, заполнив форму W-7 A. Вы также можете получить это заявление лично в офисе IRS или по телефону 1-800-829-3676.

Идентификационный номер налогоплательщика

Вы можете получить свой PTIN онлайн . Вы также можете подать форму W-12, обработка которой займет от четырех до шести недель.

Вывод ключей: Вы можете получить большинство типов налоговых идентификационных номеров в IRS. Социальное обеспечение, однако, имеет свою собственную систему, которую вы можете использовать онлайн или лично, чтобы найти свой SSN.

Нужен ли мне ИНН для ООО? | Малый бизнес

Автор Chron Contributor Обновлено 10 августа 2021 г.

Каждая компания с ограниченной ответственностью, в которой работают сотрудники, должна получить идентификационный номер налогоплательщика в Налоговой службе. Кроме того, ООО с более чем одним владельцем должны получить идентификационный номер налогоплательщика. Идентификационный номер налогоплательщика также известен как идентификационный номер работодателя. Идентификационный номер налогоплательщика используется для идентификации LLC в налоговых целях так же, как номер социального страхования используется для идентификации физического лица.

Банковские цели

Компания с ограниченной ответственностью должна предоставить идентификационный номер налогоплательщика компании для открытия счета в банке. По словам UpCounsel, идентификационный номер налогоплательщика для LLC будет использоваться во всех налоговых и банковских документах компании. Банк использует идентификационный номер налогоплательщика ООО как способ быстрой идентификации компании. Банки потребуют копию устава компании, чтобы показать, что компания является отдельным юридическим лицом от участников LLC.

По словам UpCounsel, идентификационный номер налогоплательщика для LLC будет использоваться во всех налоговых и банковских документах компании. Банк использует идентификационный номер налогоплательщика ООО как способ быстрой идентификации компании. Банки потребуют копию устава компании, чтобы показать, что компания является отдельным юридическим лицом от участников LLC.

Организация поставщика

Некоторые поставщики не могут вести дела с ООО, у которого нет идентификационного номера налогоплательщика. Кроме того, LLC, которые продают товары населению, должны получить идентификационный номер налогоплательщика. Наличие идентификационного номера налогоплательщика позволяет ООО приобретать товары оптом у определенных поставщиков, в то время как это может быть невозможно для бизнеса, у которого нет идентификационного номера налогоплательщика ООО (ИНН ООО).

Получение EIN

Вы можете получить идентификационный номер налогоплательщика LLC в IRS, используя веб-сайт IRS или поговорив с представителем IRS по телефону 800-829. -4933. LLC может получить идентификационный номер налогоплательщика, отправив по факсу или по почте форму SS-4 в IRS. Предоставьте информацию, такую как количество сотрудников ООО, а также характер коммерческой деятельности ООО. Укажите название и адрес ООО, а также имя, номер социального страхования и адрес уполномоченного представителя ООО. IRS присваивает LLC идентификационный номер налогоплательщика сразу же после окончания сеанса онлайн или по телефону. Когда LLC подает заявку по почте, получение идентификационного номера налогоплательщика может занять до четырех недель, в то время как отправка формы SS-4 по факсу позволит IRS выдать идентификационный номер налогоплательщика LLC в течение четырех рабочих дней.

-4933. LLC может получить идентификационный номер налогоплательщика, отправив по факсу или по почте форму SS-4 в IRS. Предоставьте информацию, такую как количество сотрудников ООО, а также характер коммерческой деятельности ООО. Укажите название и адрес ООО, а также имя, номер социального страхования и адрес уполномоченного представителя ООО. IRS присваивает LLC идентификационный номер налогоплательщика сразу же после окончания сеанса онлайн или по телефону. Когда LLC подает заявку по почте, получение идентификационного номера налогоплательщика может занять до четырех недель, в то время как отправка формы SS-4 по факсу позволит IRS выдать идентификационный номер налогоплательщика LLC в течение четырех рабочих дней.

Другие соображения

Предприятие, которое преобразуется из другой бизнес-структуры в ООО, должно будет получить новый идентификационный номер налогоплательщика. Например, корпорация, которая преобразуется в LLC, должна будет получить новый идентификационный номер налогоплательщика в IRS. Кроме того, ООО, которое переходит от ООО с одним участником к ООО с несколькими участниками, должно получить новый идентификационный номер налогоплательщика от IRS. Каждое ООО, которое выбирает налогообложение в качестве корпорации, должно получить идентификационный номер налогоплательщика.

Кроме того, ООО, которое переходит от ООО с одним участником к ООО с несколькими участниками, должно получить новый идентификационный номер налогоплательщика от IRS. Каждое ООО, которое выбирает налогообложение в качестве корпорации, должно получить идентификационный номер налогоплательщика.

Исключения для компаний с одним участником

ООО с одним участником и без сотрудников не обязаны получать идентификационный номер налогоплательщика. По данным Налоговой службы, одинокий участник LLC без сотрудников может использовать свой номер социального страхования в деловых целях, а не подавать заявку на получение идентификационного номера налогоплательщика. ООО, которое меняет свое название и местонахождение, не обязано получать новый идентификационный номер налогоплательщика. Партнерствам, которые преобразуются в ООО, разрешается использовать один и тот же идентификационный номер налогоплательщика, если ООО классифицируется как партнерство для целей налогообложения.

Если они есть, то шансы получения кредита снижаются.

Если они есть, то шансы получения кредита снижаются.