Содержание

Общий режим налогообложения

Министерства Республики Татарстан

Министерство экономики Республики Татарстан

Поддержка предпринимательства

Развитие и поддержка малого и среднего предпринимательства

Справочник предпринимателя

Действующие системы налогообложения

Общий режим налогообложения

ОБЩИЙ РЕЖИМ НАЛОГООБЛОЖЕНИЯ

|

Налоги к уплате

|

1. Налог на прибыль организаций или налог на доходы физических лиц

2. Налог на имущество организаций

3. Налог на добавленную стоимость

|

|

Условия применения

|

Регистрация ЮЛ

|

|

Ограничения применения

|

Ограничений нет

|

|

Виды деятельности

|

Ограничений нет

|

|

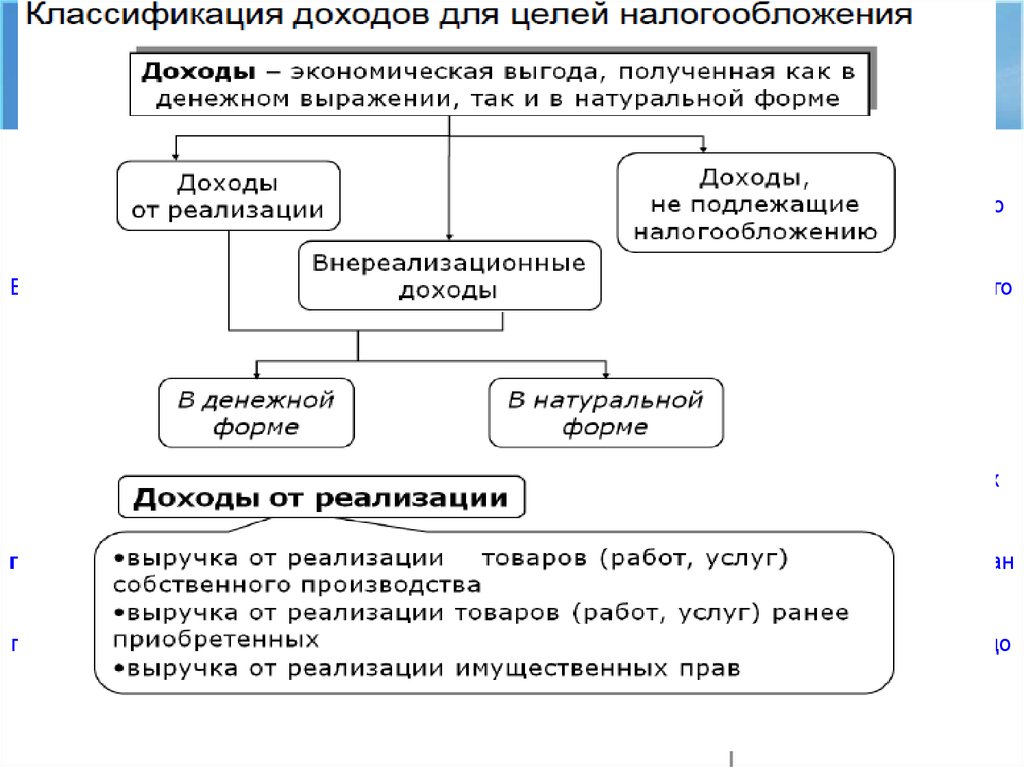

Объект налогообложения

|

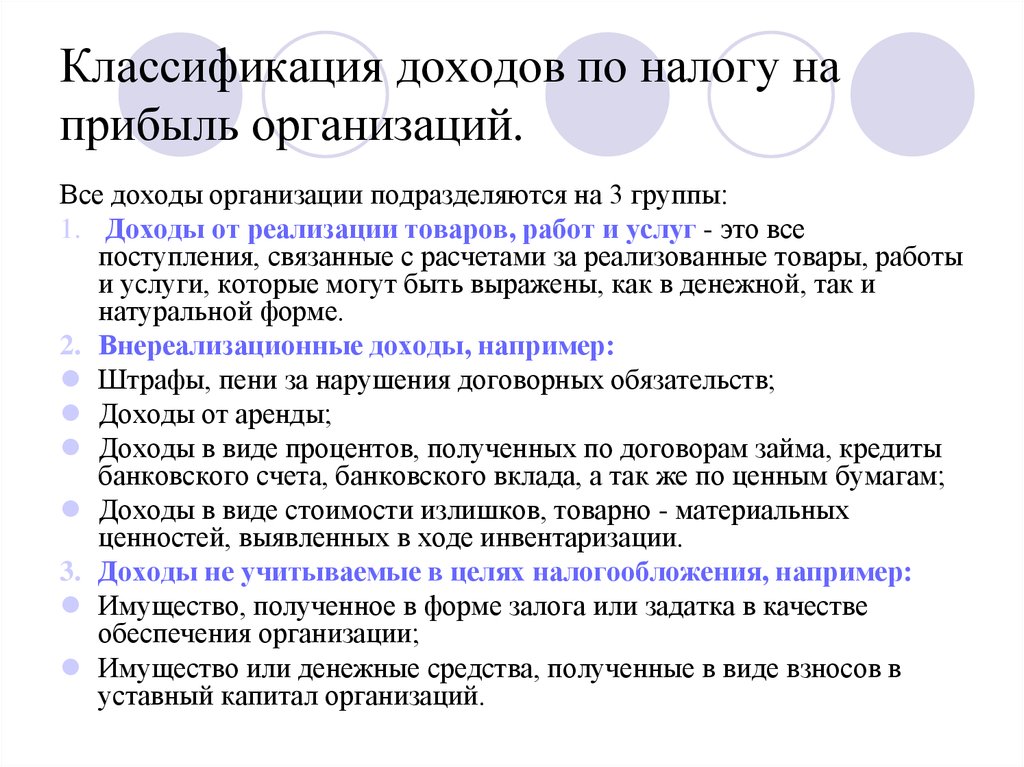

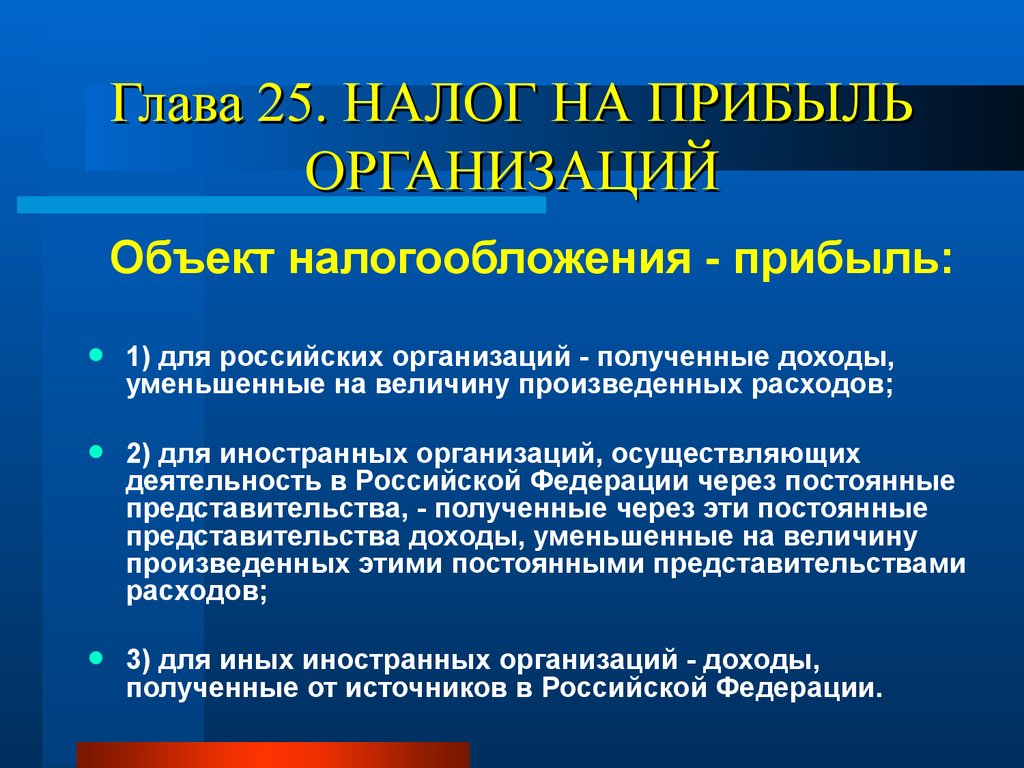

По налогу на прибыль организаций:

Прибыль

По налогу на имущество организаций:

Движимое и недвижимое имущество организации (основные средства)

По НДС:

реализация товаров (работ, услуг)

|

|

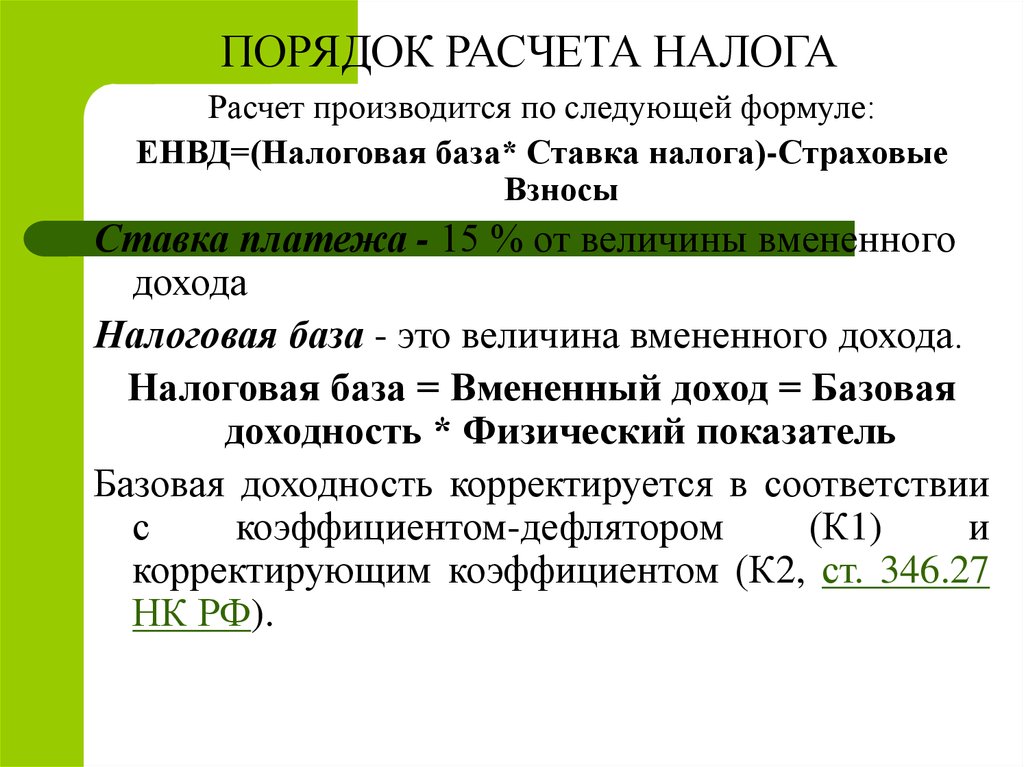

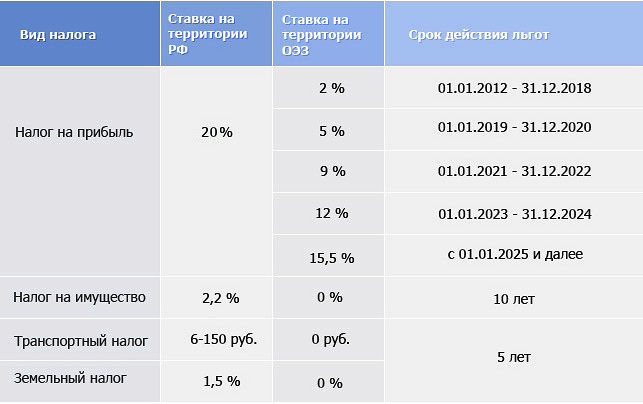

Налоговая ставка (%)

|

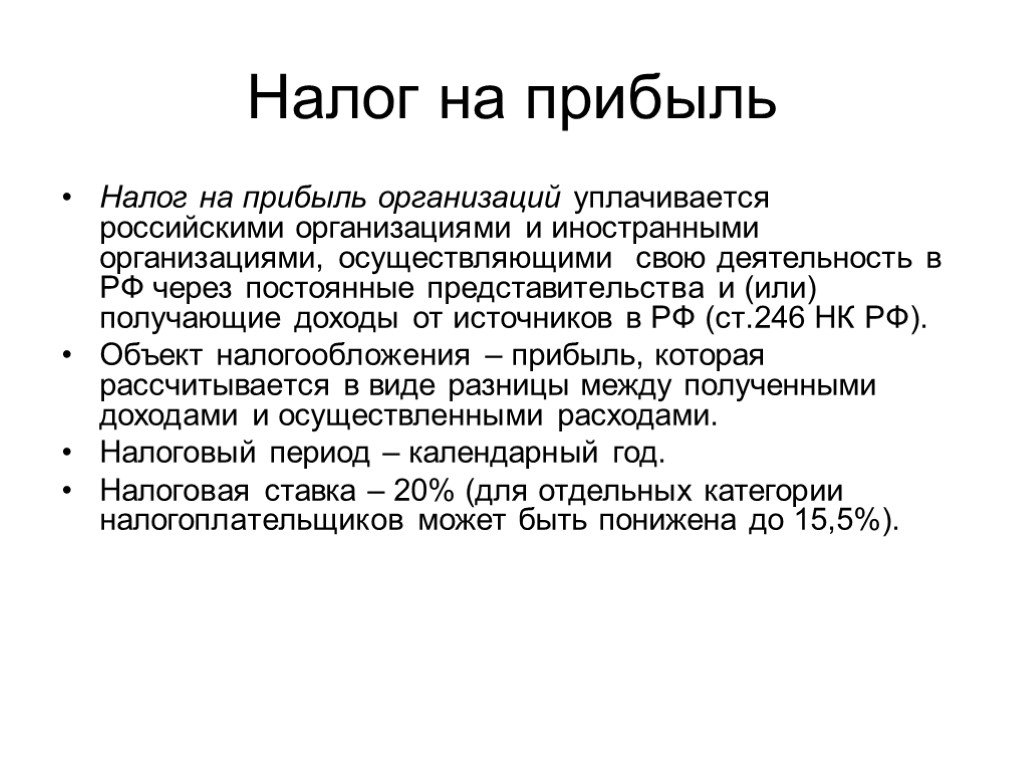

По налогу на прибыль организаций:

20%

По налогу на имущество организаций:

не более 2,2 %

По НДС:

0%; 10%; 20%

|

|

Уплата авансовых платежей

|

По налогу на прибыль организаций:

ежеквартально или ежемесячно

По налогу на имущество организаций:

ежеквартально

По НДС:

не уплачиваются

|

|

Представление деклараций (расчетов) по итогам отчетных периодов

|

По налогу на прибыль организаций:

ежеквартально или ежемесячно

По налогу на имущество организаций:

ежеквартально

По НДС:

ежеквартально

|

|

Налоговый период

|

По налогу на прибыль организаций:

календарный год

По налогу на имущество организаций:

календарный год

По НДС:

Квартал

|

|

Представление налоговой декларации по итогам налогового периода

|

По налогу на прибыль организаций:

Представляется по итогам года

По налогу на имущество организаций:

Представляется по итогам года

По НДС:

Представляется по итогам квартала

|

|

Срок уплаты налога

|

Налог на прибыль организаций – не позднее 28-го марта

Налог на имущество организаций – по срокам, установленным законами субъектов РФ

Не позднее 20-го числа первого месяца следующего квартала

|

|

Ведение бухгалтерского учета и представление бухгалтерской отчетности в налоговый орган

|

Ведется и представляется 1 раз в год в соответствии с № 402-ФЗ от 06.

|

|

Налоговый учет

|

Ведется на основе регистров налогового и бухгалтерского учета

|

|

Уменьшение суммы исчисленного налога

|

По налогу на прибыль организаций: Нет

По налогу на имущество организаций: Нет

По НДС: право уменьшить общую сумму налога на вычеты, установленные ст.171 НК РФ

|

|

Возможность совмещения с иными режимами налогообложения

|

с ПСН (для ИП)

|

|

Переход на иную систему налогообложения

|

Ограничений нет

|

|

Возврат на данную систему налогообложения

|

С УСН:

Добровольно:

с начала следующего за годом применения УСН календарного года(п.

с начала квартала, в котором было утрачено право применения УСН(п. 4 и п.5 ст.346.13 НК РФ)

С ЕСХН:

с начала календарного года (п.6 ст.346.3 НК РФ)

с начала налогового периода, в котором было утрачено право применения ЕСХН (п.4 и п.5 ст.346.3 НК РФ)

|

Последнее обновление: 5 сентября 2022 г., 15:06

Все материалы сайта доступны по лицензии:

Creative Commons Attribution 4.0 International

Обнаружили ошибку?

Выделите слово или предложение и нажмите CTRL+ENTER

Особенности перехода с УСН на общий режим налогообложения

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 22 января 2016 г. № 03-03-06/1/2265 Об особенностях исчисления налога на прибыль при переходе с УСН на общий режим

№ 03-03-06/1/2265 Об особенностях исчисления налога на прибыль при переходе с УСН на общий режим

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам особенностей исчисления налоговой базы при переходе с упрощенной системы налогообложения на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления и сообщает следующее.

1. В соответствии с пунктом 2 статьи 346.25 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применявшие упрощенную систему налогообложения, при переходе на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления выполняют следующие правила:

1) признаются в составе доходов доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения упрощенной системы налогообложения, оплата (частичная оплата) которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления;

2) признаются в составе расходов расходы на приобретение в период применения упрощенной системы налогообложения товаров (работ, услуг, имущественных прав), которые не были оплачены (частично оплачены) налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления, если иное не предусмотрено главой 25 Кодекса.

Вышеуказанные доходы и расходы признаются доходами (расходами) месяца перехода на исчисление налоговой базы по налогу на прибыль организаций с использованием метода начисления.

Аналогичный порядок признания доходов и расходов, по нашему мнению, должен быть применен и в отношении начисленных, но не уплаченных заемщиком на момент перехода на общий режим налогообложения сумм процентов по займам выданным, а также в отношении начисленных процентов по займам, полученным для ведения текущей деятельности, но неуплаченных на момент перехода на общий режим налогообложения.

2. В соответствии с пунктом 1 статьи 346.17 Кодекса датой получения доходов у налогоплательщиков, применяющих упрощенную систему» налогообложения, признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Таким образом, суммы предварительной оплаты (авансы), полученные от покупателей в счет получения товаров (работ, услуг), должны учитываться налогоплательщиками, применяющими упрощенную систему налогообложения, при определении налоговой базы в отчетном (налоговом) периоде их получения.

В случае возврата налогоплательщиком, применяющим упрощенную систему налогообложения, сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

В связи с этим уменьшение налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, на сумму предоплаты от покупателей, как включенной ошибочно, путем представления в налоговый орган уточненной налоговой декларации по вышеуказанному налогу в данном случае не производится.

3. На основании пункта 2 статьи 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не признаются плательщиками налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Кодекса.

На основании пункта 2 статьи 346.11 Кодекса организации, применяющие упрощенную систему налогообложения, не признаются плательщиками налога на добавленную стоимость, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Кодекса.

Таким образом, авансовые платежи, полученные организацией, не являющейся налогоплательщиком налога на добавленную стоимость, в счет предстоящих поставок товаров, в налоговую базу по данному налогу не включаются.

|

|

|

налоговых льгот и налоговых вычетов: в чем разница?

Логотип банка

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Налоговые вычеты и налоговые кредиты уменьшают сумму вашего долга IRS, но по-разному.

- Налоговый вычет: Налоговый вычет дает вам уменьшение вашего налогового счета в соотношении доллар к доллару. Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США. Налоговые льготы — это поощрения, которые правительства предоставляют за поведение, которое они хотят поощрять, например, за установку солнечных батарей, покупку электромобиля или усыновление ребенка.

- Налоговый вычет: Налоговый вычет уменьшает сумму вашего дохода, который облагается налогом. Одним из примеров является стандартный вычет, доступный для всех налогоплательщиков. Стандартная сумма вычета может меняться каждый год, а также зависит от вашего статуса подачи.

Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.

Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.

Виды налоговых кредитов

Существует три типа налоговых льгот:

- Возмещаемые.

- Невозвратный.

- Частично подлежит возврату.

Возмещаемые налоговые льготы

Возмещаемые налоговые льготы рассматриваются так же, как если бы они были налоговыми платежами, которые вы делали в течение года, точно так же, как деньги, которые работодатель удерживает из вашей зарплаты и отправляет в IRS от вашего имени.

Если возвращаемый кредит превышает общую сумму ваших налоговых обязательств, IRS вышлет вам разницу в форме возврата налога.

Некоторые возвращаемые налоговые льготы включают:

- Налоговый кредит на заработанный доход (колеблется от 1502 до 6728 долларов США, в зависимости от количества детей, соответствующих требованиям, и подлежит полному возврату в 2021 году).

- Налоговый вычет на детей (максимум 3000 долларов США на ребенка в возрасте 6 лет и старше и 3600 долларов США на детей в возрасте до шести лет с возможностью полного возмещения в 2021 году).

- American Opportunity Tax Credit (максимум 2500 долларов США на одного квалифицированного студента, возвращается 40 процентов от оставшейся суммы или до 1000 долларов США на 2021 год).

Невозмещаемые налоговые кредиты

Если налоговый кредит превышает ваш фактический налоговый счет, но кредит не подлежит возврату, вы не получаете разницу в форме возврата налога. Например, если вы должны 1500 долларов США в виде налогов и имеете право на получение кредита в размере 2000 долларов США, кредит уменьшает ваш налоговый счет до нуля, но вы не получаете возмещение оставшихся 500 долларов США вашего налогового кредита.

Некоторые невозмещаемые налоговые льготы включают:

- Налоговый кредит на усыновление.

- Налоговый вычет для пожилых людей и инвалидов.

- Пожизненный кредит на обучение.

Частично возмещаемый налоговый кредит

Частично возмещаемый налоговый кредит может быть использован для уменьшения вашего налогового счета до нуля, и оттуда вы можете иметь право на возмещение части оставшегося кредита.

Например, американский льготный налоговый вычет, предназначенный для помощи семьям в оплате расходов на высшее образование, составляет до 2500 долларов США, если вы являетесь правомочным студентом или у вас есть иждивенец, который соответствует критериям правомочного студента. Если налоговый кредит превышает причитающиеся вам налоги, 40 процентов оставшейся суммы (до 1000 долларов США) могут быть выданы в качестве возмещения.

Пример: Налоговый кредит или налоговый вычет

| Скорректированный валовой доход (AGI) | 80 000 долларов | 80 000 долларов |

| Минус налоговый вычет | (5000 долларов США) | |

| Налогооблагаемый доход | 75 000 долларов США | 80 000 долларов |

| Налоговая ставка (супруги подают совместно) | 12% | 12% |

| Начисленный налог | 9000 долларов | 9 600 долл. США США |

| Минус налоговый вычет | (5000 долларов США) | |

| Общий налоговый счет | 9000 долларов | 4600 долларов |

Налоговый кредит или налоговый вычет: что лучше?

Любой законный вычет или зачет, который уменьшит ваш налоговый счет, — это хорошо. Но налоговые льготы затмевают налоговые вычеты из-за того, сколько денег они могут сэкономить вам, соглашаются финансовые эксперты.

«Кредиты выигрывают каждый раз, потому что они уменьшают ваш налоговый счет на доллар за доллар, — говорит Меган Бринсфилд, дипломированный бухгалтер и директор по финансовому планированию в Motley Fool Wealth Management. «Вычеты уменьшат ваш общий доход до применения к вашей налоговой ставке».

Дебора Тодд, дипломированный бухгалтер, президент и главный исполнительный директор iCompass Compliance Solutions, согласна с тем, что кредиты — это более ценный способ снизить налоги. «Хотя любой налоговый вычет лучше, чем его отсутствие, налоговый кредит принесет вам в карман больше реальных долларов», — говорит она.

«Хотя любой налоговый вычет лучше, чем его отсутствие, налоговый кредит принесет вам в карман больше реальных долларов», — говорит она.

Сумма, которую вы сэкономите за счет налогового вычета, во многом зависит от вашего федерального подоходного налога. «Вычеты уменьшают то, что вы сообщаете как доход; долларовая стоимость, которую вы получаете, зависит от ваших налоговых ставок», — говорит Джастин Притчард, сертифицированный специалист по финансовому планированию и основатель Approach Financial Inc. из Монтроуза, штат Колорадо.

Вычеты уменьшают ваш налогооблагаемый доход на процент от вашей самой высокой налоговой категории. Например, если вы относитесь к 24-процентной налоговой категории, вычет в размере 1000 долларов сэкономит вам 240 долларов (1000 x 0,24 = 240) на вашем налоговом счете.

При вычетах вы можете использовать либо стандартные вычеты, либо детализировать, но вы не можете делать и то, и другое. Если детализированные расходы, такие как медицинские счета, проценты по ипотеке и благотворительные пожертвования, превышают ваш стандартный вычет, вы сэкономите больше денег, разбив их по статьям.

Если вы перечисляете свои вычеты, найдите время, чтобы убедиться, что вы ничего не забыли. Налоги на недвижимость являются большими и могут оказать существенное влияние на сокращение вашего налогового счета. Тем не менее, такой вычет можно легко пропустить, потому что нет специальной налоговой формы, которую округ или правительство должны отправить вам.

Что такое валовой доход? Как это работает и почему это важно

kate_sept2004/Getty Images

3 минуты чтения

Опубликовано 18 октября 2021 г.

Логотип Bankrate

Как эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей контрольной комиссии

Логотип банка

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Что такое валовой доход?

Валовой доход относится к общей сумме доходов, получаемых лицом до уплаты налогов и других отчислений. Сумма, которая остается после вычета налогов, называется чистой прибылью. При просмотре платежной квитанции чистая прибыль — это то, что показано после уплаты налогов и вычетов. Чистый доход всегда ниже валового дохода, если лицо не освобождено от уплаты налогов и не имеет отчислений.

Как работает валовой доход

Валовой доход обычно формируется из зарплаты, которая может состоять из почасовой оплаты труда, оклада, комиссионных и премий. Но валовой доход может поступать из других источников, таких как аннуитеты, алименты, пенсия, прирост капитала, доход от аренды, роялти и доход от самостоятельной занятости. Эти формы дохода зачастую лишь частично облагаются налогом. Другими источниками валового дохода, подлежащими налогообложению, являются:

Эти формы дохода зачастую лишь частично облагаются налогом. Другими источниками валового дохода, подлежащими налогообложению, являются:

- Альтернативное вознаграждение за оказанные услуги

- Доход от бизнеса

- Дивиденды

- Выигрыш в азартных играх

- Права на газ, нефть или полезные ископаемые

- Доход от погашенного долга

- Доход от наследодателя или процент от имущества или траста

- Проценты по банковским счетам, депозитным сертификатам (CD) и т. д.

- Продажа товаров через Интернет или лично

- Советы

Некоторые примеры необлагаемого налогом дохода включают наследство, муниципальные или государственные облигации, компенсационные выплаты работникам и поступления по страхованию жизни.

Работодатели удерживают подоходный налог штата и федеральный налог, налоги Medicare и Social Security из вашей зарплаты до того, как вы ее получите. Для владельцев бизнеса, самозанятых и независимых подрядчиков/фрилансеров оплата производится в виде валового дохода, и они несут ответственность за уплату своей доли налогов. Валовой доход предприятия рассчитывается как валовой доход за вычетом себестоимости проданных товаров (COGS) и может называться валовой прибылью или валовой прибылью в процентах.

Валовой доход предприятия рассчитывается как валовой доход за вычетом себестоимости проданных товаров (COGS) и может называться валовой прибылью или валовой прибылью в процентах.

Пример валового дохода

Вот пример того, как выглядит валовой доход отдельного человека за неделю:

- 45 часов работы по цене 15 долларов в час = 675 долларов

- Комиссия = 150$

- = 500 долларов

- Валовой доход = 1325 долларов США

Бонус

Вот пример того, как может выглядеть валовой доход в годовом исчислении:

- Годовой оклад: 55 000 долларов США

- Годовой бонус: 5000 долларов США

- Доход от аренды: 10 000 долларов США

- Проценты: $675

- Дивиденды акциями: 500 долларов

- Доход от побочного бизнеса: 10 000 долларов США

- Продажа товаров через Интернет: 1300 долларов США

- Общий годовой валовой доход: 82 475 долларов США

Чтобы определить годовой валовой доход предприятия, вот пример:

- Валовой доход: 250 000 долларов США

- Стоимость проданных товаров: 200 000 долларов США

- Общий годовой валовой доход от бизнеса: 50 000 долларов США

Почему так важно понимать валовой доход

Валовой доход — это то, что используется кредиторами для определения того, какую сумму они позволят кому-то взять взаймы для получения кредита, например, автокредита или ипотечного кредита. Кредитор определит, сколько ссудить, исходя из отношения долга к доходу человека, или DTI. DTI определяется путем деления ежемесячных платежей по долгам на ежемесячный валовой доход.

Кредитор определит, сколько ссудить, исходя из отношения долга к доходу человека, или DTI. DTI определяется путем деления ежемесячных платежей по долгам на ежемесячный валовой доход.

Чем выше чей-то DTI, тем меньше вероятность того, что кредитор захочет дать деньги в долг, и тем выше будет процентная ставка по кредиту. В идеале DTI не должен превышать 36 процентов; однако некоторые кредиторы предоставляют ссуду до 50 процентов DTI.

Валовой доход по сравнению с чистым доходом

Общая сумма полученной заработной платы представляет собой валовой доход, а чистый доход представляет собой оставшуюся сумму после вычета налогов и вычетов.

Вычеты могут включать:

- Взносы на медицинское страхование

- Премии по страхованию жизни

- Добровольные пособия (при несчастном случае, болезни, критической травме, инвалидности и т. д.)

- Взносы на гибкий расходный счет

- Взносы на сберегательный счет здоровья

- Расходы, связанные с работой (форма, профсоюзные взносы, питание, проезд и т.

д.)

д.) - Пенсионные отчисления

- Наложение ареста на заработную плату

- Выплаты алиментов

Большинство вычетов ниже налогооблагаемого дохода. Они известны как доналоговые вычеты. Другие вычеты, такие как взносы в IRA Roth и некоторые добровольные льготы, не уменьшают налогооблагаемый доход. Они известны как посленалоговые вычеты.

Чистый доход часто называют доходом на руки или располагаемым доходом. Чистый доход — это то, что осталось потратить и может быть использовано для составления бюджета. Расходы на проживание, счета, платежи по долгам и другие обязательства должны планироваться из чистого дохода, а не из валового дохода. Составление бюджета на основе валового дохода, скорее всего, приведет к тому, что бюджет будет неполным каждый месяц, потому что сумма, необходимая для бюджета, уменьшается за счет вычетов и налогов.

Вот пример того, почему бюджет не должен основываться на валовом доходе без учета отчислений и налогов.

6 ст.346.13 НК РФ)

6 ст.346.13 НК РФ) Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.

Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.