Содержание

Единая (упрощенная) декларация. Все ли так просто?

Единая упрощенная декларация – это право или обязанность? У нас упрощенная система налогообложения. Деятельность не ведется. Движения по счетам не было. Есть объект налогообложения только по земельному налогу.

Должны ли мы подавать по итогам квартала и по итогам года единую упрощенную декларацию? Должны ли мы по итогам года подавать декларацию в связи с применением упрощенной системы налогообложения и по земельному налогу? Должны ли мы ежеквартально и по итогам года подавать Расчет (декларацию) по пенсионным взносам?

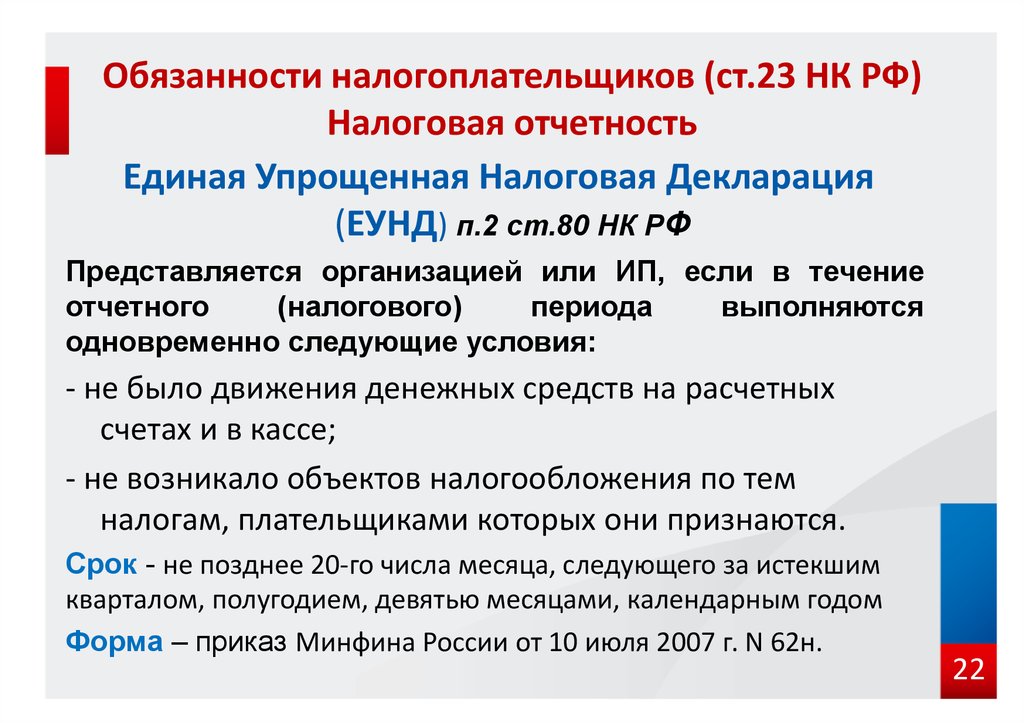

П. 2 ст. 80 НК РФ предусмотрено, что лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Из этой формулировки следует несколько выводов.

1. Единая (упрощенная) декларация сдается только по налогам.

2. Единую (упрощенную) декларацию можно представлять только в том случае, если у налогоплательщика не было движения денежных средств в кассе и по счетам в банке.

3. Единая (упрощенная) декларация может представляться только если лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не имеет по этим налогам объектов налогообложения.

То есть лицо не должно иметь объектов налогообложения по всем налогам, налогоплательщиком которых оно является.

При этом по тем налогам, по которым налоговым периодом является календарный год, а отчетными периодами признаются I квартал, полугодие и 9 месяцев отчетного года, объектов налогообложения у фирмы не должно быть за весь отчетный период (год, 9 месяцев, полугодие), а не только в течение последнего квартала.

Поэтому если у Вас нет объекта налогообложения по налогу при УСН, то Вы можете сдавать единую (упрощенную) декларацию.

Но при этом не должно быть и движения денежных средств по счетам в банке и в кассе.

Если организация не ликвидирована, то она должна иметь единоличный исполнительный орган (директора, например), которому должна выплачиваться зарплата в размере не ниже минимального размера оплаты труда в месяц.

А это – уже движение денежных средств.

Следовательно, условия для подачи единой (упрощенной) декларации не выполняются.

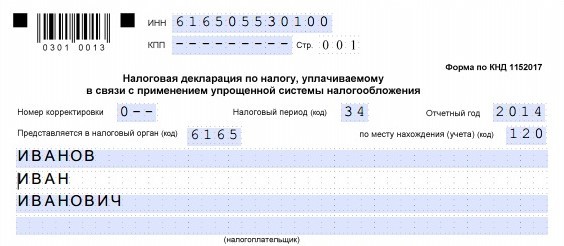

Организации на УСН выгоднее при отсутствии деятельности сдавать «нулевую» декларацию по налогу при УСН, чем единую (упрощенную) декларацию.

Ведь с 2009 года налоговая декларация по налогу при УСН представляется один раз только по итогам налогового периода (календарного года).

А единая (упрощенная) декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом, то есть 4 раза в год.

Если исходить из буквального прочтения п. 2 ст. 80 НК РФ, то представление единой (упрощенной) декларации при соблюдении соответствующих условий является обязанностью, а не правом налогоплательщика.

Ведь в тексте п. 2 ст. 80 НК РФ нет слов «налогоплательщик вправе».

В то же время ст. 119 НК РФ устанавливает ответственность за непредставление налоговой декларации.

И если вместо единой (упрощенной) декларации налогоплательщик представит, допустим, «нулевую» декларацию по налогу при УСН, привлечь к ответственности налогоплательщика будет проблематично: ведь декларация представлена.

В отношении земельного налога нужно учитывать следующее.

П. 1 ст. 80 НК РФ установлено, что налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Как указал Президиум ВАС РФ в информационном письме от 17. 03.2003 г. № 71 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации», в силу указанной нормы обязанность налогоплательщика представлять налоговую декларацию по тому или иному виду налога обусловлена не наличием суммы такого налога к уплате, а положениями закона об этом виде налога, которыми соответствующее лицо отнесено к числу плательщиков данного налога.

03.2003 г. № 71 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации», в силу указанной нормы обязанность налогоплательщика представлять налоговую декларацию по тому или иному виду налога обусловлена не наличием суммы такого налога к уплате, а положениями закона об этом виде налога, которыми соответствующее лицо отнесено к числу плательщиков данного налога.

Согласно п. 1 ст. 346.12 НК РФ налогоплательщиками признаются организации и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения и применяющие ее в порядке, установленном главой 26.2 НК РФ.

То есть, применяя упрощенную систему налогообложения, организации признаются налогоплательщиками единого налога независимо от того, есть ли объект налогообложения.

Следовательно, они обязаны представлять налоговую декларацию независимо от наличия суммы налога к уплате.

В соответствии со ст. 389 НК РФ объектом налогообложения по земельному налогу признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

389 НК РФ объектом налогообложения по земельному налогу признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

А налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (ст. 388 НК РФ).

То есть лицо признается налогоплательщиком земельного налога только тогда, когда имеется объект налогообложения (земельный участок).

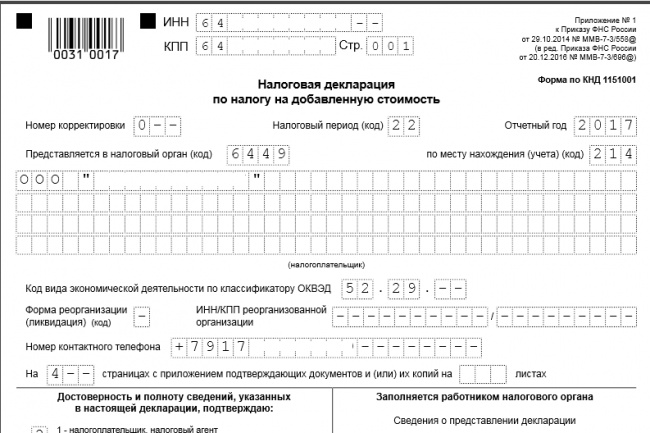

Поскольку у Вас имеется земельный участок, Вы признаетесь налогоплательщиком земельного налога и, следовательно, обязаны представлять налоговую декларацию по земельному налогу.

Поэтому земельный налог не может быть отражен в единой (упрощенной) декларации.

Как мы уже отмечали, единая (упрощенная) декларация представляется только по налогам.

Она не заменяет собой отчетность, представляемую в ФСС РФ (форму 4-ФСС РФ), отчетность по взносам на обязательное пенсионное страхование, поскольку взносы не относятся к налогам. Эти формы нужно сдавать, даже если у налогоплательщика возникает обязанность представить единую (упрощенную) декларацию.

Согласно ст. 6 Федерального закона РФ от 24.07.1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» регистрация страхователей — юридических лиц осуществляется в исполнительных органах страховщика в пятидневный срок с момента представления в исполнительные органы страховщика налоговым органом сведений, содержащихся в едином государственном реестре юридических лиц.

А ст. 17 Закона № 125-ФЗ обязывает страхователей вести учет начисления и перечисления страховых взносов и производимых им страховых выплат, обеспечивать сохранность имеющихся у него документов, являющихся основанием для обеспечения по страхованию, и представлять страховщику отчетность по установленной страховщиком форме.

Кроме того, ст. 24 Закона № 125-ФЗ установлено, что страхователи ежеквартально не позднее 15-го числа месяца, следующего за истекшим кварталом, представляют в установленном порядке страховщику по месту их регистрации отчетность по форме, установленной страховщиком.

Страхователь и его должностные лица несут установленную законодательством Российской Федерации ответственность за непредставление или недостоверность статистической, а также бухгалтерской отчетности.

Из приведенных выше норм законодательства следует, что обязанность юридических и физических лиц представлять в орган ФСС отчетность законодатель связывает с наличием у них статуса страхователя, а не с фактом начисления страховых взносов и осуществлением страховых выплат.

Так считают некоторые арбитражные суды (см. постановления ФАС Восточно-Сибирского округа от 09.09.2008 г. № А33-15919/07-Ф02-3863/08, ФАС Волго-Вятского округа от 10.04.2006 г. № А82-6404/2005-35).

В то же время другие арбитражные суды уверены, что обязанность представлять отчетность возникает с момента начисления страховых взносов и осуществления страховых выплат (см. постановления ФАС Поволжского округа от 26.01.2006 г. № А55-5985/05-22, ФАС Северо-Западного округа от 25.01.2005 г. № А26-10267/04-28).

Таким образом, на сегодняшний день этот вопрос не имеет однозначного решения.

В отношении взносов на обязательное пенсионное страхование ситуация более прозрачна.

Ст. 24 Федерального закона РФ от 15.12.2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» установлено, что данные об исчисленных и уплаченных суммах авансовых платежей по страховым взносам страхователь отражает в расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным, в налоговый орган.

Страхователями по обязательному пенсионному страхованию являются лица, производящие выплаты физическим лицам, в том числе организации, индивидуальные предприниматели (ст. 6 Закона № 167-ФЗ).

6 Закона № 167-ФЗ).

То есть в данном случае Закон четко устанавливает, что организации признаются страхователями в случае осуществления выплат физическим лицам.

Если выплат нет, то нет и оснований для отчетности.

Однако согласно ст. 23 Закона № 167-ФЗ под расчетным периодом понимается календарный год.

Расчетный период состоит из отчетных периодов. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года.

Страхователи представляют декларацию по страховым взносам в налоговый орган не позднее 30 марта года, следующего за истекшим расчетным периодом.

Страховые взносы рассчитываются нарастающим итогом.

И если в течение расчетного периода был хотя бы один случай начисления выплат физическим лицам, декларацию необходимо будет представить, как и расчеты за отчетные периоды.

В заключение еще раз повторим, что в неликвидированной организации все же существуют трудовые отношения (директор, главбух, подписывающие отчетность).

Значит, возникают начисление и выплата заработной платы.

Что автоматически приводит к сдаче отчетности по взносам и к невозможности представления единой (упрощенной) декларации.

Ст. 289 НК РФ. Налоговая декларация

1. Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено настоящим пунктом, соответствующие налоговые декларации в порядке, определенном настоящей статьей.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику, представлять в налоговые органы по месту своего нахождения налоговые расчеты в порядке, определенном настоящей статьей.

Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Налогоплательщики, указанные в пункте 1 статьи 275.2 настоящего Кодекса, обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту учета (по месту учета в качестве крупнейших налогоплательщиков, по месту учета в качестве оператора нового морского месторождения углеводородного сырья) налоговые декларации с расчетом налоговых баз отдельно в отношении каждого нового морского месторождения углеводородного сырья.

Налогоплательщики, указанные в пункте 3.1 статьи 286 настоящего Кодекса, освобождаются от обязанности представлять налоговые декларации за отчетные периоды 2020 и 2021 годов.

2. Налогоплательщики по итогам отчетного периода представляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

Театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями, представляют налоговую декларацию только по истечении налогового периода.

3. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

4. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

5. Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

6. Организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково» либо участников проекта в соответствии с Федеральным законом от 29 июля 2017 года N 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации» и осуществляющие расчет совокупного размера прибыли в соответствии с пунктом 18 статьи 274 настоящего Кодекса, вместе с налоговой декларацией представляют расчет совокупного размера прибыли.

7. Участники консолидированной группы налогоплательщиков, за исключением ответственного участника этой группы, не представляют налоговых деклараций в налоговые органы по месту своего учета, если они не получают доходов, не включаемых в консолидированную налоговую базу этой группы.

Если участники консолидированной группы налогоплательщиков получают доходы, не включаемые в консолидированную налоговую базу этой группы, они представляют в налоговые органы по месту своего учета налоговые декларации только в части исчисления налога в отношении таких доходов.

8. Налоговая декларация по налогу на прибыль организаций по консолидированной группе налогоплательщиков по итогам отчетного (налогового) периода составляется ответственным участником этой группы на основе данных налогового учета и консолидированной налоговой базы в целом по консолидированной группе налогоплательщиков только в части исчисления налога в отношении консолидированной налоговой базы.

Ответственный участник консолидированной группы налогоплательщиков обязан представлять налоговые декларации по налогу на прибыль организаций по консолидированной группе налогоплательщиков в налоговый орган по месту регистрации договора о создании такой группы в порядке и сроки, которые установлены настоящей статьей для налоговой декларации по налогу.

См. все связанные документы >>>

< Статья 288.3. Особенности исчисления налога участниками региональных инвестиционных проектов, для которых не требуется включение в реестр участников региональных инвестиционных проектов

Статья 290. Особенности определения доходов банков >

Приказом ФНС РФ от 15.12.2010 N ММВ-7-3/730@ «Об утверждении формы и формата налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения» утверждена форма налоговой декларации по налогу на прибыль организаций.

Необходимо отметить, что ВАС РФ решением от 28.07.2011 N ВАС-8096/11 «О признании пункта 2 Приказа ФНС РФ от 15.12.2010 N ММВ-7-3/730@ «Об утверждении формы и формата налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения» не соответствующим положениям Налогового кодекса РФ и недействующим, а приложения N 4 к Порядку заполнения налоговой декларации по налогу на прибыль организаций соответствующим Налоговому кодексу РФ» признал пункт 2 налоговой декларации по налогу на прибыль организаций недействительным, кроме того, суд определил, что Приказом ФНС РФ от 15. 12.2010 N ММВ-7-3/730@ применяется к декларированию, осуществляемому после 28 февраля 2011 года.

12.2010 N ММВ-7-3/730@ применяется к декларированию, осуществляемому после 28 февраля 2011 года.

Приказом МНС России от 14.04.2004 N САЭ-3-23/286@ утверждена форма налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов. Приказом МНС РФ от 03.06.2002 N БГ-3-23/275 утверждена Инструкция по заполнению формы налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов.

Приказом МНС РФ от 23.12.2003 N БГ-3-23/709@ утверждены форма налоговой декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, и Инструкция по ее заполнению.

Форма налоговой декларации по налогу на прибыль иностранной организации утверждена Приказом МНС России от 05.01.2004 N БГ-3-23/1. Приказом МНС РФ от 07.03.2002 N БГ-3-23/118 утверждена Инструкция по заполнению налоговой декларации по налогу на прибыль иностранной организации.

Приказом Минфина России от 30. 12.2010 N 196н в связи со вступлением в силу Федерального закона от 28.09.2010 N 244-ФЗ «Об инновационном центре «Сколково» (далее — Закон N 244-ФЗ), а также соответствующих изменений в иные законодательные акты РФ утверждены формы:

12.2010 N 196н в связи со вступлением в силу Федерального закона от 28.09.2010 N 244-ФЗ «Об инновационном центре «Сколково» (далее — Закон N 244-ФЗ), а также соответствующих изменений в иные законодательные акты РФ утверждены формы:

— уведомления участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ об использовании права на освобождение (о продлении использования права на освобождение, об отказе от освобождения) от исполнения обязанностей налогоплательщика;

— расчета совокупного размера прибыли (убытка) участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ;

— расчета налоговой базы по налогу на прибыль организаций участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ.

Также данным Приказом утвержден Порядок заполнения формы расчета налоговой базы по налогу на прибыль организаций участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ.

Внимание!

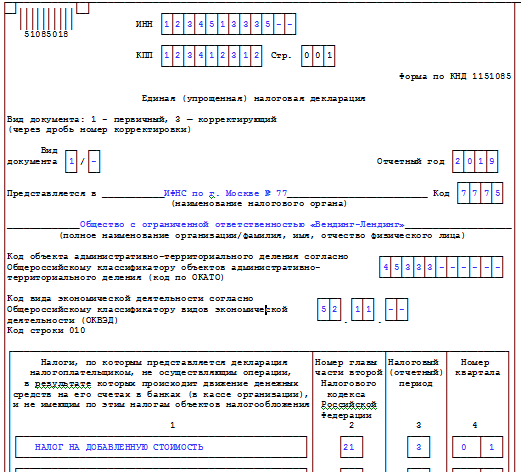

Абзацем 2 пункта 2 статьи 80 НК РФ установлено, что лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

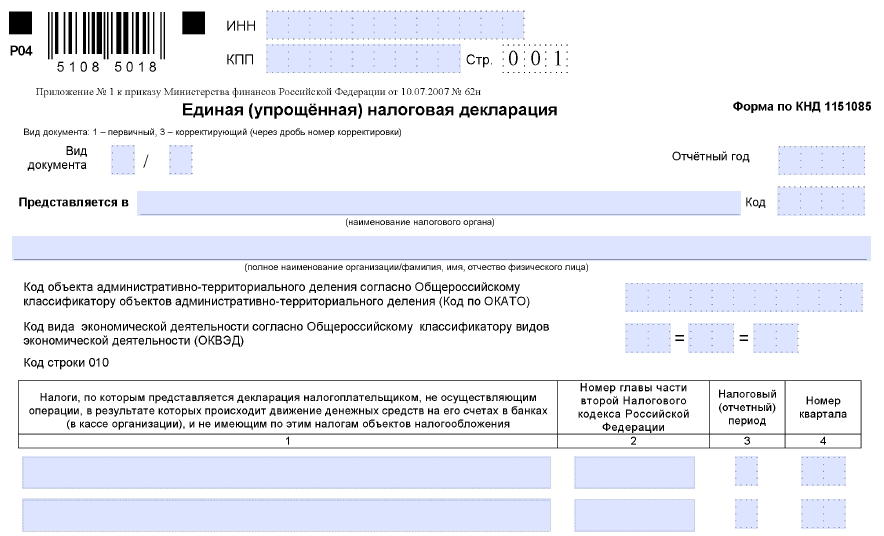

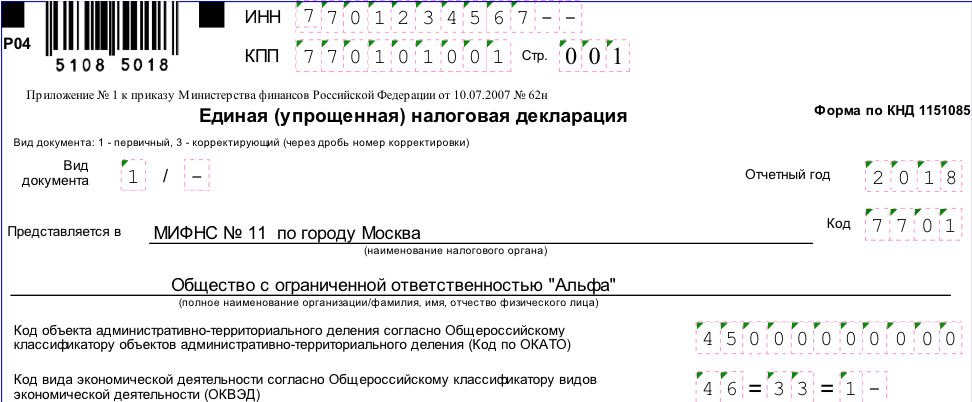

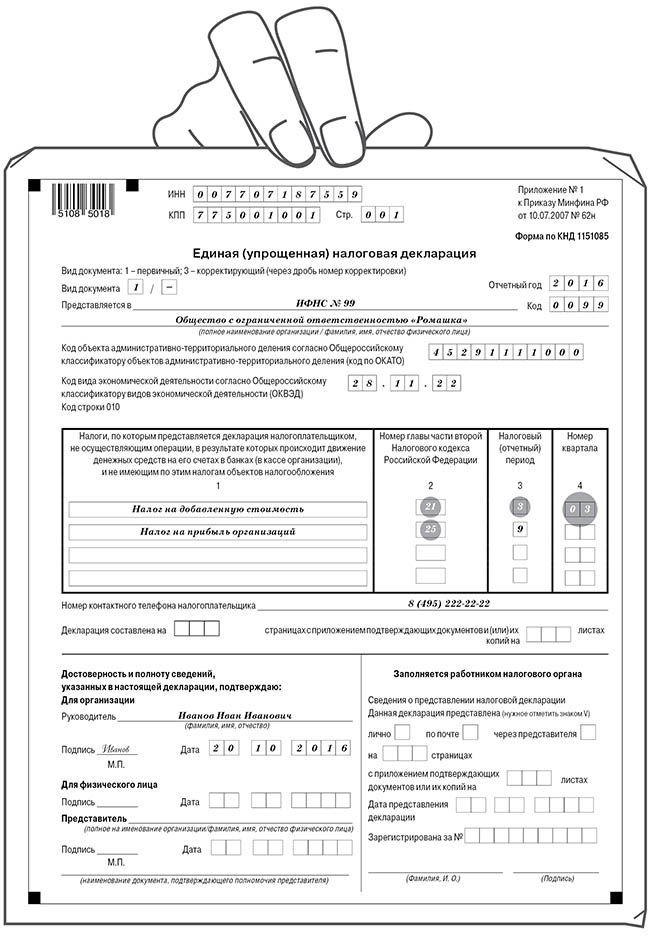

Форма единой (упрощенной) налоговой декларации и Порядок ее заполнения утверждены Приказом Минфина России от 10.07.2007 N 62н. Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица.

Внимание!

Минфин России в письме от 05.05.2009 N 03-02-07/1-228 обратил внимание на пункт 15 Обзора практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации (информационное письмо Президиума Высшего Арбитражного Суда Российской Федерации от 17. 03.2003 N 71), согласно которому предусмотренный статьей 119 НК РФ штраф не может быть взыскан в случае несвоевременного представления налогоплательщиком расчета авансового платежа по налогу.

03.2003 N 71), согласно которому предусмотренный статьей 119 НК РФ штраф не может быть взыскан в случае несвоевременного представления налогоплательщиком расчета авансового платежа по налогу.

Финансовое ведомство предположило, что налогоплательщик налога на прибыль организаций, который несвоевременно представил в налоговый орган налоговую декларацию по налогу на прибыль организаций за отчетный период, являющуюся, по существу, расчетом авансового платежа по этому налогу, не может быть привлечен к ответственности в соответствии со статьей 119 НК РФ.

Минфин России пришел к выводу, что ответственность за непредставление налогоплательщиком в установленный законодательством Российской Федерации срок налоговой декларации по налогу на прибыль организаций за отчетный период наступает в соответствии с пунктом 1 статьи 126 НК РФ.

Однако в судебной практике выработана противоположная позиция.

Президиум ВАС РФ в Постановлении от 12.10.2010 N 3299/10 пришел к выводу, что обязанность представления налогоплательщиком налоговой декларации по налогу на прибыль организаций по итогам как налогового, так и отчетного периодов прямо установлена главой 25 НК РФ, в то время как представление расчета авансового платежа по налогу на прибыль за отчетные периоды ни НК РФ, ни иными актами налогового законодательства не определено.

Таким образом, толкование понятия «налоговая декларация, представляемая за отчетный период» как расчета авансового платежа не основано на положениях НК РФ. Следовательно, в случае представления такой налоговой декларации с нарушением срока, установленного пунктом 3 статьи 289 НК РФ, наступают последствия, предусмотренные статьей 119 НК РФ.

Ссылку нижестоящих судов на разъяснения, содержащиеся в пункте 15 информационного письма Президиума ВАС РФ от 17.03.2003 N 71, суд признал некорректной, так как эти разъяснения основаны на обстоятельствах, касающихся представления расчета авансового платежа (в частности, по единому социальному налогу), и положениях главы 24 НК РФ, которые обязывали плательщиков единого социального налога по итогам отчетного периода представлять в налоговый орган именно данный расчет как документ, а не налоговую декларацию.

В отношении письма Минфина России суд указал, что оно является ответом на частный вопрос по обстоятельствам, идентичным фактам в настоящем деле, и выражает мнение Департамента налоговой и таможенно-тарифной политики, которое противоречит положениям НК РФ.

При этом данная позиция Президиума ВАС РФ ранее уже поддерживалась частью судов (см., например, Постановления ФАС Восточно-Сибирского округа от 21.01.2009 N А74-1719/08-Ф02-7037/08, ФАС Западно-Сибирского округа от 22.01.2010 N А70-7521/2009).

Таким образом, рассматривать налоговую декларацию, представляемую за отчетный период, в качестве расчета авансового платежа, неправомерно.

Внимание!

Как разъяснил Минфин России в письме от 22.01.2010 N 03-03-06/1/15, НК РФ предусматривает начисление пени на сумму несвоевременно уплаченных авансовых платежей, не устанавливая каких-либо особенностей, а согласно Постановлению Пленума ВАС РФ от 26.07.2007 N 47 «О порядке исчисления сумм пеней за просрочку уплаты авансовых платежей по налогам и страховым взносам на обязательное пенсионное страхование» пени, начисленные на авансовые платежи, подлежат пересчету, если эти авансовые платежи превысили сумму исчисленных платежей за отчетный период или исчисленного за год налога. В настоящее время налоговые органы при начислении пеней на авансовые платежи применяют следующий механизм их расчета. В частности, пени на суммы ежемесячных авансовых платежей до истечения отчетного периода не начисляются. После представления налоговой декларации за отчетный (налоговый) период пени начисляются на несвоевременно уплаченные ежемесячные авансовые платежи, не превышающие авансового платежа, исчисленного исходя из прибыли за последний квартал отчетного (налогового) периода.

В частности, пени на суммы ежемесячных авансовых платежей до истечения отчетного периода не начисляются. После представления налоговой декларации за отчетный (налоговый) период пени начисляются на несвоевременно уплаченные ежемесячные авансовые платежи, не превышающие авансового платежа, исчисленного исходя из прибыли за последний квартал отчетного (налогового) периода.

Внимание!

Как указано в письме от 09.07.2009 N 03-03-06/1/455, уплата налога организацией, не имеющей обособленных подразделений, производится по месту ее нахождения.

Таким образом, представление деклараций и уплата налога на прибыль производятся по месту нахождения организации, а не по месту нахождения управляющей компании. При этом налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Внимание!

Минфин России в письме от 07.10.2009 N 03-08-05 пришел к выводу, что налоговая декларация представляется в налоговые органы всеми иностранными организациями, имеющими отделения и филиалы в Российской Федерации, независимо от того, привела их деятельность к образованию постоянного представительства или нет.

Что касается вопроса определения статуса иностранной организации, то статус постоянного представительства и представительства определяется на основании норм национального законодательства о налогах и сборах, а также соответствующих соглашений об избежании двойного налогообложения самой иностранной организацией, осуществляющей деятельность на территории Российской Федерации. Окончательное решение данного вопроса налоговые органы могут определить только в ходе проведения налогового контроля в соответствии с главой 14 НК РФ.

Федеральный закон от 16.11.2011 N 321-ФЗ «О внесении изменений в части первую и вторую НК РФ в связи с созданием консолидированной группы налогоплательщиков» внес ряд изменений в нормы статьи 289 НК РФ.

Так, были введены в действие пункты 7 и 8.

В связи с введением указанных пунктов, участники консолидированной группы налогоплательщиков, за исключением ответственного участника, не подают налоговые декларации, если они не осуществляют деятельность, доход от которой не учитывается в рамках консолидированной группы. В свою очередь, на ответственного участника возложена обязанность ведения налогового учета только в рамках консолидированной прибыли.

В свою очередь, на ответственного участника возложена обязанность ведения налогового учета только в рамках консолидированной прибыли.

Руководство по подаче налоговой декларации в 2023 году

Январь 2023 года — это начало нового года подачи налоговой декларации и возможность максимально использовать возврат налогов.

Примечание

В 2022 налоговом году некоторые налоговые кредиты, которые были расширены в 2021 году, вернутся к уровню 2019 года. Это означает, что затронутые налогоплательщики, скорее всего, получат меньшее возмещение по сравнению с предыдущим налоговым годом. Изменения включают суммы налоговой скидки на детей (CTC), налоговой льготы на заработанный доход (EITC) и кредита на уход за детьми и иждивенцами.

- Те, кто получил 3600 долларов США на каждого иждивенца в 2021 году для CTC, при наличии права получат 2000 долларов США за 2022 налоговый год.

- В соответствии с EITC правомочные налогоплательщики без детей, которые получили около 1500 долларов США в 2021 году, теперь получат 500 долларов США в 2022 году. вы входите в число примерно 100 миллионов человек, которые имеют право подать налоговую декларацию бесплатно;

Полная налоговая подготовка с личным участием

Вы можете получить бесплатную помощь в подготовке налоговой декларации от добровольцев, сертифицированных IRS, в пункте добровольной помощи по подоходному налогу (VITA), если:

- Ваш доход не превышает 60 000 долларов США, ИЛИ

- Вам 60 лет или больше, ИЛИ

- Вы имеете инвалидность или ограниченно говорите по-английски.

Вы можете получить бесплатную помощь в подготовке налоговой декларации от волонтеров, сертифицированных IRS, в офисе налоговой службы AARP Foundation, если:

- Вам 50 лет или больше, ИЛИ

- У вас низкий или средний доход.

Найдите сайт VITA или AARP Tax Aide.

Удаленная налоговая подготовка с полным спектром услуг

Вы можете самостоятельно подготовить налоговую декларацию с помощью сертифицированных волонтеров IRS, когда вам это нужно, через MyFreeTaxes, если:

- Ваш доход не превышает 73 000 долларов США.

Вы можете виртуально подключиться к поставщикам услуг VITA по всей стране для подготовки декларации, зарегистрировавшись через GetYourRefund, если:

- Ваш доход не превышает 66 000 долларов США.

Самостоятельная подготовка

Вы можете самостоятельно подготовить и подать декларацию через бесплатный файл IRS:

- Если ваш доход составляет 73 000 долларов США или меньше, вы можете получить помощь в подготовке налоговой декларации.

- Если ваш доход превышает 73 000 долларов США, вы можете получить доступ к заполняемым формам, чтобы самостоятельно подготовить декларацию.

О подаче налоговой декларации

Если у вас есть доход ниже стандартного порога вычета на 2022 год, который составляет $12,950 долларов США для одиноких заявителей и 25 900 долларов США для супружеских пар, подающих совместную декларацию, возможно, вам не потребуется подавать декларацию. Тем не менее, вы можете подать заявку в любом случае, потому что вы можете воспользоваться некоторыми функциями и преимуществами налоговой системы, которые могут уменьшить сумму, которую вы должны, или во многих случаях, особенно для людей с низкими доходами, увеличить сумму, которую вы могли бы получить в возврате. Некоторые ключевые факторы, на которые следует обратить внимание, включают:

Переудержание

Если вы работали в 2022 году и у вас были удержаны налоги из вашей зарплаты, возможно, вы сможете вернуть часть или все это «чрезмерное удержание» обратно ваш возврат.

Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении.

Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении.Налоговый кредит на заработанный доход

Чтобы подать заявку на налоговый кредит на заработанный доход (EITC), вы должны: Номер социального страхования на дату подачи декларации за 2022 год (включая расширения)

- Быть гражданином США или иностранцем-резидентом в течение всего года

- Не подавать форму 2555 (связанную с доходом, полученным за границей)

Если вы имеете право на этот кредит, максимальная сумма, которую вы можете получить, составляет:

- 560 долларов США, если у вас нет детей-иждивенцев

- 3733 долларов США, если у вас есть один ребенок, отвечающий требованиям иметь трех или более детей, соответствующих требованиям

Налоговый вычет на детей (CTC)

CTC стоит максимум 2000 долларов США на ребенка, отвечающего требованиям. Сумма до 1400 долларов подлежит возврату. Чтобы иметь право на участие в CTC, вы должны заработать более 2500 долларов.

Сумма до 1400 долларов подлежит возврату. Чтобы иметь право на участие в CTC, вы должны заработать более 2500 долларов.

Получите быстрый и безопасный доступ к возврату налога

Если вы думаете, что можете получить возмещение, вот о чем следует подумать, прежде чем подавать налоговую декларацию:

- возвращать деньги. При использовании прямого депозита Налоговое управление США обычно возвращает средства в течение 21 дня. Возврат бумажных чеков может занять гораздо больше времени.

- Если у вас уже есть счет в банке или кредитном союзе , убедитесь, что у вас есть готовая информация, включая номер счета и маршрутный номер, когда вы подаете налоговую декларацию. Вы можете указать эту информацию в налоговой форме, и IRS автоматически внесет средства на ваш счет.

- Если у вас есть предоплаченная карта, которая принимает прямой депозит , вы также можете получить возмещение на карту.

Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте.

Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте. - Подробнее о выборе подходящей карты предоплаты можно узнать здесь.

- Если у вас нет банковского счета или карты предоплаты, рассмотрите возможность открытия счета или получения карты предоплаты. Многие банки и кредитные союзы предлагают счета с низкой ежемесячной платой за обслуживание (или без нее), если у вас есть прямой депозит или поддерживается минимальный баланс. Эти учетные записи могут ограничивать типы сборов, которые вы можете понести, а также могут предлагать бесплатный доступ к внутрисетевым банкоматам (банкоматам). Вы часто можете легко открыть эти счета онлайн.

- Узнайте больше о кампании FDIC #GetBanked.

Остерегайтесь мошенничества

Тысячи людей потеряли миллионы долларов и свою личную информацию из-за мошенничества с налогами. Мошенники используют обычную почту, телефон или электронную почту для знакомства с частными лицами, предприятиями, специалистами по начислению заработной платы и налогам.

Мошенники используют обычную почту, телефон или электронную почту для знакомства с частными лицами, предприятиями, специалистами по начислению заработной платы и налогам.

IRS не инициирует контакт с налогоплательщиками по электронной почте, текстовым сообщениям или каналам социальных сетей для запроса личной или финансовой информации. Распознайте явные признаки мошенничества. См. также: Как узнать, что это действительно налоговая служба звонит или стучится в вашу дверь.

Индивидуальный подоходный налог Часто задаваемые вопросы об электронной подаче

Обзор электронной подачи

Каковы преимущества?

- Получите возмещение быстрее — возврат средств, поданных в электронной форме, обычно выдается в течение примерно 2 недель, тогда как возврат средств, поданных в бумажном виде, может занять до 8 недель или дольше.

- Подтверждение получения — подтверждение того, что ваш возврат был получен и принят (или отклонен)

- Удобный номер — доступен онлайн круглосуточно и без выходных.

Подавайте федеральную налоговую декларацию и налоговую декларацию штата Вирджиния одновременно.

Подавайте федеральную налоговую декларацию и налоговую декларацию штата Вирджиния одновременно. - Easy — более удобный для пользователя с пошаговыми инструкциями

- Более точная обработка — меньше математических ошибок, поскольку программа выявляет много ошибок

- «Единое окно» — подготовьте и подайте федеральную налоговую декларацию и налоговую декларацию штата Вирджиния одновременно

- Электронный банкинг — удобство прямого депозита для возмещения и прямого дебета для уплаты налога, причитающегося

- Складские платежи — подайте сейчас и заплатите позже. Решите, в какой день мы спишем с вашего банковского счета уплату налога.

- Экономит бумагу и почтовые расходы — отказ от отправки бумажных возвратов или ведомостей W-2

- Безопасно и надежно — безопаснее, чем отправлять налоговую декларацию по почте

Безопасен ли электронный файл?

Да! В прошлом году более 3,9 миллиона налогоплательщиков Вирджинии подали свои налоговые декларации в электронном виде. Электронная подача более безопасна, чем отправка налоговой декларации по почте. Электронный возврат зашифрован и не может быть прочитан, так как он передается с вашего компьютера.

Электронная подача более безопасна, чем отправка налоговой декларации по почте. Электронный возврат зашифрован и не может быть прочитан, так как он передается с вашего компьютера.

Ключ к безопасности начинается с вас и вашего компьютера. Всегда проверяйте, что на вашем компьютере установлено актуальное антивирусное и антишпионское программное обеспечение. У вас также должен быть брандмауэр для защиты вашего компьютера в Интернете. Для получения дополнительной информации о защите вашей личной информации в Интернете см. Руководство для граждан по онлайн-защите .

При использовании любого веб-сайта для передачи личных данных ищите значок «закрытый замок» на экране, как правило, в правом нижнем углу. Это показывает, что у вас есть защищенная/зашифрованная ссылка. Вы также должны увидеть букву «s», добавленную к концу «http» в адресной строке в верхней части экрана. Это означает, что это безопасный/надежный сайт. Если вы не видите этих индикаторов безопасности, не раскрывайте свои личные данные.

Все поставщики бесплатных файлов и коммерческого программного обеспечения должны соблюдать строгие стандарты конфиденциальности IRS.

Декларации, подлежащие подаче в электронном виде

Следующие декларации могут быть поданы в электронном виде, но вы все равно должны подтвердить, что выбранный вами вариант поддерживает декларацию(и), которую вы хотите подать.

- Возврат резидентов (Форма 760)

- Измененная декларация резидента (форма 760)

- Декларация резидента за неполный год (форма 760PY)

- Измененная декларация резидента за неполный год (форма 760PY)

- Декларация для нерезидентов (форма 763)

- Измененная декларация нерезидента (форма 763)

- Декларации об умерших, включая совместные декларации, поданные супругами

- Возврат за предыдущий год

- Фидуциарные декларации (Форма 770)

Декларации, которые не могут быть поданы в электронном виде:

- Декларации, содержащие удержание, указанное в форме 4852, замените W-2 или 1099-R

- 763S Специальное заявление нерезидента штата Вирджиния об удержании индивидуального подоходного налога

- Любая налоговая декларация по подоходному налогу штата Вирджиния, если федеральная декларация представляет собой декларацию по подоходному налогу с иностранца-нерезидента или лица с двойным статусом (форма 1040NR или 1040NR-EZ)

Как использовать электронный файл?

Все программное обеспечение для работы с электронными файлами разработано таким образом, чтобы вы могли отвечать на ряд вопросов, запрашивая только ту информацию, которая необходима в зависимости от типа подаваемой вами декларации. Все программное обеспечение для работы с электронными файлами будет автоматически проверять полноту, исправлять ошибки, составлять соответствующие графики и передавать отчет с вашего компьютера в систему IRS и в налоговую систему штата Вирджиния.

Все программное обеспечение для работы с электронными файлами будет автоматически проверять полноту, исправлять ошибки, составлять соответствующие графики и передавать отчет с вашего компьютера в систему IRS и в налоговую систему штата Вирджиния.

Есть 2 способа подачи декларации о подоходном налоге с физических лиц в Вирджинии через Интернет: 9 0003

- Бесплатный файл — бесплатная программа подготовки подоходного налога на федеральном уровне и уровне штата и электронной подачи документов для правомочных налогоплательщиков, которая была разработана в рамках партнерства между группами компаний-разработчиков налогового программного обеспечения из частного сектора. Соответствующие требованиям клиенты могут подготовить и подать свои федеральные и государственные налоговые декларации бесплатно, используя программное обеспечение, предоставляемое определенными поставщиками Free File.

- Утвержденные программные продукты – для клиентов, которые не соответствуют критериям для получения бесплатных файлов.

Эти продукты взимают плату за подготовку вашей федеральной декларации и декларации штата — за подачу декларации в электронном виде дополнительная плата не взимается.

Эти продукты взимают плату за подготовку вашей федеральной декларации и декларации штата — за подачу декларации в электронном виде дополнительная плата не взимается.

Почему электронные декларации более точны?

Все программы для работы с электронными файлами проверяют математические ошибки и расчеты, что уменьшает количество ошибок. Кроме того, вам будет предложено ввести только применимую информацию, которая необходима в зависимости от типа декларации, которую вы подаете. Кроме того, большинство программ запомнят вас на следующий год, что значительно сократит необходимость повторного ввода информации.

Как подписать декларацию?

С помощью программного обеспечения для работы с электронными файлами клиенты подписывают свои декларации с помощью электронной подписи, создавая электронный персональный идентификационный номер (ПИН-код). Программное обеспечение содержит простые пошаговые инструкции, которые помогут вам установить PIN-код. Ваша федеральная декларация потребует от вас ввести отдельный PIN-код из вашей налоговой декларации штата.

Нужно ли мне по-прежнему отправлять отчеты W-2 и 1099 по почте?

Нет. Вы будете вводить всю применимую информацию из своих форм W-2 и 1099 в любое программное обеспечение для работы с электронными файлами, которое вы решите использовать. После того, как вы предоставите информацию в электронном виде, вы сохраните все бумажные копии форм W-2 и 1099 вместе со своими налоговыми записями.

Как оплатить, если я должен?

У вас есть несколько вариантов оплаты налога, причитающегося с вашей электронной декларации.

- Прямой дебет — программное обеспечение для работы с электронными файлами позволяет вам уплачивать причитающиеся налоги с помощью прямого дебета электронных денежных переводов (EFT). Просто укажите информацию о своем банковском счете и дату, когда вы хотите произвести платеж, чтобы ваш налог можно было оплатить в электронном виде.

- Кредитная карта — Вы можете оплатить кредитной картой, позвонив в бесплатную службу 1.

833.339.1307 ( 1.833.339.1307 ) или посетив Paymentus .

833.339.1307 ( 1.833.339.1307 ) или посетив Paymentus . - Чек — Если вы не хотите платить электронным способом, вы можете подать налоговую декларацию в электронном виде и отправить по почте бумажный чек для оплаты.

- Онлайн-услуги — Онлайн-услуги Налоговой службы Вирджинии для физических лиц — это бесплатная онлайн-система уплаты налогов, которая позволяет вам производить платежи непосредственно с вашего текущего или сберегательного счета. Воспользоваться им можно только после подачи декларации.

Если у меня есть задолженность, и я не могу заплатить прямо сейчас, доступен ли план оплаты?

Своевременная и полная уплата налогов позволяет избежать ненужных штрафов и процентов. Однако, если вы не можете полностью уплатить налоги, подайте декларацию без оплаты.

Когда вы получите счет на уплату налога от Налогового управления штата Вирджиния, вам следует связаться с опцией налогового телеплана штата Вирджиния по телефону 804 440 5100, чтобы настроить план платежей.

Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении.

Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении. Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте.

Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте. Подавайте федеральную налоговую декларацию и налоговую декларацию штата Вирджиния одновременно.

Подавайте федеральную налоговую декларацию и налоговую декларацию штата Вирджиния одновременно. Эти продукты взимают плату за подготовку вашей федеральной декларации и декларации штата — за подачу декларации в электронном виде дополнительная плата не взимается.

Эти продукты взимают плату за подготовку вашей федеральной декларации и декларации штата — за подачу декларации в электронном виде дополнительная плата не взимается. 833.339.1307 ( 1.833.339.1307 ) или посетив Paymentus .

833.339.1307 ( 1.833.339.1307 ) или посетив Paymentus .