Содержание

НК РФ Глава 21. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ \ КонсультантПлюс

- Главная

- Документы

- Глава 21. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Подготовлена редакция документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 14.07.2022, с изм. от 11.10.2022)

(с изм. и доп., вступ. в силу с 01.10.2022)

- Статья 143. Налогоплательщики

- Статья 144. Утратила силу

- Статья 145. Освобождение от исполнения обязанностей налогоплательщика

- Статья 145.1. Освобождение от исполнения обязанностей налогоплательщика организации, получившей статус участника проекта по осуществлению исследовательской и научно-технологической деятельности

- Статья 146. Объект налогообложения

- Статья 147. Место реализации товаров

- Статья 148. Место реализации работ (услуг)

- Статья 149.

Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Операции, не подлежащие налогообложению (освобождаемые от налогообложения) - Статья 150. Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения)

- Статья 151. Особенности налогообложения при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и вывозе товаров с территории Российской Федерации

- Статья 152. Утратила силу

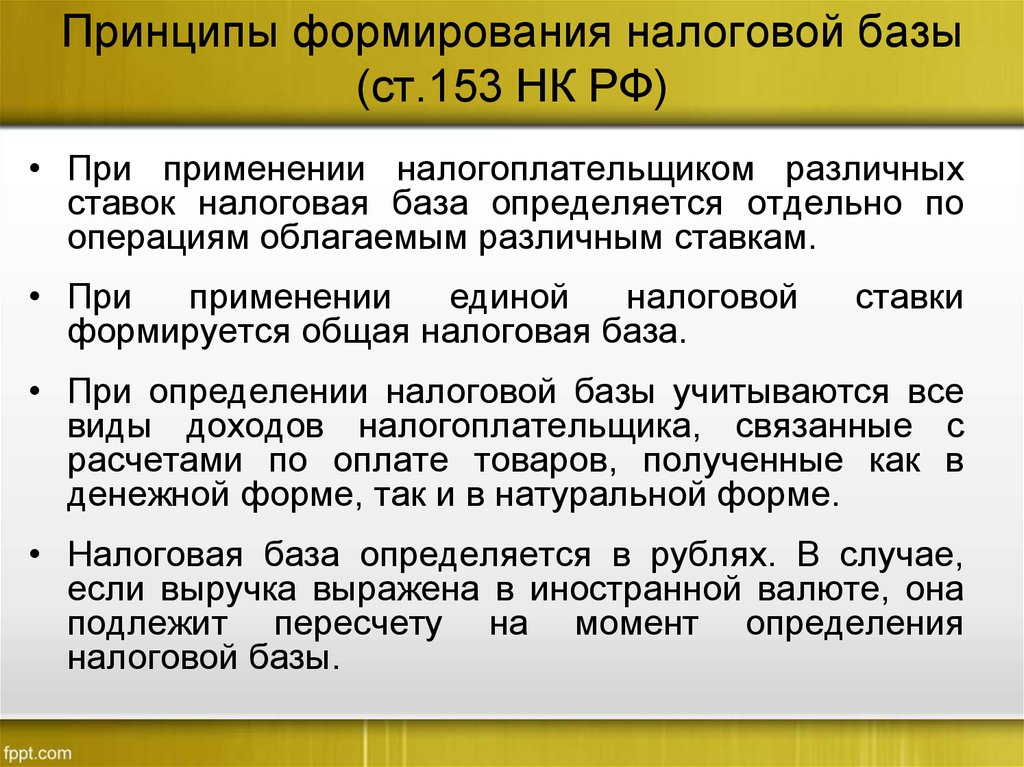

- Статья 153. Налоговая база

- Статья 154. Порядок определения налоговой базы при реализации товаров (работ, услуг)

- Статья 155. Особенности определения налоговой базы при передаче имущественных прав

- Статья 156. Особенности определения налоговой базы налогоплательщиками, получающими доход на основе договоров поручения, договоров комиссии или агентских договоров

- Статья 157. Особенности определения налоговой базы и особенности уплаты налога при осуществлении транспортных перевозок и реализации услуг международной связи

- Статья 158.

Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса - Статья 159. Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

- Статья 160. Порядок определения налоговой базы при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- Статья 161. Особенности определения налоговой базы налоговыми агентами

- Статья 162. Особенности определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг)

- Статья 162.1. Особенности налогообложения при реорганизации организаций

- Статья 162.2. Особенности определения налоговой базы на территориях Республики Крым и города федерального значения Севастополя

- Статья 163. Налоговый период

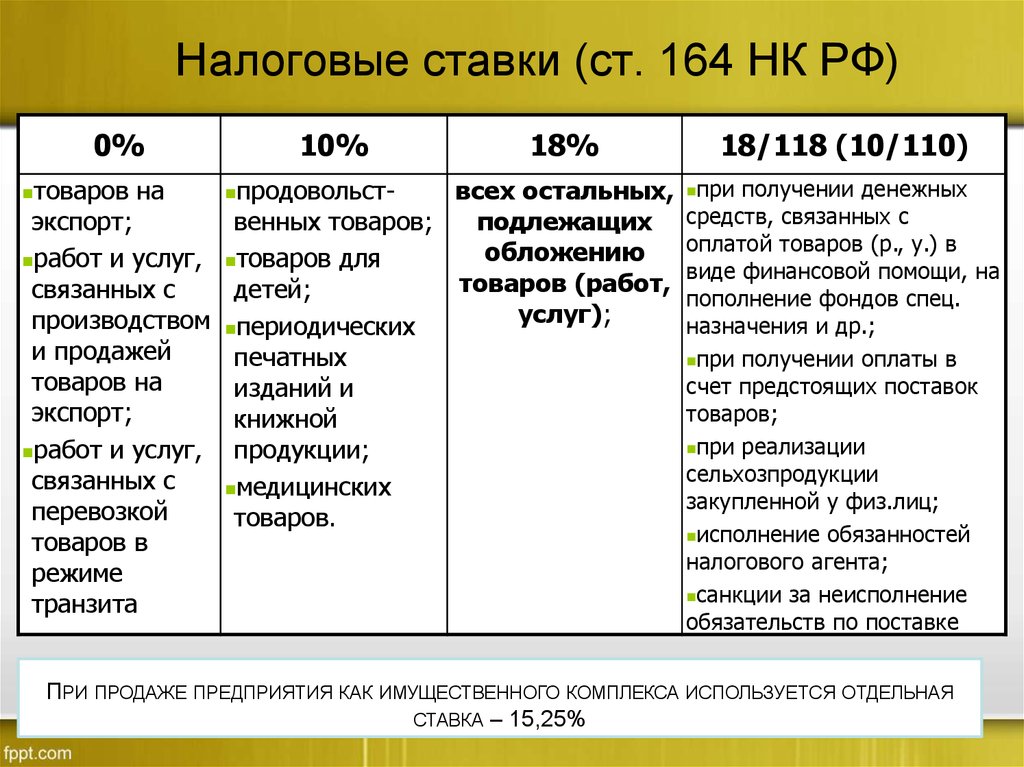

- Статья 164. Налоговые ставки

- Статья 165.

Порядок подтверждения права на применение налоговой ставки 0 процентов

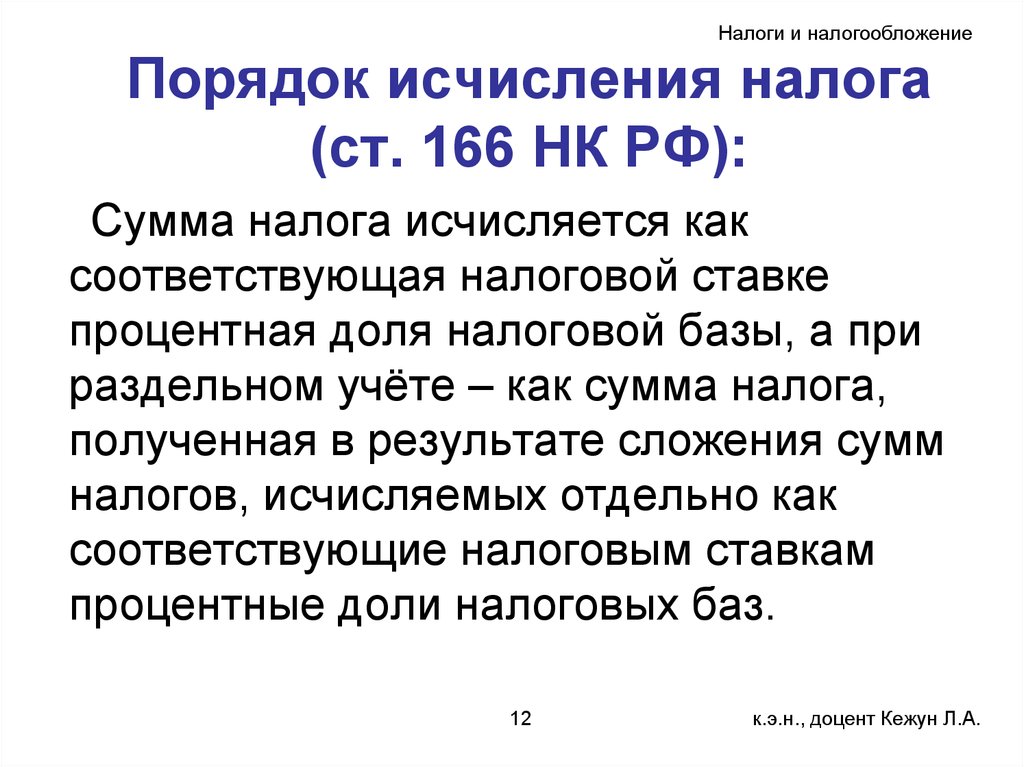

Порядок подтверждения права на применение налоговой ставки 0 процентов - Статья 166. Порядок исчисления налога

- Статья 167. Момент определения налоговой базы

- Статья 168. Сумма налога, предъявляемая продавцом покупателю

- Статья 169. Счет-фактура

- Статья 169.1. Компенсация суммы налога физическим лицам — гражданам иностранных государств при вывозе товаров за пределы таможенной территории Евразийского экономического союза. Порядок и условия осуществления такой компенсации

- Статья 170. Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)

- Статья 171. Налоговые вычеты

- Статья 171.1. Восстановление сумм налога, принятых к вычету в отношении приобретенных или построенных объектов основных средств

- Статья 172. Порядок применения налоговых вычетов

- Статья 173. Сумма налога, подлежащая уплате в бюджет

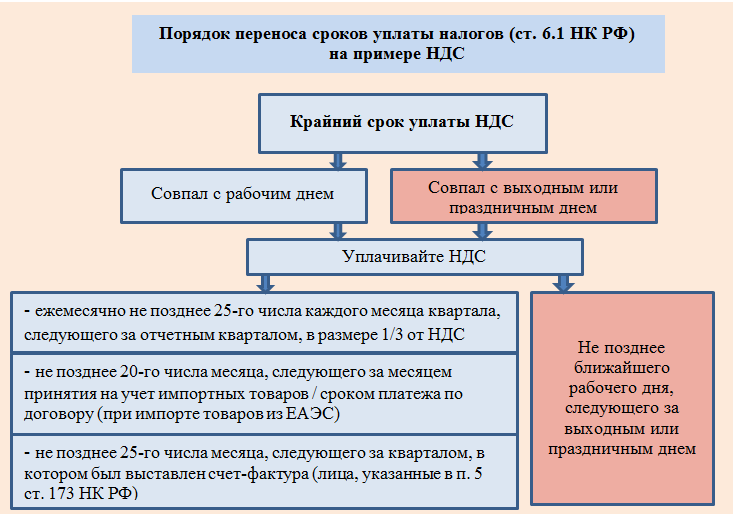

- Статья 174. Порядок и сроки уплаты налога в бюджет

- Статья 174.1. Особенности исчисления и уплаты в бюджет налога при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, договором доверительного управления имуществом или концессионным соглашением на территории Российской Федерации

- Статья 174.

2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме

2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме - Статья 175. Исключена

- Статья 176. Порядок возмещения налога

- Статья 176.1. Заявительный порядок возмещения налога

- Статья 177. Сроки и порядок уплаты налога при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- Статья 178. Утратила силу

НК РФ ч.2, Раздел VIII. Федеральные налоги

НК РФ ч.2, Статья 143. Налогоплательщики

доводы «за» и «против» (Институт Гайдара)

Проблемы совершенствования косвенного налогообложения, и в частности налога на добавленную стоимость, в настоящее время являются чрезвычайно актуальными для Российской Федерации. Начиная с 1992 г., когда в стране впервые был введен НДС, ведутся постоянные споры о целесообразности его взимания, величине ставок и порядке исчисления обязательств по налогу, объеме и структуре льгот, порядке взимания НДС при экспорте и импорте товаров и услуг.

Для консолидированного бюджета Российской Федерации НДС – один из основных источников налоговых поступлений. В 2006 г. доля НДС превысила 20%-ный рубеж. По данным ФНС России, за 11 месяцев 2007 г. доля поступлений НДС составила уже 16,96%.

Однако, несмотря на достаточно высокую собираемость данного налога, колеблющуюся около 90%1, проблема его администрирования остается актуальной. При том, что многие добросовестные экспортеры испытывают серьезные трудности с получением возмещения НДС из бюджета, широкое распространение «серых» схем возмещения НДС наносит ощутимый урон бюджету.

В последнее время ряд специалистов в области налогового законодательства настаивают на альтернативном варианте борьбы с уклонением от уплаты НДС – замене НДС оборотным налогом, по примеру налога с продаж. Главный аргумент в пользу такой реформы – простота и дешевизна администрирования оборотного налога, что обусловлено как отсутствием сложной цепочки вычетов, применяемых при обложении налогом на добавленную стоимость, так и простотой исчисления.

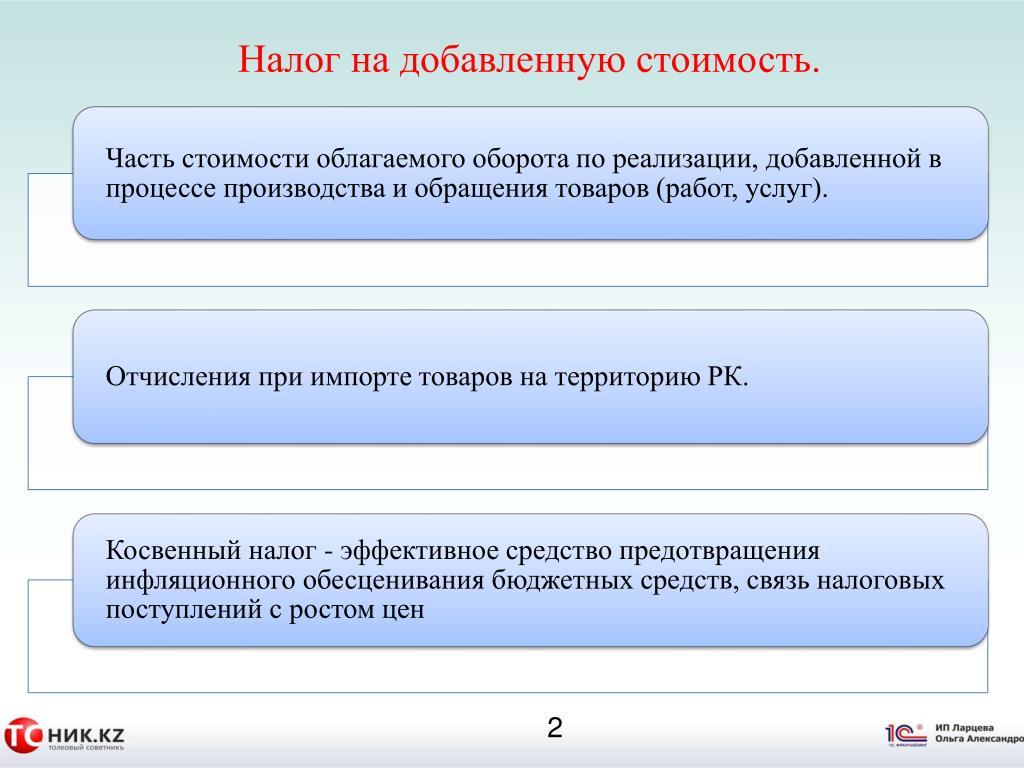

НДС в Российской Федерации был установлен Законом от 6 декабря 1991 г. № 1991-I «О налоге на добавленную стоимость», которым был применен принцип места назначения. НДС определялся как форма изъятия в бюджет части прироста стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере их реализации.

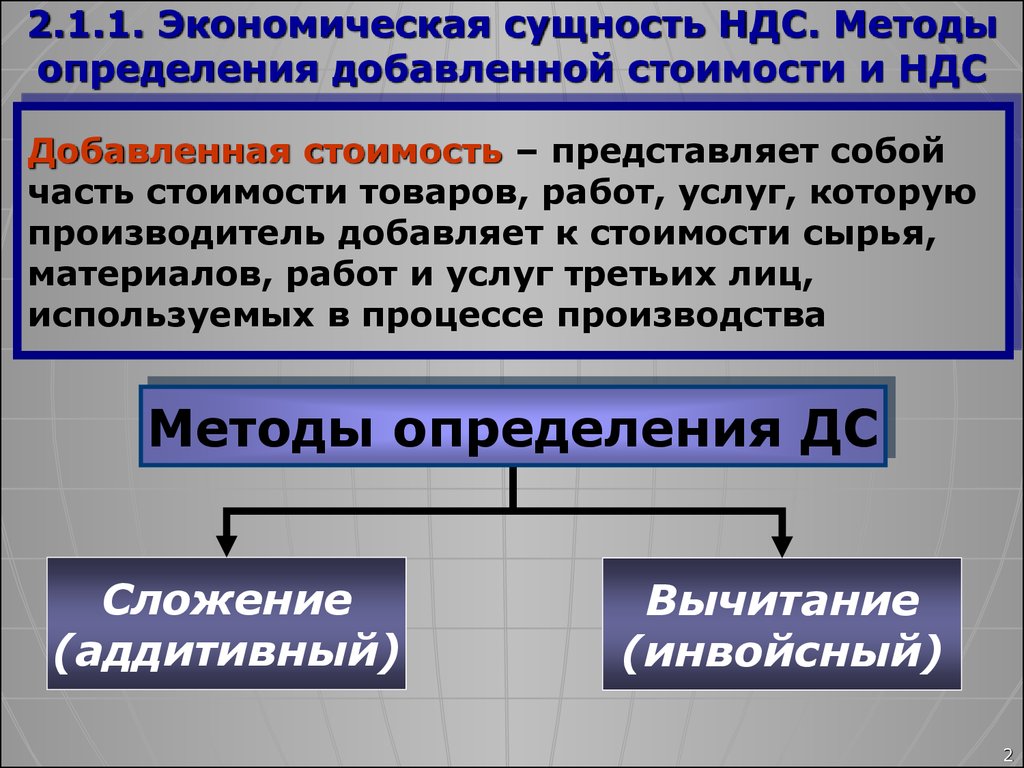

Система взимания НДС, используемая в России в настоящее время, не предусматривает непосредственного определения добавленной стоимости, т.е. суммы, добавленной производителем товара к стоимости сырья, материалов, других затрат, понесенных в связи с производством. Вместо этого ставка применяется к компонентам добавленной стоимости: к стоимости реализованного товара и к стоимости произведенных затрат. Этот метод расчета НДС называется методом зачета по счетам или инвойсным.

Преимущества НДС

Поскольку большинство государств, взимающих налог на добавленную стоимость, ввели НДС в качестве альтернативы различным налогам с продаж, можно сформулировать несколько основных причин, по которым дилемма налоги с продаж – НДС решалась именно в пользу последнего:

1. Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

2. Потенциально широкая база обложения НДС позволяет равномерно распределять нагрузку на все стадии экономического цикла и увеличивать государственные доходы.

3. Плательщиками НДС являются практически все юридические лица, что обеспечивает его устойчивость.

4. Расходы конечных потребителей облагать всегда предпочтительней, так как собираемость налога сразу упрощается.

5. При исчислении налоговой базы для НДС в расчет принимается только часть стоимости товара, и притом только новая, появившаяся на очередной стадии прохождения товара, в то время как для налога с продаж – валовая стоимость товаров (продукции, работ, услуг).

6. Концепция налогообложения добавленной стоимости предполагает, что, несмотря на занижение объемов продаж в розничной торговле, доход обеспечивается за счет сбора налога вдоль всей производственно-коммерческой цепочки. Это важно для России из-за высокого уровня уклонений от уплаты налогов, особенно в розничной торговле.

7. При многократном обложении фискальные органы имеют возможность получать оперативную информацию и осуществлять налоговый контроль за всеми стадиями производства и обращения товара. При однократном обложении только последней стадии (налогом с продаж) такая возможность теряется, что повышает риск налоговых махинаций со стороны налогоплательщиков.

8. НДС на импорт обеспечивает взимание налога в первом пункте ввоза в страну и позволяет собрать значительные доходы с импорта, не создавая протекционизма.

9. Обычно 80% доходов собираются с 20% или менее налогоплательщиков, поскольку есть некое пороговое значения для оборота, ниже которого предприятия не облагаются НДС. Таким образом, неформальный сектор и малые предприятия освобождаются от уплаты НДС. Соответственно бремя уплаты НДС возлагается либо на импортеров, либо на крупные предприятия в современных секторах промышленности.

10. В России НДС является крупнейшим по объему доходов налогом, за счет которого обеспечивается четверть доходов консолидированного бюджета (без учета ЕСН).

11. Применение НДС позволяет создать систему, совместимую с европейскими странами, если используется принцип страны назначения, и является необходимым условием вступления в Европейский Союз (многие страны Центральной и Восточной Европы рассматривают вступление в ЕС как следующий этап своей экономической реформы).

12. Применительно к российской практике к числу преимуществ НДС можно отнести также накопленный правовой опыт налогоплательщиков и налоговых инспекторов.

Сравнение НДС и налога с продаж

Практическая разница между одноступенчатым налогом с продаж и НДС заключается в административных издержках, расходах налогоплательщиков и уклонении от уплаты налогов. Уклонение от уплаты налога характерно и для НДС, и для налога с продаж. На ситуацию, безусловно, влияют общая налоговая дисциплина в стране и способность налоговых органов к эффективному администрированию.

При определенных условиях, основными различиями являются:

1. Риск неуплаты при одноступенчатом налоге с продаж концентрируется на одной стадии производственно-коммерческой цепочки, и вся сумма налога может быть полностью потеряна, поскольку розничные продажи являются слабым звеном производственной цепи. НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

2. НДС предоставляет возможность уклонения от уплаты, которой нет при других налогах.

3. Налог с продаж взимается на стадии розничной реализации товаров (работ, услуг), т.е. на том этапе, когда уклонение от налогообложения является весьма легким. В этой связи администрирование налога с продаж становится более дорогостоящим по сравнению с администрированием НДС.

4. При взимании налога с продаж весь доход будет собираться на конечном этапе торговой цепочки, состоящей, в основном, из субъектов малого и среднего бизнеса. В настоящее время данные субъекты предпринимательской деятельности не признаются плательщиками НДС. Вовлечение же малых предприятий в налоговую систему оборотного налога может привести к непомерному увеличению налогового беремени для них. Освобождение же данного сектора экономики от налога с продаж приведет к сокращению налогооблагаемой базы, тогда как при существующей системе «освобождения» малого бизнеса от НДС, этот налог все равно учитывается в цене приобретаемых ими товаров.

5. Потери от уклонения от уплаты налога с продаж на импортируемые товары выше, т.к. НДС взимается непосредственно при таможенном оформлении товара, а налог с продаж поступает в бюджет после первой продажи внутри страны;

6. С точки зрения фискальной функции налоговой системы, преимуществом НДС является то, что бремя доказательства права на возмещение уплаченного НДС лежит на налогоплательщике, а доказательство факта занижения обязательств по налогу с продаж входит в обязанности налоговых органов.

7. Эффективное применение налога с продаж возможно при его сравнительно небольших ставках. В подавляющем большинстве стран налог с продаж ниже или равен 10%, а НДС, как правило, выше 10%. Если вводить налог с продаж со ставкой не более 10%, это повлечет существенные потери бюджета, а найти безболезненные и быстродействующие способы компенсации выпадающих в связи с отменой НДС доходов не представляется возможным.

Доводы в пользу замены НДС на налог с продаж

Несмотря на достоинства НДС, существуют и недостатки, связанные с этим налогом. Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

1. Поскольку косвенные налоги в конечном итоге оплачивает потребитель, то чем раньше налог будет уплачен, тем больше оборотных средств будет отвлечено из экономики. По мнению специалистов, НДС, взимаемый на каждой стадии производства, угнетающе действует на экономику. В условиях, когда товарная масса отстает от объема имеющихся на руках денег, введение и функционирование НДС может способствовать мобилизации денег в бюджет. Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

2. Чрезвычайно распространены схемы уклонения от НДС и необоснованного получения возмещения из бюджета (в частности, лжеэкспорта), что требует тщательного контроля за его применением.

3. Соответственно, взимание НДС влечет довольно высокие административные расходы (по оценкам, в развитых странах средние административные издержки, связанные с взиманием НДС, оцениваются в размере 100 долл. на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

4. Существующий порядок возмещения НДС несовершенен, в результате чего, с одной стороны, честные налогоплательщики несут дополнительные издержки по получению возмещения, с другой – у недобросовестных налогоплательщиков есть возможность незаконно получать возмещение из бюджета (в частности, по схемам лжеэкспорта).

5. В случае освобождения от НДС налогоплательщиков в середине производственно-коммерческой цепочки возможен каскадный эффект, свойственный оборотным налогам, т.е. многократного обложения одной налоговой базы, в том числе уже начисленного на предыдущих стадиях налога. Однако и налог с продаж при определенных условиях может порождать каскадный эффект, что приведет к существенному удорожанию товаров и, как следствие, к всплеску инфляции.

* * *

Таким образом, при сравнительном анализе НДС и налога с продаж выясняется, что, несмотря на некоторые недостатки, НДС имеет целый ряд преимуществ перед налогом с продаж. По нашему мнению, замена НДС налогом с продаж негативно отразится на стабильности налогового законодательства, как следствие – уменьшится инвестиционная привлекательность экономики Российской Федерации.

Для того, чтобы провести подобное реформирование с минимальными издержками, необходимо оценить финансово-экономические последствия такой реформы, причем во взаимосвязи с другими элементами налоговой системы государства, адекватность налогового администрирования.

Отмена НДС и замена его налогом с продаж будет сильнейшим шоком для экономики. При этом, кроме очевидного внутреннего шока для бюджета и предприятий, имеет место и эффект восприятия России со стороны остального мира (впрочем, это может относиться и к введению НДС-счетов). Как показывает международная практика, в мире процесс имеет обратный характер, т. е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

Н.Ю. Корниенко – к.ю.н., зав. лабораторией налоговой политики,

М.С. Головнева – научный сотрудник АНХ при Правительстве РФ

1 Под собираемостью понимается отношение фактически поступившего НДС на товары, реализуемые на территории РФ, к начисленному, согласно отчетности ФНС России за период. По итогам 2003 г. собираемость составила 92,6%, в 2004 г. – 70,1%, в 2005 г. – 103,2%, в 2006 г. – 88,2%.

Каковы некоторые примеры налога на добавленную стоимость (НДС)?

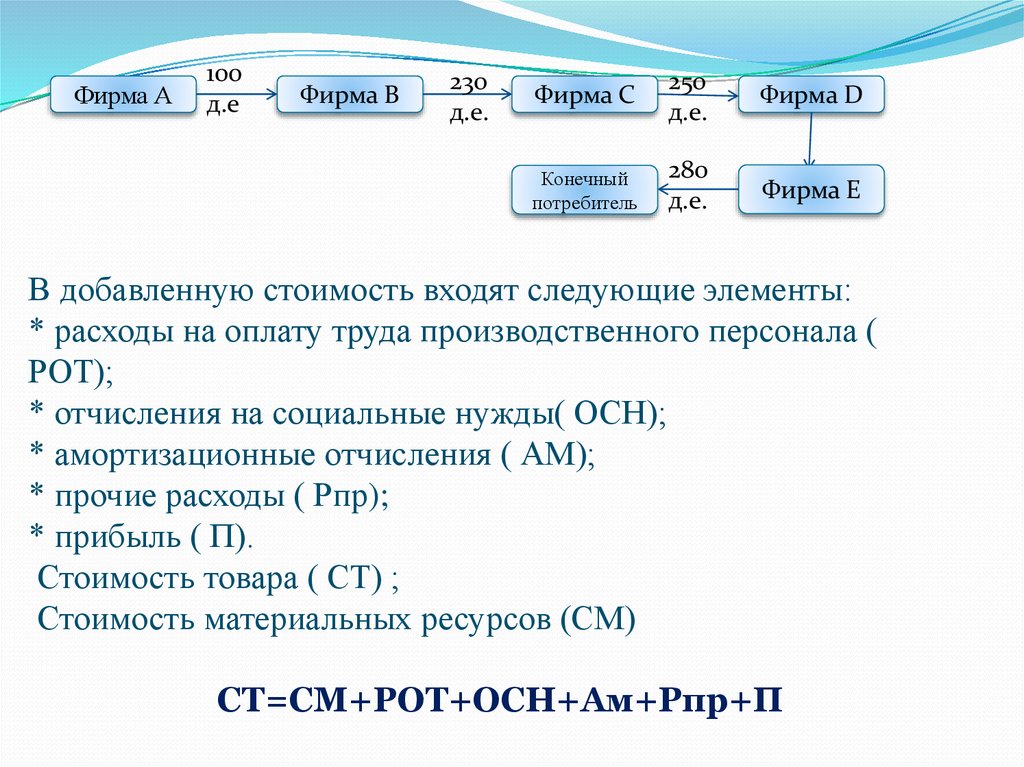

Налог на добавленную стоимость (НДС) — это налог на потребление, который повторно взимается с продукта в каждой точке продажи, в которой была добавлена стоимость. То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовик продает его розничному торговцу и, наконец, когда розничный торговец продает его покупателю. потребитель, который будет его использовать.

потребитель, который будет его использовать.

В конечном итоге НДС платит розничный потребитель. Покупатель на каждом более раннем этапе производства продукта возмещает НДС последующим покупателем в цепочке. НДС обычно используется в европейских странах. В США не используется система НДС.

НДС обычно выражается в процентах от общей стоимости. Например, если товар стоит 100 долларов и НДС 15%, потребитель платит продавцу 115 долларов. Торговец оставляет у себя 100 долларов и перечисляет 15 долларов правительству.

Ключевые выводы

- Налог на добавленную стоимость (НДС) уплачивается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем.

- Каждая оценка используется для возмещения расходов предыдущему покупателю в цепочке. Таким образом, налог в конечном итоге платит потребитель.

- Оппоненты говорят, что это несправедливо по отношению к потребителям с низким доходом, которые должны тратить большую часть своего дохода на НДС, чем более состоятельные потребители.

- Сторонники говорят, что это препятствует уклонению от уплаты налогов, предоставляя бумажный или электронный след налогов для каждого продукта.

НДС в сравнении с налогом с продаж

Систему НДС часто путают с национальным налогом с продаж. Но налог с продаж взимается только один раз — в конечном пункте покупки потребителем. Таким образом, только розничный покупатель когда-либо платит.

Система НДС основана на счетах-фактурах и взимается в нескольких точках во время производства готовой продукции. Каждый раз, когда добавляется стоимость, производится продажа, собирается налог и перечисляется правительству.

Пример НДС

Пример 10% НДС в производственной цепочке может быть следующим:

Производитель электронных компонентов закупает сырье из различных металлов у дилера. Торговец металлами является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10 центов НДС, а затем отправляет 10% НДС правительству.

Производитель использует сырье для создания электронных компонентов, которые затем продает компании-производителю сотовых телефонов за 2 доллара плюс НДС в размере 20 центов. Производитель отправляет 10 центов собранного им НДС правительству, а оставшиеся 10 центов оставляет себе, что компенсирует ему НДС, который он ранее уплатил торговцу металлами.

Производитель сотовых телефонов добавляет стоимость, производя свои мобильные телефоны, которые он затем продает розничному продавцу сотовых телефонов за 3 доллара плюс НДС в размере 30 центов. Он платит 10 центов НДС правительству. Остальные 20 центов возмещают производителю сотовых телефонов НДС, уплаченный им производителю электронных компонентов.

Наконец, розничный продавец продает телефон потребителю за 5 долларов плюс НДС в размере 50 центов, из которых 20 центов выплачиваются правительству, а остальная часть остается в качестве возмещения ранее уплаченного НДС.

НДС, уплачиваемый в каждой точке продажи по пути, составляет 10% от стоимости, добавленной продавцом.

НДС в Соединенном Королевстве

Стандартный НДС в Великобритании с 2011 года составляет 20%.

Ставка снижена до 5% на некоторые покупки, такие как детские автокресла и электроэнергия для дома. На некоторые товары, такие как продукты питания и детская одежда, НДС не распространяется. Финансовые и имущественные операции также освобождены.

Аргументы в пользу НДС

Те, кто выступает за налогообложение добавленной стоимости, утверждают, что система НДС препятствует попыткам избежать уплаты налогов. Тот факт, что НДС взимается (и регистрируется) на каждом этапе производства, способствует соблюдению налоговых требований и препятствует работе на подпольном рынке.

Чтобы производители и поставщики получали кредит за уплату НДС со своих вложений, они несут ответственность за взимание НДС с исходящих товаров: товаров, которые они создают или продают.

У розничных предприятий есть стимул взимать налог со своих клиентов, поскольку это единственный способ для них получить кредит на НДС, который они должны были заплатить при оптовой покупке своих товаров.

Лучше, чем скрытый налог

НДС также, возможно, лучше, чем так называемые скрытые налоги. Это налоги, которые потребители платят, даже не подозревая о них, например, налоги на бензин и алкоголь. В США это надбавки к налогам с продаж, но они не детализированы.

Поскольку они взимаются по одному и тому же проценту со многих или большинства продуктов и услуг, считается, что НДС оказывает меньшее влияние на отдельные экономические решения, чем подоходный налог.

Тем не менее, он может отразиться на экономике страны. НДС считается эффективным способом ускорения роста валового внутреннего продукта (ВВП) страны, увеличения налоговых поступлений и устранения дефицита государственного бюджета.

Аргументы против НДС

Противники НДС утверждают, что он несправедливо обременяет людей с более низкими доходами.

В отличие от прогрессивного подоходного налога, такого как система США, в которой лица с более высоким доходом платят более высокий процент налогов, НДС является фиксированным налогом: все потребители, независимо от дохода, платят одинаковый процент.

Очевидно, что 20-процентный НДС в Великобритании, например, больше урезает бюджет человека, который зарабатывает меньше денег.

В попытке уменьшить это неравенство доходов большинство стран, в которых действует НДС, включая Канаду и Великобританию, предлагают льготы или скидки на предметы первой необходимости, такие как детская одежда и продукты.

Налог на добавленную стоимость (НДС) Определение

Что такое налог на добавленную стоимость (НДС)?

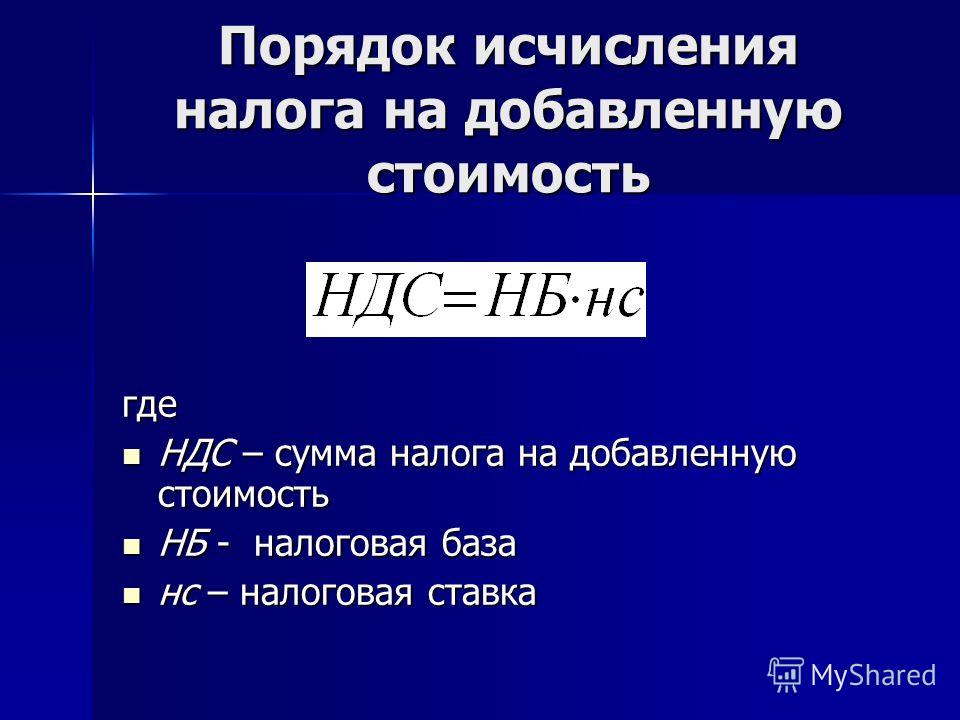

Налог на добавленную стоимость (НДС) — это налог на потребление товаров и услуг, который взимается на каждом этапе цепочки поставок, где создается добавленная стоимость, от первоначального производства до точки продажи. Сумма НДС, которую платит пользователь, основана на стоимости продукта за вычетом любых затрат на материалы в продукте, которые уже облагались налогом на предыдущем этапе.

Ключевые выводы

- Налог на добавленную стоимость, или НДС, добавляется к продукту в каждой точке цепочки поставок, где к нему добавляется стоимость.

- Сторонники НДС утверждают, что они увеличивают государственные доходы, не наказывая богатых, взимая с них больше через подоходный налог. Критики говорят, что НДС возлагает чрезмерное экономическое бремя на налогоплательщиков с низкими доходами.

- Хотя многие промышленно развитые страны имеют НДС, Соединенные Штаты не являются одной из них.

Понимание налога на добавленную стоимость (НДС)

НДС основан на потреблении, а не на доходах. В отличие от прогрессивного подоходного налога, который взимает больше налогов с богатых, НДС взимается одинаково с каждой покупки. Более 160 стран используют систему НДС. Чаще всего встречается в Европейском Союзе (ЕС). Тем не менее, это не без противоречий.

Защитники говорят, что НДС увеличивает государственные доходы, не взимая дополнительных сборов с богатых налогоплательщиков, как это делают налоги на прибыль. Он также считается более простым и стандартизированным, чем традиционный налог с продаж, с меньшим количеством проблем с соблюдением требований.

Критики утверждают, что НДС, по сути, является регрессивным налогом, который возлагает чрезмерное экономическое бремя на потребителей с низкими доходами, одновременно увеличивая бюрократическую нагрузку на предприятия. Как критики, так и сторонники НДС обычно утверждают, что это альтернатива подоходному налогу. Это не обязательно так, потому что во многих странах есть как подоходный налог, так и НДС.

Как работает НДС

НДС взимается с валовой прибыли на каждом этапе производства, распределения и продажи товара. Налог исчисляется и взимается на каждом этапе. Это отличается от системы налога с продаж, в которой налог начисляется и уплачивается только потребителем в самом конце цепочки поставок.

Скажем, например, конфета под названием Dulce производится и продается в воображаемой стране Alexia. Alexia имеет 10 % НДС.

Вот как будет работать НДС:

- Производитель Дульсе покупает сырье за 2 доллара плюс НДС в размере 20 центов, подлежащий уплате правительству Алексии, на общую сумму 2,20 доллара.

- Затем производитель продает Dulce розничному продавцу за 5 долларов плюс НДС в размере 50 центов, что в сумме составляет 5,50 долларов. Производитель отдает Alexia только 30 центов, что составляет общую сумму НДС на данный момент за вычетом предшествующего НДС, взимаемого поставщиком сырья. Обратите внимание, что 30 центов также равны 10 % валовой прибыли производителя в размере 3 долларов США.

- Наконец, розничный торговец продает Dulce потребителям за 10 долларов плюс НДС в размере 1 доллара, что в сумме составляет 11 долларов. Продавец отдает Alexia 50 центов, что составляет общую сумму НДС на данный момент (1 доллар США) за вычетом предыдущих 50 центов НДС, взимаемых производителем. 50 центов также представляют собой 10% валовой прибыли ритейлера на Dulce.

История налога на добавленную стоимость

НДС был в значительной степени европейским детищем. Он был введен французским налоговым органом Морисом Лоре в 1954 году, хотя идея налогообложения каждого этапа производственного процесса, как говорят, впервые была предложена столетием ранее в Германии.

Подавляющее большинство промышленно развитых стран, входящих в Организацию экономического сотрудничества и развития (ОЭСР), имеют систему НДС. Соединенные Штаты остаются заметным исключением.

Согласно одному исследованию Международного валютного фонда (МВФ), любая страна, которая переходит на НДС, сначала ощущает негативное влияние сокращения налоговых поступлений. Однако в долгосрочной перспективе исследование пришло к выводу, что введение НДС в большинстве случаев увеличило государственные доходы и оказалось эффективным.

НДС получил негативную окраску в некоторых частях мира, что даже нанесло политический ущерб его сторонникам. На Филиппинах, например, сенатор Ральф Ректо, главный сторонник НДС в начале 2000-х годов, был лишен должности избирателями, когда баллотировался на переизбрание. Однако в годы, последовавшие за его введением, население в конце концов приняло этот налог. В итоге Ректо вернулся в Сенат, где стал сторонником расширения НДС.

НДС часто делится на стандартную и пониженную ставки, причем последняя обычно применяется к товарам и услугам, которые считаются предметами первой необходимости.

НДС и налог с продаж

Основное различие между НДС и налогом с продаж заключается в том, что налог с продаж уплачивается только один раз: в начальной точке продажи. Это означает, что только розничный покупатель платит налог с продаж.

Вместо этого НДС взимается несколько раз в процессе производства готовой продукции. Каждый раз, когда добавляется стоимость или производится продажа, налог на добавленную стоимость взимается и перечисляется правительству.

НДС и налоги с продаж могут принести примерно одинаковую сумму дохода. Различия заключаются в моменте, когда деньги выплачиваются и кем.

Вот пример, который предполагает (опять же) НДС в размере 10%:

- Фермер продает пшеницу пекарю за 30 центов. Пекарь платит 33 цента; дополнительные 3 цента представляют собой НДС, который фермер отправляет правительству.

- Пекарь использует пшеницу для выпечки хлеба и продает буханку в местный супермаркет за 70 центов. Супермаркет платит 77 центов, включая НДС 7 центов.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер. - Наконец, супермаркет продает буханку хлеба покупателю за 1 доллар. Из 1,10 доллара, уплаченных покупателем, или базовой цены плюс НДС, супермаркет отправляет 3 цента правительству.

Как и в случае с традиционным 10-процентным налогом с продаж, правительство получает 10 центов с продажи в 1 доллар. НДС отличается тем, что он уплачивается на разных этапах цепочки поставок; фермер платит 3 цента, пекарь — 4 цента, а супермаркет — 3 цента.

Однако НДС предлагает преимущества по сравнению с национальным налогом с продаж. Отследить намного проще. Точный налог, взимаемый на каждом этапе производства, известен.

При налоге с продаж вся сумма выдается после продажи, что затрудняет распределение по конкретным этапам производства. Кроме того, поскольку НДС облагается только каждой добавленной стоимостью, а не продажей самого продукта, обеспечивается гарантия того, что один и тот же продукт не облагается двойным налогом.

Особые указания: НДС и США

В Соединенных Штатах было много споров о замене существующей системы подоходного налога федеральным НДС. Защитники утверждают, что это увеличит государственные доходы, поможет финансировать основные социальные услуги и сократит дефицит федерального бюджета. Совсем недавно за введение НДС выступал кандидат в президенты 2020 года Эндрю Ян.

В 1992 году Бюджетное управление Конгресса (CBO) провело экономическое исследование по внедрению НДС. В то время CBO пришел к выводу, что НДС добавит годовой доход всего на 150 миллиардов долларов, или менее 3% национального производства. Если скорректировать эти цифры до долларов 2022 года, получится примерно 297 миллиардов долларов.

Используя эти приближения, можно подсчитать, что НДС может увеличить государственные доходы на сумму от 250 до 500 миллиардов долларов. Конечно, эти цифры не учитывают всех внешних воздействий системы НДС. НДС изменит структуру производства в Соединенных Штатах, поскольку не все фирмы будут в равной степени способны покрывать возросшие затраты на производство.

Также неизвестно, послужит ли дополнительный доход предлогом для того, чтобы занять больше денег или снизить налоги в других областях (потенциально делая бюджет с НДС нейтральным).

Институт государственной политики Бейкера при Университете Райса совместно с Ernst & Young провел макроэкономический анализ НДС в 2010 году. Основные выводы заключались в том, что НДС сократит розничные расходы на 2,5 триллиона долларов в течение 10 лет, экономика может потерять до 850 000 рабочих мест только за первый год, а НДС будет иметь «значительные эффекты перераспределения», которые нанесут ущерб нынешним работникам.

Три года спустя в отчете Brookings Institution за 2013 год Уильям Гейл и Бенджамин Харрис предложили ввести НДС, чтобы помочь решить финансовые проблемы страны, возникшие в результате Великой рецессии. Они подсчитали, что 5-процентный НДС может сократить дефицит на 1,6 триллиона долларов в течение 10 лет и увеличить доходы, не искажая возможности сбережений и инвестиций.

Плюсы и минусы налога на добавленную стоимость (НДС)

В дополнение к фискальным аргументам сторонники НДС в Соединенных Штатах предполагают, что замена нынешней системы подоходного налога федеральным НДС будет иметь другие положительные эффекты.

Минусы

НДС создает более высокие расходы для бизнеса.

Это может способствовать уклонению от уплаты налогов.

Перенесенные расходы ведут к повышению цен, что особенно обременительно для потребителей с низкими доходами.

Pro: закрытие налоговых лазеек

Сторонники утверждают, что НДС не только значительно упростит сложный федеральный налоговый кодекс и повысит эффективность Налоговой службы (IRS), но и значительно затруднит уклонение от уплаты налогов.

НДС будет собирать доход со всех товаров, проданных в Соединенных Штатах, включая покупки в Интернете.

Pro: более сильный стимул зарабатывать

Если НДС заменяет подоходный налог в США, он устраняет препятствующие успеху жалобы, предъявляемые к прогрессивным налоговым системам: граждане получают больше денег, которые они зарабатывают, и облагаются налогом только при покупке товаров.

Это изменение не только дает более сильный стимул к заработку; это также поощряет сбережения и препятствует легкомысленным тратам (по крайней мере, теоретически).

Против: более высокие затраты для предприятий

Потенциальные недостатки НДС включают увеличение затрат для владельцев бизнеса по всей производственной цепочке. Поскольку НДС рассчитывается на каждом этапе процесса продажи, бухгалтерский учет сам по себе приводит к увеличению нагрузки на компанию, которая затем перекладывает дополнительные расходы на потребителя.

Это становится более сложным, когда транзакции являются не только локальными, но и международными. В разных странах могут быть разные интерпретации расчета налога. Это не только добавляет еще один уровень бюрократии, но также может привести к ненужным задержкам транзакций.

Con: поощрение уклонения от уплаты налогов

Хотя система НДС может быть проще в обслуживании, ее внедрение обходится дороже. Уклонение от уплаты налогов может продолжаться и даже стать широко распространенным, если широкая общественность не поддержит его искренне.

В частности, малые предприятия могут уклоняться от уплаты НДС, спрашивая своих клиентов, требуется ли им квитанция, добавляя, что цена приобретенного продукта или услуги ниже, если не выдается официальная квитанция.

Con: конфликты между государственными и местными органами власти

В Соединенных Штатах федеральный НДС также может вызвать конфликты с правительствами штатов и местными органами власти по всей стране, которые в настоящее время устанавливают свои собственные налоги с продаж.

Против: более высокие цены

Критики отмечают, что потребители обычно платят более высокие цены с учетом НДС. Хотя НДС теоретически распределяет налоговое бремя на добавленную стоимость товара по мере его продвижения по цепочке поставок от сырья до конечного продукта, на практике повышенные затраты обычно перекладываются на потребителя.

Что делает налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) представляет собой фиксированный налог, взимаемый с товара. В некоторых отношениях он похож на налог с продаж, за исключением того, что в случае налога с продаж вся сумма, причитающаяся правительству, уплачивается потребителем в точке продажи. При НДС части суммы налога уплачиваются разными сторонами сделки.

В некоторых отношениях он похож на налог с продаж, за исключением того, что в случае налога с продаж вся сумма, причитающаяся правительству, уплачивается потребителем в точке продажи. При НДС части суммы налога уплачиваются разными сторонами сделки.

Есть ли в США налог на добавленную стоимость (НДС)?

Нет, в США нет НДС. Федеральное правительство собирает деньги в основном через систему подоходного налога. Штаты и местные органы власти устанавливают и собирают свои собственные налоги с продаж. Местные органы власти в основном полагаются на налоги на недвижимость.

Кому выгоден НДС, а кому нет?

Более состоятельные потребители могут в конечном счете выйти вперед, если НДС заменит подоходный налог. Как и в случае с другими фиксированными налогами, воздействие НДС в меньшей степени ощутят на себе богатые и в большей — бедные, которые тратят большую часть своего дохода на предметы первой необходимости.

Короче говоря, потребители с более низкими доходами будут платить гораздо более высокую долю своих доходов в виде налогов с системой НДС, согласно критикам, таким как Центр налоговой политики.

Можно ли исправить негативное влияние НДС на людей с низкими доходами?

Да, в какой-то степени. Правительство может исключить некоторые основные товары для дома, продукты питания или лекарства из НДС или установить значительно более низкую ставку НДС. Он также может предоставлять скидки или кредиты гражданам с низким доходом, чтобы компенсировать последствия налога.

Взимается ли в США НДС?

Единственной крупной экономикой без НДС являются Соединенные Штаты. Это связано с тем, что каждый штат в США имеет свой собственный режим налогообложения с продаж (при этом некоторые города или округа дополнительно взимают налог с продаж), а не федеральный налог с продаж. Система НДС в США потребует согласия и тесной координации между всеми 50 штатами, чтобы ее ввести в действие, что вряд ли произойдет.

Итог

Налог на добавленную стоимость, или НДС, является распространенной формой налога на потребление, который взимается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем.

Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса Порядок подтверждения права на применение налоговой ставки 0 процентов

Порядок подтверждения права на применение налоговой ставки 0 процентов 2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме

2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер.