Налоги и отчётность ООО на УСН 6%. Ооо усн отчетность

налоговая и бухгалтерская отчетность, сроки сдачи

Общество с ограниченной ответственностью – юридическое лицо, к которому со стороны ФНС предъявляются определенные требования. За последнее время в налоговом законодательстве для ООО и других форм организаций базовые налоговые требования изменились. Итак, рассмотрим, какие отчеты сдает ООО на УСН (упрощенка), в какие сроки нужно уложиться, и как правильно их заполнять.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Достоинства УСН для ООО

Многие предприятия, в том числе и ООО, в последнее время предпочитают переходить на упрощенную систему налогообложения. Такая тенденция развивается быстрыми темпами в связи с многочисленными достоинствами системы.

К плюсам УСН относят такие особенности, как:

- малое количество налоговых выплат;

- упрощенная система проведения расчетов;

- минимум документов к предоставлению в ФНС.

Обратите внимание: даже если в списке платежей есть квартальные операции, бухгалтерские документы по ним подаются раз в год.

Переход на УСН осуществляется фирмой на добровольной основе

Последние изменения в системе

Конец отчетного срока – ответственное время и сопровождается проведением ряда налоговых мероприятий. На основании российского законодательства, компании обязуются вести строгую отчетность и уплачивать налоги. Список документации, которую нужно сдать, а также сроки выполнения обязательств, зависят от схемы работы компании в плане выплаты налогов, а также от объема проводимых в рамках компании финансовых операций. Для ООО, которые работают по УСН, в 2016 году были созданы правила сдачи отчетности, поэтому процесс подачи документов заметно упростился.

На основании новой концепции упрощенной налоговой системы произошло несколько весомых изменений:

- обязательство ежегодной сдачи декларации;

- ведение учета доходов / расходов в книге;

- отмена некоторых выплат;

- появление льготных платежей.

Обратите внимание: до 15 апреля каждого года предприятия обязуются предоставить сборку документов, которые подтвердили бы вид деятельности фирмы. Необходимо предоставить письмо, свидетельствующее о работе ООО по УСН.

Предоставлять это письмо необя

vashbiznesplan.ru

Отчетность ООО на УСН | Сроки сдачи отчетности ООО на УСН в 2016 году — Контур.Бухгалтерия

Ниже в таблице мы указали формы отчетов, сроки отчетности и контролирующие органы, перед которыми должны отчитываться ООО в течение года.

Важно помнить, что отчетность начинается не с даты в календаре бухгалтера, а с утверждения учетной политики и регулярного учета, который организация ведет со времени своего основания. Именно данные учета становятся информационной базой для отчетности ООО на упрощенке.

Налоговый учет

Упрощенцы не платят большую часть налогов, и налоговый учет на УСН довольно прост. Он формируется на основе результатов деятельности, а значит, важно вести учет доходов и расходов и соблюдать кассовую дисциплину. Организации на упрощенке платят:

- Единый налог авансовыми платежами каждый квартал.

- Подоходный налог и страховые взносы с зарплаты сотрудников каждый месяц.

- При наличии транспорта и земельных участков — транспортный и земельный налоги.

Формирование налога зависит от выбранного вами объекта налогообложения: либо это все доходы предприятия, тогда налоговая ставка составляет 6 %, либо это доходы за вычетом расходов, и тогда налоговая ставка составит 15 % (или меньше — для некоторых регионов). Если доля расходов невелика или их нельзя учесть (Налоговый кодекс разрешает принимать к расходам далеко не все траты), то для организации выгоднее остановиться на ставке УСН 6 %.

Бухгалтерский учет

С 2013 года ООО на УСН должны вести бухучет. Малым организациям закон № 209-ФЗ позволяет вести бухучет в упрощенной форме. Мы уже писали о том, как новая организация может наладить бухгалтерский учет.

Бухгалтерская отчетность, аналогично налоговой, тоже создается на базе данных бухгалтерского учета. Если вы ведете бухгалтерию в бухгалтерской программе или онлайн-сервисе, то отчетность сформируется автоматически, ее останется лишь подписать и отправить в контролирующие органы. Таким образом, основная работа по подготовке отчетности — это правильный учет.

Многие директора предприятий полагают, что упрощенная бухгалтерия малого предприятия на УСН достаточно проста, чтобы справиться с нею без помощи приглашенного специалиста. И это действительно так, если руководитель готов использовать специальную бухгалтерскую программу или веб-сервис, который автоматизирует большинство операций и будет давать подсказки и напоминания о важных действиях. Не лишним будет изучить налоговый и бухгалтерский учет на УСН с помощью специальной литературы, онлайн-курсов и вебинаров.

| Подтверждаем в ФСС основной вид деятельности | Каждый год организация должна подтверждать свой вид деятельности до 15 апреля и представлять в Фонд социального страхования несколько бумаг:

|

| Форма 4-ФСС |

По итогам каждого квартала ООО сдают отчеты о начисленных взносах по соцстрахованию нарастающим итогом. При количестве работников больше 25 отчет у вас примут только в электронном виде.

|

| Расчет РСВ-1 в ПФР | Все ООО должны готовить отчет по пенсионным страховым взносам за сотрудников (как минимум один сотрудник в организации есть — это директор) и ежеквартально сдавать его. При количестве работников больше 25 отчет сдается только в электронном виде.

|

| Транспортная декларация |

Если у организации зарегистрированы транспортные средства, необходимо предоставлять в налоговую декларацию по транспортному налогу. Декларация подается раз в год до 1 февраля, точные сроки и порядок уплаты устанавливают регионы. |

| Декларация по земельному налогу | Если на балансе предприятия есть земельные участки, которые признаны как объекты налогообложения, то раз в год предоставляется декларация до 1 февраля. Более точные сроки и порядок уплаты устанавливают муниципалитеты. |

| Среднесписочная численность | Организации необходимо ежегодно до 20 января предоставлять в налоговую сведения о среднесписочной численности работников за предшествующий год. Если ООО было реорганизовано, то документ сдается в течение 20 дней после месяца создания организации. |

| Формы отчетности по НДФЛ |

Справку о доходах физлиц по форме 2-НДФЛ необходимо сдавать ежегодно в налоговую по месту постановки на учет организации. Форма сдается до 1 апреля. Отчет 6-НДФЛ — новый проект, который запущен с 2016 года — о доходах физлиц, сдается ежеквартально: за 1 квартал 2016 — до 4 мая 2016 за 1 полугодие 2016 — до 1 августа 2016 за 9 месяцев 2016 — до 31 октября 2016 за весь 2016 год — до 1 апреля 2017 Если число сотрудников в организации больше 25, то обе формы у вас примут только в электронном виде. |

| Отчет СЗВ-М |

Отчет о застрахованных лицах организация должна каждый месяц передавать в ПФР, чтобы государство видело работающих пенсионеров и не индексировало им пенсии. В 2016 году отчеты сдаются:

|

| Бухгалтерская отчетность | Бухотчетность нужно сдавать раз в год в налоговую и Росстат до 31 марта. Необходимо сдать баланс, отчет о прибылях и убытках, подготовить приложения к этим документам. Малые предприятия могут сдавать упрощенную отчетность. |

| Налоговая декларация по УСН | Документ сдается в ФНС раз в год не позднее 31 марта. Авансовые платежи перечисляются ежеквартально:

|

При подготовке отчетов организации важно пользоваться актуальными бланками, соблюдать сроки и опираться на регулярный учет, который велся в течение года. Работа в бухгалтерском онлайн-сервисе с актуальными формами, подсказками по работе и напоминаниями о сроках важных мероприятий может значительно упростить все эти задачи.

Контур.Бухгалтерия поможет вам легко и вовремя отправлять отчетность по интернету, начислять зарплату и рассчитывать налоги, экономя время и силы для бизнеса. Попробуйте бесплатно вести учет в нашем сервисе. Сервис подразумевает самостоятельную работу бухгалтера или директора и подходит для удобной совместной работы руководителя и учетного специалиста.

Попробовать бесплатно

Вам будут интересны статьи по теме «УСН»www.b-kontur.ru

Отчетность ООО на УСН: сроки, декларация, бланки

Налоговый кодекс позволяет использование упрощенных фискальных режимов не только индивидуальным предпринимателям, но и коммерческим обществам (ООО). Отчетность ООО на УСН в разы проще, чем у аналогичных компаний, применяющих общую систему налогообложения. О том, когда сдать отчеты и какие документы представлять в налоговую, пенсионное и страховое ведомства в 2017 году, расскажем в нашей инструкции.

Главный фискальный отчет

Главным отчетным документом для компаний на УСН является налоговая декларация. Ее форма и образец заполнения утверждены приказом № ММВ-7-3/99 федерального налогового ведомства. Документ для компаний, использующих схемы 15 (доходы минус расходы) и 6 процентов (только доходы), один и тот же, бланки не различаются.

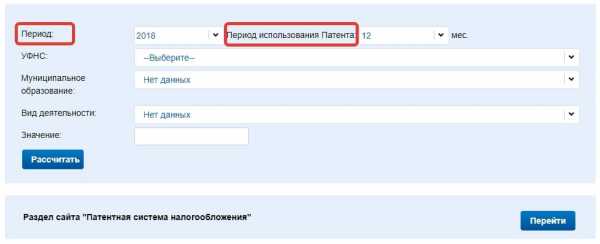

Упрощенка, как принято называть УСН в бизнес-среде, предполагает сдачу главного отчетного документа один раз в налоговый период (год). Годовая декларация должна быть представлена инспекторам до 30 апреля следующего года. Как правило, декларирование не представляет больших сложностей, тем более налоговая позаботилась о более чем подробных инструкциях в разделе УСН на официальном сайте. Главное, соблюсти правила и сроки.

Годовая декларация должна быть представлена инспекторам до 30 апреля следующего года.

Однако пакет документов ООО на УСН, представляемый в инспекцию, не ограничивается лишь фискальным отчетом. Помимо него, в налоговую необходимо сдать:

- Бухгалтерский отчет (подача раз в год).

- Информацию о среднесписочной численности в соответствии с формой по КНД-1110018. В том случае, если компания в текущем году не вела деятельность и обошлась без работников, то данные сведения подавать в инспекцию не нужно.

- 2-НДФЛ. Образец можно скачать здесь. Представляется 1 раз в год до 1 апреля.

- 6-НДФЛ. Образец на официальном сайте по этой ссылке. Это квартальная отчетность, итог которой компания представляет до 1 апреля.

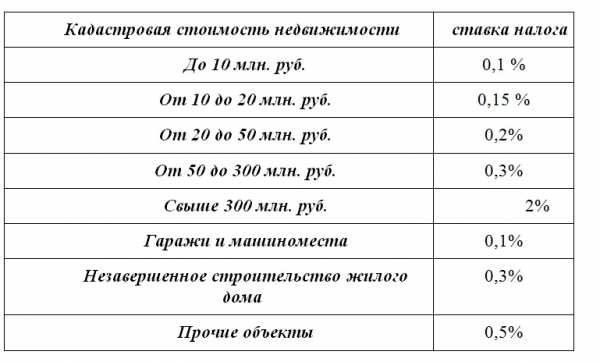

Календарь отчетности может быть дополнен декларацией по ряду налогов, которые не заменяет «упрощенка». Это налог на имущество (в том случае, если в регионе установлена кадастровая система оценки), транспортный, земельный и другие.

Вне налогов

Перечень документов для налоговой, о котором мы упомянули, не был бы полным без отчетности во внебюджетные фонды. Список документов не так обширен, но игнорировать эту отчетность нельзя. За непредставление документации в ФСС и ПФР компании грозит штраф.

За непредставление документации в ФСС и ПФР компании грозит штраф.

Итак, во внебюджетные фонды необходимо представить:

- 4-ФСС (приказы, формы и прочая документация по этой теме собраны здесь). Это отчетность, в которой отражается объем страховых взносов и размер пособия, которое сотрудники получают по «больничному» или в связи с материнством. Документ представляется поквартально до 20 или 25 числа месяца, следующего за отчетным промежутком времени. Если компания имеет в штате более чем 25 наемных специалистов, документ передается до 25 числа только в электронной форме.

- РВС-1. Документ нужен Пенсионному фонду для того, чтобы контролировать перечисление страховой и накопительной части пенсии сотрудникам компании. Отчетность сдается раз в 3 месяца до 15 или 20 числа месяца, следующего за временным отрезком. Если в компании больше 25 человек, документ представляется в электронном виде.

- СЭВ-М. Новая ежемесячная отчетность учитывает работающих пенсионеров. Она нужна «пенсионному ведомству» для ежегодной индексации пособия по «старости». У работающих и неработающих пенсионеров она происходит по-разному. Бумагу нужно представить до 10 числа следующего месяца.

Упрощенная система налогообложения предполагает относительно небольшой объем отчетных документов. Главное – это педантичное отношение к каждой из бумаг. Ошибки или игнорирование сроков представления грозят штрафами, которые для компаний значительно выше, чем для физлиц.

zhazhda.biz

Налоги и отчетность ООО УСН 6%

Организации на упрощенке за редкими исключениями не платят налог на прибыль, на имущество и НДС. Все это заменяет один упрощенный налог.

Ставка зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». В первом случае ставка 6%, во втором 15%. В этой статье мы распишем все, что требуется от ООО, выбравшего объект «Доходы».

Налоги

В течение года организации нужно исправно заносить в Книгу учета доходов и расходов все поступления, чтобы рассчитать авансовые платежи, годовой налог и заполнить декларацию. Вести учет расходов не требуется.

Авансовые платежи уплачиваются в течение 25 дней после окончания первого, второго и третьего кварталов, годовой платеж – до 31 марта следующего года.

Авансы и налог можно уменьшить до 50% на сумму страховых взносов за сотрудников и выплат по больничным листам.

Декларация

Сдается один раз в год до 31 марта.

ООО с объектом «Доходы» заполняют разделы 1.1, 2.1.1, и 2.1.2 если платят торговый сбор. В 2017 году действует форма декларации, утвержденная Приказом ФНС № ММВ-7-3/99 от 26.02.2016г.

Если организация не вела деятельность, нужно сдать декларацию с нулевыми показателями.

Пользователи сервиса «Мое дело» могут сформировать декларацию в несколько кликов.

Бухгалтерская отчетность

Организации-упрощенцы обязаны вести бухгалтерский учет и формировать баланс с отчетом о финансовых результатах.

ООО на УСН относятся к малым предприятиям, поэтому могут использовать упрощенные варианты этих отчетов. Решение применять упрощенные формы и сами формы должны быть зафиксированы в Учетной политике наряду с другими отчетными формами, методами учета и планом счетов.

Бухгалтерская отчетность сдается в налоговую инспекцию и в органы статистики до 31 марта.

Отчетность за работников

Все ООО должны делать отчисления за своих работников и подавать набор отчетов в ИФНС, ПФР, ФСС.

В налоговую инспекцию сдаются декларации:- 2-НДФЛ на каждого из работников до 1 апреля;- 6-НДФЛ одна на всех в течение месяца после первого, второго, третьего кварталов и годовую до 1 апреля;- расчет по страховым взносам в течение 30 дней после каждого квартала;- сведения о среднесписочной численности до 20 января.

В ПФР до 15 числа каждого месяца сдается форма СЗВ-М и раз в год до 1 марта СЗВ-стаж вместе с ОДВ-1.

В ФСС направляется отчет 4-ФСС до 20 числа после каждого квартала (или до 25 числа для тех, кто сдает в электронной форме).

Налоги и отчетность ООО на УСН 6% в сервисе «Мое дело»

В системе можно быстро рассчитать налоги и подготовить необходимые отчеты в несколько кликов. Нужно лишь своевременно вносить данные об операциях.

Не надо следить за изменениями законодательства, изучать правила и искать актуальные бланки – сервис все знает и умеет сам. У каждого пользователя в личном кабинете есть персональный налоговый календарь, который напомнит обо всех важных событиях.

Сделайте бухгалтерию простой и понятной – регистрируйтесь в сервисе «Мое дело»!

Узнать подробнее про:

www.moedelo.org