Содержание

Оплата государственной пошлины представителем заявителя

Маргарита Пинашкина

Менеджер проектов

Государственная пошлина оплачивается заявителем при обращении за юридически значимым действием в орган, осуществляющий государственную регистрацию прав. Это норма прописана в Налоговом Кодексе и Росреестр ее неукоснительно выполняет.

Что делать в том случае, если заявитель, физическое или юридическое лицо, не может оплатить государственную пошлину по тем или иным причинам?

С заявителем — физическим лицом, все более или менее понятно: можно указать в реквизитах квитанции, что плательщиком является именно заявитель, допустим, если вы оплачиваете в терминале. Либо нужно указать, что другое лицо оплачивает пошлину за заявителя. Для этого нужна доверенность. Чтобы у регистраторов не было сомнений в наличии полномочий, лучше, чтобы доверенность была нотариально удостоверена.

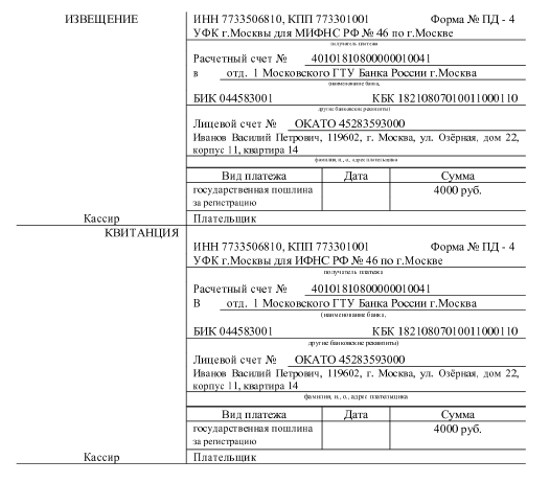

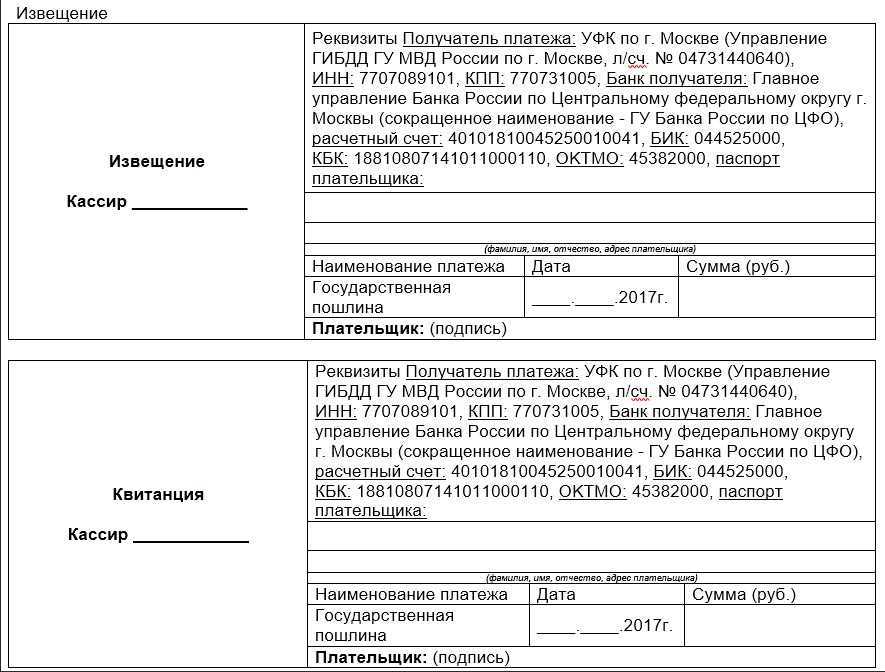

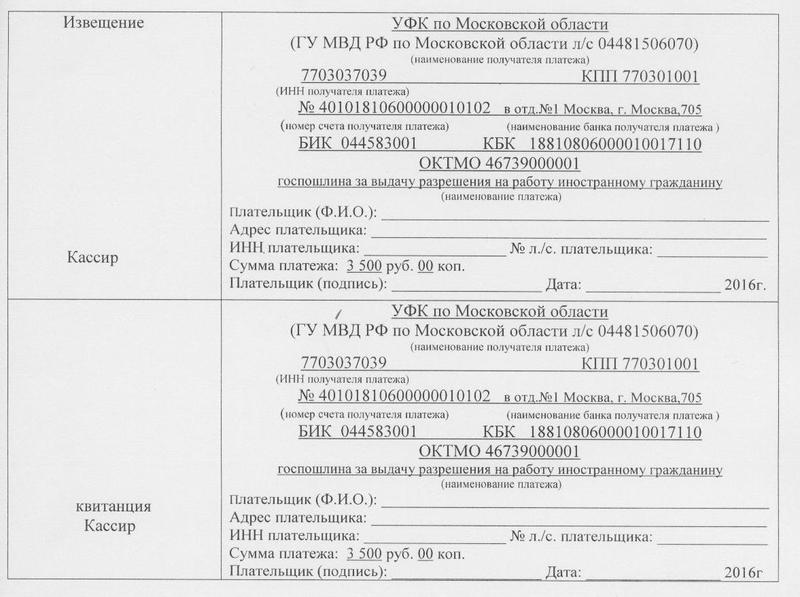

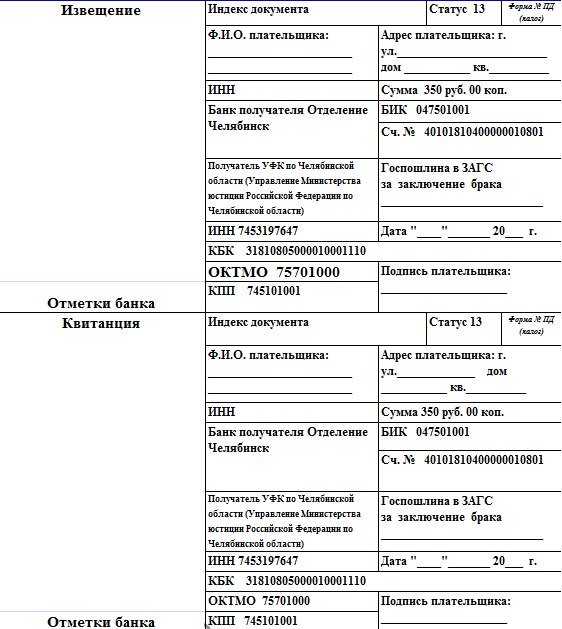

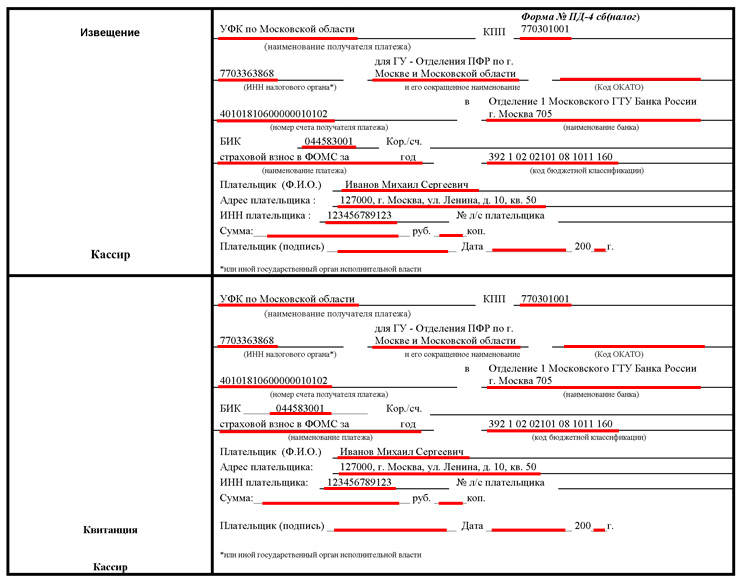

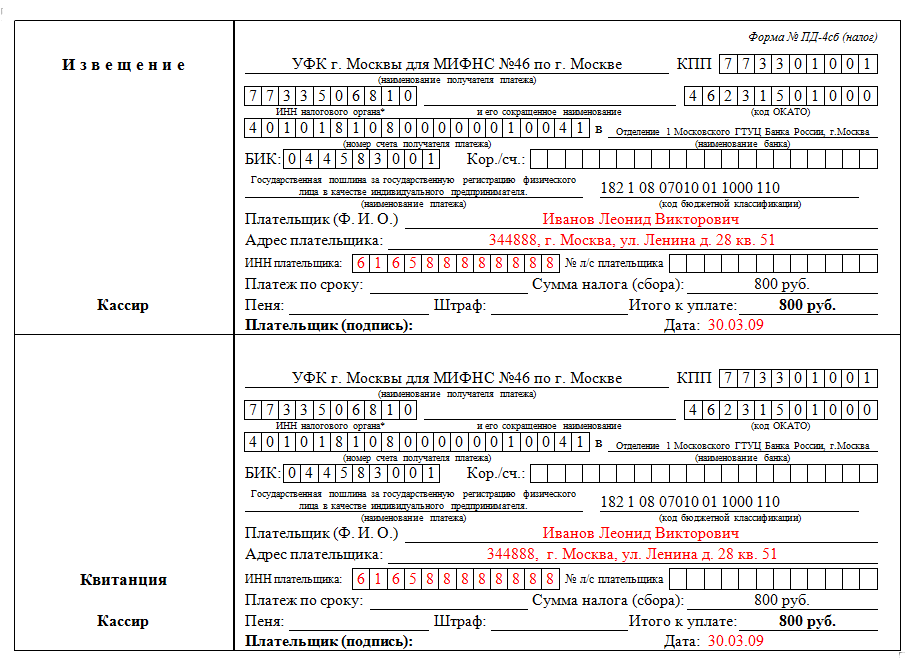

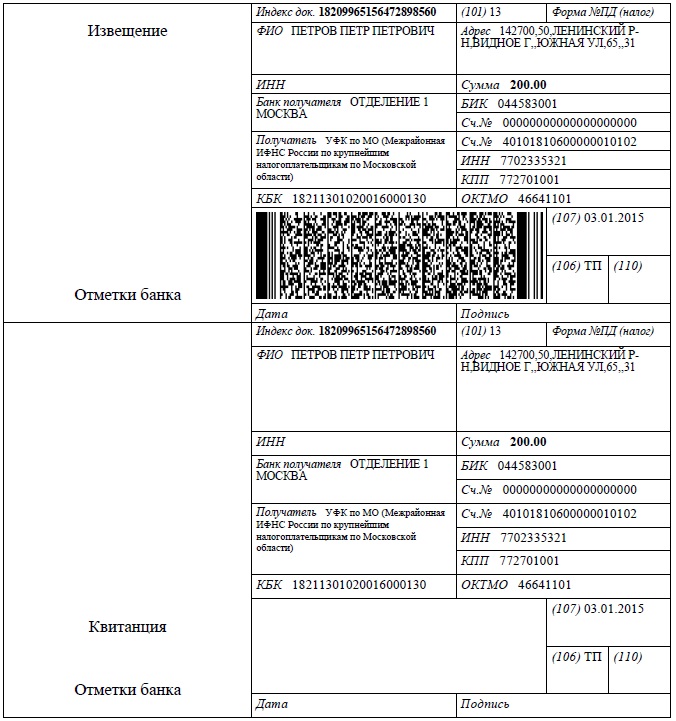

В платежном документе на перечисление суммы государственной пошлины должно быть указано, что представитель или иное лицо действует от имени ее плательщика. В назначении платежа указывается ФИО лица, в отношении которого осуществляются регистрационные действия и реквизиты доверенности, например «Оплата государственной пошлины за государственную регистрацию прав за Иванова Ивана Ивановича по Доверенности 1-1234 от 01.01.2020».

В назначении платежа указывается ФИО лица, в отношении которого осуществляются регистрационные действия и реквизиты доверенности, например «Оплата государственной пошлины за государственную регистрацию прав за Иванова Ивана Ивановича по Доверенности 1-1234 от 01.01.2020».

Обратите внимание, что в доверенности представителя должны быть прописаны полномочия на оплату государственной пошлины.

В ином случае регистратор может приостановить рассмотрение заявления на основании, что пошлина уплачена не уполномоченным на то лицом или без надлежащих полномочий.

Теперь рассмотрим случай, когда заявителем является юридическое лицо. Оплатить государственную пошлину за него может либо другое юридическое лицо, либо физическое лицо. И у одного, и у другого должны быть на это полномочия.

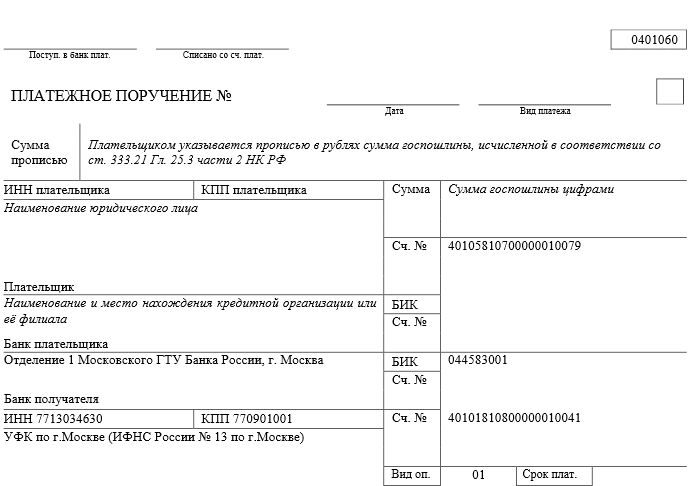

В первую очередь физическим лицом, которое оплатит государственную пошлину может быть генеральный директор, полномочия которого подтверждаются учредительными документами. Другому представителю, физическому лицу, понадобится нотариально удостоверенная доверенность с полномочиями, позволяющими оплачивать государственную пошлину за юридическое лицо. Также необходимо, чтобы платежный документ содержал указание на то, что плательщик действует от имени представляемого.

Другому представителю, физическому лицу, понадобится нотариально удостоверенная доверенность с полномочиями, позволяющими оплачивать государственную пошлину за юридическое лицо. Также необходимо, чтобы платежный документ содержал указание на то, что плательщик действует от имени представляемого.

Важно, чтобы из представленных платежных документов можно было четко установить, что соответствующая сумма государственной пошлины уплачена именно этим налогоплательщиком и именно за счет его собственных денежных средств.

Поэтому в банке и, возможно, и в Росреестре при уплате государственной пошлины физическим лицом от имени представляемой организации наличными денежными средствами к платежному документу у вас попросят доказательства принадлежности уплаченных денежных средств организации, обратившейся в соответствующий государственный орган за совершением юридически значимого действия. Попросят подтвердить, что физическое лицо-представитель действует на основании доверенности или учредительных документов с приложением расходного кассового ордера или иного документа, подтверждающего выдачу ему денежных средств на уплату государственной пошлины. Запаситесь письмом организации, интересы которой вы представляете, в котором бы было указано, что денежные средства в указанном размере были выданы наличные для оплаты государственной пошлины за конкретное регистрационное действие.

Запаситесь письмом организации, интересы которой вы представляете, в котором бы было указано, что денежные средства в указанном размере были выданы наличные для оплаты государственной пошлины за конкретное регистрационное действие.

Таким образом, госпошлина может быть уплачена за организацию третьим лицом, в том случае, если оно является представителем заявителя в силу закона, учредительных документов, либо по нотариально удостоверенной доверенности.

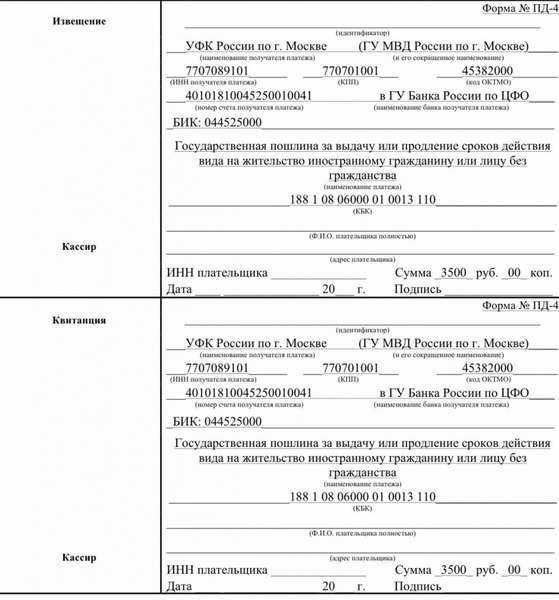

Пример назначения платежа для юридического лица:

При оплате по доверенности третьим лицом: «Оплата государственной пошлины за государственную регистрацию прав за ООО «Ромашка» (ИНН 7701123456) по Доверенности 1-1234 от 01.01.2020″.

При оплате руководителем, который имеет право действовать без доверенности: «Оплата государственной пошлины за государственную регистрацию прав за ООО «Ромашка» (ИНН 7701123456) за счет собственных средств ООО «Ромашка».

При этом к платежному поручению должны быть либо приложены доказательства принадлежности заявителю денежных средств (в виде расходного кассового ордера или иного документа, подтверждающего выдачу ему денежных средств), предназначенных для уплаты государственной пошлины, либо в платежном документе должно быть указано, что плательщик действует от имени представляемого.

Соблюдение бюрократических формальностей дается нелегко, оплачивайте пошлину правильно, иначе потеряете драгоценное время на повторную оплату, возврат неправильно оплаченных средств и донесение дополнительных документов в Росреестр.

Если вам нужен кадастровый инженер и регистрация прав,

позвоните нам или оставьте свои контакты в форме. Мы ответим на все возникшие вопросы и поможем.

+7 499 136-53-55

[email protected]

Москва, ул. Казакова, д.6, стр.1, офис 605

О невозможности уплаты государственной пошлины физическим лицом за организацию при подаче ею иска

О невозможности уплаты государственной пошлины физическим лицом за организацию при подаче ею иска

Андрей Федорович БАКУЛИН, председатель Арбитражного суда Республики Марий Эл

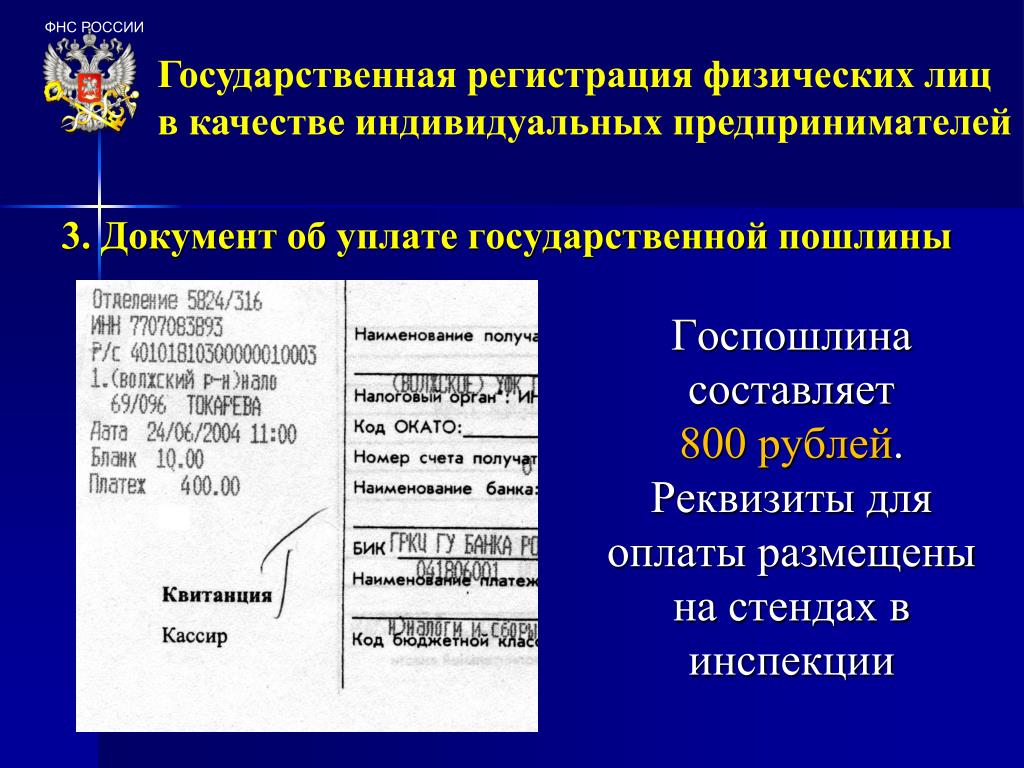

В соответствии с подпунктом 1 пункта 1 статьи 333.18 НК при обращении в арбитражные суды плательщики уплачивают государственную пошлину в доход федерального бюджета до подачи искового заявления. К исковому заявлению должен быть приложен документ, подтверждающий уплату государственной пошлины в установленных порядке и размере, либо ходатайства о предоставлении отсрочки государственной пошлины (пункт 2 статьи 126 АПК).

К исковому заявлению должен быть приложен документ, подтверждающий уплату государственной пошлины в установленных порядке и размере, либо ходатайства о предоставлении отсрочки государственной пошлины (пункт 2 статьи 126 АПК).

Важным условием строгого соблюдения порядка уплаты государственной пошлины следует считать оформление платежа только от имени того лица, которое обращается с исковым заявлением, заявлением по публичному спору в арбитражный суд.

В собственной практике Арбитражный суд Республики Марий Эл отстаивает позицию, в силу которой признается ненадлежащим и недопустимым доказательством уплаты государственной пошлины приложенный к исковым материалам документ о совершении платежа в доход федерального бюджета за истца третьим лицом, как непосредственно гражданином, так и другой коммерческой организацией. В таких случаях исковое заявление оставляется арбитражным судом без движения и истцу (заявителю) предлагается представить грамотно составленный платежный документ.

Долгие годы арбитражные суды были ориентированы на законность уплаты государственной пошлины третьим лицом. Если уплата государственной пошлины в установленных порядке и размере произведена за истца (заявителя), за лицо, подающее апелляционную или кассационную жалобу, другим лицом, арбитражный суд должен исходить из того, что государственная пошлина фактически уплачена, зачислена в федеральный бюджет и, следовательно, оснований для возвращения искового заявления (заявления), жалобы по мотиву уплаты государственной пошлины ненадлежащим лицом не имеется (пункт 3 постановления Пленума Высшего Арбитражного Суда РФ от 20 марта 1997 г. № 6 «О некоторых вопросах применения арбитражными судами законодательства Российской Федерации о государственной пошлине»). Такие рекомендации обязывали арбитражный суд принимать в качестве доказательства уплаты государственной пошлины банковские квитанции, плательщиком в которых называлось физическое лицо.

С введением в действие нового налогового законодательства о государственной пошлине кардинально изменилось отношение к возможности исполнения сторонней организацией или гражданином обязанности истца по перечислению денежных средств в бюджет РФ.

Физические лица не вправе платить налоги и сборы за организацию, да и практические примеры подобной инициативы малочисленны. Однако квитанции, оформленные от имени гражданина, по-прежнему предъявляются в арбитражный суд в качестве доказательства уплаты государственной пошлины юридическим лицом. Тем самым нарушаются предписания налогового законодательства.

Государственная пошлина на основании статьи 13 НК отнесена к федеральным сборам. Ее плательщиками являются организации и физические лица, обращающиеся в государственные органы за совершением в отношении этих лиц юридически значимых действий (статья 333.17. НК). Поэтому законом не допускается уплата государственной пошлины за истца третьим лицом, не участвующим в деле, подлежащем возбуждению по исковому заявлению конкретного юридического лица.

Согласно пунктам 1 и 2 статьи 45 НК налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете налогоплательщика. Положения пунктов 1 и 2 статьи 45 НК в их взаимосвязи свидетельствуют о том, что в целях надлежащего исполнения обязанности по уплате налога налогоплательщик обязан самостоятельно, т.е. от своего имени и за счет своих собственных средств, уплатить соответствующую сумму налога в бюджет. При этом важно, чтобы из представленных платежных документов можно было четко установить, что соответствующая сумма налога уплачена именно этим налогоплательщиком и именно за счет его собственных денежных средств. Иное толкование понятия «самостоятельное исполнение налогоплательщиком своей обязанности по уплате налога» приводило бы к невозможности четко персонифицировать денежные средства, за счет которых производится уплата налога, и к недопустимому вмешательству третьих лиц в процесс уплаты налога налогоплательщиком (Определение Конституционного Суда РФ от 22 января 2004 г.

Обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете налогоплательщика. Положения пунктов 1 и 2 статьи 45 НК в их взаимосвязи свидетельствуют о том, что в целях надлежащего исполнения обязанности по уплате налога налогоплательщик обязан самостоятельно, т.е. от своего имени и за счет своих собственных средств, уплатить соответствующую сумму налога в бюджет. При этом важно, чтобы из представленных платежных документов можно было четко установить, что соответствующая сумма налога уплачена именно этим налогоплательщиком и именно за счет его собственных денежных средств. Иное толкование понятия «самостоятельное исполнение налогоплательщиком своей обязанности по уплате налога» приводило бы к невозможности четко персонифицировать денежные средства, за счет которых производится уплата налога, и к недопустимому вмешательству третьих лиц в процесс уплаты налога налогоплательщиком (Определение Конституционного Суда РФ от 22 января 2004 г. № 41-О «Об отказе в принятии к рассмотрению жалобы на нарушение конституционных прав и свобод абзацем первым пункта 1 статьи 45 НК»).

№ 41-О «Об отказе в принятии к рассмотрению жалобы на нарушение конституционных прав и свобод абзацем первым пункта 1 статьи 45 НК»).

Данный вывод подтверждается и пунктом 18 Информационного письма Президиума ВАС РФ № 91 от 25 мая 2005 г. «О некоторых вопросах применения арбитражными судами главы 25.3 Налогового кодекса Российской Федерации», в силу которого плательщик государственной пошлины обязан самостоятельно, то есть от своего имени, уплатить ее в бюджет, если иное не установлено законодательством о налогах и сборах. Уплата государственной пошлины иным лицом за истца законодательством не предусмотрена.

Таким образом, гражданин не вправе от своего имени вносить государственную пошлину за организацию при подаче ею иска, поскольку в таких случаях для платежа не используются собственные средства коммерческой организации.

Если из представленной квитанции усматривается, что уплата государственной пошлины за коммерческую организацию была произведена физическим лицом наличными денежными средствами без использования банковского счета юридического лица, то арбитражный суд признает обязанность по уплате государственной пошлины при предъявлении иска неисполненной и предоставляет срок для устранения процессуального нарушения, в течение которого истцу предлагается уплатить государственную пошлину с соблюдением установленных правил либо обосновать необходимыми документами возможность отсрочки уплаты государственной пошлины на срок, не превышающий шести месяцев.

В принципе, физическое лицо может уплатить государственную пошлину за организацию только путем внесения наличных денежных средств в Сберегательный банк РФ или иной коммерческий банк, осуществляющий операции по принятию платежей в бюджет РФ. Этот способ уплаты государственной пошлины вызван установленными для юридических лиц ограничениями, согласно которым они не вправе при уплате налогов и сборов вносить в банки наличные денежные средства для перечисления их на счета по учету доходов соответствующих бюджетов, минуя свои банковские счета, если иное не предусмотрено законодательством Российской Федерации (письмо ЦБР и МНС РФ от 12 ноября 2002 г. № 151-Т, ФС-18-10/2 «Об отдельных вопросах, связанных с уплатой организациями налогов и сборов»).

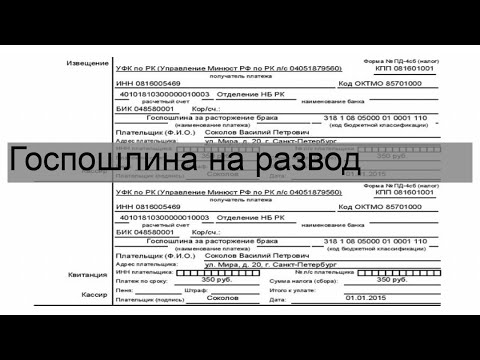

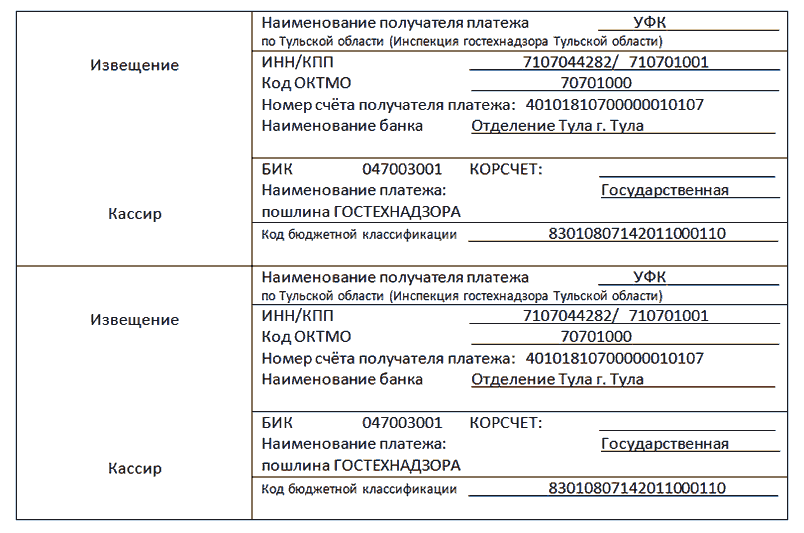

Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается либо квитанцией установленной формы, выдаваемой плательщику банком, либо квитанцией, выдаваемой плательщику должностным лицом или кассой органа, в который производилась оплата, по форме, установленной Министерством финансов Российской Федерации (часть 3 пункта 3 статьи 333. 18 НК). Практические проблемы вызваны неверным оформлением квитанции в результате внесения в нее лишней записи о плательщике-гражданине. Между тем они несложно устраняются путем указания в квитанции в качестве плательщика только юридического лица.

18 НК). Практические проблемы вызваны неверным оформлением квитанции в результате внесения в нее лишней записи о плательщике-гражданине. Между тем они несложно устраняются путем указания в квитанции в качестве плательщика только юридического лица.

Текущей практике известны пограничные неочевидные ситуации, заставляющие арбитражный суд при проверке документа об уплате государственной пошлины особо оценивать сведения о субъекте, совершившем платеж. Рекомендации сводятся к следующим положениям.

1. Согласно статье 28 НК действия законных представителей организации, совершенные в связи с участием этой организации в отношениях, регулируемых законодательством о налогах и сборах, признаются действиями этой организации. Если плательщиком государственной пошлины в квитанции, принятой банком к исполнению, названо физическое лицо, которое согласно исковым материалам является директором коммерческой организации, то платеж может быть признан осуществленным самим юридическим лицом, так как постоянно действующий исполнительный орган юридического лица в силу закона или учредительных документов вправе выступать от его имени в гражданских и иных правоотношениях (статья 53 ГК РФ).

В тех случаях, когда в квитанции не упомянута организация и не имеется документов о наделении гражданина полномочиями ее директора, арбитражный суд признает недоказанной уплату государственной пошлины самим истцом.

2. Оформление квитанции об уплате государственной пошлины от имени адвоката, бухгалтера, иного работника организации свидетельствует о совершении платежа физическим лицом. Поэтому не имеют доказательственного значения доверенность, выписки из должностных инструкций работников о полномочиях плательщика, поскольку в квитанции следовало точно и определенно излагать сведения об организационно-правовой форме и наименовании коммерческой организации.

3. Наличие в квитанции в графе «плательщик» данных о физическом лице и одновременной ссылки «за соответствующее юридическое лицо», не должно отождествляться с действиями самого юридического лица. Такой документ противоречит правилам законодательства о налогах и сборах и не может быть признан доказательством надлежащего исполнения истцом его процессуальной обязанности по уплате государственной пошлины от своего имени и за счет собственных средств.

4. Во всех случаях, когда банковская квитанция не подтверждает зачисление денежных средств в счет уплаты государственной пошлины в федеральный бюджет от имени коммерческой организации, арбитражный суд оставляет исковое заявление без движения и предлагает истцу в установленный срок уплатить государственную пошлину надлежащим образом.

Устраняя выявленные нарушения, истец вправе представить справку банка, подтверждающую изменение наименования плательщика или проведение операции по перечислению денежных средств от имени организации. Также дополнительными доказательствами правильной уплаты государственной пошлины могут стать выданная юридическим лицом доверенность на внесение гражданином платежа и расходный кассовый ордер, подтверждающий использование принадлежащих организации денежных средств.

Если юридическое лицо уплатило по новому документу государственную пошлину от своего имени, то возвращение государственной пошлины физическому лицу производится арбитражным судом только по его отдельному заявлению вне рамок дела, возбужденного по иску организации.

Выберите форму собственности | Департамент доходов штата Вашингтон

Бизнес является юридическим лицом; он может владеть имуществом, иметь банковские счета и обязан платить налоги. Существуют различные типы бизнес-объектов, каждый из которых имеет уникальные преимущества и ограничения.

правильный выбор для вас зависит от ваших интересов и потребностей. Вам следует связаться с адвокатом, бухгалтером, финансовым консультантом или другим деловым или юридическим консультантом, чтобы определить, какая структура наиболее подходит для вашего бизнеса.

Хорошие решения основаны на:

- Количество нынешних и будущих возможных владельцев.

- Типы владельцев — все ли они физические лица или юридические лица (такие как корпорации, трасты и т. д.)?

- Вопросы ответственности.

- Федеральные налоговые последствия — Служба внутренних доходов (IRS).

- Требования и стоимость регистрации и подачи налоговой декларации.

- Вопросы оформления документов и управления объектами.

Полезные ссылки:

- Сравните структуры собственности бизнеса.

- Найдите консультантов по юридическим, налоговым и деловым вопросам (SCORE, Центры развития малого бизнеса).

Наиболее распространенный:

Корпорации

Корпорация представляет собой более сложную бизнес-структуру. Корпорация имеет определенные права, привилегии и обязанности, выходящие за рамки прав физического лица. Ведение бизнеса в качестве корпорации может принести налоговые или финансовые выгоды, но они могут быть компенсированы другими соображениями, такими как увеличение лицензионных сборов или снижение личного контроля. Корпорации могут создаваться в коммерческих или некоммерческих целях. Подача документов госсекретарю штата Вашингтон требуется для корпораций, , кроме банков , до подачи заявки на бизнес-лицензию.

Полное товарищество

Полное товарищество состоит из 2 или более человек (обычно не супружеской пары), которые соглашаются вкладывать деньги, труд или навыки в бизнес. Каждый партнер разделяет прибыль, убытки и управление бизнесом, и каждый партнер несет личную и равную ответственность по долгам партнерства. Формальные условия партнерства обычно содержатся в письменном соглашении о партнерстве.

Каждый партнер разделяет прибыль, убытки и управление бизнесом, и каждый партнер несет личную и равную ответственность по долгам партнерства. Формальные условия партнерства обычно содержатся в письменном соглашении о партнерстве.

Компании с ограниченной ответственностью (ООО)

Общество с ограниченной ответственностью (ООО) создается одним или несколькими физическими или юридическими лицами на основании специального письменного соглашения. В соглашении подробно описывается организация ООО, включая положения об управлении, переуступке интересов и распределении прибыли и убытков. LLC разрешено заниматься любым законным коммерческим бизнесом или деятельностью, кроме банковской или страховой. Требуется подача документов госсекретарю штата Вашингтон.

Индивидуальные предприниматели

Индивидуальное предприятие — это один человек или супружеская пара, занимающиеся бизнесом в одиночку. Индивидуальные предприниматели являются наиболее распространенной формой организационно-правовой формы. Этот тип бизнеса прост в создании и управлении, и может обладать большей гибкостью управления, меньшим правовым контролем и меньшими налогами. Тем не менее, владелец бизнеса несет личную ответственность за все долги, понесенные бизнесом.

Этот тип бизнеса прост в создании и управлении, и может обладать большей гибкостью управления, меньшим правовым контролем и меньшими налогами. Тем не менее, владелец бизнеса несет личную ответственность за все долги, понесенные бизнесом.

Другое:

Ассоциация

Ассоциация – это организованная группа людей, объединенных общим интересом, деятельностью или целью.

Универсал

Estate, как правило, является индивидуальным предпринимателем и возникает, когда индивидуальный владелец скончался. Из-за законности и деятельности бизнеса он может быть переведен в статус недвижимости, чтобы бизнес мог продолжать работать в рамках существующей собственности до тех пор, пока не будут решены все юридические вопросы. За имуществом будет закреплен администратор или законный представитель. Бизнес может находиться в статусе недвижимости в течение длительного периода времени.

Совместное предприятие

Совместное предприятие создается на ограниченный период времени для осуществления коммерческой сделки или операции.

Товарищество с ограниченной ответственностью (LLLP)

Товарищество с ограниченной ответственностью — это товарищество с ограниченной ответственностью, которое решает стать LLLP, включив соответствующее заявление в свой сертификат товарищества с ограниченной ответственностью. Этот тип бизнес-структуры может ограждать генеральных партнеров от ответственности по обязательствам LLLP. Требуется подача документов госсекретарю штата Вашингтон.

Товарищество с ограниченной ответственностью (ТОО)

Товарищество с ограниченной ответственностью (LLP) похоже на полное товарищество, за исключением того, что обычно партнер не несет личной ответственности за халатность другого партнера. Эта бизнес-структура чаще всего используется профессионалами, такими как бухгалтеры и юристы. Требуется подача документов госсекретарю штата Вашингтон.

Товарищество с ограниченной ответственностью

Товарищество с ограниченной ответственностью состоит из одного или нескольких генеральных партнеров и одного или нескольких партнеров с ограниченной ответственностью. Генеральные партнеры управляют бизнесом и полностью участвуют в его прибылях и убытках. Партнеры с ограниченной ответственностью получают долю прибыли от бизнеса, но их убытки ограничены размером их инвестиций. Партнеры с ограниченной ответственностью обычно не участвуют в повседневной деятельности бизнеса. Требуется подача документов госсекретарю штата Вашингтон.

Генеральные партнеры управляют бизнесом и полностью участвуют в его прибылях и убытках. Партнеры с ограниченной ответственностью получают долю прибыли от бизнеса, но их убытки ограничены размером их инвестиций. Партнеры с ограниченной ответственностью обычно не участвуют в повседневной деятельности бизнеса. Требуется подача документов госсекретарю штата Вашингтон.

Массачусетский траст

Массачусетский траст — это зарегистрированный бизнес, собственностью которого владеют и управляют доверительные управляющие от имени акционеров. Попечители считаются наемными работниками, поскольку они работают на траст. Требуется подача документов госсекретарю штата Вашингтон.

Муниципалитет

Муниципалитет — это государственная корпорация, созданная как подразделение штата для целей местного самоуправления.

Некоммерческая корпорация

Некоммерческая корпорация является юридическим лицом и обычно управляется для достижения идеала или цели, а не в интересах прибыли. Многие некоммерческие организации служат общественным интересам, но некоторые занимаются деятельностью частного сектора. Если ваша некоммерческая организация собирает или планирует собирать средства от населения, от нее также может потребоваться регистрация в благотворительной программе государственного секретаря штата Вашингтон. Благотворительная деятельность может потребовать дополнительной регистрации. Свяжитесь с офисом государственного секретаря для получения дополнительной информации.

Многие некоммерческие организации служат общественным интересам, но некоторые занимаются деятельностью частного сектора. Если ваша некоммерческая организация собирает или планирует собирать средства от населения, от нее также может потребоваться регистрация в благотворительной программе государственного секретаря штата Вашингтон. Благотворительная деятельность может потребовать дополнительной регистрации. Свяжитесь с офисом государственного секретаря для получения дополнительной информации.

Профессиональное товарищество с ограниченной ответственностью (PLLP)

PLLP — это структура товарищества с ограниченной ответственностью, разработанная для лицензированных специалистов. Лицо или группа лиц, имеющих лицензию или иное юридическое разрешение на оказание профессиональных услуг, как это определено в RCW 18.100.030.

Арендаторы общего пользования

Совместные арендаторы позволяют 2 или более людям заниматься одним и тем же бизнесом, сохраняя при этом отдельные личности в отношении активов или обязательств, возникающих в результате коммерческой деятельности.

Правительство племени

Любое индейское племя, банда, нация или другая организованная группа или сообщество, включая любую деревню или региональную или сельскую корпорацию коренных жителей Аляски, как определено или создано в соответствии с Законом об урегулировании претензий коренных жителей Аляски (85 Stat. 688; 43 U.S.C. 1601 и последующие. ), который признан имеющим право на специальные программы и услуги, предоставляемые Соединенными Штатами индийцам из-за их особого статуса индейцев. 2 УСК. Код § 658

Траст

Траст — это правовые отношения, в которых одно лицо, называемое доверительным собственником, владеет имуществом в интересах другого лица, называемого бенефициаром.

Примечание: Если ваша бизнес-структура будет одной из следующих, вы должны подать заявление государственному секретарю штата Вашингтон по номеру до подачи заявки на бизнес-лицензию:

- Вашингтонская (внутренняя) корпорация.

- Вашингтонское (внутреннее) партнерство.

- Вашингтон (внутренняя) ответственность.

- Товарищество с ограниченной ответственностью «Вашингтон (отечественное)».

Типы юридических лиц

У вас отключен JavaScript в этом браузере. Пожалуйста, включите его, чтобы использовать все функции нашего веб-сайта.

ОБНОВЛЕНИЯ COVID-19 : Найдите новости и ресурсы для аудиологов, логопедов и общественности.

Последние обновления | Ресурсы телепрактики | Напишите нам

Индивидуальное предпринимательство

Это бизнес, управляемый одним лицом для собственной выгоды. Это самая простая форма организации бизнеса. Собственность не существует отдельно от собственников. Обязательства, связанные с бизнесом, являются личными обязательствами владельца, и бизнес прекращается после смерти владельца. Собственник берет на себя риски бизнеса в пределах своих активов, независимо от того, используются ли они в бизнесе или находятся в личной собственности.

Индивидуальные владельцы включают профессионалов, поставщиков услуг и розничных продавцов, которые «занимаются бизнесом для себя». Хотя индивидуальное предприятие не является отдельным юридическим лицом от своего владельца, оно является отдельным юридическим лицом для целей бухгалтерского учета. Финансовая деятельность предприятия (например, получение комиссионных) ведется отдельно от личной финансовой деятельности человека (например, оплата жилья).

Товарищества – общие и с ограниченной ответственностью

Полное товарищество – это соглашение, выраженное или подразумеваемое, между двумя или более лицами, которые объединяются для ведения бизнеса с целью получения прибыли. Каждый партнер вносит деньги, имущество, труд или навыки; каждая доля в прибылях и убытках бизнеса; и каждый имеет неограниченную личную ответственность по долгам бизнеса.

Товарищества с ограниченной ответственностью ограничивают личную ответственность отдельных партнеров по долгам бизнеса в соответствии с суммой, которую они вложили. Партнеры должны подать свидетельство об ограниченном партнерстве в государственные органы.

Партнеры должны подать свидетельство об ограниченном партнерстве в государственные органы.

Общество с ограниченной ответственностью (ООО)

ООО представляет собой гибрид товарищества и корпорации. Члены ООО имеют операционную гибкость и льготы по доходам, аналогичные товариществу, но также имеют ограниченную ответственность. Хотя это кажется очень похожим на товарищество с ограниченной ответственностью, существуют значительные юридические и законодательные различия. Рекомендуется консультация с юристом для определения наилучшего юридического лица.

Корпорация

Корпорация — это юридическое лицо, действующее в соответствии с законодательством штата, сфера деятельности и наименование которого ограничены его уставом. Учредительные документы должны быть зарегистрированы в штате для создания корпорации. Акционеры защищены от ответственности, и те акционеры, которые также являются наемными работниками, могут воспользоваться некоторыми льготами, не облагаемыми налогом, такими как медицинское страхование. Существует двойное налогообложение с корпорацией C, во-первых, за счет налогов на прибыль, а во-вторых, за счет налогов на дивиденды акционеров (как прирост капитала).

Существует двойное налогообложение с корпорацией C, во-первых, за счет налогов на прибыль, а во-вторых, за счет налогов на дивиденды акционеров (как прирост капитала).

Корпорация малого бизнеса (S-Corporation)

Подраздел S-корпорации — это специальные закрытые корпорации (существуют ограничения на количество членов), созданные для предоставления малым корпорациям налоговых преимуществ при соблюдении требований Кодекса IRS. Корпоративные налоги не взимаются, и владельцы сообщают их в своих индивидуальных федеральных налоговых декларациях, избегая «двойного налогообложения» обычных корпораций.

Преимущества/недостатки

Индивидуальное предприятие

- Простота организации — это наиболее распространенная форма организации бизнеса в Соединенных Штатах, потому что ее проще и дешевле всего создать.

- Минимальное юридическое ограничение — нужно подавать меньше отчетов в государственные органы. Чартерные ограничения на операции отсутствуют.

- Простота прекращения деятельности — деятельность может быть прекращена по желанию владельца.

- Владелец — настоящий босс, принимающий все решения, сохраняющий всю прибыль и берущий на себя ответственность за все убытки и долги.

- Трудности в привлечении капитала — это может быть проблемой, поскольку ресурсы отдельного лица обычно меньше, чем объединенные ресурсы партнеров.

- Ограниченный срок существования бизнеса — несвоевременное, непредвиденное или незапланированное отстранение владельца от управления бизнесом может иметь последствия для кредиторов.

- Неограниченная ответственность — это самый большой недостаток права собственности. Несмотря на то, что собственники могут инвестировать в бизнес только часть своего капитала, они по-прежнему несут личную ответственность в полном объеме своих активов по обязательствам бизнеса.

Товарищество

- Большая доступность капитала

- Больше ресурсов для принятия решений, поддержки, творческой деятельности

- Неограниченная ответственность в полных товариществах

- Разделение полномочий — необходимость разделения полномочий для принятия решений между партнерами может задержать процесс принятия решений и иногда приводить к разногласиям.

Общество с ограниченной ответственностью

- Обеспечивает максимальную гибкость при настройке структуры бизнеса

- Ограничение ответственности участников

- Во многих штатах ООО может состоять только из одного участника (имеют преимущества индивидуального предпринимателя, но ограничивают ответственность).

- Требуется всеобъемлющее операционное соглашение из-за высокой степени изменчивости/гибкости

Corporation/S-Corporation

- Ограниченная ответственность перед акционерами – ответственность ограничена суммой личных инвестиций в бизнес. Кроме того, личные активы не могут быть арестованы кредиторами для погашения долгов (хотя сейчас кредиторы часто требуют личных гарантий по бизнес-кредитам).

- Вечная жизнь — бизнес продолжается как юридическое лицо. Доли в корпорации могут быть переданы наследникам.

- Простота передачи прав собственности — акционеры могут продать свои акции, когда захотят, если есть рынок.