Содержание

Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участников ООО?

Главная \ Бесплатные консультации \ Исчисление и уплата налогов \ Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участников ООО?

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

Консультация предоставлена 08.06.2015 г.

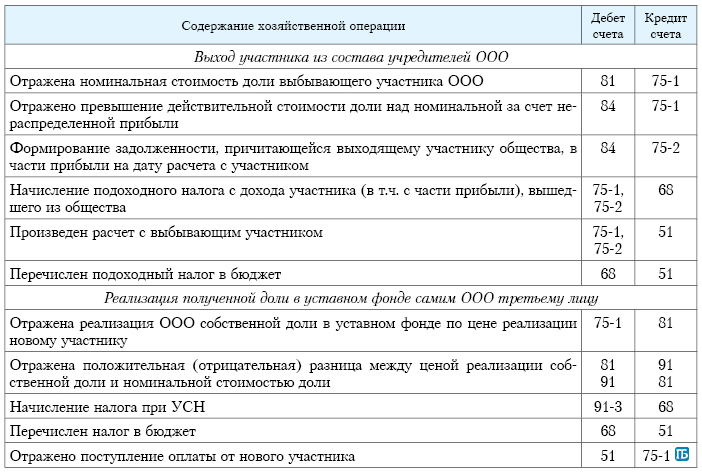

Участники ООО планируют увеличить уставный капитал (далее — УК) общества за счет дополнительных вкладов в виде имущества. Денежная оценка имущества превышает размер значения, на которое планируется увеличить УК. При таких обстоятельствах разница между денежной оценкой имущества, вносимого в УК в качестве дополнительного вклада, и значением, на которое увеличивается УК, будет зачислена в добавочный капитал общества. При этом имущество, переданное обществу в качестве дополнительного вклада в УК, станет собственностью ООО.

При этом имущество, переданное обществу в качестве дополнительного вклада в УК, станет собственностью ООО.

Не будет ли расценён налоговой службой переход имущества в собственность общества как его реализация? Какие налоговые последствия возникнут у участника ООО — физического лица, участника ООО — юридического лица и самого общества?

Рассмотрев вопрос, мы пришли к следующему выводу:

У физического лица — участника передача имущества в уставный капитал не рассматривается в качестве дохода в целях исчисления НДФЛ.

У юридического лица — участника не возникает дохода, подлежащего учету при формировании налоговой базы по налогу на прибыль. Однако суммы НДС, ранее принятые к вычету по такому имуществу, подлежат восстановлению.

У принимающей организации в рассматриваемой ситуации не возникает дохода, подлежащего учету при формировании налогооблагаемой прибыли, равно как и обязанности по уплате НДС.

Обоснование вывода:

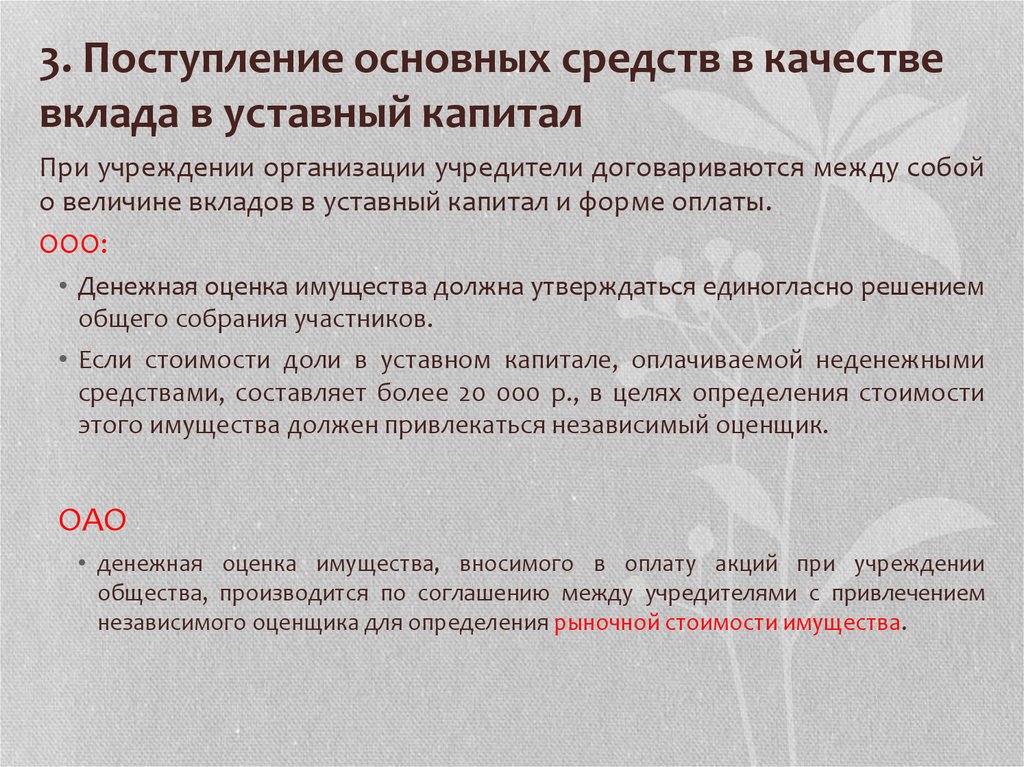

Увеличение уставного капитала ООО может быть осуществлено за счет дополнительных вкладов всех участников общества (п. 1 ст. 19 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО).

При этом оплата долей в уставном капитале общества может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными имеющими денежную оценку правами (п. 1 ст. 15 Закона об ООО).

Участник — физическое лицо

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

В соответствии со ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

В письме Минфина России от 22.08.2008 N 03-04-05-01/313 применительно к доходам физического лица сказано, что передача в счет оплаты стоимости доли в уставном капитале организации автомобиля не является операцией реализации автомобиля и, соответственно, не приводит к возникновению дохода, подлежащего обложению НДФЛ. Передача принадлежащего на праве собственности имущества в счет оплаты стоимости доли в уставном капитале является расходом физического лица, осуществляемым в целях приобретения имущественного права. Такие же выводы со ссылкой на положения ст. 41 НК РФ сделаны в письме Минфина России от 16.04.2007 N 03-04-06-01/121: само по себе внесение в качестве вклада в уставный капитал организации при ее создании ценных бумаг не является доходом для целей НК РФ и, следовательно, не приводит к возникновению дохода, подлежащего налогообложению в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ.

Таким образом, операция по внесению дополнительного вклада в уставный капитал ООО физическим лицом посредством передачи имущества не рассматривается для целей определения НДФЛ в качестве дохода, учитываемого при формировании налоговой базы.

Участник — юридическое лицо

Налог на прибыль

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ (ст. 247 НК РФ).

При формировании налогооблагаемой прибыли учитываются доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (п. 1 ст. 274, п. 1 ст. 248 НК РФ). При этом не учитываются доходы, поименованные в ст. 251 НК РФ.

Так, доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав (п. 1 ст. 249 НК РФ).

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 39 НК РФ).

1 ст. 39 НК РФ).

В то же время не признается реализацией товаров передача имущества, если такая передача носит инвестиционный характер, в частности вклады в уставный капитал хозяйственных обществ (пп. 4 п. 3 ст. 39 НК РФ).

Таким образом, у организации-участника в рассматриваемой ситуации не возникает обязанности по признанию в налоговом учете дохода от реализации. Нормы ст. 250 НК РФ также не обязывают налогоплательщиков признавать в составе внереализационных доходов разницу между стоимостью передаваемого в качестве вклада в уставный капитал имущества и номинальной стоимостью приобретаемой доли в уставном капитале.

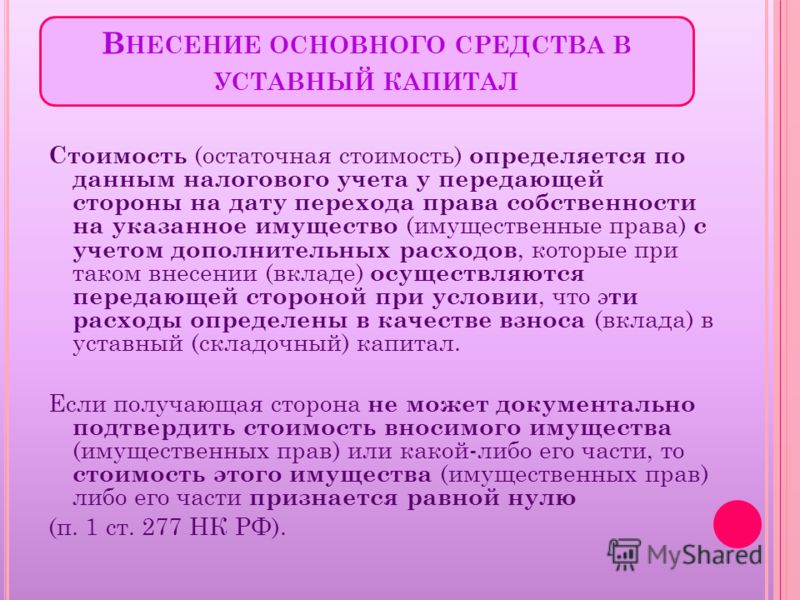

Кроме того, в силу пп. 2 п. 1 ст. 277 НК РФ у налогоплательщика-участника не возникает прибыли (убытка) при передаче имущества (имущественных прав) в качестве оплаты размещаемых долей.

С учетом изложенного считаем, что в рассматриваемой ситуации у участника не возникает дохода, подлежащего учету при формировании налоговой базы по налогу на прибыль (смотрите, например, письмо Минфина России от 29. 08.2008 N 03-03-06/1/482).

08.2008 N 03-03-06/1/482).

НДС

Операция по передаче имущества в качестве вклада в уставный капитал ООО не является объектом обложения НДС в силу пп. 1 п. 2 ст. 146, пп. 4 п. 3 ст. 39 НК РФ.

При этом согласно пп. 1 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету налогоплательщиком по такому имуществу, в порядке, предусмотренном главой 21 НК РФ, подлежат восстановлению.

НДС восстанавливается в размере, ранее принятом к вычету, а в отношении основных средств — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки. Если суммы НДС в связи с приобретением имущества по каким-либо причинам к вычету не принимались, то обязанности восстанавливать их у налогоплательщика не возникает (смотрите письмо Минфина России от 16.02.2012 N 03-07-11/47).

Восстанавливать сумму НДС необходимо с применением той налоговой ставки, которая действовала на момент принятия суммы налога к вычету (письма Минфина России от 02.08.2011 N 03-07-11/208, от 20. 05.2008 N 03-07-09/10, от 06.02.2004 N 04-03-11/15).

05.2008 N 03-07-09/10, от 06.02.2004 N 04-03-11/15).

Организация

Налог на прибыль

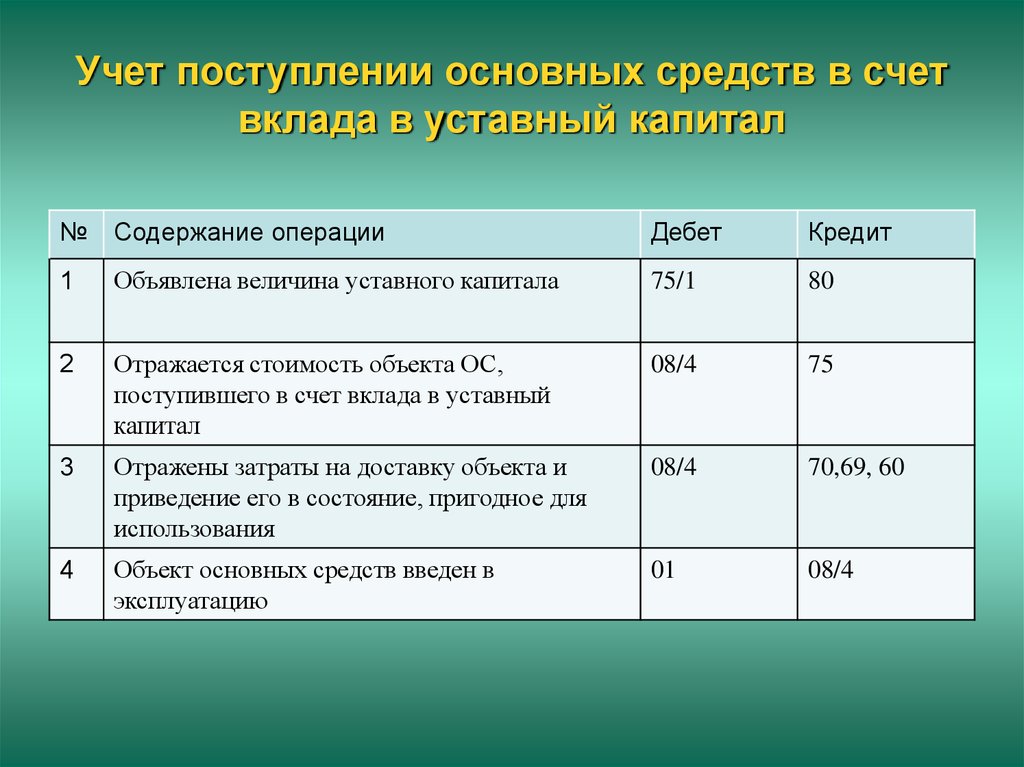

В соответствии с пп. 3 п. 1 ст. 251 НК РФ при определении налоговой базы не учитываются, в частности, доходы в виде имущества, которое получено в виде взносов в уставный капитал организации (включая доход в виде превышения цены размещения долей над их номинальной стоимостью (первоначальным размером).

Аналогичным образом пп. 1 п. 1 ст. 277 НК РФ предусмотрено, что у налогоплательщика — общества с ограниченной ответственностью не возникает прибыли (убытка) при получении имущества в качестве оплаты за размещаемые им среди учредителей (участников) доли в своем уставном капитале (письмо Минфина России от 31.08.2009 N 03-03-06/1/556).

Важно, что не учитывается в целях налогообложения прибыли не только номинальная стоимость (увеличение номинальной стоимости) доли участника общества, но и превышение размера вносимых в качестве вклада в уставный капитал организации средств над номинальной стоимостью доли.

Таким образом, считаем, что у организации в рассматриваемой ситуации не возникает дохода, подлежащего учету при формировании налогооблагаемой прибыли.

Аналогичная позиция выражена в письме Минфина России от 15.09.2009 N 03-03-06/1/582, письме УФНС России по г. Москве от 04.03.2008 N 20-12/020737.2, постановлении ФАС Центрального округа от 23.10.2008 NА62-1202/2008.

НДС

Операции, признаваемые объектами обложения НДС, перечислены в п. 1 ст. 146 НК РФ. К ним не относятся операции по получению имущества в уставный капитал. Следовательно, у организации в данном случае обязанности по уплате НДС при получении имущества в уставный капитал не возникает (п. 1 ст. 38 НК РФ).

Кроме того, суммы налога, подлежащие восстановлению у организации-участника, не включаются в стоимость передаваемого имущества и подлежат налоговому вычету у принимающей организации в порядке, установленном главой 21 НК РФ (пп. 1 п. 3 ст. 170, п. 11 ст. 171 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цориева Зара

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Какие активы учредители могут внести в акционерный капитал?

В общем, у учредителей есть масса способов сформировать уставный капитал и оплатить акции компании. Деньги, или наличные, по-прежнему остаются наиболее часто используемым методом. Однако альтернативные способы вклада в уставный капитал с каждым годом становятся все популярнее. При этом в разных странах существуют разные списки возможных альтернатив. Очень важно понимать такую разницу, так как она может повлиять на решение учредителя относительно страны регистрации.

Деньги, или наличные, по-прежнему остаются наиболее часто используемым методом. Однако альтернативные способы вклада в уставный капитал с каждым годом становятся все популярнее. При этом в разных странах существуют разные списки возможных альтернатив. Очень важно понимать такую разницу, так как она может повлиять на решение учредителя относительно страны регистрации.

Общество с ограниченной ответственностью (ООО) остается самой популярной формой регистрации компаний в сфере ИТ. В этой статье мы решили проанализировать несколько наиболее популярных юрисдикций для регистрации ИТ-бизнеса, а именно Делавэр в США, Великобритании, а также Польшу как новый популярный и растущий рынок, чтобы увидеть, какие типы взносов для долей учредителя в ООО разрешены в этих странах. страны.

Вклад в акционерный капитал в штате Делавэр, США

В соответствии с Кодексом Делавэра вклад учредителя или участника в компанию с ограниченной ответственностью может быть денежными средствами, имуществом или оказанными услугами, векселем или другим обязательством вносить денежные средства или имущество или оказывать услуги.

Законы штата Делавэр предоставляют учредителям широкий спектр видов взносов в акционерный капитал. Понятие «имущество» включает в себя все виды материального и нематериального имущества, в том числе интеллектуальную собственность (программное обеспечение, проекты, отдельные коды, товарные знаки и т. д.), недвижимость, акции, ценные бумаги и т. д. Могут быть использованы услуги, как выполненные, так и обещанные к выполнению. учредителями для формирования уставного капитала компании. Например, если учредители собираются учредить компанию, стоимость регистрации товарного знака в США может быть внесена учредителями в уставный капитал. Обратите внимание, что вы не можете вносить стоимость услуг в уставный капитал корпорации в соответствии с законодательством штата Делавэр.

Однако следует помнить о налоговых обязательствах. Например, если вы вносите уже созданное программное обеспечение в уставный капитал компании, вам не нужно платить налоги с него, но если вы вносите обязательство по разработке программного обеспечения в уставный капитал компании, вам нужно будет платить налоги с такого вклада. Также иногда требуется провести официальную оценку вашего вклада (интеллектуальной собственности, услуг и т. д.), чтобы определить его реальную стоимость и не допустить образования компаний-пузырей.

Также иногда требуется провести официальную оценку вашего вклада (интеллектуальной собственности, услуг и т. д.), чтобы определить его реальную стоимость и не допустить образования компаний-пузырей.

Вклад в акционерный капитал в Великобритании

Закон о компаниях 2006 г. предусматривает, что акции, размещенные компанией, могут быть оплачены деньгами или их стоимостью (включая деловую репутацию и ноу-хау). Денежная ценность определяется как:

- то, что имеет прямую денежную ценность для работника; или

- что-то, что можно превратить в деньги или что-то, имеющее прямую денежную ценность для работника.

По сути, британское законодательство предоставляет учредителям даже больше инструментов для оплаты их акций, чем законы штата Делавэр, благодаря категории деловой репутации. Деловая репутация – это нематериальное благо, а именно оценка деятельности субъекта с точки зрения его деловых качеств. Другими словами, это может быть объяснено как деловая репутация физического или юридического лица. Другие виды стоимости денег — это все ценное, например. интеллектуальная собственность, услуги, ценные бумаги и т. д. Таким образом, вы можете сформировать уставный капитал ООО в Великобритании буквально из всего, что имеет денежную оценку.

Другие виды стоимости денег — это все ценное, например. интеллектуальная собственность, услуги, ценные бумаги и т. д. Таким образом, вы можете сформировать уставный капитал ООО в Великобритании буквально из всего, что имеет денежную оценку.

Законодательство Великобритании налагает некоторые ограничения в этом вопросе, если вы собираетесь создать публичную компанию. Например, запрещено принимать в качестве оплаты акции и обязательства выполнять работы или оказывать услуги. Аналогичным образом, все неденежные вознаграждения за акции должны оцениваться в соответствии со специальной процедурой для установления их реальной стоимости.

Вклад в уставный капитал в Польше

Регистрация IT-компании в Польше стала горячей темой за последние пару месяцев. Мы решили взглянуть и на его законодательные требования. Во-первых, запрещается вносить неотъемлемые права, дебиторскую задолженность или оказывать услуги в уставный капитал компании. Во-вторых, если вклад в виде акций вносится учредителем в натуральной форме, в уставе должны быть подробно указаны этот неденежный вклад, учредитель, вносящий такой неденежный вклад, а также количество и номинальная стоимость акций, приобретаемых в счет такого вклада.

В общем, польское законодательство имеет строгие правила в отношении вклада в акционерный капитал, например:

- если учредитель внес неполноценный вклад в натуральной форме, этот учредитель должен возместить обществу капитала разницу между стоимостью, указанной в статьи и продажная стоимость вклада;

- вознаграждение за услуги, оказанные при создании общества, не может быть выплачено из средств, внесенных в уставный капитал, а также не может быть зачтено в счет вклада учредителя.

Таким образом, в Польше учредители могут оплачивать акции деньгами или натурой, а именно имуществом, как движимым, так и недвижимым, интеллектуальной собственностью, ценными бумагами и т.д.

Как внести вклад в уставный капитал?

Размер и тип вклада учредителя в уставный капитал должны быть указаны в юридическом документе, связанном с учреждением компании. Размер и вид внесенного ими вклада учредители указывают в уставе общества.

Кроме того, если учредители вносят программное обеспечение или другую интеллектуальную собственность в акционерный капитал, им необходимо подписать с компанией Соглашение о передаче прав на интеллектуальную собственность или Соглашение о передаче технологии, определяющее характеристики интеллектуальной собственности и ее стоимость.

Если учредители вносят оказанные услуги или услуги, которые должны быть оказаны, в уставный капитал, они должны подписать Соглашение об услугах в этом отношении. Законы США требуют, чтобы учредители оформляли простой вексель, который представляет собой письменное обязательство оказывать определенные услуги в качестве вклада в акционерный капитал.

Таким образом, законодательство разных стран предъявляет практически одинаковые требования к возможным видам вклада в уставный капитал ООО, за исключением права вклада услуг. Кроме того, всегда существуют более строгие требования в отношении вклада в уставный капитал публичных компаний, а именно ограничение в отношении товаров или услуг, которые могут быть внесены в уставный капитал, требование провести официальную оценку неденежных вкладов и особые правила в отношении к процедуре оплаты.

Процесс утверждения капитальных затрат (CEA)

Это контент с ограниченным доступом. Пожалуйста, не забудьте выйти из системы, если вы используете общедоступный компьютер.

Пожалуйста, не забудьте выйти из системы, если вы используете общедоступный компьютер.

A Капитальные затраты – это сумма, используемая в течение определенного периода для приобретения или улучшения долгосрочных активов, таких как основные средства. Capital Asset — это долгосрочный актив, который не покупается и не продается в ходе обычной деятельности. Как правило, он включает в себя основные средства, например, землю, здания, мебель, оборудование, приспособления и мебель. Университет учитывает эти расходы как активы, а не операционные расходы, поскольку они представляют собой ресурсы с увеличенным сроком полезного использования. Например, классная комната будет использоваться в течение многих лет, а офисные принадлежности — нет.

По вопросам разрешений на капитальные расходы обращайтесь по адресу[email protected].

Когда использовать CEA

Для оборудования

A Приобретение капитального оборудования на сумму 50 000 долларов США ИЛИ БОЛЬШЕ ДОЛЖНО БЫТЬ ОБРАБОТАНО через Систему утверждения рабочего процесса CEA. Систему CEA также необходимо использовать, даже если сумма меньше 50 000 долларов США, если:

Систему CEA также необходимо использовать, даже если сумма меньше 50 000 долларов США, если:

- Источники финансирования не являются бюджетами департаментов или грантами

- Приобретение транспортных средств

- Приобретение капитала путем аренды

Для проектов строительства/реконструкции

Проект строительства/реконструкции 25 000 долларов США ИЛИ БОЛЬШЕ ДОЛЖЕН БЫТЬ ОБРАБОТАН через систему утверждения рабочего процесса CEA

Процесс CEA

Процесс утверждения капитальных затрат (CEA) начинается, когда департамент или школа определяет потребность в конкретном проекте или покупке капитального оборудования. Запросы на авторизацию капитала запрашиваются, авторизуются и управляются в электронной веб-системе.

- Представитель департамента или школы определяет необходимость получения Разрешения на капитальные расходы (CEA).

- Представитель департамента или школы собирает информацию и документирует конкретные письменные детали того, что будет представлять собой расход, сопровождаемый обоснованием необходимости расходов.

- Представитель отдела или школы должен связаться с контактным лицом Бюджетного центра своей школы и сообщить о необходимости обработки запроса CEA.

- CEA должен включать в себя всю соответствующую информацию в виде приложения, в том числе:

- Имя лица, подавшего запрос

- Имя ответственного лица (за управление проектом)

- Связанный факультет/школа

- Расположение проекта (кампус)

- Название проекта

- Анализ затрат/расходов

- Тип оборудования (если применимо)

- Обоснование необходимости и все рекомендуемые источники финансирования (если известны)

Запрос

- Контактное лицо Бюджетного центра затем выполняет оценку потребностей запроса. Если запрос соответствует всем сопутствующим требованиям и считается разумным с финансовой точки зрения, он/она перейдет к назначению источника(ов) финансирования и внесет запрос в систему CEA.

- После регистрации в системе CEA запрос направляется через созданный системой рабочий процесс утверждения (который варьируется в зависимости от типа CEA, местоположения проекта, источников финансирования и сумм)

- После получения всех утверждений запрос становится проектом, и представители Главного бухгалтерского управления систематически присваивают номер проекта/гранта и утверждают его бюджет в системе PeopleSoft Financials.

- Все капитализированные расходы, связанные с CEA, могут быть отнесены на счет номера проекта/гранта, назначенного и управляемого/отслеживаемого в PeopleSoft.

Доступ и использование системы CEA

Система CEA — это электронная веб-система, доступная через PeopleSoft. Эта система предлагает встроенные онлайн-утверждения и электронную маршрутизацию в соответствии с местными и университетскими политиками утверждения. Авторизованные пользователи системы могут создавать, отслеживать и искать запросы на капитальные затраты.