Пенсионная система России, ее современное состояние. Пенсионная система россии

Пенсионная система: сущность, структура.

Обратная связь

ПОЗНАВАТЕЛЬНОЕ

Сила воли ведет к действию, а позитивные действия формируют позитивное отношение

Как определить диапазон голоса - ваш вокал

Как цель узнает о ваших желаниях прежде, чем вы начнете действовать. Как компании прогнозируют привычки и манипулируют ими

Целительная привычка

Как самому избавиться от обидчивости

Противоречивые взгляды на качества, присущие мужчинам

Тренинг уверенности в себе

Вкуснейший "Салат из свеклы с чесноком"

Натюрморт и его изобразительные возможности

Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д.

Как научиться брать на себя ответственность

Зачем нужны границы в отношениях с детьми?

Световозвращающие элементы на детской одежде

Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия

Как слышать голос Бога

Классификация ожирения по ИМТ (ВОЗ)

Глава 3. Завет мужчины с женщиной

Оси и плоскости тела человека - Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д.

Отёска стен и прирубка косяков - Когда на доме не достаёт окон и дверей, красивое высокое крыльцо ещё только в воображении, приходится подниматься с улицы в дом по трапу.

Дифференциальные уравнения второго порядка (модель рынка с прогнозируемыми ценами) - В простых моделях рынка спрос и предложение обычно полагают зависящими только от текущей цены на товар.

ВВЕДЕНИЕ

Пенсионное обеспечение является сферой жизненно важных интересов всего населения нашей страны. Устройство пенсионной системы во многом определяет уровень согласия в обществе, устойчивость и динамику экономического и социального развития.

Пенсионная система России за последнее время претерпела существенные изменения, связанные с введением принципов пенсионного страхования. Поэтому одна из важных задач в настоящее время - адаптировать систему пенсионного обеспечения к новым отношениям между работодателями, работниками и обществом.

Гарантировать приемлемый уровень пенсионного обеспечения в условиях падения реальной заработной платы, отсутствия зависимости между размерами заработка и пенсий практически невозможно. Складывающаяся демографическая ситуация также будет оказывать влияние на экономку: увеличится количество пенсионеров относительно численности работающего населения, что приведет к значительным структурным изменениям в хозяйстве.

Экономическая система вполне может справиться с задачей содержания большого числа пенсионеров и обеспечить достаточно высокий уровень их жизни, если будет создана соответствующая материально-вещественная база для содержания пенсионеров.

Процесс реформирования пенсионной системы в России продолжается, и за прошедший период в пенсионном законодательстве и деятельности Пенсионного Фонда Российской Федерации появилось много нового. Этот касается вопросов обязательного пенсионного страхования, назначения и индексации пенсий, взаимодействия органов Пенсионного фонда со страхователями и застрахованными лицами, инвестирования пенсионных накоплений, работы с обращениями граждан.

Решить поставленные задачи представляется возможным с помощью создания накопительной системы, суть которой - в открытии каждому застрахованному лицу персонифицированных счетов в Пенсионного фонде, который накапливает не только суммы целевых отчислений, но и доход от размещения средств, временно используемых на выплату пенсий. У физических лиц появилась возможность уплачивать страховые взносы в добровольном порядке, в том числе в размере, превышающем минимальный размер фиксированного платежа.

Актуальность исследования выбранной мною темы определяется тем, что в условиях рыночной экономики главным институтом защиты человека является социальное страхование, в частности пенсионное обеспечение. В период социально-экономических реформ общество оказалось не готовым к осмыслению задач в области пенсионного обеспечения в условиях развития экономики.

Попытки реформирования в области пенсионного обеспечения в Российской Федерации предпринимались с начала 90-х годов. Фактически эти попытки сводились к осовремениванию заработка, выплатам компенсаций и прочим весьма непопулярным мерам. Однако наличие достаточно низкого пенсионного возраста, большого числа льготников и северян, возможность получения пенсии после достижения пенсионного возраста, соотношение числа активно работающего населения к числу пенсионеров, резкое снижение плательщиков взносов по сравнению с числом получателей пенсий при проводимых мерах не могло привести к значительному изменению уровня социальной защищенности неработающего населения.

Цель исследования: проанализировать развитие пенсионной системы Российской Федерации на современном этапе.

В соответствии с этой целью были определены следующие задачи:

1. Раскрыть сущность, структуру пенсионной системы России;

2. Описать источники формирования средств Пенсионного Фонда в России;

3. Проанализировать состояние пенсионной систему России

4. Описать предпосылки к реформированию пенсионной системы в России;

5. Описать опыт пенсионного обеспечения в зарубежных странах

Объектом исследования данной работы является Пенсионная система Российской Федерации.

Для написания данной курсовой использовались следующие методы:

Метод дедукции,

Метод анализа документов,

Метод описания,

Метод сравнения.

Все выше перечисленные методы помогли подобрать нужную информацию, распределить ее по разделам.

Данная курсовая работа состоит из: введения, трех глав, заключения и списка используемой литературы.

В первой главе рассмотрены теоретические основы пенсионной системы.

Во второй главе рассмотрена пенсионная система России на современном этапе.

В третьей главе описано совершенствование пенсионного обеспечения в России.

При написании курсовой работы была использована следующая нормативно – правовая база:

Федеральный закон РФ «Об обязательном пенсионном страховании»,

Федеральный закон «О трудовых пенсиях в РФ»,

Федеральный закон РФ «О государственном пенсионном обеспечении в РФ»,

Федеральный закон РФ «Об индивидуальном (персонифицированном) учёте в системе обязательного пенсионного страхования»,

Федеральный закон РФ «О Бюджете Пенсионного фонда Российской Федерации на 2009 год и на плановый период 2010 и 2011годов».

Так же были использованы работы таких авторов как: Вавулин Д.А, Груничев А.С, Капкаева Н.З., Соловьев А.К., Федоров Л.В., Поляк Г.Б.,Янова С.Ю., Мильнер М и других авторов.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПЕНСИОННОЙ СИСТЕМЫ

Пенсионная система: сущность, структура.

Проблема социальной защиты людей, утративших трудоспособность в связи с возрастом, особенно вопросы их пенсионного обеспечения, актуальны не только в России, но и во всем мире.

Современная пенсионная система представляет собой сложный организм, объединяющий экономические и правовые институты, предназначенные для удовлетворения интересов различных слоев общества.

Пенсионная система - это совокупность создаваемых государством правовых, экономических, организационных институтов и норм, предусматривающих предоставление гражданам материального обеспечения в виде пенсий.

Пенсия (от латинского слова pension – платеж)- регулярная денежная выплата (в расчете на месяц), которая производится в установленном законом порядке определенным категориям лиц из специальных фондов и других источников, предусмотренных для этих целей.[1,с.4]

Основаниями для пенсионного обеспечения по российскому праву являются достижение соответствующего пенсионного возраста, наступление инвалидности, а для нетрудоспособных членов семьи кормильца – его смерть; для пенсионного обеспечения отдельных категорий - длительное выполнение профессиональной деятельности.

К основным институтам пенсионной системы относятся: социальное страхование; социальные пенсии, предоставляемые государством; частная страховая инициатива и корпоративные пенсии, финансируемые предприятиями. Неправомерно их противопоставление, поскольку в развитых рыночных экономиках каждый из этих четырех институтов пенсионной системы выполняет свою функцию и обеспечивает определенный уровень социальной защиты.

Социальное страхование является формой социальной защиты экономически активного населения от различных рисков, связанных с потерей работы, трудоспособности и доходов, на основе коллективной солидарности возмещения дохода.

Современная пенсионная система Российской Федерации имеет следующую структуру:

1. Обязательное пенсионное страхование;

2. Государственное пенсионное обеспечение;

3. Негосударственное (дополнительное) пенсионное обеспечение.

Обязательное пенсионное страхование - это система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения. Предусматривает выплату трудовых пенсий в зависимости от страхового (трудового) стажа, суммы взносов, финансируется как за счет текущих поступлений в Пенсионный фонд РФ, так и счет федерального бюджета, финансируемые за счет страховых взносов работодателя. [3,с.56]

Законодательство РФ об обязательном пенсионном страховании состоит из Конституции Российской Федерации, законодательства Российской Федерации о налогах и сборах, федеральных законов « Об обязательном пенсионном страховании», « Об основах обязательного социального страхования», «О трудовых пенсиях в РФ», «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

Субъектами обязательного пенсионного страхования являются федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Страховщиком в системе обязательного пенсионного страхования является Пенсионный Фонд России (ПФР), который является самостоятельным финансово-кредитным учреждение, образованным в целях государственного управления финансами пенсионного обеспечения в РФ или организация, производящая страхование и принимающая на себя обязательства возместить страхователю или другим лицам, участвующим в страховании, ущерб или выплатить страховую сумму.

Страхователями в системе обязательного пенсионного страхования являются:

1. лица, производящие выплаты физическим лицам, в том числе организации, индивидуальные предприниматели, физические лица;

2. лица, самостоятельно обеспечивающие себя работой.

Застрахованное лицо - это лицо, на которое распространяется обязательное пенсионное страхование, а также занятое на рабочем месте с особыми (тяжелыми и вредными) условиями труда, лицо, за которое уплачиваются страховые взносы на финансирование трудовой пенсии.

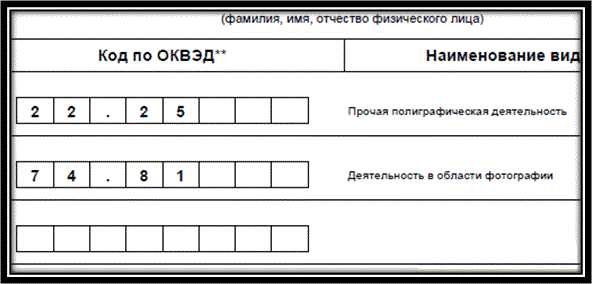

Схематично правоотношения по обязательному пенсионному страхованию можно представить в следующем виде.

Рисунок 1: Правоотношения между субъектами по обязательному пенсионному страхованию

Рисунок 1: Правоотношения между субъектами по обязательному пенсионному страхованию

Страховые взносы на обязательное пенсионное страхование представляют собой индивидуально возмездные обязательные платежи, которые уплачиваются в бюджет Пенсионного фонда РФ и персональным целевым назначением которых является обеспечения права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенных на индивидуальном лицевом счете. [2,с.89]

Базовыми принципами функционирования обязательного пенсионного страхования обязательного пенсионного страхования являются:

единство и федеральный характер;

всеобщность;

обязательность уплаты страховых взносов;

государственная гарантия для граждан;

солидарность материальных обязательств между поколениями, отраслями экономики, территориями, отдельными организациями и гражданами;

общенародный характер собственности на уплачиваемые страховые взносы;

автономность бюджета;

поддержание уровня жизни пенсионеров;

зависимость размера пенсии от трудового вклада;

эквивалентность страховых платежей и страховых выплат;

целевое использование страховых взносов на выплату пенсий;

индивидуальный (персонифицированный) учет уплачиваемых страховых взносов.

Государственное пенсионное обеспечение, основанное на финансировании пенсий за счет федерального бюджета. Это социальные пенсии для отдельных категорий граждан, которые не приобрели права на пенсию по государственному пенсионному страхованию, или тех, кто имеет право на государственное обеспечение по закону 166-ФЗ «О государственном пенсионном обеспечении»;

Негосударственное (дополнительное) пенсионное обеспечение – негосударственные пенсии, выплачиваемые в рамках договоров с негосударственными пенсионными фондами, финансируемые за счет взносов работодателей и работников в свою пользу и дохода, полученного от их инвестирования. Добровольное пенсионное обеспечение является органичной составной частью пенсионной системы России и подразумевает формирование пенсионных сбережений в Негосударственных пенсионных фондах исключительно за счет дополнительных добровольных взносов работодателей или самих граждан. Оно осуществляется в самых разнообразных формах, как в виде пенсионных систем отдельных предприятий и организаций, отраслей производства, так и в виде пенсионного обеспечения отдельных граждан, перечисляющих взносы в свою пользу или в пользу своих близких. В отличии от обязательного государственного пенсионного обеспечения, условия которого установлены законом, условия добровольного пенсионного обеспечения устанавливаются договором между вкладчиком и фондом.

Накопления в негосударственных пенсионных фондах могут осуществлять как работающие в настоящий момент граждане, так и граждане просто обладающие доходом, достаточным для осуществления регулярных взносов. Пенсионные фонды предлагают также варианты, применимые для клиентов, имеющих разовые поступления.

Схема взаимодействия вкладчика и фонда проста: в соответствии с условиями пенсионного договора, определенными в соответствии с потребностями и возможностями вкладчика, последний перечисляет в фонд пенсионные взносы. Фонд обеспечивает сохранность и прирост этих средств с помощью разнообразных инвестиционных инструментов, а при наступлении пенсионного возраста производит участнику пенсионные выплаты.

megapredmet.ru

Глава 7. Пенсионная система россии на современном этапе

1.Задачи национальной пенсионной системы и основные этапы ее формирования

2. Реализация в новых пенсионных законах основных положений Стратегии долгосрочного развития пенсионной системы России

3. Общая характеристика новых пенсионных законов

4. Виды пенсионного обеспечения и основные сущностные признаки современной пенсионной системы

§ 1. Задачи национальной пенсионной системы и основные этапы ее формирования

Пенсионное обеспечение в нашей стране является «классическим» направлением социального обеспечения, исторически меняющимся с учетом политических и социально-экономических условий в стране. В ходе формирования пенсионной системы в советский и российский периоды наблюдались как повышение уровня пенсионного обеспечения населения в результате соответствующих реформ (1956, 1990, 2010 гг.), так и стремительное ухудшение качества системы страны в силу, прежде всего, экономической ситуации, а также в связи с принятием ряда законодательных решений, последствия реализации которых приводили в прошлом и неминуемо приведут в будущем к девальвации социальной ценности системы в целом (1993, 2002, 2015 гг.).

«Пенсионное законодательство формирует пенсионную систему страны, предоставляющую защиту от рисков долговременного характера (старость, инвалидность и потеря кормильца), аккумулирующую и распределяющую наибольшие финансовые ресурсы общества и потому являющуюся главной составляющей национальной системы социального обеспечения. Опыт интеграции этих рисков в отдельную систему нашел свое отражение в международном праве социального обеспечения в связи с принятием МОТ в 1964 г. Конвенции №128. Российская пенсионная система следует этому варианту развития, который преобладает в развитых странах»1, однако на современном этапе она позволяет удовлетворять потребности практически 40 миллионов пенсионеров лишь в самом минимальном объеме и на фоне развивающихся (но не развитых) стран выглядит относительно благополучно.

В то же время пенсионное обеспечение, как наиболее затратное для общества и государства из всех видов соответствующего публичного социального перераспределения, должно решать проблему не только выживаемости пенсионера, но и создания условий для его достойной жизни, гарантирующих человеку сохранение всех основных возможностей социального существования – потреблять услуги культуры, транспорта, туризма, медицины, спортивной и информационной сферы и т.д. и после того, когда основным источником его существования становится не доход, получаемый от трудовой деятельности, а пенсия.

Решение этой глобальной для пенсионной системы проблемы адекватности пенсий прошлому заработку, формирующему уровень жизни человека и его семьи, обеспечения их социально справедливого и экономически обоснованного размера – вот главная задача современной социальной политики России, да и других стран в стареющем мире в целом.

При этом для всех очевидно, что пенсионная система для трудящихся и их семей (подавляющая часть пенсий – это страховые пенсии, то есть определяемые с учетом трудового вклада гражданина) фактически обусловлены состоянием и качеством рынка труда. Иными словами, меры, предпринимаемые государством и социальными партнерами в трудовых и тесно связанных с ними отношениях, – это факторы, влияющие на эффективность пенсионной системы. Тот финансовый «пирог», от которого отрезается «кусок» на оплату труда работников и их будущее пенсионное обеспечение, формируется и на рынке труда. Именно на данном рынке гражданин, реализуя свои способности к труду, участвует в формировании валового внутреннего продукта страны, фондов накоплений на будущее потребление, а работодателю обеспечивает возможность получать прибыль, развивать производственные мощности, тем самым зарабатывая на жизнь себе и своей семье собственным трудом.

Поэтому без гарантированности в России максимальной занятости населения, достойного размера заработной платы всем работающим, борьбы с теневыми выплатами работникам, поступательного роста производительности труда и без многих других мер по укреплению экономического фундамента пенсионной системы, достойной пенсии, к сожалению, население не увидит.

По сравнению со многими странами для российской системы пенсионного обеспечения характерен огромный охват населения данным видом социального обеспечения. Как уже было сказано выше, более 40 миллионов наших сограждан из 144 миллионов являются участниками данных правоотношений. Такая масштабность сферы действия системы обусловливает особую опасность и непредсказуемость последствий непродуманных экспериментов и ошибок в ее правовом регулировании.

В истории формирования национальной пенсионной системы в постсоветский период можно выделить несколько этапов.

Первый этапсвязан с принятием первого российского пенсионного Закона от 20 ноября 1990 г. «О государственных пенсиях в РСФСР». Данный Закон с учетом опыта зарубежных стран закреплял национальную пенсионную систему как подлинно страховую, базирующуюся на классических принципах государственного социального страхования. В связи с его принятием впервые в нашей стране был создан Пенсионный фонд как внебюджетный финансовый источник, экономически гарантирующий реализацию Закона. По сравнению со всеми последующими пенсионными законами Закон «О государственных пенсиях в РСФСР» был наиболее прогрессивным: в нем не было ни одной нормы, которая умаляла бы ранее предоставленные гражданам пенсионные права. В то же время гарантировалось, что в зависимости от продолжительности трудового стажа пенсия по старости устанавливается в диапазоне от 55 до 75 % среднего заработка; минимальный размер пенсии не мог быть ниже минимальной заработной платы; предусматривалась полная индексация пенсий в связи с ростом стоимости жизни; существенно расширялся перечень периодов, признаваемых социально значимыми, которые включались в трудовой стаж; сохранялся прежний низкий пенсионный возраст; предоставлялось право на получение полной пенсии в период работы и др. По мере ухудшения экономической ситуации в России, вновь принимаемые решения девальвировали нормы данного Закона, превратив в итоге российскую пенсионную систему в уравнительную.

Второй этапформирования национальной пенсионной системы был осуществлен с 1 января 2002 г., когда в России была проведена масштабная пенсионная реформа на основе таких федеральных законов как«Об обязательном пенсионном страховании в РФ», «О государственном пенсионном обеспечении в РФ» от 15 декабря 2001 г. и «О трудовых пенсиях в РФ» от 17 декабря 2001г. В связи с их принятием Закон «О государственных пенсиях в РФ» был признан утратившим силу.

Основная цель пенсионной реформы состояла в ограничении функционирования распределительной пенсионной системы, базирующейся на принципах обязательного социального страхования и охватывающей всех застрахованных и их семьи. В распределительную пенсионную систему был «вмонтирован» чуждый для нее по своей правовой природе компонент накопительных пенсий (гражданин копит свои пенсионные права, выраженные в сумме поступивших за него на накопление страховых пенсионных взносов, которые изымаются из финансового источника, гарантирующего выплату текущих пенсий по распределительной системе). Механизм получения накопления пенсий в далеком будущем создает угрозу финансовой устойчивости пенсионной системы для тех, кто получает страховые пенсии сегодня. Кроме того, он разрушает один из основополагающих принципов социального страхования – принцип солидарности застрахованных, в силу которого социально-страховые системы пенсионного обеспечения по сути своей являются системами коллективной защиты застрахованных от таких социальных рисков как старость, инвалидность, утрата семьей кормильца. Индивидуализация пенсионных прав путем формирования в социально-страховой системе пенсионных накоплений привносит в эту систему элемент коммерции, который связан с очень высоким риском, обусловленным часто непредсказуемой ситуацией на финансовых рынках. В условиях экономических кризисов практически во всех странах, где функционировали системы пенсионных накоплений, они потерпели крах. В странах с рыночной экономикой такие системы могут создаваться на условиях гражданско-правового, а не социальногострахованияи функционировать наряду с распределительными системами. Государство не должно нести ответственность за эффективность гражданско-правового страхования, в систему которого гражданин входит на добровольной основе, в отличие от социально-страховой системы, которая является государственно - принудительной.

Кроме того, в страховую пенсионную систему был включен и еще один элемент, не связанный со страховой природой пенсий, - это твердый, фиксированный размер, дополняющий страховую часть пенсии. Первоначально это была самостоятельная базовая часть трудовой пенсии, а с 1 января 2010 г. она трансформировалась в часть самой трудовой пенсии и стала называться – фиксированный базовый размер страховой части пенсии (ФБР). Размер ФБР не зависел ни от стажа, ни от заработка застрахованного лица, в связи с чем по существу выполнял функцию социальной пенсии, которая гарантируется государством каждому нетрудоспособному гражданину как члену общества. Очевидно, что место данной выплате в системе государственного пенсионного обеспечения, поскольку те, кто трудился, обладают равными правами с теми, кто реализует право на социальное обеспечение, включая право на пенсии, как члены общества. В этом случае финансирование указанной выплаты должно гарантироваться средствами федерального бюджета, а не средствами пенсионного фонда, за счет которых следовало бы увеличить собственно страховую часть пенсии, поскольку эти средства, как уже неоднократно говорилось выше, представляют собой часть «отложенной» заработной платы, предназначенной в будущем гарантировать пенсионное обеспечение застрахованного.

Результатом пенсионной реформы 2002 г. стало также сохранение в полном объеме государственной привилегированной системы пенсионного обеспечения для государственных гражданских служащих. Предусмотренная ранее Указом Президента РФ от 16 августа 1995 г., в нарушение Конституции РФ, поскольку государственные пенсии устанавливаются законом (ст.39), данная система теперь была закреплена законодательно. Она предусматривает возможность обеспечения указанных служащих двумя пенсиями – пенсией за выслугу лет и страховой пенсией (по старости или по инвалидности).

В результате реформы 2002 г. пенсионная система России стала состоять с из двух относительно самостоятельных подсистем:системы трудовых пенсий (которые с 1 января 2015 г. трансформировались в страховые пенсии), закрепленной Федеральным законом от 17 декабря 2001 г. «О трудовых пенсиях в РФ», и системы государственных пенсий, закрепленной Законом РФ от 12 февраля 1993 г. «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей» и Федеральным законом от 15 декабря 2001 г. «О государственных пенсиях в РФ».

При этом основное (но не единственное) отличие трудовых пенсий от государственных – это источник их финансирования. Если государственные пенсии финансируются исключительно из федерального бюджета, то трудовые пенсии в первую очередь связаны со страховыми взносами по обязательному пенсионному страхованию и финансируются по смешанному, преимущественно страховому принципу, с фактически субсидиарным дополнительным финансированием из федерального бюджета нашей страны.

Разница в регулировании трудовых (страховых) и государственных пенсий также в круге лиц, обеспечиваемых ими. Получателями трудовых (страховых) пенсий являются лица, застрахованные в системе обязательного пенсионного страхования, и члены их семей (в случае смерти застрахованного лица), а получателями государственных пенсий являются те, кто, как правило, либо заслуживает свою государственную пенсию уникальным видом деятельности (например, военной службой) или особыми заслугами. Государственными пенсиями обеспечиваются также граждане, у которых возникает тот или иной социальный риск, признаваемый государством и обществом в силу объективных причин достаточным для регулярной государственной пенсионной помощи даже без связи с их участием в трудовой деятельности (ребенок-инвалид; ребенок, потерявший кормильца; престарелый, не имеющий трудового стажа, и т.д.). Это так называемые социальные пенсии. Именно социальные пенсии являются наиболее убедительным примером реализации в нашей стране принципа всеобщности социального обеспечения. Очевидно, что ребенок-инвалид не помог обществу (и возможно не поможет никогда) в формировании валового внутреннего продукта страны, но социальное государство обязано обеспечить такого ребенка постоянным источником средств существования. В данном случае не за счет страховых взносов на пенсионное страхование, а за счет общих обезличенных налоговых платежей всех налогоплательщиков страны.

Третий этап формирования пенсионной системы связан с очередной пенсионной реформой (третьей по счету), которая осуществлена в стране с 1 января 2015 года. Основные цели и способы ее реализации отражены в новых Федеральных законах: от 28.12.2013 N 400-ФЗ «О страховых пенсиях» и от 28.12.2013 N 424-ФЗ «О накопительной пенсии».

Федеральный закон от 28.12.2013 N 400-ФЗ «О страховых пенсиях»изменил не только название «трудовой пенсии» на «страховую пенсию», но и установил принципиально новый правовой механизм исчисления размеров страховых пенсий по сравнению с закрепленным ранее в Федеральном законе «О трудовых пенсиях в РФ».

Федеральный закон от 28.12.2013 N 424-ФЗ «О накопительной пенсии» ввел новый вид пенсии, заменив им прежнюю накопительную часть трудовой пенсии по старости.

Таким образом, в результате проведенных пенсионных реформ структура пенсионной системы России на современном этапе состоитиз трех относительно самостоятельных подсистем:системы страховых пенсий, закрепленной Федеральным законом «О страховых пенсиях», системы государственных пенсий, закрепленной Федеральным законом «О государственном пенсионном обеспечении в РФ» и системы накопительных пенсий, условно называемой среди специалистов – «накопительным компонентом» пенсионной системы.

studfiles.net

Пенсионная система России, ее современное состояние

⇐ ПредыдущаяСтр 23 из 66Следующая ⇒

Пенсионеров в Российской Федерации почти 39 млн.[135]. Большинство из них (примерно 95%) получают «страховую» пенсию. Пенсия почти для всех них является основным, а зачастую и единственным источником средств к существованию. Все это предопределяет повышенную значимость пенсионной системы.

С 1990г. законодательство о пенсионном обеспечении в России полностью обновилось. Эта часть социального законодательства претерпела кардинальные изменения как по существу, так и по форме.

Ныне пенсионная система России состоит из двух подсистем: страховой и бюджетной.Они подразделяются в зависимости от тех источников, за счет которых выплачиваются пенсии (см. § 4 гл. 1). Первая из них финансируется за счет обособленного страхового пенсионного фонда, в орбите ее действия находятся главным образом наемные работники и некоторые другие категории занятого населения, охваченные обязательным пенсионным страхованием, и их семьи. Вторая финансируется за счет бюджета страны, ею охватываются в основном отдельные категории государственных служащих (кадровые военные и некоторые другие), их семьи, а также те граждане, которые по каким-либо причинам не заработали пенсию своим трудом, службой. Бюджетная пенсионная система слагается, таким образом, как бы из двух неравнозначных частей: одна часть — «возвышается» над всеми, она для тех, кто служит власти, другая часть подсистемы, наоборот, для тех, кто вообще не трудился.

Иногда эти две подсистемы переплетаются — к страховой пенсии производится бюджетная доплата.

Обновление пенсионного законодательства началось в конце 1990 г., когда в России, находившейся в то время еще в лоне СССР, был принят Закон «О государственных пенсиях в РСФСР». Этим законом вводилась подлинная система пенсионного обеспечения на основе обязательного пенсионного страхования наемных работников.

Что побудило тогда Россию приступить к формированию своей пенсионной системы, с собственной независимой финансовой базой, обособленной от государственного бюджета, — с российским пенсионным страховым фондом? Причин было несколько. Отметим две главные, не потерявшие до сих пор значения, а, наоборот, ставшие еще более актуальными.

Первая причина состояла в объективной потребности пересмотреть укоренившуюся в обществе идеологию самой природы обязательного пенсионного страхования трудящихся, возродить и, главное, реализовать на практике истинную его сущность. При этом учитывалось, что уже в то время постепенно, хотя и медленно, складывалась многоукладная система экономических отношений, менялось представление властных структур о целях общественного производства и распределении богатства, создаваемого трудом народа, в частности наметилась тенденция к паритетному смягчению военного противостояния двух мировых политических систем и использованию высвобождаемых ресурсов, в прошлом пожираемых гонкой вооружений, в интересах населения страны.

В недалеком прошлом в течение десятилетий нашим соотечественникам навязывался постулат о том, что государственное социальное страхование (а пенсионное — часть его) осуществляется якобы за счет государства. Внедренная в сознание людей, эта идея использовалась при формировании управленческих решений и получила даже законодательное выражение. Определяя в централизованном порядке крайне низкую оплату труда практически для всех работников, изымая львиную долю того, что создавалось их трудом, государство вместе с тем декларировало полное освобождение трудящихся от уплаты страховых взносов из их заработка, выдавая это за одно из величайших завоеваний. Средства социального страхования практически слились с налоговыми платежами и аккумулировались в государственном бюджете вместе с иными бюджетными доходами. Расходы на выплату пенсий ввиду низких страховых взносов финансировались в основном за счет государственной дотации. Все это приводило к искажению реальной стоимости рабочей силы, создавало иллюзию-, что пенсионеров содержит государство, а не те, кто трудится и создает богатства общества.

Первая основополагающая идея российского пенсионного Закона 1990 г. состояла в том, чтобы в стране укоренилась подлинная система обязательного пенсионного страхования. Суть такой системы, представляющей одно из выдающихся изобретений человечества в эпоху появления наемных работников и развития общества, проста, она практически воплощена во всех развитых странах и вполне приемлема в период становления и развития многоукладных экономических отношений на основе различных форм собственности. Ее принципиальное содержание определяется следующими основными критериями,хотя конкретное их проявление в разных странах может несколько различаться.

1.Экономический критерийобязательного пенсионного страхования,определяющий его сущность, коренится в производственных отношениях, реальной стоимости рабочей силы (используем привычные и впринципе верные термины). Вполне очевидно, что стоимость рабочейсилы не может определяться и в развитых странах давно уже не определяется ценой «живого» труда непосредственно в процессе производства. Она включает в себя и другие оплачиваемые периоды, прежде всего пенсионный период жизни человека, когда ему выплачивается заработанная им пенсия.

2.Социальный критерийобязательного пенсионного страхования,определяющий его сущность, заключается в солидарности всех застрахованных и работодателей, работающих в различных регионах, вразных отраслях и организациях и, главное, в солидарности поколений, трудоспособных и нетрудоспособных людей.

3.Реализуются эти сущностные критерии через систему соответствующих страховых платежей, которые в обязательном порядке уплачиваются работодателями (независимо от формы собственности) и наемными работниками, независимо от их желания. Другими словами,эта система принудительная. Принуждение осуществляется государством, в связи с чем в отдельных странах, в том числе и в России,подобная система называется государственной.

Обычно страховые взносы уплачиваются примерно в равных долях (в процентах к заработку) или в несколько большем объеме работодателем. Однако надо иметь в виду, что в конечном счете страхование осуществляется за счет самих работников, поскольку доходы работодателя образуются в основном в результате труда застрахованных. В связи с этим распределение платежей между работниками и работодателями не имеет существенного значения.

4.Страховые взносы аккумулируются в централизованном фонде,который обычно именуется фондом обязательного пенсионного страхования (в России — это Пенсионный фонд РФ). Его средства не должны сливаться с государственным бюджетом, они предназначены толькона пенсионное обеспечение застрахованных, их семей и ни при какихобстоятельствах не могут изыматься на иные цели. Управление такимфондом осуществляется застрахованными и работодателями (их представителями) под контролем государства.

5.Все условия и нормы уплаты страховых пенсионных взносов, атакже нормы пенсионного обеспечения (уровень пенсий в процентах к заработку, требуемый для получения пенсии стаж, порядок подсчета стажа и заработка, минимальные и предельные размеры пенсии и т. д.) определяются законом.

6. Уровень страхового пенсионного обеспеченияв конечном счете определяется, во-первых, тем, сколько лет трудился человек, или, иначе говоря, сколько лет им и его работодателями уплачивались страховые взносы, и, во-вторых, объемом его заработка, на основе которого уплачивались в эти годы страховые взносы. Эти два показателя определяют в основном уровень пенсионного обеспечения конкретного наемного работника и дифференциацию (различия) в размерах пенсий застрахованных, их семей.

Уровень пенсионного обеспечения — один из существенных показателей, характеризующих пенсионную систему и ее состояние в каждый период времени. Необходимо различать относительный и абсолютный уровень пенсионного обеспечения, которые неразрывно связаны между собой.

Относительный уровень— это отношение пенсии пенсионера к его среднемесячному заработку, из которого она исчислена. Иногда этот показатель именуют коэффициентом замещения. Обычно он рассчитывается по стране в целом и по отдельным регионам. Для этого средняя пенсия делится на средний заработок, из которого она исчислена (соответственно в стране или регионе). Относительный показатель характеризует уровень жизни (достаток, потребление) пенсионеров — бывших наемных работников, живущих на пенсию, по сравнению с уровнем жизни наемных работников, продолжающих трудиться и живущих на заработок. Чем выше соотношение, тем меньше разрыв в уровне жизни указанных двух групп граждан, составляющих в развитых странах большинство населения.

Как это ни парадоксально на первый взгляд, но в странах, где высокая реальная оплата труда, относительный уровень пенсионного обеспечения обычно сравнительно невысок и, наоборот, в тех странах, где низкая оплата труда, он повыше. Объясняется это просто: при уровне пенсионного обеспечения в первых странах, допустим, в 40— 45%, человек, живущий на пенсию, вполне может за счет такой пенсии удовлетворять свои обычные потребности (в пище, одежде, оплате соответствующих услуг и т. д.), поскольку работающий член общества затрачивает на эти цели не более той же части своего заработка. Что касается других стран, то в них на удовлетворение обычных потребностей человека расходуется значительно большая часть заработка, следовательно, относительный уровень пенсионного обеспечения должен быть существенно выше. В противном случае пенсионер оказывается за чертой бедности или на ее грани.

Абсолютный уровеньпенсионного обеспечения — это потребительская стоимость пенсии — от минимальной до максимальной. Другими словами, данный показатель определяет, в каком объеме пенсионер может приобретать необходимые ему потребительские товары, и, в частности, услуги, достаточны ли они для того, чтобы обеспечить ему достойный уровень и качество жизни.

В российском пенсионном Законе 1990 г. отражены все перечисленные выше критерии — принципы, на которых должна основываться обязательная страховая пенсионная система. На их основе, кстати, во всех развитых странах успешно функционируют и развиваются общенациональные страховые пенсионные системы. Эти критерии являются не изобретением разработчиков закона и законодателей, его принявших, а практической реализацией общепризнанных в мире идей обязательного пенсионного страхования.

Вторая причина, побудившая Россию приступить к формированию новой пенсионной системы, состояла в необходимости повысить реальный уровень доходов основной части пенсионеров, живущих, как правило, на пенсию. При этом учитывалось, что за последние годы в СССР существенно снизился как относительный, так и абсолютный уровень пенсионного обеспечения, особенно тех граждан, пенсия которых превышала минимальный размер. Это произошло в связи с ростом номинальной оплаты труда и консервацией в то же время максимального размера пенсии (он не повышался более 30 лет). В результате пенсия стала составлять значительно меньшую часть заработка, чем прежде[136]. Кроме того, в прошлом пенсии вообще не индексировались ни с учетом роста цен на потребительские товары, ни с учетом роста заработка. Материальный достаток пенсионеров в силу этого хотя и медленно, но неуклонно снижался.

Закон 1990 г. затронул и бюджетную систему пенсионного обеспечения. Он, во-первых, существенно повысил уровень пенсионного обеспечения военнослужащих из числа солдат, сержантов и старшин и приравненных к ним категорий граждан, упорядочил их пенсионное обеспечение. Ранее зачастую пенсии граждан, инвалидность которых наступила вследствие военной травмы, оказывались по своему уровню ниже пенсий по инвалидности вследствие общего заболевания и пенсий по старости. Закон устранил эту явную социальную несправедливость. То же касалось и пенсии по случаю потери кормильца, умершего вследствие военной травмы. С введением в действие с 1 февраля 1993 г. Закона «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, и их семей»[137]завершилось создание достаточно развитой и «возвышенной» системы пенсионного обеспечения всех категорий военнослужащих и приравненных к ним других категорий граждан и их семей.

«Возвышенная», т. е. прежде всего более высокая по своему уровню система пенсионного обеспечения для указанных категорий граждан, условия службы которых специфичны и опасны, и их семей, типична для большинства стран. Особые пенсии для таких граждан были и в СССР.

Общие тенденции развития двух российских пенсионных подсистем в последние годы (начиная с 1993 г.) очевидны: они характеризуются, с одной стороны, резким, постоянно нарастающим снижением относительного и абсолютного уровня пенсионного обеспечения практически всех, без какого-либо исключения, пенсионеров, получающих пенсию в соответствии с Законом 1990 г., а с другой — введением значительно более высоких пенсий для сотрудников властных, силовых структур как на федеральном, так и на региональном уровнях. Эти тенденции явно противоречат тем целям, которые определены в Законе 1990 г., — формированию единой системы государственных пенсий в России, обеспечению стабильности достигнутого уровня пенсионного обеспечения и повышению его, дифференциации условий и норм пенсионного обеспечения с учетом труда и его результатов (см. преамбулу Закона).

Единая пенсионная система государственных пенсий в России не состоялась. Другого вывода сделать, к сожалению, нельзя. В последние годы для многих категорий работников введены особые, привилегированные по своему уровню и условиям государственные пенсии либо весомые доплаты к «обычным» пенсиям[138]. Все эти «особые» пенсии и доплаты регулярно повышаются пропорционально росту оплаты труда соответствующих продолжающих трудиться чиновников, в отличие от обычных пенсий, размеры которых практически оказались замороженными несмотря на высокую инфляцию и продолжающийся процесс обесценения рубля.

Не обеспечена также стабильность реального уровня пенсионного обеспечения, достигнутого до введения в действие Закона 1990 г. Он снизился к началу 2000 г. по сравнению с 1990 г. в несколько раз и продолжает падать. Ныне даже самая высокая обычная пенсия по старости, выплачиваемая за многолетний труд, значительно ниже нищенского прожиточного минимума и практически не может обеспечить выживание тех, кто вынужден жить на пенсию. Следствие этого — многократный рост смертности среди пенсионеров, в частности вследствие суицида, а также стремительный рост у них тяжелых заболеваний, включая психические.

В связи со сдерживанием повышения минимальных размеров пенсий, ограничением их размеров предельной суммой, сопоставимой с заниженным минимумом, неполной индексацией пенсионных сумм и заменой ее компенсационными выплатами общая пенсионная система превращена в уравнительную систему; дифференциация в зависимости от длительности трудовой деятельности и уровня оплаты труда (т. е. трудового вклада), заложенная в Законе 1990 г., практически ликвидирована. Ныне в России установлены нищенские пенсии для большинства граждан, крайне незначительно различающиеся в зависимости от того, как долго, на какой работе и с какой оплатой трудился человек.

Указанные тенденции в основном трансформировались в соответствующие нормативные правовые акты: поправки к Закону 1990 г., иные законы, указы Президента, постановления Правительства. Они изменили сущность Закона 1990 г., свели пенсионную реформу 1990 г. к иному, подчас противоположному смыслу.

Читайте также:

lektsia.com