Содержание

Справка о доходах ИП в 2022 году, как индивидуальному предпринимателю подтвердить доход для банка

Налогообложение бизнеса и ИП в частности имеет ряд нюансов, о которых должны знать все юридические и физические лица, занимающиеся предпринимательской деятельностью. Индивидуальные предприниматели, так же как и обычные люди оказываются в ситуации, когда нужно задекларировать свои доходы за определенный период с места работы. Цель предоставления сведений о бизнесе может быть разной, например доказать платежеспособность для финансовой организации, МФЦ, социальной защиты или Налоговой инспекции РФ.

Содержание

expand_more

Как это сделать, какие справки необходимо задекларировать и предоставить, где взять справку о доходах ИП, как подтвердить доходы ип для получения займа и по какой форме следует заполнять все справки – далее в статье. Следуйте инструкциям и ссылкам, тогда сможете получить справку о доходах и расходах для ИП через 15 минут!

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Документы для ИП подтверждающие доходы

В качестве подтверждения дохода работника одной бумаги иногда бывает недостаточно. Многое зависит от системы налогообложения, которую применяют в своей деятельности предприниматели. Однако, форма справки о доходах для ИП, остается неизменной во всех ситуациях. Различаются только дополнительные декларации и документы учета, которые предоставляет ИП. Последние зависят от многих факторов, например, открыт ли счет, есть ли касса, ведется ли книга учета доходов и расходов, системы налоговых расчетов.

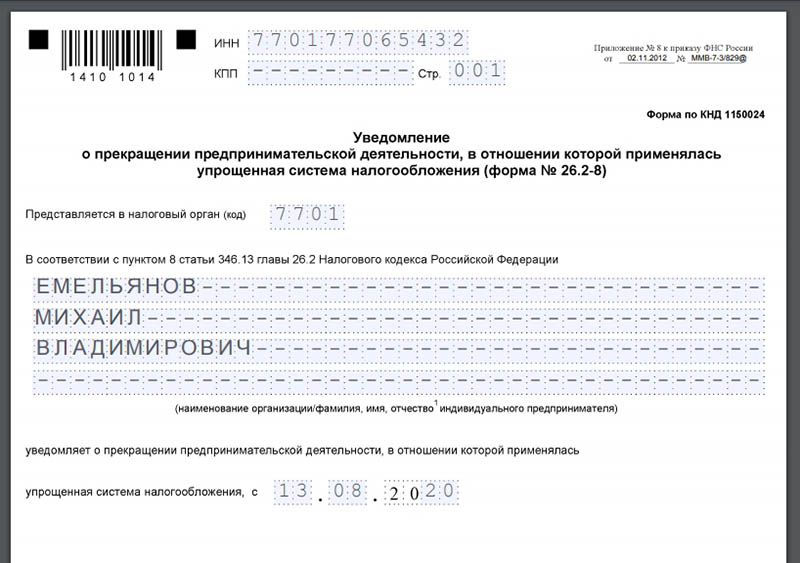

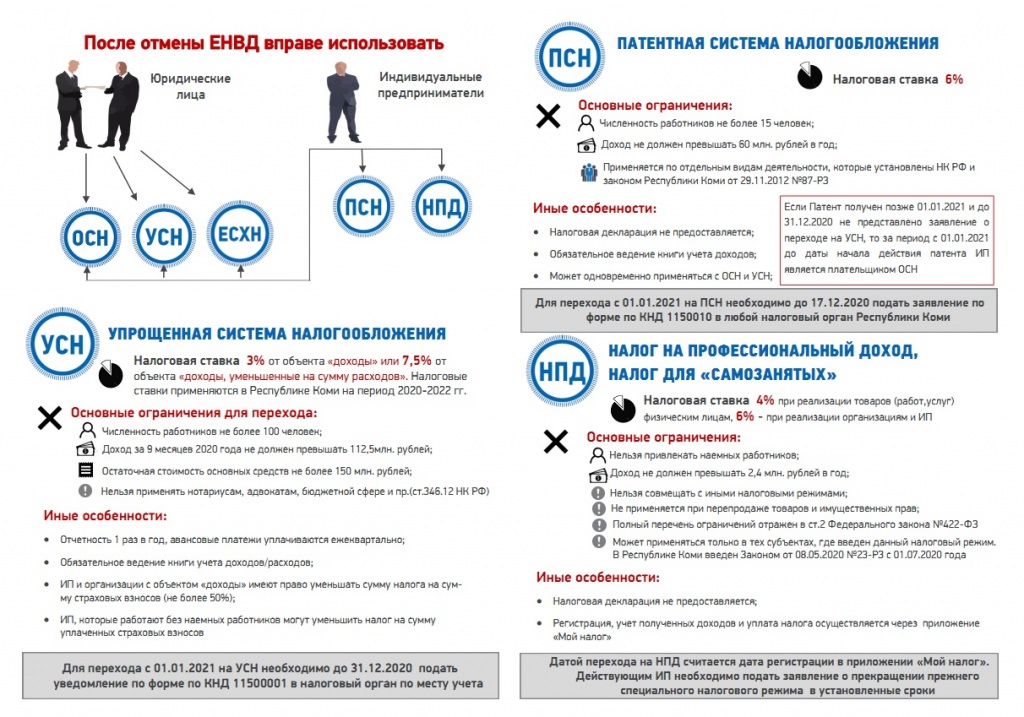

Как подтвердить доход ИП на УСН

Убедительным доказательством прибыли в этом случае является декларация по форме 3-НДФЛ. Есть еще один значимый документ для подтверждения дохода ИП – Книга учета доходов и расходов. Те лица, которые работают на упрощенной системе налогообложения, обязаны вести эту Книгу, с помощью которой возможно выявлять сведения в налоговую базу для налоговых взносов. То есть в этом документе присутствуют все требуемые данные о доходе индивидуального работника. Значит, в случае нужды, работник может предъявить копию Книги учета доходов и расходов как подтверждающий документ в любое учреждение. Предварительно ее потребуется заверить у нотариуса.

То есть в этом документе присутствуют все требуемые данные о доходе индивидуального работника. Значит, в случае нужды, работник может предъявить копию Книги учета доходов и расходов как подтверждающий документ в любое учреждение. Предварительно ее потребуется заверить у нотариуса.

Нужно учитывать, что закон обязывает подтверждать любые записи трудовой деятельности индивидуального работника, которые вносятся в Книгу, что касается также и доходов. Это могут быть договоры, платежки, выписки, приходники и другие документы, касающиеся непосредственно ведения бизнеса. Их нужно хранить в обязательном порядке, так как может возникнуть необходимость предоставить их в качестве дополнительных доказательств для подтверждения своего дохода. При налоговой проверке все перечисленные документы, формы и справки также пригодятся, но справка о доходах ИП для налоговой не потребуется.

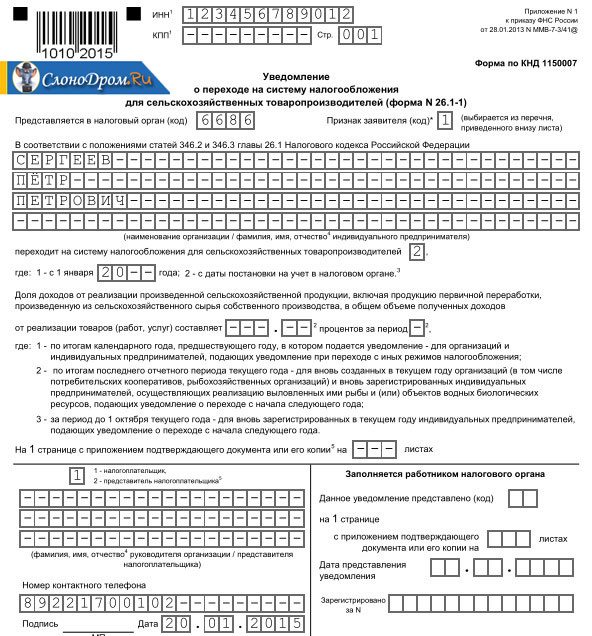

Как подтвердить свой доход ИП на патенте

В качестве доказательства доходности индивидуального предпринимателя в этом случае считается Патент на применение упрощенной системы налогообложения, а также журнал учета доходов ИП. В Патенте задекларированы сведения возможного получения средств за будущий период по конкретному типу бизнеса, а уже из этой суммы просчитываются налоговые удержания. Однако реальный доход предпринимателя в большинстве случаев намного крупнее, в чем и состоит преимущество документа. Получается, чтобы удостоверить доход ИП на патенте лучше предъявить конкретно бухгалтерскую Книгу доходов, где фиксируется приход средств за весь период деятельности. Справка о доходах для ИП на ПСН ничем не отличается от стандартной, при подтверждении поступлений средств пригодятся оригиналы чеков, счетов, актов.

Справка, подтверждающая доход ИП

Для обычных, работающих людей придумана бумага под названием справка по форме 2-НДФЛ. Оформляет справку и выдает сотрудник бухгалтерии. Индивидуальный предприниматель выписать себе такой документ не имеет права. Если индивидуальный предприниматель дополнительно работает как наемный работник, тогда ему помогут получить справку в организации, которая его трудоустроила. Сложнее тем, кто работает сам на себя, но выход есть и для них – бизнесмен может оформить справку, подтверждающую доход самостоятельно.

Оформляет справку и выдает сотрудник бухгалтерии. Индивидуальный предприниматель выписать себе такой документ не имеет права. Если индивидуальный предприниматель дополнительно работает как наемный работник, тогда ему помогут получить справку в организации, которая его трудоустроила. Сложнее тем, кто работает сам на себя, но выход есть и для них – бизнесмен может оформить справку, подтверждающую доход самостоятельно.

Образец справки для ИП в 2021 году

Скачать PDF файл

Справка оформляется на фирменном бланке ИП. При его отсутствии в шапке справки нужно указать основные сведения об индивидуальном предпринимателе: адрес, телефон, электронная почта, ОГРНИП, ИНН. Текст справки допускается в произвольной форме, но необходимо внести обязательную информацию.

Справка о доходах ИП для любой организации должна содержать::

- размер дохода ИП;

- название справки, дату подписания;

- фамилию, имя, отчество предпринимателя;

- Ф.

И.О, занимаемую должность лиц, визирующих справку. При наличии бухгалтера вписывается и он.

И.О, занимаемую должность лиц, визирующих справку. При наличии бухгалтера вписывается и он.

Доходы декларируются конкретно за период, который требует доказать получатель справки. Этот временной промежуток лучше включить в наименование справки, к примеру: «Справка о доходах ИП за 2021 год». Текст и форма допускаются свободные. Главное требование качества – четкие данные о суммах доходов, налоговых отчислениях и временном промежутке. Справку лучше делать за несколько дней до предъявления, а не задолго. Это особенно актуально, если необходимо доказать доход индивидуального предпринимателя с начала текущего года до настоящего момента или требуется справка о доходах и расходах.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как ИП подтвердить свой доход для займа

Индивидуальные предприниматели не рассматриваются банками в в качестве желанных клиентов, потому что зачастую не могут проверить доход для получения займа. Для тех ИП, которые зарегистрированы больше шести месяцев, шанс на подтверждение остается. Если есть расчетный счет, то лучше подавать заявление на ссуду в финансовую организацию, где он обслуживается. Финансовая организация видит всю нужную ему информацию и сведения для принятия решения – остатки, обороты и т. д., что увеличивает вероятность выдачи займа, ссуды или ипотеки, лучших условий договора и минимального количества требуемых документов.

Для тех ИП, которые зарегистрированы больше шести месяцев, шанс на подтверждение остается. Если есть расчетный счет, то лучше подавать заявление на ссуду в финансовую организацию, где он обслуживается. Финансовая организация видит всю нужную ему информацию и сведения для принятия решения – остатки, обороты и т. д., что увеличивает вероятность выдачи займа, ссуды или ипотеки, лучших условий договора и минимального количества требуемых документов.

Как индивидуальному предпринимателю сделать справку о снижении доходов?

При снижении дохода у индивидуального работника необходимо оформить справку о доходах, в которой указать снижение или отсутствие доходности. На этот случай лицо обязано заполнить справку об отсутствии поступлений денежных средств, оставив поле, сообщающее о доходах, нулевым. Не помешает официально заверить справку подписью и печатью, а также предоставить налоговую декларацию с нулевой доходностью за заданный период или журнал учета доходов и расходов. В остальном оформление остается неизменным. После заполнения справки останется уведомить орган, запросивший документы и, при возможности, получить налоговый вычет или пособие.

В остальном оформление остается неизменным. После заполнения справки останется уведомить орган, запросивший документы и, при возможности, получить налоговый вычет или пособие.

При отсутствии расчетного счета, шанс получить займ остается возможным, для этого изучаются программы по ссудам для малого бизнеса (следите за последними финансовыми новостями). По самым интересным и выгодным вариантам в интернете отсылаются заявки для получения ответов. Удобно использовать для поиска фильтры на сайтах-агрегаторах. Для заявления здесь потребуются следующие документы (минимум):

- финансовая отчетность, декларации, налоговые справки, формы;

- свидетельство о постановке на налоговый учет из ФСН, с указанием системы налогообложения;

- гражданский паспорт физического лица;

- свидетельство о регистрации в ЕГРИП;

- разрешение для ИП на ведение бизнеса, если оно требуется.

Дальше сложнее, и для подтверждения дохода вид документа определяется конкретным налоговым режимом:

| Вид налогообложения | Как подтвердить |

|---|---|

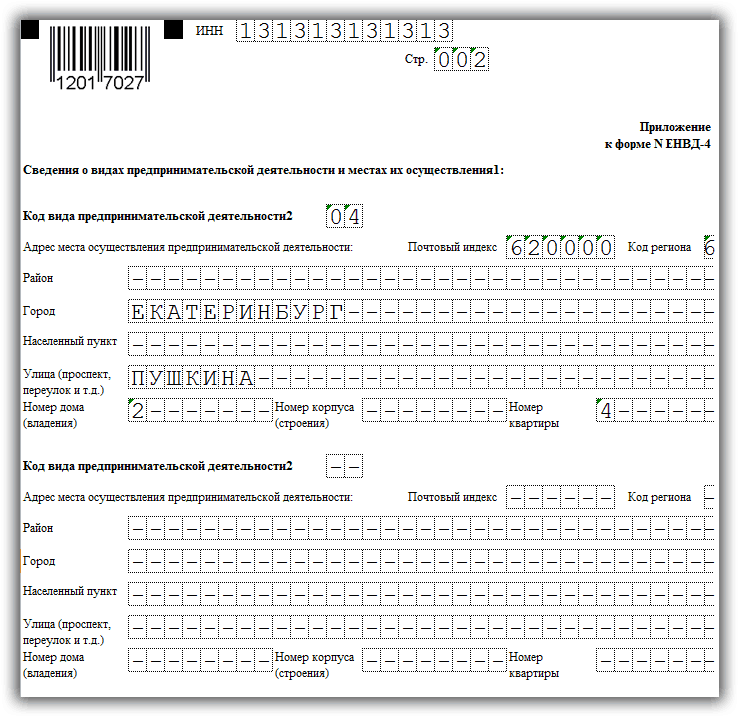

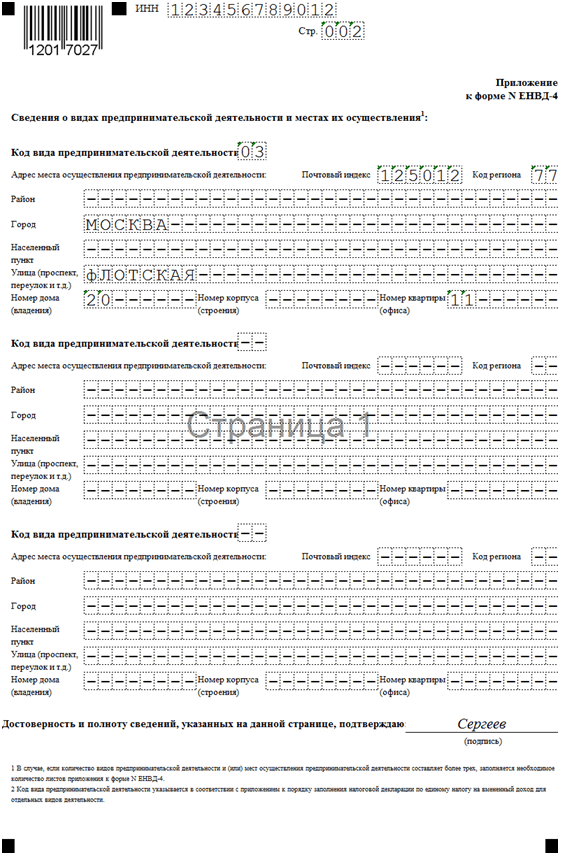

| ИП на патенте | Налог платится независимо от реальной доходности предпринимателя, поэтому нужно вести журнал учета действительных налогов. |

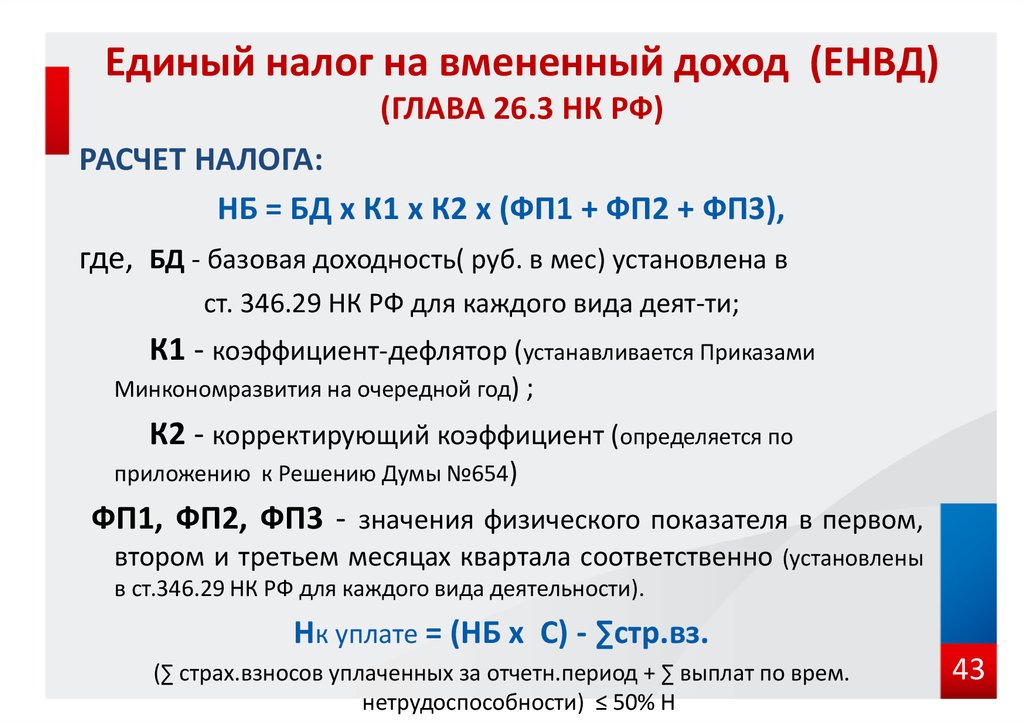

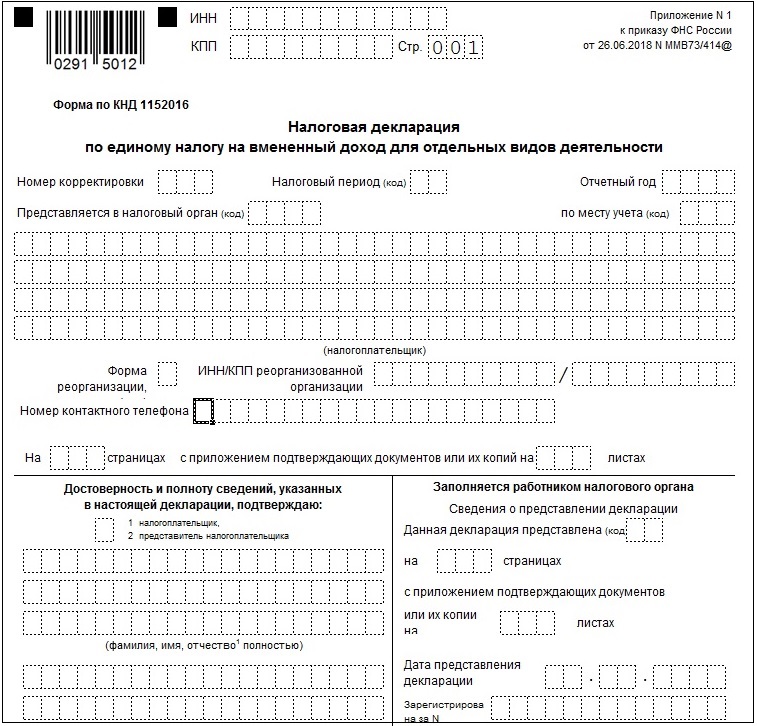

| ИП на ЕНВД | Налоговый документ по ИП на ЕНВД не привлекает, потому что не включает информацию о вмененном доходе или вероятной выручке. В этом случае доходы учитываются ИП самостоятельно. Помните, что ИП на ЕНВД с 01.01.2021 отменяется. |

| ИП на упрощенной системе налогообложении и общем режиме | Реальный доход индивидуального предпринимателя здесь подтверждается справкой упрощенной системы налогообложения за прошедший год или формой 3-НДФЛ. При сдаче налоговой декларации за прошлогодний период финансовая организация может потребовать справки о текущих доходах. Вероятно, понадобятся формы записи учета по системе налогообложения на УСН и журнал доходов и расходов на общем режиме. |

Получается, что в приоритете для банка ИП на упрощенной системе налогообложения или ОСНО.

Как видно из всего сказанного основным подтверждающим документом является справка по форме 3-НДФЛ, но могут понадобиться и другие документы (какие документы, которые подтверждают платежеспособность, следует предоставить — решать вам, выберите их самостоятельно). Предпринимателям необходимо вести дополнительный учет любых поступлений, налоговых отчислений и хранить все документы и приходные бумаги, какой бы доход не поступал.

Предпринимателям необходимо вести дополнительный учет любых поступлений, налоговых отчислений и хранить все документы и приходные бумаги, какой бы доход не поступал.

В статье мы разобрали как ИП подтверждает свои доходы, какие сведения интересуют органы, рассказали по каким формам заполнять декларации и другие бумаги, где получить справку о доходах ИП как для получения ссуды, так и для других нужд. Заказать сведения у юрлица могут самые разные органы, однако, во-первых, происходит это не часто, во-вторых, теперь вы знаете по каким формам составлять такую документацию и сможете оформить и представить ее по необходимым требованиям пользуясь способом приведенным в статье.

Кстати, если нужно сделать справку для работающего сотрудника достаточно использовать за образец справку по форме 2-НДФЛ. Составлять необходимо точно также как и справку для ИП указав зарплату за месяц и общий заработок работника за период в 3-6 месяцев. Заверить печатью или, если ИП работает без печати, поставить подпись.

Составлять необходимо точно также как и справку для ИП указав зарплату за месяц и общий заработок работника за период в 3-6 месяцев. Заверить печатью или, если ИП работает без печати, поставить подпись.

Эта статья полезная?

Срок подачи налоговой декларации по структуре компании

У занятого предпринимателя не всегда есть время подумать о сроке подачи налоговой декларации. Может быть легко пропустить крайний срок подачи налоговой декларации, когда у вас так много дел. Вы можете спросить себя: Когда должны быть уплачены налоги на бизнес ? Узнайте больше о дате и сроках уплаты налога на бизнес ниже.

Срок подачи декларации по налогу на прибыль

Срок подачи декларации по налогу на прибыль зависит от структуры вашего бизнеса. Типы бизнес-структуры включают индивидуальные предприятия, компании с ограниченной ответственностью (LLC) с одним или несколькими участниками, товарищества, корпорации и S-корпорации. Структура вашего бизнеса будет определять, какую налоговую декларацию вы подаете, и дату подачи налоговой декларации вашей компании.

Структура вашего бизнеса будет определять, какую налоговую декларацию вы подаете, и дату подачи налоговой декларации вашей компании.

Ознакомьтесь с крайним сроком уплаты налога на прибыль для каждого типа бизнес-структуры ниже:

Индивидуальное предприятие

Индивидуальное предприятие — это малый бизнес, которым владеет один человек. Индивидуальный предприниматель должен подать Приложение C, Прибыль или убытки от бизнеса, чтобы подать налоговую декларацию по бизнесу. Приложение C прилагается к индивидуальной налоговой декларации индивидуального предпринимателя, форма 1040. Срок подачи Приложения C — 15 апреля. также подайте Приложение C. Срок подачи налоговой декларации ООО с одним участником — 15 апреля.

Товарищество

Товарищество подает налоговую декларацию с использованием формы 1065 «Возврат дохода партнерства». Партнерство и партнеры должны сообщать о прибылях и убытках в IRS. Форма 1065 подается на 15-й день третьего месяца после окончания налогового года партнерства. Например, если налоговый год товарищества заканчивается 31 декабря, срок оплаты — 15 марта.

Например, если налоговый год товарищества заканчивается 31 декабря, срок оплаты — 15 марта.

Товарищества также распространяют Приложение K-1. Партнеры используют Приложение K-1 для заполнения своих индивидуальных налоговых деклараций. Разошлите Приложение K-1 партнерам до 15 марта. Крайний срок подачи Партнерами Приложения K-1 — 15 апреля.

ООО с несколькими участниками

ООО с несколькими участниками обычно облагается налогом как товарищество. Как и товарищества, LLC с несколькими участниками также должны подавать форму 1065 и Приложение K-1. Сроки партнерских отношений также применяются к LLC с несколькими участниками, включая крайний срок 15 марта для распространения Приложения K-1.

Сроки оплаты могут варьироваться в зависимости от налоговой структуры ООО с несколькими участниками. ООО с несколькими участниками могут выбрать для налогообложения как корпорации. Сроки оплаты будут соответствовать срокам для корпорации, если вы решите облагаться налогом как корпорация.

Корпорация

Корпорации подают налоговые декларации с использованием формы 1120 «Налоговая декларация корпорации США». Корпорация может выбрать любую дату окончания года.

Налоговая декларация корпорации обычно подается на 15-й день четвертого месяца после окончания финансового года компании. Например, корпорация с датой окончания года 31 декабря должна подать и уплатить налоги до 15 апреля.

Однако, если финансовый год вашего предприятия заканчивается 30 июня, вы должны подать форму 1120 до 15 числа третьего месяца. .

Корпорация S

Корпорации S или S Corps — это корпорации, которые платят налоги только с личных доходов. Подайте форму 1120-S, декларацию о подоходном налоге США для корпорации S, если ваш бизнес структурирован как корпорация S. Индивидуальные владельцы получают Приложение K-1, показывающее выплаты от корпорации.

Для S-корпорации обычно год заканчивается 31 декабря. При подаче налоговой декларации в качестве S-корпорации используйте дату подачи налоговой декларации 15 марта.

Определение сроков подачи налоговой декларации

Сроки подачи налоговой декларации не всегда приходятся на рабочие дни. Крайний срок уплаты налога на бизнес будет отличаться, если он приходится на выходной или праздничный день. В этом случае крайний срок переносится на следующий рабочий день.

Например, если 15 апреля приходится на субботу, срок выполнения будет понедельник, 17 апреля.

Сроки продления

Как владелец бизнеса, у вас есть варианты, если вы считаете, что можете пропустить срок. Вы можете подать заявление на продление налоговой декларации, если вам нужно отодвинуть крайний срок подачи налоговой декларации. Продление не меняет сумму, которую вы должны.

Если вы подаете заявление и получаете продление, ваша налоговая декларация по бизнесу должна быть подана:

- 15 сентября для S Corps, товариществ и многократных LLC, подающих заявку в качестве товарищества

- 15 октября для индивидуальных предпринимателей, одиночных членов LLC и корпораций

Если вы не можете платить налоги, обратитесь за решением в IRS. Альтернативные варианты могут включать в себя рассрочку и временную отсрочку инкассации.

Альтернативные варианты могут включать в себя рассрочку и временную отсрочку инкассации.

Попрощайтесь с ненужным стрессом, связанным с налоговым сезоном.

Загрузите наше бесплатное руководство с 10 советами по ведению учета, которые сделают налоговые дела проще простого!

Получите мое бесплатное руководство!

Эта статья была обновлена по сравнению с первоначальной датой публикации 6 декабря 2018 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.

Подача налоговой декларации на право собственности — процедура электронного файла, этапы

Как и любые другие юридические лица, такие как товарищества и компании, право собственности также должно платить налог со своего дохода. В юридическом смысле право собственности рассматривается как сам собственник, подоходный налог, который должен быть подан, следует той же процедуре, что и декларация самого собственника. Поэтому законы, регулирующие уплату подоходного налога с собственника, регулируют и право собственности.

Например, подоходный налог для пожилых граждан применяется к собственности, если собственник является пожилым гражданином, то есть:

а) граждане в возрасте 60 лет и старше освобождаются от уплаты подоходного налога, если их общий доход составляет менее 3 лакхов,

b) граждане в возрасте 80 лет и старше освобождаются от подоходного налога, если их общий доход составляет менее 5 лакхов.

Последнее обновление

Последнее обновление:

CBDT уведомляет форму 12BBA, форму декларации, которую должны подать соответствующие пожилые люди в указанные банки, чтобы получить освобождение от подачи ITR.

В бюджете на 2021 год было предложено освободить пожилых людей от подачи деклараций о подоходном налоге, если пенсионный доход и процентный доход являются их единственными источниками годового дохода. Раздел 194P был недавно добавлен, чтобы обязать банки удерживать налог с пенсионеров старше 75 лет, которые получают пенсию и процентный доход от банка.

Аудит собственности

В зависимости от годового оборота собственности иногда требуется проведение аудита собственности. Существует три различных обстоятельства, при которых необходимо провести аудит:

- Оборот частной фирмы, ведущей бизнес, превышает 1 крор рупий в течение оцениваемого года. Что касается профессиональной собственности, аудит необходимо провести, если общая выручка от собственности превышает сумму в 50 лакхов.

- Если собственность находится под любой схемой предполагаемого налогообложения, независимо от годового оборота, требуется аудит.

Правила проведения аудита изложены в Законе о подоходном налоге, 1961. В соответствии с этим Законом требуется, чтобы аудит частной фирмы проводился сертифицированным дипломированным бухгалтером. CA должен убедиться, что все бухгалтерские книги ведутся должным образом и что фирма-собственник соблюдает все необходимые требования.

Как подать декларацию о подоходном налоге для частного лица?

В соответствии с законом требуется, чтобы частное владение подавало налоговые декларации каждый год, если только оно не освобождено от налогов. Как упоминалось ранее, подоходный налог с собственности — это налог с собственника. Налоговая декларация может быть подана как физически, так и через портал электронной подачи с использованием электронной подписи собственника. В зависимости от характера права собственности необходимо заполнить две разные формы:

Как упоминалось ранее, подоходный налог с собственности — это налог с собственника. Налоговая декларация может быть подана как физически, так и через портал электронной подачи с использованием электронной подписи собственника. В зависимости от характера права собственности необходимо заполнить две разные формы:

- Форма ITR-3: Эту форму следует использовать для подачи подоходного налога, если собственность находится в ведении индуистской неразделенной семьи или любого другого владельца.

- Форма ITR-4 Sugam: Эта форма отличается от предыдущей формы, поскольку эта форма используется собственниками, подпадающими под действие условных налоговых схем. Это сделано для того, чтобы уменьшить бремя соблюдения требований, которое ложится на малый бизнес. Как упоминалось ранее, подоходный налог для собственника такой же, как и для собственника, то есть доход от предпринимательства добавляется к доходу самого собственника. Поэтому налоги на бизнес становятся личными налогами собственника.

Он по-прежнему имеет право на все налоговые вычеты, предлагаемые физическим лицам или индуистской неразделенной семье (HUF), в зависимости от обстоятельств.

Он по-прежнему имеет право на все налоговые вычеты, предлагаемые физическим лицам или индуистской неразделенной семье (HUF), в зависимости от обстоятельств.

Шаги для электронной подачи декларации о подоходном налоге для частного лица

- Первым шагом является получение карты PAN. Это карточка, которая выдается Департаментом подоходного налога каждому налогоплательщику. Он предоставляет владельцу карты уникальный постоянный номер счета (PAN), который необходим для уплаты налогов.

- Собственность не имеет отдельного юридического лица; следовательно, PAN владельца должен использоваться для уплаты подоходного налога и подачи налоговых деклараций.

- Вы должны зарегистрироваться на портале электронной подачи документов; если вы уже зарегистрированы, вы должны войти в систему, используя свой PAN.

- Теперь выберите меню электронной подачи, а затем выберите «Декларация о подоходном налоге».

- На этой странице необходимо выбрать следующее: – Год оценки – Форма ITR – Тип подачи (исходный/исправленный) – Выберите «Подготовить и отправить в режиме отправки»

- Выберите «Продолжить».

На новой странице вам необходимо внимательно заполнить все запрашиваемые данные.

На новой странице вам необходимо внимательно заполнить все запрашиваемые данные. - Некоторые детали, которые необходимо заполнить, будут обязательными, а некоторые зависят от применимости.

- После заполнения всей необходимой информации вам необходимо выбрать метод проверки. Существует три метода: два для электронной подачи и один для физической подачи: – Выберите электронную проверку, которая сразу же подтвердит регистрацию – Электронная проверка позже в течение 120 дней, что дает вам время обновить всю необходимую информацию в течение 120 дней. – Выберите «Я не хочу проходить электронное подтверждение», чтобы продолжить вручную

- Теперь выберите опцию «Предварительный просмотр и отправка». Здесь вы можете предварительно просмотреть возврат перед отправкой, чтобы выполнить последнюю проверку на наличие ошибок.

- После отправки с помощью опции электронной проверки вы можете проверить регистрацию либо через OTP, либо через EVC. OTP/EVC необходимо ввести в течение 60 секунд для успешной проверки.

Крайний срок подачи декларации о подоходном налоге для частной собственности

Крайний срок подачи декларации о подоходном налоге для частной собственности зависит от того, требуется ли ее проверка в соответствии с Законом о подоходном налоге,1961 и проводила ли она какие-либо международные операции.

- Предприятие, которому не требуется аудит, должно подать налоговую декларацию о доходах до 31 июля.

- Предприятие, которому требуется пройти аудит, должно подать налоговую декларацию о доходах до 30 сентября.

- Собственники, осуществившие какие-либо международные сделки, или определенные местные организации должны подать налоговую декларацию о доходах до 30 ноября.

Отказ от ответственности: Материалы, представленные здесь, предназначены исключительно для информационных целей. Когда вы получаете доступ или используете сайт или материалы, отношения между адвокатом и клиентом не создаются. Информация, представленная на этом сайте, не является юридической или профессиональной консультацией, и на нее нельзя полагаться в таких целях или использовать в качестве замены юридической консультации от адвоката, имеющего лицензию в вашем штате.

И.О, занимаемую должность лиц, визирующих справку. При наличии бухгалтера вписывается и он.

И.О, занимаемую должность лиц, визирующих справку. При наличии бухгалтера вписывается и он. Он по-прежнему имеет право на все налоговые вычеты, предлагаемые физическим лицам или индуистской неразделенной семье (HUF), в зависимости от обстоятельств.

Он по-прежнему имеет право на все налоговые вычеты, предлагаемые физическим лицам или индуистской неразделенной семье (HUF), в зависимости от обстоятельств. На новой странице вам необходимо внимательно заполнить все запрашиваемые данные.

На новой странице вам необходимо внимательно заполнить все запрашиваемые данные.