Содержание

Рефинансирование — что это такое и когда выгодно

Говоря простыми словами, рефинансирование — это получение нового кредита для закрытия имеющегося (одного или нескольких). Рефинансирование позволяет заемщику снизить размер ежемесячного платежа, изменить срок кредитования и в целом получить более удобные условия, чем по текущему договору.

Ключевое отличие обычного потребительского кредита от кредита рефинансирования — целевой характер, поэтому помимо стандартного набора документов банк попросит предоставить реквизиты для погашения кредита в другом банке.

- Когда рефинансирование выгодно

- Какие кредиты можно рефинансировать

- Через какое время можно оформить рефинансирование

- На что обратить внимание

- Вопрос-ответ

Когда выгодно делать рефинансирование кредита

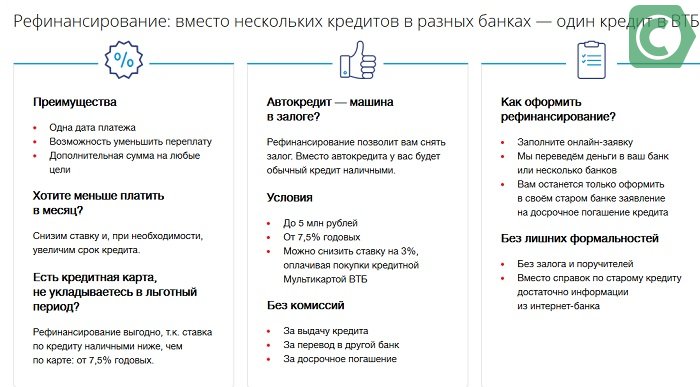

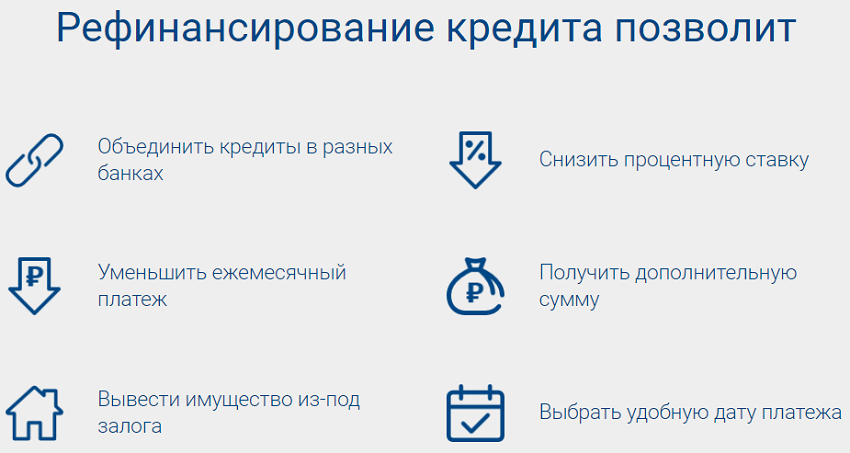

Объединить кредиты из разных банков

Если у заемщика несколько активных кредитных договоров, а даты платежей разбросаны по всему месяцу, очень легко забыть вовремя внести очередной платёж. Чтобы каждый раз не тратить время на изучение календаря и поиск реквизитов, гораздо удобнее объединить все кредиты в один.

Чтобы каждый раз не тратить время на изучение календаря и поиск реквизитов, гораздо удобнее объединить все кредиты в один.

Если заемщику требуются дополнительные средства, при рефинансировании можно добавить нужную сумму, которая может быть использована на любые цели.

Снизить процентную ставку

Например, вы брали кредит по одной ставке, а теперь банки предлагают более выгодные варианты. Воспользуйтесь калькулятором рефинансирования, чтобы базово рассчитать экономию или отправьте заявку, чтобы получить предварительное решение именно для вашего случая.

Увеличить срок кредитования и уменьшить ежемесячный платеж

С момента оформления займа могли произойти события, влияющие на доход (рождение ребенка, неожиданная крупная покупка, болезнь, сокращение на работе и т.д.). В таком случае выгоднее увеличить срок кредитования и тем самым снизить размер ежемесячного платежа, чтобы более гибко управлять свободными финансами.

Выгоднее всего оформить рефинансирование в первой половине срока кредита: чем меньше будет действовать высокая ставка по первому займу, тем ниже будет переплата. Это связано с аннуитетным принципом платежей, из-за которого большая часть процентов по кредиту уплачивается именно в первую половину срока.

Это связано с аннуитетным принципом платежей, из-за которого большая часть процентов по кредиту уплачивается именно в первую половину срока.

В некоторых случаях от рефинансирования лучше отказаться. Например, в случае с ипотекой, процентная ставка должна снизиться достаточно ощутимо, чтобы перекрыть дополнительные расходы по оцениванию недвижимости и страхованию. Если выгода в ставке составит менее 1,5%, может быть выгоднее использовать средства на погашение текущего кредита вместо оплаты оценки и переоформления документов.

Также невыгодным может быть рефинансирование в конце срока кредита — снижение ставки не успеет дать весомую экономию. Поэтому перед принятием решения важно оценивать плюсы и минусы рефинансирования в каждом конкретном случае.

Какой кредит можно рефинансировать и что для этого нужно

Рефинансировать можно большинство типов кредитов: в том числе потребительские, автомобильные, ипотечные. Важно лишь выбрать банк, предлагающий оптимальные условия, и ознакомиться с его требованиями.

При выборе банка обращайте внимание на основные параметры услуги:

- условия по сроку и размеру нового кредита;

- процентную ставку по займу;

- дополнительные расходы: страховки, оценка имущества и т.п.;

- требования к заемщику;

- возможности: например, получение дополнительной суммы займа.

Чтобы оформить рефинансирование, отправьте заявку и получите предварительное решение — это не обязывает вас пользоваться услугами банка, но позволит получить персонализированное предложение. Так гораздо удобнее оценить целесообразность рефинансирования.

Через какое время можно рефинансировать кредит

Срок, в который можно рефинансировать кредит, отличается в зависимости от банка. В большинстве случаев минимальный срок, который должен пройти с момента оформления действующего займа, варьируется от 3 до 6 месяцев. Некоторые банки, например УБРиР, позволяют рефинансировать кредиты раньше — уже через 60 дней после оформления. Это требование связано с тем, что банку важно видеть, выполняет ли заемщик свои обязательства.

Это требование связано с тем, что банку важно видеть, выполняет ли заемщик свои обязательства.

Часть банков также отказывают в рефинансировании в конце срока кредитования, когда до его окончания остается 2-3 платежа. Но некоторые организации позволяют перекредитоваться даже если заемщику остался последний платеж.

На что обратить внимание при рефинансировании

При поиске выгодных условий важно понимать, что рефинансирование и реструктуризация — это не одно и то же. Особенно актуально это при рефинансировании ипотеки. Банк, в котором она оформлена, может предложить написать заявление на снижение ставки, чтобы сохранить желающего уйти к конкурентам клиента. Однако это предложение будет не рефинансированием, а реструктуризацией. На первый взгляд оно может быть очень выгодным и удобным — ведь в этом случае не нужно будет делать повторную оценку и переоформлять множество документов.

Однако у этой услуги есть большой минус — она портит кредитную историю. Поэтому после такого снижения ставки в дальнейшем могут возникнуть проблемы как с рефинансированием, так и с получением новых займов. Банки рассматривают реструктуризацию как негативное событие — неспособность клиента отвечать по своим обязательствам, из-за которой банк пошел ему навстречу и изменил условия на более выгодные. В случае с рефинансированием ипотеки таких проблем уже не возникнет.

Банки рассматривают реструктуризацию как негативное событие — неспособность клиента отвечать по своим обязательствам, из-за которой банк пошел ему навстречу и изменил условия на более выгодные. В случае с рефинансированием ипотеки таких проблем уже не возникнет.

При рефинансировании ипотеки также важно учесть, что при увеличении суммы кредита и получении дополнительных наличных, заемщик теряет право на налоговый вычет с процентов по ипотеке.

Популярные вопросы

Сколько раз можно рефинансировать кредит?

Количество рефинансирований кредита законодательством не ограничено, поэтому делать это можно сколько угодно раз.

Влияет ли рефинансирование на кредитную историю?

Если своевременно вносить платежи, рефинансирование не окажет никакого негативного влияния на кредитную историю. А вот помочь сохранить ее может — если платежи по действующему кредиту стали слишком обременительными, рефинансирование на более длительный срок поможет снизить их и не уйти в просрочку.

Одобрят ли рефинансирование, если есть много активных кредитов?

Да, если кредитная нагрузка не будет превышать предельно допустимую для заявленного дохода заемщика.

Нужна ли страховка при рефинансировании кредита?

Нужна, но только для залоговых кредитов с обязательной по закону страховкой, таких как ипотека и автокредит. Для остальных займов страхование добровольное. Страховка, заключенная в предыдущем банке, не будет действовать после заключения нового договора.

Информация в тексте актуальна на момент публикации статьи.

Рефинансирование кредита — НБРБ. Единый портал финансовой грамотности

Однажды вам на глаза попадается интересное предложение банка: «Погасим ваш старый кредит на новых, более выгодных условиях». Начинаем разбираться и сталкиваемся с понятием «Рефинансирование» кредита. Если сказать проще, то можем его назвать «перекредитование» или «кредит на кредит».

Итак, что такое рефинансирование, как не прогадать, не ошибиться и не попасть в еще большую долговую яму? Попробуем разобраться по порядку.

Рефинансирование – это предоставление одним банком кредита на погашение предыдущего (текущего) кредита с целью изменения условий по кредитному договору, снижения процентной ставки, сроков кредита.

Также рефинансирование может служить инструментом для избежания других неподходящих условий по ранее выданному кредиту, неудовлетворительного обслуживания банка или объединение нескольких кредитных программ в одну.

Схема предоставления кредита на рефинансирование следующая. Клиент предоставляет в банк информацию о размере остатка задолженности и на сумму остатка получает новый кредит на более выгодных условиях. Наличные деньги клиент не видит и не получает. Данную сумму банк переводит на счет банка, в котором был ранее взят кредит, и который он погашает. После чего первый кредит закрывается и начинается выплата нового.

Одним из положительных моментов можно отметить то, что с помощью рефинансирования можно снизить ежемесячную нагрузку по платежам. Как правило, банки предлагают более выгодные условия, чем имеется изначально, иначе эта процедура не имела бы смысла для кредитополучателя.

Как правило, банки предлагают более выгодные условия, чем имеется изначально, иначе эта процедура не имела бы смысла для кредитополучателя.

Вместе с тем не стоит забывать о том, что оформить этот вид кредита будет сложнее, чем, если бы вы оформляли обычный кредитный договор. Так как придется предоставить в банк помимо основного пакета документов (документы, подтверждающие ваш доход и занятость) еще и справку из банка, о размере остатка задолженности и условиях действующего кредита, а так же реквизиты вашего счета в банке.

Также при принятии решения о рефинансировании ранее взятого кредита следует помнить о «чистоте» вашей кредитной истории, поскольку присутствие просрочек по кредитам влечет за собой отрицательную оценку платежеспособности клиента соответственно и его надежность. Поэтому если ваша кредитная история уже «испорчена», банк в праве отказать вам, посчитав вас ненадежным плательщиком.

Однако в случае достаточной платежеспособности, можно рассчитывать на получение обычного потребительского кредита на более удобных и выгодных для вас условий, при получении которого вы можете погасить и закрыть ранее взятый кредит. При оценке платежеспособности клиента, банк вычитает из его доходов все платежи по уже имеющимся кредитам, и если размер дохода позволяет, выдает новый кредит. Но! Если большая часть дохода уходит на выплату платежей по имеющимся кредитам, то одобрение банка вы не получите, поскольку параметры оценки банками платежеспособности клиента в настоящее время довольно строгие.

При оценке платежеспособности клиента, банк вычитает из его доходов все платежи по уже имеющимся кредитам, и если размер дохода позволяет, выдает новый кредит. Но! Если большая часть дохода уходит на выплату платежей по имеющимся кредитам, то одобрение банка вы не получите, поскольку параметры оценки банками платежеспособности клиента в настоящее время довольно строгие.

В этой ситуации как раз и приходит к вам на выручку предложение по рефинансированию и шансы на одобрение такого вида кредита намного выше.

Если вы все же решили взять «кредит на кредит» нужно четко понимать что на что вы меняете, чтоб случайно не сменить «шило на мыло»… А для этого необходимо взвесить все плюсы и минусы и сравнить:

- условия выплат,

- процентные ставки,

- порядок погашения, будут это, к примеру, аннуитетные платежи либо дифференцированные,

- также надо учитывать срок предоставления кредита.

При соблюдении этих советов и, сделав соответствующие предварительные расчеты, можно снизить свои расходы на погашение кредита на удобных для вас условиях. Пользоваться или не пользоваться рефинансированием и насколько это приемлемо для вас – решать только вам!

Пользоваться или не пользоваться рефинансированием и насколько это приемлемо для вас – решать только вам!

Что это такое, как это работает, типы и пример

Что такое рефинансирование?

Рефинансирование , или для краткости «рефи» относится к процессу пересмотра и замены условий существующего кредитного соглашения, обычно в отношении ссуды или ипотеки. Когда компания или физическое лицо решает рефинансировать кредитное обязательство, они фактически стремятся внести благоприятные изменения в свою процентную ставку, график платежей и / или другие условия, изложенные в их контракте. В случае одобрения заемщик получает новый контракт, который заменяет первоначальное соглашение.

Заемщики часто выбирают рефинансирование, когда условия процентной ставки существенно меняются, что приводит к потенциальной экономии на выплате долга за счет нового соглашения.

Ключевые выводы

- Рефинансирование происходит, когда пересматриваются условия существующего кредита, такие как процентные ставки, графики платежей или другие условия.

- Заемщики, как правило, рефинансируют, когда процентные ставки падают.

- Рефинансирование включает переоценку кредитоспособности лица или бизнеса и статуса погашения.

- Потребительские кредиты, часто рассматриваемые для рефинансирования, включают ипотечные кредиты, автокредиты и студенческие кредиты.

Нажмите «Играть», чтобы узнать все о рефинансировании

Как работает рефинансирование

Потребители обычно стремятся рефинансировать определенные долговые обязательства, чтобы получить более выгодные условия заимствования, часто в ответ на изменение экономических условий. Общие цели рефинансирования заключаются в том, чтобы снизить фиксированную процентную ставку, чтобы уменьшить платежи в течение срока действия кредита, изменить срок кредита или перейти от ипотеки с фиксированной ставкой к ипотеке с регулируемой ставкой (ARM) или наоборот. .

Заемщики также могут осуществлять рефинансирование, поскольку их кредитный профиль улучшился, из-за изменений, внесенных в их долгосрочные финансовые планы, или для погашения существующих долгов путем их объединения в один недорогой кредит.

Наиболее распространенной мотивацией для рефинансирования является процентная ставка. Поскольку процентные ставки цикличны, многие потребители выбирают рефинансирование, когда ставки падают. Национальная денежно-кредитная политика, экономический цикл и рыночная конкуренция могут быть ключевыми факторами, вызывающими повышение или понижение процентных ставок для потребителей и предприятий. Эти факторы могут влиять на процентные ставки по всем типам кредитных продуктов, включая как невозобновляемые кредиты, так и возобновляемые кредитные карты. В условиях растущих процентных ставок должники с продуктами с переменной процентной ставкой в конечном итоге платят больше процентов; обратное верно в условиях падения скорости.

Чтобы рефинансировать, заемщик должен обратиться либо к своему существующему кредитору, либо к новому с запросом и заполнить новую заявку на кредит. Впоследствии рефинансирование включает в себя переоценку кредитных условий и финансового положения физического лица или предприятия. Потребительские кредиты, обычно рассматриваемые для рефинансирования, включают ипотечные кредиты, автокредиты и студенческие кредиты.

Потребительские кредиты, обычно рассматриваемые для рефинансирования, включают ипотечные кредиты, автокредиты и студенческие кредиты.

Предприятия также могут попытаться рефинансировать ипотечные кредиты на коммерческую недвижимость. Многие бизнес-инвесторы будут оценивать свои корпоративные балансы на предмет бизнес-кредитов, выданных кредиторами, которые могли бы извлечь выгоду из более низких рыночных ставок или улучшения кредитного профиля.

Виды рефинансирования

Существует несколько вариантов рефинансирования. Тип кредита заемщик решает получить зависит от потребностей заемщика. Некоторые из этих вариантов рефинансирования включают в себя:

- Срочное рефинансирование : Это наиболее распространенный вид рефинансирования. Рефинансирование по ставкам и срокам происходит, когда первоначальный кредит выплачивается и заменяется новым кредитным соглашением, которое требует более низких процентных платежей.

- Рефинансирование с обналичиванием : Обналичивание является обычным явлением, когда стоимость базового актива, обеспечивающего ссуду, увеличилась.

Транзакция включает изъятие стоимости или доли в активе в обмен на более высокую сумму кредита (и часто более высокую процентную ставку). Другими словами, когда актив увеличивается в цене на бумаге, вы можете получить доступ к этой стоимости с помощью кредита, а не путем его продажи. Этот вариант увеличивает общую сумму кредита, но дает заемщику немедленный доступ к наличным деньгам, сохраняя при этом право собственности на актив.

Транзакция включает изъятие стоимости или доли в активе в обмен на более высокую сумму кредита (и часто более высокую процентную ставку). Другими словами, когда актив увеличивается в цене на бумаге, вы можете получить доступ к этой стоимости с помощью кредита, а не путем его продажи. Этот вариант увеличивает общую сумму кредита, но дает заемщику немедленный доступ к наличным деньгам, сохраняя при этом право собственности на актив. - Рефинансирование наличными : Рефинансирование наличными позволяет заемщику погасить часть кредита за более низкое отношение кредита к стоимости (LTV) или меньшие платежи по кредиту.

- Рефинансирование консолидации : В некоторых случаях ссуда консолидации может быть эффективным способом рефинансирования. Консолидированное рефинансирование может использоваться, когда инвестор получает один кредит по ставке, которая ниже их текущей средней процентной ставки по нескольким кредитным продуктам.

Этот тип рефинансирования требует, чтобы потребитель или бизнес подали заявку на новый кредит по более низкой ставке, а затем погасили существующую задолженность с помощью нового кредита, оставив их общую непогашенную основную сумму со значительно более низкими процентными платежами.

Этот тип рефинансирования требует, чтобы потребитель или бизнес подали заявку на новый кредит по более низкой ставке, а затем погасили существующую задолженность с помощью нового кредита, оставив их общую непогашенную основную сумму со значительно более низкими процентными платежами.

Плюсы и минусы рефинансирования

Плюсы

Вы можете получить более низкий ежемесячный платеж по ипотечному кредиту и процентную ставку.

Вы можете преобразовать регулируемую процентную ставку в фиксированную процентную ставку, добившись предсказуемости и возможной экономии.

Вы можете получить приток наличных денег для неотложной финансовой потребности.

Вы можете установить более короткий срок кредита, что позволит вам сэкономить деньги на общей сумме процентов.

Минусы

Если срок вашего кредита сбрасывается до первоначальной продолжительности, общая сумма процентов, выплачиваемых в течение срока кредита, может перевесить сумму, которую вы сэкономите по более низкой ставке.

Если процентные ставки упадут, вы не получите льготы по ипотеке с фиксированной процентной ставкой, если не рефинансируете снова.

Вы можете уменьшить долю в своем доме.

Ваш ежемесячный платеж увеличивается при более коротком сроке кредита, и вы должны оплатить заключительные расходы по рефинансированию.

Пример рефинансирования

Вот гипотетический пример того, как работает рефинансирование. Допустим, у Джейн и Джона есть ипотека с фиксированной ставкой на 30 лет. Проценты, которые они платят с тех пор, как впервые зафиксировали свою ставку 10 лет назад, составляют 8%. Из-за экономических условий процентные ставки падают. Пара обращается в свой банк и может рефинансировать существующую ипотеку по новой ставке 4%. Это позволяет Джейн и Джону зафиксировать новую ставку на следующие 20 лет, снизив при этом свой регулярный ежемесячный платеж по ипотеке. Если процентные ставки снова упадут в будущем, они могут снова рефинансировать свои платежи.

Дискриминация при выдаче ипотечного кредита незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Корпоративное рефинансирование

Корпоративное рефинансирование — это процесс, посредством которого компания реорганизует свои финансовые обязательства путем замены или реструктуризации существующих долгов. Корпоративное рефинансирование часто проводится для улучшения финансового положения компании, а также может быть осуществлено, когда компания находится в бедственном положении, с помощью реструктуризации долга. Корпоративное рефинансирование часто включает отзыв старых выпусков корпоративных облигаций, когда это возможно, и выпуск новых облигаций по более низким процентным ставкам.

Когда и как рефинансировать личный кредит

Примечание редактора: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Рефинансирование вашего личного кредита в правильной ситуации может стать отличным способом погасить долг и сэкономить деньги.

Экономия денег за счет рефинансирования долга с высокой процентной ставкой в долг с более низкой процентной ставкой часто является одной из основных причин, по которой люди в первую очередь берут личные кредиты. Но если вы хотите получить более низкую процентную ставку по существующему долгу, возможно, имеет смысл рефинансировать ваш личный кредит.

Согласно отраслевому отчету TransUnion, во втором квартале 2022 года средний долг на одного заемщика по необеспеченным кредитам составлял 10 344 доллара США. В некоторых ситуациях, которые мы рассмотрим ниже, рефинансирование личного кредита может иметь для вас смысл.

Хотите снизить ежемесячный платеж?

Посмотреть варианты сейчас

- Что такое рефинансирование личного кредита?

- Является ли рефинансирование кредита хорошей идеей?

- 5 кредиторов, которых следует рассмотреть для рефинансирования личного кредита

- Потенциальные недостатки рефинансирования личного кредита

- Как рефинансировать личный кредит0043 ?

Что такое рефинансирование личного кредита?

При рефинансировании личного кредита вы заменяете существующий кредит новым. Вы можете рефинансировать в том же банке или кредиторе, что и первоначальный кредит, если он предлагает рефинансирование, или в совершенно новом кредиторе. Если вам будет одобрено рефинансирование личного кредита, кредитор предоставит вам новый кредит с новыми условиями, которые вы можете использовать для погашения предыдущего кредита. В этом могут быть свои преимущества и недостатки, а в некоторых случаях вы можете увидеть негативное влияние на свой кредитный рейтинг.

В этом могут быть свои преимущества и недостатки, а в некоторых случаях вы можете увидеть негативное влияние на свой кредитный рейтинг.

Является ли рефинансирование кредита хорошей идеей?

Вот несколько случаев, в которых рефинансирование личного кредита предлагает несколько потенциальных преимуществ.

- Возможно получение более низкой процентной ставки — Рефинансирование вашего кредита может предоставить вам возможность получить более выгодную процентную ставку, чем та, которую вы платите по текущему кредиту. Это особенно применимо, если ваш кредит улучшился с тех пор, как вы впервые взяли свой личный кредит, и в этом случае вы можете претендовать на более высокую ставку по новому кредиту. Или, если процентные ставки снизились, более низкая процентная ставка может сэкономить вам деньги на общей стоимости кредита, в зависимости от того, что доступно на основе ваших кредитных рейтингов.

- Меньше расходов на ежемесячные платежи — Рефинансирование также может уменьшить сумму ваших ежемесячных платежей в долларах за счет увеличения срока кредита.

Например, если вы изо всех сил пытаетесь производить платежи со сроком кредита 36 месяцев, рефинансирование на 48 месяцев может уменьшить ваш ежемесячный платеж за счет увеличения количества месяцев, в течение которых вы должны погасить кредит. Имейте в виду, что такое продление срока кредита также может означать выплату большего процента в долгосрочной перспективе.

Например, если вы изо всех сил пытаетесь производить платежи со сроком кредита 36 месяцев, рефинансирование на 48 месяцев может уменьшить ваш ежемесячный платеж за счет увеличения количества месяцев, в течение которых вы должны погасить кредит. Имейте в виду, что такое продление срока кредита также может означать выплату большего процента в долгосрочной перспективе. - Сокращение количества платежей — С другой стороны, если ваше финансовое положение изменилось, переход с более длительного периода погашения (например, 36 месяцев) на более короткий период погашения (например, 24 месяца) означает, что вы сможете погасить кредит намного быстрее, быстрее погасив долги, что может уменьшить сумму процентов, которые могут начисляться. Кредитный калькулятор, указанный выше, также может помочь вам получить более полное представление об этом.

5 кредиторов для рефинансирования личного кредита

- SoFi — SoFi предлагает уникальные привилегии для участников, включая программу защиты от безработицы, консультации по вопросам карьеры, услуги финансового планирования, скидки на тарифы и доступ к эксклюзивным мероприятиям.

- Payoff by Happy Money — Payoff предлагает персональный кредит, специально предназначенный для людей, которые хотят консолидировать задолженность по кредитной карте. Кредитор может показать вам несколько стратегий выплаты, чтобы выбрать то, что лучше для вас. Вы также можете отслеживать свой прогресс в достижении ваших целей, используя онлайн-портал для участников.

- Avant — Этот кредитор предлагает персональные кредиты заемщикам с далеко не идеальным кредитом. Большинство клиентов Avant имеют кредитный рейтинг от 600 до 700. Вы также можете проверить, соответствуете ли вы требованиям, и изучить варианты ставок, не влияющие на ваш кредит.

- LightStream — Этот онлайн-кредитор предлагает низкие процентные ставки в рамках программы Rate Beat. Программа гарантирует, что если другой кредитор одобрит более низкую ставку по необеспеченному кредиту, LightStream превысит ее на 0,10%.

Применяются ограничения, и вам потребуется кредитный профиль от хорошего до отличного, чтобы претендовать на кредит LightStream.

Применяются ограничения, и вам потребуется кредитный профиль от хорошего до отличного, чтобы претендовать на кредит LightStream. - Wells Fargo — Этот национальный банк может отправлять платежи напрямую сторонним кредиторам в течение одного-трех дней, чтобы помочь вам рефинансировать свой долг. Это может ускорить и упростить процесс рефинансирования.

Возможные недостатки рефинансирования личного кредита

Прежде чем принять решение о рефинансировании личного кредита, важно рассмотреть потенциальные ловушки рефинансирования.

Более низкая процентная ставка не обязательно означает большую экономию

Если вы рефинансируете кредит на более длительный срок, одним из потенциальных недостатков является выплата более высоких процентов, даже при более привлекательной процентной ставке. Более длительный срок кредита означает, что вы также платите проценты дольше. Ваши более низкие ежемесячные платежи могут сопровождаться более высокой общей процентной ставкой в течение срока действия кредита.

Ваши более низкие ежемесячные платежи могут сопровождаться более высокой общей процентной ставкой в течение срока действия кредита.

Вот пример личного кредита на сумму 10 000 долларов с процентной ставкой 15% и сроком на 36 месяцев по сравнению с личным кредитом на 10 000 долларов с процентной ставкой 13% и сроком на 60 месяцев.

- Кредит на 36 месяцев / 15% составляет ежемесячный платеж в размере 346,65 долларов США с общей процентной ставкой в размере 2479,52 долларов США в течение срока действия кредита.

- Кредит на 60 месяцев / 13% предлагает более низкий ежемесячный платеж в размере 227,53 долларов США. Тем не менее, общая сумма процентов за срок действия 60-месячного / 13% кредита составляет 3 651,84 доллара США, потому что заемщик будет платить проценты в течение более длительного периода времени.

Хотя кредит под 13% обеспечивает более длительный срок и меньшую выплату, он также увеличивает общую сумму процентов на 1172,32 доллара США, что делает его менее привлекательным в долгосрочной перспективе.

Сборы, которые могут составить

Некоторые потребительские кредиты влекут за собой дополнительные расходы, такие как сборы за выдачу или штрафы за досрочное погашение. Если вы столкнетесь с обоими, это будет означать, что вы должны заплатить комиссию, чтобы закрыть старый кредит и больше, чтобы начать новый.

Даже если процентная ставка по вашему новому кредиту намного ниже, чем по кредиту, который вы рефинансируете, плата за выдачу может означать, что вам придется платить больше в течение всего срока кредита. Поэтому, когда вы сравниваете условия между вашим существующим личным кредитом и новым, обязательно учитывайте любые сборы за выдачу и штрафы за досрочное погашение, а также любые дополнительные сборы и годовые процентные ставки.

Процентная ставка — в виде процента — это стоимость, которую заемщик платит, чтобы занять деньги. Между тем, годовых годовой стоимости кредита для заемщика. Годовая процентная ставка по кредиту сочетает в себе процентную ставку с комиссиями и другими дополнительными расходами, чтобы дать вам более четкое представление о том, сколько вы платите за кредит в течение года.

Хотите снизить ежемесячный платеж?

Посмотреть варианты сейчас

Как рефинансировать потребительский кредит

Если вы взвесили все за и против и готовы продолжить свое путешествие по рефинансированию, вот несколько шагов, которые вы можете предпринять.

1. Присмотритесь к

Точно так же, как когда вы ищете кредитную карту или ипотечный кредит, вам следует присмотреться, чтобы сравнить кредиты, когда вы пытаетесь рефинансировать личный кредит. Таким образом, вы можете гарантировать, что получите самую низкую процентную ставку, на которую вы можете претендовать, а также наиболее благоприятный период погашения и управляемые ежемесячные платежи.

Совет: Обязательно узнайте у кредитора, который занимается вашим существующим личным кредитом, может ли он рефинансировать кредит. Или рассмотрите возможность покупки потребительских кредитов в Интернете на таких сайтах, как Credit Karma.

2. Изучение репутации кредиторов

Изучение репутации кредиторов

Ежегодно Бюро финансовой защиты прав потребителей получает жалобы потребителей, связанные с кредитами в рассрочку. Некоторые из этих потребителей сообщают, что им сообщают противоречивую информацию о документах и других требованиях к приложениям. Между тем, другие потребители жалуются на процентные платежи или сборы, которых они не ожидали.

Покопайтесь, чтобы не быть удивленными комиссиями или условиями, особенно если вы хотите иметь дело с онлайн-кредиторами. Проведя небольшое исследование в Интернете, вы сможете найти обзоры от Better Business Bureau и других источников, которые могут помочь вам решить, с какими кредиторами вы хотите вести дела.

3. Проверьте свой кредитный рейтинг

Прежде чем выбрать подходящее предложение по рефинансированию вашего кредита, проверьте свой кредитный рейтинг, чтобы знать, на каком этапе вы находитесь. Как правило, люди с более высоким кредитным рейтингом чаще имеют право на более низкие процентные ставки. И более низкие кредитные баллы обычно приравниваются к более высоким процентным ставкам.

И более низкие кредитные баллы обычно приравниваются к более высоким процентным ставкам.

Если вы не уверены, где находится ваш балл, мы предлагаем руководство по диапазонам кредитного рейтинга.

4. Расчет комиссий

Онлайн-калькулятор кредита поможет вам определить, как дополнительные расходы, такие как сборы за выдачу кредита и штрафы за досрочное погашение, могут повлиять на стоимость погашения рефинансируемого кредита.

Как мы упоминали ранее, эти сборы могут увеличить общую стоимость кредита, так что даже рефинансированный кредит с более низкой процентной ставкой может означать, что в конечном итоге вы будете платить больше в долгосрочной перспективе.

5. Рассмотрите предварительную квалификацию для получения личного кредита

Предварительный отбор для личного кредита — менее формальная оценка вашего кредита — не гарантирует, что вы получите личный кредит для рефинансирования вашего существующего. Но это может помочь вам получить представление о своей способности претендовать на получение кредита до того, как вы подадите заявку — и до того, как вы потенциально нанесете ущерб своему кредиту, тщательно расследовав свои кредитные отчеты. Это также может помочь вам понять, сможете ли вы занять достаточно, чтобы погасить существующий кредит, и какую процентную ставку вы можете получить.

Но это может помочь вам получить представление о своей способности претендовать на получение кредита до того, как вы подадите заявку — и до того, как вы потенциально нанесете ущерб своему кредиту, тщательно расследовав свои кредитные отчеты. Это также может помочь вам понять, сможете ли вы занять достаточно, чтобы погасить существующий кредит, и какую процентную ставку вы можете получить.

6. Заполните заявку

После того, как вы присмотрелись, сделали расчеты и прошли предварительную квалификацию, пришло время подать заявку на рефинансирование. Этот процесс, вероятно, будет похож на то, как вы подали бы заявку на личный кредит в первую очередь.

Здесь ваши исследования и предварительная квалификация могут окупиться. Когда вы подаете заявку на кредит, кредитор обычно проверяет ваши кредитные отчеты, что приводит к жесткому расследованию. Несколько сложных запросов за короткий период могут создать у кредиторов впечатление, что вы подвергаетесь более высокому кредитному риску, поэтому будьте осторожны с тем, к скольким кредиторам вы обращаетесь.

Тем не менее, следует помнить, что влияние сложного расследования на вашу кредитоспособность со временем уменьшается.

Может ли рефинансирование повредить моей кредитной истории?

Поскольку рефинансирование означает, что вы избавляетесь от старого кредита и берете новый, ваша кредитная история может ухудшиться. Это может произойти по нескольким причинам.

- Жесткая проверка кредитоспособности — Кредиторы проведут тщательную проверку вашей кредитной истории и баллов, когда вы подаете заявку на рефинансирование кредита. Этот запрос может привести к небольшому снижению вашего кредитного рейтинга. При поиске ссуды на рефинансирование и подаче заявки в несколько кредиторов постарайтесь подать заявку в течение 14 дней. Многие, хотя и не все, модели кредитного скоринга рассматривают несколько запросов в течение 14-дневного окна как один запрос, что минимизирует влияние на ваш кредитный рейтинг.

- Закрытие счета — Ваш первоначальный кредит будет закрыт после рефинансирования.

В некоторых системах кредитного скоринга ссуды на погашение долга могут рассматриваться как отрицательные, в отличие от ссуд на покупку жилья или автомобиля. Кроме того, модели кредитного скоринга учитывают длину счетов в ваших кредитных отчетах. Некоторые модели кредитного скоринга учитывают старый кредит при определении среднего возраста ваших счетов, но другие модели кредитного скоринга этого не делают — это означает, что средний возраст для них может снизиться. FICO, поставщик моделей кредитного скоринга, говорит, что длина вашей кредитной истории составляет 15% кредитных рейтингов FICO® 9.0014

В некоторых системах кредитного скоринга ссуды на погашение долга могут рассматриваться как отрицательные, в отличие от ссуд на покупку жилья или автомобиля. Кроме того, модели кредитного скоринга учитывают длину счетов в ваших кредитных отчетах. Некоторые модели кредитного скоринга учитывают старый кредит при определении среднего возраста ваших счетов, но другие модели кредитного скоринга этого не делают — это означает, что средний возраст для них может снизиться. FICO, поставщик моделей кредитного скоринга, говорит, что длина вашей кредитной истории составляет 15% кредитных рейтингов FICO® 9.0014 - Новый кредит — Если вы недавно подали заявку и взяли другие кредиты или кредиты, ваша кредитная история может пострадать. Модели кредитного скоринга рассматривают несколько новых учетных записей в течение короткого периода времени как больший риск.

Но не упускайте из виду потенциальные преимущества рефинансирования: если рефинансирование личного кредита облегчает вам внесение ежемесячных платежей и, в конечном итоге, погашение кредита, эти действия могут положительно повлиять на ваш кредит в долгосрочной перспективе.

Транзакция включает изъятие стоимости или доли в активе в обмен на более высокую сумму кредита (и часто более высокую процентную ставку). Другими словами, когда актив увеличивается в цене на бумаге, вы можете получить доступ к этой стоимости с помощью кредита, а не путем его продажи. Этот вариант увеличивает общую сумму кредита, но дает заемщику немедленный доступ к наличным деньгам, сохраняя при этом право собственности на актив.

Транзакция включает изъятие стоимости или доли в активе в обмен на более высокую сумму кредита (и часто более высокую процентную ставку). Другими словами, когда актив увеличивается в цене на бумаге, вы можете получить доступ к этой стоимости с помощью кредита, а не путем его продажи. Этот вариант увеличивает общую сумму кредита, но дает заемщику немедленный доступ к наличным деньгам, сохраняя при этом право собственности на актив. Этот тип рефинансирования требует, чтобы потребитель или бизнес подали заявку на новый кредит по более низкой ставке, а затем погасили существующую задолженность с помощью нового кредита, оставив их общую непогашенную основную сумму со значительно более низкими процентными платежами.

Этот тип рефинансирования требует, чтобы потребитель или бизнес подали заявку на новый кредит по более низкой ставке, а затем погасили существующую задолженность с помощью нового кредита, оставив их общую непогашенную основную сумму со значительно более низкими процентными платежами.

Например, если вы изо всех сил пытаетесь производить платежи со сроком кредита 36 месяцев, рефинансирование на 48 месяцев может уменьшить ваш ежемесячный платеж за счет увеличения количества месяцев, в течение которых вы должны погасить кредит. Имейте в виду, что такое продление срока кредита также может означать выплату большего процента в долгосрочной перспективе.

Например, если вы изо всех сил пытаетесь производить платежи со сроком кредита 36 месяцев, рефинансирование на 48 месяцев может уменьшить ваш ежемесячный платеж за счет увеличения количества месяцев, в течение которых вы должны погасить кредит. Имейте в виду, что такое продление срока кредита также может означать выплату большего процента в долгосрочной перспективе.

Применяются ограничения, и вам потребуется кредитный профиль от хорошего до отличного, чтобы претендовать на кредит LightStream.

Применяются ограничения, и вам потребуется кредитный профиль от хорошего до отличного, чтобы претендовать на кредит LightStream. В некоторых системах кредитного скоринга ссуды на погашение долга могут рассматриваться как отрицательные, в отличие от ссуд на покупку жилья или автомобиля. Кроме того, модели кредитного скоринга учитывают длину счетов в ваших кредитных отчетах. Некоторые модели кредитного скоринга учитывают старый кредит при определении среднего возраста ваших счетов, но другие модели кредитного скоринга этого не делают — это означает, что средний возраст для них может снизиться. FICO, поставщик моделей кредитного скоринга, говорит, что длина вашей кредитной истории составляет 15% кредитных рейтингов FICO® 9.0014

В некоторых системах кредитного скоринга ссуды на погашение долга могут рассматриваться как отрицательные, в отличие от ссуд на покупку жилья или автомобиля. Кроме того, модели кредитного скоринга учитывают длину счетов в ваших кредитных отчетах. Некоторые модели кредитного скоринга учитывают старый кредит при определении среднего возраста ваших счетов, но другие модели кредитного скоринга этого не делают — это означает, что средний возраст для них может снизиться. FICO, поставщик моделей кредитного скоринга, говорит, что длина вашей кредитной истории составляет 15% кредитных рейтингов FICO® 9.0014