Содержание

Расхождение ндс и налога на прибыль в 1С – Учет без забот

- Опубликовано 29.11.2016 10:18

- Автор: Administrator

- Просмотров: 62613

Требования о предоставлении пояснений от налоговых органов всегда приходят в самый неподходящий момент. А иногда ситуация осложняется еще и тем, что вы не понимаете, в чем именно заключается ошибка, как правильно её исправить, и будет ли достаточно просто пояснений или нужно предоставлять уточняющие отчеты? В этой статье я хочу поговорить с вами об одной из самых популярных причин для направления требования: несоответствие доходов от реализации по налогу на прибыль и выручки по НДС.

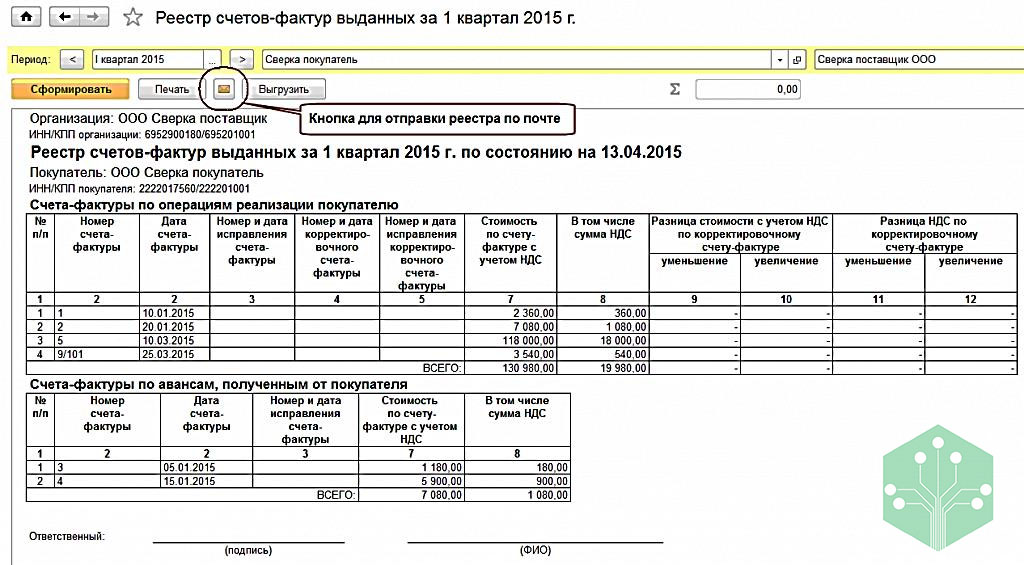

В чем именно заключается в данном случае ошибка (а возможно, и не ошибка, но об этом чуть позже) и как её увидеть своими глазами? Открываем декларации по НДС и налогу на прибыль за периоды, указанные в требовании. Необходимо помнить, что декларация по налогу на прибыль заполняется нарастающим итогом с начала года, а вот по НДС налоговым периодом является квартал. Поэтому, если вопросы у ФНС возникли, например, по итогам отчетной кампании за 9 месяцев, то для проверки нужно будет открыть декларацию по налогу на прибыль за этот период и три отчета по НДС: за первый, второй и третий кварталы.

Поэтому, если вопросы у ФНС возникли, например, по итогам отчетной кампании за 9 месяцев, то для проверки нужно будет открыть декларацию по налогу на прибыль за этот период и три отчета по НДС: за первый, второй и третий кварталы.

В отчете по налогу на прибыль обращаем внимание на строку 010 Листа 02 «Доходы от реализации».

Значение данной строки сверяем с суммой строк 010 Раздела 3 (графа «Налоговая база в рублях») деклараций по НДС за указанный период (в нашем случае за три квартала).

Если ваша организация осуществляет реализацию на экспорт, то необходимо также прибавить налоговую базу, отраженную в Разделе 4 отчета по НДС. Еще учитываем операции, не подлежащие налогообложению и включенные в Раздел 7.

Если, собрав налоговую базу по всем разделам деклараций по НДС за требуемый период, вы не получаете сумму, отраженную в декларации по налогу на прибыль, то начинаем разбираться с причинами такого явления.

Причин может быть несколько:

1) В одну из деклараций действительно закралась ошибка.

Например, часто бывает такая ситуация, когда уже после отправки отчета по НДС начинаются корректировки данных для подготовки отчета по налогу на прибыль. Документы перепроводятся, вносятся исправления, после этого суммы в декларации по НДС также могут измениться, а отчет уже был отправлен с прежними данными.

Для того, чтобы проверить текущую ситуация по регистрам учета НДС, можно создать новую налоговую декларацию за интересующий квартал и попробовать её перезаполнить, а затем сравнить данные с исходным отчетом (ни в коем случае не пытайтесь перезаполнять исходный отчет!). Если суммы изменились, проверяем их корректность и сверяем новые суммы с декларацией по налогу на прибыль.

Ошибки при этом могут быть самыми различными, подробно о проверке деклараций по данным учета в 1С: Бухгалтерии предприятия 8 мы рассказывали в видеокурсах «НДС: от понятия до декларации» и «Налоговый учет и расчет налога на прибыль». В том случае, если были переданы ошибочные сведения, скорее всего, потребуется сформировать уточненную декларацию, особенно, если корректировка должна быть произведена в сторону увеличения налога.

2) Был исчислен НДС с прочих доходов.

Если ваша организация в налоговом периоде получала внереализационные доходы, облагаемые НДС, то о данном факте нужно будет написать в ответе на требование. Данный вид доходов отражается в строке 020 Листа 02 декларации по налогу на прибыль, но не все доходы, отраженные по данной строке, облагаются НДС, поэтому для ФНС такая ситуация не является прозрачной, необходимо предоставить пояснения. Например, ваша организация выставила штрафные санкции покупателю, исчислила с суммы штрафа НДС и отразила данные суммы на счете 91, т.е. в составе внереализационных доходов.

Ошибки в данном случае нет, уточненную декларацию составлять не нужно, достаточно дать пояснения в ответ на требование.

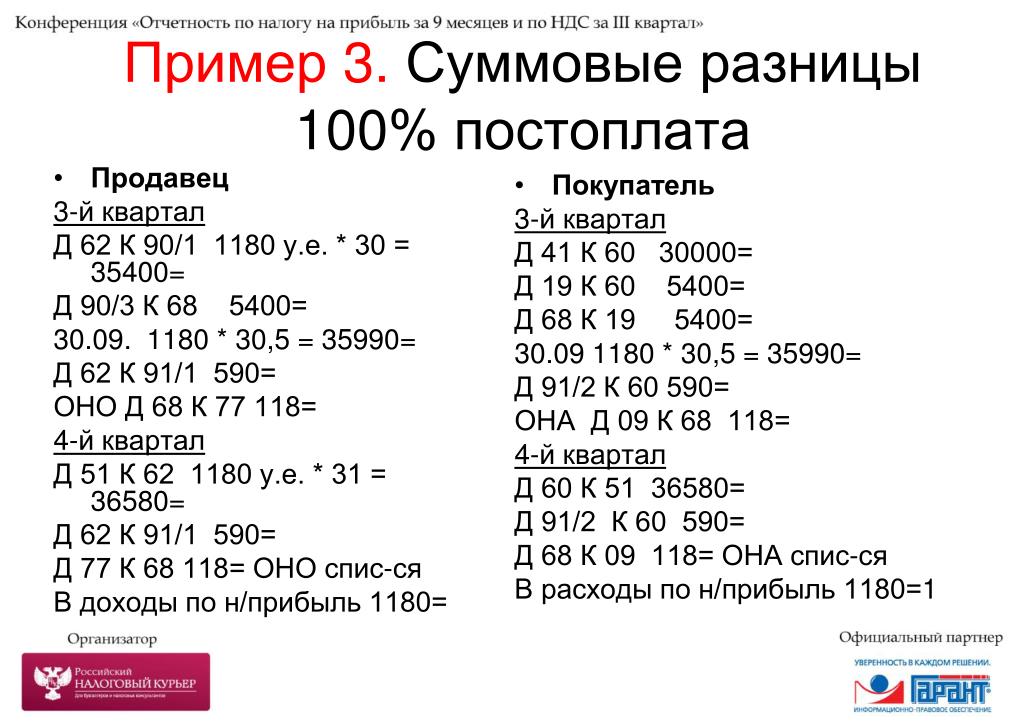

3) Организация получала в налоговом периоде доход от курсовых разниц.

В том случае, если по итогу налогового периода организация получила доход от курсовых разниц, также придется предоставить пояснения налоговому органу. Дело в том, что курсовые разницы включаются в доход для целей исчисления налога на прибыль, но не являются объектом обложения НДС, поэтому между показателями деклараций возникает вполне обоснованная разница.

Дело в том, что курсовые разницы включаются в доход для целей исчисления налога на прибыль, но не являются объектом обложения НДС, поэтому между показателями деклараций возникает вполне обоснованная разница.

4) Осуществлялась безвозмездная передача

В соответствии с действующим законодательством, безвозмездная передача в целях учета НДС признается реализацией товаров (работ, услуг). Но вот облагаемого дохода для целей расчета налога на прибыль в данном случае нет, поэтому между налоговыми базами по НДС и налогу на прибыль возникает объяснимая разница, по которой необходимо предоставить пояснения в ФНС.

Конечно, бывает еще множество более редких ситуаций, которые приводят к несоответствию доходов от реализации по налогу на прибыль и выручки по налогу на добавленную стоимость. Например, целевые поступления, использованные не по назначению, признаются доходом в налоговом учете, а вот НДС не облагаются. Но рассмотреть все многообразие вариантов в рамках одной статьи не представляется возможными, поэтому я рассказала вам лишь о самых популярных из них. А если вы захотите поделиться своим опытом и написать в комментариях о ситуации, не упомянутой в статье, то мы будем вам очень благодарны, ведь эта информация может быть полезна тысячам других пользователей интернета, которые заглянут на наш сайт в поисках ответа на такой важный вопрос.

А если вы захотите поделиться своим опытом и написать в комментариях о ситуации, не упомянутой в статье, то мы будем вам очень благодарны, ведь эта информация может быть полезна тысячам других пользователей интернета, которые заглянут на наш сайт в поисках ответа на такой важный вопрос.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Что такое НДС и как его рассчитывать?

В статье Вы сможете узнать что такое НДС и как его рассчитывать. Реалии бизнеса таковы, что данные знания необходимы для ведения деятельности в рамках законодательства Украины.

Налог введен для решения задач:

- Согласование налоговых систем европейских стран;

- Организация постоянного источника дохода в государственную казну;

- Упорядочивание доходов.

Налог на добавленную стоимость взыскивается по всей территории страны, образовывает бюджет, а также обязателен к уплате для каждого на рынке, кроме льготников и освобожденных лиц.

Если у вас есть вопросы по внедрению, работе или сопровождению программ автоматизации →

Закажите консультацию

ВНИМАНИЕ! Если у вас вопросы по НДС и расчету других налогов, то его стоит задавать налоговой, а мы можем проконсультировать Вас относительно работы программного обеспечения или поддержки программ для учета и автоматизации! Мы очень надеемся, что в нашей статье вы найдете ответ на ваш вопрос

Подробнее о том, что такое НДС

Согласно законодательству Украины данный налог — взыскание части на добавленную стоимость, что формируется на каждом этапе производства и является разницей между ценой проданной продукции, услуг и затратами на изготовление товаров.

Добавленную стоимость можно рассчитать при помощи формулы:

- ДС = V + m, где V — сумма выплачиваемой заработной платы, а m — получаемая прибыль.

Или другим способом:

- ДС = В — И, где В — сумма поступлений за реализованные товары, а И — затраты на изготовление продукции.

Необходимо платить НДС, в таких случаях:

- Поставки услуг и товаров совершаются на таможенной территории Украины. Определяется данное понятие согласно статье 186 Налогового кодекса Украины;

- Ввоз/вывоз продукции с/на таможенную территорию Украины;

- Поставка услуг с международных перевозок пассажиров, багажа и груза.

Не платиться НДС, когда:

- Место поставки услуг находится за границами Украины, согласно статье 186 НКУ;

- Операции относятся к описанным в статье 196 НКУ.

Освобождаются от налога операции указанные в статье 197 НКУ, а также обозначенные отдельным положением подраздела 2 раздела ХХ НКУ.

Существуют следующие ставки НДС:

- 20% — основная, применяется в большей части случаев;

- 7% — медицинская ставка. Подпункт “в” 193.1 НКУ.

- 0 % — экспортная ставка. В пункте 195 НКУ описано, когда пользуются данным процентом.

Как рассчитать НДС?

Для того, чтобы рассчитать НДС, необходимо воспользоваться такой формулой:

НДС = Отпускная цена (себестоимость + прибыль) × ставку налога.

Разберем на примере, допустим себестоимость нашего товара 6000 гривен, а заложенная в стоимость прибыль — 2000 гривен. В таком случае отпускная цена будет составлять — 6000 + 2000 = 8000. Рассчитываем сумму налога при ставке в 20%: 8000 × 20% = 1600.

Обратите внимание! Отпускная цена без учета налога на добавленную стоимость 8000 гривен, а с НДС = 8000 + 1600 = 9600. Если ставка налога составляет 20%, тогда сумма НДС будет 1⁄5 от стоимости продукта без НДС, то есть в данном случае можно 8000 гривен поделить на 5 и получить сумму налога, то есть 1600.

«BAS Бухгалтерія»

Подробнее о программе

Перейти

Рассчитаем НДС при ставке 0%. Для начала рассмотрим в чем разница между без НДС и с нулевым процентом. Итак, когда 0% существует нулевое налоговое обязательство и налоговый кредит по входящим накладным, а в случае отсутствия — ничего с вышеупомянутого не предусматривается.

При нулевой ставке возможен отрицательный НДС, что возмещается с государства.

Разберем на примере. Реализуем товар на экспорт, отпускная цена у нас 8000 гривен, налог при этом 0 гривен. Но по закупленным материалам для изготовления продукции мы имеем входящий налог на добавленную стоимость в размере 500 гривен. Тогда рассчитываем НДС таким образом: налоговое обязательство — налоговый кредит, то есть 0 — 500, что равно -500 гривен.

Поставщик при этом может запросить возмещение из бюджета в размере 500 гривен. Получить его можно либо на банковский счет или в счет погашения других налогов и обязательств.

Налоговый кредит — размер налога на добавленную стоимость, что платят во время приобретения продукции или услуг.

Рассмотрим как вычесть налог от суммы с НДС.

Допустим мы для производства товара на экспорт произвели закупку материалов на сумму 3000 гривен с учетом НДС. Просто умножить 3000 на 20% мы не можем, поскольку налог при ставке в 20% базируется на цене без учета налога на добавленную стоимость, а у нас 3000 это с учетом НДС.

С примера выше мы знаем, что при сумме в 9600 размер налога составляет 1600. То есть 1600/9600 = 1⁄6.

Значит, НДС рассчитываем таким образом: 3000 × 1⁄6 = 500.

Как рассчитать НДС для уплаты в бюджет?

Напишите нам

Воспользуемся следующей формулой: Налог на добавленную стоимость для уплаты = налоговое обязательство — налоговый кредит

С примеров выше, мы знаем, что налоговое обязательство составляет 1600, а налоговый кредит — 500.

Значит, НДС = 1600 — 500 = 1100. Данную сумму необходимо выплатить в бюджет государства в определенный срок, то есть 30 дней после того, как закончился отчетный месяц.

Если у Вас возникли вопросы касательно программ BAS, обращайтесь к специалистам нашей компании. Мы с радостью ответим!

Разница между НДС и налогом с продаж | Малый бизнес

Роберт Морелло

Налог на добавленную стоимость, или НДС, является широко используемой моделью налогообложения во всем мире на всех развитых и развивающихся рынках, кроме США. Налог с продаж используется только в Соединенных Штатах и применяется местными органами власти и правительствами штатов к различным категориям розничных товаров. Различия в этих двух системах очевидны, хотя в некоторых случаях они пересекаются.

Налог с продаж используется только в Соединенных Штатах и применяется местными органами власти и правительствами штатов к различным категориям розничных товаров. Различия в этих двух системах очевидны, хотя в некоторых случаях они пересекаются.

Как работает НДС

НДС начисляется правительствами на каждом этапе производственной цепочки от сырья до прилавка магазина. Каждое лицо или компания в цепочке несут ответственность за уплату одинаковой ставки налога на свою прибыль, хотя предыдущие уплаченные налоги вычитаются на каждом этапе. Например, тот, кто поставляет сырье производителю, должен платить 10 процентов от прибыли, которую он получает. Затем производитель должен заплатить 10 процентов прибыли, которую он получает, продавая продукт в магазин, за вычетом налогов, уже уплаченных лицом, поставляющим сырье. Все заканчивается тем, что продавец продает товар и платит 10 процентов за вычетом того, что было заплачено на первых двух этапах процесса. Другими словами, если бы НДС составлял 8 процентов, поставщик сырья заплатил бы 8 процентов своей прибыли, производитель заплатил бы 8 процентов своей прибыли за вычетом уже уплаченной суммы, а розничный торговец заплатил бы 8 процентов своей прибыли за вычетом всего этого.

пришел раньше.

пришел раньше.

Как работает налог с продаж

Налог с продаж взимается как процент от всех розничных продаж. Штаты, города и другие местные муниципалитеты определяют, существует ли налог с продаж, к каким видам товаров и/или услуг он применяется и взимаемые ставки. В некоторых штатах оптовики, которые продают товары или материалы в отрасли производителям или лицензированным розничным торговцам, освобождаются от уплаты налога с продаж. Налог взимается только с розничных продаж и покупок и полностью финансируется потребителем. Поэтапного постепенного накопления налоговых средств на всем протяжении перехода от сырья к готовому продукту не происходит.

Недостатки

Основным недостатком модели НДС является ее повышенная стоимость для бизнеса и, соответственно, для потребителя. Теоретически НДС распределяет стоимость накопления дополнительных доходов таким образом, чтобы ни одна из сторон не несла основную часть нагрузки.

В действительности затраты на бизнес так часто перекладываются на потребителя, что модель может не работать так, как планировалось. Недостатки прямого налога с продаж заключаются в потере доходов для правительств штатов и местных органов власти, которые не взимают сборы с оптовых сделок. Это может привести к снижению общих затрат для потребителя, поскольку дополнительные затраты не добавляются на каждом этапе производственного процесса.

В действительности затраты на бизнес так часто перекладываются на потребителя, что модель может не работать так, как планировалось. Недостатки прямого налога с продаж заключаются в потере доходов для правительств штатов и местных органов власти, которые не взимают сборы с оптовых сделок. Это может привести к снижению общих затрат для потребителя, поскольку дополнительные затраты не добавляются на каждом этапе производственного процесса.

Сходства

К товарам, которые продаются потребителям, применяются как НДС, так и налоги с продаж. В конце концов, и то, и другое в большей или меньшей степени оплачивается потребителем. Хотя НДС может приносить больше доходов в государственную казну, он также повышает стоимость ведения бизнеса и покупки розничных товаров. Налоги с продаж также влияют на стоимость товаров и в результате были отменены в некоторых штатах. Оба собираются в качестве дополнения к подоходному налогу, и оба могут быть исключены и были исключены для определенных предметов первой необходимости, таких как продукты питания, одежда (до определенной стоимости) и другие предметы первой необходимости.

Справочная информация

- Правительство штата Теннесси: Правила налогового управления

- The New York Times: Налоги на добавленную стоимость: Учебник

- The Atlantic: Налог на добавленную стоимость: что вам нужно знать

- Washington Post: Опасности налога на добавленную стоимость

- The New York Times: Многие рассматривают вариант НДС как лекарство от дефицита

Автор биографии

Роберт Морелло имеет обширный опыт путешествий, маркетинга и бизнеса. Он получил степень бакалавра гуманитарных наук в Колумбийском университете в 2002 году и работал в сфере туризма в качестве гида, старшего корпоративного менеджера по маркетингу и продуктам, а также консультанта/эксперта по путешествиям. Морелло — профессиональный писатель и адъюнкт-профессор путешествий и туризма.

6 Различия между НДС и налогом с продаж в США

НДС взимается примерно в 170 странах, в то время как США остаются единственной крупной экономикой с налогом с оборота — «налогом с продаж и использования». Они оба сложны в деталях, но очень по-разному. Ниже вы можете узнать об основных вариациях и о том, как обеспечить соответствие в обоих случаях.

Они оба сложны в деталях, но очень по-разному. Ниже вы можете узнать об основных вариациях и о том, как обеспечить соответствие в обоих случаях.

Этот блог является выдержкой из подробного руководства Avalara по налогу с продаж в США для европейцев, которое охватывает все, что вам нужно знать о налоге с продаж, чтобы успешно продавать в США.

Avalara предлагает бесплатную 90-дневную пробную версию своего программного обеспечения для налогообложения продаж в США AvaTax. Узнайте, как легко вам автоматизировать свои налоги и сосредоточиться на развитии своего бизнеса.

Что такое же?

Налог с продаж и НДС США — это налоги на конечного потребителя, взимаемые предприятиями от имени государства.

В обоих случаях, если вы продаете местным потребителям в качестве иностранного поставщика, вам, вероятно, придется зарегистрироваться в качестве нерезидента или «удаленного» налогоплательщика. Недавно произошло сближение между налогом с продаж и НДС по правилам определения того, применяется ли налог в зависимости от того, где находится продавец, «нексус» в терминологии США. После регистрации в качестве плательщика налога с продаж или НДС вам необходимо:

После регистрации в качестве плательщика налога с продаж или НДС вам необходимо:

- Точно рассчитать и начислить налог;

- Подавать регулярные декларации, суммируя продажи и причитающиеся налоги; и

- Перечислить любой налог, подлежащий уплате, в соответствующие налоговые органы.

Но на этом сходство заканчивается. И НДС, и налог с продаж являются сложными; но по разным причинам. Вот шесть основных отличий.

1. Налог с продаж взимается на уровне штата плюс тысячи местных юрисдикций; НДС взимается только на уровне страны.

Налог с продаж устанавливается штатами США – 45 из 50 штатов США, а также округ Колумбия имеют налог с продаж. Однако именно здесь налог с продаж становится очень загроможденным. Страны, города и ряд других специальных юрисдикций (более 12 000) имеют право устанавливать и взимать налог на сделку сверх государственного налога с продаж.

Это делает определение правильной ставки налога с продаж огромной проблемой, поскольку бизнес должен точно определить, в каких юрисдикциях применяются налоги и как их комбинировать. НДС контролируется и взимается только федеральным правительством.

НДС контролируется и взимается только федеральным правительством.

2. Большое разнообразие ставок налога с продаж с частыми изменениями; Только три или меньше ставок НДС.

Поскольку в США существуют тысячи юрисдикций по налогообложению с продаж, которые часто, что приводит к путанице, перекрывают друг друга, существует огромная комбинация ставок.

Это усугубляется тем, что штаты, округа и города не пытаются согласовать ставки, взимаемые на одни и те же продукты. Наконец, штаты и налоговые органы США любят часто корректировать свои ставки налога с продаж — часто ежемесячно в таких штатах, как Алабама.

Это делает расчет еще более сложным, учитывая вероятность того, что ставки изменились. Ставки НДС легко отследить — практически в каждой стране действует единая стандартная ставка для большинства товаров и услуг.

Как правило, существуют две сниженные ставки на основные продукты питания и коммунальные услуги. Они, как правило, не меняются из года в год.

3. Налог с продаж только на конечного потребителя; НДС взимается со всех операций.

Здесь налог с продаж «простой». Он взимается только с конечного потребителя (в кассе или онлайн-кассе).

Предприятие или другая освобожденная организация может предоставить продавцу свой официальный «свидетельство об освобождении», чтобы скорректировать его до нуля. НДС гораздо сложнее. Он взимается по всей цепочке поставок от первой продажи до последней покупки потребителем, то есть продажи B2B, а также продажи B2C.

4. НДС взимается с предприятия; налог с продаж также может быть обязанностью рынка.

Продавец товаров или услуг несет ответственность за расчет и сбор НДС, даже если они продаются через платформу онлайн-рынка. В США большинство штатов в настоящее время налагают на торговых площадках обязательство по сбору налога с продаж для своих удаленных продавцов.

Правила обязательств на рынке различаются в зависимости от штата в зависимости от того, должна ли платформа собирать налог, что усложняет правильное получение налогов.

Продавцу важно отслеживать, когда торговая площадка удерживает налог с продаж, чтобы избежать двойного налогообложения и убытков.

Предприятия имеют право вычитать НДС, который они взимают с НДС, который они затем взимают со своих клиентов. Это делается с помощью обычной декларации по НДС, а процесс частичного сбора НДС помогает сократить мошенничество.

Однако это усложняет НДС, особенно при международных продажах, когда не всегда ясно, правила и ставки НДС какой страны применяются к продаже.

5. НДС по цифровым услугам; но он может быть освобожден от налога с продаж в США

В Европе и все чаще во всем остальном мире НДС взимается с цифровых или электронных услуг. К ним относятся:

Потоковое или загружаемое мультимедиа

Приложения; электронные книги и публикации

Реклама; членство в онлайн-клубах

Большинство электронного обучения; ПО SaaS; и хранения данных

Налоговый режим США еще больше отстает от этих новых предложений.

пришел раньше.

пришел раньше. В действительности затраты на бизнес так часто перекладываются на потребителя, что модель может не работать так, как планировалось. Недостатки прямого налога с продаж заключаются в потере доходов для правительств штатов и местных органов власти, которые не взимают сборы с оптовых сделок. Это может привести к снижению общих затрат для потребителя, поскольку дополнительные затраты не добавляются на каждом этапе производственного процесса.

В действительности затраты на бизнес так часто перекладываются на потребителя, что модель может не работать так, как планировалось. Недостатки прямого налога с продаж заключаются в потере доходов для правительств штатов и местных органов власти, которые не взимают сборы с оптовых сделок. Это может привести к снижению общих затрат для потребителя, поскольку дополнительные затраты не добавляются на каждом этапе производственного процесса.