Виды расчетных счетов в банке: отличия и характеристика. Счет юридического лица

Расчетные счета юридического лица

Расчетные счета юридического лица – это учетные записи предприятия в банке. Их используют для осуществления различного рода платежей (безналичных или наличных) от имени и в пользу его владельца. В основном для юридических лиц применимо наименование счета «до востребования». Примером его использования является совершение платежей за приобретенные товары и оказанные услуги.

Порядок открытия

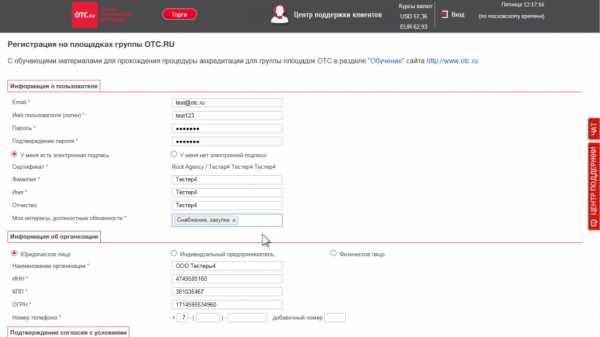

- Для открытия расчетного счета юридическое лицо обязано написать заявление в банк.

- На основании представленного заявление специалист банка заводит этого клиента в базу АБС (автоматизированная банковская система).

- После внесения, в базе составляется его номер. Для юридических лиц номер начинается со следующих первых пяти цифр – 40702, следующие три цифры это код валюты (для рубля – 810, для доллара – 840). Следующими цифрами следует произвольно составляемый контрольный разряд. После него идет ряд служебных цифр. Последними идут пять цифр, обозначающие код юридического лица.

- карточка с образцами печати и подписей, заверенная нотариально;

- копия паспортов лиц, имеющих право распоряжаться им – это руководитель, главный бухгалтер и другие лица;

- копии всех правоустанавливающих документов юридического лица;

- справка из социальных фондов и налоговой инспекции об отсутствии каких-либо задолженностей.

На основании представленных документов составляется папка «юридическое дело клиента». В этой папке хранится вся переписка и любые бумажные отношения, в которые вступают юридическое лицо и банк.

Юридическое лицо вправе создавать несколько расчетных счетов с целью разделения их по назначению. И лучше прибегнуть к помощи проверенного банка, чтобы избежать губительных недочетов.

Порядок закрытия

Для закрытия расчетного счета юридического лица в банк необходимо предоставить заявление, которое в последующем передается специалисту операционного отдела в работу.

- Если остатка денежных средств нет (то есть остаток нулевой), то его закрывают.

- Если имеется некий остаток денежных средств, то данная сумма списывается через расход и выдается владельцу через кассу банка, а сам счет закрывается.

Некоторые кредитные организации предусматривают комиссию за ведение р/с, которая списывается в конце месяца. Если в процессе оформления закрытия выясняется, что там не хватает денежных средств для оплаты комиссии, тогда его владелец оплачивает ее путем наличных расчетов через кассу банка.

Рассылка уведомлений

На основании Налогового кодекса в течение семи календарных дней после открытия расчетного счета, его владелец обязан отправить уведомления об этом в территориальную налоговую службу. В уведомлении указывается:

- ИНН;

- ОГРН;

- реквизиты банка;

- расчетный счет;

- наименование юридического лица.

Это уведомление отправляет либо сам руководитель, либо лицо, исполняющее данные обязанности по выданной доверенности. Рекомендуется также составить опись содержимого письма и отправить его почтой. Лучше выбирать вид отправки заказным (ценным) письмом.

Данные действия уберегут юридическое лицо от штрафных санкций и проблем с налоговыми органами.

Проблемы, которые могут возникнуть при открытии счета

Наиболее часто встречающиеся проблемы:

- Физическое месторасположение юридического лица иное, нежели указано в документах. В этом случае банк может затребовать дополнительные сведения, подтверждающие местонахождения юридического лица. Например, к таким доказательствам можно отнести свидетельство о праве собственности на данное помещение или заключенный договор аренды с его собственником.

- Владелец юридического лица находится по каким-либо причинам в «черном списке» банка. Например, за неоднократное выступление в качестве заявителя регистрации большого количества расчетных счетов.

Впрочем, указанные проблемы могут возникнуть как до, так и после регистрации. Тогда банк беспрекословно выполняет указания налогового органа по блокировке любых операций по данному счету.

Поступление денежных средств после закрытия расчетного счета

Если после закрытия расчетного счета на него поступают денежные средства, в этом случае они помещаются на внутрибанковские проводки как «невыясненные суммы». После этого идет проверка того, действительно ли закрыт указанный р/с. Если данный факт подтверждается или выясняется, что счет получателя указан неверно, денежные средства возвращаются тому лицу, который их отправил, с указанием причин возврата – закрытие счета или ошибка в указании счета получателя.

Также закрытие может быть инициировано и самим банком, в связи его неактивностью. Срок неактивности определяется банком самостоятельно, как правило, это период от шести до двенадцати месяцев. После истечения указанного времени, на имя юридического лица отправляется уведомление о предстоящем закрытии счета с указание причин. Кроме того, в уведомлении оговаривается пункт, в котором банк устанавливает некий короткий срок, в течение которого владелец может совершить снятие или пополнение счета, тем самым перевести его в состояние активности;

- Если клиент произведет его активацию, то счет продолжает за ним сохраняться и его ведение происходит в обычном порядке.

- Если клиент не дает обратной связи, остаток денежных средств отправляется на внутрибанковские проводки как «к получению» и находится там определенный промежуток времени, который также устанавливается банком самостоятельно. После истечение этого срока, данные средства отправляются на счет «доходы банка».

Причины блокировки расчетного счета

В некоторых случаях блокировка счета может происходить по инициативе судебных органов (то есть признаваться арестованным). Такое постановление может быть вынесено только на основании судебного решения. Причин может быть достаточно много для того, чтобы признать арестованным р/с юридического лица, пример:- своевременно неуплаченные налоги;

- алименты;

- неуплата различных штрафных санкций;

- проведение платежей, которые не соответствуют законодательству субъекта и т.д.

По арестованному счету банку налагается запрет на проведение каких-либо операций.

Во время судебного процесса суд вправе затребовать любые документы, связанные с данным клиентом (платежные документы, расчеты с третьими лицами и т. д.). Обязанностью банка является содействие проведению следствия и оказания любой необходимой помощи.

Кроме суда, правом на такую блокировку обладает и налоговая инспекция в случае:

- несвоевременной уплаты каких-либо налогов,

- непредставление декларации,

- неуплата пени,

- после результатов проведенной налоговой проверки.

Также решение о закрытии может быть принято руководством банка на основании внутреннего разбирательства. Например, одной из основных причин может быть проверка источника происхождения денежных поступивших на расчетный счет и тех целей, на которые планируется потратить данные денежные средства. После того, как все операции по проверке выполнены и нарушений обнаружено не было, орган осуществляющий контроль, дает письменное разрешение на разблокировку и продолжение работы.

Таким образом, р/с для юридических лиц – это основной способ проведения различных денежных операций с третьими лицами. От того, насколько тщательно и аккуратно будут подготовлены документы для его открытия и в дальнейшем – процесс его ведения, зависит успешность проведения операций. Но если вы не профессионал, то допустить ошибку в документах очень просто, поэтому мы рекомендуем обратится в Сбербанк.

Открытие расчетного счета в Сбербанке

В современном Сбербанке практически ничто не напоминает о сберегательных кассах, которыми так славился ранее данный банк. Правда, и на себя десятилетней давности он также уже мало похож.

Именно благодаря способности к изменениям и упорному движению вперед, банк не стоит на месте, а развивается. Титул самого старого и крупного банка Российской Федерации не мешает ему оставаться открытым и честным конкурентом в банковской сфере, держа руку на пульсе всех перемен, как финансовых, так и технологических. Собственно, благодаря последнему, Сбербанку и удается шагать в ногу с нынешними тенденциями рынка и умело ориентироваться в быстро изменяющихся технологиях, чтобы подстраиваться под предпочтения клиентов.

Преимущества открытия расчетных счетов в Сбербанке:

- Благодаря отлично развитой филиальной сети клиент всегда находится рядом с банковским отделением;

- Собственная расчетная система, которая охватывает не только территорию РФ, а и другие государства дает возможность проводить огромные объемы платежей, как в самой России, так и за ее пределами;

- Обеспечивается возможность проведения расчетно-кассовых обслуживаний на единых условиях крупных холдинговых компаний по территории России;

- Открытие расчетного счета в любой валюте происходит в самые короткие сроки;

- Предоставляется вся необходимая помощь клиентам в создании копий документов, которые нужны для открытия счета;

- Любой желающий может получить все необходимые консультации относительно открытия и обслуживания счетов в любом удобном подразделении банка.

Для того, чтобы подать онлайн заявку на открытие расчетного счета в Сбербанк кликните по кнопке ниже.

Поделитесь материалом в соц сетях:

schetavbanke.com

Бухгалтерский учет расчетного счета юридического лица

Расчетным счетом является учетная запись банка, отражающая операции юридического лица. Счет открывает организация, которая владеет собственным балансом. Счетов может быть много и в различных банках, но один счет юридическое лицо обязано иметь, и тогда он именуется расчетным счетом.Расчетный счет является основным. На него зачисляется выручка, с него оплачиваются налоги и реализуется оплата другим организациям.Цель содержания счета состоит, главным образом, в расчетных операциях производимых между организациями. Происходит это следующим образом: владелец счета, который в большинстве случаев является и владельцем организации издает приказ о переводе средств на указанный счет, а банк выполняет поручение. Срок выполнения операций контролируется законом. В нем прописано, что банк должен осуществить необходимые по платежному поручению действия не позже дня следующего за тем дням, когда данное поручение было подано. Списание денег с расчетного счета невозможно, если на то нет документального согласия владельца счета или уполномоченного лица. Данные действия могут быть осуществлены лишь по решению органов, имеющих на то полномочие.Постановка на учет и открытие расчетного счетаКак мы уже сказали, любое юридическое лицо должно завести хотя бы единственный счет в банке, поэтому после оформления всех документов в налоговом органе, организация принимается на учет и обращается в банк для создания собственного счета. Для этого необходимо принести следующие документы:

- Заявление на открытие счета.

- Договор.

- Свидетельство о государственной регистрации.

- Учредительные документы компании.

- Карточками с оттисками печатей и подписей уполномоченных на пользование счетом лиц.

- Письмо полученное из органов статистики.

- Свидетельство из ИФНС о постановке на учет.

После того, как все документы пройдут стандартную процедуру проверки, банк сообщает клиенту о согласии открыть счет и приглашает для подписания договора. Кроме владельца счета о факте открытия расчетного счета узнает налоговая. Правда, это не освобождает юридическое лицо от обязанности уведомить налоговый орган об этом лично. По закону сделать это нужно не позднее 10 дней с момента создания расчетного счета.Документы для операций над расчетным счетомЛюбые действия производимые над счетом компании проводятся с разрешения владельца счета. Исключения составляют случаи, о которых мы упоминали выше. В остальном, банк может провести какие-либо манипуляции только на основании специальных документов. Это могут быть бумаги, составленные банком или те, что предоставляет юридическое лицо или её корреспонденты. К данным документам относятся:

- объявление на взнос наличных денежных средств;

Кассир или иной представитель компании вносит в кассу банка деньги организации наличными на основании этого документа. Он состоит из ордера, квитанции и соответственно, объявления.

Чеком является ценная бумага, в соответствии с которой денежные средства с расчетного счета юридического лица перечисляются на указанный счет чекодержателя. Существуют 4 вида манипуляций с чеками. Это действия, предполагающие безналичный перевод средств и возможность операций со счетом, предполагаемые выдачу средств чекодержателю наличными.

- Платежное поручение — этот вид предполагает распоряжение юридического лица адресованное банку на перевод денег с расчетного счета. Таким документом сопровождается оплата услуг, возврат кредитов или займов, налоговые платежи и другие счета. Банк принимает платежное поручение вне зависимости от того, каков остаток средств на расчетном счете компании.

- Платежные требования — данный документ содержит требования кредитора к должнику о выплате средств. Оно может осуществляться как с предварительным ответом плательщика, так и без него.

- Инкассовое поручение — этот вид бухгалтерского документа схож с платежным требованием. Он предполагает списание средств с на основании специальных исполнительных документов, имеющих на то полномочия в бесспорном порядке.

- Мемориальный орден — данный документ создается в банке в целях осуществления записей бухгалтерии.

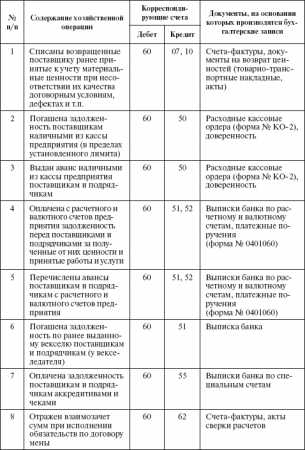

Бухгалтерский учет операций расчетного счетаДействия банка проводимые со счетом должны фиксироваться бухгалтерией юридического лица. Это производится в соответствии с документом, предоставляемым банком. Так называемая выписка заполняется каждый из дней, в который была совершена операция.Бухгалтерия обрабатывает выписки по дате их поступления. В данном документе указано имя клиента, название банка, количество средств на начало дня, когда была проведена операция, сумма поступления средств или их списания, состояние записи в конце дня и подпись банковского работника, а также указание документа в соответствии с которым были проведены операции. На основании этого, бухгалтер составляет ведомость по дебету, а также журнал-ордер по кредиту счета 51.Корреспондентские счета, относящиеся к учету операций на расчетных счетах в банках, отражены в таблице 1.

Аналитический и синтетический учет по расчетному счетуСинтетический учет операций, касающихся счета компании, ведётся на счете 51 именуемый «расчетные счета». По показателю дебетового сальдо определяем, каким количеством денег располагает счет на начало или конец периода, а также любое поступление финансов. Кредит отражает списание.Если организация имеет несколько счетов, по ним ведется аналитический учет, причем отдельно по каждому из существующих счетов.Если юр.лицо имеет валютный счет, то для его учета бухгалтерия использует 52-ой счет. В связи с тем, что валютный счет может существовать в двух видах: в стране и за её пределами, учетный счет может иметь два субсчета. В таком случае, записи нужно будет производить руководствуясь денежными документами и двумя выписками в соответствующей валюте. Пересчет в рубли бухгалтерия производит по последним изменениям курса ЦБ, которые были зарегистрированы в отчетном периоде.Для учета действий с операционными счетами применяется счет 55, который так и называется «специальные счета в банках» и предполагает наличие субсчетов. К последним относиться аккредитивы, депозитные счета и чековые книжки, а также иные виды счетов.Расчетный счет в налоговом учетеПри основной системе налогообложения факт поступления денег на счет имеет значение только в том случае, если организация использует кассу. При поступлении денег, компания включает соответствующую сумму в доходы, для дальнейшего вычисления налога на прибыль. При использовании метода начисления, списание средств также не влияет на учет организации.Кассовый метод немного усложняет ситуацию. В данном случае, расходы должны признаваться тогда, когда они оплачиваются.С упрощенной системой ситуация похожая, ведь компании её применяющие, все пользуются кассовым методом, поэтому им приходится отражать полученную выручку в соответствии с датой поступления средств.ЗаключениеВсе безналичные расчеты организации осуществляются через открытые в банках расчетные счета. Любое юридическое лицо должно иметь хотя бы один собственный счет и уведомить о его открытии органы налоговой инспекции. Впоследствии организация зачисляет на счет свои денежные средства и может совершать различные операции. ЦБ РФ регулирует данную систему, регламентируя определенный порядок осуществления операций и формы заполнения соответствующих документов.

Читайте также

kdpconsulting.ru

Отличие расчётного счёта от лицевого

Содержание страницы

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

assistentus.ru

Виды счетов юридических лиц и операции по ним — МегаЛекции

Основными нормативными документами, регламентирующими банковские операции по обслуживанию клиентов – юридических лиц, являются:

- Гражданский Кодекс Российской Федерации, Часть II;

- Налоговый и Бюджетный кодексы Российской Федерации;

- ФЗ №395-1 «О банках и банковской деятельности»;

- Инструкция №26-И ЦБ РФ;

- ФЗ №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Предоставление услуг по РКО, как правило, начинается с открытия счета клиентом – юридическим лицом. Между клиентом и банком заключается договор об открытие счета. Если открывается расчетный счет, то стороны руководствуются следующим определением ГК РФ:

«по договору банковского счёта банк обязуется принимать и зачислять поступающие на счёт, открытый клиенту (владельцу счёта), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счёта и проведении других операций по счёту».

Выделим еще ряд принципов, на которых строится РКО клиентов - юридических лиц:

- все предприятия независимо от их организационно-правовой формы обязаны хранить денежные средства в банке;

- денежные расчеты между предприятиями проводятся в основном безналичным путем;

- платежи осуществляются банком в соответствии с полученными платёжными документами;

- клиенты имеют право самостоятельно выбирать банк для расчётно-кассового обслуживания, а также пользоваться услугами нескольких банков.

Таким образом, в ГК РФ прописаны основные обязанности банка и клиентов - юридических лиц. При этом банки готовы предложить своим клиентам широкий выбор видов счетов и банковских операций по ним. Основные виды счетов, предлагаемых банками, представлены в табл. 6.1.

Таблица 6.1.

Виды счетов, открываемых банками юридическим лицам в РФ

| Вид счета | Описание счета и операций |

| Расчетный счет | Открывается на основе договора на РКО. Используется для обслуживания текущей деятельности предприятия. На него происходит зачисление выручки и наличных денежных средств. С него проходит оплата услуг поставщиков, налогов, выдача зарплаты и другие расходные операции. |

| Депозитный счет | Открывается на основе депозитного договора. Используется для размещения свободных денежных средств на определенный срок под проценты. Расходные операции по счету, как правило, не допускаются. Проценты зачисляются на расчетный срок. Если в депозитном договоре не оговорено иное, банк вправе не возвращать деньги клиенту до истечения срока депозита. |

| Бизнес-счет | Открывается для расчетов с использованием корпоративных пластиковых карт (хозяйственные расходы, командировки). Средства на счете принадлежат предприятию. |

| Текущие счета | Открываются бюджетным учреждениям и выполняют для них функции расчетного счета. |

| Аккредитивный счет | Открывается для резервирования средств клиента для расчетов по аккредитиву. По счету допускаются только операции по резервированию средств и списанию средств при исполнении аккредитива. Другие операции не проводятся. На счет не может быть наложен арест налоговой, приостановление операций судом и т.п. |

| Ссудный счет | Используется для зачисления и гашения кредита клиентом. |

| Валютные счета | Открываются клиентам для проведения операций в иностранной валюте. Подробно описываются в главе, посвященной валютным операциям банка. |

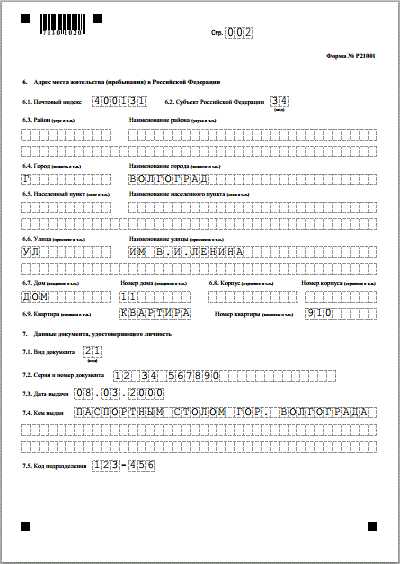

Открытие любого из этих счетов требует подготовки большого перечня документов, установленного федеральным законодательством и требованиями обслуживающего банка. Так, для открытия расчетного счета клиента требуются следующие документы:

1. Заявление об открытии счёта по форме банка.

2. Документ о государственной регистрации юридического лица (и копия, заверенная нотариально или органом, осуществляющим государственную регистрацию или банком).

3. Учредительные документы, подтверждающие статус юридического лица - устав и (или) учредительный договор (и их копия, заверенная нотариально или органом, осуществляющим государственную регистрацию или банком).

4. Свидетельство о постановке на учёт в налоговом органе (и копия для заверения банком)

5. Карточка с образцами подписей и оттиска печати формы №0401026 (2 экземпляра). Карточки должны быть заверены сотрудником банка или нотариально.

6. Документ, подтверждающий полномочия должностных лиц на распоряжение счётом. Для руководителя организации – таким документом является протокол собрания учредителей или решение учредителя, если у предприятия один учредитель. Для других лиц – главный бухгалтер, зам. руководителя и т.д. – приказы об их назначении на должность, подписанные руководителем предприятия.

7. Другие документы, предоставляемые в соответствии с ФЗ №115-ФЗ и внутренними требованиями банка (справка из органов статистики с кодами предприятия, документы, подтверждающие нахождение предприятия по заявленному адресу, копии паспортов учредителей предприятия и руководства предприятия и т.д.).

Из этого перечня документов большое значение при последующем проведении операций по счету будет иметь карточка с образцами подписей и оттиском печати предприятия. Эта карточка хранится у операционно-кассовых работников банка для идентификации подлинности платежных и кассовых документов клиента. Карточка с образцами подписей содержит первую и вторую подписи. При этом количество первых и вторых подписей в карточке не ограничено. В таблице 6.2. представлены варианты оформления карточки с образцами подписей и оттиском печати.

Таблица 6.2.

Варианты оформления карточки и возникающие проблемы

| Вариант оформления | Возникающие проблемы |

| В карточке 1 первая подпись (только руководитель) | При временном отсутствии руководителя невозможно провести операции по счету |

| В карточке несколько первых подписей (руководитель и его заместители) | При временном отсутствии руководителя возможны злоупотребления со стороны его заместителей |

| В карточке несколько первых подписей и одна вторая подпись | Снижается вероятность злоупотреблений, но проблема временного отсутствия главного бухгалтера |

| В карточке несколько первых подписей и несколько вторых подписей | Обычно такой вариант используют крупные предприятия |

Расчетно-кассовые отношения между банком и клиентом, как правило, являются долгосрочными. Юридические лица не склонны часто менять обслуживающие банки по следующим причинам:

- открытие расчетного счета – это трудоемкая и дорогостоящая (особенно для малых предприятий) операция;

- все договора юридического лица оказываются связанными с открытым в банке расчетным счетом, поэтому смена банка требует длительного времени и приводит к перебоям в расчетах с покупателями и заказчиками.

Тем не менее, договор на РКО может быть расторгнут как по инициативе клиента (прекращение бизнеса или переход к банку конкуренту), так и по инициативе банка (отсутствие операций по счету клиента). Закрытие счёта проводится:

- по требованию клиента – в любое время при поступлении заявления клиента о закрытии счета;

- по инициативе банка – на основании судебного решения о расторжении Договора банковского счёта.

Для закрытия счёта клиент представляет в банк заявление, в котором должно содержаться подтверждение остатка средств на счёте на день закрытия и указание о перечислении остатка средств. Остаток денежных средств со счёта перечисляется банком на другой счёт не позднее семи дней после получения соответствующего письменного заявления клиента.

Рекомендуемые страницы:

Воспользуйтесь поиском по сайту:

megalektsii.ru

Виды счетов в банке для юридических лиц

Виды счетов в банке различают по многим параметрам. Какие именно счета открываются для юридических лиц и каково их предназначение, разберем подробно в статье.

Банковские счета: виды и назначение банковских счетов

Какие счета открываются для юридических лиц?

Читайте нас в Яндекс.Дзен

Яндекс.ДзенБанковские счета: виды и назначение банковских счетов

Банковский счет отвечает двум признакам, которые можно выделить из п. 2 ст. 11 Налогового кодекса РФ: он создается и функционирует в соответствии с договором между банком и клиентом и предназначен для учета денег и операций с ними.

При этом не все банковские продукты отвечают указанным параметрам. Например, не являются банковскими счетами «ссудный счет», «счет депо», «металлический счет», так как в них отсутствуют либо оба («ссудный»), либо один из признаков банковского счета («депо», «металлический»).

Существуют различные классификации видов счетов в банке, но ни одна из них не является нормативно установленной. Так, рассматриваемые финансовые элементы дифференцируются по следующим наиболее популярным категориям:

- по объему операций;

- субъектной принадлежности;

- валюте;

- назначению.

При этом во всех классификациях распределяются по группам одни и те же счета, описанные в гл. 2 Инструкции Банка России «Об открытии…» от 30.05.2014 № 153-И, а именно:

- текущий;

- расчетный;

- корреспондентский;

- бюджетный;

- специальный;

- счет доверительного управления;

- депозитные счета приставов, правоохранительных органов, нотариусов, судов;

- счет по вкладу (депозитный).

Общее назначение перечисленных счетов понятно из их названий и не требует отдельной расшифровки, что удобно для клиентов банка. Однако в следующей части мы все-таки разберем те из них, которые создаются специально для юридических лиц.

Какие счета открываются для юридических лиц?

Не все перечисленные выше финансовые продукты могут быть открыты для организаций, а только те, обзор которых мы проведем ниже:

- По сути, самый универсальный вид счета в банке для юридических лиц — это расчетный счет. Он создается как для коммерческих, так и для некоммерческих предприятий. С помощью этого инструмента лицо может осуществлять любые денежные операции с любыми контрагентами. Таким счетом могут пользоваться только организации.

- Депозитный счет открывается для получения дохода от размещения в кредитной организации денежных средств. Доход начисляется в виде процентов по соответствующему договору.

- Специальные банковские счета создаются только для совершения определенных операций. Перечень случаев, когда допускается использование специальных счетов, устанавливается законодательством, регулирующим, в частности, сферу клиринговой деятельности или банкротства.

- Бюджетные счета так же, как и специальные, открываются в отдельных случаях, в частности, когда юридическому лицу предстоит освоить денежные средства муниципального и федерального бюджетов, бюджета субъекта.

***

Итак, счета в банке дифференцируются по различным критериям. Основным счетом юридического лица является расчетный. Остальные виды открываются только при определенных обстоятельствах, установленных законодательством.

nsovetnik.ru

Виды расчетных счетов в банке: какие бывают, характеристика

В зависимости от вида фирмы, особенностей её функционирования и целей бизнеса открывается конкретный вид расчётного счёта. С помощью него можно расплачиваться с деловыми партнёрами, выдавать заработную плату сотрудникам или направлять платежи в бюджет.

По каким критериям разделяются расчётные счета, и какие из них пригодятся любой фирме — рассмотрим в нашей статье.

Что такое расчетный счет

Чтобы управление денежными потоками компании было более удобным и эффективным, юридическим лицам и ИП принято открывать расчётный счёт. Он представляет собой комбинацию из цифр, в которой зашифровано наименование банка, вид счёта, а также идентификационный номер его владельца.

Расчетный счет — это некая банковская ячейка, на которой хранятся денежные средства юридических лиц и индивидуальных предпринимателей. Этими деньгами вправе распоряжаться только их владелец, а в некоторых случаях — государственные структуры по решению судебных органов. Со счёта можно снять наличные, внести их или осуществить безналичный перевод.

Расчётный счёт значительно упрощает оборот денежных средств между организациями, причём не только в рамках одной страны, но и на международном уровне. Открыв банковский счёт, компании не придётся иметь дело с крупной суммой наличных денег, так как она будет поступать переводом.

При этом вести контроль за любой операцией по счёту можно круглосуточно. Это возможно благодаря электронным сервисам большинства банков, предоставляющих доступ в личный кабинет интернет-банкинга.

Чтобы открыть и активировать счёт, необходимо предоставить в банк пакет документов. Он может отличаться в зависимости от типа юридического лица, вида его деятельности и внутреннего регламента банка.

В некоторых случаях кредитная организация может и отказать в открытии счёта. Такое решение принимает внутренняя служба безопасности, которая по тем или иным причинам закрывает доступ клиента к ведению расчётного счёта.

Юридические лица обязаны открывать банковский счёт при регистрации, а вот ИП от такой обязанности освобождены. Последние заводят расчётный счёт только в случаях, оговоренных законодательно или на основе договорённости с контрагентами.

Какие существуют виды расчетных счетов в банке для юридических и физических лиц

Все виды банковских счетов, предназначенные для юридических лиц и ИП, делятся по видам в зависимости от цели их открытия.

Внимание! Для вас мы собрали тарифы банков на открытие расчетного счета, в которых можно открыть все виды счетов, перечисленных ниже.

Важно понимать, что фирма открывает расчётный счёт не только для осуществления платежей. Предприниматели, так же как и физические лица, могут накапливать средства с помощью банковских процентов, размещать деньги на брокерских счетах или выдавать их для займов другим компаниям.

Так как закон не ограничивает представителей бизнеса в количестве счетов, то таковых может быть сколько угодно.

В российской практике среди расчётных счетов чаще всего встречаются следующие:

Основной

Это обычный расчётный счёт, с которого и переводятся средства деловым партнёрам, государственным структурам. Операции по нему отражают специфику бизнеса и показывают статьи расходов и доходов организации.

Депозитный

С этого счёта не могут производиться какие-либо операции. Главная цель его открытия — сохранность средств. Предприниматель может поместить свободные деньги в кредитную организацию под небольшой процент, предварительно подписав банковский договор. При этом, чаще всего, депозитный счёт открывается в том банке, где регистрировался основной расчётный счёт для осуществления платежей.

Карточный

Это расчётный счёт, к которому привязана карта. Пластик даёт возможность снимать деньги со счёта не только физическим лицам, но и юридическим. Любой предприниматель вправе прикрепить к своему счёту банковскую карту и вносить либо снимать средства через банкомат без посещения отделения банка.

Это удобно, так как устройства самообслуживания работают в круглосуточном режиме, что даёт бизнесмену решить денежный вопрос в любое время суток.

Бюджетный

Такой счёт открывается предприятию при выделении средств из федерального или муниципального бюджета. Например, вам одобрили заявку на грант или перечислили какие-то субсидии. По такому счёту ведётся строгий контроль в целях целевого расходования средств.

Лицевой

Такие счета чаще всего используются компаниями, предоставляющими услуги населению. Наверняка при оплате коммунальных услуг вы замечали, что в квитанции указан лицевой счёт плательщика, за которым закреплён адрес жилья. Этот счёт необходим для идентификации платежа (чтобы было понятно, от кого поступил перевод за оказанные услуги).

Аккредитивный

Является так называемой банковской гарантией. Счёт открывается покупателем, который желает приобрести товары у определённого поставщика. Чтобы продавец выполнил своё обязательство и передал объект сделки покупателю, открывается аккредитив.

Средства на счёт поставщика поступают в том случае, если выполнены условия договора. Если же таковые не соблюдены, то деньги вернутся покупателю. Такая сделка делает соглашение более надёжным и обычно применяется между незнакомыми контрагентами в целях безопасности.

Счёт капитальных вложений

Весьма часто крупные компании могут себе позволить накапливать большие суммы на покупку производственных комплексов, строительство объектов недвижимости и т. д. Чтобы средства на эти цели не путались с остальным капиталом компании, их хранят на отдельном счёте. Это помогает быстрее достичь запланированных мероприятий, а учёт по такому счёту вести гораздо удобнее.

Инвестиционный

Данный счёт напоминает депозитный, но имеет важную особенность: он предназначен не столько для сохранности денег, сколько для их приумножения. Средства вкладываются в фондовый, валютный рынки, фонды недвижимости, ПИФы, стартапы и другие рискованные проекты.

Открытие подобных счетов грозит потерей капитала для фирмы, а потому следует крайне внимательно составлять прогнозы и выделять для этих целей именно свободные средства, которые легко можно изъять из оборота компании без негативных последствий.

Какие бывают расчетные счета: классификация

Помимо выше приведённых типов счетов встречаются и те, которые целиком зависят от назначения счёта.

Тип расчетно счета — это не только отражение видов операций по счёту, но и принадлежность к определённому виду бизнеса.

В зависимости от того, кто владеет расчётным счётом, выделяют:

- счёт для ИП;

- счёт для юридического лица.

В целом, эти разновидности мало отличаются. Однако, спектр операций по счетам юридических лиц гораздо шире, чем для ИП. Поэтому и пакеты услуг в банке больше ориентированы на организации, нежели на индивидуальных предпринимателей. При этом для открытия счёта на ИП понадобится значительно меньше документов, чем для фирмы.

По валюте, в которой открывается счёт, разделяют:

1

Рублёвые счета. Предназначены для платежей внутри России. Согласно нашему законодательству, любая оплата внутри страны должна осуществляться исключительно в национальной валюте. Поэтому все счета по умолчанию открываются в рублях. Правда, депозитные счета можно оформить и в иностранной валюте, но её перечень сильно ограничен, а проценты весьма низкие.

2

Валютные счета. Если вы собираетесь заключать сделки международного характера, то вам стоит задуматься об открытии валютного счёта. Это касается тех фирм, которые ориентированы на экспорт или импорт, ведь расчёты с иностранными деловыми партнёрами производятся в валюте.

Крупные банки предлагают большой перечень валюты, в которой можно открыть расчётный счёт. Однако, любые комиссии при обслуживании счёта списываются в рублях.

Начисление процентов на остаток по счёту классифицирует все расчётные счета по двум видам:

1

С начислением процентов. Такой счёт является наиболее выгодным, так как при наличии к концу месяца определённой суммы на счету, по ней происходит начисление процентной ставки.

Не все банки предлагают подобные программы, к тому же, для её применения в отношении счёта предпринимателя должны быть выполнены определённые условия. Последние обычно привязаны к конкретной сумме, ниже которой на счету средств не может быть (иначе проценты начислены не будут).

ТОП-3 банка, где есть % на остаток по счету:

- Банк для предпринимателей «Точка» — до 7% годовых ежемесячно;

- Тинькофф Банк — до 8% годовых ежемесячно;

- Модульбанк — до 5% годовых ежемесячно.

2

Без начисления процентов. Стандартный расчётный счёт, который не подразумевает накопительной функции. Бизнесмен свободно распоряжается своим счётом, а при желании приумножить собственный капитал, он открывает депозитный счёт.

Для примера — Расчетный счет в Сбербанке является обычным.

В зависимости от страны регистрации налогоплательщика, все расчётные счета можно разбить на две группы:

1

Открываемые юридическому лицу, являющемуся резидентом. Резидент вправе открыть и международный счёт в банке другой страны. Однако, для этого потребуется согласование с банком. По умолчанию, все фирмы, которые зарегистрированы российскими гражданами в РФ, относятся к резидентам.

2

Открываемые нерезиденту. Иностранный налогоплательщик вправе зарегистрировать расчётный счёт в России и платить налоги в её казну. Оформление счёта нерезидентам является более длительной процедурой, так как требует предоставления дополнительных документов.

Отдельные виды счетов, которые могут понадобиться юридическому лицу

Если юридическое лицо сотрудничает с иностранными контрагентами, то оно вправе открыть параллельно два счёта — текущий и транзитный. Их особенности мы привели в таблице.

| Особенности | Текущий счёт | Транзитный счёт |

| В какой валюте происходит зачисление средств | В рублях (зачисляется на рублёвый счёт) | В иностранной валюте (зачисляется на валютный счёт) |

| Какая выручка поступает на счёт | Полученная на территории РФ | Полученная в результате импортного контракта |

| Другие особенности | Сначала вся выручка в валюте поступает на транзитный счёт, а потом уже её часть конвертируется и поступает на расчётный счёт в рублях | Его необходимость обусловлена валютным контролем, проводимым со стороны банка |

Разнообразие банковских счетов даёт свободу и большие возможности бизнесу. Выбрав тот или иной вид расчётного счёта, можно упростить себе деятельность или облегчить учёт денежных потоков.

rko-bank.ru

Виды счетов для юридических лиц — назначение — Банки, финансы

Что такое счет

Согласно Закону «О банках и банковской деятельности» организации вправе открывать неограниченное количество счетов в любом банке.

Банковский счет — это отдельный счет, на котором отображены безналичные и наличные операции юридического лица или индивидуального предпринимателя.

Виды счетов для юридических лиц

- Расчетный счет;

- бюджетный счет;

- корреспондентский счет;

- корреспондентский субсчет;

- счет доверительного управления;

- специальный банковский счет;

- депозитный счет суда, подразделения службы судебных приставов, правоохранительных органов, нотариусов;

- счет по вкладу (депозиту).

Назначение счетов:

- Расчетный счет предназначен для юридических лиц и индивидуальных предпринимателей для зачисления выручки от реализации работ или услуг, расчетов с контрагентами, бюджетами (налоги и приравненные к ним платежи), работниками (заработная плата и другие расчеты с сотрудниками), с банками (комиссии, платежи по кредитам и погашение процентов), платежей по решениям судов и других уполномоченных органов в бесспорном пордке. Расчетные счета могут быть в рублях, в иностранной валюте (открывается одновременно текущий и транзитный).

- Транзитный валютный счет – счет для зачисления выручки клиента в иностранной валюте для последующего зачисления в полном объеме поступлений на текущий валютный счет.

- Текущий валютный счет – счет для учета средств, остающихся в распоряжении юридического лица после обязательной продажи экспортной выручки, а также совершения других операций в соответствии с законодательством РФ.

- Бюджетный счет – открывается для осуществления операций со средствами бюджетов всех уровней бюджетной системы, а также государственных внебюджетных фондов РФ.

- Корреспондентский счет – открывается кредитными организациями друг у друга для взаиморасчетов при проведении переводов между банками.

- Счет доверительного управления – открывается доверительному управляющему для совершения операций, связанных с деятельностью доверительного управляющего.

- Специальный банковский счет – открывается для учета определенных операций и имеет узкопрофильное назначение в соответствии с его направленностью (счет капремонта, платежного агента, поставщика, банковского сопровождения контракта и др.).

- Депозитный счет суда, подразделения службы судебных приставов, правоохранительных органов, нотариусов – открывается для реализации положений ст.94, 106-110,283 пункта 124 «Регламента арбитражных судов РФ». На этот счет вносятся суммы лицами по судебным делам.

- Счет по вкладу – открывается для юридических лиц с целью получения процентов от временно свободных средств.

dollarus.ru