Сколько налогов платят индивидуальные предприниматели? Сколько налогов платит ип

Сколько налогов платит индивидуальный предприниматель.

Начинающие предприниматели задаются такими вопросами как: сколько налогов платит индивидуальный предприниматель, когда нужно подавать декларацию, должен ли он отчитываться за нанятых людей. В данной статье мы постараемся ответить на самый главный вопрос – какие бывают налоги.

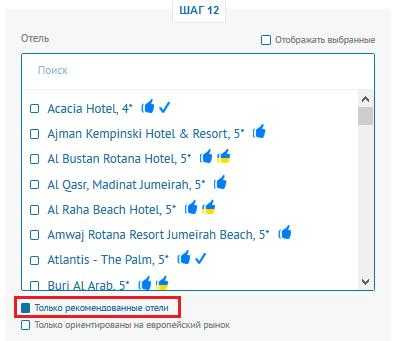

В России на данный момент существует всего три налоговых режима для малого бизнеса, которые являются основными – это упрощенная система налогообложения (УСН), единый налог на вмененный доход (ЕНВД) и патентная система налогообложения (ПСН). При этом, каждая из систем подразумевает в себе начисление и уплат налогов и ведение бланков строгой отчетности.

Налог индивидуального предпринимателя ЕНВД

Единый налог на вмененный доход по сути является добровольным и подразумевает в себе уплату налога на возможный доход предпринимателя. При этом из суммы дохода вычитается сумма, которая будет равна предполагаемым расходам по роду деятельности предпринимателя. Данный налог позволяет начислять фиксированную сумму, которая не зависит ни от полученного дохода либо убытка. Кроме того, другие налоги, такие как НДС, налог на имущество и на прибыль предприниматель на ЕНВД оплачивать не должен.

Отчетность включает в себя только подачу декларации по стандарту ЕНВД раз в квартал и отчет в фонд ИФНС по нанятым сотрудникам.

Налог индивидуального предпринимателя на упрощенке (УСН)

Сколько налогов платит индивидуальный предприниматель, который находится на упрощенной системе налогообложения? Ответ прост: 6% от общего дохода за год, либо 15% от дохода за вычетом всех расходов на ведение деятельности.

ИП обязуется ежегодно отчитываться в налоговую, подавая декларацию с расчетами налога за подаваемый период, т.е. за один год. В зависимости от варианта, выбранного предпринимателем он должен уплатить налог в размере от 6 до 15% от заработанной суммы. Порядок уплаты при этом регулируется Налоговым Кодексом.

На упрощенной системе индивидуальный предприниматель может не выплачивать социальный налог, налог на НДС, НДФЛ, а также налог на имущество.

ИП может подавать отчеты в налоговую раз в квартал или год. Если ИП на УСН ведет свою деятельность самостоятельно, то его ожидает отчетность раз в год, если же у него есть наемные сотрудники, то в таком случает отчетность подается еще и раз в квартал.

Сдача отчетности проходит по довольно простой форме. Если ИП не имеет сотрудников, то он обязан предоставить следующие документы:

- до 20 января справку о среднесписочной численности сотрудников;

- до 30 апреля декларацию по УСН, сюда же подается и нулевая декларация;

- до 30 апреля книгу учетов всех доход и расходов.

Если ИП на УСН имеет сотрудников, работающих на него, то помимо уже перечисленных документов, им должны быть сданы следующие документы:

- до 1 апреля сведения о всех сотрудниках в налоговую инспекцию по форме 2НДФЛ;

- раз в кварта 4-ФСС, сведения по сотрудникам и отчет в Пенсионный фонд РСВ-1.

Сколько налогов платит индивидуальный предприниматель, находящийся на патентной системе налогообложения?

До 2014 года ИП должен был выплачивать только фиксированную сумма за патент. С 1 января 2015 года принцип совершенно не изменится. Уплата за стоимость патента должна происходить в два захода – вначале выплачивается только треть суммы (не позднее чем через 25 после начала своей деятельности в качестве предпринимателя на патентной основе), остальные две трети стоимости выплачивается не позднее 25 после окончания срока действия патента.

ИП на ПСН также освобождается от уплаты таких налогов, как НДС, за имущество и налог на прибыль.

Не зависимо от того, какую из систем налогообложения выбрал предприниматель, он обязательно должен выплачивать пенсионные взносы. В 2014 году они высчитываются по формуле двойной МРОТ, умноженный на нужный процент, т.е. в среднем предприниматель платит 35 664 рубля в год.

Полезные статьи:

Среднесписочная численность работников ИП в 2014-2015 гг.Регистрация ИП в налоговом органеНалоги и обязательные платежи ИП

ipregistr.ru

Какие налоги платит индивидуальный предприниматель (ИП)?

Прежде чем начать собственное дело, всегда требуется разработать бизнес-план будущего предприятия. И в этих расчетах особое внимание необходимо уделить такому вопросу: “Какие налоги платит ИП?”. Дело в том, что в структуре расходов любого бизнеса расходы на оплату налогов, отчислений во внебюджетные фонды занимают значительную долю. Поэтому крайне важно правильно их рассчитать еще на стадии запуска бизнеса.

От чего зависят налоги предпринимателя?

Налоги предпринимателя зависят от выбранного им режима налогообложения. В зависимости от режима он может платить один налог раз в год или совершать налоговые отчисления по нескольким налогам ежемесячно. Поэтому, что бы дать точный ответ на поставленный вопрос необходимо четко определить режим налогообложения. Отметим, что на сегодняшний день индивидуальный предприниматель в большинстве случаев самостоятельно выбирает удобный вид налогообложения. Поэтому, какие налоги платит индивидуальный предприниматель, чаще всего решает он сам.

Так большинством ИП применяются специальные налоговые режимы, которые предусматривают упрощенный порядок ведение бухгалтерской документации, меньший объем налоговой отчетности, а так же минимальное количество налоговых платежей.

Возможность применения того или иного специального режима налогообложения зависит от вида деятельности индивидуального предпринимателя, а также объемов выручки, количества наемных сотрудников. Кроме того, законодательство не запрещает ИП применять и общий режим налогообложения, а в некоторых случаях он обязан использовать только его.

Таким образом, чтобы определить, сколько налогов платит ИП, стоит рассмотреть каждый из налоговых режимов более детально.

Системы налогообложения индивидуального предпринимателя

Общий режим налогообложения

Данный режим налогообложения используется индивидуальным предпринимателями нечасто, но все же в практике встречается. Его использование предусматривает следующие налоги уплачиваемые ИП:

- Налог на доходы физических лиц (НДФЛ), уплачиваемый со всех доходов предпринимателя.

- Налог на добавленную стоимость (НДС).

- Налог на недвижимое имущество, используемое в предпринимательских целях.

Таким образом, общий режим налогообложения предусматривает уплату как минимум двух налогов. В этом случае ИП платит НДС, а также НДФЛ за себя. Отметим, что только при общем режиме индивидуальный предприниматель производит выплаты подоходного налога за себя.

Налог на вмененный доход

С начала этого года ЕНВД носит добровольный характер и предприниматель вправе самостоятельно выбрать данный режим или использовать иной. Этот налоговый режим предусматривает оплату единого налога с индивидуальных предпринимателей, размер которого определяется по специальной формуле. В расчет данного налога входит величина базовой доходности, которая устанавливается специальным распоряжением органов власти субъекта федерации, а также ряд коэффициентов, которые отражают специфику работы предпринимателя, например, режим работы, сезонность и т.д. и ставка налога.

Как показывает практика, налог, в момент его введения встреченный малым бизнесом в штыки, сейчас пользуется популярностью. Дело в том, что для успешного бизнеса, данный налог часто не является серьезной финансовой нагрузкой и позволяет заранее планировать необходимую сумму налоговых отчислений. Однако, на начальном этапе ведения бизнеса, когда финансовые потоки еще недостаточно стабильны, его уплата может вызвать определенные сложности.

Поэтому, наиболее выгоден такой вид налогообложения для стабильно работающих предпринимателей. Отметим, что в отличие от УСН здесь нет опасности утратить право на использование данного режима, только если местные власти выведут вид деятельности из перечня видов, подпадающих под ЕНВД.

Патентная система налогообложения

С начала этого года налогообложение с применением патента стало самостоятельным специальным налоговым режимом. Данный режим предусматривает уплату фиксированного налога ИП в виде оплаты стоимости патента на оказания определенного вида услуг на конкретный период времени. Стоимость патента устанавливается субъектами федерации, также они определяют перечень видов деятельности, которые могут использовать данную систему налогообложения.

Упрощенная система налогообложения

Является самым распространенным вариантом налогообложения в малом бизнесе. Предусматривает уплату только одного налога раз в год. При этом предприниматель вправе выбрать объект налогообложения: или доходы, или доходы, уменьшенные на величину расходов. В первом случае налог на доход ИП составляет 6% от всей полученной в отчетном периоде выручки. Во втором, предусматривается уплата налога в размере 15% от суммы, полученной в ходе предпринимательской деятельности, уменьшенной на сумму расходов, понесенных в этот период. В данном случае налог представляет собой налог на прибыль ИП. отметим, что в качестве расходов признаются только те, что входят в специальный перечень в Налоговом кодексе РФ, при этом данные расходы должны быть связаны непосредственно с предпринимательством.

Какую систему налогообложения выбрать?

Какую же систему налогообложения выбрать?

Таким образом, ответ на вопрос о налогах, которые должен платить предприниматель, порождает другой: какую систему выбрать налогообложения выбрать? Здесь всё зависит от предпринимателя, точнее от специфики осуществляемой им деятельности.

p>Так необходимо помнить, что ИП на ОСН платит налоги ежемесячно, что в некоторых случаях невозможно в силу особенностей ведения бизнеса. Да иногда предпринимателю просто некогда готовить необходимые отчеты, которые необходимо предоставлять в налоговые органы. В то же время, для некоторых контрагентов чрезвычайно важно, их контрагент ИП был плательщиком НДС. Например, многие федеральные компании, в том числе и с иностранным участием рассматривают коммерческие предложения, только в том случае, если в стоимость входит налог на добавленную стоимость. Таким образом, для некоторых индивидуальных предпринимателей НДС является необходимость, а значит, они вынуждены применять общий режим налогообложения.

Впрочем, законодательство не ограничивает возможности предпринимателей, использующих иные налоговые режимы выставлять счета с НДС. В таком случае, ИП должен выплатить НДС, в установленном порядке, а также сдать отчетность по данному налогу. При этом не стоит бояться, что в таком случае ИП заставят перейти на ОСНО – таких норм в законодательстве нет.

Налоги ИП при УСН платить гораздо проще, несмотря на то, что Налоговый кодекс предусматривает его выплату ежеквартально в виде авансовых платежей, на практике налог платится раз в год по его итогам. Никаких санкций к налогоплательщикам в таком случае применяться не может, главное чтобы сумма налога была рассчитана правильно.

Выбор иного специального налогового режима зависит также от интересов предпринимателя, а также от законодательной возможности его применения. В жизни нередко возникают ситуации, когда к одному виду деятельности применимо несколько систем налогообложения. В таком случае необходимо произвести детальные расчеты по каждой системе налогообложения, при этом всегда надо исходить из самого пессимистичного сценария, что позволит максимально объективно определить привлекательность того или иного варианта. Но при этом не стоит забывать, что возможно повышение налогов для ИП, а также то, что предприниматель должен платить еще иные налоги, которые зависят от его положения, как гражданина, так и ИП.

Иные налоги предпринимателя

Независимо от используемой системы налогообложения предприниматель должен осуществлять выплату некоторых иных налогов, которые он обязан платить вследствие получения статуса ИП, либо как гражданин РФ.

Пенсионный налог

Законодательством предусмотрен налог ИП в пенсионный фонд, который подлежит уплате всеми зарегистрированными в этом качестве гражданами. При этом на размер и порядок уплаты данного налога не влияет вид деятельности предпринимателя, используемая система налогообложения. Отметим также, что пенсионный налог для ИП носит фиксированный характер и подлежит уплате раз в год.

Налог на имущество

Также, в качестве же гражданина, индивидуальный предприниматель производит оплату имущественных налогов, в отношении которых предусмотрены данные налоги, например: транспортный, на недвижимость. Отметим, что налог на имущество индивидуальных предпринимателей, может уплачиваться им как собственником – гражданином, так и собственником – ИП, если имущество используется в коммерческих целях. На практике чаще всего происходит выплата данного налога по первому сценарию.

Отметим, что находясь на общем режиме налогообложения ИП должен платить налог на имущество именно как предприниматель, но в реальности такое происходит крайне редко. Что касается транспортного налога, то его уплата осуществляется в порядке, действующем для обычных граждан, при этом использование транспорта в коммерческих целях не оказывает какого-либо влияния.

Подоходный налог

Важно помнить, что подоходный налог с индивидуальных предпринимателей, использующих специальные налоговые режимы, не взимается. Законодательство исходит из того, что предприниматель получает все свои доходы от предпринимательской деятельности, при этом им производится выплата определенных налогов, поэтому взимание НДФЛ станет двойным налогообложением, что не допускается. При этом обязанность платить НДФЛ ИП в 2013 году, как и ранее, возникает при использовании им общей системы налогообложения. Так как данная система не предусматривает выплату фиксированной суммы налога, либо предусматривает иной порядок исчисления налоговой базы.

Налоги за работников

Предприниматель, использующий наемных работников, обязан использовать обязанности налогового агента. Налоги ИП за работника выплачиваются предпринимателем в порядке, установленном законодательством для работодателей. Так, он должен осуществлять перечисления в бюджет подоходный налог со всех выплат, своим работникам. При этом, если налоговый режим освобождает индивидуального предпринимателя от НДФЛ, то уплата данного налога за работников остается обязательной.

Также обязательный характер носят отчисления и взносы во внебюджетные фонды. Следует помнить, что если за себя предприниматель платит раз в год фиксированную сумму в ПФР, то за работников платежи производятся ежемесячно и зависит от суммы.

Специфические виды налогов

Кроме того, на предпринимателе лежит обязанность по уплате отдельных видов налогов, которые зависят от особенностей ведения бизнеса, например, за использование водных ресурсов, за добычу полезных ископаемых и т.д. Также он обязан производить оплату акцизных сборов, если им осуществляется реализация подакцизных товаров.

Заключение

Таким образом, перечень необходимых налоговых платежей для индивидуального предпринимателя можно определить еще при разработке бизнес плана. К счастью, отечественное законодательство исключает ситуации, когда налоги появляются неожиданно. Поэтому утверждения некоторых прогоревших предпринимателей о том, что в крахе их бизнеса виноваты непомерные налоги, далеко от истины.

Налоговую нагрузку можно рассчитать еще до начала ведения бизнеса, вся информация находится в открытых источниках и доступна для изучения. Поэтому, нельзя говорить, что непомерно высокие налоги неожиданно подкашивают бизнес. Именно расходы на уплату налогов являются самыми стабильными и предсказуемыми в бизнесе, что позволяет включать их в свой бизнес-план еще на стадии подготовки.

Для действующего же бизнеса требуется, прежде всего, регулярно отслеживать изменения в законодательстве, а также своевременно производить все необходимые платежи в бюджет, сдавать установленные формы отчетности. И тогда никаких проблем по уплате налогов у предпринимателя возникнуть не должно.

ipinform.ru

hr-portal.ru

Какие налоги платит ИП в год

Если в ближайшем будущем вы хотите сменить режим налогообложения, ноябрь - самое подходящее время, чтобы обдумать свои дальнейшие действия. Особенно это касается индивидуальных предпринимателей, для которых ОСНО зачастую слишком сложна и энергозатратна. Чтобы вам легче было принять решение, давайте поговорим о том, какие налоги платит ИП на каждом из режимов.

ОСНО

ОСНО - основной налоговый режим, который с 2013 года по умолчанию устанавливается всем только что зарегистрированным предпринимателям. Обычно после регистрации ИП у плательщика есть не более 1 месяца на то, чтобы подать заявление о переходе на другой налоговый режим. В противном случае - в ближайший год ему придется существовать на ОСНО.

Итак, какие же налоги и взносы должны платить ИП на общей системе в 2015-2016 году?

Во-первых, это три базовых налога, непосредственно связанные с реализацией товаров, работ и услуг:

- подоходный налог с коммерческих и внереализационных доходов;

- имущественный налог физ.лиц с собственной недвижимости, используемой в коммерческих целях;

- налог с добавленной стоимости.

Во-вторых, это специфические налоги и сборы, которые уплачиваются при наличии соответствующего налогового объекта. Сюда относятся транспортный, водный, земельный налог, налог на добычу полезных ископаемых, на использование продуктов животного и водного мира, акцизы, госпошлины и торговые сборы.

В-третьих, это обязательные страховые и пенсионные платежи, а также налоги, по которым ИП выступает в роли агента. Перечень уплачиваемых взносов зависит от того, есть ли в подчинении у ИП сотрудники или нет.

Вот какие налоги и взносы платят ИП за работника:

- подоходный налог;

- обязательные ежемесячные отчисления в ФОМС, ФСС и ПФР;

- по желанию производятся отчисления в фонды добровольного медицинского или пенсионного страхования.

В то же время ИП без работников платят все обязательные налоги + перечисляют фиксированные взносы в ПФР, ФОМС и ФСС за самих себя.

Часто, рассматривая ИП, как коммерческую единицу, мы забываем о том, что ИП - это прежде всего физическое лицо, а значит у него также, как и у других граждан возникает необходимость платить свои собственные "гражданские налоги". Отсюда нередко следует вопрос: нужно ли платить и платят ли по факту ИП налоги, как обыкновенные граждане? Например, налог на жилое имущество или на личный, не используемый в коммерческих целях автотранспорт?

Следует понимать, что с приобретением статуса предпринимателя, статус гражданина никуда не девается и не исчезает, а следовательно и обязанность по уплате "гражданских" налогов сохраняется независимо от применяемого налогового режима. Вместе с тем граждане, открывшие ИП, могут пользоваться привилегиями и льготами, дарованными физическим лицам - простым гражданам. Например, если я, как ветеран боевых действий, не плачу земельный налог, то в рамках ИП, зарегистрированного на меня, платить его не буду.

Подведем итог сказанному. Сколько налогов платит ИП на ОСНО в 2015 году? По нашим скромным подсчетам получилось 3 обязательных и 8 дополнительных налогов + страховые и пенсионные взносы + налоги ИП, не связанные с коммерческой деятельностью + "гражданские" налоги ИП.

Спец.режимы

Теперь поговорим о спец.режимах. Все они созданы для того, чтобы максимально сократить перечень уплачиваемых налогов, и сделать налогообложение предпринимателей более простым и комфортным.

Какие налоги надо платить ИП на спец.режиме?

Существующие и доступные для ИП спец.режимы сокращают количество обязательных налогов (с доходов, с имущества и с добавленной стоимости) до одного - единого налога (далее по тексту - ЕН). При этом специфика взимания ЕН у каждого спец.режима своя.

Вот, например, какие налоги нужно платить ИП в год на УСН:

- единый налог с суммы совокупного заработка ИП или с разницы между заработанными и потраченными денежными средствами;

- специфические налоги, которые уплачиваются при наличии соответствующего объекта налогообложения;

- страховые и пенсионные взносы за работников и за себя.

Предприниматели на ЕСХН соответственно вместо ЕН, указанного в первом пункте списка, уплачивают единый сельхоз.налог с разницы между заработанными и потраченными средствами. На патенте - уплачивается ЕН с доходов от "патентованной деятельности". На ЕНВД - взимается процент от дохода, установленного для данной конкретной сферы деятельности региональными властями.

Комбинация налоговых режимов

Нередко спец.режимы существуют параллельно с какой-нибудь другой системой налогообложения или другим спец.режимом. В этой ситуации крайне важно не запутаться, что, кому и как платить.

Возьмем, например, ИП существующий одновременно на патенте и на УСН. Какие налоги придется платить?

Главное здесь - хорошо разбираться в особенностях спец.режимов и не торопиться с расчетами. В рамках патентной системы ИП платит ЕН с дохода по тому виду деятельности, на который получен патент. Вся деятельность, которая под патент не попадает, будет облагаться единым налогом при УСН. Помимо обязательных налогов, предприниматель должен начислить и уплатить специфические налоги (транспортный, земельный, акцизы и т.д.), а также не забыть заплатить НДФЛ за работников и страховые взносы за себя и весь наемный персонал.

Аналогично производятся расчеты для ИП на спец.режиме и на ОСНО. Помните, что комбинируя разные схемы налогообложения необходимо вести раздельный учет по разным видам деятельности. А во избежание ошибок - проводить регулярную сверку счетов с налоговой и не лениться подавать нулевую отчетность даже тогда, когда база по налогу не сформировалась.

creditnyi.ru