Содержание

Сроки сдачи отчетности за 3 квартал 2022

Завершается 3 квартал, и скоро всем предприятиям и ИП предстоит сдавать очередную отчетность. Расскажем, какие предусмотрены для налоговой и иной отчетности сроки сдачи за 3 квартал 2022 года, и приведем их в таблице.

Особенности переноса срока сдачи отчетов за 3 квартал 2022 г.

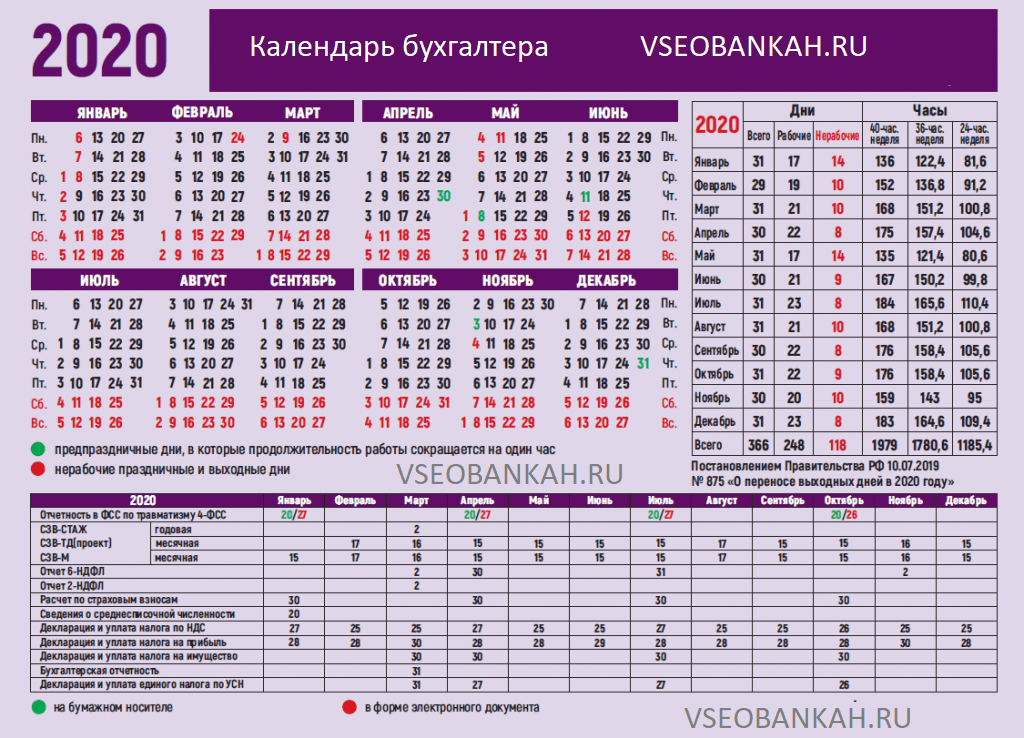

Для большинства отчетов 3 квартала сроки их представления приходятся на октябрь. При этом действует правило переноса установленного срока сдачи в случае его совпадения с выходным днем. Если крайние сроки сдачи деклараций за 3 квартал 2022 г. (9 месяцев 2022 г.) приходятся на выходной, нерабочий или нерабочий праздничный день, они переносятся на следующую за ним рабочую дату (п. 7 ст. 6.1 НК РФ).

Так, для РСВ за 3 квартал 2022 срок сдачи фактически переносится на понедельник 31 октября, поскольку 30 октября совпадает с воскресеньем – выходным днем.

Аналогичным образом переносятся сроки сдачи иных отчетов, представляемых в ПФР, ФСС, Росстат.

Отчетность за 3 квартал 2022 г. в ИФНС

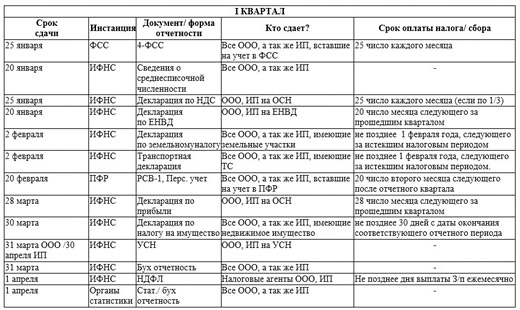

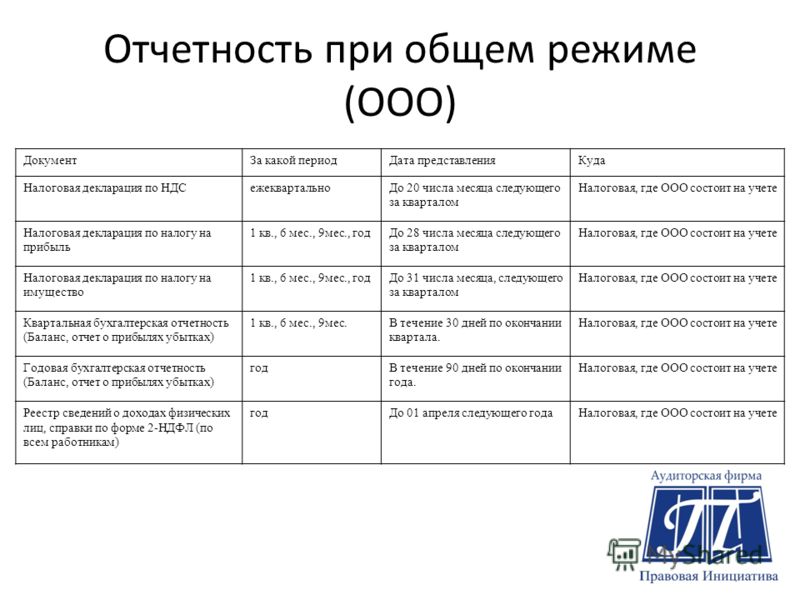

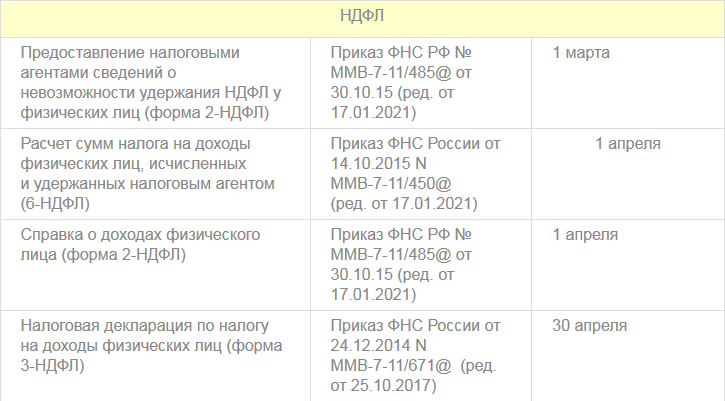

Налоговая отчетность подается в ИФНС в сроки, установленные НК РФ.

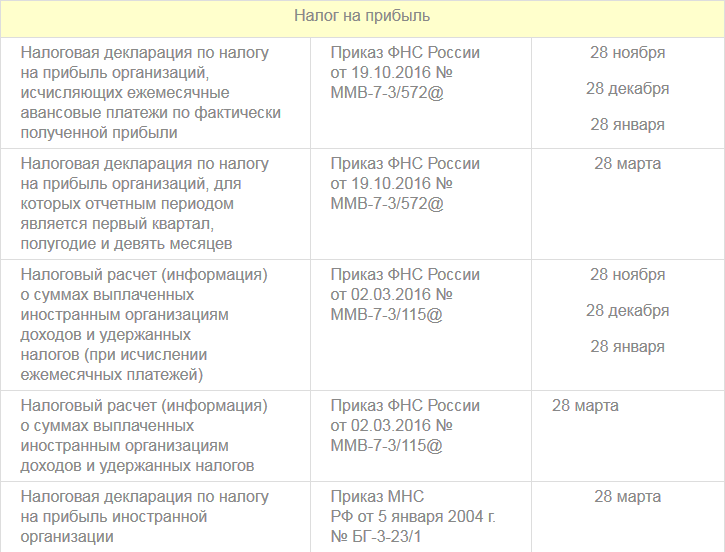

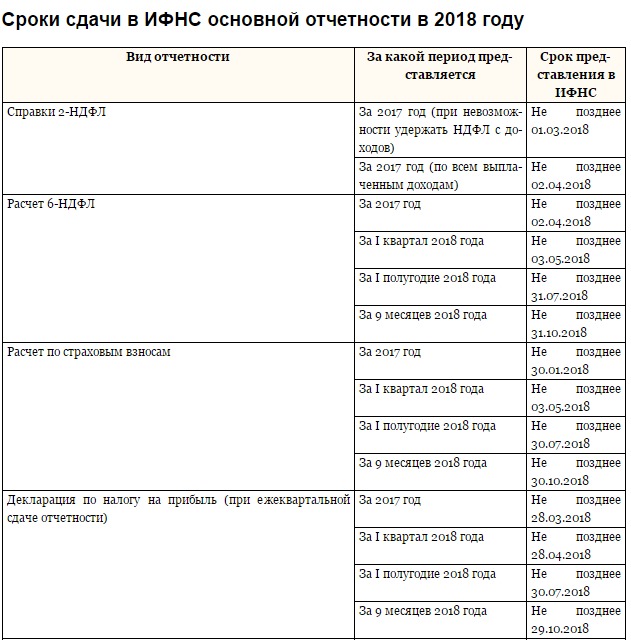

Организациями на ОСНО и агентами по налогу декларация по налогу на прибыль сдается в срок, зависящий от порядка уплаты авансов. Срок сдачи прибыли за 3 квартал 2022 г. при ежемесячной уплате авансов из фактической прибыли приходится на 28 число месяца, следующего за каждым отчетным месяцем, а при уплате ежемесячных и ежеквартальных авансов – на 28 число месяца, следующего за кварталом.

Срок сдачи НДС за 3 квартал 2022 г. не изменился: для декларации, подаваемой налогоплательщиками и агентами – это 25 октября 2022 г., а срок для «Журнала учета счетов-фактур», представляемого посредниками – 20 октября 2022.

С 2020 года ежеквартальные авансовые расчеты по налогу на имущество юрлиц не подаются, поэтому и срок сдачи имущества за 3 квартал 2022 г. не предусмотрен. Подавать годовую декларацию необходимо лишь в марте 2023 г. – до 30 числа.

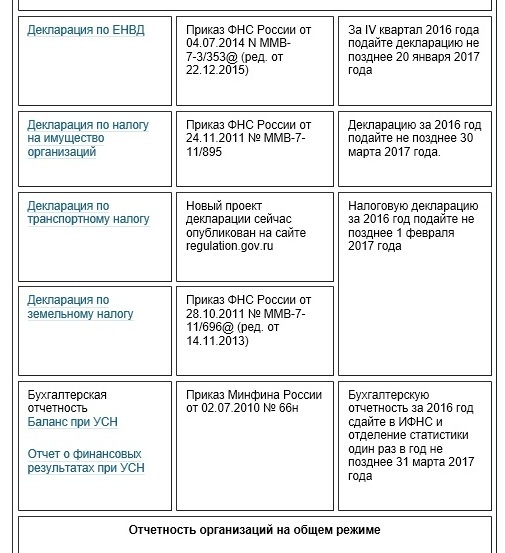

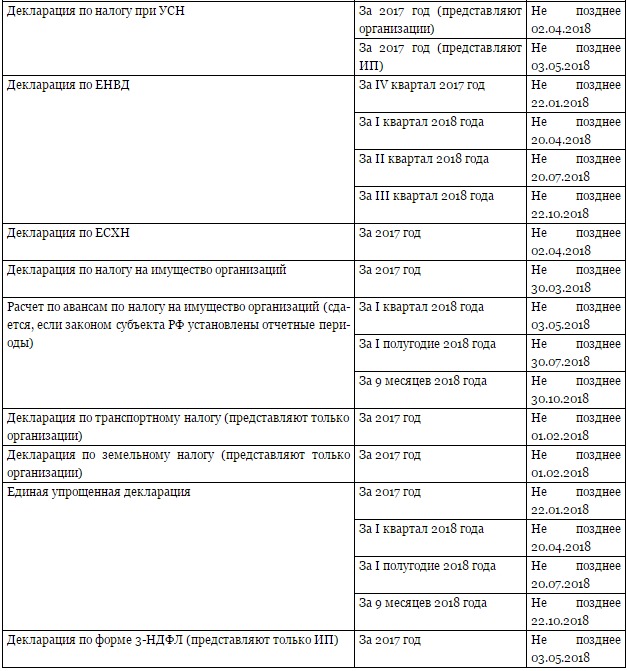

Сроки сдачи иных налоговых отчетов представлены в таблице ниже.

Прослеживаемость товаров — новая отчетность в ИФНС

Компании и ИП, у которых в отчетном периоде были операции с прослеживаемыми товарами, подают в ИФНС новую отчетность (п. 32 Положения, утв. Постановлением Правительства № 1108 от 01.07.2021). Ее форма и порядок заполнения утверждены Приказом ФНС № ЕД-7-15/645@ от 08.07.2021.

Какую отчетность нужно подавать по прослеживаемым товарам, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ и бесплатно переходите в Готовое решение.

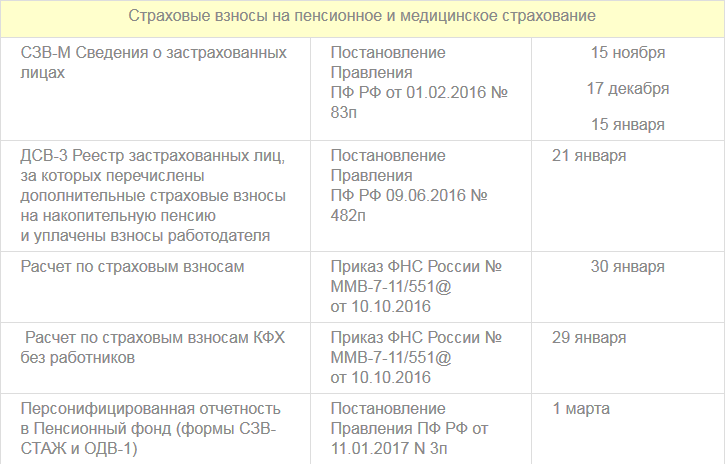

Отчетность в фонды

Страхователи продолжают подавать в ПФР ежемесячную отчетность формы СЗВ-М. Подавать сведения на бумажном носителе можно при численности менее 25 человек.

По отчетности в ФСС за 3 квартал 2022 срок сдачи по-прежнему зависит от формата представляемого документа. При среднесписочной численности (по предыдущему году) в 25 человек и меньше Расчет 4-ФСС можно подавать на бумаге до 20 октября 2022 г. (включительно). При большей численности Расчет подается в электронном формате, тогда срок сдачи 4-ФСС за 3 квартал 2022 г. позже – 25 октября 2022 г.

(включительно). При большей численности Расчет подается в электронном формате, тогда срок сдачи 4-ФСС за 3 квартал 2022 г. позже – 25 октября 2022 г.

Ниже представлена таблица со сроками сдачи налоговых деклараций и иной отчетности за 3 квартал (9 месяцев) 2022 года.

Таблица: сроки сдачи отчетности за 3 квартал 2022 г.

|

Куда сдается

|

Отчетность

|

Крайние сроки представления

|

Кто сдает

|

|

ИФНС

|

Декларация по НДС за 3 квартал 2022

|

25.10.2022

|

ИП и юрлица на ОСНО и ЕСХН, «спецрежимники», выставлявшие счета-фактуры с выделенным налогом, налоговые агенты

|

|

Журнал учета полученных/выданных счетов-фактур за 3 квартал 2022

|

20.

|

Посредники по договорам поручения, агентским, космиссионным договорам, застройщики и т.п.

| |

|

Декларация по налогу на прибыль

|

За 9 месяцев 2022 – 28.10.2022

|

Компании на ОСНО, перечисляющие ежеквартальные и ежемесячные авансы по налогу

| |

|

За январь-июль 2022 – 29.08.2022

За январь-август – 28.09.2022

За январь-сентябрь – 28.10.2022

|

Компании на ОСНО, перечисляющие авансы ежемесячно из фактической прибыли

| ||

|

Единая упрощенная декларация за 9 месяцев 2022

|

20.10.2022

|

Компании и ИП, у которых в отчетном периоде отсутствовали налогооблагаемые объекты и обороты по кассе и банковским счетам

| |

|

Декларация по НДПИ (ежемесячная)

|

За июль 2022 – 31.

За август 2022 – 30.09.2022

За сентябрь 2022 – 31.10.2022

|

Компании и ИП, признаваемые пользователями недр

| |

|

Декларация по водному налогу за 3 квартал 2022

|

20.10.2022

|

Компании и ИП – лицензированные пользователи водных объектов

| |

|

Декларация по налогу на игорный бизнес (ежемесячная)

|

За июль 2022 – 22.08.2022

За август 2022 – 20.09.2022

За сентябрь 2022 – 20.10.2022

|

Компании, ведущие деятельность в области игорного бизнеса

| |

|

Расчет по страховым взносам (РСВ) за 9 месяцев 2022

|

31.10.2022

|

Компании и ИП – страхователи

| |

|

Расчет 6-НДФЛ за 9 месяцев 2022

|

31.

|

Компании и ИП – налоговые агенты, выплачивавшие доходы физлицам

| |

|

Отчет об операциях с товарами, подлежащими прослеживаемости за 3 квартал 2022

|

25.10.2022

|

Участники оборота товаров, подлежащих прослеживаемости (при наличии таких операций в отчетном квартале)

| |

|

ПФР

|

СЗВ-М

(ежемесячная)

|

За июль 2022 – 15.08.2022

За август 2022 – 15.09.2022

За сентябрь 2022 – 17.10.2022

|

заключавшие с физлицами договоры (трудовые и ГПХ)

|

|

ДСВ-3 за 3 квартал 2022

|

20.10.2022

|

Компании и ИП – страхователи, перечислявшие дополнительные страхвзносы на накопительную пенсию работников

| |

|

СЗВ-ТД

(при наличии в отчетном месяце кадровых мероприятий)

|

При приеме/увольнении работников – не позже следующего рабочего дня за днем издания соответствующего приказа;

При наличии иных кадровых мероприятий – не позже 15 числа месяца, следующего за месяцем мероприятия

|

Компании и ИП, заключавшие трудовые договоры с сотрудниками

| |

|

ФСС

|

Расчет 4-ФСС за 9 месяцев 2022

|

20.

25.10.2022 – электронно

|

Компании и ИП – страхователи, уплачивающие взносы на «травматизм»

|

Отчетность в Росстат: срок сдачи за 3 квартал 2022 г.

Многие организации и ИП должны подавать отчетность в Статистику. Конкретные формы статотчетов зависят от вида деятельности, осуществляемой предпринимателем или компанией.

Чтобы узнать, какие отчеты в Росстат нужно подать за 3 квартал 2022 г., можно обратиться к специальному сервису, где достаточно указать свои ИНН или ОГРН (ОГРНИП), либо ОКПО. Система выдаст список форм, которые должен сдать данный субъект за отчетный период, если он был включен в соответствующую выборку.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

что сдаем за 3 квартал (9 месяцев) 2022 г.

1. Сведения о застрахованных лицах форма СЗВ-М (Постановление Правления ПФ РФ от 15.04.2021 № 103п) — срок сдачи 17 октября, т.е. 15 выходной. Сдается в Пенсионный фонд. Эта форма не входит в состав квартальной отчетности, но включена сюда как напоминание о том, что её надо сдавать!

2. Сведения о трудовой деятельности форма СЗВ-ТД. Постановление Правления ПФ РФ от 25.12.2019 № 730п, (ред. от 27.10.2020). 17 октября, т.е. 15 выходной. Сдается в Пенсионный фонд только в случае, если были кадровые движения. Эта форма не входит в состав квартальной отчетности, но включена сюда как напоминание о том, что её надо сдавать! Обратите внимание, что в случае приема на работу или увольнения работника, СЗВ-ТД сдается на него на следующий день после издания приказа!

3. Расчетная ведомость в ФСС, форма 4 ФСС (ФСС РФ: Приказ ФСС РФ от 14.03.2022 № 80). Срок сдачи 20 октября, (в бумажном варианте) и 25 октября (в электронном). Сдается в свой филиал ФСС. В этой форме только взносы про производственному травматизму, взносы по нетрудоспособности и материнству в форме (РСВ), сдающейся в налоговые органы.

Расчетная ведомость в ФСС, форма 4 ФСС (ФСС РФ: Приказ ФСС РФ от 14.03.2022 № 80). Срок сдачи 20 октября, (в бумажном варианте) и 25 октября (в электронном). Сдается в свой филиал ФСС. В этой форме только взносы про производственному травматизму, взносы по нетрудоспособности и материнству в форме (РСВ), сдающейся в налоговые органы.

4. Налоговая декларация по налогу на добавленную стоимость. КНД-1151001 (Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014 (ред. от 24.12.2021). Срок сдачи 25 октября. Сдается в налоговую инспекцию. Декларация сдается только в электронном виде.

5. Отчет об операциях с товарами, подлежащими прослеживаемости, совершенных в III квартале 2022 г. (Приказ ФНС России от 08.07.2021 № ЕД-7-15/645@). Срок сдачи в свою налоговую инспекцию — 25 октября. Сдается только при наличии таких операций и только в электронном виде!

6. Налоговая декларация по налогу на прибыль организаций. КНД-1151006 (Приказ ФНС России от 23.09.2019 № ММВ-7-3/475@ (ред. от 05.10.2021). срок сдачи 28 октября. Сдается в налоговую инспекцию.

срок сдачи 28 октября. Сдается в налоговую инспекцию.

7. Отчет о движении средств по счетам (вкладам) в зарубежных банках. Постановление Правительства РФ от 28.12.2005 № 819 (ред. от 27.09.2021). Срок сдачи 30 октября (перенос срока законом не установлен). Отправляется в налоговую инспекцию в случае, если есть счета в иностранных банках.

8. Расчет по страховым взносам. КНД-1151111 (Приказ ФНС России от 06.10.2021 № ЕД-7-11/875@). Срок сдачи 31 октября (т.к. 30 выходной). Сдается в налоговую инспекцию. Для обсуждения этого расчета создана специальная тема!

9. Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом 6-НДФЛ (Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ (ред. от 28.09.2021). Срок сдачи 31 октября. Сдается в налоговую инспекцию.

10. Уплата авансовых платежей по земельному налогу, если организация является собственником земельных участков и если местным законодательством предусмотрены авансовые платежи.

11. Уплата авансовых платежей по транспортному налогу, если организация является владельцем транспортных средств и если региональным законодательством предусмотрены авансовые платежи.

12.Аванс по налогу на имущество за 9 месяцев 2022 года, если есть недвижимость в собственности — 31 октября 2022 года.

Обратите внимание, что расчетов по авансовым платежам по налогу на имущество больше нет! Сдается только годовая декларация.

Организации, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляют по данным налогам единую (упрощенную) налоговую декларацию. Срок сдачи 20 октября. Форма КНД-1151085.

Другие формы отчетности можно найти здесь

Квартальные расчетные платежи в срок – верните их

Квартальные расчетные платежи в срок

Если вы ожидаете, что должны заплатить более 1000 долларов США по налогам (что составляет около 5000 долларов США в качестве дохода от индивидуальной предпринимательской деятельности), то вы обязаны платить расчетные налоги.

У людей, работающих на работодателя, часть налогов вычитается из каждой зарплаты. Самозанятые работники этого не делают, поэтому вам придется платить налоги самостоятельно. Большинство самозанятых работников платят расчетные налоги ежеквартально. Вы можете использовать этот простой инструмент для расчета предполагаемых налогов.

Если вы ожидаете, что должны заплатить более 1000 долларов США по налогам (это примерно 5000 долларов США в виде дохода от индивидуальной предпринимательской деятельности), то вы должны заплатить расчетный налог . Если вы не уплачиваете предполагаемые налоговые платежи, налоговая служба может взимать с вас комиссию.

Расчетные платежи должны производиться четыре раза в год в следующие даты:

| Доход от: | Расчетный квартальный налог к уплате: |

| с 1 января по 31 марта | 15 апреля |

| с 1 апреля по 31 мая | 15 июня |

| с 1 июня по 31 августа | 15 сентября |

| с 1 сентября по 31 декабря | 15 января следующего года |

Вы должны уплатить 100 процентов от общей суммы налогов за предыдущий год или 90 процентов от расчетных налогов за текущий год. Если вы зарабатываете более 150 000 долларов США в качестве дохода от самостоятельной занятости, вы должны заплатить 110 процентов налогов за прошлый год.

Если вы зарабатываете более 150 000 долларов США в качестве дохода от самостоятельной занятости, вы должны заплатить 110 процентов налогов за прошлый год.

Если вы не задолжали по налогам в прошлом году, вы не обязаны уплачивать расчетные налоговые платежи. Тем не менее, рекомендуется платить предполагаемые налоги, чтобы у вас не было большого счета во время уплаты налога, который вы не готовы платить.

Если вы впервые получаете доход от индивидуальной трудовой деятельности, вы можете оценить свой годовой доход на основе своего еженедельного заработка. Используйте этот простой инструмент для расчета предполагаемого платежа.

Существует несколько простых способов оплаты.

1. Электронный

Если вам удобно пользоваться Интернетом, одним из вариантов является использование Электронной системы уплаты федеральных налогов (EFTPS). Вам нужно будет зарегистрироваться на их сайте. Просто не забудьте сделать это до наступления срока платежа, так как вы не сможете совершать платежи в день регистрации.

Еще одним электронным вариантом является прямая оплата на веб-сайте IRS. Direct Pay не требует регистрации и, как и EFTPS, осуществляет платежи прямо с вашего банковского счета. За прямые банковские переводы комиссия не взимается.

Чтобы осуществлять платежи с помощью дебетовой или кредитной карты, выберите один из платежных систем, утвержденных IRS, и обратите внимание на различные сборы за обработку.

Если вы подаете налоговую декларацию в электронном виде, вы можете производить и планировать платежи со своего банковского счета во время уплаты налогов с помощью электронного вывода средств.

2. Телефон

Вы можете выбрать одного из признанных IRS поставщиков услуг для осуществления платежей по телефону с помощью кредитной или дебетовой карты. Спросите о комиссии за обработку, прежде чем делиться информацией о своей карте, чтобы не удивляться.

Кроме того, после регистрации в системе EFTPS вы можете совершать платежи по телефону.

3. Почта

Если вы предпочитаете физический платеж, вы можете отправить по почте чек или денежный перевод для предполагаемых платежей. После того, как вы подсчитали сумму, которую должны заплатить, заполните платежный ваучер в форме 1040ES. Это наименее безопасный способ оплаты. Внимательно рассмотрите другие доступные вам варианты, прежде чем отправлять платеж по почте.

Запомнить расчетные платежи может быть сложно. Установите свои собственные напоминания в календаре, телефонные будильники или что-то еще, что нужно, чтобы помнить об этих важных сроках.

Также бывает трудно откладывать деньги на расчетные ежеквартальные платежи. Один из вариантов — установить автоматические ежемесячные или еженедельные банковские переводы на специальный счет, чтобы у вас не было доступа к деньгам, которые вы отложили для уплаты налогов. Вы также можете рассматривать эти платежи как счет и отправлять часть в IRS каждый месяц, когда вы оплачиваете другие счета.

Если пришло время уплаты налогов, и вы не можете позволить себе платить налоги, все равно подайте налоговую декларацию, так как непредставление может привести к штрафным сборам.

Вся информация на этом сайте предоставляется только в образовательных целях и не является юридической или налоговой консультацией. Центр бюджетных и политических приоритетов и кампания CASH штата Мэриленд не несут ответственности за то, как вы используете эту информацию. Пожалуйста, обратитесь к специалисту по налогам за личной консультацией по налогам.

Рекомендуется для вас

Последняя версия

Рейган Ван Коутрен, стажер кампании Get It Back 2022 г. Вы можете подать…

Это рекомендации по доходам и суммы кредита для получения заработанного дохода…

Тайшеония Эдвардс, стажер кампании Get It Back 2022 г. Кража личных данных происходит, когда…

Сроки уплаты налога на малый бизнес в 2022 году

Когда должны быть уплачены налоги на бизнес в 2022 году?

С каждым новым годом вам нужно будет пересматривать свою страховку для малого бизнеса и крайний срок подачи налоговой декларации. Для большинства малых предприятий крайний срок уплаты налога на прибыль в 2022 г. наступает 18 апреля 2022 г. Однако корпорации и товарищества S должны подавать налоговые декларации до 15 марта 2022 г.

Для большинства малых предприятий крайний срок уплаты налога на прибыль в 2022 г. наступает 18 апреля 2022 г. Однако корпорации и товарищества S должны подавать налоговые декларации до 15 марта 2022 г.

ежегодно подавать федеральные подоходные налоги. Эти налоги основаны на доходах, которые ваша компания зарабатывает каждый год.

1

Формы, которые вам понадобятся для декларации о подоходном налоге, зависят от структуры вашего бизнеса. Например, вам могут понадобиться следующие формы Службы внутренних доходов (IRS): 2

- Форма 1040 для индивидуальных предпринимателей

- Форма 1040 или 1040SR только для корпораций с ограниченной ответственностью (ООО)

- Форма 1120 для корпораций

- Форма 1120S для корпораций S

- Форма 1065 для товариществ

Имейте в виду, что большинство малых предприятий являются сквозными организациями. Это означает, что доход от бизнеса рассматривается как личный доход владельца. Таким образом, если у вас такая структура, вам нужно будет завершить подачу декларации 15 марта 2022 года. структура вашего бизнеса, и есть ли у вас сотрудники или нет. Индивидуальным предпринимателям без наемных работников подавать ежеквартальные расчетные налоговые платежи не нужно. Тем не менее, они по-прежнему должны ежегодно подавать налоговую декларацию о доходах.

Таким образом, если у вас такая структура, вам нужно будет завершить подачу декларации 15 марта 2022 года. структура вашего бизнеса, и есть ли у вас сотрудники или нет. Индивидуальным предпринимателям без наемных работников подавать ежеквартальные расчетные налоговые платежи не нужно. Тем не менее, они по-прежнему должны ежегодно подавать налоговую декларацию о доходах.

Если в вашей компании есть сотрудники, вам нужно будет использовать форму 941 для федеральных целей, чтобы ежеквартально подавать подоходный налог, налог на безопасность и налог на медицинскую помощь, удерживаемый из зарплаты ваших сотрудников. Вам также необходимо будет ежеквартально подавать любые акцизные сборы с помощью формы 720. 3 Помимо этого, вам также может потребоваться подавать формы штата, в зависимости от того, где вы живете.

Некоторые важные квартальные налоговые даты на 2022 год, о которых следует помнить, включают:

- 18 апреля: 1 квартал 2022 расчетный налоговый платеж к уплате.

- 15 июня: 2-й квартал 2022 г. Расчетный налоговый платеж к уплате.

- 15 сентября: 3-й квартал 2022 г. Расчетный налоговый платеж к уплате.

- 17 октября: Окончательный продленный налоговый срок для подачи индивидуальных или корпоративных налоговых деклараций, если требуется заполнение правильных форм.

- 17 января 2023 г.: Расчетный налоговый платеж за 4 квартал 2022 г.

Чтобы узнать больше о предполагаемых налоговых платежах, которые вам необходимо будет предоставить, вы можете обратиться в бухгалтерскую фирму. Они могут предоставить персонализированные налоговые услуги для вашего бизнеса, которые облегчат налоговый сезон. Вы также можете использовать налоговое программное обеспечение, такое как QuickBooks.

Если вам нужно больше времени для уплаты налогов, вы можете запросить продление срока уплаты налогов. Имейте в виду, что при продлении вам все равно нужно будет заполнить оценку того, что вы должны. Физические лица могут использовать форму 4868, а малые предприятия могут использовать форму 7004.

Физические лица могут использовать форму 4868, а малые предприятия могут использовать форму 7004.

Крайний срок уплаты налога на трудоустройство 2022

Налоги на трудоустройство — это место, где вам нужно будет сообщать о заработной плате, чаевых и других компенсациях, которые вы заплатили своим сотрудникам. Вам нужно будет подготовить W-2, отчеты о заработной плате и налогах для каждого из ваших работников в конце года. Они сообщают о доходах ваших сотрудников. 4

Вы можете просмотреть другие важные даты уплаты налогов на веб-сайте IRS по налогу на работу.

Сроки уплаты акцизов 2022

Вам нужно будет подавать акцизные сборы, если вы: 5

- Производите или продаете товары

- Использование определенного оборудования, объектов или продуктов

- Получение оплаты за определенные услуги

Вы можете использовать Форму 720 для подачи акцизных налогов в следующих категориях: 6

- Экология

- Связь и воздушный транспорт

- Топливо

- Первая розничная продажа тяжелых грузовиков, прицепов и тракторов

Некоторые другие формы, которые вам, возможно, потребуется заполнить, включают:

- Форма 2290: Это для некоторых грузовиков, седельных тягачей и автобусов, используемых на дорогах общего пользования, с полной массой 55 000 фунтов или более.

- Форма 730: Если вы представляете компанию, которая принимает ставки или проводит пул или лотерею, вам, возможно, придется подать акцизный налог на ставки. Это поможет вам определить налог на ставки, которые вы получаете.

- Форма 11-C: Эта форма позволяет вам регистрироваться для участия в любой деятельности по ставкам и платить налог на нее.

Удержанный налог с заработной платы и налог с заработной платы

Если у вас есть наемные работники, вам необходимо будет платить налоги с заработной платы. К ним относятся:

- Налоги на социальное обеспечение и Medicare

- Удержание федерального подоходного налога

- Федеральный налог на безработицу (FUTA)

Вам необходимо сообщить об этих налогах на заработную плату по форме W-2 своим сотрудникам. Затем ваши сотрудники должны включить эту информацию в свою налоговую декларацию, которая представляет собой форму 1040 или 1040-SR. 7

7

Налог на заработную плату и компенсацию внештатным работникам

Компенсация внештатным работникам — это деньги, которые вы платите независимым подрядчикам, работающим на ваш бизнес. Сюда входят:

- Заработная плата

- Компенсация внештатным работникам

- Дивиденды

- Роялти

- Распределение прибыли

Вы должны сообщить об этом в форме 1099-MISC. Вам также нужно будет платить налоги на самозанятость. Крайний срок подачи — 28 февраля 2022 г.

Узнайте больше о сроках уплаты корпоративных налогов в 2022 году

Важно заранее узнать о сроках подачи налоговых деклараций в 2022 году. Кроме того, имейте в виду, что вы можете претендовать на кредиты или вычеты для определенных расходов. Вы также можете задаться вопросом: «Облагается ли налогом страхование бизнеса? Да, страхование бизнеса освобождается от налога.

Существуют также способы уменьшить налогооблагаемый доход, например, продать имущество, которое больше не имеет ценности для вашего бизнеса. Таким образом, ваш бизнес также может получить возврат налога, если в течение года вы заплатили больше, чем нужно.0003

Таким образом, ваш бизнес также может получить возврат налога, если в течение года вы заплатили больше, чем нужно.0003

Если вам нужна страховка для бизнеса, вы можете узнать больше, получив от нас предложение сегодня. Уже более 200 лет мы помогаем клиентам найти подходящую страховку.

В этой статье представлена общая информация, и ее не следует рассматривать как конкретную юридическую, кадровую, финансовую, страховую, налоговую или бухгалтерскую консультацию. Как и по всем вопросам юридического или кадрового характера, вам следует проконсультироваться со своим юрисконсультом и специалистами по кадрам. Hartford не несет ответственности за любые прямые, косвенные, специальные, косвенные, случайные, штрафные или штрафные убытки в связи с использованием вами или кем-либо информации, представленной здесь.

1,2 Служба внутренних доходов (IRS), «Какие формы я должен подавать?»

3 Findlaw, «Задача ежеквартальных налогов»

4 Служба внутренних доходов (IRS), «Понимание налогов на занятость»

5,6 ВНУТРЕННАЯ СЛУЖБА (IRS).

10.2022

10.2022 08.2022

08.2022 10.2022

10.2022 10.2022 – на бумаге;

10.2022 – на бумаге;