Содержание

Ставка ЕНВД в 2017 году — «Моё Дело»

Обновлено:

08.04.2021

Автор:

Моё дело

Ближайшие отчетные даты ООО и ИП на ЕНВД

Ближайшие отчётные даты

- Отчитаться в налоговую и заплатить ЕНВД за IV квартал 2020 года до 20.01.2021

Налоговый календарьОтчитаться онлайн

С 1 января 2021 года отменят ЕНВД. «Моё дело» возьмёт на себя всю работу по переходу. Мы поможем:

- Выбрать новый режим налогообложения

- Отправить Заявление о переходе

- Сформировать базу переходного периода

- Сменить настройки онлайн-кассы

- Отчитаться за IV квартал 2020 года

Заказать услугу

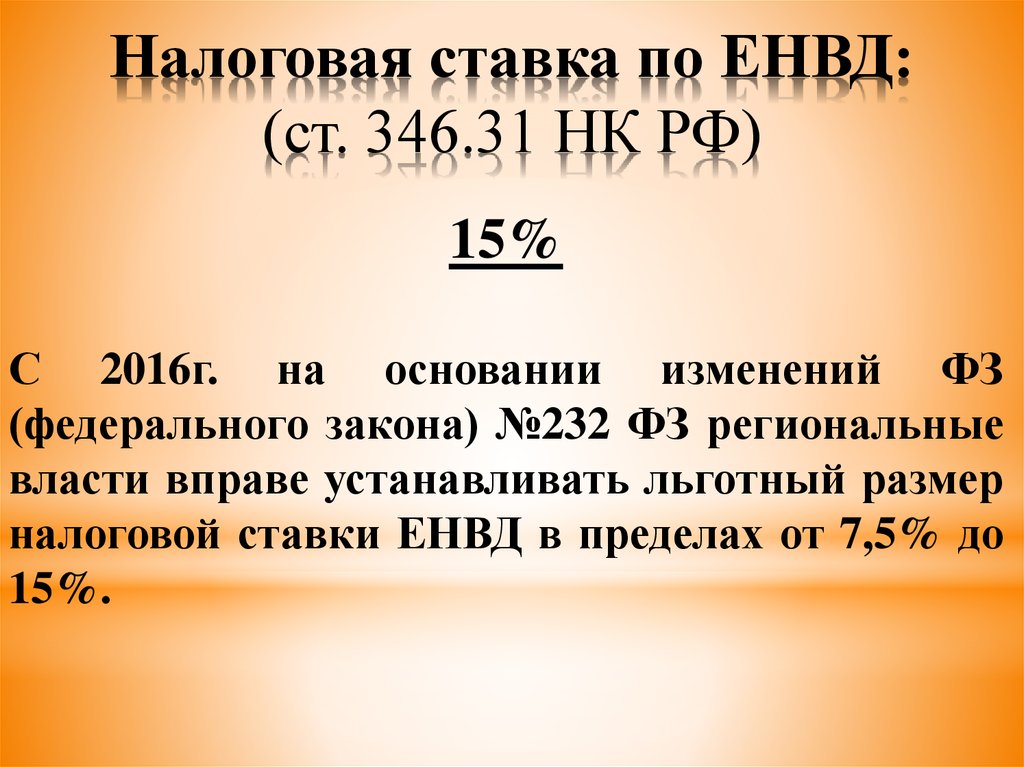

15% от предполагаемого дохода. Это стандартная ставка ЕНВД в 2018 году.

Это стандартная ставка ЕНВД в 2018 году.

После вступления в силу Закона № 232-ФЗ от 13.07.2015 регионы получили право устанавливать льготную ставку от 7,5 до 15%. Если повезет, вы можете платить вдвое меньше налогов, чем бизнесмены на ЕНВД в других регионах. Узнать, выпало ли вам такое счастье и есть ли льготы в том субъекте РФ, где вы планируете вести деятельность, нужно в местной налоговой.

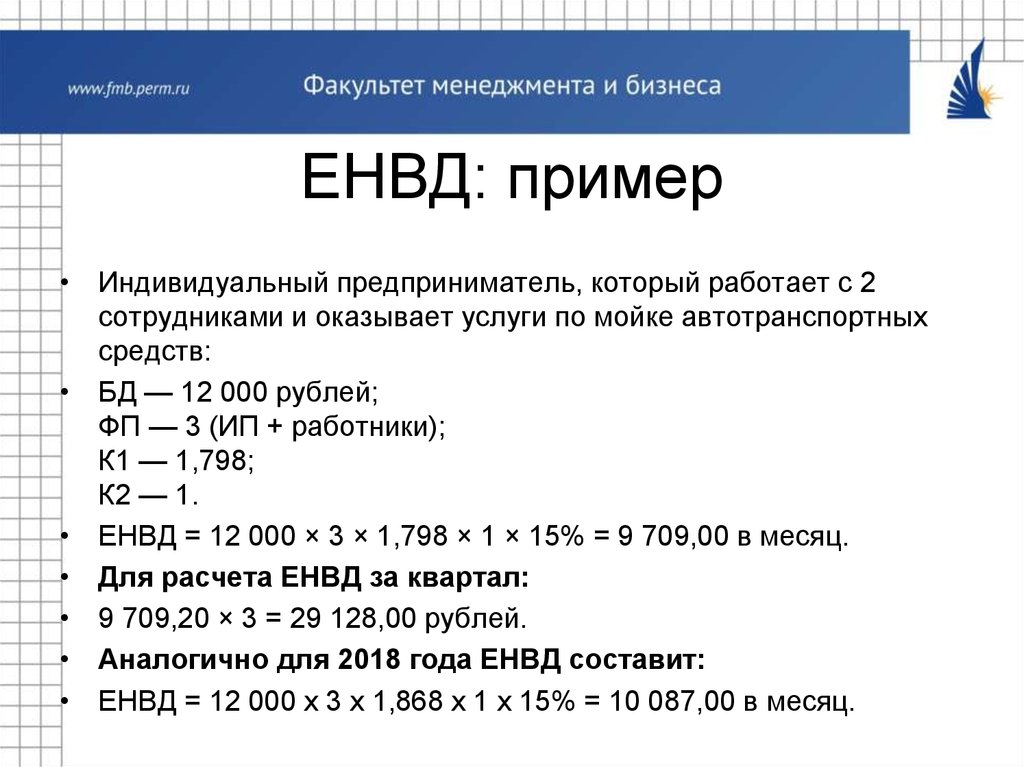

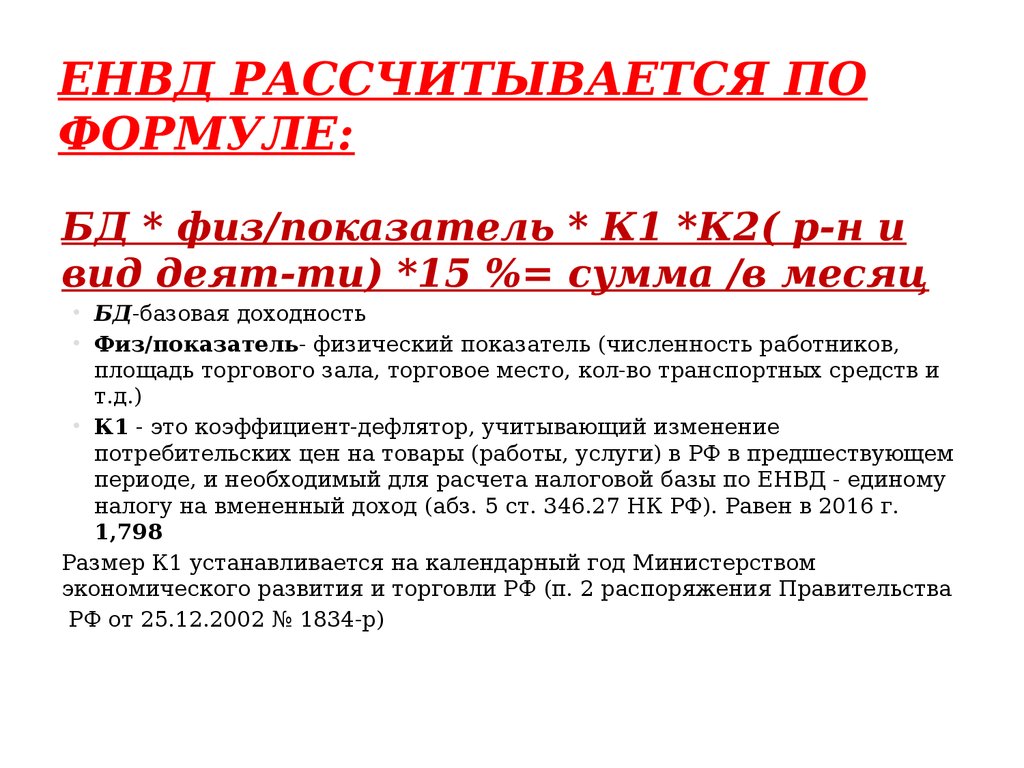

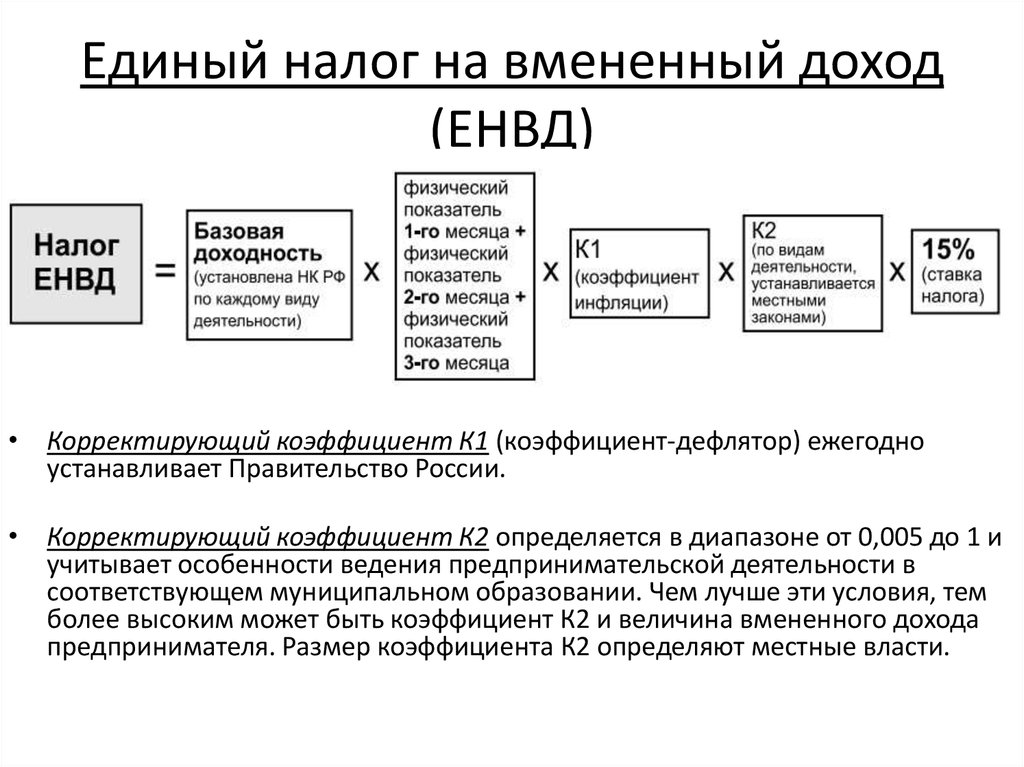

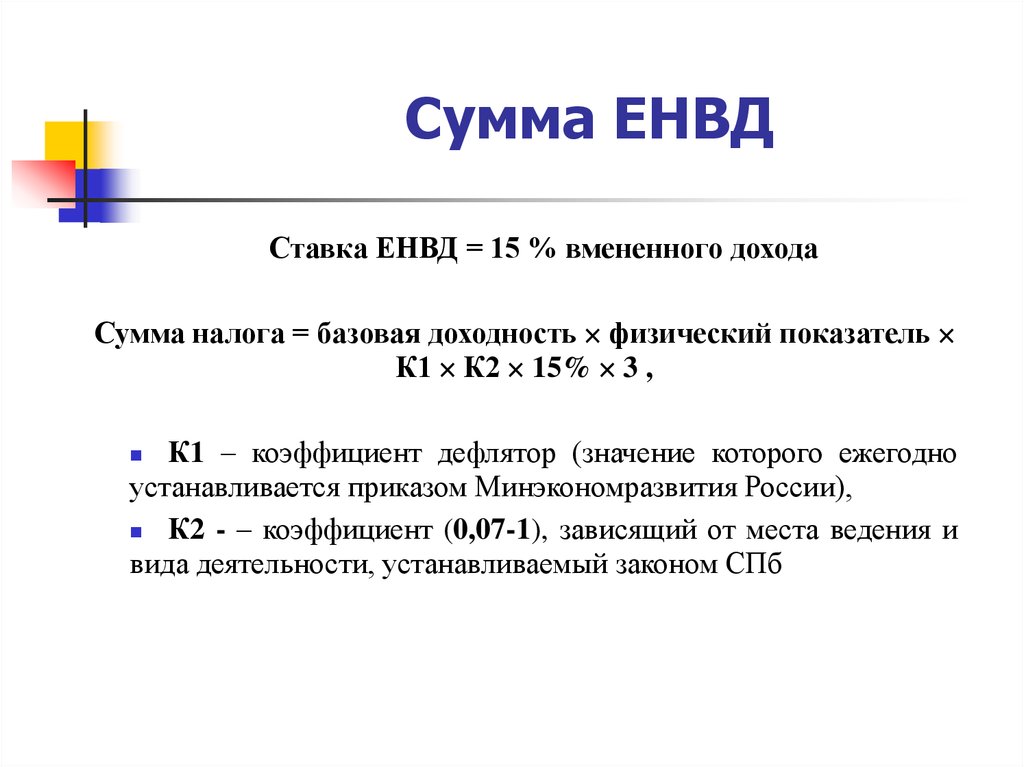

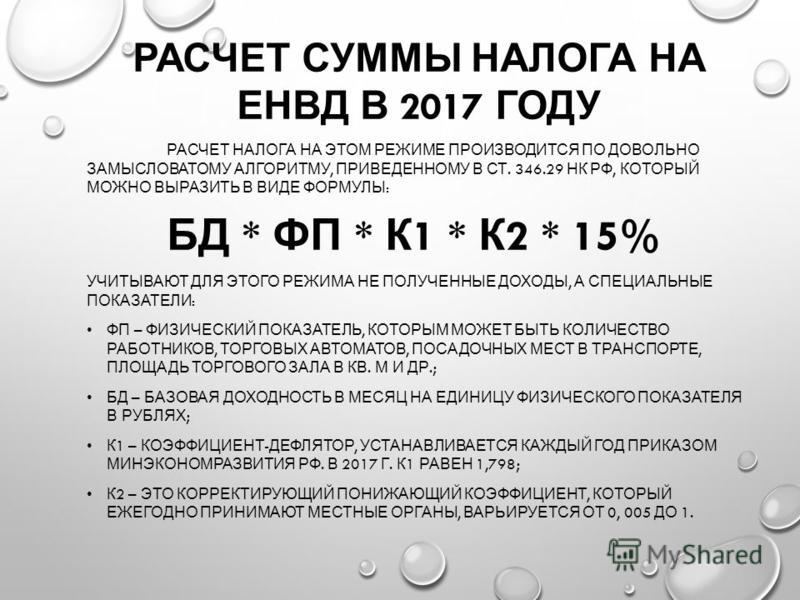

Кроме ставки для расчета ежеквартального налога, нужно знать еще два коэффициента К1 и К2, количество физических показателей, и базовую доходность по конкретному виду деятельности.

К1 в 2018 году составляет 1,868.

Чтобы узнать коэффициент К2, нужно найти местный нормативный акт. В этом поможет сайт налоговой инспекции, а именно – раздел «ЕНВД». В левом верхнем углу выберите свой субъект РФ, а затем перейдите по ссылке «Особенности регионального законодательства».

- Так, если выбрать город Москва, то увидим, что режим ЕНВД в этом городе не применяется вообще.

А если Республику Татарстан, то откроется список муниципальных образований и нормативно-правовых актов по каждому из них. Открываем, к примеру, Решение Представительного органа муниципального образования г. Казани от 29.11.2005г. № 3-3 и видим, что в Казани по бытовым услугам установлен коэффициент 0,7, а по ветеринарным 0,8 и т.д.

А если Республику Татарстан, то откроется список муниципальных образований и нормативно-правовых актов по каждому из них. Открываем, к примеру, Решение Представительного органа муниципального образования г. Казани от 29.11.2005г. № 3-3 и видим, что в Казани по бытовым услугам установлен коэффициент 0,7, а по ветеринарным 0,8 и т.д.

Рассчитать платежи по ЕНВД онлайн

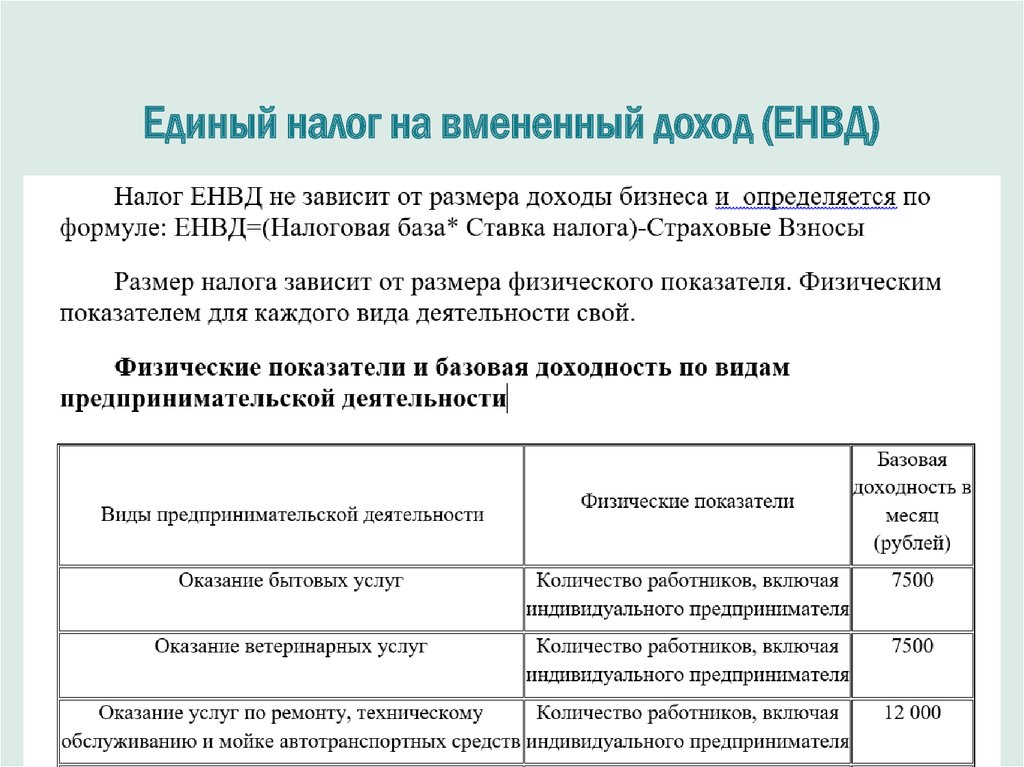

Где найти базовую доходность? В статье 346.29 НК РФ.

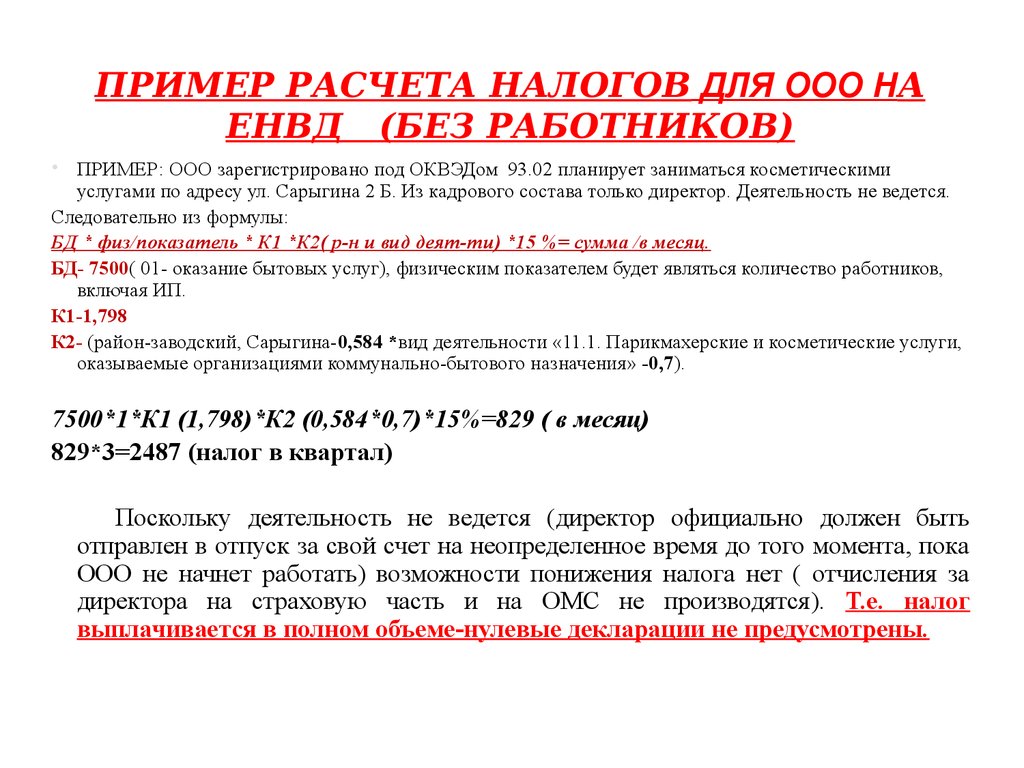

Зная все эти показатели можно рассчитать вмененный налог по формуле:

- (Базовая доходность х кол-во физ.показателей х К1 х К2) х ставка налога ЕНВД

Это будет налог за месяц. ЕНВД платится поквартально, поэтому полученную сумму нужно умножить на 3 и перечислить в бюджет до 25 числа после окончания квартала. В эти же сроки нужно сдать декларацию.

Скачать бланк декларации ЕНВД

doc

xls

pdf

Быстро рассчитать налог вы сможете при помощи сервиса «Моё дело». Система учтет страховые платежи за себя и работников и предложит сразу перечислить налог в бюджет или сформирует платежный документ для распечатки. Декларация в сервисе формируется автоматически, вам останется только подтвердить правильность данных и отправить отчет в налоговую в один клик.

Система учтет страховые платежи за себя и работников и предложит сразу перечислить налог в бюджет или сформирует платежный документ для распечатки. Декларация в сервисе формируется автоматически, вам останется только подтвердить правильность данных и отправить отчет в налоговую в один клик.

Имея умного помощника, вам не нужно будет нанимать приходящего бухгалтера и заказывать услуги по составлению отчетности – вы со всем справитесь сами. Мы даем 3 дня бесплатного доступа после регистрации, чтобы вы могли убедиться в этом сами.

Как перейти с ЕНВД на другой режим налогообложения в 2 клика

Узнать подробнее

Вам будет интересно

Похожие статьи

Когда ждать налоговую проверку?

Нужно ли вставать на учет в ФСС и ПФР?

Уменьшаем налог за счет фиксированных взносов

Как платить меньше налогов при УСН «доходы»?

УСН 6% и 15%: что выгоднее?

Что делать, если заблокировали счет

ЕНВД (единый налог на вменённый доход)

Условия применения

Единый налог на вменённый доход (ЕНВД) применяется в отношении отдельных видов предпринимательской деятельности, таких как:

- розничная торговля;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- распространение и (или) размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом;

- услуги стоянок.

Порядок перехода

Порядок перехода отличается для юридических лиц и индивидуальных предпринимателей.

Что касается юридических лиц:

- Доля участия других компаний должна быть не более 25%,

- Штат сотрудников должен включать не более 100 человек;

- Подходит для муниципального образования;

- Вид деятельности обязательно должен быть упомянут в местном нормативном акте;

- Деятельность не должна осуществляться до договору как простого, так и доверительного товарищества;

- Если речь идет об общественном питании, то налогоплательщик не должен быть связан с образованием, здравоохранением и социальным обеспечением;

- Не относится к категории “крупнейших”;

- Бизнес не предполагает сдачу в аренду автозаправочных станций.

Говоря об ИП, следует отметить:

- Штат сотрудников должен включать не более 100 человек;

- Подходит для муниципального образования;

- Вид деятельности обязательно должен быть упомянут в местном нормативном акте;

- Деятельность не должна осуществляться до договору как простого, так и доверительного товарищества;

- Бизнес не предполагает сдачу в аренду автозаправочных станций.

С 1 января 2013 года переход на уплату единого налога осуществляется добровольно через подачу заявления о постановке на учет организации (ИП) в качестве налогоплательщика ЕНВД в налоговый орган по месту ведения деятельности, по месту нахождения организации (месту жительства индивидуального предпринимателя) при осуществлении 3-х видов деятельности:

- развозной или разносной розничной торговли;

- размещения рекламы на транспортных средствах;

- оказания автотранспортных услуг по перевозке пассажиров и грузов.

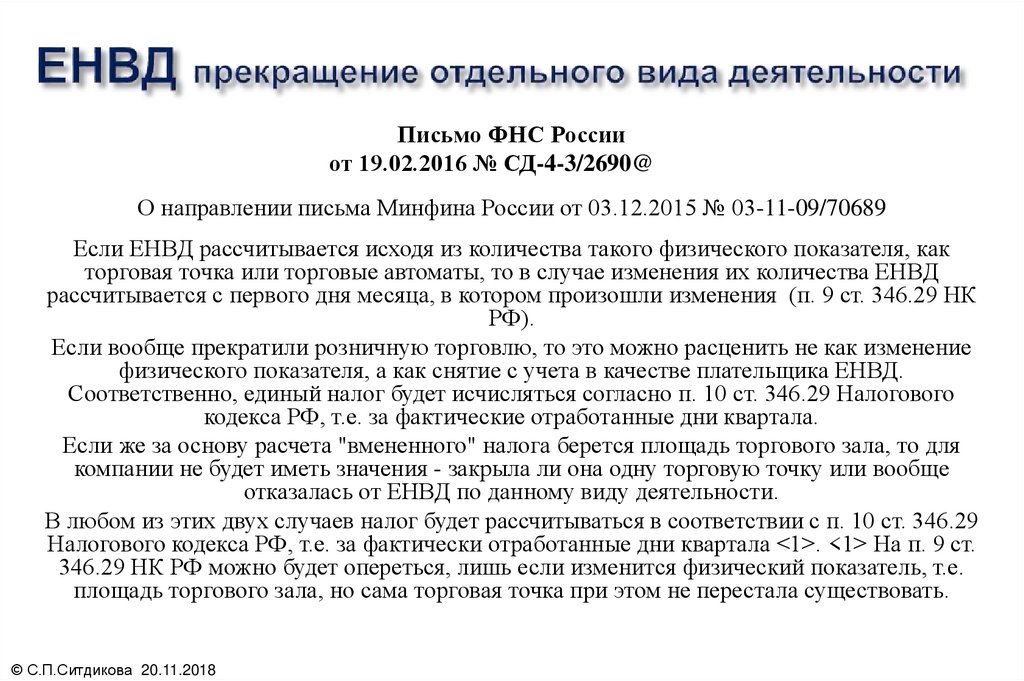

Налогоплательщики вправе перейти на иной режим налогообложения с начала календарного года.

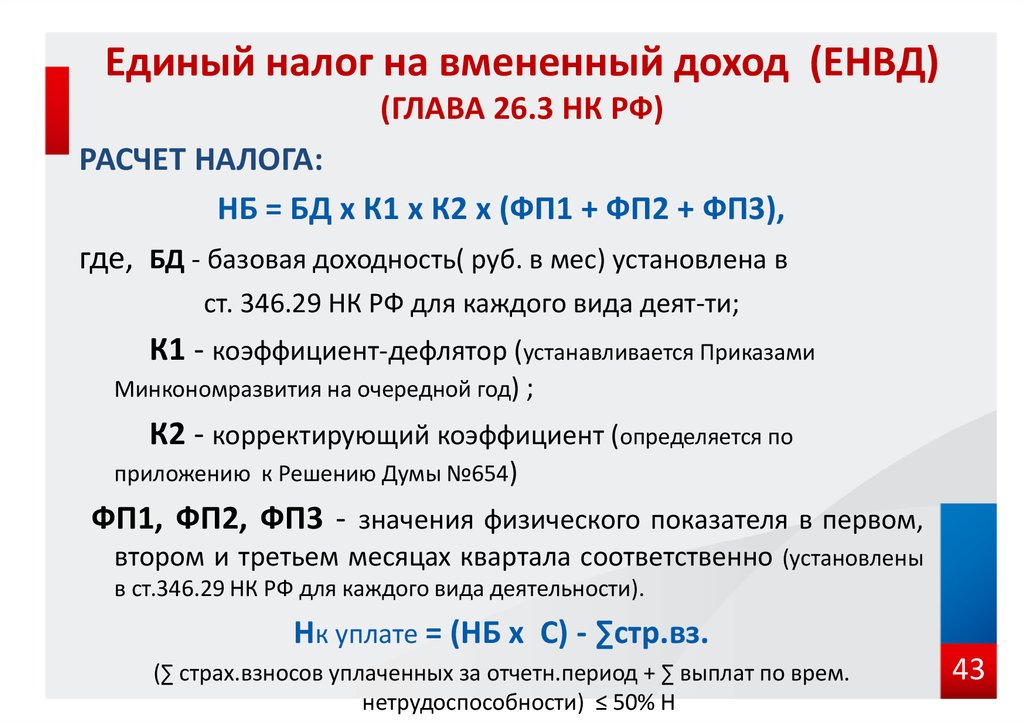

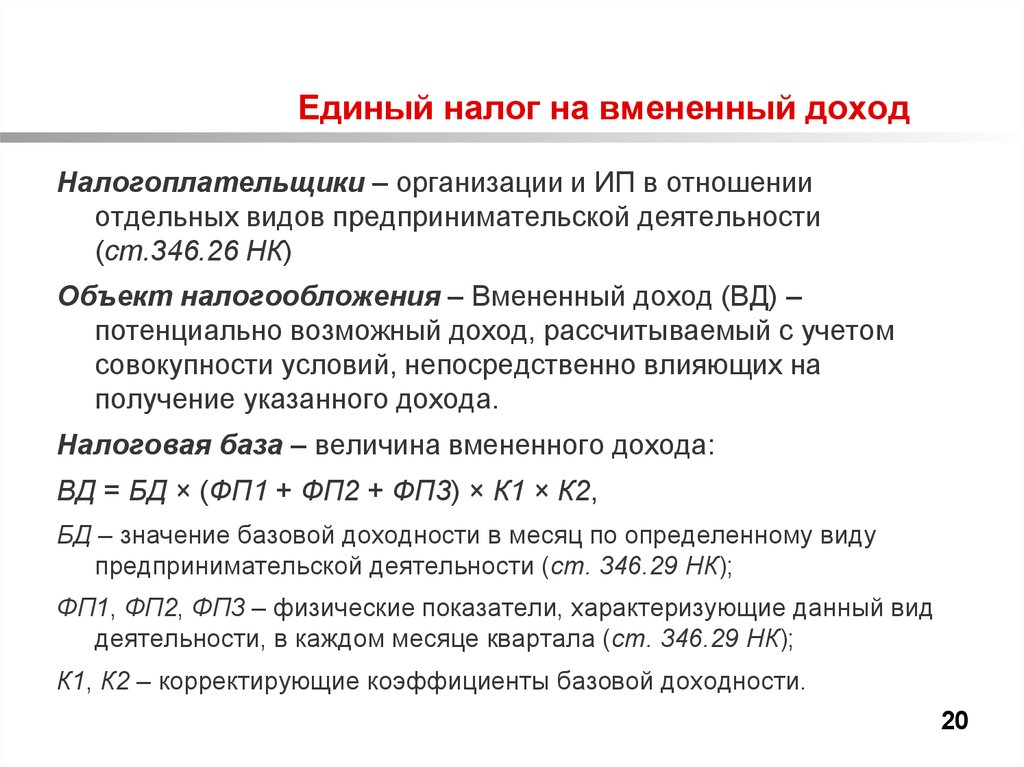

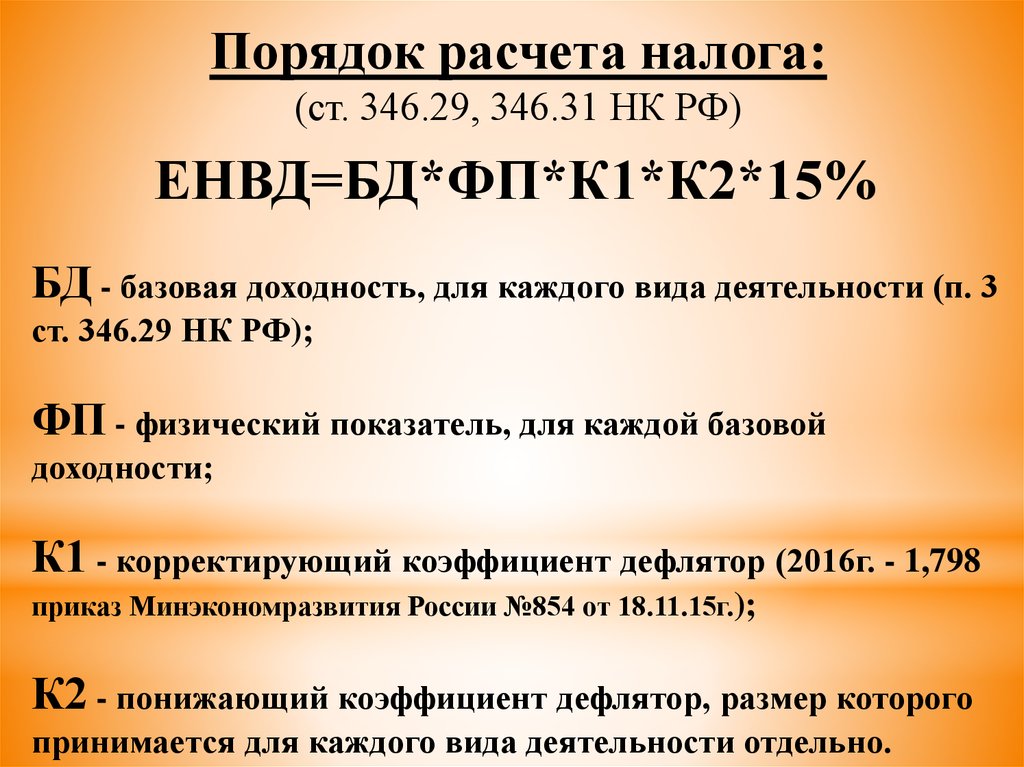

Порядок расчета

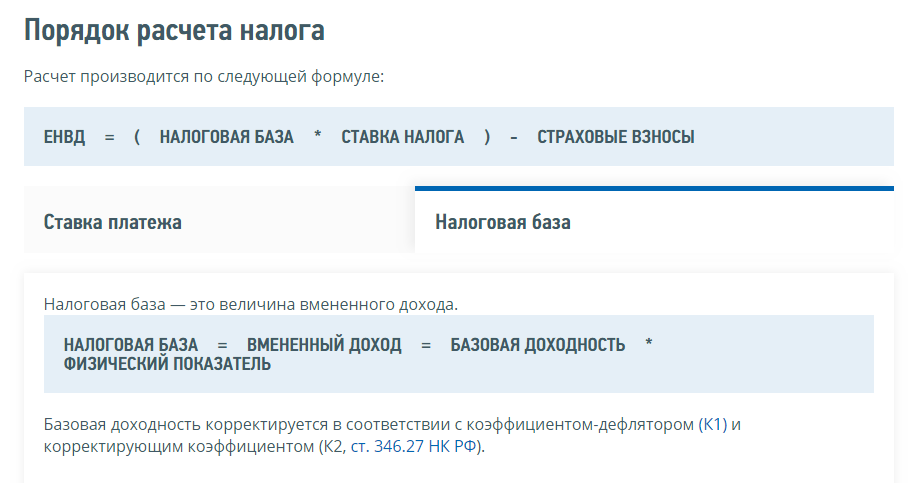

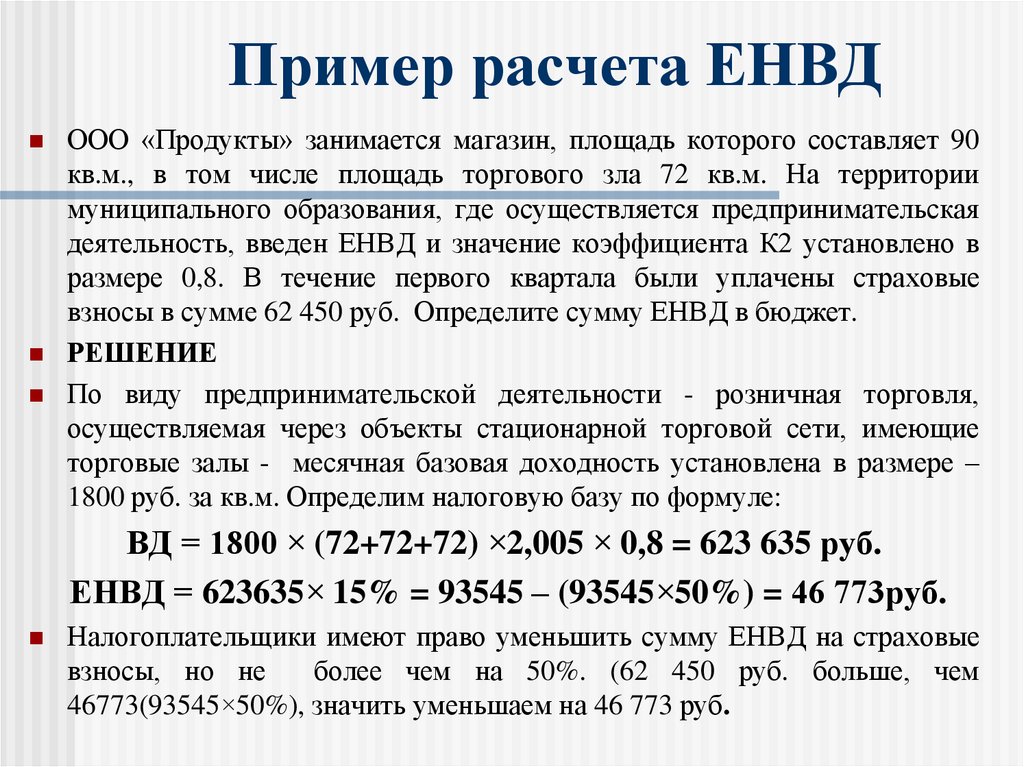

Рассчитывать ЕНВД следует, используя следующую формулу:

ЕНВД = (НАЛОГОВАЯ БАЗА*СТАВКА НАЛОГА) — СТРАХОВЫЕ ВЗНОСЫ.

При этом Ставка налога равна 15 % от величины Вмененного дохода

Налоговая база — это величина вмененного дохода.

НАЛОГОВАЯ БАЗА = ВМЕНЕННЫЙ ДОХОД = БАЗОВАЯ ДОХОДНОСТЬ*ФИЗИЧЕСКИЙ ПОКАЗАТЕЛЬ.

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

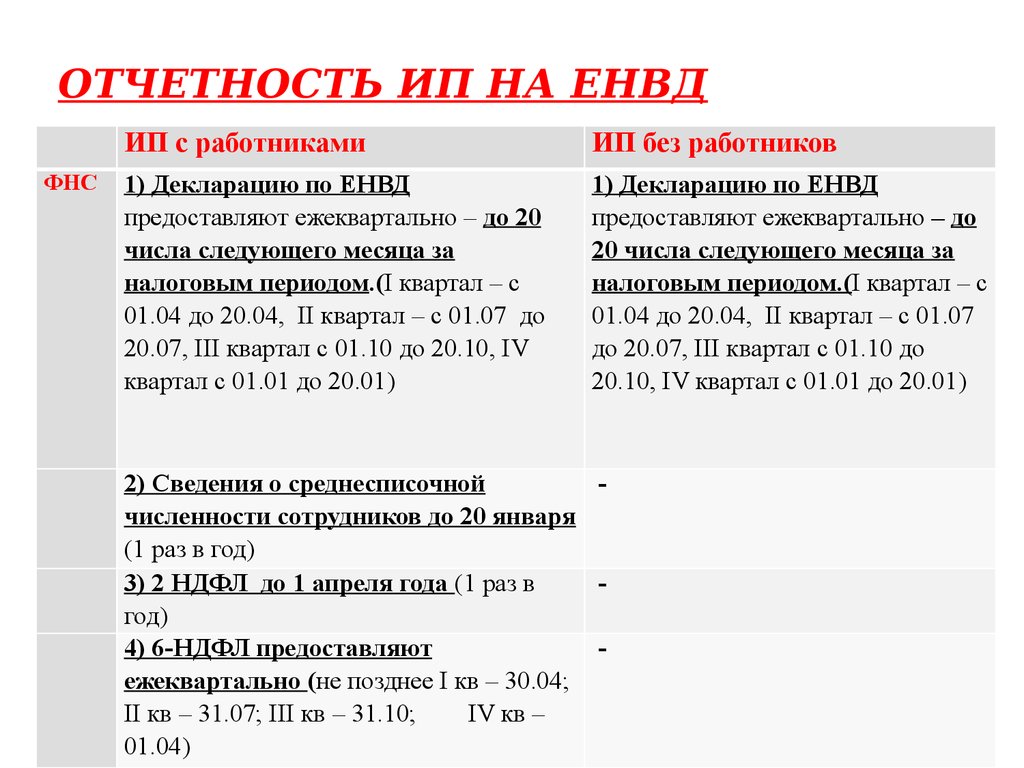

Срок уплаты ЕНВД — до 25 числа месяца, следующего за отчетным периодом (кварталом).

Особенности документации

Основным документом является Налоговая декларация.

Юридическая сторона вопроса

ЕНВД (единый налог на вменённый доход) регулируется:

- Приказом от 11.12.2012 № ММВ-7-6/941″Об утверждении форм и форматов представления заявлений о постановке на учет и снятии с учета в налоговых органах организаций и индивидуальных предпринимателей в качестве налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности, а также порядка заполнения этих форм»;

- Статьей 346.26 НК РФ;

- Статьей 346.26 НК РФ;

- Статьей 346.27 НК РФ;

- Статьей 346.

32 НК РФ;

32 НК РФ; - Статьей 80 НК РФ;

- Законом г. Москвы от 26.09.2012 № 45 «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности»;

- Приказом ФНС России от 19.10.2016 № ММВ-7-3/574. Форма Декларации;

- Приказом ФНС России от 23.01.2012 №ММВ-7-3/13;

- Приказом ФНС России от 04.07.2014 №ММВ-7-3/353. Форма и порядок заполнения Декларации;

- Приказом от 19.10.2016 № ММВ-7-3/574 «О внесении изменений в приложения к приказу Федеральной налоговой службы от 04.07.2014 № ММВ-7-3/353»;

- Законом г. Москвы от 26.01.2011 № 3 «О признании утратившим силу Закона города Москвы от 29 октября 2008 года № 53 «О едином налоге на вмененный доход для предпринимательской деятельности по распространению наружной рекламы с использованием рекламных конструкций».

Возврат к списку

Ставки НДС

— насколько они важны?

В настоящее время в Великобритании раздаются настойчивые призывы к снижению ставки налога на добавленную стоимость (НДС), применяемого к расходам на коммунальные услуги, несмотря на то, что правительство отклонило такое требование. Инфляция только что достигла 5,4%, и наблюдается сильный рост общей стоимости жизни, поэтому теоретически имеет смысл частично компенсировать влияние, снизив налог на соответствующие расходы. Хотя это не будет огромным изменением, снижение до нуля с существующих 5% все же окажет некоторое влияние.

Инфляция только что достигла 5,4%, и наблюдается сильный рост общей стоимости жизни, поэтому теоретически имеет смысл частично компенсировать влияние, снизив налог на соответствующие расходы. Хотя это не будет огромным изменением, снижение до нуля с существующих 5% все же окажет некоторое влияние.

Вопрос о том, помогает ли это конкретное снижение ставки правильной группе людей, является спорным вопросом, и недавно были выдвинуты веские аргументы в пользу сохранения ставки на уровне 5%. Однако, вероятно, именно по этой причине — сильным аргументам между политическими и экономическими выгодами — ставки НДС в целом оставались относительно статичными. Однако недавние изменения в ЕС и выход Великобритании из ЕС открыли дверь, и теперь мы можем увидеть значительные изменения в ближайшем будущем.

История ставок НДС

Законодательство ЕС по НДС (это относится к Великобритании, так как эти правила применялись до прошлого года, и с тех пор мало что изменилось) было составлено с предписывающими правилами, устанавливающими ставки, которые могли применять государства-члены и материалы, для которых они могут быть использованы. Например, стандартная ставка НДС может быть не ниже 15%, а сниженная ставка должна составлять не менее 5%. Были некоторые исключения, которые позволяли переносить определенные ставки НДС, когда страны присоединялись к ЕС: таким примером является Великобритания, имеющая положения о нулевом рейтинге, в то время как большая часть ЕС этого не делает.

Например, стандартная ставка НДС может быть не ниже 15%, а сниженная ставка должна составлять не менее 5%. Были некоторые исключения, которые позволяли переносить определенные ставки НДС, когда страны присоединялись к ЕС: таким примером является Великобритания, имеющая положения о нулевом рейтинге, в то время как большая часть ЕС этого не делает.

Для многих правительств ЕС эти правила были удобны, чтобы помочь управлять запросами на изменение ставок. Было легко свалить вину на ЕС, сославшись на ограничительные законы об НДС, установленные ЕС, как на причину ничего не делать. Этот аргумент был перевернут в Великобритании во время референдума о Brexit, когда в кампании за выход было заявлено, что они снизят НДС на тампоны и коммунальные услуги, если Великобритания уйдет, поскольку тогда будет доступна возможность сделать это. Мы вернемся к этому.

Новые правила ЕС

Недавно в закон ЕС о ставках НДС были внесены некоторые изменения. Одним из примеров был односторонний шаг многих государств-членов по применению сниженных ставок НДС к онлайн-версиям печатных материалов (например, к цифровым газетам). Это было сделано, чтобы смягчить разные ставки, применяемые к физическим и онлайн-копиям одних и тех же продуктов. Поскольку так много стран меняют свои правила без разрешения ЕС, в Директиву по НДС были внесены поправки. По сути, это изменение было внесено в результате внешнего давления, чтобы правила отражали современные цепочки поставок и методы потребления.

Это было сделано, чтобы смягчить разные ставки, применяемые к физическим и онлайн-копиям одних и тех же продуктов. Поскольку так много стран меняют свои правила без разрешения ЕС, в Директиву по НДС были внесены поправки. По сути, это изменение было внесено в результате внешнего давления, чтобы правила отражали современные цепочки поставок и методы потребления.

В настоящее время предприняты дальнейшие шаги, и в декабре 2021 года в парламент ЕС был представлен законопроект, позволяющий государствам-членам более широко устанавливать свои собственные ставки НДС. Список поставок, к которым может применяться пониженная ставка, будет расширен, и государствам-членам также будет разрешено облагать некоторые поставки нулевой ставкой. Это должно дать странам возможность гибко устанавливать ставки в соответствии с их местными целями, а также предотвратить обвинения ЕС в блокировании таких изменений.

Помощь окружающей среде

Новые правила, изложенные выше, должны вступить в силу с конца марта 2022 года для государств-членов. Это немедленное изменение будет добавлено в список поставок, которые могут выиграть от снижения ставок, тех, которые защищают здоровье населения, полезны для окружающей среды и поддерживают цифровой переход.

Это немедленное изменение будет добавлено в список поставок, которые могут выиграть от снижения ставок, тех, которые защищают здоровье населения, полезны для окружающей среды и поддерживают цифровой переход.

Однако со временем будут внесены дополнительные изменения, гарантирующие, что сниженные ставки (включая ставки 0%) не могут применяться к поставкам, которые считаются вредными для окружающей среды и целей ЕС в области изменения климата. Есть надежда, что это подтолкнет потребление к товарам, которые лучше в этих областях, на том основании, что они должны быть дешевле по сравнению с более вредными для окружающей среды продуктами.

Это интересное развитие и подход, если рассматривать его в свете Greenspac e (UKUT 0290), недавнего дела Верховного трибунала Великобритании. Здесь налогоплательщик установил панели крыши, верхняя часть которых была из алюминия, а нижняя — из изоляционного материала. Панели были установлены в зимних садах, чтобы лучше контролировать температуру внутри. Greenspace учел НДС по сниженной ставке 5% на основании того, что имелась квалификационная установка энергосберегающих материалов. Однако налоговый орган Великобритании, HM Revenue & Customs (HMRC), утверждал, что вместо этого имела место поставка установки крыши и, следовательно, должен был быть уплачен НДС по ставке 20%. HMRC выиграла свой спор, и в результате налогоплательщик получил счет на 2,5 миллиона фунтов стерлингов (3,34 миллиона долларов).

Greenspace учел НДС по сниженной ставке 5% на основании того, что имелась квалификационная установка энергосберегающих материалов. Однако налоговый орган Великобритании, HM Revenue & Customs (HMRC), утверждал, что вместо этого имела место поставка установки крыши и, следовательно, должен был быть уплачен НДС по ставке 20%. HMRC выиграла свой спор, и в результате налогоплательщик получил счет на 2,5 миллиона фунтов стерлингов (3,34 миллиона долларов).

Следует отметить, что правительство Великобритании ранее пыталось разрешить широкое применение этого закона, но постановления Суда Европейского Союза вынудили правительство сузить подход. Тем не менее, учитывая, что дело слушалось после того, как Великобритания согласилась покинуть ЕС, удивительно, что HMRC не получил указание от правительства «закрыть» этот вопрос на том основании, что изоляция была хорошим экологическим шагом. Это особенно актуально, учитывая, что HMRC и суд признали, что Greenspace установила только изоляцию на существующую крышу, и применялась бы ставка 5%.

Что принесет будущее?

Теперь, когда Великобритания вышла из ЕС, она может устанавливать свои собственные ставки НДС по своему усмотрению. Это означает, что при желании можно снизить НДС на поставки топлива для внутреннего потребления — это обойдется казне примерно в 1,7 миллиарда фунтов стерлингов, в то время как каждое британское домохозяйство получит экономию в размере 90 фунтов стерлингов (, если будут переданы). . Правительство могло бы также расширить сферу действия льготной ставки на энергосберегающие товары и услуги, чтобы стимулировать их потребление. Эти действия также помогут правительству, выступающему за Brexit, продемонстрировать некоторые ощутимые преимущества, хотя и немного уменьшенные в свете недавних шагов ЕС.

Риск, однако, заключается в том, что после изменения ставки НДС для конкретного товара правительство потенциально остается открытым для настойчивого лоббирования со стороны многих групп с целью изменения ставок на другие товары. Сопротивление таким призывам может стать более трудным с течением времени, и как для Великобритании, так и для стран-членов ЕС больше нельзя будет обвинять ЕС.

Сопротивление таким призывам может стать более трудным с течением времени, и как для Великобритании, так и для стран-членов ЕС больше нельзя будет обвинять ЕС.

Ясно, что некоторые изменения ставок были бы полезными для поощрения изменений в поведении и достижения целей политики, ярким примером которых является окружающая среда. Однако также следует ожидать, что снижение любой ставки вызовет яростный отпор из-за затрат и, в некоторых случаях, тупых политических целей. НДС на коммунальные услуги является хорошим примером этого в том смысле, что хотя его снижение было бы политически выгодным, оно не приводит к целевому повышению (т. е. все, бедные и богатые, получают выгоду), а также стоит значительную сумму.

Изменения в ставках НДС также создают сложности для бизнеса, особенно при торговле на нескольких территориях. Страны, которые имеют возможность устанавливать свои собственные ставки для гораздо большего количества поставок, только усугубят бремя попыток применить правильную ставку НДС к поставке. Это неизбежно ведет к более высоким затратам, которые почти всегда перекладываются на потребителя.

Это неизбежно ведет к более высоким затратам, которые почти всегда перекладываются на потребителя.

Почти наверняка произойдут некоторые изменения, поскольку страны воспользуются возможностью воспользоваться этой новой возможностью. Предприятия должны быть в курсе этого, чтобы знать, какая ставка является правильной, и иметь процессы для ее применения. Что касается влияния на национальную казну и потребителей, нам придется подождать и посмотреть.

Эта статья не обязательно отражает мнение The Bureau of National Affairs, Inc., издателя Bloomberg Law и Bloomberg Tax, или их владельцев.

Информация об авторе

Роб Дженеринг является партнером по НДС в Crowe.

С автором можно связаться по адресу: [email protected]

Объяснение ставок НДС в Великобритании — Wise

Ваш бизнес импортирует товары из-за границы или вы готовитесь к поездке? Узнайте, как заставить ставки НДС работать в вашу пользу.

НДС для путешественниковНДС для бизнеса

Что такое ставка НДС?

НДС (налог на добавленную стоимость) является видом налога на потребление. Правительство Великобритании применяет его при продаже товаров и услуг.

Правительство Великобритании применяет его при продаже товаров и услуг.

НДС не уплачивается предприятиями — вместо этого он взимается с потребителей в цене товаров и собирается предприятиями, что делает его косвенным налогом. Затем предприятия несут ответственность за сообщение об этом правительству. В Великобритании об этом необходимо сообщить в HMRC (Налоговая и таможенная служба Ее Величества).

Сколько стоит НДС в Великобритании?

К разным товарам и услугам применяются разные ставки НДС. Текущие тарифы НДС:

| Скорость НДС | Как применяется к |

|---|---|

Стандартная ставка — 20% | |

Льготная ставка — 5% | Льготная ставка НДС составляет 5% — это относится к товарам и услугам, таким как некоторые товары для здоровья, топливо, отопление и детские автокресла. |

Нулевая ставка — 0% | Товары и услуги с нулевой ставкой включают большинство продуктов питания, книг и одежды для детей. Продажа товаров в этой категории все равно должна быть отражена в вашей декларации по НДС, даже если НДС не взимается. |

Временное снижение ставки НДС в Великобритании для индустрии гостеприимства и туризма.

В связи с пандемией коронавируса и ее последующим влиянием на индустрию гостеприимства и туризма правительство Великобритании ввело временное снижение ставки НДС для предприятий в этих секторах.

Стандартная ставка НДС в размере 20% будет снижена до 5% для предприятий гостиничного и туристического бизнеса с 15 июля 2020 года по 31 марта 2021 года, чтобы помочь отрасли восстановиться.

Если вы зарегистрированы как плательщики НДС и обычно взимаете стандартную ставку НДС в Великобритании на продукты и услуги, такие как еда и напитки, подаваемые в вашем помещении, или жилье для отдыха, к вам применяется новая ставка НДС в размере 5%.

Какие ставки НДС в других странах?

НДС для предприятий.

Если вы занимаетесь бизнесом, вам следует знать несколько вещей об НДС.

Каков порог НДС?

Как работает НДС?

Импорт товаров из-за границы? Найдите более дешевую альтернативу.

Если вас интересует, как рассчитать НДС, рассчитайте свой НДС здесь.

Wise — самый дешевый способ отправить деньги за границу.

Экспорт или импорт товаров из-за границы? С Wise Business вы можете получить более выгодное предложение для оплаты счетов и покупки товаров за границей. Мы всегда предоставим вам тот же курс, который вы видите в Google, в сочетании с нашей низкой авансовой комиссией, поэтому вам никогда не придется беспокоиться о несправедливом обменном курсе.

А с дебетовой картой Wise Business вы можете тратить как местный житель, где бы вы ни находились.

Узнайте больше о Wise Business.

Зарегистрируйтесь сейчас бесплатно и ведите бизнес без границ.

Каков порог НДС?

Порог НДС в Великобритании на 2020/21 год

Порог регистрации НДС на 2020/21 налоговый год составляет 85 000 фунтов стерлингов. Это означает, что если оборот вашего бизнеса за любой скользящий 12-месячный период превышает 85 000 фунтов стерлингов, вам необходимо зарегистрироваться для уплаты НДС. Это не обязательно должен быть календарный год — например, 12-месячный период может длиться с начала октября до конца сентября.

Порог применяется к налогооблагаемому обороту вашего бизнеса, а не к прибыли. Налогооблагаемый оборот — это общая стоимость всего, что вы продаете (облагается НДС), включая товары и услуги с нулевой ставкой. Товары, освобожденные от НДС, не включены.

Если вы считаете, что это может принести пользу вашему бизнесу, вы можете зарегистрироваться в качестве плательщика НДС, даже если ваш оборот ниже порога НДС.

Как работает НДС?

НДС взимается на каждом этапе производства товаров — каждый раз, когда добавляется стоимость и осуществляется продажа. Отсюда и название НДС — налог на добавленную стоимость. Он предназначен для оплаты потребителем в конце. Вот пример:

Отсюда и название НДС — налог на добавленную стоимость. Он предназначен для оплаты потребителем в конце. Вот пример:

- Поставщик продает в магазин ракетку для бадминтона за 120 фунтов стерлингов. Они должны 20 фунтов стерлингов НДС HMRC.

- Магазин платит 120 фунтов стерлингов, но может потребовать возврата 20 фунтов стерлингов от HMRC, поэтому магазин не платит НДС.

- Магазин продает ракетку покупателю за 220 фунтов стерлингов. НДС составляет 44 фунта стерлингов, которые покупатель, как конечный пользователь, полностью платит магазину.

- Вместе с подлежащим возмещению НДС в размере 20 фунтов стерлингов магазин в конечном итоге заплатит 24 фунта стерлингов HMRC.

Возврат НДС.

Если ваш бизнес зарегистрирован как плательщик НДС, вы сможете вернуть НДС, уплаченный за покупки для коммерческого использования. Это называется «входной налог». Сумма НДС, полученная вами при продаже ваших товаров и услуг, называется «выходным налогом».

HMRC вычтет «входной налог» из «исходящего налога» за определенный период, и вам нужно будет оплатить разницу. Если вы заплатили больше НДС, чем собрали, вы должны иметь право на возмещение от HMRC.

Чтобы подать заявку, вам необходимо сохранить все полученные счета. Еще одна вещь, о которой следует помнить, это то, что счета-фактуры должны быть выставлены другим предприятием, зарегистрированным как плательщик НДС.

НДС на импорт и экспорт.

НДС на импорт

При ввозе товаров в Великобританию из ЕС вы, как правило, обязаны платить британский НДС. Если вы не являетесь плательщиком НДС, с вас будет взиматься НДС по местной ставке страны, в которой вы приобрели товары.

При ввозе товаров в Великобританию из стран, не входящих в ЕС, НДС обычно взимается по той же ставке, как если бы вы приобрели их в Великобритании.

НДС на экспорт

При экспорте товаров в ЕС взимание экспортного НДС зависит от того, зарегистрирован ли ваш клиент как плательщик НДС и экспортируете ли вы товары или услуги. Лучше всего проверить правила конкретной страны.

Лучше всего проверить правила конкретной страны.

Экспортный НДС, как правило, не применяется к экспорту в страны, не входящие в ЕС — обычно вы можете обнулить эти товары и услуги.

При импорте или экспорте товаров из Великобритании убедитесь, что вы получаете лучший обменный курс — с Wise Business вы получите тот же курс, что и в Google, без скрытых комиссий.

Безналоговые покупки — НДС для путешественников.

Итак, вы сделали покупки за границей и заплатили приличную сумму денег за НДС. Хорошо, что вы часто можете получить возмещение суммы, как только вы вернетесь домой.

Например, резиденты Европейского Союза могут получить возмещение НДС за товары, купленные в Сингапуре у розничного продавца, предлагающего беспошлинные покупки.

Условия возврата НДС различаются в каждой стране и должны быть проверены в зависимости от пункта назначения — обычно существует минимальная сумма покупки, но необходимо учитывать некоторые исключения.

Если вы планируете посетить любую из этих стран, ознакомьтесь с их правилами беспошлинной торговли. А если вы хотите сэкономить еще больше, не упустите карту Wise Travel Money и расплачивайтесь в магазинах или онлайн по реальному обменному курсу.

А если вы хотите сэкономить еще больше, не упустите карту Wise Travel Money и расплачивайтесь в магазинах или онлайн по реальному обменному курсу.

Возврат НДС.

Когда вы посетили Великобританию, вы сможете получить возмещение НДС за купленные товары, если:

- Вы живете за пределами ЕС и собираетесь вернуться домой

- Вы являетесь резидентом ЕС и покидаете ЕС на 12 месяцев или более

- Вы работаете или учитесь в Великобритании, но не являетесь резидентом ЕС и покидаете ЕС на 12 месяцев или более

Есть несколько способов получить возмещение — либо получить оплату немедленно в пункте возврата в аэропорту или отправьте утвержденную форму в компанию, занимающуюся возвратом средств.

Как получить возврат НДС за 3 простых шага?

Форма заявления

Получите форму заявления на возврат налога (НДС 407) у продавца. Вас также могут попросить предъявить паспорт, чтобы проверить, имеете ли вы право на участие в программе.

А если Республику Татарстан, то откроется список муниципальных образований и нормативно-правовых актов по каждому из них. Открываем, к примеру, Решение Представительного органа муниципального образования г. Казани от 29.11.2005г. № 3-3 и видим, что в Казани по бытовым услугам установлен коэффициент 0,7, а по ветеринарным 0,8 и т.д.

А если Республику Татарстан, то откроется список муниципальных образований и нормативно-правовых актов по каждому из них. Открываем, к примеру, Решение Представительного органа муниципального образования г. Казани от 29.11.2005г. № 3-3 и видим, что в Казани по бытовым услугам установлен коэффициент 0,7, а по ветеринарным 0,8 и т.д.

32 НК РФ;

32 НК РФ;