Налоги и налогообложение в схемах и таблицах_Вылкова Е.С. и др_СПбГУЭФ, 2012 -80с. Таблица по налогам

| Федеральные налогиналог на добычу полезных ископаемых; вводный налог; государственная пошлина; налог на добавленную стоимость; налог на доходы физических лиц; единый социальный налог; налог на прибыль организаций; сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.Региональные налогиналог на имущество организаций; налог на игорный бизнес; транспортный налог.Местные налогиземельный налог; налог на имущество физических лиц; курортный сборПрямые налогиподоходный налог; налог на прибыль; налог на имущество; налог на владельцев транспортных средств; налог на наследство; налог на дарение.Прямые налоги устанавливаются непосредственно на доход или имущество физических и юридических лиц; в правоотношение по поводу взимания налогов вступают два субъекта: бюджет и налогоплательщик; величина налогов непосредственно зависит от финансовых результатов плательщика.Косвенные налогиНДС; налог с продаж; акцизный сбор; таможенная пошлина.Устанавливаются в виде надбавок к цене товара и услуг;в правоотношении по поводу взимания налогов вступают три субъекта: бюджет, носитель налога и налогоплательщик как посредник между ними; величина налога не зависит от финансовых результатов деятельности плательщика; эти налоги имеют объектом обложения обороты по реализации товаров.Типы налоговых системПрогрессивная система – метод взимания налогов, при которой ставка налога возрастает по мере роста величины облагаемого дохода или стоимости имущества.Пропорциональная система – метод взимания налогов, при котором используется единая ставка налогообложения независимо от абсолютной базы налогообложения (дохода, прибыли, имущества).Регрессивная система – метод взимания налогов, при которой ставка налогообложения снижается по мере роста абсолютной величины облагаемого дохода или имущества.

| 1.Налоги наполняют государственный бюджет и оплачивают расходы государства2.Налоги направляются на поддержку малообеспеченных слове общества за счет частичного перераспределения средств3.Прямые налоги изымаются непосредственно из дохода налогоплательщика4.Налоги – это обязательные платежи физических и юридических лиц в пользу государства в порядке и на условиях, определенных законодательством.5. Налоги устанавливаются государством и обязателен к уплате6.Фискальная функция налогов проявляется в наполнении государственного бюджета и финансировании расходов государства7. При прогрессивной системе по мере возрастания дохода увеличивается ставка налога8. При регрессивном налогообложении семье с меньшими доходами платят больший процент от своих доходов, чем семья с высокими доходами9. Фискальная функция налогов состоит в том, что налоги позволяют формировать доходы государства10. Контрольная функция налогов состоит в том, что позволяет судить о доходах экономических субъектов11. Ставка налога имеет четыре разновидности: твердую, пропорциональную, прогрессивную, регрессивную12. Прямые налоги изымаются непосредственно из доходов налогоплательщиков13. Через налоги государством осуществляется воздействие на общественные отношения14. Фискальная функция налогов проявляется в формировании и мобилизации финансовых ресурсов государства15. К характеристикам любого налога относится: обязательность выплаты, безвозмездность, законодательное установление, всеобщность16. Устойчивость основных видов налогов и их ставок во времени представляет собой з принципов налогообложения17. С помощью налогов государство обеспечивается финансовыми ресурсами18. Источниками налогов могут быть различные формы дохода19. Одной из важнейших функций налогов является учет доходов граждан, предприятий и организации20. В отличие от косвенных налогов прямые налоги взимаются при образовании материальных благ 21. Одной из особенностей косвенных налогов является то, что их платит потребитель22. При прогрессивной системе налогообложения неравномерность распределения доходов населения сокращается, тяжесть налогообложения растет с ростом дохода23. Регрессивная система налогообложения выгодна гражданам с высокими доходами

|

xn--j1ahfl.xn--p1ai

Виды налогов в РФ: таблица 2018

Действующая налоговая система, виды налогов и их классификация, предусматривает градацию фискального обременения по главным признакам. Определим структуру основных видов налогов в РФ, приведем конкретные примеры для каждой группы фискальных обязательств.

По уровню законодательной власти

Основополагающая классификация налогов в РФ — это дробление фискальных платежей по уровням власти, которые наделены полномочиями устанавливать исключительные нормы и правила налогообложения по конкретному сбору.

Если говорить простым языком, то условия начисления и уплаты по каждому налоговому платежу могут регулироваться. От того, кто утверждает данные правила, определяются основные виды налогов в России.

По уровню законодательной власти классификация налогов кратко распределяется на три уровня. Определим данные понятие и виды налогов и сборов в РФ:

- Федеральные. Устанавливаются исключительно Правительством РФ, закреплены в НК РФ. Не могут быть скорректированы региональными или муниципальными властями. Например: НДС, НДФЛ, на прибыль организаций.

- Региональные. Регламентированы в НК РФ, но права на регулирование норм, ставок, периодов и прочих правил налогообложения переданы властям субъектов РФ. Например: транспортный, на игорный бизнес, на имущество организаций.

- Муниципальные, или местные. Общие правила обложения установлены в НК РФ, но детализируются местными органами власти, например администрациями муниципальных образований или сельских поселений. Например: земельный, на имущество граждан.

Данная система налогов (классификация налогов-сборов) не единственная. Рассмотрим следующие группировки.

Классификация по объекту обложения

В данной системе все обязательства разделены на две большие группы: прямые и косвенные. Определим понятия данных видов налогов и сборов в Российской Федерации.

Прямые — это те фискальные сборы, которые исчисляются напрямую к доходу или стоимости имущества налогоплательщика. Причем расчеты с бюджетами ведется исключительно за счет самого плательщика, то есть за счет его собственных доходов, средств, денег. Например: НДФЛ, имущественный, земельный, транспортный.

Косвенные — это те сборы, которые взимаются с потребителя товара, работы или услуги, представляют собой специальную наценку на стоимость. В данном случае компании — плательщики косвенных фискальных платежей выступают в роли налоговых агентов между потребителями и государством, так как именно они исчисляют и уплачивают средства в бюджет. Например: НДС или акцизы.

По статусу налогоплательщика

Виды налогов и способы их классификации по категории плательщиков выглядят следующим образом:

- Для физических лиц. Это те платежи, по которым налогоплательщиками выступают простые граждане. Причем не только граждане нашей страны, но и представители иностранных государств, получающие доходы либо владеющие имуществом в России. Отметим, что в данную группу следует относить и обязательства, предусмотренные для индивидуальных предпринимателей. Например: НДФЛ, на имущество физлиц.

- Для юридических лиц. Фискальные обременения, которые уплачивают исключительно компании, организации или фирмы, имеющие статус «юрлицо». Например: сборы, налоги предприятия (виды налогов в РФ, таблица, ниже) на прибыль и имущество.

- Смешанные платежи — это те суммы, которые обязаны уплачивать все категории налогоплательщиков независимо от их статуса. Например: НДС, акцизы. Также в данную категорию фискальных обязательств можно отнести платежи в бюджет по упрощенным системам налогообложения. Например: уплата ЕСХН, ЕНВД, УСН или ПНС. Такие обязательства предусмотрены как для юрлиц, так и для индивидуальных предпринимателей.

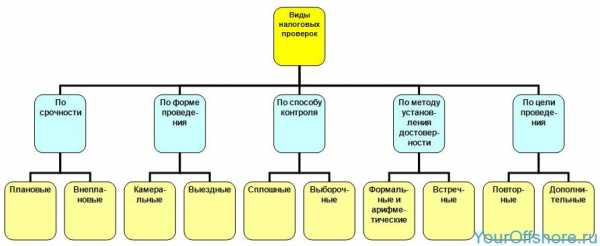

Классификация по различным признакам

Действующая налоговая система РФ, классификацию налогов, сборов предусматривает по многочисленным критериям. Ключевые группировки мы рассмотрели выше. Остальные разграничения представим в виде таблицы.

Налоговая система РФ, виды налогов, таблица:

|

По предмету обложения |

Имущественные Доходные Рентные Потребления Исключительные |

Группируются по объекту налогообложения. Например, имущественные платежи исчисляются с конкретного вида имущества, находящегося в собственности налогоплательщика. Доходные — с определенного рода доходов, исчерпывающий перечень которых регламентирован в НК РФ. |

|

По назначению |

Общие Целевые |

Разграничение зависит от целевого назначения платежа. Так, для общих сборов установлена единая, общая цель — пополнение государственного бюджета. Целевые платежи направляются в бюджет на конкретные цели. Например, транспортный направляется в фонд по реконструкции дорог. |

|

По методам исчисления |

Твердые |

Транспортный (ставка устанавливается в зависимости от мощности авто). |

|

Пропорциональные |

НДФЛ, НДС (в процентном отношении в облагаемой базе). |

|

|

Ступенчатые |

Страховые взносы (ставка изменяется при изменении объема фискальной базы). |

|

|

Фиксированные |

ЕНВД (в твердой сумме, не изменяются при увеличении, уменьшении объекта обложения). |

|

|

По бухгалтерскому источнику уплаты |

С выручки |

УСН «Доходы». |

|

С заработной платы |

НДФЛ, страховые взносы. |

|

|

Относимые на финансовый результат |

На имущество организаций. |

|

|

Относимые на себестоимость готовой продукции |

Транспортный, страховые взносы, НДФЛ. |

|

|

Исчисленные с валовой прибыли |

На прибыль организаций. |

gosuchetnik.ru

Виды налогов и сборов в РФ

Виды налогов и основания их классификации могут быть самыми разными. Виды налогов и сборов в Российской Федерации можно сгруппировать по различным признакам: субъектам, объектам, ставкам, целевому назначению и т.п. Один из главных критериев для группировки видов налогов и сборов в РФ – это тот уровень, на котором утверждается порядок уплаты этих обязательных платежей. В соответствии с данным признаком налоги бывают федеральные, региональные и местные. Основным нормативным документом, регулирующим систему налогообложения в РФ, является НК РФ. Именно этот документ содержит понятие и виды налогов и сборов и все базовые принципы формирования налоговой системы. В частности, НК РФ содержит и закрытый перечень федеральных, региональных и местных налогов (ст. 13, 14, 15). Рассмотрим виды налогов в РФ. Таблица, в которой перечислены виды налогов и их классификация в зависимости от уровня, находится ниже.

Виды налогов в РФ

Федеральные налоги

Все хозяйствующие субъекты на территории РФ платят налоги этой группы по одним и тем же правилам. Данные правила, а также любые вносимые в них изменения для этих налогов определяются только положениями НК РФ.

Среди федеральных налогов особую категорию составляют спецрежимы (раздел VIII.1 НК РФ).

Их особенность в том, что при использовании любого спецрежима налогоплательщик имеет право не платить некоторые другие федеральные, региональные и местные налоги.

Кроме того, с 2017 г. НК РФ регулирует и уплату обязательных платежей в социальные фонды (гл. 34). Хотя перечисленные страховые взносы, строго говоря, и не относятся к налогам (т.к. не являются безвозмездными платежами, а предполагают в будущем получение страхового возмещения), но их тоже можно условно отнести к «федеральной» группе.

Несмотря на свое название, далеко не все налоги этой группы зачисляются в федеральный бюджет. Полностью в него попадают только НДС, водный налог, акцизы (не все, только для отдельных видов товаров) и налог на добычу полезных ископаемых в части углеводородного сырья. Остальные вилы федеральных налогов частично, в различных пропорциях, предусмотренных Бюджетным Кодексом РФ (гл. 7-9), зачисляются в региональные и местные бюджеты. Так проявляется одна из основных функций налогов – регулирующая. Правительство, перераспределяя финансовые потоки между различными бюджетами, стимулирует развитие приоритетных отраслей или регионов.

Региональные и местные налоги

Эти виды налогов не полностью регулируются НК РФ. Им определяются только основные принципы, на которых базируется их взимание (вид налоговой базы, период, сроки, диапазон ставок). Точные значения ставок, критерии для формирования налоговой базы, а также льготы устанавливаются конкретными регионами РФ или муниципалитетами. Соответственно, в разных регионах отдельные условия по этим налогам могут отличаться.

Среди действующих в России федеральных, региональных и местных налогов и сборов можно выделить торговый сбор. Его особенность в том, что кодекс устанавливает для этого обязательного платежа «территориальное» ограничение. На текущий момент вводить на своей территории данный сбор могут только три города - субъекта РФ: Москва, Санкт-Петербург и Севастополь (а на практике он введен только в Москве).

Виды налогов для ИП

Индивидуальные предприниматели платят меньшее количество налогов, чем юридические лица. Но среди этих обязательных платежей присутствуют как федеральные налоги (НДС, НДФЛ), так и налоги более «низкого» уровня (транспортный, на имущество, торговый сбор). Каких-либо специальных правил для ИП, касающихся обязательных платежей того или иного уровня, не существует. Порядок уплаты предпринимателем обязательных платежей зависит только от особенностей его деятельности и выбранного режима налогообложения.

Выводы

По уровню установления в РФ выделяются следующие виды налогов: федеральные, региональные и местные налоги. Общий порядок начисления и уплаты для налогов, независимо от уровня, прописывается в первую очередь в НК РФ. Кроме того по региональным и местным налогам конкретные правила утверждаются местными органами власти. Порядок, в соответствии с которым основные виды налогов в РФ распределяются между уровнями бюджета, определяется Бюджетным Кодексом РФ. Данное распределение используется правительством для стимулирования развития тех или иных регионов или отраслей экономики.

spmag.ru

Виды налоговых ставок

Главная → Бухгалтерские консультации → Общие вопросы налогообложения

Актуально на: 13 апреля 2017 г.

Что такое налоговые ставки и как они устанавливается, мы рассказывали в нашей консультации. Этот материал посвятим действующим налоговым ставкам в России.

Какие бывают налоговые ставки

По характеру взимания налоговых ставок выделяются прогрессивные, регрессивные и пропорциональные ставки, а также ставки, выраженные в твердой (абсолютной) сумме с единицы облагаемой базы.

Можно отметить, что ставки налогов в РФ характеризуются преимущественно пропорциональностью. Это означает, что основные ставки налогов выражены в % от налоговой базы и не изменяются при росте величины налоговой базы.

Налоговые ставки: таблица

Представим в таблице перечень федеральных, региональных и местных налогов, действующих в РФ, с указанием статей НК РФ, которыми определены налоговые ставки в отношении данных налогов. Гиперссылки в наименовании налогов перенаправляют на отдельные консультации, в которых представлена более подробная информация о действующих в 2017 году налоговых ставках в отношении конкретного налога.

Напомним, что налоговые ставки по федеральным налогам устанавливаются НК РФ, а по региональным и местным налогам — соответственно законами субъектов РФ и нормативными правовыми актами представительных органов муниципальных образований в пределах тех ограничений, которые установлены НК РФ (ст. 53 НК РФ).

Региональные (местные) власти могут быть наделены правом увеличивать или уменьшать в определенных пределах установленные НК РФ ставки региональных (местных) налогов. Кроме того, НК РФ может предусматривать, например, что в той части, в которой федеральный налог зачисляется в бюджет субъектов РФ, налоговая ставка законами соответствующего субъекта также может быть понижена. Речь идет о ставке налога на прибыль в размере 20%, из которой «региональная» ставка 18% (в 2017-2020 годах – 17%) может быть понижена до 13,5% (в 2017-2020 годах до 12,5%) (п. 1 ст. 284 НК РФ).

glavkniga.ru

| Земельный налог (Глава 31) | |

| Субъект ст. 388 | организации и ФЛ, обладающие ЗУ, признаваемые объектом налогообложения на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения |

| Объект ст. 389 | земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог |

| Налоговая база ст. 390 | НБ определяется как кадастровая стоимость ЗУ, признаваемых объектом налогообложения (по состоянию на 1 января года, являющегося налоговым периодом) |

| Ставки ст. 394 | Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать: 1) 0,3% в отношении ЗУ:

2) 1,5% в отношении прочих ЗУ. Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования ЗУ. |

| Налоговый и отчетный период ст. 393 |

|

| Льготы, вычеты ст. 395 | Освобождаются от налогообложения:

|

| Сдача отчетности и сроки уплаты ст. 387 |

|

studfiles.net

3.1.9. Внереализационные расходы ........................................................................ | 50 |

3.1.10. Порядок определения налогооблагаемой прибыли ................................... | 51 |

3.1.11. Ставки налога ................................................................................................ | 51 |

3.1.12. Порядок и сроки уплаты ................................................................................ | 52 |

3.1.13. Отражение налога на прибыль в бухгалтерском учете .............................. | 53 |

3.2. Налог на доходы физических лиц .................................................................... | 54 |

3.2.1. Плательщики и объект налогообложения ..................................................... | 54 |

3.2.2. Налоговая база................................................................................................ | 55 |

3.2.3. Доходы, не подлежащие налогообложению.................................................. | 57 |

3.2.4. Налоговые вычеты .......................................................................................... | 57 |

3.2.5. Ставки налога .................................................................................................. | 61 |

3.2.6. Порядок исчисления и уплаты НДФЛ............................................................. | 61 |

3.3. Специальные налоговые режимы.................................................................... | 62 |

3.3.1. Система специальных налоговых режимов................................................... | 62 |

3.3.2. Освобождение от отдельных налогов в режимах СН СХТ, УСН, ЕНВД...... | 62 |

3.3.3. Условия перехода на упрощенную систему налогообложения ................... | 63 |

3.3.4. Объект налогообложения и ставки УСН ........................................................ | 63 |

3.3.5. Основные понятия ЕНВД ................................................................................ | 64 |

3.3.6. Компетенция органов власти по регулированию ЕНВД ............................... | 64 |

3.3.7. Виды деятельности, в отношении которых вводится ЕНВД ........................ | 65 |

3.3.8. Основные элементы ЕНВД ............................................................................. | 65 |

3.3.9. Физические показатели и базовая доходность ............................................. | 66 |

4. ИМУЩЕСТВЕННЫЕ НАЛОГИ .................................................................................... | 67 |

4.1. Налог на имущество организаций .................................................................... | 67 |

4.1.1. Плательщики и объект налогообложения ..................................................... | 67 |

4.1.2. Налоговая база, налоговый и отчетные периоды ......................................... | 67 |

4.1.3. Льготы, ставки, порядок исчисления и уплаты .............................................. | 68 |

4.2. Транспортный налог ........................................................................................... | 69 |

4.2.1. Плательщики и объект налогообложения ..................................................... | 69 |

4.2.2. Налоговая база................................................................................................ | 69 |

4.2.3. Ставки транспортного налога ......................................................................... | 70 |

4.2.4. Льготы, порядок исчисления и уплаты........................................................... | 70 |

4.3. Налог на имущество физических лиц .............................................................. | 71 |

4.3.1. Плательщики и объект налогообложения ..................................................... | 71 |

4.3.2. Налоговая база, налоговый период и сроки уплаты ..................................... | 72 |

4.3.3. Ставки налога .................................................................................................. | 72 |

4.3.4. Льготы по налогу ............................................................................................. | 72 |

5. НАЛОГООБЛОЖЕНИЕ ПРИРОДНЫХ РЕСУРСОВ .................................................. | 73 |

5.1. Система платежей за природные ресурсы ..................................................... | 73 |

5.1.1. Краткая характеристика платежей за природные ресурсы .......................... | 73 |

5.2. Налог на добычу полезных ископаемых......................................................... | 74 |

5.2.1. Плательщики НДПИ ........................................................................................ | 74 |

5.2.2. Объект налогообложения НДПИ .................................................................... | 75 |

5.2.3. Налоговая база по НДПИ................................................................................ | 76 |

5.2.4. Порядок оценки стоимости добытых полезных ископаемых........................ | 77 |

5.2.5. Ставки НДПИ ................................................................................................... | 78 |

5.2.6. Порядок и сроки уплаты НДПИ....................................................................... | 78 |

5.3. Земельный налог................................................................................................. | 79 |

5.3.1. Плательщики, объект обложения, налоговая база, период ......................... | 79 |

5.3.2. Ставки земельного налога .............................................................................. | 79 |

5.3.3. Льготы по земельному налогу ........................................................................ | 80 |

studfiles.net

3.1.9. Внереализационные расходы ........................................................................ | 50 |

3.1.10. Порядок определения налогооблагаемой прибыли ................................... | 51 |

3.1.11. Ставки налога ................................................................................................ | 51 |

3.1.12. Порядок и сроки уплаты ................................................................................ | 52 |

3.1.13. Отражение налога на прибыль в бухгалтерском учете .............................. | 53 |

3.2. Налог на доходы физических лиц .................................................................... | 54 |

3.2.1. Плательщики и объект налогообложения ..................................................... | 54 |

3.2.2. Налоговая база................................................................................................ | 55 |

3.2.3. Доходы, не подлежащие налогообложению.................................................. | 57 |

3.2.4. Налоговые вычеты .......................................................................................... | 57 |

3.2.5. Ставки налога .................................................................................................. | 61 |

3.2.6. Порядок исчисления и уплаты НДФЛ............................................................. | 61 |

3.3. Специальные налоговые режимы.................................................................... | 62 |

3.3.1. Система специальных налоговых режимов................................................... | 62 |

3.3.2. Освобождение от отдельных налогов в режимах СН СХТ, УСН, ЕНВД...... | 62 |

3.3.3. Условия перехода на упрощенную систему налогообложения ................... | 63 |

3.3.4. Объект налогообложения и ставки УСН ........................................................ | 63 |

3.3.5. Основные понятия ЕНВД ................................................................................ | 64 |

3.3.6. Компетенция органов власти по регулированию ЕНВД ............................... | 64 |

3.3.7. Виды деятельности, в отношении которых вводится ЕНВД ........................ | 65 |

3.3.8. Основные элементы ЕНВД ............................................................................. | 65 |

3.3.9. Физические показатели и базовая доходность ............................................. | 66 |

4. ИМУЩЕСТВЕННЫЕ НАЛОГИ .................................................................................... | 67 |

4.1. Налог на имущество организаций .................................................................... | 67 |

4.1.1. Плательщики и объект налогообложения ..................................................... | 67 |

4.1.2. Налоговая база, налоговый и отчетные периоды ......................................... | 67 |

4.1.3. Льготы, ставки, порядок исчисления и уплаты .............................................. | 68 |

4.2. Транспортный налог ........................................................................................... | 69 |

4.2.1. Плательщики и объект налогообложения ..................................................... | 69 |

4.2.2. Налоговая база................................................................................................ | 69 |

4.2.3. Ставки транспортного налога ......................................................................... | 70 |

4.2.4. Льготы, порядок исчисления и уплаты........................................................... | 70 |

4.3. Налог на имущество физических лиц .............................................................. | 71 |

4.3.1. Плательщики и объект налогообложения ..................................................... | 71 |

4.3.2. Налоговая база, налоговый период и сроки уплаты ..................................... | 72 |

4.3.3. Ставки налога .................................................................................................. | 72 |

4.3.4. Льготы по налогу ............................................................................................. | 72 |

5. НАЛОГООБЛОЖЕНИЕ ПРИРОДНЫХ РЕСУРСОВ .................................................. | 73 |

5.1. Система платежей за природные ресурсы ..................................................... | 73 |

5.1.1. Краткая характеристика платежей за природные ресурсы .......................... | 73 |

5.2. Налог на добычу полезных ископаемых......................................................... | 74 |

5.2.1. Плательщики НДПИ ........................................................................................ | 74 |

5.2.2. Объект налогообложения НДПИ .................................................................... | 75 |

5.2.3. Налоговая база по НДПИ................................................................................ | 76 |

5.2.4. Порядок оценки стоимости добытых полезных ископаемых........................ | 77 |

5.2.5. Ставки НДПИ ................................................................................................... | 78 |

5.2.6. Порядок и сроки уплаты НДПИ....................................................................... | 78 |

5.3. Земельный налог................................................................................................. | 79 |

5.3.1. Плательщики, объект обложения, налоговая база, период ......................... | 79 |

5.3.2. Ставки земельного налога .............................................................................. | 79 |

5.3.3. Льготы по земельному налогу ........................................................................ | 80 |

studfiles.net