Содержание

Федеральные, региональные и местные налоги в 2022 году

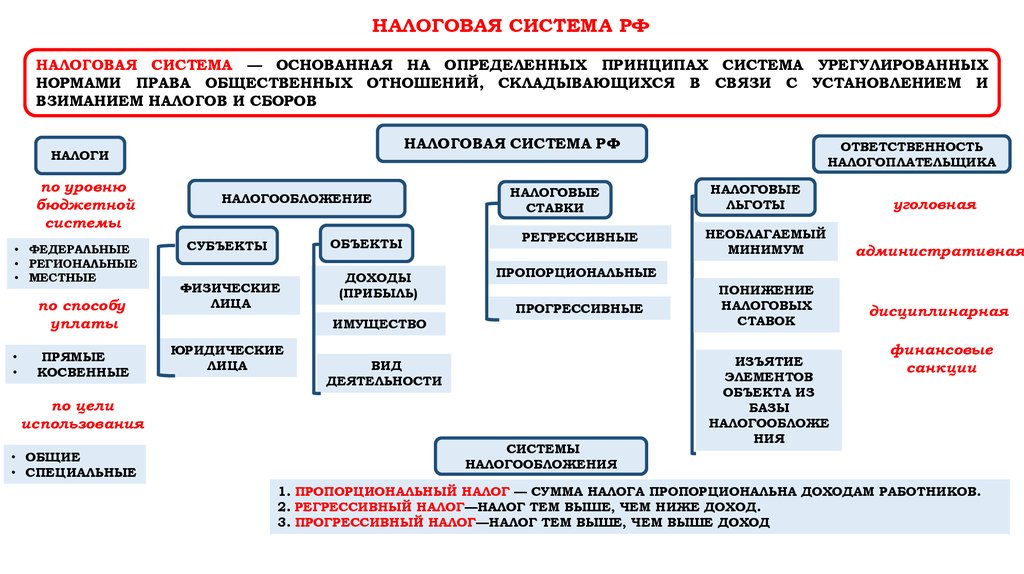

Федеральные налоги, а также региональные и местные налоги и сборы перечислены в Налоговом кодексе РФ. Классификацию налогов — федеральных, региональных и местных — с указанием номера регулирующей их нормы мы рассмотрим в данной статье.

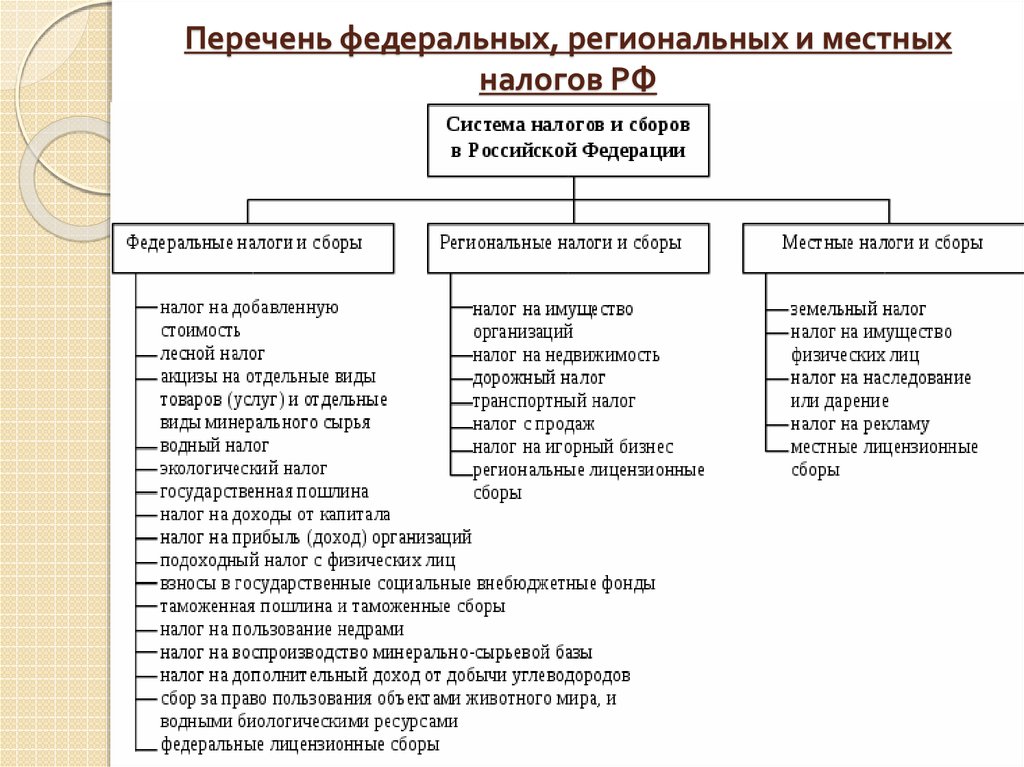

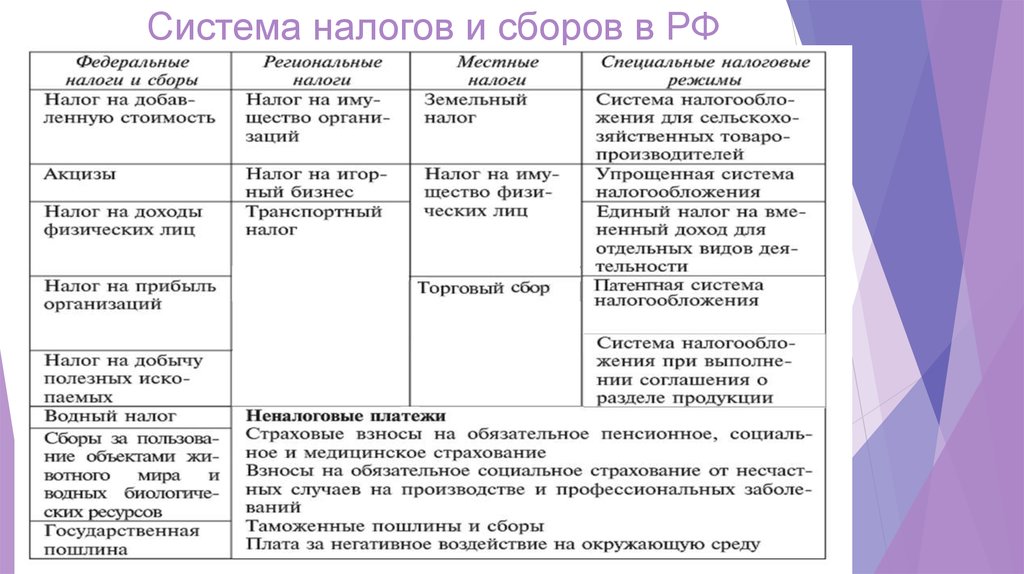

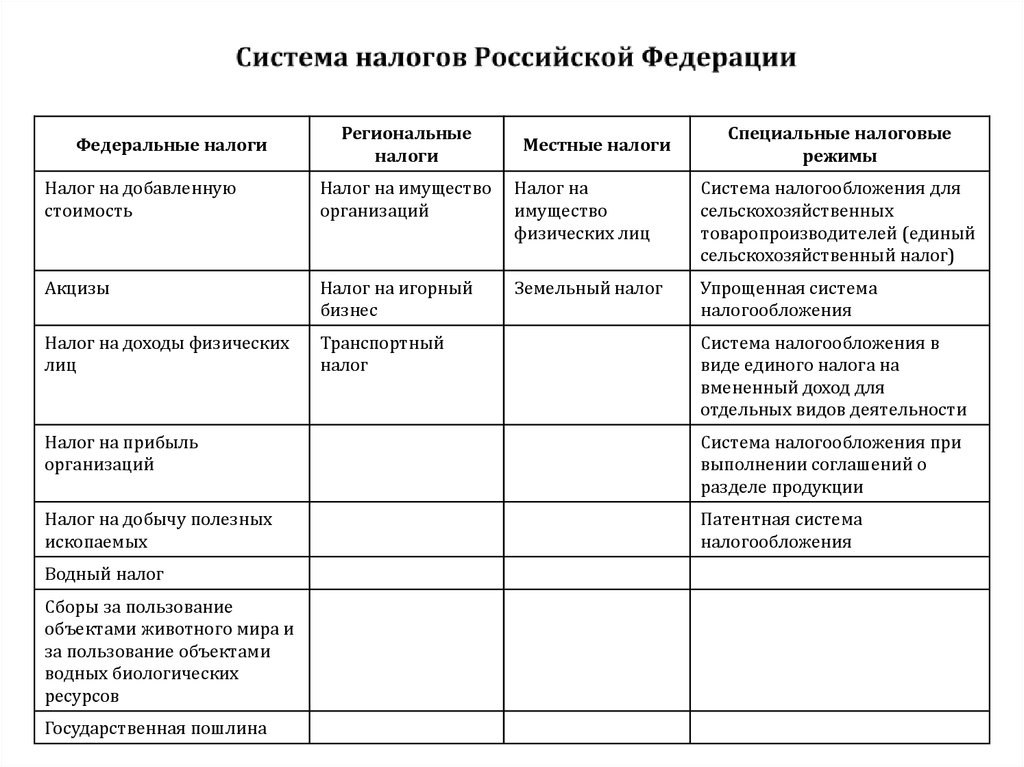

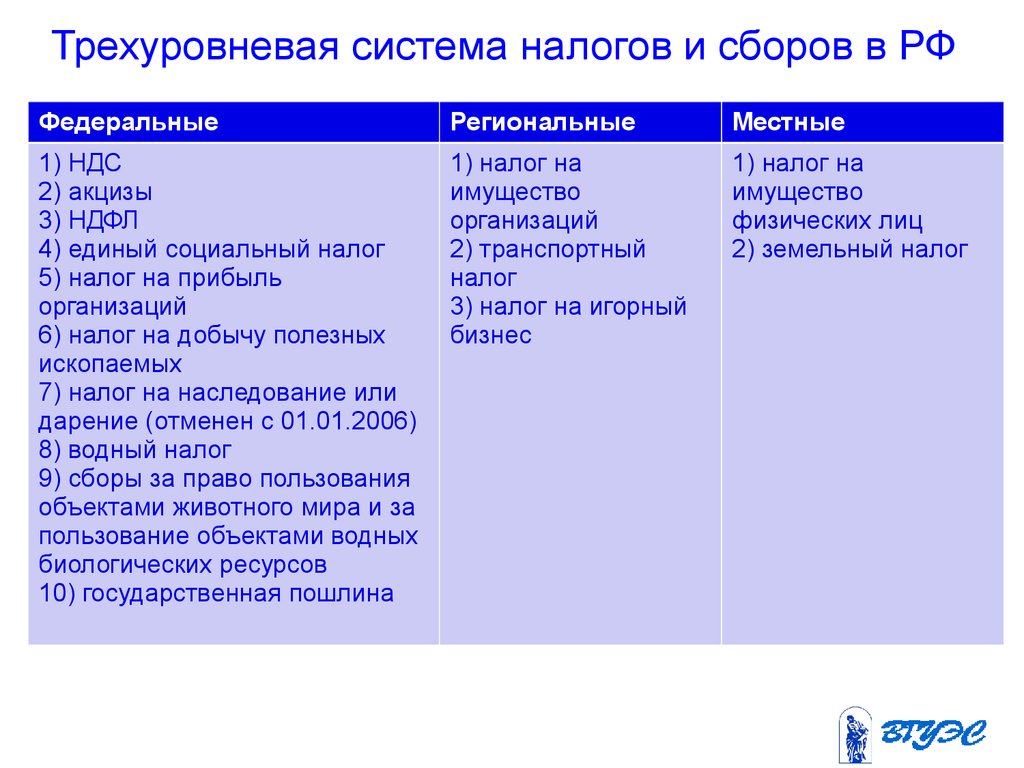

Федеральные налоги и сборы

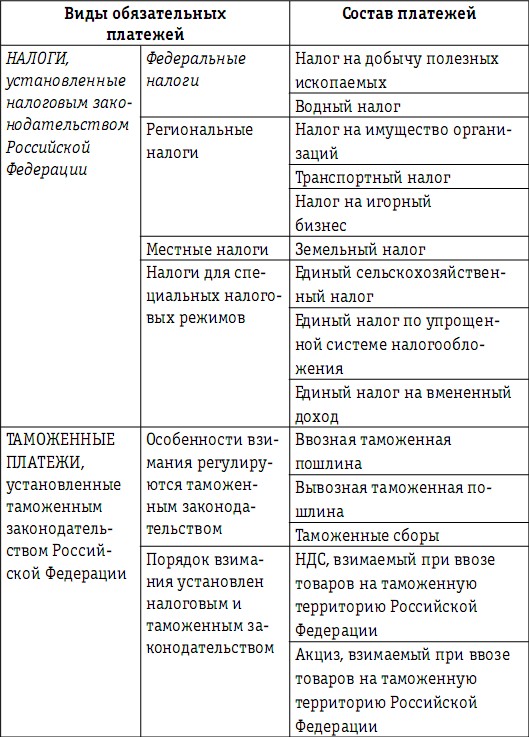

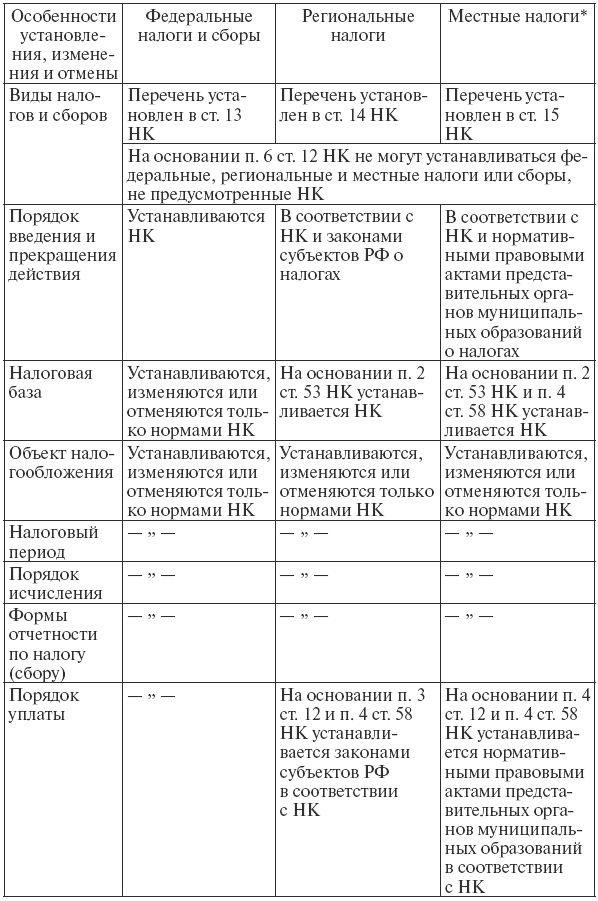

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

А порядок действий при совершении ошибки в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и переходите в Готовое решение.

Получите бесплатный доступ к системе и переходите в Готовое решение.

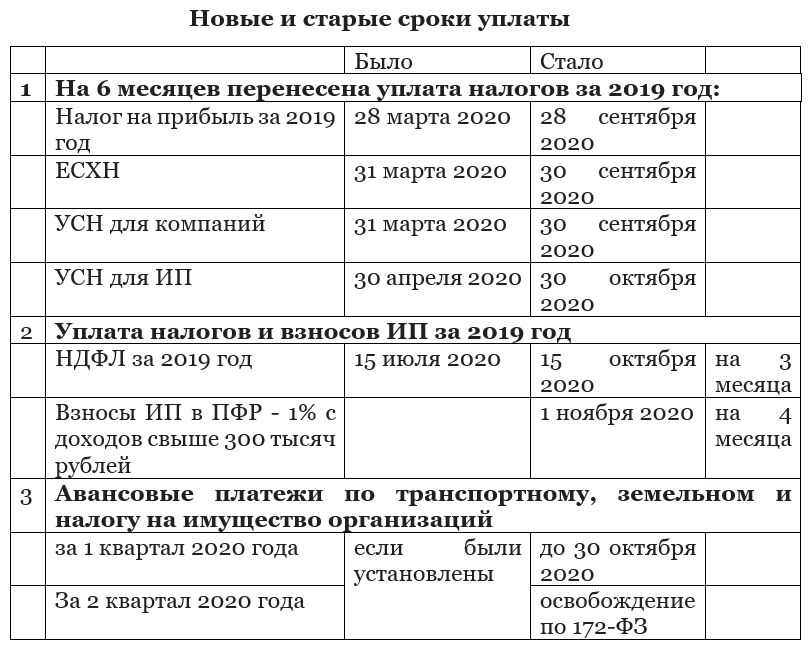

ВАЖНО! С 01.01.2023 меняется порядок уплаты налогов в связи с введением единого налогового платежа. Подробнее об этом мы рассказывали в статье.

Региональные налоги

Региональные налоги, к которым относятся транспортный налог, налоги на игорный бизнес и имущество организаций, могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст. 362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

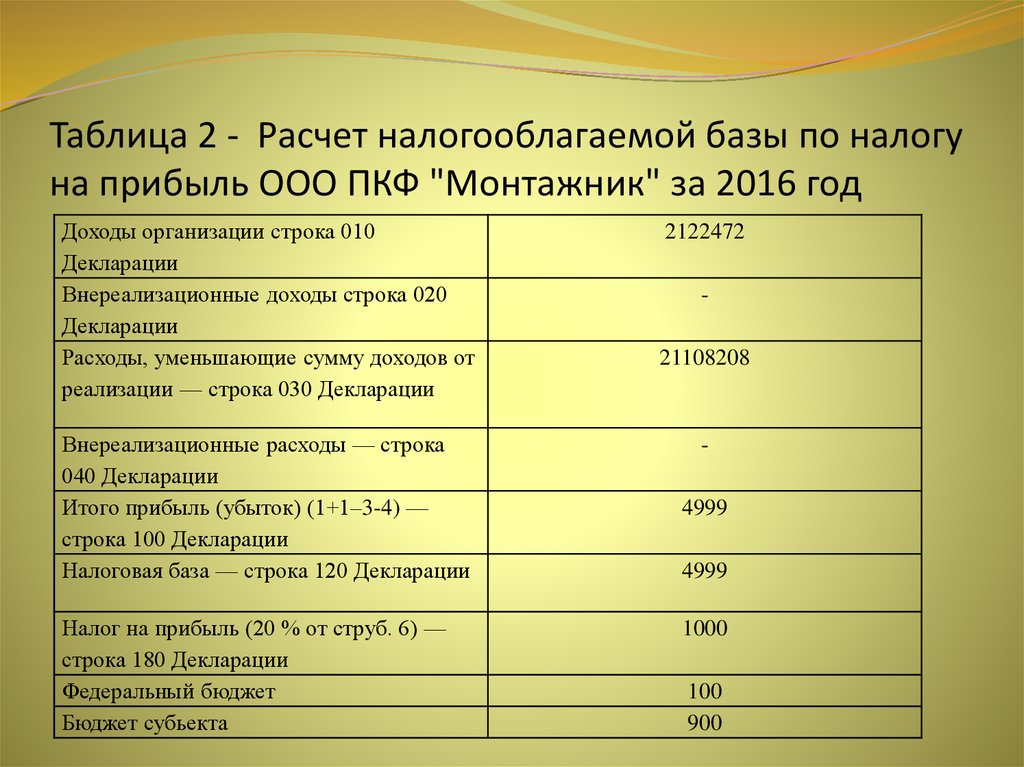

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Действие местных налогов регулируется НК РФ и нормативными актами, составленными на уровне муниципального образования. К таким налогам относятся земельный налог и налог на имущество физлиц. А с 2015 года в состав этой группы введен торговый сбор (закон от 29.11.2014 № 382-ФЗ).

О порядке и сроках уплаты торгового сбора читайте в материалах рубрики «Торговый сбор».

Обратите внимание! С 2021 года сроки уплаты транспортного и земельного налога стали едины, т.к. регламентированы на федеральном уровне. Местными и региональными властями они больше не утверждаются. Подробности см. здесь.

Средства, направляемые на оплату налогов, поступают в местные бюджеты.

Чем отличается налог от сбора

Отличия налога от сбора заключается в следующем:

- Сбор взимается в связи с желанием плательщика обладать определенным правом (лицензией или разрешением). Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

- Сборы носят разовый характер, а налоги уплачиваются периодически.

- Целью взимания сбора является компенсация дополнительных расходов бюджета, связанных с оказанием конкретному плательщику конкретных публично-правовых услуг.

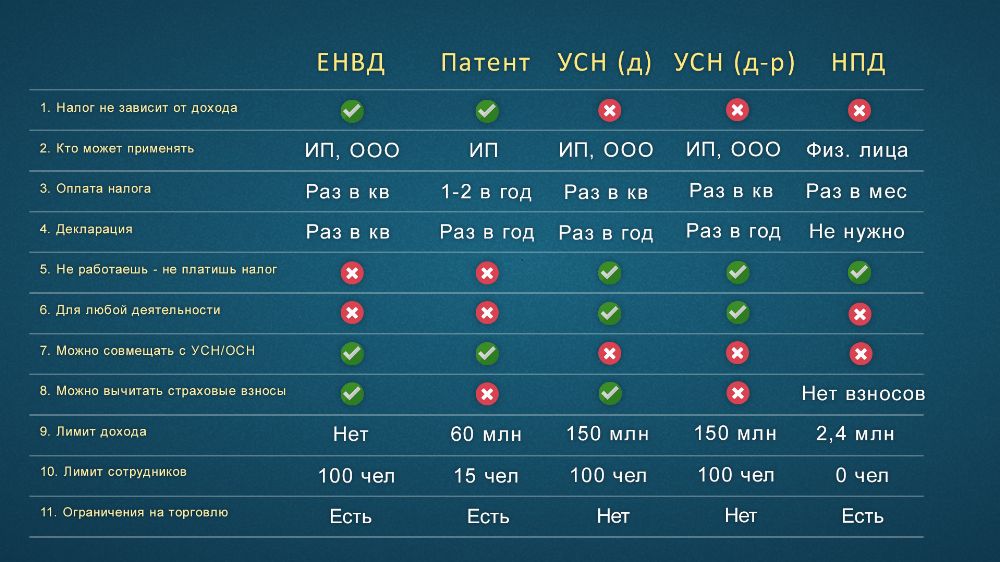

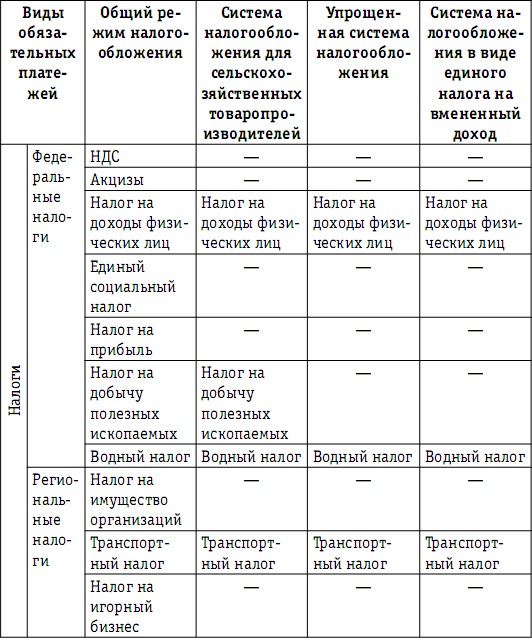

Налоги и специальные режимы

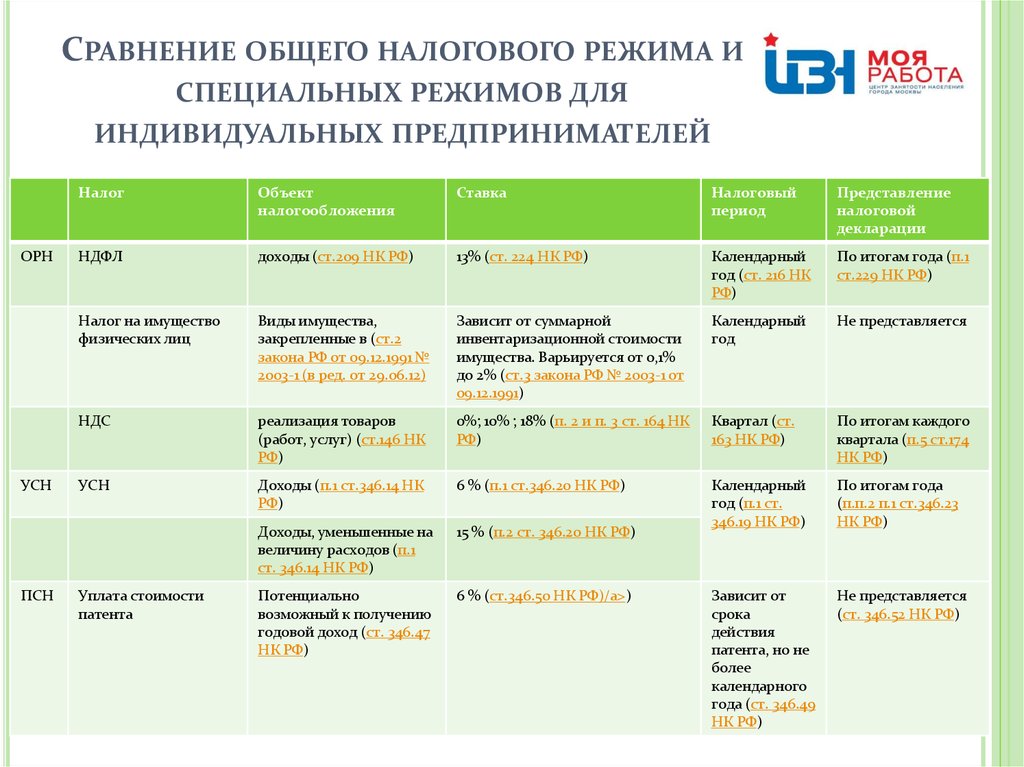

Помимо рассмотренных ранее групп налогов НК РФ выделяет так называемые спецрежимы, применение которых освобождает от уплаты налога на прибыль, НДФЛ (для ИП), НДС, налога на имущество организаций и физлиц, но вводит обязанность уплаты единого налога.

Выбрать оптимальный налоговый режим вам помогут рекомендации экспертов КонсультантПлюс. Посмотреть их можно, бесплатно получив пробный доступ к системе.

Выделяют следующие режимы:

- УСН;

Об особенностях исчисления и уплаты этого налога читайте в рубрике «УСН».

- АУСН — новый спецрежим, введен с 01.07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

Как работать на новом режиме налогообложения, мы рассказывали в статье.

В чем отличие АУСН от обычной УСН? Эксперты КонсультантПлюс подробно разобрали плюсы и минусы налогового новшества. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

- режим для сельскохозяйственных производителей;

Материалы по исчислению, уплате и представлению отчетности на этом режиме смотрите в рубрике «ЕСХН».

- соглашение о разделе продукции;

- патентная система.

С нюансами патентной системы налогообложения можно ознакомиться в рубрике «ПСН».

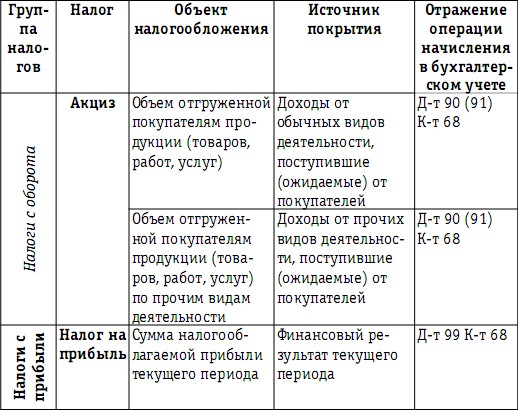

Рассмотрим виды налогов и сборов в РФ.

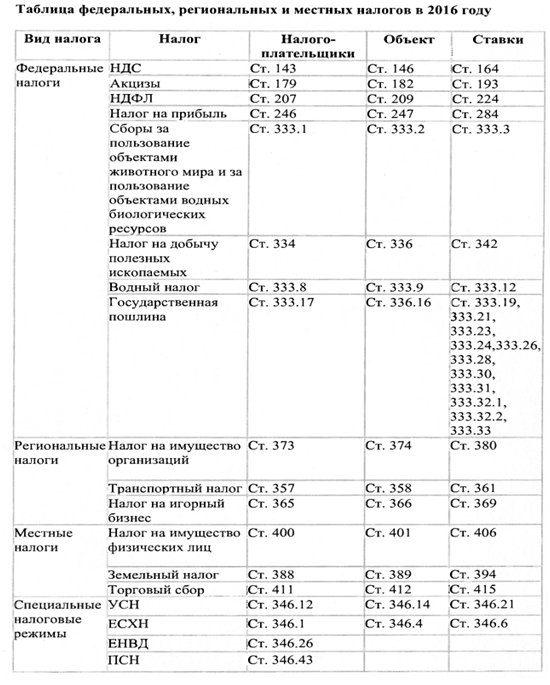

Перечень федеральных, региональных и местных налогов в 2022 году (таблица)

|

Вид налога

|

Налог

|

Налогопла-тельщики

|

Объект

|

Ставки

|

|

Федеральные налоги

|

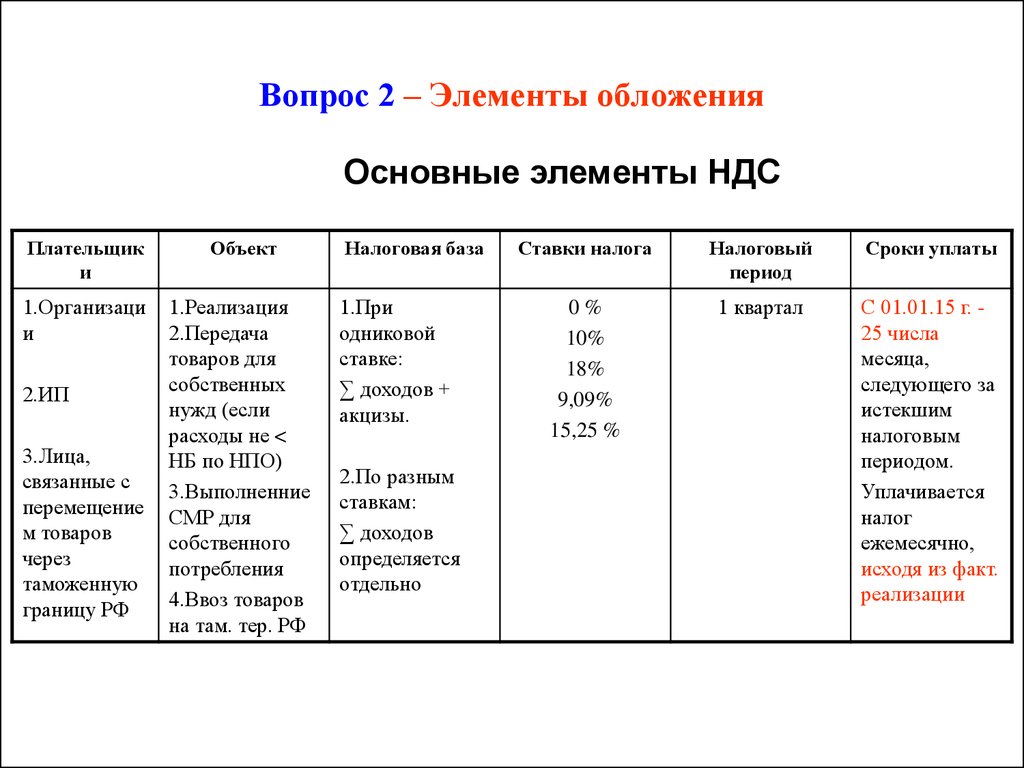

НДС

Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС»

|

Ст. 143

|

Ст. 146

|

Ст. 164

|

|

Акцизы

Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы»

|

Ст.

|

Ст. 182

|

Ст. 193

| |

|

НДФЛ

Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ»

|

Ст. 207

|

Ст. 209

|

Ст. 224

| |

|

Налог на прибыль

В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу

|

Ст. 246

|

Ст. 247

|

Ст. 284

| |

|

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

|

Ст.

|

Ст. 333.2

|

Ст. 333.3

| |

|

Налог на добычу полезных ископаемых

|

Ст. 334

|

Ст. 336

|

Ст. 342

| |

|

Водный налог

В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок

|

Ст. 333.8

|

Ст. 333.9

|

Ст. 333.12

| |

|

Госпошлина

|

Ст. 333.17

|

Ст. 336.16

|

Ст.

333.32.3, 333.33

| |

|

Региональные налоги

|

Налог на имущество организаций

О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество»

|

Ст. 373

|

Ст. 374

|

Ст. 380

|

|

Транспортный налог

О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог»

|

Ст. 357

|

Ст. 358

|

Ст. 361

| |

|

Налог на игорный бизнес

Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес»

|

Ст.

|

Ст. 366

|

Ст. 369

| |

|

Местные налоги

|

Налог на имущество физических лиц

|

Ст. 400

|

Ст. 401

|

Ст. 406

|

|

Земельный налог

Из чего он складывается, кто должен его рассчитывать и уплачивать, читайте в материалах одноименной рубрики

|

Ст. 388

|

Ст. 389

|

Ст. 394

| |

|

Торговый сбор

|

Ст. 411

|

Ст. 412

|

Ст.

|

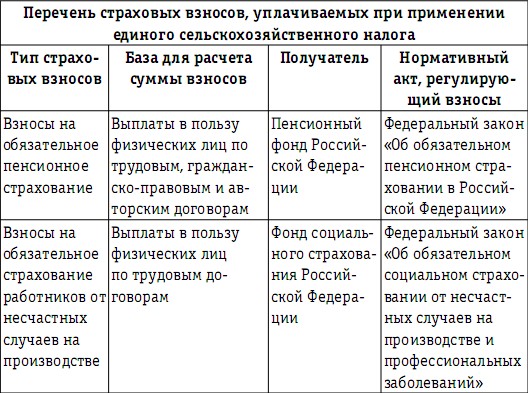

Страховые взносы

С 2017 года в Налоговый кодекс введена гл. 34, в которой предусматривается уплата страховых взносов на пенсионное, медицинское, социальное страхование по временной нетрудоспособности и в связи с материнством (закон от 03.07.2016 № 243-ФЗ). До 2017 года эти взносы уплачивались в бюджет Пенсионного фонда и Фонда социального страхования соответственно.

Плательщики страховых взносов приведены в ст. 419 НК РФ, объект налогообложения указан в ст. 420, а ставки взносов перечислены в ст. 425–430 НК РФ.

Ответы на вопросы, связанные с исчислением, уплатой и представлением отчетности по страховым взносам ищите в рубрике «Страховые взносы».

Итоги

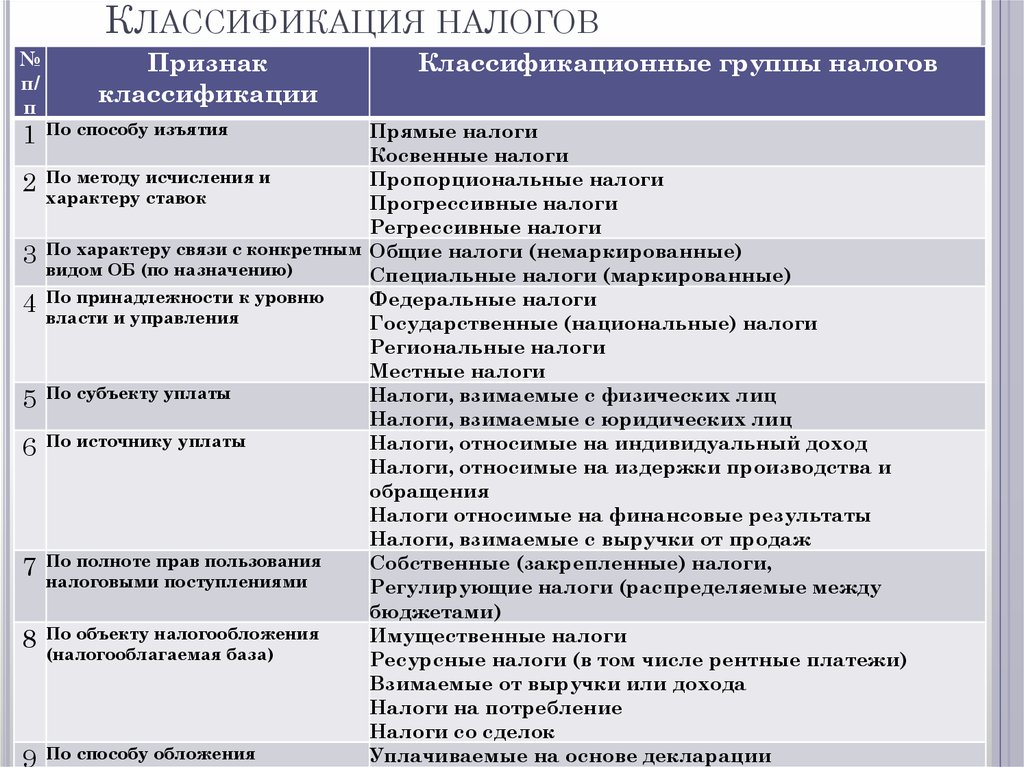

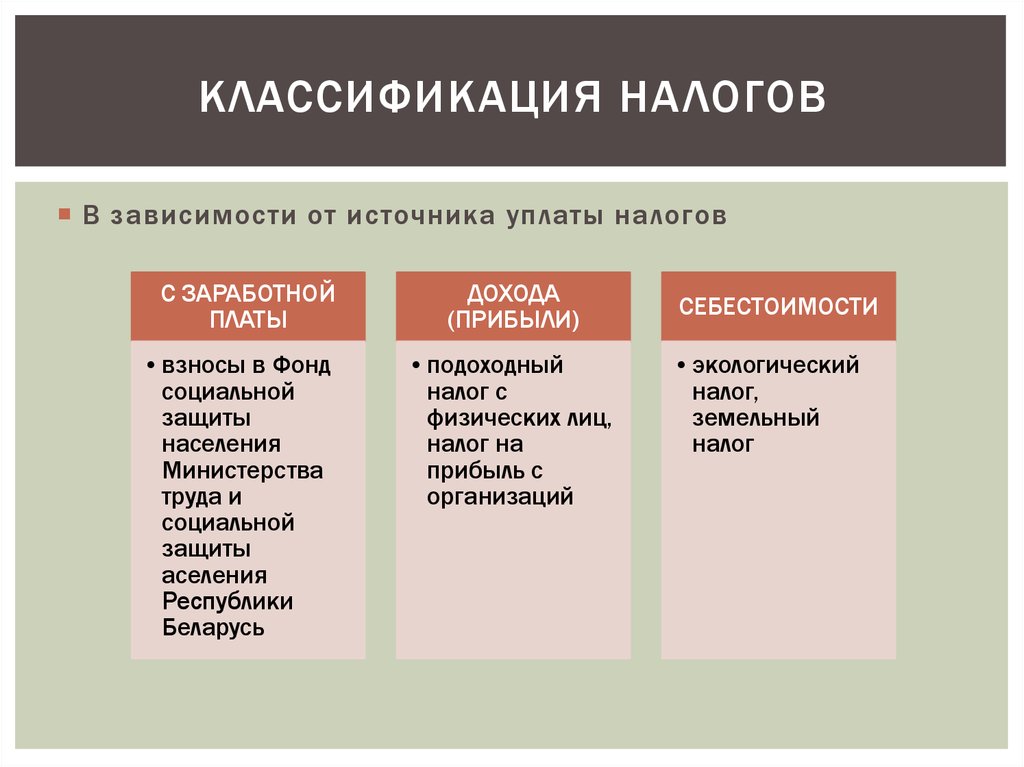

Классификация налогов и сборов в РФ заключается в их группировке по определенному признаку. Основным из таких признаков является их группировка по уровням бюджета. Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Источники:

Налоговый кодекс РФ

Налоговая система и налоговые ставки в Сингапуре

Инвесторы выбирают Сингапур для ведения дел по разным причинам. Основной является простота основания компании и управления бизнесом. Другим преимуществом Сингапура является его налоговый режим, знаменитый привлекательными ставками налогообложения для компаний и физических лиц, налоговыми льготами, отсутствием налога на прирост капитала, одноуровневой системой налогообложения и многочисленными договорами об избежании двойного налогообложения.

Ссылки по теме:

Регистрация компании в Сингапуре

Договоры об избежании двойного налогообложения с Сингапуром

Налогами облагаются все доходы лиц, в том числе корпораций, партнерств, доверительных собственников и групп лиц (за исключением доходов от продажи основных активов), которые были получены в Сингапуре или от сингапурских источников, а также от определенных зарубежных источников в результате торговли, работы или ведения бизнеса. В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

Текущие налоговые ставки в Сингапуре

Ставки налога на прибыль корпораций

Ставки подоходного налога для физических лиц

Система подоходного налога в Сингапуре – основные факты

- Сингапур придерживается территориального принципа в налогообложении. Другими словами, налогом облагается преимущественно доход физических лиц и корпораций, полученный из сингапурских источников. Доход из зарубежных источников (прибыль филиалов, дивиденды, доход от предоставления услуг и т.д.) облагается налогом тогда, когда он перечисляется или считается перечисленным в Сингапур, за исключением случаев, когда от этого дохода уже были удержаны налоги в юрисдикции, где налоговая ставка составляет по меньшей мере 15%. Хотя концепция происхождения источника дохода кажется простой, в реальности ее применение часто может быть спорным и сопряженным с трудностями.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли. - Максимальная ставка налога на доход корпораций в Сингапуре составляет 17%. Поддерживая ставку налога на доход корпораций на конкурентном уровне, Сингапур остается привлекательным для крупных зарубежных инвестиций. Сингапур придерживается одноуровневой системы налогообложения для корпораций, при которой оплата налогов на доходы компании не вменяется в обязанность акционерам (т.е. дивиденды освобождены от налогов).

- Ставки налога на доход физических лиц в Сингапуре начинаются от 0%, максимальная ставка – 20% (для доходов выше 320 000 сингапурских долларов) для резидентов, для нерезидентов действует единая ставка в 15%.

- Чтобы повысить стабильность такой статьи государственного дохода, как налоги, в 1994 г. был введен налог на товары и услуги (GST). Текущая ставка GST составляет 7%.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура. - Проценты, роялти, арендная плата за движимое имущество, комиссионные за управление активами и за технические услуги, а также директорское вознаграждение, выплачиваемое нерезидентам (как физическим лицам, так и компаниям) облагаются налогом в Сингапуре.

- В случае налогов для физических лиц отчетным годом считается обычный календарный год, т.е. с 1 января по 31 декабря. Крайний срок сдачи налоговой декларации физических лиц — 15 апреля. В случае корпоративных налогов компания сама может определять даты начала и окончания финансового года. Крайний срок сдачи декларации по налогу на прибыль предприятия – 30 ноября. Налоги платятся за предыдущий год.

- В Сингапуре нет налога на прирост капитала. Соответственно, убытки по основному капиталу не подлежат налоговому вычету.

- Сингапур заключил более 50 двусторонних договоров об избежании двойного налогообложения, чтобы облегчить налоговое бремя сингапурских компаний.

Типы налогов в Сингапуре

1. Подоходным налогом облагаются доходы физических лиц и компаний.

2. Налог на собственность удерживается с владельцев собственности на основании ожидаемой арендной стоимости этой собственности.

3. Налог на наследство отменен с 15 февраля 2008 г.

4. Налоги на автотранспортные средства – это налоги, которыми облагаются автотранспортные средства в дополнение к импортным пошлинам. Цель этих налогов – ограничить количество автомобилей в собственности и сократить перегруженность дорог.

5. Таможенные и акцизные пошлины – Сингапур является свободным портом, где взимается относительно немного импортных и акцизных пошлин. Акцизами облагаются преимущественно табачные изделия, нефтепродукты и алкогольные напитки. Кроме того, импортные пошлины применяются лишь к ограниченному перечню товаров. К таки товарам в первую очередь относятся автотранспортные средства, табачные изделия, алкогольные напитки и нефтепродукты.

6. Налог на товары и услуги (GST) – это налог на потребление. Он подлежит уплате при приобретении товаров и услуг, в том числе импортируемых. Во многих других странах такой косвенный налог также известен как налог на добавленную стоимость (НДС).

7. Налог на ставки – это пошлина, которой облагаются частные лотереи, ставки и игры на тотализаторе.

8. Гербовый сбор взимается при оформлении коммерческих и юридических документов, связанных с ценными бумагами, акциями и недвижимым имуществом.

9. Прочие – сюда относятся такие основные налоги, как сбор за использование иностранных рабочих и сервисный сбор с пассажиров в аэропортах. Сбор за использование иностранных рабочих предназначен для того, чтобы регулировать трудоустройство иностранных рабочих в Сингапуре.

Налоговые органы Сингапура

Регулирующим постановлением по вопросам налогообложения физических и юридических лиц в Сингапуре является закон «О подоходном налоге». Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

В качестве главного налогового органа Министерства финансов Налоговая служба играет важную роль в формировании налоговой политики, предоставляя данные о применении политики на местах, а также о технических и административных последствиях такого применения. Налоговая служба также активно следит за новшествами во внешней экономике и в налоговой среде, выявляя те области, в которых необходимо пересмотреть политику и внести изменения. Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Краткая история налогообложения в Сингапуре

Начало

Подоходный налог, обсуждения по которому велись еще до Первой мировой войны, вводился на краткое время в течение Первой и Второй мировой войны, чтобы повысить доходы в целях укрепления военной мощи. Однако, этот налог не пользовался популярностью, и вследствие множества протестов правительство отказалось от него. После окончания Второй мировой войны особенно остро встала необходимость в новой инфраструктуре и свежих источниках прибыли, в результате вопрос о введении подоходного налога вернулся на повестку дня. Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

1960-е

После получения независимости в 1965 г. Сингапур начал вести политику быстрой индустриализации и построения ориентированной на экспорт промышленной базы с целью стимулирования экономического развития и создания новых рабочих мест. Поэтому в 1960-х трудоемкие отрасли пользовались налоговыми льготами. В 1967 г. был принят закон «О стимулировании экономической экспансии». Компании, которым удавалось нарастить экспорт, могли пользоваться освобождением от уплаты до 90% налогов на возросшие доходы от экспорта. Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

1970-е

В 1970-х правительство было озабочено развитием сферы услуг. Налоговая политика сыграла важную роль в финансовом секторе благодаря отказу от налога с процентов по азиатским долларовым облигациям в 1973 г. Также активно развивалась транспортировка грузов. Доход, полученный от эксплуатации и фрахта сингапурских судов, не облагался налогами. Кроме того, были введены налоговые льготы, направленные на поддержку благоустройства городов. Различные налоги на собственность были упразднены. На налоговую политику в 1970-х также влияли нужды общества. Взносы в Центральный сберегательный фонд вычитались из налогооблагаемой суммы, также вводились другие налоговые льготы.

1980-е

В 1980-х, по мере своего развития, Сингапур становился все более дорогим местом для ведения бизнеса. Были приняты меры по реорганизации экономики с целью сделать ее более конкурентоспособной. Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

1990-е

В этот период наблюдались значительные изменения в налоговой политике. Были введены более низкие прямые налоги, на первый план вышли косвенные налоги. Переход к косвенному налогообложению привел к введению налога на товары и услуги (GST) в 1994 г. Это налог на внутреннее потребление, он применяется ко всем товарам и услугам, продаваемым в Сингапуре, за исключением финансовых услуг и жилой недвижимости. Именно в этот период набрала обороты тенденция понижения налоговых ставок для юридических и физических лиц.

2000-й и далее

Это этап инноваций и предпринимательства. Были приняты и продолжают приниматься меры для привлечения зарубежных талантов и инвестиций. Налоговые ставки продолжали снижаться, в настоящее время максимальные ставки составляют 18% (17% с 2010 г. ) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

Пределы федерального подоходного налога и налоговые ставки на 2022–2023 годы

Вы — наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Существует семь категорий федерального подоходного налога. Вот что это такое, как они работают и как они влияют на вас.

Автор Сабрина Пэрис, Тина Орем

Отзыв от

Лей Хань

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

В 2022 налоговом году существует семь федеральных налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваша группа зависит от вашего налогооблагаемого дохода и статуса подачи. Это ставки налогов, подлежащих уплате в апреле 2023 года.

Ваша группа зависит от вашего налогооблагаемого дохода и статуса подачи. Это ставки налогов, подлежащих уплате в апреле 2023 года.

Налоговые категории и ставки на 2023 налоговый год, а также на 2021 год и предыдущие годы приведены в другом месте на этой странице.

2022 федеральный подоходный налог

(для налогов, подлежащих уплате в апреле 2023 г.)

Расширьте статус подачи, который относится к вам.

Одиночные файлы

Ставка налога | Налогооблагаемая доходная камера | налога на налог |

|---|---|---|

| 9954 . | 10% от налогооблагаемого дохода. | |

От 10 276 до 41 775 долларов. | 1 027,50 долларов США плюс 12% от суммы свыше 10 275 долларов США. | |

От 41 776 до 89 075 долларов. | 4 807,50 долларов США плюс 22% от суммы свыше 41 775 долларов США. | |

от 89 076 до 170 050 долларов. | 15 213,50 долларов США плюс 24% от суммы свыше 89 075 долларов США. | |

от 170 051 до 215 950 долларов. | 34 647,50 долларов США плюс 32% от суммы свыше 170 050 долларов США. | |

от 215 951 до 539 900 долларов. | 49 335,50 долларов США плюс 35% от суммы свыше 215 950 долларов США. | |

539 901 долл. США или больше. | 162 718 долларов плюс 37% от суммы свыше 539 900 долларов. |

Женатый, подача совместно

Налоговая ставка | налогооблагаемый скобка | 5151551515151515151515151515155015550515151515151515151515151515151515151515151515151515151515151515151515151515505500. | 10% от налогооблагаемого дохода. | |

|---|---|---|---|---|

от 20 551 до 83 550 долларов. | 2055 долларов плюс 12% от суммы свыше 20 550 долларов. | |||

от 83 551 до 178 150 долларов. | 9 615 долларов плюс 22% от суммы свыше 83 550 долларов. | |||

от 178 151 до 340 100 долларов. | 30 427 долларов плюс 24% от суммы свыше 178 150 долларов. | |||

от 340 101 до 431 900 долларов. | 69 295 долларов плюс 32% от суммы свыше 340 100 долларов. | |||

От 431 901 до 647 850 долларов. | 98 671 долл. США плюс 35% от суммы свыше 431 900 долл. США. | |||

647 851 долл. США или больше. | 174 253,50 долларов плюс 37% от суммы свыше 647 850 долларов. |

Женатый, подавая отдельно

Налоговая ставка | Налогооблагаемый скобка доходов | налога в | . |

|---|---|---|---|

от 0 до 10 275 долларов. | 10% от налогооблагаемого дохода. | ||

От 10 276 до 41 775 долларов. | 1 027,50 долларов США плюс 12% от суммы свыше 10 275 долларов США. | ||

От 41 776 до 89 075 долларов. | 4 807,50 долларов США плюс 22% от суммы свыше 41 775 долларов США. | ||

от 89 076 до 170 050 долларов. | 15 213,50 долларов плюс 24% от суммы свыше 89 долларов,075. | ||

от 170 051 до 215 950 долларов. | 34 647,50 долларов США плюс 32% от суммы свыше 170 050 долларов США. | ||

от 215 951 до 323 925 долларов. | 49 335,50 долларов США плюс 35% от суммы свыше 215 950 долларов США. | ||

323 926 долларов США или больше. | 87 126,75 долларов США плюс 37% от суммы свыше 323 925 долларов США. |

Глава семьи

Налоговая ставка | Налогооблагаемая доходная скобка | налоговые налоговые. | 10% от налогооблагаемого дохода. |

|---|---|---|---|

от 14 651 до 55 900 долларов. | 1465 долларов США плюс 12% от суммы свыше 14 650 долларов США. | ||

от 55 901 до 89 050 долларов. | 6 415 долларов США плюс 22% от суммы свыше 55,9 долларов США00. | ||

от 89 051 до 170 050 долларов. | 13 708 долларов плюс 24% от суммы свыше 89 050 долларов. | ||

от 170 051 до 215 950 долларов. | 33 148 долларов плюс 32% от суммы свыше 170 050 долларов. | ||

от 215 951 до 539 900 долларов. | 47 836 долларов плюс 35% от суммы свыше 215 950 долларов. | ||

539 901 долл. США или более. | 161 218,50 долларов США плюс 37% от суммы свыше 539 900 долларов США. |

Группа федерального подоходного налога за 2023 год

(для налогов, подлежащих уплате в апреле 2024 года)

Расширьте статус подачи, который относится к вам.

Одиночные файлы

Налоговая ставка | Налогооблагаемый доход Клетень | налоговые налоговые. | 10% от налогооблагаемого дохода. |

|---|---|---|---|

От 11 001 до 44 725 долларов. | 1100 долларов плюс 12% от суммы свыше 11000 долларов. | ||

От 44 726 до 95 375 долларов. | 5 147 долларов плюс 22% от суммы свыше 44 725 долларов. | ||

от 95 376 до 182 100 долларов. | 16 290 долларов плюс 24% от суммы свыше 95 375 долларов. | ||

от 182 101 до 231 250 долларов. | 37 104 долларов плюс 32% от суммы свыше 182 100 долларов. | ||

от 231 251 до 578 125 долларов. | 52 832 доллара плюс 35% от суммы свыше 231 250 долларов. | ||

578 126 долларов США или более. | 174 238,25 долларов плюс 37% от суммы свыше 578 125 долларов. |

Замужем, подаем совместно

Налоговая ставка | Налогооблагаемый доход | Причитающиеся налоги |

|---|---|---|

от 0 до 22 000 долларов. | 10% от налогооблагаемого дохода. | |

от 22 001 до 89 450 долларов. | 2200 долларов плюс 12% от суммы свыше 22000 долларов. | |

от 89 451 до 190 750 долларов. | 10 294 долларов плюс 22% от суммы свыше 89 450 долларов. | |

от 190 751 до 364 200 долларов. | 32 580 долларов плюс 24% от суммы свыше 190 750 долларов. | |

от 364 201 до 462 500 долларов. | 74 208 долларов плюс 32% от суммы свыше 364 200 долларов. | |

От 462 501 до 693 750 долларов. | 105 664 долларов плюс 35% от суммы свыше 462 500 долларов. | |

693 751 долл. США или больше. | 186 601,50 долларов США + 37% от суммы свыше 693 750 долларов США. |

Married, filing separately

Tax rate | Taxable income bracket | Taxes owed |

|---|---|---|

$0 to $11,000. | 10% от налогооблагаемого дохода. | |

От 11 001 до 44 725 долларов. | 1100 долларов плюс 12% от суммы свыше 11000 долларов. | |

От 44 726 до 95 375 долларов США. | 5 147 долларов плюс 22% от суммы свыше 44 725 долларов. | |

от 95 376 до 182 100 долларов. | 16 290 долларов плюс 24% от суммы свыше 95 375 долларов. | |

от 182 101 до 231 250 долларов. | 37 104 долларов плюс 32% от суммы свыше 182 100 долларов. | |

от 231 251 до 346 875 долларов. | 52 832 доллара США плюс 35% от суммы свыше 231 250 долларов США. | |

346 876 долларов США или больше. | 93 300,75 долларов США плюс 37% от суммы свыше 346 875 долларов США. |

Head of household

Tax rate | Taxable income bracket | Tax owed |

|---|---|---|

$0 to $15,700. | 10% от налогооблагаемого дохода. | |

От 15 701 до 59 850 долларов. | 1 570 долларов США плюс 12% от суммы свыше 15 700 долларов США. | |

от 59 851 до 95 350 долларов. | 6 868 долларов плюс 22% от суммы свыше 59 850 долларов. | |

от 95 351 до 182 100 долларов. | 14 678 долларов плюс 24% от суммы свыше 95 350 долларов. | |

от 182 101 до 231 250 долларов. | 35 498 долларов плюс 32% от суммы свыше 182 100 долларов. | |

от 231 251 до 578 100 долларов. | 51 226 долларов плюс 35% от суммы свыше 231 250 долларов. | |

578 101 долл. США или более. | 172 623,50 долларов плюс 37% от суммы свыше 578 100 долларов. |

Как работают налоговые категории

В США действует прогрессивная налоговая система, то есть люди с более высокими налогооблагаемыми доходами платят более высокие ставки федерального подоходного налога.

Нахождение в налоговой категории не означает, что вы платите федеральный подоходный налог со всего, что зарабатываете. Прогрессивная налоговая система означает, что люди с более высоким налогооблагаемым доходом облагаются более высокими ставками федерального подоходного налога, а люди с более низким налогооблагаемым доходом облагаются более низкими ставками федерального подоходного налога.

Правительство решает, какую сумму налога вы должны заплатить, разделяя ваш налогооблагаемый доход на части, также известные как налоговые категории, и каждая часть облагается налогом по соответствующей налоговой ставке. Прелесть этого в том, что независимо от того, в какой группе вы находитесь, вы не будете платить эту ставку налога на весь свой доход.

Процент вашего налогооблагаемого дохода, который вы платите в виде налогов, называется эффективной налоговой ставкой. Чтобы определить эффективную налоговую ставку, разделите общую сумму налога (строка 16) в форме 1040 на общий налогооблагаемый доход (строка 15).

Пороги доходов для налоговых категорий обновляются ежегодно. Некоторые положения налогового кодекса, в том числе пороговые значения доходов, определяющие размер федерального налога, ежегодно корректируются с учетом уровня инфляции. Эта индексация направлена на то, чтобы не допустить, чтобы налогоплательщики столкнулись с «расползанием шкалы» или процессом перемещения в более высокую налоговую категорию из-за инфляции.

Пример № 1: Предположим, вы являетесь единственным подателем и имеете налогооблагаемый доход в размере 32 000 долларов США. Таким образом, в 2022 году вы попадете в налоговую категорию 12%. Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле вы платите только 10% с первых 10 275 долларов; вы платите 12% на остальные. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Пример № 2: Если бы у вас было 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% от этих первых 10 275 долларов и 12 % от доли дохода от 10 276 до 41 775 долларов. И затем вы заплатите 22% на остальные, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов попадает в налоговую категорию 22%. Общий счет составит около 6600 долларов — около 13% вашего налогооблагаемого дохода, даже если вы находитесь в группе 22%. Эти 13% и есть ваша эффективная налоговая ставка.

И затем вы заплатите 22% на остальные, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов попадает в налоговую категорию 22%. Общий счет составит около 6600 долларов — около 13% вашего налогооблагаемого дохода, даже если вы находитесь в группе 22%. Эти 13% и есть ваша эффективная налоговая ставка.

Что такое предельная налоговая ставка?

Термин «предельная ставка налога» относится к ставке налога, уплачиваемой с вашего последнего доллара налогооблагаемого дохода. Обычно это соответствует вашей самой высокой налоговой категории.

Например, если вы подаете заявление в одиночку с налогооблагаемым доходом в размере 35 000 долларов США, вы относитесь к категории 12% налогов. Если бы ваш налогооблагаемый доход увеличился на 1 доллар, вы бы также заплатили 12% от этого дополнительного доллара.

Однако, если бы у вас был 46 000 долларов налогооблагаемого дохода, большая его часть все равно попала бы в 12-процентную налоговую категорию, но последние несколько сотен долларов попали бы в 22-процентную налоговую категорию. Тогда ваша предельная налоговая ставка составит 22%.

Тогда ваша предельная налоговая ставка составит 22%.

Как перейти на более низкую налоговую категорию и платить федеральный подоходный налог по более низкой ставке

Два распространенных способа уменьшить ваш налоговый счет — кредиты и вычеты.

Налоговые кредиты могут уменьшить ваш налоговый счет в соотношении доллар к доллару; они не влияют на то, в какой группе вы находитесь.

Налоговые вычеты, с другой стороны, уменьшают долю вашего дохода, облагаемую налогом. Как правило, вычеты снижают ваш налогооблагаемый доход на процент от вашего самого высокого уровня федерального подоходного налога. Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Другими словами: возьмите все налоговые вычеты, на которые вы можете претендовать — они могут уменьшить ваш налогооблагаемый доход и могут вытолкнуть вас в более низкую категорию, что означает, что вы платите более низкую ставку налога.

Налоговые инструменты

Другие налоговые истории

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

|

Налоговые категории за прошлые годы

Любопытно, как с годами изменились ставки федерального подоходного налога? Оглянитесь назад.

Налоговые категории и ставки на 2021 год

Tax rate | Single | Married, filing jointly | Married, filing separately | Head of household | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

$0 to $9,950 | $0 to $19,900 | $ 0 до 9,950 долл. США | $ 0 до 14 2009 | ||||||||

$ 9 951 до 40 525 долларов | $ 1901 до 40 525 $ 81559 | $ 1901 5155559 9006 | $ 1901 515559 | $ 1901 515559 | $ 1951 до 40 525 | $ 1951 до 40 525 | $ 1951 до 40 525 | $ 1951. | $9,951 to $40,525 | $14,201 to $54,200 | |

$40,526 to $86,375 | $81,051 to $172,750 | $40,526 to $86,375 | $54,201 to $86,350 | ||||||||

от 86 376 до 164 925 долл. США | от 172 751 до 329 850 долл. США | от 86 376 до 164 925 долл. США от до 64 925 долл. США | |||||||||

$164,926 to $209,425 | $329,851 to $418,850 | $164,926 to $209,425 | $164,901 to $209,400 | ||||||||

$209,426 to $523,600 | $418,851 to $628,300 | от 209 426 до 314 150 долларов | от 209 401 до 523 600 долларов | ||||||||

6 523 9001 долларов или более0062 | $628,301 or more | $314,151 or more | $523,601 or more |

2020 tax brackets and rates

Tax rate | Single | Married, | Женат, подается отдельно | Глава семьи | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

от 0 до 9875 долларов0006 | $0 to $19,750 | $0 to $9,875 | $0 to $14,100 | |||||||

$9,876 to $40,125 | $19,751 to $80,250 | $9,876 to $40,125 | $14,101 до 53 700 долл. | |||||||

$ 40,126 до 85 525 | $ 80,251 до $ 171,050 | $ 40,126 до $ 85525 | долл. $53,701 to $85,500 | |||||||

$85,526 to $163,300 | $171,051 to $326,600 | $85,526 to $163,300 | $85,501 to $163,300 | |||||||

$163,301 to $207,350 | $326,601 до 414 700 долл. США | $ 163 301 до 207 350 долл. США | $ 163 301 до 207 350 350 3506 | |||||||

$ 207,351 До 518 800 | $ 207,351 До 518,00 | $ 207 351 До 518,00 | $ 207 351.0006 | $414,701 to $622,050 | $207,351 to $311,025 | $207,351 to $518,400 | ||||

$518,401 or more | $622,051 or more | $311,026 or more | $518,401 или более |

Налоговые категории и ставки за 2019 год

Налоговые категории за 2019 год

Tax rate | Single | Married, filing jointly | Married, filing separately | Head of household |

|---|---|---|---|---|

$0 to $9,700 | $0 to $19,400 | $0 to $9,700 | $0 to $13,850 | |

$9,701 to $39,475 | $19,401 to $78,950 | $9,701 to $39,475 | $13,851 to $52,850 | |

$39,476 to $84,200 | $78,951 to $168,400 | $39,476 to $84,200 | $52,851 to $84,200 | |

$ 84,201 до 160 725 | $ 168 401 до 321 450 | $ 84,201 до 160 725 долл. | долл.0006 | |

$160,726 to $204,100 | $321,451 to $408,200 | $160,726 to $204,100 | $160,701 to $204,100 | |

$204,101 to $510,300 | $408,201 to $612,350 | от 204 101 до 306 175 долларов | от 204 101 до 510 300 долларов | |

529 306 долларов 0 или более0059 $612,351 or more | $306,176 or more | $510,301 or more |

2018 tax brackets and rates

2018 Federal Income Tax Brackets

Tax rate | Single | Женат, подается совместно | Женат, подается отдельно | Глава семьи | |||

|---|---|---|---|---|---|---|---|

$0 to $9,525 | $0 to $19,050 | $0 to $9,525 | $0 to $13,600 | ||||

$9,526 to $38,700 | $19,051 to $77,400 | $9,526 to $38,700 | $13,601 to $51,800 | ||||

$38,701 to $82,500 | $77,401 to $165,000 | $38,701 to $82,500 | $51,801 to $82,500 | ||||

$82,501 to $157,500 | $165,001 to $315,000 | $82,501 to $157,500 | $82,501 to $157,500 | ||||

$157,501 to $200,000 | от 315 001 до 400 000 долларов | от 157 501 до 200 000 долларов | от 157 501 до 200 000 долларов 5 9 00548 2 0059 $200,001 to $500,000 | $400,001 to $600,000 | $200,001 to $300,000 | $200,001 to $500,000 | |

$500,001 or more | $600,001 or more | $300,001 or more | $500 001 или более |

Налоговые категории и ставки за 2017 год

Федеральные подоходные налоги за 2017 год

Tax rate | Single | Married, filing jointly | Married, filing separately | Head of household |

|---|---|---|---|---|

$0 to $9,325 | От 0 до 18 650 долл. | $ 0 до 9,325 долл. США | $ 0 до 13 350 долл. США | |

долл. США 9,326 до 37 950 | 95 долл. $18,651 to $75,900 | $9,326 to $37,950 | $13,351 to $50,800 | |

$37,951 to $91,900 | $75,901 to $153,100 | $37,951 to $76,550 | $50,801 to $131,200 | |

от 91 901 до 191 650 долл. США | от 153 101 до 233 350 долл. США0059 $131,201 to $212,500 | |||

$191,651 to $416,700 | $233,351 to $416,700 | $116,676 to $208,350 | $212,501 to $416,700 | |

$416,701 to $418,400 | от 416 701 до 470 700 долларов | от 208 351 до 235 350 долларов | от 416 701 до 444 550 долларов | |

$470,701 or more | $235,351 or more | $444,551 or more |

2016 tax brackets and rates

2016 Federal Income Tax Brackets

Tax ставка | Холост | Женат, подается совместно | Женат, подается отдельно | Глава домохозяйства |

|---|---|---|---|---|

$0 to $9,275 | $0 to $18,550 | $0 to $9,275 | $0 to $13,250 | |

$9,276 to $37,650 | $18,550 to $75,300 | $9,275 to $37,650 | $13,250 to $50,400 | |

$37,650 to $91,150 | $75,300 to $151,900 | $37,650 to $75,950 | $50,400 to $130,150 | |

$91,150 to $190,150 | $151,900 to $231,450 | $75,950 to $115,725 | $130,150 to $210,800 | |

$ 190 1550 до 413 350 долл. | $ 231 450 до 413 350,350 | $ 115,725 до 206 675 долл.0006 | ||

$413,350 to $415,050 | $413,350 to $466,950 | $206,675 to $233,475 | $413,350 to $441,000 | |

$415,050 or more | $466,950 or more | 233 475 долларов США или более | 441 000 долларов США или более |

Налоговые категории и ставки 2015 года

2015 Федеральный подоходный налог

Tax rate | Single | Married, filing jointly | Married, filing separately | Head of household | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

$0 to $9,225 | $ 0 до $ 18 450 | $ 0 до 9,225 долл. | $ 0 до 13150 долларов | |||||||||||||||||||

$ 9.226 до 37,450 | $ 9226 до 37,450 | $ 9226 до 37,450 | $ 9226 до 37,450 | $ 9226 до 37,450 | $ 9.226 до 37,450 | долл. США.0062 | $18,451 to $74,900 | $9,226 to $37,450 | $13,151 to $50,200 | |||||||||||||

$37,451 to $90,750 | $74,901 to $151,200 | $37,451 to $75,600 | $50,201 to $ 129 600 | |||||||||||||||||||

90,751 долл. США до 189 300 | $ 151,201 до 230,450 | $ 75,601 до $ 115,225 | $ 75,601 до $ 115,225 | $ 75,601 до $ 115,225 | $ 75,601 до $ 115,225 | $ 75,601.0062 | $129,601 to $209,850 | |||||||||||||||

$189,301 to $411,500 | $230,451 to $411,500 | $115,226 to $205,750 | $209,851 to $411,500 | |||||||||||||||||||

$411,501 to $413,200 | от 411 501 до 464 850 долларов | от 205 751 до 232 425 долларов | от 411 501 до 439 000 долларов | |||||||||||||||||||

$464,851 or more | $232,426 or more | $439,001 or more |

2014 tax brackets and rates

2014 Federal Income Tax Brackets

Налоговая ставка | Холост | Женат, подает совместно | Женат, подает отдельно | Глава домохозяйства | |

|---|---|---|---|---|---|

$0 to $9,075 | $0 to $18,150 | $0 to $9,075 | $0 to $12,950 | ||

$9,076 to $36,900 | $18,151 to $73,800 | $9,076 to $36,900 | $12,951 to $49,400 | ||

$36,901 to $89,350 | $73,801 to $148,850 | $36,901 to $74,425 | $49,401 to $127,550 | ||

$89,351 to $186,350 | $148,851 to $226,850 | $74,426 to $113,425 | $127,551 to $206,600 | ||

$ 186,351 до 405 100 | $ 226 851 до 405 1006 | $ 113 426 до 202 550 | $ 206 501 до 405,100 | долл. | |

$405,101 to $406,750 | $405,101 to $457,600 | $202,551 to $228,800 | $405,101 to $432,200 | ||

$406,751 or more | $457,601 or more | 228 801 долл. США или более | 432 201 долл. США или более |

Налоговые категории и ставки 2013 г.

2013 г.0031

Tax rate | Single | Married, filing jointly | Married, filing separately | Head of household | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

$0 to $8,925 | $ 0 до 17 850 долл. США | $ 0 до 8 925 долл. США | $ 0 до 12 750 долл. США | |||||||

$ 8 926 до 36,250 | $ 8 926 до 36,250 | долл. | $17,851 to $72,500 | $8,926 to $36,250 | $12,751 to $48,600 | |||||

$36,251 to $87,850 | $72,501 to $146,400 | $36,251 to $73,200 | $48,601 to $ 125 450 | |||||||

$ 87 851 до 183 250 | $ 146,401 до 223 050 | $ 73 301 до $ 1111525 | $ 73 301 до 1111 525 69 | $ 73301.0062 | $125,451 to $203,150 | |||||

$183,251 to $398,350 | $223,051 to $398,350 | $111,526 to $199,175 | $203,151 to $398,350 | |||||||

$398,351 to $400,000 | от 398 351 до 450 000 долларов | от 199 176 до 225 000 долларов | от 398 351 до 425 000 долларов | |||||||

$450,001 or more | $225,001 or more | $425,001 or more |

2012 tax brackets and rates

2012 Federal Income Tax Brackets

Налоговая ставка | Холост | Женат, подает совместно | Женат, подает отдельно | Глава домохозяйства | ||

|---|---|---|---|---|---|---|

$0 to $8,700 | $0 to $17,400 | $0 to $8,700 | $0 to $12,400 | |||

$8,701 to $35,350 | $17,401 to $70,700 | $8,701 to $35,350 | $12,401 to $47,350 | |||

$35,351 to $85,650 | $70,701 to $142,700 | $35,351 to $71,350 | $47,351 to $122,300 | |||

$85,651 to $178,650 | $142,701 to $217,450 | $71,351 to $108,725 | $122,301 to $198,050 | |||

$ 178 651 до 388,350 долл. | $ 217 451 до 388 350 350 | $ 108,726 до 194 175 | $ 198,051 до 388,350 | $ 198,051 до 388,350 | $.0006 | |

$388,351 or more | $388,351 or more | $194,1756 or more | $388,351 or more |

About the authors: Sabrina Parys is a content management specialist в NerdWallet. Читать дальше

Тина Орем является авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Подробнее

На аналогичной ноте…

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Налоговые льготы и налоговые вычеты

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Налоговые вычеты уменьшают ваш налогооблагаемый доход, а налоговые кредиты уменьшают ваш счет доллар за долларом.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Налоговые кредиты и налоговые вычеты могут быть самой приятной частью подготовки вашей налоговой декларации. Оба уменьшают ваш налоговый счет, но совершенно по-разному.

Налоговые кредиты напрямую уменьшают сумму налога, которую вы должны уплатить, давая вам уменьшение налоговых обязательств в соотношении доллар к доллару. Например, налоговый кредит в размере 1000 долларов снижает ваш налоговый счет на соответствующую 1000 долларов.

Налоговые вычеты, с другой стороны, уменьшают долю вашего дохода, подлежащую налогообложению. Вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей группы федерального подоходного налога.

Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов США сэкономит вам 220 долларов США.

Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов США сэкономит вам 220 долларов США.

Вы бы предпочли: | |||||

Налоговый вычет в размере 10 000 долларов США… | … или за 10 000 долларов налоговый кредит? | ||||

Your Agi | $ 100 0006 | $ 100 0006 | |||

МЕНЬШЕ: Налоговый вычет | |||||

.0062 | $90,000 | $100,000 | |||

Tax rate* | |||||

Calculated tax | $22,500 | $25,000 | |||

Less: tax credit | (10 000 долларов США) | ||||

Ваш налоговый счет | 22 500 долларов США | 906 9065 15 000 долларов США0041 | |||

Улов для налоговых кредитов

Некоторые налоговые кредиты не подлежат возврату.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.Некоторые налоговые льготы подлежат возврату. Если вы имеете право на получение возмещаемых налоговых зачетов, таких как зачет по налогу на заработанный доход или налоговый зачет на детей, сумма зачета выходит за рамки ваших налоговых обязательств и может привести к возврату чека.

Налоговое управление США устанавливает конкретные критерии, которым вы должны соответствовать, чтобы претендовать на получение как невозмещаемых, так и возмещаемых кредитов.

Большое решение о налоговых вычетах

Существует два типа стратегий налоговых вычетов: стандартные вычеты или детализация.

Стандартный вычет

Стандартный вычет — это универсальное уменьшение суммы вашего дохода, облагаемого налогом. Вам не нужно ничего делать, чтобы претендовать на стандартный вычет или предоставлять какие-либо документы.

Вы можете запросить стандартные вычеты в форме 1040. Сумма варьируется в зависимости от вашего статуса подачи.

Filing status

2021 tax year

2022 tax year

Single

$12,550

$12,950

Married, filing совместно

25 100 долл. США

$25,900

Married, filing separately

$12,550

$12,950

Head of household

$18,800

$19,400

Детализация

Детализация позволяет вам воспользоваться такими вычетами, как проценты по ипотеке, медицинские расходы или благотворительные пожертвования.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.Как и в случае с налоговыми вычетами, получение определенных вычетов требует соответствия определенным требованиям, основанным на вашем статусе подачи документов, текущих жизненных событиях и сумме вашего дохода, который подлежит налогообложению. Убедитесь, что вы соответствуете критериям IRS, чтобы претендовать на налоговые льготы и вычеты.

Акция: Пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. |

179

179 333.1

333.1 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2,

333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2, 365

365 415

415 Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли. Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

0054

0054

Бесплатная версия доступна только для простых возвратов.

Бесплатная версия доступна только для простых возвратов. 0006

0006 США

США США

США США

США США

США США

США 0006

0006 0062

0062 США

США Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов США сэкономит вам 220 долларов США.

Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов США сэкономит вам 220 долларов США. Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США. Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.