Содержание

Электронная подпись для долговой торговой площадки Рынок Долгов — Удостоверяющий центр СКБ Контур

debtfair.ru

Долговая торговая площадка: инвестиции в долговые портфели для частных инвесторов и финансовых организаций

Информационная система принимает сертификаты электронной подписи УЦ СКБ Контур без соглашения о сотрудничестве.

УЦ СКБ Контур не может гарантировать, что сертификат будет приниматься информационной системой на протяжении всего срока действия

Квалифицированный Классик arr

Электронная подпись для основных бизнес задач: взаимодействия с государственными системами, сдачи отчетности, регистрации онлайн-касс, получения финансовых услуг.

3 000 ₽

в год за базовый вариант

и доп. услуги

Все подписи

Навигатор.

Торги 2.0 arr

Торги 2.0 arrЗакажите подпись ФНС с перевыпуском для участия в торгах. Выдадим два сертификата от налоговой: второй выпустим, когда первый перестанет действовать или если с ним что-то произойдет. Также вы сможете обращаться за помощью к нашим экспертам по торгам.

9 800 ₽

за 2 года 6 месяцев, базовый вариант

и доп. услугиНавигатор.Порталы 2.0 arr

Получите подпись налоговой, чтобы работать на порталах: Госуслуги, Честный ЗНАК, ГИИС ДМДК и еще в 377 системах. Выдадим сертификат ФНС и перевыпустим, если он потеряется или когда срок его действия закончится. Еще настроим компьютер и будем решать все технические проблемы с подписью.

4 800 ₽

за 2 года 6 месяцев, базовый вариант

и доп. услуги

услугиКвалифицированный Максимум arr

Двухлетний тариф на базовую электронную подпись. Выгодная стоимость сертификата и КриптоПро CSP, перевыпуски без доплаты. Подходит для сдачи отчетности, работы с госпорталами и других рабочих задач.

7 500 ₽

за 2 года, базовый вариант

и доп. услугиНавигатор.Торги arr

Получите подпись ФНС, чтобы участвовать в торгах. Выдадим сертификат и поможем в закупках — в течение 15 месяцев эксперты будут отвечать на ваши вопросы о торгах. Также настроим компьютер и обеспечим техническую поддержку сертификата.

5 900 ₽

за 1 год 3 месяца, базовый вариант

и доп. услуги

услугиНавигатор.Порталы arr

Выпустите подпись ФНС и работайте с порталами: Госуслугами, nalog.ru, Честным ЗНАКом и другими. Выдадим сертификат от УЦ налоговой, настроим рабочее место и в течение 15 месяцев будем решать вопросы по работе подписи.

3 000 ₽

за 1 год 3 месяца, базовый вариант

и доп. услугиЧестный ЗНАК arr

Электронная подпись для маркировки подойдет для регистрации в Национальной системе цифровой экономики Честный ЗНАК, постановки на учет онлайн-кассы в ФНС и работы на других государственных порталах.

3 000 ₽

в год за базовый вариант

и доп. услуги

услугиГИИС ДМДК arr

Сертификат электронной подписи для работы в государственной интегрированной информационной системе в сфере контроля за оборотом драгоценных металлов и драгоценных камней.

3 000 ₽

в год за базовый вариант

и доп. услугиЭлектронная подпись 3.0 arr

Универсальная подпись для торгов с расширенными возможностями. Подойдет для работы поставщикам по 44-ФЗ, заказчикам и поставщикам — в торгах по 223-ФЗ, коммерческих торгах и торгах имущества банкротов.

5 900 ₽

в год за базовый вариант

и доп. услугиМарафон arr

Тариф для торгов на два года и консультации экспертов по закупкам.

Подойдет как опытным участникам закупок, так и новичкам, которые планируют сделать торги частью своего бизнеса.

Подойдет как опытным участникам закупок, так и новичкам, которые планируют сделать торги частью своего бизнеса.13 900 ₽

за 2 года, базовый вариант

и доп. услугиСМЭВ arr

Электронная подпись для работы в Системе межведомственного электронного взаимодействия и на государственных электронных порталах.

2 000 ₽

в год за базовый вариант

и доп. услугиРосреестр arr

Сертификат для электронного портала Росреестра позволит оперативно отправлять запросы и получать необходимые данные в электронном виде.

3 400 ₽

в год за базовый вариант

и доп. услуги

услугиФТС arr

Cертификат электронной подписи подходит для работы с порталом Федеральной таможенной службы и основными государственными информационными системами, а также для организации закупок по 223-ФЗ.

3 000 ₽

в год за базовый вариант

и доп. услугиРосаккредитация arr

Комплексное решение для взаимодействия с ФГИС Росаккредитация, которое соответствует всем техническим требованиям информационной системы.

15 990 ₽

в год за базовый вариант

и доп. услугиГИС ГМП arr

Электронная подпись для работы в Государственной информационной системе государственных и муниципальных платежей.

3 000 ₽

в год за базовый вариант

и доп. услугиГИС ЖКХ и АКОТ arr

Сертификат электронной подписи подходит для работы в государственной информационной системе жилищно-коммунального хозяйства (ГИС ЖКХ) и автоматизированной системе анализа и контроля в области охраны труда (АС АКОТ)

3 400 ₽

в год за базовый вариант

и доп. услугиАС «УРМ» arr

Сертификат электронной подписи для работы в автоматизированной системе «Удаленное рабочее место»

2 000 ₽

в год за базовый вариант

и доп. услуги

услугиАС «Бюджет» arr

Сертификат электронной подписи для работы в автоматизированной системе «Бюджет»

2 000 ₽

в год за базовый вариант

и доп. услугиРособрнадзор arr

Сертификат для передачи сведений о выданных документах об образовании в ФИС ФРДО и работы с информационными системами Рособрнадзора

3 000 ₽

в год за базовый вариант

и доп. услугиДля больничных arr

Сертификат электронной подписи для оформления электронных листков временной нетрудоспособности

1 250 ₽

в год за базовый вариант

и доп. услуги

услугиРМИАС РБ arr

Сертификат электронной подписи для медицинских организаций Республики Башкортостан для оформления электронных листков временной нетрудоспособности

800 ₽

в год за базовый вариант

и доп. услуги

Почему в России не развит рынок долгов

Права требования дебиторской задолженности – можно счесть одним из видов имущества и вполне справедливо. Следовательно, как и любое другое имущество, этот его вид подлежит купле и продаже. На сегодняшний день сложность заключается в недостаточности правового регулирования механизмов этого сегмента рынка.

Да, как выясняется, долговые обязательства в качестве товара потенциальным потребителем приняты и востребованы. Действительно, при определенных обстоятельствах покупка долга может быть очень прибыльным вложением финансовых активов. Это сравнительно новый вид инвестиций, но набирающий все большую популярность по вполне понятным причинам. Однако при желании купить долг инвестор с большой долей вероятности столкнется с определенными затруднениями. Где, у кого и на каких условиях можно этот товар приобрести? Как подобрать максимально выгодное для себя предложение? Пожалуй, это ключевые вопросы для инвестора. Кроме прочего, при всей привлекательности, с точки зрения извлечения прибыли, такого способа инвестирования своих активов не вполне прозрачен и понятен механизм ценообразования конкретного долга. Из каких составляющих складывается его стоимость и насколько ее размер соответствует действительности – в этих и многих других вопросах целесообразно разобраться прежде, чем совершить покупку.

Действительно, при определенных обстоятельствах покупка долга может быть очень прибыльным вложением финансовых активов. Это сравнительно новый вид инвестиций, но набирающий все большую популярность по вполне понятным причинам. Однако при желании купить долг инвестор с большой долей вероятности столкнется с определенными затруднениями. Где, у кого и на каких условиях можно этот товар приобрести? Как подобрать максимально выгодное для себя предложение? Пожалуй, это ключевые вопросы для инвестора. Кроме прочего, при всей привлекательности, с точки зрения извлечения прибыли, такого способа инвестирования своих активов не вполне прозрачен и понятен механизм ценообразования конкретного долга. Из каких составляющих складывается его стоимость и насколько ее размер соответствует действительности – в этих и многих других вопросах целесообразно разобраться прежде, чем совершить покупку.

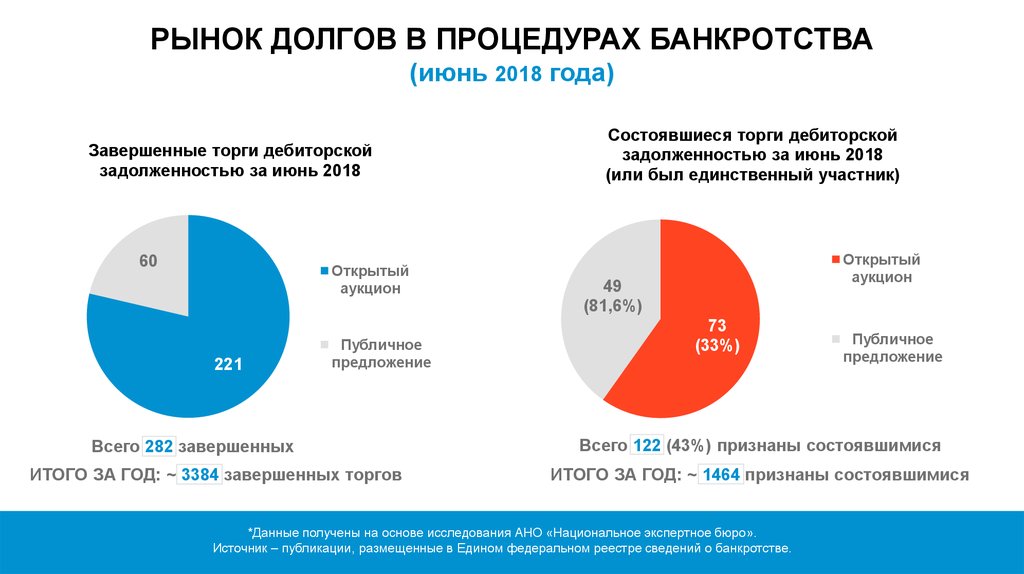

Также в числе дебиторской задолженности, выставляемой на торги, вполне может оказаться сомнительная или безнадежная задолженность, которую взыскать попросту невозможно. Эта ответственность целиком и полностью ложится на плечи инвестора. Иначе говоря, прежде чем принять участие в аукционе, потенциальный покупатель самостоятельно должен оценить риски, связанные с возможностью взыскания такого долга. Чаще всего между сложностью возврата и ценой такого долга прямая взаимосвязь. Стоит обращать внимание на слишком низкую стоимость лота на торгах – с большой долей вероятности такой долг вернуть не удастся, а потому целесообразно воздержаться от сомнительного приобретения. Лучшим решением в такой ситуации будет привлечение профессионала, который проанализирует выставленный на торги лот. Конечно, этот процесс нельзя назвать простым. Также не так просто определиться с выбором специалиста в этой сфере – их не так много.

Эта ответственность целиком и полностью ложится на плечи инвестора. Иначе говоря, прежде чем принять участие в аукционе, потенциальный покупатель самостоятельно должен оценить риски, связанные с возможностью взыскания такого долга. Чаще всего между сложностью возврата и ценой такого долга прямая взаимосвязь. Стоит обращать внимание на слишком низкую стоимость лота на торгах – с большой долей вероятности такой долг вернуть не удастся, а потому целесообразно воздержаться от сомнительного приобретения. Лучшим решением в такой ситуации будет привлечение профессионала, который проанализирует выставленный на торги лот. Конечно, этот процесс нельзя назвать простым. Также не так просто определиться с выбором специалиста в этой сфере – их не так много.

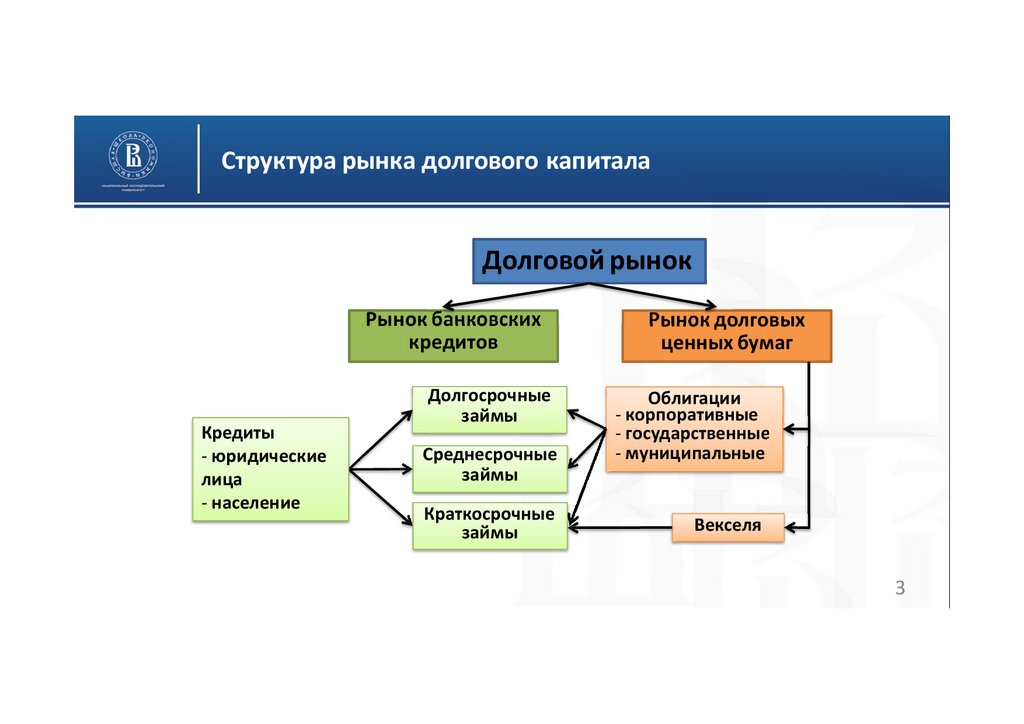

Действующим законодательством предусмотрено несколько способов, посредством которых возможно реализовать дебиторскую задолженность. Это договор цессии, процедура факторинга, вексель, договор купли-продажи, заключенный в простой произвольной форме. Пожалуй, самые распространенные на рынке долгов способы – цессия и факторинг. Цессия – не что иное, как уступка права требования. Тут необходимо принять во внимание, что не все права требования могут подлежать уступке. Под запретом уступка прав требования на адресные платежи и выплаты, например алиментные обязательства, гранты. Дебиторские долги путем цессии может купить любое юридическое лицо, ограничений не установлено. Факторинг – это финансирование долга, сродни кредитованию. Важно не упустить из вида, что факторинг используется только кредитными организациями или имеющими специальную лицензию и распространяется только на денежные средства. Тогда как в рамках договора цессии допускается передача прав на имущество. При продаже долговых обязательств допускается также использование векселей. Вексель – это ценная бумага, которая содержит обязательство выплатить указанную сумму и, возможно, проценты по ней. С приобретением долга по договору купли-продажи все понятно, как и в случае с любым другим товаром.

Пожалуй, самые распространенные на рынке долгов способы – цессия и факторинг. Цессия – не что иное, как уступка права требования. Тут необходимо принять во внимание, что не все права требования могут подлежать уступке. Под запретом уступка прав требования на адресные платежи и выплаты, например алиментные обязательства, гранты. Дебиторские долги путем цессии может купить любое юридическое лицо, ограничений не установлено. Факторинг – это финансирование долга, сродни кредитованию. Важно не упустить из вида, что факторинг используется только кредитными организациями или имеющими специальную лицензию и распространяется только на денежные средства. Тогда как в рамках договора цессии допускается передача прав на имущество. При продаже долговых обязательств допускается также использование векселей. Вексель – это ценная бумага, которая содержит обязательство выплатить указанную сумму и, возможно, проценты по ней. С приобретением долга по договору купли-продажи все понятно, как и в случае с любым другим товаром. Нужно только тщательно описать предмет договора и характеристики приобретаемого товара. Согласитесь, нельзя назвать элементарным и процесс выбора способа приобретения долга.

Нужно только тщательно описать предмет договора и характеристики приобретаемого товара. Согласитесь, нельзя назвать элементарным и процесс выбора способа приобретения долга.

Инвестиции в просроченную задолженность изначально предполагают возможность извлечения прибыли, дохода, который будет равен дисконту. Иначе говоря, разнице между суммой долга и ценой, по которой его продают. Сюда же заложены возможные риски, расходы на взыскание долга, которые понесет цессионарий. Очевидно, что инвестор заинтересован в приобретении продукта, способного принести прибыль. А современные торговые площадки зачастую выставляют на торги весьма объемные пакеты дебиторской задолженности и довольно непросто самостоятельно разобраться в этом многообразии, сделать верный выбор. А далее необходимо реализовать долг, иначе говоря, взыскать его, чтобы получить прибыль. Вот тут опять придется столкнуться с проблемой отсутствия специалистов, занимающихся взысканием долгов на профессиональной основе. Инвестору придется либо самому заняться взысканием долга, либо найти специализирующуюся на этом компанию. А перед этим, соответственно, инвестору необходимо принять самое непосредственное участие в судебных тяжбах в попытке получить необходимое решение, при условии, конечно, что приобретена еще не просуженная задолженность. Надо сказать, что в нашей стране процесс взыскания долга так или иначе ассоциируется либо с коллекторским агентством, либо со службой судебных приставов. Промежуточного варианта нет. И это представление накрепко укоренилось в народном сознании, как и то, что коллекторы в своей деятельности используют исключительно противозаконные методы взыскания. И если следовать этой логике, то есть единственный возможный способ взыскать долг в рамках правового поля – обращение в службу судебных приставов. Хотя, конечно, это представление ошибочно. Повторимся, существуют компании, оказывающие подобные услуги, деятельность которых не имеет ничего общего с коллекторством. В их распоряжении арсенал необходимых инструментов и методов, необходимых для взыскания долга, при том абсолютно на законных основаниях.

А перед этим, соответственно, инвестору необходимо принять самое непосредственное участие в судебных тяжбах в попытке получить необходимое решение, при условии, конечно, что приобретена еще не просуженная задолженность. Надо сказать, что в нашей стране процесс взыскания долга так или иначе ассоциируется либо с коллекторским агентством, либо со службой судебных приставов. Промежуточного варианта нет. И это представление накрепко укоренилось в народном сознании, как и то, что коллекторы в своей деятельности используют исключительно противозаконные методы взыскания. И если следовать этой логике, то есть единственный возможный способ взыскать долг в рамках правового поля – обращение в службу судебных приставов. Хотя, конечно, это представление ошибочно. Повторимся, существуют компании, оказывающие подобные услуги, деятельность которых не имеет ничего общего с коллекторством. В их распоряжении арсенал необходимых инструментов и методов, необходимых для взыскания долга, при том абсолютно на законных основаниях.

Все же, нельзя утверждать, что специалистов в сфере рынка долгов нет вовсе. Они есть, как существуют и специализированные торговые площадки, где можно купить дебиторскую задолженность на вполне понятных и прозрачных условиях. Действующие эксперты в этой области смогут комплексно подойти к оценке задолженности, применив систему рейтингования. Рейтинг долга зависит от многих факторов и это довольно кропотливая работа, поскольку этот процесс не регламентирован, нет действующей системы, способной сориентировать эксперта. Но сделать это необходимо, поскольку в результате наглядно можно увидеть реальную возможность и вероятность получения прибыли инвестором. А это ключевой момент.

Резюмируя изложенное, очевидно, что на сегодня российский рынок долгов далек от совершенства. На государственном уровне нет системы, способной оказать поддержку и правовое регулирование тонкостей именно рынка долгов, внедрив систему ценообразования единую и понятную, обеспечив приток профессионально подготовленных кадров. Отсутствует простой и понятный механизм, способный структурировать систему оценки, рейтинга задолженности, процессов ее взыскания. При таких обстоятельствах, стать участником рынка долгов не так просто, как может показаться на первый взгляд. И не только для новичков.

Отсутствует простой и понятный механизм, способный структурировать систему оценки, рейтинга задолженности, процессов ее взыскания. При таких обстоятельствах, стать участником рынка долгов не так просто, как может показаться на первый взгляд. И не только для новичков.

Вместе с тем, перспективы у рынка долгов есть. Сейчас ведется активная работа по консолидации рынка и преодолению тех негативных факторов, которые мешают рынку сейчас. В результате этой работы существенно повысится количество участников и интерес инвесторов к приобретению долговых активов. Не случайно эксперты прогнозируют, что к 2020 году рынок долгов претерпит существенные изменения.

Задумались об инвестициях в долговые активы? Не знаете какая площадка лучше и какой долг купить? Получите консультацию экспертов прямо сейчас

Все, что вам нужно знать

Что такое рынок облигаций?

Рынок облигаций, часто называемый рынком долговых обязательств, рынком с фиксированным доходом или кредитным рынком, — это собирательное название, данное всем сделкам и выпускам долговых ценных бумаг. Правительства обычно выпускают облигации, чтобы привлечь капитал для погашения долгов или финансирования улучшения инфраструктуры.

Правительства обычно выпускают облигации, чтобы привлечь капитал для погашения долгов или финансирования улучшения инфраструктуры.

Публичные компании выпускают облигации, когда им необходимо финансировать проекты по расширению бизнеса или поддерживать текущую деятельность.

Ключевые выводы

- Рынок облигаций в широком смысле описывает рынок, на котором инвесторы покупают долговые ценные бумаги, которые выводятся на рынок либо государственными органами, либо корпорациями.

- Национальные правительства обычно используют доходы от облигаций для финансирования модернизации инфраструктуры и погашения долгов.

- Компании выпускают облигации для привлечения капитала, необходимого для поддержания операций, расширения ассортимента продукции или открытия новых предприятий.

- Облигации либо выпускаются на первичном рынке, на котором размещаются новые долговые обязательства, либо торгуются на вторичном рынке, на котором инвесторы могут приобретать существующие долговые обязательства через брокеров или других третьих лиц.

- Облигации, как правило, менее волатильны и более консервативны, чем инвестиции в акции, но они также имеют более низкую ожидаемую доходность.

Нажмите «Играть», чтобы узнать, что такое рынки облигаций

Понимание рынков облигаций

Рынок облигаций в целом делится на два разных блока: первичный рынок и вторичный рынок. Первичный рынок часто называют рынком «новых выпусков», на котором сделки происходят строго напрямую между эмитентами облигаций и покупателями облигаций. По сути, первичный рынок приводит к созданию совершенно новых долговых ценных бумаг, которые ранее не предлагались публике.

На вторичном рынке ценные бумаги, которые уже были проданы на первичном рынке, затем покупаются и продаются в более поздние сроки. Инвесторы могут приобрести эти облигации у брокера, который действует как посредник между покупающей и продающей сторонами. Эти выпуски вторичного рынка могут быть упакованы в форме пенсионных фондов, взаимных фондов и полисов страхования жизни, среди множества других продуктовых структур.

Инвесторы в облигации должны помнить о том, что бросовые облигации, хотя и предлагают самую высокую доходность, представляют наибольший риск дефолта.

История рынков облигаций

Облигации торгуются гораздо дольше, чем акции. Фактически ссуды, которые можно было уступить или передать другим, появились еще в древней Месопотамии, где долги, выраженные в единицах веса зерна, могли быть обменены между должниками. Фактически, зарегистрированная история долговых инструментов восходит к 2400 г. до н.э. — через глиняную табличку, обнаруженную в Ниппуре, нынешний Ирак. Этот артефакт фиксирует гарантию оплаты зерна и перечисляет последствия, если долг не будет погашен.

Позже, в средние века, правительства начали выпускать суверенные долговые обязательства для финансирования войн. На самом деле Банк Англии, старейший в мире центральный банк, который все еще существует, был основан для сбора денег на восстановление британского флота в 17 веке путем выпуска облигаций. Первые казначейские облигации США также были выпущены, чтобы помочь финансировать вооруженные силы, сначала в войне за независимость от британской короны, а затем снова в форме «облигаций свободы», чтобы помочь собрать средства для ведения Первой мировой войны.

Первые казначейские облигации США также были выпущены, чтобы помочь финансировать вооруженные силы, сначала в войне за независимость от британской короны, а затем снова в форме «облигаций свободы», чтобы помочь собрать средства для ведения Первой мировой войны.

Рынок корпоративных облигаций также довольно стар. Ранние зарегистрированные корпорации, такие как Голландская Ост-Индская компания (VOC) и Компания Миссисипи, выпускали долговые инструменты до того, как они выпускали акции. Эти облигации, такие как та, что на изображении ниже, были выпущены как «гарантии» или «поручительства» и написаны от руки держателю облигации.

Облигация Голландской Ост-Индской компании (VOC), датированная 7 ноября 1623 года. VOC была первой компанией в истории, которая широко выпустила облигации и акции для широкой публики.

Типы рынков облигаций

Общий рынок облигаций можно разделить на следующие классификации облигаций, каждая из которых имеет свой собственный набор атрибутов.

Корпоративные облигации

Компании выпускают корпоративные облигации для привлечения денег по разным причинам, таким как финансирование текущих операций, расширение ассортимента продукции или открытие новых производственных мощностей. Корпоративные облигации обычно представляют собой долгосрочные долговые инструменты со сроком погашения не менее одного года.

Корпоративные облигации обычно классифицируются либо как инвестиционные, либо как высокодоходные (или «мусорные»). Эта классификация основана на кредитном рейтинге, присвоенном облигации и ее эмитенту. Рейтинг инвестиционного уровня означает высококачественную облигацию с относительно низким риском дефолта. Компании, оценивающие облигации, такие как Standard & Poor’s и Moody’s, используют разные обозначения, состоящие из прописных и строчных букв «A» и «B», для определения рейтинга кредитного качества облигации.

Мусорные облигации — это облигации, которые несут более высокий риск дефолта, чем большинство облигаций, выпущенных корпорациями и правительствами. Облигация — это долг или обещание выплатить инвесторам процентные платежи вместе с возвратом вложенной основной суммы в обмен на покупку облигации. Мусорные облигации представляют собой облигации, выпущенные компаниями, которые испытывают финансовые затруднения и имеют высокий риск дефолта, невыплаты процентных платежей или погашения основной суммы долга инвесторам. Мусорные облигации также называют облигациями с высокой доходностью, поскольку более высокая доходность необходима, чтобы компенсировать любой риск дефолта. Эти облигации имеют кредитный рейтинг ниже BBB- от S&P или ниже Baa3 от Moody’s.

Облигация — это долг или обещание выплатить инвесторам процентные платежи вместе с возвратом вложенной основной суммы в обмен на покупку облигации. Мусорные облигации представляют собой облигации, выпущенные компаниями, которые испытывают финансовые затруднения и имеют высокий риск дефолта, невыплаты процентных платежей или погашения основной суммы долга инвесторам. Мусорные облигации также называют облигациями с высокой доходностью, поскольку более высокая доходность необходима, чтобы компенсировать любой риск дефолта. Эти облигации имеют кредитный рейтинг ниже BBB- от S&P или ниже Baa3 от Moody’s.

Государственные облигации

Государственные облигации национального выпуска (или суверенные облигации) привлекают покупателей, выплачивая номинальную стоимость, указанную в сертификате облигации, в согласованную дату погашения, а также периодически выплачивая проценты. Эта характеристика делает государственные облигации привлекательными для консервативных инвесторов. Поскольку суверенный долг поддерживается правительством, которое может облагать налогом своих граждан или печатать деньги для покрытия платежей, в целом они считаются наименее рискованным типом облигаций.

В США государственные облигации известны как казначейские облигации и сегодня являются наиболее активным и ликвидным рынком облигаций. Казначейский вексель (казначейский вексель) — это краткосрочное долговое обязательство правительства США, обеспеченное Министерством финансов, со сроком погашения не более одного года. Казначейские облигации (казначейские облигации) — это обращающиеся на рынке долговые ценные бумаги правительства США с фиксированной процентной ставкой и сроком погашения от одного до 10 лет. Казначейские облигации (казначейские облигации) — это государственные долговые ценные бумаги, выпущенные федеральным правительством США со сроком погашения более 20 лет.

Муниципальные облигации

Муниципальные облигации, обычно обозначаемые аббревиатурой «муниципальные» облигации, выпускаются на местном уровне штатами, городами, районами специального назначения, коммунальными службами, школьными округами, аэропортами и морскими портами, находящимися в государственной собственности, а также другими государственными организациями, которые стремятся собрать денежные средства для финансирования. различные проекты.

различные проекты.

Муниципальные облигации обычно не облагаются налогом на федеральном уровне, а также могут быть освобождены от налогообложения на уровне штата или на местном уровне, что делает их привлекательными для квалифицированных инвесторов, заботящихся о налогах.

Муни бывают двух основных типов. Облигация с общим обязательством (облигация GO) выпускается государственными органами и не обеспечена доходом от конкретного проекта, такого как платная дорога. Некоторые облигации GO обеспечены специальными налогами на недвижимость; другие оплачиваются из общих фондов. Вместо этого доходная облигация обеспечивает выплату основной суммы долга и процентов через эмитента или налог с продаж, топливо, проживание в гостинице или другие налоги. Когда муниципалитет является канальным эмитентом облигаций, третья сторона покрывает выплаты процентов и основной суммы долга.

Ипотечные облигации (MBS)

Выпуски ценных бумаг, обеспеченных ипотекой (MBS), которые состоят из объединенных ипотечных кредитов на объекты недвижимости, фиксируются залогом конкретных обеспеченных активов. Инвестор, покупающий ценные бумаги, обеспеченные ипотекой, по существу ссужает деньги покупателям жилья через их кредиторов. Обычно по ним ежемесячно выплачиваются проценты.

Инвестор, покупающий ценные бумаги, обеспеченные ипотекой, по существу ссужает деньги покупателям жилья через их кредиторов. Обычно по ним ежемесячно выплачиваются проценты.

MBS — это тип ценных бумаг, обеспеченных активами (ABS). Как стало очевидным во время краха низкокачественной ипотеки в 2007–2010 годах, ценные бумаги, обеспеченные ипотекой, надежны настолько, насколько надежны ипотечные кредиты, которые их поддерживают.

Облигации развивающихся рынков

Это облигации, выпущенные правительствами и компаниями, расположенными в странах с формирующейся рыночной экономикой, обеспечивающие гораздо большие возможности роста, но и более высокий риск, чем внутренние или развитые рынки облигаций.

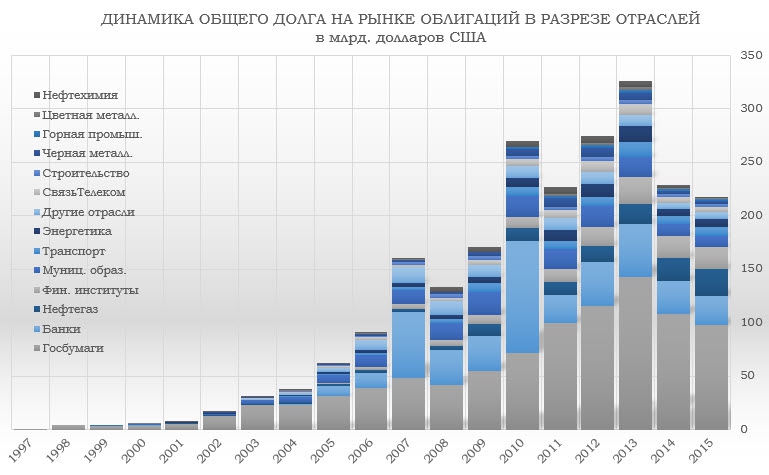

На протяжении большей части 20-го века страны с развивающейся экономикой выпускали облигации лишь время от времени. Однако в 1980-х годах тогдашний министр финансов Николас Брэди начал программу помощи мировой экономике в реструктуризации долга посредством выпуска облигаций, в основном деноминированных в долларах США. Многие страны Латинской Америки выпустили эти так называемые облигации Брейди в течение следующих двух десятилетий, что ознаменовало рост выпуска долговых обязательств на развивающихся рынках. Сегодня облигации выпускаются в развивающихся странах и корпорациями, расположенными в этих странах по всему миру, в том числе из Азии, Латинской Америки, Восточной Европы, Африки и Ближнего Востока.

Многие страны Латинской Америки выпустили эти так называемые облигации Брейди в течение следующих двух десятилетий, что ознаменовало рост выпуска долговых обязательств на развивающихся рынках. Сегодня облигации выпускаются в развивающихся странах и корпорациями, расположенными в этих странах по всему миру, в том числе из Азии, Латинской Америки, Восточной Европы, Африки и Ближнего Востока.

Риски инвестирования в облигации развивающихся рынков включают стандартные риски, которые сопровождают все выпуски долговых обязательств, такие как переменные экономические или финансовые показатели эмитента и способность эмитента выполнять платежные обязательства. Однако эти риски возрастают из-за потенциальной политической и экономической нестабильности развивающихся стран. Хотя развивающиеся страны в целом добились больших успехов в ограничении страновых рисков или суверенных рисков, нельзя отрицать, что вероятность социально-экономической нестабильности в этих странах выше, чем в развитых странах, особенно в США.

Развивающиеся рынки также сопряжены с другими трансграничными рисками, включая колебания обменного курса и девальвацию валюты. Если облигация выпущена в местной валюте, курс доллара по отношению к этой валюте может положительно или отрицательно повлиять на вашу доходность. Когда эта местная валюта сильна по сравнению с долларом, это положительно повлияет на вашу прибыль, в то время как слабая местная валюта негативно влияет на обменный курс и негативно влияет на доходность.

Индексы облигаций

Подобно тому, как индексы S&P 500 и Russell отслеживают акции, такие известные индексы облигаций, как Bloomberg Aggregate Bond Index, Merrill Lynch Domestic Master и Citigroup U.S. Broad Investment-Grade Bond Index, отслеживают и измеряют эффективность портфеля корпоративных облигаций. Многие индексы облигаций являются членами более широких индексов, которые измеряют эффективность глобальных портфелей облигаций.

Индекс государственных/корпоративных облигаций Bloomberg (ранее Lehman Brothers), также известный как Agg, является важным эталонным индексом, взвешенным по рынку. Как и другие эталонные индексы, он предоставляет инвесторам стандарт, по которому они могут оценивать эффективность фонда или ценной бумаги. Как следует из названия, этот индекс включает как государственные, так и корпоративные облигации. Индекс состоит из корпоративных долговых инструментов инвестиционного уровня с эмиссией на сумму более 100 миллионов долларов и сроком погашения один год и более. Agg — это эталонный индекс общей доходности для многих фондов облигаций и биржевых фондов (ETF).

Как и другие эталонные индексы, он предоставляет инвесторам стандарт, по которому они могут оценивать эффективность фонда или ценной бумаги. Как следует из названия, этот индекс включает как государственные, так и корпоративные облигации. Индекс состоит из корпоративных долговых инструментов инвестиционного уровня с эмиссией на сумму более 100 миллионов долларов и сроком погашения один год и более. Agg — это эталонный индекс общей доходности для многих фондов облигаций и биржевых фондов (ETF).

Предоставлено Блумбергом.

Рынок облигаций и фондовый рынок

Облигации отличаются от акций несколькими способами. Облигации представляют собой заемное финансирование, а акции – долевое финансирование. Облигации — это форма кредита, при которой заемщик (т. е. эмитент облигаций) должен выплатить владельцу облигации основную сумму плюс дополнительные проценты по пути. Акции не дают акционеру права на какой-либо возврат капитала и не должны приносить проценты (или дивиденды). Из-за правовой защиты и гарантий в облигации, предусматривающей погашение долга перед кредиторами, облигации, как правило, менее рискованны, чем акции, и, следовательно, приносят более низкую ожидаемую доходность, чем акции. Акции по своей природе более рискованны, чем облигации, и поэтому имеют больший потенциал для больших прибылей или больших убытков.

Акции по своей природе более рискованны, чем облигации, и поэтому имеют больший потенциал для больших прибылей или больших убытков.

Рынки акций и облигаций, как правило, очень активны и ликвидны. Однако цены на облигации, как правило, очень чувствительны к изменениям процентных ставок, причем их цены меняются обратно пропорционально изменениям процентных ставок. Цены на акции, с другой стороны, более чувствительны к изменениям будущей прибыльности и потенциала роста.

Инвесторы, не имеющие прямого доступа к рынкам облигаций, могут получить доступ к облигациям через взаимные фонды, ориентированные на облигации, и ETF.

Преимущества и недостатки рынка облигаций

Большинство финансовых экспертов рекомендуют, чтобы хорошо диверсифицированный портфель имел некоторое распределение на рынке облигаций. Облигации разнообразны, ликвидны и менее волатильны, чем акции, но они также обычно обеспечивают более низкую доходность с течением времени и несут кредитный и процентный риски. Следовательно, владение слишком большим количеством облигаций может быть чрезмерно консервативным в долгосрочной перспективе.

Следовательно, владение слишком большим количеством облигаций может быть чрезмерно консервативным в долгосрочной перспективе.

Как и все в жизни, и особенно в финансах, облигации имеют как плюсы, так и минусы:

Плюсы

Менее рискованны и менее волатильны, чем акции.

Большой выбор эмитентов и типов облигаций.

Рынки корпоративных и государственных облигаций являются одними из самых ликвидных и активных в мире.

Владельцы облигаций имеют преимущество перед акционерами в случае банкротства.

Минусы

Меньший риск в среднем означает более низкую доходность.

Покупка облигаций напрямую может быть менее доступной для обычных инвесторов.

Подверженность как кредитному риску (дефолту), так и процентному риску.

Что такое рынок облигаций и как он работает?

Рынок облигаций в широком смысле относится к покупке и продаже различных долговых инструментов, выпущенных различными организациями. Корпорации и правительства выпускают облигации, чтобы привлечь заемный капитал для финансирования операций или поиска возможностей роста. Взамен они обещают вернуть первоначальную сумму инвестиций плюс проценты. Механика покупки и продажи облигаций аналогична механике акций или любого другого рыночного актива, при этом предложения соответствуют предложениям.

Корпорации и правительства выпускают облигации, чтобы привлечь заемный капитал для финансирования операций или поиска возможностей роста. Взамен они обещают вернуть первоначальную сумму инвестиций плюс проценты. Механика покупки и продажи облигаций аналогична механике акций или любого другого рыночного актива, при этом предложения соответствуют предложениям.

Являются ли облигации хорошей инвестицией?

Как и при любых инвестициях, ожидаемая доходность облигации должна быть сопоставлена с ее риском. Чем рискованнее эмитент, тем более высокую доходность потребуют инвесторы. Таким образом, по бросовым облигациям выплачиваются более высокие процентные ставки, но они также подвержены большему риску дефолта. Казначейские облигации США выплачивают очень низкие процентные ставки, но имеют практически нулевой риск.

Являются ли облигации безопасной инвестицией?

Облигации, как правило, представляют собой стабильные инвестиции с низким уровнем риска, которые дают возможность как процентного дохода, так и роста цен. Рекомендуется, чтобы в диверсифицированном портфеле было некоторое распределение по облигациям с увеличением веса облигаций по мере сокращения временного горизонта.

Рекомендуется, чтобы в диверсифицированном портфеле было некоторое распределение по облигациям с увеличением веса облигаций по мере сокращения временного горизонта.

Можно ли потерять деньги на рынке облигаций?

Да. Хотя в среднем это не так рискованно, как акции, цены на облигации колеблются и могут упасть. Например, если процентные ставки вырастут, цена даже облигации с высоким рейтингом снизится. Чувствительность цены облигации к изменениям процентной ставки известна как ее дюрация. Облигация также потеряет значительную стоимость, если ее эмитент объявит дефолт или обанкротится, а это означает, что она больше не сможет полностью погасить первоначальные инвестиции или причитающиеся проценты.

Итог

Рынок облигаций является одним из крупнейших рынков активов в мире — почти в два раза больше по номинальной стоимости, чем фондовый рынок. Рынок облигаций включает долговые ценные бумаги, выпущенные правительствами и корпорациями, как отечественными, так и иностранными. Облигации также могут быть структурированы с фиксированной или переменной процентной ставкой и могут конвертироваться или не конвертироваться в акции. Обычно считается, что облигации менее волатильны, чем акции, поскольку по ним выплачиваются регулярные проценты и возвращается основная сумма по истечении срока. Однако рынок облигаций может обесцениваться, и существует кредитный риск. Большинство финансовых специалистов советуют всем инвесторам вкладывать хотя бы часть своих портфелей в облигации для диверсификации.

Облигации также могут быть структурированы с фиксированной или переменной процентной ставкой и могут конвертироваться или не конвертироваться в акции. Обычно считается, что облигации менее волатильны, чем акции, поскольку по ним выплачиваются регулярные проценты и возвращается основная сумма по истечении срока. Однако рынок облигаций может обесцениваться, и существует кредитный риск. Большинство финансовых специалистов советуют всем инвесторам вкладывать хотя бы часть своих портфелей в облигации для диверсификации.

Долговой рынок против фондового рынка: в чем разница?

Рынок долговых обязательств и рынок акций: обзор

Рынок долга и рынок акций — это общие термины для двух категорий инвестиций, которые покупаются и продаются.

Рынок долговых обязательств или рынок облигаций — это арена, на которой покупаются и продаются инвестиции в кредиты. Единой физической биржи для облигаций не существует. Сделки в основном осуществляются между брокерами или крупными учреждениями или отдельными инвесторами.

Фондовый рынок, или фондовый рынок, является ареной, на которой акции покупаются и продаются. Этот термин охватывает все торговые площадки, такие как Нью-Йоркская фондовая биржа (NYSE), Nasdaq, Лондонская фондовая биржа (LSE) и многие другие.

Ключевые выводы

- На фондовом рынке инвесторы и трейдеры покупают и продают акции.

- Акции — это доли в компании, приобретенные для получения прибыли от дивидендов компании или перепродажи акций.

- На долговом рынке инвесторы и трейдеры покупают и продают облигации.

- Долговые инструменты – это, по существу, ссуды, по которым выплачиваются проценты их владельцам.

- Акции по своей природе более рискованны, чем долговые обязательства, и имеют больший потенциал для больших прибылей или больших убытков.

Рынок ценных бумаг считается рискованным по своей сути, но при этом может принести более высокую прибыль, чем другие инвестиции.

Долговой рынок

Инвестиции в долговые ценные бумаги обычно сопряжены с меньшим риском, чем инвестиции в акции, и предлагают более низкую потенциальную прибыль на инвестиции. Долговые инвестиции по своей природе меньше колеблются в цене, чем акции. Даже если компания ликвидируется, держатели облигаций получают выплаты в первую очередь.

Долговые инвестиции по своей природе меньше колеблются в цене, чем акции. Даже если компания ликвидируется, держатели облигаций получают выплаты в первую очередь.

Облигации являются наиболее распространенной формой долговых инвестиций. Они выпускаются корпорациями или правительством для привлечения капитала для своей деятельности и обычно имеют фиксированную процентную ставку. Большинство из них не имеют обеспечения, но им присваивается рейтинг одного из нескольких агентств, таких как Moody’s, что указывает на вероятную честность эмитента.

Рискованная недвижимость и долг, обеспеченный ипотекой

Инвестиции в недвижимость и ипотечные долговые обязательства являются другими крупными категориями долговых инструментов. Здесь базовым активом, обеспечивающим долг, является недвижимость, известная как залог. Многие долговые ценные бумаги, обеспеченные недвижимостью и ипотекой, сложны по своей природе и требуют от инвестора осведомленности об их рисках.

Изменение стоимости облигаций с фиксированной ставкой

Разумно спросить, почему инвестиции с фиксированной процентной ставкой могут меняться в цене. Если индивидуальный инвестор покупает облигацию, по ней будет периодически выплачиваться установленная сумма процентов, пока не наступит срок ее погашения, а затем ее можно будет выкупить по номинальной стоимости. Однако эта облигация может быть перепродана на долговом рынке, называемом вторичным рынком.

Если индивидуальный инвестор покупает облигацию, по ней будет периодически выплачиваться установленная сумма процентов, пока не наступит срок ее погашения, а затем ее можно будет выкупить по номинальной стоимости. Однако эта облигация может быть перепродана на долговом рынке, называемом вторичным рынком.

Облигация сохраняет свою номинальную стоимость при погашении. Однако его реальная доходность, или чистая прибыль, покупателю постоянно меняется. Он теряет доход на сумму, которая уже была выплачена в виде процентов. Инвестиционная стоимость увеличивается или уменьшается с постоянными колебаниями текущих процентных цен, предлагаемых вновь выпущенными облигациями. Если процентная ставка дохода по облигации выше, чем текущая ставка, а облигация имеет разумный срок до погашения, стоимость может быть равна номинальной или выше номинальной стоимости.

Таким образом, на вторичном рынке облигация будет продаваться с дисконтом к ее номинальной стоимости или с премией к ее номинальной стоимости.

Фондовый рынок

Собственный капитал, или акция, представляет собой долю собственности компании. Владелец доли в капитале может получать прибыль от дивидендов. Дивиденды — это процент от прибыли компании, возвращаемый акционерам. Владелец акций может также получить прибыль от продажи акций, если рыночная цена на рынке вырастет.

Владелец пакета акций также может потерять деньги. В случае банкротства они могут потерять весь пакет акций.

Рынок ценных бумаг нестабилен по своей природе. Акции акций могут испытывать значительные колебания цен, что иногда имеет мало общего со стабильностью и добрым именем корпорации, выпустившей их.

Волатильность может быть вызвана социальными, политическими, государственными или экономическими событиями. Существует крупная финансовая индустрия для исследования, анализа и прогнозирования направления отдельных акций, фондовых секторов и фондового рынка в целом.

Рынок акций считается рискованным по своей сути, но при этом может принести более высокую прибыль, чем другие инвестиции.

Торги 2.0 arr

Торги 2.0 arr услуги

услуги услуги

услуги услуги

услуги Подойдет как опытным участникам закупок, так и новичкам, которые планируют сделать торги частью своего бизнеса.

Подойдет как опытным участникам закупок, так и новичкам, которые планируют сделать торги частью своего бизнеса. услуги

услуги

услуги

услуги услуги

услуги