Содержание

Положение по бухгалтерскому учету и учетная политика организации

Бухгалтерская отчетность организации

Бухгалтерская отчетность — единая система упорядоченных данных о финансовом состоянии компании, которая составляется на основании учетных сведений бухгалтерского учета.

Абсолютно все организации обязаны представлять внутренним и внешним заинтересованным пользователям бухгалтерскую отчетность. Рассмотрим основные бухгалтерские нормативные акты, устанавливающие порядок ее составления коммерческими организациями.

Основные правила составления и сдачи бухгалтерской отчетности закреплены в Положении по ведению бухгалтерского учета и отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н.

Данный документ разработан на основе закона «О бухгалтерском учете» от 06.12.2011 №402-ФЗ и состоит из 6 разделов.

|

№ п/п

|

Название раздела

|

Тезисы

|

|

1

|

Общие положения

|

|

|

2

|

Основные правила ведения бухучета

|

|

|

3

|

Основные правила составления и сдачи бухотчетности

|

|

|

4

|

Порядок представления бухотчетности

|

|

|

5

|

Основные правила сводной бухотчетности

|

|

|

6

|

Хранение документов бухучета

|

|

Содержание и перечень форм бухгалтерской отчетности утверждены в ПБУ 4/99.

Согласно п. 5 разд. 3 ПБУ 4/99 бухотчетность включает в себя:

- Баланс (форма 1).

- Отчет о прибылях и убытках компании (форма 2).

- Приложения к формам 1 и 2.

- Пояснительную записку.

- Аудиторское заключение, если компания в установленных законом случаях подлежит обязательному аудиту.

Узнайте также, может ли налоговая оштрафовать, если не сдано аудиторское заключение.

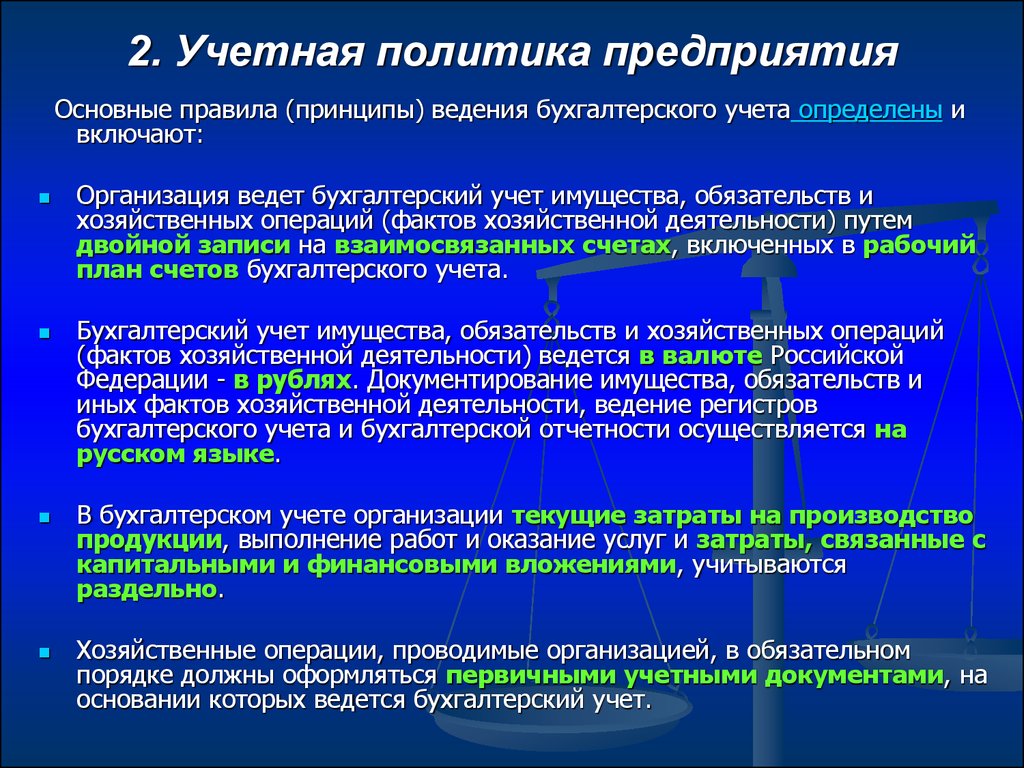

П. 6 разд. 3 ПБУ 4/99 требует от бухотчетности достоверности и полноты сведений о финансовом положении компании. Чтобы корректно отражать хозяйственные операции на счетах бухучета, на основании которых формируется бухгалтерская отчетность, необходимо придерживаться определенных норм и правил, которые самостоятельно утверждаются каждой организацией в главном документе, регулирующем порядок ведения бухгалтерского и налогового учета, — учетной политике компании. Рассмотрим порядок ее составления.

Рассмотрим порядок ее составления.

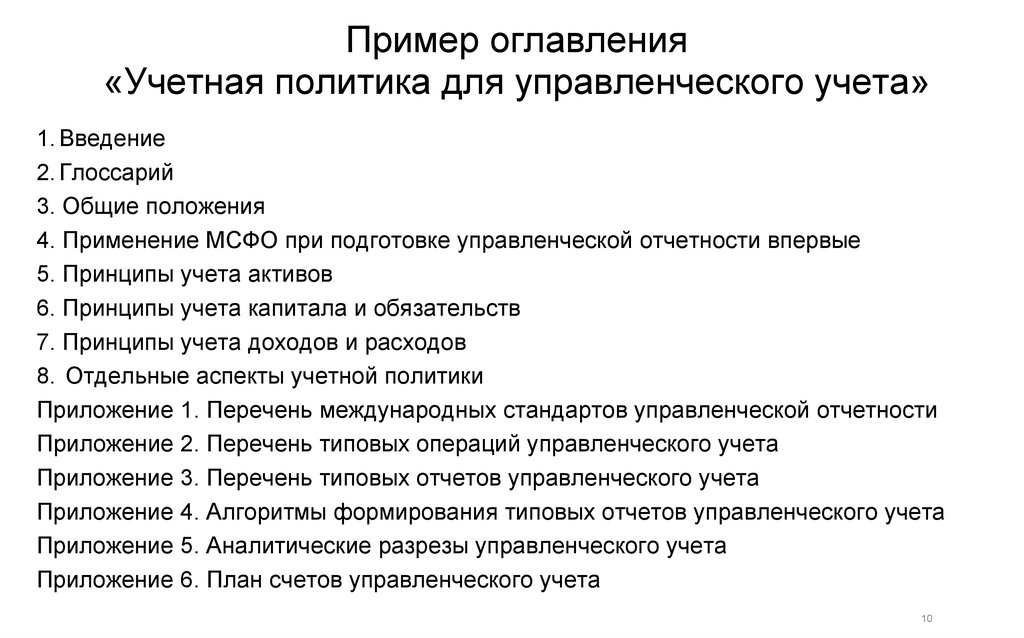

Учетная политика компании и положения по ведению бухучета

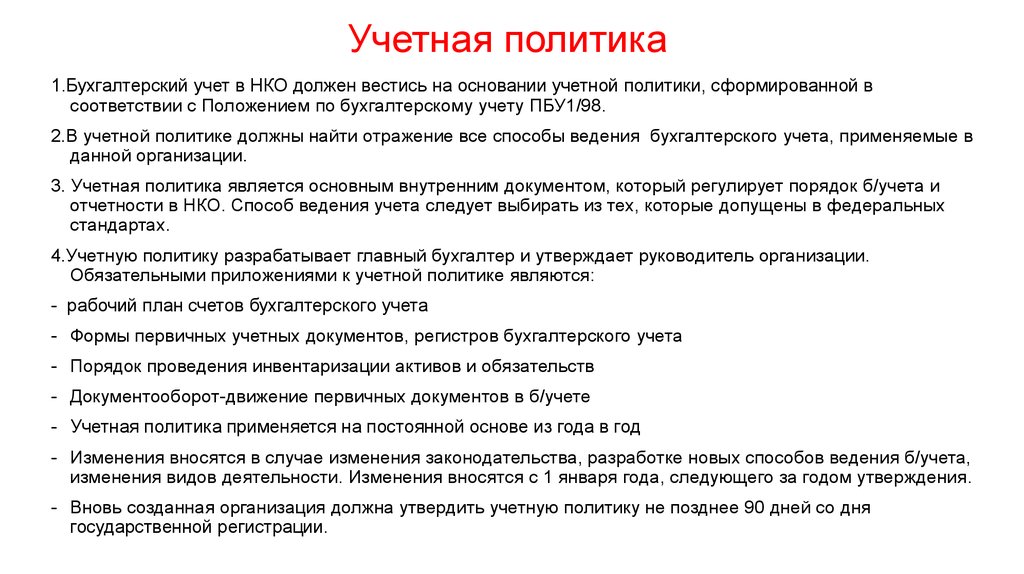

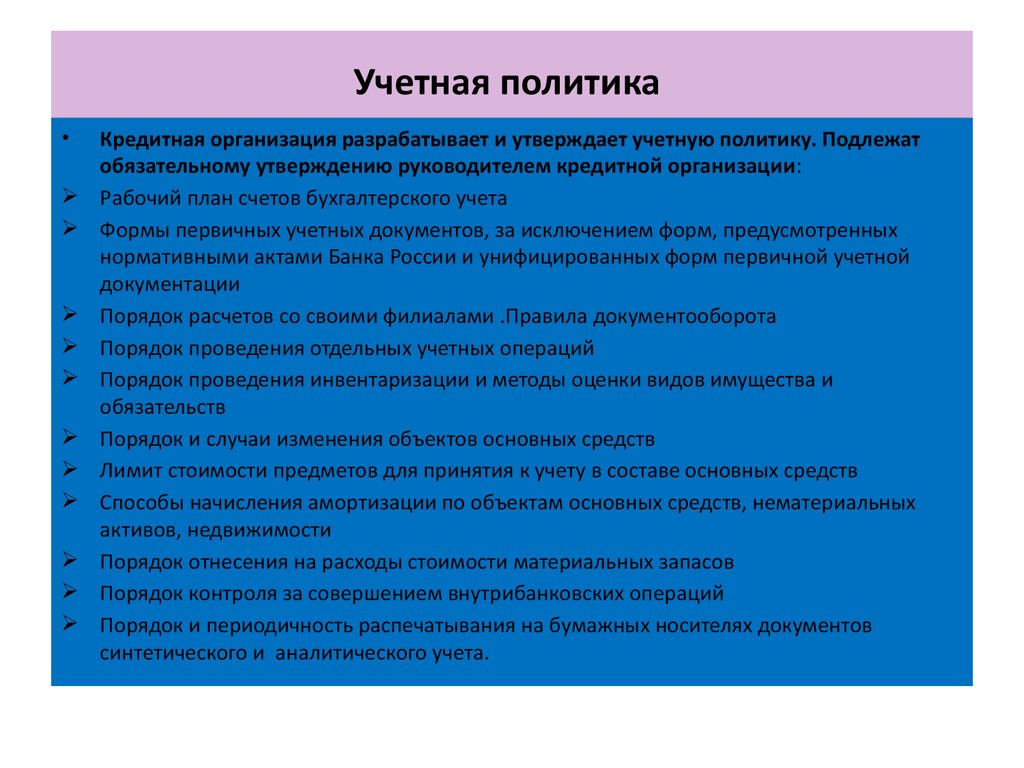

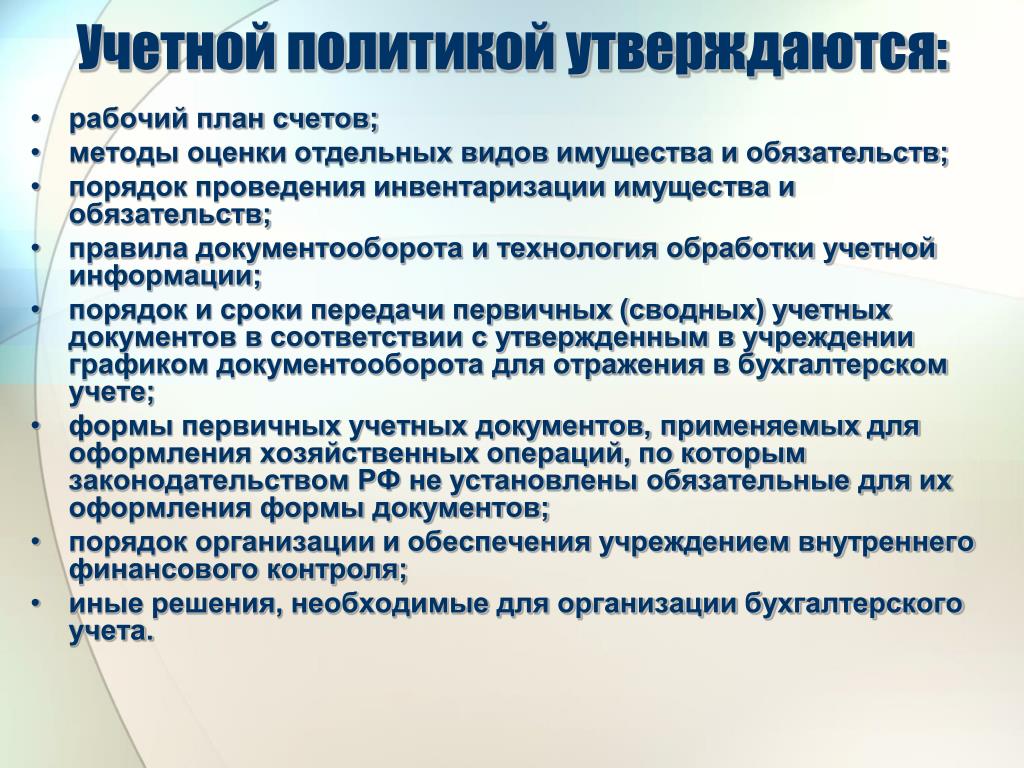

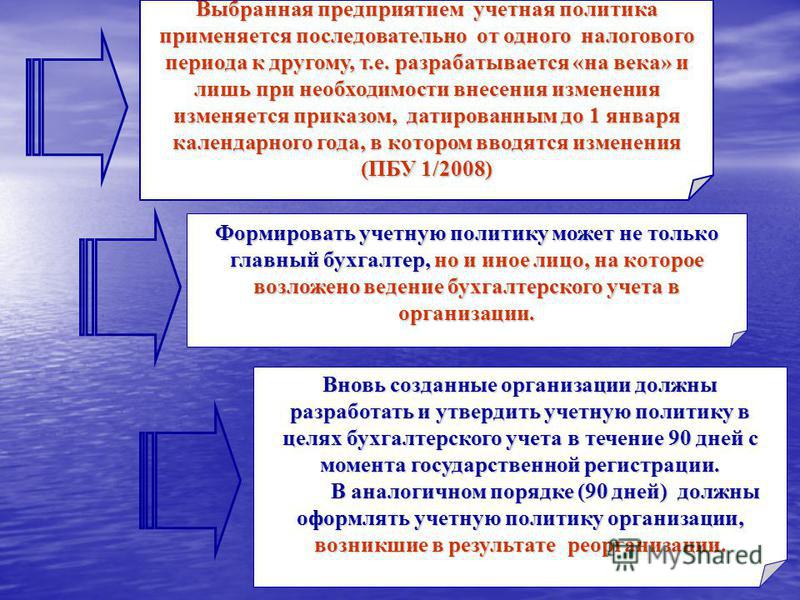

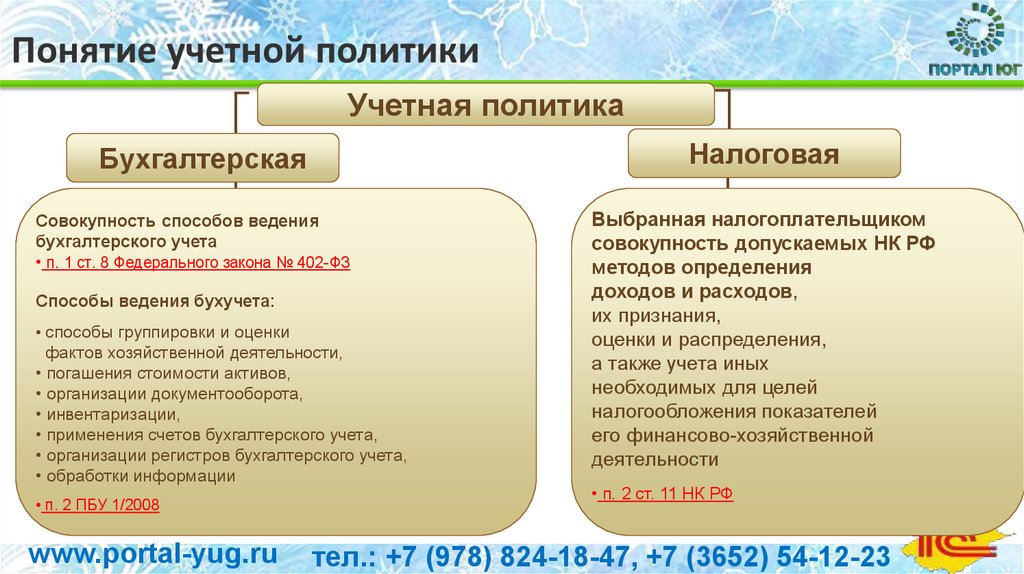

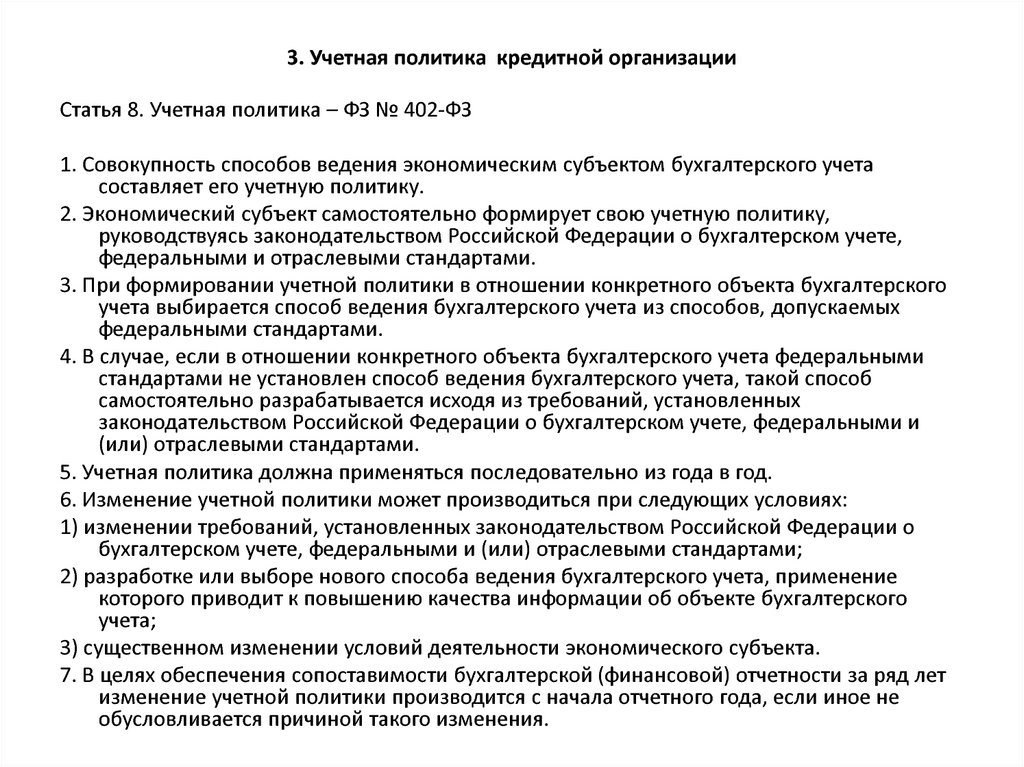

Учетная политика (УП) — набор способов ведения бухгалтерского (и налогового) учета каждой конкретной организацией. Она утверждается при создании компании и действует до ее ликвидации.

Образец учетной политики можно скачать здесь.

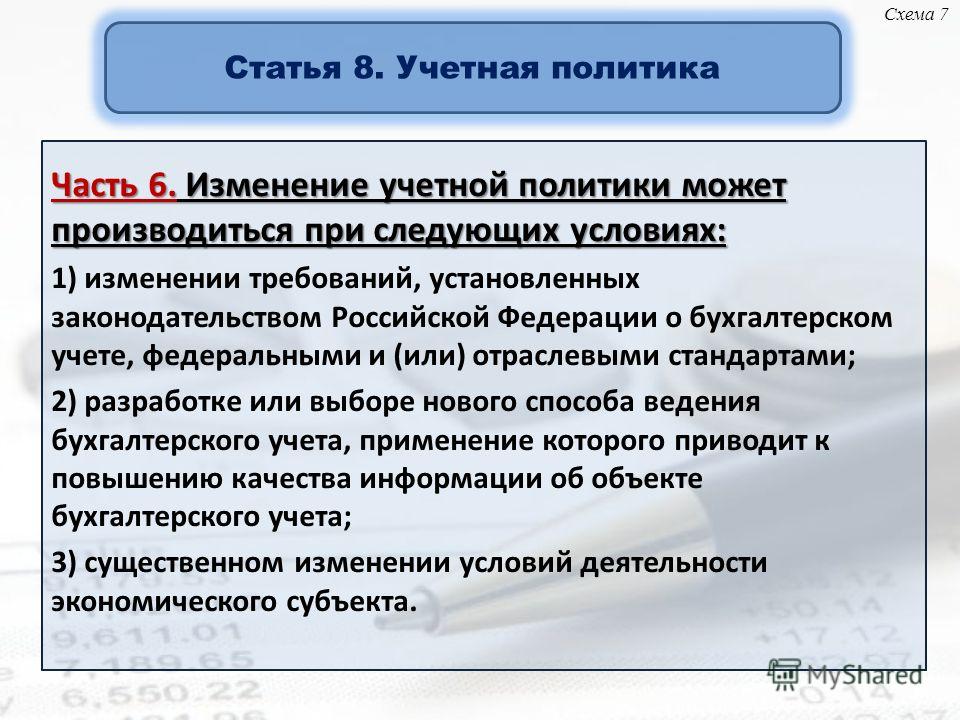

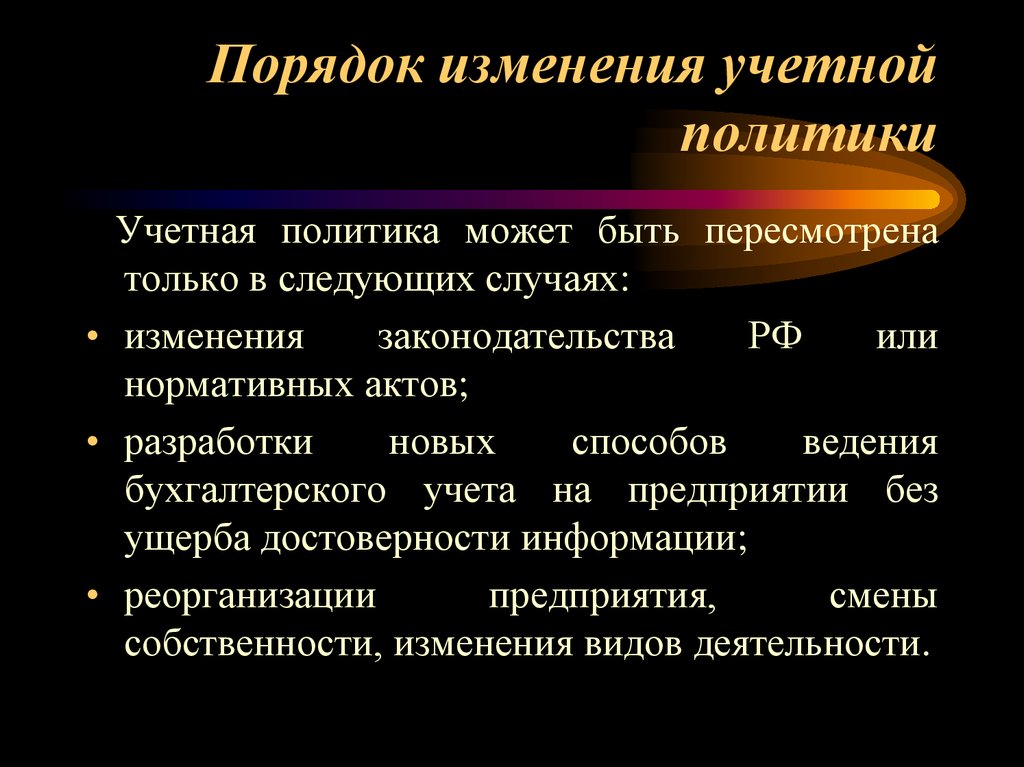

При этом документ применяется из года в год, а возможные поправки в него вносятся с 1 января (если иная дата не обусловлена существенными причинами) при наличии изменений (пп. 5, 6 ст. 8 закона № 402-ФЗ):

- требований нормативных актов, регулирующих бухучет;

- способа ведения бухучета;

- условий деятельности фирмы.

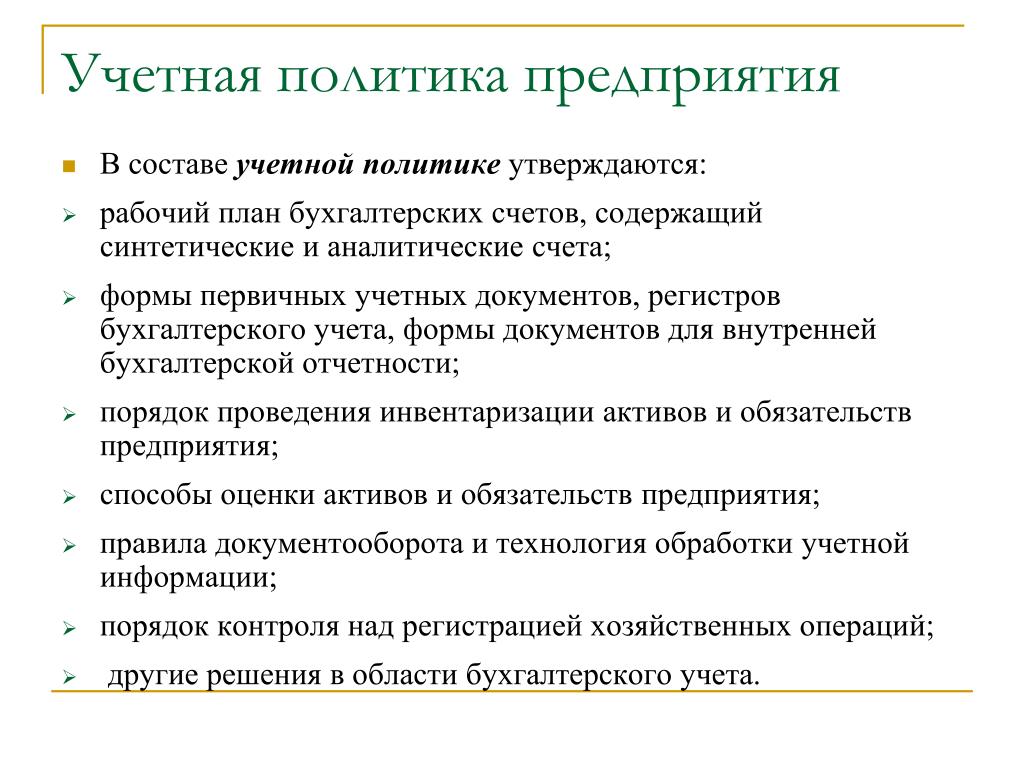

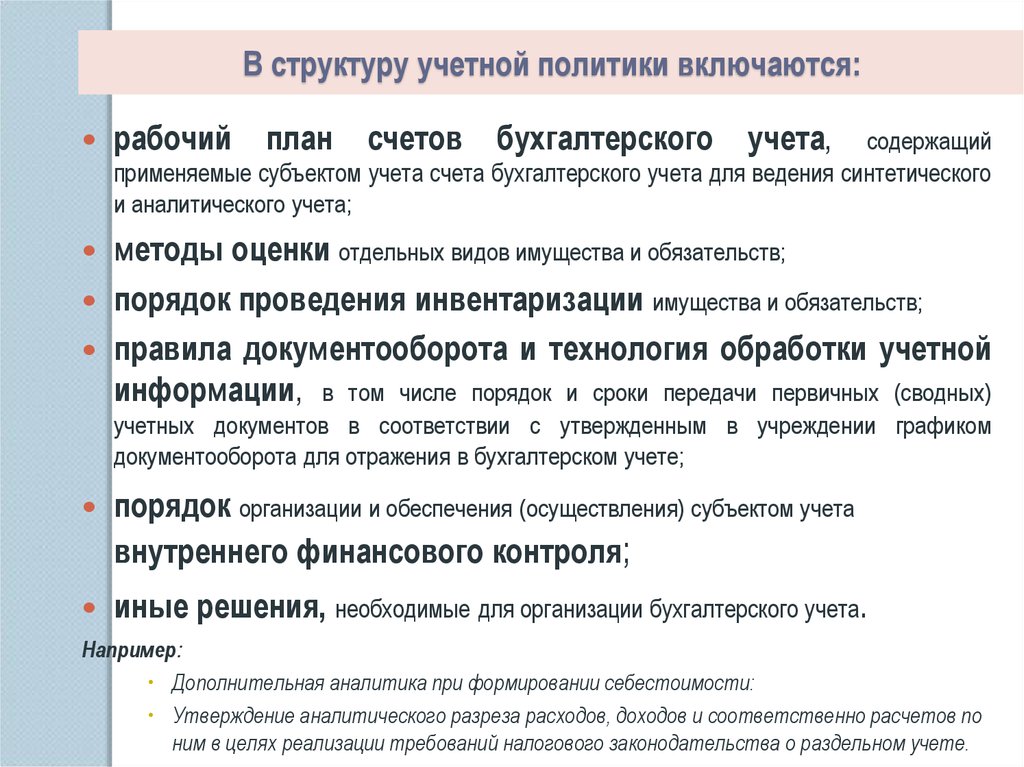

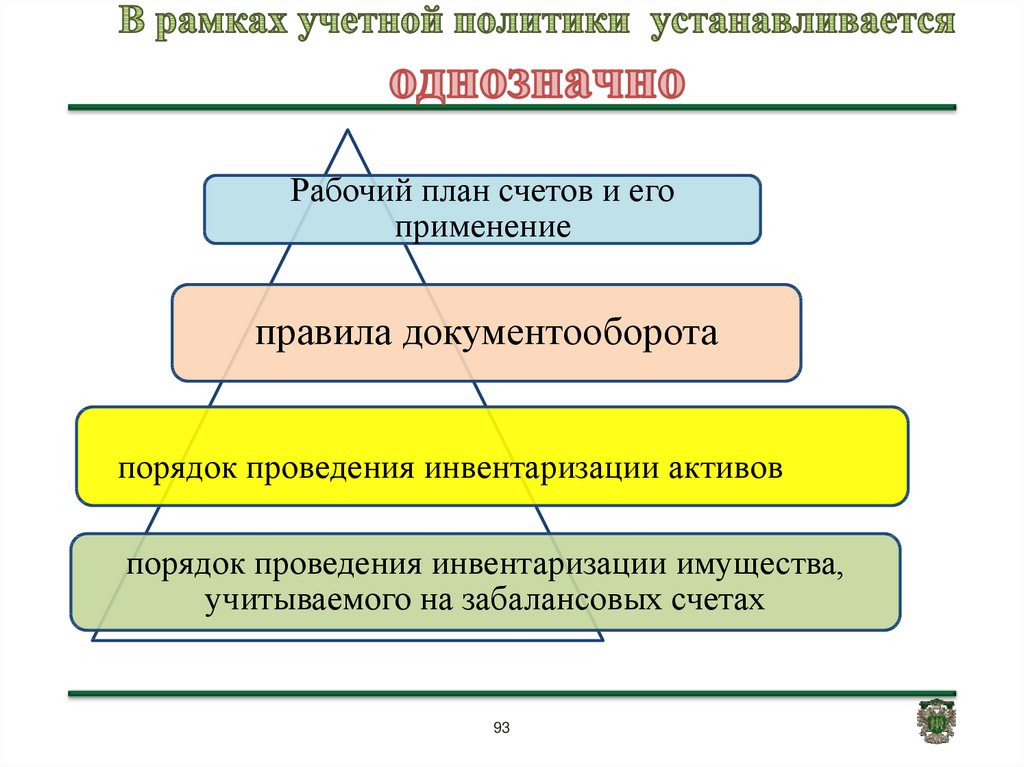

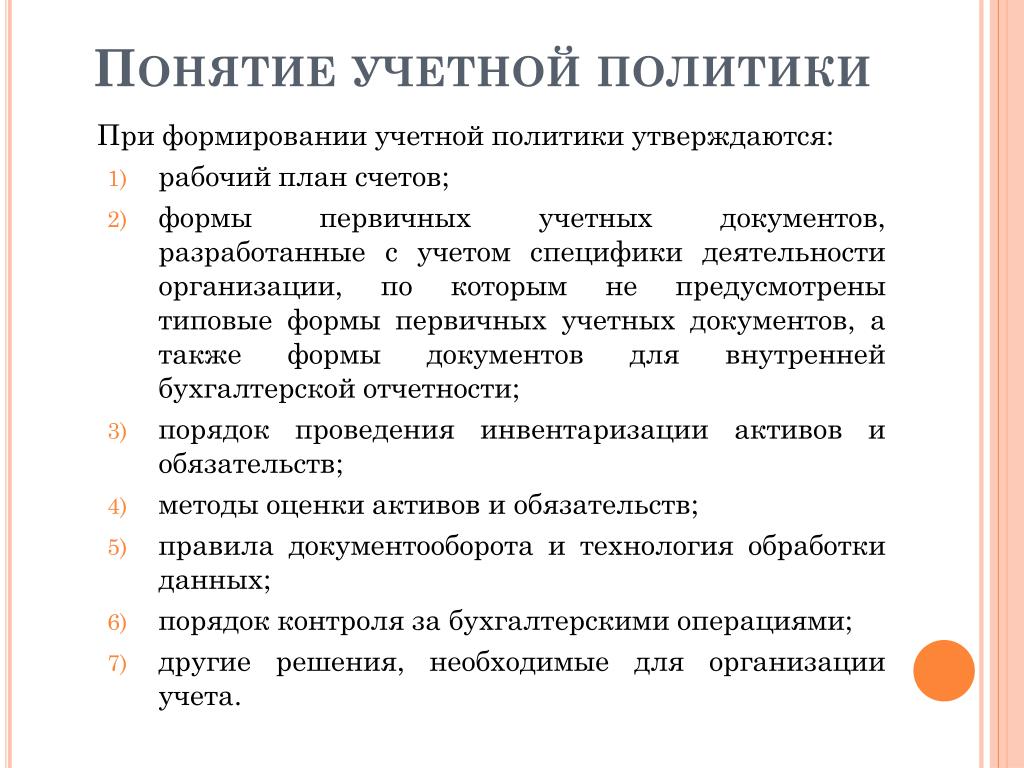

В главном бухгалтерском документе компании должны найти отражение:

- Рабочий план счетов.

- Используемые компанией формы первичных бланков.

- График документооборота.

С 01.01.2022 станет обязательным к применению ФСБУ 27/2021 «Документы и документооборот». Напомним, что график докумментооборота является обязательным приложением к учетной политике.

Напомним, что график докумментооборота является обязательным приложением к учетной политике.

Как организовать документооборот для целей бухгалтерского учета по новому ФСБУ 27/2021, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

- Порядок учета имущества.

- Алгоритм проведения ревизий обязательств и активов фирмы.

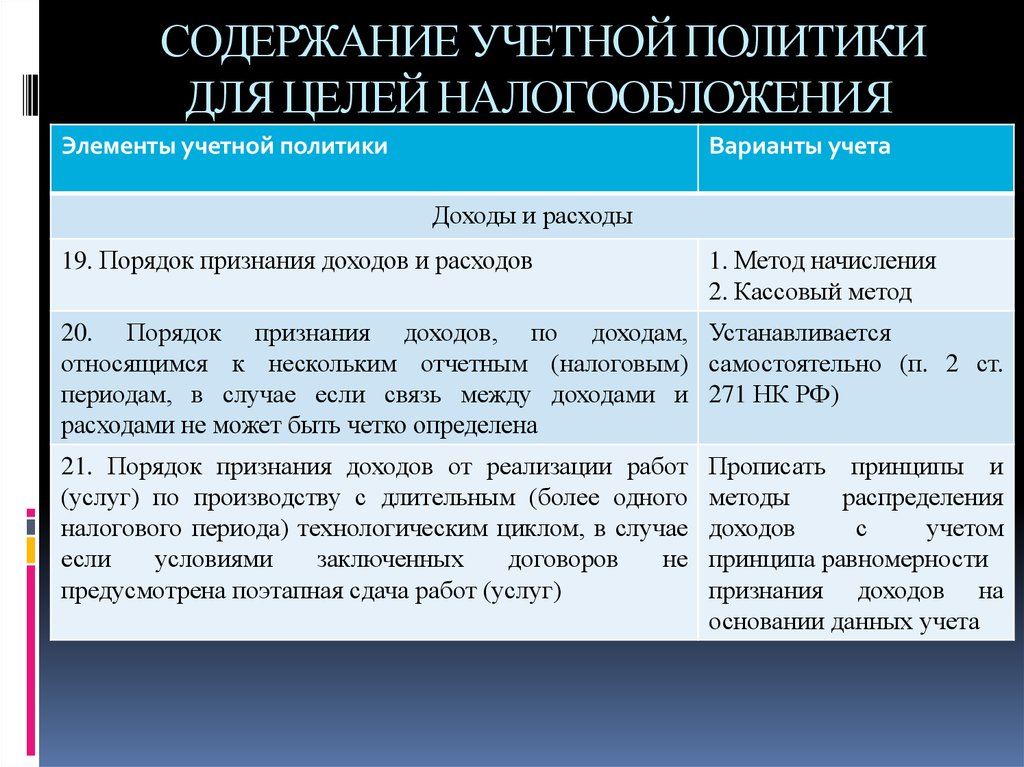

- Методы и порядок определения доходов и расходов компании.

- Способы и порядок оценки имущества и иных активов организации.

- Алгоритм контроля хозопераций.

- Прочие важные учетные нюансы.

Для корректного формирования каждого раздела учетной политики компаниям необходимо ориентироваться на единые стандарты ведения бухгалтерского учета, утвержденные Минфином России, а именно: положения по бухгалтерскому учету (ПБУ) и федеральные стандарты (ФСБУ).

ПБУ — законодательные акты 2-го уровня, следующие за нормативными актами федерального значения. Они устанавливают порядок и базовые правила ведения бухучета и формирования отчетности и обязательны для исполнения всеми хозяйствующими субъектами РФ.

Они устанавливают порядок и базовые правила ведения бухучета и формирования отчетности и обязательны для исполнения всеми хозяйствующими субъектами РФ.

Актуальный перечень ПБУ см. в этой статье.

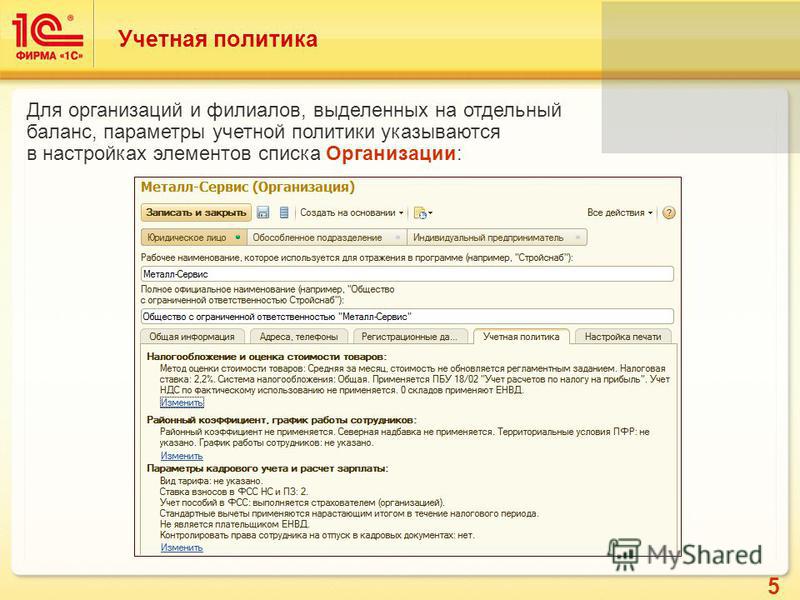

Учетная политика организации — положение по бухгалтерскому учету ПБУ 1/2008, которое устанавливает правила ее формирования, утверждено приказом Минфина России от 06.10.2008 № 106н. Она составляется главным бухгалтером и утверждается руководителем компании.

Алгоритм формирования данного документа вы найдете в статье «Как составить учетную политику организации (2022)?».

Рассмотрим основные ПБУ, на которые надо опираться при составлении учетной политики организации.

Учет МПЗ: ФСБУ 5/2019

ФСБУ 5/2019 нужно применять с 2021 года вместо ПБУ 5/01. Новый стандарт регламентирует порядок учета материально-производственных запасов (МПЗ) компании.

К МПЗ относят:

- материалы, сырье;

- товары для перепродажи;

- готовую продукцию.

Учет поступающих активов ведется по их себестоимости, которая включает стоимость поступления, согласованную покупателем и поставщиком, и все накладные расходы, связанные с приобретением данных активов. При этом микропредприятия могут учитывать сопутствующие затраты в составе текущих расходов. Остальные компании, ведущие упрощенный бухгалтерский учет, могут относить такие расходы в состав текущих при условии отсутствия существенных материально-производственных остатков.

О том, кому разрешено вести упрощенный бухучет, читайте в статье «Особенности бухгалтерского учета на малых предприятиях».

ВАЖНО! Компании, которые вправе применять упрощенный вариант ведения бухучета, могут предусмотреть в своей политике простой способ учета, без использования двойной записи (п. 6.1 разд. 2 ПБУ 1/2008).

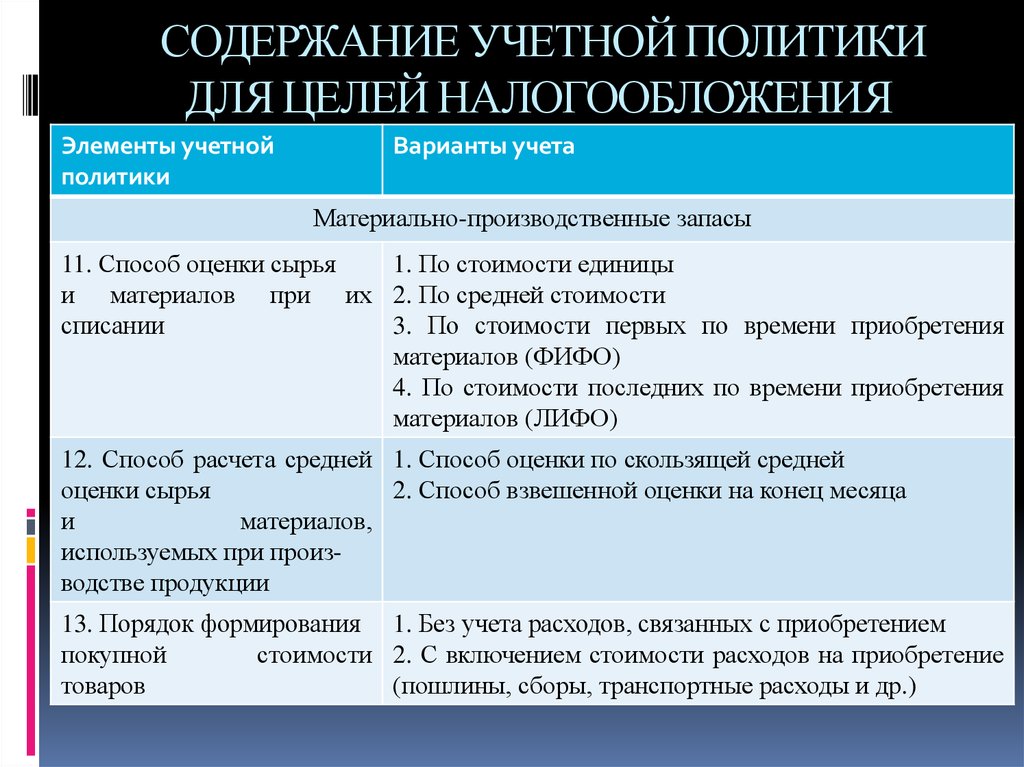

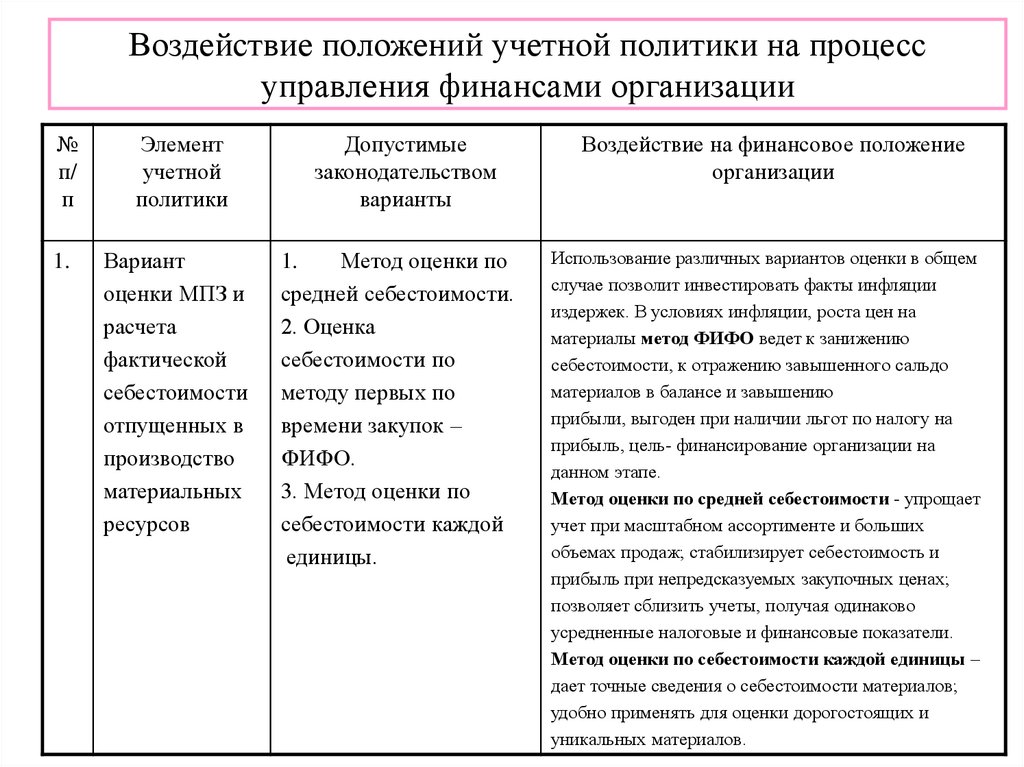

Выбытие МПЗ может осуществляться:

- по средней себестоимости;

- по себестоимости каждой единицы;

- методом ФИФО (сначала списывается актив, первым принятый на учет).

Как применять на практике ФСБУ 5/2020 и какие нюансы учесть при внесении изменений в учетную политику на 2021 год, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет основных средств: ФСБУ 6/2020 (после 01.01.2022)

Сейчас учет ОС регламентирует ПБУ 6/01. С 01.01.2022 оно утратит силу, его заменят два новых ФСБУ: 6/2020 по ОС и 26/2020 по капвложениям.

Что в связи с этим нужно будет поменять в учете, разъяснили эксперты КонсультантПлюс. Посмотреть комментарии можно бесплатно, получив пробный доступ к системе.

Согласно ФСБУ 6/2020 срок полезного использования (СПИ) объектов зависит:

- от ожидаемого периода эксплуатации,

- ожидаемого физического износа;

- ожидаемого морального износа,

- планов по замене и модернизации основных средств.

При этом объекты можно учитывать в составе МПЗ по стоимости, устанавливаемой налогоплательщиком самостоятельно.

Первоначальная стоимость — это сумма капитальных вложений в объект. В них включают:

- договорную стоимость актива, подлежащую уплате поставщику;

- стоимость активов, списываемую или амортизируемую в связи с их использованием при осуществлении капвложений;

- зарплату с отчислениями на обязательное соцстрахование, начисленную работникам, принимающим участие в осуществлении капвложений;

- оценочное обязательство, в т. ч. по будущему демонтажу, утилизации имущества и восстановлению окружающей среды.

Стоимость ОС погашается ежемесячно путем начисления амортизации. Амортизация рассчитывается:

- линейным способом;

- методом уменьшаемого остатка;

- пропорционально объему выпущенной продукции.

ВНИМАНИЕ! Изменения произошли в расчете базы для начисления амортизации, теперь последнюю считают не от первоначальной или восстановительной стоимости, а от разницы между балансовой и ликвидационной стоимостью. Последний показатель выступает очередным новшеством, введенным стандартом. Согласно ФСБУ 6/2020 ликвидационная стоимость — это ориентировочная стоимость активов, которые останутся после ликвидации объекта ОС, за минусом затрат на демонтаж, утилизацию и прочее выбытие.

Последний показатель выступает очередным новшеством, введенным стандартом. Согласно ФСБУ 6/2020 ликвидационная стоимость — это ориентировочная стоимость активов, которые останутся после ликвидации объекта ОС, за минусом затрат на демонтаж, утилизацию и прочее выбытие.

При этом организации с упрощенным бухучетом и отчетностью могут списывать сумму амортизации или один раз в год 31 декабря, или периодически в течение года в сроки, указанные в ее учетной политике. А стоимостную оценку производственного и хозяйственного инвентаря списывать в амортизационные отчисления единовременно по факту принятия к учету.

ВНИМАНИЕ! С 2022 года компании обязаны проводить проверку на предмет обесценения основных средств согласно ФСБУ 6/2020. Таким образом, в бухгалтерской отчетности активы не смогут быть учтены по завышенной стоимости.

Выбытие ОС возможно различными способами: путем продажи, списания, вклада в УК другой фирмы, дарения и т. д. (п. 29 ПБУ 6/01). При реализации объекта ОС выручка признается прочим доходом, а связанные с продажей затраты относятся в состав прочих расходов.

Особенности применения ПБУ 6/01 изучайте в этой статье.

Учет доходов организации: ПБУ 9/99

Доходы — улучшение экономических показателей предприятия вследствие поступления активов (денежных средств, МПЗ и т. д.), а также уменьшения его обязательств, приводящее к увеличению капитала данного субъекта. При этом вклады его участников в уставный капитал в расчет не принимаются.

Согласно ПБУ 9/99 доходы делятся:

- На те, которые возникли от обычных видов деятельности. Это, как правило, выручка (п. 5 ПБУ 9/99).

- Прочие: поступления от аренды, реализации ОС, поступление процентов, неустоек, активов в дар, курсовые разницы и др. (п. 7 ПБУ 9/99).

Выручка признается при соблюдении следующих условий:

- Компания имеет право на получение дохода согласно договору (или на ином основании).

- Сумма выручки четко определена.

- Есть уверенность, что в результате сделки произойдет увеличение экономических выгод фирмы.

- Право владения на актив перешло к покупателю.

- Сумма расходов, связанных с получением дохода, определена.

ВАЖНО! Если хотя бы одно из перечисленных условий не соблюдено, активы, поступившие во исполнение обязательств, признаются в бухучете как кредиторская задолженность.

Компании, ведущие упрощенный бухучет, вправе признавать выручку кассовым методом.

Образец учетной политики для предприятий на УСН подготовили эксперты К+. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Учет расходов организации: ПБУ 10/99

К расходам согласно ПБУ 10/99 относится снижение экономических выгод вследствие выбытия денежных средств или активов, а также возникновения обязательств, приводящих к уменьшению капитала компании. При этом не учитывается уменьшение уставного капитала, согласованное учредителями.

Расходы делятся на две категории:

- По обычным видам деятельности: расходы, напрямую связанные с производством или продажами (п.

5 ПБУ 10/99).

5 ПБУ 10/99). - Прочие: расходы на аренду помещений, услуги кредитных организаций, штрафные санкции и проценты к оплате и т. д. (п. 11 ПБУ 10/99).

Расходы по обычным видам деятельности подразделяются на следующие статьи затрат (п. 8 ПБУ 10/99):

- материальные расходы;

- амортизация;

- расходы на соц. нужды;

- заработная плата;

- прочие затраты.

При этом в целях управленческого учета компания вправе составлять дополнительные статьи затрат на свое усмотрение.

Расход признается, если соблюдаются следующие условия:

- расход производится согласно конкретному договору (или по требованию законодательства), а также в соответствии с деловым оборотом;

- сумма расходов четко определена;

- есть уверенность, что произойдет уменьшение экономических выгод.

ВАЖНО! Если хотя бы 1 из перечисленных пунктов не выполняется, компания обязана учитывать такие расходы в составе дебиторской задолженности.

Итоги

ПБУ — это нормативно-правовые акты, которые устанавливают порядок ведения бухгалтерского учета в коммерческих организациях и являются обязательными для исполнения всеми хозсубъектами РФ. Они содержат общие требования к бухгалтерскому учету компаний и поясняются методическими рекомендациями и письмами Минфина и ФНС России.

Вся информация о порядке ведения бухгалтерского (и налогового) учета должна быть зафиксирована в учетной политике организации — положения по бухгалтерскому учету составляют правовую основу этого документа.

О порядке составления налоговой политики компании читайте в статье «Как составить налоговую политику организации?».

О том, чем бухучет отличается от налогового учета, вам расскажет статья «Разница между бухгалтерским и налоговым учетом».

Переход на новую учетную политику в 2022 году (ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018) — Юникон

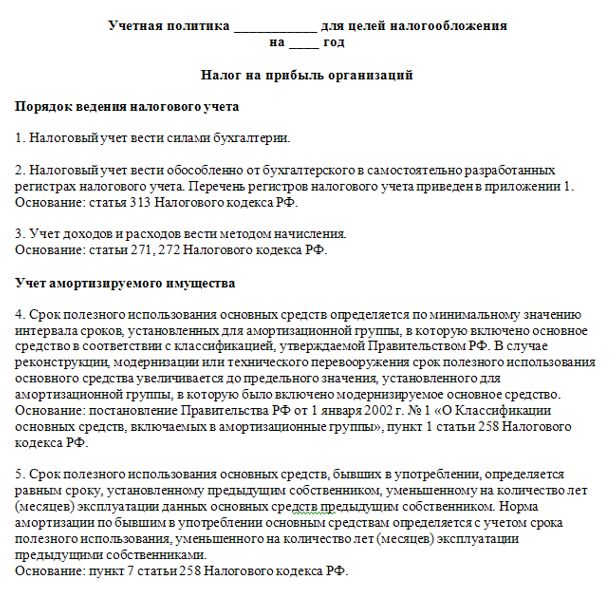

Начиная с 2022 года обязательными для применения становятся такие нормативные документы, как: приказ Минфина России от 17. 09.2020 № 204н «Об утверждении Федеральных стандартов бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» (далее ― ФСБУ 6/2020 и ФСБУ 26/2020) и приказ Минфина России от 16.10.2018 № 208н «Об утверждении федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (далее — ФСБУ 25/2018). В связи с этим предлагаем вам ознакомиться с бюллетенем, который разъясняет часто поступающие вопросы[1].

09.2020 № 204н «Об утверждении Федеральных стандартов бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» (далее ― ФСБУ 6/2020 и ФСБУ 26/2020) и приказ Минфина России от 16.10.2018 № 208н «Об утверждении федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (далее — ФСБУ 25/2018). В связи с этим предлагаем вам ознакомиться с бюллетенем, который разъясняет часто поступающие вопросы[1].

1. Когда в регистрах бухгалтерского учета и в бухгалтерской отчетности необходимо отразить корректировку показателей в связи с применением ФСБУ 6/2020, ФСБУ 26/2020 и ФСБУ 25/2018?

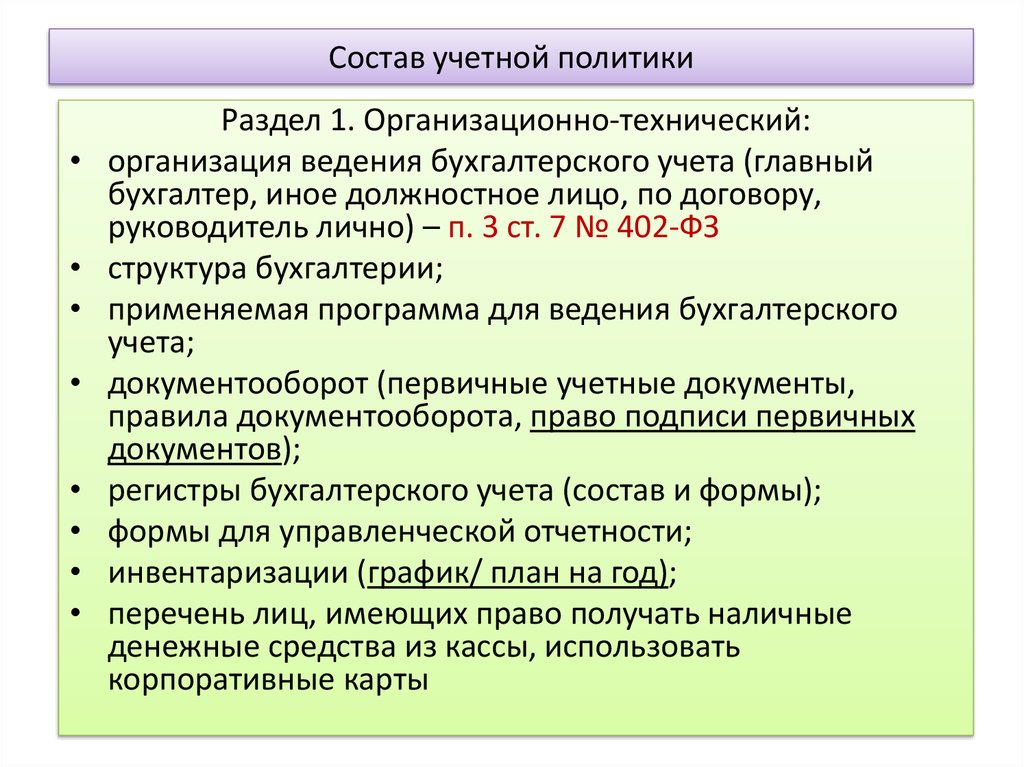

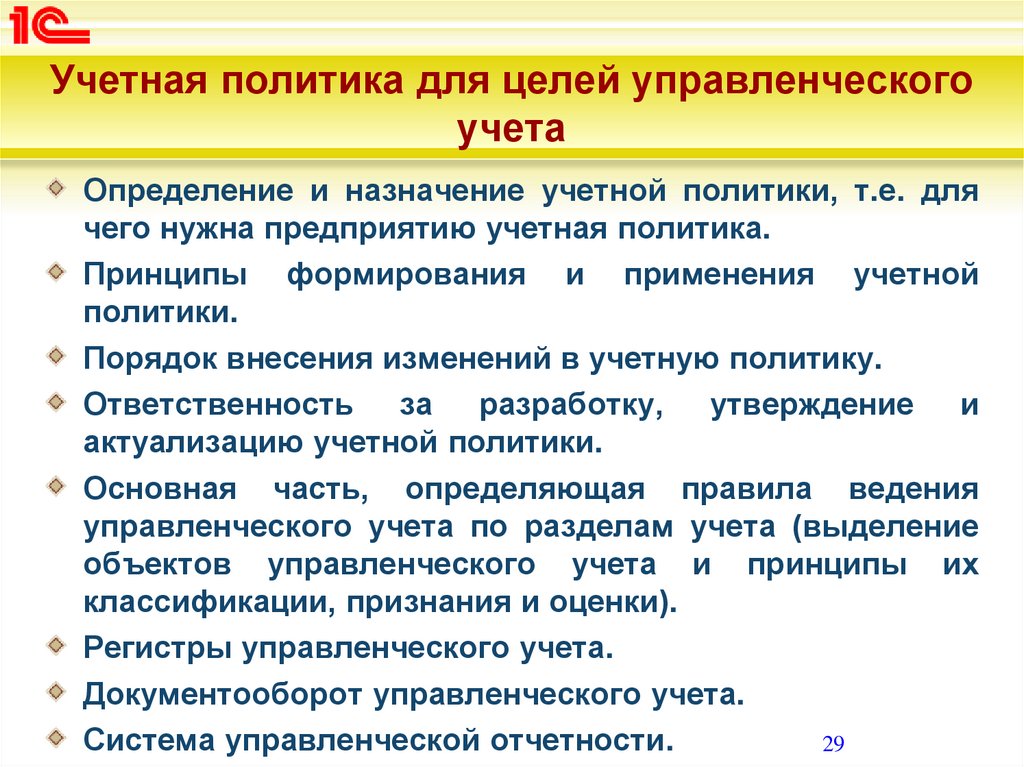

Согласно пункту 2 ПБУ 1/2008[2], под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

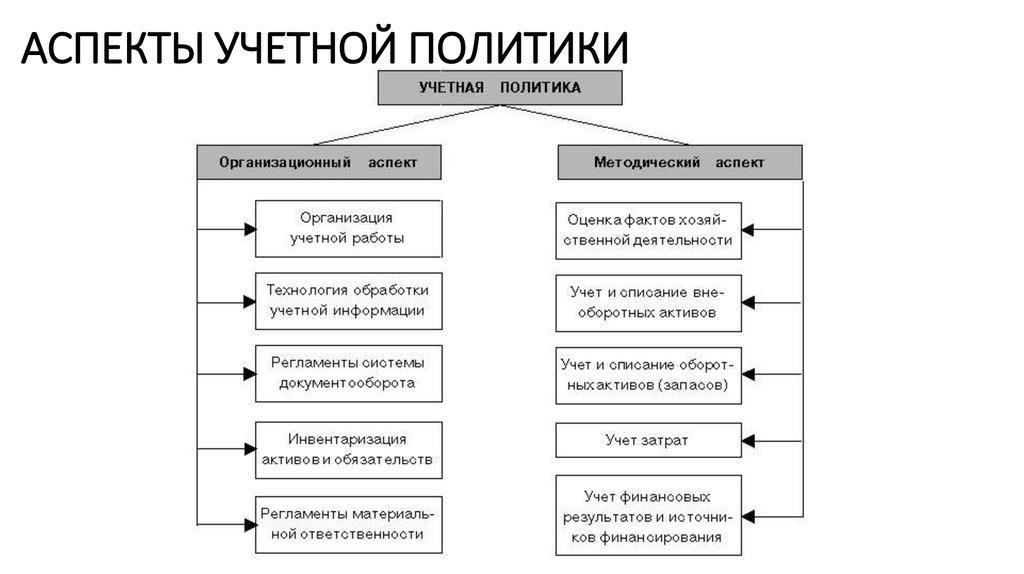

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов бухгалтерского учета, организации регистров бухгалтерского учета, обработки информации.

Изменение учетной политики производится с начала отчетного года, если иное не обуславливается причиной такого изменения. Пункт 12 ПБУ 1/2008

Согласно пункту 14 ПБУ 1/2008, последствия изменения учетной политики, вызванного изменением законодательства РФ и (или) нормативных правовых актов по бухгалтерскому учету, отражаются в бухгалтерском учете и отчетности в порядке, установленном соответствующим законодательством РФ и (или) нормативным правовым актом по бухгалтерскому учету. Если соответствующее законодательство РФ и (или) нормативный правовой акт по бухгалтерскому учету не устанавливают порядок отражения последствий изменения учетной политики, то эти последствия отражаются в бухгалтерском учете и отчетности в порядке, установленном пунктом 15 ПБУ 1/2008.

В свою очередь, в пункте 15 ПБУ 1/2008 установлено, что последствия изменения учетной политики, вызванного причинами, отличными от указанных в пункте 14 ПБУ 1/2008, и оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью.

При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида.

Из положений ПБУ 1/2008 следует, что последствия изменения учетной политики, вызванные изменениями в законодательных и нормативных актах по бухгалтерскому учету, отражаются в порядке, предусмотренном такими законодательными и нормативными актами. Ретроспективный подход, предусмотренный пунктом 15 ПБУ 1/2008, применяется только в том случае, если в указанных законодательных и нормативных актах порядок перехода на новую учетную политику не предусмотрен.

Ретроспективный подход, предусмотренный пунктом 15 ПБУ 1/2008, применяется только в том случае, если в указанных законодательных и нормативных актах порядок перехода на новую учетную политику не предусмотрен.

Обращаясь к положениям ФСБУ 6/2020, ФСБУ 26/2020 и ФСБУ 25/2018, следует отметить, что в каждом из перечисленных документов закреплен порядок перехода на новую учетную политику.

Наименование документа | Способ перехода

|

ФСБУ 6/2020 «Основные средства» | |

Ретроспективный пункт 48 ФСБУ 6/2020 | Альтернативный пункт 49 ФСБУ 6/2020 |

ФСБУ 26/2020 «Капитальные вложения» | |

Ретроспективный пункт 25 ФСБУ 26/2020 | Перспективный пункт 26 ФСБУ 26/2020 |

ФСБУ 25/2018 «Бухгалтерский учет аренды» | |

Ретроспективный пункт 49 ФСБУ 25/2018 | Упрощенный (только для арендаторов) пункт 50 ФСБУ 25/2018 |

ФСБУ 6/2020 «Основные средства»

Согласно пункту 48 ФСБУ 6/2020, последствия изменений учетной политики в связи с началом применения ФСБУ 6/2020 отражаются ретроспективно (как если бы ФСБУ 6/2020 применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни), если иное не установлено ФСБУ 6/2020.

В пункте 49 ФСБУ 6/2020 установлено, что в бухгалтерской (финансовой) отчетности организации, начиная с которой применяется ФСБУ 6/2020, допускается не пересчитывать сравнительные показатели за периоды, предшествующие отчетному, произведя единовременную корректировку балансовой стоимости основных средств на начало отчетного периода (конец периода, предшествующего отчетному) в соответствии с пунктом 49 ФСБУ 6/2020. Для целей указанной корректировки балансовой стоимостью основных средств считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 в соответствии с ранее применявшейся учетной политикой, за вычетом накопленной амортизации. При этом накопленная амортизация рассчитывается в соответствии с ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования, определенного в соответствии с ФСБУ 6/2020.

ФСБУ 26/2020 «Капитальные вложения»

Пунктом 25 ФСБУ 26/2020 установлено, что последствия изменений учетной политики в связи с началом применения ФСБУ 26/2020 отражаются ретроспективно (как если бы ФСБУ 26/2020 применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни), если иное не установлено ФСБУ 26/2020.

В силу пункта 26 ФСБУ 26/2020 организациям допускается применять ФСБУ 26/2020 перспективно (только в отношении фактов хозяйственной жизни, имевших место после начала применения ФСБУ 26/2020, без изменения сформированных ранее данных бухгалтерского учета).

ФСБУ 25/2018 «Бухгалтерский учет аренды»

Согласно пункту 49 ФСБУ 25/2018, последствия изменения учетной политики в связи с началом применения ФСБУ 25/2018 отражаются ретроспективно, если иное не установлено пунктами 50-52 ФСБУ 25/2018.

Пунктом 50 ФСБУ 25/2018 установлено, что вместо ретроспективного пересчета арендатор может по каждому договору аренды единовременно признать на конец года, предшествующего году, начиная с которого применяется ФСБУ 25/2018, право пользования активом и обязательством по аренде с отнесением разницы на нераспределенную прибыль. При этом ретроспективное влияние на какие-либо другие объекты бухгалтерского учета не признается, сравнительные данные за год, предшествующий году, начиная с которого применяется данный стандарт, не пересчитываются.

**********

Из совокупности норм пунктов 12, 14 и 15 ПБУ 1/2008, пунктов 48 и 49 ФСБУ 6/2020, пунктов 25 и 26 ФСБУ 26/2020 и пунктов 49 и 50 ФСБУ 25/2018 следует, что корректировку показателей необходимо отражать в регистрах бухгалтерского учета в том периоде, в котором применяется новая учетная политика (с начала отчетного периода), установленная новым нормативным документом. Таким образом, если ФСБУ 6/2020, ФСБУ 25/2018 и ФСБУ 26/2020 применяются с 2022 года, то корректировку показателей необходимо отразить в 2022 году.

В бухгалтерской отчетности данные корректировки найдут свое отражение также в 2022 году (за соответствующий отчетный период[3]) в зависимости от применяемого способа отражения учетной политики: ретроспективно, перспективно или путем единовременной корректировки.

2. Необходимо ли раскрывать решение о применении ФСБУ 6/2020, ФСБУ 26/2020 и ФСБУ 25/2018 с 2022 года в годовой бухгалтерской отчетности за 2021 год?

В соответствии с пунктом 26 ПБУ 4/99 порядок раскрытия учетной политики организации установлен ПБУ 1/2008.

В свою очередь, в пункте 21 ПБУ 1/2008 указано, что в случае изменения учетной политики организация должна раскрывать следующую информацию:

- причину изменения учетной политики;

- содержание изменения учетной политики;

- порядок отражения последствий изменения учетной политики в бухгалтерской отчетности;

- суммы корректировок, связанных с изменением учетной политики, по каждой статье бухгалтерской отчетности за каждый из представленных отчетных периодов; а если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию, — также по данным о базовой и разводненной прибыли (убытку) на акцию;

- сумму соответствующей корректировки, относящейся к отчетным периодам, предшествующим представленным в бухгалтерской отчетности, до той степени, до которой это практически возможно.

Ранее в ПБУ 1/2008 содержалось требование о раскрытии изменения учетной политики за год, следующий за отчетным. В 2017 году данное требование было отменено.

Если изменение учетной политики обусловлено применением нормативного правового акта впервые или изменением нормативного правового акта, раскрытию также подлежит факт отражения последствий изменения учетной политики в соответствии с порядком, предусмотренным этим актом.

Согласно пункту 16 ПБУ 1/2008, изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, подлежат обособленному раскрытию в бухгалтерской отчетности.

Стоит также отметить, что в ФСБУ 6/2020, ФСБУ 25/2018 и ФСБУ 26/2020 имеются нормы о порядке раскрытия последствий изменения учетной политики в первой бухгалтерской (финансовой) отчетности, составленной с применением соответствующего стандарта:

Наименование документа | Требования к раскрытию последствий изменения учетной политики |

ФСБУ 6/2020 «Основные средства» | Пункт 52 ФСБУ 6/2020 |

ФСБУ 25/2018 «Бухгалтерский учет аренды» | Пункт 53 ФСБУ 25/2018 |

ФСБУ 26/2020 «Капитальные вложения» | Пункт 27 ФСБУ 26/2020 |

Одновременно стоит обратить внимание на пункт 24 ПБУ 4/99[4], согласно которому пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать сведения, относящиеся к учетной политике организации, и обеспечивать пользователей дополнительными данными, которые нецелесообразно включать в бухгалтерский баланс и отчет о прибылях и убытках, но которые необходимы пользователям бухгалтерской отчетности для реальной оценки финансового положения организации, финансовых результатов ее деятельности и изменений в ее финансовом положении.

*******

Таким образом, прямых норм о необходимости раскрытия в пояснениях к бухгалтерской отчетности за 2021 год решения о применении ФСБУ 6/2020, ФСБУ 26/2020 и ФСБУ 25/2018 и новой учетной политике с 2022 года мы не обнаружили. В то же время организация может воспользоваться положениями пунктов 16 и 21 ПБУ 1/2008, пунктом 24 ПБУ 4/99 и раскрыть данную информацию в кратком объеме.

К примеру, в пояснениях к бухгалтерской отчетности за 2021 год может быть приведена следующая формулировка: «В связи с вступлением в силу с 2022 года нового ФСБУ 6/2020 в учетную политику организации планируется внести изменения, которые будут применяться с 1 января 2022 года».

Узнайте больше о наших услугах бухгалтерского консалтинга

Unicon Knows – Telegram-канал для специалистов по налогам, финансам и праву

Подпишитесь и читайте полезную аналитику вместо простых новостей.

Подписаться

Еще больше о новых ФСБУ:

ФСБУ 25/2018 — порядок бухгалтерского учета налога на имущество

ФСБУ 26/2020 «Капитальные вложения» — обзор стандарта

ФСБУ 6/2020 «Основные средства» — обзор стандарта

[1] В бюллетене не рассматриваются случаи упрощенного ведения бухгалтерского учета.

[2] Приказ Минфина РФ от 06.10.2008 № 106н «Об утверждении положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)» (далее – ПБУ 1/2008).

[3] В данном случае речь идет о квартале, полугодии, девяти месяцах, годе.

[4] Приказ Минфина РФ от 06.07.1999 № 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99».

Учетная политика (определение, примеры) | Как это работает?

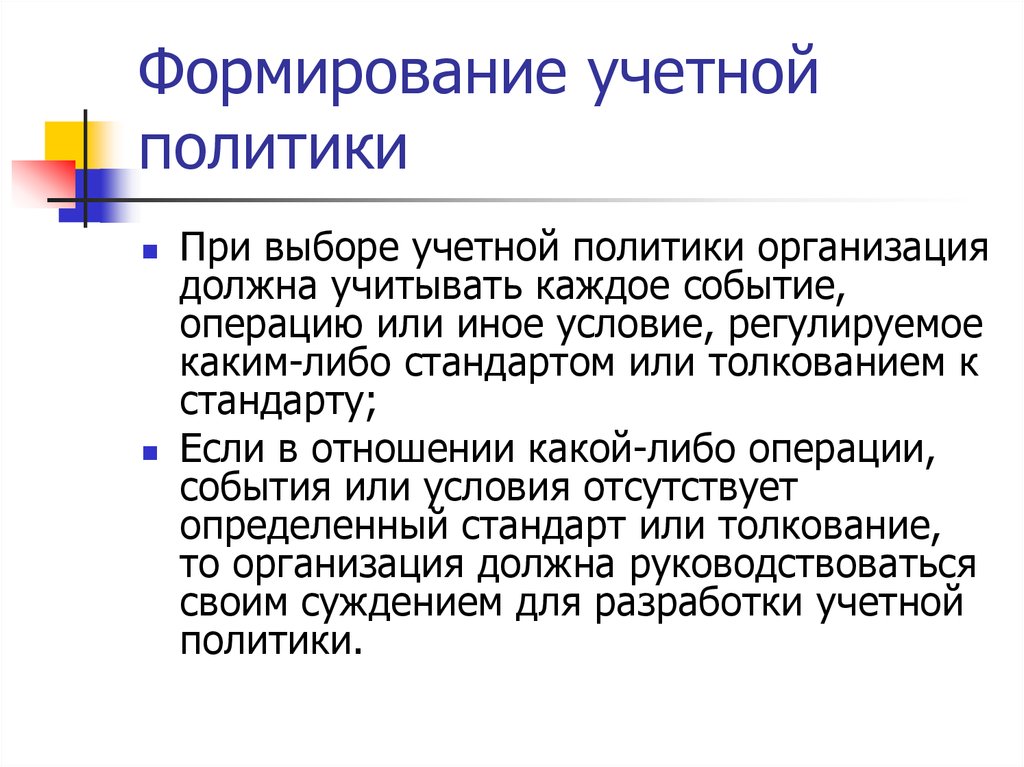

Учетная политика представляет собой правила или рекомендации, которых компания должна придерживаться при подготовке и представлении своей финансовой отчетности и, следовательно, служит структурой или основой для подражания компаниям.

Поскольку высшее руководство устанавливает контрольные показатели для поддержания качества продуктов или услуг в компании, учетная политика также устанавливается в качестве контрольных показателей, чтобы представить надежную и точную картину бухгалтерской практики в компании.

Учетная политика может варьироваться от компании к компании. Тем не менее, что бы компания ни делала в отношении учетной политики, она должна соответствовать общепринятым принципам бухгалтерского учета (GAAP) или международным стандартам финансовой отчетности (МСФО).

Содержание

- Что такое учетная политика?

- Значение учетной политики

- Примеры учетной политики

- Пример №1 – Признание выручки

- Пример №2 – Расходы на НИОКР

- Бухгалтерские политики — консервативные и агрессивные

- бухгалтерские политики видео

- Рекомендуемые статьи

ваш веб-сайт, шаблоны и т. д.

Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство?0008

Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство?0008

- Надлежащая структура: Чтобы сформулировать финансовые дела компании, ей необходимо подготовить финансовую отчетность. И финансовые отчеты, подготовленные без каких-либо указаний, не будут иметь в себе никакой последовательности. Они помогают выяснить согласованность между финансовой отчетностью. Учетная политика также предлагает надежную основу для подражания, чтобы компания могла придерживаться правильной структуры и составлять свою финансовую отчетность.

- Раскрытие информации: компания должна раскрывать какой учетной политике они придерживаются. Поскольку стандарты бухгалтерского учета представляют статьи по-разному, надлежащее раскрытие учетной политики имеет важное значение.

- Предоставление преимуществ инвесторам: Если компании упоминают учетную политику, которую они использовали для составления финансовой отчетности, это также поможет инвесторам.

Утверждая учетную политику, компании гарантируют, что они сохраняют согласованность при предоставлении финансовой отчетности. Эта согласованность помогает инвесторам смотреть на финансовые отчеты и сравнивать их с другими компаниями из аналогичных и разных отраслей.

Утверждая учетную политику, компании гарантируют, что они сохраняют согласованность при предоставлении финансовой отчетности. Эта согласованность помогает инвесторам смотреть на финансовые отчеты и сравнивать их с другими компаниями из аналогичных и разных отраслей. - Правительство может удерживать финансовые отчеты компании: Все подготовленные финансовые отчеты соответствуют учетной политике, и компании всегда следуют надлежащей структуре. Эти компании также должны иметь в виду, что они могут следовать только учетной политике, установленной в соответствии с GAAP или IFRSIFRSIFRS, или Международными стандартами финансовой отчетности, которые относятся к общепринятому набору принципов бухгалтерского учета и финансовой отчетности для подготовки и представления финансовой отчетности. Это обеспечивает единообразие в практике бухгалтерского учета, что делает финансовую отчетность сопоставимой между различными отчитывающимися организациями по всему миру. За прошедшие годы он стал новым мировым стандартом в бухгалтерском учете.

Подробнее. Таким образом, правительство может иметь прямое влияние на финансовые отчеты компании. Финансовые отчетыФинансовые отчеты представляют собой письменные отчеты, подготовленные руководством компании для представления финансовых дел компании за определенный период (квартал, шесть месяцев или год). Эти отчеты, в том числе балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с предписанными и стандартизированными стандартами бухгалтерского учета, чтобы обеспечить единообразие отчетности на всех уровнях. Подробнее, и правительство может защитить интересы инвесторов.

Подробнее. Таким образом, правительство может иметь прямое влияние на финансовые отчеты компании. Финансовые отчетыФинансовые отчеты представляют собой письменные отчеты, подготовленные руководством компании для представления финансовых дел компании за определенный период (квартал, шесть месяцев или год). Эти отчеты, в том числе балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с предписанными и стандартизированными стандартами бухгалтерского учета, чтобы обеспечить единообразие отчетности на всех уровнях. Подробнее, и правительство может защитить интересы инвесторов.

Примеры учетной политики

Все финансовые отчеты составляются в соответствии с определенной политикой. Вот несколько практических примеров, которые помогут нам понять, как они контролируются:

Пример № 1 – Признание выручки

Компании следуют общепринятым принципам бухгалтерского учета компании, которым следует следовать при регистрации и представлении финансовой информации в бухгалтерских книгах. Подробнее о признании доходов. Признание выручки для компании важно, потому что это положительно или отрицательно влияет на инвесторов, если компания признает свою выручку, когда она не производит никаких продаж. Согласно принципу признания выручки, компания не может подтвердить свою выручку, пока она не будет получена. Это не означает, что вся выручка будет в наличных деньгах. В случае продажи в кредитПродажи в кредитПродажи в кредит — это тип транзакции, при котором клиентам/покупателям разрешается оплачивать купленный товар позже, а не в момент покупки. Это дает им необходимое время, чтобы собрать деньги и произвести платеж. читать дальше, заработок тоже реален.

Подробнее о признании доходов. Признание выручки для компании важно, потому что это положительно или отрицательно влияет на инвесторов, если компания признает свою выручку, когда она не производит никаких продаж. Согласно принципу признания выручки, компания не может подтвердить свою выручку, пока она не будет получена. Это не означает, что вся выручка будет в наличных деньгах. В случае продажи в кредитПродажи в кредитПродажи в кредит — это тип транзакции, при котором клиентам/покупателям разрешается оплачивать купленный товар позже, а не в момент покупки. Это дает им необходимое время, чтобы собрать деньги и произвести платеж. читать дальше, заработок тоже реален.

Например, компания T осуществляет продажи в кредит и признает их как выручку; важны две вещи. Во-первых, как сначала компания T может получить наличные деньги для продаж в кредит. А во-вторых, когда выручка признается – в момент осуществления продажи в кредит или получения наличных. Если компания признает выручку, регистрируя продажи в кредит, и к этому моменту не получает никаких денежных средств, ее можно назвать богатой выручкой, но бедной денежными средствами. Учетная политика существенно влияет на то, как выручка признается в компании.

Учетная политика существенно влияет на то, как выручка признается в компании.

Как видно из приведенного ниже примера, Ford признает выручку от автомобильного сегмента, когда все риски и выгоды, связанные с владением, переходят к клиентам (дилерам и дистрибьюторам).

источник: Ford SEC Filings

Пример №2 – Расходы на НИОКР

Расходы на НИОКР – какие из них капитализируются, а какие называются расходами? Это важное соображение в финансовом учете. Финансовый учет. Финансовый учет относится к бухгалтерскому учету, т. Е. Идентификации, классификации, обобщению и регистрации всех финансовых операций в отчете о прибылях и убытках, балансе и отчете о движении денежных средств. Он даже включает анализ этих финансовых отчетов. Читать далее, и компания должна следовать учетной политике, чтобы признать расходы или капитализацию. Но как это делается? Расходы на НИОКР, безусловно, принесут пользу в будущем. Вот почему расходы на НИОКР рассматриваются как активы, а не как расходы. Но когда компания расходует средства на НИОКР, она не знает никаких конкретных будущих выгод. Вот почему в большинстве случаев он не может быть капитализирован. Иногда, когда расходы на НИОКР имеют конкретные будущие выгоды, их можно капитализировать. Согласно GAAP, расходы на НИОКР следует признавать по мере их возникновения.

Но когда компания расходует средства на НИОКР, она не знает никаких конкретных будущих выгод. Вот почему в большинстве случаев он не может быть капитализирован. Иногда, когда расходы на НИОКР имеют конкретные будущие выгоды, их можно капитализировать. Согласно GAAP, расходы на НИОКР следует признавать по мере их возникновения.

Ниже мы видим, что общие расходы Apple на исследования и разработки составили 11,6 млрд долларов и 10,0 млрд долларов в 2017 и 2016 годах соответственно.

источник: Apple SEC Filings

Кроме того, взгляните на статью «Капитализация против расходов» «Капитализация против расходов» «Капитализация против расходов» «Капитализация» признает понесенные затраты как расходы, которые по своей природе являются капитальными, или как бизнес-актив, в то время как «расходы» относятся к учетным затратам как расходам в бизнес-процессах. отчет о прибылях и убытках, вычитаемый из общей выручки при расчете прибыли.Подробнее.

Учетная политика – консервативная или агрессивная

Обычно фирмы действуют на периферии двух крайностей в отношении учетной политики.

Либо фирма следует агрессивному подходу, либо консервативному подходу.

Независимо от того, какой подход использует компания, она должна отражать то же самое в своем бухгалтерском учете и то, как соблюдается учетная политика при подготовке финансовой отчетности.

То же самое повлияет и на прибыль. Агрессивный подход может в конечном итоге привести к увеличению или уменьшению балансовой прибыли. Книжная прибыль Книжная прибыль — это сумма прибыли, которую бизнес получает от своей деятельности и деятельности, но еще не реализовал ее. Он не отслеживается аналитиками или заинтересованными сторонами, и его расчет актуален только для оценки налоговых обязательств Компании. читать далее. И консервативный подход может сделать то же самое. Компания должна придерживаться одного конкретного метода, чтобы поддерживать согласованность.

Предположим, компания меняет свой подход с агрессивного на консервативный или с консервативного на агрессивный. В таком случае следует упомянуть, почему он меняет свой подход к защите интересов инвесторов.

В соответствии с Международными стандартами бухгалтерского учета 8, учетная политика представляет собой соглашения, правила, процедуры, принципы, основы и практики. Это означает, что всю систему стандартов бухгалтерского учета при подготовке и представлении финансовой отчетности компании можно назвать учетной политикой.

Бухгалтерский подход к использованию учетной политики не должен основываться на одной операции, событии или условии. Вместо этого следует использовать учетную политику, помня об общей картине и думая о подготовке финансовой отчетности и о том, как эта финансовая отчетность будет представлена инвесторам.

Видео по учетной политике

Рекомендуемые статьи

Это полезное руководство по учетной политике наряду с примерами учетной политики и ее значением. Вам также могут понравиться наши рекомендуемые статьи ниже —

- Коммерческое присутствие

- Пример практики бухгалтерского учета

- Типы акционерной структуры

- Преимущества GAAP

- Капитализированные проценты

Руководство по учетной политике | Государственная бухгалтерская служба Грузии

Содержание на проверке

Содержание этой страницы находится на рассмотрении. Пока мы работаем над предоставлением последних обновлений, все опубликованные политики следует считать действующими. О существенных изменениях политики будет сообщено по электронной почте.

Пока мы работаем над предоставлением последних обновлений, все опубликованные политики следует считать действующими. О существенных изменениях политики будет сообщено по электронной почте.

Руководство по учетной политике Содержание

Руководство по учетной политике включает политики и процедуры высокого уровня, обеспечивающие точную и непротиворечивую регистрацию финансовой деятельности в организациях, чтобы финансовая отчетность всего правительства соответствовала официальным Совет по государственным стандартам бухгалтерского учета (GASB) и законодательные стандарты. В эти документы включены основные рекомендации по требованиям к бухгалтерскому учету, включая примеры бухгалтерских проводок. Темы руководства по бухгалтерскому учету применимы ко всем бухгалтерским организациям штата Джорджия, независимо от их систем бухгалтерского учета.

См. страницу «Структура государственной отчетности и план счетов» для получения списков значений в структуре диаграммы и рекомендаций по использованию различных полей учета. Страница структуры также включает определения счетов на уровне плана счетов штата (SCOA). SCOA применяется ко всем организациям в государственном отчитывающемся субъекте независимо от их систем бухгалтерского учета. Государственные организации, которые не используют предписанные значения SCOA, должны иметь возможность предоставить перекрестную ссылку на свои местные карты для целей отчетности по штату на конец года.

Страница структуры также включает определения счетов на уровне плана счетов штата (SCOA). SCOA применяется ко всем организациям в государственном отчитывающемся субъекте независимо от их систем бухгалтерского учета. Государственные организации, которые не используют предписанные значения SCOA, должны иметь возможность предоставить перекрестную ссылку на свои местные карты для целей отчетности по штату на конец года.

КАТЕГОРИЯ 3 — ПРОЦЕДУРЫ ЗАКРЫТИЯ | Дата вступления в силу | Дата пересмотра |

|---|---|---|

Контрольный список ежемесячных отчетов и анализа | Недоступно | |

Контрольный список для анализа и завершения финансового года | Недоступно | |

Документация Требования | 31. | 31.05.2011 |

КАТЕГОРИЯ 4 — ФИНАНСОВЫЙ УЧЕТ И ОТЧЕТНОСТЬ ПОЛИТИКА И ПРОЦЕДУРЫ | Дата вступления в силу | Дата пересмотра |

|---|---|---|

Приток ресурсов | ||

Доходы & Дебиторская задолженность Незаработанные доходы и недоступные доходы — Общие сведения | 01.07.2015 | 22.06.2017 |

Несобираемый Счета и списания | 01.07.2011 | 01.07.2011 |

Другой Источники финансирования | 01. | 01.07.2004 |

Прежний Годовой перенос (бухгалтерский учет) | 01.07.2008 | 01.07.2017 |

Доходы — Политика предоставления грантов и другой финансовой помощи | 25.03.2016 | 25.03.2016 |

Отток ресурсов | ||

Бухгалтерский учет для корректирующих кредитов поставщика | 30.06.2013 | 05.04.2013 |

Платежи членам правления | 01.07.1999 | 01.07.2004 |

Другой Использование финансирования | 01.07.1999 | 01. |

Расходы/расходы, Предоплаченные позиции, кредиторская задолженность и отложенные оттоки — общие сведения | 22.06.2017 | 22.06.2017 |

Активы и отложенные оттоки ресурсов | ||

Наличные, Денежные эквиваленты и инвестиции | 01.07.1999 | 01.07.2004 |

Запасы | 01.07.1999 | 01.07.2004 |

Предоплата Активы и отсроченные платежи | 01.07.1999 | 01.07.2004 |

Депозиты и инвестиции | Недоступно | |

Обязательства и отложенные притоки ресурсов | ||

Претензии, Суждения и учет непредвиденных обстоятельств | 01. | 01.07.2015 |

Загрязнение Обязательства по исправлению | 30.06.2009 | 30.06.2009 |

Договорные обязательства | ||

Вознаграждения работникам | ||

компенсируется Отсутствия | 01.07.2010 | 28.02.2011 |

Отложено Компенсация (планы IRC 457) | 01.07.2010 | 28.02.2011 |

Пенсия Обзор учета фонда | 01.07.1999 | 01.07.2004 |

Пенсионные пособия | Недоступно | |

Другие выплаты по окончании трудовой деятельности | Недоступно | |

Основные средства | ||

Столица Активы — Общие | 01. | 12.08.2022 |

Строительство в ходе выполнения | 01.07.2011 | 30.06.2011 |

Актив Переводы и другие выбытия | 01.07.2010 | 30.06.2011 |

Нарушения | 01.07.2010 | 30.06.2011 |

Нематериальные активы — Общий | 01.07.2009 | 30.06.2011 |

Внутренне Сгенерированное компьютерное программное обеспечение | 01.07.2009 | 30.06.2011 |

Аренда | ||

Арендовать — Бухгалтерский учет арендатора | 01. | |

5 ПБУ 10/99).

5 ПБУ 10/99).

Утверждая учетную политику, компании гарантируют, что они сохраняют согласованность при предоставлении финансовой отчетности. Эта согласованность помогает инвесторам смотреть на финансовые отчеты и сравнивать их с другими компаниями из аналогичных и разных отраслей.

Утверждая учетную политику, компании гарантируют, что они сохраняют согласованность при предоставлении финансовой отчетности. Эта согласованность помогает инвесторам смотреть на финансовые отчеты и сравнивать их с другими компаниями из аналогичных и разных отраслей. Подробнее. Таким образом, правительство может иметь прямое влияние на финансовые отчеты компании. Финансовые отчетыФинансовые отчеты представляют собой письменные отчеты, подготовленные руководством компании для представления финансовых дел компании за определенный период (квартал, шесть месяцев или год). Эти отчеты, в том числе балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с предписанными и стандартизированными стандартами бухгалтерского учета, чтобы обеспечить единообразие отчетности на всех уровнях. Подробнее, и правительство может защитить интересы инвесторов.

Подробнее. Таким образом, правительство может иметь прямое влияние на финансовые отчеты компании. Финансовые отчетыФинансовые отчеты представляют собой письменные отчеты, подготовленные руководством компании для представления финансовых дел компании за определенный период (квартал, шесть месяцев или год). Эти отчеты, в том числе балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств и отчет об акционерном капитале, должны быть подготовлены в соответствии с предписанными и стандартизированными стандартами бухгалтерского учета, чтобы обеспечить единообразие отчетности на всех уровнях. Подробнее, и правительство может защитить интересы инвесторов. 05.2011

05.2011 07.1999

07.1999 07.2004

07.2004 07.2015

07.2015 07.2010

07.2010