Порядок признания доходов и расходов при УСН. Учитываемые расходы при усн

Учет расходов при УСН (упрощенке) — Контур.Бухгалтерия

Учет расходов для организаций на УСН должен соответствовать определенному порядку. Особенно это актуально для компаний с объектом налогообложения «доходы минус расходы», чтобы иметь право уменьшать базу налогообложения. Важно иметь ясное представление о том, как должен вестись учет расходов на упрощенке, какие расходы заносятся в КУДРиР, понимать состав, условия и момент признания расходов.

Закрытый перечень расходов для уменьшения налога

Не все расходы организации на УСН уменьшают налог к уплате. Законодательство устанавливает четкий список затрат, которые подпадают под понятие расходов на упрощенке. Этот перечень приведен в ст. 346.17 НК РФ, и он достаточно широк, чтобы организации могли совершать траты при ведении бизнеса и уменьшать налоговую базу. Вот основные виды издержек для УСН:

- Выплата зарплаты, командировочных, взносы на социальное и пенсионное страхование.

- Покупка товаров или оплата работ, которые используются в предпринимательской деятельности.

- Налоги и сборы.

- Аренда, коммунальные платежи, связь, без которых невозможно ведение бизнеса.

- Реклама, информационные услуги.

- Покупка основных средств деятельности и нематериальных активов.

- Хозяйственные нужды организации, обслуживание ККТ.

- Транспортные расходы, ГСМ, содержание транспорта организации, его ремонт.

- Обязательное страхование имущества, услуги нотариуса, лицензирование.

Иногда в расходы попадают необоснованные траты: добровольное страхование, маркетинговые исследования. Чтобы избежать ошибок в определении расходов, лучше обращаться к письмам Минфина. И если расход нельзя однозначно классифицировать в соответствии со списком из статьи НК, лучше не учитывать его при расчете налога.

Условия признания расхода

Чтобы избежать ошибок при учете расходов, важно учитывать ряд условий помимо перечня из статьи НК РФ:

- Расход необходимо экономически обосновать, он должен быть нацелен на получение дохода — важно уметь объяснить, как помогают вашему делу те или иные затраты.

- Вы должны полностью расплатиться с поставщиком.

- Товар или услуга, по поводу которых совершен расход, получены вами, и есть документы — счета, акты, накладные, — которые подтверждают расход и получение товара или услуги.

- Если мы списываем расходы за покупку товаров для перепродажи, эти товары должны быть уже перепроданы.

- Если мы списываем расходы за покупку товаров для производства, товары должны быть уже запущены в производство.

Момент признания расхода

Не менее важно понимать, в какой момент денежные траты становятся расходами с точки зрения установленных норм. Давайте уточним: когда организация закупает товары или работы для своей деятельности, происходят следующие процессы:

- Оплата поставщику.

- Получение от поставщика товаров, материалов или работ/услуг.

- Отгрузка товаров конечному покупателю или передача материалов в производство.

Чтобы признать расход и занести его в КУДИР, необходимо завершить все эти процессы. То есть дата последнего из этих событий становится днем признания расхода.

Оплата труда сотрудников — еще одна категория трат для организации. Расход по этой статье принимается к учету в день, когда сотрудник получил на руки или на банковскую карту свою зарплату. То же самое касается перечисления налогов, сборов и взносов, а также оплаты услуг подрядчиков.

Покупка основных средств

Учет расходов при покупке основных средств совершается в конце налогового периода и только при соблюдении ряда условий. Основное средство должно быть принято к учету, им необходимо начать пользоваться для получения дохода. Если средство требует госрегистрации — она должна состояться. Стоимость внеоборотного актива списывается равными долями до конца календарного года в последний день каждого квартала. Если средство куплено в рассрочку по договору, введено в эксплуатацию и при необходимости зарегистрировано, то учет расходов можно осуществлять по фактической оплате частей задолженности.

Бухгалтерские расходы

В Книгу учета организация на упрощенке записывает только расходы, перечисленные в ст. 346.16 НК РФ. Но в бухучете фирма фиксирует все хозяйственные операции, чтобы точно отражать данные о текущем финансовом состоянии. В бухучете расходы разделяются на две категории:

- Расходы по обычным видам деятельности.

- Прочие расходы.

К первому разделу относятся траты, связанные с основными видами деятельности организации. Для учета таких расходов предусмотрено несколько счетов в зависимости от направленности расхода — по Инструкции к Плану счетов. Например, для затрат на производство существует счет 20 «Основное производство», для продажи продукции — счет 44 «Расходы на продажу».

Издержки, которые нельзя классифицировать по обычным видам деятельности, относятся к прочим расходам. Например, это расходы по продаже основных средств, проценты по кредитам и займам, санкции за нарушение договоров.

Контур.Бухгалтерия поможет вам правильно классифицировать траты и подскажет, когда и какую сумму можно учесть в расходах. Предлагаем посмотреть наш бесплатный вебинар по учету расходов на упрощенке. Познакомьтесь с возможностями сервиса бесплатно в течение 30 дней, ведите учет, начисляйте зарплату и отправляйте отчетность с помощью Контур.Бухгалтерии.

Попробовать бесплатно

Поделиться ссылкой

Вам будут интересны статьи по теме «УСН»www.b-kontur.ru

Расходы при УСН 15%: порядок признания 2017

Актуально на: 11 сентября 2018 г.

О порядке учета расходов при УСН 6% (точнее об уменьшении налога на определенные суммы) мы рассказывали в нашей консультации. В этом материале расскажем о том, что считается расходами при УСН 15%.

Расходы при УСН 15%: порядок признания 2017-2018

Доходы, уменьшенные на величину расходов, на УСН 15% — это объект налогообложения. И если с доходами обычно вопросов не возникает (на УСН учитываются доходы от реализации и внереализационные доходы), то с расходами все не так просто. Ведь расходы на доходно-расходной упрощенке можно учесть не все, а лишь входящие в ограниченный перечень. Для расходов на УСН 15% их перечень приведен в ст. 346.16 НК РФ.

Что является расходом при УСН 15%? Приведем некоторые из них:

- расходы на приобретение ОС и НМА;

- расходы на ремонт ОС;

- расходы на аренду;

- материальные расходы;

- расходы на оплату труда и обязательное страхование работников;

- суммы НДС по оплаченным товарам, работам и услугам;

- проценты по кредитам и займам;

- расходы на командировки;

- расходы на канцелярские товары;

- расходы на почтовые, телефонные и другие услуги связи;

- расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (без учета НДС по ним).

И доходы, и расходы в целях УСН признаются после их фактической оплаты или погашения задолженности иным способом. При этом если доходы учитываются по факту получения денежных средств или иного имущества, для признания расходов одного факта оплаты не всегда достаточно.

К примеру, для признания в расходах стоимости товаров такие товары должны быть не только оплачены, но и реализованы (пп. 2 п. 2 ст. 346.17 НК РФ). А признание в расходах затрат на приобретение ОС зависит от того, приобретены эти объекты до перехода на УСН или в период применения спецрежима (п. 3 ст. 346.16 НК РФ).

А, например, расходы на возмещение ущерба при УСН 15% не учитываются вовсе, поскольку такие затраты не поименованы в перечне расходов, указанных в ст. 346.16 НК РФ.

Порядок признания иных расходов на УСН «доходы минус расходы» (15 процентов) установлен ст. 346.17 НК РФ.

При этом необходимо учитывать, что расходы на УСН обычно принимаются в порядке, предусмотренном для расчета налога на прибыль (п. 3 ст. 346.5 НК РФ). К примеру, это относится к расходам на оплату труда (идет отсылка к ст. 255 НК РФ). А какие ограничения действуют для признания в расходах начисленных процентов, указано в ст. 269 НК РФ.

УСН 15: доходы минус расходы (минимальный налог)

Конечно, если на УСН 15% нет доходов, а есть расходы, налог платить не придется. Если нет ни расходов, ни доходов – тем более. А вот если доходы у упрощенца есть, но сформировался убыток, поскольку расходы превышают доходы, налог надо будет заплатить. Речь идет о минимальном налоге. Платится минимальный налог в размере 1% от доходов упрощенца в том случае, когда рассчитанный в обычном порядке упрощенный налог меньше минимального (п. 6 ст. 346.18 НК РФ).

Подробнее о минимальном налоге, уплачиваемом упрощенцем с доходов, уменьшенных на величину расходов (УСН 15%), мы рассказывали в нашем отдельном материале.

Пример расчета УСН 15% «доходы минус расходы», а также образец заполнения налоговой декларации года мы также рассматривали в нашей консультации.

glavkniga.ru

Учет расходов при УСН| Контур Эльба

Учет расходов при УСН должен подчиняться определенным требованиям. В противном случае организация не сможет уменьшить налогооблагаемую базу (актуально для фирм с объектом «Доходы минус расходы»). Для этого необходимо иметь четкое представление о том, каким образом осуществляется учет расходов при УСН, их состав, условия и момент признания.

Учет расходов при УСН: закрытый перечень

Налоговым законодательством РФ установлен четкий перечень затрат, который необходим, чтобы осуществлять учет расходов при УСН. Иными словами, не все расходы ООО на упрощенке уменьшают налог к уплате. В статье 346.17 НК РФ имеется полный список. В целом он содержит достаточное количество пунктов, позволяющих совершать траты, необходимые в предпринимательской деятельности. Конечно, встречаются фирмы со своей спецификой и некоторые их расходы нельзя учесть для целей налогового учета. Приведем основные виды разрешенных для УСН издержек:

- Расходы на заработную плату, социальное и пенсионное страхование, командировки.

- Оплата за предоставляемые товары, работы или услуги, которые используют в предпринимательской деятельности.

- Перечисление денежных средств в бюджет по налогам и сборам.

- Расходы при УСН, связанные с арендой, услугами предоставления связи, электроэнергии, коммунальных платежей.

- Затраты на информационные услуги и рекламу.

- Приобретение основных средств, нематериальных активов.

- Расходы при УСН на хозяйственные нужды организации, спец. одежду, обслуживание ККТ.

- Транспортные расходы, содержание собственного транспорта, его ремонт, ГСМ.

- Расходы на обязательное страхование имущества, лицензирование, услуги нотариуса.

Когда ООО ведут учет расходов при УСН нередко бывают ошибки в их определении. То есть в КУДИР попадают затраты, которым там не место. К примеру, к таковым можно отнести расходы на маркетинговые исследования, аутсорсинг, добровольное страхование, подписку на периодические издания, страхование ОСАГО и т.д. Поэтому при возникновении спорной ситуации лучше обратиться за разъяснениями к письмам Минфина. Если расход невозможно четко классифицировать в соответствии с перечнем, лучше не принимать его к учету.

Условия и момент признания учета расходов при УСН

Чтобы учет расходов при УСН был точным, необходимо соблюдать ряд условий. Помимо того, что нужно руководствоваться, прежде всего, закрытым перечнем из статьи 346.17, издержки организации должны быть целесообразны, т.е. необходимы для ведения предпринимательской деятельности. Расходы должны выражаться в документальном оформлении: накладные, счета-фактуры, акты и т.д. При использовании упрощенной системы налогообложения применяется кассовый метод. Значит расходы можно учитывать только после их фактической оплаты.

Не менее важным является момент признания расходов на УСН. Даже если денежные средства за товары, работы или услуги будут перечислены поставщику, не всегда можно включить эти выплаты в КУДИР. Только после того, как они будут оприходованы и реализованы (для покупных товаров), либо переданы в производство (для сырья и материалов) можно будет признать расход. Еще одна категория издержек ООО на УСН – оплата труда. Как только сотрудник получает свою зарплату лично в руки или перечисление на банковскую карту, расход принят к учету. В данном случае это и есть момент фактической оплаты. Еще сюда можно отнести перечисление налогов и сборов бюджет, а также оплату услуг подрядчиков.

Сложнее дело обстоит с покупкой основных средств. Учет расходов при УСН в этом случае происходит только в конце на последнее число налогового периода при соблюдении определенных условий. Основное средство нужно принять к учету, ввести в эксплуатацию, начать использовать его для получения дохода. Помимо этого, если необходима его государственная регистрация, то без нее принять расход на приобретение нельзя. Всю сумму, которую организация потратила на покупку внеоборотного актива списывают в течение отчетного периода (до конца года) равными долями в каждый последний день квартала. Если ОС куплено фирмой в рассрочку и это прописано в условиях договора, учет расходов при УСН в этом случае можно осуществлять при фактической оплате каждой части задолженности, при условии, что осуществлен ввод в эксплуатацию. Также ООО имеет право установить лимит списания основных средств. Тогда расходы можно будет принимать к учету на последнее число квартала в пределах установленной суммы.

Нередко поставщиками организаций на упрощенке являются фирмы с общей системой налогообложения. То есть при продаже своих товаров, работ или услуг в сопроводительных документах они выделяют НДС. На УСН принять его к вычету нельзя, а отразить в расходах можно: в день, когда будет погашена задолженность перед продавцом и все принять к учету.

Учет расходов при УСН: спорные моменты

За последние годы многие из видов деятельности, ранее подлежащие лицензированию, стали применяться фирмами при наличии специальных допусков. Организация сначала несет расходы на вступление в СРО, затем ежегодно платит членские взносы и страховку. Когда осуществляется учет расходов при УСН по этим выплатам, к сожалению, в КУДИР можно занести только издержки на первоначальное получение допуска и членские взносы. То есть выплаты, осуществляемые при вступлении в СРО и последующие перечисления на право быть ее членом. А вот ежегодная страховка в расходах не учитывается. Это связано с тем, что в данном случае она не попадает в перечень из ст. 356.17, т.к. является по сути добровольным страхованием.

Еще один нюанс, связанный с расходами на УСН – признание отрицательных курсовых разниц. Четких регламентов по данному вопросу законодательством не издано. ООО должны сами разрабатывать и закреплять эти нормы в учетной политике. Можно ознакомиться с очень полезным вебинаром про учет расходов на УСН, видео довольно короткое и конкретное:

Если вы не ведете бухучета при УСН, а объектом налогообложения являются доходы минус расходы, то вам можно смело порекомендовать познакомиться с Эльбой (это веб-сервис для малого бизнеса, которым пользуются сотни тысяч предпринимателей и даже бухгалтеров) — книга УСН доходов и расходов ведется автоматически, а вот бухотчетность формируется только накануне её сдачи, а если у вас ООО, и нужно вести бухучет и соответствующий учет расходов упрощенки — тогда стоит обратить внимание на Контур.Бухгалтерию (также мощнейший веб-сервис, по сути онлайн-бухгалтерия №1 в России).

www.elba-buhgalter.ru

Материальные расходы при УСН

Для выведения налогооблагаемой базы упрощенцы должны правильно учесть материальные расходы при УСН. Перечень затрат, которые можно зачесть и уменьшить за их счет сумму доходных поступлений для последующего расчета налога, утвержден законодательно. Добавлять новые виды трат в список субъекты предпринимательства не уполномочены.

Детально обсудить состав учитываемых расходов на УСН вы можете на форуме нашего сайта по следующей ссылке. Присоединяйтесь!

Регламентация расходных операций

По общему правилу материальные расходы УСН – это ключевые затраты на средства производства, без которых не обойтись при создании товара, выполнении работы, оказании услуги.

Налоговым кодексом РФ установлено, что относится к материальным расходам при УСН. Соответствующие материальные расходы УСН, принимаемые в 2018 году, регулируют статьи 254 и 346.16 Кодекса.

Они должны быть учтены в налогооблагаемой базе по правилам, применяемым для расчета налога на прибыль. Кроме того, чтобы затраты материального характера принять к учету и скорректировать на их сумму доходы, надо:

- быть готовым доказать экономическую обоснованность операций;

- подтвердить каждое действие документально.

Фирмам и предпринимателям дано право уменьшать базу для налогообложения на материальные расходы при УСН «Доходы минус Расходы». Соответствующие траты должны иметь место в рамках осуществляемой хозяйственной деятельности. По всем расходным операциям необходимо готовить доказательную базу в отношении экономической обоснованности: к учету принимают только те затраты, которые направлены на увеличение материальных выгод в дальнейшем.

Также см. «Перечень расходов при УСН «Доходы минус расходы»: таблица 2018 года с расшифровкой».

Виды материальных расходов

Как было сказано, какие можно учитывать при УСН материальные расходы, перечень берется из НК РФ. И его можно дублировать в учетной политике субъекта хозяйствования.

Если говорить обобщённо, вот, что входит в материальные расходы при УСН:

- Стоимость приобретаемого сырья и материалов, которые необходимы для осуществления производственного процесса.

- Оплата счетов за упаковочные материалы, тару.

- Проведение предпродажной подготовки.

- Траты в целях реализации цикла испытаний товаров, контроля качества.

- Поддержание эксплуатируемых основных средств в рабочем состоянии, проведение их технического обслуживания и др.

К категории материальных трат, за счет которых можно уменьшать налогооблагаемую базу, относят также расходы по покупке инструментов и специального инвентаря, по обеспечению наемных работников спецодеждой и средствами защиты. В материальные расходы при УСН в 2018 году можно включать по полной стоимости неамортизируемые активы. Их надо учитывать по мере ввода в эксплуатацию.

Также см. «Амортизация при УСН «Доходы минус Расходы» (актуально в 2018 году).

В категорию затрат материального характера относят ещё приобретение комплектующих и полуфабрикатов, которые нужны для проведения строительно-монтажных работ или дополнительной технологической обработки.

Если в производственном процессе используют воду и разные виды энергии, потраченные средства на расчеты с поставщиками таких ресурсов можно зачесть при формировании налогооблагаемой базы. Пожалуй, самый яркий пример материальных расходов УСН – затраты на ЖКХ в рамках деятельности на данном спецрежиме.

Перечисление средств в пользу контрагентов, которые выполняют производственные работы для налогоплательщика, нужно отражать в учете в составе материальных расходов. В эту категорию услуг включают:

- изготовление запчастей;

- выполнение отдельных производственных этапов, контролирующей функции;

- проведение технических осмотров оборудования.

Обособленно надо показывать в учете транспортные затраты и выявленные потери, вписывающиеся в нормативы естественной убыли.

Также см. «Транспортные расходы при УСН «Доходы минус Расходы».

Особенности учета материальных расходов

По правилам момент признания материальных расходов УСН – после фактически произведенной оплаты поставщикам и другим контрагентам (п. 1 и 2 ст. 346.17 НК РФ). Оплата счетов может идти и через кассу, и с расчетного счета в банке.

Для уменьшения налогооблагаемой базы стоимость приобретаемых ценностей должна быть принята к учету, а задолженность за поставленную продукцию (если есть) необходимо своевременно погасить.

Датой оплаты признают дни фактического снятия средств с расчетного счета или оформления РКО кассиром.

Также см. «Изменения по УСН в 2018 году».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Порядок признания доходов и расходов при УСН (кассовый метод).

Применение УСН требует грамотного учета доходов, а если выбран объект налогообложения «доходы минус расходы», то необходимо еще учитывать и расходы.

О выборе объекта налогообложения подробно написано здесь.

В данной статье остановимся подробнее на особенностях признания доходов и расходов при упрощенном режиме налогообложения.

Какие доходы следует учитывать при расчете единого налога УСН?

Какие доходы не нужно учитывать при УСН?

Расходы при УСН.

Порядок признания доходов при УСН

Необходимость учитывать доходы встает абсолютно перед всеми организациями и ИП, выбравшими в качестве налогового режима — УСН.

Порядок признания доходов прописан в п.1 ст.346.17 НК РФ.

Согласно этому пункту, доходы признаются таковыми в момент их получения на расчетный счет, в кассу или иным способом (то есть не дата совершения операции, в результате которой получен доход, а именно поступление денег по этой операции). Данный метод называется кассовый.

Например, если товар отгружен покупателю 25 декабря 2014 года, а деньги за него от покупателя получены 10 января 2015 года, то считается, что доход получен 10 января 2015 года и относится к первому кварталу 2015 года.

Кассовый метод очень прост в использовании и удобен.

Например, при общей системе налогообложения чаще всего доходы признаются таковыми в том отчетном периоде, когда была проведена операция, в результате которой он получен. То есть товар может быть отгружен в одном отчетном периоде и нужно заплатить налог на прибыль, но при этом сама прибыль в денежном выражении еще может быть не получена налогоплательщиком. Это иногда доставляется некоторые неудобства организациям.

Кассовый метод избавлен от этого недостатка. Товар может быть отгружен в любом отчетном периоде (оказаны услуги, выполнены работы), а налог с дохода нужно будет заплатить только после того, как будут получены деньги (или другой эквивалент) от покупателя.

Обратите внимание, если организация переходит на УСН с других налоговых режимов, на которых применялся не кассовый метод, то возникают некоторые особенности признания доходов и расходов, которые нужно обязательно учесть, как это сделать правильно — читайте здесь.

Подведем итог, при УСН датой признания доходов считается день поступления денежных средств (имущества, имущественных прав, оплаты задолженностей) налогоплательщику.

П.1 ст.346.17 НК РФ, а также отдельные письма Минфина определяют также даты признания доходов в некоторых частных случаях:

- Если покупатель оплачивает товар (услуги, работы) векселем, то дата признания дохода – дата оплаты векселя (поступление денег по векселю) или дата передачи полученного от покупателя векселя третьему лицу по индоссаменту.

- Если покупатель перечислял аванс в счет будущих поставок (оказания услуг, выполнения работ) и по определенным причинам аванс возвращается обратно покупателю, то доходы налогоплательщика УСН уменьшаются на сумму возврата в том отчетном периоде, в котором был произведен возврат аванса.

- Если покупатель перечисляет аванс, то дата признания – день поступления денег.

- Если доход получен через автоматы самообслуживания, то – день поступления средств в автомат.

- Если производится взаимное двустороннее погашение задолженностей с помощью оформления акта взаимозачета, то – дата, указанная в этом акте.

- Если организация на УСН принимает платежи от физических лиц через платежных агентов, то доходы признаются в день получения денег платежным агентом от физического лица.

П.1 ст.346.17 НК РФ также оговаривает порядок учета в составе доходов полученной финансовой помощи от государства на содействие самозанятости безработных граждан, субсидий на развитие малого предпринимательства.

Шестой абзац указанного пункта гласит, что полученные от государства субсидии на развитие малого предпринимательства включаются в состав доходов пропорционально расходам, которые фактически были осуществлены за счет этих субсидий, в течение двух налоговых периодов. Если по окончании двух налоговых периодов полученная сумма субсидий превысит признанные расходы, осуществленные на эти субсидии, то в третьем налоговом периоде в состав доходов в полном объеме включается разница между полученной суммой финансовой поддержки и произведенными расходами.

Аналогичный способ признания доходов, полученных в виде выплат на содействие самозанятости безработных граждан, прописан в четвертом абзаце указанного пункта. Только доходы признаются в сумме фактически понесенных расходов в течение трех налоговых периодов. Если за три налоговых периода полученная финансовая помощью не будет полностью учтена в составе доходов, то оставшаяся не учтенная сумма полностью включается в состав доходов в четвертом налоговом периоде.

Указанные выше способы учета полученной финансовой помощи и субсидий в составе доходов применяется в отношении организаций и ИП, выбравших объект налогообложения «доходы минус расходы» или «доходы» при условии, что они учитывают подобные выплаты.

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16Звонок в один клик

Порядок признания расходов при УСН

Перед необходимостью вести налоговый учет расходов встают только те организации и ИП, которые при переходе на УСН выбрали объект налогообложения «доходы минус расходы».

То есть организации и ИП, выбравшие налогооблагаемым объектом доходы, не обязаны вести учет расходов и отражать их в Книге учета доходов и расходов, не нужно собирать в целях налогового учета документы, подтверждающие произведенные расходы.

Обратите внимание, учет расходов и их документальное подтверждение не требуется в целях налогообложения (в налоговом учете), но бухгалтерский учет с начала 2013 года должны вести все организации на УСН. Индивидуальные предприниматели освобождены пока от ведения бухучета. Организации же должны учитывать в бухгалтерском учете и доходы и расходы, иметь их документальное подтверждение.

Датой признания расходов в налоговом учете является день их фактической оплаты, то есть так же, как и в отношении доходов, применяется кассовый метод.

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Расходы при УСН - перечень, принимаемые, при переходе НДФЛ в 2018 году

Доплата налога осуществляется по итогам года. При этом если налогоплательщики используют 15% налоговую ставку, то при расчете суммы налога они имеют право уменьшить налогооблагаемую базу на сумму фактических издержек.

Поэтому нужно рассмотреть порядок определения расходов и разобраться, почему уплаченный по УСН налог является расходом.

Способ определения расходов предприятия закреплен ст.346.16 НК РФ. Организации, избравшие УСН, обязаны придерживаться общего порядка ведения кассовых операций.

Полученная прибыль должна отображаться в книге доходов и расходов. Здесь же на основании первичной документации фиксируются понесенные издержки, например, представительские или почтовые расходы.

Дополнительной обязанностью налогоплательщика является формирование отчетности в отношении фонда оплаты труда.

Выбор объекта налогообложения

При переходе на УСН организации должны указывать, какую именно налоговую ставку они хотят использовать.

Законодатель выделяет два способа налогообложения:

| 6% | Объект налогообложения «Прибыль» |

| 15% | Объект налогообложения «Доходы минус издержки» |

Если организация избирает 6% налоговую ставку, то налогом будут облагаться все доходы, полученные им на протяжении года. Определение доходов организации происходит на основании ст.249 НК РФ.

Также налогоплательщики должны брать во внимание внереализационную прибыль, включая, доходы:

- От долевого участия в составе другого юридического лица.

- В качестве положительной курсовой разницы.

- От передачи недвижимого имущества в аренду на договорной основе.

- В виде признанных должником штрафных санкций, пени.

- От безвозмездно полученного имущества.

- От участия в простом товариществе.

- В виде процентов, что были получены по договорам займа.

- От сумм, на которые был уменьшен уставный фонд.

Однако при исчислении суммы налога или авансовых платежей понесенные такой организацией расходы не учитываются.

Поэтому этот способ налогообложения выгоден небольшим предприятиям, имеющим незначительные издержки.

Кроме того, такие организации освобождаются от уплаты минимального налога, если на протяжении какого-то периода ими не велась хозяйственная деятельность.

Но, указанные преференции не распространяются на страховые взносы, которые должны уплачиваться в ПФ РФ даже при отсутствии доходов.

В то же время организации могут уменьшить сумму налога на величину уплаченных взносов или выплаченных пособий по временной потере трудоспособности.

Однако размер уменьшение не может превышать 50% от суммы начисленного налога. Чтобы рассчитать сумму налога нужно умножить сумму совокупной прибыли предприятия на налоговую ставку.

Что касается налогового учета расходов, то он не ведется, за исключением учета начисленной и выплаченной заработной платы рабочему персоналу.

Если говорить о крупных компаниях, то они обычно применяют 15% ставку налога. В этом случае ведение документального учета расходов является обязательным.

Понесенные издержки также должны быть экономически обоснованными. Еще одной составляющей учета является целевое назначение издержек компании, например, расходы на создание сайта или оплата услуг call центра.

Чтобы у фискального органа не возникало вопросов в отношении правильности проведенных расчетов, издержки должны быть направлены на получение прибыли.

Если налогоплательщик получил в текущем налоговом периоде убытки, то он обязан уплатить налог в размере 1% (минимальный налог).

Преимущества упрощенки

Основным преимуществом УСН является освобождение предприятий от дополнительного налогового бремени.

Организации могут не платить:

- Налог: на прибыль, с продаж, на имущество.

- НДС, ЕСН, НДФЛ.

Обязанность по уплате НДС сохраняется только в том случае, если организации осуществляют поставку импортной продукции на территорию России.

Что касается НДФЛ, то от его уплаты освобождаются индивидуальные предприниматели, которые не используют труд наемных рабочих.

Однако полученные доходы должны быть связаны исключительно с предпринимательской деятельностью. Если говорить об организациях, то они обязаны исполнять функцию налогового агента.

Уплата страховых взносов производится всеми налогоплательщиками, включая тех, кто применяет УСН. Обязанность по их уплате возникает на основании ФЗ от 15.12.2001 N 167-ФЗ.

Также организации должны уплачивать:

- водный налог;

- земельный сбор;

- налог на рекламу.

Возвращаясь к вопросу о преимуществах УСН дополнительно можно отметить, что налогоплательщики могут выбрать один из двух способов налогообложения.

Кроме того, для них установлена упрощенная форма ведения бухгалтерского и налогового учета. Если говорить о проверках со стороны фискального органа, то обычно они сводятся к минимуму.

В то же время упрощенная система налогообложения имеет свои недостатки. К ним можно отнести:

- отсутствие возможности учета отдельных расходов при исчислении суммы налога;

- нежелание крупных компаний сотрудничать с налогоплательщиками, применяющими УСН;

- установленные законом лимиты прибыли, превышение которых грозит утратой права на использование УСН;

- при переходе на общую систему налогообложения нужно обязательно сдавать налоговую декларацию;

- ограничения, связанные с видами деятельности;

- отсутствие возможности включать авансы, которые были выданы контрагентам в состав расходов.

Налоговая база

Чтобы определить налоговую базу следует руководствоваться ст.346.18 НК РФ. Объектом налогообложения выступают общие годовые доходы предприятия.

Налогооблагаемой базой признается прибыль, выраженная в денежном эквиваленте. Если доходы были получены в иностранной валюте, то должен быть произведен соответствующий перерасчет по курсу Центробанка.

За основу берется курс, что был на день получения прибыли. Если доходы были получены в натуральной форме, необходимо сделать оценку имущества. При этом оценивание должно производиться по рыночным ценам.

Налогоплательщики, использующие 15% налоговую ставку должны уплачивать минимальный налог. Порядок начисления малого сбора закреплен ст.346.18 НК РФ.

Если в прошедшем году организация получила убытки, то закон позволяет в текущем налоговом периоде произвести уменьшение налогооблагаемой базы на сумму потерь.

Перенесение убытков на будущие периоды может происходить до 10 лет. Если предприятие было реорганизовано, то уменьшить налогооблагаемую базу на величину убытков может организация правопреемник.

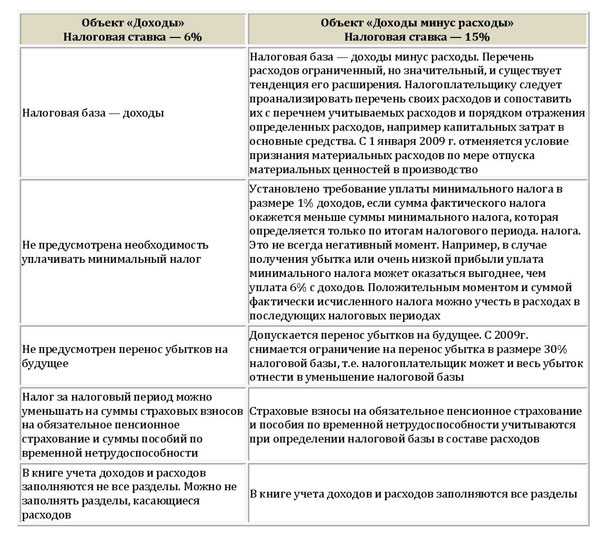

Фото: сравнительная таблица объектов УСН

Однако возникает вопрос, как подтвердить расходы и сколько хранятся первичные документы. Документация, подтверждающая получение убытков, хранится на предприятии в течение всего срока, когда можно применить уменьшение налоговой базы.

Что касается перечня документов для подтверждения расходов налогоплательщика, то об этом будет сказано ниже. Отдельно нужно обратить внимание на возможный переход предприятия с ОСН на УСН.

Если издержки налогоплательщика были учтены при расчете налогооблагаемой базы на ОСН, то полученная организацией прибыль не может быть уменьшена на понесенные ранее расходы при переходе на УСН.

Налогоплательщики, применяющие 15% налоговую ставку при исчислении суммы налога, могут учитывать следующие расходы:

- Издержки на покупку ОС или нематериальных активов.

- Издержки, связанные с покупкой прав на изобретения.

- Издержки по научным исследованиям.

- Арендные платежи.

- Издержки по оплате труда.

- Уплаченные проценты по кредитам.

- Суммы налогов (сборов), включая госпошлину.

- Иные расходы.

Также организации при определении объекта налогообложения могут учитывать НДС. Закрытый перечень статей расходов, что признаются при исчислении суммы налога, закреплен ст.346.16 НК РФ.

Чтобы понесенные издержки были учтены должны быть документы, подтверждающие фактическую оплату. При этом не стоит забывать о других расходах, которые связаны с производственной деятельностью налогоплательщика.

Сюда относятся:

- суммы уплаченных налогов и сборов;

- издержки на обеспечение пожарной безопасности;

- расходы, связанные с командировками;

- издержки на юридические услуги;

- расходы на покупку программного обеспечения;

- взносы, уплачиваемые некоммерческим организациям;

- другие расходы.

По общим правилам бухгалтерского учета расходы налогоплательщика должны быть подтверждены первичными документами (письмо Минфина от 18.05.2012 N 03-11-06/2/69).

К ним относятся:

- Платежные поручения.

- Акты приема-передачи.

- Подписанные договора.

- Товарные накладные.

- Товарные чеки, квитанции.

- Иные документы.

Если налогоплательщики используют электронные документы, то они должны быть подписаны электронно-цифровой подписью.

При оплате услуги через интернет можно предоставить банковскую выписку в качестве подтверждения понесенных расходов (письмо Минфина от 09.12.2013 N 03-11-06/2/53606).

Также издержки могут быть подтверждены косвенными документами (ст.252 НК РФ). К ним относятся:

- Таможенная декларация.

- Приказ о командировке.

- Отчет о выполненной работе.

- Билет.

Чтобы разобраться как правильно вести учет издержек предприятия, нужно по отдельности рассмотреть основные статьи расходов:

- покупка основных средств;

- достройка, дооборудование, реконструкция ОС;

- пользование кредитными деньгами на договорной основе;

- осуществление инновационной деятельности;

- арендные платежи.

Приобретение основных средств

Налогоплательщик может уменьшить налоговую базу на сумму издержек, связанных с приобретением основных средств.

Так как ОС являются той частью имущества организации, которая обычно используется для производства и реализации конкретной продукции или для управления предприятием.

Если основные средства были приобретены до перехода на УСН, тогда в состав расходов включается их текущая балансовая стоимость.

Однако не стоит забывать о требованиях предусмотренных ст.252 НК РФ. Если приобретенные ОС не направлены на получение прибыли или их стоимость экономически необоснованна, то их нельзя включать в состав расходов.

Кроме того, закон допускает признание расходов после их фактической оплаты. Поэтому если налогоплательщик имеет задолженность перед поставщиком, то стоимость ОС также не подпадает под категорию расходов предприятия до полного погашения задолженности (ст.346.17 НК РФ).

Чтобы ОС относились к издержкам предприятия нужно выполнить следующие требования:

- принять ОС к учету;

- рассчитаться с поставщиками;

- использовать ОС в хозяйственной деятельности предприятия, направленной на получение дохода;

- зарегистрировать ОС, если это прямо предусмотрено законом.

Достройка, дооборудование, реконструкция ОС

Организация, использующая в своей хозяйственной деятельности основные средства, может, при необходимости произвести достройку, модернизацию или реконструкцию оборудования (зданий).

Размер окончательной стоимости ОС определяется по итогам каждого квартала. При этом во внимание берется только амортизируемое имущество.

Как и в предыдущем случае, налогоплательщик может уменьшить сумму прибыли за счет расходов на достройку. Издержки по перевооружению ОС учитываются со дня ввода их в эксплуатацию.

Единственным условием является полный расчет с подрядчиками. Если статус оплаты расходов – не оплачено, тогда налогоплательщик не может уменьшать налогооблагаемую базу на сумму предстоящих издержек.

Понесенные на протяжении налогового периода расходы распределяются равными частями на отчетные периоды.

Если же организация продаст обновленное ОС до того, как истекут три года, то она должна произвести перерасчет налоговой базы за время пользования ОС и уплатить положительную разницу налога, а также пеню.

Пользование заемными средствами

Если налогоплательщик использует в хозяйственной деятельности заемные деньги, то выплачиваемые им проценты могут быть отнесены к расходам, уменьшающим размер налогооблагаемой прибыли.

Понесенные издержки должны быть документально подтверждены. Определить максимальный размер процентов в пределах установленных законом норм, можно двумя способами:

- Исходя из среднего уровня процентов, которые были начислены по договору на сопоставимых условиях.

- На основании ставки рефинансирования Центробанка с учетом соответствующего коэффициента установленного для кредитов.

После того, как организация выберет себе один из вариантов, она должна закрепить его в своей учетной политике. Как следствие на протяжении года налогоплательщик должен применять утвержденный порядок.

Если организация выбрала способ учета процентов по среднему уровню, тогда ей дополнительно нужно утвердить порядок оценки параметров сопоставимости (письмо Минфина от 21.11.2011 № 03-03-06/1/770).

Если предприятие не закрепило обозначенный способ в учетной политике, или полученные займы перестали отвечать критериям сопоставимости, тогда необходимо производить расчет исходя из ставки рефинансирования Центробанка.

Инновационная деятельность

УСН могут использовать хозяйственные общества, что основаны бюджетными научными учреждениями или высшими учебными заведениями.

Их деятельность заключается во внедрении РИД, при условии, что права на результаты интеллектуальной деятельности принадлежат этим организациям.

Как следствие указанные налогоплательщики могут уменьшить налоговую базу на издержки по созданию нематериальных активов. К ним относятся:

- расходы на покупку прав:

- На полезные модели, промышленные образцы, интегральные схемы, ноу-хау.

- На применение РИД.

- расходы на патентование результатов интеллектуальной деятельности.

- расходы на научные исследования, конструкторские разработки.

Арендные платежи (лизинг)

Организация может уменьшить полученную прибыль на сумму арендных платежей, уплачиваемых за арендуемое имущество.

Однако эта категория расходов может быть использована только теми налогоплательщиками, которые применяют 15% налоговую ставку.

Затраты должны учитываться в том налоговом периоде, когда они фактически были произведены. В качестве подтверждения расходов можно использовать:

Если договор аренды заключен в отношении недвижимого имущества, то такое соглашение подлежит обязательной государственной регистрации (ст.609 ГК РФ).

При несоблюдении этих требований сделка считается недействительной, а, значит, понесенные налогоплательщиком издержки не могут быть включены в состав расходов при исчислении суммы единого налога.

Если организация использует имущество на правах финансовой аренды (лизинга), то она также может учитывать понесенные издержки в составе расходов, уменьшающих прибыль для целей налогообложения.

Сюда также можно отнести:

- Расходы по амортизации объекта аренды.

- Стоимость параллельных услуг лизингодателя.

- Выкупную стоимость имущества.

Последний пункт можно применять после перехода права собственности на арендуемый объект к лизингополучателю.

Одним из способов увеличения расходов предприятия является учет убытков прошлых лет (см. подзаголовок «Налоговая база»).

Также налогоплательщики могут увеличить издержки текущего года на положительную разницу суммы уплаченного налога за прошлый год.

Видео: порядок определения расходов при УСН

Другими словами, если организация заплатила минимальный сбор, который был больше начисленного налога, то переплаченная в предыдущем налоговом периоде сумма минимального налога включается в состав расходов в текущем году.

Далее, будут рассмотрены основные вопросы, возникающие при определении расходов:

- Входит ли НДФЛ с состав расходов организации.

- Необходимо ли вести учет горючего.

- Что делать с издержками по обучению персонала и учитываются ли расходы на консультационные услуги.

- Как быть с издержками на рекламу.

- Относить ли расходы по аренде помещения к затратам предприятия.

- Что делать с издержками за коммунальные услуги.

Учитывается ли НДФЛ в расходах

Расходы по оплате труда рабочего персонала включаются в состав издержек налогоплательщика. Аналогичные правила установлены в отношении НДФЛ.

Как следствие уплаченные налоги по УСН входят в расходы предприятия по выплате заработной платы (письмо Минфина от 12.07.2007 N 03-11-04/2/176).

Поэтому, как только деньги списываются со счета налогоплательщика, их можно относить к издержкам, уменьшающим налогооблагаемую базу.

Учет топлива генерального директора (топливо)

Учесть затраты на покупку горючего можно на основании ст.346.16 НК РФ. Организации имеют право уменьшить полученную прибыль на расходы по содержанию служебного транспорта.

Обоснованность понесенных издержек может быть подтверждена путевым листом. Форма документа утверждена постановлением Госкомстата.

Как быть с затратами на обучение сотрудников?

Издержки, связанные с повышением квалификации подпадают под категорию расходов, уменьшающих налоговую базу налогоплательщика. Однако образовательное учреждение должно иметь соответствующую лицензию (ст.264 НК РФ).

Для подтверждения расходов можно использовать следующие документы:

- Соглашение на оказание образовательных услуг.

- Акт о приеме выполненных работ (оказанных услуг).

- Счет-фактуру.

- Копию лицензии образовательного учреждения.

- Документ, подтверждающий повышение квалификации сотрудника.

В случае прохождения переподготовки в другом городе, должно быть, оформлено командировочное удостоверение. Также необходимо подготовить документы, подтверждающие проезд и проживание работника.

Что касается участия работников налогоплательщика в консультационных семинарах, то понесенные на подобные мероприятия издержки относятся к категории прочих расходов налогоплательщика (ст.264 НК РФ).

Учет операций с рекламой

Издержки на рекламу относятся к расходам, уменьшающим налогооблагаемую базу налогоплательщика. Однако законодатель установил определенные ограничения по размеру таких издержек на некоторые виды рекламы.

Так, расходы на приобретение призов при проведении массовых рекламных кампаний для целей налогообложения не могут превышать 1% выручки от реализации (ст.264 НК РФ).

В отношении других видов рекламы указанные ограничения не действуют.

Затраты на ремонт арендованного помещения

Расходы на ремонт арендуемого помещения можно учитывать при исчислении налога только в том случае, если обязанность по его ремонту возложена на арендатора согласно с предписаниями договора аренды.

Поэтому чтобы включить в расход обслуживание жироуловителей или другого промышленного оборудования, которое является частью арендуемого помещения, необходимо детализировать положения арендного соглашения.

Как быть с коммунальными услугами

Если стоимость услуг включена в арендную плату, тогда они относятся к расходам арендатора на общих основаниях (см. подзаголовок «Арендные платежи»).

Чаще всего оплату коммунальных услуг осуществляет арендодатель, который уплачивает налог с полученного дохода.

Однако если такой налогоплательщик использует 15% налоговую ставку, то он может отнести стоимость коммунальных услуг к материальным расходам (ст.254 НК РФ).

Заканчивая рассмотрение вопроса о категориях расходов необходимо отметить несколько ключевых моментов.

Налогоплательщики самостоятельно выбирают один из двух возможных способов налогообложения при УСН. Организации, избравшие 15% налоговую ставку, обязаны вести учет своих издержек.

Понесенные расходы должны быть экономически обоснованными и направленными на получение прибыли.

buhonline24.ru

Учет расходов при УСН. Особенности признания в налоговой базе

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

Год20172018

НомерЛюбой

ВидПечатная версияЭлектронная версия

www.audar-press.ru