Содержание

Подоходный налог с больничного листа Налоговое право

БЕСПЛАТНАЯ ЮРКОНСУЛЬТАЦИЯ

8800 3339483 доб. 826

ГлавнаяНалоговое право

Сложить необходимый документ в юрфирме очень затратно. Потому что это не легкий труд, требующий знаний. В процессе обращение это отражение личности обращающегося. Чиновник начинает иметь эмоции о подписавшемся, что написал свои взгляды, читая документ и его смысл. Это является очень ответственнымв ситуациях, когда результат зависит от интеллектуального убеждения.

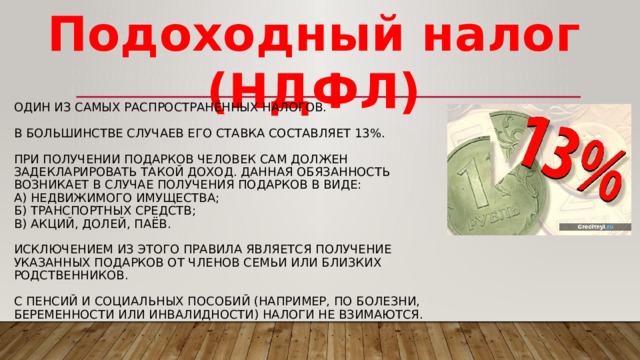

По действующему налоговому законодательству (ст. 217 НК РФ) с оплаты по больничному листу в обязательном порядке удерживается подоходный налог. Налоговый кодекс трактует такие выплаты, как часть дохода физического лица, причем сумма такой выплаты всегда фигурирует в заполненном бланке листа временной нетрудоспособности в связи с болезнью работника.

Налогообложение больничных

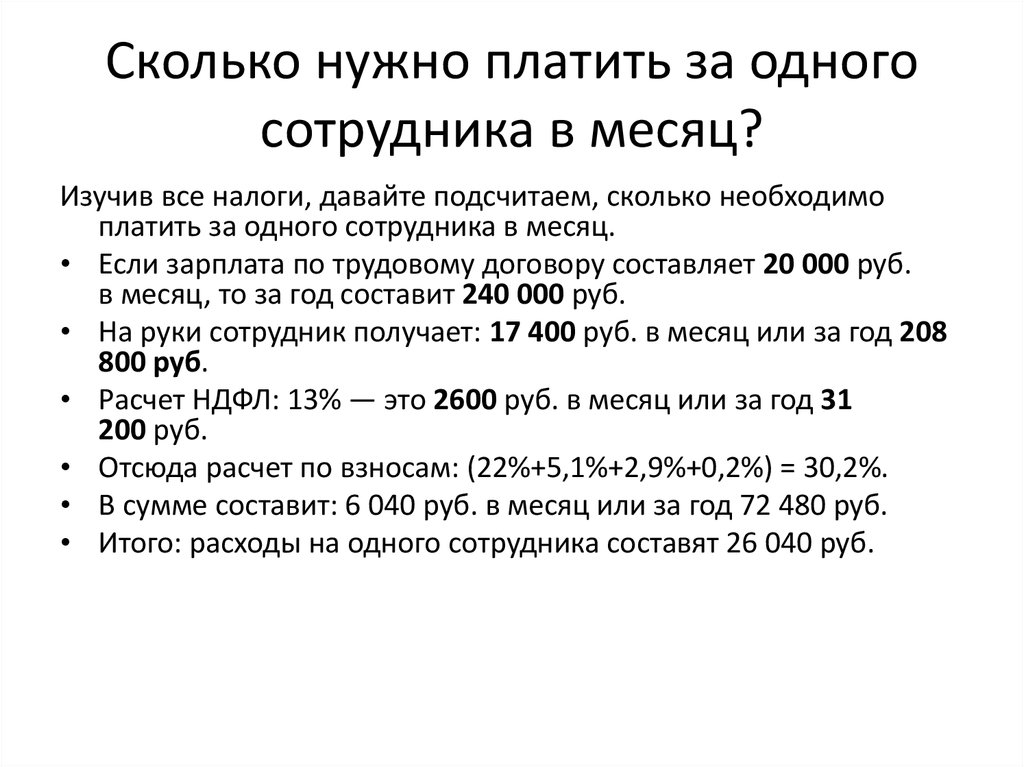

Налогообложение больничного листа также требует учета со стороны работодателя, который обязан соотнести его с положениями и нормами выбранной для своей организации формы налогообложения. Как правило, за своих сотрудников приходится платить подоходный налог, а также делать взносы в ПФР, ФОМС и ФСС. Какие налоги удерживаются с больничного листа? Те же, которые удерживаются с обычной зарплаты.

Как правило, за своих сотрудников приходится платить подоходный налог, а также делать взносы в ПФР, ФОМС и ФСС. Какие налоги удерживаются с больничного листа? Те же, которые удерживаются с обычной зарплаты.

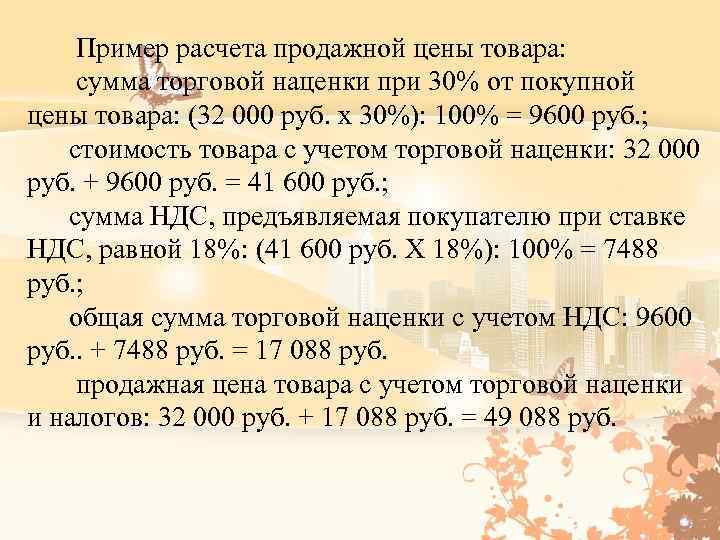

Таким образом, выплата пособия по больничному листу должна сопровождаться перечислением НДФЛ. Ставка данного налога равна 13%, которые берутся от всей суммы данной части дохода. Что касается средств, идущих на выплату пособия по больничному, то по российским законам первые 3 дня больничного обязан оплатить работодатель, остальные – Фонд социального страхования (ФЗ № 255-ФЗ). Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Как рассчитать больничный?

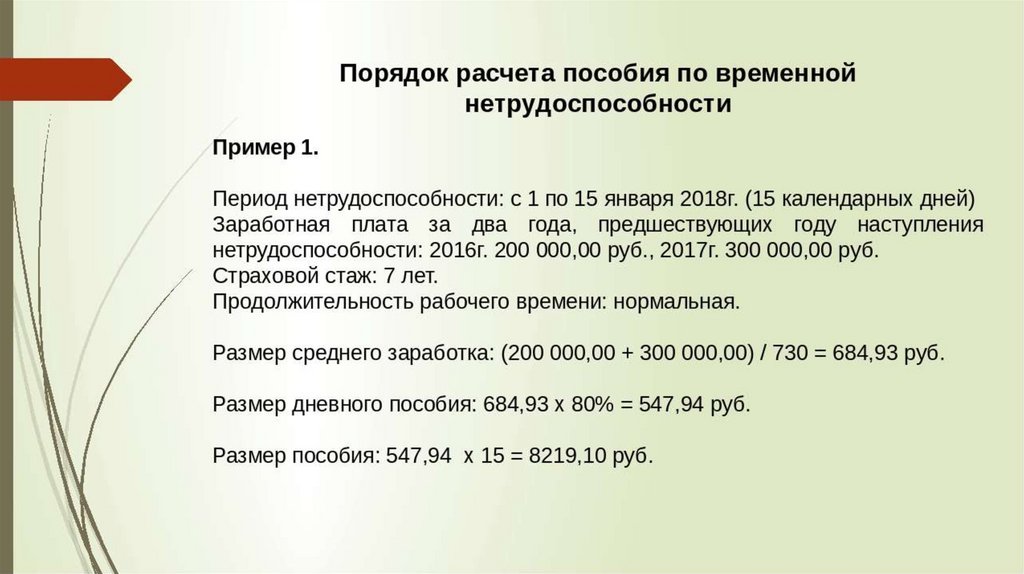

Чтобы определить размер пособия по больничному листу работодателю следует рассчитать среднюю заработную плату сотрудника. При стаже работы более года учитывать нужно все месяцы работы, кроме последнего.

При нахождении работника на должности менее года берется фактический срок, а точнее все календарные дни, включая праздничные и выходные. Средняя зарплата должна включать ежемесячные и квартальные премии, в то время как материальная помощь и единоразовые выплаты в расчет не берутся.

Средняя зарплата должна включать ежемесячные и квартальные премии, в то время как материальная помощь и единоразовые выплаты в расчет не берутся.

Впоследствии число полученных дней, указанных в больничном листе, умножается на среднюю з/п сотрудника. Далее полученная сумма должна быть перемножена на процент:

Получать пособие по больничному листу работник должен с учетом вычета налога на доход физического лица.

Подоходный налог с больничного листа

Каждого бухгалтера любого из предприятий всегда интересовал вопрос: должен ли выплачиваться подоходный налог с больничного листа? Попробуем на него конкретно ответить и подробно разобраться в этом.

Что такое выплаты по больничному листу

Согласно НК Российской Федерации, подоходный налог выплачивается.

Лист временной нетрудоспособности или больничный лист, непосредственно, должен выписывать врач для лечения болезни или лечения от травмы (на весь период). Работник предприятия, в свою очередь, должен отнести этот бланк в бухгалтерию предприятия или работодателю и, соответственно, за период, когда человек не трудоспособен, получить денежную компенсацию.

Работник предприятия, в свою очередь, должен отнести этот бланк в бухгалтерию предприятия или работодателю и, соответственно, за период, когда человек не трудоспособен, получить денежную компенсацию.

Бухгалтеру обязательно необходимо узнать, вычитывается ли налог с больничного листа, поскольку работник получает доход.

Что говорится в законах о больничных листах и налогах?

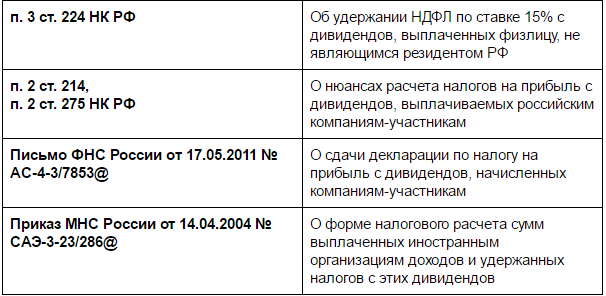

Для того чтобы узнать будет ли выплачиваться подоходный налог с листа временной нетрудоспособности, нужно посмотреть статью 217.

Что говорится в 217 статье Налогового кодекса?

О том, что доход работника составляют выплаты, начисленные по больничному листу, понять было не сложно. Теперь, соответственно, возникает вопрос о налогообложении. Чтобы узнать, будут ли вычитываться налоги на лист по временной нетрудоспособности, посмотрите статью 217. В самом первом пункте вы увидите, что государственные пособия не могут устраняться от уплаты налогов по временной нетрудоспособности, даже тогда, когда больничный лист выдан для матери, которая ухаживает за больным ребенком.

Здесь также указано, что обложение налогом больничного листа не предусмотрено для беременных женщин и рожениц.

Какие налоги должны взиматься с выплат по больничному листу?

Чтобы узнать, какими же налогами обкладывается больничный лист, нужно знать, на какой из форм налогообложения находится предприятие. В основном, все выплачивают: пенсионные взносы, подоходный налог, социальные отчисления и выплаты в ФСС.

Налогообложения больничных производятся таким же образом, как и налогообложения из заработной платы.

Изменилось ли налогообложение выплат по больничному листу в 2013 году

В 2013 году обложение налогом предполагает выплаты налога на заработную плату работников. Больничные выплаты освобождены от выплат по страховым взносам. Планируется нововведение с нового года, а именно, оплата больничного листа будет осуществляться не руководителем, а ФСС. То есть, будет намного проще контролировать выплаты начисленных средств.

Надеемся, мы доступно ответили и помогли вам в вопросе: «Какими налогами налагается больничный?».

Подоходный налог с больничного листа

Раздел: Налоговое право |

По действующему налоговому законодательству (ст. 217 НК РФ) с оплаты по больничному листу в обязательном порядке удерживается подоходный налог. Налоговый кодекс трактует такие выплаты, как часть дохода физического лица, причем сумма такой выплаты всегда фигурирует в заполненном бланке листа временной нетрудоспособности в связи с болезнью работника.

Налогообложение больничных

Налогообложение больничного листа также требует учета со стороны работодателя, который обязан соотнести его с положениями и нормами выбранной для своей организации формы налогообложения. Как правило, за своих сотрудников приходится платить подоходный налог, а также делать взносы в ПФР, ФОМС и ФСС. Какие налоги удерживаются с больничного листа? Те же, которые удерживаются с обычной зарплаты.

Таким образом, выплата пособия по больничному листу должна сопровождаться перечислением НДФЛ. Ставка данного налога равна 13%, которые берутся от всей суммы данной части дохода. Что касается средств, идущих на выплату пособия по больничному, то по российским законам первые 3 дня больничного обязан оплатить работодатель, остальные – Фонд социального страхования (ФЗ № 255-ФЗ). Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Что касается средств, идущих на выплату пособия по больничному, то по российским законам первые 3 дня больничного обязан оплатить работодатель, остальные – Фонд социального страхования (ФЗ № 255-ФЗ). Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Как рассчитать больничный?

Чтобы определить размер пособия по больничному листу работодателю следует рассчитать среднюю заработную плату сотрудника. При стаже работы более года учитывать нужно все месяцы работы, кроме последнего. При нахождении работника на должности менее года берется фактический срок, а точнее все календарные дни, включая праздничные и выходные. Средняя зарплата должна включать ежемесячные и квартальные премии, в то время как материальная помощь и единоразовые выплаты в расчет не берутся.

Впоследствии число полученных дней, указанных в больничном листе, умножается на среднюю з/п сотрудника. Далее полученная сумма должна быть перемножена на процент:

Получать пособие по больничному листу работник должен с учетом вычета налога на доход физического лица.

Удерживается ли подоходный налог с больничного?

Содержание статьи:

Удержание подоходного налога с больничного листа – важный момент для всех бухгалтеров.

Больничный лист или лист временной нетрудоспособности представляет собой бланк, который выдает лечащий врач сотруднику на все время прохождения лечения от травмы или заболевания. Сотрудник организации, который готов приступить к выполнению своих обязанностей, приносит больничный работодателю (или напрямую бухгалтеру организации). При этом он вправе получить обязательную компенсацию за счет работодателя за весь период своей болезни.

Сумма выплаты равняется среднемесячной зарплате за период отсутствия на работе. Она является частью дохода физических лиц, поэтому облагается налогом в обязательном порядке.

Что указано в законодательстве по налогообложению выплат по больничному?

Выписка документа, подтверждающего факт нетрудоспособности работника, обязана осуществляться согласно приказу Минздрава «Об утверждении Порядка осуществления Фондом социального страхования Российской Федерации проверки соблюдения порядка выдачи, продления и оформления листков нетрудоспособности» №1345 от 21. 12.2012 года.

12.2012 года.

Подоходный налог с больничного листа удерживают исходя из ст. 217 Налогового кодекса Российской Федерации «Доходы, не подлежащие налогообложению», где четко оговорен порядок проведения выплаты подоходного налога.

Поскольку пособия по больничному листу относятся к доходам сотрудника, то они в обязательном порядке должны облагаться подоходным налогом. Пункт 1 ст. 217 гласит, что пособия, которые выплачивает государство по временной нетрудоспособности, подлежат обложению налогами и их не освобождают от них даже в том случае, если больничные листы выдаются по уходу за детьми.

Эта статья гласит, что больничный лист по причине беременности и родов не подлежит налогообложению.

Перечень налоговых выплат по больничному листу

Для правильного учета налогов, которые требуется выплачивать с больничного листа, необходимо знать форму налогообложения организации. Обычно уплачиваются следующие виды налогов:

Налог с больничного рассчитывают по той же схеме, по которой происходит обложение налогом с зарплаты.

Были ли изменения в законодательстве об обложении налогами пособия по больничному в 2014 году

Обложение налогами пособия по больничному листу в 2013 включало выплаты налогов на доход с физических лиц. Отметим, что взносы с больничного листа не выплачиваются. лога остается прежней и равна 13% от суммы дохода.

Средства для выплаты пособий по больничному берут пока по следующему принципу:

Эти нормы установлены в ст. 3 п. 2 и п. п. 1 федерального закона о страховых взносах (№ 255-ФЗ).

Пособие по больничному листу по уходу за ребенком и за родственником и НДФЛ выплачивается полностью ФСС.

После увольнения работник может требовать выплату компенсации по больничному листу после соблюдения некоторых норм, указанных в ст. 4 п. 2 Федерального закона № 25-ФЗ.

С начала 2014 года было запланировано введение нового порядка выплат по больничному, согласно которому они должны совершаться непосредственно ФСС, а не работодателем. После такого обновления станет проще вести контроль выплат. Пока он не утвержден, то налогообложение производиться по существующему законодательству.

Понравилась статья про особенности ведения индивидуального предпринимательства? Нажми на самую красивую кнопку — расскажи друзьям! Будь первым!

Источники:

mosadvokat.org, ipgid.ru, biznes-prost.ru

Следующие статьи:

- Подтверждение возмещения налога на добавленную стоимость в ПИК НДС

- Как заполнить 3 ндфл декларацию правильно после продажи автомобиля

- Как и где посмотреть свои задолженности по налогам

- Как и куда сдавать расчет платы по экологии

Все, что нужно знать об уплате НДФЛ с отпускных и больничных

Scloud — аренда 1С в облаке

Памятка для предпринимателей: если вы начисляли работникам в течение месяца отпускные выплаты или пособия по больничным листам, вы обязаны уплатить удержанный с них налог на доход физических лиц в бюджет. Когда его платить, как оформлять и фиксировать в бухгалтерском учете — об этом в данной статье.

Когда его платить, как оформлять и фиксировать в бухгалтерском учете — об этом в данной статье.

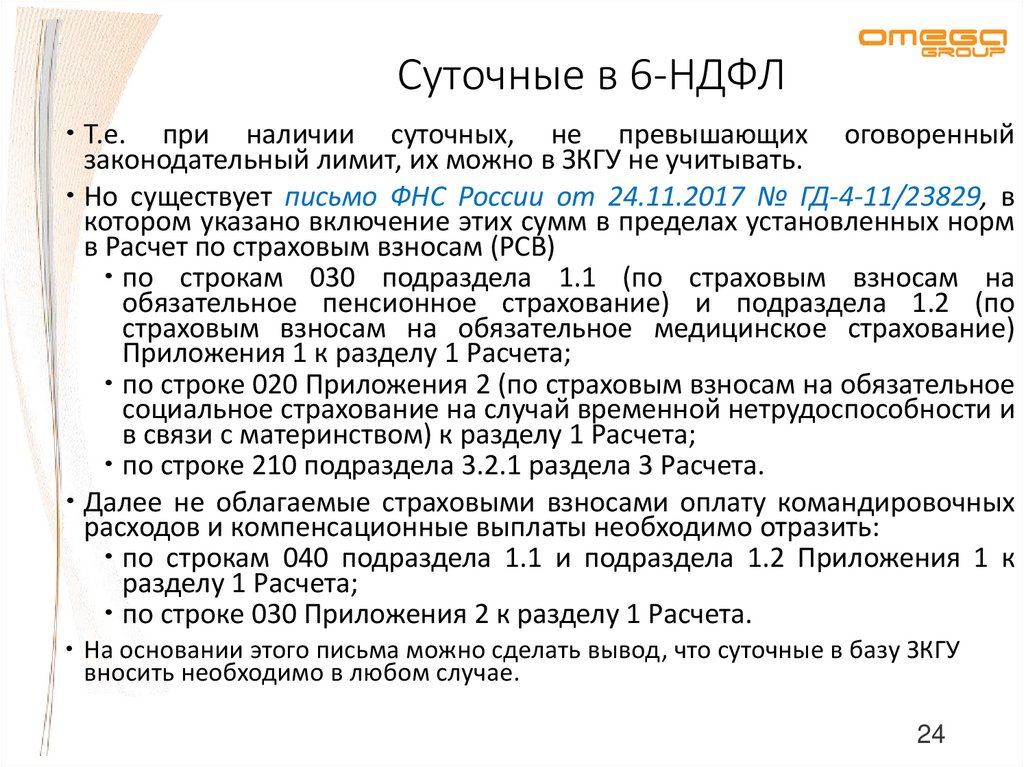

Когда платить НДФЛ с отпускных и больничных

Обычно работодатель выплачивает НДФЛ на следующий день после выплат сотрудникам. Правило действует для налога на заработную плату. Но для НДФЛ с отпускных и больничных действуют разработано другое требование. Налог с этих выплат необходимо перечислить в последний день месяца, в котором были выплачены отпускные или больничные. Если на этот день пришелся выходной, праздник или нерабочий день, то уплату можно отложить на первый рабочий день.

С 2021 года в ряде российских регионов действует пилотный проект. По его условиям больничные по заболеваниям и травмам оплачиваются следующим образом: первые три дня — работодателем, начиная с четвертого дня — ФСС. По этой причине в регионах, которые участвует в проекте, предприятия удерживают и платят подоходный налог только с выплат по первым трем дням больничного листа.

Как перечислять НДФЛ в случае доплаты до оклада

В некоторых организациях приняты доплаты до оклада. Это дополнительные неофициальные выплаты работникам, которые они получают от предпринимателей. Такие выплаты работодатель начисляет сотруднику, если в данном месяце он уходил в отпуск или на больничный и выплаченная ему совокупная сумма дохода за этот период оказалась меньше установленного для него оклада.

Как выплачивается НДФЛ с таких выплат? Согласно письму ФСН №БС-4-11/13984@, доплаты до оклада не равны пособиям или отпускным. Срок перечисления НДФЛ в этом случае — следующий день после выплаты доплаты. Оформляется отдельным платежным документом.

Как оформить платежные документы

Правила оформления отражены в Приказе Министерства финансов № 107н от 12.11.2013. НДФЛ с отпускных и пособий по временной нетрудоспособности оформляют отдельной платежкой, в реквизите «107» указывают дату уплаты НДФЛ и периодичность «МС».

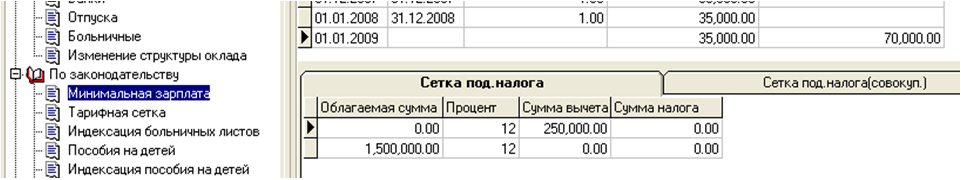

Расчет НДФЛ с больничных и отпусков в 1С

Чтобы перечислить в конце месяца НДФЛ со всех больничных листов и выплат за отпуск, начисленных за этот месяц, разумно использовать автоматические алгоритмы — сложные расчеты вручную занимают много времени.

Какие программы использовать? Например, конфигурацию 1С: Зарплата и управление персоналом. В ней автоматически формируется отчет Контроль сроков уплаты НДФЛ, в котором указываются даты перечисления и суммы подоходного налога за месяц с отпускных и больничных. В другой программе — 1С: Бухгалтерия — НДФЛ с отпускных и больничных также рассчитывается автоматически. Суммы можно посмотреть в одноименной вкладке.

Сейчас можно арендовать 1С с максимальной выгодой — скидка 50% новым пользователям. Узнать подробнее

Social Security, Medicare и FUTA Налоги на выплаты по болезни

Пособия по болезни третьих лиц подлежат федеральному налогообложению в некоторых, но не во всех случаях.

Налоговые требования зависят от многих факторов, в том числе:

- Продолжительность периода, в течение которого работник получает пособие по болезни

- Кто платит взносы

- Кто платит пособие по болезни

- Сколько платят и

- Когда и почему был произведен платеж

Следующие правила и определения применяются к налогам на социальное обеспечение, Medicare и FUTA на выплаты по болезни.

Работодатель

Если работодатель выплачивает работнику пособие по болезни, работодатель, как правило, должен удерживать из пособия по болезни работника налоги на социальное обеспечение и Medicare.

Работодатель должен своевременно вносить налоги на социальное обеспечение работников и работодателей, Medicare и FUTA. Специальных правил внесения депозита для выплаты по болезни не существует.

Суммы, не облагаемые налогом на социальное обеспечение, Medicare или FUTA

Следующие платежи, произведенные работодателем или третьей стороной, не облагаются налогами на социальное обеспечение, Medicare или FUTA (в отношении удержания подоходного налога применяются другие правила):

- Выплаты после смерти работника или выхода на пенсию по инвалидности

налоги на социальное обеспечение, Medicare и FUTA не применяются к суммам, выплачиваемым в соответствии с определенным планом или системой, как определено ранее, при или после прекращения трудовых отношений в связи со смертью или выходом на пенсию по инвалидности.

Однако, даже если существует определенный план или система, суммы, выплачиваемые бывшему работнику, облагаются налогами на социальное обеспечение, Medicare и FUTA, если они были бы выплачены, даже если бы трудовые отношения не были прекращены из-за смерти или выхода на пенсию по инвалидности. .

Например, выплата бывшему работнику-инвалиду за неиспользованный отпуск была бы произведена независимо от того, вышел ли работник на пенсию по инвалидности или нет. Следовательно, выплата представляет собой заработную плату и облагается налогами на социальное обеспечение, Medicare и FUTA.

- Выплаты после календарного года смерти работника

Пособие по болезни, выплачиваемое на имущество работника или бенефициару после календарного года смерти работника, не облагается налогами социального обеспечения, Medicare или FUTA - Выплаты работнику, имеющему право на получение страховых пособий по нетрудоспособности

Выплаты работнику, когда работник имеет право на получение пособия по страхованию от потери трудоспособности в соответствии с §223(a) Закона о социальном обеспечении, не облагаются налогами на социальное обеспечение и Medicare.

Это правило применяется только в том случае, если работник получил право на пособия в соответствии с Законом о социальном обеспечении до календарного года, в котором производятся выплаты, и работник не оказывает работодателю никаких услуг в течение периода, за который производятся выплаты. Эти платежи облагаются налогом FUTA.

- Выплаты, превышающие применимую базовую заработную плату

Социальное обеспечение и налоги FUTA не применяются к выплатам по болезни, которые в сочетании с обычной заработной платой и выплатами по болезни, ранее выплаченными работнику в течение года, превышают применимые базы заработной платы. Поскольку база заработной платы, начисляемая по программе Medicare, не облагается налогом, это исключение не распространяется на налоги Medicare. - Выплаты после шестимесячного отсутствия на работе

Налоги социального обеспечения, Medicare и FUTA не применяются к выплатам по болезни, выплаченным более чем через шесть календарных месяцев после последнего календарного месяца, в котором работал сотрудник.

- Выплаты, относящиеся к взносам сотрудников

Налоги на социальное обеспечение, Medicare и FUTA не применяются к платежам или их частям, относящимся к взносам сотрудников в план выплат по болезни, сделанным за счет долларов после уплаты налогов. (Взносы в план выплат по болезни, сделанные от имени работников с долларами работников до вычета налогов по плану кафетерия, являются взносами работодателя. - Групповая политика

Если и работодатель, и работник внесли взносы в план выплат по болезни в соответствии с групповым страховым полисом, рассчитайте налогооблагаемую выплату по болезни, умножив сумму на процент стоимости полиса, который был внесен работодателем за три года действия полиса до календарного года в которой выплачивается больничный.Если политика действовала менее трех лет, используйте стоимость за годы действия политики или, если она действует менее одного года, разумную оценку стоимости за первый год действия политики.

Ссылки по теме

- Сертифицированный администратор расчета заработной платы

- Основы расчета заработной платы

- Расчет заработной платы

- Отчет о заработной плате

- Личный семинар по расчету заработной платы

- Вебинары по соблюдению требований к заработной плате

Оплата больничного листа третьей стороной | Подробная информация, правила и прочее

В штатах действует ряд законов об оплачиваемых отпусках по болезни. Чтобы соответствовать требованиям, некоторые работодатели обратились к третьим сторонам для оплаты больничных. Получают ли ваши сотрудники сторонние выплаты по болезни?

Если вы предлагаете работникам оплату по болезни через третье лицо, у вас могут возникнуть вопросы. Заработная плата облагается налогом? Каковы ваши обязательства по отчетности? Читай дальше что бы узнать. И если вы не знакомы с сторонними выплатами по болезни, вы также можете узнать об этом.

Что такое стороннее пособие по болезни?

Пособие по болезни — это когда работник получает свою обычную заработную плату, даже если он не работает из-за болезни, травмы или инвалидности. Как правило, работодатели, которые предлагают оплату по болезни, финансируют ее сами. Но некоторые работодатели обращаются к третьим сторонам (например, к страховым компаниям) для оплаты больничных в течение длительного периода времени, например, в случае краткосрочной или долгосрочной нетрудоспособности.

Иногда третье лицо выступает в качестве «агента работодателя» или стороннего администратора. В других случаях третье лицо, выплачивающее заработную плату по болезни, не является агентом работодателя. Это различие важно для налогов, о которых мы поговорим позже.

В отличие от пособия по болезни, которое работники получают за пропущенный день здесь или там, кратковременная нетрудоспособность и долгосрочная нетрудоспособность являются типами страховых пособий. В результате сотрудники обычно получают процент от того, что они заработали бы, если бы работали.

Как и другие виды страхования, работодатели оформляют страховое покрытие с третьей стороной до того, как оно понадобится работнику. Затем третья сторона распределяет процент от заработной платы работника, если работник имеет право на пособие по болезни.

Что не считается пособием по болезни?

Пособие по болезни может включать краткосрочные и долгосрочные пособия, но не включает все . По данным IRS, выплаты по болезни не включают:

- Пенсионные выплаты по инвалидности

- Компенсация работникам

- Оплата медицинских расходов

- Выплаты, не связанные с отсутствием на работе (например, платежи по страхованию от несчастного случая или болезни)

Пособие по болезни третьего лица: облагается налогом или нет?

Когда работодатель напрямую выплачивает работникам пособие по болезни, заработная плата включается в общую валовую заработную плату работника и облагается налогом. Но оплата больничного через третье лицо работает немного по-другому.

Итак, облагаются ли налогом выплаты по болезни третьих лиц? Вот совок:

- 100% облагается налогом: Если вы оплачиваете 100% страховки по болезни вашего сотрудника, вся сумма облагается налогом. Это также верно, если ваш сотрудник платит за это долларами до вычета налогов.

- Частично облагается налогом: Если вы платите только часть страхового взноса, работник платит налоги только с этой суммы. Например, если вы и ваш сотрудник вносите по 50 % премии, 50 % выплаты по болезни облагаются налогом.

- Не облагается налогом: Если работник оплачивает все свои страховые взносы, используя только доход после уплаты налогов, выплаты по болезни не облагаются налогом.

Если пособие по болезни подлежит налогообложению, оно облагается налогом на социальное обеспечение, Medicare, FUTA (федеральный налог на пособие по безработице) и подоходным налогом.

Кто занимается налогами?

ОК, ОК… так кто занимается налогами, когда вы используете третье лицо для распределения заработной платы по болезни? Вы или третья сторона?

Чтобы ответить на этот вопрос, мы должны вернуться к различию между тем, является ли третье лицо вашим «агентом» или нет.

Третье лицо: агент работодателя

Агенты работодателя получают возмещение по принципу «затраты плюс вознаграждение». Агент не несет прямого страхового риска. Вместо этого они просто предоставляют административные услуги.

Если у вас есть третье лицо, выступающее в качестве вашего агента, вы несете ответственность за уплату налогов на трудоустройство. Третье лицо не берет на себя роль работодателя.

Рассчитайте налоги социального обеспечения, Medicare и FUTA, как обычно. Вы, а не третье лицо, платите работодателю часть налогов. В этой ситуации IRS рассматривает выплаты по болезни как дополнительную заработную плату, когда речь идет о федеральном подоходном налоге. Вы можете либо удержать фиксированную ставку в размере 22% от заработной платы для уплаты федерального подоходного налога, либо использовать форму W-4 сотрудника для определения удержания.

Однако вы можете заключить соглашение с третьей стороной, чтобы она урегулировала налоги на работу.

Третье лицо: не агент работодателя

Если третье лицо занимается выплатой пособий по болезни и не является вашим агентом, оно несет ответственность за уплату налогов на заработную плату. Они должны использовать свой собственный EIN (идентификационный номер работодателя) и имя для целей налоговой отчетности.

Лицо, не являющееся агентом, не обязано удерживать федеральный подоходный налог с выплаты по болезни. Но работник может выбрать, чтобы третья сторона удержала налог, заполнив форму W-4S «Запрос на удержание федерального подоходного налога с выплаты по болезни» и отправив ее третьей стороне.

Третье лицо должно рассчитывать налоги социального обеспечения, Medicare и FUTA. Они, а не вы, несут ответственность за уплату части этих налогов работодателю.

Однако третье лицо, не действующее в качестве вашего агента, может передать эту ответственность работодателя обратно вам, работодателю.

Для получения дополнительной информации о выплатах по болезни и налогообложении третьим лицам см. публикацию IRS 15-A.

публикацию IRS 15-A.

Как сообщать о выплате по болезни третьей стороне IRS

Сообщать о выплате по болезни третьей стороне может быть немного сложно. Вы, третье лицо или и вы, и третье лицо используете ряд форм для сообщения о платежах по болезни:

- Форма 940 : Вы подготавливаете форму 940.

- Форма 941 или 944: И вы, и третья сторона должны подать форму 941 или форму 944.

- Форма 8922: Либо вы, либо третья сторона подает форму 8922 «Сводная таблица выплат по болезни третьей стороне».

- Если вы сообщаете об оплате по болезни в формах W-2, используя имя и EIN третьего лица, вы должны подать заявление.

- Третье лицо должно подать заявление, если оно сообщает об оплате больничного в формах W-2 под вашим именем и EIN.

- Форма W-2: Либо вы, либо третья сторона несете ответственность за отчетность третьей стороны по оплате больничного по форме W-2, если это применимо.

Ознакомьтесь с публикацией IRS 15-A, чтобы получить дополнительную информацию о том, как сообщать о выплатах по болезни третьей стороне.

Организация выплат по болезни сторонними организациями

Если вы заинтересованы в организации выплат по болезни третьими сторонами, разработайте план. Ваш план должен быть составлен в письменной форме и содержать подробные сведения о ваших взносах и о том, кто имеет право на получение пособия по болезни.

При заключении договора с третьей стороной на выплату пособий по болезни предоставьте следующую информацию:

- Имя сотрудника и другая идентифицирующая информация (например, SSN)

- Общая заработная плата работника, которая будет выплачена в течение календарного года

- Дата, когда сотрудник в последний раз работал на работодателя (как правило, только последний месяц)

- Сумма денег после уплаты налогов, которую работник внес в свой план выплаты по болезни, если таковой имеется

После того, как ваш план будет создан, сделайте взносы третьей стороне, отвечающей за план выплат по болезни.