Содержание

Упрощенное ведение кассовых операций

Поделиться статьёй:

Упрощенное ведение

кассовых операций

Бушуева Я. О.,

налоговый консультант,

член Палаты налоговых консультантов,

эксперт службы Правового консалтинга

компании «Гарант»

С 01 января должен был вступить в силу упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства, однако власти до сих пор не утвердили соответствующее указание.

Организации и индивидуальные предприниматели, применяющие УСН, должны соблюдать действующий порядок ведения кассовых операций. на момент написания статьи такое требование установлено п. 4 ст. 346.11 НК РФ, п. 1.1 Положения Банка России от 12.10.2011 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации» (далее – Положение № 373-П). Вывод о том, что нормы Положения № 373-П распространяются на индивидуальных предпринимателей, в свое время был поддержан и Верховным судом РФ в решении от 13. 06.2012 № АКПИ12-491.

06.2012 № АКПИ12-491.

Так, согласно Положению № 373-П налогоплательщики, применяющие УСН, в целях соблюдения кассовой дисциплины должны:

- определять лимит остатка наличных денег;

- хранить на банковских счетах в банках наличные деньги сверх установленного лимита остатка наличных денег;

- оформлять кассовые операции приходными и расходными кассовыми ордерами;

- обеспечивать наличие кассовых и других документов, оформляемых при ведении кассовых операций, в течение сроков, установленных законодательством об архивном деле в РФ;

- вести кассовую книгу.

ПОЛЕЗНО ЗНАТЬ

Упрощения касаются индивидуальных предпринимателей, включая фермеров, и тех юридических лиц, которые являются субъектами малого предпринимательства.

Упрощенный порядок

С 01 сентября 2013 года Банк России наделен правом устанавливать упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства (абз. 5 ст. 34 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»). В целях реализации указанного полномочия им был подготовлен проект Указания «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее – Указание).

5 ст. 34 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»). В целях реализации указанного полномочия им был подготовлен проект Указания «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее – Указание).

ПОЛЕЗНО ЗНАТЬ

Критерии отнесения лиц к субъектам малого предпринимательства установлены ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Согласно тексту проекта Указание подлежало официальному опубликованию в «Вестнике Банка России» и должно было вступить в силу с 01 января 2014 года, за исключением абз. 5 п. 4 Указания, который вступает в силу с 01 января 2015 года (п.п. 8 и 8.1 Указания). Со дня вступления в силу Указания Положение № 373-П утрачивает силу (п. 8.2 Указания). Новый порядок определяет особенности ведения кассовых операций на территории России юридическими лицами, а также упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства.

Новый порядок определяет особенности ведения кассовых операций на территории России юридическими лицами, а также упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства.

Но на момент написания статьи Указание не было утверждено, и если к моменту принятия его текст не изменится, индивидуальных предпринимателей, а также субъектов малого предпринимательства ждет ряд изменений.

ВАЖНО В РАБОТЕ

Указание Банка России освободило компании на «упрощенке» и компании на едином сельхозналоге от необходимости заполнять поля «Дебет» и «Кредит» в кассовых документах. Но из этого локального предписания

не следует делать вывод, что такие юрлица могут не вести бухучет.

Лимит остатка кассы

Приятным нововведением для индивидуальных предпринимателей, а также лиц, относящихся к субъектам малого предпринимательства, является отмена обязанности по установлению лимита остатка наличных денежных средств (абз. 10 п. 2 Указания).

10 п. 2 Указания).

Кассовая книга

Индивидуальным предпринимателям, а также субъектам малого предпринимательства разрешено не вести кассовую книгу. Для этого необходимо, чтобы в соответствии с налоговым законодательством учет доходов и расходов (учет доходов) велся указанными лицами в Книге учета доходов и расходов (Книге учета доходов) (абз. 9 п. 4.6 Указания).

Это требование соблюдается, ведь Книгу учета доходов и расходов налогоплательщики, применяющие УСН, обязаны вести на основании ст. 346.24 НК РФ. Форма книги, а также порядок ее заполнения утверждены приказом Минфина России от 22.10.2012 № 135н.

ВАЖНО В РАБОТЕ

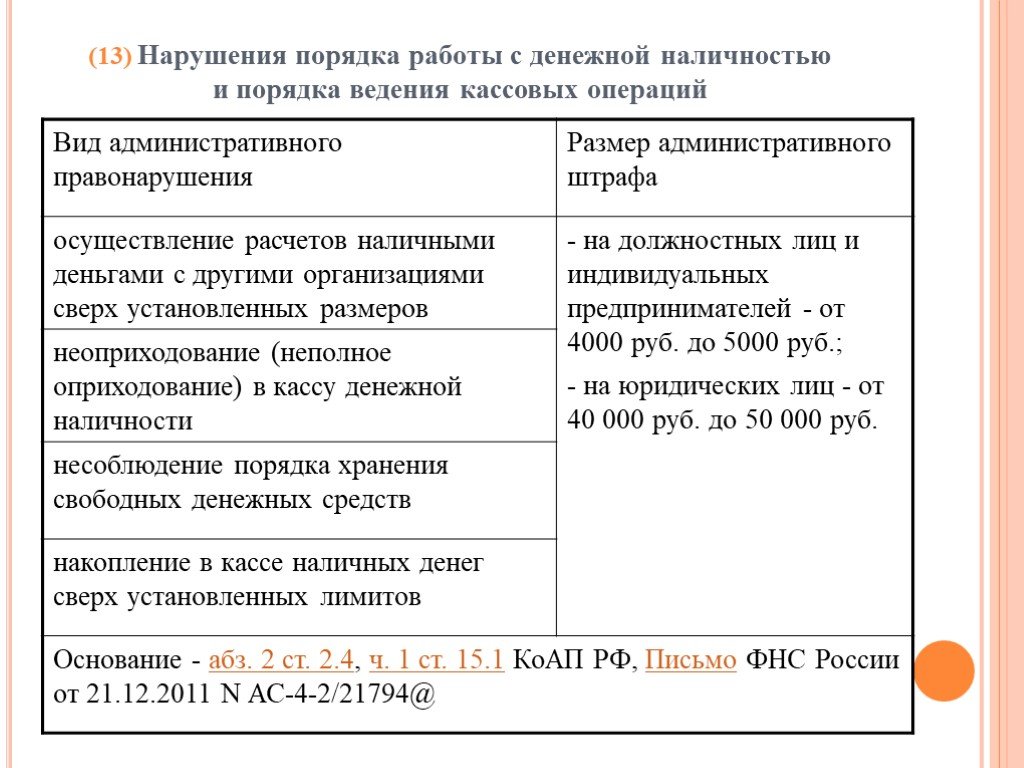

С 01 января 2014 г. зачисление денег на банковский счет с помощью почты не предусмотрено. «Почтовый» вариант может быть расценен как несоблюдение порядка хранения свободных

денежных средств (п. 1 ст. 15.1 КоАП РФ).

Кассовые документы

Согласно абз. 2 п. 4.1 Указания предприниматели смогут не оформлять кассовые документы. Чтобы воспользоваться предоставленным правом, ИП должны вести учет доходов и расходов (либо только доходов) в Книге учета доходов и расходов.

Чтобы воспользоваться предоставленным правом, ИП должны вести учет доходов и расходов (либо только доходов) в Книге учета доходов и расходов.

Согласно п. 1.1 Порядка заполнения Книги учета доходов и расходов ИП, применяющие УСН, ведут книгу на основании первичных документов. Следовательно, кассовые документы можно не оформлять. Однако неясно, какие документы будут являться основанием для отражения в книге, например, расходов на оплату труда. Ранее заработная плата учитывалась в книге на основе расходного кассового ордера или расчетно-платежной (платежной) ведомости. В принципе аналогичное требование сейчас содержится и в п. 6 Указания. Возможно, таким документом будет являться расчетно-платежная (платежная) ведомость.

Нужно обратить внимание, что абз. 2 п. 4.1 Указания освобождает от обязанности по оформлению кассовых документов только предпринимателей и не распространяется на организации. Поэтому они должны будут по-прежнему оформлять кассовые документы.

Порядок для всех остальных

Если компания, применяющая УСН, не относится к ИП и субъектам малого предпринимательства, то при ведении кассовых операций с учетом нового порядка ей необходимо учитывать следующие моменты.

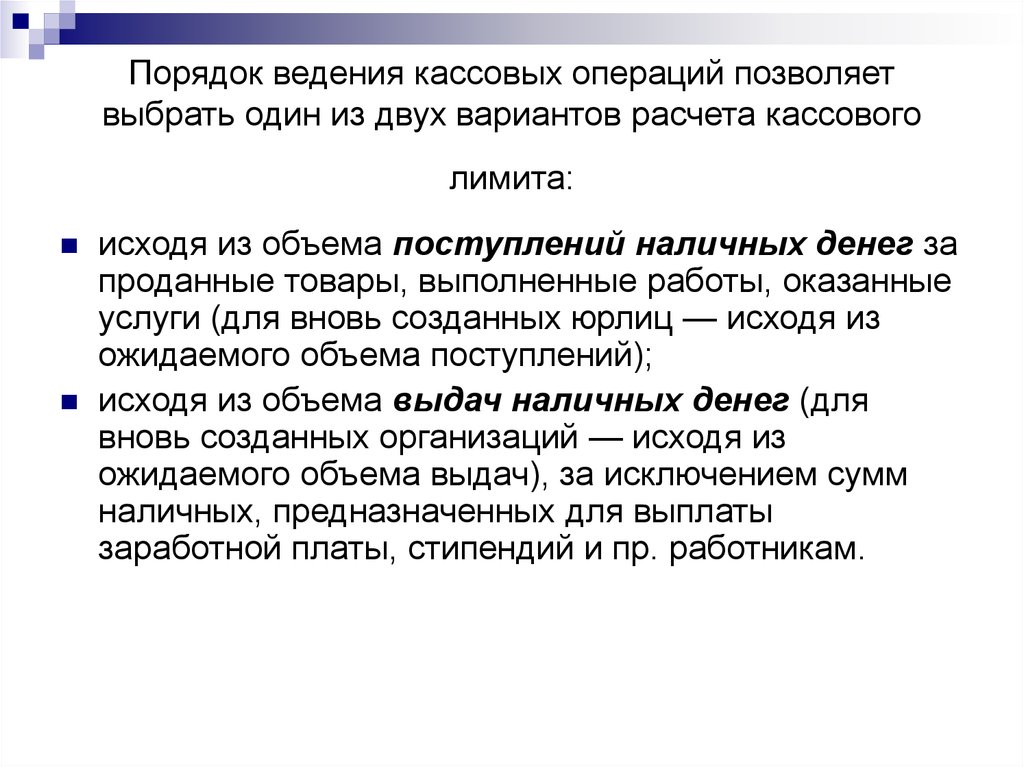

Юридические лица по-прежнему должны устанавливать лимит остатка наличных денежных средств (п. 2 Указания). Он определяется экономическим субъектом самостоятельно, исходя из характера его деятельности с учетом объемов поступлений или выдач наличных денег. Для расчета лимита используется формула, приведенная в приложении 2 к Указанию. Порядок расчета лимита не изменился. При этом введено понятие обособленного подразделения и прописан порядок установления лимита для таких подразделений.

ПОЛЕЗНО ЗНАТЬ

На новом листе кассовой книги не предусмотрено отражение сумм, не включаемых в лимит на конец дня. Впрочем, специально обособлять эти сведения нет необходимости. Они берутся из расчетно-платежных или платежных ведомостей, предусматривающих выплаты работникам на протяжении нескольких дней.

Наличные деньги сверх установленного лимита должны храниться на банковских счетах (абз. 7 п. 2 Указания). Уполномоченный представитель юридического лица сдает наличные деньги (п. 3 Указаний):

3 Указаний):

- в банк, в котором юридическому лицу открыт банковский счет;

- в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка.

Таким образом, будет исключена возможность зачисления наличных денежных средств на банковский счет с помощью организации федеральной почтовой связи.

Еще одним новшеством является то, что юридическое лицо и индивидуальный предприниматель смогут вести кассовые операции с применением программно-технических комплексов. Программно-технические комплексы, конструкция которых предусматривает прием банкнот, должны иметь функцию распознавания не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых установлен нормативным актом ЦБ РФ. Это новшество планируется ввести в действие с 01 января 2015 года (п. 8.1 Указания).

ВАЖНО В РАБОТЕ

Больше не придется оформлять листы кассовой книги в двух экземплярах.

Правда, обособленное подразделение по-прежнему должно передавать юридическому лицу копии листов своей кассовой книги. Но по новым правилам делать это не позднее следующего рабочего дня не обязательно.

Указанием утверждены новые формы документов, которые используются для оформления кассовых операций, а именно (см. приложения 1, 3–7):

- кассовая книга;

- приходный и расходный кассовые ордера;

- книга учета выданных и принятых кассиром наличных денег;

- расчетно-платежная и платежная ведомости.

Перечисленные формы документов могут оформляться на бумажном носителе или в электронном виде (п. 4.7 Указания).

ПЕРВОИСТОЧНИК

Субъекты малого предпринимательства, включая предпринимателей, могут вести кассовые операции в упрощенном порядке.

Пункт 19 ст. 14 и п. 2 ст. 50 Федерального закона от 23.07.2013 № 251-ФЗ.

Документы на бумажном носителе оформляются от руки или с применением технических средств, предназначенных для обработки информации, включая персональный компьютер и программное обеспечение, и подписываются собственноручными подписями.

Документы в электронном виде оформляются с применением технических средств с учетом обеспечения их защиты от несанкционированного доступа, искажений и потерь информации. Документы, оформленные в электронном виде, подписываются электронными подписями в соответствии с требованиями Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Разработанные формы обновлены и упрощены. Так, например, форма приходного кассового ордера теперь не содержит квитанцию к приходному кассовому ордеру (п. 3.2 Положения № 373-П), которая выдавалась в подтверждение приема наличных денег. Согласно новому порядку при соответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере, кассир подписывает его, проставляет на экземпляре ПКО, выдаваемого вносителю наличных денег, оттиск печати (штампа) и выдает ему указанный экземпляр приходника. То есть фактически ПКО выписывается в двух экземплярах.

ВАЖНО В РАБОТЕ

Новые Указания (п. 4.

2), в отличие от Положения № 373-п (п. 2.1), допускают оформление кассовых ордеров должностным лицом юридического лица, физическим лицом, с которыми заключены договоры гражданско-правового характера, – об оказании услуг по ведению бухгалтерского учета.

В документах, используемых для выплаты заработной платы, таких как расчетно-платежная и платежная ведомос-ти, реквизит «депонирована сумма» заменен на реквизит «сумма невыданных наличных денег». При этом абз. 3 п. 6.5 Указания не содержит обязанности по сдаче в банк невыданной заработной платы, что ранее было предусмотрено п. 4.6 Положения № 373-П.

ПОЛЕЗНО ЗНАТЬ

В расчетно-платежной и платежной ведомостях предусмотрен реквизит «сумма невыданных наличных денег». Понятие депонирования упразднено. Указание (п. 6.5) не обязывает сдавать в банк невыданные средства, как того требует Положение (п. 4.6). Соответственно отпадает необходимость в составлении реестра депонированных сумм.

Однако не стоит забывать, что продолжительность срока выдачи наличных денег по выплатам заработной платы не может превышать пяти рабочих дней (включая день получения наличных с банковского счета на указанные выплаты) (п. 6.5 Указания). При этом накопление денег в кассе сверх установленного лимита остатка наличных не допускается. Поэтому если невыданная работникам заработная плата не будет сдана в банк после установленного пятидневного срока, организации необходимо контролировать, не превышен ли данный лимит.

6.5 Указания). При этом накопление денег в кассе сверх установленного лимита остатка наличных не допускается. Поэтому если невыданная работникам заработная плата не будет сдана в банк после установленного пятидневного срока, организации необходимо контролировать, не превышен ли данный лимит.

Что касается порядка выдачи денежных средств под отчет, то он не изменился.

Назад

Вперёд

82. Порядок ведения кассовых операций. Бухгалтерский управленческий учет. Шпаргалки

82. Порядок ведения кассовых операций. Бухгалтерский управленческий учет. Шпаргалки

ВикиЧтение

Бухгалтерский управленческий учет. Шпаргалки

Зарицкий Александр Евгеньевич

Содержание

82. Порядок ведения кассовых операций

Денежные средства организаций находятся в кассе в виде наличных денег и денежных документов на счетах в банках, в выставленных аккредитивах, в чековых книжках и т. д. Ведение кассовых операций возложено на кассира, который несет полную материальную ответственность за сохранность принятых ценностей.

д. Ведение кассовых операций возложено на кассира, который несет полную материальную ответственность за сохранность принятых ценностей.

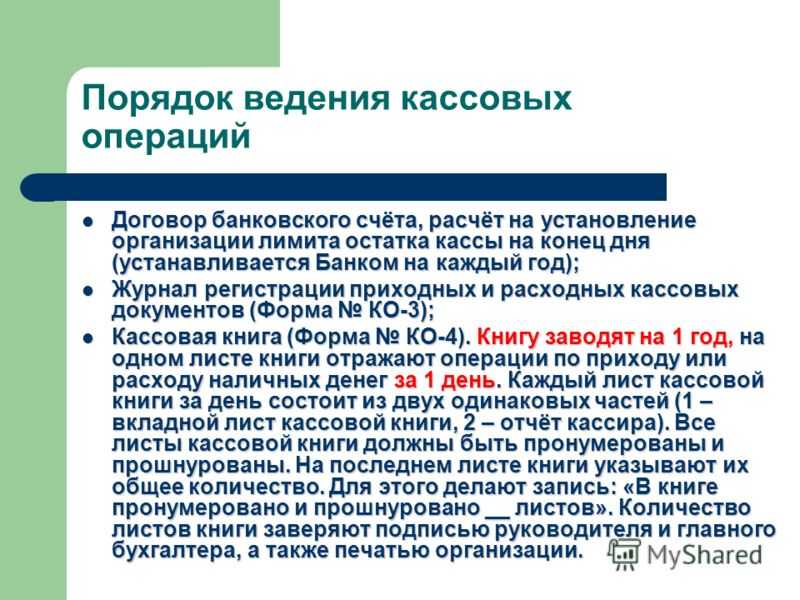

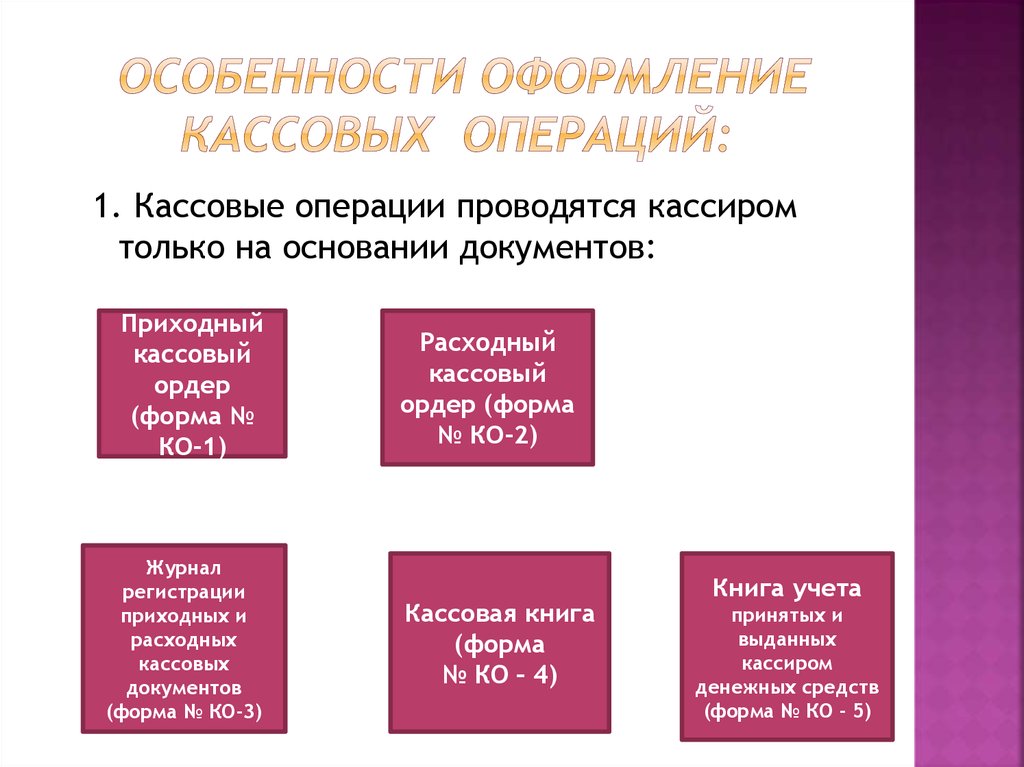

Для учета кассовых операций применяются следующие типовые формы первичных документов и учетных регистров: приходный кассовый, расходный кассовый ордер, журнал регистрации приходных и расходных кассовых ордеров, кассовая книга, книга учета принятых и выданных кассиром денежных средств.

Поступление денег в кассу и выдачу из кассы оформляют приходными и расходными кассовыми ордерами. Подчистки, помарки и исправления в этих документах не допускаются. Прием и выдача денег по кассовым ордерам могут производиться только в день их составления.

Заработную плату, пенсии, премии, стипендии, пособия выдают из кассы по платежным или расчетно-платежным ведомостям. Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов.

Все операции по поступлению и расходованию денежных средств кассир записывает в кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана печатью. Количество листов в ней должно быть заверено подписями руководителей организации и главного бухгалтера.

Количество листов в ней должно быть заверено подписями руководителей организации и главного бухгалтера.

В конце рабочего дня кассир подсчитывает в кассовой книге итоги операций за день и выводит остаток денег в кассе на следующий день. Подчистки и неоговоренные исправления в кассовой книге запрещаются. При обеспечении полной сохранности документов кассовую книгу можно вести в электронной форме.

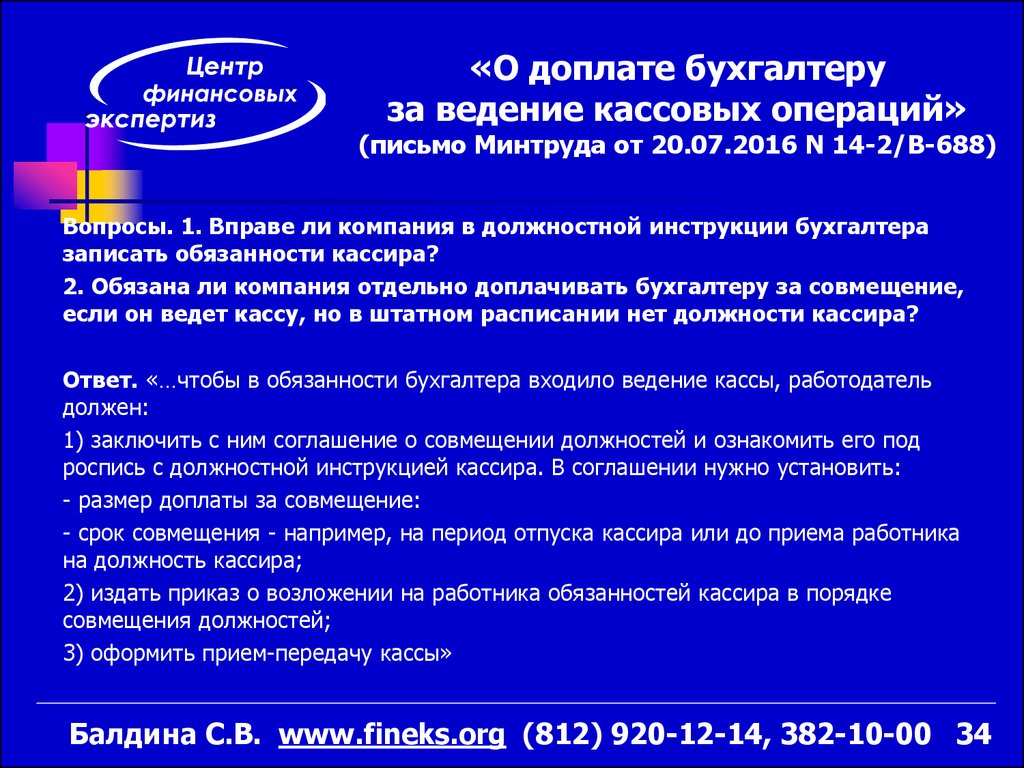

В малых организациях, не имеющих в штате кассира, обязанности последнего может исполнять главный бухгалтер или другой работник при условии заключения с ним договора о материальной ответственности.

В сроки, установленные руководителем организации, а также при смене кассиров производится внезапная ревизия денежных средств и других ценностей, находящихся в кассе.

Данный текст является ознакомительным фрагментом.

УЧЕТ КАССОВЫХ ОПЕРАЦИЙ

УЧЕТ КАССОВЫХ ОПЕРАЦИЙ

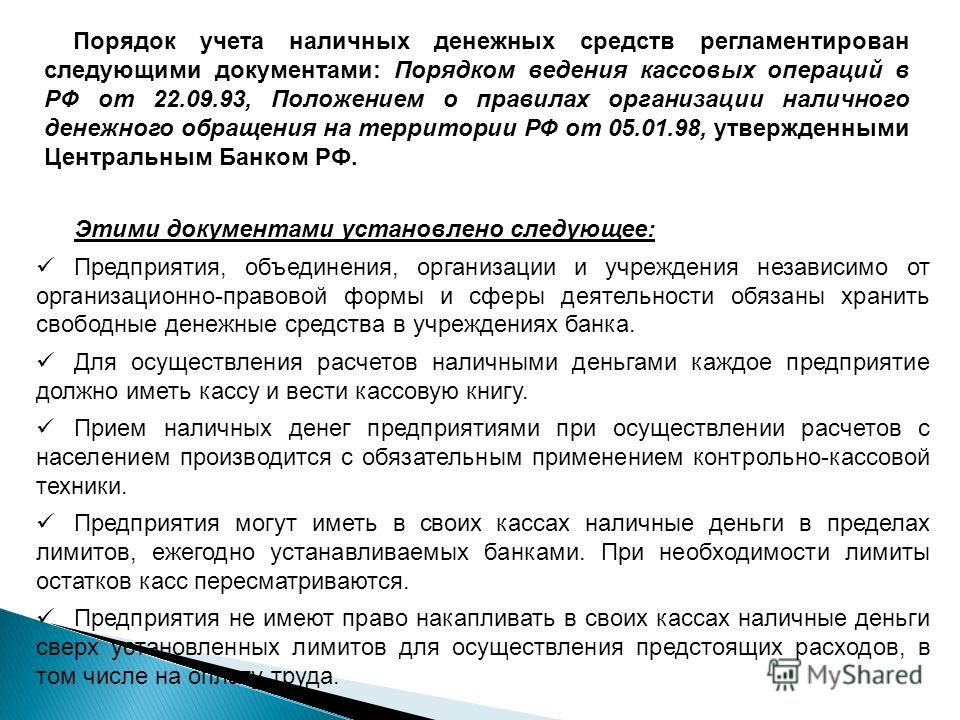

На предприятии касса служит для приема, хранения и расходования наличных денег. Порядок ведения кассовых операций регламентируется инструкцией Центрального банка России.Размер сумм наличных денег в кассе предприятия ограничен лимитом, который

Порядок ведения кассовых операций регламентируется инструкцией Центрального банка России.Размер сумм наличных денег в кассе предприятия ограничен лимитом, который

УЧЕТ КАССОВЫХ ОПЕРАЦИЙ В ИНВАЛЮТЕ И ОПЕРАЦИЙ ПО ВАЛЮТНОМУ СЧЕТУ

УЧЕТ КАССОВЫХ ОПЕРАЦИЙ В ИНВАЛЮТЕ И ОПЕРАЦИЙ ПО ВАЛЮТНОМУ СЧЕТУ

Для учета операций в инвалюте создастся специальная касса, с кассиром по валюте заключают договор о полной индивидуальной материальной ответственности. Кассы должны быть обеспечены всеми инструкциями,

106. Учет кассовых операций

106. Учет кассовых операций

В соответствии с правилами, установленными действующим законодательством, все предприятия, независимо от формы собственности, должны хранить свои денежные средства в учреждении банка.Наличные деньги, полученные кассой, расходуются только на

11.

Контроль кассовых операций

Контроль кассовых операций

11. Контроль кассовых операций

Важнейшим объектом бухгалтерского учета, заслуживающим особого внимания, являются кассовые операции.Такое положение существует, в частности, потому что данные операции связаны с наличными деньгами и вероятность злоупотреблений здесь

52. Контроль кассовых операций

52. Контроль кассовых операций

Основные задачи контроля денежных средств, кассовых операций состоят в том, чтобы выявить состояние сохранности денежных средств, правильность и законность их использования, подлинность и достоверность совершения денежных операций,

Порядок ведения операций с банковскими картами в учреждениях банка (эмиссия и обслуживание клиентских счетов)

Порядок ведения операций с банковскими картами в учреждениях банка (эмиссия и обслуживание клиентских счетов)

Банковские порядки вообще должны иметь стройную структуру и предваряться четким и кратким оглавлением. Для этого имеются производственные причины. Любой

Для этого имеются производственные причины. Любой

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов

При проверке правильности ведения кассовых операций следует руководствоваться Порядком ведения кассовых операций в Российской Федерации,

9.6. Аудит кассовых операций

9.6. Аудит кассовых операций

Цель аудита кассовых операций – установление соответствия применяемой в организации методики бухгалтерского учета, действующей в анализируемом периоде, нормативным документам.Основными задачами аудита кассовых операций

2.1. Учет кассовых операций

2. 1. Учет кассовых операций

1. Учет кассовых операций

2.1.1. Какими нормативными документами регламентируется порядок ведения кассовых операций на предприятиях Российской Федерации?? Порядком ведения кассовых операций в Российской Федерации, утвержденным решением совета директоров Центрального

Пример. После сдачи выручки кассиром организации инкассатору банк обнаружил фальшивую купюру. Бухгалтерией организации нарушен порядок учета кассовых операций.

Пример. После сдачи выручки кассиром организации инкассатору банк обнаружил фальшивую купюру. Бухгалтерией организации нарушен порядок учета кассовых операций.

На купюры, вызвавшие сомнения у сотрудника банка, должны быть составлены акт и мемориальный ордер (п. 10.3

Примеры кассовых операций

Примеры кассовых операций

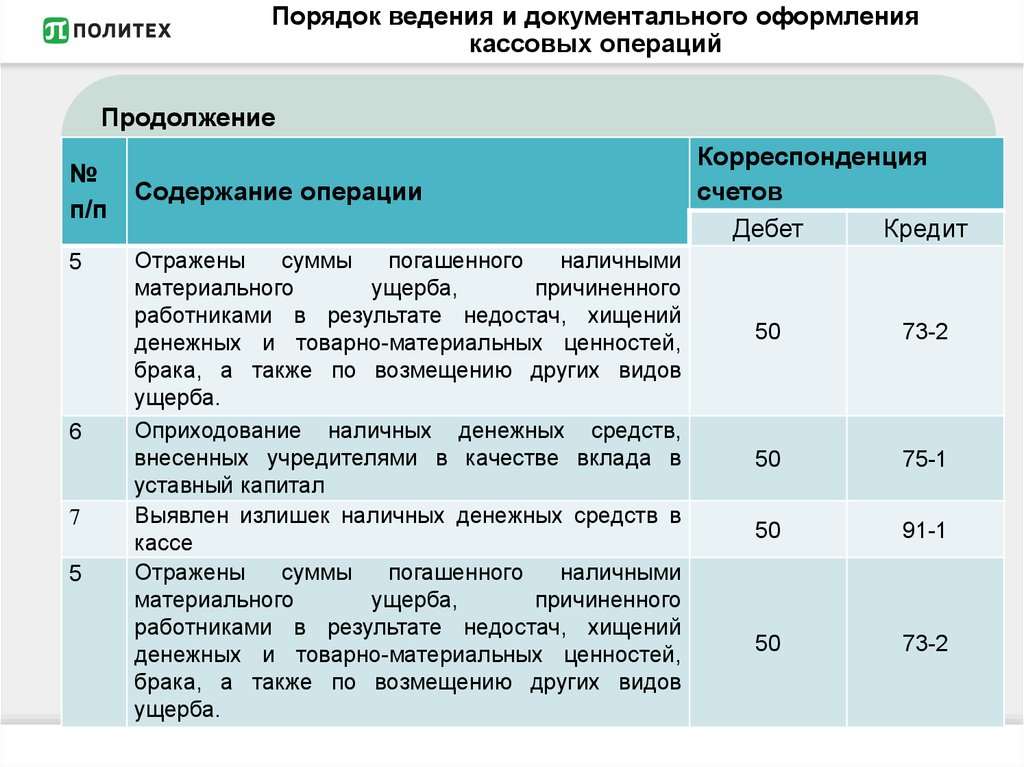

Рассмотрим на конкретных примерах порядок регистрации кассовых операций в кассе и бухгалтерии организации.

Но начнем с отражения кассовых операций в бухгалтерии организации после их регистрации кассиром в кассовой книге.В нижней части

35. Порядок ведения кассовых операций в РФ

35. Порядок ведения кассовых операций в РФ

Утвержден Решением Совета директоров Центрального банка России (ЦБ РФ) от 22 сентября 1993 г № 40. Согласно этому документу организации обязаны хранить свободные денежные средства в банках. Расчеты же производятся преимущественно

81. Порядок ведения операций по расчетному счету

81. Порядок ведения операций по расчетному счету

Предприятия могут открывать в банках расчетные и текущие счета. Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня. К текущим счетам относятся:

82.

Порядок ведения кассовых операций

Порядок ведения кассовых операций

82. Порядок ведения кассовых операций

Денежные средства организаций находятся в кассе в виде наличных денег и денежных документов на счетах в банках, в выставленных аккредитивах, в чековых книжках и т. д. Ведение кассовых операций возложено на кассира, который несет

83. Учет кассовых операций

83. Учет кассовых операций

В соответствии с правилами, установленными действующим законодательством, все предприятия, независимо от формы собственности, должны хранить свои денежные средства в учреждении банка. Наличные деньги, полученные кассой, расходуются только на

Глава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.)

Глава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.)

Порядок учета наличных денежных средств и кассовых операций (1-й ур.)

Нормативная база

Организация ведения кассовых операцийРасчеты наличными денежными средствами осуществляются через кассу и

Использование в банковской сфере и триггеры

Что такое отчет о валютных операциях (CTR)?

Отчет о валютных транзакциях (CTR) – это банковская форма, используемая в США для предотвращения отмывания денег. Эта форма должна быть заполнена представителем банка каждый раз, когда клиент пытается провести валютную транзакцию на сумму более 10 000 долларов США. Это часть ответственности банковского сектора по борьбе с отмыванием денег (AML).

Чтобы предотвратить финансовые преступления, CTR требуют, чтобы учреждения проверяли личность и номера социального страхования любого, кто пытается совершить крупную транзакцию, независимо от того, есть ли у этого лица счет в учреждении.

Ключевые выводы

- Отчет о валютных операциях (CTR) используется для сообщения регулирующим органам о любых валютных операциях, сумма которых превышает 10 000 долларов США.

- CTR является частью усилий по борьбе с отмыванием денег, чтобы гарантировать, что деньги не используются для незаконной или регулируемой деятельности.

- Банки, государственные учреждения или государственные корпорации не нуждаются в CTR, когда они совершают операции на большие суммы.

- CTR также может быть подан для небольших транзакций, если клиент намеренно избегает порога в 10 000 долларов США. Это известно как структурирование.

- Банки не обязаны сообщать вам о подаче CTR, если вы об этом не попросите. Вы можете отказаться от транзакции, но это приведет к созданию отчета о подозрительных действиях (SAR).

Руководство по отчетам о валютных операциях (CTR)

Общие сведения об отчетах о валютных операциях (CTR)

Закон о банковской тайне инициировал отчет о валютных транзакциях в 1970 году. Однако не обо всех транзакциях на сумму более 10 000 долларов США необходимо сообщать с CTR. Недавнее законодательство определило определенные группы, известные как «освобожденные лица».

Однако не обо всех транзакциях на сумму более 10 000 долларов США необходимо сообщать с CTR. Недавнее законодательство определило определенные группы, известные как «освобожденные лица».

Три категории «освобожденных лиц»:

- Любой банк в США.

- Департаменты или агентства, находящиеся в ведении федерального правительства, правительства штата или местного самоуправления, включая любые организации , осуществляющие государственные полномочия.

- Любая корпорация, акции которой торгуются на NYSE, Nasdaq и Американской фондовой бирже (за исключением акций, котирующихся на Emerging Company Marketplace и под заголовком Nasdaq Small-Cap Issues).

История отчетов о валютных операциях

Когда CTR был первоначально внедрен, решение кассира банка было единственным, что могло привести к тому, что о подозрительной транзакции на сумму менее 10 000 долларов США было сообщено правоохранительным органам. Это произошло в первую очередь из-за беспокойства финансовой индустрии о праве на финансовую конфиденциальность. 26 октября 1986 г., с принятием Закона о борьбе с отмыванием денег, право на финансовую конфиденциальность перестало быть проблемой.

26 октября 1986 г., с принятием Закона о борьбе с отмыванием денег, право на финансовую конфиденциальность перестало быть проблемой.

В рамках закона Конгресс заявил, что финансовое учреждение не может быть привлечено к ответственности за предоставление правоохранительным органам информации о подозрительных транзакциях. В результате в следующей версии CTR вверху появился флажок подозрительной транзакции. Это действовало до 19 апреля.96, когда был представлен отчет о подозрительной деятельности (SAR). Первоначально CTR подавались по форме 104; теперь они подаются по форме 112.

Совет

В дополнение к CTR банки также обязаны подавать отчеты о подозрительной деятельности для транзакций, которые, как они подозревают, могут включать деньги из незаконных источников.

Как в настоящее время работают отчеты о валютных транзакциях

Когда клиент инициирует транзакцию на сумму более 10 000 долларов США, большинство банковских программ автоматически создает CTR в электронном виде и заполняет налоговую и другую информацию о клиенте. CTR с 19 лет96 включите необязательный флажок вверху, если сотрудник банка считает транзакцию подозрительной с использованием SAR.

CTR с 19 лет96 включите необязательный флажок вверху, если сотрудник банка считает транзакцию подозрительной с использованием SAR.

Банк не обязан сообщать клиенту о пороге отчетности в размере 10 000 долларов США, если клиент не попросит об этом. Клиент может отказаться от продолжения транзакции после того, как будет проинформирован, но для этого все равно потребуется, чтобы банковский служащий подал CTR, а также SAR.

Предупреждение

Не пытайтесь избежать CTR, разделив транзакцию на несколько транзакций или совершив транзакцию на сумму менее 10 000 долларов США. Умышленное уклонение от порога отчетности CTR является федеральным преступлением, известным как «структурирование».

Как только клиент представляет или просит снять более 10 000 долларов США в валюте, решение о продолжении транзакции должно оставаться в силе без уменьшения, чтобы избежать подачи SAR. Например, если клиент отказывается от своего первоначального запроса и вместо этого запрашивает ту же транзакцию на сумму 9 999 долларов США, сотрудник банка в любом случае должен подать CTR вместе с SAR.

Умышленное уклонение от порога отчетности в 10 000 долларов США с несколькими транзакциями или транзакциями чуть менее 10 000 долларов США называется «структурированием». Структурирование является незаконным в соответствии с федеральным законом и влечет за собой строгие санкции как для клиента, так и для сотрудника банка.

Часто задаваемые вопросы об отчете о валютных транзакциях

Что такое CTR в банковском деле?

Отчет о валютных операциях, или CTR, является обязательным отчетом, который должен быть подан для валютных операций, превышающих 10 000 долларов США, в рамках требований банка по борьбе с отмыванием денег.

Являются ли отчеты о валютных операциях конфиденциальными?

Банки не обязаны сообщать клиентам о CTR, если только клиент об этом не попросит. Это отличается от Отчета о подозрительной деятельности, который не должен раскрываться клиенту.

Отправляется ли отчет о валютной операции в IRS?

Хотя отчеты о валютных транзакциях передаются в Сеть по борьбе с финансовыми преступлениями (FinCEN), IRS также может использовать данные из CTR для обеспечения соблюдения налоговых правил, согласно Министерству финансов США.

Когда следует подавать отчет о валютных операциях?

CTR необходимо подавать всякий раз, когда клиент совершает валютную транзакцию на сумму, превышающую 10 000 долларов США, или для нескольких транзакций, если сумма превышает 10 000 долларов США за один день.

Отчетность по операциям с наличностью — Определение | It’s Your Yale

СООБЩЕНИЕ О СДЕЛКАХ С НАЛИЧНЫМИ СРЕДСТВАМИ НА СВЫШЕ 10 000 долларов США

Общие правила сообщения о поступлении денежных средств

Налоговый кодекс (IRC) предусматривает, что любое лицо, которое в ходе своей торговли или бизнеса получает свыше 10 000 долларов США наличными в одной транзакции (или в двух или более связанных транзакциях) должен сообщить об этой транзакции в IRS и предоставить отчет плательщику.

Определения

Наличные. Под «наличными» обычно понимаются монеты и валюта США или любой другой страны. Для целей этого требования к отчетности «наличные деньги» также включают кассовый чек, 1 банковскую тратту, дорожный чек или денежный перевод на номинальную сумму не более 10 000 долларов США, если документ

- получен в любой транзакции, в которой получатель знает, что такой инструмент используется, чтобы избежать сообщения о транзакции, или

- получено в рамках «обозначенной отчетной операции», которая определяется как розничная продажа потребительских товаров длительного пользования, 2 для коллекционирования, 3 для путешествий или развлечений.

Примечание. В соответствии с этими правилами термин «наличные» не включает именных чека, выписанных физическим лицом. Кроме того, кассовый чек, банковская тратта, дорожный чек или денежный перевод не считаются полученными в рамках определенной отчетной операции, если они представляют собой поступления от займа в банке, сберегательной организации или кредитном союзе 4 или если они получены в качестве платежа по определенным векселям, договорам купли-продажи в рассрочку или планам авансового платежа, и получатель не знает, что инструмент используется, чтобы не сообщать об операции.

Следующие два примера основаны на примерах, иллюстрирующих определение «денежных средств», содержащихся в Положениях Министерства финансов США:

Пример 1 D, физическое лицо, покупает автомобиль у M, автомобильного дилера, за 11 500 долларов США. D предоставляет M оплату в валюте США на сумму 2000 долларов США и кассовый чек, подлежащий оплате M, на сумму 9500 долларов США. Продажа представляет собой розничную продажу потребительских товаров длительного пользования и, следовательно, представляет собой специальную отчетную операцию. Поскольку кассовый чек получен в рамках специальной отчетной операции, он считается наличными для целей правил отчетности IRC о транзакциях с наличными. Таким образом, М получил более 10 000 долларов «наличными» в связи с продажей автомобиля и должен сообщить о 11 500 долларов «наличными», полученными по сделке.

Продажа представляет собой розничную продажу потребительских товаров длительного пользования и, следовательно, представляет собой специальную отчетную операцию. Поскольку кассовый чек получен в рамках специальной отчетной операции, он считается наличными для целей правил отчетности IRC о транзакциях с наличными. Таким образом, М получил более 10 000 долларов «наличными» в связи с продажей автомобиля и должен сообщить о 11 500 долларов «наличными», полученными по сделке.

Пример 2 E, физическое лицо, покупает автомобиль у S, автомобильного дилера, за 11 500 долларов. E предоставляет S в качестве оплаты личный чек на сумму 2000 долларов и кассовый чек, подлежащий оплате S, на сумму 9500 долларов. Продажа представляет собой розничную продажу потребительских товаров длительного пользования и, следовательно, представляет собой специальную отчетную операцию. Поскольку кассовый чек получен в рамках специальной отчетной операции, он рассматривается как наличные для целей

9009. 5 1 «Кассовый чек» также включает термины «казначейский чек», «банковский чек» и любой другой термин для того же типа инструмента

5 1 «Кассовый чек» также включает термины «казначейский чек», «банковский чек» и любой другой термин для того же типа инструмента

.

2 Потребительский товар длительного пользования определяется Правилами как объект материальной личной собственности такого типа, который (1) подходит

при обычном использовании для личного потребления или использования, (2) можно разумно ожидать, что он будет полезен при не менее одного года,

и (3) имеет продажную цену более 10 000 долларов США.

3 Предметом коллекционирования считается любое произведение искусства, любой ковер или антиквариат, любой металл или драгоценный камень, а также любая марка или монета.

4 Получатель может полагаться на копию кредитного документа, письменную выписку из банка или аналогичную документацию

(например, письменную инструкцию о залоге от эмитента инструмента) для подтверждения того, что инструмент представляет собой поступления по кредиту.

правила отчетности IRC о транзакциях с наличными. Однако, поскольку личный чек не считается наличными, S не получил более 10 000 долларов США «наличными» по сделке и не обязан сообщать о какой-либо части полученных 11 500 долларов США.

Операция — «Операция» означает «основное событие, ускоряющее перевод денег плательщиком получателю» и включает (но не ограничивается) продажу товаров или услуг (включая оплату за обучение), погашение долга, продажу недвижимость или обмен наличных денег на другие наличные деньги. (Примечание. Благотворительные взносы не считаются полученными в ходе торговой или коммерческой деятельности освобожденной организации и, следовательно, не подпадают под действие этих требований к отчетности о денежных поступлениях.) Положения, определяющие «транзакцию», гласят, что одна транзакция не может быть разделена на несколько транзакций. чтобы не сообщать о получении наличных.

Связанные операции — «Связанные операции» означает

1. операции, совершенные между плательщиком (или его агентом) и получателем денежных средств в течение 24 часов, или

2. операции, проведенные между плательщиком (или его агентом) ) и получателем наличных в течение более 24 часов, если получатель знает (или имеет основания знать), что каждая отдельная транзакция является одной из серии связанных транзакций.

операции, проведенные между плательщиком (или его агентом) ) и получателем наличных в течение более 24 часов, если получатель знает (или имеет основания знать), что каждая отдельная транзакция является одной из серии связанных транзакций.

Положение включает следующий пример в отношении определений «сделка» и «связанные сделки»:

Лицо намеревается внести в трастовый фонд в общей сложности 45 000 долларов, и попечитель фонда знает или имеет основания знать об этом намерении. Взнос в размере 45 000 долларов США является единой транзакцией… и требования [Формы 8300] к отчетности… нельзя избежать, если лицо, предоставившее право, сделает пять отдельных взносов наличными в размере 9 000 долларов в один фонд или сделает пять взносов наличными в размере 9 000 долларов в пять отдельных фондов, находящихся под управлением общего доверенного лица.

Получатель — «Получатель» означает лицо (включая, помимо прочего, физическое лицо, корпорацию, товарищество, траст, недвижимость, ассоциацию или компанию), получающее денежные средства. Правила IRS, применимые к университету, похоже, определяют каждый отдел или офис университета как отдельного «получателя». Тем не менее, университетский отдел или офис не будет отдельным получателем, если он (или центральный отдел или отдел, связывающий такого получателя с другими отделами или офисами) имеет основания знать личность плательщиков, осуществляющих платежи наличными в другие отделы или офисы.

Правила IRS, применимые к университету, похоже, определяют каждый отдел или офис университета как отдельного «получателя». Тем не менее, университетский отдел или офис не будет отдельным получателем, если он (или центральный отдел или отдел, связывающий такого получателя с другими отделами или офисами) имеет основания знать личность плательщиков, осуществляющих платежи наличными в другие отделы или офисы.

Исходя из этого определения «получателя», кажется, что, например, Управление финансового служащего и сувенирный магазин музея Пибоди будут отдельными получателями. Каждый из этих отделов будет отдельно отслеживать и сообщать в форме 8300 о любых отчетных денежных поступлениях.

Однако, если в каждом из различных объектов в рамках Департамента по легкой атлетике, например, есть офис, где принимаются наличные деньги, и у центрального административного/финансового отдела по легкой атлетике есть основания знать личность плательщиков, осуществляющих платежи наличными в различные объекты, затем легкая атлетика 9Получателем будет считаться отдел 0089. То есть отдел легкой атлетики будет объединять денежные поступления от физических лиц, выплаченных отдельным объектам, и подавать форму 8300 на основе этих совокупных сумм (вместо того, чтобы каждое отдельное учреждение подавало форму 8300 на основе сумм, которые оно получило

То есть отдел легкой атлетики будет объединять денежные поступления от физических лиц, выплаченных отдельным объектам, и подавать форму 8300 на основе этих совокупных сумм (вместо того, чтобы каждое отдельное учреждение подавало форму 8300 на основе сумм, которые оно получило

, без учета поступлений от других объектов в легкой атлетике). отделение).

Информация, которую необходимо сообщать в IRS

О поступлениях наличных денег, превышающих 10 000 долларов США, необходимо сообщать в IRS по форме 8300 «Отчет о платежах наличными на сумму более 10 000 долларов США, полученных в результате торговли или бизнеса». Форма 8300 требует, чтобы университет сообщал следующую информацию по каждой отчетной операции:

Имя плательщика

Адрес плательщика

Дата рождения плательщика

Номер социального страхования плательщика или индивидуальный идентификационный номер налогоплательщика

Род занятий плательщика

Тип документа, используемого Университетом для подтверждения личности плательщика (например, водительские права) документ, удостоверяющий личность (например, штата Коннектикут)

Номер документа, удостоверяющего личность (например, номер водительского удостоверения)

Дата получения «наличных»

Всего полученных «наличных»

Общая стоимость имущества, услуг и т. д., обмененных в случае, если общая цена отличается от «общей суммы полученных денежных средств»

д., обмененных в случае, если общая цена отличается от «общей суммы полученных денежных средств»

Были ли «денежные средства» получены более чем одним платежом?

Форма, в которой были получены «наличные» (например, валюта США, 5 иностранная валюта, кассовый чек, дорожные чеки и т. д.)

Описание операции

Если операция проводилась от имени физического или организация, следующая информация

должна быть предоставлена в форме 8300 для этого лица или организации:

Имя

Адрес

Номер социального страхования, идентификационный номер работодателя или индивидуальный идентификационный номер налогоплательщика (или описание документа, удостоверяющего личность, например, паспорт, если физическое лицо является иностранцем-нерезидентом)

Когда сообщать о получении денежных средств

Общая форма 8300 должен быть подан в IRS до 15-го дня после даты получения наличных. В случае связанных операций или нескольких платежей наличными, которые относятся к одной операции, применяются следующие правила:

- Первоначальный платеж превышает 10 000 долларов США — Сообщите о первоначальном платеже в течение 15 дней.

- Первоначальный платеж не превышает 10 000 долларов США — Объединяйте первоначальный и последующие платежи (в течение одного года) до тех пор, пока общая сумма не превысит 10 000 долларов США. Сообщите общую сумму в течение 15 дней после получения платежа, в результате которого общая сумма превышает 10 000 долларов США.

- Последующие платежи. Должен представляться отчет каждый раз, когда ранее необъявленные платежи (выполненные в течение двенадцати месяцев) в совокупности превышают 10 000 долларов США. Отчет должен быть сделан в течение 15 дней после получения платежа, в результате которого общая сумма превышает 10 000 долларов США.

Правила предлагают пример, иллюстрирующий это правило:

10 января 1991 г. М получает первоначальный платеж наличными в размере 11 000 долларов США по операции

. М получает последующие платежи наличными в отношении той же транзакции

в размере 4000 долларов США 15 февраля 1991 г., 6000 долларов США 20 марта 1991 г. и 12 000 долларов США 15 мая 1991 г. М

и 12 000 долларов США 15 мая 1991 г. М

должен представить отчет в отношении платежа, полученного 10 января. , 1991 г. до 25 января

1991 г. М должен представить отчет о платежах на общую сумму 22 000 долл. США, полученных от

с 15 февраля 1991 г. по 15 мая 1991 г. Этот отчет должен быть сделан до 30 мая 1991 г., что

, в течение 15 дней с даты, когда последующие платежи, все из которых были получены

в течение двенадцати месяцев, превысил 10 000 долларов.

5 Если форма «наличного» платежа была в валюте США, получатель также должен сообщить о полученной сумме в банкнотах номиналом 100 долларов или более.

Куда подавать форму 8300

В соответствии с Правилами форма 8300 должна быть отправлена по почте на адрес, указанный в форме 8300 9Инструкция 0089. В настоящее время этот адрес:

Служба внутренних доходов

Детройтский вычислительный центр

P.O. Box 32621

Detroit, MI 48232

Вам следует периодически проверять инструкции к форме 8300 на предмет любых изменений в этом адресе.

Предоставление отчетов плательщикам

Получатель наличных денег, который должен подать форму 8300 в IRS, должен ежегодно предоставлять одно письменное заявление

каждому лицу, чье имя указано в форме 8300, поданной получателем. 9Выписка 0089 должна содержать название, адрес и номер телефона отделения Университета или офиса

, подавшего форму 8300, а также общую сумму денежных средств, заявленную в течение календарного года с

в отношении плательщика. Кроме того, в заявлении должно быть указано, что информация, содержащаяся в заявлении

, передается в IRS. Эти отчеты должны быть предоставлены каждому плательщику по номеру

или до 31 января года, следующего за календарным годом, в котором были получены денежные средства.

Хранение форм 8300

Как правило, Университет должен хранить копию каждой поданной формы 8300 в течение пяти лет с даты подачи формы

. Кроме того, Университет должен сохранить копию выписки, предоставленной плательщику.

Эти формы и отчеты должны храниться централизованно в налоговом департаменте университета.

Штрафы за непредставление отчета

Налоговое управление налагает штраф в размере 50 долларов США за

- несвоевременную подачу формы 8300,

- неспособность включить всю информацию, которая должна быть указана в декларации, или

- непредоставление корректной информации о возврате. 6

Этот штраф в размере 50 долларов применяется к за каждую форму 8300, поданную с опозданием или с неполной или неверной информацией

. Штраф в размере 50 долларов США также налагается за каждое непредоставление годового отчета плательщику

или за предоставление неполного или неправильного отчета. Уголовное и существенное административное взыскание может быть наложено, если IRS определит, что непредставление правильной и полной формы 8300 или заявления плательщику произошло из-за преднамеренного игнорирования требований к отчетности по кассе.

Правда, обособленное подразделение по-прежнему должно передавать юридическому лицу копии листов своей кассовой книги. Но по новым правилам делать это не позднее следующего рабочего дня не обязательно.

Правда, обособленное подразделение по-прежнему должно передавать юридическому лицу копии листов своей кассовой книги. Но по новым правилам делать это не позднее следующего рабочего дня не обязательно. 2), в отличие от Положения № 373-п (п. 2.1), допускают оформление кассовых ордеров должностным лицом юридического лица, физическим лицом, с которыми заключены договоры гражданско-правового характера, – об оказании услуг по ведению бухгалтерского учета.

2), в отличие от Положения № 373-п (п. 2.1), допускают оформление кассовых ордеров должностным лицом юридического лица, физическим лицом, с которыми заключены договоры гражданско-правового характера, – об оказании услуг по ведению бухгалтерского учета.