Содержание

Вмененная и упрощенная система налогообложения — Бухгалтерия, налоги, бизнес

Вмененная и упрощенная система налогообложения

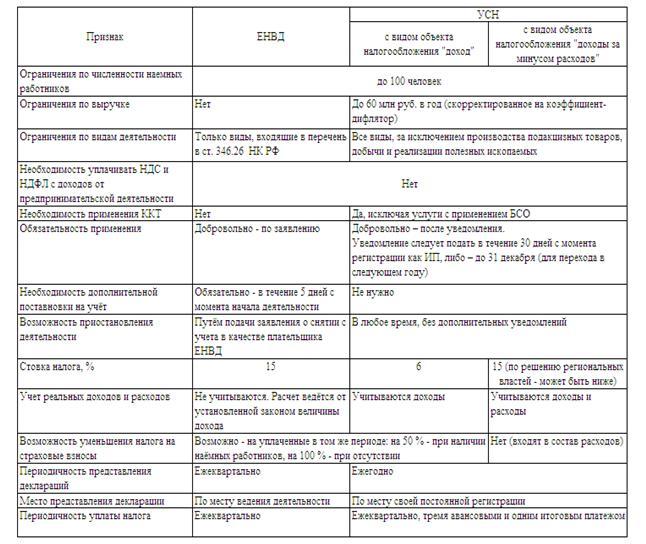

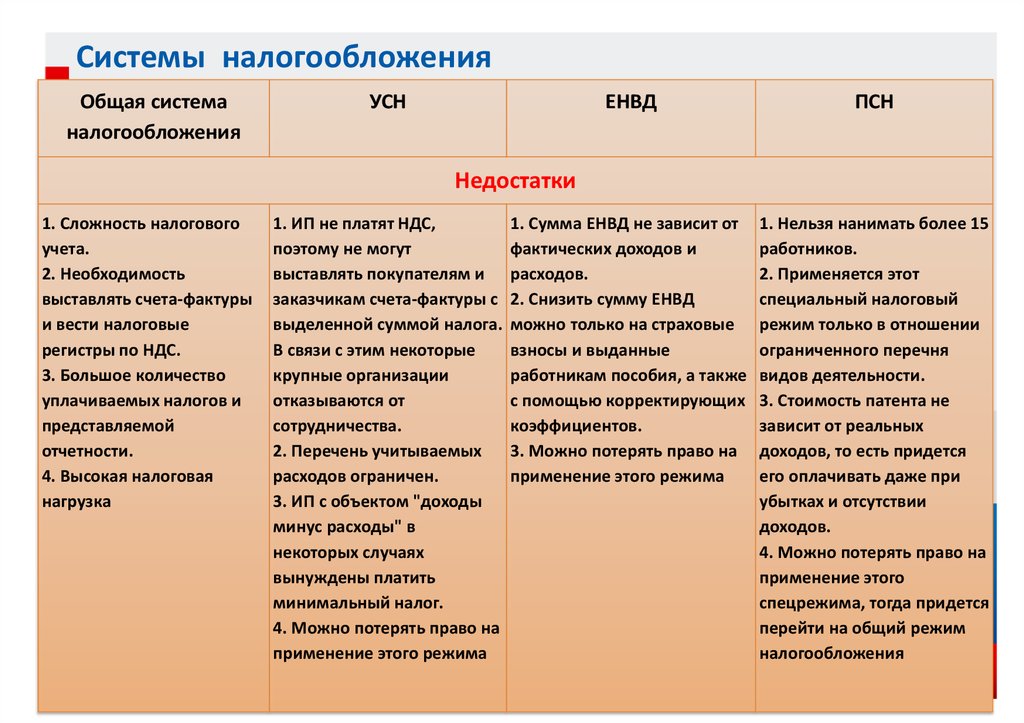

Региональные ставки меняются каждый год, поэтому предприниматели и бухгалтера следят за изменениями в законодательстве. Что такое региональные ставки Федеральные ставки — всем известные 6% и 15%. Регионы имеют право принимать свои: от 1% до 6% на «Доходах» и от 5% до 15% на «Доходах минус расходах». Зачем проверять ставку Чтобы не переплачивать налог. 01.02.2021

В России около двух миллионов организаций и индивидуальных предпринимателей платят налог на вмененный доход – ЕНВД. Этот режим относится к льготным, потому что в большинстве случаев налоговая нагрузка здесь намного ниже, чем на общей системе налогообложения. 04.04.2019

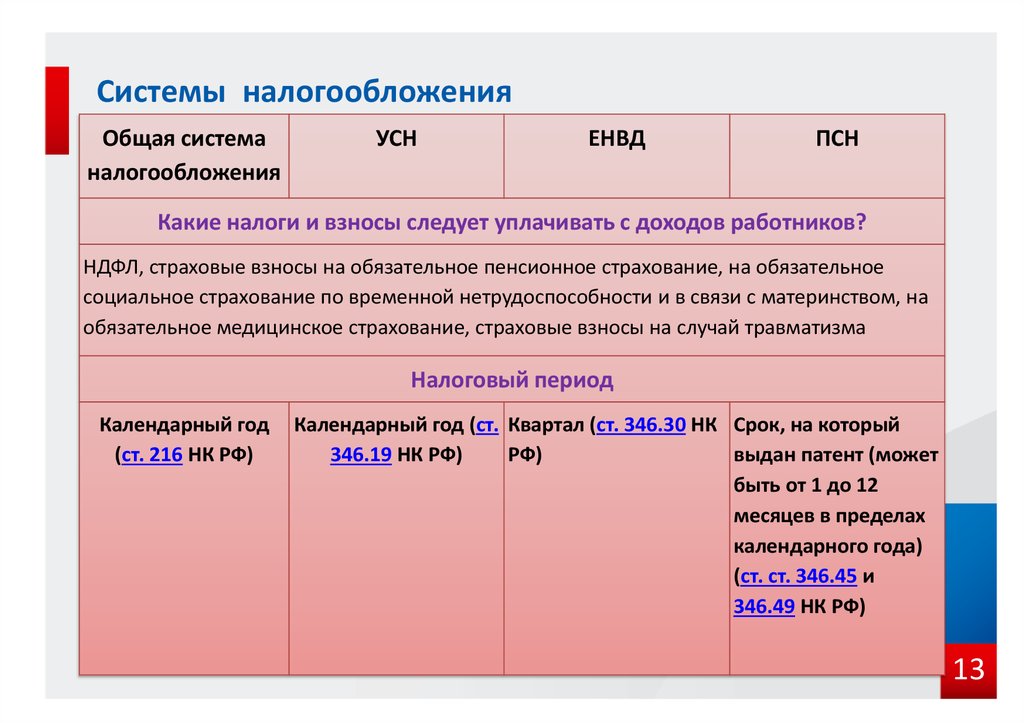

Предприниматели на упрощенной системе отчитываются всего один раз в году, в отличие от других налоговых режимов, где отчетность, как правило, ежеквартальная. Особых проблем при заполнении декларация УСН обычно не вызывает, так как не требует сложных расчетов и уточнения отдельных коэффициентов. 19.02.2019

19.02.2019

Фискальная политика стран меняется в зависимости от существующих реалий, которые требуют относительной прозрачности и доступности. Произошедшие изменения нельзя назвать коренными, но они однозначно ведут к оздоровлению финансовой и налоговой систем, а также экономики в целом. В этом году произошли небольшие, но важные изменения в налоговой политике России. 04.02.2019

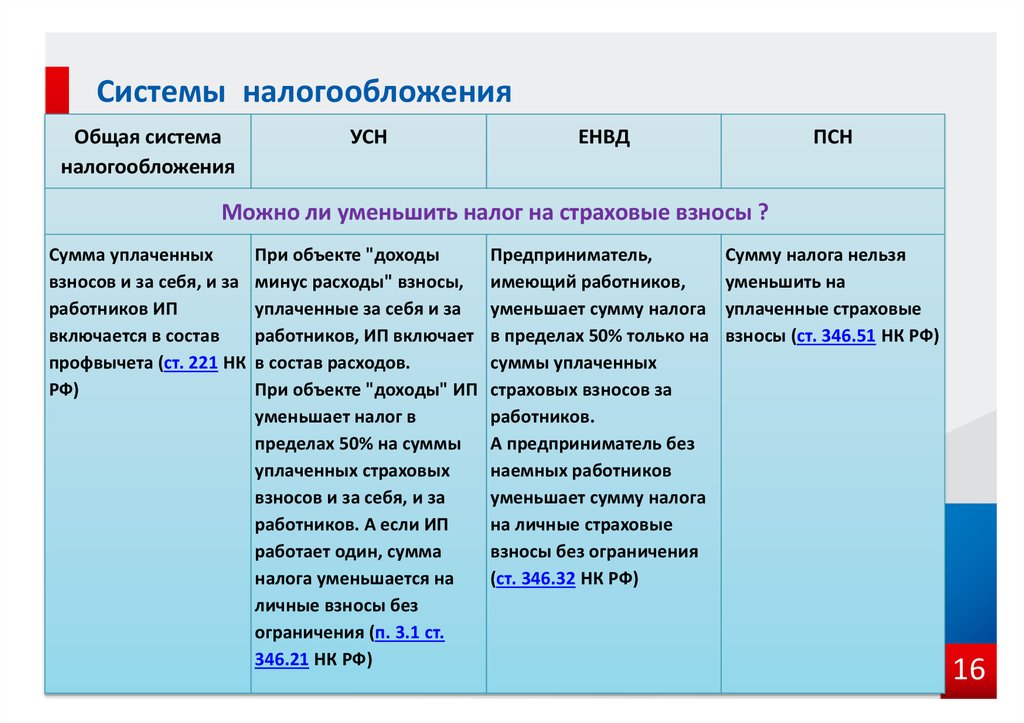

Согласно п. 3.1 ст. 346.21 НК РФ предприниматель на УСН с объектом налогообложения «доходы», не имеющий наемных работников, уменьшает сумму налога на уплаченные страховые взносы в ПФР и ФФОМС в фиксированном размере. В письме от 17.02. 16.04.2014

Организации на Упрощенной системе налогообложения за 2013 год сдают следующие виды отчетности: Бухгалтерская отчетность Бухгалтерский баланс. Форма 1 (Приказ Минфина от 02.07.2010 г. N 66н (в редакции приказа Минфина от 17.08.2012 N 113н) – срок сдачи 31 марта 2014 года. Сдается в налоговую инспекцию и в органы Росстата. Отчет о прибылях и убытках. 22. 01.2014

01.2014

Так как специальная система налогообложения в виде ЕНВД применяется организациями и индивидуальными предпринимателями наряду с общей системой налогообложения, предусмотренной законодательством РФ о налогах и сборах, то перевод указанных лиц на уплату ЕНВД не означает отмену для них каких– либо установленных НК РФ обязанностей по уплате других налогов и сборов. 10.06.2010

Розничная торговля – наиболее популярный вид деятельности, который практически во всех регионах переведен на ЕНВД. Поэтому в данном разделе вы найдете ответы на наиболее сложные и распространенные вопросы, связанные с особенностью расчета «вмененного» налога по торговле. 14.1. Розничная торговля Изменения коснулись и розничной торговли. 10.06.2010

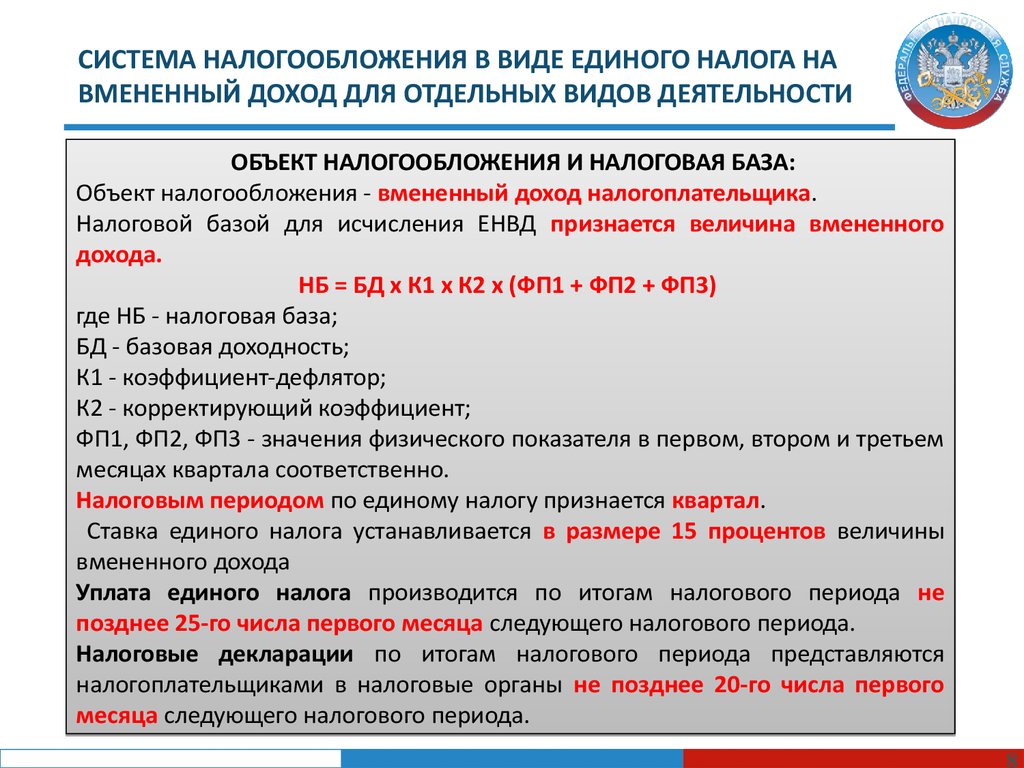

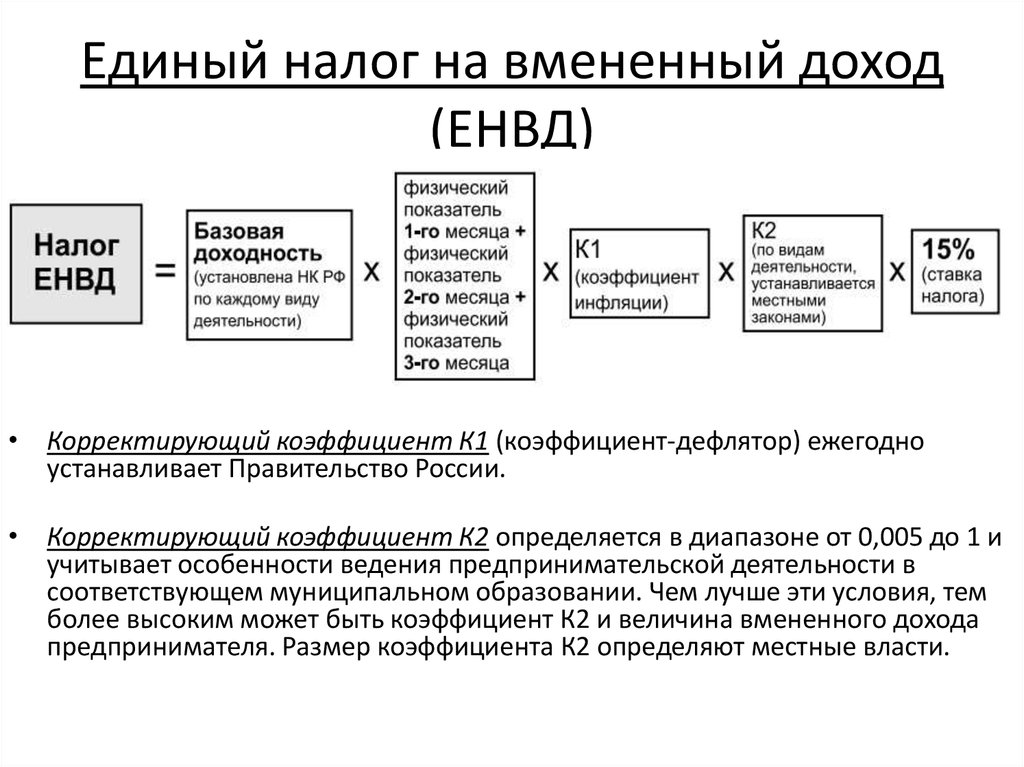

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика. Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности. 10.06.2010

10.06.2010

Правила определения коэффициента К2 установлены Федеральным законом от 18 июня 2005 г. № 64-ФЗ «О внесении изменений в статью 346.29 части второй НК Российской Федерации». Напомним, что это «корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности». 10.06.2010

какие плюсы и кто может на нее перейти?

Вмененная система налогообложения: какие плюсы и кто может на нее перейти?

Единый налог на вмененный доход (ЕНДВ) – данная система налогообложения, является обязательной для предприятий и предпринимателей, осуществляющих определенные виды деятельности и соответствующие ряду требований, предусмотренных законодательством. Организации, обсуживающиеся по «вмененке», полностью освобождаются от оплаты налогов на прибыль и имущество, уплаты НДС и страховых взносов..jpg) ИП не оплачивают НДС, НДФЛ, налог на имущество и страховые взносы. Освобождение от уплаты страховых взносов, как для организаций, так и для ИП, осуществляется путем уменьшения суммы ЕНДВ на сумму выполненных отчислений. Выплату всех вышеперечисленных налогов заменяет единый налог. Другие налоговые обязательства должны быть исполнены в общем порядке.

ИП не оплачивают НДС, НДФЛ, налог на имущество и страховые взносы. Освобождение от уплаты страховых взносов, как для организаций, так и для ИП, осуществляется путем уменьшения суммы ЕНДВ на сумму выполненных отчислений. Выплату всех вышеперечисленных налогов заменяет единый налог. Другие налоговые обязательства должны быть исполнены в общем порядке.

- К каким видам деятельности применяется ЕНВД?

- Объект для расчета ЕНВД

- Положительные стороны ЕНВД

- Отрицательные стороны ЕНВД

К каким видам деятельности применяется ЕНВД?

Отличительной особенностью единого налога является его принудительный характер, это означает, что не сам предприниматель или организация по своему усмотрению определяют, какая система налогообложения наибольшим образом подходит для нормального функционирования, а законодатель определяет те виды деятельности, к которым будет применен ЕНВД. К таким видам деятельности относятся:

- оказание отдельных видов бытовых услуг;

- ветеринарные услуги;

- услуги ремонта и ТО транспортных средств;

- парковка и платные стоянки;

- перевозка пассажиров, при наличии у ИП или организации до 20 единиц автотранспорта, оказывающих такие услуги;

- розничная торговля на площадях до 150 кв.

м;

м; - услуги общепита с залом обслуживания до 150 кв.м и без него;

- наружная реклама и реклама на транспорте;

- временное размещение лиц в помещениях до 500 кв.м;

- передача во временное владение и/или использование торговых мест;

- передача во временное владение и/или земельных участков.

Не может применяться ЕНВД к организациям и ИП, имеющих штат более 100 человек, долю в других организациях более 25 %, занимающихся оказанием услуг общепита в учреждениях образования и здравоохранения. Также ЕНВД не может быть применен к тем ИП, которые перешли на УСН, основанную на патентной системе налогообложения.

ДЛЯ СПРАВКИ: ЕНВД – низконалоговый режим, разработанный для стимулирования малого бизнеса в сфере услуг и розничной торговли. «Вмененка» доживает последние годы и будет отменена с 01.01.2018.

Объект для расчета ЕНВД

Периодом, за который проводится налогообложение по ЕНВД, признан квартал, соответственно, подача деклараций и сама оплата налоговых обязательств осуществляется ежеквартально. Так, декларация должна быть подана не позднее 20 числа месяца, наступившего после завершения отчетного квартала, а оплата налога не позднее 25 числа после подачи декларации.

Так, декларация должна быть подана не позднее 20 числа месяца, наступившего после завершения отчетного квартала, а оплата налога не позднее 25 числа после подачи декларации.

Рассчитывается ЕНВД в самой декларации, для этого необходимо должна быть определена месячная сумма базовой доходности и величина коэффициента-дефлятора. Кроме того, в каждом субъекте федерации может быть установлен и понижающий коэффициент.

Положительные стороны ЕНВД

Основной положительной составляющей ЕНВД является сравнительная постоянность суммы, которую нужно оплачивать ежеквартально. Такой подход позволяет осуществлять планирование собственных затрат и платить фиксированную сумму даже вне зависимости от роста дохода.

К другим плюсам можно отнести:

- отсутствие обязательств по уплате НДС, налога на прибыль и имущество;

- применение ЕНВД и отказ от его применения, начиная с любого месяца календарного года;

- совмещение с другими схемами налогообложения;

- легкость расчета налоговых обязательств;

- возможность сокращения суммы налога для ИП полностью, для организаций – на 50 %;

- ведение бухучета юридическими лицами по упрощенным формам;

- возможность неприменения ККМ при реализации товара.

Отрицательные стороны ЕНВД

Постоянство суммы налогового обязательства с одной стороны является плюсом, но с другой стороны, когда уровень доходов упал или полностью отсутствует, оплачивать фиксированную ставку налога довольно тяжело. Именно поэтому, еще до перехода на ЕНВД, плательщикам следует взвесить свои финансовые возможности и уровень планируемого дохода.

К минусам также можно отнести и:

- выплату налогов, от которых не освобождает ЕНВД, а также подачу отчетности по их начислению и уплате. К таким налогам относятся, НДФЛ, водный, земельный и транспортный налоги, а также общеобязательные платежи в социальные фонды;

- регулярное отслеживание пределов ограничений, которые дают возможность работать с применением системы ЕНВД, а также необходимость осуществления перерасчета и доплаты налоговых обязательств, в случае выхода за эти пределы.

Директор юридической службы «Единый центр защиты» Константин Бобров: «С одной стороны система ЕНВД призвана облегчить порядок налогообложения для отдельных организаций и предпринимателей, с другой стороны, система довольно сложна в своем применении и имеет подводные камни с которыми вам помогут справиться юристы нашей службы»

09. 12.2015

12.2015

Популярные статьи

Банкротство физических лиц в 2022 году: пошаговая инструкция

Жизнь нельзя предсказать заранее. Внезапный кризис может привести к потере работы или прогоранию бизнеса. Такая ситуация обернется невозможностью выполнить кредитные обязательства. Иногда только и остается, что пройти процедуру банкротства физических лиц. Что для этого требуется?[break-page]Банкротство позволяет списать имеющиеся задолженности в установленном порядке, когда отсутствует возможность их взыскания….

28.11.2022

Подробнее

Пенсия по потере кормильца для вдовы: что делать, если документальных доказательств нахождения на иждивении нет?

Супруг Кристины из Новосибирска скончался, а сама женщина, будучи женой, вела дом и хозяйство, на ее заработки невозможно обеспечить даже самое скромное существование. То есть помимо любимого мужа она лишилась и единственного источника…

То есть помимо любимого мужа она лишилась и единственного источника…

14.09.2021

Подробнее

Отправляя свои данные, я соглашаюсь с политикой и даю согласие на обработку персональных данных

Записаться на прием к юристу

Другие офисы по России

Юристы принимают по предварительной записи

Вменение дивидендов Определение

Что такое вменение дивидендов?

Вменение дивидендов — это налоговая политика, используемая в Австралии и некоторых других странах, которая устраняет двойное налогообложение денежных выплат корпорации ее акционерам.

Аргумент в пользу условного исчисления дивидендов заключается в том, что дивиденды, обычно рассматриваемые в соответствии с налоговым законодательством, являются примером двойного налогообложения. То есть корпорация уплатила налоги с дохода, который затем распределяет среди акционеров в виде дивидендов. Этот доход после налогообложения затем снова облагается налогом, когда акционер сообщает о дивидендах как о доходе.

Этот доход после налогообложения затем снова облагается налогом, когда акционер сообщает о дивидендах как о доходе.

Ключевые выводы

- Вменение дивидендов — это процесс устранения двойного налогообложения денежных выплат компаний своим акционерам.

- Корпорации платят налоги со своих доходов. Часть этого дохода распределяется среди инвесторов в виде дивидендов, которые затем платят налоги с этого дохода. Это известно как двойное налогообложение.

- Вменение дивидендов практикуется во многих странах мира, например, в Австралии.

- Многие известные страны раньше практиковали условное исчисление дивидендов, но с тех пор прекратили эту практику, например, Великобритания и Германия

- В тех случаях, когда практикуется вменение дивидендов, оно в основном осуществляется за счет налоговых кредитов, предлагаемых акционерам, которые используются для компенсации налогов.

- Сторонники вменения утверждают, что двойное налогообложение заставляет компании избегать выпуска акций для привлечения капитала и сохранения дохода, а не распределения его между акционерами, что негативно влияет на экономический рост.

Понимание условного исчисления дивидендов

Двойное налогообложение регулируется за счет налоговых кредитов. С помощью налоговых кредитов, называемых франкирующими кредитами или вмененными налоговыми кредитами, налоговые органы уведомляются о том, что компания уже уплатила требуемый подоходный налог с дохода, который она распределяет в виде дивидендов. .

Например, на веб-сайте Налогового управления правительства Австралии говорится: «Хотя получатели облагаются налогом на полную сумму прибыли, представленной распределением и прилагаемыми кредитами франкирования, им разрешается кредит на налог, уже уплаченный налоговым органом. корпоративный налоговый орган.»

Распределение идет с кредитами франкирования и затем используется для компенсации налогов.

В отчете о дивидендах будет указана сумма начисленных дивидендов с указанием налогового кредита, которая будет вычтена из годового налогооблагаемого дохода физического лица.

Эта политика известна как вменение, потому что она приписывает или «вменяет» налоги, которые корпорация должна причитаться своим акционерам.

Австралия, Канада, Чили, Корея, Мексика и Новая Зеландия ввели в действие системы вменения дивидендов.

Сторонники вменения утверждают, что это двойное налогообложение заставляет корпорации предпочитать брать долг, а не выпускать акции, когда они хотят получить наличные. Они также могут повысить вероятность того, что компании сохранят свои денежные средства, а не распределят их среди акционеров. Эффект, по их мнению, заключается в замедлении экономического роста.

Вменение дивидендов по всему миру

В странах, где предлагается вменение дивидендов, оно обычно предлагается в качестве налогового кредита. То есть налогооблагаемый доход акционера по дивидендам уменьшается на кредит, отражающий налоги, уплаченные компанией на распределенные денежные средства.

Вменение дивидендов имеет неоднозначную историю в разных странах, поскольку обстоятельства налоговой системы каждой страны требуют разных применений. Девять стран, которые когда-то предлагали такую договоренность, либо изменили, либо прекратили практику. К этим странам относятся следующие:

К этим странам относятся следующие:

- Великобритания

- Ирландия

- Германия

- Сингапур

- Италия

- Финляндия

- Франция

- Норвегия

- Малайзия

2

Соединенное Королевство и Ирландия, например, ранее предлагали частичное вменение с налоговыми кредитами, что фактически снизило налогообложение дивидендов на 12,5% до 25%.

Частичное вменение в Соединенном Королевстве обеспечило возмещение в размере 20% по сравнению со ставкой корпоративного налога в размере 33%. Начиная с 1997, однако правительство отошло от этой политики, во-первых, отменив возврат средств освобожденным от налогов акционерам, в том числе пенсионным фондам. В 1999 году ставка возврата была снижена до 10%.

Германия, Финляндия, Норвегия и Франция ранее предлагали полное вменение дивидендов. Франция предлагала налоговые льготы в размере 50% от номинальной стоимости дивидендов.

Германия отказалась от своей программы вменения дивидендов с целью снижения национальной ставки корпоративного налога. Финляндия также снизила ставку корпоративного налога после отмены вменения дивидендов. Норвегия, с другой стороны, не снизила ставку корпоративного налога, когда закончилось вменение дивидендов.

Финляндия также снизила ставку корпоративного налога после отмены вменения дивидендов. Норвегия, с другой стороны, не снизила ставку корпоративного налога, когда закончилось вменение дивидендов.

После отмены условного исчисления в большинстве этих стран дивиденды облагались налогом по ставке 50% и выше.

Вмененный налог – значение, принцип работы и многое другое

Вмененный налог — это система, помогающая избежать двойного налогообложения в случае дивидендов. Мы также можем назвать это вменением дивидендов или Франк-кредитом. По сути, система гарантирует, что инвесторы, получающие дивиденды, не облагаются налогом дважды. Один при получении дивидендов, а другой при отражении дохода от дивидендов в индивидуальных налоговых декларациях. В некотором смысле такая система позволяет корпорации передавать прибыль или долю налогов, уже уплаченных на корпоративном уровне, акционерам.

Аргументом в пользу такой системы является то, что компания уже платит налоги (корпоративный налог) на прибыль, которую распределяет в виде дивидендов. Этот доход (после уплаты налогов) для инвесторов снова облагается налогом, когда инвестор подает свои личные налоги. Таким образом, один и тот же дивидендный доход подлежит налогообложению дважды. Таким образом, уплаченный налогом доход снова облагается налогом.

Этот доход (после уплаты налогов) для инвесторов снова облагается налогом, когда инвестор подает свои личные налоги. Таким образом, один и тот же дивидендный доход подлежит налогообложению дважды. Таким образом, уплаченный налогом доход снова облагается налогом.

Содержание

- Вмененный налог – принцип его работы

- Не во всех странах используется

- Часто задаваемые вопросы (FAQ)

Чтобы избежать этого, система вменения дает инвесторам налоговый кредит, чтобы компенсировать им налог, уже уплаченный корпорациями от их имени. Мы называем такую систему вменением, потому что оно «вменяет» налоги, которые компания должна своим акционерам. Однако при расчете суммы кредита обычно учитывается ставка личного налога акционеров.

Вмененный налог – как это работает

Дивиденды – это доход для инвесторов. Таким образом, как и другие обычные виды доходов, налоговые органы используют дивидендный доход для определения общего налогооблагаемого дохода физического лица.

Инвестор получает дивиденды от компании, которая отдает ему свою прибыль. Налоговые органы также облагают налогом эту прибыль.

Таким образом, при отсутствии системы вмененного налога налоговые органы будут взимать налоги дважды — один путем налогообложения прибыли корпорации, а другой — путем налогообложения на индивидуальном уровне.

Однако, если действует система вмененного налога, налоговые органы будут облагать налогом доход в виде дивидендов только один раз. Или мы можем сказать, что акционер получает налоговый кредит за налоги, уже уплаченные на корпоративном уровне.

Однако существует один сценарий, когда акционеру может потребоваться заплатить налоги дважды. Это когда ставка налога на доходы физических лиц превышает ставку налога на прибыль. Даже в такой ситуации налогоплательщику необходимо уплатить только разницу между двумя налоговыми ставками.

Например, предположим, что ставка корпоративного и личного налога в вашей стране одинакова и составляет 35%. В таком случае инвестору не придется снова платить налоги с дивидендов, вместо этого он получит налоговый кредит.

В таком случае инвестору не придется снова платить налоги с дивидендов, вместо этого он получит налоговый кредит.

Но, если ставка личного налога составляет 40%, а ставка корпоративного налога составляет 30%, то налогоплательщику придется платить на 10% больше налога на доход в виде дивидендов.

Не все страны используют эту систему

Не все страны следуют этой системе. Некоторые из известных стран, которые используют эту систему, — Австралия, Новая Зеландия, Канада, Чили, Корея и Мексика. Многие страны, ранее выступавшие за такую налоговую систему, изменили свой подход. Некоторые из них либо полностью отказались от такой системы, в то время как другие предпочитают частичный кредит. Например, если ставка корпоративного налога составляет 30%, то страны, отдающие предпочтение частичному кредиту, предоставляют налоговый кредит только в размере 10% или 20%.

Если вы живете в стране, где действует эта система, то в отчете о дивидендах будет указана сумма налогового кредита. Таким образом, когда инвестор подает ежегодный налог, уже уплаченный корпоративный налог засчитывается в счет компенсации последствий двойного налогообложения.

Таким образом, когда инвестор подает ежегодный налог, уже уплаченный корпоративный налог засчитывается в счет компенсации последствий двойного налогообложения.

Часто задаваемые вопросы (FAQ)

Что такое система вмененного налога?

Система условного налога помогает избежать двойного налогообложения в случае дивидендов.

Объясните, почему корпоративная прибыль облагается налогом дважды?

Корпоративная прибыль облагается налогом дважды следующим образом:

Один раз, когда компания уже платит налоги (корпоративный налог) на прибыль, которую она распределяет в виде дивидендов. Этот доход (после уплаты налогов) для инвесторов снова облагается налогом, когда инвестор подает свои личные налоги. Таким образом, один и тот же дивидендный доход подлежит налогообложению дважды. Таким образом, уплаченный налогом доход снова облагается налогом.

Как работает система вмененного налога?

Система вменения дает налоговый кредит инвесторам, чтобы компенсировать им налог, уже уплаченный корпорациями от их имени.

Когда акционеру может потребоваться платить налоги дважды?

Акционеру может потребоваться уплатить налоги дважды, если ставка налога на доходы физических лиц превышает ставку налога на прибыль. Даже в такой ситуации налогоплательщику необходимо уплатить только разницу между двумя налоговыми ставками.

СВЯЗАННЫЕ СООБЩЕНИЯ

Налоговый учет — значение, плюсы, компоненты и многое другое

Квалифицированный дивиденд — значение, требование и пример

Налоговые щиты по процентам – значение, важность и многое другое

Иностранный налоговый кредит — значение, как получить и многое другое

Отложенные налоговые обязательства — значение, пример, причины и многое другое

Корпорация

Санджай Булаки Борад

Санджай Борад является основателем и генеральным директором eFinanceManagement.

м;

м;