Содержание

ЭЛКОД: Страховые взносы на травматизм в 2022 году: ФСС дал подробные разъяснения

- 26 января 2022 г.

Возможности: тарифы, льготы, порядок подтверждения основного вида экономической деятельности в 2022 году остались без изменений.

Риски: если в ходе камеральной проверки формы 4-ФСС территориальный орган ФСС выявит нарушения порядка начисления и уплаты взносов на травматизм, включая неподтверждение основного вида экономической деятельности, может быть принято решение о проведении выездной проверки.

ФСС РФ проинформировал о тарифах страховых взносов на травматизм и порядке подтверждения основного вида экономической деятельности страхователя в 2022 году (Информация ФСС РФ от 20.01.2022).

Тарифы

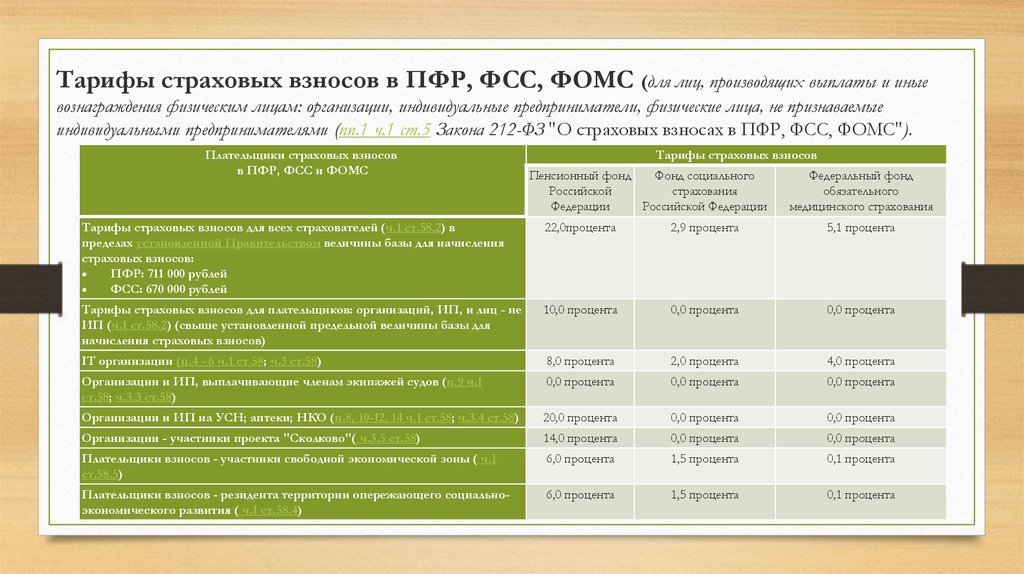

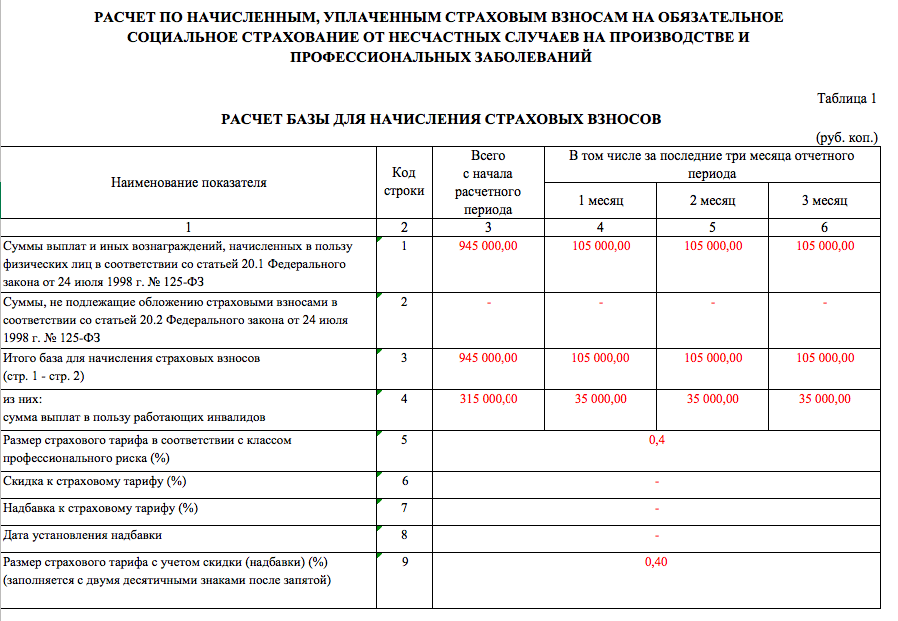

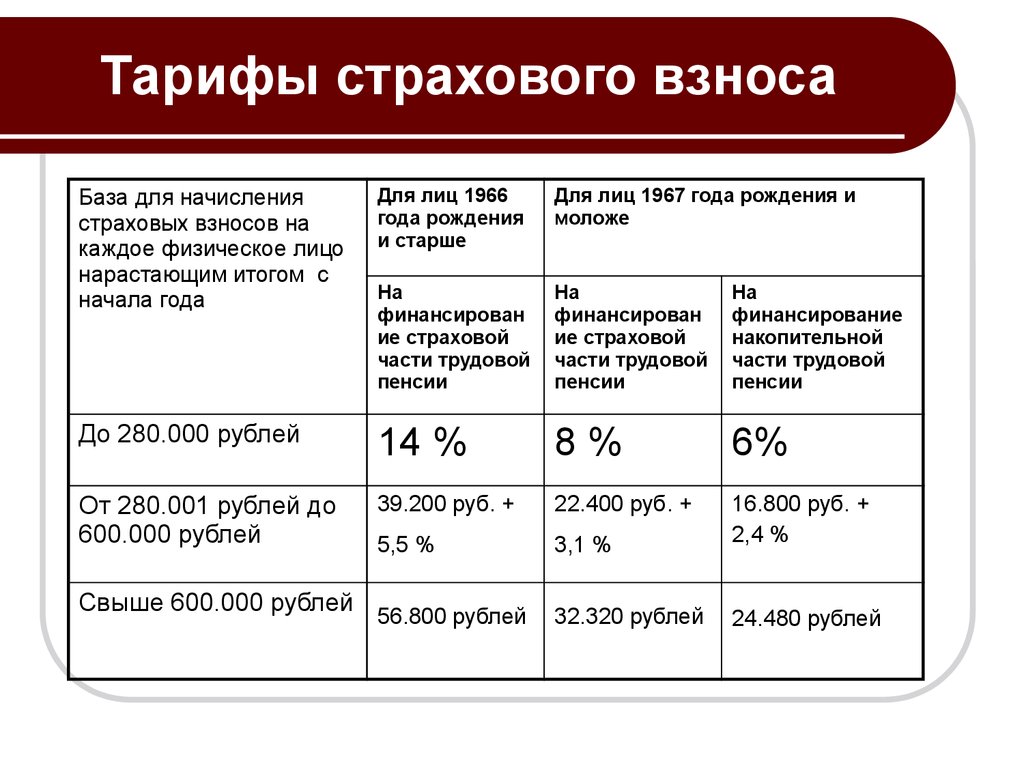

В 2022 году тарифы страховых взносов на травматизм не изменились: сохраняются 32 страховых тарифа (от 0,2 до 8,5%), дифференцированных по видам экономической деятельности в зависимости от класса профессионального риска страхователя. Подробнее об этом читайте в обзоре «На 2022 год и плановый период 2023 и 2024 годов сохранены тарифы страховых взносов на травматизм» на нашем сайте.

Подробнее об этом читайте в обзоре «На 2022 год и плановый период 2023 и 2024 годов сохранены тарифы страховых взносов на травматизм» на нашем сайте.

Льготы

В 2022 году охраняется льгота по уплате взносов на травматизм в размере 60% от величины страховых тарифов для:

– всех организаций и ИП в части любых выплат работникам-инвалидам I, II или III группы;

– общественных организаций инвалидов;

– организаций с уставным капиталом из вкладов общественных организаций инвалидов, в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в ФОТ – не менее 25%;

– учреждений, которые созданы для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Порядок подтверждения основного вида экономической деятельности

В 2022 году Порядок и Правила остаются прежним. Основным видом экономической деятельности является:

– для коммерческой организации – вид, который по итогам предыдущего года имеет наибольший удельный вес в общем объеме выпущенной продукции и оказанных услуг;

– для некоммерческой организации – вид, в котором по итогам предыдущего года было занято большинство работников;

– для ИП – вид деятельности, который для него указан в ЕГРИП как основной. То есть ИП не должен ежегодно подтверждать основной вид деятельности.

Если страхователь не осуществлял деятельность в 2021 году (подтверждается нулевыми отчетами по форме 4-ФСС), класс профессионального риска и размер страхового тарифа определяется в соответствии с кодом по ОКВЭД2 вида экономической деятельности, заявленным в качестве основного в выписке из ЕГРЮЛ за 2021 год.

Для подтверждения основного вида экономической деятельности страхователь ежегодно в срок не позднее 15 апреля представляет в территориальный орган ФСС по месту своей регистрации:

– заявление о подтверждении основного вида экономической деятельности;

– справку-подтверждение основного вида экономической деятельности;

– копию пояснительной записки к бухгалтерскому балансу за предыдущий год (ее не представляют только СМП).

ФСС отмечает, что коды по ОКВЭД2, заявленные страхователем при регистрации и включенные налоговым органом в ЕГРЮЛ и ЕГРИП, могут изменяться в процессе осуществления им деятельности и требуют своевременной актуализации. При этом изменение страхователем в течение текущего года вида экономической деятельности не влечет изменения размера страхового тарифа.

Размер тарифа на 2022 год территориальный орган ФСС России указывает в уведомлении, которое направляет организации в двухнедельный срок со дня, когда она представит вышеуказанные документы. До получения такого уведомления организация применяет тариф, который был установлен ей в предыдущем году. Если тариф изменится, взносы нужно пересчитать.

Следовательно, в течение 2022 года нужно считать, отражать при заполнении формы 4-ФСС и уплачивать страховые взносы в соответствии с размером страхового тарифа, указанным в уведомлении от ФСС на 2022 год.

Вновь созданные (в течение 2022 года) страхователи указывают в форме 4-ФСС код по ОКВЭД2 по данным органа госрегистрации, а начиная со второго года деятельности – код по ОКВЭД2, подтвержденный в установленном порядке в территориальных органах Фонда.

При выявлении в ходе камеральных проверок нарушений страхователем установленного порядка начисления и уплаты страховых взносов на травматизм, включая неподтверждение основного вида деятельности, территориальный орган Фонда вправе провести выездную проверку и привлечь страхователя к ответственности.

ФСС также обращает внимание, что актуализирована Классификация видов экономической деятельности по классам профессионального риска. Она приведена в соответствие с наименованиями видов экономической деятельности и кодов по ОКВЭД2, с изменениями и дополнениями.

Читайте подробнее

Как будет начислять пенсии и пособия новый Социальный фонд?

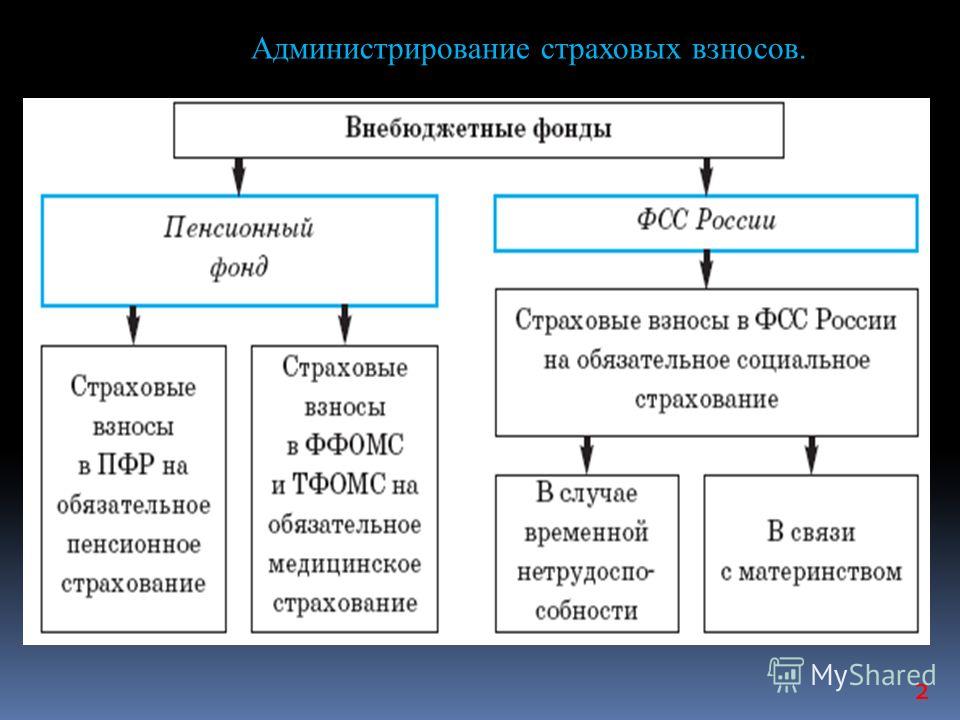

Единый для всех

С 2023 года пенсии, пособия на детей, выплаты по больничному и многие другие будет начислять единый Социальный фонд. По предложению Минтруда, Пенсионный фонд (ПФР) и Фонд социального страхования (ФСС) объединят в одну организацию, а информационные системы ведомств с данными о получателях мер поддержки разместят на одной цифровой платформе.

По предложению Минтруда, Пенсионный фонд (ПФР) и Фонд социального страхования (ФСС) объединят в одну организацию, а информационные системы ведомств с данными о получателях мер поддержки разместят на одной цифровой платформе.

— Чего ждать работодателям — сколько взносов платить?

— Ранее для получения полного объема социальной поддержки требовалось обращаться за оформлением пособий и выплат в ПФР и ФСС по отдельности.

Вместе с объединением фондов появится единый тариф для страховых взносов, перечисляться он будет одним платежом.

Это значит, что работодателям больше не придется сдавать несколько отчетностей в разные внебюджетные фонды. Сейчас страховые взносы уплачиваются ими в Пенсионный фонд и Фонд социального страхования. Причем круг застрахованных везде разный.

Если в Пенсионный фонд взносы поступают за всех работающих по найму (за работников, занятых и по трудовым, и гражданско-правовым договорам), то в Фонд социального страхования взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством отчисляются только за граждан, занятых по трудовым договорам. Из-за этого оплачиваемый больничный гражданам, с которыми заключен гражданско-правовой договор, не полагается.

Из-за этого оплачиваемый больничный гражданам, с которыми заключен гражданско-правовой договор, не полагается.

Теперь же обязательное социальное страхование будет распространяться и на занятых по гражданско-правовым договорам сотрудников.

— Отчисления от работодателей на медицинское и пенсионное страхование будут производить иначе?

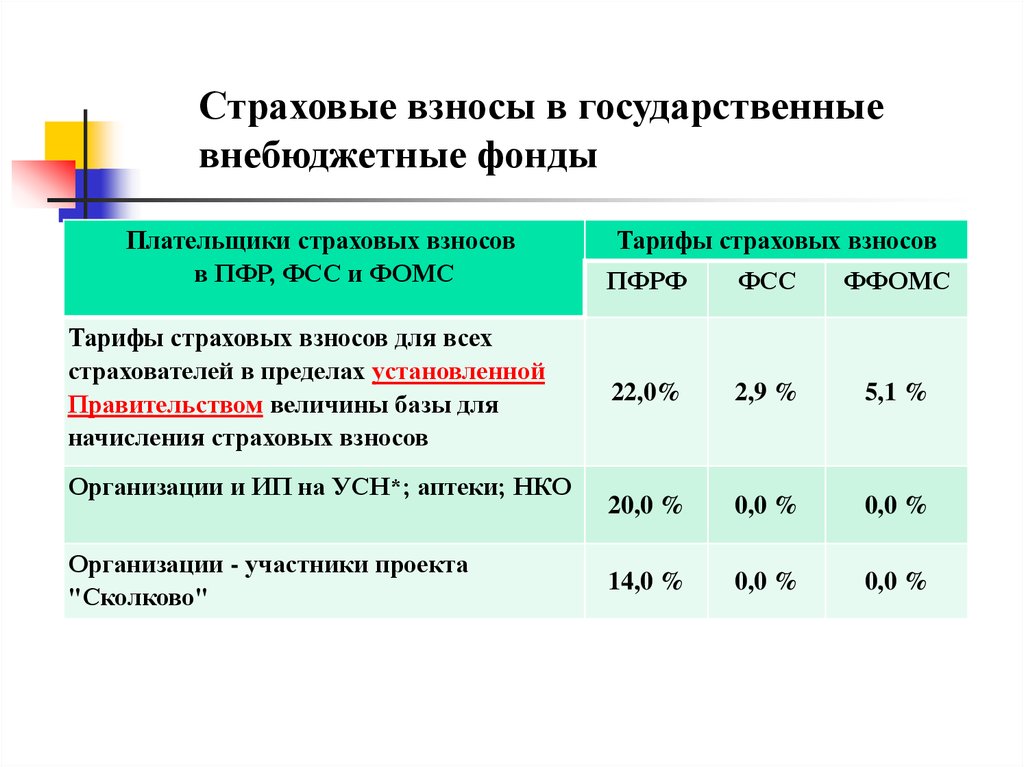

— Да, предстоит введение единого тарифа на обязательное пенсионное страхование (ОПС), обязательное медицинское страхование (ОМС) и страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Общий тариф составит 30% с облагаемой базы и 15,1% сверх облагаемой базы на работающих по трудовым и гражданско-правовым договорам.

Страховые взносы будут уплачиваться единым платежом, который автоматически разделят по видам обязательного социального страхования Федеральным казначейством: 72,8% — на обязательное пенсионное страхование, 18,3% — на обязательное медицинское страхование, 8,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Льготные режимы уплаты взносов для работодателей будут сохранены и объединены в три группы со следующими тарифами страховых взносов: для малого и среднего бизнеса это 15% с той части зарплат, которая превышает минимальный размер оплаты труда.

Для резидентов особых экономических зон, благотворительных и социально ориентированных организаций, Сколково, ИТ-организаций сохранят 7,6%, а для членов экипажей судов его оставят нулевым.

— Изменится ли оформление выплат в связи с несчастным случаем на производстве? Пенсии будут поступать получателям в прежние даты?

— Уплата страховых взносов на обязательное социальное страхование по несчастным случаям на производстве будет производиться в прежнем порядке, исходя из страховых тарифов, дифференцированных по классам профессионального риска, с учетом скидок или надбавок.

После объединения фондов граждане смогут получать положенные им пенсии, пособия и другие выплаты в ранее установленные даты. Объединение фондов никак не повлияет на условия формирования пенсионных накоплений.

Объединение фондов никак не повлияет на условия формирования пенсионных накоплений.

А. ЕВГЕНЬЕВА.

46% работодателей еще не уплатили взносы, ФСС призывает к большему использованию электронных каналов

Есть новости, чтобы поделиться? Отправить 2 БЕСПЛАТНЫХ релиза

↓

Новости предоставлены

Новости правительства Макао

24 октября 2022 г., 14:32 GMT

Поделиться этой статьей система взносов для своих сотрудников за третий квартал 2022 года, что составляет около 46% от общего числа работодателей, которые обязаны платить взносы. Фонд социального обеспечения (сокращенно FSS в Макао) призывает работодателей и жителей шире использовать электронные каналы для уплаты взносов или пользоваться услугами записи на прием.

Для системы социального обеспечения октябрь является месяцем взносов за третий квартал 2022 года. По закону работодатели обязаны производить взносы за своих местных долгосрочных сотрудников в течение месяца. В случае просрочки платежа начисляются проценты за просрочку платежа и штраф. Если принимается на работу работник-нерезидент, плата за трудоустройство работника-нерезидента должна быть оплачена одновременно. Для работодателей, использующих Электронную службу подачи заявок, если в течение квартала не происходит смены штата местных долгосрочных сотрудников или они сообщают информацию о занятости в течение установленного срока, они могут использовать электронные каналы назначенных банков, такие как AutoPay, онлайн-банкинг. или банкоматы, или BOC EXPRESS для уплаты взносов и платы за трудоустройство для работников-нерезидентов. Для работодателей, которые не подали заявку на использование службы электронной подачи документов и в течение квартала не произошло никаких изменений в штате, они могут проверить информацию об уведомлении об оплате о взносах долгосрочных сотрудников и плате за трудоустройство для работников-нерезидентов, от Онлайн-платформа ФСС (https://eservice.fss.gov.mo/Employer/cpa/Index).

В случае просрочки платежа начисляются проценты за просрочку платежа и штраф. Если принимается на работу работник-нерезидент, плата за трудоустройство работника-нерезидента должна быть оплачена одновременно. Для работодателей, использующих Электронную службу подачи заявок, если в течение квартала не происходит смены штата местных долгосрочных сотрудников или они сообщают информацию о занятости в течение установленного срока, они могут использовать электронные каналы назначенных банков, такие как AutoPay, онлайн-банкинг. или банкоматы, или BOC EXPRESS для уплаты взносов и платы за трудоустройство для работников-нерезидентов. Для работодателей, которые не подали заявку на использование службы электронной подачи документов и в течение квартала не произошло никаких изменений в штате, они могут проверить информацию об уведомлении об оплате о взносах долгосрочных сотрудников и плате за трудоустройство для работников-нерезидентов, от Онлайн-платформа ФСС (https://eservice.fss.gov.mo/Employer/cpa/Index). Используя регистрационный номер работодателя и номер платежного уведомления, оплата может быть произведена через кассы назначенных банков и некоторые электронные каналы, а также в центрах обслуживания населения и подстанциях Бюро по делам муниципалитетов; другие работодатели могут произвести оплату в пункте обслуживания ФСС.

Используя регистрационный номер работодателя и номер платежного уведомления, оплата может быть произведена через кассы назначенных банков и некоторые электронные каналы, а также в центрах обслуживания населения и подстанциях Бюро по делам муниципалитетов; другие работодатели могут произвести оплату в пункте обслуживания ФСС.

Бенефициары произвольной системы также могут вносить произвольные системные взносы, войдя в мобильное приложение или веб-сайт «Macao One Account» и используя электронные платежные инструменты, или в автоматах самообслуживания с логотипом ФСС, счетчиках и различных электронных каналах назначенные банки, а также счетчики и подстанции общественных услуг Бюро по муниципальным делам. В случае просрочки платежа взносы не могут быть выплачены, кроме случаев, когда взносы выплачиваются с процентами за просрочку платежа в течение двух месяцев после истечения установленного законом срока.

ФСС призывает работодателей и бенефициаров произвольной системы максимально использовать электронные платежные каналы. При необходимости посетить пункт обслуживания также рекомендуется воспользоваться услугой записи на прием и получить номер билета онлайн. Для получения дополнительной информации посетите веб-сайт FSS по адресу www.fss.gov.mo или позвоните по телефону 2853 2850 в рабочее время, чтобы задать вопросы.

При необходимости посетить пункт обслуживания также рекомендуется воспользоваться услугой записи на прием и получить номер билета онлайн. Для получения дополнительной информации посетите веб-сайт FSS по адресу www.fss.gov.mo или позвоните по телефону 2853 2850 в рабочее время, чтобы задать вопросы.

Вы только что прочитали:

Каналы сбыта:

Приоритетом EIN Presswire является прозрачность источника. Мы не допускаем непрозрачных клиентов, и наши редакторы стараются тщательно отсеивать ложный и вводящий в заблуждение контент.

Как пользователь, если вы видите что-то, что мы пропустили, сообщите нам об этом. Ваша помощь приветствуется. EIN Presswire, Интернет-новости для всех, Presswire™,

пытается определить некоторые границы, разумные в современном мире. Пожалуйста, смотрите наш

Редакционные правила

для дополнительной информации.

Отправьте свой пресс-релиз

В чем разница между FSA и HSA?

Наиболее существенное различие между гибкими расходными счетами (FSA) и медицинскими сберегательными счетами (HSA) заключается в том, что физическое лицо контролирует HSA и позволяет пролонгировать взносы, в то время как FSA менее гибки и принадлежат работодателю. Это означает, что если вы ушли с работы, средства в вашем FSA могут быть конфискованы, в то время как любые средства в вашем HSA останутся у вас (и будут переведены на другой счет HSA). Как FSA, так и HSA позволяют людям экономить на своих медицинских расходах на льготной налоговой основе, используя деньги до уплаты налогов для оплаты квалифицированных медицинских расходов.

Это означает, что если вы ушли с работы, средства в вашем FSA могут быть конфискованы, в то время как любые средства в вашем HSA останутся у вас (и будут переведены на другой счет HSA). Как FSA, так и HSA позволяют людям экономить на своих медицинских расходах на льготной налоговой основе, используя деньги до уплаты налогов для оплаты квалифицированных медицинских расходов.

- Различия между FSA и HSA

- HSA: больше квалификаций

- FSA: меньше гибкости, меньше суммы взносов

- Перенос средств с помощью HSA

- FSA против HSA: что лучше?

- Можно ли использовать как FSA, так и HSA?

Различия между FSA и HSA

Хотя и FSA, и HSA позволяют людям использовать доход до вычета налогов для покрытия приемлемых медицинских расходов, между этими двумя типами счетов существуют значительные различия. К ним относятся требования, лимиты взносов, правила пролонгации и изменения сумм взносов, а также штрафы за снятие средств. Мы собрали основные отличия в таблице ниже.

К ним относятся требования, лимиты взносов, правила пролонгации и изменения сумм взносов, а также штрафы за снятие средств. Мы собрали основные отличия в таблице ниже.

| Квалификация |

|

|

| Годовой лимит взносов |

|

|

| Владение счетом |

|

|

| Правила переноса | Работодатель выбирает:

|

|

| Когда можно изменить взносы |

|

|

| Штрафы за снятие средств |

|

|

*Если вам 55 лет или больше, вы можете делать «догоняющие» взносы, которые добавляют 1000 долларов в год к вашему лимиту взносов HSA.

Дополнительные квалификации для настройки HSA и FSA

По сравнению с FSA, HSA имеют больше ограничений для квалификации. Чтобы иметь право на участие в HSA, вам необходимо иметь план медицинского страхования с высокой франшизой (HDHP) на сумму более 1350 долларов США на человека или более 2700 долларов США на семью. HDHP должен быть вашим единственным планом медицинского обслуживания. Кроме того, вы не можете открыть HSA, если вы имеете право на участие в программе Medicare или заявлены как иждивенцы в налоговой декларации другого лица.

В отличие от этого, FSA должен быть создан работодателем, а это означает, что самозанятые и безработные лица не имеют права. Владельцам бизнеса разрешается вносить вклад в FSA только в том случае, если они владеют менее 2% компании, которая является LLC, PC, индивидуальным предприятием, партнерством или корпорацией S, или если они владеют корпорацией C. Если работодатель создал FSA, квалификационных требований нет: FSA доступен для любого работника, даже для тех, у кого нет плана медицинского страхования.

Если работодатель создал FSA, квалификационных требований нет: FSA доступен для любого работника, даже для тех, у кого нет плана медицинского страхования.

В отличие от FSA, HSA доступны для самозанятых лиц, если у них есть HDHP. Немногие люди предпочитают иметь план с высокой франшизой, который требует, чтобы вы платили больше, прежде чем страховка покроет стоимость медицинских расходов. Кроме того, не все планы с минимальными франшизами подходят для HSA, поэтому вы должны уточнить у своей страховой компании, покрывается ли ваш план медицинского страхования и имеет ли он право на HSA.

FSA: меньше гибкости с меньшими суммами взносов

Счета с гибкими расходами позволяют отдельным лицам и семьям вносить до 2650 и 5300 долларов США соответственно. Между тем, HSA позволяют физическим лицам вкладывать на 800 долларов больше, чем позволяет FSA, и на 1600 долларов больше для домашних хозяйств. Если у работника не так много медицинских расходов, FSA будет достаточно, но более высокий лимит взносов HSA может подойти тем, у кого больше медицинских расходов.

В отличие от FSA, HSA могут следовать за вами к новому работодателю, потому что учетная запись принадлежит вам. FSA принадлежат работодателю, поэтому, если вы не имеете права на продление в соответствии с Законом о консолидированном сводном бюджетном согласовании (COBRA), у вас не будет доступа к вашему FSA, если вы покинете место работы.

Пролонгация средств с помощью HSA

Одно из самых больших преимуществ сберегательного счета для здоровья заключается в том, что внесенные средства пролонгируются, а это означает, что нет ограничений по времени для использования денег на счете. Счет принадлежит физическому лицу, а не работодателю, поэтому физическое лицо решает, что делать с неиспользованными средствами.

В FSA неиспользованные средства не переносятся автоматически на план следующего года. Кроме того, неиспользованные средства FSA принадлежат работодателю, а не работнику. Работодатели, подписавшиеся на FSA, могут выбрать один из трех вариантов для своих сотрудников:

- Конфискация FSA: сотрудники лишаются неиспользованных денег, которые переводятся работодателю.

- Льготный период: работникам дается 2 1/2 месяца после планового года, чтобы потратить неиспользованные деньги, после чего все оставшиеся средства переходят работодателю.

- Перенос: сотрудники могут добавить до 500 долларов неиспользованных денег к плану на следующий год в дополнение к лимиту взносов, а любые средства сверх лимита идут работодателю.

FSA против HSA: что лучше?

В целом, более высокие лимиты и пролонгация взносов сберегательного счета делают его лучшим выбором, если вы соответствуете требованиям. HSA более гибкие, чем FSA, позволяя вам экономить на возможных медицинских расходах и накапливать деньги с течением времени. С другой стороны, если ваш работодатель не позволит вам ежегодно переводить более 500 долларов США из вашего FSA, ваш баланс не будет накапливаться с течением времени. В зависимости от предпочтений вашего работодателя, любая сумма, которую вы внесете в FSA, будет потеряна, если не будет использована до конца года.

В большинстве случаев вам не придется выбирать между FSA и HSA, поскольку решение будет зависеть от вашей рабочей ситуации и вашей страховой суммы. Чтобы принять решение о плане, проверьте, имеет ли ваша медицинская страховка право на HSA. Если нет, узнайте, предлагает ли ваш работодатель план FSA. Если у вас нет медицинской страховки и вы ожидаете высоких медицинских расходов, ознакомьтесь с нашим инструментом медицинского страхования, чтобы узнать, на что вы имеете право и сможете ли вы использовать HSA.

Можно ли использовать как FSA, так и HSA?

В большинстве случаев вы не можете иметь и FSA, и HSA, поскольку оба счета покрывают одни и те же расходы на здравоохранение и зависят от вашей медицинской страховки или от работодателя. Единственный способ, которым вы сможете иметь обе учетные записи, — это если у вас есть HSA и вы хотите зарегистрироваться в FSA с ограниченным назначением (LPFSA), которую можно использовать только для оплаты зрения и стоматологических расходов.

*

*