Содержание

Форму расчета 6-НДФЛ изменят с 2023 года

Форму расчета 6-НДФЛ изменят с 2023 года — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

24.08.2022

ФНС подготовила новую редакцию расчета 6-НДФЛ, которая должна вступить в силу с 2023 года. Проект соответствующего приказа опубликован на Едином портале для размещения проектов НПА.

Напомним, действующая форма расчета 6-НДФЛ утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции приказа от 28.09.2021 № ЕД-7-11/845@).

Однако с 1 января 2023 года вступят в силу новые положения НК РФ, которые предусматривают переход на уплату налогов посредством единого налогового платежа на единый налоговый счет. Одновременно изменяются сроки перечисления налогов.

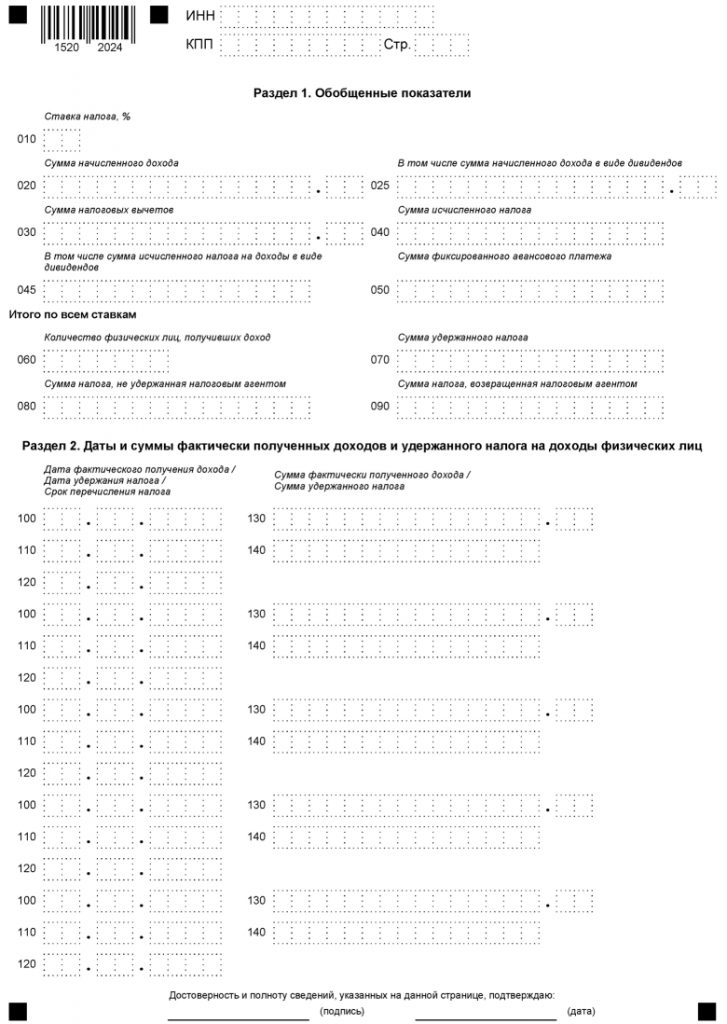

В связи с этим, ФНС планирует изменить форму расчета 6-НДФЛ. В частности, проект приказа содержит новые редакции:

- Раздела 1 «Данные об обязательствах налогового агента»;

- Раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

Так, в разделе 1 изменяется наименование строки 020, где нужно будет указывать сумму НДФЛ, подлежащую перечислению за последние три месяца отчетного период. Вместо предусмотренных в настоящее время нескольких полей 021 и 022 для указания сроков перечисления НДФЛ и сумм налога, вводятся четыре поля 021, 022, 023 и 024. В эти поля нужно будет вносить суммы исчисленного и удержанного НДФЛ, подлежащие перечислению по первому, второму, третьему и четвертому срокам перечисления отчетного квартала, соответственно.

В разделе 2 появится новая строка 161, где нужно будет указывать сумму налога, подлежащую перечислению за последние три месяца отчетного периода.

В порядок заполнения 6-НДФЛ также вносятся изменения, которые устанавливают правила заполнения новых полей, появившихся в разделе 1 и разделе 2 расчета.

Кроме того, в новой редакции приведен электронный формат расчета 6-НДФЛ.

Предполагается, что обновленная редакция формы 6-НДФЛ и ее электронный формат вступят в силу с 1 января 2023 года. Их нужно будет применять с отчетности за 2023 год.

В решениях «1С:Предприятие» форма, формат представления и заполнение расчета 6-НДФЛ будут поддержаны к моменту вступления в силу новых норм с выходом очередных версий. О сроках см. в «Мониторинге законодательства» здесь и здесь.

Следить за новостями удобно в нашем новостном telegram-канале. Присоединяйтесь!

Опрос

Трудности при соблюдении требований законодательства

Регулярное изменение законодательства в части правил ведения учета, форм отчетности и т.п. 250 (60%) Необходимость одновременного ведения налогового и бухгалтерского учетов.

44 (11%) Внедрение обязательной маркировки товаров. 33 (8%) Переход на новые правила применения электронной подписи и машиночитаемые доверенности. 27 (6%) Введение прослеживаемости товаров. 26 (6%) Ничего из перечисленного.

26 (6%) Применение онлайн-касс, соблюдение кассовой дисциплины и правил расчетов. 12 (3%)

Благодарим за участие в опросе! Каждое мнение очень важно для нас!

Темы:

новая форма расчета, 6-НДФЛ, форма 6-НДФЛ, составление и сдача отчетности

Рубрика:

6-НДФЛ

, Налоговая отчетность

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФНС изменила формат и правила заполнения декларации по акцизам на нефтепродукты

Персонифицированная отчетность в ИФНС с 2023 года: кто и как должен сдавать

ФНС расширила состав кодов операций для декларации по НДС

ФНС объяснила, когда и по каким правилам сдавать 6-НДФЛ в 2023 году

Онлайн-урок для бухгалтеров. Научим правильно платить НДФЛ и страховые взносы в 2023 году

Научим правильно платить НДФЛ и страховые взносы в 2023 году

Опросы

Переход на новые правила уплаты налогов и сдачи отчетности

Испытываете ли вы сложности с переходом на новые правила уплаты налогов и сдачи отчетности?

Да, мы еще не совсем разобрались с переходом на ЕНП и новой отчетностью.

Нет, мне уже все ясно, и я знаю, как платить налоги и сдавать отчетность в 2023 году.

Мы пока вообще не изучали новые правила уплаты налогов. Разберемся в 2023 году.

Мероприятия

31 января 2023 — 01 февраля 2023 — Двадцать третья международная научно-практическая конференция «Новые информационные технологии в образовании» | 1C:Лекторий: 12 января 2023 года (четверг, начало в 12:00) — Самые важные изменения в учете и отчетности в «1С:ЗУП» с 2023 года 1C:Лекторий: 17 января 2023 года (вторник, начало в 12:00, все желающие) — Особенности учета в ТСЖ на примере программы «1С:Бухгалтерия 8» |

Все мероприятия

Новая форма 6-НДФЛ — Азбука бухгалтера

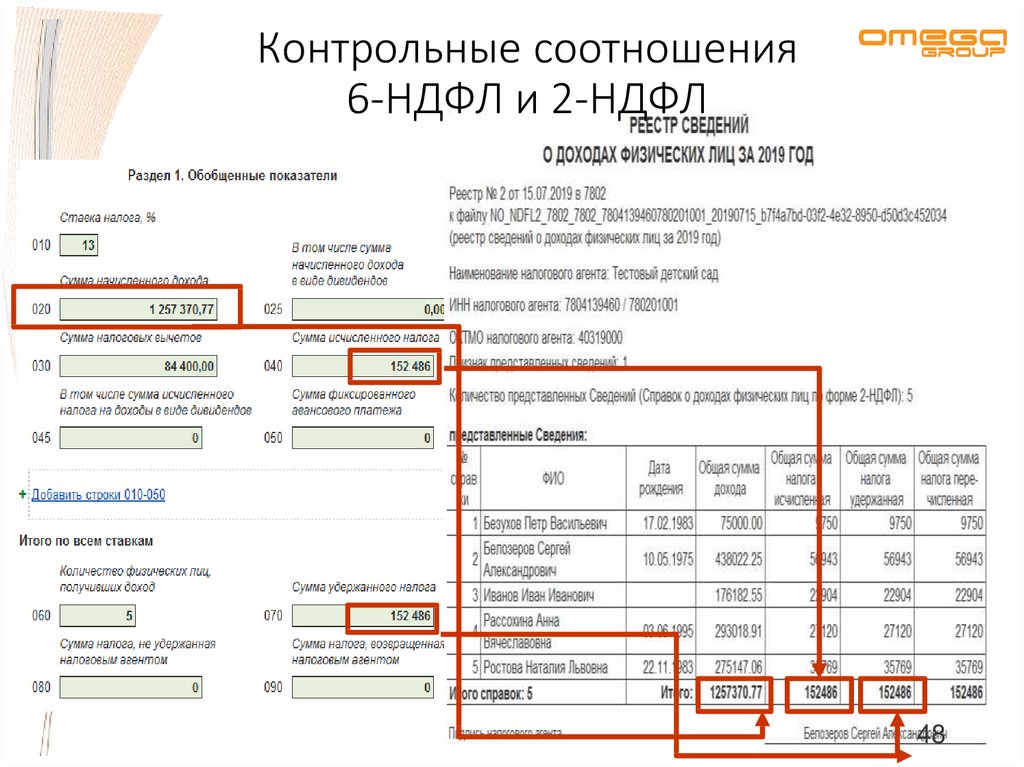

Отчетность налоговых агентов по НДФЛ, начиная с отчетности за 1 квартал 2021, по мнению представителей ФНС, упрощается. Ведь вместо двух форм, 6-НДФЛ и 2-НДФЛ, нужно будет сдавать только одну (6-НДФЛ). Хотя и имеющую несколько другую структуру. Разберемся с новой формой отчетности.

Ведь вместо двух форм, 6-НДФЛ и 2-НДФЛ, нужно будет сдавать только одну (6-НДФЛ). Хотя и имеющую несколько другую структуру. Разберемся с новой формой отчетности.

1. Новая форма 6 НДФЛ с 2021 года

2. Новая форма 6 НДФЛ с 2021 года Общие правила заполнения

3. Заполнение новой формы 6 НДФЛ Титульный лист

4. Заполнение новой формы 6 НДФЛ Раздел 1

5. Заполнение новой формы 6 НДФЛ Раздел 2

6. Приложение 1 к форме 6-НДФЛ

7. Справка о доходах для сотрудников

8. Представление расчета 6-НДФЛ в налоговые органы

1. Новая форма 6 НДФЛ с 2021 года

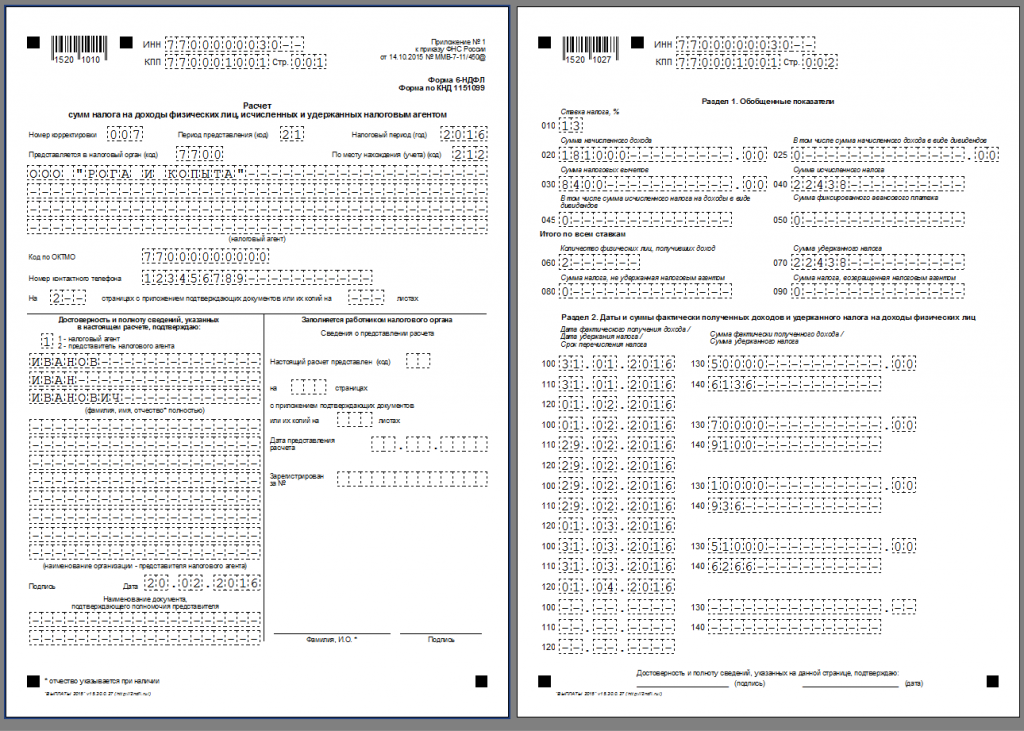

Новая форма 6 НДФЛ утверждена Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ). Как и прежняя форма, она состоит из 2-х разделов. Если проводить сравнение с предыдущей формой, можно сказать, что разделы 1 и 2 формы поменяли местами.

Состав новой формы 6-НДФЛ:

Титульный лист.

Раздел 1 — Данные об обязательствах налогового агента.

Раздел 2 — Расчет исчисленных, удержанных и перечисленных сумм дохода на физических лиц.

Приложение 1 Справка о доходах и суммах налога физического лица

Новая форма 6 НДФЛ за год будет сдаваться именно в таком виде, с приложением 1, которое совпадает с действовавшей до 2021 года Справкой 2-НДФЛ.

За отчетные периоды новая форма 6 НДФЛ с 2021 года сдается без приложения 1.

2. Новая форма 6 НДФЛ с 2021 года Общие правила заполнения

Порядок заполнения всех форм приведен в Приложении 2 к Приказу. В самом приложении 2 есть еще 5 приложений, в которых конкретизируются коды, которые требуется указывать, заполняя расчет.

В приложении 3 содержатся данные по формату представления расчета в электронной форме.

Приложение 4 знакомит с формой Справки для сотрудников.

Общие правила расчета не изменились. Перечислим основные:

Перечислим основные:

1). Расчет заполняется на основании данных налогового учета налогового агента.

2). Заполнение ведется нарастающим итогом в соответствии с отчетными периодами:

3). Расчет может по-прежнему заполняться как в бумажном, так и в электронном виде.

4). При заполнении бумажного варианта не допускаются исправления при помощи корректирующих средств и двухсторонняя печать.

5). Не допускается заполнение расчета отрицательными значениями.

6). Если не хватает полей для заполнения данных на одной странице расчета, заполняется необходимое количество страниц.

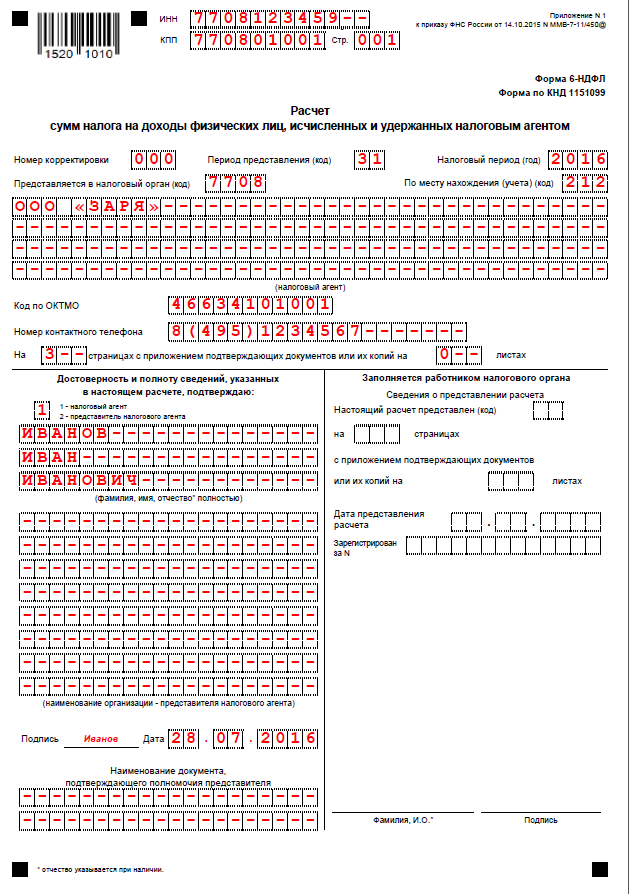

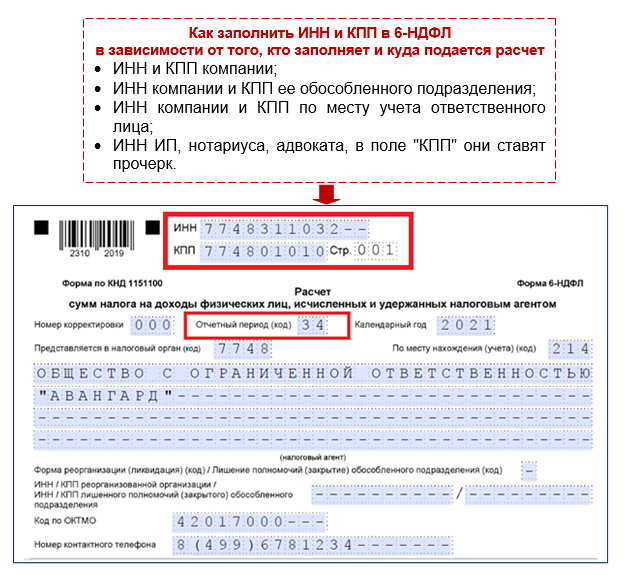

3. Заполнение новой формы 6 НДФЛ Титульный лист

Заполнение Титульного листа расчета ничем не отличается от заполнения других отчетных форм в ФНС.

Напомним, что во всех инструкциях по заполнения новых форм отчетов в отношении номера корректировки теперь содержатся следующие требования:

номер корректировки указывается с использование сквозной нумерации,

первичный расчет имеет нумерацию «0»,

нумерация последующих уточненных расчетов осуществляется последовательно (1, 2, 3 и так далее), без пропусков,

не допускается заполнение номера корректировки уточненного расчета в случаях, когда первичный расчет не представлялся.

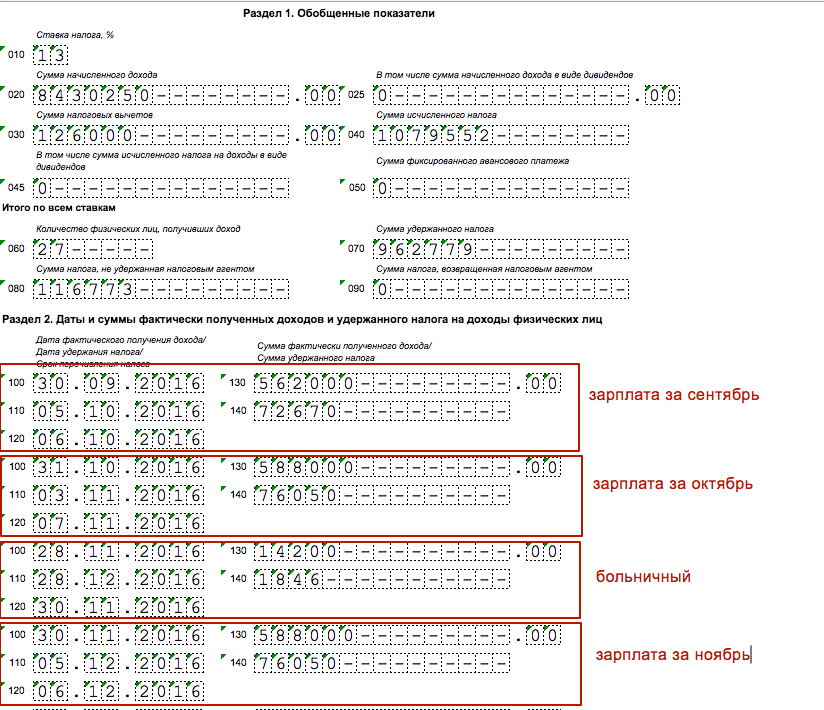

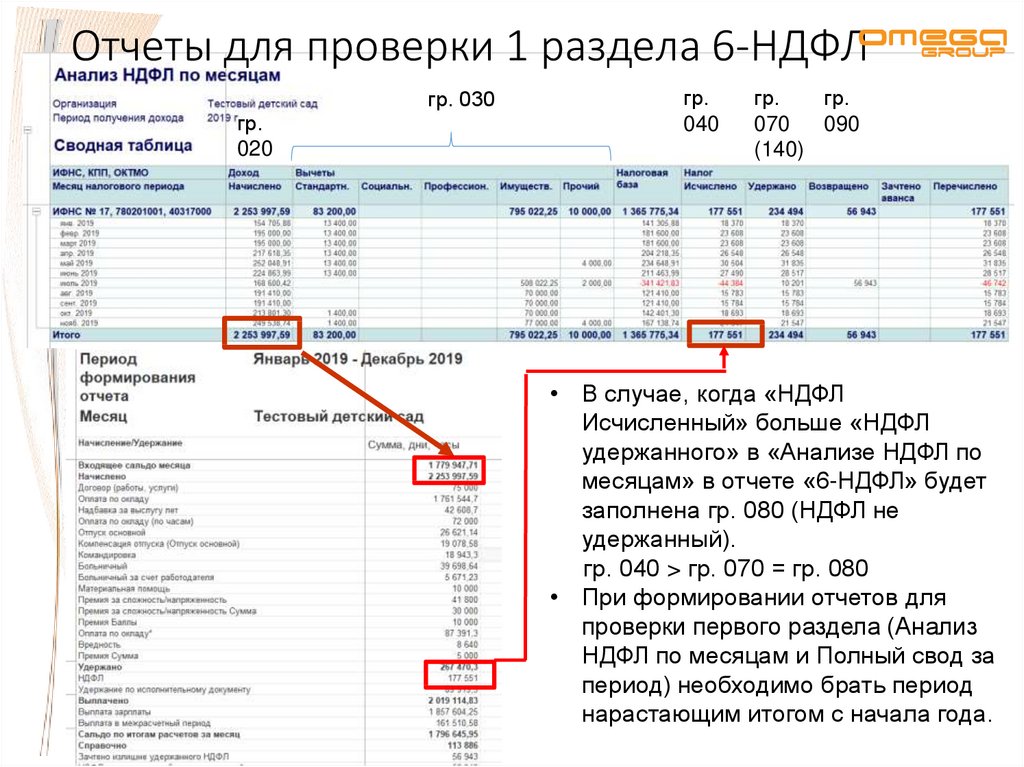

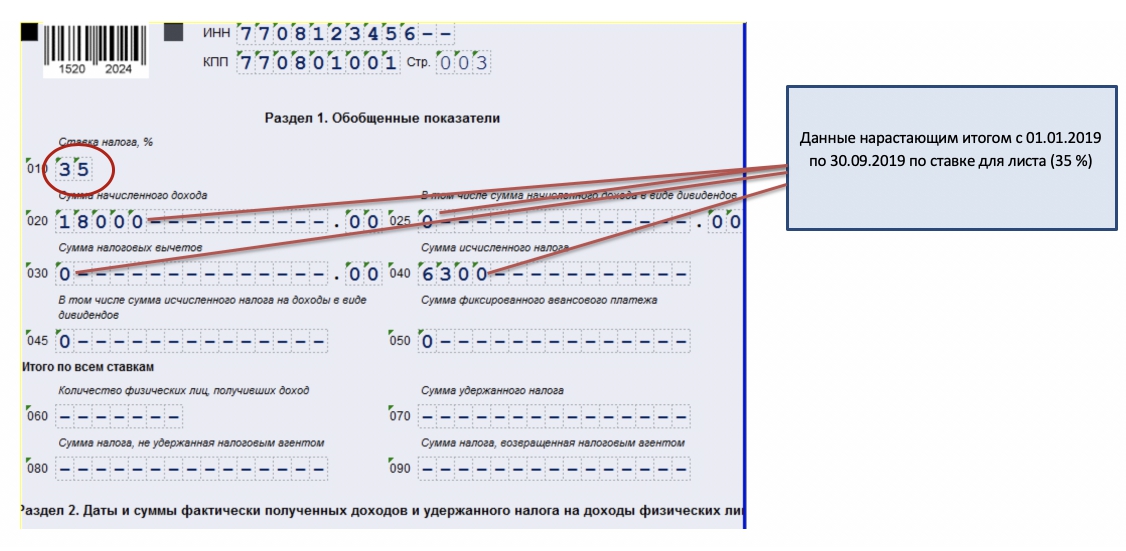

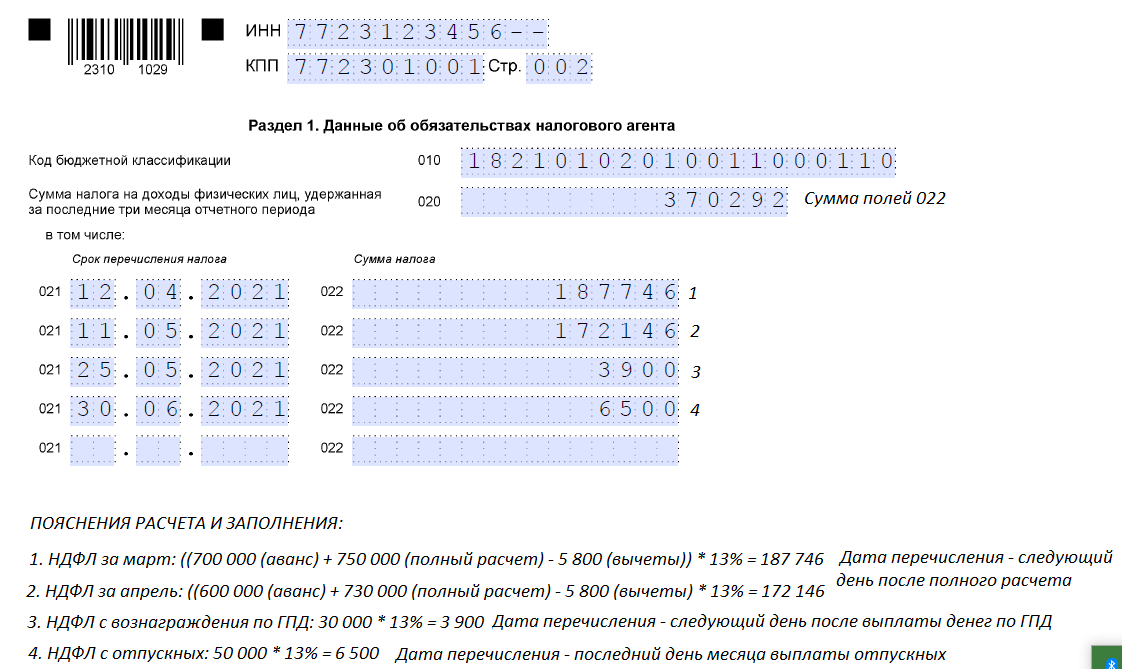

4. Заполнение новой формы 6 НДФЛ Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполняется за последние 3 месяца отчетного периода. Напомним, что в аналогичном порядке ранее заполнялся раздел 2 прежней формы 6-НДФЛ.

Новое в порядке заполнения разделов 1 и 2 — указание КБК для разных ставок налога.

В строках раздела 1 указывается:

010 — КБК. Например, для ставки 13%. Если есть доходы, облагаемые по другим ставкам, заполняются дополнительные листы расчета.

020 — общая сумма удержанного налога по всем физическим лицам,

021 — дата перечисления (крайний срок, когда налог с конкретной выплаты дохода должен быть перечислен, «планируемая» дата перечисления).

Сами сроки перечисления не изменились. НДФЛ перечисляется не позднее следующего для большинства доходов. Срок перечисления для отпускных и больничных — не позднее последнего дня месяца, в котором выплачивался такой доход. Для дивидендов, выплачиваемых акционерными обществами — не позднее месяца со дня выплаты дохода.

Для дивидендов, выплачиваемых акционерными обществами — не позднее месяца со дня выплаты дохода.

022 — обобщенная сумма налога, которая должна быть перечислена в дату, указанную в строке 021.

Основное правило по рассмотренным строкам – сумма всех строк 022 должна

равняться числу, указанному в строке 020.

Предположим, что дата выплаты дохода (и, соответственно, дата удержания налога) приходится на один отчетный период, а срок перечисления налога — на следующий отчетный период. Тогда и выплату, и все связанные с ней строки нужно отражать в расчете за следующий отчетный период, иначе правило выполнить не получится.

Новации расчета 6-НДФЛ по отражению возвратов НДФЛ — суммы возвратов теперь указываются и в общей сумме, и разбиваются по датам. Так, в отдельных строках указываются:

030 — общая сумма возвращенного (по правилам статьи 231 НК РФ) налоговым агентом НДФЛ налогоплательщикам за последние 3 месяца,

031 — дата, на которую произведен возврат.

032 — сумма налога, возвращенная в дату, указанную в строке 031.

Сумма всех строк 032 должна равняться числу, указанному в строке 030. И вновь получается, что если перерасчет НДФЛ в одном периоде, а возврат — в следующем, то вся операция отражается в следующем отчетном периоде.

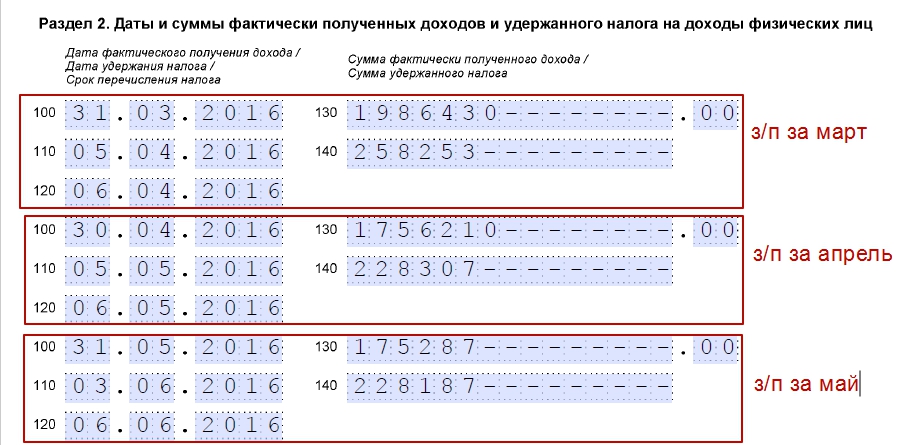

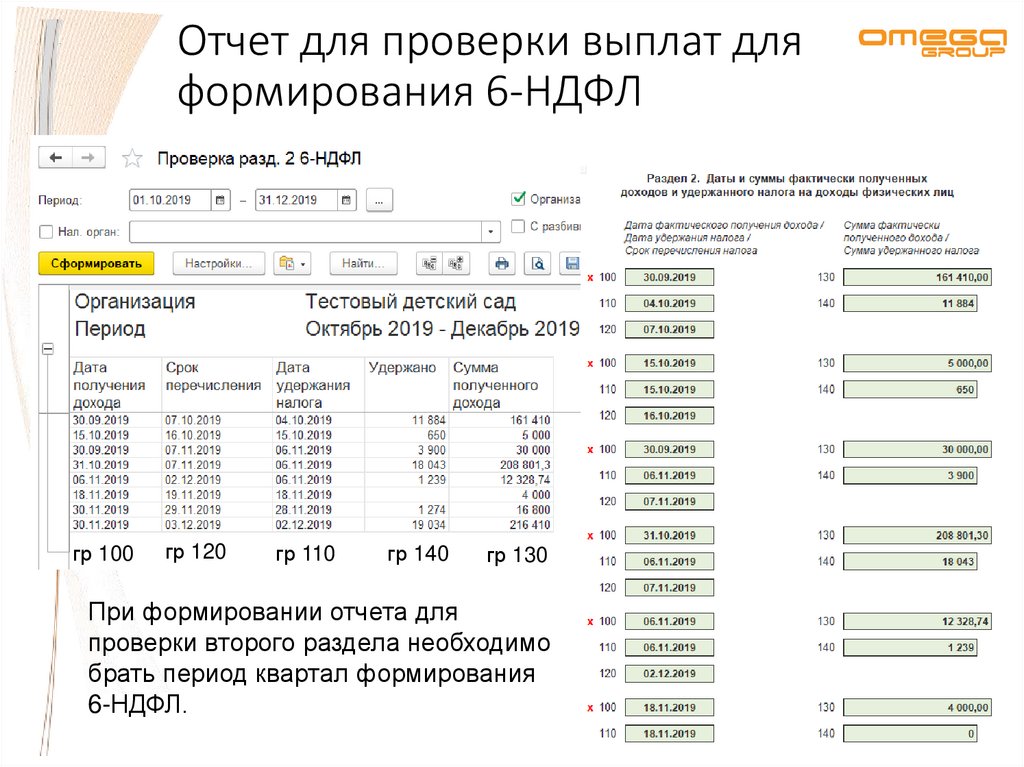

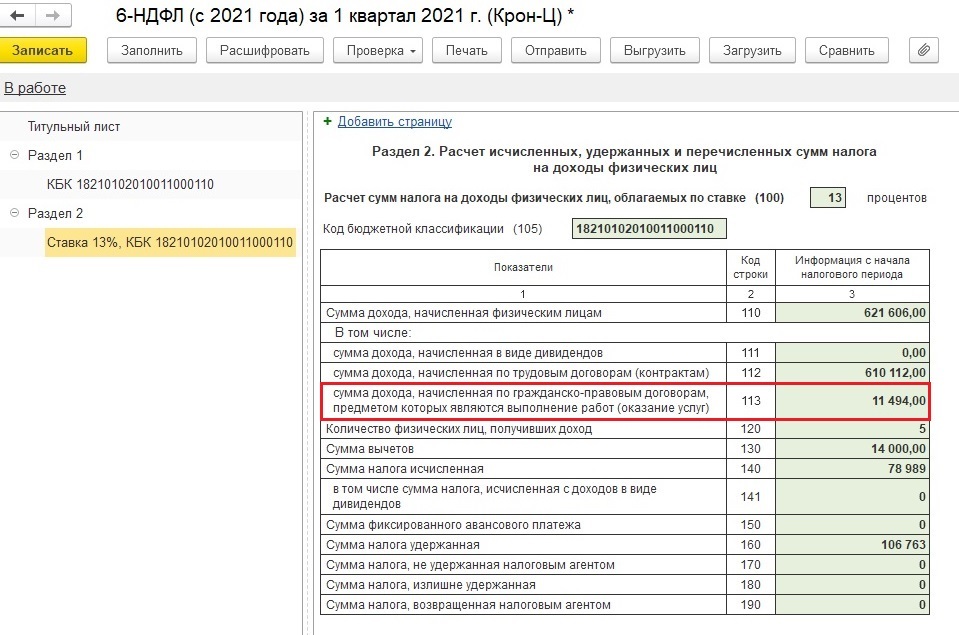

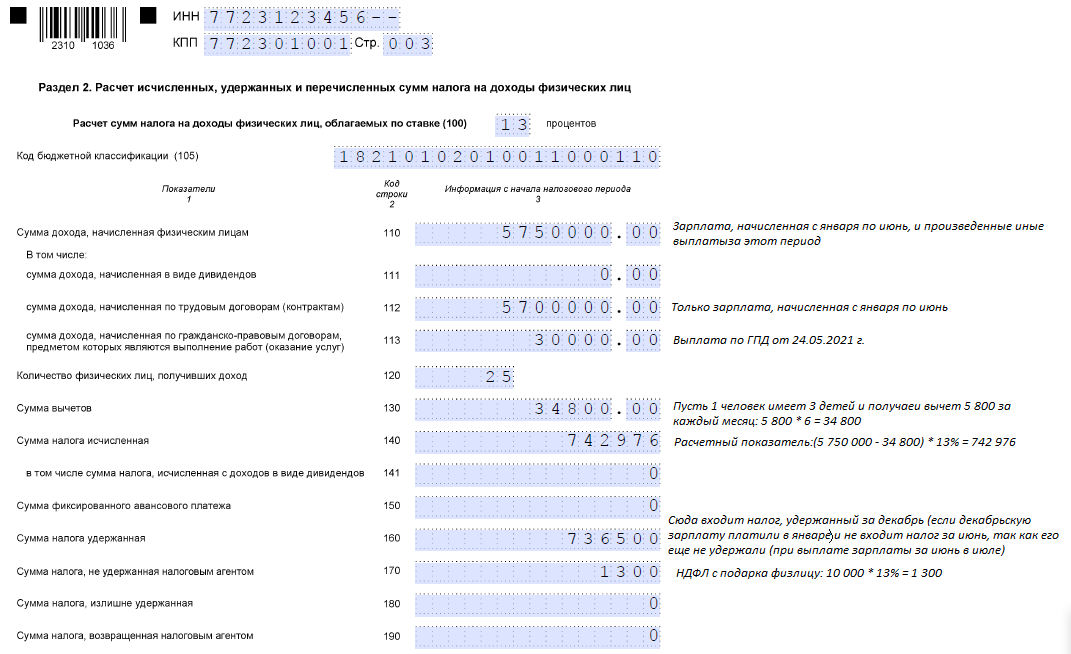

5. Заполнение новой формы 6 НДФЛ Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм дохода на физических лиц» заполняется отдельно для каждой ставки налога на доходы физических лиц, если таких ставок за отчетный (налоговый) период было несколько.

В строке 100 Раздела 2 указывается ставка налога, а в строке 105 —соответствующий ей код бюджетной классификации.

Отличительной особенностью нового расчета 6-НДФЛ можно считать и то, что данные по суммам начисленного дохода показываются как в целом по всем доходам, так и расшифровываются. Причем не только в отношении дивидендов, как было раньше, но и по трудовым договорам и договорам гражданско-правового характера (ГПХ):

В строке 110 указывается обобщенная сумма начисленного дохода по всем физическим лицам с начала года, в том числе:

в строке 111 — по дивидендам,

в строке 112 — по трудовым договорам,

в строке 113 — по договорам ГПХ.

Далее приводятся данные по количеству физических лиц, получивших доход (строка 120).

Сумма вычетов показывается, как и раньше, обобщенной суммой в строке 130.

Общая сумма налога — в строке 140. Эта строка расшифровывается только в отношении НДФЛ с дивидендов (строка 141).

Также в разделе 2 приводятся данные по:

строка 150 — сумме фиксированного авансового платежа,

строка 160 — сумме удержанного налога,

строка 170 — сумме не удержанного налога,

строка 180 — сумме излишне удержанного налога,

строка 190 — сумме налога, возвращенного налоговым агентом.

Пока трудно предположить, как заполнять расчет за налоговый период, если дата начисления придется на один налоговый период (по разделу 2), а дата перечисления — на другой (по дате перечисления раздела 1). Для этого случая придется ждать разъяснений контролирующих органов.

Для этого случая придется ждать разъяснений контролирующих органов.

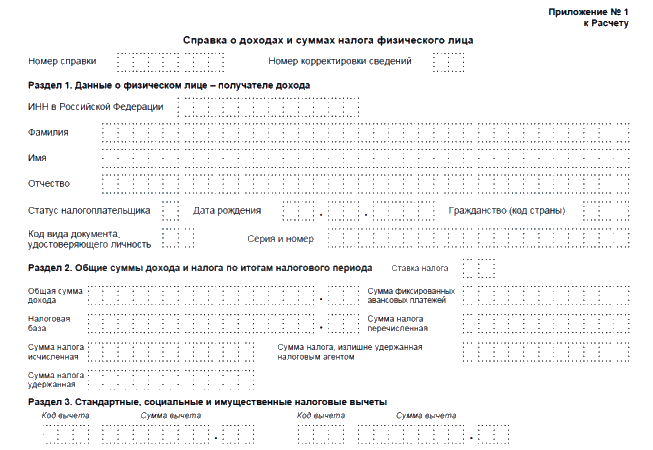

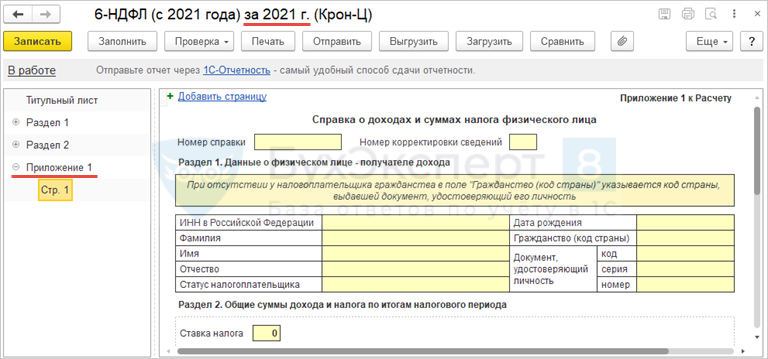

6. Приложение 1 к форме 6-НДФЛ

Приложение 1 к новой форме 6-НДФЛ — это всем нам привычные данные из Справки о доходах и суммах налога физического лица (далее — Справка) по всем сотрудникам.

За 2020 год эти сведения подаются в прежнем порядке по форме 2-НДФЛ, а не приложением к годовому расчету по форме 6-НДФЛ.

Напомним, что номер справки заполняется в хронологическом порядке. Номер должен быть уникальным (неповторяющимся). Выдача справок разным физическим лицам в течение одного налогового периода с одним и тем же номером не допускается.

Номер корректировки справки может принимать разные значения:

«00» — при заполнении первичной справки о доходах,

«01-98» — при заполнении корректирующей справки (при этом в поле «номер справки» указывается номер той справки, которая корректируется).

«99» — при заполнении Аннулирующей справки.

При заполнении поля «статус налогоплательщика» могут указываться следующие коды:

1 — для резидентов (кроме тех, кто работает по трудовым договорам, но на основании патента),

2 — для «обычного» нерезидента,

3 — для нерезидента, являющегося высококвалифицированным специалистом,

4 — для нерезидентов – участников Государственной программы по переселению в РФ (в т.ч. члены экипажа судна, плавающего под Государственным флагом РФ),

5 — для нерезидентов (иностранных граждан или лиц без гражданства), признанным беженцами, либо получившими убежище в РФ,

6 — для иностранных граждан, работающих по трудовым договорам на основании патента.

Справка состоит теперь из 4-х разделов и приложения.

Первые два раздела выглядят привычным образом.

В третьем разделе, после данных по стандартным вычетам, добавлены дополнительные поля для отражения данных по полученным уведомлениям ФНС в отношении имущественных и социальных вычетов. Необходимо указать код вычета:

1 — при представлении налоговому агенту уведомления, подтверждающего право налогоплательщика на имущественный налоговый вычет,

2 — аналогичного уведомления на социальный налоговый вычет,

3 — в случае получения налоговым агентом уведомления, подтверждающего право на уменьшение налога на фиксированные налоговые платежи.

Если все же полей не хватит (вычетов предоставлено больше, нежели полей в разделе 3), налоговый агент заполняет столько листов справки, сколько необходимо.

На последующих листах проставляются данные полей «ИНН», «КПП», «стр.», «Номер справки», «Номер корректировки сведений», Раздел 3. В остальных полях проставляются прочерки.

Начиная с отчетности за 2021 год, отдельной справкой не представляются данные о не удержанных суммах налога. Теперь такая информация содержится в Разделе 4 Справки (приложение 1 к расчету 6-НДФЛ).

Теперь такая информация содержится в Разделе 4 Справки (приложение 1 к расчету 6-НДФЛ).

7. Справка о доходах для сотрудников

Эта справка утверждена тем же Приказом № ЕД-7-11/753@, что и расчет по форме 6-НДФЛ.

Форма справки приведена в приложении 4 к приказу.

Визуально Справка выглядит точно так же, как и прежняя, содержит те же разделы, что и Справка, которую налоговые агенты выдавали своим сотрудникам в 2020 году.

Отличие — в верхнем левом углу указывается «Форма по КНД 1175018», в правом верхнем углу «Приложение № 4 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@».

Применять новую справку о доходах для сотрудников рекомендовано с 30.12.2020 (через 2 месяца после опубликования приказа, ее утвердившего).

8. Представление расчета 6-НДФЛ в налоговые органы

Расчет предоставляется в привычные сроки — не позднее последнего числа месяца, следующего за окончанием отчетного периода и не позднее 1 марта года, следующего за налоговым периодом.

Если потребуется корректировка данных, отраженных в сданном расчете, нужно будет представить Уточненный расчет. Справки при этом не представляются.

Если же требуется уточнение данных в Справках, потребуется представить Уточненный расчет с корректирующими справками.

Мы рассмотрели с вами состав новой формы расчета 6-НДФЛ и порядок ее заполнения, если у Вас остались вопросы, пишите их в комментариях ниже.

Подробнее про заполнение отчетных форм в теории и программе 1С Бухгалтерия 8 смотрите в курсе «Азбука отчетности»

Подписывайтесь на наш инстаграм и телеграм

Наш канал на яндекс-дзен

Новая форма 6-НДФЛ

Форма заявки на соблюдение Конвенции о подоходном налоге и т. д.

- Домашний (японский)

- Английский

- Информация для налогоплательщиков

- Удерживаемый налог

- Форма заявки на соблюдение Конвенции о подоходном налоге и т. д.

- ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 1) (PDF/327KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дивидендов) - СПЕЦИАЛЬНАЯ ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 1-2) (PDF/278KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дивидендов по зарегистрированным акциям) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 1-3) (PDF/237KB)

(Освобождение от японского подоходного налога и специального подоходного налога для реконструкции прироста капитала) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 2) (PDF/386KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления процентов) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 3) (PDF/325KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления роялти) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ ПО НАЛОГУ НА ПРИБЫЛЬ (Форма 4) (PDF/189KB)

(Продление срока удержания налога на дивиденды в отношении иностранной депозитарной расписки) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 5) (PDF/199KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дивидендов в отношении иностранных депозитарных расписок) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 6) (PDF/286KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления вознаграждения, полученного от оказания персональных услуг) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 7) (PDF/267KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дохода, полученного профессионалами, артистами, спортсменами или временными посетителями) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 7-2) (PDF/225KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дохода, полученного работниками международного транспорта) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 8) (PDF/264KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления вознаграждений, грантов и т. д., полученных профессорами, студентами или стажерами)

д., полученных профессорами, студентами или стажерами) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 9) (PDF/207KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления пенсий, аннуитетов и т. д.) - ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 10) (PDF/263KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления не упомянутых прямо в Конвенции о подоходном налоге)

- ФОРМА ЗАЯВЛЕНИЯ НА ВОЗВРАТ ПЕРЕПЛАТЕННОГО НАЛОГА, КРОМЕ ВЫКУПА ЦЕННЫХ БУМАГ И ВОЗНАГРАЖДЕНИЯ, ПОЛУЧЕННОГО ОТ ОКАЗАНИЯ ЛИЧНЫХ УСЛУГ, ОКАЗАННЫХ АРТИСТОМ ИЛИ СПОРТСМЕНОМ, В СООТВЕТСТВИИ С КОНВЕНЦИЕЙ О ПОДОХОДНОМ НАЛОГЕ (Форма 11) (PDF/3)0004

- ФОРМА ЗАЯВЛЕНИЯ НА ВОЗВРАТ УДЕРЖАННОГО НАЛОГА С ВОЗНАГРАЖДЕНИЯ, ПОЛУЧЕННОГО ОТ ОКАЗАНИЯ ЛИЧНЫХ УСЛУГ, ОКАЗАННЫХ АРТИСТОМ ИЛИ СПОРТСМЕНОМ, В СООТВЕТСТВИИ С КОНВЕНЦИЕЙ О ПОДОХОДНОМ НАЛОГЕ (Форма 12) (PDF/362KB)

- ФОРМА ЗАЯВЛЕНИЯ НА ВОЗВРАТ ПОДОХОДНОГО НАЛОГА С ПРИБЫЛИ ОТ ВЫКУПА ЦЕННЫХ БУМАГ В СООТВЕТСТВИИ С КОНВЕНЦИЕЙ О НАЛОГЕ НА ПРИБЫЛЬ (ТОЛЬКО ДИСКОНТНЫЕ ГОСУДАРСТВЕННЫЕ ОБЛИГАЦИИ) (Форма 13) (PDF/352KB)

- ФОРМА ЗАЯВЛЕНИЯ НА ВОЗВРАТ ПОДОХОДНОГО НАЛОГА С ПРИБЫЛИ ОТ ВЫКУПА ЦЕННЫХ БУМАГ В СООТВЕТСТВИИ С КОНВЕНЦИЕЙ О НАЛОГЕ НА ПРИБЫЛЬ (ДЛЯ ДИСКОНТНЫХ ДОЛГОВЫХ ОБЛИГАЦИЙ, КРОМЕ ДИСКОНТНЫХ ГОСУДАРСТВЕННЫХ ОБЛИГАЦИЙ) (Форма 14) (PDF/378KB)

- ФОРМА ЗАЯВЛЕНИЯ НА ОПРЕДЕЛЕНИЕ ОПРЕДЕЛЕНИЯ КОМПЕТЕНТНЫМ ОРГАНОМ (в соответствии с конвенцией, как указано в пункте 1 статьи 1 Постановления министерства об определении в соответствии с Конвенцией) (форма 18) (PDF/351KB)

- ФОРМА ЗАЯВЛЕНИЯ НА ОПРЕДЕЛЕНИЕ ОПРЕДЕЛЕНИЯ КОМПЕТЕНТНЫМ ОРГАНОМ (в соответствии с конвенцией, как указано в пункте 2 статьи 1 Постановления Министерства об определении в соответствии с Конвенцией) (форма 18-2) (PDF/407KB)

- ФОРМА ЗАЯВЛЕНИЯ НА УЧАСТНИКА-НЕРЕЗИДЕНТА (PDF/165KB)

Приложение об ограничении льгот Статья

- Форма 17 — США (PDF/381KB)

- Форма 17 — Великобритания (применяется к платежам, совершенным до 31 декабря 2014 г.

) (PDF/399KB)

) (PDF/399KB) - Форма 17 — Великобритания (применяется к платежам, совершенным 1 января 2015 г. и после этой даты) (PDF/428 КБ)

- Форма 17 – Франция (PDF/421KB)

- Форма 17 — Австралия (PDF/395KB)

- Форма 17 — Королевство Нидерландов (PDF/521KB)

- Форма 17 – Швейцария (PDF/520KB)

- Форма 17 – Новая Зеландия (PDF/383KB)

- Форма 17 – Швеция (PDF/456KB)

- Форма 17 — Федеративная Республика Германия (PDF/452KB)

- Форма 17 — Латвийская Республика(PDF/458KB)

- Форма 17 – Литовская Республика (PDF/458KB)

- Форма 17 – Эстонская Республика (PDF/451KB)

- Форма 17 – Российская Федерация (PDF/385KB)

- Форма 17 – Австрийская Республика (PDF/440KB)

- Форма 17 – Исландия (PDF/377KB)

- Форма 17 – Королевство Дания (PDF/383KB)

- Форма 17 — Королевство Бельгия (PDF, 530 КБ)

- Форма 17 — Республика Хорватия(PDF/285KB)

- Форма 17 — Республика Узбекистан(PDF/297KB)

- Форма 17 — Королевство Испания (PDF, 286 КБ)

- Форма 17 — Грузия(PDF/211KB)

- Форма 17 – Республика Колумбия(PDF/441KB)

- Форма 17-2 – В соответствии с конвенцией, как указано в пункте 2 статьи 1 Постановления министерства об определении в соответствии с конвенцией (постоянное представительство в третьей стране) (PDF/19)3 КБ)

Бланк заявления на применение Закона о взаимном освобождении от доходов иностранного резидента и т.

д.

д.- Бланк заявления на применение Закона о взаимном освобождении от доходов иностранного резидента и т. д. (Форма 1) (PDF/333KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дивидендов)

- СПЕЦИАЛЬНАЯ ФОРМА ЗАЯВЛЕНИЯ ДЛЯ ЗАКОНА О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Форма 1-2) (PDF/300KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления дивидендов по зарегистрированным акциям)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Форма 2) (PDF/403KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления процентов)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Форма 3) (PDF/317KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления роялти)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.

Д. (Форма 4) (PDF/300KB)

Д. (Форма 4) (PDF/300KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления вознаграждения, полученного от оказания персональных услуг)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Для вознаграждения, полученного 1 января 2019 г. или после этой даты) (Форма 5) (PDF/269KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления вознаграждения, полученного профессионалами, артистами или спортсменами) - ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Для вознаграждения, полученного до 31 декабря 2018 г. или ранее) (Форма 5-2) (PDF/282KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления вознаграждения, полученного профессионалами, артистами или спортсменами)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.

Д. (Форма 6) (PDF/257KB)

Д. (Форма 6) (PDF/257KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления выплат, полученных студентами или стажерами по бизнесу)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Форма 7) (PDF/271KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления пенсионных пособий, аннуитетов и т. д.)

- ФОРМА ЗАЯВЛЕНИЯ НА ЗАКОН О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННОГО РЕЗИДЕНТА И Т.Д. (Форма 8) (PDF/273KB)

(Освобождение от японского подоходного налога и специального подоходного налога для восстановления доходов, перечисленных в статье 161, параграф 1, пункты 7–11, 13, 15 или 16 Закона о подоходном налоге)

- ФОРМА ЗАЯВЛЕНИЯ НА ВОЗВРАТ УДЕРЖАННОГО НАЛОГА С ПРИБЫЛИ ОТ ВЫКУПА ЦЕННЫХ БУМАГ В СООТВЕТСТВИИ С ЗАКОНОМ О ВЗАИМНЫХ ИСКЛЮЧЕНИЯХ ДЛЯ ДОХОДОВ ИНОСТРАННЫХ РЕЗИДЕНТОВ И Т.

П. (ДЛЯ ДИСКОНТНЫХ ОБЛИГАЦИЙ, КОТОРЫЕ ПОДЛЕГАЮТ УДЕРЖАННОМУ НАЛОГУ НА МОМЕНТ ВЫПУСКА) (Форма 9) (PDF/421 КБ)

П. (ДЛЯ ДИСКОНТНЫХ ОБЛИГАЦИЙ, КОТОРЫЕ ПОДЛЕГАЮТ УДЕРЖАННОМУ НАЛОГУ НА МОМЕНТ ВЫПУСКА) (Форма 9) (PDF/421 КБ)

Некоторые публикации на этом сайте представлены в формате PDF. Для их просмотра вам понадобится Adobe Reader. Загрузите Acrobat Reader.

Наверх страницы

Требования к подаче декларации

Требования к подаче декларации

Кто должен подавать налоговую декларацию в Коннектикуте?

Вы должны подать налоговую декларацию о подоходном налоге резидента Коннектикута, если вы были резидентом в течение всего года, и любое из следующих условий верно для налогового года:

У вас был удержан подоходный налог штата Коннектикут;

Вы произвели расчетные налоговые платежи в Коннектикут или платеж по форме CT-1040 EXT;

Вы соответствуете критерию валового дохода;

У вас было федеральное альтернативное минимальное налоговое обязательство; или

Вы претендуете на налоговый вычет за заработанный доход штата Коннектикут (CT EITC).

Если ничего из вышеперечисленного не применимо, не подавайте налоговую декларацию о подоходном налоге резидента Коннектикута.

Валовой доход означает весь полученный вами доход в виде денег, товаров, имущества, услуг, не освобожденных от федерального подоходного налога, а также любые дополнения к доходу, которые должны быть указаны в форме CT-1040, Приложение 1 .

Валовой доход включает доход из всех источников в Коннектикуте и за его пределами.

Валовой доход включает, но не ограничивается:

Компенсация за услуги, включая заработную плату, гонорары, комиссионные, налогооблагаемые дополнительные льготы и аналогичные статьи;

Валовой доход от бизнеса;

Прирост капитала;

Проценты и дивиденды;

Валовой доход от аренды;

Выигрыш в азартных играх;

Алименты;

Налогооблагаемые пенсии и аннуитеты;

Призы и награды;

Ваша доля дохода от товариществ, S-корпораций, поместий или трастов;

распределения IRA;

Пособие по безработице;

Пособия по социальному обеспечению, подлежащие налогообложению на федеральном уровне; и

Пособия по нетрудоспособности, подлежащие налогообложению на федеральном уровне.

- ФОРМА ЗАЯВЛЕНИЯ НА КОНВЕНЦИЮ О ПОДОХОДНОМ НАЛОГЕ (Форма 1) (PDF/327KB)

д., полученных профессорами, студентами или стажерами)

д., полученных профессорами, студентами или стажерами) ) (PDF/399KB)

) (PDF/399KB) д.

д. Д. (Форма 4) (PDF/300KB)

Д. (Форма 4) (PDF/300KB)  Д. (Форма 6) (PDF/257KB)

Д. (Форма 6) (PDF/257KB)  П. (ДЛЯ ДИСКОНТНЫХ ОБЛИГАЦИЙ, КОТОРЫЕ ПОДЛЕГАЮТ УДЕРЖАННОМУ НАЛОГУ НА МОМЕНТ ВЫПУСКА) (Форма 9) (PDF/421 КБ)

П. (ДЛЯ ДИСКОНТНЫХ ОБЛИГАЦИЙ, КОТОРЫЕ ПОДЛЕГАЮТ УДЕРЖАННОМУ НАЛОГУ НА МОМЕНТ ВЫПУСКА) (Форма 9) (PDF/421 КБ)