Содержание

Каким должен быть банк будущего?

Банк будущего должен быть похож на конструктор Лего

Павел Драготски — глава Saxo Bank в Центральной и Восточной Европе

Цифровая трансформация финансовой отрасли зачастую ассоциируется с блокчейном, в долгосрочной перспективе революционный потенциал этой технологии поистине огромен. В скором времени блокчейн будет состоять из множества ИТ-блоков, основанных на интерфейсе программирования (API).

Слово «Лего» происходит от датского «leg godt», что означает «играть хорошо». Между сбором конструктора Лего и дискуссией о будущем цифровой финансовой экосистемы можно провести интересные параллели. Такие характеристики как модульность, стандартизация и инновации применимы не только к сбору Лего, но и к созданию цифровой финансовой отрасли.

Финансовым институтам и банкам нужно ответить на вопрос: что делать, чтобы «играть хорошо» в новом цифровом мире?

Инструкции по сборке

Отправная точка для банков — это бизнес-модель, для Лего — инструкция по сборке. Главная проблема финансовых компаний — их традиционная линейность. Одержимая принципами независимости и контроля, банковская отрасль сформировалась по принципу «полного владения цепочкой создания ценности».

Главная проблема финансовых компаний — их традиционная линейность. Одержимая принципами независимости и контроля, банковская отрасль сформировалась по принципу «полного владения цепочкой создания ценности».

В эпоху цифровой трансформации отсутствие альтернативных бизнес-моделей и высокая стоимость владения «закрытой» ИТ-инфраструктурой довела традиционных поставщиков финансовых услуг до кризиса эффективности и самоопределения. Компании в сфере финансовых технологий, а также игроки, в разной степени связанные с финансовыми экосистемами, такие как PayPal, Apple, Amazon и Facebook, используют ее структурные недостатки, чтобы выйти на рынок или расширить границы системы. Их поддерживают регуляторы, которые меняют правила игры для финансовых рынков в пользу финтеха, выдают специальные лицензии, поддерживают стандартизацию посредством нового регулирования (например, PSD2) и поощряют появление новых бизнес-моделей (таких как агрегаторы данных).

Стратегия трансформации: открытие

Конечно, было бы ошибкой утверждать, что традиционные финансовые институты, исторически основанные на организационных моделях, полностью исчезнут, уступив место цифровым структурам. Чтобы воспользоваться преимуществами цифровой трансформации, нужно понимать, чем обусловлены происходящие изменения.

Чтобы воспользоваться преимуществами цифровой трансформации, нужно понимать, чем обусловлены происходящие изменения.

Помимо отраслевой конвергенции, изменений в переговорных позициях клиентов и растущей прозрачности рынка, обусловленной стандартизацией, успех также зависит от смены моделей поведения в сторону более тесного сотрудничества, созидания и масштабирования. Таким образом, финансовый посредник должен стремиться к высокой степени специализации, делать свои сервисы предельно ясными и завязанными на собственной бизнес-модели (или инструкции по сборке), а затем обеспечивать к ним доступ при помощи технологий и платформенных соединений. Таким образом, элементы цепочки, взаимозаменяемость которых не создает добавленную стоимость, можно заимствовать в экосистеме, у сетевых партнеров, например, у финтех-компаний, которые способны создавать более качественные и экономически выгодные решения.

Открытый (API) банкинг

Принцип открытого банкинга лежит в основе стратегии трансформации для банков. Его суть заключается в том, что вместо громоздких приложений банк предоставляет свои интерфейсы (API), обеспечивая взаимодействие со сторонними компонентами системы. Иными словами, API дает возможность подключения сторонних ИТ-сервисов и инфраструктур (таких как комплексные торговые и инвестиционные платформы Saxo Bank), и открывают доступ к современным готовым решениям.

Его суть заключается в том, что вместо громоздких приложений банк предоставляет свои интерфейсы (API), обеспечивая взаимодействие со сторонними компонентами системы. Иными словами, API дает возможность подключения сторонних ИТ-сервисов и инфраструктур (таких как комплексные торговые и инвестиционные платформы Saxo Bank), и открывают доступ к современным готовым решениям.

API помогают банкам гибко и эффективно интегрировать необходимые платформы, продукты и инновационные сервисы в свою цепочку добавленной стоимости и в традиционную ИТ-инфраструктуру. Также стоит использовать аутсорсинг в отношении процессов с низкой добавленной ценностью, чтобы добиться более широкого распространения, повысить гибкость в обслуживании и улучшить пользовательский опыт, кроме того, это позволит продемонстрировать поведенческую гибкость и снизить ИТ-риски.

Наконец, API банкинг позволяет осуществить процесс трансформации в игровой форме (как конструктор), а также объединиться с опытными партнерами, не ограничивая возможности компании в краткосрочной перспективе. Возможности разнообразны, начиная с интеграции уникальных продуктов (например, данных исследований) и решений white label (например, для торговли и инвестиций), заканчивая аутсорсингом сервисов, связанных с инфраструктурой, продуктами и услугами в целях создания новых бизнес-моделей (в рамках которых «API банки», например, объединяют сервисы третьих сторон и обеспечивают их взаимодействие).

Возможности разнообразны, начиная с интеграции уникальных продуктов (например, данных исследований) и решений white label (например, для торговли и инвестиций), заканчивая аутсорсингом сервисов, связанных с инфраструктурой, продуктами и услугами в целях создания новых бизнес-моделей (в рамках которых «API банки», например, объединяют сервисы третьих сторон и обеспечивают их взаимодействие).

Совет директоров и руководство должны решиться на смену мировоззрения

Цифровая трансформация заставляет усомниться в правильности классической стратегии развития. Стратегии должны быть адаптивными. Поставщики финансовых услуг должны иметь возможность отказаться от своих взглядов на историческую принадлежность и самоопределение без лишних эмоций, и постоянно менять свое позиционирование в финансовой экосистеме, используя инновации как средство создания «цифровой культуры».

Процесс цифровых трансформаций влечет за собой растущую неопределенность в сфере управления, поэтому руководителям нужно учиться признавать, что есть вещи, которых они не знают. Руководство и совет директоров должны ориентироваться на будущую ценность, разрабатывать и использовать прототипы стратегических решений.

Руководство и совет директоров должны ориентироваться на будущую ценность, разрабатывать и использовать прототипы стратегических решений.

Успех придет к тому, кто открыт

Предложение компании определяется ее местом в экосистеме. Реактивная позиция или отставание могут настигнуть многих игроков финансового рынка, если они не откроют свою инфраструктуру, не будут активно формировать технологические взаимосвязи, и не добьются гибкости.

Чтобы «играть хорошо», нужно обеспечить взаимосвязь своего «потока ценности» с внешним миром — у Лего, одного из самых успешных производителей игрушек, все кубики сочетаются. друг с другом.

Банк без предупреждения изменил тарифы. Как быть?

Комиссии

На банковских форумах пользователи часто жалуются на изменение тарифов и условий обслуживания. Как правило, в худшую сторону, то есть не в пользу клиента. В конце 2019 года и начале 2020 года многие банки повысили комиссии и сократили издержки, в том числе за счёт уменьшения выплат по программам лояльности. Это произошло после снижения ключевой ставки ЦБ.

Это произошло после снижения ключевой ставки ЦБ.

Об изменении тарифов клиенты часто узнают уже задним числом, то есть после повышения. Что делать, если привычная комиссия возросла, а вы увидели это, уже совершив операцию? Можно ли вернуть деньги? Нет. В возврате денег с большой вероятностью откажут, поскольку банк не обязан лично сообщать клиенту об изменениях.

Порядок уведомления каждая кредитная организация выбирает сама. Он прописан в договоре банковского обслуживания.

Зачастую там сказано, что новые тарифы размещаются на официальном сайте банка, а также на стендах в отделениях. То есть клиент сам должен периодически смотреть, не поменялись ли тарифы.

Согласие на такой порядок взаимодействия клиент даёт, оформляя тот или иной банковский продукт, правда, может даже не знать, на что соглашается. Необязательно подписывать какой-то договор. Достаточно поставить галочку при заполнении анкеты.

Правила программ лояльности

Когда программа лояльности внезапно меняется, и клиент получает меньший кэшбэк, чем ожидал, приятного в этом мало. Но жаловаться снова нельзя. Порядок уведомления прописан в правилах программы лояльности каждого банка. Пользуясь этой программой, клиент автоматически даёт согласие на условия кредитной организации.

Но жаловаться снова нельзя. Порядок уведомления прописан в правилах программы лояльности каждого банка. Пользуясь этой программой, клиент автоматически даёт согласие на условия кредитной организации.

К примеру, осенью 2019 года клиенты жаловались на изменения в начислении кэшбэка по «Мультикарте». Банк сократил кэшбэк и ввёл ограничения по срокам действия бонусов и миль. Пользователи интернета на форумах утверждали, что лично их никто не предупредил. Давайте посмотрим, что написано в правилах программы лояльности ВТБ, а именно в разделе «Порядок установления новой редакции правил и тарифов банка»:

«Банк вправе вносить изменения в правила <…>. Предварительное раскрытие информации о внесении изменений правил <…> осуществляется банком не менее чем за 5 календарных дней до вступления в силу изменений и дополнений в них. Банк с целью ознакомления участников с изменениями <…> размещает их путём предварительного раскрытия информации любым из нижеуказанных способов:

- размещение такой информации на корпоративном интернет-сайте Банка www.

vtb.ru и сайте программы;

vtb.ru и сайте программы; - иные способы, позволяющие участнику получить информацию и установить, что она исходит от банка.

С целью обеспечения гарантированного ознакомления <…> участник обязан ежемесячно самостоятельно или через уполномоченных лиц знакомиться с информацией, размещаемой банком, в том числе путём обращения в банк, для получения сведений об изменениях и дополнениях».

В правилах чёрным по белому сказано, что отсутствие отказа участника от программы и продолжение использования карты является согласием с новой редакцией правил. Если же он не согласен, то вправе отказаться от участия в программе.

Условия по действующему кредиту

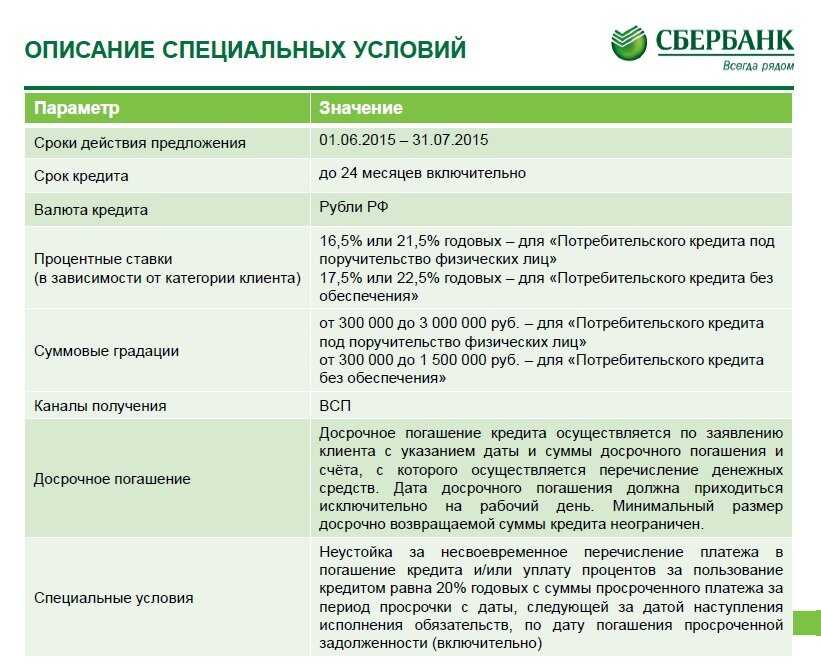

С кредитами ситуация другая. Запрет на изменение условий в одностороннем порядке установлен в ст. 29 Федерального закона от 02.12.1990 № 395-1: «По кредитному договору, заключённому с заёмщиком-гражданином, кредитная организация не может в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и (или) изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом».

Такое же правило действует для предпринимателей и юрлиц. Но стороны вправе прописать в договоре другие условия.

Иногда у банка всё же есть возможность изменить процент по уже выданному кредиту. Например, в случае применения плавающей ставки или если заёмщик свыше 30 дней не исполнял обязанность по страхованию, предусмотренную кредитным соглашением. Право кредитной организации на повышение ставки должно быть зафиксировано в договоре.

Условия по открытому вкладу

Со вкладами ситуация похожая. В той же ст. 29 Федерального закона от 02.12.1990 № 395-1 сказано, что банк не может в одностороннем порядке сократить срок действия договора, уменьшить размер процентов, увеличить или установить комиссионное вознаграждение по операциям. Однако в договоре может быть предусмотрена дифференцированная ставка (которая меняется в зависимости от срока) или ставка, привязанная к ключевой.

Советы юристов

- До подписания договора внимательно читайте все его условия, а если участвуете в бонусной программе, заранее ознакомьтесь с её правилами.

- Регулярно проверяйте сайт банка на предмет изменения тарифов и обновления условий обслуживания.

- Если по правилам банк обязан уведомлять клиента лично, но не сделал этого, подавайте жалобу.

- Если банк в одностороннем порядке повысил ставку по кредиту или снизил процент по вкладу, обращайтесь в Роспотребнадзор и суд.

Однако на деле судебные издержки куда больше того, что клиент потерял. Поэтому бороться с односторонними действиями банка лучше, сменив его.

4 лучших национальных банка — NerdWallet

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

ЛУЧШЕЕ ИЗ

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Лучшие национальные банки доступны по всей стране и предлагают обширную сеть банкоматов, а также такие функции, как бонусы за регистрацию и высокие процентные ставки. Один предлагает локации из кирпича и раствора, а другие доступны только онлайн.

+ Ищете вместо этого крупнейшие национальные банки?

6 крупнейших национальных банков

Если вы больше всего заинтересованы в возможности посетить отделение банка, вы можете вместо этого изучить крупнейшие национальные банки. Вот шесть крупнейших компаний США по размеру активов, которые также имеют не менее 1000 филиалов в 15 и более штатах. Подробнее о каждом вы можете прочитать в наших обзорах.

Узнайте больше об этих банках, нажав на их названия:

Chase: Отличный бонус за регистрацию при проверке; более 4 700 отделений и 16 000 банкоматов.

Bank of America: совершенный онлайн-опыт и виртуальный финансовый помощник в мобильном приложении; около 4000 отделений и около 17000 банкоматов.

Wells Fargo: легко отказаться от ежемесячной платы за проверку; около 4 700 отделений и более 12 000 банкоматов.

Ситибанк: тысячи международных отделений и огромная сеть банкоматов; более 650 филиалов в США и более 65 000 банкоматов.

Банк США: круглосуточная поддержка по телефону без выходных; около 2 200 отделений и более 37 000 банкоматов в составе сети MoneyPass.

PNC Bank: единый счет для более удобного управления деньгами; около 2600 отделений и 60 000 банкоматов.

Почему вы можете доверять NerdWallet: Наши авторы и редакторы следуют строгим редакционным правилам, чтобы обеспечить достоверность и точность освещения, чтобы вы могли выбрать финансовые счета, которые лучше всего подходят для вас. Ознакомьтесь с нашими критериями оценки банков и кредитных союзов.

Лучшие национальные банки доступны по всей стране и предлагают обширную сеть банкоматов, а также такие функции, как бонусы за регистрацию и высокие процентные ставки. Один предлагает локации из кирпича и раствора, а другие доступны только онлайн.

+ Ищете вместо этого крупнейшие национальные банки?

6 крупнейших национальных банков

Если вы больше всего заинтересованы в возможности посетить отделение банка, вы можете вместо этого изучить крупнейшие национальные банки. Вот шесть крупнейших компаний США по размеру активов, которые также имеют не менее 1000 филиалов в 15 и более штатах. Подробнее о каждом вы можете прочитать в наших обзорах.

Вот шесть крупнейших компаний США по размеру активов, которые также имеют не менее 1000 филиалов в 15 и более штатах. Подробнее о каждом вы можете прочитать в наших обзорах.

Узнайте больше об этих банках, нажав на их названия:

Chase: Отличный бонус за регистрацию при проверке; более 4 700 отделений и 16 000 банкоматов.

Bank of America: совершенный онлайн-опыт и виртуальный финансовый помощник в мобильном приложении; около 4000 отделений и около 17000 банкоматов.

Wells Fargo: легко отказаться от ежемесячной платы за проверку; около 4 700 отделений и более 12 000 банкоматов.

Ситибанк: тысячи международных отделений и огромная сеть банкоматов; более 650 филиалов в США и более 65 000 банкоматов.

Банк США: круглосуточная поддержка по телефону без выходных; около 2 200 отделений и более 37 000 банкоматов в составе сети MoneyPass.

PNC Bank: единый счет для более удобного управления деньгами; около 2600 отделений и 60 000 банкоматов.

Почему вы можете доверять NerdWallet: Наши авторы и редакторы следуют строгим редакционным правилам, чтобы обеспечить достоверность и точность освещения, чтобы вы могли выбрать финансовые счета, которые лучше всего подходят для вас. Ознакомьтесь с нашими критериями оценки банков и кредитных союзов.

Лучшие национальные банки

| Банк/учреждение | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. | Learn more |

|---|---|---|

Chase | Best for Sign-up bonus | |

Discover Bank | Best for High-yield savings | Read review |

Alliant Credit Union | Best for ATMs | Read review |

Ally Bank | Best for Customer service | Read review |

Our pick for

Бонус за регистрацию

Chase

3. 5

5

Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Почему нам это нравится

Чековый бонус за регистрацию отличает Chase от других крупных банков. У него есть офисы и банкоматы по всей территории США. За счета взимается ежемесячная плата, которую довольно легко избежать.

Бонусные предложения: Банк регулярно проводит акции для новых клиентов. Прямо сейчас новый текущий счет может принести вам дополнительные 200 долларов (предложение действительно до 25 января 2023 г.).

Комиссий можно избежать: обойдите ежемесячные платежи за проверку, используя прямые депозиты, поддерживая минимальный дневной остаток на счете или сохраняя определенную сумму на счетах, связанных с Chase.

Множество отделений и банкоматов: Chase имеет более 4700 отделений в более чем 45 штатах и 16 000 банкоматов.

Важно учитывать: как и в традиционных банках, процентные ставки в Chase низкие. APY минимальны для сберегательных продуктов.

APY минимальны для сберегательных продуктов.

Прочитать полный обзор

Наш выбор для

Высокодоходные сбережения

Discover Bank

5.0

Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Почему нам это нравится

Discover — это интернет-банк с премиальным текущим счетом и конкурентоспособной доходностью по сберегательным и депозитным сертификатам.

Высокие ставки: APY по сберегательным счетам Discover, счетам денежного рынка и депозитным сертификатам очень конкурентоспособны.

Чеки дают вознаграждение: зарабатывайте 1% кэшбэка на сумму до 3000 долларов США при покупках по дебетовой карте в месяц. Обратите внимание, что дебетовая учетная запись Discover Cashback в настоящее время недоступна для новых клиентов.

Круглосуточная служба поддержки клиентов: Служба поддержки доступна по телефону круглосуточно и без выходных. Вы можете связаться с банком по почте и в социальных сетях. Живой чат также доступен, но только для клиентов Cashback Debit.

Вы можете связаться с банком по почте и в социальных сетях. Живой чат также доступен, но только для клиентов Cashback Debit.

Сильная сеть банкоматов: доступ к более чем 60 000 бесплатных банкоматов США.

Бесплатно: Никаких ежемесячных комиссий или минимального депозита на расчетных и сберегательных счетах.

Важно учитывать: этот онлайн-банк не принимает депозиты наличными.

Читать весь обзор

Наш выбор для

банкоматов

Alliant Credit Union

4,5

Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Почему нам это нравится

Alliant, онлайн-кредитный союз, предлагает общенациональную доступность, очень конкурентоспособные процентные ставки, обширную сеть банкоматов и отсутствие ежемесячных комиссий по депозитным счетам.

Большая сеть банкоматов: Alliant может похвастаться сетью из более чем 80 000 бесплатных банкоматов.

Круглосуточная служба поддержки клиентов: вы можете получить поддержку по телефону в любое время.

Высокие ставки: APY на депозитных счетах конкурентоспособны с другими онлайн-учреждениями.

Легко избежать комиссий и отсутствие минимального остатка: Ежемесячные платежи можно легко избежать, и нет требований к минимальному остатку на текущих счетах.

Важно учитывать: подать заявку на членство может любой желающий, сделав единовременное пожертвование в размере 5 долларов США некоммерческой организации, поддерживающей приемных детей. Если вы хотите, Alliant заплатит пожертвование от вашего имени. Вы должны открыть сберегательный счет, чтобы стать участником Alliant.

Прочитать полный обзор

Наш выбор для

Обслуживание клиентов

Ally Bank

5.0

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Почему нам это нравится

Ally, интернет-банк, не имеет физических отделений, но имеет круглосуточную поддержку клиентов по телефону и в чате, а также низкие комиссии и высокие процентные ставки.

Большая сеть банкоматов: Ally — это банк, работающий только в Интернете, но вы можете получить доступ к своим деньгам с помощью надежной общенациональной сети банкоматов, насчитывающей более 43 000 точек.

Круглосуточная служба поддержки клиентов: вы можете круглосуточно и без выходных обращаться за помощью по телефону или в чате. Веб-сайт также дает полезную оценку времени ожидания при вызове представителя. У банка есть специальная учетная запись в Твиттере, чтобы отвечать клиентам.

Без ежемесячной платы: Ежемесячная плата за текущие и сберегательные счета не взимается.

Конкурентоспособные ставки: высокие процентные ставки по сберегательным и депозитным сертификатам.

Важно учитывать: этот онлайн-банк не принимает депозиты наличными.

Прочтите Full Review

Лучшие национальные банки

Финансовый учреждение | Savings Apy | Минимальный депозит.0116 | |

|---|---|---|---|

0,01% действует с 02.07.2022. Процентные ставки являются переменными и могут быть изменены. | |||

5 долларов США (депозит Alliant) |

Имейте в виду, что наличие доступа к отделениям обычно означает более высокие комиссионные и меньшие проценты. Если вам интересно, от чего вы пожертвуете, если будете хранить деньги в обычном банке, проверьте свой баланс с помощью нашего калькулятора сбережений.

Часто задаваемые вопросы о национальных банках

Что значит быть национальным банком?

Для целей настоящего обзора национальные банки — это финансовые учреждения, имеющие присутствие как минимум в 15 штатах. Сюда входят банки с физическими отделениями, а также те, которые работают только онлайн. Счета в онлайн-банках доступны людям, проживающим практически в каждом штате. Для банков с филиалами мы рассматривали только те, у которых было не менее 1000 отделений.

Сюда входят банки с физическими отделениями, а также те, которые работают только онлайн. Счета в онлайн-банках доступны людям, проживающим практически в каждом штате. Для банков с филиалами мы рассматривали только те, у которых было не менее 1000 отделений.

Чем крупные банки отличаются от более мелких?

Крупные национальные банки обслуживают большую часть страны, чем региональные или местные банки. Региональный банк может обслуживать только несколько соседних государств; общественный банк может обслуживать только один город в штате.

Национальные банки, как правило, обладают большими технологическими ресурсами и более широким ассортиментом продуктов, чем небольшие банки; с другой стороны, небольшие банки могут предложить более персонализированное обслуживание.

Сколько процентов платят лучшие крупные банки?

Лучшие традиционные банки страны не всегда платят самые высокие проценты по сберегательным продуктам. Как и другие обычные банки, они могут платить примерно в среднем по стране за сбережения — 0,24% — или меньше.

Как и другие обычные банки, они могут платить примерно в среднем по стране за сбережения — 0,24% — или меньше.

Как и другие онлайн-банки, лучшие национальные онлайн-банки часто имеют более высокие APY, чем их традиционные аналоги. Нетрудно найти ставки 2,50% или выше.

Чем национальные банки лучше других банков?

Это зависит от того, что вы ищете. Если вашим самым большим приоритетом является доступность при личном общении, вам может подойти национальный, обычный банк. У вас больше шансов найти филиал, где бы вы ни жили. Если вас интересуют лучшие тарифы и большие сети банкоматов, вам может подойти один из лучших национальных онлайн-банков.

Если доступ к отделению, когда вы находитесь далеко от дома, не является приоритетом, и вы действительно цените личное, индивидуальное обслуживание, региональный или местный банк может быть для вас лучше.

Являются ли лучшие национальные банки обычными банками?

Не обязательно. Многие из выбранных NerdWallet лучших национальных банков онлайн, потому что они часто предлагают более выгодные процентные ставки по депозитам, чем обычные банки. Но некоторые обычные банки выделяются по другим причинам, таким как солидные бонусы за регистрацию или обслуживание клиентов.

Многие из выбранных NerdWallet лучших национальных банков онлайн, потому что они часто предлагают более выгодные процентные ставки по депозитам, чем обычные банки. Но некоторые обычные банки выделяются по другим причинам, таким как солидные бонусы за регистрацию или обслуживание клиентов.

Многие онлайн-банки позволяют людям регистрироваться практически из любой точки США, в то время как у большинства обычных банков есть штаты, которые они не обслуживают. Например, у Chase есть филиалы по всей стране, но они не обслуживают все 50 штатов.

Чем лучшие национальные обычные банки отличаются от лучших национальных онлайн-банков?

Лучшие национальные банки и лучшие онлайн-банки имеют разные плюсы и минусы. Обычные банки с большей вероятностью будут предлагать рекламные акции или приветственные бонусы для новых счетов, в то время как онлайн-банки с большей вероятностью будут платить более высокие ставки по депозитам, часто превышающие 2,50% годовых за сбережения.

Хотя оба варианта доступны для многих людей в США, обычные банки предлагают более личный доступ, а онлайн-банки, как правило, предлагают более длительные часы обслуживания клиентов по телефону. Онлайн-банки также могут предложить большие сети банкоматов.

Надежнее ли хранить мои деньги в национальном банке по сравнению с региональным банком (или в национальном кредитном союзе по сравнению с региональным кредитным союзом)?

Ваши деньги в равной степени в безопасности в любом банке, застрахованном Федеральной корпорацией страхования депозитов. Пока ваш банк имеет такую защиту (а она есть у большинства банков), вы застрахованы на сумму до 250 000 долларов на человека, на каждую категорию собственности, на каждого банк.

Точно так же ваши деньги в равной степени безопасны в любом кредитном союзе, застрахованном Национальной администрацией кредитных союзов. Кредитные союзы, которые имеют эту защиту, страхуют ваши деньги на сумму до 250 000 долларов США на человека, на каждый счет, на каждый кредитный союз.

Какой банк №1 в Америке?

В настоящее время крупнейшим банком Америки по депозитам является Chase Bank. У него есть филиалы почти во всех штатах (на Аляске нет филиалов) и около 16 000 банкоматов, а также расширенные часы обслуживания клиентов по телефону.

Это не обязательно означает, что Чейз — это банк, который вам следует выбрать. Прежде чем сделать выбор, сравните процентные ставки, сборы и дополнительные факторы с другими вариантами в вашем регионе.

Какой банк в Америке имеет лучший рейтинг?

Существует множество способов оценки банка, но самым важным из них является удовлетворенность клиентов. Согласно исследованию удовлетворенности розничных банковских услуг в США, проведенному J.D. Power 2022℠, Chase является одним из двух из пяти крупнейших банков страны, выигравших в любом регионе.

Chase — банк с самым высоким рейтингом удовлетворенности клиентов на Верхнем Среднем Западе, а US Bank — банк с самым высоким рейтингом удовлетворенности клиентов в Калифорнии.

Какие банки входят в десятку крупнейших в США?

According to the most recent Federal Reserve data, the top 10 retail banks in the U.S. by assets are:

Chase Bank

Bank of America

Citibank

Wells Fargo

US Bank

PNC Bank

Truist Bank

Goldman Sachs

TD Bank

Кэтл

- 0006

Эти банки обычно имеют большую сеть филиалов и банкоматов и предлагают множество различных продуктов, а также долгие часы обслуживания клиентов. Но прежде чем зарегистрироваться в одном из них, вы должны рассмотреть свои приоритеты, включая процентные ставки и доступность.

Что лучше: Чейз или Уэллс Фарго? Wells Fargo против Bank of America?

Лучший банк для вас зависит от того, какими услугами вы пользуетесь чаще всего и у какого банка поблизости больше всего отделений и банкоматов, поэтому стоит углубиться в детали. Например, в Bank of America немного проще, чем в Chase или Wells Fargo, отказаться от комиссий за базовые проверки. Bank of America и Chase не взимают комиссию за перевод средств для защиты от овердрафта. Wells Fargo взимает комиссию только в том случае, если вы не вносите покрывающий депозит или перевод на следующий рабочий день. (Подробнее о комиссиях и правилах овердрафта Wells Fargo.)

Например, в Bank of America немного проще, чем в Chase или Wells Fargo, отказаться от комиссий за базовые проверки. Bank of America и Chase не взимают комиссию за перевод средств для защиты от овердрафта. Wells Fargo взимает комиссию только в том случае, если вы не вносите покрывающий депозит или перевод на следующий рабочий день. (Подробнее о комиссиях и правилах овердрафта Wells Fargo.)

Вы можете прочитать больше в непосредственном сравнении крупнейших банков страны NerdWallet:

Какие национальные банки выплатят мне бонус?

Многие национальные банки постоянно предлагают бонусы за регистрацию для новых клиентов, которые открывают счета. В наши дни нет ничего необычного в том, чтобы найти бонусы в размере около 150 долларов.

Узнать больше о бонусах можно в списке лучших банковских акций NerdWallet.

Последнее обновление: 21 сентября 2022 г.

Методология

Чтобы определить лучшие счета, мы внимательно изучили более 80 финансовых учреждений, включая крупнейшие банки США, на основе активов, объема дебетовых карт, поискового трафика в Интернете и других факторов; крупнейшие кредитные союзы страны, основанные на депозитах, а также на широких требованиях к членству; и другие известные и/или новые игроки отрасли. В этом обзоре мы рассмотрели только те обычные банки, у которых есть не менее 1000 отделений как минимум в 15 штатах, а также широко доступные онлайн-банки.

В этом обзоре мы рассмотрели только те обычные банки, у которых есть не менее 1000 отделений как минимум в 15 штатах, а также широко доступные онлайн-банки.

Опрошенные финансовые учреждения и поставщики: Affirm, Федеральный кредитный союз Аляски, США, Alliant Credit Union, Ally Bank, Amalgamated Bank, America First Credit Union, American Express National Bank, Axos Bank, Bank of America, Bank of the West, Bank5 Connect, Bank7, Barclays, Bask Bank, BMO Harris, Кредитный союз сотрудников Boeing, Bread Savings, BrioDirect, Capital One, Charles Schwab Bank, Chase, Chime, CIBC U.S., CIT Bank, Citibank, Citizens, Citizens Bank, City First Bank, ConnectOne Bank, Connexus Credit Union, Потребительский кредитный союз, Current, Discover Bank, E-Trade, Fifth Third Bank, First Foundation, First Republic Bank, First Tech Federal Credit Union, FNBO Direct, GO2bank, Golden 1 Credit Union, Hope Credit Union , Huntington Bank, Industrial Bank, KeyBank, Кредитный союз озера Мичиган, LendingClub Bank, Live Oak Bank, M&T Bank, Marcus by Goldman Sachs, Nationwide (by Axos), Navy Federal Credit Union, NBKC, One, OneUnited Bank, Pentagon Federal Credit Союз, PNC, Поп ular Direct, PurePoint Financial, Quontic Bank, Redneck Bank, Regions Bank, Revolut, Salem Five Direct, Sallie Mae Bank, Santander Bank, Scarlet, SchoolsFirst Federal Credit Union, Федеральный кредитный союз службы безопасности, Service Credit Union, SoFi, Государственные служащие. Кредитный союз Северной Каролины, Suncoast Credit Union, Synchrony Bank, TAB Bank, TD Bank, TIAA Bank, Truist Bank, U.S. Bank, UFB Direct, Union Bank, Upgrade, USAA Bank, Varo, Vio Bank, Wells Fargo и Zynlo Bank.

Кредитный союз Северной Каролины, Suncoast Credit Union, Synchrony Bank, TAB Bank, TD Bank, TIAA Bank, Truist Bank, U.S. Bank, UFB Direct, Union Bank, Upgrade, USAA Bank, Varo, Vio Bank, Wells Fargo и Zynlo Bank.

Подведем итоги нашего выбора…

Лучшие национальные банки NerdWallet

- Chase: лучший бонус за регистрацию

- Discover Bank: лучший для высокодоходных сбережений

- Alliant Credit Union: лучший для банкоматов

- All : Best for Customer Service

y

Как выбрать банк

Выбор финансового учреждения, которое будет заботиться о ваших деньгах, является одним из самых важных финансовых решений, которые вы можете принять. Различные банки предлагают совершенно разные уровни обслуживания, взимают разные уровни комиссий и будут платить вам значительно разные проценты за ваши деньги.

На практике это означает, что выбор лучшего для вас банка редко бывает разовым процессом. Лучший банк для вас, скорее всего, будет меняться на протяжении всей вашей жизни по мере развития ваших финансовых и инвестиционных целей. По этой причине один полезный совет — помнить, что нет ограничений ни на количество банковских счетов, которые вы можете держать, ни на то, как часто вы меняете один банк на другой.

По этой причине один полезный совет — помнить, что нет ограничений ни на количество банковских счетов, которые вы можете держать, ни на то, как часто вы меняете один банк на другой.

Диверсификация ваших банковских счетов — так же, как и ваши инвестиции — может позволить вам получить максимальную отдачу от ваших денег. В этом руководстве мы рассмотрим три наиболее важных фактора при выборе банка для расчетных и сберегательных счетов: тип банка, ставки и сборы, которые он взимает, а также дополнительные функции, которые он предлагает.

Ключевые выводы

- Существует три основных типа финансовых учреждений, которые можно обоснованно назвать банками: традиционные обычные банки, онлайн-банки и кредитные союзы.

- Загляните за пределы всей маркетинговой шумихи, и вы увидите, что большинство банковских счетов можно отличить по комиссиям, которые они взимают, и процентным ставкам, которые они выплачивают.

- Душевное спокойствие, пожалуй, самая важная услуга, предлагаемая любым банком, и она должна быть важной частью вашего выбора.

Investopedia / Эллен Линднер

Типы банков

Первый и самый основополагающий фактор при выборе банка — тип учреждения, который подходит именно вам. Существует как минимум три различных типа финансовых учреждений, которые можно с полным основанием назвать банком, каждый из которых предлагает уникальный набор преимуществ и недостатков.

Традиционные банки

Традиционные банки — это то, о чем думает большинство людей, когда они думают о банке. Эти банки предлагают услуги своим клиентам в основном через сеть обычных офисов и предоставляют банкоматы как своим клиентам, так и клиентам других банков. Многие также начали предлагать услуги онлайн-банкинга для оплаты счетов и внесения депозитов.

Хотя эти банки существуют дольше всех, сегодня меньше причин выбирать традиционный банк, а не его онлайн-конкурентов или кредитные союзы. Как мы увидим, оба этих учреждения предлагают более низкие комиссии, чем традиционные банки.

Тем не менее, вы можете предпочесть делать свои банковские операции лично. Если у вас есть вопрос или проблема, вы можете обратиться в местное отделение и поговорить об этом с кем-нибудь. Это может сделать традиционный банк правильным выбором для вас. Но все же стоит проверить другие доступные вам варианты.

Если у вас есть вопрос или проблема, вы можете обратиться в местное отделение и поговорить об этом с кем-нибудь. Это может сделать традиционный банк правильным выбором для вас. Но все же стоит проверить другие доступные вам варианты.

Если вы выбираете традиционный или онлайн-банк, обязательно выберите тот, который застрахован Федеральной корпорацией страхования депозитов (FDIC), которая покрывает 250 000 долларов США на каждого вкладчика по каждой категории счета.

Интернет-банки

Онлайн-банки были относительно редки 20 лет назад, но их популярность со временем росла, что делает их сегодня прямыми конкурентами традиционных банков. Поскольку у онлайн-банков меньше или совсем нет физических отделений, их накладные расходы намного ниже, чем у традиционных банков, а это означает, что их комиссии, как правило, также намного ниже.

Тем не менее, многие люди находят обслуживание клиентов, предлагаемое чисто онлайн-банками, разочаровывающим. Промышленность знает об этом. Лучшие онлайн-банки теперь предлагают широкие возможности поддержки клиентов, но вы все равно не сможете зайти в отделение, чтобы лично поговорить с сотрудником банка.

Лучшие онлайн-банки теперь предлагают широкие возможности поддержки клиентов, но вы все равно не сможете зайти в отделение, чтобы лично поговорить с сотрудником банка.

В последние годы грань между онлайн-банками и традиционными банками становится все более размытой, поскольку цифровые услуги и инструменты, предлагаемые последними, становятся все более продвинутыми. Это означает, что можно пользоваться преимуществами традиционного отделения, сохраняя при этом доступ к удобству цифрового банкинга.

Кредитные союзы

Кредитные союзы часто упускают из виду как альтернативу традиционным и онлайн-банкам, но у них есть преимущества, которые могут сделать их хорошим выбором.

Во-первых, кредитные союзы являются некоммерческими финансовыми кооперативами. Это означает, что они принадлежат членам, поэтому прибыль возвращается их членам за счет более низких комиссий и более высоких процентных ставок по депозитным счетам. Напротив, традиционные банки, находящиеся в государственной собственности, должны достигать целей по доходам и обязаны акционерам.

И во-вторых, большинство кредитных союзов поддерживают искренние отношения со своими местными сообществами. Если вам нужен банк, который что-то дает вашему сообществу, кредитный союз может быть для вас естественным выбором.

Однако кредитные союзы могут иметь довольно строгие правила для доступа членов к услугам, и не все из них предлагают такие функции, как онлайн-банкинг. Это может сделать один из них менее чем оптимальным выбором для текущего счета, к которому вам нужно получать доступ и работать с ним на регулярной основе.

Если вы решили работать в кредитном союзе, убедитесь, что он застрахован Национальной администрацией кредитных союзов (NCUA). Как и FDIC, она ежегодно страхует до 250 000 долларов на каждого вкладчика.

Сборы и процентные ставки

Следующим фактором, который следует учитывать при выборе места для банка, являются сборы учреждения и процентные ставки, которые оно предлагает. У большинства людей будет два основных счета: текущий счет и сберегательный счет. Функции, необходимые для каждого типа учетной записи, будут различаться, и очень часто имеет смысл иметь эти учетные записи в разных учреждениях.

Функции, необходимые для каждого типа учетной записи, будут различаться, и очень часто имеет смысл иметь эти учетные записи в разных учреждениях.

Тарифы, которые вы должны знать

Большинство банков взимают ежемесячную плату за ведение расчетного счета, но эти сборы могут сильно различаться. И банк может отказаться от них или понизить их, если вы соответствуете определенным критериям, таким как выполнение и поддержание минимального баланса или создание прямого депозита для вашей зарплаты.

Чтобы свести эти сборы к минимуму, важно понимать, сколько банк фактически взимает с вас за использование расчетного счета. Спросите об общих расходах, которые могут включать:

- Ежемесячные сборы за обслуживание

- Плата за овердрафт

- Плата за заявление

- Стоп оплаты

- Вернувшиеся чековые сборы

- Сертифицированный перевод

- .

Сборы, безусловно, являются самым большим отличительным фактором среди расчетных счетов. При прочих равных условиях следует выбирать расчетный счет с наименьшими расходами.

При прочих равных условиях следует выбирать расчетный счет с наименьшими расходами.

Процентные ставки

Для вашего сберегательного счета ищите другой набор функций. Вам не нужно обращаться к сберегательному счету так же часто, как к текущему счету, поэтому маловероятно, что вам понадобятся приложения или услуги онлайн-банкинга. И пока вы не снимаете деньги часто, большинство сберегательных счетов не облагаются высокими комиссиями.

Вместо этого основное отличие этих депозитных счетов заключается в процентных ставках, которые они выплачивают. Они могут сильно различаться, и лучшие ставки часто предлагают кредитные союзы или онлайн-банки. Магазин вокруг, чтобы найти лучшую процентную ставку для ваших сбережений.

Дополнительные функции

Два фактора, которые мы рассмотрели до сих пор, — тип учреждения, которое вы выберете, и сумма, которую оно будет стоить вам в виде комиссионных или потерянных процентов, — являются наиболее фундаментальными аспектами выбора банка. Однако большинство банков также предлагают ряд других услуг, скидок или функций, которые могут иметь для вас решающее значение.

Однако большинство банков также предлагают ряд других услуг, скидок или функций, которые могут иметь для вас решающее значение.

Поскольку потребности у всех разные, найдите время, чтобы подумать о том, как вы используете счета, которые у вас есть в настоящее время, и где вы теряете деньги в виде комиссий или времени. Тогда ищите банк, который лучше подходит. Важные факторы могут включать:

- Онлайн-банкинг и мобильное приложение. В настоящее время большинство банков предлагают эти варианты. Если вы часто используете свою учетную запись, особенно для настройки новых платежей или управления постоянными заказами, полнофункциональная онлайн-служба может сэкономить вам много времени.

- Местные отделения и банкоматы. Даже если вы взаимодействуете со своим банком в основном через Интернет, иногда бывает проще посетить отделение. Для многих людей наличие местного отделения банка — по крайней мере, для их расчетного счета — является обязательным.

Точно так же для вас может быть важна сеть банкоматов, скажем, если вы часто путешествуете и вам нужен быстрый доступ к наличным деньгам в пути.

Точно так же для вас может быть важна сеть банкоматов, скажем, если вы часто путешествуете и вам нужен быстрый доступ к наличным деньгам в пути. - Безопасность. Хотя большинство банков застрахованы от убытков, они по-прежнему различаются по уровню безопасности, который они предлагают для онлайн-сервисов. Быстрый просмотр новостей, чтобы увидеть, какие банки недавно столкнулись с нарушениями безопасности, может помочь вам исключить банк в этом отношении.

Этот последний пункт связан с другим — в конечном счете, банк, который вы выбираете, должен быть тем, которому вы доверяете. Многие люди до сих пор принимают решение о выборе банка, основываясь на компании, в которой работают их родители, или просто потому, что они доверяют имени и репутации крупного национального банка. В этом нет ничего плохого — душевное спокойствие, пожалуй, самая важная услуга, предлагаемая любым банком, и она должна быть частью вашего процесса принятия решений.

Итог

Лучший способ выбрать банк можно описать довольно просто.

vtb.ru и сайте программы;

vtb.ru и сайте программы;

Точно так же для вас может быть важна сеть банкоматов, скажем, если вы часто путешествуете и вам нужен быстрый доступ к наличным деньгам в пути.

Точно так же для вас может быть важна сеть банкоматов, скажем, если вы часто путешествуете и вам нужен быстрый доступ к наличным деньгам в пути.