Содержание

Мораторий на банкротство в 2022 году

06 мая 2022

Советы

Как должнику получить доступ к денежным средствам на арестованных счетах, раз они все равно не списываются во время моратория? И что делать кредитору, если должник ведет себя недобросовестно?

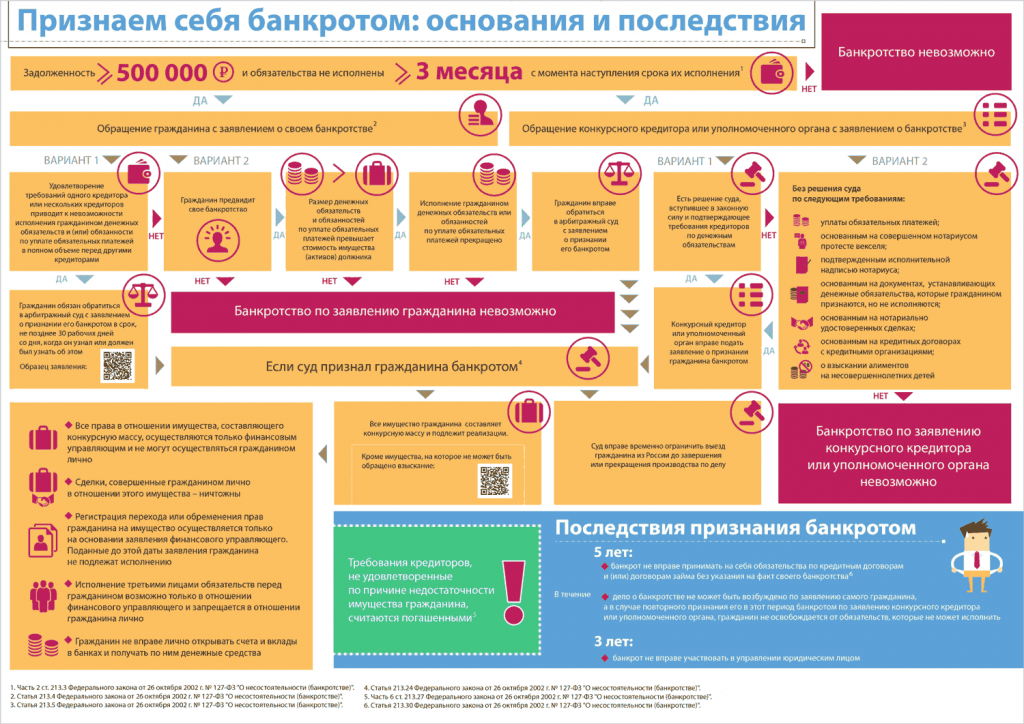

В чем суть моратория на банкротство?

Мораторий действует с 1 апреля 2022 г. и продлится как минимум 6 месяцев – до 1 октября 2022 г. Он введен для того, чтобы помочь бизнес-представителям и обычным гражданам справиться со сложной финансовой ситуацией во время проведения военной операции на Украине и действия санкций.

Мораторий запрещает обращаться в суд с заявлением о несостоятельности должника. Если кредитор подаст такое заявление в период с 1 апреля по 1 октября 2022 г., суд вернет его, ссылаясь на Постановление Правительства РФ от 28 марта 2022 г. № 497. Также могут вернуть поданные до 1 апреля заявления, вопрос о принятии которых к рассмотрению не был решен судом к дате введения моратория. По закону такое решение должно быть принято в течение 5 дней со дня поступления заявления в суд.

По закону такое решение должно быть принято в течение 5 дней со дня поступления заявления в суд.

Читайте также

Мораторий на банкротство: как он работает в 2022 году

Какими будут последствия моратория? На чем сфокусироваться кредиторам, пока он действует? И почему должнику может понадобиться отказ от банкротного иммунитета?

11 апреля 2022 Советы

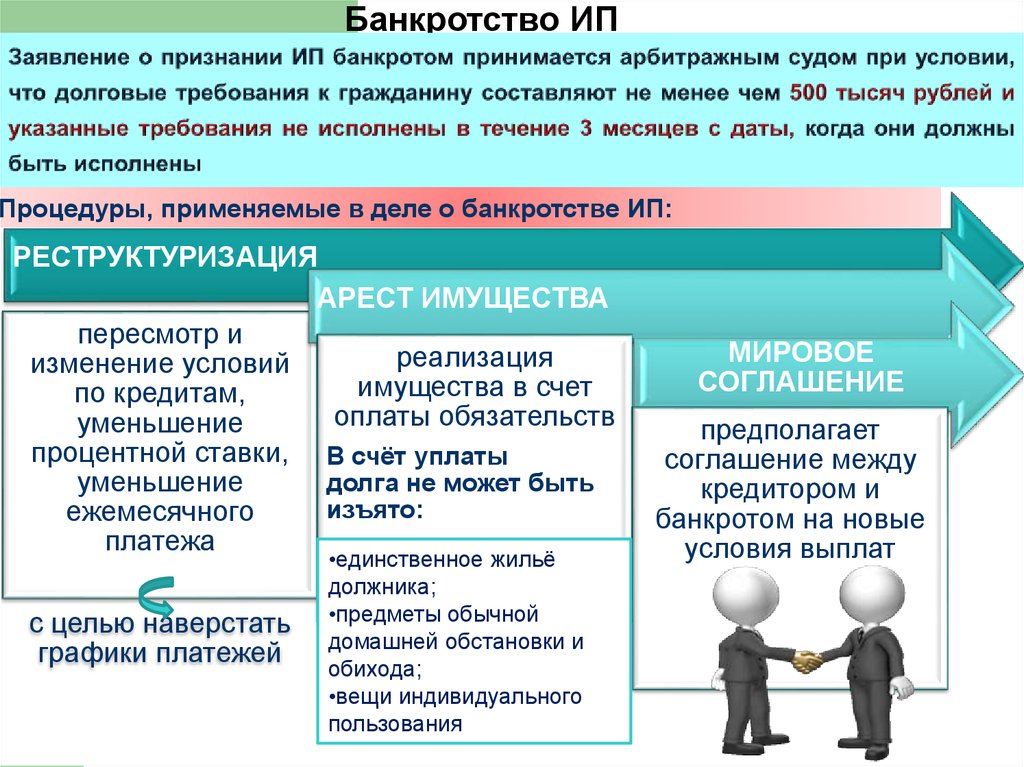

Суть моратория заключается в лишении кредиторов права подавать новые заявления о банкротстве и освобождении руководителей организаций, предпринимателей и граждан-должников от обязанности инициировать процедуру собственной несостоятельности при наличии признаков неплатежеспособности. Даже если должник испытывает финансовые трудности и не может платить по обязательствам, разрешается не заявлять о банкротстве. Это не повлечет последствий в виде штрафных санкций и субсидиарной ответственности контролирующих лиц. Однако уже инициированные процедуры несостоятельности не прекращаются и не приостанавливаются.

Мораторий автоматически запускает продолжниковые механизмы, предусмотренные п. 3 ст. 9.1 Закона «О несостоятельности (банкротстве)». В частности, не начисляются пени и штрафы за просрочку выполнения обязательств по договорам и несвоевременное внесение обязательных платежей; приостанавливаются исполнительные производства по имущественным взысканиям по требованиям, возникшим до 1 апреля 2022 г.; кредиторы не вправе обратить взыскание на залоговое имущество.

На кого распространяется мораторий?

«Коронавирусный» мораторий на банкротство, который длился с 6 апреля 2020 г. по 7 января 2021 г., распространялся только на компании и индивидуальных предпринимателей из наиболее пострадавших отраслей экономики. В отличие от него новый мораторий затрагивает всех должников: юридических лиц, ИП и обычных граждан. Исключение сделали только для застройщиков, которые нарушили сроки сдачи домов более чем на 6 месяцев.

Какие у моратория есть плюсы и минусы для должников?

Плюсы моратория ощутят все – компании, индивидуальные предприниматели и граждане. Например, многие удивились, что с 1 апреля с их счетов больше не списывают деньги по исполнительным листам, банки и МФО перестали начислять штрафы за просрочку по кредитам и займам, а в счетах за ЖКХ не рассчитывают пени. Те, кто взял ипотеку или автокредит, не потеряют квартиру или машину в период с 1 апреля по 1 октября 2022 г., так как кредиторы не имеют права забирать и реализовывать залоговое имущество. Полгода можно жить спокойно. Но должникам все же следует позаботиться о своем финансовом положении и к концу моратория войти в график платежей, чтобы не потерять имущество.

Например, многие удивились, что с 1 апреля с их счетов больше не списывают деньги по исполнительным листам, банки и МФО перестали начислять штрафы за просрочку по кредитам и займам, а в счетах за ЖКХ не рассчитывают пени. Те, кто взял ипотеку или автокредит, не потеряют квартиру или машину в период с 1 апреля по 1 октября 2022 г., так как кредиторы не имеют права забирать и реализовывать залоговое имущество. Полгода можно жить спокойно. Но должникам все же следует позаботиться о своем финансовом положении и к концу моратория войти в график платежей, чтобы не потерять имущество.

По коммерческим договорам не будут начисляться штрафные санкции за просрочку платежей и невыполнение обязательств. За 6 месяцев моратория нельзя взыскать проценты за пользование чужими денежными средствами.

Полгода Налоговая служба не будет начислять налогоплательщикам штрафы и пени.

Однако должники по-прежнему обязаны исполнять требования об уплате алиментов, о возмещении вреда жизни или здоровью и выплате заработной платы.

Минусы введения моратория касаются бизнеса. Компаниям запрещается в этот период выплачивать дивиденды и доходы по долям, распределять прибыль между участниками. Например, если учредитель пожелает выйти из общества, он не получит стоимость своей доли до 1 октября 2022 г. Фактически собственники компаний и бенефициары не смогут получить деньги на руки. Чтобы обойти эти ограничения, можно отказаться от моратория.

Как отказаться от моратория?

Компания может избежать нежелательных ограничений, связанных с введением моратория на банкротство. Достаточно подать заявление через Единый федеральный реестр сведений о банкротстве. Это можно сделать онлайн на официальном сайте в разделе «Срочная публикация заявления об отказе от применения моратория на банкротство в Федресурсе».

Однако после регистрации отказа вновь заработают все исполнительные производства. А кредиторы смогут инициировать банкротство в отношении должника.

Возможно ли банкротство по собственной инициативе?

Должники по-прежнему могут подать заявление о своем банкротстве в арбитражный суд, если считают это целесообразным. То есть мораторий освобождает от обязанности заявить о несостоятельности, но не лишает такого права. Как бонус: если должник в период действия моратория подаст в суд заявление о собственном банкротстве, он сможет получить судебную рассрочку выплаты задолженности до 3 лет без согласия кредиторов.

То есть мораторий освобождает от обязанности заявить о несостоятельности, но не лишает такого права. Как бонус: если должник в период действия моратория подаст в суд заявление о собственном банкротстве, он сможет получить судебную рассрочку выплаты задолженности до 3 лет без согласия кредиторов.

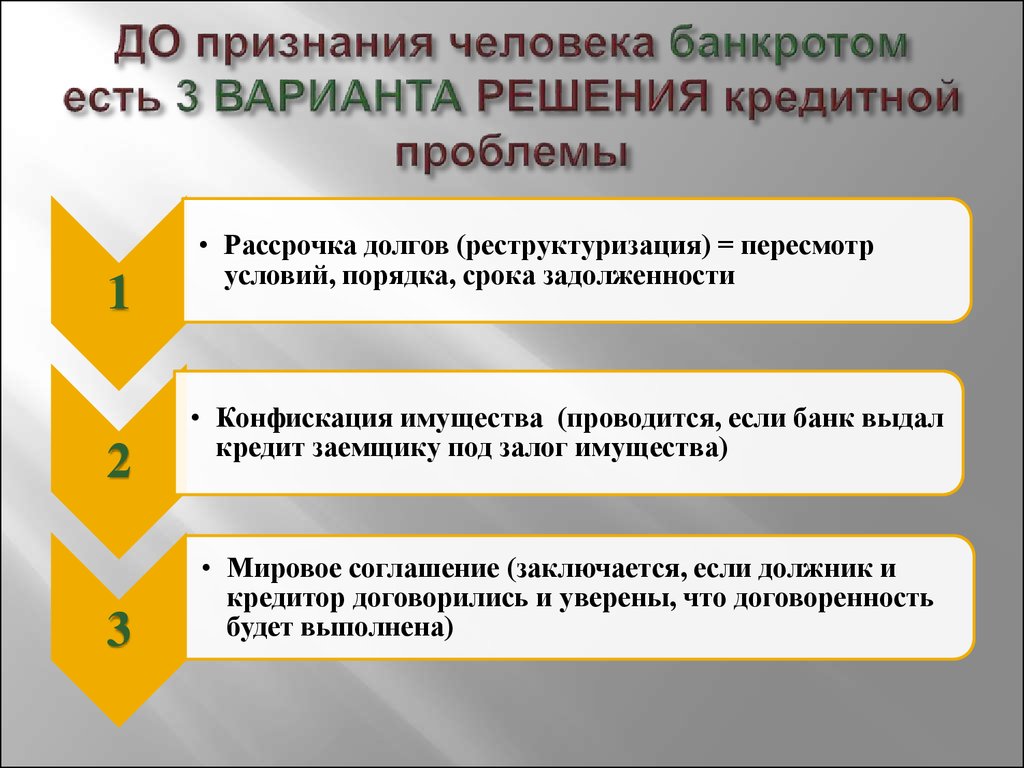

Условия предоставления судебной рассрочки без согласия кредиторов описаны в п. 3.1 ст. 9.1 Закона о банкротстве. Если кратко: рассрочка предоставляется по заявлению должника, если он подал заявление о банкротстве в период действия моратория и в отношении него уже ввели процедуру наблюдения (если должник – юридическое лицо) или процедуру реструктуризации (если должник – физическое лицо). С заявлением о рассрочке можно обратиться не раньше даты проведения первого собрания кредиторов, так как на собрании может быть предложено мировое соглашение.

Каким требованиям должен отвечать должник? Его доходы за отчетный период календарного года, в котором возбуждено дело о банкротстве, должны быть как минимум на 20% ниже доходов за тот же период предыдущего года. Не должно быть задолженности по требованиям о возмещении причиненного жизни и здоровью вреда и по оплате труда (требования кредиторов первой и второй очереди). Не должно быть заявлений кредиторов о признании должника банкротом, поданных до даты введения моратория и возвращенных арбитражным судом в соответствии с п. 2 ст. 9.1 Закона о банкротстве. Заявление должника о признании его банкротом должно быть подано не ранее 1 мая 2022 г. Должник должен представить арбитражному суду доказательства того, что собрание кредиторов отказалось подписывать мировое соглашение или воздержалось от рассмотрения этого вопроса.

Не должно быть задолженности по требованиям о возмещении причиненного жизни и здоровью вреда и по оплате труда (требования кредиторов первой и второй очереди). Не должно быть заявлений кредиторов о признании должника банкротом, поданных до даты введения моратория и возвращенных арбитражным судом в соответствии с п. 2 ст. 9.1 Закона о банкротстве. Заявление должника о признании его банкротом должно быть подано не ранее 1 мая 2022 г. Должник должен представить арбитражному суду доказательства того, что собрание кредиторов отказалось подписывать мировое соглашение или воздержалось от рассмотрения этого вопроса.

Судебная рассрочка предоставляется сроком на год. А если должник относится к стратегическим предприятиям и его доходы сократились на 50% и более, то этот срок может быть больше – до 3 лет.

Можно ли снять аресты со счетов в период действия моратория?

Если денежные средства не будут списывать со счетов по исполнительным производствам, возникает закономерный вопрос: можно ли через пристава или в судебном порядке снять арест на время моратория и пользоваться деньгами по своему усмотрению? Например, если человеку не хватает средств на жизнь или компании нужны деньги для реализации плана улучшения финансового положения. Ведь они будут просто лежать в банке на протяжении полугода.

Ведь они будут просто лежать в банке на протяжении полугода.

Вопрос этот спорный. Практика пока только складывается. Мораторий не отменяет аресты, а лишь запрещает перевод денег в пользу кредитора по исполнительному листу. Однако в период приостановки исполнительного производства должник имеет право обращаться в ФССП или суд с заявлением о снятии арестов. Судебные приставы скорее откажут должнику. А вот суд, может, и снимет арест, если заявитель докажет, что финансовые трудности возникли из-за сложной экономической ситуации в стране или санкций и что такие аресты препятствуют реабилитации бизнеса в период моратория.

Граждане, в том числе самозанятые, могут подать заявление в ФССП об оставлении суммы прожиточного минимума на карте или одном из банковских счетов. Каждый месяц можно будет свободно распоряжаться этой суммой. Такую возможность предоставляет Федеральный закон от 29 июня 2021 г. № 234-ФЗ. Он работает с 1 февраля 2022 г.

Что делать кредитору при недобросовестном поведении должника?

Введение моратория на банкротство может привести к злоупотреблениям со стороны должников. Например, платежеспособные юридические лица и индивидуальные предприниматели могут нарушать обязательства по договорам, вовремя не вносить обязательные платежи, продавать имущество или использовать временно высвобожденные средства для наращивания капитала. Должник может перестать платить, даже если договором предусмотрены большие штрафы и пени, ведь ничего ему за это не будет. Из-за недобросовестного поведения контрагентов компании без финансовой подушки безопасности могут пострадать. Например, если контрагенты перестали оплачивать поставки готовой продукции, производитель не сможет закупать сырье, платить налоги, выполнять обязательства по договорам. А там и до несостоятельности недалеко. Что делать кредиторам, чтобы предотвратить или сгладить негативные последствия подобных злоупотреблений?

Например, платежеспособные юридические лица и индивидуальные предприниматели могут нарушать обязательства по договорам, вовремя не вносить обязательные платежи, продавать имущество или использовать временно высвобожденные средства для наращивания капитала. Должник может перестать платить, даже если договором предусмотрены большие штрафы и пени, ведь ничего ему за это не будет. Из-за недобросовестного поведения контрагентов компании без финансовой подушки безопасности могут пострадать. Например, если контрагенты перестали оплачивать поставки готовой продукции, производитель не сможет закупать сырье, платить налоги, выполнять обязательства по договорам. А там и до несостоятельности недалеко. Что делать кредиторам, чтобы предотвратить или сгладить негативные последствия подобных злоупотреблений?

Во-первых, мораторий не отменяет арест банковских счетов и имущества должников, оспаривание сделок по выводу активов. Можно подавать в суд на должников с целью взыскать задолженность, наложить обеспечительные меры и обратить взыскание на имущество. Принудительно списать деньги не получится, но пристав обнаружит имущество и наложит на него арест. Активы будут заморожены. Как только отменят мораторий, можно сразу инициировать исполнительные производства и банкротство. Отслеживайте законность сделок, чтобы должники не выводили активы. Например, если компания продает имущество по заведомо заниженной цене или передает его аффилированным лицам, такие сделки можно через суд признать недействительными.

Принудительно списать деньги не получится, но пристав обнаружит имущество и наложит на него арест. Активы будут заморожены. Как только отменят мораторий, можно сразу инициировать исполнительные производства и банкротство. Отслеживайте законность сделок, чтобы должники не выводили активы. Например, если компания продает имущество по заведомо заниженной цене или передает его аффилированным лицам, такие сделки можно через суд признать недействительными.

Во-вторых, можно привлекать руководство организации к субсидиарной ответственности, если признаки несостоятельности возникли до моратория (абз. 3 п. 9 Постановления Пленума Верховного Суда РФ от 24 декабря 2020 г. № 44).

В-третьих, если есть доказательства, что положение контрагента не ухудшилось, а он в период моратория перестал вовремя платить и выполнять другие условия договора, можно через суд взыскать с такого партнера все положенные штрафы и пени. Ранее, в период действия «ковидного» моратория, такие прецеденты были. В частности, в п. 7 Постановления Пленума Верховного Суда РФ от 24 декабря 2020 г. № 44 указано, что не допускается заведомо недобросовестное использование моратория участниками оборота, положение которых не ухудшилось. С таких компаний и ИП можно взыскать неустойку и другие финансовые санкции, несмотря на мораторий.

В частности, в п. 7 Постановления Пленума Верховного Суда РФ от 24 декабря 2020 г. № 44 указано, что не допускается заведомо недобросовестное использование моратория участниками оборота, положение которых не ухудшилось. С таких компаний и ИП можно взыскать неустойку и другие финансовые санкции, несмотря на мораторий.

Потери, связанные с запретом на начисление штрафов и пени, кредиторы могут компенсировать с помощью такой меры, как взыскание убытков. Убытки – это расходы, которые понес кредитор в результате нарушения его прав, а также доходы, которые он мог получить, но не получил. Например, арендатор в период действия моратория перестал переводить деньги за аренду помещения. Арендодатель несет убытки, хотя мог бы сдавать это помещение другому арендатору, который платит вовремя. Чтобы взыскать убытки, кредиторам следует с особой тщательностью подойти к расчетам и сбору доказательств, которые подтверждают ущерб и упущенную выгоду. Сначала нужно написать претензию контрагенту. А если он откажется платить или проигнорирует письмо, можно обращаться с иском в арбитражный суд по месту регистрации должника.

А если он откажется платить или проигнорирует письмо, можно обращаться с иском в арбитражный суд по месту регистрации должника.

В-четвертых, никто не запрещает расторгать договоры с контрагентами, которые вдруг перестали платить и выполнять обязательства, и заключать контракты с новыми партнерами.

В-пятых, нужно следить за публикациями на Федресурсе: должник может сам отказаться от моратория, чтобы снять ограничения на получение прибыли участниками, или инициировать банкротство.

И наконец, мораторий не бесконечен. Как только он завершится, все законные инструменты взыскания вновь станут доступны. Будьте готовы воспользоваться ими в случае необходимости.

Что делать если должник уже в процедуре банкротства?

Чаще всего получить с должника причитающуюся кредитору денежную сумму в процессе банкротства не столь сложно, как может показаться. Достаточно грамотно и своевременно подать заявление в суд о том, чтобы Вас включили в формирующийся реестр требований кредиторов в отношении конкретного должника. Но что если, планируя взыскать задолженность, Вы обнаружили, что процесс банкротства давным-давно запущен, но при этом Вас, как потенциального кредитора, никто об этом не уведомил?

Но что если, планируя взыскать задолженность, Вы обнаружили, что процесс банкротства давным-давно запущен, но при этом Вас, как потенциального кредитора, никто об этом не уведомил?

Подобные случаи нередки в юридической практике ликвидации компаний. В большинстве случаев за ними стоят попытки недобросовестного должника, не желающего исправно платить по счетам, инициировать и провести процедуру банкротства на максимально выгодных для себя условиях.

Можно ли обратить в свою пользу тот факт, что должник уже находится в процедуре банкротства? Можно ли, что не менее важно, в принципе избежать возникновения подобных ситуаций? Попробуем разобраться.

Внимание: первые «звоночки»!

Порядок закрытия ООО и других юридических лиц предполагает, что ликвидация компании происходит далеко не в один день. Именно потому в арсенале у нечестного кандидата на банкротство достаточно времени для того, чтобы полностью обрести контроль над процедурой банкротства. Чтобы этого не произошло, стоит обратить внимание на следующие тревожные симптомыделового поведения Вашего должника:

Чтобы этого не произошло, стоит обратить внимание на следующие тревожные симптомыделового поведения Вашего должника:

- Обещания вернуть задолженность чуть позже, «потерпеть» еще неделю, месяц-другой и т. д.

- Следующая за этим «веская причина» отсрочить выплату долга еще на месяц

- И, наконец, последний сигнал – подача должником заявления в суд на признание его банкротом

Даже если исковое заявление на признание Вашего должника финансово несостоятельным подал не он сам, а некий другой кредитор, расслабляться не стоит. Ведь не исключено, что это подставное юридическое лицо, вступившее в сговор с должником, или подконтрольное ему предприятие. Согласно Федеральному закону о банкротстве, именно заявитель получает возможность выбирать арбитражного управляющего, а также обладать решающим голосом при формировании и проведении иных процессов, которые предусматривает порядок закрытия ООО и прочих предприятий. Таким образом, законодательный «перевес» в этой ситуации окажется всецело на стороне должника.

Таким образом, законодательный «перевес» в этой ситуации окажется всецело на стороне должника.

Что делать, чтобы Вас не вытеснили из процедуры банкротства?

Как мы видим, часто потенциальный банкрот проявляет заинтересованность по поводу того, чтобы основную часть кредиторов не оповестили о начавшейся процедуре признания финансовой несостоятельности. К подобным трюкам не раз прибегали различные ГУПы, МУПы и другие организации, занятые не только в сфере ЖКХ. Тем не менее, можно застраховать себя от нежелания должника платить, проделав, как минимум, следующие манипуляции:

- Регулярно просматривайте специализированную рубрику газеты «Коммерсантъ»: еще в 2008 году эта газета была официально аккредитована Правительством РФ как единственное издание, публикующее всю информацию о грядущих ликвидациях компаний по всей России.

- В обязательном порядке включайте в договоры пункт о том, что Ваш деловой партнер обязуется предварительно информировать Вас о любой существующей угрозе банкротства

- Кроме того, за нарушение данного пункта договора следует предусмотреть определенные санкции.

Подобный текст договора сыграет вам на руку при возможном обращении с жалобой в адрес арбитражного суда.

Подобный текст договора сыграет вам на руку при возможном обращении с жалобой в адрес арбитражного суда. - Проводите мониторинг финансового положения своих деловых партнеров. Для этого используйте сведения, публикуемые на интернет-сайтах арбитражных судов, а также в ФНС, расположенных по месту юридической регистрации партнера.

Если процесс уже запущен…

Предположим, Вы выяснили, что должник или некий кредитор уже обратился с исковым заявлением в суд по поводу признания его банкротом. Для спасения положения Вам следует без промедления предпринять аналогичные действия. Ведь в случае признания первого заявления необоснованным, суду ничего другого не останется, как утвердить арбитражного управляющего, кандидатура которого будет обозначена в следующем заявлении, которое будет признано обоснованным.

Если интересующий Вас должник уже находится в процедуре наблюдения, Вам следует обратиться с заявлением в суд на Ваше включение в реестре требований кредиторов. Медлить с этим также не следует, ведь сразу же после принятия судом решения о Вашем включении в реестр, Вы сможете полноправно влиять на процедуру банкротства посредством присутствия и голосования на собрании кредиторов и др.

Медлить с этим также не следует, ведь сразу же после принятия судом решения о Вашем включении в реестр, Вы сможете полноправно влиять на процедуру банкротства посредством присутствия и голосования на собрании кредиторов и др.

В то же время стоит подать также и заявление о том, что Ваши права как кредитора были нарушены. Так Вы повысите вероятность того, что дружественный должнику управляющий будет уже не в состоянии скрыть факт умышленного банкротства.

Как догадаться о том, что кредитор «подставной»?

Будучи полноправным членом собрания кредиторов, Вы сможете без труда определить мнимого кредитора или группу подставных лиц. Наиболее часто их финансовые требования насчитывают около 70% от общей стоимости заявленных активов должника. Таким образом, на собраниях кредиторов те самые дружественные должнику 70% голосов будут определять конечный результат процедуры.

Не допустив того, чтобы даже 20% фальшивых голосов присутствовали в реестре, реальные кредиторы существенно облегчат борьбу за свои финансовые права, обращая порядок закрытия ООО и юридических лиц в пользу реальных долговых требований. Главное – это Ваши решительные и согласованные действия против мнимых заимодавцев.

Главное – это Ваши решительные и согласованные действия против мнимых заимодавцев.

Другие методы отстаивания прав кредитора

Если даже все вышеперечисленное не возымело действия, сдаваться не стоит. Например, можно предпринять следующие шаги:

- Направить жалобу в адрес существующего арбитражного управляющего(это возможно, если Вам удастся подтвердить ущемление Ваших прав и нанесенный Вашей компании ущерб по его вине).

- Обжаловать итоги решения по результатам собрания кредиторов, а такжеоспорить финансовый анализ должника, доказав впоследствии факт преднамеренного банкротства. Для этого следует более внимательно изучить то, что арбитражные суды обычно проверяют крайне редко – содержание различных графиков, коэффициентов и других документов, поясняющих, в каком направлении утекали активы должника. Также можно уличить во лжи финансового управляющего, выявив неполный список документов, выборочное раскрытие сведений, относящихся к сделкам, осуществленным должником и т.

п.

п. - Ходатайствовать в МВД России и другие специализированные органы о проверке наличия в действиях управляющего либо должника действий, подпадающих под действие УК РФ.

В заключение следует сказать, что практика борьбы с контролируемыми банкротствами в России еще только складывается, и многие формулировки и доказательства до сих пор выглядят слишком размытыми для того, чтобы быть безоговорочно принятыми судом. Однако не стоит радовать недобросовестных банкротов, опуская руки. Благодаря собственным активным действиям и помощи специалистов компании «СВ-банкротство» Вы получите реальный шанс на возврат активов, принадлежащим Вам по праву.

Узнайте больше о взыскании задолженности по ссылке: http://svbankrotstvo.ru/vzyskanie-dolga-cherez-bankrotstvo/

Банкротство | Калифорнийские суды | Руководство по самопомощи

Банкротство — это процесс в федеральном суде, который помогает людям, которые должны деньги, получить освобождение от долгов, которые они не могут выплатить.

Это руководство поможет вам:

- Понять основы банкротства

- Найдите ресурсы, которые помогут вам сделать следующий шаг

Что такое банкротство?

Банкротство — это юридический процесс, призванный помочь людям, которые должны деньги, или должникам , получить освобождение от долгов, которые они не могут выплатить, и в то же время помочь людям, которым должны деньги, или кредиторы , получают выплаты из активов, которыми владеет должник.

После банкротства должник больше не обязан по закону выплачивать какие-либо долги, которые ликвидированы или погашены в суде по делам о банкротстве.

Коллекторы не могут взыскать долги, которые были погашены. Это означает, что кредиторы должны прекратить все судебные иски, телефонные звонки, письма и другие виды контактов по поводу долгов, которые были погашены судом по делам о банкротстве.

Дела о банкротстве рассматриваются в федеральном суде

Банкротство регулируется федеральным законодательством, а не законодательством штата Калифорния. В этом руководстве содержится основная информация и ресурсы, но в нем нет конкретных форм штата Калифорния, и вы не должны подавать документы в окружной суд, как это можно было бы делать по другим юридическим вопросам.

В этом руководстве содержится основная информация и ресурсы, но в нем нет конкретных форм штата Калифорния, и вы не должны подавать документы в окружной суд, как это можно было бы делать по другим юридическим вопросам.

Федеральные формы банкротства

Решите, подходит ли вам банкротство

Поскольку существуют разные виды банкротства, один может быть лучше для вас, чем другой, или банкротство может вообще не быть хорошим решением для вашей проблемы.

Чтобы принять решение о банкротстве, вам необходимо знать:

- Какие у вас есть альтернативы помимо банкротства

- Какие долги будут ликвидированы или погашены , при банкротстве и какие не будут

- Какой вид банкротства вам подходит

Альтернативы банкротству

Попробуйте выяснить, сможете ли вы избежать банкротства самостоятельно

Определите, можете ли вы сократить свои расходы, увеличить свой доход, договориться о снижении процентных ставок или продать какое-либо имущество.

Возможно, вы сможете внести коррективы в свою ситуацию, чтобы начать выплачивать свои долги самостоятельно.

Возможно, вы сможете внести коррективы в свою ситуацию, чтобы начать выплачивать свои долги самостоятельно.Узнайте о других возможностях у юриста по банкротству

Юрист, обладающий опытом в области банкротства, может предложить вам дополнительные варианты альтернатив.

Получить помощь от кредитного консультационного агентства

Они могут помочь вам составить бюджет, договориться о плане погашения с пониженной процентной ставкой или даже с нулевой процентной ставкой, а также помочь вам прекратить агрессивную практику взыскания долгов, которая подавляет вас.

Будьте осторожны, получая помощь от компаний, обещающих погашение долгов.

Многие компании, обещающие погашение долга за очень небольшие деньги, пользуются должниками, взимая предоплату независимо от того, действительно ли они погашают долг.

Виды долга, который

не устраняется в результате банкротства

Вы не можете погасить все долги в результате банкротства. Вот некоторые из наиболее распространенных долгов, от которых нельзя избавиться при банкротстве:

Вот некоторые из наиболее распространенных долгов, от которых нельзя избавиться при банкротстве:

- Задолженность по алиментам или алиментам супруга

- Большинство студенческих кредитов

- Большинство налоговых задолженностей

- Заработная плата, которую вы должны людям, которые работали на вас

- Ущерб за телесные повреждения, причиненные вами при вождении в состоянии алкогольного опьянения

- Задолженность перед государственными органами по штрафам или пени

Виды банкротства

Существует четыре распространенных вида дел о банкротстве, названных в соответствии с главой федерального Кодекса о банкротстве, в которой они описаны.

- Глава 7 является наиболее распространенной формой банкротства физических лиц. Суд продает все ваши активы (за исключением активов, освобожденных от налогообложения) за наличные, а затем выплачивает деньги вашим кредиторам. Вы должны заработать меньше определенной суммы денег, чтобы претендовать на участие.

- Глава 11 из-за сложности процедуры банкротства, как правило, речь идет о корпорациях, но и физические лица тоже могут подать заявление. Должник обычно сохраняет свои активы и продолжает вести бизнес, работая над планом погашения долга перед кредиторами.

- Глава 12 это упрощенная реорганизация для семейных фермерских хозяйств, когда должник сохраняет свое имущество и разрабатывает план погашения с кредиторами.

- Глава 13 похожа на главу 11, но для отдельных лиц. Это план погашения для лиц с регулярным доходом. При этом типе банкротства вы погашаете свои долги в течение 3–5 лет и сохраняете свою собственность.

Получить помощь в банкротстве

Решение подать заявление о банкротстве — важное решение. Это может повлиять на вас в течение длительного времени, и это не удаляет все виды долгов. Любая ошибка в вашем деле может означать, что суд может отклонить ваше дело.

Поскольку банкротство является специализированной и очень сложной областью права, рекомендуется получить консультацию у юриста по банкротству.

Руководство по получению юридической помощи

Ресурсы по банкротству

Банкротство | Департамент доходов штата Джорджия

Банкротство — это федеральное судебное разбирательство, которое помогает должникам с финансовыми трудностями получить помощь. Целью банкротства является новое начало либо путем погашения определенных долгов, либо путем погашения долга посредством банкротства. Банкротство начинается с подачи петиция . Банкротство включает в себя все долги до подачи петиции (они известны как долги до подачи петиции ).

Когда должник подает заявление о банкротстве, автоматическая приостановка запрещает кредиторам предпринимать действия по взысканию долгов с должника. Однако банкротство не останавливает Департамента доходов штата Джорджия от:

- Проведения аудита для определения налогового обязательства

- Выдача уведомления о недостаче налога

- Требование налоговых деклараций

- Начисление любого налога и выдача уведомления и требования об уплате такого начисления

- Выдача возмещений по налоговым декларациям и зачет этих возмещений против начисленных налогов, когда применяются определенные условия

- Зачет налоговых возмещений в счет налогового долга при определенных условиях

Чтобы защита от банкротства была эффективной, кредиторы должника должны быть уведомлены о банкротстве. Официальный адрес для уведомления Департамента о банкротстве:

Официальный адрес для уведомления Департамента о банкротстве:

Налоговая служба Джорджии

Подразделение по соблюдению требований — Центральная секция сбора

1800 Century Blvd NE, Suite 9100

Atlanta, GA 30345-3202

После того, как Департамент получит уведомление о банкротстве, он может подать Proof of Claim40. с судом по делам о банкротстве с перечислением долгов должника перед Департаментом. В то время как некоторые налоги уплачиваются при банкротстве, многие нет. Налоги, которые не были уплачены или уплачены во время банкротства, по-прежнему подлежат взысканию после того, как должник успешно завершит процедуру банкротства.

Банкротство не освобождает должника от обязанности подавать все требуемые налоговые декларации и платить налоги, подлежащие уплате в ходе дела о банкротстве. Непредставление и/или неуплата текущих налогов во время банкротства может привести к прекращению дела о банкротстве должника.

Совместные налоговые обязательства

Только физическое или юридическое лицо, подавшее заявление о банкротстве, получает преимущества автоматического приостановления и увольнения.

Подоходный налог с физических лиц

Физические лица, состоящие в браке, могут объявить о банкротстве вместе или по отдельности. Если только один из супругов подал заявление о банкротстве, но налоговые декларации были поданы совместно, супруг, который не подал заявление о банкротстве, по-прежнему будет подлежать взысканию и не получит освобождения от ответственности.

Налоги в трастовый фонд предприятий

Физические лица, участвующие в юридическом коммерческом предприятии (например, корпорации или компании с ограниченной ответственностью), могут нести личную ответственность за просроченную задолженность по налогам в трастовый фонд юридического лица (например, налог с продаж и подоходный налог). ). Бизнес-субъект, объявляющий о банкротстве, не защищает физическое лицо и не требует погашения долгов физического лица. Аналогичным образом, заявление о банкротстве физического лица не защищает и не требует погашения долгов юридического лица.

Списание

Когда Департамент получает уведомление о банкротстве должника, он проверяет счет и определяет, какие долги подлежат погашению. Некоторые налоговые долги могут больше не подлежать взысканию после освобождения должника. Если задолженность не погашена, Департамент может возобновить все соответствующие действия по взысканию в соответствии с законодательством штата для взыскания непогашенной задолженности.

Некоторые налоговые долги могут больше не подлежать взысканию после освобождения должника. Если задолженность не погашена, Департамент может возобновить все соответствующие действия по взысканию в соответствии с законодательством штата для взыскания непогашенной задолженности.

Налоговое удержание будет продолжать действовать после подачи заявления о банкротстве в отношении всего имущества, которым налогоплательщик владеет на дату подачи заявления о банкротстве. Несмотря на то, что налоговое право удержания остается в силе после банкротства, личная ответственность налогоплательщика по уплате налога будет снята, если будут выполнены все другие требования для освобождения от банкротства. Это означает, что после вынесения приказа об увольнении Департамент не может взимать налог как личное обязательство налогоплательщика, но может добиваться сбора путем конфискации и продажи любого имущества, которым налогоплательщик владел на дату подачи им заявления о банкротстве.

Увольнение

Если дело о банкротстве Должника будет прекращено до того, как Должник получит освобождение от уплаты налогов, Департамент примет все соответствующие меры по взысканию всей налоговой задолженности должника.

Подобный текст договора сыграет вам на руку при возможном обращении с жалобой в адрес арбитражного суда.

Подобный текст договора сыграет вам на руку при возможном обращении с жалобой в адрес арбитражного суда. п.

п. Возможно, вы сможете внести коррективы в свою ситуацию, чтобы начать выплачивать свои долги самостоятельно.

Возможно, вы сможете внести коррективы в свою ситуацию, чтобы начать выплачивать свои долги самостоятельно.