Содержание

Ремесленная деятельность без регистрации в налоговой

Нередко ремесленники ошибочно полагают, что если они не зарегистрированы в качестве индивидуальных предпринимателей (ИП), то их деятельность не может быть признана предпринимательской. Соответственно ремесленники ошибочно полагают, что при отсутствии такой регистрации они не могут быть привлечены к ответственности за осуществление предпринимательской деятельности без регистрации и к сделкам, которые они заключают, не применяются правила Гражданского кодекса Российской Федерации об обязательствах, связанных с осуществлением предпринимательской деятельности.Далее будет показано почему такая точка зрения может оказаться ошибочной.

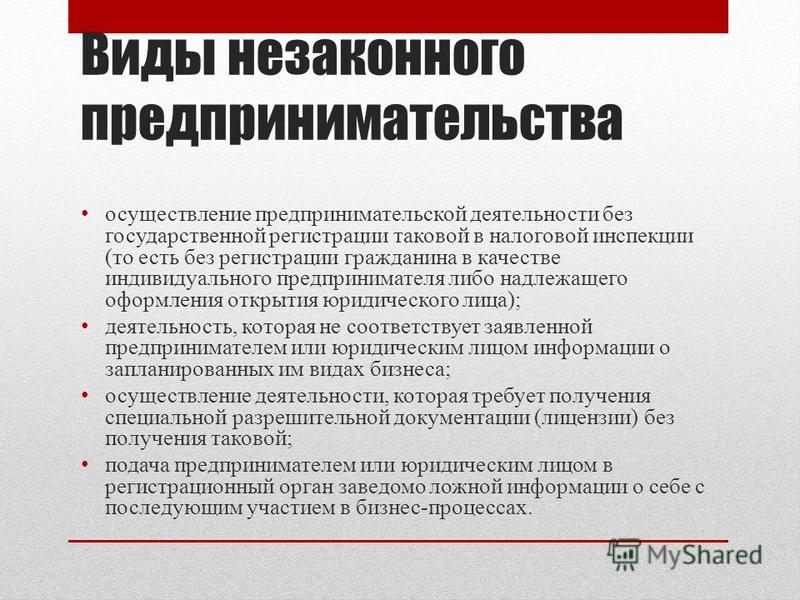

Предпринимательская деятельность без государственной регистрации

Для начала необходимо определиться с тем, какая деятельность является предпринимательской. В соответствии с абз. 3 п. 1 ст. 2 ГК РФ предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. И там же сказано о том, что лица, осуществляющие предпринимательскую деятельность, должны быть зарегистрированы в этом качестве в установленном законом порядке, если иное не предусмотрено Гражданским кодексом.

И там же сказано о том, что лица, осуществляющие предпринимательскую деятельность, должны быть зарегистрированы в этом качестве в установленном законом порядке, если иное не предусмотрено Гражданским кодексом.

В п. 1 ст. 23 ГК РФ сказано, что гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя, за исключением случаев, предусмотренных абзацем вторым указанного пункта, в соответствии с которым в отношении отдельных видов предпринимательской деятельности

законом*

могут быть предусмотрены условия осуществления гражданами такой деятельности без государственной регистрации в качестве индивидуального предпринимателя. Гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица с нарушением требований указанного пункта 1 статьи 23 ГК РФ, не вправе ссылаться в отношении заключенных им при этом сделок на то, что он не является предпринимателем. Суд может применить к таким сделкам правила Гражданского кодекса Российской Федерации об обязательствах, связанных с осуществлением предпринимательской деятельности (п. 4 ст. 23 ГК РФ). В любом случае, к таким сделкам суд применяет законодательство о защите прав потребителей (п. 12 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей»).

Суд может применить к таким сделкам правила Гражданского кодекса Российской Федерации об обязательствах, связанных с осуществлением предпринимательской деятельности (п. 4 ст. 23 ГК РФ). В любом случае, к таким сделкам суд применяет законодательство о защите прав потребителей (п. 12 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей»).

Это означает, что если ремесленник не зарегистрирован в качестве индивидуального предпринимателя и не соблюдает условия предусмотренные законом, при которых предпринимательская деятельность осуществляется без государственной регистрации в качестве индивидуального предпринимателя, но по факту осуществляет предпринимательскую деятельность и заключил договор на выполнение ремесленных работ с гражданином, заказавшим эти работы для бытовых или других личных нужд, то к такому договору суд применяет законодательство о защите прав потребителей, которое наделяет потребителей определёнными правами.

Соответственно потребитель, например, вправе отказаться от исполнения договора о выполнении ремесленных работ в любое время при условии оплаты ремесленнику фактически понесенных им расходов, связанных с исполнением обязательств по данному договору. Или, например, при удовлетворении судом требований потребителя, установленных законом, суд может взыскать с такого ремесленника за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присуждённой судом в пользу потребителя (п. 6 ст. 13, ст. 32 Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей»). При этом данные права предоставляются потребителю независимо от условий, указанного договора на ремесленные работы.

Также следует учесть, что деятельность гражданина по выполнению ремесленных работ без государственной регистрации в качестве индивидуального предпринимателя, при определённых условиях может быть признана предпринимательской деятельностью, с последующим привлечением к административной или уголовной ответственности за осуществление предпринимательской деятельности без регистрации или без лицензии, если такая лицензия обязательна.

Деятельность гражданина, которая не является предпринимательской

Как уже было сказано выше, предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (абз. 3 п. 1 ст. 2 ГК РФ).

Учитывая это, отдельные случаи выполнения ремесленных работ не признаются предпринимательской деятельностью при условии, если объёмы выполненных работ и другие обстоятельства не свидетельствуют о том, что данная деятельность была направлена на систематическое получение прибыли. При этом отсутствие прибыли само по себе не означает отсутствие предпринимательской деятельности, поскольку извлечение прибыли является целью предпринимательской деятельности, а не её обязательным результатом (см. п. 13 Постановления Пленума Верховного Суда РФ от 24.10.2006 N 18 «О некоторых вопросах, возникающих у судов при применении Особенной части Кодекса Российской Федерации об административных правонарушениях»).

Исходя из вышеизложенного, можно предположить, что если гражданин в качестве отдельных случаев, например, для родственника, соседа, одноклассника, коллеги по работе, какого-либо знакомого или даже для постороннего лица выполнил ремесленные работы, не преследуя цели систематического извлечения прибыли (если объёмы выполненных работ и другие обстоятельства не свидетельствуют об обратном), либо ремесленные работы выполнялись заведомо безвозмездно, то такая деятельность предпринимательской не является.

Соответственно, в названных случаях, в связи с осуществлением указанной деятельности, лицо не может быть привлечено к административной или уголовной ответственности за осуществление предпринимательской деятельности без регистрации и без лицензии. Следовательно, в отношении сделок, заключенных с указанными лицами, правила Гражданского кодекса Российской Федерации об обязательствах, связанных с осуществлением ремесленником предпринимательской деятельности не применяются.

По материалам сайта ПечноеПраво.рф

* Физические лица при применении специального налогового режима вправе вести виды деятельности, доходы от которых облагаются налогом на профессиональный доход, без государственной регистрации в качестве индивидуальных предпринимателей, за исключением видов деятельности, ведение которых требует обязательной регистрации в качестве индивидуального предпринимателя в соответствии с федеральными законами, регулирующими ведение соответствующих видов деятельности (п. 6 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»).

Как открыть ИП: подробная инструкция

Татьяна Нечаева, старший юрист hh.ru

В России существует несколько режимов, которые позволяют человеку официально заниматься предпринимательством: самозанятость, ИП и открытие организации вроде ООО и ПАО. Какой из режимов подходит больше всего, зависит от потребностей предпринимателя.

Остановить свой выбор на ИП можно по нескольким причинам. В отличие от самозанятых у ИП нет ограничений в видах осуществляемой деятельности, размер дохода может быть любой и можно нанимать сотрудников. Вместе с тем ИП имеет целый ряд преимуществ перед полноценно функционирующей организацией, которые облегчают ведение бизнеса:

- Упрощённый процесс регистрации. Чтобы открыть ИП, нужно собрать пакет документов и отправить их в налоговую, причём для этого даже необязательно выходить из дома.

- Меньшие расходы на открытие и содержание. А некоторые ИП попадают под льготные каникулы и могут не платить налоги первое время работы.

- Можно сразу использовать заработанные деньги на личные нужды.

- В трудовой договор с сотрудником можно добавлять дополнительные основания для увольнения. Любые изменения в трудовом договоре можно вводить в одностороннем порядке, следует лишь уведомить сотрудника не менее чем за две недели.

- Не нужно платить выходные пособия при сокращении штата или прекращении деятельности, разве что если это не прописано в трудовом договоре.

- Работать можно как единолично, так и нанимать персонал.

Зарегистрироваться в качестве ИП в России могут совершеннолетние граждане. Между тем открыть ИП может и несовершеннолетний с 14 лет (с разрешения законных представителей) и с 16 лет (при признании его дееспособности органами опеки или судом).

Открыть ИП в России имеют право и иностранные граждане со временной регистрацией или пропиской на территории страны.

Однако заниматься предпринимательской деятельностью запрещено тем, кто:

- ранее регистрировался в качестве ИП, но не произвёл ликвидацию предприятия;

- по решению суда не имеет права заниматься предпринимательской деятельностью;

- признан банкротом менее года назад.

Для регистрации ИП нужно собрать следующий пакет документов:

- Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя по форме Р21001. Заполнить заявление можно от руки или на компьютере. Для этого понадобятся паспортные и контактные данные, а также коды Общероссийского классификатора видов экономической деятельности (ОКВЭД).

При этом важно заполнить заявление строго по форме, которая указана в Приложении 13 в разделе Х приказа от ФНС.

При этом важно заполнить заявление строго по форме, которая указана в Приложении 13 в разделе Х приказа от ФНС. - Оригинал, копия или скан паспорта в зависимости от способа подачи документов.

- Копия ИНН заявителя.

- Квитанция об оплате государственной пошлины, которую можно сформировать с помощью сервиса «Уплата госпошлины» на сайте ФНС. Важно: при направлении документов для государственной регистрации в форме электронных документов, в том числе через МФЦ и нотариуса, уплачивать госпошлину не требуется.

Подать пакет документов на регистрацию ИП можно лично или дистанционно.

Подать документы лично можно через:

- налоговую инспекцию,

- многофункциональный центр (МФЦ),

- нотариуса.

Подать документы дистанционно можно через:

- почту или курьерские услуги,

- сайт «Госуслуги»,

- сайт Федеральной налоговой службы,

- сайт МФЦ,

- нотариуса.

Подпись на заявлении, а также копия паспорта должны быть засвидетельствованы у нотариуса, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт, а также при представлении документов в электронном виде, подписанных усиленной квалифицированной электронной подписью заявителя (УКЭП).

Татьяна Нечаева, старший юрист hh.ru, советует предпринимателю сразу получить УКЭП, поскольку электронный документооборот становится всё более популярным и имеет явные преимущества в сравнении с подписанием и отправкой бумаг.

_________

Подробнее о видах электронных подписей и их получении.

Отдельно отметим, что большинство российских банков предоставляют услугу открытия ИП. Работники банка помогут собрать и заполнить документы, а также отправить их в налоговую. Клиенту даже не нужно посещать банковское отделение — можно подать заявку онлайн или встретиться с представителем банка в удобном месте. Услуга для предпринимателя бесплатна, так как клиент и банк получают взаимную выгоду: человек уверен в правильности заполненных бумаг и регистрации ИП, а банк получает нового клиента.

Татьяна Нечаева, старший юрист hh.ru, считает этот способ подачи документов на открытие ИП самым удобным, поскольку большинству предпринимателей нужно открывать расчётный счёт в одном из банков для работы ИП. Если же человек решил подавать документы самостоятельно, но ему понадобился расчётный счёт, — банк окажет эту услугу платно по текущему тарифному плану.

Если же человек решил подавать документы самостоятельно, но ему понадобился расчётный счёт, — банк окажет эту услугу платно по текущему тарифному плану.

Зарегистрировать ИП можно только по месту жительства. Если заявитель прописан в одном регионе, а живёт в другом, то либо придётся менять место регистрации на текущее местонахождение, либо отправлять доверенное лицо в МФЦ по месту прописки. Все отчёты, связанные с деятельностью ИП, нужно передавать в отделение налоговой, в котором проходила регистрация. Узнать адрес налоговой, в которую необходимо подавать документы, можно по ссылке.

Спустя три рабочих дня после подачи документов в налоговую предприниматель получает лист записи в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). С 1 января 2017 года свидетельство о регистрации ИП не выдаётся, поэтому, чтобы удостовериться в получении статуса ИП, нужно зайти на сайт ФНС.

После регистрации у ИП есть один месяц, чтобы определиться, по какому налоговому режиму он будет работать. Если предприниматель не делает выбор в течение этого времени, то предприятие автоматически переходит на основную систему налогообложения (ОСНО). На ней нужно в полном объёме вести бухгалтерский учёт и платить налог на добавленную стоимость (НДС) в размере 20%, а также налоги на прибыль и на имущество.

Если предприниматель не делает выбор в течение этого времени, то предприятие автоматически переходит на основную систему налогообложения (ОСНО). На ней нужно в полном объёме вести бухгалтерский учёт и платить налог на добавленную стоимость (НДС) в размере 20%, а также налоги на прибыль и на имущество.

Упрощённая система налогообложения (УСН)

УСН — единый налог, который заменяет налоги на прибыль и на доходы физических лиц (НДФЛ), а также освобождает от уплаты НДС. УСН делится на два вида:

- УСН «Доходы». Предполагает оплату 6% от доходов. Доходами считается вся поступившая выручка, но не отгрузка товара или факт выполнения работ, подтверждённых актами. Отчитываться перед налоговой за расходы не нужно.

- УСН «Доходы минус расходы». Предполагает оплату 15% от разницы между доходами и расходами. Если затраты превышают выручку, платить всё равно придётся.

Также в отдельных регионах налоговая ставка может быть снижена: льгота составит от 1 до 5%. Предпринимателю нужно самостоятельно рассчитать, какой вид УСН будет для него выгоднее.

Предпринимателю нужно самостоятельно рассчитать, какой вид УСН будет для него выгоднее.

Когда доходы ИП превысят 150 миллионов ₽ или количество сотрудников станет свыше 100 человек, то налог будет рассчитываться по новым ставкам — 8% на УСН «Доходы» и 20% на УСН «Доходы минус расходы».

Патентная система налогообложения (ПСН)

На ПСН предприниматель покупает на срок от месяца до года разрешение заниматься конкретным бизнесом — патент. Стоимость патента зависит от вида деятельности ИП и определяется государством.

Единый сельскохозяйственный налог (ЕСХН)

При условии, что более 70% доходов ИП поступают от сельскохозяйственного производства, можно работать по ЕСХН. В таком случае налог составляет 6% от разницы между доходами и расходами, но добавляется выплата НДС.

Налог на профессиональный доход (НПД)

При желании предприниматель может работать как самозанятый на НПД, оставаясь в статусе ИП. При этом часть «регалий», которыми обладает ИП, теряются. ИП на НДП может оказывать только установленный перечень услуг, имеет ограничение в доходе в 2,4 миллиона ₽ и не может нанимать сотрудников. Сумма отчислений в налоговую снижается и составляет 6% от доходов.

ИП на НДП может оказывать только установленный перечень услуг, имеет ограничение в доходе в 2,4 миллиона ₽ и не может нанимать сотрудников. Сумма отчислений в налоговую снижается и составляет 6% от доходов.

Возникает вопрос: почему бы не закрыть ИП и не стать самозанятым? Такой вариант возможен, но у ИП на НПД есть несколько преимуществ перед самозанятыми:

- Для заказчика сотрудничество с ИП более выгодно и безопасно, так как самозанятый может в любой момент потерять статус — и тогда компании придётся платить налоги за самозанятого.

- Некоторые организации принимают оплату платёжным поручением или через расчётный счёт, который имеется только у ИП.

- Обычному плательщику НПД не выдадут лицензию на автоперевозки или на медицинскую, фармацевтическую и образовательную деятельность.

- При превышении дохода в 2,4 миллиона ₽ легко перейти на другой режим налогообложения ИП.

ИП обязаны оплачивать страховые взносы за себя, а также за своих сотрудников при их наличии, даже когда прибыль за год равна нулю.

Страховые взносы ИП за себя в 2022 году фиксированные и составляют:

- 34 445 ₽ на обязательное пенсионное страхование (ОПС).

- 8766 ₽ на обязательное медицинское страхование (ОМС).

На своё усмотрение ИП без сотрудников может платить взносы на обязательное социальное страхование (ОСС). В такой ситуации предприниматель может уйти на оплачиваемый больничный или в декрет.

Если годовой доход ИП превышает 300 000 ₽, придётся заплатить свыше фиксированного размера ещё 1% от суммы превышения, но не более восьмикратного увеличения фиксированного платежа — 275 560 ₽.

Сроки оплаты страховых взносов:

- Если доходы не превышают 300 000 ₽, то не позднее 31 декабря текущего года.

- Если доходы превышают 300 000 ₽, то налог на превышающую сумму нужно оплатить в срок не позднее 1 июля следующего года.

В той ситуации, когда у ИП есть подчинённые, он обязан оплачивать страховые взносы за своих работников. Сумма взносов исчисляется по тем же ставкам, что и в компаниях: на ОПС — 22%, на ОМС — 5,1%, ОСС — 2,9%. Работодатель также должен страховать сотрудников от несчастных случаев, направляя взносы в Фонд социального страхования (ФСС). Тариф взносов зависит от опасности работы подчинённых.

Работодатель также должен страховать сотрудников от несчастных случаев, направляя взносы в Фонд социального страхования (ФСС). Тариф взносов зависит от опасности работы подчинённых.

При закрытии ИП или переходе на другой режим важно пройти процесс ликвидации. Это можно сделать несколькими способами: через отделения ФНС, многофункциональные центры или при помощи сторонних специалистов за оплату. Для этого необходимо уволить сотрудников, подать заявление о прекращении деятельности ИП, оплатить страховые взносы и налоги.

К процессу ликвидации нужно тщательно подготовиться, иначе налоговая может отказать в закрытии ИП. Во избежание неожиданностей советуем изучить подробную инструкцию по ликвидации ИП.

Ещё статьи о трудовом праве

🚩 Материал был полезен? Поделитесь им с друзьями в соцсетях!

Кнопка репоста — в шапке статьи ⏫

↩ К другим статьям

Что такое интеллектуальная собственность? Определение прав ИС и мер защиты

Должен ли я регистрировать свою интеллектуальную собственность, чтобы получить защиту?

Нет. Как творец или изобретатель, вы получаете защиту интеллектуальной собственности, как только создаете что-либо. До 1978 г. требовалась публикация в той или иной форме, но сейчас все изменилось. Например, если вы пишете роман или создаете прототип робота, вы сразу получаете права на интеллектуальную собственность. Вы имеете право создавать и владеть этими творениями, а также делиться ими или продавать их по своему усмотрению, за некоторыми исключениями.

Как творец или изобретатель, вы получаете защиту интеллектуальной собственности, как только создаете что-либо. До 1978 г. требовалась публикация в той или иной форме, но сейчас все изменилось. Например, если вы пишете роман или создаете прототип робота, вы сразу получаете права на интеллектуальную собственность. Вы имеете право создавать и владеть этими творениями, а также делиться ими или продавать их по своему усмотрению, за некоторыми исключениями.

Можете ли вы потерять права на свою интеллектуальную собственность, если не зарегистрируетесь в ВПТЗ США?

В некоторых случаях вы можете потерять права, если не зарегистрируетесь. Патенты и товарные знаки распространяются на первого создателя, успешно заполнившего документы и файлы. Таким образом, если вы не запатентовали изобретение или процесс, вы потенциально можете потерять шанс когда-либо запатентовать его, если кто-то изобретет или создаст то же самое и зарегистрирует его раньше вас. Как только что-то запатентовано, патентообладатель сохраняет полные права на это в течение срока действия патента. Возможно, вы сможете подать иск, заявив о краже или преобразовании. Но вам придется доказать, что это лицо или компания украли его, поскольку предполагается, что первоначальный регистратор является владельцем изобретения или товарного знака.

Возможно, вы сможете подать иск, заявив о краже или преобразовании. Но вам придется доказать, что это лицо или компания украли его, поскольку предполагается, что первоначальный регистратор является владельцем изобретения или товарного знака.

Зачем мне регистрироваться в USPTO?

В зависимости от вида регистрируемой работы официальное оформление ее в ВПТЗ США дает ряд преимуществ. Что касается патентов и товарных знаков, это дает вам законное право запрещать кому-либо использовать ваше изобретение или товарный знак без вашего разрешения. Патенты и товарные знаки, как правило, пользуются полной защитой доверия и доверия, а это означает, что все штаты США признают эту защиту. Для материалов, защищенных авторским правом, регистрация авторских прав обеспечивает prima facie случай владения (это означает, что лицо, которому вы предъявляете иск, несет бремя доказывания того, что вы украли у него произведение или что это было совершенно не связанное с ним творение). Регистрация не дает дополнительных прав, позволяющих запретить кому-либо использовать вашу работу, но упрощает доказательство того, что это ваша работа.

Интеллектуальная собственность защищает ваши творения. Вы получаете эту защиту, как только создаете работу. Однако вы укрепите свою позицию владельца, если зарегистрируете свою работу в ВПТЗ США в соответствующем разделе. Если вы не зарегистрируете изобретение или товарный знак, вы потенциально можете потерять права на использование, если выяснится, что кто-то другой успешно его зарегистрировал. Регистрируясь, вы получаете презумпцию того, что работа принадлежит вам, и это значительно облегчает победу в суде по делам об интеллектуальной собственности.

Посетите наш Центр интеллектуальной собственности, чтобы найти юриста по ИС, написать письмо о прекращении и отказе от прав и т. д.

Эта статья содержит общую юридическую информацию и не содержит юридических рекомендаций. Rocket Lawyer не является юридической фирмой и не заменяет адвоката или юридическую фирму. Закон сложен и часто меняется. Чтобы получить юридическую консультацию, обратитесь к юристу.

При снятии флажка «Зарегистрировать адреса этого подключения в DNS» записи DNS для клиентов Windows, использующих статические IP-адреса, не удаляются

Windows Server 2012 R2 Datacenter Windows Server 2012 R2 Standard Windows Server 2012 R2 Foundation Windows Server 2012 R2 Essentials Windows 8. 1 Enterprise Windows 8.1 Pro Windows 8.1 Windows Server 2012 Datacenter Windows Server 2012 Datacenter Windows Server 2012 Standard Windows Server 2012 Standard Windows Server 2012 Foundation Windows Server 2012 Foundation Windows Server 2012 Essentials Windows 8 Enterprise Windows 8 Pro Windows 8 Windows Server 2008 R2 Datacenter Windows Server 2008 R2 Enterprise Windows Server 2008 R2 Standard Windows Server 2008 R2 Foundation Windows Server 2008 R2 для систем на базе Itanium Windows Server 2008 R2 Web Edition Windows 7 Ultimate Windows 7 Enterprise Windows 7 Professional Windows 7 Home Premium Windows 7 Home Basic Windows 7 Starter Windows Server 2008 Datacenter Windows Server 2008 Enterprise Windows Server 2008 Standard Windows Server 2008 Foundation Windows Server 2008 для систем на базе Itanium Окно s Server 2008 Web Edition Windows Vista Ultimate Windows Vista Enterprise Windows Vista Business Windows Vista Home Premium Windows Vista Home Basic Windows Vista Starter Больше…Меньше

1 Enterprise Windows 8.1 Pro Windows 8.1 Windows Server 2012 Datacenter Windows Server 2012 Datacenter Windows Server 2012 Standard Windows Server 2012 Standard Windows Server 2012 Foundation Windows Server 2012 Foundation Windows Server 2012 Essentials Windows 8 Enterprise Windows 8 Pro Windows 8 Windows Server 2008 R2 Datacenter Windows Server 2008 R2 Enterprise Windows Server 2008 R2 Standard Windows Server 2008 R2 Foundation Windows Server 2008 R2 для систем на базе Itanium Windows Server 2008 R2 Web Edition Windows 7 Ultimate Windows 7 Enterprise Windows 7 Professional Windows 7 Home Premium Windows 7 Home Basic Windows 7 Starter Windows Server 2008 Datacenter Windows Server 2008 Enterprise Windows Server 2008 Standard Windows Server 2008 Foundation Windows Server 2008 для систем на базе Itanium Окно s Server 2008 Web Edition Windows Vista Ultimate Windows Vista Enterprise Windows Vista Business Windows Vista Home Premium Windows Vista Home Basic Windows Vista Starter Больше…Меньше

Симптомы

После снятия флажка Зарегистрировать адреса этого подключения в DNS на клиентском компьютере клиент не удаляет свои записи системы доменных имен (DNS) с сервера. Для получения дополнительной информации о настройке см. следующий снимок экрана:

Для получения дополнительной информации о настройке см. следующий снимок экрана:

Разрешение

Чтобы устранить проблему, выполните следующие действия в соответствии с конфигурацией клиентского компьютера.

Если клиентский компьютер использует статический IP-адрес, выполните следующие действия на клиентском компьютере, чтобы удалить запись с DNS-сервера:

Снимите флажок Зарегистрировать адреса этого подключения в DNS.

Инициировать регистрацию записи DNS. Для этого выполните один из следующих шагов, перечисленных в порядке предпочтения:

- org/ListItem»>

Перезапустите службу DNS-клиента.

Перезагрузите компьютер под управлением Windows.

Откройте окно командной строки от имени администратора и выполните команду ipconfig /registerdns.

Примечание 1 Если один или несколько адаптеров на многосетевом клиенте или сервере настроены с использованием адреса протокола динамической конфигурации хоста (DHCP), см. примечание 3 в разделе «Для клиентских компьютеров, настроенных на использование динамического IP-адреса». .

Если вы настроите клиентский компьютер на получение IP-адреса с помощью DHCP, клиент или DHCP-сервер попытается удалить динамически зарегистрированные записи после того, как вы снимите флажок Зарегистрировать адреса этого подключения в DNS.

Примечание 2 После снятия флажка Зарегистрировать адреса этого подключения в DNS на вкладке DNS в окне свойств Дополнительные параметры TCP/IP TCP/IPv4 или TCP/IPv6 следующий узел удаляется из этого компьютера. локальный реестр:: HKEY_LOCAL_MACHINE\SYSTEM\CurrentControlSet\Services\Tcpip\Parameters\DNSRegisteredAdapters\{<36-символьный GUID, соответствующий сетевому адаптеру, к которому привязан TCPIP>}

Это относится как к клиентам, использующим статические IP-адреса, так и к клиентам которые используют динамические IP-адреса.

Примечание 3 Если адаптер настроен на использование динамической IP-адресации (DHCP) на компьютере, указанном в разделе «Относится к продуктам» этой статьи, не запускайте команду ipconfig /registerdns. Динамическая IP-адресация использует сервер DHCP для регистрации записей «PTR» и, при необходимости, записей узла «A» и «AAAA» от имени клиентов DHCP. Конфигурация DHCP-сервера определяет, как добавляются регистрации «A» и «AAAA». После выполнения команды ipconfig /registerdns записи DNS регистрируются с помощью дескриптора безопасности локального компьютера. Это предотвращает обновление этих записей сервером DHCP до тех пор, пока запись не будет удалена вручную. Другими словами, если у DHCP-сервера нет разрешения на обновление записи DNS, регистрация DHCP автоматически завершается ошибкой.

После выполнения команды ipconfig /registerdns записи DNS регистрируются с помощью дескриптора безопасности локального компьютера. Это предотвращает обновление этих записей сервером DHCP до тех пор, пока запись не будет удалена вручную. Другими словами, если у DHCP-сервера нет разрешения на обновление записи DNS, регистрация DHCP автоматически завершается ошибкой.

Для DHCP-клиентов рекомендуется выполнить следующие действия:

Перезапустите службу «DNS-клиент». Для этого выполните следующие команды:

net stop DNSCACHE

net start DNSCACHEВыполните следующие команды, чтобы обновить регистрацию DNS для DHCP-клиентов:

ipconfig /release

ipconfig /renew

Дополнительные сведения см. в статье «Процессы и взаимодействия DNS».

в статье «Процессы и взаимодействия DNS».

Дополнительные сведения о расширенной вкладке DNS IPv4 и IPv6 см. на следующем веб-сайте Microsoft:

Общая информация о расширенной вкладке DNS для IPv4 и IPv6

Дополнительная информация

Чтобы определить, использует ли сетевой адаптер статический IP-адрес или динамический IP-адрес, выполните следующие действия:

Откройте окно командной строки.

Запустите команду ipconfig /all.

Если в возвращаемом результате поле DHCP Enabled под сетевым адаптером отображается как Да, сетевой адаптер использует динамический IP-адрес.

При этом важно заполнить заявление строго по форме, которая указана в Приложении 13 в разделе Х приказа от ФНС.

При этом важно заполнить заявление строго по форме, которая указана в Приложении 13 в разделе Х приказа от ФНС.