Торговля на фондовом рынке: как работает биржа? Биржа как устроена

Как устроена фондовая биржа

Что означают слова «эмитент», «брокер», «депозитарий» и как происходит торговля на фондовой бирже?

«Российский фондовый рынок закрыл торги разнонаправленным ростом. Индекс РТС продемонстрировал снижение: он потерял 1,35% и закрылся на уровне 737,35 пункта. А индекс ММВБ прибавил 0,49% и достиг отметки в 1647,49 пункта», — слышим мы по телевизору и тут же спешим переключить канал. Кажется, что фондовый рынок — это очень сложно и скучно, инвестированием занимаются только умные ребята в голубых рубашках, а биржа — это место, где все всех обманывают. Ведь что-то такое мы видели в фильмах про Уолл-стрит.

Давайте разберемся, что из наших типичных представлений — правда, а что — художественный вымысел. Как на самом деле работает фондовая биржа в России и с чего стоит начать, если вы хотите инвестировать деньги в ценные бумаги?

Что такое фондовый рынок и фондовая биржа?

Фондовый рынок — это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Заключать сделки по покупке и продаже таких бумаг проще всего на специально организованной торговой площадке — фондовой бирже. Она дает возможность надежно и быстро покупать бумаги и продавать их по справедливой, то есть рыночной цене.

На бирже действуют профессиональные участники — посредники между покупателями и продавцами. Это банки, брокеры, инвестиционные компании. Именно посредники обеспечивают доступ частных инвесторов на биржевой рынок. Все отношения между участниками и механизмы работы самой биржи регулируются Федеральным законом «О рынке ценных бумаг».

Покупать и продавать некоторые виды ценных бумаг можно и вне биржи, этот способ торговли так и называют — внебиржевым. Но, во-первых, не всегда можно обойтись совсем без посредников: вне биржи бумаги обычно не продают буквально из рук в руки — те, кто выпустил, тому, кто хочет инвестировать. Организаторами сделок на внебиржевом рынке выступают те же брокеры, банки и так далее.

Во-вторых, внебиржевая торговля связана с большими рисками: в этом случае операции никем не контролируются. А это значит, что вы не защищены от мошенников и сильно рискуете своими деньгами. Поэтому если вы хотите инвестировать деньги в ценные бумаги, делать это стоит через фондовую биржу.

Многие представляют себе биржу как шумное место, где люди с тремя телефонными трубками в руке выкрикивают свои ставки, но эти времена уже давно прошли. Сейчас практически вся активность биржи ведется в электронном режиме.

В России основными биржами считаются Московская Биржа и Санкт-Петербургская Международная Товарно-сырьевая Биржа. На Московской Бирже можно купить и продать не только ценные бумаги, но и иностранную валюту, товары (драгоценные металлы, зерно, сахар), а также производные финансовые инструменты — фьючерсы и опционы — на разные активы (ценные бумаги, валюту, товары). На Санкт-Петербургской Бирже торгуют сырьем (нефтью и нефтепродуктами, лесом, газом, энергоносителями, сельскохозяйственной продукцией) и специальными производными инструментами, которые позволяют заключать более выгодные сделки на такой товар, — фьючерсами.

Как мы уже выяснили, на бирже торгуют ценными бумагами. Они не появляются из ниоткуда, их выпускают эмитенты.

Зачем и как выпускают ценные бумаги?

Эмитент — это тот, кто выпускает ценные бумаги. Эмитентом может стать компания, государство или его отдельный регион и даже город.

Ценные бумаги выпускают, чтобы привлечь деньги. Перед выпуском эмитент оценивает, сколько денег ему нужно и в какой форме. Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки. А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Затем компания определяет параметры ценных бумаг: их количество, номинал, то есть стоимость одной ценной бумаги, срок ее действия. После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

Например, компания хочет привлечь дополнительные инвестиции и выпускает акции. Купив их, вы становитесь владельцем доли в компании и получаете право на часть ее прибыли, которая распределяется между всеми акционерами (так называемые дивиденды), и право голоса на собрании акционеров. Или же компания или государство (регион, город) выпускает облигации, чтобы занять на рынке немного денег и через некоторое время отдать их обратно с процентами за использование.

Зарегистрированные ценные бумаги размещают на бирже, где их могут приобрести инвесторы.

Как стать инвестором?

Инвестор — это тот, кто вкладывает свои деньги, чтобы получить прибыль.

На бирже инвестор покупает и продает ценные бумаги. Но купить их напрямую у эмитента или продать другому инвестору не получится. Для заключения сделок инвестору нужно открыть брокерский счет. Это специальный счет, с помощью которого можно покупать и продавать бумаги, а также видеть всю историю операций. Работать с таким счетом будет ваш официальный представитель на бирже — брокер.

Кто такой брокер и как с ним работать?

Брокер — посредник между инвестором и эмитентом, профессиональный участник рынка, который совершает сделки с ценными бумагами для инвестора.

Чаще всего функции посредников выполняют частные брокерские компании и банки. Для работы у них должна быть специальная лицензия, которую выдает Банк России (до 2013 года их выдавала Федеральная служба по финансовым рынкам). Проверить, есть ли у выбранного вами брокера лицензия, можно в Справочнике участников финансового рынка.

Вы заключаете с брокером договор об обслуживании и открываете брокерский счет. Брокер по вашему поручению выполняет операции. С брокерского счета списываются деньги за покупку и комиссия брокера — плата за то, что он помог вам совершить операцию на бирже. Помимо сделок, которые брокер будет совершать, он рассчитывает и удерживает ваш налог на прибыль — 13%.

Общаться с брокером можно через интернет, если установить себе специальную программу — торговый терминал. А можно давать поручения по телефону, для этого вам выдадут специальную карточку с кодами. Брокер называет номер ячейки в карточке, вы стираете защитный слой и называете комбинацию цифр, напечатанных в этой ячейке.

Работая с брокером, нужно самостоятельно разрабатывать стратегию инвестирования. То есть принимать решения о том, что и когда покупать и продавать, будете только вы. Ответственность за риски и сделки брокер не несет, он всего лишь ваши «руки» на рынке ценных бумаг — выполняет ваши поручения. Поэтому вам нужно будет обстоятельно разобраться в том, как работает рынок ценных бумаг, и постоянно следить за ситуацией, анализировать информацию и принимать решения.

Если у вас мало опыта и в своих решениях вы не уверены, можете найти другого профессионального посредника, который поможет вам определиться с тем, какие бумаги и когда покупать и продавать, — доверительного управляющего.

Кто такой доверительный управляющий и как с ним работать?

Доверительный управляющий — организация, которой вы доверяете управление пакетом ценных бумаг по заранее оговоренной и утвержденной стратегии.

У нее тоже должна быть специальная лицензия Банка России, проверить ее можно в Справочнике участников финансового рынка.

Итак, вы оформляете договор доверительного управления и заранее обговариваете стратегию поведения на бирже. Например, вы хотите, чтобы ваш инвестиционный портфель состоял только из облигаций наиболее крупных и надежных компаний со стабильными показателями доходов — с процентной ставкой не менее 3%. Вы определяете эти условия, и исходя из них, управляющий будет решать, когда и какие бумаги покупать и продавать.

Плюс доверительного управления вам не нужно постоянно мониторить ситуацию на бирже, за вас это делает доверительный управляющий. При этом ваши доходы будут зависеть от его решений, правильных или неправильных. Поэтому есть смысл разобраться, как работает фондовый рынок, — чтобы определиться со стратегией.

Я покупаю и продаю бумаги — это как-то учитывается?

На бирже соблюдается строгий порядок: все операции по покупке и продаже фиксируются, чтобы все участники рынка знали, кому принадлежит та или иная бумага. Как только инвестор купил акции эмитента, детали сделки получают регистратор и депозитарий.

Регистратор — специальная компания, которая ведет реестры, где прописаны все владельцы акций.

Реестр поделен на множество лицевых счетов, и в них указано, у кого из акционеров сколько акций. Такие счета помогают эмитентам сообщать акционерам важные новости, например даты общих собраний, и начислять дивиденды. Регистратор — тоже лицензированный участник рынка, проверить его лицензию можно в справочнике.

Для инвестора учет бумаг ведет депозитарий — компания, которая хранит и учитывает активы.

У депозитариев тоже должна быть специальная лицензия Банка России, проверить которую можно тоже в справочнике.

В компании-депозитарии клиенту открывают специальный счет депо (депозитарный счет). На нем учитываются ценные бумаги клиента и есть записи обо всех операциях — вы всегда знаете, сколько у вас бумаг и какие они. Когда вы продаете ценные бумаги, депозитарий становится гарантом того, что именно вы — владелец бумаги, то есть у вас есть на нее права.

Теперь представьте, какое количество операций совершается на рынке за одну секунду, сколько на нем действующих участников, каждый из которых вовлечен во множество процессов. Чтобы система работала без сбоев и по закону, нужен регулятор.

Кто следит за порядком на фондовом рынке и бирже?

Регулятор — организация, которая следит за тем, чтобы на фондовой бирже все происходило законно.

На российском рынке эти функции выполняет Банк России. Он выдает всем профессиональным участникам рынка специальные лицензии. Не доверяйте свои деньги и активы посредникам, у которых лицензии нет. Регулятор не сможет защитить вас от неправомерных действий таких компаний, потому что у него нет рычагов воздействия на них. В этом случае вам останется только обращаться в правоохранительные органы.

Я хочу торговать на бирже. С чего начать?

Начинающему инвестору важно понимать, что торговля на бирже — это не казино и не лотерея, а скрупулезный расчет. Начинающему инвестору вряд ли удастся мгновенно разбогатеть, торгуя на бирже. Если вы только начинаете, выбирайте самую безопасную стратегию, которая не позволит вам потерять много денег. И становиться инвестором стоит, только если у вас есть свободные средства и вы хотите попробовать извлечь из них еще больше выгоды. Подробнее о том, что нужно знать начинающему инвестору, читайте в нашей статье.

fincult.info

Как устроены биржи и зачем они нужны? / Блог компании ITI Capital / Хабр

Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных). В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.

habr.com

Как работает биржа? Принцип работы фондовой биржи

У всех базовых кошельков биткоина есть один существенный недостаток - они работают только с биткоином и не могут перевести его в доллары или другую валюту. Как только оборот криптовалютного рынка и цена достигли заоблачных вершин, стало появляться множество бирж, предлагающих обмен валюты.

Криптовалютные биржи

На площадках можно торговать альткоинами (альтернативами классического биткоина), можно перевести их в фиатные денежные средства (реальные деньги - доллары, евро, рубли и прочее), а также покупать или продавать монеты при помощи электронных систем или банковских счетов.

При всех достоинствах биткоина у его базовых кошельков есть весомый недостаток – они позволяют работать только с ним. Обменять его на другие цифровые валюты, перевести в доллары, рубли или еще какую валюту кошельки не способны.

Как устроена биржа

Как и любой информационный продукт, криптовалютная биржа состоит из программного обеспечения и компьютерного оборудования.

Как работать на бирже криптовалют:

- Пользователь регистрируется на сайте биржи, используя ее программное обеспечение.

- Создает аккаунт, на котором либо пополняет свои фиатные и цифровые счета, выставляет ордера на продажу и покупку, либо выводит денежные средства.

Некоторые биржи устраивают для своих пользователей чаты, аналитику курсов или новостные ленты.

Компьютерная часть представляет собой сервера, где хранятся данные обо всех зарегистрированных пользователях и проводимых ими торговых сделках. Здесь же проводятся и все торговые операции.

Аппаратная часть представлена серверами, на которых выполняются операции и хранятся данные о пользователях, их счетах, проведенных ими сделках. В этом и заключается принцип работы фондовой биржи.

Как создать аккаунт и пополнить счет на бирже

Зарегистрироваться на бирже и завести себе аккаунт не сложно. Достаточно ввести любое (даже вымышленное) имя, создать пароль и указать почту. Если хочется скрыть свой основной почтовый адрес - можно сделать новый и указать его.

Некоторые биржи биткоинов вводят систему уровней для пользователей. Для перехода на следующий требуется пройти верификацию - то есть подтвердить свою личность и достоверность указанной при регистрации информации.

При верификации аккаунта теряется анонимность, но зато "проверенному" пользователю предоставляется больше прав на бирже. Например, он получает право на большее количество торговых операций или дополнительные способы вывода и ввода денег.

Обычно счета на криптовалютных биржах можно пополнить либо перечислением биткоинов или других аналогичных валют. Адрес или номер кошелька, на который требуется перечислить валюту, указывает биржа. После перевода со своего кошелька криптовалюты на номер биржевого кошелька средства появляются на балансе пользователя.

Другой способ пополнения счета на бирже - пополнить его обычными деньгами и затем, уже на самой бирже, купить альтоины или биткоины.

Варианты пополнения счетов на каждой криптовалютной бирже своя. Это приводит к тому, что пользователи выбирают для работы именно те биржи, которые предлагают удобные для них условия ввода/вывода денежных средств.

Таким образом, биржа - это площадка, на которой каждый желающий может выставить лоты на продажу или покупку криптовалюты по той иной цене, даже отличающейся от рыночной. Поэтому принцип биржевой торговли - каждый сам выбирает, по какой цене покупать или продавать.

На чем зарабатывают биржи и как зарабатывать на биржах трейдерам

Источниками основного дохода любой торговой площадки являются комиссии за выводимые пользователями средства и за каждую сделку, совершенную трейдером, то есть человеком, работающим на бирже. Обычно за вывод денег с биржевого счета удерживается комиссия около 2-3%. За отдельную сделку комиссия намного меньше, доли процента, но поскольку общее количество таких сделок очень велико - биржу это устраивает.

Для трейдера же важно самому заработать на бирже, и ее доходы их мало волнуют. Дневные колебания курса бывают более 10%, курсы валют часто показывают высокую волатильность, это и является шансом заработать для трейдеров. На биржах можно играть и на курсах валют, и на соотношениях курсов пар валют, например, биткоин/эфириум и других. Чем шире список подобных вариантов, тем биржа выгоднеее для трейдера.

Биржевая торговля криптовалютой

Торговля по алгоритму достаточно проста:

- выставляется ордер (лот) на определенную сумму и курс, устраивающий трейдера для продажи или покупки;

- сделка заключается сразу же, как только найдется желающий поддержать ее на указанных условиях.

Грубо говоря, если валюта резко растет в цене, то ее нужно покупать. Если падает - продавать. На самом деле все не так просто, и есть масса нюансов, не учитывая которые, очень легко проиграть весь баланс и обанкротиться. Основная задача при торговле - угадать, куда пойдет курс (тренд) - вверх или вниз, и когда именно.

Для того чтобы при скромном балансе можно было заработать солидные деньги, большинство бирж предлагают трейдерам "кредитное плечо". Это возможность, делая небольшие ставки, претендовать в случае удачи на большой выигрыш. Однако в случае неудачи есть риск потерять все и сразу.

Есть и иной способ заработка на биржах - баржевой арбитраж. Смысл такого заработка в том, что, имея несколько аккаунтов на разных биржах, трейдер следит за курсами и получает доход, продавая на одной и покупая на другой по наиболее выгодным курсам.

Наиболее крупные криптовалютные биржи

Некоторые биржи работают только с резидентами определенных стран. Большинство предоставляют свои площадки всем желающим, однако далеко не все заслуживают доверия, поскольку либо не выводят средства, либо обманывают трейдеров иными способами. Тем не менее, существует несколько наиболее надежных бирж, успевших зарекомендовать себя, как одни из лучших:

- Poloniex - это, самая крупная биржа, расположенная в США, с 66 криптовалютами и 90 торговыми парами. Важный недостаток для русскоязычных пользователей - полностью английский язык на сайте и то, что нельзя ввести на биржу фиатные деньги. Вначале придется купить биткоины в обменном сервисе или на другой бирже, а потом можно торговать на Poloniex. Соответственно, вывода в реальные деньги тоже нет, и нужно обменивать или продавать на другой бирже.

- Bitfinex - это следующая за Poloniex по объемам торговли биржа. Она предлагает меньшее количество торговых пар, но зато предоставляет возможность выводить и вводить средства в виде долларов. Правда, есть ограничение в том, как работает биржа - необходимость верификации. Служба торговой площадки затребует фотографию паспорта, номер телефона, и придется доказать, что указанный при регистрации адрес - реальный и трейдер действительно проживает по нему. Документом, подтверждающим, это может стать свежая квитанция оплаты за коммунальные услуги. Для тех, кому анонимность не принципиальна - биржа вполне подойдет. На этой площадке, помимо трейдерства, есть возможность выступить в качество брокера или заняться маржинальной торговлей.

- Localbitcoins - одна из самых крупных бирж, имеющая русский интерфейс, где есть возможность продавать или покупать валюту, используя множество электронных платежных систем, либо банковский перевод. Кроме того, при желании можно заключить сделку с кем-то, живущим недалеко, с тем, чтобы приобрести биткоины за наличные денежные средства.

- EXMO - биржа, имеющая русскоязычную версию, дающая возможность не только торговать лотами, но и обменивать криптовалюту прямо в своем кошельке в личном кабинете. На бирже доступны евро, доллар, гривна и рубль, а также платежные системы Payeer, Yandex, Advcash, Qiwi и многие другие. Площадка подходит для большинства трейдеров, как опытных, так и начинающих. Одна из немногих бирж, работающих с рублем.

- Yobit - крупная биржа, предоставляющая возможность торговли как парами крипто/фиат, так и между разными виртуальными валютами. Площадка имеет русскоязычный интерфейс и много способов пополнения баланса, включая платежную систему Qiwi. Кроме того, на бирже можно регулярно получать бесплатные монеты.

- Binance - одна из крупнейших китайских бирж, базируется в Гонконге. Лидер мирового объема криптовалютных торгов. Характерна быстрым вводом/выводом средств.

- Kucoin - работает с 2017 года и уже вошла в топ-список подобных бирж по объему проводимых торгов криптовалютой в Азии. Много валют и скромные комиссии.

- Bter - очень популярная биржа в Китае. Около тридцати торговых пар. Комиссия составляет 0.2 процента со сделок.

- Tradingview - отечественная биржа, с огромным функционалом.

- Bitstamp - эта биржа позволяет менять биткоин только на американские доллары и в обратном направлении. Невысокая комиссия за сделки.

- BTC-e - скорее всего это самая известная и уже полюбившаяся многим трейдерам именно за то, как работает биржа. Верификация необязательна, а чтобы начать торги, достаточно указать почтовый адрес. Биткоин можно обменивать на фиаты - рубли, евро и доллары.

Что происходит с заработанными деньгами при банкротстве биржи

Хотя биржа и указывает после регистрации адрес для пополнения счета, но важно понимать, что поскольку приватными ключами обладают и администраторы площадки, то теоретически ее владельцы могут при желании распорядиться средствами трейдеров по своему усмотрению. То есть, переводя на биржу биткоины или фиатные деньги, следует учитывать, что они не принадлежат полностью владельцу аккаунта.

В случае закрытия биржи или нападения хакеров, либо вмешательства правоохранительных органов, вернуть свои средства практически невозможно. Судьба денежных средств пользователей полностью зависит от причины происшествия и порядочности хозяев торговой площадки.

Например, в подобных случаях биржа Mt.Gox, откуда криптовалюту украли хакеры, ничего не смогла вернуть, в то время как BTC-e обещала трейдерам возвратить их средства, которые временно заблокировало ФБР.

Поскольку владельцы бирж нигде не публикуют сведения о себе, то разыскать их почти невозможно, а серверы и домены обычно регистрируют на подставные лица или фирмы.

Не следует заводить на биржи крупные суммы денег, во всяком случае, пока нет твердой уверенности в серьезности проекта. Да и по прошествии времени никто не может дать гарантии, что биржа однажды не закроется, а все деньги не исчезнут, так как работает биржа исключительно пока ее хозяева этого хотят.

Некоторые трейдеры используют биржи для хранения средств, наподобие кошелька. Это не разумно, риск слишком велик, и лучше держать на торговых площадках столько денег, сколько решено выделить для торговли.

Основы трейдинга на криптовалютной бирже

Биткоин имеет очень высокую волатильность, так как даже небольшие обсуждения его в средствах массовой информации моментально влекут за собой рост цен на эту монету на биржах. После угасания волнений вокруг биткоина цена снижается.

Естественно, после снижения цены сразу же активизируются спекулянты и стараются купить ее по низкой цене. Как только цена растет - они продают валюту.

По сравнению с торговлей на обычной бирже, криптовалютный трейдинг имеет ряд преимуществ:

- Биткоин считается относительно независимой валютой, потому что он не привязан ни к одной стране, так как работает биржа в основном на ресурсах, которые почти никогда не идентифицированы. При этом на курс криптовалют влияют события, происходящие в мировой политике и экономике. Так, к примеру, когда Греция берет новый кредит, местная валюта обесценивается, а биткоин однозначно тоже изменит курс. Кризис, случившийся в 2013 году, заметно отразился на стоимости биткоина. Тогда-то на Кипре и ввели жесткий контроль за всеми банковскими счетами. Поэтому опытные трейдеры при каких-то важных мировых событиях сразу обращают внимание на криптовалюту, которая никем не контролируется, справедливо ожидая колебания ее курса.

- Торговля биткоинами происходит круглосуточно и без выходных. Они не привязаны ни ко времени суток, ни к определенному курсу. Практически биткоин - идеальная среда для криптовалютного арбитража.

- Цена на биткоин меняется с удивительной скоростью, а чем выше волатильность торгового инструмента - тем лучше условия для извлечения прибыли от торгов.

Принципы торговли на криптовалютной бирже

Перед тем как начать работать на бирже, требуется узнать основы обычного трейдинга и научиться правильно определять, в какой момент выгодней продать, а в какой купить криптовалюту. Для этого каждая биржа предоставляет свой набор инструментов, существует множество стратегий и тактик.

Принципы криптовалютного трейдинга:

- ордера (лоты) продажи и покупки;

- графики движения курсов;

- истории заключенных сделок;

- объемы торгов.

Графики помогают определять, куда движется тренд - вверх или вниз. Бывают разные графики по периоду времени. Дневные показывают изменения тренда, произошедшие за день, часовые - за час, минутные - за минуту и так далее.

- Лоты или ордера - это запросы трейдеров на покупку или продажу криптовалюты.

- История отражает сделки, которые заключались на бирже, и с какими именно инструментами совершались.

- Объемы помогают судить о том, какая криптовалютная масса сменила хозяина за определенный период времени.

При выборе биржи для начала торговли, особенно при желании научиться торговать, стоит обратить внимание на такие их характеристики:

- место расположения;

- какие биржи работают с криптовалютой;

- ликвидность активов;

- размер комиссии;

- доверие и регулирование.

Криптовалютные биржи подразделяются на два вида:

- Те, на которых биткоины и его форки разрешается обменивать на фиатные валюты.

- Те, на которых их можно менять только на криптовалюту.

Заработок на бирже - популярная стратегия

Одна из самых популярных стратегий для заработка на биржах криптовалюты - стратегия BTER. Грамотно ее применяя, можно увеличить свои средства за два месяца вдвое. Плюс еще в том, что ни брокеры, ни другие посредники не получат комиссии - только биржа.

Если внимательно и последовательно применять данную стратегию, то работать можно на любой бирже биткоинов, главное следовать инструкции:

- На бирже в разделе "Рынки" выбирается рынок биткоинов, и так определяется валютная пара для торговли. При выборе следует обратить внимание на объем всех уже выставленных лотов (ордеров) и на цену - она не должна быть высокой для конкретной пары, а объем лучше больше, чем 0.8-1 биткоин, но можно торговать и в этих ценовых границах.

- Анализируется 15-, а также 30-минутный график выбранной пары. Если прослеживается тенденция к понижению цены, то такая пара подходит. Нюанс: падение цены должно быть не более 15 процентов от стоимости, иначе такое падение говорит о потере интереса к валютной паре, и на ней лучше не работать.

- Заполняется ордер Buy (Покупка), корректируется интересующий трейдера курс или оставляется рыночный. При этом торговать на бирже не стоит суммами, превышающими половину баланса. Далее выставляется ордер на продажу на сумму не более 5 процентов от покупки.

Если удастся правильно проанализировать валютные пары и провести около двадцати таких операций, то в течение месяца можно заработать около 100 процентов прибыли. Однако на практике реализовать 20 успешных сделок из двадцати очень сложно, поэтому почти неизбежны потери, и к ним нужно быть готовым любому трейдеру. Нужно четко представлять себе все возможные риски перед тем, как работать на бирже криптовалют.

Именно поэтому категорически не рекомендуется рисковать более, чем половиной своего капитала, торгуя на бирже.

Если баланс ушел в минус

Бывают ситуации, когда трейдер купил валюту, а она продолжает падать в цене. Возникает вопрос о том, что делать дальше...

Первое, что НЕ нужно делать - это продавать за цену меньшую, чем та, за которую покупали. Придется ждать момента, пока цена снова не подскочит. Иногда это может произойти не скоро и ждать можно долго. Но если перебороть свое желание и не уйти в большой минус, то появится шанс остаться с прибылью. Торговать не трудно, гораздо сложнее понять, как правильно работать на бирже, как постоянно соблюдать торговую дисциплину, воспитать в себе выдержку и силу воли. Тогда торговля начнет приносить и прибыль, и удовольствие.

fb.ru

что это такое, как работает и для чего нужна

Что такое биржа? Это юридическое лицо, которое обеспечивает регулярность и эффективность функционирования рынков валют, ценных бумаг и различных финансовых инструментов. Торговля осуществляется с помощью лотов (партий) или стандартных контрактов, при этом их размер строго регламентируется нормативной документацией данного юридического лица. В истории появление бирж было связано с местами или зданиями, где торговали товарами, акциями и облигациями посредники и биржевые маклеры.

Принцип действия

Как устроена биржа и как она работает? Когда компьютеров не было, стороны договаривались об условиях сделки устно. На сегодняшний день большинство торгов осуществляется при помощи специализированных программ. Как работает биржа? Брокер осуществляет сделки в интересах своего клиента или в собственных интересах – и подает в торговую систему заявку на осуществление сделки. Выставленные заявки могут быть удовлетворены встречными заявками от других брокеров. И вот для чего нужна биржа – с помощью специального программного обеспечения ведется учет всех проведенных сделок, организовываются расчеты и их гарантии (клиринг), обеспечиваются механизмы взаимодействий по схеме «поставка против платежа». Основным доходом торговой площадки является комиссионный сбор, который она получает с каждой заключенной сделки. Дополнительными доходами могут быть: оплата за доступ к системе, членские взносы, продажа актуальной торговой информации и пр.

Классификация и функции бирж

Основные виды (в зависимости от вида торгуемых активов):

Основные функции:

-

организация торгов;

-

предоставление места (или возможности) для встречи сторон, которые продают и покупают;

-

определение правил осуществления торгов, разработка стандартных договоров на те товары, которые будут реализовываться;

-

разработка стандартной юридической документации;

-

предоставление гарантий, которые будут предоставляться участникам торгов;

-

котирование;

-

арбитраж;

-

предоставление необходимой информации участникам и пр.

С чего начать на бирже зарабатывать? Определить вид торгуемого актива, ресурс, через который будут осуществляться сделки. Главная цель продавца – купить дешевле, продать дороже. Первым делом необходимо прочесть информацию об основных принципах работы, изучить условия и начать работать!

finanzy.ru

Принцип работы фондовой биржи.

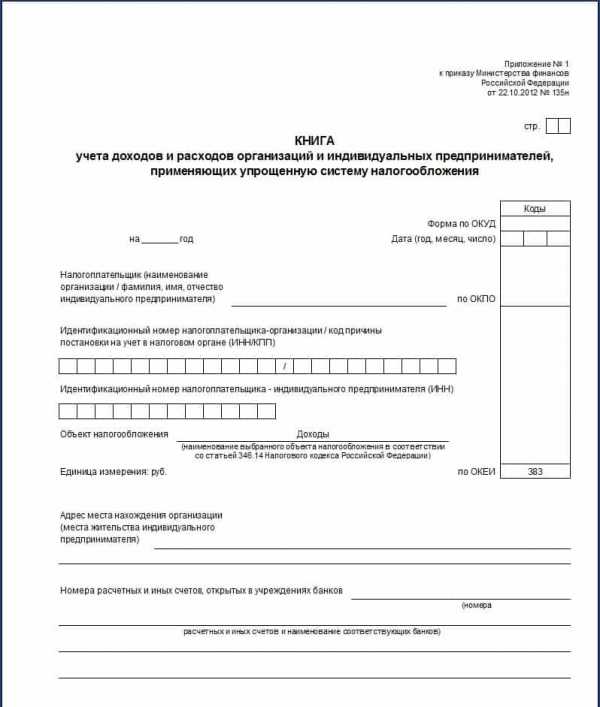

Рассмотрим для примера всю процедуру инвестиции в ценные бумаги, как это делается во всех странах с развитой рыночной инфраструктурой.

Инвестор, желая приобщиться к торговле ценными бумагами на бирже, то есть, не довольствуясь более простыми инвестициями, такими, например, как банковский депозит или покупка страховки, выбирает себе брокера или брокерский дом, руководствуясь при этом их репутацией, стоимостью услуг и так далее. Затем он открывает расчётный счёт в таком брокерском доме, куда перечисляет свои средства, предназначенные им для дальнейшего вложения в ценные бумаги.

Проследим, как инвестор осуществляет заказ, а брокер - покупку, например, ста акций компании "Форд". Инвестор звонит по телефону своему брокеру и интересуется, как обстоят дела на сегодняшний день у компании "Форд". Брокер нажимает несколько компьютера и видит на экране дисплея самую свежую биржевую информацию об этой фирме: самую высокую и самую низкую цены на акции в этот день, количество проданных акций. Если сегодняшняя цена устраивает инвестора, то он заказывает брокеру покупку. Устно сообщает брокеру количество акций, которые он хотел бы купить по цене, близкой к названной, но возможно, немного изменившейся к моменту покупки.

Полученный брокером заказ немедленно передаётся в Нью-Йоркский офис этого брокера, а оттуда в биржевой зал Нью-Йоркской фондовой биржи, своему представителю. Представитель, получив по телефону этот заказ, направляется к стойке соответствующего брокера-специалиста, торгующего акциями "Форда", и интересуется текущими ценами. Специалист сообщает брокеру последние цены на эти акции: цены продавца, то есть более высокие, и цены покупателя, более низкие. В состоянии равновесия отличие в этих ценах составляет доли процентов.

Брокер объявляет специалисту о покупке например 100 акций по цене продавца, затем заполняет соответствующие бумаги, а через несколько секунд эта сделка будет взята на учёт компьютерами и отмечена на всех табло в операционном зале, а ещё через несколько секунд её последствия, возможно, ощутят и другие мировые биржи.

Инвестор может заказывать своему брокеру покупку или продажу акций и на иных условиях. "Лимитный" заказ определяет брокеру конкретную цену покупки акций, которую должен обеспечить или даже улучшить брокер. Большинство заказов - это "рыночные" заказа, то есть позволяющие брокеру самому выбирать наилучшую возможную цену, отстаивая интересы инвестора. "Стоп" заказы уточняют цену, при которой сделка может совершиться.

Стоимость каждой акции, как правило, на Западе невелика, около одного доллара, поэтому покупка и продажа осуществляется чаще всего "лотами" - партиями по 100 акций в каждой. Лоты могут быть, и разбиты, но при этом биржевая операция обойдётся инвестору несколько дороже. Большинство сделок с активами осуществляется на так называемой "регулярной" основе, то есть когда утверждение сделки осуществляется через 5 рабочих дней после даты продажи. Именно тогда инвестор становится полноправным владельцем приобретённых активов и должен оплатить покупку и услуги.

Большинство инвесторов хранит приобретённые ценные бумаги в своих брокерских конторах. Ежемесячно инвестор получает от своего брокера подробный отчёт о своём финансовом положении и результатах всех своих биржевых операций.

Наряду с такими прямолинейными сделками на фондовых биржах широко распространены самые разнообразные и сложные часто "спекулятивные" операции, являющиеся собственно даже не инвестициями, а быстрым оборотом средств для получения доходов благодаря непрерывно меняющимся рыночным ценам. Все эти сделки считаются вполне законными, так как способствуют стабилизации рыночных цен. Рассмотрим подробнее один вид таких сделок - знаменитые "шорт-сделки".

"Шорт-сделка" заключается в том, что инвестор, предвидя или предчувствуя падение цен на какие-либо акции, которых у него даже нет во владении, так же, к примеру, как нет и свободных денег, поручает своему брокеру занять акции интересующего его предприятия у третьего лица и срочно продать их по сегодняшней рыночной цене. Именно такие акции могут храниться у этого брокера, принадлежащие другим его клиентам, или ему придётся занимать их у другого брокера. Итак, брокер занимает эти акции, как ему поручил его клиент, затем продаёт их на бирже в обычном порядке, то есть тому, кто пожелает их купить, и сообщает об этом клиенту.

Предположим, цена на эти акции, как и предполагал инвестор, резко падает. О причинах резкого изменения рыночных цен на акции будет сказано позже. Выждав падение цены на эти акции до определённого уровня, инвестор даёт поручение своему брокеру приобрести то же количество тех же акций по понизившейся цене и возместить их третьему лицу, у которого он как бы брал в долг. При таком исходе сделки инвестор получает прибыль, равную разнице цен до и после их колебания, помноженную на число акций, минус услуги брокера. Таким образом, продал он за дорого, а купил потом за дёшево.

Разумеется, инвестор понесёт убытки, если цены на эти акции наоборот повысятся, и ему придётся выкупать их для возвращения третьему лицу по этой новой повысившейся цене. Любопытно, что эти третьи лица могут вообще ничего не знать об этих операциях с их ценными бумагами. Это их и не интересует, так как абсолютно гарантировано, что при первом же их требовании брокер представит эти ценные бумаги - займёт, купит - это им все равно.

В 1981 году 7,7% всех сделок, зарегистрированных на Нью-Йоркской фондовой бирже, были именно "шорт-сделками". Как уже говорилось, это полезные биржевые операции, так как способствуют выравниванию и стабилизации цен на акции, защищают от неоправданных колебаний. Однако во избежание их противоположного воздействия на цены эти сделки разрешены законом только в момент повышения цен на соответствующие акции, то есть как бы при тенденции противоположной той, которую желает предвосхитить игрок-инвестор. Регистрируются и утверждаются эти сделки только при условии, что предыдущая, объявленная и зарегистрированная компьютерами цена меньше текущей. Брокер, реализующий такую сделку, должен по закону, ожидать именно такого момента.

Центральные фигуры на фондовых биржах - брокеры. Они являются членами фондовой биржи или их представителями. В их обязанности входит исполнение поручений клиентов-инвесторов по совершению биржевых сделок путём нахождения контрагентов, защите интересов своих клиентов, осуществлению всех процедур по регистрации и оформлению сделок. В качестве вознаграждения они получают с клиентов, как с продавцов, так и с покупателей, определенный процент от суммы сделки, около 0,1%.

К брокерам традиционно предъявляются высокие профессиональные и моральные требования. Все они подчиняются строгим биржевым правилам и особому законодательству. Брокер обязан видеть свою задачу в достижении обоюдной выгоды для участников сделки, он не имеет права проводить дилерские операции, извлекая из них личную выгоду, не имеет права совместительства, ему запрещены даже некоторые консультации клиентов по вопросам внутренней работы биржи. Брокер обязан хранить коммерческую тайну относительно произведённых по поручению клиентов операций. Брокер на некоторых биржах приводится даже к присяге по установленному Биржевым советом образцу.

Таганов Д.Н.

"Акции и биржа"

www.reasonablefinance.ru

Что такое биржа (виды и определение) и как они работают

Биржа – это такое место, где встречаются покупатель и продавец. В отличие от продуктового рынка, на биржах продают финансовые активы и реальные товары, например нефть. Контракты заключаются на огромные суммы и поэтому биржа регулируется множеством органов, напрямую на бирже нельзя совершать покупки, если только вы не банк, в других случаях вся работа идет через брокера.

На условиях честности и прозрачности заключается сделка, которая находится под присмотром регулятора. После этого все получают то, что они хотели: продавец – деньги, а покупатель – товар. В мире существует множество бирж, самыми крупными из которых являются Нью-Йоркская и Лондонская торговые площадки.

По всему миру раскиданы рынки, на которых активно ведется торговля. Разумеется, они различаются по масштабам, не стоит сравнивать Западные биржи и биржи развивающихся стран. Но, в целом, услуги они оказывают одинаковые. Любой, кто захочет заполучить в свою личную собственность небольшой аппетитный кусочек (скажем, McDonalds), может купить акции этой компании на бирже.

Что такое биржа простыми словами

Биржа – это площадка, где покупатели и продавцы могут заключать сделки между собой. Сегодня по всей планете открыто большое количество различных площадок такого рода. Все биржи можно классифицировать в зависимости от различных признаков, которые являются их отличительными особенностями. В этой статье мы расскажем о том, какие бывают торговые площадки, а также приведем в качестве примера несколько экзотических.

Классификация бирж

Выделяют несколько типов бирж:

- по виду предлагаемого товара;

- по принципу организации;

- в соответствии с участниками;

- по роли и месту в международной торговле.

Самая известная классификация по виду предлагаемого товара. Здесь выделяют несколько типов бирж – фондовые, товарные и валютные (последнее не путать с Форекс. Forex – это внебиржевой рынок).

Фондовые биржи

Фондовые биржи – это, прежде всего, площадки для привлечения инвестиций. Основные торговые активы здесь – акции компаний. Помимо этих активов, на фондовых биржах можно также встретить такие финансовые инструменты, как долговые бумаги и прочее.

Фондовые биржи существуют во всех развитых странах и в большинстве развивающихся. Их история насчитывает столетия. Наиболее известные – Лондонская, Нью-Йоркская, биржа во Франкфурте и так далее.

Товарные биржи

Из названия ясно, что эти биржи предназначены для торговли каким-либо товаром. На различных площадках такого типа торгуют как сельскохозяйственной продукцией, так и драгоценными металлами и даже нефтью.

Из названия ясно, что эти биржи предназначены для торговли каким-либо товаром. На различных площадках такого типа торгуют как сельскохозяйственной продукцией, так и драгоценными металлами и даже нефтью.

Товарные биржи могут быть универсальными и международными. На наиболее популярных из них можно встретить широчайший список товарных активов. К примеру, на бирже Chicago Board of Trade предлагают сельскохозяйственную продукцию, золото, серебро и ценные бумаги. На Чикагской товарной бирже CME предлагают не только товары, но и торговлю валютой и ценными бумагами.

Валютные биржи

Самой крупной валютной биржей является ММВБ. Однако помимо валюты, здесь ведется торговля и другими инструментами. Не стоит путать валютную биржу и внебиржевой международный валютный рынок Форекс. Валютные биржи существуют для того, чтобы обеспечивать более тонкое регулирование курса.

Классификация бирж по принципу организации

Здесь можно выделить три основных направления – государственные, частные и смешанные биржи. Первый тип создается государством на основании действующего законодательства. Получить допуск сюда может любой предприниматель с определенным размером оборота. Главное условие – быть в торговом реестре. В основном, такие биржи находятся в континентальной Европе.

Что касается США и Великобритании, здесь распространены частные биржи. Здесь ограничено количество участников. Для того, чтобы стать членом такой площадки, необходимо приобрести сертификат (пай). Смешанные биржи работают, в основном, в Западной Европе.

Классификация по участникам

Существует два типа бирж по этому признаку – открытые и закрытые. На открытых биржах торгуют не только постоянные члены, но и посетители. Открытые биржи, в свою очередь, делятся на полностью открытые, где покупатели и продавцы торгуют между собой и условно открытые, где между продавцами и покупателями могут быть посредники как в виде брокеров, так и в виде дилеров.

Зарубежные биржи сегодня в основном относятся к закрытому типу. То есть непосредственные покупатели и продавцы к торгам не допускаются. Вместо них это делают члены биржи, которые и играют роль посредников. Такой принцип считается правильным потому что биржевой трейдинг – это достаточно высокие риски.

По роли в международной торговле

Самыми крупными в мире биржами являются Нью-Йоркская, Лондонская и Токийская – эти биржи являются международными. Кроме того, существуют национальные биржи, которые работают в рамках определенного государства. Подобные биржи, фактически, закрыты для нерезидентов с учетом того, что местные законы препятствуют участию иностранцев.

В России тоже есть международные биржи. Тем не менее, даже ММВБ де-факто таковой не является, так как валютный, торговый и налоговый режим не позволяют свободно перемещать прибыль.

Экзотические биржи

Нельзя не вспомнить о экзотических биржах. К примеру, есть несколько площадок, которые можно считать самыми маленькими. Подобные биржи чаще всего встречаются на тихоокеанских островах.

На Королевской бирже Камбоджи торгуется всего две акции.

Еще одна подобная биржа находится в Лаосе. Правда, здесь торгуют акциями четырех компаний.

На Фиджи тоже есть своя биржа. Сюда приходят брокеры и дилеры для торговли. Интересно, что на этой площадке не используется компьютерная техника. Всего представлено 16 компаний. Все операции записываются на стене фломастером. Оборот этой площадки не превышает полтора миллиона долларов США в год.

Есть также специализированные биржи. Которые тоже можно вполне отнести к экзотическим. В качестве примера выступает новозеландская молочная биржа с соответствующими фьючерсами. Дело в том, что молоко играет большую роль в экономике этой страны. Фьючерсы на молоко позволяют фермерам хеджировать их риски на волатильном рынке.

На бирже в городе Алсмеер торгуют цветами.

Ежедневно здесь продают порядка 60% от всех цветов в мире. Ежегодный оборот площадки составляет более четырех миллиардов евро.

Интересная особенность данной биржи заключается в том, что стартовая цена на лот является максимальной. Затем она постепенно снижается на один пункт. Задача брокера нажать на кнопку тогда, когда цена будет минимальной.

К экзотическим относится и биржа сомалийских пиратов. Она основана в 2009 году. Те, кто принимают участие в торгах, могут претендовать на часть добычи. К слову, несмотря на то, что сомалийских пиратов не любят и даже побаиваются мореплаватели многих стран, местные жители к ним более чем благосклонны. По крайнеймере, пираты для них меньшее зло, чем местное правительство. Приобрести акции на бирже пиратов может любой желающий. В качестве «эмитентов» выступают компании, занимающиеся морским разбоем. В качестве оплаты за ценные бумаги принимаются не только деньги, но и оружие и даже продукты питания.

Как торговать на бирже

Все сделки заключаются мгновенно. Более того, компьютерные технологии позволяют проходить миллионам сделок ежесекундно. Нет необходимости ехать в штаб-квартиру корпорации, или куда-то еще. Все это можно провернуть, находясь дома, в любимом кресле. Безусловно, существуют определенные тонкости, иначе каждый второй на нашем земном шаре был бы миллионером.

Обычный человек, будучи физическим лицом, сам не может работать на бирже.

Дело в том, что на фондовом рынке могут присутствовать только профессиональные участники, которых называют брокерами. Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.

Дело в том, что на фондовом рынке могут присутствовать только профессиональные участники, которых называют брокерами. Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.

Таким образом, если человек твердо решил вступить на путь преумножения своего капитала, ему необходимо в первую очередь открыть счет у брокера. После этого клиент получает возможность проводить сделки через специальную программу на компьютере или передавать заявки по телефонному звонку.

Как заработать на бирже

Естественно, основной целью для инвестора, который решил купить акции, является заработок денег. Но тут тоже все не так просто, как кажется. Слепо купить акции какой-то крупной компании и получить от этого стабильный доход не получится. Основная загвоздка заключается в том, что акции имеют тенденцию не только расти, но и падать, точно так же, как и валютные курсы, например. Соответственно, инвестор должен точно знать, когда покупать акции, а когда от них лучше избавиться.

Полезные статьи:Безусловно, можно наблюдать за новостями и делать выводы, основываясь на общедоступных фактах. Такой подход называется «фундаментальным», и он используется, если трейдер хочет разместить своих активы надолго. Если же инвестор ищет быстрой прибыли, то он станет торговать на короткие сроки, основываясь на локальных движениях цен.

Чтобы лучше анализировать изменения цены, существуют специальные графики, которые отражают, насколько акция выросла или упала в конкретный промежуток времени.

Самыми популярными графиками являются японские свечи и американские бары. Они представляют собой наборы геометрических фигур, пропорции которых говорят о дальнейшем движении цены. Кроме того, на основе свечей или баров можно делать математические выкладки, называемые «индикаторы». Полученные числа применяются как маркеры, которые подсказывают, когда покупать, а когда продавать. Такой подход называется «техническим», и он часто противопоставляется фундаментальному. К его минусам можно отнести то, что он не может предугадывать серьезные форс-мажорные события, такие как войны или стихийные бедствия, а ведь они очень сильно влияют на расстановку сил.

Но только одно знание ничего не даст, если оно не поддерживается деньгами.

Чтобы что-то преумножить, нужно это иметь, так как, сколько ноль не умножай, итог останется неизменным. Впрочем, обучение как раз стоит начинать с той суммы, которая не критична для инвестора.

В этом работа на рынке похожа на промысел рыбака или ныряльщика за жемчугом. Трейдеру очень важно ограничивать свои убытки, которые, несомненно, случаются, ведь безубыточной торговли не бывает.

В этом работа на рынке похожа на промысел рыбака или ныряльщика за жемчугом. Трейдеру очень важно ограничивать свои убытки, которые, несомненно, случаются, ведь безубыточной торговли не бывает.

Как и ловец жемчуга ныряет под воду, так и трейдер покупает какой-то финансовый инструмент с надеждой на прибыль. Но если ныряльщик открывает под водой ракушку и не находит там жемчуга, он тут же всплывает, а не ждет на дне моря, пока она вырастет внутри моллюска. Также и инвестор в случае ошибки не должен ждать до конца, когда же вырастет купленная акция. Увидев какой-то критичный убыток, необходимо избавиться от актива и подумать о поиске другой точки входа.

Если инвестор соблюдает осторожность и внимательно подходит к торговле, то он, безусловно, сможет разбогатеть и преувеличить свой капитал. Главное – хотя бы начать что-то делать и попытаться изменить свою жизнь. Сегодня, благодаря фондовой бирже, это может сделать каждый.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Как работает фондовая биржа?

Для того чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Фондовая биржа — это место, где происходит торговля ценными бумагами.

Московская биржа

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале. Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится. Покупатель получит ценные бумаги, а продавец — деньги.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются. С появлением Интернета кардинально изменились условия работы частных инвесторов.

Подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа:

profin.top