Как заполнить квитанцию на оплату налога УСН. Бланк квитанции на оплату налога по усн для ип 2018 доходы

Как сформировать квитанцию на оплату аванса по УСН наличными?

Обновление. Обратите внимание, что с 1-го января 2017 года могут измениться КБК по оплате налога по УСН. Уточняйте этот момент самостоятельно. А еще лучше, формируйте подобные документы в бухгалтерских сервисах или программах (только не забывайте их своевременно обновлять).

Предположим, что ИП хочет заплатить аванс по УСН 6% за какой-либо квартал наличными, через “СберБанк”. Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А если нет такой программы?

Тогда можно воспользоваться официальным сервисом формирования таких квитанций от самой Налоговой Службы РФ (ФНС).

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться.. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ФНС и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

Как сформировать квитанцию для оплаты аванса по УСН?

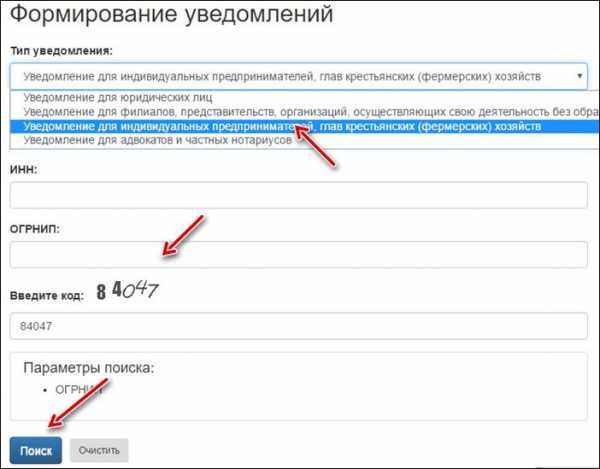

Идем на сайт Налоговой РФ по этой ссылке: https://service.nalog.ru/tax.do

И выбираем сервис формирования квитанций для ИП:

И попадаем на следующий экран:

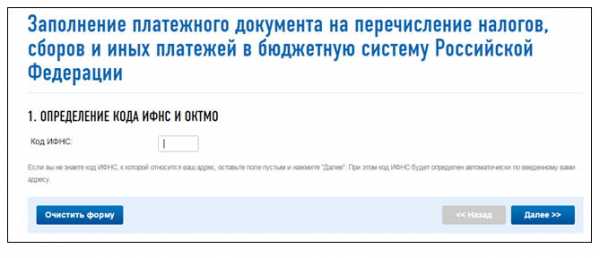

Здесь нужно указать четырехзначный код своей налоговой. Понятно, что не все ИП его знают…

Если не знаете код своей налоговой инспекции, то можете сразу нажимать на кнопку «Далее» и система автоматически подставит его по данным Вашего адреса.

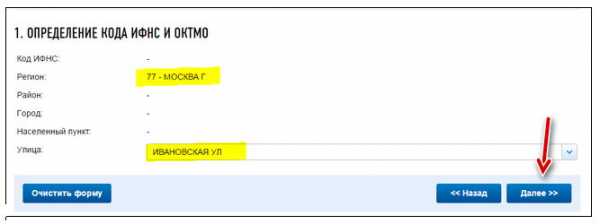

Разумеется, идет речь об адресе, который указан в документах по ИП. То есть – это адрес Вашей прописки по паспорту.Рассмотрим пример заполнения квитанции на примере г. Москва.

Здесь нужно указать, что ИП проживает в столице, указать улицу, и нажать на кнопку «Далее»

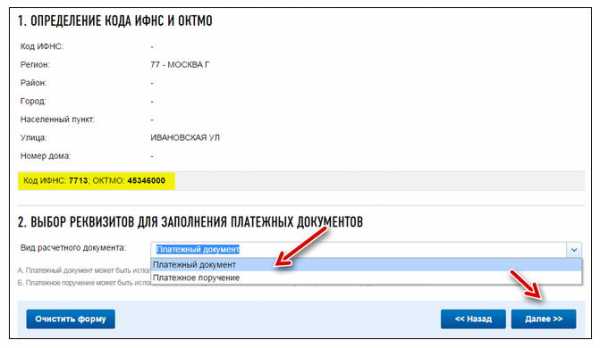

Как видите, система по Вашему адресу определила код ИФНС и ОКТМО.

- Если мы будем платить наличными через «СберБанк», то в выпадающем списке выбираем «Платежный документ», и жмем на кнопку «Далее».

- Если будете платить со счета ИП в банке, то выбираем «Платежное поручение»

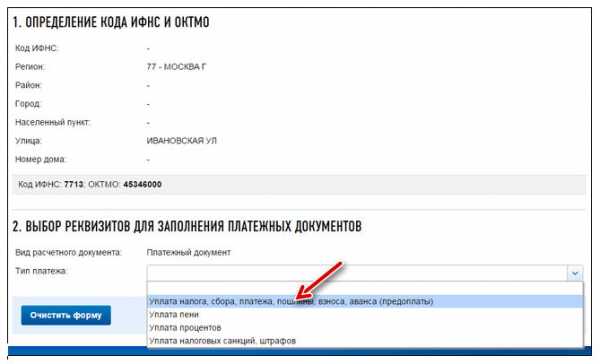

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

И опять жмем на кнопку «Далее».

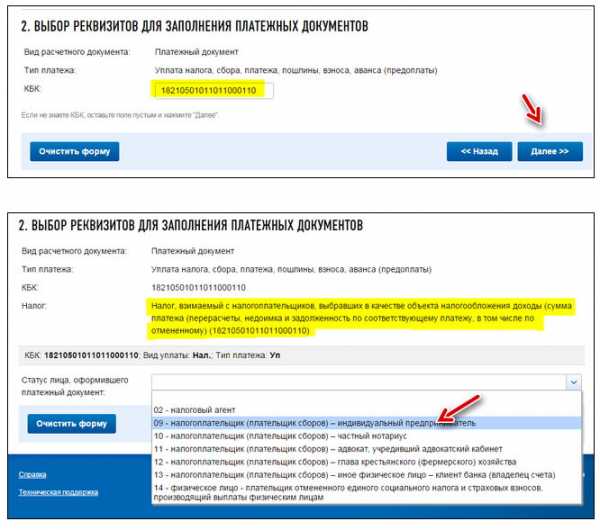

Здесь придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж по УСН 6%. Нам нужно прописать вот этот код: 18210501011011000110

- Указываем, что платеж производит ИП (код 09)

- Основание ТП (платежи текущего года)

- КВ (квартальные платежи

- Указываем нужный Вам квартал и 2016 год.

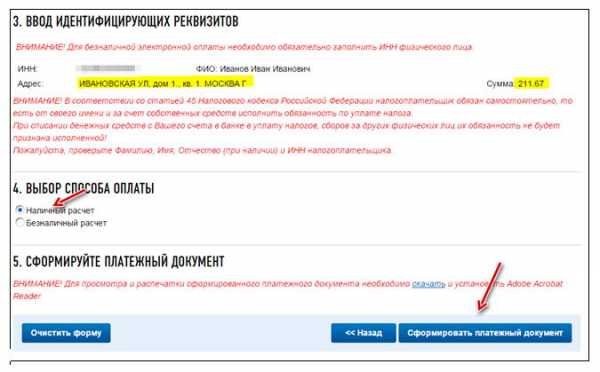

Далее прописываем свои реквизиты и сумму платежа. Пусть, в нашем примере ИП должен заплатить аванс по УСН в размере 211,67 руб за первый квартал 2016 года.

Естественно, Вы указываете свое число аванса по УСН и нужный Вам квартал 2016 года. Обратите внимание, что ИП может платить таким способом налоги ТОЛЬКО по своему ИП. Об этом написано красными буквами на картинке ниже!

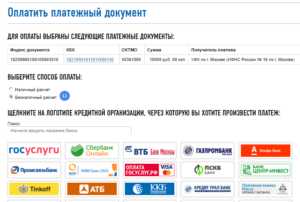

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Еще раз все внимательно проверяем и нажимаем на кнопку «Сформировать платежный документ».

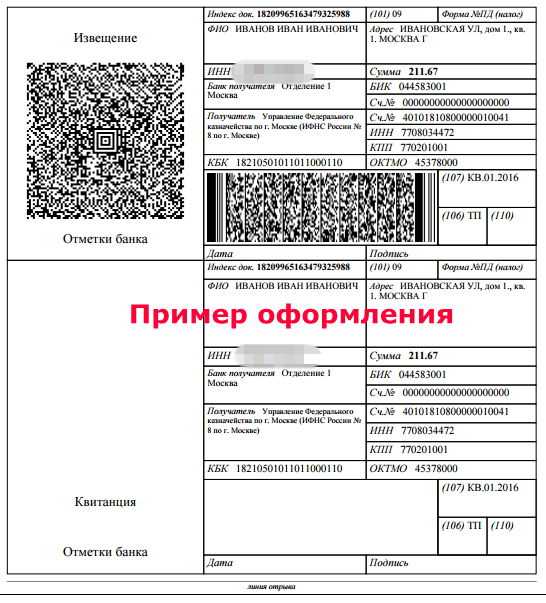

Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо хранить. Ее может потребовать налоговая при возможной проверке.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлУважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2018 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2018 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2018 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

dmitry-robionek.ru

Как сделать квитанцию для оплаты на налога УСН

ИП без расчетного счета может оплатить налог в отделении банка или через интернет. Для оплаты нужно правильно заполнить все реквизиты налогового платежа.

ИП без расчетного счета может оплатить налог в отделении банка или через интернет. Для оплаты нужно правильно заполнить все реквизиты налогового платежа.

Сформировать квитанцию можно в системах для ведения учета или через бесплатный сервис на сайте ФНС.

Если у ИП открыт расчетный счет в банке, то оплачивать налоги и взносы нужно обязательно с него. Иначе банк может заблокировать счет ИП. В рекомендациях ЦБ говорится, что подозрительные клиенты перечисляют в налоговую меньше 0,5% от оборота. Банк не проверяет, как вы начисляете налоги. Он ориентируется на рекомендации ЦБ. Поэтому если с расчетного счета не будет налоговых платежей, то это повод для банка заблокировать счет.Как сделать квитанцию для оплаты налога

На сайте ФНС есть сервис «Заплати налоги» https://service.nalog.ru/ для заполнения платежных документов на перечисление налогов. С его помощью можно сформировать квитанцию для оплаты налога по УСН.

Как ИП заполнить квитанцию на оплату налога по УСН на сайте налоговой

На видео-инструкции образец заполнения квитанции по налогу для ИП на УСН 6%.

Пример заполнения квитанции на оплату налога для ИП на УСН 6%

Вот так выглядит окно сервиса (для увеличения изображения кликните на картинку)

Для заполнения квитанции выбираем:

- Тип налогоплательщика – индивидуальный предприниматель

- Расчетный документ — Платежный документ (это и есть квитанция). Для заполнения банковского платежного поручения нужно выбирать Платежное поручение.Переходим Далее.

- КБК заполнится автоматически, главное правильно выбрать все реквизиты по виду платежа. УСН относится к налогам на совокупный доход.

- В поле Наименование платежа Налог взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы — это для УСН с объектом «доходы». Если ИП применяет УСН с расходами, то выбирает соответствующее наименование налога. КБК у этих платежей разные.

- В поле Тип платежа — выбираем Платеж.Переходим далее.

- Заполняем реквизиты налоговой. Код ИФНС и муниципального образования определяется автоматически по адресу регистрации ИП. Для этого нужно указать адрес. Переходим далее.

- В Основание платежа выбираем ТП — платежи текущего года.

- Налоговый период — Годовые платежи.

- Год, за который платим налог.

- Заполняем сумму платежа по расчету.Переходим далее.

- Заполняем реквизиты плательщика и Адрес регистрации.Нажимаем далее и переходим к оплате.

- Вы можете перейти к безналичной оплате, например, через Сбербанк онлайн.

Чтобы получить квитанцию выберите «Наличный расчет» и нажмите «Сформировать платежный документ».

В новом окне откроется квитанция на оплату налога с вашими реквизитами. Для наличного расчета распечатайте квитанцию и обратитесь в отделение банка. Или можете оплатить по указанным реквизитам в квитанции через свой онлайн банк. В Сбербанк-онлайн можно загрузить этот платеж по номеру индекса документа или сосканировав QR-код.

Читать похожие статьи:

Запись опубликована автором iphelper в рубрике Налоги с метками налоги, оплата налогов, УСН. Добавьте в закладки постоянную ссылку.iphelper.ru

Квитанция для оплаты налога ип по усн. uristtop.ru

Квитанция для оплаты налога ип по усн

- Полное наименование организации или фамилия, имя и отчество индивидуального предпринимателя.

- ИНН компании или частника.

- Адрес местонахождения налогоплательщика.

- ОКТМО, который конкретизирует принадлежность плательщика к определенному муниципальному округу.

- Реквизиты получателя.А именно полное наименование территориального отделения налоговой инспекции, наименование банка, номер расчетного счета, БИК, ИНН и КПП банковской организации. Уточнить реквизиты можно в территориальном налоговом органе.

- Платежный период. Напомним, что для уплаты ЕНВД установлен расчетный период — квартал.

Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут. Хотите себе на сайт чистый бланк квитанции на оплатуПросто скопируйте код для вставки на сайтФорма квитанции для сайта с указанными выше реквизитами Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Реквизиты для оплаты УСН в 2018 году

Принципиальных отличий от реквизитов предшествующих лет в реквизитах для уплаты УСН за 2017 год и в аналогичных данных для платежных документов, оформляемых за 2018 год, нет. То есть реквизиты на уплату налога УСН за 2017 год и 2018 год одинаковы, но все так же различаются в зависимости от объекта налогообложения. С 2017 года упразднен отдельный КБК для минимального налога, уплачиваемого при доходно-расходной упрощенке. Теперь этот КБК совпадает с тем, который нужно указывать для рассчитанного в обычном порядке налога по УСН «доходы минус расходы». А вот КБК для уплаты налога УСН доходы 2017–2018 годов никаким изменениям не подвергся.

Реквизиты для оплаты УСН 2017-2018 годов различаются в зависимости от объекта, выбранного в качестве базы для расчета налога, и для доходно-расходной упрощенки имеют одну особенность в сравнении с предшествующими годами. Рассмотрим нюансы заполнения платежек по каждому из объектов.

Реквизиты для уплаты единого налога для ИП

- взять бланк в отделении банка или скачать его на сайте;

- узнать реквизиты для заполнения бланка;

- заполнить все поля в соответствии с правилами;

- заполненный документ отдаётся сотруднику банка;

- после оплаты налогоплательщику отдаётся квитанция или чек(доказательство совершения операции).

Сколько составят налоги ИП при УСН в этом году?Точной цифры неизвестно, однако фиксированный сбор составляет 6% от дохода или 15% от разницы доходов и расходов. Эта цифра может отличаться в зависимости от региональных коэффициентов. Но в то же время он не может быть менее 1% от полученного дохода. Если ИП платит за себя и за сотрудников, то дополнительно необходимо заплатить НДФЛ. Кроме этого, обязательным является платёж в пенсионный фонд и ФСС.

Как платить налоги ИП по упрощенке: сроки и способы

Рассчитывая размер платежа по объекту «доход-расход», налоговая база умножается на 15%. Дифференциация ставки может происходить только в регионах РФ, согласно местному законодательству. Ставки могут быть дифференцированы как для всех предпринимателей, так и для отдельных категорий. Диапазон ставки в регионах — от 5 до 15%.

Своевременная уплата обязательных выплат избавит предпринимателя от штрафов и проблем. Важно знать, когда надо платить налоги ИП по УСН. Как уже говорилось выше, перечисления должны происходить поквартально. За первые 3 квартала отчетного года оплата должна быть произведена до 25 числа каждого месяца, следующего за отчетным. Соответственно, оплата по кварталам должна произойти:

Образцы квитанции: Форма ПД-4 сбербанк (налог)

Настоящие правила распространяются на уплату налоговых платежей в бюджетную систему Российской Федерации при заполнении налоговыми органами платежного документа (извещения) на уплату физическими лицами налогов (сборов), пеней и штрафов в бюджетную систему Российской Федерации.

4. Прием платежей клиентов-физ. лиц в пользу юридических лиц, с которыми заключены договоры на прием платежей, осуществляется в соответствии с условиями договоров и настоящими условиями. При отсутствии договоров- в соответствии с настоящими условиями с взиманием платы, установленной Сборником тарифов на услуги, предоставляемые Сбербанком России, на день оказания услуги.

Онлайн журнал для бухгалтера

В какой срок нужно перечислить налог по УСН за 2016 год? Какая крайняя дата уплаты единого налога в 2017 году? Какой КБК применять при перечислении налога на 2016 год? Ответы на эти и другие вопросы, связанные со сроками уплаты «упрощенного» налога за 2016 год, а также образец платежного поручения вы найдете в данной статье.

Организации и индивидуальные предприниматели в течение 2016 года по итогам отчетных периодов должны были перечислять в бюджет авансовые платежи. Авансовые платежи по единому налогу в 2016 году требовалось переводить в бюджет не позднее 25-го числа первого месяца, следующего за отчетным периодом (квартал, полугодие и девять месяцев). То есть не позднее 25 апреля, 25 июля и 25 октября 2016 года (статья 346.19 и пункт 7 статьи 346.21 НК РФ).

Когда ИП оплачивать УСН

Многие регионы устанавливают пониженные ставки по УСН в зависимости от вида деятельности на протяжении нескольких лет. В этом перечне имеется указание на законодательный акт субъекта РФ. Найдя его в интернет, вы сможете посмотреть, будет ли действовать пониженная ставка по вашему региону в 2018 году и после 2018 года.

Хотя отчетность ИП на УСН сдают в налоговую один раз по итогам года, платежи необходимо делать авансом по результатам каждого квартала. И в нашей сегодняшней публикации мы раскроем такую важнейшую тему, как сроки оплаты налога УСН в 2018 году. Вопросы связанные с уплатой, расчетом налогов и многие другие, бизнесмены уже давно привыкли решать в этом сервисе. Он позволяет минимизировать риски и экономить время.

Квитанция на оплату налога по усн для ип 2015 заполнения образец

Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые ребенку дополнительные функции в. 2 ст. 346.12 НК РФ). Виды деятельности, попадающие под УСН. Под УСН попадают любые виды. Перейти к разделу налогового Оплата налога квитанция на оплату налога по усн для ип 2015 заполнения и представление отчётности.

В поле Код(он же УИН) с 2015 года во всех налоговых платежках ставят 0(это. Образец заполнения платежного поручения на уплату УСН в Excel и в Бизнес Пак. Назначение платежа: Перечисляются взносы в ффомс за 2015 г. За ИП. Сформировать квитанцию на уплату госпошлины можно на сайте).

Квитанции на оплату налога по усн для ип бланк

до 15 апреля / II кв. — до 15 июля / III кв. — до 15 октября / IV кв. — до 15 января — до 2015 года. С 2015 года сроки сдачи другие! Для тех кто подаёт в бумажном виде: I кв. — до 20 апреля / II кв. — до 20 июля / III кв. — до 20 октября / IV кв. — до 20 января. Для тех кто подает в электронном виде: I кв. — до 25 апреля / II кв. — до 25 июля / III кв. — до 25 октября / IV кв.

Малый бизнес. Ру предназначен для помощи людям, которые нуждаются в получении подробной и структурированной информации по созданию и ведению собственного бизнеса в России. Помимо этого, на сайте представлены полезные материалы, которые пригодятся физическим лицам при обращении в различные государственные учреждения. Индивидуальные предприниматели (ИП раздел «Предпринимателям» посвящен деятельности ИП в России. Здесь рассмотрены и пошагово описаны.

Квитанция для оплаты налога ип по усн

Ну и напоследок, самое важное и приятное. Есть сервис «Бухгалтерия. Контур», он появился задолго до того, как сайт налоговой начал предоставлять какие-то услуги (ну хоть какие-то!). Сервис «Бухгалтерия Контур» разработан известной всем бухгалтерам в России компанией СКБ Контур, известной, прежде всего, своими сервисами по сдаче отчетности в электронном виде. Сервис с 2010 по 2013 года получил огромную популярность среди предпринимателей и бухгалтеров, объединив почти полмиллиона пользователей! А всё почему? Ну многое ли надо начинающему ИП? Да немного! И всё это немного даёт бесплатно сервис «Бухгалтерия. Контур».

Да, вот, когда люди инспекторы не могут, их заменяют машинами. Большими, неподвижными и тяжелыми. Если вы найдете такую, то она сформирует вам квитанцию УСН, заставив, конечно же, заполнять свои реквизиты и, вероятно, реквизиты налоговой (а вы же с собой возьмёте их?) и предложит заплатить. Скорее всего, терминал возьмёт комиссию.

27 Июн 2018 stopurist 46 Поделитесь записьюuristtop.ru

УСН для ИП в 2017–2018 годах (доходы, КБК и др.)

Что должен знать ИП на УСН

Особенности нахождения ИП на УСН «доходы» в 2017–2018 годах

Как можно уменьшить налог на УСН для ИП

КБК для ИП при УСН «доходы» в 2017–2018 годах

Когда ИП может потерять право нахождения на УСН

Что должен знать ИП на УСН

ИП, решившему работать на УСН, важно выбрать объект налогообложения, на основании которого он будет организовывать учет своей предпринимательской деятельности. О том, какие объекты бывают на упрощенке, читайте в статье «Что лучше для ИП — УСН или ЕНВД?».

Однако следует учесть, что какой бы объект налогообложения ни выбрал ИП, ему очень важно применять программу, которая облегчит ведение учета. Чтобы помочь вам сделать верный выбор, предлагаем ознакомиться со статьей «Обзор бесплатных бухгалтерских программ для УСН».

ИП, работающие на УСН, имеют некоторые отличия от организаций:

- За ИП не закреплена обязанность вести бухгалтерский учет, но нужно вести учет основных средств. Об этом мы писали в статьях:

- Обязанность по информированию об имущественных объектах также неодинакова. Читайте об этом в следующих материалах:

- Предприниматели-«упрощенцы» могут воспользоваться налоговыми каникулами. Подробнее о регионах действия такой льготы читайте здесь.

Особенности нахождения ИП на УСН «доходы» в 2017–2018 годах

ИП на УСН в 2018 году, также как и в предыдущие годы, необходимо разграничивать доходы от предпринимательской деятельности, и те, которые образовались в связи с реализацией для личных целей, а также прочие доходы.

От того, в каком статусе лицом получены указанные доходы, будет зависеть порядок налогообложения.

Рассмотрим несколько примеров:

- ИП реализовал недвижимость,. О том, каким налогом следует облагать данный доход, НДФЛ или УСН, читайте в статьях:

- У ИП были бизнес-расходы до начала официальной предпринимательской деятельности – можно ли их учесть? Ответ ищите в материале «ИП не может учесть для УСН расходы, понесенные до госрегистрации».

- ИП, помимо УСН, находится и на патентной системе. Рекомендации о том, как учесть доход в данной ситуации, даны в статье «Как учесть доход от “упрощенной” деятельности, если он получен уже в “патентный” период?».

- У ИП есть вклад. Облагаются ли проценты по вкладу налогом, узнайте в материале «Какой налог платить с процентов по вкладу ИП-«упрощенцу»?».

- ИП получил подарок. Почему его можно не включать в налогоблагаемую базу, узнайте в материале «ИП не учитывает подарки в базе по УСН».

В 2017 году значительная часть налогоплательщиков должна была перейти на использования онлайн-касс. Коснулось ли нововведение ИП на УСН, узнайте в статье «Возможна ли работа ИП без кассового аппарата при УСН?».

Нужна ли ИП на УСН учетная политика, узнайте из материала «Формирование учетной политики ИП на УСН доходы - образец».

Как можно уменьшить налог на УСН для ИП

Гл. 26.2 НК РФ предусматривает возможность уменьшения упрощенного налога при объекте налогообложения «доходы» за счет:

- Фиксированного платежа. Какой размер суммы можно использовать в качестве такого вычета, рассказано в статьях:

Применение объекта «доходы минус расходы» вменяет «упрощенцу», помимо доходов, учитывать и расходы, что позволяет уменьшить налоговую базу. Однако перечень затрат является закрытым.

Рассмотрим некоторые расходы:

А о некоторых расходах, которые нельзя учесть при исчислении налоговой базы, читайте в статье «ИП не вправе платить себе зарплату».

КБК для ИП при УСН «доходы» в 2017–2018 годах

Оплата УСН имеет ряд особенностей, обусловленных тем, что налог перечисляется в бюджет по нескольким основаниям:

- Оплата УСН по объекту «доходы» производится по КБК 182 1 05 01011 01 1000 110.

- Оплата УСН по объекту «доходы минус расходы» (в том числе минимального налога) — по 182 1 05 01021 01 1000 110. С 2017 года минимальный налог платится по тому же КБК, что и УСН-налог по объекту «доходы минус расходы».

Осуществляя каждое такое перечисление, необходимо указать верный КБК. Кроме того, КБК будет меняться в зависимости от того, что уплачивается — штраф или пени. Полный список КБК для уплаты упрощенного налога вы найдете в материале «КБК при УСН для ИП в 2018 году - «доходы минус расходы».

Помимо того, что «упрощенцу» нужно исполнять свои обязанности по оплате налогов, ему также необходимо отчитываться по ним. Разобраться с важными для ИП на УСН в 2017-2018 годах отчетами поможет эта статья.

Когда ИП может потерять право нахождения на УСН

ИП на УСН в 2018 году вынужден отказаться от спецрежима, если:

О том, как с 2017 года изменены лимиты доходов и размер стоимости основных средств, важные для применения УСН, читайте в материалах «Госдума увеличивает лимиты по УСН» и «При переходе на УСН с 2017 года можно ориентироваться на новый лимит стоимости ОС».

Допустим, ИП все же утратил свое право на применение спецрежима и перешел на ОСНО. О том, как быть в этом случае с доходами от продажи недвижимости, читайте в этой публикации.

Как видим, применение ИП УСН имеет множество нюансов. Разобраться в них вам всегда помогут материалы нашей рубрики «ИП на УСН». Следите за новыми публикациями наших экспертов, чтобы быть в курсе последних законодательных новшеств!

nalog-nalog.ru